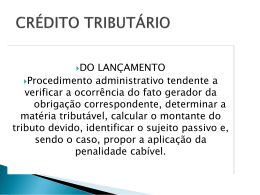

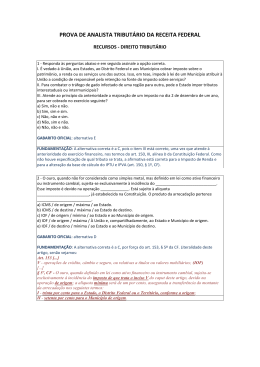

EXTINÇÃO DO CRÉDITO TRIBUTÁRIO Decadência- art. 173 e 150, § 4º- CTN Acontece ANTES do lançamento do tributo, resultando na extinção do crédito tributário. O Fisco tem 05 (cinco) anos para constituir o crédito tributário. 1 Regra: art.173, do CTN para tributos que tenham lançamento de ofício ou por declaração (por deliberação) ex.(IPTU- de ofício; IR e ITBI- por declaração). O direito do Fisco é de constituir o crédito tributário se extingue após cinco anos, contados: - do primeiro dia do ano seguinte àquele em que o lançamento poderia ter sido efetuado; - da data em que for anulado, por vício formal, o lançamento anteriormente realizado; - da data em que for tomada qualquer providência administrativa referente ao lançamento. 2 Ex. o IR é lançado no ano seguinte ao do fato imponível (fato gerador). O IR ano base de 1996 deveria ser lançado em 1997. Se não foi lançado naquele ano (1997), a Fazenda Nacional tem até o dia 31/12/2002 para efetuar o lançamento (cinco anos contados de 01/01/1998). Ex. o IPTU é lançado no próximo exercício seguinte ao fato imponível. O IPTU do exercício de 1999, deveria ser lançado em 2000. Se não foi lançado naquele ano (2000), a Fazenda do Município tem até o dia 31/12/2005 para efetuar o lançamento (cinco anos contados de 01/01/2001) 3 Regra: art. 150, § 4º- CTN: refere-se ao lançamento por homologação, por ex. ICMS, IPI, IOF, ITR, IE, II, IPVA, ISS e ITCMD. O direito da Fazenda Pública de homologar ou corrigir o autolançamento decai em 05 (cinco) anos, contados da data da ocorrência do fato imponível.Porém se comprovada a ocorrência de dolo, fraude ou simulação, o prazo decadencial passa para 20 (vinte) anos. Ex. IPI ou ICMS, o fato imponível acontece no dia em que o produto ou mercado sai do estabelecimento industrial ou comercial, digamos 15/06/1998, o prazo decadencial é até 14/06/2003 para efetuar o lançamento do crédito tributário. 4 Prescrição É a perda da ação atribuída a um direito e de toda sua capacidade defensiva, em conseqüência do não-uso dela, durante determinado espaço de tempo. Pode ser suspensa ou interrompida. Acontece DEPOIS do lançamento do crédito tributário. O Fisco tem 05 (cinco) anos para cobrar o crédito tributário, a partir do dia em que ocorre o inadimplemento do contribuinte, fazendo com que a Fazenda Pública tenha ação exercitável contra o devedor. 5 Requisitos para ocorrência da prescrição: • • • Existência de uma ação exercitável. Inércia do titular dessa ação. Prolongamento dessa inércia durante certo lapso. 6 1- Causas suspensivas da fluência do lapso prescricional (art. 151 do CTN e arts. 2.º, § 3.º e 40 da Lei 6.830/80): São causas suspensivas do crédito tributário aquelas hipóteses que suspendem a exigibilidade do crédito tributário já definitivamente constituído (moratória, recurso administrativo, liminar ou antecipação de tutela, depósito integral do montante tributário e parcelamento). 7 2- Causas interruptivas do lapso prescricional- art. 174, CTN: - Despacho do juiz que ordena a citação (Lei n. 6.830/80, art. 8.º, § 2.º) - Qualquer ato judicial que constitua em mora o devedor, Exemplo: a notificação judicial, a intimação judicial e a interpelação judicial. - Qualquer ato inequívoco, ainda que extrajudicial, que importe em reconhecimento do débito pelo devedor. Exemplo: carta que o contribuinte escreve à autoridade administrativa pedindo prazo maior para pagamento do tributo ou parcelamento. 8 Decadência e Prescrição das Contribuições Sociais para a Seguridade Social A Lei n. 8.212/91, art. 45, estabelece que a decadência e a prescrição do direito de lançar ou de cobrar tais contribuições opera-se em 10 (dez) anos contados: I- do primeiro dia do ano seguinte àquele em que o lançamento poderia ter sido efetuado; II- da data em que for anulado, por vício formal, o lançamento anteriormente realizado; III- da data em que for tomada qualquer providência administrativa referente ao lançamento. 9 Responsabilidade Tributária- art. 121, CTN É a obrigação que se atribui a alguém de responder pelos próprios atos ou de outrem. No Direito Tributário, a expressão “responsabilidade tributária” é tomada para definir o sujeito passivo direto da obrigação tributária principal (a pessoa obrigada ao pagamento de tributo- Contribuinte) e o sujeito passivo indireto (não se apresenta como o Contribuinte, mas a lei o considera responsável pelo cumprimento da obrigação) 10 São modalidades de sujeição passiva indireta: Solidariedade (art. 124 do CTN): dá-se quando duas ou mais pessoas são co-obrigadas pela lei a responderem pelo mesmo débito tributário. A solidariedade em matéria tributária só pode haver solidariedade legal por meio de lei da pessoa jurídica competente. A solidariedade tributária não admite benefício de ordem (art. 124, par. ún., do CTN). 11 Sucessão (arts. 129/133 do CTN): ocorrerá para “assegurar a continuidade das relações jurídicas atiradas pelo contribuinte, que, por razões diversas (v. g., venda do estabelecimento comercial, industrial ou profissional; venda de bem patrimonial móvel ou imóvel) deve ser sucedido na relação jurídica tributária. Exceção: as relações jurídicas tributárias advindas da falência ou do processo de recuperação judicial não configura a sucessão tributária. 12 Responsabilidade legal (arts. 134 e 135, do CTN): pressupõe duas condições: I) que o contribuinte não possa cumprir sua obrigação; e II) que o terceiro tenha participado do ato que configure o fato gerador do tributo, ou em relação a este se tenha indevidamente omitido. Ocorrerá, por exemplo, quando a pessoa que tem o dever de fiscalizar o recolhimento do tributo por parte do contribuinte não o faz e, em conseqüência, ele acaba não sendo pago. Tal pessoa responderá pelo débito tributário. 13 DA DENÚNCIA ESPONTÂNEA - ART. 138, CTN A responsabilidade é excluída pela denúncia espontânea da infração, acompanhada do pagamento do tributo ou do depósito da importância arbitrada pela autoridade administrativa, quando o montante do tributo dependa de apuração. O ressarcimento pelo atraso fica por conta dos juros e eventual correção monetária, dispensa-se a aplicação de multas. 14 CONFISSÃO DO DÉBITO TRIBUTÁRIO- art. 109 e 110 do CTN A confissão de um débito significa simplesmente que o contribuinte comunicou, ao Fisco, que tem débito tributário pendente de pagamento, mas não apresenta a resolução do problema- o pagamento do tributo devido. 15

Baixar