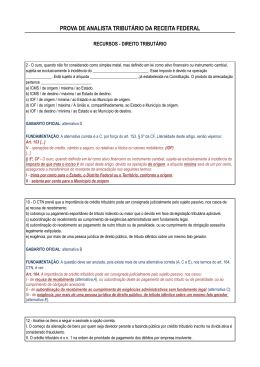

PROVA DE ANALISTA TRIBUTÁRIO DA RECEITA FEDERAL RECURSOS - DIREITO TRIBUTÁRIO 1 - Responda às perguntas abaixo e em seguida assinale a opção correta. I. É vedado à União, aos Estados, ao Distrito Federal e aos Municípios cobrar imposto sobre o patrimônio, a renda ou os serviços uns dos outros. Isso, em tese, impede à lei de um Município atribuir à União a condição de responsável pela retenção na fonte do imposto sobre serviços? II. Para combater o tráfego de gado infectado de uma região para outra, pode o Estado impor tributos interestaduais ou intermunicipais? III. Atende ao princípio da anterioridade a majoração de um imposto no dia 2 de dezembro de um ano, para ser cobrado no exercício seguinte? a) Sim, não e não. b) Sim, sim e sim. c) Não, não e sim. d) Não, sim e não. e) Não, não e não. GABARITO OFICIAL: alternativa E FUNDAMENTAÇÃO: A alternativa correta é a C, pois o item III está correto, uma vez que atende à anterioridade do exercício financeiro, nos termos do art. 150, III, alínea b da Constituição Federal. Como não houve especificação de qual tributo se trata, a afirmativa está correta para o Imposto de Renda e para a alteração da base de cálculo do IPTU e IPVA (art. 150, § 1º, CF). 2 - O ouro, quando não for considerado como simples metal, mas definido em lei como ativo financeiro ou instrumento cambial, sujeita-se exclusivamente à incidência do ____________________________. Esse imposto é devido na operação _____________. Está sujeito à alíquota ________________________, já estabelecida na Constituição. O produto da arrecadação pertence _________________________. a) ICMS / de origem / máxima / ao Estado. b) ICMS / de destino / máxima / ao Estado de destino. c) IOF / de origem / mínima / ao Estado e ao Município de origem. d) IOF / de origem / máxima / À União e, compartilhadamente, ao Estado e Município de origem. e) IOF / de destino / mínima / ao Estado e ao Município de destino. GABARITO OFICIAL: alternativa D FUNDAMENTAÇÃO: A alternativa correta é a C, por força do art. 153, § 5º da CF. Literalidade deste artigo, senão vejamos: Art. 153 [...] V - operações de crédito, câmbio e seguro, ou relativas a títulos ou valores mobiliários; (IOF) [...] § 5º, CF - O ouro, quando definido em lei como ativo financeiro ou instrumento cambial, sujeita-se exclusivamente à incidência do imposto de que trata o inciso V do caput deste artigo, devido na operação de origem; a alíquota mínima será de um por cento, assegurada a transferência do montante da arrecadação nos seguintes termos: I - trinta por cento para o Estado, o Distrito Federal ou o Território, conforme a origem; II - setenta por cento para o Município de origem. 6 - Avalie as três proposições abaixo, à luz do Código Tributário Nacional, e responda a questão correspondente, assinalando a opção correta. I. Os condôminos de um imóvel são solidariamente obrigados pelo imposto que tenha por fato gerador a respectiva propriedade. II. Segundo entendimento do STJ, a expressão ‘crédito tributário' não diz respeito apenas a tributo em sentido estrito, mas alcança, também, as penalidades que incidam sobre ele. III. No lançamento por homologação, a legislação impõe ao sujeito passivo o dever de pagar, sem que o fisco tenha previamente examinado a matéria ou cobrado o tributo. Contém ou contêm erro: a) apenas as duas primeiras proposições. b) apenas a primeira. c) apenas a segunda. d) apenas a terceira. e) nenhuma, pois as três estão certas. GABARITO OFICIAL: alternativa A FUNDAMENTAÇÃO: A alternativa correta é a E, pois os três itens apresentados estão corretos. Item I - está correto por força do art. 124, CTN c/c art. 31, CTN c/c art. 34, CTN. São solidariamente obrigadas as pessoas que tenham interesse comum (condôminos, por exemplo) na situação que constitua o fato gerador da obrigação principal, no caso, a propriedade. Os artigos 31 (ITR) e 34 (IPTU) asseveram que são contribuintes destes impostos os proprietários do imóvel, titulares de seu domínio útil ou seus possuidores a qualquer título. Na hipótese em comento, todos os condôminos são proprietários do imóvel, sendo, portanto, contribuintes solidariamente obrigados. Item II - está correto ex vi do art. 139, CTN c/c art. 113, § 1º, CTN. A obrigação tributária é principal ou acessória, sendo que a principal surge com a ocorrência do fato gerador e tem por objeto o pagamento de um tributo ou penalidade pecuniária. O crédito tributário decorre da obrigação principal, ou seja, abrange o tributo e as penalidades eventualmente incidentes sobre ele. Este é entendimento do STJ, conforme trecho de acórdão no RESP 1.327.067-DF (DJ 03.09.2012): PROCESSUAL CIVIL E FINANCEIRO. FALÊNCIA. HABILITAÇÃO DE CRÉDITOS PELA FAZENDA NACIONAL. INCLUSÃO DO ENCARGO PREVISTO NO ART. 1º DO DECRETO-LEI 1.025/1969. POSSIBILIDADE. CLASSIFICAÇÃO NA ORDEM DO ART. 83 DA LEI N. 11.101/2005. [...] Com efeito, além do montante apurado a título de obrigação tributária principal, compõem o crédito tributário a correção monetária, os juros de mora, as multas tributárias [...]. Item III - está correto com base no art. 150, CTN, o qual define lançamento por homologação. 10 - O CTN prevê que a importância de crédito tributário pode ser consignada judicialmente pelo sujeito passivo, nos casos de: a) recusa de recebimento. b) cobrança ou pagamento espontâneo de tributo indevido ou maior que o devido em face da legislação tributária aplicável. c) subordinação do recebimento ao cumprimento de exigências administrativas sem fundamento legal. d) subordinação do recebimento ao pagamento de outro tributo ou de penalidade, ou ao cumprimento de obrigação acessória legalmente estipulada. e) exigência, por mais de uma pessoa jurídica de direito público, de tributo idêntico sobre um mesmo fato gerador. GABARITO OFICIAL: alternativa B FUNDAMENTAÇÃO: A questão deve ser anulada, pois existe mais de uma alternativa correta (A, C e E), nos termos do art. 164, CTN, é ver: Art. 164. A importância de crédito tributário pode ser consignada judicialmente pelo sujeito passivo, nos casos: I - de recusa de recebimento (alternativa A), ou subordinação deste ao pagamento de outro tributo ou de penalidade, ou ao cumprimento de obrigação acessória; II - de subordinação do recebimento ao cumprimento de exigências administrativas sem fundamento legal (alternativa C); III - de exigência, por mais de uma pessoa jurídica de direito público, de tributo idêntico sobre um mesmo fato gerador (alternativa E). 12 - Analise os itens a seguir e assinale a opção correta. I. O começo da alienação de bens por quem seja devedor perante a fazenda pública por crédito tributário inscrito na dívida ativa é considerado fraudulento. II. O crédito tributário é o n. 1 na ordem de prioridade de pagamento dos débitos por empresa insolvente. III. Na falência o crédito tributário prefere aos créditos extraconcursais. a) Somente o item I está correto. b) Somente o item II está correto. c) Somente o item III está correto. d) Estão corretos os itens I e III. e) Estão corretos os itens II e III. GABARITO OFICIAL: alternativa A FUNDAMENTAÇÃO: Além da ausência de previsão do conteúdo no Edital (garantias e preferência do crédito tributário), como feito no Edital para cargo de Auditor, a questão deve ser anulada também por ausência de alternativa correta. O item I da questão em epígrafe está incorreto por estar em desacordo com o art. 185, parágrafo único, CTN. A presunção de fraude só ocorre nos casos em que o devedor se torna insolvente. Art. 185. Presume-se fraudulenta a alienação ou oneração de bens ou rendas, ou seu começo, por sujeito passivo em débito para com a Fazenda Pública por crédito tributário regularmente inscrito como dívida ativa em fase de execução. Parágrafo único. O disposto neste artigo não se aplica na hipótese de terem sido reservados pelo devedor bens ou rendas suficientes ao total pagamento da dívida em fase de execução. Os demais itens estão incorretos por força do art. 186, CTN. Créditos extraconcursais (art. 84 da Lei nº 11.101/2005). Art. 186. O crédito tributário prefere a qualquer outro, seja qual for a natureza ou o tempo da constituição deste, ressalvados os créditos decorrentes da legislação do trabalho.

Baixar