Os bancos vão continuar a procurar veículos de investimento complexo ou focalizar nas competências básicas? Knowledge@Wharton: Você acha que os bancos vão continuar a focalizar no desenvolvimento de novos veículos de investimento complexo? Ou eles vão focalizar nas competências básicas e fazer reduções nos produtos financeiros mais arriscados e algumas vezes mais lucrativos? Mauro Guillen: Você quer uma resposta esperançosa? Ian Baggs: Bem, a resposta é “Sim.” Eu acho que nos já vimos que, desde 2008, a complexidade de produtos que as pessoas estão interessadas em ter como investimento diminuiu bastante. Assim, desapareceram as margens bem altas que alguns dos bancos conseguiam obter dos produtos muito complexos. E eles tiveram que refocalizar os negócios bem mais no alto fluxo e volume de conjuntos de produtos mais homogêneos. Então, eu acho que isso já aconteceu, em grande parte. Onde você ainda vê alguns veículos complexos funcionando, onde você ainda vê uma certa complexidade de produto seria no caso de um certo cliente preferir esse tipo de gerenciamento de risco ou solução de investimento. Mas então a pergunta seria: eles estão preparados para pagar o preço disso? E eu acho que vai ser impulsionado muito mais pelas implicações de capital para o banco, em termos de como eles vão incluir isso no preço do produto e se vai funcionar para o investidor. Knowledge@Wharton: Porque, eles vão, presumivelmente, ter que apresentar mais reservas com relação a este tipo de investimento, o que afeta as margens e etc. Ian Baggs: Absolutamente. Marcel van Loo: Eu concordo plenamente. Eu não acho que a demanda do cliente se acha nesse ponto no momento. Então, eu acho que é impulsionado muito pelos clientes agora. Claro que as pessoas geralmente tem memória muito curta, então é bem possível que iremos presenciar algumas novas inovações financeiras nos próximos 5 a 10 anos. Mas eu acho que tudo depende do cliente, ou seja, se os clientes tem desejo de investir nesses novos produtos. Knowledge@Wharton: Mauro? Mauro Guillen: Eu concordo plenamente. Se eles se tornarem produtos de nicho, seria bom, do ponto de vista do sistema, que houvesse outlets ou bancos para suportar esse nicho, ou instituições intermediarias servindo tal mercado, de forma que as grandes instituições não fossem tentadas ou expostas a esse tipo de risco. Assim, se isso se tornar um mercado de nicho, por que não ter bancos ou outlets especializados lidando com isso, para que as maiores instituições possam então focalizar em outras coisas e reduzir o risco sistêmico? Ian Baggs: Eu acho que você está certo. Acho interessante que falamos sobre o que o mercado está procurando e o que o cliente está procurando. Basicamente, quando a gente olha ao ambiente de agora comparado com o de 5 anos atrás, nós vemos clientes, tanto no varejo como no atacado, com pouco desejo de risco. Nos anos 2005, 2006, 2007, a maioria dos clientes estava vivendo em um ambiente de taxas de juros muito baixas no mundo todo, e eles estavam procurando por um nível de retorno mais elevado do que poderiam obter com produtos normais. Então, muito da proliferação de produtos complexos aconteceu porque, fosse um fundo de aposentadoria ou uma firma de investimentos ou qualquer que fosse o veículo e até mesmo os investidores de varejo querendo abocanhar pequenos pedaços de títulos através do banco local, os clientes queriam uma taxa alta de retorno e estavam preparados, como resultado, a tomar um risco com esses produtos. É claro que no ambiente em que nos encontramos no momento, não existe ninguém com tal desejo, mas quem sabe, como você estava dizendo, o que poderá mudar nos próximos 5 anos? Marcel van Loo: Absolutamente. 1 | Knowledge@Wharton knowledge.wharton.upenn.edu

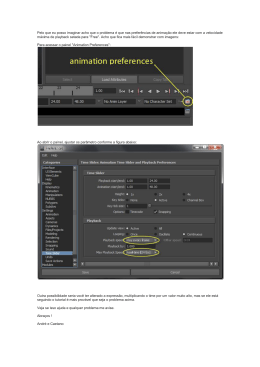

Baixar