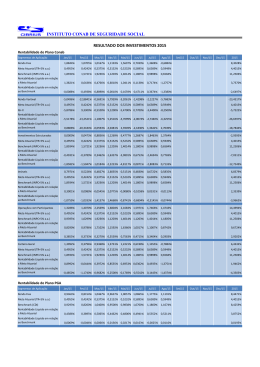

Relatório Mensal Novembro/2015 1. Cenário Econômico GLOBAL: Em novembro, a economia americana continuou a esboçar sinais de dicotomia entre o desempenho do setor industrial e do setor de serviços. Enquanto o primeiro segue sofrendo os impactos residuais de um dólar mais forte, o colapso do preço do petróleo e de um mercado de trabalho mais apertado, o segundo continua evidenciar certa robustez. A taxa de poupança das famílias ainda não parece reagir a um mercado de trabalho sólido, na medida em que a confiança do consumidor segue contida, acreditamos em uma retomada mais contundente do consumo no curto-prazo. Ressaltamos ainda que o clima, diferentemente dos últimos anos, deve impactar de maneira favorável o PIB do primeiro trimestre de 2016, transformando-se em vetor adicional de impulso ao crescimento. O último dado do mercado de trabalho surpreendeu não apenas na geração de empregos (271 mil), que trouxe a média móvel trimestral de volta para a marca dos 200 mil, como também pelo recuo da taxa de desemprego (5,0%), agora quase na mediana das projeções dos membros do Fed(Federal Reserve) (4,9%), e pela forte aceleração dos ganhos de rendimentos. O dado fornece ainda mais confiança ao Fed (Federal Reserve) para iniciar o processo de alta de juros em dezembro, mensagem que tem sido constantemente reafirmada nos últimos discursos de seus membros, considerando-se a ausência de novos choques e picos de volatilidade do mercado. Em contraponto, a iminente alta de juros tem sido amenizada pela defesa de que este processo se dará de maneira bastante gradual, tendo em vista que a taxa de juros neutra tem rodado abaixo do patamar pré-crise. Em outras palavras, a normalização da política monetária deve ocorrer de maneira menos intensa do que nos ciclos anteriores. Na Europa, destaque para a tão aguardada reunião do Banco Central Europeu, que acabou por decepcionar o mercado ao realizar um afrouxamento mais contido da sua política monetária do que o antecipado pelo mercado. Desde a sua última reunião, o ECB vinha telegrafando que novas medidas de afrouxamento seriam implementadas em dezembro, o que foi reforçado pelo vazamento de notícias de uma postura ainda mais agressiva. O corte da taxa de depósito em apenas 10 pontos-base (para -0,30%), bem como a extensão do programa de compra de títulos por apenas seis meses, decisão esta não acompanhada pelo aumento do volume das compras mensais, resultou em uma forte realização da moeda e das taxas dos títulos da região, revertendo à queda que as mesmas vinham apresentando ao longo das últimas semanas. Conforme revelam os dados, o crescimento da região segue robusto, mas a inflação continua a decepcionar – o índice Core CPI de novembro voltou a recuar, passando de 1,1% para 0,9%. O Banco Central Europeu mantém a retórica de que o programa é flexível, e que ainda tem à sua disposição todos os instrumentos de política monetária, caso seja necessário utilizá-los. Na China, destaque para a decisão do FMI de incluir o renminbi em sua cesta de moedas internacionais de reserva, atribuindo um peso de 11% à moeda. A decisão, de caráter simbólico, reconhece as reformas promovidas pelo governo chinês no esforço de atingir a liberalização de sua economia, e deve resultar em uma postura menos intervencionista por parte do PBOC (Banco Central Chinês) neste mercado. Ademais, os dados de atividade continuam a sugerir uma estabilização do crescimento em patamar mais baixo. Relatório Mensal Novembro/2015 NACIONAL: No cenário doméstico, o ensaio de uma relativa estabilização do ambiente político, com aprovação de alguns itens de interesse do governo, foi por água abaixo com os novos desdobramentos da operação Lava-Jato. Desta maneira, voltamos ao cenário de baixa visibilidade e elevada incerteza política, na margem intensificada pela iniciação do processo de impeachment aceito pelo presidente da câmara. Os indicadores de atividade econômica no país conseguiram novamente decepcionar as expectativas já negativas, com queda de 1,7% no PIB do 3T. Além disso, a forte revisão nos trimestres anteriores levou as projeções de queda em 2015 para próximo de 4,0%, deixando um carrego estatístico também muito adverso para 2016. Além disso, salvo algumas evidências de estabilização nos indicadores de confiança, embora em patamares extremamente deprimidos, os demais sinais sugerem que a atividade ainda não encontrou seu piso. Em relação à inflação, o recente choque nos alimentos in natura voltou a pressionar fortemente a inflação de curto prazo. Além disso, nos próximos meses devemos ter também impacto altista da elevação da Cide, trazendo uma sequência de alguns meses de IPCA próximo a 1,0%. Em meio à elevação nas projeções de inflação dos próximos anos, e a piora inflacionária de curto prazo, o Banco Central Brasileiro adotou um tom mais enérgico. Após abandonar a menção a juros estáveis por tempo suficientemente prolongado, a ata da reunião de dezembro deixou claro que o atual plano de voo da autoridade monetária é iniciar um processo de aperto monetário já na reunião de janeiro. Enquanto o tamanho do déficit deste ano ainda permanece indefinido, dependendo da decisão do TCU a respeito do montante de reversão das “pedaladas” em 2015, o déficit recorrente do governo roda acima de 1,0% do PIB. Para 2016, apesar da perspectiva de mais receitas extraordinárias, o cenário permanece bem adverso, com atividade em queda impactando as receitas já combalidas. Mais rebaixamento (downgrades) de outras agências de classificação de risco faz parte do cenário base. Relatório Mensal Novembro/2015 Nossa carteira Em Novembro o desempenho de nossa renda fixa foi 99,45% do CDI, fechando em 1,05% contra 1,06% do referido índice. Na renda variável nosso desempenho foi de 98,18% do benchmark, visto que nossa carteira fechou em -0,03% contra -1,63% do Ibovespa. Ibovespa O Ibovespa encerrou Novembro aos 45.120 pontos, registrando baixa de 1,63%. As ações que obtiveram as maiores altas neste mês foram: Hypermarcas ON (28,00%), CSN ON (26,73%) e Braskem PN (20,39%). As maiores baixas foram: Bradespar PN (32,15%), Vale PNA (24,23%) e Vale ON (22,80%). Ao analisar as ações que mais impactaram o índice vis a vis nossas carteiras é possível observar o motivo de nosso desempenho. Lembrando que nossa estratégia busca, no longo prazo, agregar valor aos nossos recursos. Relatório Mensal Novembro/2015 2. Ativos Investimentos Consolidado Distribuição da Carteira Total Relatório Mensal Novembro/2015 3. Perfis de Investimento A partir de outubro de 2013 iniciou-se a vigência de mais 2 perfis de investimento além dos 4 disponibilizados em outubro de 2011 para todos os participantes da Gerdau Previdência ter seus recursos alocados em um percentual de renda fixa e variável. Confira abaixo à rentabilidade acumulada. * Rentabilidade acumulada após a implantação dos perfis de investimento: agosto/2011 ** Perfis vigentes a partir de outubro/2013 Relatório Mensal Novembro/2015 4. Rentabilidade Perfis PLANO DE CONTRIBUIÇÃO DEFINIDA (Perfis de Investimento) Mês/Ano Super Conservador Conservador I Conservador II** Rentabilidade Benchmark Rentabilidade Benchmark Rentabilidade Benchmark 2011* 5,26% 4,75% 4,65% 3,99% - - 2012 9,84% 8,41% 9,95% 8,49% - - 2013 8,35% 8,05% 6,57% 5,56% 2,46% 1,54% Jan/14 0,75% 0,84% 0,02% 0,00% -0,72% -0,83% Fev/14 0,95% 0,78% 0,92% 0,59% 0,89% 0,40% Mar/14 0,81% 0,76% 1,13% 1,39% 1,44% 2,02% Abr/14 0,90% 0,81% 0,99% 0,97% 1,08% 1,13% Mai/14 0,93% 0,86% 0,90% 0,70% 0,87% 0,54% Jun/14 0,86% 0,82% 1,09% 1,11% 1,32% 1,41% Jul/14 0,97% 0,94% 1,09% 1,11% 1,37% 1,75% Ago/14 0,93% 0,86% 1,55% 1,75% 2,17% 2,64% Set/14 0,86% 0,90% -0,26% -0,36% -1,38% -1,62% 1,26% 0,94% Out/14 0,95% 0,94% 1,11% 0,94% Nov/14 1,01% 0,84% 1,17% 0,77% 1,33% 0,71% Dez/14 0,99% 0,95% 0,20% 0,00% -0,59% -0,96% 2014 11,48% 10,81% 10,43% 9,59% 9,36% 8,34% Jan/15 1,04% 0,93% 0,23% 0,21% -0,58% -0,50% Fev/15 0,90% 0,82% 1,68% 1,73% 2,47% 2,65% Mar/15 1,04% 1,03% 1,15% 0,85% 1,27% 0,66% Abr/15 0,99% 0,95% 1,57% 1,84% 2,15% 2,74% Mai/15 1,07% 0,98% 0,55% 0,27% 0,03% -0,45% Jun/15 Jul/15 1,08% 1,30% 1,06% 1,18% 1,19% 1,05% 1,02% 0,64% 1,31% 0,80% 0,97% 0,11% Ago/15 1,07% 1,11% 0,30% 0,16% -0,48% -0,78% Set/15 1,15% 1,11% 0,91% 0,66% 0,68% 0,21% Out/15 1,15% 1,11% 0,97% 1,18% 0,79% 1,25% Nov/15 1,05% 1,06% 0,94% 0,79% 0,83% 0,52% 2015 12,48% 11,93% 11,06% 9,75% 9,62% 7,56% últimos 12 meses 13,59% 13,00% 11,28% 9,74% 8,98% 6,53% últimos 24 meses 26,53% 24,99% 23,32% 20,89% 20,12% 16,82% últimos 36 meses 36,65% 34,73% 32,17% 28,33% N/A N/A 57,07% 52,18% 50,39% 43,23% 22,83% 18,33% 1,10% 1,00% 0,97% 0,83% 0,88% 0,70% Desde início Perfil Média acumulada *** Relatório Mensal Novembro/2015 PLANO DE CONTRIBUIÇÃO DEFINIDA (Perfis de Investimento) Mês/Ano Moderado Agressivo I** Agressivo II Rentabilidade Benchmark Rentabilidade Benchmark Rentabilidade Benchmark 3,42% 2,42% - - 2,16% 0,80% 2012 10,09% 8,54% - - 10,09% 8,42% 2013 3,05% 0,66% 2,46% 0,77% -0,42% -4,12% Jan/14 -1,45% -1,67% -2,19% -2,50% -2,92% -3,34% Fev/14 0,86% 0,20% 0,83% 0,01% 0,80% -0,18% Mar/14 1,76% 2,65% 2,07% 3,28% 2,39% 3,90% Abr/14 1,17% 1,29% 1,26% 1,45% 1,36% 1,61% Mai/14 0,84% 0,38% 0,80% 0,22% 0,77% 0,05% Jun/14 1,55% 1,70% 1,78% 2,00% 2,01% 2,29% Jul/14 1,56% 2,16% 1,76% 2,57% 2,01% 2,29% Ago/14 2,79% 3,54% 3,40% 4,43% 4,02% 5,32% Set/14 -2,51% -2,88% -3,63% -4,14% -4,76% -5,40% Out/14 1,42% 0,95% 1,58% 0,95% 1,73% 0,95% 2011* Nov/14 1,49% 0,64% 1,65% 0,57% 1,81% 0,51% Dez/14 2014 Jan/15 -1,37% 8,26% -1,92% 7,05% -2,16% 7,14% -2,88% 5,72% -2,95% 5,99% -3,83% 4,36% -1,39% -1,21% -2,19% -1,92% -3,00% -2,64% Fev/15 3,26% 3,56% 4,04% 4,48% 4,83% 5,39% Mar/15 1,39% 0,47% 1,51% 0,28% 1,62% 0,10% Abr/15 2,73% 3,64% 3,32% 4,54% 3,90% 5,44% Mai/15 -0,48% -1,16% -1,00% -1,88% -1,52% -2,59% Jun/15 Jul/15 1,42% 0,55% 0,93% -0,43% 1,53% 0,30% 0,88% -0,96% 1,65% 0,05% 0,84% -1,50% Ago/15 -1,26% -1,72% -2,03% -2,67% -2,81% -3,61% Set/15 0,44% -0,23% 0,20% -0,68% -0,03% -1,13% Out/15 0,61% 1,31% 0,43% 1,38% 0,25% 1,45% Nov/15 0,73% 0,25% 0,62% -0,02% 0,51% -0,29% 2015 8,18% 5,38% 6,73% 3,19% 5,26% 1,01% últimos 12 meses 6,69% 3,35% 4,42% 0,23% 2,16% -2,86% últimos 24 meses 16,93% 12,79% 13,76% 8,80% 10,61% 4,85% últimos 36 meses 23,37% 16,03% N/A N/A 14,80% 4,41% 37,39% 26,22% 17,15% 9,94% 24,95% 10,46% 0,72% 0,50% 0,66% 0,38% 0,48% 0,20% Desde início Perfil Média acumulada *** * Rentabilidade em 2011 somente a partir de agosto (mês de implantação dos perfis de investimento) ** Perfis vigentes a partir de outubro/2013 *** Rentabilidade média desde o mês de implantação de cada um dos perfis de investimentos.

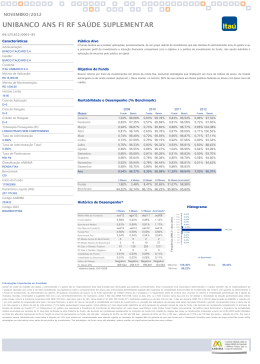

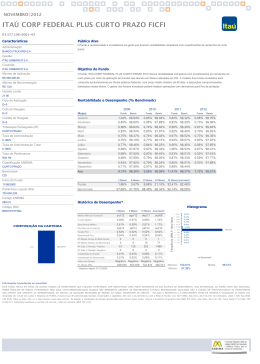

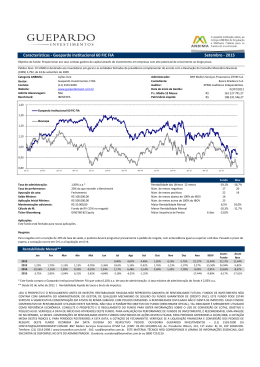

Baixar