Universidade Estadual Paulista – UNESP Faculdade de Ciências e Letras – FCL Campus de Araraquara Curso: Economia Disciplina: Economia Financeira e Desenvolvimento Docente: Dr. Elton Eustáquio Casagrande Trabalho Tema: Regulação Bancária O que é? Para que serve? Grupo: Cesar Augusto Batista Lino João Mahinga Marco Antonio Castiglio Filho Niege Franco Renan Simionato Valeria Rosenfeld Introdução O sistema financeiro exibe um funcionamento especial em pelo menos um aspecto chave, quando comparado aos outros setores da economia. A existência do chamado risco sistêmico. Com isso a regulação financeira é um dos fatores determinantes da estrutura financeira, limita as ações dos agentes financeiros e define as operações exercidas pelas instituições. Risco sistêmico Refere-se a possibilidade de um choque localizado em algum ponto do sistema financeiro possa transmitir-se ao sistema todo e eventualmente levar ao colapso de toda a economia. Empresa Setor financeiro x Empresa de outros setores. Risco sistêmico Economias podem seguir funcionando quando praticamente qualquer um dentre todos os setores sofre um colapso, mas dificilmente poderá fazê-lo se o setor atingido for o setor financeiro, ou mais precisamente o sistema bancário. Em outra palavras, uma crise no setor bancário fatalmente se transmitirá ao resto a economia, arrastando-a consigo para a crise. Risco sistêmico Dois canais de contágio: 1º) Criação de um insumo de uso generalizado, o crédito. 2º) O que tudo indica mais importante, o sistema de pagamentos realizado pelo setor bancário, que é a transferência de depósitos a vista entre bancos comerciais. Depósitos a vista Praticamente todas as operações relevantes praticadas entre agentes privados não bancários em uma economia de mercado moderna são liquidadas através de transferência de direito sobre depósitos a vista mantidos nos bancos comerciais. Depósitos a vista Um depósito a vista nada mais é do que a promessa feita por uma agente privado , o banco, de entrega de um montante determinado de moeda legal a qualquer momento em que o detentor desta obrigação assim o deseje. Multiplicador bancário. Corridas bancárias. Métodos de evitar colapso do sistema Contágio, assim, é uma manifestação específica do sistema financeiro da noção de externalidade, um tipo de imperfeição de mercado que exigi uma intervenção corretiva. No caso do sistema financeiro, esta intervenção toma duas formas: 1ª) Criação de redes de segurança. 2ª) Definição de regras de regulação e supervisão que reforcem a capacidade do sistema de evitar ou absorver choques. Chamada de Regulação Prudencial. Redes de segurança Para que o risco de crédito seja zero, é preciso criar instituições que garantam que os bancos poderão cobrir retiradas em quaisquer circunstâncias, inclusive aquelas em que o próprio banco está sendo incapaz de realizar seu ativos. Vem do estado, que tem o monopólio de emissão da moeda legal, tem sempre a possibilidade de suprir aos bancos a quantidade de moeda que for necessária para permitir que os resgates desejados sejam honrados. A regulação A regulação prudencial tem normalmente como meta de impedir a realização de negócios que ameacem a segurança do sistema e que, provavelmente, seriam realizados na ausência destes limites. Toda regulação implica, obviamente, a limitação da liberdade de escolha privada, dado que se não houvesse a possibilidade de comportamentos danosos serem adotados não haveria a necessidade de proibi-los. A regulação Em suma, regulações de qualquer natureza são, por definição, distorcidas, porque visam a orientar o comportamento privado em direção diferente daquela que seria adotada espontaneamente. Essa preocupação, porém, é menos relevante do que parece à primeira vista, porque a regulação, se bem planejada, introduz “distorções” compensatórias, no sentido de que tentam coibir falhas de mercado. Assimetrias de informação Reconhecida mais recentemente do que os problemas com a segurança do sistema financeiro, tem sido também apontada como razão para a definição de normas regulatória informações. a possível assimetria de Estratégias de regulação financeira As últimas duas décadas têm testemunhado um processo acelerado de mudança nas estratégias regulatórias adotadas nas principais economias de mercado, com reflexos bastante importantes sobre as opções abertas aos países menos desenvolvidos. As estratégias estão divididas em 4 estágios: 1. 2. 3. 4. Regulação de balanços Coeficientes de capital Coeficientes de capital e inovação financeira Auto-regulação como estratégia Regulação de balanços É a primeira das estratégias de regulação dominate por muito tempo era discrita pela busca de controle direto sobre as operações das instituições financeiras. A preocupação com o risco de iliquidez, no caso do sistema bancário, é descrita pela busca de controle direto sobre as operações das instituições financeiras, Coeficientes de capital A ideia central, conhecida na literatura como o problema do agente e do principal, era de que os intermediários financeiros, corriam riscos por desviarem os capital financeiro à ativos com maiores taxas de rentabilidade, ( ativos pouco controlados pelos agentes reguladores). A ideia proposta pelo Acordo de Basiléia I era de forçar os bancos a comprometer seu próprio capital, forçando-os a fazer investimentos mais seguros. Depois dos acordo apenas os EUA usavam seu próprio capital enquanto que os bancos europeus e asiaticos usam capital de terceiro. Coeficientes de capital e inovação financeira Houve a necessidade de emendar os acordos, que originalmente concentravam-se na defensa contra riscos de crédito, em períodos em que se diversificavam suas atividades, sujeitando-se a outros tipos de riscos contra os quais o Acordo de Basiléia nada oferecia. Coeficientes de capital e inovação financeira Uma das grandes vantagens vista no acordo original era a de diminuir e simplificar o trabalho dos supervisores encarregados de acompanhar o enquadramento nos regulamentos Auto-regulação como estratégia Como os coeficientes de capital fixados anteriormente pelos reguladores no Acordo de Basiléia, chegou-se, à estratégia de autoregulação. Como isso, caberia aos própios bancos definir uma estratégia de avaliação e tratamento de riscos. Auto-regulação como estratégia Assim foram criados vários tipos de modelos voltados para o calculo dos riscos envolvidos em cada estratégia utilizada por uma instituição. Foram produzidos os modelos VAR (value at risk), e teste de resistência (stress test). Conclusão Em todo o mundo, o sistema financeiro é sujeito a extensa regulação e está sujeita à supervisão contínua por parte de autoridades especialmente treinadas para isto. Por causa das externalidades, definiu-se um conjunto de regulações prudenciais. E por causa da assimetria de informações, definem-se regras de defesa dos consumidores Questões: O que é a regulação bancária? Regulação bancária é uma intervenção no mercado financeiro e é um dos fatores determinantes das ações dos agentes financeiros. Para que serve a regulação bancária? Serve para definir as operações exercidas pelas instituições financeiras e cercear atuação dos bancos e, minimizar a probabilidade de ocorrência de situações de fragilidade finaceira.

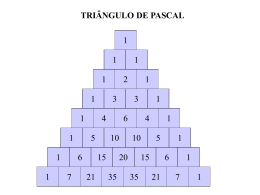

Baixar