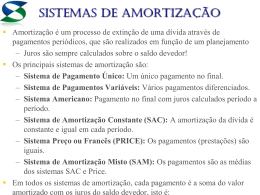

APOSTILA DE ANÁLISE FINANCEIRA PROF. DANIEL AUGUSTO DE SOUZA, MSC. INTRODUÇÃO À ENGENHARIA ECONÔMICA DEFINIÇÃO: Segundo Veras (1999): “Engenharia econômica é o estudo dos métodos e técnicas usados para a análise econômico-financeira de investimentos. Estes métodos e técnicas devem ter base científica e encontram na matemática financeira as suas justificativas.” Segundo Casarotto & Kopittke (2000): “A engenharia econômica objetiva a análise econômica de decisões sobre investimentos. E tem aplicações bastante amplas, pois os investimentos poderão tanto ser de empresas, como de particulares ou de entidades governamentais.” Exemplos de problemas de engenharia econômica: 1. Efetuar o transporte de mercadorias com veículo próprio ou de terceiros? 2. Comprar um caminhão da marca Mercedes Bens ou Volvo para distribuição de mercadorias? 3. Comprar matéria-prima a vista ou a prazo? 4. Comprar ou alugar um escritório para representação comercial? INTRODUÇÃO À ENGENHARIA ECONÔMICA Princípios básicos: Deve haver alternativas de investimento; As alternativas devem ser expressas em dinheiro; Só as diferenças entre as alternativas são relevantes; Sempre serão considerados os juros sobre o capital empregado; Nos estudos econômicos, o passado geralmente não é considerado. Interessa o presente e o futuro. A justificativa econômica pode não ser suficiente na decisão entre dois ou mais investimentos: Fatores quantificáveis monetariamente. Fatores não quantificáveis monetariamente. Exemplo: análise de investimento na compra de um carro. Quais são os fatores quantificáveis e não quantificáveis monetariamente? INTRODUÇÃO À ENGENHARIA ECONÔMICA Estrutura da resolução de um problema de engenharia econômica: 1. Ler enunciado do problema; 2. Identificar os dados; 3. Interpretar graficamente o problema; 4. Resolver o problema; 5. Responder o problema. Revisão das relações de equivalência: Notação Internacional das Variáveis: F Valor Futuro; Montante; Valor Nominal. P Valor Presente; Principal; Valor Atual; Capital. J Juros; Rendimento. i Taxa de juros A Anuidade; Prestação; Valor Uniforme. n Prazo; Número de períodos. INTRODUÇÃO À ENGENHARIA ECONÔMICA Relação entre F e P: Achar o valor do montante dado o valor presente, a taxa de juros e o número de períodos envolvido. Forma matemática F = P (1 + i)n Forma funcional F = P (F/P ; i ; n) lê-se (F dado P; i ; n) Exemplos: Recomendação: resolver o problema de forma estruturada. 1) A uma taxa de juros composta de 1,5% a.m. uma aplicação de sobra de caixa no valor de R$ 100.000,00 hoje, quanto será equivalente dentro de 1 ano? 2) Um empresário solicitou um empréstimo de R$ 60.000,00 a uma taxa de 1% a.m., para saldar em um ano e meio. Quanto pagará o empresário por seu empréstimo ao final do período? 3) Uma aplicação de R$ 15.000,00 hoje a uma taxa de 6%a.a., que valor terá como equivalente dentro de 54 meses? INTRODUÇÃO À ENGENHARIA ECONÔMICA Relação entre P e F: Achar o valor do principal dado o valor futuro, a taxa de juros e o número de períodos envolvido. F -n Forma matemática P = F (1 + i) ou: P n (1 i) Forma funcional P = F (P/F ; i ; n) lê-se (P dado F; i ; n) Exemplos: Recomendação: resolver o problema de forma estruturada. 1) Por quanto devo descontar um cheque, vencível daqui a 5 meses, com valor futuro de R$ 1.131,40, se a taxa de juros compostos for de 2,5% a.m.? 2) Uma pessoa possui uma duplicata que vence daqui a um ano, com valor futuro de R$ 1.344,89. foi-lhe proposta a troca daquela duplicata por outra, vencível daqui a 3 meses e no valor de R$ 1.080,00. sabendo-se que a taxa corrente de mercado é de 2,0% a.m., pergunta-se se a troca proposta é vantajosa. 3) Um representante comercial vendeu um lote de camisas com um prazo para pagar de 3 meses em uma única vez. O valor acordado será de R$ 915,36. Sabendo que a taxa de juros no negócio foi de 0,5%a.m. qual era o valor à vista do lote? 4) Um representante comercial vendeu um lote de matéria-prima por R$ 35.000,00. Este valor refere-se à um único pagamento daqui a 4 meses. Se a taxa de juros for de 3%a.m.. Qual seria o valor do lote se o comprador resolvesse pagar à vista? INTRODUÇÃO À ENGENHARIA ECONÔMICA Relação entre F e A: Achar o valor futuro dado o valor da anuidade, a taxa de juros e o número de períodos envolvido. 1 in 1 i F A ou, A F Forma matemática n i Forma funcional F = A (F/A ; i ; n) lê-se (F dado A; i ; n) 1 i 1 ou, A = F (A/F ; i ; n) lê-se (A dado F; i ; n) Exemplos: Recomendação: resolver o problema de forma estruturada. 1) Um comerciante deposita todo mês, parte de seu lucro no valor de R$ 1.500,00 em uma conta que lhe rende 1,5%a.m.. Quanto terá este comerciante em 6 anos? 2) Um representante vendeu uma máquina com um parcelamento de 80 meses. O valor da prestação é de R$ 530,00. Sabendo que a taxa de juros na transação é de 2% a.m.. Qual seria o valor equivalente da máquina caso o comprador optasse fazer um único pagamento ao final dos 80 meses? 3) Sabendo que um escritório de representação comercial terá que fazer um pagamento de R$ 3.500,00 ao final de 36 meses, quanto esta deverá depositar mensalmente em uma conta que remunera o investimento à 3%a.m.? INTRODUÇÃO À ENGENHARIA ECONÔMICA Relação entre P e A: Achar o valor presente dado o valor da anuidade, a taxa de juros e o número de períodos envolvidos. 1 in 1 i1 in Forma matemática P A n ou, A P n i 1 i 1 i 1 Forma funcional P = A (P/A ; i ; n) lê-se (P dado A; i ; n) ou, A = P (A/P ; i ; n) lê-se (A dado P; i ; n) Exemplos: Recomendação: resolver o problema de forma estruturada. 1) Numa agência de automóveis um carro é vendido em 24 vezes mensais, de R$ 504,50. Sabendo que a taxa de juros cobrada foi de 1,5% a.m.. Qual é o valor à vista do automóvel? 2) Um lote de produtos custa à vista R$ 10.500,00. Como alternativa o fornecedor parcela a compra em 36 meses, com uma taxa de juros de 3,5%a.m.. Qual será o valor da prestação? 3) Um equipamento é vendido por R$ 15.000,00 à vista. Pode ser adquirido também em prestações mensais de R$ 885,71, a juros de 3% a.m. sabendo que as prestações vencem a partir do mês seguinte ao da compra, pede-se para calcular o número de prestações. DEPRECIAÇÃO “Em qualquer processo produtivo onde se verifica a interação entre os elementos que compõem o capital fixo da empresa produtora, observa-se que ao longo da elaboração dos bens e/ou serviços há uma gradual perda de valor inicial do fator de produção – os ativos da empresa (máquinas, equipamentos, instalações, veículos, etc.) O valor pelo qual foi adquirido o bem (valor inicial) vai diminuindo ao longo da vida útil ou produtiva do ativo e ao final da vida qual têm-se um valor de sucata, de revenda ou valor residual, no fim de certo tempo, chama-se depreciação. Depreciação é , portanto, a desvalorização, a perda de valor inicial ou desgaste físico ou funcional sofrido durante o processo de produção.” (Alberton & Dacol, 1999. p. 115) A depreciação de bens do ativo imobilizado corresponde à diminuição do valor dos elementos ali classificáveis, resultante do desgaste pelo uso, ação da natureza ou obsolescência normal. “Sob ao ótica fiscal e contábil, a depreciação é importante pois a legislação permite que a mesma seja descontada periodicamente do lucro para fins de pagamento de tributos como o Imposto de Renda. Sob a ótica gerencial é imprescindível na apuração dos custos de produção, na análise de investimentos entre outros.” (Alberton & Dacol, 1999. p. 115) Existem vários métodos para estimativa da depreciação periódica, tais como: Linear, Cole, Exponencial e Declínio do Balanço. Para efeitos fiscais, a legislação considera o Método Linear. DEPRECIAÇÃO CONTÁBIL Depreciação é contabilmente definida como a despesa equivalente à perda de valor de determinado bem, seja por deterioração ou por obsolescência. Não é um desembolso, porém é uma despesa e, como tal, pode ser abatida das receitas, diminuindo o lucro tributável e, conseqüentemente, o imposto de renda, este sim um desembolso real, e com efeitos sobre o fluxo de caixa. A depreciação contábil é feita pelo Método Linear. Bens Taxa de depreciação Prazo Tratores 25% ao ano 4 anos Veículos de passageiros 20% ao ano 5 anos Veículos de carga 20% ao ano 5 anos Caminhões fora-de-estrada 25% ao ano 4 anos Motociclos 25% ao ano 4 anos Computadores 20% ao ano 5 anos Máquinas e equipamentos 10% ao ano 10 anos Prédios 4% ao ano 25 anos MÉTODOS DE DEPRECIAÇÃO Os métodos de depreciação, para efeitos de análise de investimento que vamos abordar são os seguintes: -Método Linear -Método Exponencial -Método de Cole (Método da Soma dos Dígitos) Terminologias: Quota de Depreciação: é a parcela de desvalorização periódica do ativo, e varia de acordo com o método de depreciação adotado. Valor do Fundo de Depreciação: é a soma das cotas de depreciação até um período determinado, ou seja, é a depreciação acumulada até o período considerado. Valor Atual do Ativo: representa o quanto o ativo vale em determinada data, ou seja, o quanto ainda não desvalorizou. Saldo a Depreciar: representa o quanto falta a depreciar até o valor residual (de revenda) do ativo. Método Linear Neste método a parcela periódica de depreciação é a mesma para todos os períodos da vida útil do bem, sendo obtida pela divisão do valor a depreciar do bem pelo número de períodos de sua vida útil, como definido a seguir: Cota de Depreciação Valor inicial- Valor residual Vida Útil DEPRECIAÇÃO LINEAR - EXEMPLO Os móveis e os utensílios de uma empresa foram adquiridos por R$ 30.500,00. Sabendo-se que a vida útil é de cinco anos e o valor residual é de R$ 2.000,00, montar a planilha de depreciação pelo Método Linear. Período (ano) Quota de Depreciação Depreciação Acumulada 0 - - 1 2 3 4 5 Valor Atual Saldo a Depreciar MÉTODOS DE DEPRECIAÇÃO Método de Depreciação Exponencial No exemplo anterior utilizamos um modelo linear para a depreciação real. No entanto, muitas vezes ela é conduzida por uma curva exponencial com queda acentuada nos primeiros anos e mais suave nos anos posteriores. Seja a função exponencial: Valor Residual t 1 Valor Inicial 1 N Quota de Depreciaçãon= t. Valor Atualn-1 Onde: t = taxa de depreciação 1/N= fator de depreciação sendo N = prazo de depreciação n = período qualquer da depreciação DEPRECIAÇÃO EXPONENCIAL - EXEMPLO Os móveis e os utensílios de uma empresa foram adquiridos por R$ 30.500,00. Sabendo-se que a vida útil é de cinco anos e o valor residual é de R$ 2.000,00, montar a planilha de depreciação pelo Método Exponencial. Período (ano) Quota de Depreciação Depreciação Acumulada 0 - - 1 2 3 4 5 1 5 2.000 t 1 0,420109450 30.500 Valor Atual Saldo a Depreciar MÉTODOS DE DEPRECIAÇÃO Método de Cole (soma dos dígitos) O Método de Cole consiste em dividir o total de depreciações em frações, tais que o numerador expresse os períodos que faltam para o final da vida útil do bem e o denominador o somatório dos dígitos dos períodos. Ou seja, a parcela de depreciação varia de período a período, diminuindo progressivamente à medida que decorre a vida útil. Quota de Depreciação = fraçãot(Valor Inicial – Valor Residual) número dos períodos que faltam a depreciar fraçãot soma dos dígitos dos períodos MÉTODO DE COLE - EXEMPLO Os móveis e os utensílios de uma empresa foram adquiridos por R$ 30.500,00. Sabendo-se que a vida útil é de cinco anos e o valor residual é de R$ 2.000,00, montar a planilha de depreciação pelo Método de Cole. Período (ano) Quota de Depreciação Depreciação Acumulada 0 - - 1 2 3 4 5 Denominador (soma dos dígitos) = 1+2+3+4+5 = 15 Valor Atual Saldo a Depreciar EXERCÍCIO Uma empresa comprou um equipamento por R$ 250.000,00. A sua vida útil esperada é de 5 anos e seu valor residual é R$ 10.000,00. Pede-se: a. O plano de depreciação pelo Método Linear. b. O plano de depreciação pelo Método Exponencial. c. O plano de depreciação pelo Método de Cole. SISTEMAS DE AMORTIZAÇÃO DE DÍVIDAS INTRODUÇÃO: A necessidade de recursos obriga àqueles que querem fazer investimentos a tomarem empréstimos e assumirem dívidas que serão pagas com juros que variam de acordo com contratos estabelecidos entre as partes interessadas. O objetivo desta parte da disciplina é que o aluno tenha a compreensão de como funciona um sistema de amortização de empréstimo comum nas operações de crédito mais utilizadas O representante comercial tem como opção à utilização de recursos próprios, a contração de empréstimo junto a uma instituição financeira. Esta por sua vez vai exigir um projeto de investimento, o qual será visto na parte final deste curso. A partir deste ponto iremos compreender algumas das modalidades de empréstimo mais utilizadas por agentes financeiros, tais como a Caixa Econômica Federal, BNDES e Banco do Brasil. As formas de pagamento dos empréstimos são chamadas sistemas de amortização. Exemplos: Sistema de amortização constante (SAC). Sistema francês de amortização (Tabela Price). Sistema misto (SAM). SISTEMA DE AMORTIZAÇÃO CONSTANTE - SAC Neste sistema, o devedor obriga-se a restituir o principal em n prestações nas quais as cotas de amortização são sempre constantes. Ou seja, o principal da dívida é dividido pela quantidade de períodos n e os juros são calculados em relação aos saldos existentes mês a mês. A soma do valor de amortização mais o dos juros é que fornecerá o valor da prestação. Não há necessidade de fórmulas complicadas mas você precisará montar uma planilha em situações de períodos mais ou menos longos. Esse tipo de empréstimo é usado pelo SFH e também, em certos casos, em empréstimos às empresas privadas através de entidades governamentais. REPRESENTAÇÃO GRÁFICA Prestação No SAC os pagamentos são decrescentes, uma vez que são a soma de amortizações iguais com juros cada vez menores. Juro Amortização Períodos SISTEMA DE AMORTIZAÇÃO CONSTANTE - SAC Montagem do modelo básico da tabela do SAC ordem 3º 2º 1º 4º n Pagamento Juros Amortização Saldo devedor 0 - - - SD0 = P 1 P1 = a + J1 J1 = P . SD1 = SD0 – a 2 P2= a + J2 J2 = SD1 . i SD2 = SD1 – a . . . P n P a n . . . . . . . . . . . n Pn= a + Jn Jn= SDn -1 . i i a a P n . SDn = SDn-1 - a SISTEMA DE AMORTIZAÇÃO CONSTANTE -SAC Exemplo Elaborar uma tabela do SAC. Considerar um empréstimo de R$ 120.000,00, feito à taxa de juros de 10%a.m., por seis meses. n Pagamento Juros Amortização 0 - - - 1 2 3 4 5 6 Saldo devedor SISTEMA DE AMORTIZAÇÃO CONSTANTE COM PRAZO DE CARÊNCIA Exemplo Elaborar uma tabela do SAC. Considerar um empréstimo de R$ 120.000,00, feito à taxa de juros de 10%a.m., por seis meses. Sabendo que o banco deu um prazo de carência de 3 meses. (vamos admitir que o principal fora emprestado no início do primeiro mês e que as prestações e os juros sejam pagos no fim de cada mês). n Pagamento Juros Amortização 0 - - - 1 - 2 - 3 4 5 6 Saldo devedor SISTEMA DE AMORTIZAÇÃO FRANCÊS - PRICE Por este sistema o devedor (mutuário) obriga-se a devolver o principal mais os juros em prestações iguais entre si e periódicas. Tem-se de resolver, portanto, dois problemas para construir a planilha: primeiro: como calcular a prestação e segundo: como separar a amortização dos juros. Na última prestação a dívida fica totalmente saldada. Principais características: a) a taxa de juros contratada é dada em termos nominais. Na prática esta taxa é dada me termos anuais; b) as prestações têm período menor que aquele a que se refere a taxa. Em geral, as amortizações são feitas em base mensal; c) no cálculo é utilizada a taxa proporcional ao período a que se refere a prestação, calculada a partir da taxa nominal REPRESENTAÇÃO GRÁFICA Prestação Amortização Juro Períodos SISTEMA DE PRESTAÇÕES CONSTANTES – TABELA PRICE Montagem do modelo básico da tabela PRICE ordem 1º 2º 3º 4º n Pagamento Juros Amortização Saldo devedor 0 - - - SD0 = P a1 = PMT –J1 SD1 = P – a1 1 i1 in PMT P n 1 i 1 * J1 = P . i 2 TODOS PAGAMENTOS SÃO IGUAIS J2 = SD1 . i a2 = PMT –J2 SD2 = SD1 – a2 . . . . . . . . . . . . . . . n PMT Jn= SDn -1 . i an = PMT - Jn SDn = SDn-1 - an * ou utilizando a tabela financeira: A ou PMT = P (A/P ; i ; n) SISTEMA DE PRESTAÇÕES CONSTANTES – TABELA PRICE Exemplo Elaborar uma tabela PRICE. Considerar um empréstimo de R$ 120.000,00, feito à taxa de juros de 10%a.m., por seis meses. n Pagamento Juros Amortização 0 - - - 1 2 3 4 5 6 Saldo devedor SISTEMA DE PRESTAÇÕES CONSTANTES COM PRAZO DE CARÊNCIA Exemplo Elaborar uma tabela PRICE. Considerar um empréstimo de R$ 120.000,00, feito à taxa de juros de 10%a.m., por cinco meses. Sabendo que o banco deu um prazo de carência de 3 meses. (obs.: o fluxo de pagamentos é maior que no sac) n Pagamento Juros Amortização 0 - - - 1 - 2 - 3 4 5 6 7 Saldo devedor SISTEMA DE AMORTIZAÇÃO MISTO – SAM O pagamento deste sistema de amortização é a média entre o SAC e o Sistema Francês – Tabela PRICE. Montagem do modelo básico do SAM ordem 1º 2º 3º 4º n Pagamento Juros Amortização Saldo devedor 0 - - - SD0 = P a1 = P1 –J1 SD1 = P – a1 J2 = SD1 . i a2 = P2 –J2 SD2 = SD1 – a2 . . . . . . . . . . . . Jn= SDn -1 . i an = Pn - Jn SDn = SDn-1 - an 1 2 n P1 P1SAC PMT 2 P2 P2SAC PMT 2 Pn PnSAC PMT 2 J1 = P . i SISTEMA DE AMORTIZAÇÃO MISTO – SAM Exemplo Elaborar uma tabela SAM. Considerar um empréstimo de R$ 120.000,00, feito à taxa de juros de 10%a.m., por seis meses. n Pagamento Juros Amortização 0 - - - Saldo devedor 1 2 3 4 5 6 RESOLVER EXERCÍCIOS DE AMORTIZAÇÃO DE EMPRÉSTIMOS ANÁLISE DE INVESTIMENTOS INTRODUÇÃO: É comum nos deparar com duas ou mais alternativas de emprego do capital disponível. “Não raro, a escolha é feita sem que o custo do capital empregado seja considerado adequadamente. Somente um estudo econômico pode confirmar a viabilidade de projetos tecnicamente corretos.” afirmam Casarotto & Kopitike (2000, p.104) MÉTODOS DETERMINÍSTICOS BÁSICOS DA ANÁLISE INVESTIMENTOS: • MÉTODO DA TAXA INTERNA DE RETORNO (TIR) • MÉTODO DO VALOR PRESENTE LÍQUIDO (VPL) • MÉTODO DO VALOR ANUAL UNIFORME EQUIVALENTE (VAUE) DE MÉTODO NÃO EXATO • MÉTODO DO TEMPO DE RETORNO DO INVESTIMENTO OU TEMPO DE RECUPERAÇÃO DO INVESTIMENTO (PAY-BACK TIME) ANÁLISE DE INVESTIMENTOS ELEMENTOS FUNDAMENTAIS PARA A ANÁLISE DE UM EMPREENDIMENTO: • Objetivo geral • Justificativa • Localização comercial • Capacidade e aspectos técnicos de operação • Aspectos legais • Benefícios sociais • Financiamento pretendido e detalhamento das necessidades financeiras • Valor do projeto; • Valor do financiamento (investimento fixo: máquinas/equipamentos/ instalações/móveis/utensílios/veículos + capital de giro); • Recursos próprios; • Prazo de amortização; • Taxa de juros + atualização monetária (TJLP); • Descrição do Mercado • Demanda x Oferta • Fluxo de Caixa (Receitas x Despesas) • Análise do Investimento • TIR; VPL.

Baixar