VIDEOCONFERÊNCIA ATUALIZAÇÃO DO RICMS COM ENFOQUE SIMPLES NACIONAL 19/08/2009. ALTERAÇõES DO SIMPLES NACIONAL 2009 1– MUDANÇA DE PRAZO PARA RECOLHIMENTO SN EM 2009; DECLARAÇÃO ANUAL DAS ME E EPPs Excepcionalmente, em relação ao exercício de 2008, os Estados exigiram a entrega de declaração da empresa optante pelo Simples Nacional (Art.14 § 4º da Resolução CGSN No 10). DISPENSA DA DME A PARTIR DO ANO BASE 2009 EXERCÍCIO 2010; ENTREGA DA DASN – 31/03 de cada ano. 3 1– MUDANÇA DE PRAZO PARA RECOLHIMENTO SN EM 2009; MUDANÇA DE PRAZO PARA RECOLHIMENTO SN EM 2009 até o dia 20 do mês subseqüente, para os fatos geradores ocorridos a partir de 1º/03/09. Excepcionalmente o Pagamento do DAS referente ao período de apuração Junho/2009 foi efetuado em 24/07. 4 1– MUDANÇA DE PRAZO PARA RECOLHIMENTO SN EM 2009; PARCELAMENTO DE DÉBITOS • Para ingresso no Simples Nacional, poderão ser parcelados, os débitos com o Instituto Nacional do Seguro Social (INSS), ou com as Fazendas Públicas federal, estadual ou municipal, de responsabilidade da ME ou EPP e de seu titular ou sócio. 5 1– MUDANÇA DE PRAZO PARA RECOLHIMENTO SN EM 2009; PARCELAMENTO DE DÉBITOS DO SN Nao existe previsão na Lei Complementar nº 123/06 para parcelamento de débitos do Simples Nacional. Inclusive, a existência de débitos é motivo que enseja a exclusão da ME e EPP do Simples Nacional. Encontra-se em tramitação alteração da LC 123/06 para permitir o parcelamento de débitos do SN. 6 AGENDAMENTO DA OPÇÃO AO SIMPLES NACIONAL 2009/10 A ME ou EPP poderá efetuar agendamento da opção ao Simples Nacional, em aplicativo específico no Portal do Simples Nacional, entre 01/11 a 30/12 do ano anterior ao da opção: • • O optante declarará a não existência de vedações; Será avaliada a Regularidade da opção; Art. 7º-A da Resolução CGSN Nº 04. 7 AGENDAMENTO DA OPÇÃO AO SIMPLES NACIONAL 2009/10 3. Caso haja pendências, solicitar novo agendamento após a regularização das pendências; 4. inexistindo pendências, o agendamento será confirmado, com efeitos a partir do primeiro dia do ano-calendário subsequente; 5. Não haverá contencioso administrativo na hipótese do agendamento ser rejeitado. Art. 7º-A da Resolução CGSN Nº 04. 8 OPÇÃO PELO REGIME DE TRIBUTAÇÃO REGIME DE CAIXA - A ME e a EPP poderão, opcionalmente, utilizar a receita bruta total recebida no mês, em substituição à receita bruta auferida, regime de competência, exclusivamente para a determinação da base de cálculo mensal. A Resolução CGSN 64/09 irá alterar o período de opção pelo regime de apuração dos tributos devidos no Simples Nacional Será em novembro do ano anterior e será irretratável para todo o ano-calendário. 9 OPÇÃO PELO REGIME DE TRIBUTAÇÃO NO PGDAS Empresa já em atividade, optante pelo Simples Nacional: opção pelo regime de apuração (caixa ou competência) fato gerador: novembro (opção em dezembro). Empresa aberta em novembro: FG novembro (feito em dezembro), opta DUAS VEZES. A primeira escolhendo o regime do próprio ano da abertura; A segunda pelo regime a vigorar no ano seguinte. 10 OPÇÃO PELO REGIME DE TRIBUTAÇÃO NO PGDAS Empresa aberta nos demais meses: No Cálculo da competência relativa ao mês de abertura, opta pelo regime do próprio ano; No FG novembro, opta pelo regime a vigorar no ano seguinte. Empresa já atividade, não optante pelo Simples Nacional (opção pelo SN em janeiro): opta pelo regime de apuração no cálculo da competência janeiro (portanto, em fevereiro). 11 OUTORGA DE CRÉDITO FISCAL AOS ADQUIRENTES NÃO OPTANTES PELO SN As pessoas jurídicas não optantes pelo Simples Nacional terão direito a crédito correspondente ao ICMS incidente sobre as suas aquisições de mercadorias de ME ou EPP optante pelo Simples Nacional; Desde que, destinadas à comercialização ou industrialização tendo como limite, o ICMS efetivamente devido pelas optantes pelo Simples Nacional em relação a essas aquisições. Arts. 23 § 1º da LC 123/06. 12 ALÍQUOTA APLICÁVEL AO CÁLCULO DO CRÉDITO Corresponde ao percentual previsto na coluna "ICMS" nos Anexos I ou II da Lei Complementar nº 123/06 para a faixa de receita bruta que estiver sujeita no mês anterior ao da operação, assim considerada: a receita bruta acumulada nos 12 meses que antecederem o mês anterior ao da operação; a média aritmética da receita bruta total ( RBT 12)dos meses que antecederem o mês anterior ao da operação, multiplicada por 12, na hipótese de a empresa ter iniciado suas atividades há menos de 13 meses da operação. • Art 2º-A, § 1º da Resolução No 10/07 Redação alterada pela Resolução CGSN nº 60/09. 13 NOTA FISCAL COM CRÉDITO OUTORGADO AO ADQUIRENTE O crédito a ser utilizado corresponderá ao percentual de ICMS previsto nos Anexos I ou II da LC 123/06 para a faixa de receita bruta a que a ME ou a EPP estiver sujeita no mês anterior ao da operação. A alíquota aplicável e o valor do crédito deverão ser informados no documento fiscal: "PERMITE O APROVEITAMENTO DO CRÉDITO DE ICMS NO VALOR DE R$...; CORRESPONDENTE À ALÍQUOTA DE ...%, NOS TERMOS DO ART. 23 DA LC 123”, quando o destinatário não for optante pelo SN. (Art. 392 do RICMS/BA). 14 O OPTANTE PELO SN NÃO CONCEDERÁ CRÉDITO Se a tributação do ICMS no Simples Nacional for por valores fixos mensais; Se a operação de venda ou revenda de mercadorias em que o ICMS não é devido pelo S N (Res. CGSN nº 60/09); Se houver isenção estabelecida pelo Estado ou DF que abranja a faixa de receita bruta do mês da operação; Art 2º-B, I a VI da Resolução CGSN nº 10/2007. 15 O OPTANTE PELO SN NÃO CONCEDERÁ CRÉDITO Se operação for imune ao ICMS; (saiu prestação na Res. CGSN nº 60/09); Se ME ou EPP optar pelo Regime de caixa; Se for prestação de serviço de comunicação, de transporte interestadual ou de transporte intermunicipal. (Incluído Res. CGSN nº 60/09) Art 2º-B, I a VI da Resolução CGSN nº 10/2007. 16 ADQUIRENTE DE MERCADORIA NÃO PODERÁ CREDITAR-SE do ICMS consignado em nota fiscal emitida por ME ou EPP optante pelo Simples Nacional, quando: a alíquota não for informada na nota fiscal; a mercadoria adquirida não se destinar à comercialização ou industrialização; a operação enquadrar-se em situações que o fornecedor não poderá conceder crédito (art. 2º-B, I a VI da Res.CGSN 10/07). Art 2º-C da Resolução CGSN nº 10/2007. (Incluído pela Resolução CGSN nº 60, de 22 de junho de 2009 . O ADQUIRENTE DE MERCADORIA DO OPTANTE PELO SN Na hipótese de utilização de crédito de forma indevida ou a maior, o destinatário da operação estornará o crédito respectivo em conformidade com o estabelecido na legislação de cada ente, sem prejuízo de eventuais sanções ao emitente nos termos da legislação do Simples Nacional. Art 2º-C da Resolução CGSN nº 10/2007. 18 CRÉDITO PRESUMIDO PARA ADQUIRENTES DE INDÚSTRIA OPTANTES PELO SN • Os contribuintes sujeitos ao regime NO nas aquisições internas de mercadorias de ME e EPP industriais e optantes pelo SN, em opção ao crédito informado no documento fiscal, utilizarão créditos presumidos aplicáveis sobre o valor da operação: • - 10% nas aquisições junto às indústrias do setor têxtil, de artigos de vestuário e acessórios, de couro e derivados, moveleiro, metalúrgico, de celulose e de produtos de papel; • - 12% nas aquisições junto aos demais segmentos de indústrias. • art. 96, inciso XXVIII do RICMS/BA. 19 CRÉDITO PRESUMIDO AOS ADQUIRENTE DE PRODUTOS DA SUBSTITUIÇÃO TRIBUTÁRIA DE EMPRESAS DO SN O crédito presumido será o valor resultante da aplicação do percentual da alíquota interestadual prevista na legislação da unidade da Federação de origem (7% ou 12%) sobre o valor da operação constante no documento fiscal de empresas optantes pelo Simples nacional. Art. 96, inciso XXIX do RICMS/BA. Alterado pelo Decreto 11.656 de 11/08/09, alt.122 do RICMS/BA 20 NOTA FISCAL EMITIDA POR OPTANTE PELO SN CONCEDENDO CRÉDITO Percentuais de ICMS dos anexos I e II da LC 123/06 = 1,25% a 3,95%: de Faixa do anexo I do mês anterior ao da operação - Receita Bruta Acumulada nos 12 meses = 480.000,00 – percentual = 2,56% Valor da Nota Fiscal emitida neste mês: 3.000,00 x 2,56% = CRÉDITO DE ICMS = 76,80 “DOCUMENTO EMITIDO POR ME OU EPP OPTANTE PELO SIMPLES NACIONAL E PERMITE O APROVEITAMENTO DO CRÉDITO DE ICMS NO VALOR DE R$ 76,80 CORRESPONDENTE À ALÍQUOTA DE 2,56%, NOS TERMOS DO ART. 23 DA LC 123/06”. 21 Receita Bruta em 12 meses (em R$) Até 120.000,00 De 120.000,01 a 240.000,00 De 240.000,01 a 360.000,00 De 360.000,01 a 480.000,00 De 480.000,01 a 600.000,00 De 600.000,01 a 720.000,00 De 720.000,01 a 840.000,00 De 840.000,01 a 960.000,00 De 960.000,01 a 1.080.000,00 De 1.080.000,01 a 1.200.000,00 De 1.200.000,01 a 1.320.000,00 De 1.320.000,01 a 1.440.000,00 De 1.440.000,01 a 1.560.000,00 De 1.560.000,01 a 1.680.000,00 De 1.680.000,01 a 1.800.000,00 De 1.800.000,01 a 1.920.000,00 De 1.920.000,01 a 2.040.000,00 De 2.040.000,01 a 2.160.000,00 De 2.160.000,01 a 2.280.000,00 De 2.280.000,01 a 2.400.000,00 PIS/PASE P 0,00% INSS ICMS 0,21% COFIN S 0,74% 1,80% 1,25% 0,00% 0,36% 1,08% 0,00% 2,17% 1,86% 6,84% 0,31% 0,31% 0,95% 0,23% 2,71% 2,33% 7,54% 0,35% 0,35% 1,04% 0,25% 2,99% 2,56% 7,60% 0,35% 0,35% 1,05% 0,25% 3,02% 2,58% 8,28% 0,38% 0,38% 1,15% 0,27% 3,28% 2,82% 8,36% 0,39% 0,39% 1,16% 0,28% 3,30% 2,84% 8,45% 0,39% 0,39% 1,17% 0,28% 3,35% 2,87% 9,03% 0,42% 0,42% 1,25% 0,30% 3,57% 3,07% 9,12% 0,43% 0,43% 1,26% 0,30% 3,60% 3,10% 9,95% 0,46% 0,46% 1,38% 0,33% 3,94% 3,38% 10,04% 0,46% 0,46% 1,39% 0,33% 3,99% 3,41% 10,13% 0,47% 0,47% 1,40% 0,33% 4,01% 3,45% 10,23% 0,47% 0,47% 1,42% 0,34% 4,05% 3,48% 10,32% 0,48% 0,48% 1,43% 0,34% 4,08% 3,51% 11,23% 0,52% 0,52% 1,56% 0,37% 4,44% 3,82% 11,32% 0,52% 0,52% 1,57% 0,37% 4,49% 3,85% 11,42% 0,53% 0,53% 1,58% 0,38% 4,52% 3,88% 11,51% 0,53% 0,53% 1,60% 0,38% 4,56% 22 3,91% 11,61% 0,54% 0,54% 1,60% 0,38% 4,60% 3,95% ALÍQUOTA IRPJ CSLL 4,00% 0,00% 5,47% CRÉDITO – INÍCIO DE ATIVIDADE Operação no mês de início de atividades da ME ou EPP optante pelo Simples Nacional, o crédito corresponderá ao percentual de ICMS referente à menor alíquota prevista nos Anexos I ou II da Lei Complementar nº 123/06. Arts. 2º-A, inciso II da Resolução CGSN nº 10/2007 23 DOCUMENTO do SUBSTITUTO TRIBUTÁRIO SN Quando a ME ou a EPP revestir-se da condição de substituto tributário, fará a indicação alusiva à base de cálculo e ao imposto retido no campo próprio ou, em sua falta, no corpo do documento fiscal utilizado na operação ou prestação. § 4º do art. 2º da Resolução CGSN nº 10/07. 24 NF - DEVOLUÇÃO DE COMPRA A NÃO OPTANTE SN Na devolução de mercadoria a contribuinte não optante pelo Simples Nacional, a ME e a EPP optantes pelo SN, farão a indicação no campo "Informações Complementares", ou no corpo da Nota Fiscal Modelo 1, 1A, ou Avulsa, da base de cálculo, do imposto destacado, e do número da Nota Fiscal de compra da mercadoria devolvida. § 5º do art. 2º da Resolução CGSN nº 10/07. 25 DOCUMENTO POR SISTEMA ELETRÔNICO DE EMPRESA DO SN O ente tributante que adote sistema eletrônico de emissão de documentos fiscais ou recepção eletrônica de informações poderá exigi-los de seus contribuintes optantes pelo Simples Nacional, observando os prazos e formas previstos nas respectivas legislações. Art. 8º da Resolução CGSN No 10/07. 26 GUARDA DE DOCUMENTOS FISCAIS Os documentos fiscais relativos a operações ou prestações realizadas ou recebidas, deverão ser mantidos em boa guarda, ordem e conservação enquanto não decorrido o prazo decadencial e não prescritas eventuais ações que lhes sejam pertinentes. Art. 9º da Resolução CGSN No 10/07. 27 LIVROS FISCAIS E CONTÁBEIS SN • TODOS OS CONTRIBUINTE: – Livro Caixa, no qual deverá estar escriturada toda a sua movimentação financeira e bancária; CONTRIBUINTES DO ICMS: – Livro Registro de Inventário; – Livro Registro de Entradas, modelo 1 ou 1-A; • CONTRIBUINTE DO ISS: – Livro Registro dos Serviços Prestados, destinado ao registro dos documentos fiscais relativos aos serviços prestados sujeitos ao ISS, quando contribuinte do ISS; – Livro Registro de Serviços Tomados, destinado ao registro dos documentos fiscais relativos aos serviços tomados sujeitos ao ISS; • CONTRIBUINTE DO IPI: – Livro de Registro de Entrada e Saída de Selo de Controle, caso exigível pela legislação do IPI. 28 LIVROS FISCAIS E CONTÁBEIS SN • EMPRESAS GRÁFICAS: – Livro Registro de Impressão de Documentos Fiscais, pelo estabelecimento gráfico para registro dos impressos que confeccionar para terceiros ou para uso próprio; • COM.COMBUSTÍVEIS: – Livros específicos pelos contribuintes que comercializem combustíveis; • VEÍCULOS: – Livro Registro de Veículos, por todas as pessoas que interfiram habitualmente no processo de intermediação de veículos, inclusive como simples depositários ou expositores. • A apresentação da escrituração contábil, em especial do Livro Diário e do Livro Razão, dispensa a apresentação do Livro Caixa. 29 SUJEITO PASSIVO POR SUBSTITUIÇÃO Contribuinte Substituto - é aquele responsável pela retenção ou recolhimento do imposto; Contribuinte Substituído é aquele cuja responsabilidade pela retenção ou recolhimento do imposto, foi transferida a terceiro que não tem relação pessoal e direta com o fato gerador da obrigação tributária. 30 CGSN COMPETÊNCIA PARA REGULAMENTAR QUESTÕES DE SUBSTITUIÇÃO TRIBUTÁRIA O CGSN disciplinará a forma e as condições em que será atribuída à microempresa ou empresa de pequeno porte optante pelo Simples Nacional a qualidade de substituta tributária. inciso I do § 6º do art. 13 da 123/06. LC 31 SEGREGAÇÃO DA RECEITA ME E EPP - SUBSTITUÍDA TRIBUTÁRIA ME ou a EPP na condição de Substituída Tributária: Segrega-se essa receita da revenda de mercadoria no PGDAS; da venda de mercadorias por ela industrializadas sujeitas a substituição tributária deverão ser segregadas na forma do inciso V do caput. § 6º do art. 3º da Resolução CGSN nº 51. 32 SEGREGAÇÃO DA RECEITA ME E EPP - SUBSTITUTA TRIBUTÁRIA ME ou a EPP na condição de Substituta Tributária: Tributa-se no SN operação própria não se segrega essa receita no PGDAS; não se inclui o valor da ST na base de cálculo; Recolhe-se o ICMS retido (ST) ao ente detentor da competência tributária. § 7º do art. 3º da Resolução CGSN nº 51 33 CÁLCULO DO ICMS DA SUBSTITUIÇÃO TRIBUTÁRIA corresponderá à diferença entre: o valor resultante da aplicação da alíquota interna do ente sobre o preço máximo de venda a varejo fixado pela autoridade competente ou sugerido pelo fabricante, ou sobre o preço a consumidor usualmente praticado; (-) o valor resultante da aplicação da alíquota interna ou interestadual (17% ou 25% e 7% ou 12%) sobre o valor da operação ou prestação própria do substituto tributário. § 9º do art. 3o da Resolução CGSN No 51/08. Redação alterada pela Resolução CGSN nº 61/09 34 ANTECIPAÇÃO TRIBUTÁRIA SEM ENCERRAMENTO DA TRIBUTAÇÃO OU ANTECIPAÇÃO PARCIAL: VEDA A COBRANÇA SOBRE O VALOR AGREGADO; SOMENTE PODERÁ SER COBRADA A DIFERENÇA ENTRE A ALÍQUOTA INTERNA E A ALÍQUOTA INTERESTADUAL; A DIFERENÇA SERÁ CALCULADA TOMANDO-SE POR BASE AS ALÍQUOTAS APLICÁVEIS ÀS EMPRESAS NÃO OPTANTES PELO SIMPLES NACIONAL. Art. 5º da Resolução CGSN nº 4/2007. alíneas ‘g’ e ‘h’ do inciso XIII do § 1º do art. 13 da LC 123/06. 35 ANTECIPAÇÃO TRIBUTÁRIA SEM ENCERRAMENTO DA TRIBUTAÇÃO OU ANTECIPAÇÃO PARCIAL: Mercadoria Sul e Sudeste – 7%; Mercadoria Norte, Nordeste e Centro-Oeste e ES = 12% Valor aquisição : 1.000,00 Alíquota interna = 17% - 7% = 10% 17% - 12%= 5% CÁLCULO DA ANTECIPAÇÃO: SUL E SUDESTE = 100,00 NORTE NORDESTE E CENTRO-OESTE e ES =50,00 36 ANTECIPAÇÃO TRIBUTÁRIA SEM ENCERRAMENTO DA TRIBUTAÇÃO Nas aquisições interestaduais realizadas por ME ou EPP optante ou não pelo Simples Nacional o valor do ICMS antecipação parcial será o resultado da diferença entre a alíquota interna e a alíquota interestadual aplicável aos contribuintes não optantes pelo Simples Nacional. Art. 352-A § 8º do RICMS/BA Alínea “g”, Inciso XIII, § 1º, art. 13 da LC 123/08. 37 PROPOSTA DE ALTERAÇÃO DA LC 123/06 Parcelamento no âmbito do Simples Nacional: Redação a ser analisada na reunião do GT 02, de 08 a 11/09/2009 Efeitos da exclusão por excesso de receita bruta: De: ano-calendário subsequente ao excesso; Para: mês subsequente ao do excesso. • Os mesmos efeitos serão estendidos ao impedimento ao recolhimento do ICMS e do ISS no Simples Nacional quando excedido o sublimite estabelecido pelo Estado. 38 PROPOSTA DE ALTERAÇÃO DA LC 123/06 Unificação dos critérios de omissão de receitas De: Art. 34. Aplicam-se à microempresa e à empresa de pequeno porte optantes pelo Simples Nacional todas as presunções de omissão de receita existentes nas legislações de regência dos impostos e contribuições incluídos no Simples Nacional. Para: Art. 34. Aplicam-se à microempresa e à empresa de pequeno porte optantes pelo Simples Nacional todas as presunções de omissão de receita previstas para o imposto de renda, inclusive, quando for o caso, em relação ao ICMS e ao ISS. 39 MEI - REGULAMENTADO PELO ESTADO da BAHIA O MICROEMPREENDEDOR INDIVIDUAL – MEI PODERÁ OPTAR PELO SISTEMA DE RECOLHIMENTO EM VALORES FIXOS MENSAIS DOS TRIBUTOS ABRANGIDOS PELO SIMPLES NACIONAL SIMEI, INDEPENDENTEMENTE DA RECEITA BRUTA POR ELE AUFERIDA NO MÊS. § 3º do art. 383, Alteração nº 120, Decreto nº 11576, de 08/06/09, efeitos a partir de 01/07/09. MEI - LIMITES DE VENDAS • 36.000,00 ANUAL; • 3.000,00 MÊS; BENEFÍCIOS MEI • MEI com faturamento até 36.000,00 paga R$ 1,00 de ICMS; • Não incidência de ICMS - diferença de alíquota nas aquisições ativo e uso ou consumo; • Diferimento aquisição insumos para indústrias e de sucatas. OBRIGAÇÕES ACESSÓRIAS-MEI • Comprovação da receita bruta registro de vendas; • Emissão de NF só para CNPJ; • DAS mensal – 51,15 + 1,00; • DASN anual – Só declara Receita anual.

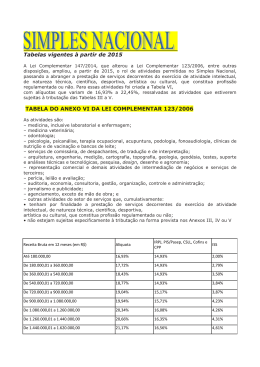

Baixar