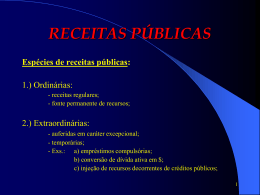

CONTRIBUIÇÃO DE MELHORIA A contribuição de melhoria teve origem na Inglaterra, com o nome de betterment tax. À medida que o governo londrino ia fazendo obras públicas que valorizavam os imóveis, os proprietários não construíam nada e esperavam por esta valorização, obtendo ganhos com a especulação imobiliária e atravancando o crescimento da cidade. O governo então, considerando que o dinheiro que fez a obra pública foi de toda a população e não somente de quem teve os seus imóveis valorizados, resolveu tirar destes proprietários uma parte deste ganho ou mesmo todo ele, devolvendo à população em forma de receita pública. Os americanos copiaram esta idéia e criaram os chamados special assessment, tributos especiais, dos quais fazem parte o cost assessment (cobrado para que a obra pública possa ser realizada) e o benefit assessment (após a realização da obra que decorra valorização imobiliária), ambos com a idéia do tributo inglês,. • O legislador brasileiro consolidou os dois tributos americanos em um só e criou a nossa contribuição de melhoria. • A CF/88 cria a competência para instituir a contribuição de melhoria no art. 145, III: Art. 145. A União, os Estados, o Distrito Federal e os Municípios poderão instituir os seguintes tributos: I -.......... II – ........ III – contribuição de melhoria, decorrente de obras públicas. O CTN trata da Contribuição de Melhoria nos arts. 81 e 82 TÍTULO V Contribuição de Melhoria Art. 81. A contribuição de melhoria cobrada pela União, pelos Estados, pelo Distrito Federal ou pelos Municípios, no âmbito de suas respectivas atribuições, é instituída para fazer face ao custo de obras públicas de que decorra valorização imobiliária, tendo como limite total a despesa realizada e como limite individual o acréscimo de valor que da obra resultar para cada imóvel beneficiado. • Esse tributo pode ser cobrado pelo ente federativo que realizar obra pública da qual decorra valorização imobiliária. • Observa-se que o fato gerador desse tributo é a atuação estatal em forma de obras públicas e que acarrete valorização imobiliária e os contribuintes (ou sujeitos passivos) são os proprietários dos imóveis valorizados pela obra pública. Observação: • É pacificado no STF o entendimento de que o simples recapeamento de vias públicas não dá motivo para a cobrança de contribuição de melhoria, uma vez que não há valorização efetiva do imóvel. • (RE 115863/SP) • Para a cobrança desse tributo, o legislador coloca dois limites: a) um limite global ou total (a cobrança não pode ultrapassar o valor das despesas gastas pelo poder público) e b) um limite individual (o valor da cobrança não pode ultrapassar o valor do acréscimo ou valorização imobiliária). • A contribuição de melhoria tem como base o custo total da obra, que será rateado entre os beneficiários: – na proporção da propriedade; – em relação ao total da área objeto da obra pública dando suporte ao custo de obras públicas de que decorra valorização imobiliária. Exemplo: Pavimentação de uma rua: • Custo total: R$ 300.000,00; • Área pavimentada: 10.000 m2; • Rateio: R$ 300.000,00 : 10.000 m2 = R$ 30,00 por m2; • Cada proprietário pagará R$ 30,00 por m2 de sua propriedade, valorizada em decorrência da obra pública. Alguns problemas surgem com relação à valorização imobiliária: • pode haver uma obra pública na qual se empregam muitos recursos e pouca valorização; • obras que necessitam de poucos recursos e redundam em grande valorização imobiliária; • a valorização imobiliária pode ser vista como subjetiva; • o âmbito da repercussão da obra pública que acarreta a valorização imobiliária é indeterminável (um quarteirão, dois, cinco etc). Diz o art. 82 do CTN que: Art. 82. A lei relativa à contribuição de melhoria observará os seguintes requisitos mínimos: I - publicação prévia dos seguintes elementos: a) memorial descritivo do projeto; b) orçamento do custo da obra; c) determinação da parcela do custo da obra a ser financiada pela contribuição; d) delimitação da zona beneficiada; e) determinação do fator de absorção do benefício da valorização para toda a zona ou para cada uma das áreas diferenciadas, nela contidas; Diz o art. 82 do CTN que: Art. 82. ....... II - fixação de prazo não inferior a 30 (trinta) dias, para impugnação pelos interessados, de qualquer dos elementos referidos no inciso anterior; III - regulamentação do processo administrativo de instrução e julgamento da impugnação a que se refere o inciso anterior, sem prejuízo da sua apreciação judicial. Diz o art. 82 do CTN que: Art. 82. ...... § 1º A contribuição relativa a cada imóvel será determinada pelo rateio da parcela do custo da obra a que se refere a alínea c, do inciso I, pelos imóveis situados na zona beneficiada em função dos respectivos fatores individuais de valorização. Diz o art. 82 do CTN que: Art. 82. ...... § 2º Por ocasião do respectivo lançamento, cada contribuinte deverá ser notificado do montante da contribuição, da forma e dos prazos de seu pagamento e dos elementos que integram o respectivo cálculo. • Em razão das exigências do art. 82 do CTN (publicação prévia do memorial descritivo do projeto, orçamento do custo da obra etc.), e • pela possibilidade de impugnação pelos interessados (inciso II), de qualquer dos elementos contidos no inciso I, a contribuição de melhoria, na prática, não é cobrada. • A contribuição de melhoria tem as normas gerais para a sua instituição reguladas pelo Decreto-Lei nº 195 de 24/02/1967, recepcionado pelos posteriores sistemas constitucionais naquilo que não lhes foi conflitante. Podemos tirar algumas conclusões sobre a contribuição de melhora, segundo Borba (2006): a) é instituída para fazer face ao custo de obras públicas de que decorra valorização direta ou indireta do imóvel (art. 1º do Decreto-Lei nº 195/1967), tendo como limite total a despesa realizada e como limite individual o acréscimo de valor que da obra resultar para cada imóvel beneficiado; b) é de competência comum das três esferas tributantes, e tem como fato gerador a sua vinculação a uma determinada atividade estatal; c) pode ser cobrada depois da obra pública realizada ou quando realizada em parte suficiente para valorizar determinado imóvel (art. 9º do Decreto-Lei nº 195/1967); d) embora o art. 81 do CTN estabeleça um valor máximo total a ser cobrado de cada contribuinte, qual seja, a valorização do imóvel, o art. 12 do Decreto-Lei nº 195/1967 impõe um limite máximo de forma que a parcela anual a ser paga não exceda 3% do valor fiscal do imóvel, forçando que a cobrança seja dividida em quantos anos forem necessários para não ultrapassar este limite; e) responde pela contribuição de melhoria o proprietário na época do lançamento do tributo e esta responsabilidade se transmite aos adquirentes e sucessores, a qualquer título, do domínio do imóvel (art. 8º do Decreto-Lei nº 195/1967). EMPRÉSTIMOS COMPULSÓRIOS Empréstimos Compulsórios • São um tipo de receita atípica, com características de restituibilidade, já que terão que ser devolvidos dentro de determinado prazo. A União poderá instituir mediante lei complementar, empréstimos compulsórios para atender a despesas extraordinárias (não previstas no orçamento) tais como: a) casos de calamidade pública; b) guerra externa ou sua iminência; c) ou investimento público de caráter urgente e de interesse nacional. Art. 148 da CF e no art. 15 do CTN Art. 148. A União, mediante lei complementar, poderá instituir empréstimos compulsórios: I - para atender a despesas extraordinárias, decorrentes de calamidade pública, de guerra externa ou sua iminência; II - no caso de investimento público de caráter urgente e de relevante interesse nacional, observado o disposto no art. 150, III, "b". Parágrafo único. A aplicação dos recursos provenientes de empréstimo compulsório será vinculada à despesa que fundamentou sua instituição. Observação: Art. 150. Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios: I - ................... II - .................. III - cobrar tributos: a) ........ b) no mesmo exercício financeiro em que haja sido publicada a lei que os instituiu ou aumentou; c) antes de decorridos noventa dias da data em que haja sido publicada a lei que os instituiu ou aumentou, observado o disposto na alínea b. ....... § 1º A vedação do inciso III, b, não se aplica aos tributos previstos nos arts. 148, I, 153, I, II, IV e V; e 154, II; e a vedação do inciso III, c, não se aplica aos tributos previstos nos arts. 148, I, 153, I, II, III e V; e 154, II, nem à fixação da base de cálculo dos impostos previstos nos arts. 155, III, e 156, I. Assim…. • Os empréstimos compulsórios, conforme determina os arts. 148 e 150, § 1º da CF/88, só são submetidos a estes princípios (anterioridade e noventena) quando instituídos por motivo de investimento público de caráter urgente e de relevante interesse nacional. Art. 15 do CTN e no art. 148 da CF. Art. 15. Somente a União, nos seguintes casos excepcionais, pode instituir empréstimos compulsórios: I - guerra externa, ou sua iminência; II - calamidade pública que exija auxílio federal impossível de atender com os recursos orçamentários disponíveis; III - conjuntura que exija a absorção temporária de poder aquisitivo. (não foi recepcionado pelo art. 148 CF/88) Parágrafo único. A lei fixará obrigatoriamente o prazo do empréstimo e as condições de seu resgate, observando, no que for aplicável, o disposto nesta Lei. Observação: • “O investimento público de relevante interesse nacional pode exigir recursos a que somente em vários anos seria possível atender com os tributos existentes. Por isso, é possível a instituição de um empréstimo compulsório que funcionará como simples antecipação da arrecadação.” • MACHADO, Hugo de Brito, 1993. Observação: Ao contrário dos impostos, taxas e contribuições de melhoria, para os quais a destinação da receita é irrelevante, no caso dos empréstimos compulsórios, a aplicação dos recursos terá que ser vinculada aos motivos que geraram a sua instituição. Art. 148 ….. Parágrafo único. A aplicação dos recursos provenientes de empréstimo compulsório será vinculada à despesa que fundamentou sua instituição. Observação: No caso de guerra externa ou sua iminência, poderão ser instituídos tanto empréstimos compulsórios, quanto impostos extraordinários. Art. 154. A União poderá instituir: I - ........ II - na iminência ou no caso de guerra externa, impostos extraordinários, compreendidos ou não em sua competência tributária, os quais serão suprimidos, gradativamente, cessadas as causas de sua criação. Observação: A CF/88 não dispõe sobre o prazo de restituição, assim, a lei complementar é que irá fixar, obrigatoriamente o prazo do empréstimo compulsório e as condições de seu resgate, derrogando o parágrafo único do art. 15 do CTN. Art. 15 ...... Parágrafo único. A lei fixará obrigatoriamente o prazo do empréstimo e as condições de seu resgate, observando, no que for aplicável, o disposto nesta Lei. Exemplo: Empréstimo Compulsório Eletrobrás • • Entre 1962 e janeiro de 1994 ocorreu a cobrança de um empréstimo compulsório para a ELETROBRÁS nas contas de energia elétrica, o qual chegava ao percentual de até 32,5% (trinta e dois e meio por cento) do valor mensal da conta de energia. • Como todos empréstimos compulsório a Lei 4.156/62, suas alterações e normativas estabeleceram que este valor pago deveria ser devolvido ao contribuinte em um prazo de 20 anos após o pagamento Exemplo: Empréstimo Compulsório Eletrobrás • • O Objetivo deste empréstimo era financiar a expansão do sistema elétrico nacional, e ele foi pago inicialmente por todos consumidores, mas ao final tão somente pelos consumidores industriais que consumissem mais de 2.000 KWH. QUIZ QUIZ QUESTÕES Questão 01 Questão 02 Questão 03 Questão 04 Questão 05 Questão 06 Questão 07 Questão 08 Questão 09 Questão 10 A B C D Questão 01 Considere que a União institua uma lei visando definir o valor de serviços administrativos de órgão do Ministério da Agricultura, Pecuária e Abastecimento quanto às fiscalizações de estabelecimentos que acondicionam carnes bovinas destinadas à exportação. Nessa hipótese, o valor a ser pago pelos contribuintes constitui A) taxa, por decorrer de regime jurídico tributário. B) tarifa, pelo caráter compulsório da cobrança. C) imposto, por decorrer da lei. D) contribuição, por corresponder a arrecadação de valores para atividade específica. Questão 02 O Código Tributário Nacional – CTN – estabelece que a natureza jurídica específica do tributo é determinada A) pela destinação legal do produto da sua arrecadação. B) pela denominação e demais características formais adotadas pela lei. C) pelo fato gerador da respectiva obrigação. D) pelo órgão fiscalizador. Questão 03 Sobre os tributos previstos no Código Tributário Nacional – CTN – aponte a alternativa correta. (A) Imposto é o tributo cuja obrigação tem por fato gerador uma situação que depende de uma atividade estatal específica relativa ao contribuinte. (B) As taxas têm como fato gerador o exercício regular do poder de polícia, ou a utilização, efetiva ou potencial, de serviço público específico e divisível, e somente podem ser cobradas pela União. (C) Em razão do princípio da legalidade, é vedado ao Poder Executivo alterar as alíquotas ou as bases de cálculo do imposto sobre a importação. (D) As taxas não podem ter base de cálculo ou fato gerador idênticos aos que correspondam a imposto. Questão 04 Segundo a CF/88, estes impostos são de competência prevista adiante , EXCETO: A - sobre a exportação, para o exterior, de produtos nacionais ou nacionalizados – União; B - sobre grandes fortunas – União; C - sobre transmissão causa mortis – Estados; D - sobre transmissão inter vivos, por ato oneroso, a qualquer título, de bens imóveis – Estados; Questão 05 Compete à União instituir impostos sobre: A - Circulação de mercadorias e serviços; B - Operações sobre vendas de combustíveis e lubrificantes C - importação de produtos estrangeiros; D - propriedade territorial urbana; Questão 06 Os serviços públicos justificadores da cobrança de taxas consideram-se utilizados potencialmente pelo contribuinte: A - quando possam ser destacados em unidades autônomas de intervenção, de utilidade, ou de necessidades públicas; B - quando não suscetíveis de utilização, separadamente, por parte de cada um dos seus usuários; C - quando suscetíveis de utilização, separadamente, por parte de cada um dos seus usuários; D - quando sendo de utilização compulsória, sejam postos à sua disposição mediante atividade administrativa em efetivo funcionamento; Questão 07 Os serviços públicos justificadores da cobrança de taxas consideram-se divisíveis: a) quando possam ser destacados em unidades autônomas de intervenção, de utilidade, ou de necessidade pública; b) quando por ele usufruídas a qualquer título; c) quando suscetíveis de utilização, separadamente, por parte de cada um dos seus usuários; d) quando sendo de utilização compulsória, sejam postos à sua disposição mediante atividade administrativa em efetivo funcionamento; Questão 08 Suponha que determinado ente da Federação pretenda instituir contribuição de melhoria para fazer face ao custo da construção de uma linha de metrô que beneficiará certa região metropolitana com valorização imobiliária. Considerando essa situação hipotética e a disciplina da espécie tributária mencionada, qual é a opção correta? A - O referido ente da Federação somente pode ser um município ou o DF. B - O valor da contribuição de melhoria deverá corresponder ao custo total da obra dividido pelo número de imóveis beneficiados. C - O orçamento do custo da obra deverá ser previamente publicado, e o prazo para a sua impugnação administrativa pelos interessados não poderá ser inferior a 30 dias. D - O valor da contribuição de melhoria deverá englobar, necessariamente, o valor total da obra pública a ser custeada pela exação. Questão 09 Suponha que, na iminência de guerra externa, a União institua um imposto extraordinário cujo fato gerador seja a propriedade predial e territorial urbana. Considerando essa hipótese e as normas relativas à competência tributária, aponte a opção correta. A É lícito que o imposto extraordinário seja instituído por lei ordinária. B A instituição desse imposto caracterizaria bitributação. C A cobrança do imposto extraordinário deve obediência ao princípio da anterioridade. D A iminência de guerra externa somente dá ensejo à instituição de empréstimo compulsório. Questão 10 Acerca do empréstimo compulsório, aponte a opção correta. A - Em casos de relevância e urgência, é lícito à União instituir empréstimos compulsórios mediante medida provisória. B - A importância arrecadada com a cobrança do empréstimo compulsório tem aplicação vinculada à despesa que ensejou sua instituição. C - Constitui hipótese de instituição de imposto extraordinário a ocorrência de calamidade pública. D - São fatos geradores do empréstimo compulsório a calamidade pública, a guerra externa ou o investimento público de caráter urgente e de relevante interesse nacional. Correção do QUIZ Questão 01 Considere que a União institua uma lei visando definir o valor de serviços administrativos de órgão do Ministério da Agricultura, Pecuária e Abastecimento quanto às fiscalizações de estabelecimentos que acondicionam carnes bovinas destinadas à exportação. Nessa hipótese, o valor a ser pago pelos contribuintes constitui A) taxa, por decorrer de regime jurídico tributário. B) tarifa, pelo caráter compulsório da cobrança. C) imposto, por decorrer da lei. D) contribuição, por corresponder a arrecadação de valores para atividade específica. Questão 01 A) taxa, por decorrer de regime jurídico tributário. Questão 02 O Código Tributário Nacional – CTN – estabelece que a natureza jurídica específica do tributo é determinada A) pela destinação legal do produto da sua arrecadação. B) pela denominação e demais características formais adotadas pela lei. C) pelo fato gerador da respectiva obrigação. D) pelo órgão fiscalizador. Questão 02 (C) pelo fato gerador da respectiva obrigação. Questão 03 Sobre os tributos previstos no Código Tributário Nacional – CTN – aponte a alternativa correta. (A) Imposto é o tributo cuja obrigação tem por fato gerador uma situação que depende de uma atividade estatal específica relativa ao contribuinte. (B) As taxas têm como fato gerador o exercício regular do poder de polícia, ou a utilização, efetiva ou potencial, de serviço público específico e divisível, e somente podem ser cobradas pela União. (C) Em razão do princípio da legalidade, é vedado ao Poder Executivo alterar as alíquotas ou as bases de cálculo do imposto sobre a importação. (D) As taxas não podem ter base de cálculo ou fato gerador idênticos aos que correspondam a imposto. Questão 03 (D) As taxas não podem ter base de cálculo ou fato gerador idênticos aos que correspondam a imposto. Questão 04 Segundo a CF/88, estes impostos são de competência prevista adiante , EXCETO: A - sobre a exportação, para o exterior, de produtos nacionais ou nacionalizados – União; B - sobre grandes fortunas – União; C - sobre transmissão causa mortis – Estados; D - sobre transmissão inter vivos, por ato oneroso, a qualquer título, de bens imóveis – Estados; Questão 04 D - sobre transmissão inter vivos, por ato oneroso, a qualquer título, de bens imóveis – Estados; Questão 05 Compete à União instituir impostos sobre: A - Circulação de mercadorias e serviços; B - Operações sobre vendas de combustíveis e lubrificantes C - importação de produtos estrangeiros; D - propriedade territorial urbana; Questão 05 C - importação de produtos estrangeiros; Questão 06 Os serviços públicos justificadores da cobrança de taxas consideram-se utilizados potencialmente pelo contribuinte: A - quando possam ser destacados em unidades autônomas de intervenção, de utilidade, ou de necessidades públicas; B - quando não suscetíveis de utilização, separadamente, por parte de cada um dos seus usuários; C - quando suscetíveis de utilização, separadamente, por parte de cada um dos seus usuários; D - quando sendo de utilização compulsória, sejam postos à sua disposição mediante atividade administrativa em efetivo funcionamento; Questão 06 D - quando sendo de utilização compulsória, sejam postos à sua disposição mediante atividade administrativa em efetivo funcionamento; Questão 07 Os serviços públicos justificadores da cobrança de taxas consideram-se divisíveis: a) quando possam ser destacados em unidades autônomas de intervenção, de utilidade, ou de necessidade pública; b) quando por ele usufruídas a qualquer título; c) quando suscetíveis de utilização, separadamente, por parte de cada um dos seus usuários; d) quando sendo de utilização compulsória, sejam postos à sua disposição mediante atividade administrativa em efetivo funcionamento; Questão 07 c) quando suscetíveis de utilização, separadamente, por parte de cada um dos seus usuários; Questão 08 Suponha que determinado ente da Federação pretenda instituir contribuição de melhoria para fazer face ao custo da construção de uma linha de metrô que beneficiará certa região metropolitana com valorização imobiliária. Considerando essa situação hipotética e a disciplina da espécie tributária mencionada, qual é a opção correta? A - O referido ente da Federação somente pode ser um município ou o DF. B - O valor da contribuição de melhoria deverá corresponder ao custo total da obra dividido pelo número de imóveis beneficiados. C - O orçamento do custo da obra deverá ser previamente publicado, e o prazo para a sua impugnação administrativa pelos interessados não poderá ser inferior a 30 dias. D - O valor da contribuição de melhoria deverá englobar, necessariamente, o valor total da obra pública a ser custeada pela exação. Questão 08 C) O orçamento do custo da obra deverá ser previamente publicado, e o prazo para a sua impugnação administrativa pelos interessados não poderá ser inferior a 30 dias. Questão 09 Suponha que, na iminência de guerra externa, a União institua um imposto extraordinário cujo fato gerador seja a propriedade predial e territorial urbana. Considerando essa hipótese e as normas relativas à competência tributária, aponte a opção correta. A É lícito que o imposto extraordinário seja instituído por lei ordinária. B A instituição desse imposto caracterizaria bitributação. C A cobrança do imposto extraordinário deve obediência ao princípio da anterioridade. D A iminência de guerra externa somente dá ensejo à instituição de empréstimo compulsório. Questão 09 A - É lícito que o imposto extraordinário seja instituído por lei ordinária. Questão 10 Acerca do empréstimo compulsório, aponte a opção correta. A - Em casos de relevância e urgência, é lícito à União instituir empréstimos compulsórios mediante medida provisória. B - A importância arrecadada com a cobrança do empréstimo compulsório tem aplicação vinculada à despesa que ensejou sua instituição. C - Constitui hipótese de instituição de imposto extraordinário a ocorrência de calamidade pública. D - São fatos geradores do empréstimo compulsório a calamidade pública, a guerra externa ou o investimento público de caráter urgente e de relevante interesse nacional. Questão 10 B - A importância arrecadada com a cobrança do empréstimo compulsório tem aplicação vinculada à despesa que ensejou sua instituição. E para finalizar “Sucesso é acordar de manhã - não importa quem você seja, onde você esteja, se é velho ou se é jovem e sair da cama porque existem coisas importantes que você adora fazer, nas quais você acredita, e em que você é bom. Algo que é maior que você, que você quase não agüenta esperar para fazer hoje!” como por exemplo.... Aguardar nossa próxima aula… inté, então!!!

Baixar