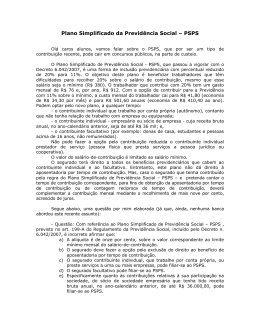

Custeio Previdenciário Contribuições dos Segurados Contribuições das Empresas Contribuições dos Segurados • Base Normativa: arts. 198, 199 e 200 do RPS. • Art 198 – Empregado, empregado doméstico e avulso • Art 199 – Contribuinte Individual e Facultativo • Art 200 – Segurado Especial* • Base de Cálculo: Salário de Contribuição – Art 214 Contribuição dos segurados empregado, empregado doméstico e trabalhador avulso Tabela de contribuição dos segurados empregado, empregado doméstico e trabalhador avulso, para pagamento de remuneração a partir de 1º de Janeiro de 2011 Salário-de-contribuição (R$) Alíquota até R$ 1.106,90 8,00 de R$ 1.106,91 a R$ 1.844,83 9,00 de R$ 1.844,84 até R$ 3.689,66 11,00 Portaria nº 568, de 31 de dezembro de 2010 Contribuinte Individual e Facultativo • Segurados contribuinte individual e facultativo • A partir da competência abril/2007, para os segurados contribuinte individual e facultativo o valor da contribuição deverá ser de 11% para quem recebe até um salário mínimo e de 20% para quem recebe acima do salário-base (mínimo), caso não preste serviço a empresa(s), que poderá variar do limite mínimo ao limite máximo do salário de contribuição. A partir da competência abril/2006, o segurado contribuinte individual (autonômo, que trabalha por conta própria e empresário ou sócio de sociedade empresária, cuja receita bruta anual no ano-calendário anterior seja de até R$ 36.000,00), que optar pela exclusão do direito ao benefício de aposentadoria por tempo de contribuição, poderá contribuir com 11% sobre o valor de salário mínimo (LC 123, de 14/12/2006). Tabelas Contribuinte Individual e Facultativo • Tabela de contribuição para segurados contribuinte individual e facultativo para pagamento de remuneração a partir de 1º de abril de 2007 Plano Simplificado de Previdência Social (PSP) • Salário-de-contribuição (R$) Alíquota (%) • R$ 545,00 (valor mínimo) *11 • De 545,01 (valor mínimo) até 3.689,66 (valor máximo) 20 • *No caso de contribuinte individual que trabalha por conta própria (não preste serviço para empresa) ou facultativo, que abram mão da aposentadoria por tempo de contribuição Plano Simplificado de Previdência Social - PSPS • • • • • • • • • • O que é o Plano Simplificado de Previdência ? É uma forma de inclusão previdenciária com percentual de contribuição reduzido de 20% para 11% para algumas categorias de segurados da Previdência Social Na forma anterior, a contribuição mínima para todos os segurados era de 20% sobre o salário mínimo. Quem pode pagar na forma do Plano Simplificado de Previdência Social? O contribuinte individual que trabalha por conta própria sem relação de trabalho com empresa ou equiparada; O empresário ou sócios da sociedade empresária (contribuinte individual) cuja receita bruta anual no ano-calendário anterior seja de R$ 36.000,00; O segurado facultativo; Quem não pode pagar na forma do Plano Simplificado de Previdência Social? O contribuinte individual prestador de serviços (exceto o empresário ou sócios da sociedade empresária cuja receita bruta anual no ano-calendário anterior seja até R$ 36.000,00), pois a responsabilidade pelo recolhimento é da empresa; O Contribuinte Individual prestador de serviços é a pessoa física que presta serviços à pessoa jurídica ou cooperativa. O valor do salário de contribuição é limitado ao salário mínimo. • • • • A inscrição para pagamento de contribuições para a Previdência Social: A inscrição na Previdência Social para quem deseja pagar na forma do PSPS, não difere da regra geral. Se o segurado já possui uma inscrição, seja um número de PIS ou de PASEP ou NIT, não precisa fazer nova inscrição. Este número é que será utilizado para fins de pagamento das contribuições. Para quem não é inscrito na Previdência Social, a inscrição será realizada por meio da Internet ou pelo 135 não precisando ir a uma agência da Previdência Social; • • A inscrição na Previdência Social A inscrição na Previdência Social será COMO CONTRIBUINTE INDIVIDUAL OU FACULTATIVO, não havendo diferença da realizada atualmente. O segurado se inscreve na Previdência Social por categoria e não por forma de pagamento. • • Início do recolhimento no percentual de 11% O recolhimento com alíquota de 11% iniciou a partir da competência 04/2007, e pode ser pago até o dia 15 de cada mês; Pagamento de competências anteriores a essa, o percentual será de 20% do salário-decontribuição. • • Quais os benefícios oferecidos para o segurado que contribui com 11% sobre o salário mínimo: • Aposentadoria por idade , Auxílio-doença, Salário-maternidade, Pensão por morte , Auxílio-reclusão, Aposentadoria por invalidez. • O que ele não tem direito ? • 1- O segurado que estiver contribuindo com 11% do salário mínimo, não terá os seguintes direitos: • De computar esse período de contribuição de 11% para fins de requerimento de uma aposentadoria por tempo de contribuição(espécie 42); e • De computar esse período de contribuição de 11% para fins de contagem recíproca (certidão de tempo de contribuição-CTC). • Complementação do pagamento • Caso ele pague no valor de 11% do salário mínimo e depois queira contar esse tempo de contribuição para fins de obtenção de aposentadoria por tempo de contribuição ou CTC, deverá complementar a contribuição mensal, mediante o recolhimento de mais 9%, incidente sobre o salário mínimo, acrescido de juros moratórios, exigida a qualquer tempo, sob pena de indeferimento do benefício ou da CTC. • A contribuição complementar de 9%,incidente sobre o salário mínimo, será exigida a qualquer tempo, sob pena de indeferimento do benefício ou da CTC; • Orientações Gerais • O segurado contribuinte individual, o empresário ou sócios da sociedade empresária cuja receita bruta anual no ano-calendário anterior seja de até R$ 36.000,00 e o segurado facultativo, que pagam a alíquota de 20% atualmente sobre salário-decontribuição igual a salário mínimo, podem a qualquer momento, iniciar seu pagamento com alíquota de 11% sobre valor do salário mínimo. Mesma situação se aplica ao que vier a pagar 11% e quiser retornar a pagar 20%. Não é uma regra vitalícia, podendo a qualquer momento optar. • Caso o segurado exerça atividades simultâneas e se uma delas for como Contribuinte individual por conta própria, poderá optar pelo recolhimento de 11% do salário mínimo, referente a atividade de CI. • Entretanto, o período contribuído com 11% não será considerado para fins de aposentadoria por tempo de contribuição e CTC. Obrigações da Empresa – Contribuições dos Segurados Descontar e recolher as contribuições do empregado, avulso e contribuinte individual a seu serviço. Alíquota de Desconto do Contribuinte Individual: 11% empresas em geral 20% entidade beneficente de assistência social Importante: No total, o Contribuinte Individual não precisa recolher mais do que sobre o teto do RPS. Entretanto, quando ele presta serviço a várias empresas, ele mesmo deverá comprovar às empresas seguintes que não necessitam fazer o desconto da contribuição em tela, pois do contrário elas efetuarão o desconto. Contribuinte Individual – Trabalhando Concomitantemente para Empresas, Pessoas Físicas e Por Conta Própria O contribuinte individual que, no mesmo mês, prestar serviços a empresas e, concomitantemente, a pessoas físicas ou exercer atividade por conta própria deverá, para fins de observância do limite máximo de saláriode-contribuição, recolher a contribuição incidente sobre a remuneração recebida de pessoas físicas ou pelo exercício de atividade por conta própria somente se a remuneração recebida ou creditada das empresas não atingir o referido limite. Custeio das Empresas • • • • Arts. 201 e 202 do RPS Contribuições das Empresas em Geral Casos Especiais (SUBSTITUIÇÃO) Associação Desportiva com Time de Futebol Profissional • Produtor Rural Pessoa Física • Produtor Rural Pessoa Jurídica • Agroindústria Contribuições – Empresas em Geral Contribuição dos Clubes de Futebol Profissional

Baixar