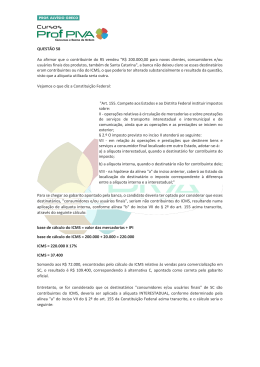

Olá, colegas do Ponto! Vamos conversar hoje sobre as alíquotas do ICMS. É um assunto bastante simples, mas que pode gerar muita confusão. Inicialmente, é importante conhecermos sua classificação: • Alíquotas internas: utilizadas nas operações internas, isto é, naquelas operações em que o vendedor e o adquirente da mercadoria encontram-se situados no mesmo Estado. • Alíquotas externas: são divididas em alíquotas interestaduais (aplicáveis a operações em que o vendedor e o adquirente situam-se em Estados diferentes) e alíquotas de exportação (aplicáveis às exportações). Conforme dispõe a CF/88, as alíquotas internas são fixadas por lei estadual, observados os limites constitucionais. Já as alíquotas externas são determinadas por resolução do Senado Federal, atualmente as Resoluções 22/89 e 95/96. 1. Alíquotas interestaduais Nas operações interestaduais, as alíquotas serão de 7% ou 12%, de acordo com o Estado de origem (onde se localiza o vendedor) e o Estado de destino (onde se situa o comprador). Vejamos a seguir um quadro explicativo: I – Regra geral • Qualquer região 12% • • Sudeste (exceto ES) Sul • • • • Norte Nordeste Centro-Oeste Espírito Santo (ES) • • • • Norte Nordeste Centro-Oeste Espírito Santo (ES) II – Regra dos desiguais • • Sudeste (exceto ES) Sul 7% III – Regra dos iguais • • • • Norte Nordeste Centro-Oeste Espírito Santo (ES) 12% Se você está pensando que isso vai dar trabalho para memorizar, não se preocupe. Basta entender o porquê dessas distinções e ficará tudo muito fácil. As alíquotas interestaduais foram estabelecidas com o objetivo de privilegiar as regiões com menor desenvolvimento econômico. Vejamos como isso funciona analisando o “percurso” do ICMS em uma operação interestadual. Vamos imaginar o exemplo de uma venda de calçados, em que o vendedor reside no RS e o comprador em MG. Conforme nossa tabela acima, temos a aplicação da primeira regra, onde a alíquota incidente é de 12%. O vendedor pagará a seu Estado (RS) 12% do valor da venda, enquanto o comprador se creditará de 12% perante seu Estado (MG). O Estado que arrecada o ICMS (“que sai ganhando”) é, em geral, o de origem (RS). O Estado de destino (MG) terá de arcar com os créditos a que tem direito o comprador, isto é, quando esse comprador for dar saída a essas mercadorias no futuro, poderá deduzir esses créditos do valor devido a MG. Imagine agora a mesma operação, mas com o comprador localizado em MT. Teremos a aplicação da segunda regra da nossa tabela, com a alíquota de 7%. Nesse caso, o Estado de origem (RS) terá uma desvantagem, pois receberá apenas 7% do valor da operação. Já MT será beneficiado, porque contra ele o comprador terá um crédito de apenas 7%. Como se vê, a regra dos desiguais (como passamos a chamar) concede um privilégio ao Estado de destino, em detrimento do Estado de origem. Lembra daquela história de tratar igualmente os iguais e desigualmente os desiguais? Pois é, os Estados localizados no Norte, Nordeste, Centro-Oeste e o Estado do Espírito Santo, por possuírem um menor desenvolvimento econômico, terão alíquota reduzida quando forem destinatários de mercadoria oriunda dos Estados do Sul e Sudeste (aqui excluído o Espírito Santo). Mas o que ocorre se tanto o Estado de origem quanto Estado de destino for um desses Estados do N, NE, CO ou ES? Bom, aí não podemos tratar desigualmente Estados que estão em situação de igualdade, certo? A alíquota nesse caso será a da regra dos iguais, que será igual à da regra geral, isto é, 12%. Lembrar isso na hora da prova é muito simples. Primeiro, vamos dividir os Estados brasileiros em dois blocos: I – Bloco A: Norte, Nordeste, Centro-Oeste e Espírito Santo II – Bloco B: Sul e Sudeste, exceto Espírito Santo 2 Depois, basta verificarmos a regra aplicável de acordo com a situação: • Toda e qualquer venda destinada ao Bloco B terá aplicação de 12% (regra geral); • Se a mercadoria parte do Bloco B para o Bloco A, a alíquota é de 7% (regra dos desiguais); • Se a venda ocorre entre contribuintes do Bloco A, a alíquota é de 12% (regra dos iguais). Simples, não é? Conhecendo essas regrinhas básicas não há mais como fazer confusão nessa matéria. Só lembramos, por fim, que a alíquota interestadual na prestação de serviço de transporte aéreo de passageiros, de carga e de mala postal segue regra diversa. Aqui será sempre aplicável a alíquota de 4%, seja qual for a origem e o destino da prestação. 2. Alíquotas internas Como já vimos antes, as alíquotas internas são estabelecidas por lei estadual. Isso significa que cada Estado é livre para fixar as suas próprias alíquotas internas, dentro dos limites previstos na CF. Em São Paulo, até 2008, a alíquota vigente para as mercadorias em geral era de 17%, embora na prática ficasse em 18%, pois todo fim de ano era editada uma lei definindo o aumento temporário de 1% para o exercício seguinte. Com a Lei 13.230/08, a alíquota foi definitivamente fixada em 18%. A CF faculta ao Senado Federal estabelecer as alíquotas mínimas e máximas para as operações internas. Contudo, essa competência não foi ainda exercida, inexistindo até o momento resolução tratando da matéria. Atenção Devemos lembrar a importância dada pelas bancas de concurso aos modais deve e pode na atribuição das competências constitucionais. A CF prevê que o Senado “estabelecerá as alíquotas aplicáveis às operações e prestações, interestaduais e de exportação”, mas que lhe é facultado estabelecer alíquotas mínimas nas operações internas e fixar alíquotas máximas nas mesmas operações para resolver conflito específico que envolva interesse de Estados. Assim, o Senado deve fixar as alíquotas externas (e realmente o fez) por resolução. Por outro lado, ele pode fixar alíquotas internas máximas e mínimas (o que ainda não ocorreu). Atente-se a isso, pois essa distinção já foi objeto de prova! 3 A primeira limitação da CF à determinação das alíquotas internas é a de que elas não poderão ser inferiores às alíquotas interestaduais, salvo acordo entre Estados mediante convênio. Logo, os Estados não podem, por conta própria (isto é, por lei estadual), fixar uma alíquota interna abaixo de 12%. Podem fazê-lo, porém, se houver convênio para isso. Esse é o caso, por exemplo, dos preservativos e do ovo integral pasteurizado, que são tributados à alíquota de 7%. Atenção Muito cuidado com alguns manuais do ICMS Paulista que, em edições de 2009, informam serem também tributadas à alíquota de 7% as seguintes mercadorias: arroz, farinha de mandioca, feijão, charque, pão francês ou de sal e sal de cozinha, lingüiça, mortadela, salsicha, sardinha enlatada e vinagre. Na verdade, desde 30/01/2007, com a edição do Decreto 51.520, esses itens passaram a ser abrangidos pelo art. 3º (cesta básica) do Anexo II do RICMS/SP, que manda reduzir a base de cálculo do imposto, “de forma que a carga tributária resulte no percentual de 7%”. Mas o que isso quer dizer? A redução da base de cálculo do ICMS é uma forma alternativa encontrada pelos Estados para reduzir a tributação sem precisar modificar a alíquota. Por exemplo, uma base de cálculo de R$ 1.000,00, tributada à alíquota de 7%, resultará em um ICMS de R$ 70,00. Mas como chegaríamos a esse valor de R$ 70,00 com uma alíquota de 12%? Simples. Basta reduzir a BC de 41,67%. Assim, a nova BC será de R$ 583,33 (1.000,00 – 416, 67), que tributada a 12% resultará em R$ 70,00. Para a alíquota de 18%, a redução deve ser de 61,11%. Embora o resultado final pareça o mesmo, há diferenças práticas. O mais importante efeito dessa redução é a proporcional redução dos créditos do contribuinte. Como a jurisprudência tem visto a redução da BC como uma isenção parcial, o fisco obriga o contribuinte que tem suas saídas reduzidas de 61,11%, por exemplo, a reduzir os créditos de suas entradas na mesma proporção. Já quando a alíquota é de 7%, sem redução de BC, isso não ocorre. Nesse caso, o contribuinte mantém seu direito de creditamento integral. Aliás, você percebeu que as mercadorias listadas acima, tributadas à alíquota de 7% ou com redução de BC, são justamente aquelas que consideramos “bens de primeira necessidade”? Pois é, aqui temos outro critério estabelecido na CF para a fixação das alíquotas internas, que é o da seletividade em função da essencialidade. Isso quer dizer que o ICMS poderá ser graduado de modo a gravar com alíquotas menores as mercadorias essenciais para o ser humano e com alíquotas mais elevadas as mais supérfluas. Assim, em São Paulo, temos diversas mercadorias tributadas à alíquota de 25%, como os perfumes e cosméticos, armas e munições, fogos de artifício, jogos de vídeo-game, bolas e tacos de bilhar, cigarros e bebidas alcoólicas. Observem que aqui a essencialidade leva em conta um fator extrafiscal, isto é, indutor de condutas desejáveis pelo Estado quanto à saúde e segurança da população. Ou será que podemos dizer que um cigarro não é essencial a um fumante ou que os cosméticos não são essenciais para a maioria das mulheres? 4 Atenção É importante lembrar que a seletividade em função da essencialidade é obrigatória no IPI e facultativa no ICMS. Embora a esse respeito haja certa controvérsia doutrinária, para fins de concurso temos que aceitar essa distinção. Vale a pena conhecer também a diferença entre seletividade e essencialidade, que tem gerado muita confusão. Seletividade é técnica de tributação que faz incidir alíquotas diferentes em função de algum critério estabelecido explícita ou implicitamente pela CF. Esse critério pode ser, por exemplo, o regional, onerando em menor grau as regiões com menor desenvolvimento econômico. É o que ocorre com as alíquotas interestaduais. Pode levar em conta também a localização e uso do bem, como se dá com o IPTU. Ou pode ser o da essencialidade, que é o que prevalece para o ICMS. Essencialidade como critério da seletividade é aquele que distingue as mercadorias e serviços em função de sua serventia às necessidades humanas básicas. As alíquotas serão maiores quanto mais supérfluas forem as mercadorias, gravando-se em menor grau os “bens de primeira necessidade”. Agora, qual será a alíquota no caso de operação interestadual com bens que, em razão da essencialidade, têm alíquotas diferenciadas? Por exemplo, uma venda de bebidas alcoólicas entre RJ e BA. Veja que o princípio da seletividade em função da essencialidade apenas se aplica nas operações internas. Nas operações interestaduais, a alíquota será sempre de 7% ou 12%, de acordo com as regrinhas que vimos no tópico 1. 3. Alíquotas na importação e exportação Como vimos, a CF prevê que resolução do Senado deve fixar as alíquotas externas, isto é, as alíquotas interestaduais e de exportação. A exportação, porém, merece uma explicação adicional. Esse dispositivo constitucional foi criado na redação original da CF, que autorizava a incidência do ICMS sobre a exportação de produtos semi-elaborados definidos em lei complementar e bens não-industrializados. Para esses casos, a Resolução 22/89 do Senado definiu a alíquota de 13%. Mas com o advento da EC 42/03, a exportação de toda e qualquer mercadoria passou a ser imune ao ICMS. Com isso, perdeu sentido falar em alíquota de exportação. Esses dispositivos, portanto, restaram tacitamente revogados. 5 No caso de importação, será sempre aplicável a alíquota interna do Estado em que se situar o destinatário da mercadoria. Atenção O ICMS-Importação é sempre devido ao Estado destinatário físico da mercadoria, ou, nos termos da LC 87/96, “o do estabelecimento onde ocorrer a entrada física”. Assim, se a mercadoria for desembaraçada no Porto de Santos (SP) e for fisicamente destinada a estabelecimento localizado no DF, este último Estado é que arrecadará o imposto, calculado com sua alíquota interna. Se não fosse dessa forma, teríamos uma óbvia desigualdade, pois os Estados que não possuem portos nunca receberiam o ICMS-Importação. Lembre ainda que a incidência do ICMS na importação independe de o adquirente ser ou não contribuinte habitual do imposto. Se, por exemplo, um concursando importar para seu uso próprio uma cadeira ergonômica “linha top”, com assento estofado, braço regulável e encosto reclinável em 5 posições, ainda assim pagará ICMS por isso. 4. Alíquotas nas operações interestaduais com consumidor final Nos casos de venda ou prestação de serviços a consumidor final localizado em outro Estado, a CF prevê algumas regras específicas. Se o destinatário não for contribuinte do ICMS, aplica-se a alíquota interna do Estado de origem. Dessa forma, se uma papelaria de SP vende canetas a um escritório de advocacia situado no ES (ou seja, não-contribuinte), deverá utilizar a alíquota de 18% (e não de 7%), pois o adquirente não é contribuinte do ICMS. Já se o destinatário for contribuinte do ICMS, e adquirir as mercadorias para consumo próprio, aplica-se a alíquota interestadual, mas o Estado de destino terá direito ao diferencial de alíquota. Diferencial de alíquota corresponde à diferença entre a alíquota interna do Estado de destino e a alíquota interestadual aplicável à operação. Por exemplo, se uma empresa do RJ vende um conjunto de tacos e bolas de bilhar a um fabricante de garrafas situado em SP, que pretende instalar na fábrica uma mesa de bilhar para seus funcionários, recolherá o ICMS à alíquota de 12%. O contribuinte de SP, por sua vez, terá de pagar a seu Estado o diferencial de alíquota, que no caso será de 13% (25% 12%). 6 Como se vê, o cálculo do diferencial deve levar em conta a alíquota interna prevista para a mercadoria no Estado de destino. Mas aí você pode ter pensado: seria possível então que a alíquota interna fosse igual ou menor do que a alíquota interestadual? Sim. Há diversas mercadorias tributadas à alíquota de 12% no Estado de São Paulo, como é o caso dos computadores. Se uma empresa estabelecida em SP comprar computadores para sua área comercial de uma loja situada em PE não terá de pagar o diferencial de alíquota, pois a diferença entre a alíquota interna aplicável a computadores (12%) e a alíquota interestadual dessa operação (12%) é zero. O mesmo ocorre nos casos em que a alíquota interna fixada para a mercadoria for de 7%. 5. Questões de prova resolvidas Analise as seguintes questões da recente prova para Auditor Fiscal da Receita Estadual do Espírito Santo – AFRE-ES/2009. 1. (AFRE-ES/2009) As alíquotas do ICMS interestadual são estabelecidas pelo estado que recebe as mercadorias, para poder cobrar a diferença entre essa e a alíquota interna. Viagem total! Como já vimos, as alíquotas interestaduais são estabelecidas por resolução do Senado Federal, e não pelos Estados. Afirmativa incorreta. 2. (AFRE-ES/2009) A alíquota interestadual de ICMS, via de regra, é menor que a alíquota interna de determinados estados. Essa questão não é tão simples quanto pode parecer. Na verdade, de acordo com a CF, é vedado aos Estados, via de regra, fixarem suas alíquotas internas abaixo das alíquotas interestaduais. Mas veja que falamos em “via de regra” porque essa regra comporta exceção, que é a possibilidade de os Estados o fazerem por meio de convênio. Mas vamos analisar essa regra mais a fundo. Se a CF diz que não pode ser abaixo, isso significa que pode ser no mesmo patamar. Logo, não é vedado aos Estados fixarem suas alíquotas em 12%, que corresponde à maior alíquota interestadual existente. Dessa forma, a afirmativa da questão não seria correta, pois a alíquota interestadual de ICMS não precisa ser menor que a alíquota interna. A CF autoriza que elas sejam iguais. Esse foi o raciocínio do examinador ao elaborar essa questão, que considerou a assertiva incorreta. Mas, infelizmente, ele não foi muito preciso nessa questão. A nosso ver, é correto sim dizer que a alíquota interestadual, via de regra, É menor que a alíquota interna, pois é o que geralmente ocorre. As alíquotas internas são, em geral, quase sempre, via de regra, fixadas em 17%, 18% e 19% pelos Estados. Assim, embora possam fazê-lo, apenas excepcionalmente os Estados estabelecem alíquotas internas de 12%. O examinador teria sido mais feliz se 7 tivesse dito que “a alíquota interestadual de ICMS, via de regra, DEVE SER menor que a alíquota interna de determinados estados”. Aí sim poderíamos dizer, com certeza, que a assertiva está errada. Vamos ver agora algumas questões extraídas da prova para Agente Fiscal de Rendas do Estado de São Paulo de 2006. 3. (AFR-SP/2006 – adaptada) Julgue o item abaixo. Zeus, experiente AFR, notou a seguinte situação no estabelecimento de Plácido e Silva, industrial de utensílios domésticos, estabelecido em São Paulo, capital: Nas vendas para contribuintes de Belo Horizonte/MG e Feira de Santana/BA, destacava o ICMS com alíquota de 7%. Nessas condições, o AFR corretamente impugnou o procedimento. Questão bastante simples. Exige apenas que conheçamos as regras das alíquotas interestaduais. Uma venda de SP para a BA cai na “regra dos desiguais”, que prevê uma alíquota de 7%. Até aqui tudo certo. Já a operação que envolve SP e MG está sujeita à regra geral, exigindo a aplicação da alíquota de 12%. Esse foi o procedimento impugnado pelo AFR, o que torna correta a assertiva. 4. (AFR-SP/2006) Analise as seguintes afirmações sobre a alíquota do ICMS: I. Os Estados e o Distrito Federal estão impedidos de fixar alíquotas internas inferiores às previstas para as operações interestaduais. II. As alíquotas aplicáveis às operações e prestações interestaduais são estabelecidas por Resolução do Senado Federal. III. Em todas as operações interestaduais devem ser utilizadas alíquotas interestaduais. IV. A alíquota incidente na operação de importação é a alíquota interna. V. Nas operações interestaduais entre contribuintes da região Nordeste a alíquota é de 12%. Está correto o que se afirma APENAS em (A) I e II. (B) II e III. (C) II, III e IV. (D) II, IV e V. (E) III e V. Vocês notaram a semelhança entre essa questão, elaborada pela FCC em 2006, e as questões elaboradas pelo CESPE na prova para AFRE-ES/2009, analisadas mais acima? Aí verificamos a importância desse tema. Vamos analisar as assertivas, uma a uma. I. Realmente, a CF veda aos Estados e ao DF fixarem suas alíquotas internas em patamares inferiores aos da alíquota interestadual. Porém, não podemos esquecer da exceção. Eles podem ultrapassar esse limite mínimo se acordado mediante convênio. Assertiva errada. 8 II. Afirmação correta. Cabe ao Senado Federal, por resolução, estabelecer as alíquotas interestaduais. Vale o lembrete de que, em relação às alíquotas internas, o Senado pode apenas fixar os limites mínimo e máximo. III. Aqui devemos lembrar das operações interestaduais com destino a consumidor final. Se o adquirente for não-contribuinte do ICMS, o vendedor deverá recolher o imposto aplicando a alíquota interna. Logo, nem todas as operações interestaduais farão uso das alíquotas interestaduais, o que deixa a assertiva incorreta. IV. Conforme já vimos, nas importações incide a alíquota interna do Estado ao qual a mercadoria se destina fisicamente. Afirmação correta. V. Essa questão pegou muita gente, porque se acostumou a acreditar que toda venda com destino ao Norte, Nordeste, Centro-Oeste ou Espírito Santo pede a alíquota de 7%. Mas nós não cometeremos esse erro, certo? Como já estudamos, se o vendedor também for de uma dessas regiões, a alíquota será de 12%, pela “regra dos iguais”. Assim, é correta a alternativa D. 5. (AFR-SP/2006) Analise o artigo 2o, VI, da Lei no 6.374/89, que diz o seguinte: “Art. 2o − Ocorre o fato gerador do imposto: ....................................................”. VI − na entrada em estabelecimento de contribuinte de mercadoria oriunda de outro Estado ou do Distrito Federal destinada a consumo ou ao ativo permanente.” Tal dispositivo está ligado ao § 5o do mesmo artigo com a seguinte dicção: § 5o − Nas hipóteses dos incisos VI e XIV, a obrigação do contribuinte consistirá, afinal, em pagar o imposto correspondente à diferença entre a alíquota interna e a interestadual.” Sabemos que essa hipótese de fato gerador foi incluída na Lei Estadual para viabilizar a cobrança do diferencial de alíquota nas operações interestaduais das aquisições de mercadorias, para uso ou consumo, por estabelecimentos contribuintes do imposto, conforme a seguinte disposição da Constituição Federal: “Art. 155 ............................................................................................................................ § 2o ..................................................................................................................... VII − em relação às operações e prestações que destinem bens e serviços a consumidor final localizado em outro Estado, adotar-se-á: a) a alíquota interestadual, quando o destinatário for contribuinte do imposto; b) .....................................................................................................................; VIII − na hipótese da alínea “a” do inciso anterior, caberá ao Estado da localização do destinatário o imposto correspondente à diferença entre a alíquota interna e a interestadual.” Tendo em vista as disposições acima e considerando que todos os estabelecimentos abaixo são inscritos no Cadastro de Contribuintes do Estado de São Paulo e, ainda, que a 9 alíquota interna é maior do que a interestadual, NÃO vão pagar a diferença de alíquota na aquisição interestadual de um bem do ativo permanente, os seguintes estabelecimentos: (A) armazém geral, estabelecimento comercial atacadista e empresa de serviço de transporte intramunicipal. (B) estabelecimento industrial, empresa de leasing e órgão da administração pública que não pratica com habitualidade operação ou prestação sujeita ao imposto. (C) órgão da administração pública que não pratica com habitualidade operação ou prestação sujeita ao imposto, produtor rural que comercializa sementes selecionadas e empresa fornecedora de refeições a presos de cadeia pública. (D) empresa prestadora de serviço de transporte intramunicipal, armazém geral e empresa de leasing. (E) empresa prestadora de serviço de transporte interestadual, instituição financeira e armazém geral. Aqui o examinador quis confundir o candidato, e poucos realmente conseguiram entender o “xis da questão”. Na alternativa D, verificamos que nenhuma das pessoas ali listadas pratica atividade abrangida pelo ICMS, muito embora sejam obrigadas a se inscreverem no Cadastro de Contribuintes pela legislação estadual. O serviço de transporte intramunicipal não é tributado pelo ICMS, que só alcança o transporte intermunicipal e interestadual. Armazém geral não pratica atividade mercantil, pois é prestador de serviço, tributado pelo ISS. A atividade de leasing (arrendamento mercantil) também não é tributável pelo ICMS, por expressa disposição da Lei Kandir (art. 3º, VIII, da LC 87/96), salvo no caso de opção de compra do bem arrendado. Isso porque o arrendamento mercantil não é operação mercantil. Na verdade, ele possui natureza jurídica mista, de financiamento e locação, apenas caracterizando operação de venda se ao final do contrato o arrendatário optar pela aquisição do bem. Somente nesse caso, em que há efetiva transferência da propriedade do bem ao arrendatário, haverá a incidência do ICMS. Daí a ressalva da Lei Kandir, que autoriza a tributação nesse específico caso. Pois bem. Se essas pessoas não praticam atividade sujeita à incidência do ICMS, elas não são contribuintes. E, como já vimos antes, nas operações interestaduais com não-contribuintes o diferencial de alíquota não é devido. É o remetente da mercadoria que deverá aplicar sobre a operação a alíquota interna de seu Estado. Atenção! É muito comum pensarmos que toda pessoa inscrita no Cadastro de Contribuintes do Estado é contribuinte do imposto. Mas não. Contribuinte do ICMS é aquele que pratica atividade sujeita à incidência desse tributo. As legislações estaduais costumam exigir a 10 inscrição de alguns não-contribuintes, seja para facilitar a fiscalização ou ainda porque elas podem, em alguns casos, revestir a condição de responsável tributário. Portanto, não confunda contribuinte com pessoa inscrita no cadastro estadual. Se, de um lado, há pessoas inscritas no cadastro do Estado que não revestem a condição de contribuintes, de outro, há contribuintes que não estão inscritos no cadastro estadual, seja por desconhecimento da necessidade de inscrição ou pela intenção mesmo de se evadir da tributação. Bom, se você prestar bastante atenção, perceberá que as demais alternativas trazem ao menos uma pessoa que pratica atividade tributável. Logo, são contribuintes do ICMS e ficam sujeitas ao diferencial de alíquota, o que deixa como correta a alternativa D. A respeito do leasing é interessante mencionar que, em recente decisão, no REsp 1.032.611-RS, a Primeira Turma do STJ firmou o posicionamento, já apresentado pelo STF em seus últimos julgados sobre a matéria, de que o ICMS não incide sobre a entrada de aeronaves importadas, sob o regime de leasing operacional, contratado sem opção de compra. A questão aqui é a seguinte. A CF determina que o ICMS incide sobre a entrada de bem ou mercadoria importados do exterior, qualquer que seja sua finalidade. E com base nisso os Estados queriam tributar, inclusive, a entrada de bens no País decorrente de contrato de leasing sem opção de compra, isto é, de bens que após um determinado período retornariam a seu país de origem, em outras palavras, operação que não implica sequer transferência de propriedade (circulação de mercadoria). Essa decisão do STJ é importante porque aponta para a consolidação na jurisprudência da necessidade de verificar-se se a entrada do bem oriundo do exterior implica a ocorrência de circulação de mercadorias (isto é, transferência de propriedade) para que possa incidir o ICMS. Com isso, atenua-se a idéia assentada no passado pela jurisprudência de que a incidência desse imposto na importação ocorreria sempre, independentemente da natureza jurídica da operação. Instruções: Para responder às questões abaixo considere as seguintes informações: A Indústria A. P. da Silva, localizada em Campinas/SP, adquire por R$ 1 milhão, da Fábrica de Máquinas C. Lopes, localizada em Poços de Caldas/MG, uma prensa e a instala no setor produtivo de seu parque industrial, em operação sujeita ao ICMS. Em relação ao ICMS incidente nessa operação interestadual, considere que ambas as alíquotas internas do imposto dos Estados envolvidos sejam de 18%, que não haja isenção alguma nessa operação, nem no Estado remetente, nem no Estado destinatário. 6. (AFR-SP/2006) A fábrica de máquinas C. Lopes deve pagar ao fisco mineiro (A) R$ 200.000,00 (B) R$ 180.000,00 (C) R$ 120.000,00 (D) R$ 90.000,00 (E) R$ 60.000,00 11 7. (AFR-SP/2006) A Indústria A.P. da Silva deve pagar ao fisco paulista (A) R$ 60.000,00 (B) R$ 90.000,00 (C) R$ 120.000,00 (D) R$ 180.000,00 (E) R$ 200.000,00 Depois de tudo que estudamos, não há como errar essas duas questões, não é? Como temos uma operação interestadual entre contribuintes, o vendedor deverá calcular o ICMS devido ao fisco mineiro à alíquota interestadual, que no caso é de 12%, por aplicação da regra geral. Já o adquirente, que destinará o bem para consumo final, deve pagar ao fisco paulista o diferencial de alíquota, que corresponde a 6% (18% - 12%). Aplicando essas alíquotas ao valor de R$ 1 milhão, concluímos facilmente que as alternativas corretas são, respectivamente, C e A. Um forte abraço e bons estudos! Ivan Ozai 12

Baixar