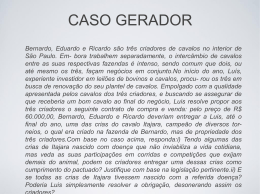

Moura Tavares, Figueiredo, Moreira e Campos Advogados & Câmara de Comércio BrasilAlemanha de Minas Gerais Apresentam ASPECTOS PRÁTICOS DA CONTRATAÇÃO COM O PODER PÚBLICO CONCORRÊNCIA PÚBLICA: RISCOS E GARANTIAS DO CONTRATO ADMINISTRATIVO Palestrante: Maria Raquel de Sousa Lima Uchôa I - A LEI 8.666/93 (LEI DE LICITAÇÕES) I.I - Necessidade de Prévia Licitação: I.II - Modalidades de Procedimentos Licitatórios regidos pela Lei 8.666/93 I.III - Princípios que Regem o Procedimento Licitatório I.IV - O Projeto da Nova Lei de Licitações II – RISCOS NA CONTRATAÇÃO COM O PODER PÚBLICO II. I – Diferenças Gerais entre os Contratos Administrativos e os Contratos Particulares • Administração como Poder Público; • Finalidade Pública; • Obediência à Forma Prescrita em Lei; • Procedimento legal; • Natureza de Contrato de Adesão; • Natureza Intuitu Personae; • Presença de Cláusulas Exorbitantes; e • Mutabilidade. II.II – Prerrogativa da Administração de Modificar o Contrato Unilateralmente II.III – Prerrogativa da Administração de Rescindir o Contrato Unilateralmente II.IV – Prerrogativa da Administração de Aplicar Outras Sanções II.IV.I – Na Hipótese de Inexecução Total ou Parcial do Contrato II.IV.II – Na Hipótese de Atraso Injustificado na Execução do Contrato II.V – Dispensa e Inexigibilidade de Licitação II.V.I – Hipóteses de Dispensa Envolvem: • Custo econômico; • Custo temporal; • Ausência de potencialidade de benefício; e • Contratação não norteada pelo critério da vantagem econômica. II.V.II – Hipóteses de Inexigibilidade: • Aquisição de materiais, equipamentos ou gêneros de fornecedor exclusivo; • Serviços técnicos do art. 13 da LL, de natureza singular, com profissionais de notória especialização, à exceção de publicidade e divulgação; e • Profissional de setor artístico, desde que consagrado. II.V.III – Riscos envolvidos II.VI - Crimes Previstos na Lei de Licitações • Dispensar licitação fora dos casos previstos em lei ou deixar de observar as formalidades essenciais; Frustrar ou fraudar, mediante ajuste, o caráter competitivo do procedimento licitatório; • Patrocinar interesse privado perante a administração; • Admitir modificação ou vantagem, inclusive prorrogação contratual, sem autorização em lei, ou, ainda, pagar fatura com preterição da ordem cronológica de sua exigibilidade; • Impedir, perturbar ou fraudar qualquer ato de procedimento licitatório; • Devassar o sigilo de proposta; • Afastar licitante; • Fraudar, em prejuízo da Fazenda Pública, licitação para venda ou compra de bens e mercadoria; • Admitir licitante declarado inidôneo; e Impedir, alterar ou cancelar registro cadastral de licitante. III – GARANTIAS LEGAIS III.I - O princípio constitucional da intangibilidade da equação econômico-financeira do contrato administrativo III.I.I – Pressupostos: • Contrato de longa duração ou com obrigação diferida; e • Superveniência de fato (I) posterior à vinculação do particular, (II) não previsível, (III) não atribuível ao contratado, e suficiente a (IV) gerar desequilíbrio na equação econômico-financeira do contrato. III.I.II – Mecanismos de Manutenção do Equilíbrio • Reajuste de Preços; • BDI; • Atualização Monetária entre a Data do Adimplemento da Obrigação e do Efetivo Pagamento; • Juros; e • Revisão do preço. III.II - Vedação do Enriquecimento Ilícito III.III – A Lei de Responsabilidade Fiscal e os Serviços Continuados III.IV - Respeito à Ordem Cronológica de Pagamentos III.V – Conseqüências do Não Pagamento III.VI – Papel do Tribunal de Contas no Controle dos Contratos Administrativos III.VII – Controle do Judiciário sobre o Ato Administrativo IV – A LEI DE IMPROBIDADE ADMINISTRATIVA IV.I – Alcance da Lei de Improbidade Administrativa • Objetivo • Sujeito passivo do ato ímprobo • Sujeito ativo do ato ímprobo • Terceiros IV.II – Legitimidade para o Ajuizamento da Ação de Improbidade IV.III – Prescrição IV.IV – Tipos básicos • Enriquecimento ilícito; • Prejuízo ao Erário; e • Atentado contra os princípios da Administração. IV.V – Penas • perda dos bens ou valores acrescidos ilicitamente ao patrimônio; • ressarcimento integral do dano, quando houver; • perda da função pública; • suspensão dos direitos políticos; • pagamento de multa civil; e • proibição de contratar com o Poder Público ou receber benefícios ou incentivos fiscais ou creditícios. Maria Raquel de Sousa Lima Uchôa Advogada Graduada pela UFMG Pós-Graduada em Direito da Economia e da Empresa pela FGV Pós-Graduanda em Direito Ambiental pelo CAD - Centro de Atualização em Direito da Universidade Gama Filho, Rio de Janeiro Sócia do Escritório Moura Tavares, Figueiredo, Moreira e Campos Advogados [email protected] Apoio: PRECATÓRIOS JUDICIAIS: COMPENSAÇÃO E QUITAÇÃO DE TRIBUTOS Palestrantes: RESENDE GERALDO LUIZ DE MOURA TAVARES MARCOS CAMPOS DE PINHO I – CONCEITO "A requisição, ou, propriamente, a carta expedida pelos juízes da execução de sentenças, em que a Fazenda Pública foi condenada a certo pagamento, ao Presidente do Tribunal, a fim de que, por seu intermédio, se autorizem e se espessam as necessárias ordens de pagamento às respectivas repartições pagadoras”. Este é o conceito de precatório judicial segundo Plácido e Silva. II – ORIGEM HISTÓRICA • O surgimento do precatório judicial advém de uma carta “precatória de vênia”. Um juiz de Direito que dirimia conflito entre um particular e a Câmara Municipal, elaborou esta carta visando à permissão do presidente da Câmara – inicia-se a incorporação do princípio da indisponibilidade dos bens públicos - para retirar o valor da condenação dos cofres públicos. Infelizmente não obteve sucesso origem da falta de compromisso no cumprimento das decisões judiciais -, mas ainda insatisfeito, solicitou ao Governo que ordenasse ao Presidente da Câmara a facilitar a penhora. • A “precatória de vênia”, que, em um primeiro momento, significava a necessidade de licença para se proceder à penhora, passou a significar - para a proteção dos bens públicos – a impossibilidade de penhora, transformando-se, posteriormente, no precatório. • O sistema de pagamento de condenações do poder público tem um longo histórico, tendo como marco a sua elevação a nível constitucional com a Constituição Federal de 16 de julho 1934. • A inclusão do instituto nas Constituições de 1934, 1937, 1946, 1967 e, por fim, 1988, possibilitaram sua significativa evolução legal como, por exemplo, a inclusão de verba orçamentária com destinação específica para o pagamento das requisições e a criação da ordem cronológica de apresentação dos precatórios para pagamento • Atualmente, todo o tratamento legal constitucional acerca das requisições de pagamento está disposto em apenas cinco artigos da Constituição Federal de 1988: artigo 100 da CF/88; 33, 78, 86, 87 do ADCT. Estes dispositivos preceituam, em síntese, ser obrigatória a inclusão, no orçamento do ano seguinte, das entidades de Direito Público, da verba necessária ao pagamento de seus débitos provenientes de sentença transitada em julgado, constantes de precatórios apresentados até 1.º de julho. O pagamento, em tais casos, deverá ser feito, impreterivelmente, até o final do exercício seguinte, seguindo-se a ordem cronológica de apresentação junto ao Poder Público. III – O PROBLEMA DO “CALOTE PÚBLICO INSTITUCIONALIZADO” • Já se tornou fato comum o não pagamento de Precatórios Judiciais pelos entes públicos em todo o Brasil, sejam eles das esferas federal, estadual ou municipal. Dívidas dos 26 Estados e do Distrito Federal relacionadas a precatórios: - Aumento de 76% em cinco anos; - O valor devido atualmente é de R$ 36,2 bilhões ; - Estado de Minas Gerais: dívida estimada em mais de 5 bilhões de reais, ocupando o 3.º lugar no ranking de devedores, ficando atrás apenas dos Estados do Espírito Santo (2.º lugar) e São Paulo (1.º lugar). - Estado de São Paulo: maior saldo devedor (R$ 20 bilhões – correspondente 70% do total das dívidas estaduais no país). Segundo estimativa feita, levaria em torno de 2000 anos para quitação das suas dívidas. IV – EMENDA CONSTITUCIONAL N.º 30/2000 e legislações posteriores • Emenda Constitucional nº. 30, de 12-09-2000: alterou o artigo 100 da Constituição Federal de 1988 e incluiu o artigo 78 no Ato das Disposições Constitucionais Transitórias. • Buscou-se moralizar o pagamento dos precatórios judiciais no país ao instituir o poder liberatório para quitação de tributos e o seqüestro de bens, além de criar o mercado de créditos públicos e a sua cessão a terceiros. Porém, instituiu a moratória ao prever o pagamento em até 10 parcelas anuais, iguais e sucessivas. • Nos termos do artigo 78 do Ato das Disposições Constitucionais Transitórias, ressalvados os créditos definidos como de pequeno valor e os de natureza alimentícia, os precatórios pendentes de pagamento deverão ser liquidados em prestações anuais, iguais e sucessivas no prazo máximo de dez anos, sendo certo que, não sendo a prestação anual liquidada até o final do exercício a que se refere, esta terá poder liberatório para pagamento de tributos da entidade devedora. • Existem controvérsias e divergências nos Tribunais Superiores acerca da eficácia da norma constitucional: se seria auto-aplicável ou dependeria de outra norma infraconstitucional para adentrar no mundo jurídico e gerar efeitos. Preferimos adotar a primeira vertente. Trata-se de norma plena e auto-aplicável. Aplica-se e ponto final, independente de diploma regulamentador para sua eficácia no ordenamento jurídico. Ao se individualizar a norma concreta a incidir sobre determinados fatos jurídicos típicos, prescrevendo as condutas positivas e negativas a serem respeitadas, fecha-se o ciclo de positivação da norma. • Tanto a União como o Estados já se prepararam para escapulir à obrigação constitucionalmente instituída: - Estado de Minas Gerais (Lei nº. 14.699, de 06-08-2003): impôs condições não previstas nas normas constitucionais citadas para o pagamento, a cessão e a compensação de créditos oriundos de precatórios, tais como: (1) os créditos tributários a serem compensados tenham sido inscritos em dívida ativa; (2) não exista precatório de outro credor do Estado anterior, em ordem cronológica. Neste último caso, como sempre há credor anterior face à inadimplência contumaz do Estado, o pagamento se eterniza. - União Federal (Lei nº. 11.033, de 21-12-04): artigo 19 estabelecia que o levantamento de créditos decorrentes de precatórios somente poderá ocorrer após a apresentação, pelo credor, de certidões negativas de tributos federais, estaduais e municipais, bem como certidão de regularidade com a Seguridade Social, o Fundo de Garantia por Tempo de Serviço e a Dívida Ativa da União, depois de ouvida a Fazenda Pública, exceto com relação aos créditos de natureza alimentar e aqueles cujo valor for igual ou inferior a 60 salários mínimos. Através da ADI n. 3453 (DJe 16.3.2007), o STF declarou a inconstitucionalidade do artigo 19 da LEI 11.033/2004. V – CESSÃO DE CRÉDITOS ORIUNDOS DE PRECATÓRIOS E SUA COMPENSAÇÃO COM TRIBUTOS OPERACIONALIZAÇÃO DA CESSÃO: • Com a previsão constitucional da “cessão dos créditos”, instituiu-se o mercado de créditos públicos. Credores que optarem por não mais esperar a longa, morosa e interminável ordem cronológica de pagamento poderão ceder seus créditos a terceiros, total ou parcialmente. • Criado o mercado, os credores poderão ceder os créditos públicos a terceiros ou utilizar as parcelas vencidas e não pagas para compensá-los com os tributos do ente devedor. • A cessão dos créditos é prevista expressamente pelo artigo 78 do ADCT, bem como nos artigos 286 a 298 do Código Civil de 2002: princípio da liberdade e direito à propriedade - poderá o particular dispor de seu bem ou crédito como bem entender. Os precatórios alimentares poderão ser cedidos com base nas disposições do Código Civil. Requisitos: • aplica-se apenas a créditos vencidos e não pagos, total ou parcialmente; • deve ser feita através de Escritura Pública; • o ente público devedor deverá ser notificado; • a transferência de titularidade do crédito deverá ser feita através de formulário próprio; • feita a cessão, cedente e cessionário deverão comunicá-la ao juízo da execução e ao Presidente do Tribunal (ou Juiz da Vara de Precatórios em MG), para homologação e habilitação do novo credor junto ao processo. Deságios: • Variam entre 25% a 75% do valor de face do Precatório compensar o custo da operação e o imposto de renda sobre acréscimo patrimonial incidente sobre a cessão do crédito. Possibilidade de Penhora: • Os Tribunais vêm admitindo a nomeação de créditos oriundos de precatórios judiciais em penhora, inclusive na hipótese do Ente público devedor ser diferente da Fazenda Pública exequente. • A 1ª Seção do STJ qualifica juridicamente o precatório como CRÉDITO, afastando a sua equiparação com o DINHEIRO para efeito de sua inclusão na graduação de bens suscetíveis a penhora. Compensação com Tributos: • Ao instituir o poder liberatório para pagamento de tributos, possibilitou-se ao credor outra forma de receber o que lhe é devido. • O credor do precatório (originário ou em razão de cessão) poderá se liberar do pagamento de dívidas tributárias do mesmo ente devedor. Equiparação entre as parcelas vencidas e não pagas à moeda de quitação de tributos, como se dinheiro fosse. • Apesar da compensação também ser instituto conceituado pelo Direito Civil, (art. 368 do Código Civil de 2002), baseada na confusão de créditos e débitos recíprocos entre as partes litigantes, as matérias atinentes à compensação, imputação de pagamento e correção monetária referentes ao crédito tributário dispõem de tratamento específico pela legislação. • Deverá ser protocolado junto ao ente público o pedido administrativo de compensação com tributos devidos pelo credor do Precatório. Havendo negativa ou omissão, afigura-se cabível o ajuizamento de Mandado de Segurança visando à compensação dos créditos com débitos do credor, independentemente de outras condições: se de natureza comum ou alimentar; se inscritos ou não em dívida ativa; se decorrente de ente da administração indireta, etc. Tais questões deverão ser definitivamente decididas pelos Tribunais Superiores, que ainda apresentam decisões contraditórias entre si. VI - PRECEDENTES DOS TRIBUNAIS SUPERIORES SOBRE A MATÉRIA SUPERIOR TRIBUNAL DE JUSTIÇA: “RECURSO ORDINÁRIO EM MANDADO DE SEGURANÇA. DÉBITOS COM A FAZENDA PÚBLICA ESTADUAL. COMPENSAÇÃO COM PRECATÓRIO. INVIABILIDADE. I - Inexiste direito líquido e certo de contribuinte compensar débito tributário para com a administração direta com crédito de precatório adquirido de terceiros e da responsabilidade de uma autarquia. II - No caso de a legislação estadual impor a necessidade de homologação judicial da cessão do crédito oriundo do precatório, inexiste direito líquido e certo, também, quanto ao ponto. III - Precedente: RMS nº 28.406/PR, Rel. Ministra DENISE ARRUDA, DJe de 16/04/2009. IV - Recurso improvido.” (STJ - PRIMEIRA TURMA - RMS 29176 / PR – Rel. Ministro FRANCISCO FALCÃO - DJe 25/06/2009) “CONSTITUCIONAL, TRIBUTÁRIO E PROCESSUAL CIVIL. RECURSO EM MANDADO DE SEGURANÇA. PRECATÓRIO. ART. 78, § 2º, DO ADCT. COMPENSAÇÃO COM DÉBITOS TRIBUTÁRIOS. POSSIBILIDADE. 1. O art. 78 do ADCT, incluído pela EC 30/2000, estabeleceu, para as situações nele previstas, regime especial de pagamento, outorgandose ao ente público a faculdade de parcelar o débito do precatório em prestações anuais, iguais e sucessivas pelo prazo de até dez anos. Em contrapartida, foram conferidos ao credor meios especiais e maiores garantias de pagamento do crédito assim parcelado, a saber: (a) a permissão para "a decomposição de parcelas, a critério do credor" (§ 1º), o "poder liberatório de pagamento de tributos da entidade devedora" (§ 2º) e (c) a permissão de seqüestro da verba necessária à sua satisfação não apenas na hipótese de preterição do direito de precedência, mas também nos casos de não ser pago no vencimento ou de haver omissão na previsão orçamentária (§ 4º). Precedente do STF: RCL 2.899/SP, Tribunal Pleno, Min. Sepúlveda Pertence, DJ de 02.12.2005. 2. Salvo quando atendidos no prazo e na forma do art. 100 da Constituição, os débitos fazendários de que trata o art. 78 do ADCT devem ser considerados submetidos ao regime ali previsto (Precedente: RMS 22.685/RJ, 1ª T., Min. Teori Albino Zavascki, julgado em 18.03.2008). Em caso tal, não havendo ato específico da Fazenda Pública devedora a respeito, considera-se o débito dividido em dez parcelas, número máximo previsto no dispositivo constitucional. 3. A revogação, pela Lei Estadual nº 15.316/2005, da legislação local que regulamentava a compensação de débito tributário com créditos decorrentes de precatórios judiciais (Lei Estadual nº 13.646/2000) não pode servir de obstáculo à compensação pleiteada com base no art. 78, § 2º, do ADCT, referente a parcelas de precatório já vencidas e não pagas, sob pena de negar a força normativa do referido preceito constitucional. 4. (...) 5. Recurso ordinário a que se dá provimento.” (RMS 26.500/GO, Ministro Teori Albino Zavascki, 1ª T - STJ, DJe 15.6.2009) SUPREMO TRIBUNAL FEDERAL “Discute-se no presente recurso extraordinário o reconhecimento do direito à utilização de precatório, cedido por terceiro e oriundo de autarquia previdenciária do Estado-membro, para pagamento de tributos estaduais à Fazenda Pública. 2. O acordão recorrido entendeu não ser possível a compensação por não se confundirem o credor do débito fiscal --- Estado do Rio Grande do Sul --- e o devedor do crédito oponível --- a autarquia previdenciária. 3. O fato de o devedor ser diverso do credor não é relevante, vez que ambos integram a Fazenda Pública do mesmo ente federado [Lei n. 6.830/80]. Além disso, a Constituição do Brasil não impôs limitações aos institutos da cessão e da compensação e o poder liberatório de precatórios para pagamento de tributo resulta da própria lei [artigo 78, caput e § 2º, do ADCT à CB/88]. 4. Esta Corte fixou jurisprudência na ADI n. 2851, Pleno, Relator o Ministro Carlos Velloso, DJ de 3.12.04, no sentido de que: "EMENTA: CONSTITUCIONAL. PRECATÓRIO. COMPENSAÇÃO DE CRÉDITO TRIBUTÁRIO COM DÉBITO DO ESTADO DECORRENTE DE PRECATÓRIO. C.F., art. 100, art. 78, ADCT, introduzido pela EC 30, de 2002. I. - Constitucionalidade da Lei 1.142, de 2002, do Estado de Rondônia. - Constitucionalidade da Lei 1.142, de 2002, do Estado de Rondônia, que autoriza a compensação de crédito tributário com débito da Fazenda do Estado, decorrente de precatório judicial pendente de pagamento, no limite das parcelas vencidas a que se refere o art. 78, ADCT/CF, introduzido pela EC 30, de 2000. II. - ADI julgada improcedente." Dou provimento ao recurso extraordinário, com fundamento no disposto no art. 557, § 1º-A, do CPC. Custas ex lege. Sem honorários. Publique-se. Brasília, 28 de agosto de 2007.” Ministro Eros Grau - Relator (STF - RE 550400 / RS - DJ 24/09/2007 PP-00119) “PRECATÓRIO. ART. 78, § 2º, DO ATO DAS DISPOSIÇÕES CONSTITUCIONAIS TRANSITÓRIAS. COMPENSAÇÃO DE PRECATÓRIOS COM DÉBITOS TRIBUTÁRIOS. REPERCUSSÃO GERAL RECONHECIDA. Reconhecida a repercussão geral dos temas relativos à aplicabilidade imediata do art. 78, § 2º, do Ato das Disposições Constitucionais Transitórias – ADCT e à possibilidade de se compensar precatórios de natureza alimentar com débitos tributários.” Decisão: O Tribunal reconheceu a existência de repercussão geral da questão constitucional suscitada, vencido o Ministro Menezes Direito. Não se manifestaram os Ministros Cezar Peluso e Ellen Gracie. (STF - RE 566349 RG / MG - RelatorA Min. CÁRMEN LÚCIA - DJe-30-102008) CRÍTICAS E COMENTÁRIOS ÀS DECISÕES JUDICIAIS ACERCA DA MATÉRIA VII – ASPECTOS TRIBUTÁRIOS DA AQUISIÇÃO E CESSÃO DE PRECATÓRIOS COMENTÁRIOS VIII – PROPOSTA DE EMENDA CONSTITUCIONAL N.º 12/2006 • Propõe o fim das garantias constitucionais do credor público ao pagamento de suas condenações e, literalmente, o não pagamento dos valores integrais destas. • Possibilita ao ente devedor o não pagamento de suas dívidas em flagrante desrespeito ao direito adquirido, coisa julgada, ato jurídico perfeito, aos direitos e garantias fundamentais, à isonomia e aos princípios expressos e implícitos na Constituição. • condicionante ao pagamento do precatório (inexistência de débito fiscal pelo credor da Fazenda Pública, ou que os então existentes estejam com a exigibilidade suspensa advinda de questionamento administrativo ou judicial) • a existência de débito fiscal exigível dá ensejo à compensação automática, com a liberação dos valores que sobejarem; • a redação primitiva do então art. 95, § 15, da PEC n.º 12/06 previa o poder liberatório dos precatórios habilitados na sistemática de leilão perante os créditos tributários inscritos em dívida ativa, a critério do Ente público devedor; pela nova redação atribuída a PEC n. 12/06 pelo Senado Federal, o poder liberatório do precatório habilitado na sistemática de leilão é automática, independendo de regulamentação infraconstitucional, no caso do ente público devedor não destinar os recursos financeiros, prescritos constitucionalmente, para o regime especial de pagamento de precatórios; • as parcelas pendentes de pagamento de precatório, oriunda do parcelamento previsto no art. 78 do ADCT, que dispunha de poder liberatório perante os tributos do Ente público devedor, podendo ainda ocasionar ordem de sequestro pelo respectivo TJ, pela dicção da PEC n. 12/06 serão incluídas automaticamente no regime especial de pagamento, perdendo, por conseguinte, as prerrogativas de compensação e de sequestro. • Esta PEC encontra-se atualmente na Câmara dos Deputados, para revisão. IX – CONCLUSÕES Geraldo Luiz de Moura Tavares Advogado Tributarista e Sócio Fundador do Escritório Moura Tavares, Figueiredo, Moreira e Campos Advogados [email protected] Marcos Campos de Pinho Resende Advogado Graduado pela Pontifícia Universidade Católica de Minas Gerais em 1998. Pós-Graduado em Direito Civil e Direito Processual Civil pela Escola Superior do Ministério Público / Unifenas Sócio do Escritório Moura Tavares, Figueiredo, Moreira e Campos Advogados [email protected] Apoio: Rua da Bahia, 1900 - 10° andar - Lourdes - Belo Horizonte/MG CEP 30160-011 Telefone (31) 3248-2550 - Fax (31) 3248-2555 www.mouratavares.adv.br

Baixar