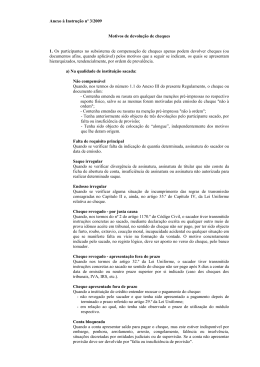

DOCUMENTOS COMERCIAIS E TÍTULOS DE CRÉDITO Título de Crédito – Documento necessário para que o “beneficiário” receba determinada quantia em determinada data. CARACTERÍSTICAS DO TÍTULO DE CRÉDITO -- Literalidade – Vale o escrito no título -- Formalismo – Forma, requisitos legais na constituição -- Cartularidade – Documentalidade, exercício depende da existência física do TC. -- Força Executiva – Ação executiva como “sentença transitada em julgado” -- Solidariedade – obrigações solidárias, coobrigados respondem solidariamente. -- Autonomia – obrigação não dependem de outras. Sem intervenção de anteriores possuidores do título. -- Independência – Cada pessoa si obriga por si mesma. • - Circulação – Característica essencial. Transmissão de direitos. Facilita as operações de crédito. • - Abstração – Alguns TCs circulam independentes da causa (dup. Título causal. • FORMALISMO • . Elementos necessários, cfe. A lei: Denominação, à ordem, promessa, doc. Do devedor, beneficiário, local de pagamento data de pagamento, assinaturas. (essenciais e secundários). • CLASSIFICAÇÃO: abstratos ou causais, nominativos à ordem e não à ordem, ao portador (cheques até R$ 100,00) • AÇÃO CAMBIAL – Ação de cobrança do TC. Direta (contra devedor e avalista) – Indireta (demais coobrigados e avalistas) – solidariedade. • PROTESTO – apresentação ao cartório (tornar público), comprovar impontualidade. • OBRIGADOS DIRETOS E COOBRIGADOS – CHEQUE (emitente e avalista) • • - Nota Promissória (emitente e avalista) – LC (aceitante e avalista) – DP (aceitante e avalista) • - Coobrigados – endossantes, avalista e emitente (LC). • - ENDOSSO – Branco, Preto, Irregular (não transfere propriedade), endosso-mandato, endosso-caução, endosso póstumo. • LETRAS DE CÂMBIO • . Ordem de pagamento à vista. Sacador (emitente ou ordenante) – sacado • • • (quem deve pagar-devedor) – beneficiário (favorecido ou tomador) - requisitos: expressão “letra de câmbio”, quantia, sacado, beneficiário, local de emissão, assinatura do sacador. - Prescrição: aceitante (03 anos), endossantes e sacador (01 ano após protesto) - LC FINANCEIRA – Instituição Financeira (SCFI). • NOTA PROMISSÓRIA • . Promessa de pagamento, emitente e beneficiário, autônomo • . Requisitos: expressão “nota promissória”, promessa, beneficiário, data de emissão, assinatura do emitente. (quando sem vencimento, à vista). • . Prescrição: iguais da LC, idem protesto. DUPLICATA . Título de crédito brasileiro, causal, cópia da fatura, , sacado e sacador, endossante e avalista. . Requisitos: denominação, número da fatura, vencimento ou à vista, domicílios, valor extenso e algarismos, praça de pagamento, cláusula à ordem, aceite. . Prescrição: 03 anos contra sacado e avalista, 01 ano contra endossante e avalistas. CHEQUE . Ordem de pagamento à vista, sacador (emitente), sacado, favorecido, avalista. . Requisitos: “Cheque”, ordem de pagar, nome do banco, local de pagamento, local e data de emissão, assinatura do sacador. . Endosso: Branco e Preto (CPMF não permite branco) . Cruzamento: Branco e Preto, pagável apenas a Banco. . “Para depósito na conta do favorecido”. . Prescrição: 180 dias após o prazo de apresentação. . Apresentação: dispensa coobrigado – 30 dd praça e 60 dd outra praça. • MOTIVOS DE RECUSA DE PAGAMENTO PELO BANCO • . Falta de requisito essencial, dúvida quanto a autenticidade, rasuras, • • • • • • mutilações, aviso de extravio, oposição / contra-ordem, incapacidade do portador, assinatura. - Protesto – Por falta de fundos, necessário para assegurar direitos de regresso contra endossantes e avalista - Motivos de devolução – (Ver tabela pág. 458) • TIPOS ESPECIAIS DE CHEQUE . Cheque Visado – debitado na c c do emitente, sem regulamentação legal . Cheque Especial – Empréstimo em conta corrente . Cheque Bancário – Emitido pelo próprio Banco (Cheque Administrativo) . Cheque Fiscal – emitido pelo poder público em favor de contribuinte, não à ordem, sem endosso • COMPENSAÇÃO DE CHEQUES E OUTROS PAPÉIS • - Troca de papéis compensáveis e cheques entre instituições financeiras, • • • tendência de troca integralmente eletrônica. - Cheques, Fichas de compensação, Ordens bancárias e outros. - Executante (BB), participante, remetente, destinatário - modalidades: Local, integrada regional e Nacional (SP) – Superior Inferior (R$ 300,00). PRODUTOS E SERVIÇOS BANCÁRIOS . CONTA CORRENTE – Depósitos à Vista –Individual e Conjunta, solidária e não solidária. . Documentos: Identidade (diversas), comprovante de residência, CPF e comprovante de renda. . Custos: manutenção, 2º extrato, segundo talonário, 2ª via do cartão e sustação de cheques. . Encerramento: Das partes, por escrito, dev. De talão, saldo para compromissos. Do Banco, uso indevido de cheques, lavagem de dinheiro, CCF, informações inverídicas. APLICAÇÕES FINANCEIRAS - PERFIS: Conservador, moderado e agressivo. - Renda: fixa, pré e pós fixada e renda variável. - PRODUTOS - . Poupança – aplicação mais conservadora do mercado - . Depósitos à prazo: - - CDB – Certificado de depósito bancário, pré e pós fixados, transferíveis, - resgatáveis antecipadamente em casos especiais, CDB Rural-empréstimos agrícolas. - RDB – Não transferível, resgate antecipado sem remuneração. • LH – Letra hipotecaria – Captação para instituições autorizadas a operar créditos hipotecários, nominativos, transferíveis, prazo mínimo de 180 dias, indexadas à TR. • LI – Letras imobiliárias – Captação das Soc. De Crédito Imobiliário, prazo de 12 meses, juros TBF. • CH – Cédula Hipotecária – Promessa de pagamento, garantia real, reg. Cartório. • CPD – Cédula Pignoratícia de Debêntures – captação para funding de longo prazo. Pagam juros e prêmios. • LC – Letras de Câmbio – Captação das SCFI, vínculo com operação. • CONTA INVESTIMENTO – Conta não corrente, obrigatória para investidores. Movimentação entre a conta corrente e aplicação financeira, isenção do CPMF. • SERVIÇOS BANCÁRIOS • - Convênios – concessionárias de serviço público, float, direcionamento • para débito em conta (custos filas). - Telemarketing – Receptivo e Ativo – Bankfone, atendimento eletrônico ou pessoal (misto). • - CARTÕES MAGNÉTICOS – “Dinheiro de Plástico”, cartões de débito em Bancos, terminais, quiosques 24 h, pagamento de compras, operações de crédito. • - CARTÕES DE CRÉDITO – PF e Empresarial, utilização no exterior: • - Afinidade, Co-Branded (Fiat, GM. Ford), Smart Cards (chip com múltiplas funções), Valor Agregado (recarregável, Tíquete Alimentação e Vale Transporte) • - ENTREGA ELETRÔNICA – Transmissão de dados entre cliente e Banco – conceito de telemática, Internet Banking, B2C (Banco x Consumidor), B2B (entre empresas) • - COBRANÇA BANCÁRIA – • . VANTAGENS: • Para o Banco: Depósitos, tarifas, conhecimento do faturamento do cliente Para o cliente: capilaridade da rede, crédito imediato, sequência da cobrança (protestos) . TIPOS: Eletrônica ou Convencional . MODALIDADES – Simples, Rápida (entrega apenas para registro), Caucionada, Descontada, Sem registro, vinculada. PROTESTO: Intimação ao sacadonão pagamento em cartórioSPC e Serasa. OPERAÇÕES DE CRÉDITO BANCÁRIO • - CDC – Crédito Direto ao Consumidor – • . Aquisição de bens de consumo duráveis, alfid, prazo até 72 meses. • - CDC COM INTERVENIÊNCIA – Banco financia vendedor que financia seus clientes, • • • aquisição de créditos comerciais da loja (LCs) - CRÉDITO PRÉ – APROVADO – habilitação em terminal eletrônico, garantia fidejussória. - CRÉDITO PESSOAL – SCFIs, taxas mais elevadas (risco), Podendo ser Consignado (INSS) - CHEQUE ESPECIAL – Limite adicional para saques, taxas de juros altas, juros debitados mensalmente no 1º dia útil. • OPERAÇÕES PARA PESSOAS JURÍDICAS • - HOT MONEY – Curtíssimo prazo, prazos de 01 a 10 dias, taxa base CDI, garantia de NP avalizada pelos sócios. • - CAPITAL DE GIRO – Suprimento para o giro das empresa, pag. Salários, fornecedores, contas etc..., taxas pré fixadas, crédito rotativo, prestações mensais. (HP). • - CAPITAL FIXO – Financia aquisição/construção de instalações, máquinas, veículos, longo prazo, superior a 48 m, prazos e taxas de acordo com o programa. Principal BNDES. • - DESCONTO DE TÍTULOS – Antecipação de direitos de crédito, NP, duplicatas, debêntures, Cheques, Warrants • - VENDOR – Adiantamento do valor das vendas à vista, com cobrança ao comprador. Dupla garantia para os Bancos, portal B2B. FINANCIAMENTO AO COMPRADOR. Quem vende recebe à vista, quem compra melhora suas condições porque compra à vista. Garantia do vendedor. • - COMPROR – Fornecedor recebe à vista, cliente do Banco é o comprador. • DIFERENÇAS : Vendorcontratante é o vendedor, avalizando o comprador. Comprorcliente é o comprador, vendedor não tem relação com o Banco.

Baixar