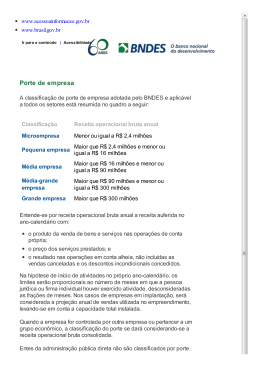

Lei complementar nº 123, de 14 de dezembro de 2006 Edição revisada e atualizada pela lei complementar 127/2007 e lei complementar 128/2008. Conheça os principais pontos Da lei geral, comentários e exemplos práticos. POR DENTRO DA LEI Lei Geral das Microempresas e das empresas de pequeno porte DÚVIDAS OU SUGESTÕES, CONSULTE O SEBRAE 0800 570 0800 Conselho Deliberativo Presidente: Abram Szajman (FECOMERCIO) ACSP Associação Comercial de São Paulo ANPEI Associação Nacional de Pesquisa, Desenvolvimento e Engenharia das Empresas Inovadoras Banco Nossa Caixa S. A. FAESP Federação da Agricultura do Estado de São Paulo FIESP Federação das Indústrias do Estado de São Paulo FECOMERCIO Federação do Comércio do Estado de São Paulo ParqTec Fundação Parque Alta Tecnologia de São Carlos IPT Instituto de Pesquisas Tecnológicas Secretaria de Estado de Desenvolvimento SEBRAE Serviço Brasileiro de Apoio às Micro e Pequenas Empresas SINDIBANCOS Sindicato dos Bancos do Estado de São Paulo CEF Superintendência Estadual da Caixa Econômica Federal BB Superintendência Estadual do Banco do Brasil Diretor - Superintendente Ricardo Luiz Tortorella José Milton Dallari Soares Paulo Eduardo Stabile de Arruda Projeto e desenvolvimento - SEBRAE-SP Autor Paulo Melchor Colaboradores Cláudio Roberto Vallim José Arimatea Dantas Julio Cesar Durante Sandra Regina Bruno Fiorentini Diagramação e ilustrações Ceolin e Lima Serviços Ltda. / Antonio Eder Impressão - GE/37.20051ª EDI. - 1ª IMP. 1º8º M Diretores Operacionais ÍNDICE INTRODUÇÃO..................................................................... 07 1ª PARTE - ASPECTOS GERAIS DA LEI GERAL................... 15 2ª PARTE – EMPREENDEDOR INDIVIDUAL....................... 39 3ª PARTE - SIMPLES NACIONAL (SUPERSIMPLES)............. 72 ANEXOS DO SIMPLES NACIONAL................................... 110 Lei Geral das Microempresas e das Empresas de Pequeno Porte LEI GERAL DAS MICROEMPRESAS E DAS EMPRESAS DE PEQUENO PORTE INTRODUÇÃO A Lei Geral é o novo Estatuto Nacional das Microempresas (ME) e das Empresas de Pequeno Porte (EPP). Instituída pela Lei Complementar n. 123, de 14 de dezembro de 2006, veio estabelecer normas gerais relativas ao tratamento diferenciado e favorecido a ser dispensado às MEs e EPPs no âmbito dos Poderes da União, dos Estados, do Distrito Federal e dos Municípios, nos termos dos artigos 146, III, “d”, 170, IX e 179 da Constituição Federal. Esta lei sofreu importantes ajustes pela Lei Complementar n. 127, de 14 de agosto de 2007 e também pela Lei Complementar n. 128, de 19 de dezembro de 2008, e ficou conhecida como a “Lei Geral das Microempresas e Empresas de Pequeno Porte”. Veja os principais benefícios concedidos às Micro e Pequenas Empresas (MPEs): a) Regime unificado de apuração e recolhimento dos impostos e contribuições da União, dos Estados, do Distrito Federal e dos Municípios, inclusive com simplificação das obrigações fiscais acessórias; b) Desoneração tributária das receitas de exportação, substituição tributária, tributação monofásica e ICMS antecipado com encerramento de tributação; c) Dispensa no cumprimento de certas obrigações trabalhistas e previdenciárias; d) Simplificação no processo de abertura, alteração e encerramento das MPEs; 7 Lei Geral das Microempresas e das Empresas de Pequeno Porte e) Possibilidade de abertura da empresa na residência e em áreas irregulares; f) Facilitação no acesso ao crédito e ao mercado; g) Preferência nas compras públicas; h) Estímulo à inovação tecnológica; i) Incentivo ao associativismo na formação de Sociedades de Propósito Específico (SPEs) para fomentação de negócios (compra ou venda); j) Incentivo à formação de consórcios para acesso a serviços de segurança e medicina do trabalho; k) Regulamentação da figura do “Microempreendedor Individual”, também conhecido por “Pequeno Empresário”, criando condições favoráveis para sua formalização com benefícios previdenciários. LEI COMPLEMENTAR E ORDINÁRIA A escolha de lei complementar e não de lei ordinária se deu por força do art. 146, III, “d” e respectivo parágrafo único da Constituição Federal, que reserva à lei complementar, estabelecer normas gerais em matéria tributária para definir e prever tratamento diferenciado e favorecido para as Micro e Pequenas Empresas (MPEs), bem como instituir regime único de arrecadação de impostos e contribuições da União, dos Estados, do Distrito Federal e dos Municípios ao segmento. É certo que as demais matérias, como por exemplo, incentivos nas áreas trabalhista, previdenciária, creditícia, abertura e encerramento de empresas, compras públicas etc, poderiam ser aprovadas por meio de lei ordinária. No entanto, a medida foi necessária para que o legislador atendesse compromissos assumidos com empresários e entidades representativas do segmento 8 Lei Geral das Microempresas e das Empresas de Pequeno Porte no sentido de reunir, em uma única lei, não só os benefícios já conquistados, mas também novas e importantes medidas de incentivo, simplificação e desburocratização aos negócios de pequeno porte. Como se sabe, a aprovação de lei complementar se dá por maioria absoluta dos membros das duas casas do Congresso (Câmara e Senado), enquanto que a lei ordinária, por maioria simples. Portanto, é mais difícil aprovar ou alterar uma lei complementar que uma lei ordinária. Isso explica o disposto no artigo 86 da Lei Geral sobre possíveis alterações da Lei Geral: Art. 86. As matérias tratadas nesta Lei Complementar que não sejam reservadas constitucionalmente à lei complementar poderão ser objeto de alteração por lei ordinária. A mudança da Constituição Federal pela Emenda Constitucional n. 42/2003, teve por objetivo dificultar mudanças no sistema tributário das Micro e Pequenas Empresas (MPEs) por leis ordinárias ou por medidas provisórias, conferindo, com isso, maior segurança jurídica aos empresários do segmento. ÓRGÃOS GESTORES DA LEI GERAL Para propor, acompanhar e gerir os benefícios dispensados às MPEs, foram criados três órgãos que terão atuação fundamental na implantação e na plena consecução da Lei Geral. Vejamos a constituição e as atribuições desses órgãos separadas por assunto: I– Comitê Gestor de Tributação: vinculado ao Ministério da Fazenda, é composto por representantes da Secretaria da Receita Federal, da Secretaria da Receita Previdenciária, dos Estados, do Distrito Federal e dos Municípios.1 1 O Comitê Gestor foi instituído pelo Decreto n. 6.038, de 7/2/2006. 9 Lei Geral das Microempresas e das Empresas de Pequeno Porte Atribuições: Tratar dos aspectos tributários do Simples Nacional, especialmente na regulamentação de pontos imprescindíveis para boa aplicação do Simples Nacional; e II – Fórum Permanente das Microempresas e Empresas de Pequeno Porte: presidido e coordenado pelo Ministério do Desenvolvimento, Indústria e Comércio Exterior, contará com a participação dos órgãos federais competentes e das entidades vinculadas ao setor.2 Atribuições: Tratar dos demais aspectos da lei, exceto os relacionados a constituição, alteração e encerramento de empresas. Para tanto, deve orientar e assessorar a formulação e coordenação da política nacional de desenvolvimento das MPEs, bem como acompanhar e avaliar a sua implantação. III – Comitê para gestão da Rede Nacional para a Simplificação do Registro e da Legalização de Empresas e Negócios3: Vinculado ao Ministério do Desenvolvimento, Indústria e Comércio Exterior, sendo composto por representantes da União, Estados, DF, dos Municípios e demais órgãos de apoio e de registro empresarial. Atribuições: Compete regulamentar a inscrição, cadastro, abertura, alvará, arquivamento, licenças, permissão, autorização, registros e demais itens relativos à abertura, legalização e funcionamento de empresas de qualquer porte, atividade econômica ou composição societária. Vale ressaltar que a desburocratização aqui tratada foi objeto de regulamentação pela Lei Federal n. 11.598/2007, que instituiu o REDESIM com o objetivo de facilitar e agilizar os processos de abertura, alteração e encerramento das empresas. 2 O Fórum Permanente das Microempresas e Empresas de Pequeno Porte foi instituído pelo Decreto n. 6.174, 1 de agosto de 2007. 3 Comitê instituído pela Lei Complementar 128/2008. 10 Lei Geral das Microempresas e das Empresas de Pequeno Porte AGENTE DE DESENVOLVIMENTO O Município poderá designar Agente de Desenvolvimento para a efetivação da Lei Geral. Função: Este agente terá por função articular ações públicas para a promoção do desenvolvimento local e territorial, mediante ações locais ou comunitárias, individuais ou coletivas, que visem ao cumprimento das disposições e diretrizes contidas na Lei Geral, sob supervisão do órgão gestor local responsável pelas políticas de desenvolvimento. O MDIC4, juntamente com as entidades municipalistas e de apoio e representação empresarial, prestarão suporte aos referidos agentes na forma de capacitação, publicações... DEFINIÇÃO E ENQUADRAMENTO Considera-se microempresa (ME) ou empresa de pequeno porte (EPP) a sociedade empresária, a sociedade simples e o empresário a que se refere o art. 966 do Código Civil brasileiro (Lei n. 10.406, de 10 de janeiro de 2002), devidamente registrado no Registro de Empresas Mercantis (Junta Comercial) ou no Registro Civil de Pessoas Jurídicas (Cartórios de Registro das Pessoas Jurídicas), conforme o caso e desde que cumpra as demais exigências da Lei Geral, tais como: • Limite de Receita Bruta; • Exerça atividades permitidas na lei; • Observe as composições societárias admitidas; 4 MDIC – Ministério do Desenvolvimento, Indústria e Comércio Exterior. 11 Lei Geral das Microempresas e das Empresas de Pequeno Porte • Não esteja inserida nas demais vedações previstas na lei. O enquadramento do porte na condição de “ME” e “EPP” da empresa se dá no órgão de registro público da pessoa jurídica – Junta Comercial5 ou Cartório.6 LIMITE DE RECEITA BRUTA ANUAL DAS MPEs A Lei Geral estabeleceu, como limites de receita bruta anual da microempresa e da empresa de pequeno porte as mesmas diretrizes adotadas pelo antigo Simples Federal7, tendo incluído também o microempreendedor individual. Microempreendedor Individual (MEI): empresário individual a que se refere o art. 966 do Código Civil, que tenha auferido receita bruta, no ano-calendário anterior, de até R$ 36.000,00 (trinta e seis mil reais), optante pelo Simples Nacional. Microempresa (ME): pessoa jurídica que aufere em cada ano-calendário, receita bruta igual ou inferior a R$ 240.000,00 (duzentos e quarenta mil reais); Empresas de Pequeno Porte (EPP): pessoa jurídica que aufere em cada anocalendário, receita bruta superior a R$ 240.000,00 (duzentos e quarenta mil reais) e igual ou inferior a R$ 2.400.000,00 (dois milhões e quatrocentos mil reais). No caso de início de atividade no decorrer do ano-calendário, os limites acima serão proporcionais ao número de meses em que a empresa houver exercido atividade, inclusive as frações de meses. 5 O DNRC (Departamento Nacional de Registro do Comércio) regulamentou o enquadramento das empresas como ME e EPP, por meio da Instrução Normativa n. 103, de 30 de abril de 2007 <http://www.dnrc.gov.br/Legislacao/INMinuta103enqreenqdesenq2.pdf>. 6 O Centro de Estudos e Distribuição de Títulos e Documentos estabeleceu modelo de declaração no site: <http://www. cedete.com.br/p-juridica.cfm#> – Acesse: MODELOS DE DECLARAÇÕES DE ME / EPP. 7 Lei n. 9.317/96 revogada pelo art. 94 dos Atos da Disposição Constitucional Transitória. 12 Lei Geral das Microempresas e das Empresas de Pequeno Porte Início de atividade é o momento da primeira operação após a constituição da pessoa jurídica que reflita mutação em seu patrimônio.8 Receita bruta é o produto da venda de bens e serviços nas operações de conta própria, o preço dos serviços prestados e o resultado nas operações em conta alheia, não incluídas as vendas canceladas e os descontos incondicionais concedidos. ENTRADA EM VIGOR DA LEI GERAL Nos termos do art. 88, a Lei Geral “entra em vigor na data de sua publicação (dia 15/12/2006), ressalvado o regime de tributação das microempresas e empresas de pequeno porte, que entra em vigor em 1º de julho de 2007”. Portanto, as regras gerais da lei entraram em vigor no dia 15/12/2006, enquanto que o capítulo tributário (o chamado Simples Nacional) teve início em 1º de julho de 2007. Por fim, vale lembrar que por força da Lei Complementar n. 128/2008, as regras tributárias e fiscais aplicáveis ao Microempreendedor Individual (MEI) passam a viger a partir de julho de 2009. Vários dispositivos da Lei Geral já foram regulamentados, porém alguns ainda dependem de regulamentação para que tenham plena eficácia e possam ser aplicados de forma plena pelas MPEs. São normas a serem elaboradas que têm por finalidade implementar as regras contidas na Lei Geral. Sem estabelecer esses procedimentos e definições, as pequenas empresas e os órgãos envolvidos não terão como pôr em prática alguns benefícios previstos na Lei Geral. ASPECTOS GERAIS E TRIBUTÁRIOS Daqui para frente e, para melhor compreensão da Lei Geral, propomos a divisão deste trabalho em três partes. 8 Para o Simples Nacional, considera-se início de atividade a data do último deferimento da inscrição, seja ela municipal, estadual ou federal. 13 Lei Geral das Microempresas e das Empresas de Pequeno Porte Na primeira parte, nos ocuparemos dos aspectos gerais da lei; na segunda abordaremos a figura do Microempreendedor Individual e, na terceira e última parte as questões fiscais/tributárias do chamado “Simples Nacional”, também conhecido como “Supersimples”. A divisão se mostra oportuna por dois motivos: Em primeiro lugar, porque o legislador estabeleceu prazos diferentes para início de vigência dos temas propostos: Os aspectos gerais da lei começaram a vigorar na data de publicação da Lei Complementar 123, ou seja, 15 de dezembro de 2006, enquanto que a parte fiscal/tributária (o Simples Nacional), a partir de 1º de julho de 2007; Já os efeitos legais do Microempreendedor Individual têm início em 1º de julho de 2009, conforme disposições introduzidas pela Lei Complementar 128/2008. Em segundo lugar, há casos em que embora muitas empresas sejam admitidas na Lei Geral, não podem, por outro lado, aderirem ao sistema tributário do Simples Nacional em razão das atividades que realizam. Portanto, empresas que se beneficiam dos aspectos gerais da lei, podem estar fora do Simples Nacional, seja por impedimento legal, seja por falta de interesse delas. Isto significa que o número de empresas admitidas na Lei Geral é muito maior do que aquelas que efetivamente se beneficiam do seu capítulo tributário – Simples Nacional. O mesmo ocorre com os Microempreendedores Individuais que, embora trate de atividades admitidas no Simples Nacional, também contém exceções. Convém lembrar que o sistema da legislação anterior também estabelecia divisão semelhante, porém em leis diferentes. O sistema tributário (denominado Simples Federal) era regulado pela Lei n. 9.317/96, enquanto que os demais incentivos (como nos campos trabalhista, creditício, administrativo, desenvolvimento empresarial e outros), embora modestos, foram tratados na Lei n. 9.841/98 (Estatuto da Microempresa e da Empresa de Pequeno Porte). Ambas revogadas em 1º de julho de 2007 pela Lei Geral que consolidou todas as normas pertinentes às pequenas empresas. 14 Lei Geral das Microempresas e das Empresas de Pequeno Porte 1ª PARTE ASPECTOS GERAIS DA LEI GERAL 1) PESSOAS JURÍDICAS EXCLUÍDAS DA LEI GERAL Comecemos por relacionar as vedações ao sistema da Lei Geral. Nos termos da lei, não poderão ingressar e se beneficiar do regime diferenciado e favorecido previsto na Lei Geral as pessoas jurídicas: I – de cujo capital participe outra pessoa jurídica; II – que seja filial, sucursal, agência ou representação, no País, de pessoa jurídica que tenha sede no exterior; III – de cujo capital participe pessoa física inscrita como empresário ou que seja sócia de outra empresa beneficiada pela Lei Geral, desde que a receita bruta global9 ultrapasse o limite da EPP (R$ 2.400.000,00); IV – cujo titular ou sócio participe com mais de 10% do capital de outra empresa não beneficiada pela Lei Geral, desde que a receita bruta global ultrapasse o limite de EPP; V – cujo sócio ou titular seja administrador10 ou equiparado de outra pessoa jurídica com fins lucrativos, desde que a receita bruta global ultrapasse o limite de EPP; VI – cooperativas, salvo as de consumo11; VII – que participe do capital de outra pessoa jurídica; 9 Receita bruta global é a soma do faturamento das duas empresas. 10 Nos termos do Código Civil, administrador é a pessoa (sócia ou não) nomeada para administrar a empresa. 11 Por outro lado, o art. 34 da Lei n. 11.488, de 15/06/2007, estende às cooperativas em geral os benefícios da Lei Geral, com exceção do capítulo tributário, desde que atendam aos limites de receita bruta das MPEs, nela incluídos os atos cooperados e não-cooperados 15 Lei Geral das Microempresas e das Empresas de Pequeno Porte VIII – instituição financeira, corretora ou distribuidora de títulos, valores mobiliários e câmbio, arrendamento mercantil, seguros e previdência em geral; IX – resultante de cisão ou qualquer outra forma de desmembramento de pessoa jurídica ocorrido nos últimos 5 anos; X – sociedade por ações. Obs.: a. O disposto nos itens IV e VII acima não se aplica à participação no capital de cooperativas de crédito, centrais de compras, Sociedades de Propósito Específico (SPEs) ou de qualquer sociedade que tenha como objetivo social a defesa exclusiva dos interesses econômicos das MPEs. b. A ME que, no ano-calendário, exceder o limite de receita bruta de R$ 240.000,00 passa, no ano-calendário seguinte, à condição de EPP. c. A EPP que, no ano-calendário, não ultrapassar o limite de receita bruta anual de R$ 240.000,00 passa, no ano-calendário seguinte, à condição de ME. d. A EPP que, no ano-calendário, exceder o limite de receita bruta de R$ 2.400.000,00 fica excluída da Lei Geral no ano-calendário seguinte. e. A ME e a EPP que no decurso do ano-calendário de início de atividade ultrapassar em 20% o limite de R$ 200.000,00, multiplicados pelo número de meses de funcionamento nesse período,12 estará excluída da Lei Geral, com efeitos retroativos ao início de suas atividades. 12 Ex.: R$ 200 mil (por mês) x 12 meses (de janeiro a dezembro de determinado ano) = R$ 2.400.000,00. Logo, a empresa que for aberta no mês de junho e se enquadrar na Lei Geral, não poderá ultrapassar receita bruta anual superior a R$ 1.440.000,00 [que corresponde a 200 mil x 6 meses (tempo restante até o final do ano), acrescido de 20%] 16 Lei Geral das Microempresas e das Empresas de Pequeno Porte 2) ABERTURA, alteração E BAIXA no REGISTRO DE MPE O Capítulo III da Lei Geral prevê que os órgãos e entidades envolvidos na abertura, alteração e baixa das MPEs, dos 3 âmbitos de governo (federal, estadual e municipal), deverão compatibilizar e integrar procedimentos que facilitem o cumprimento pelas pequenas empresas. Abertura, alterações e baixas de MPEs em órgão envolvido no registro empresarial dos 3 governos, independe de regularidade das obrigações tributárias, previdenciárias ou trabalhistas, principais e acessórias, do empresário, da sociedade, dos sócios, dos administradores ou de empresas de que participem. O Departamento Nacional de Registro do Comércio (DNRC) baixou a Instrução Normativa n. 105, de 16/05/200713, dispensando as MEs e as EPPs de apresentarem as seguintes certidões em seus pedidos de arquivamento de atos de extinção ou redução de capital perante a Junta Comercial: I – Certidão Conjunta Negativa de Débitos relativos a Tributos Federais e à Dívida Ativa da União, emitida pela Secretaria da Receita Federal e Procuradoria-Geral da Fazenda Nacional; II- Certidão Negativa de Débito – CND, fornecida pela Secretaria da Receita Previdenciária; III- Certificado de Regularidade do Fundo de Garantia por Tempo de Serviço – FGTS, fornecido pela Caixa Econômica Federal. 13 Acesse: <http://www.dnrc.gov.br/Legislacao/INMinuta105quitacaotributos2ajustesSCS1.pdf>. 17 Lei Geral das Microempresas e das Empresas de Pequeno Porte 2.1) ABERTURA Da MPE Medidas que estão sendo implementadas no processo de abertura da MPE: a. Estabelecer a unicidade no processo de registro e de legalização das MPEs de modo a evitar a duplicidade de exigências; b. Manter à disposição dos usuários, de forma presencial e pela internet, informações, orientações e instrumentos, de forma integrada e consolidada, que permitam pesquisas prévias às etapas de registro, alteração e baixa das MPEs; c. Simplificar e uniformizar as exigências quanto à segurança sanitária, metrologia, controle ambiental e prevenção contra incêndios, para os fins de registro e legalização; d. Dispensar a vistoria prévia e instituir o Alvará de Funcionamento Provisório pelo município, caso a atividade apresente baixo grau de risco; hipótese em que a vistoria se realizará após o início das atividades; e. Desobrigar empresas, empresários, sócios e administradores, comprovarem a regularidade de obrigações tributárias, previdenciárias ou trabalhistas para efeito de constituição, alteração ou encerramento de MPE, sem prejuízo das responsabilidades dos mesmos; f. Dispensar a certidão de inexistência de condenação criminal, prova de regularidade de tributos, assinatura de advogado nos contratos sociais nos procedimentos de constituição das MPEs. NOTA: Para plena eficácia, estes dispositivos dependem de regulamentação por parte dos órgãos envolvidos nos procedimentos de abertura de empresas. Especificamente quanto ao baixo grau de risco da letra “d” acima, sua regulamentação deveria ter se dado em 6 meses da publicação da lei (até o mês de junho de 2007). O novo Comitê para gestão da Rede Nacional para a Simplificação do Registro e da Legalização de Empresas e Negócios terá papel fundamental na regulamentação deste trabalho. 18 Lei Geral das Microempresas e das Empresas de Pequeno Porte 2.1.2) MPE EM RESIDÊNCIAS E EM ÁREAS IRREGULARES14 O município poderá conceder Alvará de Funcionamento Provisório para as MPEs constituídas na residência do microempreendedor individual, do seu titular (empresário individual) ou sócio (de sociedade limitada, por exemplo), desde que a atividade não gere grande circulação de pessoas. O Alvará também poderá ser concedido pelo município às MPEs localizadas em áreas irregulares, ou seja, instaladas em áreas desprovidas de regulação fundiária legal ou com regulamentação precária. 2.2) BAIXA da MPE Abertura, alterações e baixas, de MPEs em órgão envolvido no registro empresarial dos 3 governos, independe de regularidade das obrigações tributárias, previdenciárias ou trabalhistas, principais e acessórias, do empresário, da sociedade, dos sócios, dos administradores ou de empresas de que participem. O empresário, os sócios e administradores respondem solidariamente pelas obrigações, apuradas antes ou após o ato de baixa referida aqui. Exceto em caso de inatividade, na baixa da ME ou da EPP aplicar-se-ão as regras de responsabilidade previstas para as demais pessoas jurídicas. Os órgãos referidos terão o prazo de até 60 dias para efetivar a baixa nos respectivos cadastros. Ultrapassado este prazo sem manifestação do órgão competente, a baixa será automática. Além disso, as MPEs não precisam comprovar regularidade de obrigações tributárias, previdenciárias ou trabalhistas para dar baixa em seus registros. 14 Lei Complementar n. 128, de 19 de dezembro de 2008. 19 Lei Geral das Microempresas e das Empresas de Pequeno Porte No entanto, a baixa do registro da empresa não exime os titulares, sócios e administradores de responderem pela falta de recolhimento dos tributos e de eventuais irregularidades apuradas, nos termos da legislação aplicável às demais pessoas jurídicas. 2.3) BAIXA DE REGISTRO Da MPE INATIVA No caso de existência de obrigações tributárias, previdenciárias ou trabalhistas, o titular, o sócio ou o administrador da ME e da EPP que se encontre sem movimento15 há mais de 3 anos poderá solicitar a baixa nos registros dos órgãos públicos federais, estaduais e municipais independentemente do pagamento de débitos tributários, taxas ou multas devidas pelo atraso na entrega das respectivas declarações nesses períodos. A solicitação de baixa nesta hipótese importa responsabilidade solidária dos titulares, dos sócios e dos administradores do período de ocorrência dos respectivos fatos geradores. O empresário, os sócios e administradores respondem solidariamente pelas obrigações, apuradas antes ou após o ato de baixa referida aqui. 3) PARTICIPAÇÃO EM LICITAÇÕES PÚBLICAS O Capítulo V da Lei Geral trata do “Acesso aos Mercados”, mais especificamente das “Aquisições Públicas” por parte dos órgãos públicos sujeitos a processos licitatórios na aquisição de produtos e serviços. Com essas medidas, estima-se um aumento na participação das MPEs nas compras governamentais das três esferas de governo dos atuais 17% para 30% – o que representaria um incremento de R$ 34 bilhões a mais por ano para o setor. 15 Considera-se sem movimento a MPE que não apresenta mutação patrimonial e atividade operacional durante todo o ano-calendário. 20 Lei Geral das Microempresas e das Empresas de Pequeno Porte Com o Decreto n. 6.204, de 05, de setembro de 2007, o governo federal regulamentou este capítulo da Lei Geral, estabelecendo tratamento favorecido, diferenciado e simplificado para as ME e EPPs nas contratações públicas de bens, serviços e obras, no âmbito da administração pública federal. Vejamos os principais benefícios a serem dispensados às MPEs em processos licitatórios realizados pelos órgãos e entidades sujeitos à licitação nos termos da Lei n. 8.666/93: 3.1) REGULARIDADE FISCAL a. A comprovação de regularidade fiscal das MPEs somente será exigida para efeito de assinatura do contrato. Isto é, a ME ou EPP só providenciará as certidões de regularidade fiscal caso seja declarada vencedora do certame.16 b. Havendo alguma restrição na comprovação da regularidade fiscal, a MPE terá 2 dias úteis, prorrogáveis por igual período, a critério da Administração Pública, para regularização. Como vimos, o executivo federal editou o Decreto nº 6.204, de 05/09/2007, estabelecendo que a comprovação da regularidade fiscal da ME e EPP somente poderá ser exigida para efeito de contratação, e não como condição para participação na licitação. NOTA: Não obstante a iniciativa do governo federal, estes dispositivos não dependem de regulamentação, sendo possível aplicá-los automaticamente. Em relação aos estados e municípios, mesmo que não editem normas regulamentares, deverão munir seus funcionários com instruções para cumprirem desde já o disposto acima. Cabe ao Fórum Permanente da MPE ficar vigilante na imediata aplicação desta norma. 16 Conforme entendimento de grande parte de nossa doutrina, a MPE deverá apresentar a documentação logo no início do processo licitatório, isto é, na fase de habilitação como condição para participar do certame. E, caso apresente alguma pendência, terá o prazo de 2 (dois) dias úteis para regularizar a situação, contados da data em que for declarada vencedora do certame 21 Lei Geral das Microempresas e das Empresas de Pequeno Porte 3.2) CRITÉRIO DE EMPATE NAS LICITAÇÕES A Lei Geral estabelece preferência na contratação de MPE em caso de empate nos processos de licitação. Entende-se por empate: quando as propostas apresentadas pelas MPEs sejam iguais ou até 10% superiores à proposta mais bem classificada. Na modalidade de pregão, o intervalo percentual é de até 5% superior ao melhor preço. Procedimentos de desempate: a. A ME ou EPP mais bem classificada poderá apresentar proposta de preço inferior àquela considerada vencedora, caso em que lhe será adjudicado17 o objeto licitado; b. Caso a ME ou a EPP não possa ser contratada, serão convocadas as demais para o exercício do mesmo direito, na ordem classificatória, desde que se encontrem no critério de empate; c. Em caso de equivalência dos valores apresentados por MPEs, será realizado sorteio entre elas para que se identifique aquela que primeiro apresentará melhor oferta; d. No caso de pregão, a MPE melhor classificada será convocada para apresentar nova proposta no prazo máximo de 5 minutos após o encerramento dos lances. Obs.: Os procedimentos aqui previstos somente se aplicam se a melhor oferta inicial não tiver sido apresentada por ME ou EPP. NOTA: Embora o Decreto n. 6.204, de 05/09/2007 do Governo federal tenha disciplinado estes procedimentos em suas licitações, o critério de desempate não 17 A adjudicação do objeto da licitação é o ato em que o órgão reconhece formalmente a empresa vendedora do processo. 22 Lei Geral das Microempresas e das Empresas de Pequeno Porte requer regulamentação, sendo possível aplicar automaticamente as disposições da Lei Geral. O Fórum Permanente da MPE deverá ficar atento aos processos licitatórios. 3.3) PROCEDIMENTOS LICITATÓRIOS ESPECIAIS A fim de promover o desenvolvimento econômico e social das MPEs, a administração pública poderá realizar processo licitatório: I – destinado exclusivamente à participação de MPE nas contratações de até R$ 80.000,00; II – exigindo dos licitantes (médias ou grandes empresas) a subcontratação de MPEs para fornecimento de até 30% do total do objeto licitado; III – estabelecendo cota de até 25% do objeto para a contratação de MPEs para a aquisição de bens e serviços de natureza divisível. Condições para adoção dos procedimentos licitatórios especiais a. Previsão expressa dos procedimentos mencionados no instrumento convocatório; b. Mínimo de 3 fornecedores competitivos enquadrados como ME ou EPP sediados nas proximidades e capazes de cumprir as exigências estabelecidas no instrumento convocatório; c. O tratamento favorecido para as MPEs deverá ser vantajoso para a administração pública e não representar prejuízo à contratação; d. Os procedimentos não serão admitidos se a licitação for dispensável ou inexigível, nos termos da Lei n. 8.666/93. 23 Lei Geral das Microempresas e das Empresas de Pequeno Porte Regulamentação Federal: O Decreto Federal n. 6.204, de 05/09/2007 autoriza os órgãos e entidades federais contratantes estabelecerem, em seus instrumentos convocatórios (editais de licitação e convite), os procedimentos licitatórios previsto neste tópico, observadas as condições mencionadas. Regulamentação no Estado de São Paulo: O Decreto Paulista n. 54.229, de 13 de abril de 2009, regulamentou a Lei n. 13.122, de 7 de julho de 2008, para dispor sobre o tratamento simplificado e diferenciado às MPEs, nas contratações realizadas no âmbito da Administração Pública Direta e Indireta. NOTA: Esses procedimentos requerem regulamentação. De acordo com o art. 47, estes incentivos só podem ser conferidos pela União, Estados e Municípios se previstos e regulamentados na legislação do respectivo ente. Por isso, foram importantes a normatização Federal e do Estado de São Paulo que regulamentaram esses procedimentos em suas licitações. O Fórum Permanente da MPE tem importante função na viabilização desses incentivos, especialmente nos âmbitos estaduais e municipais. 3.4) CRÉDITOS DAS MPEs A MPE titular de direitos creditórios decorrentes de empenhos liquidados por órgão ou entidade pública que não forem pagos em até 30 dias, poderá emitir cédula de crédito microempresarial, conforme regulamentação do Poder Executivo. NOTA: A cédula de crédito microempresarial deve ser regulamentada pelo Poder Executivo. Cabe ao Fórum Permanente da MPE propor e acompanhar esta regulamentação. 24 Lei Geral das Microempresas e das Empresas de Pequeno Porte 4) SIMPLIFICAÇÃO DAS RELAÇÕES TRABALHISTAS Nas questões trabalhistas a Lei Geral reproduz os benefícios já conquistados no Estatuto das Micro e Pequenas Empresas18 e também traz inovações importantes. Vale frisar que proposições de mudanças na legislação trabalhista não é tarefa fácil, pois envolvem direitos conquistados a duras penas pelos trabalhadores e, por conta disso, enfrentam fortes resistências por parte das organizações representativas. Aliás, não sem motivo! Nossa sociedade apresenta grande desigualdade social e a perda de direitos trabalhistas importantes pode agravar ainda mais esse quadro. Portanto, trata-se de assunto polêmico e qualquer mudança deve necessariamente passar por uma grande discussão nacional envolvendo empregadores, governo, sindicatos, entidades de classe etc. Vejamos, então, esses benefícios: NOTA: A simplificação das relações trabalhistas é aplicável desde 1998 com o Estatuto da MPE e, portanto, não dependem de normas regulamentadoras. 4.1) ACESSO À SEGURANÇA E SAÚDE NO TRABALHO (SST) O art. 50 prevê que o poder público e os Serviços Sociais Autônomos deverão estimular as MEs e EPPs a formarem consórcios para facilitar o acesso delas aos serviços especializados em segurança e saúde no trabalho. Como sabemos, as MPEs possuem enormes dificuldades em atender às Normas Regulamentadoras (NRs) do Ministério do Trabalho (MTE) que exigem a contratação de serviços especializados nessa área. 18 Lei 9.841/99 – Antiga lei das MPEs. 25 Lei Geral das Microempresas e das Empresas de Pequeno Porte A constituição de consórcios de MPEs para a contratação desses serviços possibilitará a redução dos custos de contratação de empresas especializadas e maior eficiência no acompanhamento das exigências relacionadas à segurança e saúde no trabalho. Lembramos que as empresas que não cumprem as NRs do MTE põem em risco a saúde e segurança do trabalhador, sujeitando-se a multas, interdição do estabelecimento e, conforme o caso, ao pagamento de altas indenizações às vítimas. NOTA: Não vemos necessidade de regulamentar este tipo de consórcio, pois não há impedimento para que as pequenas empresas se organizem para contratar estes serviços, seja por meio de uma associação sem fins econômicos, seja por meio de um simples contrato de parceria. 4.2) OBRIGAÇÕES TRABALHISTAS As MPEs estão dispensadas das seguintes obrigações trabalhistas: I – da afixação de Quadro de Trabalho em suas dependências; II – da anotação das férias dos empregados nos respectivos livros ou fichas de registro; III – de empregar jovem aprendiz; IV – da posse do livro intitulado “Inspeção do Trabalho”; e V – de comunicar ao Ministério do Trabalho e Emprego a concessão de férias coletivas. Vale esclarecer que a Lei Geral não dispensa a MPE de: a) anotar a Carteira de Trabalho dos empregados; b) arquivar documentos comprobatórios de cumprimento das obrigações trabalhistas e previdenciárias; 26 Lei Geral das Microempresas e das Empresas de Pequeno Porte c) apresentar Guia de Recolhimento do Fundo de Garantia do Tempo de Serviço e Informações à Previdência Social – GFIP; d) apresentar a Relação Anual de Empregados, a Relação Anual de Informações Sociais – RAIS e o Cadastro Geral de Empregados e Desempregados – CAGED. NOTA: Também não é preciso regulamentar a dispensa das obrigações trabalhistas aqui mencionadas. Este incentivo consta desde 1998 com o Estatuto da MPE. 4.3. DA REPRESENTAÇÃO NA JUSTIÇA DO TRABALHO O empregador de MPE poderá enviar representante em audiência trabalhista, ainda que sem vínculo trabalhista ou societário, desde que, para tanto, tenha conhecimento dos fatos. A medida é muito oportuna, uma vez que o empresário de empresa de pequeno porte, pela própria estrutura do seu negócio, possui grandes dificuldades em deixar o estabelecimento para comparecer em audiência trabalhista. Exigir o comparecimento do empresário nas audiências faz com que ele muitas vezes feche o estabelecimento ou perca negócios importantes por não ter com quem contar em sua ausência. NOTA: Dispositivo auto-aplicável, logo independe de regulamentação. 5) FISCALIZAÇÃO ORIENTADORA A fiscalização trabalhista, metrológica, sanitária, ambiental e de segurança das MPEs deverá ser de forma orientadora sempre que a atividade ou situação comportar grau de risco compatível com esse procedimento. Para tanto, o fiscal deverá observar o critério da dupla visita antes de autuar o empresário. A autuação se dará de imediato somente se o fiscal constatar falta de registro de empregado ou constatar fraude, resistência ou embaraço à fiscalização. 27 Lei Geral das Microempresas e das Empresas de Pequeno Porte A dupla visita significa que a fiscalização deverá orientar o empresário, concedendo-lhe prazo razoável para sanar as irregularidades.19 Jurisprudência: Neste sentido, foi a decisão da 2ª Turma do TRT-10ª Região em que o fiscal do Ministério do Trabalho e Emprego (MTE), ao ter flagrado dois empregados exercendo atividades distintas das contratuais, o que caracterizou desvio de função, conforme o artigo 468 da CLT, não poderia ter aplicado a multa antes de uma segunda visita à empresa. Isto porque o artigo 12 da Lei 9.841/1999 (lei vigente à época) garante o direito à microempresa e à empresa de pequeno porte o critério da dupla visita. “A finalidade da norma é permitir a tais empresas corrigirem eventuais vícios antes de serem autuadas e apenadas, no intuito protetor para evitar a desnecessária oneração quando possível estabelecer a situação de normalidade”, ressaltou o relator do processo, juiz Alexandre Nery de Oliveira. Para ele, a decisão da 2ª Turma do TRT10 de anular a multa imposta pelo MTE é necessária para evitar o arbítrio do administrador público, que deve obrigatoriamente se submeter à legislação em vigor. (Processo 01484-2005-101-10-00-7-RO). NOTA: Quanto à fiscalização, não há necessidade de regulamentação, contudo, os funcionários dos órgãos envolvidos devem ser instruídos sobre como proceder. Comete abuso de poder o funcionário que descumprir a norma. O § 3º do art. 58 da Lei Geral prevê o prazo de 12 meses para que se regulamente as atividades e situações de risco, ou seja, até janeiro de 2008. O Fórum Permanente da MPE terá papel importante na viabilização e agilização deste trabalho. 6) SOCIEDADE DE PROPÓSITO ESPECÍFICO - SPE (revogado o consórcio simples) A fim de propiciar aumento de competitividade e inserção das MPEs em novos mercados (interno e externo), a Lei Geral instituiu, no final de 2008, a Sociedade de Propósito Específico (SPE). 19 Este incentivo consta desde 1998 com o Estatuto da MPE 28 Lei Geral das Microempresas e das Empresas de Pequeno Porte O objetivo é permitir que as MPEs realizem negócios de compra e venda, de bens e serviços, para os mercados nacional e internacional, por meio de ganhos de escala, redução de custos, gestão estratégica, maior capacitação, acesso ao crédito e a novas tecnologias. A SPE é mais uma novidade trazida pela Lei Complementar 128, de 19/12/2008, que alterou a redação originária da Lei Geral ao revogar a antiga figura do Consórcio Simples. Lembramos que o Consórcio Simples chegou a ser regulamentado pelo Decreto Federal n. 6.451, de 12 de maio de 2008 para dispor sobre a constituição destas empresas. Portanto, vale insistir que a Sociedade de Propósito Específico (SPE) substituiu o Consórcio Simples e, com as novas disposições inseridas no art. 56 da Lei Complementar 123/06 (Lei Geral), conclui-se também que o decreto mencionado perdeu sua eficácia por completa incompatibilidade dos institutos. Tipo societário e Registro a) Sociedade formada exclusivamente por MPEs optantes pelo Simples Nacional; b) Trata-se de sociedade empresária do tipo “Sociedade Limitada (Ltda)”, com registro na Junta Comercial do respectivo Estado. Tributação Sua tributação se faz necessariamente pelo regime do Lucro Real. O objetivo deste regime tributário é permitir que a SPE anule o efeito da tributação do IRPJ e da CSLL, uma vez que não possui fins lucrativos. Se não há lucro, não tem Imposto de Renda a apurar. O mesmo se pode afirmar em relação à Contribuição sobre o Lucro – CSLL. 29 Lei Geral das Microempresas e das Empresas de Pequeno Porte O PIS e COFINS destas sociedades se dão pelo regime da não-cumulatividade, de modo que os respectivos créditos se compensem com os débitos na mesma proporção, de modo que estes tributos seja igual ou próximo a “zero”. Objetivo Social A SPE terá por finalidade realizar: a) operações de compras para revenda às MEs ou EPPs que sejam suas sócias; b) operações de venda de bens adquiridos das MEs e EPPs que sejam suas sócias para pessoas jurídicas que não sejam suas sócias. Restrições A ME ou a EPP não poderá participar simultaneamente de mais de uma SPE. NOTA: A Sociedade de Propósito Específico ainda precisa ser regulamentada pelo Poder Executivo, muito embora contenha dispositivos auto-aplicáveis. Não obstante, o § 7º do art. 56 estabeleceu até 31/12/2008 para que sua regulamentação fosse concluída, porém, não ocorreu. 7) ESTÍMULO AO CRÉDITO E À CAPITALIZAÇÃO O Capítulo IX da Lei Geral estabelece uma série de ações de estímulo ao crédito e à capitalização: a. O Poder Executivo proporá, sempre que necessário, medidas que estimulem o acesso ao crédito pelas MPEs. b. Os bancos comerciais públicos e a Caixa Econômica Federal manterão linhas de crédito específicas para as MPEs; 30 Lei Geral das Microempresas e das Empresas de Pequeno Porte c. As instituições referidas no item anterior devem se articular com as entidades representativas das MPEs, no sentido de proporcionar e desenvolver programas de treinamento gerencial e tecnológico. d. Para fins de apoio creditício às operações de comércio exterior das MPEs, serão utilizados os parâmetros adotados pelo MERCOSUL20. e. Destinação de recursos financeiros do Fundo de Amparo ao Trabalhador – FAT para cooperativas de crédito de empreendedores de MPEs. NOTA: Para incrementação dos créditos às MPEs, várias medidas deverão ser implementadas por parte do Poder Executivo, das instituições financeiras e do Banco Central. O Fórum Permanente da MPE tem importante papel na implantação destes incentivos. 8) ESTÍMULO À INOVAÇÃO Os entes públicos, as entidades públicas e as instituições de apoio manterão programas específicos para as MPEs, inclusive quando revestirem a forma de incubadoras. As pessoas jurídicas mencionadas terão por meta a aplicação de, no mínimo, 20% dos recursos destinados à inovação para o desenvolvimento de tal atividade nas MPEs. 20 Fonte: MERCOSUL/GMC/RES n. 90/93 e MERCOSUL/GMC/RES n. 59/98: http://www.desenvolvimento.gov.br/sitio/ Parâmetros adotados pelo MERCOSUL: Microempresa Pequena empresa Média empresa Indústria Comércio e Serviços Indústria Comércio e Serviços Indústria Comércio e Serviços N. de Empregados 1 – 10 1–5 11 – 40 6 – 30 41 – 200 31 – 80 Faturamento Anual US$ 400 mil US$ 200 mil US$ 3,5 milhões US$ 1,5 milhão 31 Lei Geral das Microempresas e das Empresas de Pequeno Porte O Ministério da Fazenda poderá reduzir a zero a alíquota do IPI, da Cofins e do PIS incidentes na aquisição de equipamentos e máquinas adquiridos por MPEs que atuem no setor de inovação tecnológica. NOTA: Depende de regulamentação por parte dos órgãos públicos e do comprometimento e iniciativa das entidades privadas. Compete ao Fórum Permanente da MPE estimular a iniciativa dos envolvidos. 9) SIMPLIFICAÇÃO NAS DELIBERAÇÕES SOCIAIS A Lei Geral buscou simplificar procedimentos administrativos aplicáveis às MPEs previstos no Código Civil. As MPEs estão dispensadas de realizar reuniões ou assembléias para tomada de decisões de seus sócios. Daqui para frente, as deliberações serão tomadas por sócios que detenham mais de 50% das quotas sociais. No entanto, as reuniões ou assembléias continuam obrigatórias em caso de: a – previsão contratual que as estipulem; b –exclusão de sócio por justa causa; c – exclusão de sócio que ponha em risco a continuidade da empresa em virtude de atos de inegável gravidade. Além disso, o art. 71 dispensa as MPEs a publicarem seus atos societários em jornais de circulação e diários oficiais. Convém esclarecer que o Código Civil somente exige que as MPEs do tipo limitada publiquem as convocações para realização de assembléias ou, em caso de reuniões, se o contrato social não prever formas alternativas de convocação. 32 Lei Geral das Microempresas e das Empresas de Pequeno Porte Ressalte-se que o Código Civil exige a realização de assembléias para as MPEs que tenham mais de 10 sócios. Com esta medida, as MPEs com mais de 10 sócios, e que ainda continuam obrigadas a realizar assembléias nas hipóteses mencionadas nas letras “a”, “b” e “c” acima, estarão dispensadas de fazer as convocações por meio de jornais e diários oficiais. No entanto, é conveniente estabelecer no contrato social a forma de convocação das reuniões ou assembléias, quando necessárias, de modo a não dar margem a impugnações de sócios que se sentirem prejudicados por não terem sido informados sobre o dia, local, horário e pauta das deliberações. Sem dúvida, essa medida desonera expressivamente os gastos das MPEs. NOTA: Dispositivo auto-aplicável. 10) NOME EMPRESARIAL – IDENTIFICAÇÃO DAS MPEs As MPEs deverão acrescer ao nome da empresa as expressões “Microempresa” ou “Empresa de Pequeno Porte”, ou as abreviações, “ME” ou “EPP”, conforme o caso. A mudança de destaque nesse capítulo foi desobrigar a MPE de incluir o objeto da sociedade no nome da empresa. As MPEs com atuação em diversas atividades tinham dificuldades em cumprir essa exigência. NOTA: Dispositivo auto-aplicável, no entanto, em relação ao empresário individual e a sociedade empresária de pequeno porte, o DNRC (Departamento Nacional de Registro do Comércio) normatizou a adição ao nome empresarial com as expressões “Microempresa” ou “Empresa de Pequeno Porte”, ou suas respectivas abreviações “ME” ou “EPP” nas Instruções Normativas n. 103 e 104, ambas de 30 de abril de 2007.21 21 IN DNRC 103/2007: <http://www.dnrc.gov.br/Legislacao/INMinuta103enqreenqdesenq2.pdf> IN DNRC 104/2007: <http://www.dnrc.gov.br/Legislacao/INMinuta104nomeempresarial2.pdf> 33 Lei Geral das Microempresas e das Empresas de Pequeno Porte 11) PROTESTO DE TÍTULOS DAS MPEs Lembramos que o Supremo Tribunal Federal – STF, na Ação Direta de Inconstitucionalidade n. 2.218-1, a Lei 10.169/2000 revogou o inciso I do art. 39 do Estatuto da MPE, que fixava o custo dos emolumentos de protesto das MPEs em 1% do valor do título, até o limite máximo de R$ 20,00. A Lei Geral volta a prever redução nos emolumentos de protesto das MPEs ao suprimir taxas, custas e contribuições destinadas ao Estado, entidades públicas ou privadas, exceto as despesas de intimação. Além disso, registre-se que os itens “a” e “b” abaixo já constavam no Estatuto das MPEs e foram mantidos pela Lei Geral: a. o cartório não poderá exigir cheque administrativo para pagamento do título, mas, feito o pagamento por meio de cheque, a quitação será condicionada à efetiva liquidação do mesmo; b. o cancelamento do protesto, fundado no pagamento do título, será feito independentemente de declaração de anuência do credor, salvo na impossibilidade de apresentação do original protestado. Para uso desses benefícios, o devedor deverá provar sua qualidade de ME ou EPP perante o Cartório de Protesto, mediante documento expedido pela Junta Comercial ou pelo Registro Civil das Pessoas Jurídicas, conforme o caso. Se o pagamento do título ocorrer com cheque sem provisão de fundos, serão suspensos por 1 ano todos os benefícios aqui previstos. NOTA: Dispositivo auto-aplicável, devendo o Fórum Permanente da MPE acompanhar a aplicação prática destas normas. 34 Lei Geral das Microempresas e das Empresas de Pequeno Porte 12) ACESSO AOS JUIZADOS ESPECIAIS DE PEQUENAS CAUSAS O art. 38 da Lei n. 9.841/99 (Estatuto da MPE) previa a possibilidade somente das microempresas (MEs) utilizarem os Juizados Especiais de Pequenas Causas para proporem ações. A iniciativa foi providencial, pois essas empresas são presas fáceis de ações abusivas praticadas no mercado. Muitas vezes, as MEs são vítimas de pequenos golpes, cujos valores não compensariam a contratação de profissional de direito para buscar a reparação de seus direitos. Com o acesso aos Juizados Especiais, essas empresas podem evocar a jurisdição estatal sem advogado, caso o valor da causa seja de até 20 salários mínimos. Para causas entre 20 e 40 salários mínimos, as MPEs devem ser representadas por advogado. Além disso, vale lembrar que os processos nos Juizados Especiais tramitam com maior celeridade que na justiça comum. Com a Lei Geral, o art. 74 estendeu esses direitos às empresas de pequeno porte (EPPs). Portanto, daqui por diante, não só as microempresas, mas também as empresas de pequeno porte são admitidas a proporem ação perante o Juizado Especial. NOTA: Não depende de regulamentação. 12.1) CONCILIAÇÃO, MEDIAÇÃO E ARBITRAGEM As MPEs também serão estimuladas com campanhas, esclarecimentos e redução de custos a solucionarem conflitos em que se envolvam com fornecedores, empregados, concorrentes, clientes etc., extrajudicialmente, por meio da conciliação, mediação ou arbitragem. 35 Lei Geral das Microempresas e das Empresas de Pequeno Porte Esse estímulo é de grande importância, pois os institutos da conciliação, mediação e arbitragem agilizam significativamente a solução dos conflitos e reduzem os custos para as partes. Os acordos trabalhistas firmados em Comissões de Conciliação Prévia instituídas pela Lei n. 9.958/2000 ganham força com a Lei Geral, ao serem reconhecidos de pleno direito. O Poder Judiciário tem levado anos para concluir os processos judiciais, gerando elevados gastos financeiros, aborrecimentos, tempo e paciência dos envolvidos. Decidir as questões fora do Poder Judiciário tem se mostrado uma excelente alternativa para a sociedade brasileira. Vamos conhecer um pouco mais sobre esses institutos extrajudiciais de solução de conflitos: Na conciliação, as partes nomeiam uma terceira pessoa que atuará no sentido de conciliá-las para que cheguem a um acordo. Para isso, deve fazer sugestões para compor os interesses das partes da melhor maneira possível. A mediação é um estágio posterior. Aqui o terceiro atua como um verdadeiro mediador orientando as partes para a solução do problema, porém, sem fazer sugestões. As partes têm autonomia em suas posições. A arbitragem, por sua vez, funciona como uma espécie de tribunal, cujo árbitro possui autonomia na condução para solução do litígio. O acordo ou decisão proferida por meio desses institutos será homologado em juízo e vincula as partes ao seu cumprimento. NOTA: A solução de conflitos extrajudiciais não depende de regulamentação, mas do empenho e comprometimento das entidades que podem e devem estimular sua implementação. 36 Lei Geral das Microempresas e das Empresas de Pequeno Porte 13) PARCELAMENTO DE DÍVIDAS TRIBUTÁRIAS Desde a sua criação o art. 79 da Lei Geral permitiu que as empresas que se enquadrassem em seu regime diferenciado e favorecido, requeressem parcelamento de eventuais débitos relativos aos tributos previstos no Simples Nacional, em até 120 parcelas mensais e sucessivas, de responsabilidade da ME ou EPP, inclusive de seu titular ou sócio. Pela redação originária prevista na LC n. 123, de 14/12/2006 (Lei Geral da MPE), permitiu-se o parcelamento de dívidas vencidas até 31 de janeiro de 2006. Em 14 de agosto de 2007, a LC n. 127 de 14/08/2007 alterou o art. 79 e ampliou o período do vencimento das dívidas para até 31 de maio de 2007. Com a edição da LC n. 128 de 19/12/2008, novamente o art. 79 foi alterado. Desta vez, ao admitir o ingresso de novas atividades no Simples Nacional, a lei abriu novo parcelamento às candidatas a este regime tributário (inclusive sócio e titular), em até 100 parcelas mensais e sucessivas, dos débitos com o INSS, ou com as Fazendas Públicas federal, estadual ou municipal, vencidas até 30 de junho de 2008. Esse parcelamento alcançou também débitos inscritos em dívida ativa. A União, os Estados, o Distrito Federal e os Municípios regulamentaram, por meio de normas próprias, o parcelamento previsto neste dispositivo em relação aos tributos de sua competência. Importante esclarecer que uma das condições para ingresso no Simples Nacional é que a empresa não apresente débito fiscal. Art. 17. Não poderão recolher os impostos e contribuições na forma do Simples Nacional a microempresa ou a empresa de pequeno porte: ... 37 Lei Geral das Microempresas e das Empresas de Pequeno Porte V – que possua débito com o Instituto Nacional do Seguro Social – INSS, ou com as Fazendas Públicas Federal, Estadual ou Municipal, cuja exigibilidade não esteja suspensa; Portanto, é condição indispensável para ingresso e permanência no Simples Nacional (regime tributário das micro e pequenas empresas) que a empresa não possua débitos tributários. Essa mesma exigência já existia ao tempo do Simples Federal (da revogada Lei n. 9.317/96). Não obstante, tivemos, excepcionalmente, 3 exceções a esta regra. Ou seja, a União editou 3 normas permitindo que as MPEs enquadradas no então Simples Federal parcelassem seus débitos com a União (IRPJ, PIS, COFINS, CSLL, INSS, IPI). As normas foram: 1ª) REFIS – Instituído pela Lei n. 9.964, de 10 de abril de 2000; 2ª) PAE – Parcelamento Alternativo Especial, apelidado por “REFIS II”, tendo sido instituído pela Lei n. 10.684, de 30 de maio de 2003; 3ª) PAEX – Parcelamento Excepcional, conhecido por “REFIS III”, instituído pela Medida Provisória n. 303 de 29/06/2006. Assim sendo, se sua empresa está no Simples Nacional evite contrair débitos tributários, pois, se isso acontecer, sua empresa será excluída deste importante regime tributário das MPEs, sem nenhuma garantia de que alguma lei seja editada a fim de permitir o algum parcelamento para que sua empresa não seja punida. Pelas regras atuais, se sua empresa, por acaso, contrair algum débito tributário estando no Simples Nacional, corra para quitar a dívida à vista. 38 Lei Geral das Microempresas e das Empresas de Pequeno Porte 2ª PARTE EMPREENDEDOR INDIVIDUAL (MEI)22 PEQUENO EMPRESÁRIO ou EMPREENDEDOR INDIVIDUAL 1 - Introdução Por um bom tempo tramitou no congresso Nacional um projeto de lei sobre “pré-empresa”. A iniciativa visava atender uma necessidade de regularizar a situação das pessoas que exerciam alguma atividade econômica de pequeníssimo porte, ainda que não tivessem uma estrutura ou organização empresarial. O Código Civil de 2002, em seus artigos 970 e 1.179, § 2º, fez menção ao termo “pequeno empresário” que, apesar de não o ter definido, pretendeu conferir proteção jurídica a estas mesmas pessoas que se encontravam, na sua imensa maioria, na informalidade; isto é, desamparadas de uma legislação que lhes reconhecessem profissionalmente como cidadãos, negando-lhes o princípio constitucional da livre iniciativa. Com a Lei Geral de dezembro de 2006, isso finalmente aconteceu. Foi definida a figura do “pequeno empresário” e, com as alterações promovidas pela Lei Complementar n. 128, de 19 de dezembro de 2008, o “pequeno empresário” foi rebatizado como “EMPREENDEDOR INDIVIDUAL – MEI” e teve seu tratamento diferenciado e favorecido fixado.23 De um modo geral, enquadram-se como MEI os empreendedores individuais com receita bruta anual de até 36 mil reais que estejam em fase de formalização.24 22 Atualizado pela Resolução n. 58, de 27 de abril de 2009. 23 Portanto, não há diferença entre os termos “pequeno empresário” e “empreendedor individual”. Tratam-se da mesma figura. 24 O pequeno empresário deverá possuir registro na Junta Comercial do Estado. 39 Lei Geral das Microempresas e das Empresas de Pequeno Porte Até então a legislação brasileira não alcançava estas pessoas que não conseguiam vagas de emprego no mercado de trabalho, nem tampouco permitia que constituíssem empresa por impossibilidade de cumprirem as exigências burocráticas. Por outro lado, tinham que garantir a sua sobrevivência e de seus familiares. Estima-se que o número de trabalhadores nessas condições aproxima-se a 11 milhões no país! Finalmente, com a regulamentação do MEI, abre-se a possibilidade destas pessoas formalizarem seus negócios. Com isso, o país garante a livre iniciativa desta multidão de microempreendedores, reconhecendo-lhes ainda os princípios constitucionais da cidadania e da dignidade da pessoa humana como fundamentos da justiça social. 2 - Definição de MEI MEI é o empresário individual a que se refere o art. 966 do Código Civil, que tenha auferido receita bruta, no ano-calendário anterior, de até R$ 36.000,00, cuja atividade seja admitida no Simples Nacional e que seja optante por este sistema tributário. 3 - Contabilidade simplificada Os primeiros incentivos concedidos aos pequenos empresários (microempreendedores individuais) já aparecem no Código Civil ao dispensá-los, no § 2º do art. 1.179: a) de seguir sistema de contabilidade com base na escrituração dos livros; b) a levantar anualmente balanço patrimonial e de resultado econômico. Neste sentido, o art. 3º da Resolução CGSN n. 10 de 2007, dispensou o MEI dos livros fiscais e comerciais, a saber: 40 Lei Geral das Microempresas e das Empresas de Pequeno Porte I – Livro Caixa; II – Livro Registro de Inventário; III – Livro Registro de Entradas, modelo 1 ou 1-A; IV – Livro Registro dos Serviços Prestados; V – Livro Registro de Serviços Tomados; VI – Livro de Registro de Entrada e Saída de Selo de Controle; VII – Livro Diário; VIII – Livro Razão. 4 - Recolhimento mensal fixo O MEI recolherá valores fixos mensais, conforme segue: a) R$ 51,15, a título de INSS (correspondente a 11% do salário mínimo federal vigente, que em 2009 é de R$ 465,00); b) R$ 1,00, a título de ICMS, caso seja contribuinte; e c) R$ 5,00, a título de ISS, caso seja contribuinte. Com isso, temos os seguintes valores mensais totais (válidos para 2009):25 • R$ 52,15 – para o comércio ou indústria; • R$ 56,15 – para o prestador de serviços; • R$ 57,15 – para atividade mista (comércio ou indústria e prestação de serviços). 25 Fonte: <http://www8.receita.fazenda.gov.br/SimplesNacional/avisos/APROVADA_RESOLUCAO_QUE_TRATA_DO_ MEI.doc> 41 Lei Geral das Microempresas e das Empresas de Pequeno Porte Com o recolhimento do INSS o MEI garante os seguintes benefícios previdenciários:26 • Aposentadoria por invalidez; • Aposentadoria por idade; • Auxílio doença; • Auxílio reclusão; • Pensão por morte; • Salário maternidade. Vale ressaltar que esta contribuição ao INSS não concede aposentadoria por tempo de contribuição ao MEI, exceto se ele complementar a contribuição mensal mediante o recolhimento de mais 9%, acrescido dos juros moratórios de que trata a legislação previdenciária. 4.1. Carnê para Pagamento - PGMEI27 O carnê para pagamento poderá ser impresso no aplicativo PGMEI, que estará disponível no Portal do Simples Nacional a partir de julho/2009. O PGMEI: a) Terá acesso livre, com ausência de qualquer código ou senha; b) Possibilitará a emissão imediata e simultânea de todos os documentos de arrecadação (DAS) para todos os meses do ano-calendário. 26 O contribuinte deverá observar o prazo de carência (isto é, o número mínimo de contribuições mensais) estabelecido na legislação para que possa usufruir dos benefícios. Veja o site: <www.inss.gov.br> 27 Fonte: <http://www8.receita.fazenda.gov.br/SimplesNacional/avisos/APROVADA_RESOLUCAO_QUE_TRATA_DO_ MEI.doc> 42 Lei Geral das Microempresas e das Empresas de Pequeno Porte • Para a empresa aberta em julho, por exemplo, será possível emitir o carnê para os meses de julho a dezembro. 5 - O MEI está dispensado dos seguintes tributos Não incide sobre o MEI os seguintes impostos e contribuições: I – Imposto sobre a Renda da Pessoa Jurídica – IRPJ; II – Imposto sobre Produtos Industrializados – IPI, exceto na importação de bens e serviços; III – Contribuição Social sobre o Lucro Líquido – CSLL; IV – Contribuição para o Financiamento da Seguridade Social – COFINS, exceto na importação de bens e serviços; V – Contribuição para o PIS/Pasep, exceto na importação de bens e serviços; VI – Contribuição Patronal Previdenciária – CPP, a cargo da pessoa jurídica. 6 - MEI que contrata empregado Admite-se o enquadramento do MEI que possua no máximo 1 único empregado e desde que a remuneração deste seja de no máximo 1 salário mínimo ou o piso salarial da categoria profissional, o que for superior. Assim, caso contrate empregado, além dos pagamentos mencionados anteriormente, o MEI também terá as seguintes obrigações: I – deverá reter e recolher a contribuição previdenciária do empregado, aplicando o percentual de 8% sobre o salário a ser pago. O valor é descontado do empregado, portanto este encargo não é do MEI; 43 Lei Geral das Microempresas e das Empresas de Pequeno Porte II – deverá recolher contribuição patronal previdenciária de 3% sobre o salário desse empregado. Este sim é um custo adicional que o MEI terá pela contratação de um empregado.28 III – deverá prestar informações relativas a esse empregado, na forma estabelecida pelo Comitê Gestor; IV – preencher e entregar a GFIP – Guia de Recolhimento do FGTS – depositando a respectiva cota do empregado. Nota: A lei não dispensa o MEI das demais obrigações trabalhistas, tais como: 13º, férias, 1/3 constitucional, aviso prévio etc. 7 - Condições para enquadramento Diante da definição acima, podemos sistematizar as seguintes condições para enquadramento como MEI: 1º Ser empresário individual nos termos do art. 966 do CC e, portanto, não exercer atividade intelectual, conforme parágrafo único deste mesmo artigo; 2º Não possuir mais que um empregado; 3º Caso tenha empregado, não remunere com mais de um salário mínimo ou piso da categoria; 4º Atividade deve ser recepcionada pelo Simples Nacional nos Anexos I, II e II. 8 - Podem se enquadrar como MEI: Vendedores ambulantes, cabeleireiras, manicures, chaveiros, encanadores, borracheiros, serviços de pintura, limpeza, revestimentos de residências, digitação, manutenção de computadores, veículos, transporte municipal de passageiros etc. 28 Note que a soma dos itens II e III corresponde a 11% de contribuição ao INSS, sendo 3% custeado pelo MEI e 8% pelo empregado 44 Lei Geral das Microempresas e das Empresas de Pequeno Porte Veja lista completa anexa ao final deste capítulo, conforme Resolução CGSN n. 58, de 27 de abril de 2009. 9 - Não se enquadra como MEI o profissional: I – que exerce atividade intelectual. Ex.: advogados, engenheiros, arquitetos, agrônomos, médicos, dentistas, fisioterapeutas, escritores, economistas etc. II – que exerce atividade de intermediação de negócios. Ex.: corretores de imóveis, de seguros, de planos de saúde, representantes comerciais etc. III – que exerce alguma atividade tributada pelos Anexos IV ou V do Simples Nacional, salvo autorização relativa a exercício de atividade isolada na forma regulamentada pelo Comitê Gestor; IV – que possua mais de um estabelecimento (filial); V – que tenha mais de um empregado; VI – que participe de outra empresa como titular, sócio ou administrador; VII – que realiza cessão ou locação de mão-de-obra.29 Nota: O MEI que exercer as atividades de hidráulica, eletricidade, pintura, alvenaria, carpintaria e manutenção ou reparo de veículos pode efetuar cessão de mão-de-obra. Nesse caso, a empresa contratante deverá considerá-lo como autônomo – contribuinte individual, devendo recolher a cota patronal previdenciária de 20% juntamente com a cota previdenciária do segurado (11%), além de inserir as informações na GFIP. Essas obrigações subsistem mesmo que a contratação ocorra por empreitada.30 29 Resolução CGSN n. 58, de 27 de abril de 2009. Ver art. 6º e parágrafos. § 1º: Cessão ou locação de mão-de-obra é a colocação à disposição da empresa contratante, em suas dependências ou nas de terceiros, de trabalhadores, inclusive o MEI, que realizem serviços contínuos relacionados ou não com sua atividade fim, quaisquer que sejam a natureza e a forma de contratação. 30 <http://www8.receita.fazenda.gov.br/SimplesNacional/avisos/APROVADA_RESOLUCAO_QUE_TRATA_DO_MEI.doc> 45 Lei Geral das Microempresas e das Empresas de Pequeno Porte 10 - Exercício da opção A opção se dá na forma estabelecida pelo Comitê Gestor do Simples Nacional, observando-se que: I – será irretratável para todo o ano-calendário; II – deverá ser realizada no início do ano-calendário, na forma disciplinada pelo Comitê Gestor, produzindo efeitos a partir do primeiro dia do ano-calendário da opção, ressalvado o disposto no item III; III – produzirá efeitos a partir da data do início de atividade desde que exercida nos termos, prazo e condições estabelecidos pelo Comitê Gestor. 11 - Estabelecimento: Autorização de Funcionamento A autorização de funcionamento do local ou de apenas registro do MEI passa a ser simplificado. Os Municípios poderão emitir Alvará de Funcionamento Provisório para o MEI, nos seguintes casos: I – Tratando-se de atividade de baixo grau de risco, tais como: salão de beleza, loja de roupas, oficina de costura, brinquedoteca, berçário, bar, lanchonete etc., será permitido o início de operação do estabelecimento imediatamente após o ato de registro; II – Instaladas em áreas desprovidas de regulação fundiária legal ou com regulamentação precária; ou III – Na residência do MEI, na hipótese em que a atividade não gere grande circulação de pessoas. 12 - Procedimentos para inscrição A Lei Complementar n. 128 de 2008 reduziu a ZERO os valores referentes a taxas, emolumentos e demais custos relativos à abertura, à inscrição, ao registro, ao alvará, à licença e ao cadastro do MEI. 46 Lei Geral das Microempresas e das Empresas de Pequeno Porte A inscrição do MEI começa a partir de julho de 2009, devendo ter trâmite especial na forma a ser disciplinada pelo Comitê para Gestão da Rede Nacional para a Simplificação do Registro e da Legalização de Empresas e Negócios. O ente federado que acolher o pedido de registro do MEI deverá utilizar formulários com os requisitos mínimos constantes do art. 968 do Código Civil de 2002, e remeter o requerimento de inscrição à Junta Comercial do Estado, na forma a ser disciplinada pelo Comitê para Gestão da Rede Nacional para a Simplificação do Registro e da Legalização de Empresas e Negócios. O art. 968 do Código Civil dispõe que a inscrição do empresário seja feita mediante requerimento que contenha: I – o seu nome, nacionalidade, domicílio, estado civil e, se casado, o regime de bens; II – a firma, com a respectiva assinatura autógrafa; III – o capital; IV – o objeto e a sede da empresa. 12.1- Momento da inscrição A opção pela sistemática de recolhimento pelo MEI será efetuada:3131 a) Para empresas criadas a partir de 01/07/2009: juntamente com a inscrição no CNPJ, utilizando-se o processo simplificado de inscrição disponibilizado no Portal da Redesim (em fase de criação). b) Para empresas existentes até 30/06/2009: somente a partir do ano-calendário 2010, abrindo-se a oportunidade em janeiro de cada ano, no Portal do Simples Nacional. 31 http://www8.receita.fazenda.gov.br/SimplesNacional/avisos/APROVADA_RESOLUCAO_QUE_TRATA_DO_MEI.doc 47 Lei Geral das Microempresas e das Empresas de Pequeno Porte I – promover atendimento gratuito relativo à inscrição, à opção do MEI; II – fazer a 1ª declaração anual simplificada do MEI, ainda que por meio de suas entidades representativas de classe; III – promover eventos de orientação fiscal, contábil e tributária para as empresas optantes pelo Simples Nacional por eles atendidas, inclusive para o MEI; IV – fornecer, na forma estabelecida pelo Comitê Gestor, resultados de pesquisas quantitativas e qualitativas relativas às empresas optantes pelo Simples Nacional por eles atendidas, inclusive o MEI. 14 - Obrigações acessórias I – o MEI fará a comprovação da receita bruta, mediante apresentação do registro de vendas ou de prestação de serviços, conforme modelo de Relatório Mensal das Receitas Brutas abaixo*; II – deverão ser anexados ao registro de vendas ou de prestação de serviços os documentos fiscais comprobatórios das entradas de mercadorias e serviços tomados referentes ao período, bem como os documentos fiscais relativos às operações ou prestações realizadas eventualmente emitidos; III – o MEI está dispensado de emitir nota fiscal nas vendas e serviços destinados a consumidor final – pessoa física, contudo a emissão será obrigatória nas vendas e serviços realizados a pessoas jurídicas. 48 Lei Geral das Microempresas e das Empresas de Pequeno Porte *Anexo Único da Resolução CGSN n. 10, de 28 de junho de 2007 (Conforme alteração da Resolução CGSN n. 53 de 2008) RELATÓRIO MENSAL DAS RECEITAS BRUTAS CNPJ: Empreendedor individual: Período de apuração: RECEITA BRUTA MENSAL – REVENDA DE MERCADORIAS – ANEXO I DA LC 123/2006 I – Revenda de mercadorias com dispensa de emissão de documento fiscal R$ II – Revenda de mercadorias com documento fiscal emitido R$ III – Total das receitas com revenda de mercadorias (I + II) R$ RECEITA BRUTA MENSAL – VENDA DE PRODUTOS INDUSTRIALIZADOS – ANEXO II DA LC 123/2006 IV – Venda de produtos industrializados com dispensa de emissão de documento fiscal R$ V – Venda de produtos industrializados com documento fiscal emitido R$ VI – Total das receitas com venda de produtos industrializados (IV + V) R$ RECEITA BRUTA MENSAL – PRESTAÇÃO DE SERVIÇOS – ANEXO III DA LC 123/2006 VII – Receita com prestação de serviços com dispensa de emissão de documento fiscal R$ VIII – Receita com prestação de serviços com documento fiscal emitido R$ IX – Total das receitas com prestação de serviços (VII + VIII) R$ X - Total geral das receitas brutas no mês (III + VI + IX) R$ LOCAL E DATA: ASSINATURA DO EMPRESÁRIO: ENCONTRAM-SE ANEXADOS E ESTE RELATÓRIO: - Os documentos fiscais comprobatórios das entradas de mercadorias e serviços tomados referentes ao período; - As notas fiscais relativas às operações ou prestações realizadas eventualmente emitidas. 49 Lei Geral das Microempresas e das Empresas de Pequeno Porte 14.1. Declaração Anual32 O MEI deverá prestar informações anualmente de forma extremamente simplificada. Informará, até 31 de janeiro de cada ano, tão-somente: • a receita bruta total auferida relativa ao ano-calendário anterior; • a receita bruta total auferida relativa ao ano-calendário anterior, referente às atividades sujeitas ao ICMS; • se contratou empregado. 15 - Desenquadramento do MEI O desenquadramento da condição de MEI será realizado de ofício pelo fisco ou mediante comunicação do MEI à Secretaria da Receita Federal do Brasil – RFB. 15.1- Desenquadramento mediante comunicação: I) Por opção: que deverá ser efetuada no início do ano-calendário, produzindo efeitos a partir de 1º de janeiro do ano-calendário da comunicação; II.a) Obrigatória: quando o MEI incorrer em alguma situação impeditiva prevista nos subitens III, IV, V e VI, do item 9 acima. A comunicação deverá ser efetuada até o último dia útil do mês subsequente àquele em ocorrer a situação de vedação, produzindo efeitos a partir do mês subsequente ao da ocorrência da situação impeditiva; II.b) Obrigatória: quando o MEI exceder, no ano-calendário, o limite de receita bruta de R$ 36 mil/ano, devendo a comunicação ser efetuada até o último dia útil do mês subsequente àquele em que ocorrido o excesso. O desenquadramento produzirá efeitos: 32<http://www8.receita.fazenda.gov.br/SimplesNacional/avisos/APROVADA_RESOLUCAO_QUE_TRATA_DO_MEI.doc> 50 Lei Geral das Microempresas e das Empresas de Pequeno Porte a) a partir de 1º de janeiro do ano-calendário subsequente ao da ocorrência do excesso, na hipótese de não ter ultrapassado o referido limite em mais de 20%, ou seja, entre R$ 36.000,00 e R$ 43.200,00; b) retroativamente a 1º de janeiro do ano-calendário da ocorrência do excesso, na hipótese de ter ultrapassado o referido limite em mais de 20%, ou seja, acima de R$ 43.200,00. II.c) Obrigatória: no caso de início de atividade, quando o MEI exceder o limite de receita bruta de 3 mil multiplicados pelo número de meses compreendido entre o início de atividade e final do respectivo ano-calendário, consideradas as frações de meses como um mês inteiro. Neste caso o desenquadramento produzirá efeitos: a) a partir de 1º de janeiro do ano-calendário subsequente ao da ocorrência do excesso, na hipótese de não ter ultrapassado o referido limite em mais de 20%; b) retroativamente ao início de atividade, na hipótese de ter ultrapassado o referido limite em mais de 20%. 15.2. Desenquadramento de ofício O desenquadramento de ofício dar-se-á quando verificada a falta de comunicação obrigatória pelo MEI, conforme acima. 16. Desenquadramento – Consequências na Tributação do MEI O Empresário Individual que se desenquadrar da condição de MEI, em razão de: – Admissão de mais de um empregado; – Exercício de atividade dos anexos IV ou V da Lei Geral; – Abertura de filial; – Excesso de receita bruta; ou 51 Lei Geral das Microempresas e das Empresas de Pequeno Porte – Entrada de sócio. Passará a recolher os tributos devidos pela regra geral do Simples Nacional a partir da data de início dos efeitos do desenquadramento. Portanto, o desenquadramento do MEI não implica necessariamente exclusão do Simples Nacional. O MEI passará à condição de microempresa (ME), sujeitando-se às seguintes faixas iniciais de tributação no Simples Nacional a incidir sobre a receita bruta:33 • 4% se for comércio; • 4,5% se for atividade industrial; e • 6% se for prestador de serviços. Em caso de desenquadramento obrigatório por excesso de receita previstos nos subitens II.b e II.c (14.1), o MEI deverá recolher a diferença, sem acréscimos, em parcela única, juntamente com a da apuração do mês de janeiro do ano-calendário subsequente ao do excesso, na forma estabelecida em ato do Comitê Gestor. Contudo, se o desenquadramento se der por motivo do MEI iniciar alguma atividade impedida no Simples Nacional, o profissional estará automaticamente excluído deste sistema tributário. NOTA: O MEI terá sua regulamentação até 1º de julho de 2009 pelo Comitê Gestor do Simples Nacional para as questões tributárias e pelo Comitê para Gestão da Rede Nacional para a Simplificação do Registro e da Legalização de Empresas e Negócios, para as questões relativas à inscrição. 33 Percentuais aplicáveis à receita bruta anual de até R$ 120 mil. 52 Lei Geral das Microempresas e das Empresas de Pequeno Porte Anexo Único da Resolução CGSN n. 58, de 27 de abril de 2009 – Códigos previstos na CNAE permitidos para opção pelo SIMEI. LEGENDA: (S) = significa que o imposto será considerado... (N) = significa que o imposto NÃO será considerado... OBSERVAÇÕES: Esta tabela se aplica tão-somente no âmbito do SIMEI; Na apuração do valor a ser pago serão consideradas, além da atividade principal, as atividades secundárias constantes do CNPJ. Ocupação CNAE Descrição da Subclasse ISS ICMS Acabador de calçados 1531-9/02 Acabamento de calçados de couro sob contrato S N Açougueiro 4722-9/01 Comércio varejista de carnes - açougues N S Adestrador de animais 9609-2/03 Alojamento, higiene e embelezamento de animais S N Adestrador de cães de guarda 8011-1/02 Serviços de adestramento de cães de guarda S N Agenciador de espaços publicitários 7312-2/00 Agenciamento de espaços para publicidade, exceto em veículos de comunicação S N Agenciador de máquinas acionadas por moedas 9609-2/04 Exploração de máquinas de serviços pessoais acionadas por moeda S N Agente de correio franqueado 5310-5/02 Atividades de franqueadas e permissionárias do Correio Nacional S S Agente de viagens 7911-2/00 Agências de viagens S N Agente funerário 9603-3/04 Serviços de funerárias S N Agente matrimonial 9609-2/02 Agências matrimoniais S N Alfaiate 1412-6/02 Confecção, sob medida, de peças do vestuário, exceto roupas íntimas S S Alinhador de pneus 4520-0/04 Serviços de alinhamento e balanceamento de veículos automotores S N Amolador de artigos de cutelaria 9529-1/99 Reparação e manutenção de outros objetos e equipamentos pessoais e domésticos não especificados anteriormente S N Animador de festas 9329-8/99 Outras atividades de recreação e lazer não especificadas anteriormente S N Antiquário 4785-7/01 Comércio varejista de antigüidades N S 53 Lei Geral das Microempresas e das Empresas de Pequeno Porte 54 Ocupação CNAE Descrição da Subclasse ISS ICMS Aplicador agrícola 0161-0/01 Serviço de pulverização e controle de pragas agrícolas S N Apurador, coletor e fornecedor de recortes de matérias publicadas em jornais e revistas 6399-2/00 Outras atividades de prestação de serviços de informação não especificadas anteriormente S N Armador de ferragens na construção civil 2599-3/01 Serviços de confecção de armações metálicas para a construção S N Arquivista de documentos 8211-3/00 Serviços combinados de escritório e apoio administrativo S N Artesão de bijuterias 3212-4/00 Fabricação de bijuterias e artefatos semelhantes N S Artesão em borracha 2219-6/00 Fabricação De Artefatos De Borracha Não Especificados Anteriormente N S Artesão em cerâmica 2349-4/99 Fabricação de produtos cerâmicos não-refratários não especificados anteriormente N S Artesão em cortiça, bambu e afins 1629-3/02 Fabricação de artefatos diversos de cortiça, bambu, palha, vime e outros materiais trançados, exceto móveis N S Artesão em couro 1529-7/00 Fabricação de artefatos de couro não especificados anteriormente N S Artesão em gesso 2330-3/99 Fabricação De Outros Artefatos E Produtos De Concreto, Cimento, Fibrocimento, Gesso E Materiais Semelhantes N S Artesão em louças, vidro e cristal 2399-1/01 Decoração, lapidação, gravação, vitrificação e outros trabalhos em cerâmica, louça, vidro e cristal S N Artesão em madeira 1629-3/01 Fabricação de artefatos diversos de madeira, exceto móveis N S Artesão em mármore 2391-5/03 Aparelhamento De Placas E Execução De Trabalhos Em Mármore, Granito, Ardósia E Outras Pedras S N Artesão em materiais diversos 3299-0/99 Fabricação de produtos diversos não especificados anteriormente N S Artesão em metais 2599-3/99 Fabricação De Outros Produtos De Metal Não Especificados Anteriormente N S Artesão em metais preciosos 3211-6/02 Fabricação de artefatos de joalheria e ourivesaria N S Artesão em papel 1749-4/00 Fabricação de produtos de pastas celulósicas, papel, cartolina, papel-cartão e papelão ondulado não especificados anteriormente N S Artesão em plástico 2229-3/99 Fabricação De Artefatos De Material Plástico Para Outros Usos Não Especificados Anteriormente N S Artesão em vidro 2319-2/00 Fabricação De Artigos De Vidro N S Astrólogo 9609-2/99 Outras atividades de serviços pessoais não especificadas anteriormente S N Azulejista 4330-4/05 Aplicação de revestimentos e de resinas em interiores e exteriores S N Balanceador de pneus 4520-0/04 Serviços de alinhamento e balanceamento de veículos automotores S N Baleiro 4721-1/04 Comércio varejista de doces, balas, bombons e semelhantes N S Banhista de animais domésticos 9609-2/03 Alojamento, higiene e embelezamento de animais S N Lei Geral das Microempresas e das Empresas de Pequeno Porte Ocupação CNAE Descrição da Subclasse ISS ICMS Barbeiro 9602-5/01 Cabeleireiros S N Barqueiro 5099-8/99 Outros transportes aquaviários não especificados anteriormente N S Barraqueiro 4712-1/00 Comércio varejista de mercadorias em geral, com predominância de produtos alimentícios - minimercados, mercearias e armazéns N S Bikeboy (ciclista mensageiro) 5320-2/02 Serviços de entrega rápida S S Boiadeiro/vaqueiro 0162-8/03 Serviço de manejo de animais S N Bolacheiro/Biscoiteiro 1092-9/00 Fabricação de biscoitos e bolachas N S Bombeiro hidráulico 4322-3/01 Instalações hidráulicas, sanitárias e de gás S N Boneleiro (fabricante de bonés) 1414-2/00 Fabricação de acessórios do vestuário, exceto para segurança e proteção N S Bordadeira 1340-5/99 Outros serviços de acabamento em fios, tecidos, artefatos têxteis e peças do vestuário S N Borracheiro 4520-0/06 Serviços de borracharia para veículos automotores S N Britador 2391-5/01 Britamento de pedras, exceto associado à extração S S Cabeleireiro 9602-5/01 Cabeleireiros S N Caçador 0170-9/00 Caça e serviços relacionados N S Calafetador 4330-4/05 Aplicação de revestimentos e de resinas em interiores e exteriores S N Caminhoneiro de cargas não perigosas 4930-2/02 Transporte rodoviário de carga, exceto produtos perigosos e mudanças, intermunicipal, interestadual e internacional N S Cantor/Músico independente 9001-9/02 Produção musical S N Capoteiro 4520-0/01 Serviços de manutenção e reparação mecânica de veículos automotores S N Carpinteiro 1622-6/99 Fabricação de outros artigos de carpintaria para construção N S Carpinteiro instalador 4330-4/02 Instalação de portas, janelas, tetos, divisórias e armários embutidos de qualquer material S N Carregador (veículos de transportes terrestres) 5212-5/00 Carga e descarga S N Carregador de malas 9609-2/99 Outras atividades de serviços pessoais não especificadas anteriormente S N Carroceiro 3811-4/00 Coleta de resíduos não-perigosos S N Cartazeiro 8299-7/99 Outras atividades de serviços prestados principalmente às empresas não especificadas anteriormente S N Chapeleiro 1414-2/00 Fabricação de acessórios do vestuário, exceto para segurança e proteção N S Chaveiro 9529-1/02 Chaveiros S N 55 Lei Geral das Microempresas e das Empresas de Pequeno Porte Ocupação CNAE Descrição da Subclasse ISS ICMS Chocolateiro 1093-7/01 Fabricação de produtos derivados do cacau e de chocolates N S Churrasqueiro ambulante 5612-1/00 Serviços ambulantes de alimentação N S Churrasqueiro em domicílio 5620-1/02 Serviços de alimentação para eventos e recepções - bufê S S Clicherista 1821-1/00 Serviços de pré-impressão S N Cobrador de dívidas 8291-1/00 Atividades de cobrança e informações cadastrais S N Colchoeiro 3104-7/00 Fabricação de colchões N S Coletor de resíduos perigosos 3812-2/00 Coleta de resíduos perigosos S N Colhedor de castanha-do-pará 0220-9/03 Coleta de castanha-do-pará em florestas nativas S S Colhedor de palmito 0220-9/05 Coleta de palmito em florestas nativas S S Colhedor de produtos não madeireiros 0220-9/99 Coleta de produtos não-madeireiros não especificados anteriormente em florestas nativas S S Colocador de piercing 9609-2/99 Outras atividades de serviços pessoais não especificadas anteriormente S N Colocador de revestimentos 4330-4/05 Aplicação de revestimentos e de resinas em interiores e exteriores S N Comerciante de animais vivos e de artigos e alimentos para animais de estimação 4789-0/04 Comércio varejista de animais vivos e de artigos e alimentos para animais de estimação N S Comerciante de artigos de armarinho 4755-5/02 Comercio varejista de artigos de armarinho N S Comerciante de artigos de caça, pesca e camping 4763-6/04 Comércio varejista de artigos de caça, pesca e camping N S Comerciante de artigos de cama, mesa e banho 4755-5/03 Comercio varejista de artigos de cama, mesa e banho N S Comerciante de artigos de colchoaria 4754-7/02 Comércio varejista de artigos de colchoaria N S Comerciante de artigos de cutelaria 4759-8/99 Comércio varejista de outros artigos de uso doméstico não especificados anteriormente N S Comerciante de artigos de iluminação 4754-7/03 Comércio varejista de artigos de iluminação N S Comerciante de artigos de joalheria 4783-1/01 Comércio varejista de artigos de joalheria N S Comerciante de artigos de óptica 4774-1/00 Comércio varejista de artigos de óptica N S Comerciante de artigos de relojoaria 4783-1/02 Comércio varejista de artigos de relojoaria N S Comerciante de artigos de tapeçaria, cortinas e persianas 4759-8/01 Comércio varejista de artigos de tapeçaria, cortinas e persianas N S Comerciante de artigos de viagem 4782-2/02 Comércio varejista de artigos de viagem N S Comerciante de artigos do vestuário e acessórios 4781-4/00 Comércio varejista de artigos do vestuário e acessórios N S Comerciante de artigos eróticos 4789-0/99 Comércio varejista de outros produtos não especificados anteriormente N S 56 Lei Geral das Microempresas e das Empresas de Pequeno Porte Ocupação CNAE Descrição da Subclasse ISS ICMS Comerciante de artigos esportivos 4763-6/02 Comércio varejista de artigos esportivos N S Comerciante de artigos fotográficos e para filmagem 4789-0/08 Comércio varejista de artigos fotográficos e para filmagem N S Comerciante de artigos funerários 4789-0/99 Comércio varejista de outros produtos não especificados anteriormente N S Comerciante de artigos médicos e ortopédicos 4773-3/00 Comércio varejista de artigos médicos e ortopédicos N S Comerciante de artigos para habitação 4759-8/99 Comércio varejista de outros artigos de uso doméstico não especificados anteriormente N S Comerciante de artigos usados 4785-7/99 Comércio varejista de outros artigos usados N S Comerciante de bebidas 4723-7/00 Comércio varejista de bebidas N S Comerciante de bicicletas e triciclos; peças e acessórios 4763-6/03 Comércio varejista de bicicletas e triciclos; peças e acessórios N S Comerciante de bijuterias e artesanatos 4789-0/01 Comércio varejista de suvenires, bijuterias e artesanatos N S Comerciante de brinquedos e artigos recreativos 4763-6/01 Comércio varejista de brinquedos e artigos recreativos N S Comerciante de cal, areia, pedra britada, tijolos e telhas 4744-0/04 Comércio varejista de cal, areia, pedra britada, tijolos e telhas N S Comerciante de calçados 4782-2/01 Comércio varejista de calçados N S Comerciante de cosméticos e artigos de perfumaria 4772-5/00 Comércio varejista de cosméticos, produtos de perfumaria e de higiene pessoal N S Comerciante de discos, CDs, DVDs e fitas 4762-8/00 Comércio varejista de discos, CDs, DVDs e fitas N S Comerciante de eletrodomésticos e equipamentos de áudio e vídeo 4753-9/00 Comércio varejista especializado de eletrodomésticos e equipamentos de áudio e vídeo N S Comerciante de embalagens 4789-0/99 Comércio varejista de outros produtos não especificados anteriormente N S Comerciante de equipamentos de telefonia e comunicação 4752-1/00 Comércio varejista especializado de equipamentos de telefonia e comunicação N S Comerciante de equipamentos e suprimentos de informática 4751-2/00 Comércio varejista especializado de equipamentos e suprimentos de informática S S Comerciante de equipamentos para escritório 4789-0/07 Comércio varejista de equipamentos para escritório N S Comerciante de extintores de incêndio 4789-0/99 Comércio varejista de outros produtos não especificados anteriormente N S Comerciante de ferragens e ferramentas 4744-0/01 Comércio varejista de ferragens e ferramentas N S Comerciante de flores, plantas e frutas artificiais 4789-0/99 Comércio varejista de outros produtos não especificados anteriormente N S 57 Lei Geral das Microempresas e das Empresas de Pequeno Porte Ocupação CNAE Descrição da Subclasse ISS ICMS Comerciante de fogos de artifício 4789-0/06 Comércio varejista de fogos de artifício e artigos pirotécnicos N S Comerciante de gás liqüefeito de petróleo (GLP) 4784-9/00 Comércio varejista de gás liqüefeito de petróleo (GLP) N S Comerciante de instrumentos musicais e acessórios 4756-3/00 Comércio varejista especializado de instrumentos musicais e acessórios N S Comerciante de laticínios 4721-1/03 Comércio varejista de laticínios e frios N S Comerciante de lubrificantes 4732-6/00 Comércio varejista de lubrificantes N S Comerciante de madeira e artefatos 4744-0/02 Comércio varejista de madeira e artefatos N S Comerciante de materiais de construção em geral 4744-0/99 Comércio varejista de materiais de construção em geral N S Comerciante de materiais hidráulicos 4744-0/03 Comércio varejista de materiais hidráulicos N S Comerciante de material elétrico 4742-3/00 Comércio varejista de material elétrico N S Comerciante de medicamentos veterinários 4771-7/04 Comércio varejista de medicamentos veterinários N S Comerciante de miudezas e quinquilharias 4713-0/02 Lojas de variedades, exceto lojas de departamentos ou magazines N S Comerciante de móveis 4754-7/01 Comércio varejista de móveis N S Comerciante de objetos de arte 4789-0/03 Comércio varejista de objetos de arte N S Comerciante de peças e acessórios novos para veículos automotores 4530-7/03 Comércio a varejo de peças e acessórios novos para veículos automotores N S Comerciante de peças e acessórios para aparelhos eletroeletrônicos para uso doméstico 4757-1/00 Comércio varejista especializado de peças e acessórios para aparelhos eletroeletrônicos para uso doméstico, exceto informática e comunicação N S Comerciante de peças e acessórios para motocicletas e motonetas 4541-2/05 Comércio a varejo de peças e acessórios para motocicletas e motonetas N S Comerciante de peças e acessórios usados para veículos automotores 4530-7/04 Comércio a varejo de peças e acessórios usados para veículos automotores N S Comerciante de perucas 4789-0/99 Comércio varejista de outros produtos não especificados anteriormente N S Comerciante de plantas e flores naturais 4789-0/02 Comércio varejista de plantas e flores naturais N S Comerciante de pneumáticos e câmaras-de-ar 4530-7/05 Comércio a varejo de pneumáticos e câmaras-de-ar N S Comerciante de produtos de limpeza, inseticidas, raticidas e produtos para piscinas 4789-0/05 Comércio varejista de produtos saneantes domissanitários N S Comerciante de produtos de panificação 4721-1/02 Padaria e confeitaria com predominância de revenda N S 58 Lei Geral das Microempresas e das Empresas de Pequeno Porte Ocupação CNAE Descrição da Subclasse ISS ICMS Comerciante de produtos de tabacaria 4729-6/01 Tabacaria N S Comerciante de produtos farmacêuticos homeopáticos 4771-7/03 Comércio varejista de produtos farmacêuticos homeopáticos N S Comerciante de produtos farmacêuticos, com manipulação de fórmulas 4771-7/02 Comércio varejista de produtos farmacêuticos, com manipulação de fórmulas N S Comerciante de produtos farmacêuticos, sem manipulação de fórmulas 4771-7/01 Comércio varejista de produtos farmacêuticos, sem manipulação de fórmulas N S Comerciante de produtos para festas e natal 4789-0/99 Comércio varejista de outros produtos não especificados anteriormente N S Comerciante de produtos religiosos 4789-0/99 Comércio varejista de outros produtos não especificados anteriormente N S Comerciante de redes para dormir 4789-0/99 Comércio varejista de outros produtos não especificados anteriormente N S Comerciante de sistema de segurança residencial 4759-8/99 Comércio varejista de outros artigos de uso doméstico não especificados anteriormente N S Comerciante de tecidos 4755-5/01 Comércio varejista de tecidos N S Comerciante de tintas e materiais para pintura 4741-5/00 Comércio varejista de tintas e materiais para pintura N S Comerciante de toldos e papel de parede 4759-8/99 Comércio varejista de outros artigos de uso doméstico não especificados anteriormente N S Comerciante de vidros 4743-1/00 Comércio varejista de vidros N S Compoteiro 1031-7/00 Fabricação de conservas de frutas N S Concreteiro 2330-3/05 Preparação de massa de concreto e argamassa para construção S S Confeccionador de carimbos 3299-0/02 Fabricação de canetas, lápis e outros artigos para escritório N S Confeccionador de fraldas descartáveis 1742-7/01 Fabricação de fraldas descartáveis N S Confeiteiro 1091-1/00 Fabricação de produtos de panificação N S Contador/técnico contábil 6920-6/01 Atividades de contabilidade S N Costureira 1412-6/02 Confecção, sob medida, de peças do vestuário, exceto roupas íntimas S S Criador de animais domésticos 0159-8/02 Criação de animais de estimação N S Criador de peixes ornamentais em água doce 0322-1/04 Criação de peixes ornamentais em água doce N S Criador de peixes ornamentais em água salgada 0321-3/04 Criação de peixes ornamentais em água salgada e salobra N S Crocheteira 1412-6/01 Confecção de peças do vestuário, exceto roupas íntimas e as confeccionadas sob medida N S 59 Lei Geral das Microempresas e das Empresas de Pequeno Porte Ocupação CNAE Descrição da Subclasse ISS ICMS Cuidador de idosos e enfermos 8712-3/00 Atividades de fornecimento de infra-estrutura de apoio e assistência a paciente no domicílio S N Cunhador de moedas e medalhas 3211-6/03 Cunhagem de moedas e medalhas N S Curtidor de couro 1510-6/00 Curtimento e outras preparações de couro N S Dedetizador 8122-2/00 Imunização e controle de pragas urbanas S N Depiladora 9602-5/02 Outras atividades de tratamento de beleza S N Digitador 8219-9/99 Preparação de documentos e serviços especializados de apoio administrativo não especificados anteriormente S N Distribuidor de água potável em caminhão pipa 3600-6/02 Distribuição de água por caminhões N S Doceira 5620-1/04 Fornecimento de alimentos preparados preponderantemente para consumo domiciliar N S Editor de jornais 5812-3/00 Edição de jornais N N Editor de lista de dados e de outras informações 5819-1/00 Edição de cadastros, listas e outros produtos gráficos N N Editor de livros 5811-5/00 Edição de livros N N Editor de revistas 5813-1/00 Edição de revistas N N Eletricista de automóveis 4520-0/03 Serviços de manutenção e reparação elétrica de veículos automotores S N Eletricista em residências e estabelecimentos comerciais 4321-5/00 Instalação e manutenção elétrica S N Encadernador/Plastificador 1822-9/00 Serviços de acabamentos gráficos S N Encanador 4322-3/01 Instalações hidráulicas, sanitárias e de gás S N Engraxate 9609-2/99 Outras atividades de serviços pessoais não especificadas anteriormente S N Entregador de malotes 5320-2/01 Serviços de malote não realizados pelo Correio Nacional S S 60 Envasador e empacotador 8292-0/00 Envasamento e empacotamento sob contrato S N Esteticista de animais domésticos 9609-2/03 Alojamento, higiene e embelezamento de animais S N Estofador 9529-1/05 Reparação de artigos do mobiliário S N Fabricante de absorventes higiênicos 1742-7/02 Fabricação de absorventes higiênicos N S Fabricante de Açúcar Mascavo 1071-6/00 Fabricação de açúcar em bruto (mascavo, rapadura, melado etc) N S Fabricante de águas naturais 1122-4/99 Fabricação de outras bebidas não-alcoólicas não especificadas anteriormente N S Fabricante de alimentos prontos congelados 1096-1/00 Fabricação de alimentos e pratos prontos N S Lei Geral das Microempresas e das Empresas de Pequeno Porte Ocupação CNAE Descrição da Subclasse ISS ICMS Fabricante de Amido e Féculas de Vegetais 1065-1/01 Fabricação de amidos e féculas de vegetais N S Fabricante de artefatos de funilaria 2532-2/01 Produção de artefatos estampados de metal N S Fabricante de artefatos estampados de metal 2532-2/01 Produção de artefatos estampados de metal N S Fabricante de artefatos para pesca e esporte 3230-2/00 Fabricação de artefatos para pesca e esporte N S Fabricante de artefatos têxteis para uso doméstico 1351-1/00 Fabricação de artefatos têxteis para uso doméstico N S Fabricante de artigos de cutelaria 2541-1/00 Fabricação de artigos de cutelaria N S Fabricante de aviamentos para costura 3299-0/05 Fabricação de aviamentos para costura N S Fabricante de balas, confeitos e frutas cristalizadas 1093-7/02 Fabricação de frutas cristalizadas, balas e semelhantes N S Fabricante de bolsas/bolseiro 1521-1/00 Fabricação de artigos para viagem, bolsas e semelhantes de qualquer material N S Fabricante de brinquedos não eletrônicos 3240-0/99 Fabricação de outros brinquedos e jogos recreativos não especificados anteriormente N S Fabricante de calçados de borracha, madeira e tecidos e fibras 1539-4/00 Fabricação de calçados de materiais não especificados anteriormente N S Fabricante de calçados de couro 1531-9/01 Fabricação de calçados de couro N S Fabricante de chá 1099-6/05 Fabricação de produtos para infusão (chá, mate, etc.) N S Fabricante de cintos/cinteiro 1414-2/00 Fabricação de acessórios do vestuário, exceto para segurança e proteção N S Fabricante de conservas de frutas 1031-7/00 Fabricação de conservas de frutas N S Fabricante de conservas de legumes e outros vegetais 1032-5/99 Fabricação de conservas de legumes e outros vegetais, exceto palmito N S Fabricante de desinfestantes 2052-5/00 Fabricação de desinfestantes domissanitários N S Fabricante de embalagens de cartolina e papel-cartão 1732-0/00 Fabricação de embalagens de cartolina e papel-cartão N S Fabricante de embalagens de madeira 1623-4/00 Fabricação de artefatos de tanoaria e de embalagens de madeira N S Fabricante de embalagens de papel 1731-1/00 Fabricação de embalagens de papel N S Fabricante de especiarias 1095-3/00 Fabricação de especiarias, molhos, temperos e condimentos N S Fabricante de esquadrias metálicas 2512-8/00 Fabricação de esquadrias de metal N S Fabricante de fios de algodão 1311-1/00 Preparação e fiação de fibras de algodão N S Fabricante de fios de linho, rami, juta, seda e lã 1312-0/00 Preparação e fiação de fibras têxteis naturais, exceto algodão N S 61 Lei Geral das Microempresas e das Empresas de Pequeno Porte Ocupação CNAE Descrição da Subclasse ISS ICMS Fabricante de fumo e derivados do fumo 1220-4/99 Fabricação de outros produtos do fumo, exceto cigarros, cigarrilhas e charutos N S Fabricante de geléia de mocotó 1099-6/99 Fabricação de outros produtos alimentícios não especificados anteriormente N S Fabricante de gelo comum 1099-6/04 Fabricação de gelo comum N S Fabricante de guarda-chuvas e similares 3299-0/01 Fabricação de guarda-chuvas e similares N S Fabricante de guardanapos e copos de papel 1742-7/99 Fabricação de produtos de papel para uso doméstico e higiênicosanitário não especificados anteriormente N S Fabricante de instrumentos musicais 3220-5/00 Fabricação de instrumentos musicais, peças e acessórios N S Fabricante de jogos recreativos 3240-0/99 Fabricação de outros brinquedos e jogos recreativos não especificados anteriormente N S Fabricante de Laticínios 1052-0/00 Fabricação de laticínios N S Fabricante de letreiros, placas e painéis não luminosos 3299-0/03 Fabricação de letras, letreiros e placas de qualquer material, exceto luminosos N S Fabricante de luminárias e outros equipamentos de iluminação 2740-6/02 Fabricação de luminárias e outros equipamentos de iluminação N S Fabricante de malas 1521-1/00 Fabricação de artigos para viagem, bolsas e semelhantes de qualquer material N S Fabricante de massas alimentícias 1094-5/00 Fabricação de massas alimentícias N S Fabricante de meias 1421-5/00 Fabricação de meias N S Fabricante de mochilas e carteiras 1521-1/00 Fabricação de artigos para viagem, bolsas e semelhantes de qualquer material N S Fabricante de painéis e letreiros luminosos 3299-0/04 Fabricação de painéis e letreiros luminosos N S Fabricante de pão de queijo congelado 1099-6/99 Fabricação de outros produtos alimentícios não especificados anteriormente N S Fabricante de papel 1721-4/00 Fabricação de papel N S Fabricante de partes de peças do vestuário - facção 1412-6/03 Facção de peças do vestuário, exceto roupas íntimas N S Fabricante de partes de roupas íntimas - facção 1411-8/02 Facção de roupas íntimas N S Fabricante de partes de roupas profissionais - facção 1413-4/03 Facção de roupas profissionais N S Fabricante de partes para calçados 1540-8/00 Fabricação de partes para calçados, de qualquer material N S 2063-1/00 Fabricação de cosméticos, produtos de perfumaria e de higiene pessoal N S Fabricante de produtos de perfumaria e de higiene pessoal 62 Lei Geral das Microempresas e das Empresas de Pequeno Porte Ocupação CNAE Descrição da Subclasse ISS ICMS Fabricante de produtos de polimento 2062-2/00 Fabricação de produtos de limpeza e polimento N S Fabricante de produtos de soja 1099-6/99 Fabricação de outros produtos alimentícios não especificados anteriormente N S Fabricante de produtos de tecido não tecido para uso odonto-médicohospitalar 3250-7/08 Fabricação de artefatos de tecido não tecido para uso odontomédico-hospitalar N S Fabricante de produtos derivados de carne 1013-9/01 Fabricação de produtos de carne N S Fabricante de Produtos Derivados do Arroz 1061-9/02 Fabricação de produtos do arroz N S Fabricante de Rapadura e Melaço 1071-6/00 Fabricação de açúcar em bruto (mascavo, rapadura, melado etc) N S Fabricante de refrescos, xaropes e pós para refrescos 1122-4/03 Fabricação de refrescos, xaropes e pós para refrescos, exceto refrescos de frutas N S Fabricante de roupas íntimas 1411-8/01 Confecção de roupas íntimas N S Fabricante de sabões e detergentes sintéticos 2061-4/00 Fabricação de sabões e detergentes sintéticos N S Fabricante de sucos de frutas, hortaliças e legumes 1033-3/02 Fabricação de sucos de frutas, hortaliças e legumes, exceto concentrados N S Farinheiro de Mandioca 1063-5/00 Fabricação de farinha de mandioca e derivados N S Farinheiro de Milho 1064-3/00 Fabricação de farinha de milho e derivados, exceto óleos de milho N S Ferramenteiro 2543-8/00 Fabricação de ferramentas N S Ferreiro/forjador 2543-8/00 Fabricação de ferramentas N S Filmador 7420-0/04 Filmagem de festas e eventos S N Fornecedor de alimentos preparados para empresas 5620-1/01 Fornecimento de alimentos preparados preponderantemente para empresas N S Fosseiro (limpador de fossa) 3702-9/00 Atividades Relacionadas A Esgoto, Exceto A Gestão De Redes S N Fotocopiador 8219-9/01 Fotocópias S N Fotógrafo 7420-0/01 Atividades de produção de fotografias, exceto aérea e submarina S N Fotógrafo aéreo 7420-0/02 Atividades de produção de fotografias aéreas e submarinas S N Fotógrafo submarino 7420-0/02 Atividades de produção de fotografias aéreas e submarinas S N Funileiro / lanterneiro 4520-0/02 Serviços de lanternagem ou funilaria e pintura de veículos automotores S N Galvanizador 2539-0/00 Serviços de usinagem, solda, tratamento e revestimento em metais S N Gesseiro 4330-4/03 Obras de acabamento em gesso e estuque S N Gravador de carimbos 8299-7/03 Serviços de gravação de carimbos, exceto confecção S N 63 Lei Geral das Microempresas e das Empresas de Pequeno Porte Ocupação CNAE Descrição da Subclasse ISS ICMS Guardador de móveis 5211-7/02 Guarda-móveis S N Guincheiro (reboque de veículos) 5229-0/02 Serviços de reboque de veículos S N Humorista 9001-9/01 Produção teatral S N Instalador de equipamentos para orientação à navegação marítima, fluvial e lacustre 4329-1/02 Instalação de equipamentos para orientação à navegação marítima, fluvial e lacustre S N Instalador de isolantes acústicos e de vibração 4329-1/05 Tratamentos térmicos, acústicos ou de vibração S N Instalador de isolantes térmicos 4329-1/05 Tratamentos térmicos, acústicos ou de vibração S N Instalador de máquinas e equipamentos industriais 3321-0/00 Instalação de máquinas e equipamentos industriais S N Instalador de painéis publicitários 4329-1/01 Instalação de painéis publicitários S N Instalador de sistema de prevenção contra incêndio 4322-3/03 Instalações de sistema de prevenção contra incêndio S N Instalador e reparador de acessórios automotivos 4520-0/07 Serviços de instalação, manutenção e reparação de acessórios para veículos automotores S N Instalador e reparador de elevadores, escadas e esteiras rolantes 4329-1/03 Instalação, manutenção e reparação de elevadores, escadas e esteiras rolantes, exceto de fabricação própria S N Instalador e reparador de sistemas centrais de ar condicionado, de ventilação e refrigeração 4322-3/02 Instalação e manutenção de sistemas centrais de ar condicionado, de ventilação e refrigeração S N Instrutor de arte e cultura em geral 8592-9/99 Ensino de arte e cultura não especificado anteriormente S N Instrutor de artes cênicas 8592-9/02 Ensino de artes cênicas, exceto dança S N Instrutor de cursos gerenciais 8599-6/04 Treinamento em desenvolvimento profissional e gerencial S N Instrutor de cursos preparatórios 8599-6/05 Cursos preparatórios para concursos S N Instrutor de idiomas 8593-7/00 Ensino de idiomas S N Instrutor de informática 8599-6/03 Treinamento em informática S N Instrutor de música 8592-9/03 Ensino de música S N Jardineiro 8130-3/00 Atividades Paisagísticas S N Jornaleiro 4761-0/02 Comércio varejista de jornais e revistas N S Lapidador 3211-6/01 Lapidação de gemas S S Lavadeira de roupas 9601-7/01 Lavanderias S N Lavadeira de roupas profissionais 9601-7/03 Toalheiros S N 4520-0/05 Serviços de lavagem, lubrificação e polimento de veículos automotores S N Lavador de carro 64 Lei Geral das Microempresas e das Empresas de Pequeno Porte Ocupação CNAE Descrição da Subclasse ISS ICMS Lavador de estofado e sofá 9609-2/99 Outras atividades de serviços pessoais não especificadas anteriormente S N Lavrador agrícola 0161-0/03 Serviço de preparação de terreno, cultivo e colheita S N Livreiro 4761-0/01 Comércio varejista de livros N S Locador de andaimes 7732-2/02 Aluguel de andaimes S N Locador de aparelhos de jogos eletrônicos 7729-2/01 Aluguel de aparelhos de jogos eletrônicos N N Locador de equipamentos científicos, médicos e hospitalares, sem operador 7739-0/02 Aluguel de equipamentos científicos, médicos e hospitalares, sem operador N N Locador de equipamentos recreativos e esportivos 7721-7/00 Aluguel de equipamentos recreativos e esportivos N N Locador de fitas de vídeo, DVDs e similares 7722-5/00 Aluguel de fitas de vídeo, DVDs e similares N N Locador de livros, revistas, plantas e flores 7729-2/99 Aluguel de outros objetos pessoais e domésticos não especificados anteriormente N N Locador de máquinas e equipamentos agrícolas sem operador 7731-4/00 Aluguel de máquinas e equipamentos agrícolas sem operador N N Locador de máquinas e equipamentos para construção sem operador, exceto andaimes 7732-2/01 Aluguel de máquinas e equipamentos para construção sem operador, exceto andaimes N N Locador de máquinas e equipamentos para escritório 7733-1/00 Aluguel de máquinas e equipamentos para escritório N N Locador de material médico 7729-2/03 Aluguel de material médico N N Locador de móveis, utensílios, instrumentos musicais e aparelhos de uso doméstico e pessoal 7729-2/02 Aluguel de móveis, utensílios e aparelhos de uso doméstico e pessoal; instrumentos musicais N N Locador de objetos do vestuário, jóias e acessórios 7723-3/00 Aluguel de objetos do vestuário, jóias e acessórios N N Locador de outras máquinas e equipamentos comerciais e industriais não especificados anteriormente, sem operador 7739-0/99 Aluguel de outras máquinas e equipamentos comerciais e industriais não especificados anteriormente, sem operador N N Locador de palcos, coberturas e outras estruturas de uso temporário, exceto andaimes 7739-0/03 Aluguel de palcos, coberturas e outras estruturas de uso temporário, exceto andaimes S N Mágico 9329-8/99 Outras atividades de recreação e lazer não especificadas anteriormente S N Manicure/pedicure 9602-5/02 Outras atividades de tratamento de beleza S N 65 Lei Geral das Microempresas e das Empresas de Pequeno Porte Ocupação CNAE Descrição da Subclasse ISS ICMS Maquiador 9602-5/02 Outras atividades de tratamento de beleza S N Marceneiro 3101-2/00 Fabricação de móveis com predominância de madeira N S Marmiteiro 5620-1/04 Fornecimento de alimentos preparados preponderantemente para consumo domiciliar N S Mecânico de motocicletas e motonetas 4543-9/00 Manutenção e reparação de motocicletas e motonetas S N Mecânico de veículos 4520-0/01 Serviços de manutenção e reparação mecânica de veículos automotores S N Merceeiro/vendeiro 4712-1/00 Comércio varejista de mercadorias em geral, com predominância de produtos alimentícios - minimercados, mercearias e armazéns N S Mergulhador (escafandrista) 7490-1/02 Escafandria e mergulho S N Moendeiro 1069-4/00 Moagem e fabricação de produtos de origem vegetal não especificados anteriormente N S Montador de móveis 3329-5/01 Serviços de montagem de móveis de qualquer material S N Montador e instalador de sistemas e equipamentos de iluminação e sinalização em vias públicas, portos e aeroportos 4329-1/04 Montagem e instalação de sistemas e equipamentos de iluminação e sinalização em vias públicas, portos e aeroportos S N Motoboy 5320-2/02 Serviços de entrega rápida S S Mototaxista 4923-0/01 Serviço de táxi S N Moveleiro 3103-9/00 Fabricação de móveis de outros materiais, exceto madeira e metal N S Moveleiro de móveis metálicos 3102-1/00 Fabricação de móveis com predominância de metal N S Oleiro 2342-7/02 Fabricação De Artefatos De Cerâmica E Barro Cozido Para Uso Na Construção, Exceto Azulejos E Pisos N S Operador de marketing direto 7319-0/03 Marketing direto S N Organizador municipal de excursões em veículo próprio 4929-9/03 Organização de excursões em veículos rodoviários próprios, municipal S N Ourives 9529-1/06 Reparação de jóias S N Padeiro 1091-1/00 Fabricação de produtos de panificação N S 66 Panfleteiro 7319-0/02 Promoção de vendas S N Papeleiro 4761-0/03 Comércio varejista de artigos de papelaria N S Pastilheiro 4330-4/05 Aplicação de revestimentos e de resinas em interiores e exteriores S N Pedreiro 4399-1/03 Obras de alvenaria S N Peixeiro 4722-9/02 Peixaria N S Pescador em água doce 0312-4/03 Coleta de outros produtos aquáticos de água doce S S Pescador em água salgada 0311-6/04 Atividades de apoio à pesca em água salgada S N Lei Geral das Microempresas e das Empresas de Pequeno Porte Ocupação CNAE Descrição da Subclasse ISS ICMS Pintor de automóveis 4520-0/02 Serviços de lanternagem ou funilaria e pintura de veículos automotores S N Pintor de parede 4330-4/04 Serviços de pintura de edifícios em geral S N Pipoqueiro 5612-1/00 Serviços ambulantes de alimentação N S Pirotécnico 2092-4/02 Fabricação de artigos pirotécnicos N S Pizzaiolo em domicílio 5620-1/02 Serviços de alimentação para eventos e recepções - bufê S S Poceiro/cisterneiro/cacimbeiro 4399-1/05 Perfuração E Construção De Poços De Água S S Podador agrícola 0161-0/02 Serviço de poda de árvores para lavouras S N Produtor de algas e demais plantas aquáticas 0322-1/99 Cultivos e semicultivos da aqüicultura em água doce não especificados anteriormente N S Professor particular 8599-6/99 Outras atividades de ensino não especificadas anteriormente S N Promotor de eventos 8230-0/01 Serviços de organização de feiras, congressos, exposições e festas S N Promotor de turismo local 7990-2/00 Serviços de reservas e outros serviços de turismo não especificados anteriormente S N Promotor de vendas 7319-0/02 Promoção de vendas S N Proprietário de Albergue não assistencial 5590-6/01 Albergues, exceto assistenciais S N Proprietário de bar e congêneres 5611-2/02 Bares e outros estabelecimentos especializados em servir bebidas N S Proprietário de camping 5590-6/02 Campings S N Proprietário de cantinas 5620-1/03 Cantinas - serviços de alimentação privativos N S Proprietário de carro de som para fins publicitários 7319-0/99 Outras atividades de publicidade não especificadas anteriormente S N Proprietário de casa de chá 5611-2/03 Lanchonetes, casas de chá, de sucos e similares N S Proprietário de casa de sucos 5611-2/03 Lanchonetes, casas de chá, de sucos e similares N S Proprietário de casas de festas e eventos 8230-0/02 Casas de festas e eventos N N Proprietário de estacionamento de veículos 5223-1/00 Estacionamento de veículos S N Proprietário de fliperama 9329-8/04 Exploração de jogos eletrônicos recreativos S N Proprietário de Hospedaria 5590-6/99 Outros alojamentos não especificados anteriormente S N Proprietário de lanchonete 5611-2/03 Lanchonetes, casas de chá, de sucos e similares N S Proprietário de pensão 5590-6/03 Pensões (alojamento) S N Proprietário de Restaurante 5611-2/01 Restaurantes e similares N S Proprietário de sala de acesso à Internet 8299-7/07 Salas de acesso à internet S N Proprietário de salão de jogos de sinuca e bilhar 9329-8/03 Exploração de jogos de sinuca, bilhar e similares S N 67 Lei Geral das Microempresas e das Empresas de Pequeno Porte Ocupação CNAE Descrição da Subclasse ISS ICMS Queijeiro/Manteigueiro 1053-8/00 Fabricação de sorvetes e outros gelados comestíveis N S Quitandeiro 4729-6/99 Comércio varejista de produtos alimentícios em geral ou especializado em produtos alimentícios não especificados anteriormente N S Quitandeiro ambulante 5612-1/00 Serviços ambulantes de alimentação N S Reciclador de borracha, madeira, papel e vidro 3839-4/99 Recuperação de materiais não especificados anteriormente N N Reciclador de materiais metálicos, exceto alumínio 3831-9/99 Recuperação de materiais metálicos, exceto alumínio N S Reciclador de materiais plásticos 3832-7/00 Recuperação de materiais plásticos N S Reciclador de sucatas de alumínio 3831-9/01 Recuperação de sucatas de alumínio N S Redeiro 1353-7/00 Fabricação de artefatos de cordoaria N S Reflorestador 0220-9/06 Conservação de florestas nativas N S Relojoeiro 9529-1/03 Reparação de relógios S N Removedor e exumador de cadáver 9603-3/99 Atividades funerárias e serviços relacionados não especificados anteriormente S N Rendeira 1359-6/00 Fabricação de outros produtos têxteis não especificados anteriormente N S Reparador de aparelhos e equipamentos para distribuição e controle de energia elétrica 3313-9/99 Manutenção e reparação de máquinas, aparelhos e materiais elétricos não especificados anteriormente S N Reparador de balanças industriais e comerciais 3314-7/10 Manutenção e reparação de máquinas e equipamentos para uso geral não especificados anteriormente S N Reparador de baterias e acumuladores elétricos, exceto para veículos 3313-9/02 Manutenção e reparação de baterias e acumuladores elétricos, exceto para veículos S N Reparador de bicicleta 9529-1/04 Reparação de bicicletas, triciclos e outros veículos nãomotorizados S N Reparador de cordas, velames e lonas 3319-8/00 Manutenção e reparação de equipamentos e produtos não especificados anteriormente S N Reparador de embarcações para esporte e lazer 3317-1/02 Manutenção e reparação de embarcações para esporte e lazer S N Reparador de equipamentos hidráulicos e pneumáticos, exceto válvulas 3314-7/02 Manutenção e reparação de equipamentos hidráulicos e pneumáticos, exceto válvulas S N Reparador de extintor de incêndio 3314-7/10 Manutenção e reparação de máquinas e equipamentos para uso geral não especificados anteriormente S N Reparador de filtros industriais 3314-7/10 Manutenção e reparação de máquinas e equipamentos para uso geral não especificados anteriormente S N 68 Lei Geral das Microempresas e das Empresas de Pequeno Porte CNAE Descrição da Subclasse ISS ICMS Reparador de geradores, transformadores e motores elétricos Ocupação 3313-9/01 Manutenção e reparação de geradores, transformadores e motores elétricos S N Reparador de instrumentos musicais 9529-1/99 Reparação e manutenção de outros objetos e equipamentos pessoais e domésticos não especificados anteriormente S N Reparador de máquinas de escrever, calcular e de outros equipamentos não-eletrônicos para escritório 3314-7/09 Manutenção e reparação de máquinas de escrever, calcular e de outros equipamentos não-eletrônicos para escritório S N Reparador de máquinas e aparelhos de refrigeração e ventilação para uso industrial e comercial 3314-7/07 Manutenção e reparação de máquinas e aparelhos de refrigeração e ventilação para uso industrial e comercial S N Reparador de máquinas e aparelhos para a indústria gráfica 3314-7/99 Manutenção e reparação de outras máquinas e equipamentos para usos industriais não especificados anteriormente S N Reparador de máquinas e equipamentos para a indústria da madeira 3314-7/99 Manutenção e reparação de outras máquinas e equipamentos para usos industriais não especificados anteriormente S N Reparador de máquinas e equipamentos para a indústria têxtil, do vestuário, do couro e calçados 3314-7/20 Manutenção e reparação de máquinas e equipamentos para a indústria têxtil, do vestuário, do couro e calçados S N Reparador de máquinas e equipamentos para agricultura e pecuária 3314-7/11 Manutenção e reparação de máquinas e equipamentos para agricultura e pecuária S N Reparador de máquinas e equipamentos para as indústrias de alimentos, bebidas e fumo 3314-7/19 Manutenção e reparação de máquinas e equipamentos para as indústrias de alimentos, bebidas e fumo S N Reparador de máquinas motrizes não-elétricas 3314-7/01 Manutenção e reparação de máquinas motrizes não-elétricas S N Reparador de máquinas para bares e lanchonetes 3314-7/10 Manutenção e reparação de máquinas e equipamentos para uso geral não especificados anteriormente S N Reparador de máquinas para encadernação 3314-7/99 Manutenção e reparação de outras máquinas e equipamentos para usos industriais não especificados anteriormente S N Reparador de máquinas, aparelhos e equipamentos para instalações térmicas 3314-7/06 Manutenção e reparação de máquinas, aparelhos e equipamentos para instalações térmicas S N Reparador de panelas (paneleiro) 9529-1/99 Reparação e manutenção de outros objetos e equipamentos pessoais e domésticos não especificados anteriormente S N Reparador de tanques, reservatórios metálicos e caldeiras, exceto para veículos 3311-2/00 Manutenção e reparação de tanques, reservatórios metálicos e caldeiras, exceto para veículos S N Reparador de tonéis, barris e paletes de madeira 3319-8/00 Manutenção e reparação de equipamentos e produtos não especificados anteriormente S N Reparador de tratores agrícolas 3314-7/12 Manutenção e reparação de tratores agrícolas S N 69 Lei Geral das Microempresas e das Empresas de Pequeno Porte Ocupação CNAE Descrição da Subclasse ISS ICMS Reparador de veículos de tração animal 3319-8/00 Manutenção e reparação de equipamentos e produtos não especificados anteriormente S N Restaurador de instrumentos musicais históricos 3319-8/00 Manutenção e reparação de equipamentos e produtos não especificados anteriormente S N Restaurador de jogos acionados por moedas 3319-8/00 Manutenção e reparação de equipamentos e produtos não especificados anteriormente S N Restaurador de livros 9529-1/99 Reparação e manutenção de outros objetos e equipamentos pessoais e domésticos não especificados anteriormente S N 70 Restaurador de obras de arte 9002-7/02 Restauração de obras de arte S N Restaurador de prédios históricos 9102-3/02 Restauração e conservação de lugares e prédios históricos S N Retificador de motores para veículos automotores 2950-6/00 Recondicionamento e recuperação de motores para veículos automotores S N Revelador de filmes fotográficos 7420-0/03 Laboratórios fotográficos S N Salgadeira 5620-1/04 Fornecimento de alimentos preparados preponderantemente para consumo domiciliar N S Salineiro/extrator de sal marinho 0892-4/01 Extração de sal marinho N S Salsicheiro/linguiceiro 1013-9/01 Fabricação de produtos de carne N S Sapateiro 9529-1/01 Reparação de calçados, bolsas e artigos de viagem S N Seleiro 1529-7/00 Fabricação de artefatos de couro não especificados anteriormente N S Sepultador 9603-3/03 Serviços de sepultamento S N Serigrafista 1813-0/99 Impressão de material para outros usos S S Serigrafista publicitário 1813-0/01 Impressão de material para uso publicitário S S Seringueiro 0220-9/04 Coleta de látex em florestas nativas S S Serralheiro 2542-0/00 Fabricação de artigos de serralheria, exceto esquadrias N S Sintequeiro 4330-4/05 Aplicação de revestimentos e de resinas em interiores e exteriores S N Soldador / brasador 2539-0/00 Serviços de usinagem, solda, tratamento e revestimento em metais S N Sorveteiro 4729-6/99 Comércio varejista de produtos alimentícios em geral ou especializado em produtos alimentícios não especificados anteriormente N S Sorveteiro ambulante 5612-1/00 Serviços ambulantes de alimentação N S Tanoeiro 1623-4/00 Fabricação de artefatos de tanoaria e de embalagens de madeira N S Tapeceiro 1352-9/00 Fabricação de artefatos de tapeçaria N S Tatuador 9609-2/99 Outras atividades de serviços pessoais não especificadas anteriormente S N Taxista 4923-0/01 Serviço de táxi S N Lei Geral das Microempresas e das Empresas de Pequeno Porte Ocupação CNAE Descrição da Subclasse ISS ICMS Tecelão 1322-7/00 Tecelagem de fios de fibras têxteis naturais, exceto algodão N S Tecelão de algodão 1321-9/00 Tecelagem de fios de algodão N S Técnico de manutenção de computador 9511-8/00 Reparação e manutenção de computadores e de equipamentos periféricos S N Técnico de manutenção de eletrodomésticos 9521-5/00 Reparação e manutenção de equipamentos eletroeletrônicos de uso pessoal e doméstico S N Técnico de manutenção de telefonia 9512-6/00 Reparação e manutenção de equipamentos de comunicação S N Telhador 4399-1/99 Serviços Especializados Para Construção Não Especificados Anteriormente S S Tintureiro 9601-7/02 Tinturarias S N Torneiro mecânico 2539-0/00 Serviços de usinagem, solda, tratamento e revestimento em metais S N Tosador de animais domésticos 9609-2/03 Alojamento, higiene e embelezamento de animais S N Tosquiador 0162-8/02 Serviço de tosquiamento de ovinos S N Transportador aquaviário para passeios turísticos 5099-8/01 Transporte aquaviário para passeios turísticos N S Transportador de escolares 4924-8/00 Transporte escolar S N Transportador de mudanças 4930-2/04 Transporte rodoviário de mudanças S S Transportador marítimo de carga 5011-4/01 Transporte marítimo de cabotagem - Carga N S Transportador municipal de cargas não perigosas(carreto) 4930-2/01 Transporte rodoviário de carga, exceto produtos perigosos e mudanças, municipal S N Transportador municipal de travessia por navegação 5091-2/01 Transporte por navegação de travessia, municipal S N Transportador municipal hidroviário de cargas 5021-1/01 Transporte por navegação interior de carga, municipal, exceto travessia S N Tricoteira 1422-3/00 Fabricação de artigos do vestuário, produzidos em malharias e tricotagens, exceto meias N S Vassoureiro 3291-4/00 Fabricação de escovas, pincéis e vassouras N S Vendedor ambulante de produtos alimentícios 5612-1/00 Serviços ambulantes de alimentação N S Verdureiro 4724-5/00 Comércio varejista de hortifrutigranjeiros N S Vidraceiro de automóveis 4520-0/01 Serviços de manutenção e reparação mecânica de veículos automotores S N Vidraceiro de edificações 4330-4/99 Outras Obras De Acabamento Da Construção S N Vinagreiro 1099-6/01 Fabricação de vinagres N S 71 Lei Geral das Microempresas e das Empresas de Pequeno Porte 3ª PARTE SIMPLES NACIONAL (SUPERSIMPLES) 1) A CONCEPÇÃO DO SISTEMA SIMPLES NACIONAL O Simples Nacional é o Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte, instituído pela Lei Geral – Lei Complementar n. 123, de 14 de dezembro de 2006. A idéia do Simples Nacional originou-se da necessidade de unificar, dentro do possível, a complexa legislação tributária atualmente aplicável às MPEs em âmbito Federal, Distrito Federal, Estados e Municípios. Nesse sentido, o sistema “Simples Nacional” ou “Supersimples”, como também ficou conhecido, pretende substituir todas essas legislações. Com isso, a Lei Geral visa facilitar a vida dos empresários, sócios e administradores das MPEs e também o trabalho dos contabilistas e advogados que assessoram essas empresas. Todos obrigados a conhecer as legislações que envolvem as MPEs, seja em razão ao local em que estejam estabelecidas, seja pelas negociações intermunicipais e interestaduais que acabam por envolver diferentes normas. Em âmbito federal, as MPEs conviveram com a Lei do Simples – Lei n. 9.317/96 que concedia benefícios tributários às MPEs e com o Estatuto das MEs e EPPs – Lei n. 9.841/99, que previa vantagens nas áreas trabalhista, previdenciária, creditícia, mercadológica etc. Considerando que os Estados optaram por não aderir ao Simples Federal ao não incluírem o ICMS à mesma sistemática tributária, acabaram por fazer suas próprias leis de incentivo às MPEs. Como resultado, as MPEs passaram a conviver com várias normas diferentes. 72 Lei Geral das Microempresas e das Empresas de Pequeno Porte Vejamos algumas dessas legislações estaduais que previram regime tributário diferenciado e favorecido às MPEs, notadamente ao ICMS: São Paulo: Lei n. 10.086 de 19 de novembro de 1998; Rio de Janeiro: Lei n. 3.342, de 29 de dezembro de 1999; Minas Gerais: Lei n. 15.219 de 07 de julho de 2004; Alagoas: Lei n. 6.271, de 03 de outubro de 2001; Ceará: Lei n. 13.298, de 02 de abril de 2003; Paraná: Lei n. 8.084, de 05 de junho de 1985; Rio Grande do Sul: Lei n. 7.999, de 07 de junho de 1985; Bahia: Lei n. 7.357 de 04 de novembro de 1998; Santa Catarina: Lei n. 11.398, de 08 de maio de 2000; Pernambuco: Lei n. 11.515, de 29 de dezembro de 1997. Vários municípios também possuíam normas de incentivo às MPEs, embora grande parte deles, diferentemente do que fizeram os Estados, preferiram aderir à Lei n. 9.317/96 (Simples Federal), permitindo que as pequenas empresas prestadoras de serviços recolhessem mensalmente o Imposto Sobre Serviços – ISS juntamente com os tributos federais, por meio do documento de arrecadação próprio. Com o Simples Nacional, esses impostos (ICMS e ISS) passaram a integrar a cesta tributária dos tributos federais (IR, PIS, COFINS, CSLL, INSS patronal e IPI). 2) SIMPLES NACIONAL. SISTEMA COMPLEXO? Sem dúvida, o Simples Nacional da Lei Geral ficou mais complexo se compararmos ao Simples da Lei n. 9.317/96. A justificativa é que a sistemática ado- 73 Lei Geral das Microempresas e das Empresas de Pequeno Porte tada pelo Simples Nacional foi a forma encontrada no sentido de estabelecer maior justiça tributária não só às MPEs, como também aos Estados e Municípios, conforme participação destes no Produto Interno Bruto – PIB nacional. No que diz respeito às MPEs, a complexidade do Simples Nacional decorre da necessidade em desonerar essas empresas de tributos que não deveriam recolher como nos casos de exportação e substituição tributária e, mais recentemente, com as alterações promovidas pela LC 128/2008, também nos casos de tributação monofásica e ICMS antecipado com encerramento de tributação. Não obstante, ciente de que a MPE possa ter alguma dificuldade em calcular sua tributação, o legislador disponibilizou o sistema eletrônico para realização do cálculo simplificado do valor mensal devido referente ao Simples Nacional. Este sistema eletrônico é o PGDAS – Programa Gerador do Documento de Arrecadação do Simples Nacional. O objetivo do programa é permitir que o contribuinte apure mensalmente o valor devido no Simples Nacional e possa gerar o Documento de Arrecadação do Simples Nacional – DAS34 para recolhimento na rede bancária. O PGDAS está disponível no sítio do Simples Nacional na internet (<www. receita.fazenda.gov.br/simplesnacional>).35 3) INÍCIO DO SIMPLES NACIONAL E SUA REGULAMENTAÇÃO O Simples Nacional começou a vigorar no dia 1º de julho de 2007. Da data da publicação da Lei Geral (14/12/2006) até a metade do ano de 2007, foi o prazo negociado pelo Ministério da Fazenda com os congressistas para que ele fosse regulamentado em tempo vários dispositivos do Simples Nacional. 34 DAS – Instituído pela Resolução CGSN n. 011, de 23 de julho de 2007. 35 Obtenha Download do Manual do PGDAS no endereço: <https://www8.receita.fazenda.gov.br/SimplesNacional/aplicacoes/atspo/pgdarf.app/ajuda/HelpPGDAS.htm> 74 Lei Geral das Microempresas e das Empresas de Pequeno Porte Vários pontos do Simples Nacional dependiam de regulamentação pelo Comitê Gestor, sem a qual não seria possível pôr em prática o novo sistema de tributação das MPEs. Portanto, é atribuição do Comitê Gestor do Simples Nacional baixar normas infralegais que esclareçam todos os procedimentos necessários para que os órgãos tributantes e as MPEs cumpram corretamente o Simples Nacional. Várias resoluções já foram editadas pelo Comitê Gestor. Veja e acompanhe no sítio do Simples Nacional na internet essas resoluções (<www.receita.fazenda.gov.br/simplesnacional>). Acesse a pasta CGSN. e, em seguida: resoluções do Passemos, então, a analisar com um pouco mais profundidade o Simples Nacional. 4) LIMITE DE RECEITA BRUTA NO SIMPLES NACIONAL Como regra, o Simples Nacional adota os mesmos parâmetros de limite de receita bruta36 anual para as MPEs utilizado pelo antigo Simples Federal, quais sejam: Microempresa (ME): receita bruta igual ou inferior a R$ 240.000,00; Empresas de Pequeno Porte (EPP): receita bruta superior a R$ 240.000,00 e igual ou inferior a R$ 2.400.000,00. No entanto, para efeito de recolhimento do ICMS e do ISS na forma do Simples Nacional, a Lei Geral estabelece exceções à regra nos limites de receita 36 Lembremos que receita bruta é o produto da venda de bens e serviços nas operações de conta própria, o preço dos serviços prestados e o resultado nas operações em conta alheia, não incluídas as vendas canceladas e os descontos incondicionais concedidos 75 Lei Geral das Microempresas e das Empresas de Pequeno Porte bruta, aos Estados que tiverem participação no Produto Interno Bruto brasileiro – PIB em até 5%. A opção feita pelo Estado vincula os municípios nele localizados. Trata-se de medida facultativa, isto é, o Estado decidirá se adota o limite de receita bruta anual de R$ 2.400.000,00 ou se opta por um dos reduzidos limites abaixo, de acordo com sua participação no PIB: I – Estado com PIB inferior a 1% poderá estabelecer o limite de receita bruta anual até R$ 1.200.000,00; II – Estado com PIB entre 1 e 5% poderá estabelecer o limite de receita bruta anual até R$ 1.800.000,00; e III – Estado com PIB igual ou superior a 5% obriga-se a adotar o limite normal de receita bruta anual. Convém repetir que a adoção desses limites pelo Estado vale somente para efeito de recolhimento do ICMS e do ISS na forma do Simples Nacional em seus respectivos territórios. Portanto, a adoção destes sublimites não se aplicam aos tributos federais. Nos termos da Resolução CGSN n. 48, de 15 de dezembro de 2008, foram adotados pelos Estados abaixo relacionados, faixas de receita bruta anual para o ano-calendário 2009, para efeito de recolhimento do ICMS. Estes sublimites também são válidos para recolhimento do ISS nos municípios neles localizados: I – até R$ 1.200.000,00 (um milhão e duzentos mil reais), os seguintes Estados: a) Acre; b) Amapá; c) Alagoas; 76 Lei Geral das Microempresas e das Empresas de Pequeno Porte d) Paraíba; e) Piauí; f) Rondônia; g) Roraima; h) Sergipe; e i) Tocantins. II – até R$ 1.800.000,00 (um milhão e oitocentos mil reais), os seguintes Estados: a) Ceará; b) Espírito Santo; c) Goiás; d) Maranhão; e) Mato Grosso; f) Mato Grosso do Sul; g) Pará; h) Pernambuco; e i) Rio Grande do Norte. Nos demais Estados e no Distrito Federal, serão utilizadas todas as faixas de receita bruta anual, até R$ 2.400.000,00. O desempenho no PIB nacional pelos Estados considerando as atividades eco- 77 Lei Geral das Microempresas e das Empresas de Pequeno Porte nômicas é medido pelo Instituto Brasileiro de Geografia e Estatística – IBGE37. As MPEs que ultrapassarem os sublimites de receita bruta previstos aqui estarão automaticamente impedidas de recolher o ICMS e o ISS na forma do Simples Nacional no ano-calendário subsequente ao que tiver ocorrido o excesso. Neste caso, deverão observar a legislação aplicável às demais empresas quanto a esses tributos. Os tributos federais continuam pela sistemática do Simples Nacional. Por exemplo, a MPE estabelecida no estado de Roraima que auferir receita bruta anual de R$ 2.000.000,00, recolherá os tributos federais (IR, IPI, PIS, Cofins, CSLL, INSS patronal) pelo Simples Nacional. Quanto ao ICMS e ISS, o contribuinte deverá observar a legislação comum aplicável às demais empresas, uma vez que sua receita ultrapassou o sublimite de receita bruta de R$ 1.200.000,00. Ou seja, neste caso o ICMS e o ISS dos municípios de Roraima estarão fora do Simples Nacional. 5) IMPOSTOS E CONTRIBUIÇÕES NO SIMPLES NACIONAL Nos termos do artigo 13 da Lei Geral, o Simples Nacional implica o recolhimento mensal, mediante documento único de arrecadação, dos seguintes impostos e contribuições: I – Imposto sobre a Renda da Pessoa Jurídica – IRPJ; II – Imposto sobre Produtos Industrializados – IPI, exceto importação; III – Contribuição Social sobre o Lucro Líquido – CSLL; IV – Contribuição para o Financiamento da Seguridade Social – COFINS, exceto importação; V – Contribuição para o PIS/Pasep, exceto importação; 37 Site do IBGE: <www.ibge.gov.br>. 78 Lei Geral das Microempresas e das Empresas de Pequeno Porte VI – Contribuição Previdenciária Patronal – CPP. Com exceção de certos serviços;38 VII – Imposto sobre Operações Relativas à Circulação de Mercadorias e Sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação – ICMS; VIII – Imposto sobre Serviços de Qualquer Natureza – ISS. As MPEs optantes pelo Simples Nacional também estão dispensadas do pagamento: a) das contribuições instituídas pelas entidades de serviço social autônomo, dentre elas o Sebrae, o Senai, Senac, Sesi, Sesc, Senat...; b) das demais contribuições instituídas pela União. Tributos que permanecem obrigatórios Permanecem obrigatórios os demais tributos de competência da União, dos Estados, do Distrito Federal ou dos Municípios, não dispensados expressamente acima, entre os quais destacamos: o IOF; Imposto de Importação; PIS, Cofins e IPI na importação; Imposto de Exportação; IPTR; INSS relativo ao empregado, empresário, autônomos; CPMF; FGTS; ICMS e ISS em regime de substituição tributária ou retenção na fonte e na importação etc. 6) PESSOAS JURÍDICAS EXCLUÍDAS DO SIMPLES NACIONAL O artigo 17 traz uma relação de pessoas jurídicas que não podem ingressar no sistema do Simples Nacional. 38 Como veremos mais à diante, os serviços tributados pelo Anexo IV do Simples Nacional deverão calcular e recolher o INSS patronal como qualquer empresa fora deste regime tributário. São eles: a) construção de imóveis e obras de engenharia em geral, inclusive sob a forma de subempreitada, execução de projetos e serviços de paisagismo, bem como decoração de interiores; b) serviço de vigilância, limpeza ou conservação. 79 Lei Geral das Microempresas e das Empresas de Pequeno Porte Atenção a esta lista, pois ela se soma à outra contida no § 4º do art. 3°, que exclui do regime diferenciado e favorecido de toda a Lei Geral várias atividades, formas e composições societárias, limite de receita bruta, localização etc.39 Naturalmente que estas empresas também não poderão se beneficiar do Simples Nacional. Assim, além das pessoas jurídicas relacionadas no § 4º do art. 3°, não poderão recolher os impostos e contribuições na forma do Simples Nacional a ME e a EPP, nos termos do art. 17: a) que explore atividade de prestação de serviços de assessoria creditícia. Exemplo: factoring; b) que tenha sócio domiciliado no exterior; c) de cujo capital participe entidade da administração pública; d) que possua débito com o INSS, ou com as Fazendas Públicas Federal, Estadual ou Municipal, cuja exigibilidade não esteja suspensa; e) que preste serviço de transporte intermunicipal e interestadual de passageiros; f) que seja geradora, transmissora ou distribuidora de energia elétrica; g) que exerça atividade de importação ou fabricação de automóveis e motocicletas; h) que exerça atividade de importação de combustíveis; i) que exerça atividade de produção ou venda no atacado de: 1) cigarros, cigarrilhas, charutos, filtros para cigarros, armas de fogo, munições e pólvoras, explosivos e detonantes; 2) bebidas a seguir descritas: 2.1 – alcoólicas; 2.2 – refrigerantes, inclusive águas saborizadas gaseificadas; 39 Veja a lista no item 1 da 1ª parte deste trabalho. 80 Lei Geral das Microempresas e das Empresas de Pequeno Porte 2.3 – preparações compostas, não alcoólicas (extratos concentrados ou sabores concentrados), para elaboração de bebida refrigerante, com capacidade de diluição de até 10 (dez) partes da bebida para cada parte do concentrado; 2.4 – cervejas sem álcool; j) que preste serviços de cunho intelectual, de natureza técnica, científica, desportiva, artística ou cultural, que constitua profissão regulamentada ou não, bem como a que preste serviços de instrutor, de corretor, de despachante ou de qualquer tipo de intermediação de negócios; k) que realize cessão ou locação de mão-de-obra; l) que realize atividade de consultoria; m)que se dedique ao loteamento e à incorporação de imóveis. n) que realize atividade de locação de imóveis próprios, exceto quando se referir a prestação de serviços tributados pelo ISS. Obs.:Não obstante a lista mencionada acima, para efeito de registro no CNPJ, todas as empresas devem utilizar o código de atividade econômica previsto na Classificação Nacional de Atividades Econômicas (CNAE). Para facilitar a pesquisa no sentido de se saber se a atividade é ou não admitida no Simples Nacional, o CGSN publicou a Resolução CGSN n. 6, de 18 de junho de 2007,40 contendo a lista de CNAE consideradas impeditivas ao Simples Nacional.41 7) ATIVIDADES ADMITIDAS NO SIMPLES NACIONAL As atividades admitidas no Simples Nacional estão arroladas nos parágrafos 5o-B a 5o-E do art. 18. Além destas, poderão também optar pelo Simples 40 A Resolução CGSN n. 6, foi alterada pela Resolução n. 20, de 15 de agosto de 2007.Acesse as Resoluções: <http:// www.receita.fazenda.gov.br/Legislacao/LegisAssunto/simplesNacional.htm#Resoluções> 41 Para pesquisar os códigos de atividades econômicas previstos na CNAE, acesse: <http://www.cnae.ibge.gov.br> <http://www.cnae.ibge.gov.br/estrutura.asp> 81 Lei Geral das Microempresas e das Empresas de Pequeno Porte Nacional todas as demais que não constam na lista das atividades impedidas. Portanto, a pessoa jurídica poderá ingressar no Simples Nacional desde que a atividade pretendida não esteja expressamente relacionada entre as impeditivas na Lei Geral. Além disso, reiteramos a necessidade de se pesquisar a Resolução CGSN n. 6, de 18 de junho de 2007, a fim de verificar se o CNAE não é impeditivo. Desta forma, podemos afirmar que caso uma empresa exerça mais de uma atividade e, se apenas uma delas esteja expressamente vedada (conforme relação restritiva prevista no item 6), esta empresa não poderá se beneficiar do sistema Simples Nacional, devendo, consequentemente, submeter sua tributação pelo regime do Lucro Real ou Presumido. CASO PRÁTICO A Empresa XYZ comercializa produtos de informática e também atua como representante comercial destes mesmos produtos. A venda de produtos é admitido no Simples Nacional, mas a atividade de representação comercial está impedida por força do inciso XI do art. 17 (intermediação de negócios), conforme vimos no item anterior (item 6). Por outro lado, se esta mesma empresa exerce somente o comércio de produtos de informática e não a representação comercial, ainda que esta atividade conste em seu objeto do contrato social, poderá ingressar no Simples Nacional, desde que declare expressamente que a atividade impedida não será exercida. A partir do momento que realizar operações de representação comercial a empresa deverá solicitar seu desenquadramento do Simples Nacional 82 Lei Geral das Microempresas e das Empresas de Pequeno Porte Relação das atividades admitidas no Simples Nacional: 1 – Creche, pré-escola e estabelecimento de ensino fundamental, escolas técnicas, profissionais e de ensino médio, de línguas estrangeiras, de artes, cursos técnicos de pilotagem, preparatórios para concursos, gerenciais e escolas livres; 2 – Agência terceirizada de correios; 3 – Agência de viagem e turismo; 4 – Centro de formação de condutores de veículos automotores de transporte terrestre de passageiros e de carga; 5 – Agência lotérica; 6 – Serviços de instalação, de reparos e de manutenção em geral, bem como de usinagem, solda, tratamento e revestimento em metais; 7 – Transporte municipal de passageiros; 8 – Escritórios de serviços contábeis; 9 – Locação de bens móveis; 10 – Construção de imóveis e obras de engenharia em geral, inclusive sob a forma de subempreitada, execução de projetos e serviços de paisagismo, bem como decoração de interiores; 11 – Serviço de vigilância, limpeza ou conservação; 12 – Cumulativamente administração e locação de imóveis de terceiros; 13 – Academias de dança, de capoeira, de ioga e de artes marciais; 14 – Academias de atividades físicas, desportivas, de natação e escolas de esportes; 15 – Elaboração de programas de computadores, inclusive jogos eletrônicos, desde que desenvolvidos em estabelecimento do optante; 83 Lei Geral das Microempresas e das Empresas de Pequeno Porte 16 – Licenciamento ou cessão de direito de uso de programas de computação; 17 – Planejamento, confecção, manutenção e atualização de páginas eletrônicas, desde que realizados em estabelecimento do optante; 18 – Empresas montadoras de estandes para feiras; 19 – Produção cultural e artística; 20 – Produção cinematográfica e de artes cênicas; 21 – Laboratórios de análises clínicas ou de patologia clínica; 22 – Serviços de tomografia, diagnósticos médicos por imagem, registros gráficos e métodos óticos, bem como ressonância magnética; 23 – Serviços de prótese em geral; 24 – prestação de outros serviços que não tenham sido objeto de vedação expressa e desde que não incorra em nenhuma das demais hipóteses de vedação previstas nesta Lei Geral. 8) BASE DE CÁLCULO DO SIMPLES NACIONAL A base de cálculo do tributo é o valor sobre o qual o contribuinte aplica uma alíquota e encontra o valor do tributo devido. Tanto a base de cálculo como a alíquota devem estar previstos em lei. No caso do Simples Nacional, a base de cálculo é o valor da receita bruta mensal. Suas alíquotas são os percentuais previstos nas tabelas que variarão conforme a soma das receitas brutas acumuladas. O artigo 18 dispõe que o valor devido mensalmente pela ME e EPP, optante do Simples Nacional, será determinado mediante aplicação das tabelas previstas nos anexos I a V da Lei Geral.42 42 Veja os anexos no final deste trabalho. 84 Lei Geral das Microempresas e das Empresas de Pequeno Porte Para efeito de determinação da alíquota, a MPE utilizará a receita bruta acumulada nos 12 meses anteriores ao do período de apuração. Veja com atenção que, neste ponto, o Simples Nacional mudou a regra da Lei do Simples (Lei n. 9.317/96). Pela Lei do Simples a MPE aplicava a alíquota com base na receita bruta acumulada no próprio ano-calendário. 8.1) Exemplificando: Suponhamos que uma ME ou EPP encontra-se no mês de maio de determinado ano e precisa recolher o tributo referente ao mês anterior por meio do DAS (Documento de Arrecadação do Simples Nacional).43 Pela regra anterior do Simples Federal,44 para que a ME ou a EPP pudesse encontrar a alíquota a ser aplicada sobre a receita bruta auferida no mês imediatamente anterior, isto é, no mês de abril, devia considerar a receita bruta acumulada desde o 1º dia de janeiro do mesmo ano. Assim, o resultado da soma das receitas dos meses de janeiro, fevereiro, março e abril, determinava a faixa em que a empresa se encontrava na tabela, indicando-lhe a alíquota que se aplicava. Atenção: No Simples Nacional, essa mesma empresa deverá considerar os últimos 12 meses de receita bruta. Isto é, terá que somar as receitas desde maio do ano imediatamente anterior até abril do exercício atual. Veja o fluxo de faturamento no Simples Nacional: (valores em milhares de R$) Jul 15 Ago 15 Set 15 Out 15 Nov 25 Dez 25 Jan Fev Mar Abr Mai Jun Jul 30 20 20 10 10 20 25 30 20 20 10 10 20 = 135 = 220 43 DAS – Instituído pela Resolução CGSN n. 011, de 23 de julho de 2007. 44 Simples antigo (Lei n. 9.317/96), revogado pelo atual Simples Nacional (LC 123/06). 85 Lei Geral das Microempresas e das Empresas de Pequeno Porte Observe que na 1ª faixa temos o acumulado no ano-calendário que serve como referência para saber se a empresa não ultrapassou o limite de Receita Bruta anual de R$ 2.400.000,00. Em nosso exemplo, este valor foi de R$ 135 mil. Na 2ª faixa temos a receita acumulada que nos leva a conhecer a alíquota no Anexo em que a empresa está sujeita (Anexo I – comércio; Anexo II – Indústria; Anexos III, IV e V – Serviços). Assim, se esta empresa aplicar o Anexo I – utilizará a alíquota de 5,47% (conforme tabela abaixo), pois sua receita acumulada nos últimos 12 meses (sem considerar o mês de julho, já que por força da lei não entra nesta conta) é de R$ 220.000,00. Receita Bruta em 12 meses (em R$) ALÍQUOTA Até 120.000,00 4,00% De 120.000,01 a 240.000,00 5,47% De 240.000,01 a 360.000,00 6,84% A base de cálculo será de R$ 25.000,00 (mês de julho), conforme 1ª faixa do fluxograma. Simples Nacional devido no mês = (R$ 25.000,00 x 5,47%) = R$ 1.367,50. 8.2) Consequências desse acúmulo maior de receita bruta Essa sistemática adotada no Simples Nacional pode não parecer mais benéfica para as MPEs se comparada ao antigo Simples Federal. Isto porque as MPEs no Simples Nacional determinam a alíquota mensal sobre montante maior de receita. Como vimos, para encontrar a alíquota a ser aplicada em 86 Lei Geral das Microempresas e das Empresas de Pequeno Porte cada mês, a empresa toma como base a soma de suas receitas dos últimos 12 meses. O acúmulo maior de receita conduz o contribuinte às faixas mais elevadas na tabela onde também se encontram as alíquotas mais altas. Veja o nosso exemplo abaixo. Enquanto que na Lei do Simples a MPE somava receita bruta de apenas quatro meses, no Simples Nacional ela deverá considerar a soma de 12 meses. Vejamos: a) Antigo Simples Federal: (valores em milhares de R$) Jan Fev Mar Abr Mai Jun Jul 30 + 30 + 30 + 30 + 30 + 30 + 30 = 210 Receita Bruta acumulada = R$ 210 mil Tabela do Simples Federal: Até 120 mil 4,00% De 120 a 240 mil: 5,47% De 240 a 360 mil: 6,84% Alíquota que se aplicava no Simples anterior: 5,47% b) Simples Nacional: (valores em milhares de R$) Jul Ago Set Out Nov Dez Jan Fev Mar Abr Mai Jun Jul 30 + 30 + 30 + 30 + 30 + 30 + 30 + 30 + 30 + 30 + 30 + 30 + 30 = 360 Receita Bruta acumulada = R$ 360 mil 87 Lei Geral das Microempresas e das Empresas de Pequeno Porte Anexo I do Simples Nacional (comércio): Receita Bruta em 12 meses (em R$) ALÍQUOTA Até 120.000,00 4,00% De 120.000,01 a 240.000,00 5,47% De 240.000,01 a 360.000,00 6,84% Alíquota que se aplica no Simples Nacional: 6,84% 8.3) Aumento na tributação? Não verificamos aumento na tributação com a passagem para o Simples Nacional. Pelo contrário! Redução dos tributos federais. Vejamos porquê: As tabelas da Lei do Simples e do Simples Nacional apresentam alíquotas diferentes. Se fizermos uma comparação singela considerando somente os impostos e contribuições federais nas tabelas dos dois sistemas, o Simples Nacional se mostra muito mais vantajoso que o antigo Simples. Afinal, os dois sistemas contemplam os mesmos tributos federais. Vejamos as 3 primeiras faixas do Anexo I do Simples Nacional e do Simples: Receita Bruta em 12 meses (em R$) ALÍQUOTA IRPJ CSLL COFINS PIS/PASEP INSS ICMS Até 120.000,00 4,00% 0,00% 0,21% 0,74% 0,00% 1,80% 1,25% De 120.000,01 a 240.000,00 5,47% 0,00% 0,36% 1,08% 0,00% 2,17% 1,86% De 240.000,01 a 360.000,00 6,84% 0,31% 0,31% 0,95% 0,23% 2,71% 2,33% Obs.: Na 2ª coluna em itálico temos as alíquotas cheias que correspondem à soma de todos os percentuais dos tributos que compõem o Simples Nacional no comércio. 88 Lei Geral das Microempresas e das Empresas de Pequeno Porte Se subtrairmos o ICMS (na última coluna) das empresas do comércio optantes pelo Simples Nacional, teremos as seguintes alíquotas correspondentes aos tributos federais: Até 120 mil 4,00% - 1,25% = 2,75% De 120 a 240 mil: 5,47% - 1,86% = 3,61% De 240 a 360 mil: 6,84% - 2,33% = 4,51% O Simples Federal da Lei n. 9.317/96 adotava as seguintes alíquotas para as receitas acumuladas: Até R$ 60 mil 3% De R$ 60 e 90 mil 4% De 90 a 120 mil 5% De 120 a 240 mil 5,4% De 240 a 360 mil 5,8% Observe que as alíquotas dos tributos federais no Simples Nacional são bem inferiores às do Simples e, mesmo que consideremos a receita bruta acumulada nos últimos 12 meses, a tributação no Simples Nacional se apresenta inferior. Exemplo - Veja Tabela abaixo: Se subtrairmos do Anexo I o percentual do ICMS (2ª coluna – 3ª coluna) da alíquota cheia do Simples Nacional, teremos a seguinte redução dos tributos federais (6ª e última coluna), considerando a tributação anual em ambos os sistemas: 89 Lei Geral das Microempresas e das Empresas de Pequeno Porte TABELA COMPARATIVA45 Receita Bruta em 12 meses (em R$) Alíquota Simples Nacional ICMS Simples Nacional Simples Federal Diminuição na tributação Até 60.000,00 4,00% 1,25% 2,75% 3,00% 8,33% De 60.000,01 a 90.000,00 4,00% 1,25% 2,75% 3,33% 17,50% De 90.000,01 a 120.000,00 4,00% 1,25% 2,75% 3,75% 26,67% De 120.000,01 a 240.000,00 5,47% 1,86% 3,61% 4,62% 21,81% De 240.000,01 a 360.000,00 6,84% 2,33% 4,51% 5,53% 18,49% Extrair o ICMS e o ISS é necessário, pois Estados e Municípios possuíam regras próprias de incentivos às MPEs, e essas diferenças não nos permitiriam fazer uma comparação em âmbito nacional. Além disso, conforme veremos no item seguinte, uma vez que Estados e Municípios estão autorizados pela Lei Geral a manterem o mesmo tratamento tributário de ICMS e ISS concedidos anteriormente e, partindo do pressuposto de que os incentivos sejam mantidos no Simples Nacional, não haveria porquê comparar sistemas idênticos, pois se anulariam. 8.4) O ICMS e o ISS na composição do Simples Nacional As perguntas feitas são: E os Estados e Municípios que concediam isenção ou redução do ICMS e ISS mais significativos que os percentuais previstos atualmente nas tabelas do Simples Nacional? 45 Informações sobre a tabela: No primeiro campo, constam os limites de receita bruta que servem para encontrar a alíquota correspondente. Foram incluídas as 3 (três) primeiras faixas de receita bruta (até R$ 60 mil, de R$ 60 a R$ 90 mil e, de R$ 90 a R$ 120 mil), para permitir a comparação das alíquotas apresentadas pelo Simples (Lei n. 9.317/96). Para efeito de comparação dos sistemas, nem sempre a tabela apresenta as mesmas alíquotas do Simples federal (Lei n. 9.317/96), pois este trabalho considerou a média dos 12 meses anteriores e não o ano calendário. 90 Lei Geral das Microempresas e das Empresas de Pequeno Porte As empresas serão prejudicadas com a inclusão ou aumento destes impostos nas tabelas do Simples Nacional? O Estado de São Paulo, por exemplo, isentou as MEs do ICMS! E agora, como fica? A solução encontrada na Lei Geral está prevista no parágrafo 20 do artigo 18: § 20. Na hipótese em que o Estado, o Município ou o Distrito Federal concedam isenção ou redução do ICMS ou do ISS devido por microempresa ou empresa de pequeno porte, ou ainda determine recolhimento de valor fixo para esses tributos, na forma do § 18 deste artigo, será realizada redução proporcional ou ajuste do valor a ser recolhido, na forma definida em resolução do Comitê Gestor. Desta forma, compete aos Estados, Distrito Federal e Municípios criarem novas leis que revigorem os benefícios concedidos por eles até julho de 2007, pois, nos termos do art. 94 dos Atos das Disposições Constitucionais Transitórias de nossa Constituição Federal, as leis de incentivos até então vigentes foram expressamente revogadas.46 Mais uma vez, vale ressaltar que após várias simulações realizadas pelo Sebrae-SP, se mantidos os benefícios de ICMS no Estado de São Paulo, as MPEs terão significativa redução tributária em relação à Lei do Simples. Mesmo se considerarmos as formas de apuração das alíquotas do Simples Nacional. O Estado do Paraná, por exemplo, isentou as MPEs optantes pelo Simples Nacional do ICMS, cuja receita bruta acumulada nos 12 meses anteriores ao do período de apuração não ultrapasse R$ 360.000,00.47 Estados como Alagoas, Bahia, Pernambuco e Rio de Janeiro, também editaram leis de incentivo tributário às microempresas no sentido de reduzir o ICMS. 46 Art. 94 - Os regimes especiais de tributação para microempresas e empresas de pequeno porte próprios da União, dos Estados, do Distrito Federal e dos Municípios cessarão a partir da entrada em vigor do regime previsto no art. 146, III, “d”, da Constituição. 47 Lei nº 15.562, de 04 de julho de 2007 do Estado do Paraná. 91 Lei Geral das Microempresas e das Empresas de Pequeno Porte E o Estado de São Paulo reduziu o seu ICMS? Em 2009 o Estado de São Paulo também estabeleceu redução do ICMS às Microempresas (ME) optantes pelo Simples Nacional, participantes do Programa de Estímulo à Cidadania Fiscal do Estado de São Paulo que instituiu a Nota Fiscal Paulista (Lei Estadual n. 12.685/07). A redução do ICMS se dá por meio da Nota Fiscal Paulista, cujas aquisições de mercadorias permitem a geração de crédito deste imposto às MEs, optantes pelo Simples Nacional, com faturamento anual igual ou inferior a R$ 240 mil. O crédito é limitado ao valor do ICMS recolhido pela ME, no ano-calendário em que ocorreu a aquisição efetuada de estabelecimento fornecedor localizado neste Estado cuja atividade econômica preponderante seja a indústria ou o comércio atacadista. O valor do crédito será calculado por meio da multiplicação do valor da aquisição pelo IMC – Índice Médio de Crédito relativo ao mês da aquisição e será disponibilizado na forma, prazo e limites estabelecidos pela Secretaria da Fazenda Paulista. Com isso, dependendo dos créditos acumulados durante o mês, a ME poderá zerar o valor de ICMS constante no Simples Nacional e recolher alíquota reduzida. Uma empresa comercial, por exemplo, pode reduzir sua tributação significativamente. Vejamos: Pelo Simples Nacional a ME com receita bruta até R$ 120 mil se sujeita a alíquota de 4%. Entretanto, se obter créditos suficientes para zerar 1,25% de ICMS, percentual que compõe a alíquota de 4%, ela recolherá apenas 2,75% (4% - 1,25%). O mesmo ocorre na outra faixa. A ME com receita bruta entre R$ 120 mil e R$ 240 mil recolhe 5,47% pelo Simples Nacional. No entanto, se seus créditos anular o percentual de ICMS correspondente a 1,86%, recolherá apenas 3,61% no Simples Nacional. 92 Lei Geral das Microempresas e das Empresas de Pequeno Porte A Resolução SF-25, de 2-4-2009, estabeleceu o cronograma de implementação do Programa de Estímulo à Cidadania Fiscal do Estado de São Paulo às empresas fornecedoras cuja atividade preponderante seja indústria ou comércio atacadista, que poderão, a partir de 1º de abril de 2009, gerar crédito relativo ao programa de estímulo à cidadania fiscal do Estado de São Paulo a adquirente que seja empresa optante pelo simples nacional com receita bruta de até R$ 240.000,00. 9) SEGREGAÇÃO DAS RECEITAS POR ATIVIDADES O Simples Nacional, assim como o Simples da Lei n. 9.317/96, estabelece diferenças na tributação das MPEs que atuam no comércio, indústria e serviços. Como dissemos, a Lei Geral optou por um sistema que desse maior justiça tributária às MPEs. Para tanto, a segregação de suas receitas foi a medida encontrada para solucionar o problema. O comércio, a indústria e os serviços são tributados diferentemente. Além disso, houve a necessidade de desonerar algumas operações que não poderiam ser alvo da tributação pelo Simples Nacional. Este é o caso das receitas de exportação, da substituição tributária e, mais recentemente, também em relação a tributação monofásica (tributação concentrada em uma única etapa) e do ICMS antecipado com encerramento de tributação.48 Diante disso, o Simples Nacional estabelece que as MPEs devem segregar suas receitas, isto é, contabilizar separadamente suas receitas, a fim de que cada atividade seja tributada no justo limite de suas participações. Nesse sentido, o parágrafo 4º do artigo 18 dispôs que, para fim de pagamento pelo Simples Nacional, a MPE deverá considerar, destacadamente, as receitas decorrentes: I – as receitas decorrentes da revenda de mercadorias; 48 Mecanismos de tributação recepcionados pela Lei Geral da MPE em dezembro de 2008 pela Lei Complementar 128/08, a fim de impedir nova incidência. 93 Lei Geral das Microempresas e das Empresas de Pequeno Porte II – as receitas decorrentes da venda de mercadorias industrializadas pelo contribuinte; III – as receitas decorrentes da prestação de serviços, bem como a de locação de bens móveis; IV – as receitas decorrentes da venda de mercadorias sujeitas a substituição tributária e tributação concentrada em uma única etapa (monofásica), bem como, em relação ao ICMS, antecipação tributária com encerramento de tributação; V – as receitas decorrentes da exportação de mercadorias para o exterior, inclusive as vendas realizadas por meio de comercial exportadora ou da sociedade de propósito específico prevista no art. 56 da Lei Geral. 10) TABELAS DE TRIBUTAÇÃO POR ATIVIDADES Para efeito de tributação pelo Simples Nacional, as atividades comerciais, industriais, de locação de bens móveis e de prestação de serviços terão tabelas próprias,49 conforme as regras a seguir: A – Comércio: Anexo I; B – Indústria: Anexo II; C – Serviços listados abaixo: Anexo III (art. 18, §5º-B) I – creche, pré-escola e estabelecimento de ensino fundamental, escolas técnicas, profissionais e de ensino médio, de línguas estrangeiras, de artes, cursos técnicos de pilotagem, preparatórios para concursos, gerenciais e escolas livres, exceto as previstas nos incisos II e III do § 5o-D deste artigo; II – agência terceirizada de correios; 49 Veja esses anexos ao final desse trabalho, com a relação das atividades. 94 Lei Geral das Microempresas e das Empresas de Pequeno Porte III – agência de viagem e turismo; IV – centro de formação de condutores de veículos automotores de transporte terrestre de passageiros e de carga; V – serviços de instalação, de reparos e de manutenção em geral, bem como de usinagem, solda, tratamento e revestimento em metais; VI – transporte municipal de passageiros; VII – escritórios de serviços contábeis, observado o disposto nos §§ 22-B e 22-C deste artigo; VIII – Locação de bens móveis: Neste caso o contribuinte deverá deduzir da alíquota o percentual correspondente ao ISS previsto nesse Anexo; IX – Serviços de comunicação e de transportes interestadual e intermunicipal de cargas: Neste caso o contribuinte deverá deduzir da alíquota o percentual correspondente ao ISS e acrescer a parcela do ICMS prevista no Anexo I; X – Outros serviços não vedados expressamente pela Lei Geral. D – Construção de imóveis e engenharia em geral, serviços de paisagismo, decoração de interiores e serviços de vigilância, limpeza ou conservação: Anexo IV (art. 18, §5º-C); Atenção: A Contribuição Patronal do INSS das empresas tributadas pelo Anexo IV não está incluída no Simples Nacional e, portanto, deverá ser calculada e recolhida na forma convencional.50 E – Serviços listados abaixo: Anexo V (art. 18, §5º-D) I – cumulativamente administração e locação de imóveis de terceiros; 50 Regra de cálculo regulamentada pela IN n. 761, de 30 de julho de 2007. 95 Lei Geral das Microempresas e das Empresas de Pequeno Porte II – academias de dança, de capoeira, de ioga e de artes marciais; III – academias de atividades físicas, desportivas, de natação e escolas de esportes; IV – elaboração de programas de computadores, inclusive jogos eletrônicos, desde que desenvolvidos em estabelecimento do optante; V – licenciamento ou cessão de direito de uso de programas de computação; VI – planejamento, confecção, manutenção e atualização de páginas eletrônicas, desde que realizados em estabelecimento do optante; VII – empresas montadoras de estandes para feiras; VIII – produção cultural e artística; IX – produção cinematográfica e de artes cênicas; X – laboratórios de análises clínicas ou de patologia clínica; XI – serviços de tomografia, diagnósticos médicos por imagem, registros gráficos e métodos óticos, bem como ressonância magnética; XIV – serviços de prótese em geral. Atenção 1: O contribuinte deverá acrescer as alíquotas correspondentes ao ISS previstas no Anexo IV. Atenção 2: Com as alterações promovidas pela LC 128/2008, o INSS patronal encontra-se incluído nas alíquotas do Anexo V. Como podemos observar, várias atividades de serviços que estavam fora do Simples da Lei n. 9.317/96 foram admitidas no novo Simples Nacional. É certo, porém, que estas atividades tiveram tributação mais elevada em comparação àquelas que eram recepcionadas pela Lei do Simples federal. Não obstante, 96 Lei Geral das Microempresas e das Empresas de Pequeno Porte em grande parte dos casos, o Simples Nacional se mostra mais vantajoso que a tributação pelo lucro presumido, sistema pelo qual devemos fazer a comparação. Atenção: No entanto, recomendamos que cada empresa faça uma simulação para conferir qual o sistema apresenta maior economia tributária, além de avaliar outras circunstâncias relacionadas a atividade exercida e suas relações comerciais com seus clientes atacadistas ou varejistas. 11) A TRIBUTAÇÃO PELOS ANEXOS IV e V Sem dúvida essas tabelas apresentam carga tributária superior se compararmos com as demais. Basta verificarmos que o INSS patronal não compõe as alíquotas previstas no Anexo IV, embora também seja devido separadamente. Quanto ao Anexo V, é o ISS que não foi contemplado nas alíquotas cheias do Simples Nacional. Diante disso, deverá se somar às alíquotas o ISS correspondente à faixa de receita bruta prevista no Anexo IV. Além disso, o Anexo V apresenta escalonamento que aumenta a carga tributária da empresa conforme sua folha de pagamento e encargos seja menos expressiva em relação ao seu faturamento. Isto é, quanto menor for a sua folha de pagamento e encargos, maior será a alíquota do Simples Nacional. Empresa com folha de pagamento e encargos que seja igual ou superior a 40% de sua receita bruta, recolherá apenas 8% (mais o ISS do Anexo IV). Esta relação entre receita bruta e folha, denomina-se fator “r”. Observe que a variação do fator “r” implica no aumento considerável da alíquota (8% a 17,50%), conforme projeção para a primeira faixa de receita bruta acumulada (até R$ 120 mil): Receita Bruta em 12 meses (r)<0,10 0,10 = < (r) e (r) < 0,15 Até R$ 120.000,00 17,50% 15,70% 0,15 =< (r) 0,20 = < (r) 0,25 = < (r) 0,30 = < (r) 0,35 = < (r) e e e e e (r) < 0,20 (r) < 0,25 (r) < 0,30 (r) < 0,35 (r) < 0,40 13,70% 11,82% 10,47% 9,97% 8,80% (r) > = 0,40 8,00% 97 Lei Geral das Microempresas e das Empresas de Pequeno Porte Notadamente o Anexo V privilegia as empresas que possuem folha de pagamento e encargos significativos, sobretudo àquelas que igualam ou superam 40% de suas receitas brutas.51 A intenção do legislador foi fazer com que muitas empresas regularizem a retirada de pró-labore de seus sócios e, principalmente, a contratação formal e os reais salários pagos aos empregados. Não obstante, vale lembrar que as atividades enquadradas nos Anexos IV e V do Simples Nacional, estavam excluídas do antigo Simples federal. Portanto, mais uma vez alertamos você sobre a necessidade de analisar criteriosamente se o regime do Simples Nacional é realmente mais vantajoso para a sua empresa. 12) INCENTIVOS ÀS EXPORTAÇÕES E SUBSTITUIÇÃO TRIBUTÁRIA Como mencionamos, a Lei Geral prevê tratamento tributário mais justo às MPEs, sobretudo no que diz respeito às receitas de exportações e de substituição tributária52 dessas empresas. Nos termos do parágrafo 12 do art. 18, na apuração do montante devido no mês, o contribuinte que apure receitas de exportação e de substituição tributária terá direito a reduzir do valor a ser recolhido na forma do Simples Nacional, os percentuais referentes ao: a) PIS, Cofins e ICMS, em caso de revenda de produtos; e b) PIS, Cofins, ICMS e IPI, em caso de venda de mercadorias industrializadas. 51 Cálculo regulamentado pela Resolução CGSN n. 5, de 30 de maio de 2007. 52 “Substituição Tributária é um regime que consiste em obrigar alguém a pagar, através de lei, não apenas o imposto atinente à operação por ele praticada, mas também, o relativo à operação ou operações posteriores, ou seja, a lei altera a responsabilidade pelo cumprimento da obrigação tributária, conferindo à terceiro, que não aquele que praticou o fato gerador diretamente, mas que possui vinculação indireta com aquele que deu causa ao fato.” (Fonte: Cartilha de perguntas e respostas sobre substituição tributária – FIESP/CIESP - 2008). 98 Lei Geral das Microempresas e das Empresas de Pequeno Porte Exemplificando: a) Vejamos a situação de uma ME que esteja na primeira faixa do Simples Nacional. No mês anterior, apurou receita bruta de R$ 10.000,00, sendo que: R$ 6.000,00 foi proveniente de vendas internas e R$ 4.000,00 de exportação. Na apuração dos tributos devidos essa ME aplicará a alíquota de 4% sobre R$ 6.000,00 (vendas internas) e a alíquota de 2,01% sobre R$ 4.000,00 (exportação). Veja que, no caso da receita de exportação a alíquota de 4% foi reduzida de 0,74% (Cofins), 0,0% (PIS) e 1,25% (ICMS), totalizando 2,01%, conforme percentuais previstos na tabela abaixo: Anexo 1 Partilha do Simples Nacional – Comércio Receita Bruta em 12 meses (em R$) ALÍQUOTA IRPJ CSLL COFINS PIS/PASEP INSS ICMS Até 120.000,00 4,00% 0,00% 0,21% 0,74% 0,00% 1,80% 1,25% A mesma fórmula se aplica aos contribuintes que apurem receitas de substituição tributária. Encontra-se nesta situação as empresas que vendem produtos sujeitos à substituição tributária, como é o caso de refrigerantes, cervejas, tintas, autopeças etc. É claro que, neste caso, o contribuinte deverá reduzir somente o tributo objeto de substituição tributária. Isto é, se a substituição tributária for relativa ao ICMS, somente o percentual deste imposto deverá ser reduzido. b) Se a empresa vende mercadorias industrializadas, segue a mesma regra considerando o IPI. Com base nos mesmos valores de receita bruta acima, temos: Na apuração dos tributos devidos, essa ME aplicará a alíquota de 4,5% sobre R$ 6.000,00 (vendas internas) e a alíquota de 2,01% sobre R$ 4.000,00 (exportação). 99 Lei Geral das Microempresas e das Empresas de Pequeno Porte Veja que, no caso da receita de exportação, a alíquota de 4,5% foi reduzida de 0,5% (IPI), 0,74% (Cofins), 0,0% (PIS) e 1,25% (ICMS), totalizando 2,01%. Anexo II Partilha do Simples Nacional – Indústria Receita Bruta em 12 meses (em R$) ALÍQUOTA IRPJ CSLL COFINS PIS/PASEP INSS ICMS IPI Até 120.000,00 4,50% 0,00% 0,21% 0,74% 0,00% 1,80% 1,25% 0,50% Tributação monofásica e ICMS antecipado com encerramento de tributação A Lei Complementar n. 128/2008, também impediu nova incidência da tributação monofásica (tributação concentrada em uma única etapa) e do ICMS antecipado com encerramento de tributação. Como exemplos de “tributação monofásica” podemos citar o PIS e COFINS cobrados em uma única etapa – no topo da cadeia das seguintes atividades: a) Indústrias e importadoras de produtos farmacêuticos e de perfumaria constantes na Lei n. 10.147/00; e b) Fabricantes e importadoras de máquinas e veículos constantes na Lei n. 10.485/02. Portanto, nestes casos, a pequena empresa que adquirir tais produtos deverá segregar essas receitas e suprimir os percentuais relativos ao PIS e COFINS do Simples Nacional de modo a não sofrer nova tributação, uma vez que já foram recolhidos anteriormente pelas fornecedoras. 100 Lei Geral das Microempresas e das Empresas de Pequeno Porte 13) ICMS - UNIFICAÇÃO DE REGRAS PELA LC 128, DE 19/12/2008 13.1) DIFERENCIAL DE ALÍQUOTA NAS AQUISIÇÕES INTERESTADUAIS A LC 128/2008 veio sanar uma grande injustiça tributária impingida por muitos Estados às pequenas empresas optantes pelo Simples Nacional que fornecessem mercadorias a empresas localizadas em outras unidades federadas pelo excesso de diferencial de alíquota do ICMS. Tomava-se por base o diferencial entre o ICMS efetivamente recolhido no Estado de origem da mercadoria pela alíquota do Simples Nacional e a alíquota interna do ICMS no Estado de destino. Isso fez com que empresas adquirentes recolhessem altíssimas diferenças de ICMS, inviabilizando as negociações interestaduais; com efeito flagrantemente contrário ao pretendido pela Lei Geral. Felizmente, desde janeiro de 2009 unificou-se em todo o território nacional a regra de que essas aquisições devem observar as alíquotas interestaduais aplicáveis às empresas em geral (não optantes pelo Simples Nacional). Portanto, a empresa optante pelo Simples Nacional (contribuinte do ICMS) que remete mercadorias para empresa de outro Estado, mesmo que esta também esteja no Simples Nacional, passou-se a considerar a diferença entre a alíquota interna e a interestadual do ICMS, conforme a mesma regra aplicável às demais empresas não optantes pelo Simples Nacional. 101 Lei Geral das Microempresas e das Empresas de Pequeno Porte Veja os exemplos abaixo: Contribuinte do RJ Empresa contribuinte de São Paulo (Simples Nacional) Alíquota Interestadual Remetente da mercadoria 12% Adquirente da mercadoria Alíquota interna de São Paulo (regra geral) = 18% Cálculo: 18 – 12 = 6% (Diferencial de ICMS a ser recolhido em SP) Contribuinte do SP Empresa contribuinte do Espírito Santo (Simples Nacional) Alíquota Interestadual Remetente da mercadoria 7% Adquirente da mercadoria Alíquota interna do Espírito Santo (regra geral) = 17% Cálculo: 17 – 7 = 10% (Diferencial de ICMS a ser recolhido no ES) Atenção: Vale lembrar que a alíquota interestadual do ICMS nas negociações com contribuintes localizados nos Estados do Sul e Sudeste é de 12%, enquanto que para os contribuintes localizados nas Regiões Norte, Nordeste e Centro-Oeste e ao Estado do Espírito Santo, a alíquota é de 7%.53 São Paulo: O Estado de São Paulo já havia adotado este mecanismo de considerar a alíquota interestadual de 12% para as empresas optantes pelo Simples Nacional que forneciam para as empresas localizadas no território paulista desde abril de 2008 com a publicação do Decreto 52.858, de 02-04-2008. 53 Resolução SENADO FEDERAL n. 22 de 19.05.1989. 102 Lei Geral das Microempresas e das Empresas de Pequeno Porte 13.2) POSSIBILIDADE DE TRANSFERÊNCIA DE CRÉDITO DE ICMS Outra correção importante feita pela LC 123/2008 foi permitir que as pequenas empresas optantes pelo Simples Nacional transfiram créditos de ICMS às empresas contribuintes que estejam no regime periódico de apuração – RPA (isto é, são empresas não optantes pelo Simples Nacional). Com isso, as empresas que estão no RPA (geralmente as médias e grandes empresas) poderão se creditar do ICMS recolhido pela empresa fornecedora que esteja no Simples Nacional. A pequena empresa transfere a alíquota de ICMS do Simples Nacional nos percentuais que vão de 1,25% a 3,95%, conforme sua faixa de receita bruta verificada no mês anterior à venda. Agora, se uma pequena empresa vender algum produto para uma grande rede de supermercados irá conferir a esta empresa crédito de ICMS. Isso é o que dispõe o §1º do art. 23 da Lei Geral:54 § 1o As pessoas jurídicas e aquelas a elas equiparadas pela legislação tributária não optantes pelo Simples Nacional terão direito a crédito correspondente ao ICMS incidente sobre as suas aquisições de mercadorias de microempresa ou empresa de pequeno porte optante pelo Simples Nacional, desde que destinadas à comercialização ou industrialização e observado, como limite, o ICMS efetivamente devido pelas optantes pelo Simples Nacional em relação a essas aquisições. Esta foi uma reivindicação intensa dos empresários do setor de pequenas indústrias optantes pelo Simples Nacional, pois seus clientes (empresas no RPA) exigiam o crédito do ICMS ou altos descontos na operação para compensar a falta de crédito do imposto. 54 Dispositivo inserido pela LC 128/2008. 103 Lei Geral das Microempresas e das Empresas de Pequeno Porte Não é muito, mas foi o que se pôde fazer. Sem dúvida, isso ameniza em parte as dificuldades encontradas pelas pequenas empresas optantes pelo Simples Nacional que fornecem produtos e mercadorias para empresas que estão fora deste regime tributário. Importante esclarecer que a transferência de ICMS não será admitida nos seguintes casos: I – se a MPE estiver sujeita à tributação do ICMS no Simples Nacional por valores fixos mensais; II – se a MPE não informar sua alíquota no Simples Nacional na Nota Fiscal que emitir ao cliente; III – se houver isenção estabelecida pelo Estado ou DF que abranja a faixa de receita bruta a que a MPE estiver sujeita no mês da operação; IV – se a MPE optar pelo regime de caixa55 para apurar sua base de cálculo pelo Simples Nacional. 13.3) SUBSTITUIÇÃO TRIBUTÁRIA A LC 128/08 também foi muito feliz ao unificar a regra de substituição tributária do ICMS para todos Estados brasileiros. Até então, cada estado editava uma norma diferente de substituição tributária e isso trouxe grandes incertezas para as MPEs optantes pelo Simples Nacional. A nova regra começou a vigorar desde o início de 2009, conforme regulamentação dada pela Resolução CGSN 51/08.56 Sobre o assunto, a Receita Federal dá a seguinte orientação em seu trabalho “perguntas e respostas” questão n. 5.4:57 55 Desde 01/01/2009, as MPEs optantes pelo Simples Nacional podem, opcionalmente, utilizar a receita bruta total recebida no mês (regime de caixa), em substituição à receita bruta auferida (regime de competência), para fins da determinação da base de cálculo dos tributos devidos mensalmente nesse regime (Resolução CGSN n. 38/2008). 56 Acesse: <http://www.receita.fazenda.gov.br/Legislacao/Resolucao/2008/CGSN/Resol51.htm>. 57 Acesse: <http://www8.receita.fazenda.gov.br/SimplesNacional/sobre/perguntas.asp>. 104 Lei Geral das Microempresas e das Empresas de Pequeno Porte Nas operações com mercadorias sujeitas a substituição tributária o substituto tributário optante deverá recolher à parte do Simples Nacional o ICMS devido por substituição. O ICMS próprio, por sua vez, deverá ser recolhido dentro do Simples Nacional. Em relação ao ICMS devido por responsabilidade tributária, o valor do imposto devido por substituição tributária corresponderá à diferença entre: I – o valor resultante da aplicação da alíquota interna do ente detentor da competência tributária sobre o preço máximo de venda a varejo fixado pela autoridade competente ou sugerido pelo fabricante, ou sobre o preço a consumidor usualmente praticado; e II – o valor resultante da aplicação da alíquota de 7% sobre o valor da operação ou prestação própria do substituto tributário. 14) ISS – UNIFICAÇÃO DAS REGRAS NA RETENÇÃO NA FONTE Outra correção oportuna e necessária promovida pela LC 128/2008, foi a unificação das regras aplicáveis ao ISS na fonte em âmbito nacional. Vários municípios editaram normas aumentando o número de serviços sujeitos a retenção na fonte do ISS ou, pior ainda, obrigando as tomadoras de serviços a reterem o ISS na fonte caso os serviços fossem prestados por empresas optantes pelo Simples Nacional. Isso aumentou a carga tributária das pequenas empresas e foi na contramão do espírito da Lei Geral que é: desonerar e simplificar a tributação das empresas optantes pelo Simples Nacional. Os municípios podem instituir a retenção do ISS na fonte, desde que observem a Lei Complementar 116/2003 (Lei que traça as regras gerais de ISS em nível nacional). 105 Lei Geral das Microempresas e das Empresas de Pequeno Porte Além disso, as MPEs deverão atender a LC 128/2008 (art. 21, § 4º e seus incisos), entre os quais destacamos: I – A alíquota aplicável na retenção na fonte deverá corresponder ao percentual de ISS que a MPE efetivamente recolhe pelo Simples Nacional; II – A alíquota aplicável na retenção na fonte deverá ser informada na Nota Fiscal emitida à contratante; II – Tratando-se de início de atividade: a pequena empresa deverá aplicar a menor alíquota prevista em sua faixa. Se posteriormente apurar alguma diferença, deverá recolher no mês subsequente em guia própria; III – Na hipótese de ISS por valores fixos mensais, não há retenção na fonte; IV – Se a MPE não informar alíquota na NF, a tomadora dos serviços fará a retenção pela maior alíquota (5%). 15) MICROEMPRESA: SISTEMA ALTERNATIVO DE ICMS E ISS A Lei Geral possibilita ainda que Estados e Municípios adotem forma alternativa de recolhimento fixo mensal do ICMS e do ISS para as microempresas que aufiram, no ano-calendário anterior, receita bruta de até R$ 120.000,00. Assim, dispõe o § 18 do art. 18: Os Estados, o Distrito Federal e os Municípios, no âmbito de suas respectivas competências, poderão estabelecer, na forma definida pelo Comitê Gestor, independentemente da receita bruta recebida no mês pelo contribuinte, valores fixos mensais para o recolhimento do ICMS e do ISS devido por microempresa que aufira receita bruta, no ano-calendário anterior, de até R$ 120.000,00 (cento e vinte mil reais), ficando a microempresa sujeita a esses valores durante todo o ano-calendário. 106 Lei Geral das Microempresas e das Empresas de Pequeno Porte A lei, contudo, limita essa possibilidade desde que os valores fixos estabelecidos não excedam a 50% do maior recolhimento possível do tributo para a faixa de enquadramento prevista na tabela do Simples Nacional, respeitados os acréscimos decorrentes do tipo de atividade da empresa. 16) TRIBUTAÇÃO EM CASO DE EXCESSO DE RECEITA BRUTA Ultrapassado o limite proporcional de EPP no ano de início de atividade (R$ 200.000,00 multiplicados pelo número de meses compreendido entre o início da atividade e o final do respectivo ano-calendário, consideradas as frações de meses como um mês inteiro), a empresa deverá, obrigatoriamente, efetuar seu desenquadramento do Simples Nacional.5858 No entanto, a legislação apresenta duas situações de excesso de receita bruta: 1º) Se a receita bruta não ultrapassar o limite de 20%: Se o valor da receita bruta auferida durante o ano-calendário ultrapassar o limite de R$ 200.000,00 multiplicados pelo número de meses do período de atividade, a parcela de receita que exceder o montante assim determinado estará sujeita às alíquotas máximas previstas nos Anexos I a V, acrescidas de 20%. Efeitos da exclusão: Neste caso, os efeitos da exclusão do Simples Nacional se darão somente a partir do ano-calendário subsequente. Isto é, a partir do mês de janeiro do ano-calendário seguinte a empresa deverá apurar e recolher seus tributos por outra sistemática tributária (Lucro Real ou Lucro Presumido). 58 O excesso de receita e os motivos de exclusão do Simples Nacional estão regulamentados pelo Comitê Gestor nas Resoluções CGSN n. 4/2007 e 51/2008. 107 Lei Geral das Microempresas e das Empresas de Pequeno Porte 2º) Se a receita bruta ultrapassar o limite de 20%: Se o valor acumulado da receita bruta no ano-calendário for superior a R$ 240.000,00, multiplicados pelo número de meses desse período (ou seja, superior a 20% de R$ 200.000,00/mês), a empresa também estará excluída do Simples Nacional. Efeitos da exclusão: No entanto, neste caso a empresa deverá pagar a totalidade ou a diferença dos respectivos impostos e contribuições devidos de conformidade com as normas gerais de incidência, desde o primeiro mês de início de atividade, acrescidos, tão somente, de juros de mora, quando efetuado antes do início de procedimento de ofício. Isto é, a empresa deverá apurar sua tributação por outra sistemática tributária (Lucro Real ou Presumido) retroativamente ao início do ano-calendário. Atenção: Em ambos os casos é preciso verificar os sublimites estabelecidos pelos Estados em relação ao ICMS e ISS: Na hipótese de o Distrito Federal ou o Estado e os Municípios nele localizados adotarem os limites inferiores de receita bruta por conta de sua participação no PIB nacional, a parcela da receita bruta auferida durante o ano-calendário que ultrapassar o limite (proporcional) de R$ 100.000,00 ou R$ 150.000,00, respectivamente, multiplicados pelo número de meses do período de atividade, estará sujeita, em relação aos percentuais aplicáveis ao ICMS e ao ISS, à(s) alíquota(s) máxima(s) prevista(s) no(s) seu(s) respectivo(s) Anexo(s) (I a V), acrescida(s) de 20%. 17) RECOLHIMENTO DO SIMPLES NACIONAL Os tributos devidos, apurados na forma do Simples Nacional, deverão ser pagos: I – por meio de documento único de arrecadação, instituído pelo Comitê Gestor;59 59 DAS – Instituído pela Resolução CGSN n. 11, de 23 de julho de 2007. 108 Lei Geral das Microempresas e das Empresas de Pequeno Porte II – segundo códigos específicos, para cada espécie de receita discriminada; III – até o último dia útil da primeira quinzena do mês subsequente àquele em que houver sido auferida a receita bruta; IV – em banco integrante da rede arrecadadora credenciada pelo Comitê Gestor. Recolhimento por intermédio da matriz Na hipótese da MPE possuir filiais, o recolhimento dos tributos do Simples Nacional dar-se-á por intermédio da matriz. ISS retido na fonte Caso tenha havido a retenção na fonte do ISS, ele será definitivo e deverá ser deduzida a parcela do Simples Nacional a ele correspondente, que será apurada, tomando-se por base as receitas de prestação de serviços que sofreram tal retenção, não sendo o montante recolhido na forma do Simples Nacional objeto de partilha com os municípios.60 18) FORMA DE ADESÃO AO SISTEMA A opção da MPE no Simples Nacional se dará na forma a ser estabelecida em ato do Comitê Gestor, sendo irretratável para todo o ano-calendário.61 Para efeito de enquadramento no Simples Nacional, considerar-se-á ME ou EPP aquela cuja receita bruta no ano-calendário anterior ao da opção esteja compreendida dentro dos limites de R$ 240 mil para as MEs e de R$ 2,4 milhões para as EPPs. A opção deverá ser realizada até o último dia útil do mês de janeiro, produzindo efeitos a partir do primeiro dia do ano-calendário da opção. 60 Observe as regras previstas na Resolução CGSN n. 10, de 28 de junho de 2007. 61 Resolução CGSN n. 4, de 30 de maio de 2007 - Dispõe sobre a opção pelo Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas MEs e EPPs (Simples Nacional). 109 Lei Geral das Microempresas e das Empresas de Pequeno Porte Em caso de empresa recém-constituída, a opção produzirá efeitos a partir da data do início de sua atividade, desde que exercida nos termos, prazo e condições a serem estabelecidos no ato do Comitê Gestor. Do Simples ao Simples Nacional Foram consideradas inscritas no Simples Nacional as MEs e EPPs regularmente optantes pelo regime tributário de que trata a Lei n. 9.317/96, salvo as que estiverem impedidas de optar por alguma vedação imposta por esta Lei Geral. Anexo I Partilha do Simples Nacional – Comércio 110 Receita Bruta em 12 meses (em R$) ALÍQUOTA IRPJ CSLL COFINS PIS/PASEP CPP ICMS Até 120.000,00 4,00% 0,00% 0,00% 0,00% 0,00% 2,75% 1,25% De 120.000,01 a 240.000,00 5,47% 0,00% 0,00% 0,86% 0,00% 2,75% 1,86% De 240.000,01 a 360.000,00 6,84% 0,27% 0,31% 0,95% 0,23% 2,75% 2,33% De 360.000,01 a 480.000,00 7,54% 0,35% 0,35% 1,04% 0,25% 2,99% 2,56% De 480.000,01 a 600.000,00 7,60% 0,35% 0,35% 1,05% 0,25% 3,02% 2,58% De 600.000,01 a 720.000,00 8,28% 0,38% 0,38% 1,15% 0,27% 3,28% 2,82% De 720.000,01 a 840.000,00 8,36% 0,39% 0,39% 1,16% 0,28% 3,30% 2,84% De 840.000,01 a 960.000,00 8,45% 0,39% 0,39% 1,17% 0,28% 3,35% 2,87% De 960.000,01 a 1.080.000,00 9,03% 0,42% 0,42% 1,25% 0,30% 3,57% 3,07% De 1.080.000,01 a 1.200.000,00 9,12% 0,43% 0,43% 1,26% 0,30% 3,60% 3,10% De 1.200.000,01 a 1.320.000,00 9,95% 0,46% 0,46% 1,38% 0,33% 3,94% 3,38% De 1.320.000,01 a 1.440.000,00 10,04% 0,46% 0,46% 1,39% 0,33% 3,99% 3,41% De 1.440.000,01 a 1.560.000,00 10,13% 0,47% 0,47% 1,40% 0,33% 4,01% 3,45% De 1.560.000,01 a 1.680.000,00 10,23% 0,47% 0,47% 1,42% 0,34% 4,05% 3,48% De 1.680.000,01 a 1.800.000,00 10,32% 0,48% 0,48% 1,43% 0,34% 4,08% 3,51% De 1.800.000,01 a 1.920.000,00 11,23% 0,52% 0,52% 1,56% 0,37% 4,44% 3,82% De 1.920.000,01 a 2.040.000,00 11,32% 0,52% 0,52% 1,57% 0,37% 4,49% 3,85% De 2.040.000,01 a 2.160.000,00 11,42% 0,53% 0,53% 1,58% 0,38% 4,52% 3,88% De 2.160.000,01 a 2.280.000,00 11,51% 0,53% 0,53% 1,60% 0,38% 4,56% 3,91% De 2.280.000,01 a 2.400.000,00 11,61% 0,54% 0,54% 1,60% 0,38% 4,60% 3,95% Lei Geral das Microempresas e das Empresas de Pequeno Porte Anexo II Partilha do Simples Nacional – Indústria Receita Bruta em 12 meses (em R$) ALÍQUOTA IRPJ CSLL COFINS PIS/PASEP CPP ICMS IPI Até 120.000,00 4,50% 0,00% 0,00% 0,00% 0,00% 2,75% 1,25% 0,50% De 120.000,01 a 240.000,00 5,97% 0,00% 0,00% 0,86% 0,00% 2,75% 1,86% 0,50% De 240.000,01 a 360.000,00 7,34% 0,27% 0,31% 0,95% 0,23% 2,75% 2,33% 0,50% De 360.000,01 a 480.000,00 8,04% 0,35% 0,35% 1,04% 0,25% 2,99% 2,56% 0,50% De 480.000,01 a 600.000,00 8,10% 0,35% 0,35% 1,05% 0,25% 3,02% 2,58% 0,50% De 600.000,01 a 720.000,00 8,78% 0,38% 0,38% 1,15% 0,27% 3,28% 2,82% 0,50% De 720.000,01 a 840.000,00 8,86% 0,39% 0,39% 1,16% 0,28% 3,30% 2,84% 0,50% De 840.000,01 a 960.000,00 8,95% 0,39% 0,39% 1,17% 0,28% 3,35% 2,87% 0,50% De 960.000,01 a 1.080.000,00 9,53% 0,42% 0,42% 1,25% 0,30% 3,57% 3,07% 0,50% De 1.080.000,01 a 1.200.000,00 9,62% 0,42% 0,42% 1,26% 0,30% 3,62% 3,10% 0,50% De 1.200.000,01 a 1.320.000,00 10,45% 0,46% 0,46% 1,38% 0,33% 3,94% 3,38% 0,50% De 1.320.000,01 a 1.440.000,00 10,54% 0,46% 0,46% 1,39% 0,33% 3,99% 3,41% 0,50% De 1.440.000,01 a 1.560.000,00 10,63% 0,47% 0,47% 1,40% 0,33% 4,01% 3,45% 0,50% De 1.560.000,01 a 1.680.000,00 10,73% 0,47% 0,47% 1,42% 0,34% 4,05% 3,48% 0,50% De 1.680.000,01 a 1.800.000,00 10,82% 0,48% 0,48% 1,43% 0,34% 4,08% 3,51% 0,50% De 1.800.000,01 a 1.920.000,00 11,73% 0,52% 0,52% 1,56% 0,37% 4,44% 3,82% 0,50% De 1.920.000,01 a 2.040.000,00 11,82% 0,52% 0,52% 1,57% 0,37% 4,49% 3,85% 0,50% De 2.040.000,01 a 2.160.000,00 11,92% 0,53% 0,53% 1,58% 0,38% 4,52% 3,88% 0,50% De 2.160.000,01 a 2.280.000,00 12,01% 0,53% 0,53% 1,60% 0,38% 4,56% 3,91% 0,50% De 2.280.000,01 a 2.400.000,00 12,11% 0,54% 0,54% 1,60% 0,38% 4,60% 3,95% 0,50% 111 Lei Geral das Microempresas e das Empresas de Pequeno Porte Anexo III Partilha do Simples Nacional – Serviços e Locação de Bens Móveis Receita Bruta em 12 meses (em R$) ALÍQUOTA IRPJ CSLL COFINS PIS/PASEP CPP ISS Até 120.000,00 6,00% 0,00% 0,00% 0,00% 0,00% 4,00% 2,00% De 120.000,01 a 240.000,00 8,21% 0,00% 0,00% 1,42% 0,00% 4,00% 2,79% De 240.000,01 a 360.000,00 10,26% 0,48% 0,43% 1,43% 0,35% 4,07% 3,50% De 360.000,01 a 480.000,00 11,31% 0,53% 0,53% 1,56% 0,38% 4,47% 3,84% De 480.000,01 a 600.000,00 11,40% 0,53% 0,52% 1,58% 0,38% 4,52% 3,87% De 600.000,01 a 720.000,00 12,42% 0,57% 0,57% 1,73% 0,40% 4,92% 4,23% De 720.000,01 a 840.000,00 12,54% 0,59% 0,56% 1,74% 0,42% 4,97% 4,26% De 840.000,01 a 960.000,00 12,68% 0,59% 0,57% 1,76% 0,42% 5,03% 4,31% De 960.000,01 a 1.080.000,00 13,55% 0,63% 0,61% 1,88% 0,45% 5,37% 4,61% De 1.080.000,01 a 1.200.000,00 13,68% 0,63% 0,64% 1,89% 0,45% 5,42% 4,65% De 1.200.000,01 a 1.320.000,00 14,93% 0,69% 0,69% 2,07% 0,50% 5,98% 5,00% De 1.320.000,01 a 1.440.000,00 15,06% 0,69% 0,69% 2,09% 0,50% 6,09% 5,00% De 1.440.000,01 a 1.560.000,00 15,20% 0,71% 0,70% 2,10% 0,50% 6,19% 5,00% De 1.560.000,01 a 1.680.000,00 15,35% 0,71% 0,70% 2,13% 0,51% 6,30% 5,00% De 1.680.000,01 a 1.800.000,00 15,48% 0,72% 0,70% 2,15% 0,51% 6,40% 5,00% De 1.800.000,01 a 1.920.000,00 16,85% 0,78% 0,76% 2,34% 0,56% 7,41% 5,00% De 1.920.000,01 a 2.040.000,00 16,98% 0,78% 0,78% 2,36% 0,56% 7,50% 5,00% De 2.040.000,01 a 2.160.000,00 17,13% 0,80% 0,79% 2,37% 0,57% 7,60% 5,00% De 2.160.000,01 a 2.280.000,00 17,27% 0,80% 0,79% 2,40% 0,57% 7,71% 5,00% De 2.280.000,01 a 2.400.000,00 17,42% 0,81% 0,79% 2,42% 0,57% 7,83% 5,00% 112 Lei Geral das Microempresas e das Empresas de Pequeno Porte SERVIÇOS SUJEITOS A ESTA TABELA: – Atividades de locação de bens móveis, deduzindo-se da alíquota o percentual correspondente ao ISS; – Creche, pré-escola e estabelecimento de ensino fundamental, escolas técnicas, profissionais e de ensino médio, de línguas estrangeiras, de artes, cursos técnicos de pilotagem, preparatórios para concursos, gerenciais e escolas livres, exceto as previstas no anexo V; – Agência terceirizada de correios; – Agência de viagem e turismo; – Centro de formação de condutores de veículos automotores de transporte terrestre de passageiros e de carga; – Agência lotérica; – Serviços de instalação, de reparos e de manutenção em geral, bem como de usinagem, solda, tratamento e revestimento em metais; – Transporte municipal de passageiros; – Escritórios de serviços contábeis, desde que cumpram o disposto n. § 22-B do artigo 18 da Lei Geral. Também se sujeitam a este anexo: a –Todas as demais prestações de serviços que não tenham sido objeto de vedação expressa e que não constam dos anexos IV e V; b –Prestação de serviços de comunicação e Transportes interestadual e intermunicipal de cargas, deduzida a parcela correspondente ao ISS e acrescida a parcela correspondente ao ICMS prevista no Anexo I. 113 Lei Geral das Microempresas e das Empresas de Pequeno Porte Anexo IV Partilha do Simples Nacional – Serviços Receita Bruta em 12 meses (em R$) ALÍQUOTA IRPJ CSLL COFINS PIS/PASEP ISS Até 120.000,00 4,50% 0,00% 1,22% 1,28% 0,00% 2,00% De 120.000,01 a 240.000,00 6,54% 0,00% 1,84% 1,91% 0,00% 2,79% De 240.000,01 a 360.000,00 7,70% 0,16% 1,85% 1,95% 0,24% 3,50% De 360.000,01 a 480.000,00 8,49% 0,52% 1,87% 1,99% 0,27% 3,84% De 480.000,01 a 600.000,00 8,97% 0,89% 1,89% 2,03% 0,29% 3,87% De 600.000,01 a 720.000,00 9,78% 1,25% 1,91% 2,07% 0,32% 4,23% De 720.000,01 a 840.000,00 10,26% 1,62% 1,93% 2,11% 0,34% 4,26% De 840.000,01 a 960.000,00 10,76% 2,00% 1,95% 2,15% 0,35% 4,31% De 960.000,01 a 1.080.000,00 11,51% 2,37% 1,97% 2,19% 0,37% 4,61% De 1.080.000,01 a 1.200.000,00 12,00% 2,74% 2,00% 2,23% 0,38% 4,65% De 1.200.000,01 a 1.320.000,00 12,80% 3,12% 2,01% 2,27% 0,40% 5,00% De 1.320.000,01 a 1.440.000,00 13,25% 3,49% 2,03% 2,31% 0,42% 5,00% De 1.440.000,01 a 1.560.000,00 13,70% 3,86% 2,05% 2,35% 0,44% 5,00% De 1.560.000,01 a 1.680.000,00 14,15% 4,23% 2,07% 2,39% 0,46% 5,00% De 1.680.000,01 a 1.800.000,00 14,60% 4,60% 2,10% 2,43% 0,47% 5,00% De 1.800.000,01 a 1.920.000,00 15,05% 4,90% 2,19% 2,47% 0,49% 5,00% De 1.920.000,01 a 2.040.000,00 15,50% 5,21% 2,27% 2,51% 0,51% 5,00% De 2.040.000,01 a 2.160.000,00 15,95% 5,51% 2,36% 2,55% 0,53% 5,00% De 2.160.000,01 a 2.280.000,00 16,40% 5,81% 2,45% 2,59% 0,55% 5,00% De 2.280.000,01 a 2.400.000,00 16,85% 6,12% 2,53% 2,63% 0,57% 5,00% 114 Lei Geral das Microempresas e das Empresas de Pequeno Porte SERVIÇOS SUJEITOS A ESTA TABELA: – Construção de imóveis e obras de engenharia em geral, inclusive sob a forma de subempreitada, execução de projetos e serviços de paisagismo, bem como decoração de interiores; – Serviço de vigilância, limpeza ou conservação. Obs.: Em todos esses casos, o INSS patronal deverá ser calculado e recolhido separadamente nos termos da legislação comum aplicáveis às empresas que estão fora do Simples Nacional. Anexo V 1) Será apurada a relação (r) conforme abaixo: (r) = Folha de Salários incluídos encargos (em 12 meses) Receita Bruta (em 12 meses) 2) Nas hipóteses em que (r) corresponda aos intervalos centesimais da Tabela V-A, onde “<” significa menor que, “>” significa maior que, “=<” significa igual ou menor que e “>=” significa maior ou igual que, as alíquotas do Simples Nacional relativas ao IRPJ, PIS/Pasep, CSLL, Cofins e CPP corresponderão ao seguinte: 0,35=< (r) 0,20=< (r) 0,25=< (r) 0,30=< (r) e e e e e e (r) < 0,15 (r) < 0,20 (r) < 0,25 (r) < 0,30 (r) < 0,35 (r) < 0,40 17,50% 15,70% 13,70% 11,82% 10,47% 9,97% 8,80% 8,00% De 120.000,01 a 240.000,00 17,52% 15,75% 13,90% 12,60% 12,33% 10,72% 9,10% 8,48% De 240.000,01 a 360.000,00 17,55% 15,95% 14,20% 12,90% 12,64% 11,11% 9,58% 9,03% De 360.000,01 a 480.000,00 17,95% 16,70% 15,00% 13,70% 13,45% 12,00% 10,56% 9,34% De 480.000,01 a 600.000,00 18,15% 16,95% 15,30% 14,03% 13,53% 12,40% 11,04% 10,06% De 600.000,01 a 720.000,00 18,45% 17,20% 15,40% 14,10% 13,60% 12,60% 11,60% 10,60% 0,10=< (r) 0,15=< (r) Receita Bruta em 12 meses (em R$) (r)<0,10 Até 120.000,00 (r) >= 0,40 115 Lei Geral das Microempresas e das Empresas de Pequeno Porte De 720.000,01 a 840.000,00 18,55% 17,30% 15,50% 14,11% 13,68% 12,68% 11,68% 10,68% De 840.000,01 a 960.000,00 18,62% 17,32% 15,60% 14,12% 13,69% 12,69% 11,69% 10,69% De 960.000,01 a 1.080.000,00 18,72% 17,42% 15,70% 14,13% 14,08% 13,08% 12,08% 11,08% De 1.080.000,01 a 1.200.000,00 18,86% 17,56% 15,80% 14,14% 14,09% 13,09% 12,09% 11,09% De 1.200.000,01 a 1.320.000,00 18,96% 17,66% 15,90% 14,49% 14,45% 13,61% 12,78% 11,87% De 1.320.000,01 a 1.440.000,00 19,06% 17,76% 16,00% 14,67% 14,64% 13,89% 13,15% 12,28% De 1.440.000,01 a 1.560.000,00 19,26% 17,96% 16,20% 14,86% 14,82% 14,17% 13,51% 12,68% De 1.560.000,01 a 1.680.000,00 19,56% 18,30% 16,50% 15,46% 15,18% 14,61% 14,04% 13,26% De 1.680.000,01 a 1.800.000,00 20,70% 19,30% 17,45% 16,24% 16,00% 15,52% 15,03% 14,29% De 1.800.000,01 a 1.920.000,00 21,20% 20,00% 18,20% 16,91% 16,72% 16,32% 15,93% 15,23% De 1.920.000,01 a 2.040.000,00 21,70% 20,50% 18,70% 17,40% 17,13% 16,82% 16,38% 16,17% De 2.040.000,01 a 2.160.000,00 22,20% 20,90% 19,10% 17,80% 17,55% 17,22% 16,82% 16,51% De 2.160.000,01 a 2.280.000,00 22,50% 21,30% 19,50% 18,20% 17,97% 17,44% 17,21% 16,94% De 2.280.000,01 a 2.400.000,00 22,90% 21,80% 20,00% 18,60% 18,40% 17,85% 17,60% 17,18% 3) Somar-se-á a alíquota do Simples Nacional relativa ao IRPJ, PIS/Pasep, CSLL, Cofins e CPP apurada na forma acima a parcela correspondente ao ISS prevista no Anexo IV. SERVIÇOS SUJEITOS A ESTA TABELA – Cumulativamente administração e locação de imóveis de terceiros; – Academias de dança, de capoeira, de ioga e de artes marciais; – Academias de atividades físicas, desportivas, de natação e escolas de esportes; – Elaboração de programas de computadores, inclusive jogos eletrônicos, desde que desenvolvidos em estabelecimento do optante; 116 Lei Geral das Microempresas e das Empresas de Pequeno Porte – Licenciamento ou cessão de direito de uso de programas de computação; – Planejamento, confecção, manutenção e atualização de páginas eletrônicas, desde que realizados em estabelecimento do optante; – Empresas montadoras de estandes para feiras; – Produção cultural e artística; – Produção cinematográfica e de artes cênicas; – Laboratórios de análises clínicas ou de patologia clínica; – Serviços de tomografia, diagnósticos médicos por imagem, registros gráficos e métodos óticos, bem como ressonância magnética; – Serviços de prótese em geral. 117 Lei Geral das Microempresas e das Empresas de Pequeno Porte 130