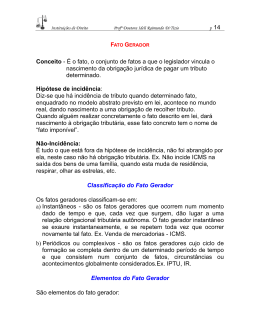

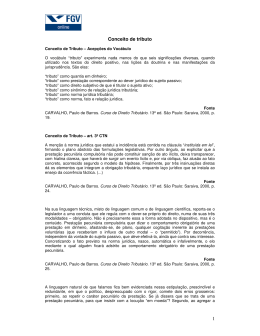

INTRODUÇÃO AO ESTUDO DA SUJEIÇÃO PASSIVA EM DIREITO TRIBUTÁRIO PROF. HELCONIO ALMEIDA 1- Substituição tributária e antecipação do fato gerador (ST/AFG) Objetivos: Revisão e crítica sobre a SUBSTITUIÇÃO TRIBUTÁRIA e sua relações com o FATO GERADOR ORDINÁRIO E O ANTECIPADO enquanto estudo prévio para um maior aprofundamento. Temas: 1- O regra matriz de incidência ou a norma tributária 2- A sujeição passiva no Direito Tributário Brasileiro 3- Contribuinte e responsável. “Contribuinte-substituto” ou “responsável por substituição” ? 4 - A substituição tributária. Teorias. 5- Antecipação total, parcial e retenção na fonte. 7 -O “Simples Nacional e a ST/AFG” 8 - Reflexões. A RMI ou NT? - - Regra Matriz de Incidência ou norma tributária “Norma jurídica em todos os sentidos com estrutura lógica –hipótese e consequência – geral e abstrata que enquadra um determinado fato econômico” A necessidade de não esquecermos que o seu consequente determina a existência de uma RELAÇÃO JURÍDICA Quais os aspectos que podemos analisar para entendê-la: Na hipótese > Material, espacial, temporal, e no consequente > pessoal ou subjetivo e quantitativo. Sendo uma relação jurídica... - Decorre da norma o direito subjetivo de um sujeito – U, E, DF e M - exigir de outro (C ou Resp) o cumprimento de uma prestação pecuniária ou não. Obrigação tributária principal e acessória. As diversas teorias. Obrigação e crédito. Um pequeno corte para refletirmos um pouco sobre... O SUJEITO PASSIVO é aquela pessoa que tendo relação direta ou indireta com o fato descrito na norma tributária responderá pela prestação nela descrita A necessária vinculação com o aspecto material A “capacidade contributiva do Sujeito Passivo é real ou presumida? O sujeito passivo no Direito Tributário Na Constituição Federal – (o art. 195, I e II) Limites constitucionais: vedação ao confisco (art. 150, IV,) capacidade contributiva objetiva/subjetiva (art. 145, §1º) direito de propriedade (art. 5º, XXII); estrita legalidade (art. 5°, II, e 150, I,); repartição da competência para instituir tributos; necessidade de observância das disposições de normas gerais (art. 146, II, ou III, “a”). O sujeito passivo no CTN O Código Tributário Nacional estabelece que: o sujeito passivo da obrigação principal é a pessoa obrigada ao pagamento de tributo ou penalidade pecuniária denominando de contribuinte, quando tenha relação pessoal e direta com a situação que constitua o respectivo fato gerador(RMI) e de responsável, quando, não sendo contribuinte, sua obrigação decorra de disposição expressa de lei.(NR) (Art. 121) Classificação Sujeição Passiva Indireta Substituição Transferência Sucessão Responsabilidade Solidariedade Rubens Gomes de Souza – primeira sistematização A responsabilidade tributária por transferência Exclusiva ou pessoal: devedor único; apenas o terceiro responde pelo débito. (Futebol) Plural ou concorrente: subsidiária: o devedor responde se for impossível o seu adimplemento pelo devedor principal; ou solidária: qualquer um pode ser obrigado ao pagamento integral da dívida;(Futsal) Sucessão, terceiros e infrações A “responsabilidade”por Substituição O Art. 128 do CTN: “... a lei pode atribuir de modo expresso a responsabilidade pelo crédito tributário a terceira pessoa, vinculada ao fato gerador da respectiva obrigação, excluindo a responsabilidade do contribuinte ou atribuindo-a a este em caráter supletivo do cumprimento total ou parcial da referida obrigação. - Há contradição com o art. 121? é possível manter outros tipos de relação com o fato gerador que não pessoal e direta? Aplica-se o Art. 128 em todos os casos de substituição ? - A lei instituidora do tributo apenas poderá eleger como responsável pessoa que mantenha relação indireta como o fato tributado? - Era possível ao legislador instituir novas hipóteses de substituição antes da CF/88? Classificação Sujeição Passiva Indireta Substituição Transferência Sucessão Responsabilidade Solidariedade Rubens Gomes de Souza – primeira sistematização Classificação Responsabilidade Solidariedade Sucessão Substituição Responsabilidade em sentido estrito Rubens Gomes de Souza – segunda sistematização Classificação Sujeição Passiva Contribuinte Substituto Uma idéia Terceiro Sucessão Infrações Teorias sobre a S T TEORIAS A substituição como uma especial forma de execução contra terceiros O substituto como um intermediário que arrecada por conta do Estado Uma representação legal de direito público A substituição como figura autônoma Teorias sobre a S T TEORIAS Sub-rogação em relação a dívida Como cessão de direito Obrigações final e instrumental Autêntico sujeito passivo Teorias sobre a S T TEORIAS O substituto como ficção (JBN) Obrigação de pagar tributo alheio Obrigação por presunção Sujeito passivo por indicação da lei Algumas outras idéias Contribuinte e responsável. “Contribuinte-substituto” ou “responsável por substituição” ? “quando escolhido o substituto legal tributário, só ele, ninguém mais, está obrigado a pagar o tributo” (STJ, REsp 309913/SC). ST e Antecipação do fato gerador -§ 7º da Constituição Federal A lei poderá atribuir a sujeito passivo de obrigação tributária a condição de responsável pelo pagamento de imposto ou contribuição, cujo fato gerador deva ocorrer posteriormente, assegurada a imediata e preferencial restituição da quantia paga, caso não se realize o fato gerador presumido. Interpretações Fato gerador presumido > teorias Pode transformar a natureza jurídica de um tributo ou o seu regime jurídico? Antecipações.... Antecipação total e a substituição - “A responsabilidade tributária por substituição ocorre quando um terceiro, na condição de sujeito passivo por especificação da lei, ostenta a integral responsabilidade pelo quantum devido a título de tributo. (STJ, Primeira sessão, EREsp 446955/SC). Antecipação parcial > não há ST . Fundamento legal > CTN, CF ou LO? Antecipação total sem substituição. O complicado “simples nacional”. Qual a sua natureza jurídica? E o seu regime jurídico? Novo tributo ou diversas incidências? Inclui ou não os tributos indicados? A guisa de conclusão “O fato gerador presumido, por isso mesmo, não é provisório, mas definitivo, não dando ensejo a restituição ou complementação do imposto pago, senão, no primeiro caso, na hipótese de sua não-realização final. “Admitir o contrário valeria por despojar-se o instituto das vantagens que determinaram a sua concepção e adoção, como a redução, a um só tempo, da máquina-fiscal e da evasão fiscal a dimensões mínimas, propiciando, portanto, maior comodidade, economia, eficiência e celeridade às atividades de tributação e arrecadação.” (Cláusula 2ª do Convênio ICMS 13/97) Alguns questionamentos (???) A identidade de argumentos para conclusão diversa O alargamento da base A insegurança jurídica ADIn 1.851-4/AL X ADIn 2.77/SP e ADIn 2.675/PE Para concluir... “O advento do pensar, coisa do pensamento, é uma fonte de alegria para o espírito. Assim se exerce uma ciência feliz – única que vale a pena”(José Souto Maior Borges) [email protected]

Baixar