Atualização do ICMS Alterações ocorridas no período de 2009 1 Leilão Fiscal Leilão é a modalidade de licitação entre quaisquer interessados para a venda de bens móveis inservíveis para a administração ou de produtos legalmente apreendidos ou penhorados. O leilão também pode ser utilizado para a alienação de bens imóveis prevista, a quem oferecer o maior lance, igual ou superior ao valor da avaliação. (Celso Antonio Bandeira de Melo) 2 O titular da Inspetoria de Fiscalização de Mercadorias em Trânsito encaminhará à Secretaria de Administração do Estado da Bahia – SAEB as mercadorias abandonadas, exceto as que serão objeto da doação, para: I - incorporação ao patrimônio do Estado. II - alienação em leilão. • Art. 949-B do RICMS/BA. 3 Benefício Fiscal é um tratamento especial que a Administração dispensa a certas operações e/ou prestações implicando em desagravamento fiscal através de isenção, redução de base de cálculo, dispensa do pagamento ou diferimento. 4 Isenção • Aquisição de tratores por pequenos agricultores A partir de 21/01/2009 a aquisição de tratores de até 75CV realizada por pequenos agricultores no âmbito do Programa Nacional Trator Popular. Art. 27, II, “g”do RICMS/BA. 5 • Veículo automotor para ser dirigido por deficiente físico A partir de 12/08/2009, o benefício previsto para veículo destinado a uso de deficiente físico somente se aplica a veículo automotor novo cujo preço de venda ao consumidor sugerido pelo fabricante, incluídos os tributos incidentes, não seja superior a R$ 70.000,00 (setenta mil reais) Art. 27, IV, “b” do RICMS/BA. 6 • Importação e remessas ou vendas relacionadas com lojas francas, missões diplomáticas..... A partir de 12/08/2009, as entidades sem fins lucrativos, ativas no fomento, na coordenação ou na execução de programas de pesquisa científica e tecnológica ou de ensino, devidamente credenciadas pelo Conselho Nacional de Desenvolvimento Científico e Tecnológico – CNPq (Conv. ICMS 77/09). Art. 28, VII-A, “a”,7 do RICMS/BA. 7 • Inseticidas e outros produtos combate à dengue destinados ao A partir de 07/05/2009 nas entradas decorrentes de importação do exterior de inseticidas, pulverizadores e outros produtos destinados ao combate à dengue, malária e febre amarela, sem similar produzido no país, sendo que a ausência de similaridade será atestada por órgão federal competente ou por entidade representativa do setor de abrangência nacional. Art. 28, XXVI do RICMS/BA. 8 • Produtos resultantes dos cursos práticos promovidos pelo SENAC A partir de 07/05/2009, nas saídas dos produtos resultantes das aulas práticas dos cursos profissionalizantes ministrados pelo Serviço Nacional de Aprendizagem Comercial (SENAC) (Conv. ICMS 11/93) Art. 32, XI-A do RICMS/BA. 9 Redução da Base de Cálculo • Importação de Caminhão guindaste • A partir de 28/07/2009 Nas operações de importação do exterior de caminhão guindaste, NCM 8705.10, sem similar nacional, sendo que a ausência de similaridade será atestada por órgão federal competente ou por entidade representativa do setor produtivo de máquinas, aparelhos e equipamentos, com abrangência em todo o território nacional, de forma que a carga tributária seja equivalente a 7% (sete por cento). Art. 85-B do RICMS/BA. 10 • Equipamentos de Informática • A partir de 1º de abril de 2009: – Nas operações internas com aparelhos e equipamentos de processamento de dados e seus periféricos (“hardware”), inclusive automação, bem como com suprimentos de uso em informática para armazenamento de dados e impressão, indicados no Anexo 5-A, de forma que a carga tributária incidente corresponda a 7%;" Inciso V, art. 87 do RICMS/BA. 11 Computadores e Notebooks • A partir de 1º de abril Nas operações internas com – Computador de mesa e – Notebook • Carga tributária incidente corresponda a 12%;" – Art. 87, XLIV do RICMS/BA 12 Produtos de ótica • A partir de 1º de junho Nas operações internas – Constantes nas posições da NCM abaixo indicadas, de forma que a carga tributária incidente corresponda a um percentual efetivo de 14,6 % (quatorze inteiros e seis décimos por cento): Art. 87, XL do RICMS/BA 13 • CÓDIGO NCM • DESCRIÇÃO • 9001.30.00 • lentes de contato (a partir de 12/08/09) • lentes para óculos • armações para óculos e artigos semelhantes, e suas partes. • 9001.40 e 9001.50 • 9003 • 9004 • óculos para correção, proteção ou outros fins, e artigos semelhantes 14 Etilenoglicol • A partir de 09 de junho de 2009. • Operações interestaduais Etilenoglicol (MEG), classificado no código 2905.31.00 da NCM, calculando-se a redução em 100% (cem por cento)(Conv. ICMS 159/08). Art. 87, XLIII do RICMS/BA 15 Condições para aplicação do benefício: a) O produto deve se destinar exclusivamente à fabricação de resinas poliéster a serem utilizadas na produção de recipientes PET (polietileno tereftalato), filmes, fibras e filamentos. b) As operações devem estar vinculadas aos contratos celebrados a partir de 01/01/2009, observando-se os critérios e procedimentos definidos em Termo de Acordo a ser firmado com o titular da Diretoria de Administração Tributária da região do domicílio fiscal do contribuinte. – Art. 87, XLIII, “a” e “b” do RICMS/BA 16 Produtos resultantes do abate de aves e de gado bovino, bufalino e suíno A partir de 09/06/2009. Nas operações internas Alcance do benefício: produtos não comestíveis, exceto couro, realizadas por abatedouro que atenda as disposições da legislação sanitária federal e estadual. Percentual de redução: 100% (cem por cento), Art. 87, XLV do RICMS/BA 17 Crédito Presumido • Lagosta e camarão • Alcance: criador e produtor de lagosta e camarão, inscrito no cadastro de contribuintes do ICMS deste Estado (CAD-ICMS), • Operações: operações internas e interestaduais, • Percentual de redução: 75% (setenta e cinco por cento) do imposto destacado no documento fiscal, • A utilização do benefício constitui opção do contribuinte em substituição ao uso de quaisquer créditos decorrentes de aquisição de mercadorias ou utilização de serviços nas etapas anteriores • Art. 96, XXVI do RICMS/BA 18 • Lagosta e camarão • Elevação do percentual de redução • O percentual previsto no inciso XXVI do caput poderá ser elevado para até 99% (noventa e nove por cento), mediante celebração de termo de acordo com a Secretaria da Fazenda, que condicionará a fruição do benefício à realização de investimentos e geração de novos empregos. Art. 96, § 8º do RICMS/BA 19 Dispensa do Pagamento Foi atribuída a dispensa do pagamento do imposto referente à substituição tributária, desde que os produtos abaixo sejam fabricados em estabelecimentos situados no Estado da Bahia atendidas a algumas condições estabelecidas: Iogurte, NCM 0403.10.00, • O estabelecimento produtor deve atender às disposições da legislação sanitária federal e estadual. • Produtos cerâmicos – Deve ser usado em construção civil e em cuja fabricação seja utilizada como matéria-prima argila ou barro cozido. • Art. 353 § 7º,I e II 20 Alíquota - Veículo de outro Estado em trânsito na Bahia 21 Veículo de fora do Estado em trânsito na Bahia. Considera-se operação interna para aplicação da alíquota: • o abastecimento de combustíveis, • o fornecimento de lubrificantes, no conserto ou reparo de veículo • a venda de componentes • e o emprego de partes, peças e outras mercadorias Art. 50§ 2º do RICMS/BA. 22 Crédito Fiscal Acumulado Decorre dos créditos obtidos em razão de operações de saídas realizadas com desoneração do imposto e que tiveram autorização para manter o imposto incidente em operação de entrada . O crédito fiscal acumulado requer procedimentos especiais para sua escrituração (inclusive livros exclusivos) e apropriação. É um meio de controle estabelecido pela Administração Art. 108-A do RICMS/BA. 23 De acordo com o destinação que o contribuinte dê ao crédito acumulado do ICMS, a Administração fazendária impõe determinadas exigências, que vão do mero controle pelo próprio interessado à necessidade de autorização pelo Secretário da Fazenda, para que possa utilizá-lo. Uma vez que não haja débitos constituídos o contribuinte poderá transferir o crédito acumulado do ICMS para outro contribuinte. Art. 108-a do RICMS/Ba. 24 Para que seja efetivada transferência a outro contribuinte para pagamento de auto de infração ou de denúncia espontânea de até R$120.000,00 (cento e vinte mil reais), há necessidade de autorização: – – Do inspetor fazendário do domicílio do contribuinte e, no âmbito da DAT METRO, do titular da coordenação de processos Art. 108-a§ 3º do RICMS/BA 25 Credenciamento para não pagamento na Fronteira Credenciamento para empresas com menos de 6 meses de atividade Autoridade competente: O titular da Diretoria de Administração Tributária da região do domicílio fiscal do contribuinte Critérios: Informações acerca do investimento e capacidade contributiva do contribuinte que assegure o cumprimento da obrigação relativa à antecipação tributária. Art. 125, § 7º - A do RICMS/BA. 26 Nota Fiscal Eletrônica Obrigatoriedade A Nota Fiscal Eletrônica - NF-e poderá ser utilizada em substituição à Nota Fiscal modelo 1 ou 1-A pelos contribuintes: • do Imposto sobre Produtos Industrializados - IPI • ou Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre a Prestação de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação – ICMS (Ajuste SINIEF 07/05). Art. 231-A do RICMS/BA. 27 Para fins de obrigatoriedade do uso da NF-e, deve-se considerar o código da CNAE principal do contribuinte, bem como os secundários, conforme conste ou, por exercer a atividade, deva constar em seus atos constitutivos ou em seus cadastros, junto ao Cadastro Nacional de Pessoas Jurídicas (CNPJ) da Receita Federal do Brasil (RFB) e no cadastro de contribuinte do ICMS de cada unidade federada. Art. 3º do Protocolo 42/2009. 28 Obrigatoriedade da NF-e atividade que exerça. independente da Quando o contribuinte realizar operações destinadas a : I – Administração Pública direta ou indireta, inclusive empresa pública e sociedade de economia mista, de qualquer dos Poderes da União, dos Estados, do Distrito Federal e dos Municípios; II – destinatário localizado em unidade da Federação diferente daquela do emitente, exceto, a critério de cada UF, se o contribuinte emitente for enquadrado exclusivamente nos códigos da CNAE relativos às atividades de varejo. Cláusula segunda do Protocolo 42/2009 29 • Atividades agropecuárias A partir de 1º de janeiro de 2010. Possibilidade de instituir a obrigatoriedade de emissão da Nota Fiscal Eletrônica - NF-e, modelo 55, em substituição a Nota Fiscal, modelo 1 ou 1A, para os contribuintes enquadrados nos códigos das divisões 01, 02 e 03 da Classificação Nacional de Atividades Econômicas – CNAE, relativos a atividades agropecuárias. Cláusula terceira do Protocolo 42/2009 30 Prazos Ficam mantidas as obrigatoriedades e prazos estabelecidos no Protocolo ICMS 10/07, de 18 de abril de 2007. Cláusula quinta do Protocolo 42/2009 31 Necessidade da realização de Testes Para emissão da NF-e, antes da concessão de uso o contribuinte deverá, realizar os testes no ambiente disponibilizado pela Secretaria da Fazenda – SEFAZ. Art. 231-B e 231-f, II do RICMS/BA. 32 Vedação para utilização de documento fiscal em outra modalidade: Ao contribuinte obrigado à emissão de Nota Fiscal eletrônica não é permitido emitir nota fiscal modelo 1 ou 1-A, salvo quando autorizado pelo fisco. Art. 231-B § 2º do RICMS/BA 33 Destinatário não usuário da NF-e Quando contribuinte usuário do sistema de emissão de NF-e remeter mercadorias para destinatário que não for usuário do sistema, este último poderá efetuar a escrituração da operação com base nas informações contidas no DANFE, que deverá ser mantido em arquivo e apresentado ao fisco sempre que solicitado. Art. 231-g e 231-I do RICMS/BA. 34 Cancelamento da NF-e em prazo superior ao determinado em Ato COTEPE Para que haja o cancelamento da NF-e em prazo superior ao estabelecido em Ato COTEPE é necessário que seja efetuado requerimento dirigido ao inspetor da circunscrição fiscal do contribuinte, circunstanciando os motivos da solicitação. Parágrafo único do art. 231-k do RICMS/BA 35 • Desobrigados do uso da NF-e – Para algumas empresas, até o dia 31/08/2009, não está se aplicando a obrigatoriedade do uso da NF-e. • Atacadistas de cigarro – Condições: o valor das operações com cigarros não tenha ultrapassado 5% (cinco por cento) do valor total das saídas do exercício anterior. Art. 231-P, § 2º,III do RICMS/BA 36 • Atacadistas de bebidas • Condições: • o valor das operações com bebidas não tenha ultrapassado o seguinte percentual do valor total das saídas do exercício anterior: – a) 10% (dez por cento), tratando-se de contribuinte que somente possua estabelecimentos localizados no Estado da Bahia e que não realize operações interestaduais com os referidos produtos; – b) 5% (cinco por cento) para os demais contribuintes. Art. 231-P, § 2º, III-A do RICMS/BA. 37 • Formulário de Segurança (Vedação) A partir de 1º de agosto de 2009, fica vedado ao fisco autorizar Pedido de Aquisição de Formulário de Segurança – PAFS de que trata a cláusula quinta do Convênio ICMS 58/95, quando os formulários se destinarem à impressão de DANFE, sendo permitido aos contribuintes utilizarem os formulários autorizados até o final do estoque. Art. 231-P, § 3º do RICMS/BA 38 Escrituração Fiscal Digital • A escrituração Fiscal Digital (EFD) substitui a escrituração e impressão dos seguintes livros: – I - Registro de Entradas; – II - Registro de Saídas; – III - Registro de Inventário; – IV - Registro de Apuração do ICMS. Art. 897-A do RICMS/BA. 39 • Obrigatoriedade: – A partir de 01 de janeiro de 2009, a EFD passou a ser obrigatório para os estabelecimentos dos contribuintes do ICMS inscritos no cadastro estadual, relacionados no anexo V do Protocolo ICMS 77/08.(site CONFAZ) • Art. 897-B do RICMS/BA. 40 • Faculdade: • – Os contribuintes localizados neste estado, que não estejam obrigados à EFD têm direito de optar por esse tipo de escrituração, mediante requerimento dirigido ao titular da GEAFI – Gerência de Automação Fiscal. Importante observar que a opção será em caráter irretratável. Art. 897,Parágrafo único. 41 Substituição Tributária – regime pelo qual é atribuído a pessoa que não praticou o fato gerador da obrigação tributária a responsabilidade pelo pagamento do tributo. O Estado da Bahia constantemente celebra acordos com outros Estados para que os remetentes de mercadorias para contribuintes deste Estado, efetue a retenção do ICMS, no ato da venda, responsabilizando-se pelo efetivo pagamento. É a substituição por antecipação. 42 Novos Produtos • Tintas e vernizes • tintas, vernizes, ceras de polir, massas de polir, xadrez, piche, impermeabilizantes, removedores, solventes, essências de terebintina, secantes, catalisadores, corantes e demais mercadorias da indústria química a seguir especificadas, obedecida a respectiva codificação segundo a NCM (Conv. ICMS 74/94): • A redação foi modificada para excluir o aguarrás, a partir de 09/04/2009. – Art. 353,II, 16 do RICMS/BA 43 • Argamassa não está na ST • Preparações iniciadoras ou aceleradoras de reação, preparações catalíticas, aglutinantes, aditivos, agentes de cura para aplicação em tintas, vernizes, bases, cimentos, concretos, rebocos e argamassas - 3815, 3824; – Art. 353,II, 16 do RICMS/BA 44 • MVA aplicável a Tintas e vernizes : • Produtos relacionados nos subitens 16.1 a 16.9 – Alíquota interestadual - 7% • MVA - 51,27 % • Alíquota interestadual - 12% • MVA - 43,14% 45 • MVA aplicável a Tintas e vernizes : • Produtos relacionados no 16.10 – Alíquota interestadual 7% • MVA - 68,08% – Alíquota interestadual – 12% • MVA - 59,04% 46 • – Bebidas vermutes e outros vinhos de uvas frescas aromatizados por plantas ou substâncias aromáticas, classificados na posição NCM 2205; – classificadas na posição NCM 2208, com exceção de: – aguardente de cana (caninha), – aguardente de melaço (cachaça), Art. 353, II, 2.1 e 2.2 do RICMS/BA. 47 Bombom de chocolate – Redação anterior (De 18/07/00 a 31/01/09) • "8.5 - chocolate em barras, blocos, tabletes, paus ou sob a forma de outras preparações de confeitaria, recheados ou não, desde que prontas para o consumo - NCM 1704.90.10, 1806.31.10, 1806.31.20, 1806.32.10, 1806.32.20 e 1806.90.00;" Art. 353, II, 8.5 do RICMS/BA. 48 Bombom de chocolate – Redação atual (a partir de 1º/02/2009) • "8.5 - chocolate em barras, blocos, tabletes, paus ou sob a forma de ovo de páscoa, bombons ou outras preparações de confeitaria, recheados ou não, desde que prontas para o consumo - NCM 1704.90.10, 1806.31.10, 1806.31.20, 1806.32.10, 1806.32.20 e 1806.90.00;” Art. 353, II, 8.5 do RICMS/BA 49 • Excluídos da ST (a partir de 1º/01/2009) • - Gomas de mascar - NCM 1704.10.00; • - bombons, balas, caramelos, confeitos, pastilhas e dropes - NCM 1704.90.10, 1704.90.20 e 1806.90.00; • - pirulitos - NCM 1704.90.90; • Art. 353, II, 8.2, 8.3, 8.4 do RICMS/BA 50 Mudança na base de cálculo para as operações de marketing direto A partir de 28/07/2009 Não existindo o preço de tabela ou preço sugerido, a base de cálculo será o valor da operação acrescido dos valores correspondentes a seguros, fretes, carretos, IPI e outros encargos cobrados ou transferíveis ao adquirente, adicionando-se ao montante a margem de valor adicionado (MVA) de 60% (sessenta por cento) relativa às operações subseqüentes. Art. 379, § 4º do RICMS/BA. 51 Inaplicabilidade da Consignação Mercantil As disposições previstas para consignação mercantil artigo não se aplicam às operações sujeitas ao diferimento ou ao regime de substituição tributária por antecipação, exceto nas operações internas em que a fase de tributação já tenha sido encerrada. Art. 409,§ 5º do RICMS/BA. 52 Devolução de Mercadorias por não obrigados à emissão de Documento Fiscal 53 Nas devoluções de mercadorias realizadas por produtor, extrator ou essoas não obrigadas à emissão de nota fiscal, o contribuinte, poderá emitir Nota Fiscal de Entrada e obter na referida nota ou em documento apartado, declaração assinada pela pessoa que efetuar a devolução, com indicação do motivo da devolução, fazendo constar a espécie e o número do seu documento de identidade; Art. 653 do RICMS/BA. 54 Tratando-se de devoluções ocorridas no estabelecimento, o contribuinte poderá, mediante autorização do inspetor fazendário, emitir uma única nota fiscal de entrada englobando todas as devoluções ocorridas durante a semana. Art.653, § 3º-A do RICMS/BA. 55 Construção civil Tratamento tributárias Simplificado para obrigações Quem pode pleitear: contribuinte do ICMS regularmente inscrito no cadastro do Estado da Bahia. Aplicabilidade do tratamento: apuração do imposto e cumprimento das obrigações tributárias acessórias. Como se efetiva o pleito: Através de termo de acordo celebrado com o diretor de administração tributária da região do seu domicílio fiscal. Art. 542-A do RICMS/BA. 56 Em que consiste o tratamento simplificado: O tratamento simplificado de que trata o consiste na apuração do imposto nas aquisições interestaduais de mercadorias, reduzindo-se a base de cálculo de tal forma que a carga tributária seja equivalente a 3% (três por cento) do valor da operação, vedada a utilização de quaisquer créditos fiscais. Art. 542-B do RICMS/BA. 57 • Vedação do tratamento simplificado O tratamento simplificado não poderá ser aplicado nas seguintes situações: No retorno de mercadoria procedente de canteiro de obras localizado em outra unidade da Federação e pertencente ao mesmo titular. Nas operações de importação de mercadorias do exterior. Nas operações sujeitas a antecipação tributária que encerra a fase de tributação. Parágrafo único do Art. 542-B e 542-F, I e II do RICMS/BA. 58 • Nos pagamentos do diferença de alíquota. ICMS relativo à – Nessas situações também é permitido que seja aplicado o tratamento simplificado. Parágrafo único do Art. 542-B do RICMS/BA. 59

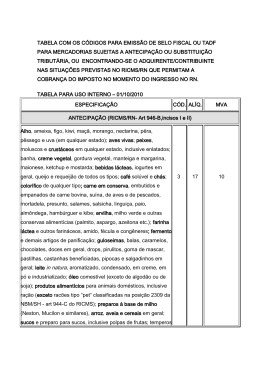

Baixar