Sistema de Pagamentos Brasileiro

Setembro

2009

Setembro dede

2009

Deban – Departamento de Operações Bancárias e de Sistema de Pagamentos

Banco Central do Brasil – Departamento de Operações Bancárias e de Sistema de Pagamentos

Setembro de 2009

SISTEMA DE PAGAMENTOS BRASILEIRO

Índice

Introdução ...........................................................................................................................................

1.

2.

3.

1

Aspectos institucionais

1.1 - Aspectos legais ............................................................................................................

1

1.2 - O papel dos intermediários financeiros .....................................................................

3

1.3 - O papel do banco central ...........................................................................................

4

1.4 - O papel de outras entidades públicas e privadas .....................................................

5

Instrumentos de pagamento utilizados por não-bancos

2.1 – Pagamentos em espécie .............................................................................................

5

2.2 – Pagamentos sem utilização de papel-moeda (non-cash) ........................................

6

2.2.1 – Transferências de crédito .....................................................................................

7

2.2.2 – Cheques ..............................................................................................................

7

2.2.3 – Cartões de crédito ................................................................................................

7

2.2.4 – Cartões de débito .................................................................................................

8

2.2.5 – Cartões de lojista ...................................................................................................

8

2.2.6 – Cartões com valor armazenado (charge cards)...................................................

8

2.2.7 – Débitos diretos .....................................................................................................

9

Sistemas de liquidação

3.1 – Visão geral dos sistemas de liquidação .................................................................... 10

3.2 – Sistemas de liquidação de transferências de fundos interbancárias . ................... 10

3.2.1 - Sistema de Transferência de Reservas - STR .....................................................

11

3.2.2 - Sistema de Transferência de Fundos – Sitraf ......................................................

15

3.2.3 - Centralizadora da Compensação de Cheques - Compe......................................

17

3.2.4 – Sistema de Liquidação Diferida das Transferências Interbancárias de

Ordens de Crédito - Siloc ...................................................................................

17

3.3 - Sistemas de liquidação de operações com títulos, valores mobiliários, derivativos e câmbio interbancário ........................................................................................

18

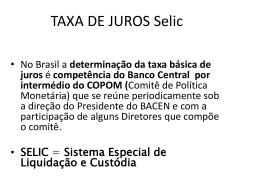

3.3.1 - Sistema Especial de Liquidação e Custódia – Selic ...........................................

21

3.3.2 - Cetip ......................................................……………………................................

22

3.3.3 - BM&FBOVESPA - CBLC .................................…………………………………..

24

3.3.4 – BM&FBOVESPA - Câmara de Ativos ................................................................

26

3.3.5 –BM&FBOVESPA - Câmara de Derivativos .........................................................

27

3.3.6 – BM&FBOVESPA - Câmara de Câmbio .............................................................

29

4.

Rede do Sistema Financeiro Nacional – RSFN .......................................................................

30

5.

Dados estatísticos

Tabela 1 – Dados estatísticos básicos ..................................................................................

31

Tabela 2 – Meios de liquidação utilizados por não-bancos ..................................................

31

Tabela 3 – Meios de liquidação utilizados por instituições bancárias ...................................

32

Tabela 4 – Estrutura do sistema financeiro .........................................................................

32

Tabela 5 – Papel moeda emitido ...........................................................................................

33

Tabela 6 – Caixas automáticos ..............................................................................................

33

Tabela 7 – Número de cartões de pagamento em circulação ...............................................

34

Tabela 8 – Indicadores de uso de instrumentos de pagamento por não-bancos

Quantidade de transações ...................................................................................

34

Tabela 9 – Indicadores de uso de instrumentos de pagamento por não-bancos

Valor das transações ................................................................................ ..........

35

Tabela 10 – Sistemas interbancários de transferências de fundos

Quantidade de transações .................................................................................

35

Tabela 11 – Sistemas interbancários de transferências de fundos

Valor das transações ..........................................................................................

36

Tabela 12– Depositários de títulos – Quantidade e valor dos títulos registrados..................

36

Tabela 13– Sistemas de liquidação de títulos, derivativos e moeda estrangeira

Quantidade de transações .................................................................................

37

Tabela 14– Sistemas de liquidação de títulos, derivativos e moeda estrangeira

Valor das transações .........................................................................................

37

Tabela 15 – Poder de compensação em sistemas de liquidação .. ........................... .........

38

Tabela 16 – Operações de crédito intradia .................................... ............................ .........

38

Quadros

Quadro 1: Estrutura do sistema financeiro ............................................................................

4

Quadro 2: Participação relativa do papel-moeda em poder do público nos

meios de pagamento ...........................................................................................

6

Quadro 3: Cetip – Grade horária ............................................................................................

22

Quadro 4: CBLC – Ciclo de liquidação por tipo de título e de operação ................................

24

Quadro 5: CBLC – Grade horária ..........................................................................................

25

Quadro 6: BM&FBOVESPA Ativos – Grade horária .............................................................

26

Diagramas e gráficos

Diagrama 1: Arranjo geral dos sistemas de liquidação ..........................................................

10

Diagrama 2: STR – Estrutura técnica ..................................................................................... 12

Diagrama 3: STR – Grade horária .......................................................................................... 14

Diagrama 4: Sitraf – Grade horária ......................................................................................... 15

Diagrama 5: Sitraf – Fluxo de processamento ........................................................................ 16

Diagrama 6: Visão geral do mercado de títulos, valores mobiliários, derivativos e

moeda estrangeira ..............................................................................................

19

Diagrama 7: Selic – Exemplos de operações associadas ...................................................... 22

Gráfico

: Uso relativo dos instrumentos de pagamento – 2008 ........................................

6

Relação de siglas e abreviaturas .................................................................................................... 39

SISTEMA DE PAGAMENTOS BRASILEIRO

Introdução

Até meados dos anos 90, as mudanças no Sistema de Pagamentos Brasileiro – SPB foram

motivadas pela necessidade de se lidar com altas taxas de inflação e, por isso, o progresso tecnológico então

alcançado visou principalmente o aumento da velocidade de processamento das transações financeiras. Na

reforma conduzida pelo Banco Central do Brasil em 2001 e 2002, o foco foi redirecionado para a

administração de riscos. Nessa linha, a entrada em funcionamento do Sistema de Transferência de Reservas

- STR, em 22 de abril daquele ano, marca o início de uma nova fase do SPB. Com esse sistema, operado

pelo Banco Central do Brasil, o País ingressou no grupo de países em que transferências de fundos

interbancárias podem ser liquidadas em tempo real, em caráter irrevogável e incondicional. Esse fato, por si

1

só, possibilita redução dos riscos de liquidação nas operações interbancárias, com conseqüente redução

também do risco sistêmico, isto é, o risco de que a quebra de um banco provoque a quebra em cadeia de

outros bancos, no chamado "efeito dominó".

Outra alteração importante ocorreu no regime de operação das contas de reservas bancárias. A partir

de 24 de junho de 2002, depois de observada uma regra de transição, qualquer transferência de fundos entre

contas da espécie passou a ser condicionada à existência de saldo suficiente de recursos na conta do

participante emitente da correspondente ordem. Com isso houve significativa redução no risco de crédito

incorrido pelo Banco Central do Brasil.

A liquidação em tempo real, operação por operação, a partir de 22 de abril de 2002, passou a ser

utilizada também nas operações com títulos públicos federais cursadas no Sistema Especial de Liquidação e

de Custódia - Selic, o que se tornou possível com a interconexão entre esse sistema e o STR. A liquidação

2

dessas operações agora observa o chamado modelo 1 de entrega contra pagamento .

A reforma de 2002, entretanto, foi além da implantação do STR e da alteração do modus operandi do

Selic. Para redução do risco sistêmico, que era o objetivo maior da reforma, foram igualmente importantes

3

algumas alterações legais. Nesse sentido, a Lei 10.214 , de março de 2001, reconheceu a compensação

multilateral nos sistemas de compensação e de liquidação e estabeleceu que, em todo sistema de

compensação multilateral considerado sistemicamente importante, a correspondente entidade operadora

deve atuar como contraparte central e assegurar a liquidação de todas as operações cursadas.

Todas essas alterações tiveram o propósito de fortalecer o sistema financeiro, dando, assim,

continuidade à reestruturação iniciada, em 1995, com o Programa de Estímulo à Reestruturação e ao

Fortalecimento do Sistema Financeiro Nacional - Proer e, mais adiante, com o Programa de Incentivo à

Redução da Participação do Setor Público Estadual na Atividade Bancária - Proes. Como se observa, no

início do processo o foco esteve direcionado para o fortalecimento das instituições financeiras, via fusões e

transferências de controle, e para a redução da presença do setor público na atividade bancária.

Mais recentemente, o Banco Central do Brasil tem procurado atuar de forma mais intensiva também

no sentido de promover o desenvolvimento dos sistemas de pagamentos de varejo, visando, sobretudo,

ganhos de eficiência relacionados, por exemplo, com o maior uso de instrumentos eletrônicos de pagamento,

com a melhor utilização das redes de máquinas de atendimento automático (ATM) e de transferências de

crédito a partir do ponto de venda (PDV), bem como com a maior integração entre os pertinentes sistemas de

4

compensação e de liquidação .

1. Aspectos institucionais

1.1 - Aspectos legais

De acordo com a Lei 4.595 (Lei da Reforma do Sistema Financeiro Nacional), que regula o

funcionamento do sistema financeiro brasileiro, o Conselho Monetário Nacional - CMN é o órgão formulador

1

Os riscos de liquidação compreendem os riscos de crédito e de liquidez, isto é, respectivamente, o risco de perda definitiva do valor

total ou parcial de uma operação e o risco de a liquidação de uma operação somente ocorrer em data posterior à combinada.

2

A liquidação final da ponta financeira e da ponta do título ocorre ao longo do dia, de forma simultânea, operação por operação Para

mais informações sobre modelos de entrega contra pagamento, ver “Delivery Versus Payment in Securities Settlement Systems”,

BIS, setembro de 1992.

3

Lei resultante da conversão da Medida Provisória 2.115-16 (inicialmente Medida Provisória 2.008, de 14.12.99).

4

Para maiores informações, ver o “Diagnóstico do Sistema de Pagamentos de Varejo no Brasil”, de maio de 2005.

da política da moeda e do crédito, devendo atuar inclusive no sentido de promover o aperfeiçoamento das

instituições e dos instrumentos financeiros, com vistas à maior eficiência do sistema de pagamentos e de

mobilização de recursos. O Banco Central do Brasil é o principal órgão executor da política traçada pelo

CMN, cumprindo-lhe também, nos termos da mencionada lei, autorizar o funcionamento e exercer a

5

fiscalização das instituições financeiras , emitir moeda e executar os serviços do meio-circulante.

Adicionalmente, o Banco Central do Brasil tem competência legal para submeter as instituições financeiras a

regimes de intervenção ou de administração especial, podendo, também, decretar sua liquidação extrajudicial

(Lei 6.024 e Decreto-Lei 2.321).

A Lei 10.214, o marco legal da reforma do sistema de pagamentos brasileiro, estabelece, entre

outras coisas, que:

compete ao Banco Central do Brasil definir quais sistemas de liquidação são considerados

sistemicamente importantes;

é admitida compensação multilateral de obrigações no âmbito de um sistema de compensação e

de liquidação;

nos sistemas de compensação multilateral considerados sistemicamente importantes, as

respectivas entidades operadoras devem atuar como contraparte central e adotar mecanismos e

salvaguardas que lhes possibilitem assegurar a liquidação das operações cursadas;

os bens oferecidos em garantia no âmbito dos sistemas de compensação e de liquidação são

impenhoráveis; e

os regimes de insolvência civil, concordata, falência ou liquidação extrajudicial, a que seja

submetido qualquer participante, não afetam o adimplemento de suas obrigações no âmbito de

um sistema de compensação e de liquidação, as quais serão ultimadas e liquidadas na forma do

regulamento desse sistema.

Os princípios básicos de funcionamento do sistema de pagamentos brasileiro foram estabelecidos

por intermédio da Resolução 2.882, do Conselho Monetário Nacional, e seguem recomendações feitas,

isolada ou conjuntamente, pelo BIS - Bank for International Settlements e pela IOSCO - International

Organization of Securities Commissions, nos relatórios denominados "Core Principles for Systemically

Important Payment Systems" e "Recommendations for Securities Settlement Systems". A mencionada

resolução dá competência ao Banco Central do Brasil para regulamentar, autorizar o funcionamento e

supervisionar os sistemas de compensação e de liquidação, atividades que, no caso de sistemas de

liquidação de operações com valores mobiliários, exceto títulos públicos e títulos privados emitidos por

bancos, são compartilhadas com a Comissão de Valores Mobiliários - CVM.

O Banco Central do Brasil, dentro de sua competência para regular o funcionamento dos sistemas de

6

compensação e de liquidação, estabeleceu que :

os sistemas de liquidação diferida considerados sistemicamente importantes devem promover a

liquidação final dos resultados neles apurados diretamente em contas mantidas no Banco Central

do Brasil;

são considerados sistemicamente importantes:

todos os sistemas que liquidam operações com títulos, valores mobiliários, derivativos

financeiros e moedas estrangeiras; e

os sistemas de transferência de fundos ou de liquidação de outras transações interbancárias

que tenham giro financeiro diário médio superior a 4% do giro financeiro diário médio do

7

Sistema de Transferência de Reservas, ou que, na avaliação do Banco Central do Brasil ,

possam colocar em risco a fluidez dos pagamentos no âmbito do Sistema de Pagamentos

Brasileiro;

o prazo limite para diferimento da liquidação da operação deve ser de até: (i) o final do dia, no

caso de sistema de transferência de fundos considerado sistemicamente importante; (ii) um dia

útil, no caso de operações à vista com títulos e valores mobiliários, exceto ações; e (iii) três dias

5

De acordo com o ordenamento jurídico em vigor, são consideradas instituições financeiras as pessoas jurídicas, públicas ou privadas,

que tenham como atividade principal ou acessória a coleta, a intermediação ou a aplicação de recursos financeiros próprios ou de

terceiros, em moeda nacional ou estrangeira, e a custódia de valor de propriedade de terceiros.

6

Circular 3.057, com as alterações introduzidas pela Circular 3.437.

7

A avaliação é feita segundo metodologia que procura mensurar o efeito-contágio relacionado com a inadimplência de participantes

dos sistemas (a metodologia foi divulgada pelo Banco Central do Brasil).

2

úteis, no caso de operações à vista com ações realizadas em bolsas de valores. O prazo limite

de liquidação para outras situações é estabelecido pelo Banco Central do Brasil em exame caso

a caso; e

a entidade operadora deve manter patrimônio líquido compatível com os riscos inerentes aos

sistemas de liquidação que opere, observando limite mínimo de R$ 30 milhões ou de R$ 5

milhões por sistema conforme ele seja ou não considerado sistemicamente importante.

Os cheques são regulados segundo os princípios gerais da Convenção de Genebra (Lei 7.357),

enquanto as relações financeiras entre os agentes econômicos, incluindo questões relacionadas com

transferências de fundos e compensação e liquidação de obrigações, são comandadas por contratos entre as

partes, sujeitos às disposições, principalmente, do Código Civil (Lei 10.406), do Código Comercial (Lei 556),

da Lei do Mercado de Capitais (Lei 4.728) e da chamada Lei do Colarinho Branco (Lei 7.492), além da já

mencionada Lei 10.214. As relações entre as instituições financeiras e seus clientes subordinam-se também

às disposições da Lei de Defesa do Consumidor (Lei 8.078).

1.2 - O papel dos intermediários financeiros

No arranjo do sistema financeiro, as principais instituições estão constituídas sob a forma de banco

múltiplo (banco universal), que oferece ampla gama de serviços bancários. Outras instituições apresentam

certo grau de especialização, conforme exemplos a seguir:

bancos comerciais, que captam principalmente depósitos à vista e depósitos de poupança e são

tradicionais fornecedores de crédito para as pessoas físicas e jurídicas, especialmente capital de

giro no caso das empresas;

bancos de investimento, que captam depósitos a prazo e são especializados em operações

financeiras de médio e longo prazo;

caixas econômicas, que também captam depósitos à vista e depósitos de poupança e atuam

mais fortemente no crédito habitacional;

bancos cooperativos e cooperativas de crédito, voltados para a concessão de crédito e prestação

de serviços bancários aos cooperados, quase sempre produtores rurais;

sociedades de crédito imobiliário e associações de poupança e empréstimo, também voltadas

para o crédito habitacional;

sociedades de crédito e financiamento, direcionadas para o crédito ao consumidor; e

empresas corretoras e distribuidoras, com atuação centrada nos mercados de câmbio, títulos

públicos e privados, valores mobiliários, mercadorias e futuros.

Dentre as instituições relacionadas, ocupam posição de destaque no âmbito do sistema de

pagamentos os bancos comerciais, os bancos múltiplos com carteira comercial, as caixas econômicas e, em

plano inferior, as cooperativas de crédito. Essas instituições captam depósitos à vista e, em contrapartida,

oferecem a seus clientes contas de depósito que são utilizadas pelo público em geral, pessoas físicas e

jurídicas, para fins de pagamentos.

No quadro a seguir é mostrada a estrutura do sistema financeiro brasileiro, com indicação da área de

competência de cada órgão de supervisão:

8

Atuando em nome dos bancos, os correspondentes bancários, tipicamente casas lotéricas, farmácias, supermercados e outros

estabelecimentos varejistas, oferecem alguns serviços bancários e de pagamentos inclusive em locais não atendidos pela rede

bancária convencional.

3

Quadro 1: Estrutura do sistema financeiro

Órgãos

normativos

Conselho

Monetário

Nacional - CMN

Entidades

Operadores

supervisoras

Banco Central

Instituições

Bancos de

Outros intermediários

do Brasil - Bacen financeiras

câmbio e

financeiros e

captadoras de demais

administradores de recursos

depósitos à

instituições de terceiros

vista

financeiras

Comissão de

Bolsas de

Bolsas de

Valores

mercadorias e valores

Mobiliários –

futuros

CVM

Conselho

Superintendência Resseguradoras Sociedades Sociedades Entidades

Nacional de

de Seguros

seguradoras de

abertas de

Seguros Privados Privados - Susep

capitalização previdência

– CNSP

complementar

Conselho de

Secretaria de

Entidades fechadas de previdência complementar (fundos

Gestão da

Previdência

de pensão)

Previdência

Complementar –

Complementar – SPC

CGPC

1.3 - O papel do banco central

O Banco Central do Brasil tem como missão institucional a estabilidade do poder de compra da

moeda e a solidez do sistema financeiro. No que diz respeito ao sistema de pagamentos, nos termos da

Resolução 2.882, cumpre-lhe atuar no sentido de promover sua solidez, normal funcionamento e contínuo

aperfeiçoamento. Para funcionamento, os sistemas de liquidação estão sujeitos à autorização e à supervisão

do Banco Central do Brasil, inclusive aqueles que liquidam operações com títulos, valores mobiliários, moeda

9

estrangeira e derivativos financeiros . Como previsto na Lei 10.214, compete também à instituição a definição

de quais são os sistemas de liquidação sistemicamente importantes. O Banco Central do Brasil é também

provedor de serviços de liquidação e nesse papel ele opera o STR (item 3.2.1) e o Selic (item 3.3.1),

respectivamente um sistema de transferência de fundos e um sistema de liquidação de operações com títulos

públicos.

Para operacionalização de algumas de suas atribuições, o Banco Central do Brasil oferece contas

denominadas “reservas bancárias”, cuja titularidade é obrigatória para as instituições que recebem depósitos

à vista, exceto cooperativas de crédito, e opcional para os bancos de investimento, bancos de câmbio e

bancos múltiplos sem carteira comercial. Por intermédio dessas contas, as instituições financeiras cumprem

os recolhimentos compulsórios/encaixes obrigatórios sobre recursos à vista, sendo que elas funcionam

também como contas de liquidação. Cada instituição é titular de uma única conta, centralizada, identificada

por um código numérico.

No Brasil, por disposição legal, uma instituição bancária não pode manter conta em outra instituição

bancária. Por isso, exceto aqueles efetuados em espécie e os que se completam no ambiente de um único

banco, isto é, quando o pagador e o recebedor são clientes do mesmo banco, todos os pagamentos têm

liquidação final nas contas de reservas bancárias.

Por determinação constitucional, o Banco Central do Brasil é o único depositário das disponibilidades

do Tesouro Nacional. Também as entidades operadoras de sistemas de liquidação defasada, se

considerados sistemicamente importantes, são obrigadas a manter conta no Banco Central do Brasil, para

liquidação dos resultados líquidos por elas apurados.

9

Os sistemas que liquidam operações com títulos e valores mobiliários estão sujeitos também à autorização da CVM, competindo ao

Banco Central do Brasil, nesse caso, com exclusividade, a análise dos aspectos relacionados com o controle do risco sistêmico. Os

sistemas que liquidam títulos públicos e títulos emitidos por bancos estão sujeitos à supervisão exclusiva do Banco Central do Brasil.

4

Para assegurar o suave funcionamento do sistema de pagamentos no ambiente de liquidação de

obrigações em tempo real, o Banco Central do Brasil concede crédito intradia aos participantes do STR

titulares de conta de reservas bancárias, na forma de operações compromissadas com títulos públicos

federais, sem custos financeiros.

1.4 - O papel de outras entidades públicas e privadas

Conforme já mencionado, os sistemas que liquidam operações com títulos e valores mobiliários

(exceto títulos públicos e títulos privados emitidos por bancos) sujeitam-se à autorização de funcionamento e

à supervisão da Comissão de Valores Mobiliários - CVM, competência essa compartilhada com o Banco

Central do Brasil. A Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais - Anbima,

associação civil sem fins lucrativos, mantenedora do Selic (item 3.3.1).

A Câmara Interbancária de Pagamentos - CIP, associação civil sem fins lucrativos com sede na

cidade de São Paulo, opera o Sistema de Transferência de Fundos – Sitraf (item 3.2.2) e o Sistema de

Liquidação Diferida das Transferências Interbancárias de Ordens de Crédito – Siloc (item 3.2.4). A

Tecnologia Bancária S.A. - TecBan, empresa privada com fins lucrativos, localizada na cidade de São Paulo,

opera a rede de auto-atendimento bancário denominada Banco24Horas. Na liquidação de operações com

títulos e valores mobiliários, além do Banco Central do Brasil, que opera o Selic, e da Bolsa de Valores,

Mercadorias e Futuros S.A. - BM&FBOVESPA, tratada adiante, atua a Cetip S.A. – Balcão Organizado de

10

Ativos e Derivativos (item 3.3.3), que é constituída sob a forma de sociedade anônima de capital fechado .

A BM&FBOVESPA, empresa com fins lucrativos constituída sob a forma de sociedade anônima,

sediada em São Paulo, resultou da fusão, no primeiro semestre de 2008, da Bolsa de Valores de São Paulo –

Bovespa e da Bolsa de Mercadorias e Futuros – BM&F. Além do sistema CBLC (item 3.3.3), que liquida

principalmente transações com ações, a entidade mantém sistemas para liquidação de transações com

títulos (item 3.3.4), derivativos (item 3.3.5) e moeda estrangeira (item 3.3.6).

Na compensação de cheques, tem papel de destaque o Banco do Brasil S.A., responsável pela

operação da Centralizadora da Compensação de Cheques – Compe (item 3.2.3). As propostas de

aperfeiçoamento e demais assuntos relativos a essa área são preliminarmente examinados por um grupo

consultivo (Grupo Compe), do qual participam representantes do Banco Central do Brasil, do Banco do Brasil

e de diversas associações de bancos.

Com a crescente utilização de instrumentos eletrônicos de pagamento, observada nos anos mais

recentes, as empresas responsáveis por arranjos de cartões de pagamento passaram a desempenhar papel

mais importante no sistema de pagamentos, com destaque para a Visa, Mastercard, American Express e

Hipercard.

A ECT - Empresa Brasileira de Correios e Telégrafos atualmente desempenha importante papel no

sistema de pagamentos, tendo em conta que, atuando como correspondente bancário, atende a quase todos

os municípios brasileiros nos quais inexistem agências bancárias.

2. Instrumentos de pagamento utilizados por não-bancos

11

2.1 - Pagamentos em espécie

O dinheiro em espécie é usado principalmente para pagamentos de baixo valor, relacionados com as

pequenas compras do dia-a-dia. Nessas situações, ele é o principal instrumento de pagamento utilizado no

Brasil, respondendo por cerca de 77% dos pagamentos efetuados por pessoas físicas, conforme pesquisa

efetuada pelo Banco Central do Brasil em 2007. Em 2008, o saldo médio diário do papel moeda em poder do

público foi de R$77,5 bilhões.

No final de 2008, o total de moeda em circulação era de cerca de

, sendo

aproximadamente R$ 112,7 bilhões em cédulas e R$ 2,9 bilhões em moedas metálicas. As cédulas

atualmente em circulação compreendem sete denominações (R$100; R$50; R$20; R$10; R$5; R$2 e R$1) e

as moedas metálicas, seis denominações (R$1; R$0,50; R$0,25; R$0,10; R$0,05 e R$0,01). Tanto cédulas

quanto moedas metálicas têm curso forçado no território brasileiro, mas a aceitação de moeda metálica como

meio de liquidação é obrigatória apenas até 100 unidades de cada valor.

10

A entidade está iniciando processo de abertura de capital (setembro/2009).

São considerados não-bancos as pessoas físicas e as pessoas jurídicas não-bancárias, ou, em outras palavras, todos os agentes

econômicos exclusive as instituições financeiras que captam depósitos à vista.

5

11

No período

, o papel-moeda em poder do público correspondeu, em média, a 39,5

agregado monetário M1, conforme quadro a seguir:

do

Quadro 2: Participação relativa do papel-moeda em poder do público nos meios de

1/

pagamento

Ano

Papel-moeda em poder do público

(PMPP)

Total dos meios de

pagamento (M1)

PMPP/M1

R$ milhões

R$ milhões

%

Fonte: Banco Central do Brasil.

1/

Posição em final de ano.

2.2 - Pagamentos sem utilização de dinheiro em espécie (non-cash)

Pagamentos que não envolvem a utilização de dinheiro em espécie são efetuados principalmente por

meio de transferências de crédito, cartões de pagamento, cheques e débitos diretos. Todas essas

movimentações, quando cursadas no Sistema Financeiro Nacional, são realizadas exclusivamente na moeda

nacional.

Os gráficos a seguir mostram o uso relativo desses instrumentos, em volume e em valor:

Uso relativo dos instrumentos de pagamento – 2008

12

Em valor

Em volume

Débito

direto

6%

Transf de

crédito

44%

12

Cheque

13%

Débito

direto

1%

Cartão de

pagamento

37%

Transf de

crédito

85%

"Cartão de pagamento" compreende cartão de crédito, cartão de débito e cartão de lojista.

6

Cheque

12%

Cartão de

pagamento

2%

2.2.1 - Transferências de crédito

No Brasil, as transferências de crédito interbancárias efetuadas por não-bancos compreendem as

Transferências Eletrônicas Disponíveis (TEDs) por conta de cliente, os Documentos de Crédito (DOCs), as

Transferências Especiais de Crédito (TECs) e as movimentações interbancárias relacionadas com os

bloquetos de cobrança. Também são relevantes as transferências de crédito intrabancárias, isto é, as

transferências realizadas entre contas mantidas em um mesmo banco. A transferência de crédito feita por

13

intermédio da TED ou da TEC é disponibilizada para o favorecido no mesmo dia (same day funds) . No caso

14

do DOC, os recursos são disponibilizados para o favorecido, para saque, no dia útil seguinte (D+1) . A

transferência de crédito relacionada com bloqueto de cobrança, cuja liquidação interbancária também ocorre

em D+1, é colocada à disposição do favorecido em prazo menor ou maior conforme acordo entre ele e seu

banco. Nas transferências intrabancárias, o crédito para o favorecido é geralmente feito em simultâneo com o

débito na conta do remetente dos fundos.

O pagamento por transferência de crédito pode ser iniciado nos caixas das agências bancárias ou

por intermédio de canais eletrônicos de acesso, de que são exemplos as máquinas de atendimento

automático (ATM), a Internet (Internet banking) e, mais recentemente, o telefone celular (mobile banking. Os

bloquetos de cobrança contêm código de barras, que possibilita a leitura ótica de seus dados (Optical

15

Character Recognition – OCR). Quaisquer que sejam o modo e o meio utilizados para dar início à

transferência de crédito, a movimentação de fundos é sempre feita eletronicamente.

2.2.2 - Cheques

O cheque continua sendo um importante instrumento de pagamento no Brasil, embora tenha havido

redução em seu uso nos últimos anos, devido, principalmente, a sua substituição por instrumentos

eletrônicos.

Com formato e características básicas padronizados, as folhas de cheque contêm registros

magnéticos que possibilitam a leitura automática de seus dados fundamentais (Magnetic Ink Character

Recognition – MICR). O cheque, algumas vezes, é entregue ao beneficiário para ser sacado em data futura

(“cheque pré-datado”), situação na qual ele funciona como instrumento de crédito. No Brasil, as contas de

depósito à vista são as únicas movimentáveis por cheques. A liquidação interbancária dos cheques é feita

16

em D+1, segundo sistemáticas diferenciadas conforme seu valor . Nas contas dos clientes, tomando-se

como data-base a data de acolhimento do documento (D), os lançamentos são normalmente feitos:

a crédito do depositante do cheque, na noite de D+1 no caso de “cheque acima”, ou na noite de

17

D+2 no caso de “cheque abaixo” ; e

a débito do emissor do cheque, ao final de D no caso de “cheque acima”, ou na noite de D+1 no

caso de “cheque abaixo”.

2.2.3 - Cartões de crédito

Lançado no Brasil em 1956, o cartão de crédito ganhou maior importância a partir da década de 90.

Contribuíram para isso a eliminação de algumas restrições antes impostas ao seu uso, como, por exemplo, a

que proibia sua utilização para compra de combustíveis, bem como a extinção da regra da “bandeira

exclusiva”, condição de mercado existente até 1996 que impedia um mesmo emissor (banco) de operar com

18

mais de uma “bandeira” .

13

No caso da TED, a liberação dos fundos para o favorecido geralmente ocorre em poucos minutos após a emissão da

correspondente ordem pelo remetente.

Embora a liquidação interbancária ocorra na manhã de D+1, vários bancos, como era a praxe antes da existência da TED,

consideram que os recursos foram transferidos para o favorecido na noite do dia anterior (D).

15

Sob o ponto de vista do cliente, a transferência de crédito pode ser iniciada em papel ou eletronicamente.

16

Os cheques de valor igual ou superior ao VLB-Cheque (valor referencial atualmente fixado em R$ 250 mil) são liquidados

bilateralmente entre os bancos, sem compensação, por intermédio do STR. Os de valor inferior ao VLB-Cheque são liquidados por

intermédio da Compe.

17

O “cheque acima” é o cheque de valor igual ou superior a R$ 300,00.

18

As principais “bandeiras” são Visa, Mastercard , American Express e Hipercard.

7

14

Na sistemática observada no País, o titular do cartão de crédito não paga encargos financeiros

quando as compras de mercadorias e serviços são pagas na primeira data de vencimento seguinte. O prazo

médio entre a data da compra e a do vencimento é de cerca de 28 dias, segundo informações de empresas

do setor.

2.2.4 - Cartões de débito

Os cartões de débito podem ser utilizados principalmente em caixas automáticos, para saque de

dinheiro, ou em estabelecimentos comerciais que contam com máquinas apropriadas para a realização de

transferências eletrônicas de fundos a partir do ponto de venda (EFTPOS – Electronic Funds Transfer from

the Point of Sale). Os principais produtos são o Visa Electron da Visa, o Maestro da Mastercard e o Cheque

Eletrônico da TecBan. A exemplo dos cartões de crédito, os cartões de débito com tarja magnética estão

sendo paulatinamente substituídos por unidades dotadas de microprocessador (chip).

O débito na conta do titular do cartão é normalmente feito no momento do pagamento, enquanto o

crédito na conta do estabelecimento comercial é feito em determinado prazo, maior ou menor conforme o

contrato estabelecido com a administradora do cartão.

2.2.5 - Cartões de loja (retailer cards)

Os cartões de loja, emitidos principalmente por grandes redes varejistas, normalmente só podem ser

usados nas lojas da rede emissora. A utilização do cartão de loja geralmente implica a postergação do

19

pagamento . No vencimento, quase sempre tendo de voltar ao estabelecimento comercial, o devedor utiliza

dinheiro em espécie ou outro instrumento de pagamento (dinheiro em espécie, cheque ou cartão de débito)

para liquidar sua obrigação.

2.2.6 - Cartões com valor armazenado

O cartão com valor armazenado é utilizado para pagamento de serviços específicos, relacionados

principalmente com o uso de telefones e meios de transporte públicos, ou compras de pequeno valor.

No primeiro caso, atualmente o mais comum, os emissores são as próprias concessionárias dos

serviços públicos e a aquisição do cartão é feita principalmente em pequenos estabelecimentos comerciais

credenciados. Nessa situação, os serviços são pré-pagos e o cartão, quando esgotado seu limite de

utilização, é geralmente descartado.

No segundo caso, o cartão é emitido por instituição bancária que o carrega com certo valor, para

utilização pelo cliente nos estabelecimentos comerciais credenciados. Esse tipo de cartão pode ser

recarregado várias vezes, observando-se, em cada uma delas, valor limite de carregamento fixado pelo

emissor. Nesse formato, o cartão com valor armazenado ainda se encontra em fase embrionária no Brasil,

sendo utilizado no âmbito de projetos pioneiros desenvolvidos pela Visa e pela Mastercard.

19

Algumas vezes o emissor do cartão admite o parcelamento da obrigação, sem encargos financeiros explícitos.

8

As estatísticas disponíveis indicam que os cartões emitidos por instituições financeiras somam

apenas 472,5 mil unidades, por intermédio dos quais foram realizadas cerca de 2,5 milhões de transações no

montante de R$ 535 milhões (dados de 2008).

2.2.7 -

Débitos diretos

O débito automático em conta, ou débito direto, é normalmente utilizado para pagamentos

recorrentes, isto é, pagamentos que observam uma certa periodicidade, tais como os referentes aos serviços

de água, luz e telefone. Nesses casos, mediante iniciativa do prestador do serviço, beneficiário do

pagamento, o valor da obrigação é debitado direta e automaticamente na conta bancária do devedor, ao

amparo de uma prévia autorização por ele dada ao seu banco. Essa autorização é normalmente concedida

por tempo indeterminado, com validade, portanto, enquanto não for revertida.

9

3. Sistemas de liquidação

3.1 – Visão geral dos sistemas de liquidação

O diagrama a seguir apresenta uma visão geral dos sistemas de compensação e de liquidação:

Diagrama 1: Arranjo geral dos sistemas de liquidação

Banco Central

do Brasil

CIP-Câmara Interbancária de Pagamentos

Clearinghouse

SITRAF

SELIC

títulos

públicos

SILOC

transferências de

fundos

transferências de

fundos

HÍBRIDO

LDL (D+1)

COMPE

cheques

LDL (D+1)

LBTR

CETIP

títulos privados;

swaps; outros

LDL (D+1)

LBTR

STR

transferências

de fundos

LBTR

RSFN

Rede do Sistema

Financeiro Nacional

CBLC

ações; títulos

privados;opções

LDL (D+1;D+3)

LBTR

BM&FBOVESPA

Câmara de

Câmbio

contas de

liquidação

Câmara de

Derivativos

Câmara de

Ativos

mercadorias;

futuros; swaps

títulos públicos

câmbio

interbancário

LDL (D+1;D+2)

LDL (D;D+1)

LDL (D+1)

3.2 - Sistemas de liquidação de transferências de fundos interbancárias

O STR é o centro de liquidação das operações interbancárias, em decorrência da conjunção dos

seguintes fatos:

por disposição legal (Lei 4.595), todas as instituições bancárias (instituições que captam

depósitos à vista) têm de manter suas disponibilidades de recursos no Banco Central do Brasil;

10

por determinação regulamentar (Circular 3.057), os resultados líquidos apurados nos sistemas de

liquidação considerados sistemicamente importantes devem ter sua liquidação final em contas

mantidas no Banco Central do Brasil; e

também por disposição regulamentar (Circular 3.101), todas as transferências de fundos entre

contas mantidas no Banco Central do Brasil têm de ser feitas por intermédio do STR.

Transferências interbancárias de fundos são também liquidadas por intermédio do Sitraf, Siloc e

20

Compe. O Sitraf utiliza modelo híbrido de liquidação e os demais sistemas, liquidação diferida com

compensação multilateral. Entre esses sistemas, apenas o Sitraf é considerado sistemicamente importante.

Para o suave funcionamento do sistema de pagamentos no ambiente de liquidação em tempo real

implantado em 2002, três aspectos são especialmente importantes:

o Banco Central do Brasil concede crédito intradia aos participantes do STR titulares de conta de

reservas bancárias. Para tanto são utilizadas operações compromissadas com títulos públicos

federais, sem custos financeiros, isto é, o preço da operação de volta é igual ao preço da

operação de ida;

a verificação de cumprimento dos recolhimentos compulsórios é feita com base em saldos de

final do dia, valendo dizer que esses recursos podem ser livremente utilizados ao longo do dia

21

para fins de liquidação de obrigações ; e

o Banco Central do Brasil, se e quando julgar necessário, pode acionar rotina para otimizar o

processo de liquidação das ordens de transferência de fundos mantidas em filas de espera no

âmbito do STR.

3.2.1 - Sistema de Transferência de Reservas - STR

O STR é um sistema de transferência de fundos com liquidação bruta em tempo real (LBTR),

operado pelo Banco Central do Brasil, que funciona com base em ordens de crédito, isto é, somente o titular

da conta a ser debitada pode emitir a ordem de transferência de fundos. O sistema é de importância

fundamental principalmente para liquidação de operações interbancárias realizadas nos mercados monetário,

cambial e de capitais, inclusive no que diz respeito à liquidação de resultados líquidos apurados em sistemas

de compensação e liquidação operados por terceiros.

São também liquidados por intermédio do STR os cheques de valor igual ou superior ao VLB-Cheque

(R$ 250 mil), bem como os bloquetos de cobrança de valor igual ou superior ao VLB-Cobrança (R$ 5 mil).

Nos dois casos, a liquidação é feita bilateralmente entre os bancos, por valores brutos agregados (sem

compensação).

As ordens de transferência de fundos podem ser emitidas pelos participantes em nome próprio ou

por conta de terceiros, a favor do participante destinatário ou de cliente do participante destinatário, sem

qualquer limitação de valor. A transferência de fundos é considerada final, isto é irrevogável e incondicional,

no momento em que feitos os correspondentes lançamentos nas contas de liquidação (contas de reservas

bancárias tituladas por instituições financeiras bancárias, contas tituladas por instituições financeiras nãobancárias, Conta Única do Tesouro Nacional e contas mantidas no Banco Central do Brasil por entidades

operadoras de sistemas de compensação e de liquidação). O participante destinatário é informado da

transferência de fundos apenas no momento em que ocorre sua liquidação.

O diagrama a seguir mostra a estrutura técnica do STR, em linhas gerais:

20

21

Os sistemas híbridos de liquidação combinam características da liquidação líquida defasada e da liquidação bruta em tempo real.

A utilização de recursos mantidos em contas Reservas Bancárias, cujo saldo é considerado para fins de verificação do recolhimento

compulsório e encaixe obrigatório relacionados com recursos à vista, independe de qualquer providência especial. Para utilização

de outros recursos, registrados em outras contas de recolhimento compulsório/encaixe obrigatório, o participante precisa

encaminhar ao STR ordem específica determinando a transferência dos recursos, da conta em que se encontravam registrados, para

sua conta Reservas Bancárias.

11

Diagrama 2: STR – Estrutura técnica (setembro de 2009)

Banco Central do

Brasil

STR

contas de

liquidação

C

E

N

T

R

O

instituições financeiras

participantes

RSFN

Provedor 1

1

câmaras e prestadores de serviços de

compensação e de

liquidação

cabos de fibra ótica (2

redes inde pendentes)

STR

contas de

liquidação

C

E

N

T

R

0

RSFN

Provedor 2

Secretaria do Tesouro

Nacional

2

Na emissão de uma ordem de transferência de fundos, o participante determina seu nível de

preferência para fins de liquidação, que pode ser, em ordem decrescente, "A", "B", "C" ou "D". O nível de

preferência "A" é aplicável exclusivamente às ordens de transferência de fundos relacionadas com saques

de numerário e com a liquidação de resultados financeiros apurados em outros sistemas de compensação e

de liquidação, cujas entidades operadoras possuam conta de liquidação no Banco Central do Brasil. Quando

não indicada a preferência, o STR assume o menor nível ("D").

A ordem de transferência de fundos é submetida à liquidação no momento de seu recebimento pelo

STR, sendo encaminhada para fila de espera se ocorrer qualquer uma das seguintes hipóteses: (i)

insuficiência de recursos na conta de liquidação do participante emitente; (ii) existência de outra ordem de

transferência de fundos em fila de espera, do mesmo participante, com nível de prioridade igual ou superior.

O enfileiramento não se aplica às ordens de transferência de fundos relacionadas com o Selic, bem como

àquelas emitidas por entidades operadoras de sistemas de compensação e de liquidação. Nesses casos,

havendo insuficiência de fundos, as ordens de transferência são imediatamente rejeitadas pelo STR.

As ordens mantidas em fila de espera são ordenadas, por participante, com base no nível de

preferência de cada ordem e, quando apresentarem o mesmo nível de preferência, na cronologia do

recebimento de cada uma delas. Como regra geral, uma ordem mantida em fila de espera não pode ser

liquidada antes daquela que a antecede, isto é, o processamento da fila é feito com base no princípio

"primeiro que entra primeiro que sai". Para evitar situações de travamento no fluxo de pagamentos, o Banco

12

Central do Brasil pode acionar, se e quando julgar necessário, rotina de otimização do processo de

liquidação.

Participam obrigatoriamente do STR, além do Banco Central do Brasil, as instituições titulares de

conta de reservas bancárias e as entidades prestadoras de serviços de compensação e de liquidação que

operem sistemas considerados sistemicamente importantes. As entidades responsáveis por sistemas não

considerados sistemicamente importantes e as instituições financeiras não-bancárias participam

opcionalmente do STR. A Secretaria do Tesouro Nacional - STN também participa do sistema, sendo

liquidadas pelo STR, entre outras, transferências de fundos relacionadas com recolhimentos de impostos ao

Tesouro Nacional e com o pagamento de despesas do governo federal. Em setembro de 2009, além do

Banco Central do Brasil e da STN, o sistema contava com a participação de

A utilização do STR sujeita o participante ao pagamento de tarifa, cujo preço é fixado pelo Banco

Central do Brasil com o objetivo de recuperação de custos (cobertura dos custos de implantação e de

operação do sistema). A tarifa básica é cobrada das duas pontas da ordem de transferência de fundos, isto é,

do participante emissor e do participante destinatário.

.

O STR é colocado à disposição dos participantes, para registro e liquidação de ordens de

transferência de fundos, em todos os dias considerados úteis para fins de operações praticadas no mercado

financeiro. O horário regular de funcionamento é

. A grade horária do

STR é mostrada no diagrama a seguir:

22

Algumas entidades mantêm mais de uma conta de liquidação no STR (CIP = 2 e BM&FBOVESPA = 4).

13

Diagrama 3: STR - Grade horária

Abertura

Sitraf - pré-depósitos

Siloc – 1ª sessão

Encerramento

Sitraf–ciclo complementar

Compe – sessão diurna

Compe – sessão noturna

Sitraf – ciclo principal

Siloc – 2ª sessão

BM&FBOVESPA-Ativos

CBLC

BM&FBOVESPA - Derivativos

BM&FBOVESPA-Câmbio

Cetip

Transferências de fundos em nome de cliente

Operações LBTR da Cetip

Solicitação de crédito intradia (“repo” intradia)

Transfs. de fundos em nome próprio; operações do Selic; reversão do crédito intradia

3.2.2 – Sistema de Transferência de Fundos – Sitraf

O Sitraf, que é operado pela CIP, utiliza compensação contínua de obrigações (continuous net

settlement). As ordens de transferência de fundos são emitidas para liquidação no mesmo dia (D), por assim

dizer, "quase em tempo real". É um sistema híbrido de liquidação no sentido de que reúne características dos

sistemas de liquidação diferida com compensação de obrigações (LDL) e dos sistemas de liquidação bruta

em tempo real (LBTR). Em situações de agendamento, a ordem de transferência de fundos é submetida ao

processo de liquidação no início do dia indicado. O sistema, que entrou em funcionamento em 06 de

dezembro de 2002, funciona com base em ordens de crédito, isto é, somente o titular da conta a ser debitada

pode emitir a ordem de transferência de fundos, a qual pode ser feita em nome próprio do participante ou por

conta de terceiros, a favor do participante destinatário ou de cliente do participante destinatário. A liquidação

é efetuada com base em recursos mantidos pelos participantes no Banco Central do Brasil, seja no que diz

respeito aos pré-depósitos efetuados no início de cada dia e às suas eventuais complementações, seja no

que diz respeito às transferências de fundos efetuadas para atendimento das ordens de transferência de

fundos no denominado ciclo complementar.

As mensagens eletrônicas de transferência de fundos, que transitam exclusivamente por intermédio

da RSFN, são padronizadas e observam procedimentos específicos de segurança (criptografia e certificação

digital). Os serviços de processamento de dados, incluindo desenvolvimento e manutenção de programas

computacionais e implantação e manutenção de infra-estrutura tecnológica, são fornecidos pela Cetip. O

Sitraf é suportado por dois centros de processamento de dados (centro principal e centro secundário)

localizados na cidade do Rio de Janeiro, sendo que o centro secundário funciona em hot standby. O sistema

opera em ambiente de baixa plataforma e tem capacidade para processar 90 mil pagamentos por hora (25

por segundo).

A participação direta no Sitraf é restrita às instituições titulares de conta de reservas bancárias, isto é,

bancos comerciais, bancos múltiplos com carteira comercial, caixas econômicas e, quando for o caso,

bancos de investimento e bancos de câmbio (91 participantes em dezembro/2008). Os participantes se

sujeitam ao pagamento de tarifa, que é cobrada do emissor da ordem de transferência de fundos e da

instituição destinatária. O preço da tarifa é fixado com o propósito de cobertura dos gastos de operação do

sistema e de recuperação dos recursos investidos em sua implantação.. Com o mesmo propósito, os

participantes pagam à CIP uma contribuição anual.

23

.

Diagrama 4: Sitraf - Grade horária

Pré-depósito

6h35

23

ciclo principal

7h30

Os participantes podem cancelar ordens de transferência de fundos remanescentes até 17h15.

15

ciclo complementar

17h10

17h25

Diagrama 5: Sitraf - Fluxo de processamento

Ordens de pagamento

funds transfers

HYBRID

Classificação por valor

Unilateral

Sim

Bilateral

tem saldo?

tem saldo?

Sim

Não

Fila

Multilateral

Não

tem saldo?

Sim

Ordem aprovada

No ciclo complementar, os participantes que apresentarem ordens de transferência de fundos

pendentes de liberação devem efetuar o necessário depósito adicional

. As

ordens de transferência de fundos remanescentes são então processadas para fins de liberação, sendo que,

, para as contas de reservas bancárias dos participantes, os eventuais saldos

remanescentes em suas respectivas contas no âmbito do Sitraf.

24

O limite superior é equivalente a “n” vezes o valor do pré-depósito, sendo que “n” pode ser alterado pela CIP de tempos em tempos.

16

25

Os depósitos na conta de liquidação do Sitraf no Banco Central do Brasil , feitos pelos participantes,

bem como a devolução, pela CIP, de saldos remanescentes no final do ciclo complementar, são efetuados

por intermédio do STR. Como princípio de funcionamento, o participante destinatário só é informado da

transferência de fundos no momento de sua liberação pela CIP.

3.2.3 - Centralizadora da Compensação de Cheques - Compe

A Compe liquida as obrigações interbancárias relacionadas com cheques de valor inferior ao VLBCheque (R$ 250 mil). Cobrindo todo o território nacional, o sistema é composto, para fins de troca física dos

documentos, por uma câmara nacional, quinze câmaras regionais e dez câmaras locais. Em uma câmara

local são trocados os cheques sacados contra as agências localizadas na praça por ela atendida. Na câmara

regional, são trocados os cheques sacados contra agências bancárias localizadas nas praças por ela

atendidas, vinculadas a uma praça centralizadora, sempre uma capital de Estado. Os cheques sacados

contra bancos sem presença nas câmaras locais e regionais são trocados na câmara nacional, localizada em

São Paulo, da qual todos os bancos obrigatoriamente participam, diretamente ou por intermédio de

representação.

A cada dia útil são realizadas duas sessões, apurando-se, em cada sessão, um resultado multilateral

único, de âmbito nacional, para cada participante. Tomando-se como base a data de acolhimento do

documento que dá origem à obrigação, a liquidação interbancária na Compe é feita, nas contas de reservas

bancárias, em D+1.

O Banco do Brasil S.A., operador da Compe, fornece o espaço físico e o apoio logístico necessários

ao seu funcionamento, seja para a troca física de documentos, nas situações em que isso acontece, seja

para a compensação eletrônica de todas as obrigações. O operador mantém um centro de processamento

principal em Brasília e um centro secundário no Rio de Janeiro, que funciona em hot standby

Por limitação de espaço, os guichês nas câmaras de compensação, para troca física, são reservados

apenas às instituições financeiras que normalmente apresentam maior volume de cheques compensáveis e

às associações de bancos com assento no Grupo Compe, essas representando terceiros. Os demais

participantes encaminham documentos para troca física por intermédio de terceiros detentores de guichê, de

sua livre escolha, na forma de convênio firmado entre as partes. Os cheques são sempre convertidos para

26

registros eletrônicos .

No próprio dia do acolhimento (D), os participantes transmitem para o centro de processamento

principal e, simultaneamente, para o centro de processamento secundário os arquivos eletrônicos

27

contemplando os cheques acima do chamado valor-limite , denominados “cheques acima”. Esses cheques

são fisicamente trocados nas câmaras de compensação em sessão noturna realizada no mesmo dia. Os

cheques abaixo do valor-limite, denominados “cheques abaixo”, são transmitidos para os centros de

processamento na manhã do dia seguinte (D+1), com troca física em sessão diurna realizada nesse mesmo

dia.

3.2.4 – Sistema de Liquidação Diferida das Transferências Interbancárias de Ordens de Crédito – Siloc

28

O Siloc liquida obrigações interbancárias relacionadas com Documentos de Crédito (DOC) ,

29

Transferências Especiais de Crédito (TEC) e bloquetos de cobrança de valor inferior ao VLB-Cobrança (R$

25

Pré-depósito, depósito complementar durante o ciclo principal e depósito adicional durante o ciclo complementar.

No processo de conversão, a leitura dos dados é feita de forma automática (Magnetic Ink Character Recognition - MICR).

27

R$ 299,00, atualmente.

28

Ordem de transferência de fundos por intermédio da qual o cliente emitente, correntista ou não de determinado banco, transfere

recursos para a conta do cliente beneficiário em outro banco. A emissão de DOC é limitada ao valor de R$ 4.999,99.

17

26

30

5 mil) . A liquidação é feita, com compensação multilateral de obrigações, no mesmo dia, no caso da TEC,

ou em D+1, no caso do DOC e do bloqueto de cobrança, sempre via contas mantidas no Banco Central do

Brasil. O sistema, operado pela CIP, entrou em operação em 18.02.2004.

A cada dia útil (D) são realizadas duas sessões, uma pela manhã e outra à tarde. O resultado

multilateral é informado para cada participante, por intermédio de arquivos eletrônicos,

são liquidadas principalmente obrigações relacionadas a

documentos liquidados na sessão da manhã que, por qualquer razão, forem devolvidos pelas instituições

financeiras destinatárias devido à inconsistência nos dados informados.

Podem participar do Siloc apenas instituições titulares de contas de reservas bancárias (116

participantes em dez/2008).

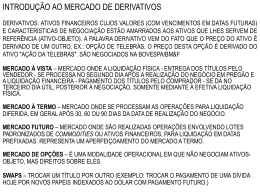

3.3 - Sistemas de liquidação de operações com títulos, valores mobiliários, derivativos e câmbio

interbancário

No Brasil, quase todos os títulos são desmaterializados, existindo apenas sob a forma de registros

eletrônicos. Os sistemas de negociação, de compensação e de liquidação são altamente automatizados e

STP (straight-through processing) é amplamente utilizado. O princípio da entrega contra pagamento (EcP) é

observado em todos os sistemas de liquidação de títulos e valores mobiliários. No caso das operações

interbancárias de câmbio, o princípio equivalente, de pagamento contra pagamento (PcP), é observado se a

liquidação é feita por intermédio da Câmara de Câmbio da BM&FBOVESPA.

Na liquidação de operações com títulos e valores mobiliários, o SPB apresenta certa segmentação. O

Sistema Especial de Liquidação e de Custódia - Selic, operado pelo Banco Central do Brasil, liquida

operações com títulos públicos federais. A Câmara de Ativos da BM&FBOVESPA também liquida operações

com esses títulos, segundo sistemática diferenciada. A BM&FBOVESPA opera também o sistema CBLC, que

liquida principalmente transações com ações, bem como um sistema para liquidação de derivativos e outro

para liquidação de operações interbancárias de câmbio. Os títulos de dívida corporativa são liquidados

principalmente por intermédio do sistema da Cetip.

O diagrama a seguir contém a visão geral do sistema financeiro brasileiro, no que diz respeito à

negociação, compensação e liquidação de operações com títulos, valores mobiliários, derivativos e câmbio

interbancário:

29

Instrumento por intermédio do qual o emitente, pessoa física ou jurídica, ordena a uma instituição financeira que ela faça um

conjunto de transferências de fundos para destinatários diversos, clientes de outras instituições, cada uma das transferências

limitada ao valor de R$ 4.999,99.

30

Documento representativo de dívida originada na compra de bens e serviços, que é liquidado na rede bancária via pagamento em

espécie , ou por intermédio de cheque ou débito em conta. Os dados são sempre convertidos para registros eletrônicos via leitura

automática (Optical Character Recognition – OCR).

31

DOCs e TECs emitidos e pagamentos recebidos relacionados a bloquetos de cobrança.

18

Diagrama 6 : Visão geral do mercado de títulos, valores mobiliários, derivativos e moeda estrangeira

Mercado de bolsas

SELIC

BM&FBOVESPA

tpf

Registro

Negociação ou

Mercado de balcão

CETIP

BM&FBOVESPA

CÂMBIO

BM&FBOVESPA

ATIVOS

câmbio interbancáio

tpf

SOMA

CBLC

ações

tdc

ações

opções

tdc

Liquidação

STR

R

contas de liquidação

tdc – título de dívida corporativa

LDL

título público estadual

di – depósito interfinanceiro

DERIVA TIVOS

derivativos

mercadorias

Compensação

tdc

tpe

di

swaps

outros

LBTR

3.3.1 - Sistema Especial de Liquidação e de Custódia - Selic

O Selic é o depositário central dos títulos emitidos pelo Tesouro Nacional e pelo Banco Central do

Brasil e nessa condição processa, relativamente a esses títulos, a emissão, o resgate, o pagamento dos juros

e a custódia. O sistema processa também a liquidação das operações definitivas e compromissadas

registradas em seu ambiente, observando o modelo 1 de entrega contra pagamento. Todos os títulos são

escriturais, isto é, emitidos exclusivamente na forma eletrônica. A liquidação da ponta financeira de cada

operação é realizada por intermédio do STR, ao qual o Selic é interligado.

O sistema, que é gerido pelo Banco Central do Brasil e é por ele operado em parceria com a

Anbima, tem seus centros operacionais (centro principal e centro de contingência) localizados na cidade do

Rio de Janeiro.

. Para comandar operações, os participantes liquidantes e os

participantes responsáveis por sistemas de compensação e de liquidação encaminham mensagens por

intermédio da RSFN, observando padrões e procedimentos previstos em manuais específicos da rede. Os

demais participantes utilizam outras redes, conforme procedimentos previstos no regulamento do sistema.

Participam do sistema, na qualidade de titular de conta de custódia, além do Tesouro Nacional e do

Banco Central do Brasil, bancos comerciais, bancos múltiplos, bancos de investimento, caixas econômicas,

distribuidoras e corretoras de títulos e valores mobiliários, entidades operadoras de serviços de compensação

e de liquidação, fundos de investimento e diversas outras instituições integrantes do Sistema Financeiro

Nacional. São considerados liquidantes, respondendo diretamente pela liquidação financeira de operações,

além do Banco Central do Brasil, os participantes titulares de conta de reservas bancárias, incluindo-se nessa

situação, obrigatoriamente, os bancos comerciais, os bancos múltiplos com carteira comercial e as caixas

econômicas, e, opcionalmente, os bancos de investimento. Os não-liquidantes liquidam suas operações por

intermédio de participantes liquidantes, conforme acordo entre as partes, e operam dentro de limites fixados

por eles. Cada participante não-liquidante pode utilizar os serviços de mais de um participante liquidante,

exceto no caso de operações específicas, previstas no regulamento do sistema, tais como pagamento de

juros e resgate de títulos, que são obrigatoriamente liquidadas por intermédio de um liquidante-padrão

previamente indicado pelo participante não-liquidante.

Os participantes não-liquidantes são classificados como autônomos ou como subordinados,

conforme registrem suas operações diretamente ou o façam por intermédio de seu liquidante-padrão. Os

fundos de investimento são normalmente subordinados e as corretoras e distribuidoras, normalmente

autônomas. As entidades responsáveis por sistemas de compensação e de liquidação são obrigatoriamente

participantes autônomos. Também obrigatoriamente, são participantes subordinados as sociedades

seguradoras, as sociedades de capitalização, as entidades abertas de previdência, as entidades fechadas de

previdência e as resseguradoras locais.

Tratando-se de um sistema de liquidação em tempo real, a liquidação de operações é sempre

condicionada à disponibilidade do título negociado na conta de custódia do vendedor e à disponibilidade de

recursos por parte do comprador.

). A operação só é encaminhada ao STR para liquidação da ponta financeira após o bloqueio

dos títulos negociados, sendo que a não liquidação por insuficiência de fundos implica sua rejeição pelo STR

e, em seguida, pelo Selic.

Na forma do regulamento do sistema, são admitidas algumas associações de operações. Nesses

casos, embora ao final a liquidação seja feita operação por operação, são considerados, na verificação da

disponibilidade de títulos e de recursos financeiros, os resultados líquidos relacionados com o conjunto de

operações associadas.

21

Diagrama 7: Selic – Exemplos de operações associadas

1 - Compra de títulos associada com operação compromissada intradia

Vendedor

1

4

2

Comprador

3

Banco

Central

2 - Volta de operação compromissada intradia associada com venda de títulos

4

3

Banco

Comprador

Vendedor

1

2

Central

f

u

n

Fundos

Títulos

d

s

tr

3.3.2 ––Cetip S.A. Balcão Organizado

de Ativos e Derivativos

a

n

32

A Cetip é depositária principalmente

de títulos de renda fixa privados , títulos públicos estaduais e

sf

municipais e títulos representativos

e de dívidas de responsabilidade do Tesouro Nacional, de que são

exemplos os relacionados com empresas estatais extintas, com o Fundo de Compensação de Variação

r

Salarial - FCVS, com o Programa de Garantia da Atividade Agropecuária - Proagro e com a dívida agrária

(TDA). Na qualidade de depositária,s a entidade processa a emissão, o resgate e a custódia dos títulos, bem

H

como, quando é o caso, o pagamento

dos juros e demais eventos a eles relacionados. Com poucas

exceções, os títulos são emitidos escrituralmente,

isto é, existem apenas sob a forma de registros eletrônicos

Y

(os títulos emitidos em papel são fisicamente

custodiados

por bancos autorizados). As operações de compra

B

e venda são realizadas no mercado de balcão, incluindo aquelas processadas por intermédio do CetipNet

R

(sistema eletrônico de negociação).

I

D

As diversas modalidades de liquidação são processadas conforme a seguinte grade de horários:

Quadro 3: Cetip - Grade horária

Hora

Evento

06h30

Abertura do Sistema

08h30

17h30

32

às Registro de operações com liquidação na modalidade bruta em tempo real – LBTR.

Certificados de Depósito Bancário - CDB, Recibos de Depósito Bancário - RDB, Depósitos Interfinanceiros - DI, Letras de CâmbioLC, Letras Hipotecárias - LH, debêntures e commercial papers, entre outros.

33

No modelo 3 de entrega contra pagamento, a liquidação financeira e a liquidação física (entrega dos títulos) são feitas de forma

simultânea, por resultados líquidos, geralmente ao final do dia. No modelo 1, conforme mencionado em nota anterior, a liquidação

das duas pernas é feita ao longo do dia, operação por operação.

22

Quadro 3: Cetip - Grade horária

Hora

08h30

11h20

Evento

às Registro de operações com liquidação na modalidade multilateral – Janela Cetip.

08h30 às 11h

Registro de operações com liquidação na modalidade bilateral.

08h30

18h40

às Registro de operações sem liquidação via STR – booktransfer.

08h30

10h35

às Registro de operações através de transferência de arquivos (sessão matutina).

13h30

16h45

às Registro de operações através de transferência de arquivos (sessão vespertina).

17h50

18h20

às Registro de operações através de transferência de arquivos (sessão noturna).

Horário limite para a Cetip informar a posição líquida multilateral dos participantes.

08h30

18h40

às Horário para os bancos confirmarem o resultado devedor de operações sem liquidação via

STR.

11h25

12h05

às Horário para os bancos confirmarem o resultado consolidado devedor – modalidade

multilateral.

08h30

17h45

às Horário para os bancos liquidantes efetuarem a transferência do resultado devedor para a

conta de liquidação da Cetip no Banco Central do Brasil (STR) – modalidade bruta.

11h05

13h55

às Horário para os bancos liquidantes efetuarem a transferência do(s) resultado(s) devedor(es)

para a conta de liquidação da Cetip no Banco Central do Brasil (STR) – modalidade

bilateral.

08h30

12h30

às Horário para os bancos liquidantes efetuarem a transferência do resultado devedor para a

conta de liquidação da Cetip no Banco Central do Brasil (STR) – modalidade multilateral.

12h45

Horário limite para a Cetip efetuar a transferência de fundos para as contas de reservas

bancárias dos bancos liquidantes com resultado consolidado credor (STR)

18h

Horário limite para a Cetip efetuar transferências de fundos para as contas de liquidação

dos bancos liquidantes com resultado credor (STR) – modalidade bruta

20h

Fechamento do sistema.

Se algum banco liquidante não confirmar o pagamento de participante a ele vinculado, ou se houver

inadimplência de banco liquidante, a compensação multilateral é reprocessada, com possível extensão da

janela de liquidação, na forma do regulamento da Cetip. No primeiro caso (não confirmação de pagamento),

o novo resultado multilateral é calculado com a simples exclusão das operações do participante cuja posição

deixou de ser confirmada pelo banco liquidante, sendo as operações remetidas para liquidação na

modalidade LBTR. No segundo caso, inadimplência de banco liquidante, além de remeter essas operações

para a modalidade LBTR, abre-se a possibilidade de os participantes indicarem novo banco liquidante.

A liquidação financeira final é realizada via STR em contas de liquidação mantidas no Banco Central

do Brasil (excluem-se da liquidação via STR as posições bilaterais de participantes que têm conta no mesmo

banco liquidante).

Podem participar da Cetip bancos comerciais, bancos múltiplos, caixas econômicas, bancos de

investimento, bancos de desenvolvimento, sociedades corretoras de valores, sociedades distribuidoras de

valores, sociedades corretoras de mercadorias e de contratos futuros, empresas de leasing, companhias de

seguro, bolsas de valores, bolsas de mercadorias e futuros, investidores institucionais, pessoas jurídicas não

financeiras, incluindo fundos de investimento e sociedades de previdência privada, investidores estrangeiros,

além de outras instituições também autorizadas a operar nos mercados financeiro e de capitais. Os

participantes não-titulares de conta de reservas bancárias liquidam suas obrigações por intermédio de

instituições que são titulares de contas dessa espécie.

.

23

A entidade mantém dois centros de processamento (centro principal e centro secundário). Em

situações de contingência, o processamento pode ser retomado no centro secundário em menos de uma

hora. Para registro das operações podem ser utilizadas a Rede de Telecomunicações para o Mercado – RTM

e a RSFN . A segunda rede é utilizada também para o tráfego das mensagens relacionadas com a etapa de

liquidação das operações. Em todas as situações, o processamento é todo automatizado, isto é, sem

intervenção manual entre o registro e a liquidação das operações (straight through processing- STP).

3.3.3 - CBLC

O sistema CBLC liquida principalmente operações realizadas no âmbito da BM&FBOVESPA e da

Soma. No caso da BM&FBOVESPA, trata-se de transações com títulos de renda variável (mercados à vista e

de derivativos - opções, termo e futuro) e, também, com títulos privados de renda fixa (operações definitivas

no mercado à vista). No caso da Soma, que é um mercado de balcão organizado pertencente à

BM&FBOVESPA, são realizadas operações com títulos de renda variável (mercados à vista e de opções) e

com títulos de renda fixa.

A BM&FBOVESPA, via sistema CBLC, atua também como depositária central de ações e de títulos

de dívida corporativa, além de operar programa de empréstimo sobre esses títulos. Como instituição

depositária, ela mantém contas individualizadas, o que permite a identificação do investidor final das

operações realizadas.

Normalmente, a liquidação é feita com compensação multilateral de obrigações, sendo que, em

situações específicas previstas no regulamento do sistema, pode ser feita em tempo real, operação por

operação. No caso de compensação multilateral de obrigações, a BM&FBOVESPA atua como contraparte

central e assegura a liquidação das operações entre os agentes de compensação. A liquidação financeira

final é feita sempre por intermédio do STR, em contas de reservas bancárias.

Nas operações de compra e venda de títulos, o sistema CBLC observa o modelo 3 de entrega contra

pagamento. A transferência de custódia, no caso dos títulos de renda variável e dos títulos privados de renda

fixa, é feita diretamente no sistema CBLC.

O dia da liquidação depende do tipo de mercado e do momento em que a operação é registrada,

conforme resumido a seguir:

Quadro 4: CBLC – Ciclo de liquidação por tipo de título e de operação

Mercado

Tipo de Operação

Dia da liquidação

Títulos

privados de

renda fixa

À vista

D para as operações registradas até 13h; D+1 para as demais

Títulos

de À vista

renda Variável

A termo

D+3

D+n (dia do vencimento)

Futuros

34

(D+n)+3 (terceiro dia após o vencimento)

Opções

35

D+1

Participam do sistema, como agentes de compensação, bancos e corretoras e distribuidoras de

títulos e valores mobiliários. Os agentes de compensação são divididos em três categorias: agentes próprios ,

agentes plenos e agentes específicos. Os primeiros liquidam apenas negócios por eles conduzidos em nome

próprio ou de clientes, incluindo empresas do mesmo grupo econômico e, também, fundos de investimento

por eles administrados. Os agentes plenos liquidam, adicionalmente, operações conduzidas por terceiros

36

(outras corretoras e investidores qualificados , tais como fundos de investimento, fundos de pensão,

seguradoras, etc). Os agentes específicos são aqueles que possuem funcionalidades direcionadas ao

mercado de renda fixa privada. Para liquidar suas posições financeiras, o participante não-banco deve

34

Os ajustes diários são liquidados em D+1.

35

Prazo para liquidação dos prêmios negociados (no caso de exercício da opção, é observado o ciclo normal de liquidação do mercado

à vista).

36

O investidor qualificado pode liquidar suas operações diretamente com um agente de compensação pleno, independentemente da

corretora com a qual tenha operado.

24

obrigatoriamente utilizar os serviços de uma instituição titular de conta de reservas bancárias, na forma de

contrato firmado entre eles. O sistema

.

O sistema utiliza dois centros de processamento localizados na cidade de São Paulo, sendo que

todas as informações processadas no centro principal são replicadas para o centro secundário (em situações

de contingência, as operações podem ser retomadas em menos de duas horas). As operações são

37