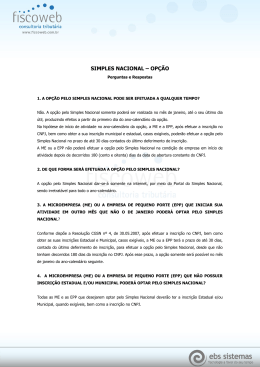

SIMPLES NACIONAL Atualizado até a Resolução CGSN 29, de 21 de janeiro de 2008 . SEBRAE FENACON Serviço Brasileiro de Federação Nacional das Apoio às Mi cro e Empresas de Serviços Pequenas Empresas Contábeis e das Empresas de Assessoramento, Perícias, Informações e Pesquisas Brasília Janeiro de 2008 1 SIMPLES NACIONAL Copyright 2007, SEBRAE, Serviço Brasileiro de Apoio às Micro e Pequenas Empresas. É PERMITIDA A REPRODUÇÃO TOTAL OU PARCIAL MEDIANTE CITAÇÃO DA FONTE FENACON Federação Nacional das Empresas de Serviços Contábeis e das Empresas de Assessoramento, Perícias, Informações e Pesquisas SEBRAE Serviço Brasileiro de Apoio às Micro e Pequenas Empresas Presidente Valdir Pietrobon Diretor de Administração e Finanças Carlos Alberto dos Santos Diretor-Presidente Paulo Tarciso Okamotto Diretor Técnico Luiz Carlos Barboza Gerente da Unidade de Políticas Públicas Bruno Quick Lourenço de Lima Consultor da Unidade de Políticas Públicas André Silva Spínola Lusia Angelete Ferreira Consultoria de Conteúdo e Redação do Texto 2 SIMPLES NACIONAL Atualizado até a Resolução CGSN 29, de 21 de janeiro de 2008 . 3 SIGLAS MAIS USADAS CLT – Consolidação das Leis do Trabalho CNPJ – Cadastro Nacional da Pessoa Jurídica CODEFAT – Conselho dos Depósitos do Fundo de Amparo ao Trabalhador COFINS – Contribuição para Financiamento da Seguridade Social CGSN - Comitê Gestor do Simples Nacional CPMF – Contribuição Provisória sobre Movimentação ou Transmissão de Valores de Créditos e Direitos de Natureza Financeira CSLL – Contribuição Social sobre o Lucro Liquido DCT – Disposições Constitucionais Transitórias EPP – Empresa de Pequeno Porte FAT – Fundo de Amparo ao Trabalhador FGTS – Fundo de Garantia por Tempo de Serviço ICMS – Imposto sobre a Circulação de Mercadorias e Serviços de Comunicações e Transporte Interestadual e Intermunicipal INSS – Instituto Nacional do Seguro Social IOF – Imposto sobre Operações Financeiras IPI – Imposto sobre Produtos Industrializados IPTU – Imposto Predial e Territorial Urbano ISS – Imposto sobre Serviço de Qualquer Natureza LC – Lei Complementar ME – Microempresa MERCOSUL – Mercado Comum do Sul MIDC – Ministério do Desenvolvimento, Indústria e Comercio Exterior PIB – Produto Interno Bruto PIS – Programa de Integração Social RAIS – Relação Anual de Informações Sociais SIMPLES - Sistema Integrado de Pagamento de Impostos e Contribuições das Microempresas e das Empresas de Pequeno Porte. 4 ÍNDICE INTRODUÇÃO MÓDULO 1 – CONCEITOS E OPÇÕES DA MICRO E DA PEQUENA EMPRESA 1. Conteúdo da Lei Complementar 123/2006 2. Conceitos de Microempresa e Empresa de Pequeno Porte 3. Restrições ao Enquadramento 4. Formalização da Opção MÓDULO 2 – CÁLCULO DO SIMPLES NACIONAL 1. Conceito e Origem 2. Cálculo Eletrônico 3. Base de Cálculo 4. Identificação da Alíquota 5. Simples Nacional nas Atividades Comerciais 6. Simples Nacional nas Atividades Industriais 7. Serviços com INSS Incluído no Simples Nacional 8. Serviços com INSS devido em Separado no Simples Nacional 9. Cálculo do Simples Nacional no Início de Atividades 10. Cálculo com Excesso de Receitas 11. Tributação Facultativa nos Estados 12. Recolhimento do Simples Nacional MODULO 3 – DISPENSAS E TRIBUTOS NÃO INCLUÍDOS NO SIMPLES NACIONAL 1. Contribuições Dispensadas 2. Retenções Dispensadas 3. Isenção do Imposto de Renda Sobre Lucros Distribuídos 4. Vedação a Créditos e Incentivos 5. Tributos Não Incluídos no Simples Nacional MÓDULO 4 – OBRIGAÇÕES ACESSÓRIAS 1. Obrigações Gerais 2. Documentos Fiscais 3. Contabilidade e Escrituração Fiscal 4. Declarações MODULO 5 – HIPÓTESES DE EXCLUSÃO DO ESTATUTO NACIONAL 1. Exclusão do Estatuto Nacional 2. Exclusão do Simples Nacional 3. Tributação Após a Exclusão 5 MÓDULO 6 – ADMINISTRAÇÃO E FISCALIZAÇÃO DA LEI GERAL 1. Instituições Administrativas Competentes 2. Fiscalização do Simples Nacional 3. Penalidades do Simples Nacional 4. Processo Administrativo Fiscal 5. Processo Judicial ANEXOS PERGUNTAS E RESPOSTAS CÓDIGOS PREVISTOS NA CNAE IMPEDITIVOS AO SIMPLES NACIONAL CÓDIGOS PREVISTOS NA CNAE QUE ABRANGEM CONCOMITANTEMENTE ATIVIDADE IMPEDITIVA E PERMITIDA AO SIMPLES NACIONAL PLANO DE CONTAS BÁSICO 6 INTRODUÇÃO A Constituição Federal de 1988 estabelece, em seu artigo 179, que a União, os Estados, o Distrito Federal e os Municípios devem dispensar tratamento jurídico diferenciado e favorecido às microempresas e empresas de pequeno porte. O objetivo claramente expresso é incentivar o desenvolvimento dessas empresas através da simplificação de suas obrigações administrativas, tributárias, previdenciárias e creditícias, ou pela eliminação destas por meio de lei. A partir desse comando constitucional surgiram várias leis concedendo benefícios para as microempresas e empresas de pequeno porte. A União instituiu a Lei 9.317, de 1996, criando o SIMPLES, um sistema simplificado de recolhimento de tributos e contribuições federais que, mediante convênio, poderia abranger os tributos devidos aos Estados e aos Municípios. Os Estados preferiram não aderir ao SIMPLES e instituíram regimes próprios de tributação, o que acabou resultando em 28 tratamentos tributários diferentes em todo o Brasil. Poucos Municípios aderiram ao SIMPLES federal e a maioria não estabeleceu qualquer benefício para as microempresas e empresas de pequeno porte estabelecidas em seus territórios. O Estatuto Federal das Microempresas e Empresas de Pequeno Porte, aprovado pela Lei 9.841, de 1999, instituiu benefícios nos campos administrativos, trabalhista, de crédito e de desenvolvimento empresarial. Esses benefícios estavam limitados à esfera de atuação do Governo Federal porque lei ordinária federal não pode obrigar os Estados e os Municípios. Como esse cenário estava longe de representar a simplificação e o favorecimento propostos pela Constituição Federal de 1988, o SEBRAE e representantes de entidades ligadas às microempresas e empresas de pequeno porte exigiram a mudança e, em 2003, iniciaram um movimento para a uniformização das normas e ampliação dos benefícios. Como conseqüência desses movimentos, em 19 de dezembro de 2003, foi aprovada a Emenda Constitucional 42, alterando o artigo 146 da Constituição Federal, que passou a exigir lei complementar para estabelecer normas nacionais uniformes sobre o tratamento tributário dessas empresas. As emendas à Constituição também facultaram à lei complementar estabelecer um regime nacional único de arrecadação para incorporar os tributos devidos pelas micro e empresas de pequeno porte à União, aos Estados e aos Municípios. São características exigidas: 1. Ser opcional para o contribuinte; 2. Permitir condições de enquadramento diferenciadas por Estado; 3. Unificar e centralizar o recolhimento dos tributos, com distribuição imediata da parcela de recursos pertencentes aos respectivos entes federados, sem qualquer retenção ou condicionamento; 4. Possibilitar o compartilhamento, pelos entes federados, da arrecadação, da fiscalização e cobrança, quando adotado o cadastro nacional único de contribuintes. 7 Em 2004, para regulamentar as emendas à Constituição, foi apresentado à Câmara de Deputados um projeto que acabou resultando na Lei Complementar 123, de 14 de dezembro de 2006, que criou o Estatuto Nacional das Microempresas e Empresas de Pequeno Porte. A Lei Complementar 123/2006 foi instituída com o objetivo de estabelecer normas gerais relativas ao tratamento diferenciado e favorecido a ser dispensado às micro e pequenas empresas, no âmbito dos poderes da União, dos Estados, do Distrito Federal e dos Municípios, especialmente no que se refere: a) à apuração e recolhimento dos impostos e contribuições federais, estaduais e municipais, mediante regime único de arrecadação, inclusive obrigações acessórias; b) ao cumprimento de obrigações trabalhistas e previdenciárias, inclusive obrigações acessórias; c) ao acesso ao crédito e ao mercado, inclusive quanto à preferência nas aquisições de bens e serviços pelos Poderes Públicos, tecnologia, associativismo e regras de inclusão. A Lei Complementar 123/2007 foi posteriormente alterada pela Lei Complementar 127, de 14 de agosto de 2007. As alterações no texto inicial do Novo Estatuto tiveram como objetivos principais o aperfeiçoamento do Regime Especial Unificado de Arrecadação de Tributos e Contribuições – SIMPLES NACIONAL. Os benefícios não tributários vigoram desde 15/12/2006. O regime especial unificado de arrecadação de tributos e contribuições - SIMPLES NACIONAL - entrou vigor em 01/07/2007. Muitos dos dispositivos da Lei Complementar 123/2007 ainda estão pendentes de regulamentação nos Estados e Municípios. Nesta apostila examinamos, em 7 módulos distintos, os benefícios da Lei Geral e as normas aplicáveis ao cálculo dos tributos devidos pelas microempresas e empresas de pequeno porte optantes pelo SIMPLES NACIONAL. No módulo 1 são repassados os conceitos e condições para fruição dos benefícios tributários e não tributários, bem como os procedimentos para enquadramento das empresas.O módulo 2 trata dos benefícios gerais concedidos às micro e pequenas empresas que preencherem as condições legais para enquadramento, tais como acesso ao crédito e ao mercado, participação em compras públicas, abertura e baixa simplificadas, dentre outros. O módulo 3 é dedicado à demonstração prática do cálculo do SIMPLES NACIONAL nas diversas atividades exercidas pelas mic ro e pequenas empresas. Nesse módulo estão consolidadas as alíquotas das tabelas de incidência, com ou sem substituição tributária, bem como aquelas previstas para as empresas que pagam a contribuição previdenciária em separado do SIMPLES NACIONAL. No módulo 4, são examinados o impostos e contribuições dos quais a micro e a pequena empresa são isentas ou dispensadas do recolhimento. Também são examinados os impostos e 8 contribuições que as microempresas e as empresas de pequeno porte devem pagar em separado do SIMPLES NACIONAL. O módulo 5 destina-se às novas obrigações tributárias acessórias exigidas das microempresas e empresas de pequeno porte após a edição da Lei Complementar 123/2006. O módulo 6 examina as hipóteses de exclusão das empresas beneficiadas pelo Estatuto Nacional e a sua adaptação aos regimes tributários tradicionais. O módulo 7 trata da administração do Estatuto Nacional, da fiscalização do SIMPLES NACIONAL e dos processos administrativo fiscal e judicial. Finalmente, os anexos contêm as tabelas de partilha do SIMPLES NACIONAL, Perguntas e Respostas emitidas pelo Comitê Gestor do SIMPLES NACIONAL, os Códigos de Atividade Econômicas – CNAE que impedem a opção das micro e pequenas empresas a esse sistema especial de arrecadação tributária e o Plano de Contas Básico da Contabilidade. 9 MÓDULO 1 – CONCEITOS E OPÇÕES DA MICRO E DA PEQUENA EMPRESA 1. CONTEÚDO DA LEI COMPLEMENTAR 123/2006 O Estatuto Nacional das Microempresas e Empresas de Pequeno Porte foi instituído pela Lei Complementar 123 de 14 de dezembro de 2006 e representa um conjunto de normas que consolidam o tratamento diferenciado e favorecido, no âmbito dos poderes da União, dos Estados, do Distrito Federal e dos Municípios. Os benefícios abrangem os seguintes temas: • Inscrição e Baixa Simplificadas • Regime Unificado de Arrecadação Tributária – SIMPLES NACIONAL • Acesso aos Mercados • Simplificação das Relações de Trabalho • Fiscalização Orientadora • Associativismo • Estímulo ao Crédito e à Capitalização • Estímulo à Inovação • Regras Civis e Empresariais • Acesso à Justiça • Apoio e Representação A LC 123/2006 contém, portanto, benefícios NÃO TRIBUTÁRIOS e benefícios TRIBUTÁRIOS (SIMPLES NACIONAL). A fruição dos benefícios é facultativa para as micro e pequenas empresas. No entanto, condições foram impostas para a empresa usufruir dos benefícios, através dos seguintes artigos da Lei Geral: • ARTIGO 3º: estabelece as condições gerais que autorizam as empresas a usufruir os benefícios não tributários e as credencia para optar pelo regime especial de arrecadação; • ARTIGO 17: relaciona as hipóteses de impedimento ao sistema de arrecadação tributária - SIMPLES NACIONAL. Os benefícios tributários não poderão ser adotados por todas as microempresas e empresas de pequeno porte, porque as imposições do SIMPLES NACIONAL são mais restritivas do que as expressas no artigo 3º da LC 123/2006. 10 2. CONCEITOS DE MICROEMPRESA E EMPRESA DE PEQUENO PORTE Para todos os efeitos da Lei Geral, serão consideradas microempresas e empresas de pequeno porte, as sociedades empresariais, as sociedades simples e o empresário individual que obtiverem, em cada ano-calendário, receita bruta em valor: • Microempresa: igual ou inferior a R$ 240.000,00 • Empresa de pequeno porte : acima de R$ 240.000,00 e igual ou inferior a R$ 2.400.000,00 Atenção: Veja limite adotado pelos Estados no item 2.4.. Conceito de Receita Bruta Considera-se receita bruta, o produto da venda de bens e serviços nas operações de conta própria, o preço dos serviços prestados e o resultado nas operações em conta alheia, não incluídas as vendas canceladas e os descontos incondicionais concedidos. Para efeito de enquadramento, serão consideradas as receitas auferidas no ano-calendário anterior, exceto no ano de início de atividades. 2.1. LIMITE PROPORCIONAL NO INÍCIO DE ATIVIDADES No início de atividade, os limites de receita bruta serão proporcionais ao número de meses em que a microempresa ou a empresa de pequeno porte exercer atividades no período, incluídas as frações de meses. Os limites proporcionais ao número de meses em atividade serão considerados quando: • a opção se der no ano de início de atividades; ou • a opção se der no ano seguinte ao início de atividades, hipótese em que o limite proporcional do ano anterior servirá como parâmetro para o enquadramento. Exemplo: Início de atividades: 16/05/2007 Números de meses a considerar: 8 meses (incluída a fração de maio) Limite proporcional • Microempresa: R$ 240.000,00/12 x 8 = R$ 160.000,00 • Empresa de pequeno porte: R$ 2.400.000,00/12 x 8 = R$ 1.600.000,00 11 Quadro Auxiliar dos Limites Proporcionais de Receita Bruta Meses em ME EPP Atividade (Limite Anual/12) x (Limite Anual/12) x meses meses em atividade em atividade 1 20.000,00 200.000,00 2 3 4 5 40.000,00 60.000,00 80.000,00 400.000,00 600.000,00 800.000,00 100.000,00 1.000.000,00 6 7 120.000,00 140.000,00 1.200.000,00 1.400.000,00 8 160.000,00 1.600.000,00 9 10 180.000,00 200.000,00 1.800.000,00 2.000.000,00 11 220.000,00 2.200.000,00 12 240.000,00 2.400.000,00 Atenção: A empresa de pequeno porte que auferir receita bruta igual ou inferior a R$ 240.000,00, ou limite proporcional a esse valor, passará à condição de microempresa no ano-calendário seguinte. 2.2. EXCESSO DE RECEITA BRUTA O excesso de receita bruta poderá desenquadrar a microempresa ou excluir a empresa de pequeno porte para todos os efeitos legais. 2.2.1. Reenquadramento da Microempresa Se a microempresa auferir receita bruta acima do limite anual de R$ 240.000,00, será enquadrada, automaticamente, como empresa de pequeno porte no ano-calendário seguinte , desde que a receita auferida esteja dentro do limite de R$ 2.400.000,00. Exemplo: microempresa Limite a ser observado: R$ 240.000,00 Receita auferida no ano: R$ 330.000,00 Enquadramento no ano seguinte: empresa de pequeno porte Atenção: Na vigência da Lei 9841/1999, essa situação somente provocava o desenquadramento para os efeitos tributários, pois o desenquadramento dos demais benefícios ocorria após 2 anos consecutivos ou 3 anos alternados de excesso de receita. 2.2.2. Desenquadramento da Empresa de Pequeno Porte A empresa de pequeno porte que exceder o limite de receita bruta anual de R$ 2.400.000,00 será excluída, no ano-calendário seguinte, para todos os efeitos legais. 12 Exemplo: empresa de pequeno porte Receita auferida no ano: R$ 3.000.000,000 Enquadramento no ano seguinte: sujeita às normas aplicáveis às demais empresas . Atenção: Na vigência da Lei 9841/1999, essa situação somente provocava o desenquadramento para os efeitos tributários, pois o desenquadramento dos demais benefícios somente ocorria após 2 anos consecutivos ou 3 anos alternados de excesso de receita. 2.2.3. Início de Atividades com Excesso de Receita Bruta A microempresa que apurar excesso de receita bruta no ano de início de atividades passará, no ano-calendário seguinte, à condição de empresa de pequeno porte. A pequena empresa, na mesma situação será excluída dos benefícios no ano seguinte. Se a receita bruta apurada pela microempresa ou pela empresa de pequeno porte ultrapassar o limite de R$ 200.000,00, multiplicados pelo número de meses de funcionamento no período, a exclusão terá efeitos retroativos ao início das atividades. Mas os efeitos retroativos serão suspensos se o excesso de receita não superar 20% dos respectivos limites proporcionais, hipótese em que a exclusão ocorrerá a partir do ano-calendário subseqüente. Exemplo: Inicio de atividades: setembro/2008 Limite proporcional: R$ 800.000,00 (R$ 2.400.000,00/12 x 4) Receita de setembro/2008 a dezembro/2008: R$ 1.000.000,00 Excesso: R$ 1.000.000,00 - R$ 800.000,00 = R$ 200.000,00 Percentual do excesso em relação ao limite: R$ 200.000,00/800.000,00 x 100 = 25% Nesse exemplo, a exclusão será retroativa a setembro/2008, porque o excesso ultrapassa em mais de 20% o limite proporcional admitido. Atenção: Se a empresa nessa situação estiver enquadrada no SIMPLES NACIONAL deve recalcular os tributos considerando as normas gerais de tributação das empresas e pagar a diferença ou o total, conforme o caso, acrescidos tão-somente de juros de mora se efetuado o pagamento antes de qualquer procedimento de ofício. Para efeitos dos demais benefícios, vale a regra de que o enquadramento ou o desenquadramento da microempresa ou empresa de pequeno porte não implica alteração, denúncia ou qualquer restrição em relação a contratos por ela anteriormente firmados. 13 2.3. RECEITA BRUTA ABAIXO DO LIMITE Se a empresa de pequeno porte auferir receita bruta igual ou inferior a R$ 240.000,00, ou limite proporcional a esse valor no ano de início de atividades, passará à condição de microempresa no ano-calendário seguinte, para todos os efeitos. Exemplo: empresa de pequeno porte Limite a observar: R$ 2.400.000,00 (como EPP) Receita auferida no ano 2007: R$ 220.000,00 Condição de enquadramento no ano seguinte: microempresa 2.4. LIMITES ALTERNATIVOS PARA ESTADOS E MUNICÍPIOS Exclusivamente para efeito de recolhimento do ICMS através do SIMPLES NACIONAL, os Estados e o Distrito Federal podem optar, em seus territórios, por limites diferenciados. A opção dos Estados e do Distrito Federal por esses limites alternativos será manifestada por decreto do Poder Executivo, publicado até o ultimo dia útil do mês de outubro de cada ano. Atenção: Excepcionalmente no ano de 2007, os limites alternativos estabelecidos pelos Estados e Municípios até 20 de agosto de 2007 foram adotados a partir de 01/07/ 2007. Os limites alternativos vigoram a partir do ano seguinte à sua adoção pelo Estado ou pelo Distrito Federal e não prejudicam os demais benefícios das empresas regularmente enquadradas na Lei Geral. São critérios observados na fixação dos limites alternativos: • Estados com participação no PIB (*) de até 1%: poderão optar pelo limite de até R$ 1.200.000,00; • Estados com participação no PIB (*) maior do que 1% e menor que 5%: poderão optar pelo limite anual de até R$ 1.800.000,00; e • Estados com participação no PIB (*) igual ou superior a 5%: devem adotar o limite de até R$ 2.400.000,00. (*) A participação no Produto Interno Bruto brasileiro será apurada levando em conta o último resultado divulgado pelo Instituto Brasileiro de Geografia e Estatística. Limites Adotados pelos Estados Brasileiros No ano de 2008, os Estados adotaram os seguintes limites para aplicação do SIMPLES NACIONAL (Resolução 24 CGSN, de 24 de dezembro de 2007): a) Limite de receita anual de até R$ 1.200.000,00: Acre, Amapá, Alagoas, Maranhão, Paraíba, Piauí, Rio Grande do Norte, Rondônia, Roraima, Sergipe, Tocantins. 14 b) Limite até R$ 1.800.000,00: Amazonas, Ceará, Espírito Santo, Goiás, Mato Grosso, Mato Grosso do Sul, Pará e Pernambuco. c) Limite até R$ 2.400.000,00: demais Estados e o Distrito Federal. Obrigatoriedade dos Municípios no Mesmo Território Se Estado optar pelos limites diferenciados de receita bruta, os Municípios nele localizados devem adotar o mesmo limite para fins de arrecadação do ISS. 2.4.1. Limites Alternativos no Início de Atividades No Distrito Federal e nos Estados que adotaram os valores alternativos de receita bruta, serão observados os seguintes limites proporcionais de receita bruta, em função do número de meses em atividade: LIMITES ALTERNATIVOS PROPORCIONAIS Meses em atividade/Receita Proporcional 1 2 3 4 5 6 7 8 9 10 11 12 1.200.000,00/12 x numero de meses R$ 1.800.000,00/12 x numero de meses 100.000,00 200.000,00 300.000,00 400.000,00 500.000,00 600.000,00 700.000,00 800.000,00 900.000,00 1000.000,00 1.100. 000,00 1.200. 000,00 150.000,00 300.000,00 450.000,00 600.000,00 750.000,00 900.000,00 1.050. 000,00 1.200. 000,00 1.350. 000,00 1.500. 000,00 1.650. 000,00 1.800. 000,00 R$ 2.400.000,00/12 x numero de meses 200.000,00 400.000,00 600.000,00 800.000,00 1.000.000,00 1.200.000,00 1.400.000,00 1.600.000,00 1.800.000,00 2.000.000,00 2.200.000,00 2.400.000,00 Exemplo: Início de atividades: setembro/2007 Meses em atividade: 4 Limite alternativo proporcional: • Estados com PIB de até 1% = R$ 400.000,00 (R$ 1.200.000,00/12 x 4) • Estados com PIB acima de 1% e inferior a 5% = R$ 600.000,00 (R$ 1.800.000,00/12 x 4) • Estados com PIB acima de 5% = R$ 800.000,00 (R$ 2.400.000,00/12 x 4) 2.4.2. Enquadramento no Ano Seguinte ao Início de Atividades O limite proporcional alternativo será observado, inclusive, quando a opção pelo SIMPLES NACIONAL for realizada no ano seguinte ao início de atividades. Nesse caso, se a receita bruta 15 do ano anterior superar os limites alternativos proporcionais, a empresa ficará impedida de recolher o ICMS e o ISS através do SIMPLES NACIONAL. Exemplo: Inicio de atividades: setembro/2007 Limite alternativo proporcional: R$ 600.000,00 (R$ 1.800.000,00/12 x 4) Receita de setembro/2007 a dezembro/2007: R$ 800.000,00 Conseqüência: empresa impedida de pagar o ICMS ou ISS pelo SIMPLES NACIONAL em 2008, mas podem permanecer enquadrada para os demais benefícios da lei Geral, porque não houve excedente em relação ao limite de R$ 2.400.000,00. 2.4.3. Excesso de Receita Bruta nos Estados e Municípios A empresa ficará automaticamente impedida de recolher o ICMS e o ISS através do SIMPLES NACIONAL, no ano-calendário seguinte, caso a receita bruta auferida supere os limites de R$ 1.200.000,00, R$ 1.800.000,00 ou R$ 2.400.000,00, conforme o caso. Exemplo: Limite adotado pelo Estado: R$ 1.200.000,00 Receita apurada pela Empresa no ano-calendário: R$ 1.500.000,00 Conseqüências: A empresa deixará de recolher o ICMS ou o ISS pelo SIMPLES FEDERAL. Manutenção do Recolhimento do ICMS e/ou do ISS Se o Estado ou o Distrito Federal adotar faixa de receita bruta superior a que vinha utilizando no ano-calendário em que ocorreu o excesso de receita bruta não haverá a exclusão por esse fato. Exemplo: Novo Limite de receita adotado pelo Estado: R$ 2.400.000,00 Limite facultativo adotado anteriormente: R$ 1.800.000,00 Receita apurada pela empresa: R$ 2.000.000,00 Nesse caso, a empresa não será excluída, uma vez que a receita é inferior ao novo limite pelo Estado. 2.4.3.1. Excesso no Início de Atividades No caso de excesso no ano de início de atividades, a empresa deixa de recolher o ICMS e ISS através do SIMPLES NACIONAL, de forma retroativa ao primeiro mês de atividades. Nesse caso, ficará obrigada a pagar a diferença ou totalidade dos tributos devidos, com acréscimo tão-somente 16 de juros de mora, quando o pagamento for efetuado antes de qualquer procedimento de oficio. A retroatividade não será aplicada se o excesso de receita do ano de início de atividades não superar 20% dos respectivos limites, hipótese em que os efeitos do impedimento serão sentidos somente a partir do ano seguinte. Apesar de impedidas de efetuar o recolhimento do ICMS e do ISS de forma simplificada, a ME e a EPP permanecerão enquadradas no SIMPLES NACIONAL em relação aos tributos e contribuições federais, desde que atendidas as condições pertinentes. Quando o recolhimento do ICMS ou do ISS não estiver sendo efetuado por meio do SIMPLES NACIONAL, as respectivas alíquotas serão reduzidas dos percentuais relativos a esses impostos. Exemplo: Limite alternativo adotado pelo Estado: R$ 1.800.000,00 Inicio de atividades: setembro/2008 Limite proporcional: R$ 600.000,00 (R$ 1.800.000,00/12 x 4) Receita de setembro/2008 a dezembro/2008: R$ 1.000.000,00 Excesso: R$ 1.000.000,00 - R$ 600.000,00 = R$ 400.000,00 Percentual do excesso em relação ao limite: R$ 400.000,00/600.000,00 x 100 = 33% Conseqüências: a empresa não poderá continuar recolhendo o ICMS e/ou o ISS através do SIMPLES NACIONAL. Também não poderá recolher os demais tributos nesse sistema porque apurou receita acima do limite proporcional admitido (R$ 2.400.000,00/12 x 4 = R$ 800.000,00). Nesse caso deve pagar os tributos devidos utilizando os sistemas tradicionais de tributação, retroativamente ao inicio de atividades, acrescidos de juros de mora se liquidados antes do procedimento fiscal. 3. RESTRIÇÕES AO ENQUADRAMENTO A empresa não será enquadrada no tratamento diferenciado e favorecido se não observar as demais condições previstas no Estatuto Nacional das Microempresas e das Empresas de Pequeno Porte. A Lei Complementar 123/2006 criou dois conjuntos de restrições: um desses conjuntos impede a empresa de se usufruir qualquer beneficio e, o outro, impede a opção da empresa ao SIMPLES NACIONAL. Nos itens a seguir, demonstramos cada uma dessas restrições. 3.1. RESTRIÇÕES QUE IMPEDEM QUALQUER BENEFÍCIO Mesmo que obtenham receita bruta anual abaixo dos valores limites estabelecidos pela Lei Geral, as empresas estão impedidas de efetuar o seu enquadramento se apresentarem qualquer uma das seguintes características: 17 a) tiver como sócio outra pessoa jurídica; b) for filial, sucursal, agência ou representação, no País, de pessoa jurídica com sede no exterior; c) tiver sócio ou titular, inscrito como empresário ou sócio de outra empresa que receba o tratamento jurídico diferenciado previsto no Estatuto Nacional, se a receita bruta global ultrapassar o limite de R$ 2.400.000,00, ou limite proporcional ao início de atividades; d) tiver titular ou sócio com participação maior do que 10% do capital de outra empresa não beneficiada pelo Estatuto, se a receita bruta global ultrapassar o limite de R$ 2.400.000,00, ou limite proporcional ou início de atividades; e) tiver sócio ou titular como administrador ou equiparado de outra pessoa jurídica com fins lucrativos, se a receita bruta global ultrapassar o limite de R$ 2.400.000,00, ou proporcional ao início de atividades; f) estiver constituída sob a forma de cooperativas, salvo as de consumo; g) participar do capital de outra pessoa jurídica (*); h) exercer atividade de banco comercial, de investimentos e de desenvolvimento, de caixa econômica, de sociedade de crédito, financiamento e investimento ou de crédito imobiliário, de corretora ou de distribuidora de títulos, valores mobiliários e câmbio, de empresa de arrendamento mercantil, de seguros privados e de capitalização ou de previdência complementar; i) for resultante ou remanescente de cisão ou qualquer outra forma de desmembramento de pessoa jurídica que tenha ocorrido em um dos 5 anos-calendário anteriores; j) estiver constituída sob a forma de sociedade por ações. (*) Essas restrições não se aplicam à participação no capital de cooperativas de crédito, bem como em centrais de compras, bolsas de subcontratação, no consórcio SIMPLES e associações assemelhadas, sociedades de interesse econômico, sociedades de garantia solidária e outros tipos de sociedade, que tenham como objetivo social a defesa exclusiva dos interesses econômicos das microempresas e empresas de pequeno porte. Exclusão e Retorno Na hipótese de estar enquadrada no Estatuto Nacional e sofrer qualquer uma dessas restrições, a empresa será excluída do regime favorecido a partir do mês seguinte ao respectivo evento. No entanto, poderá retornar à condição de micro ou pequena empresa a partir do ano seguinte aquele em que não estiver mais presente a situação ou o fato que provocou a sua exclusão. 18 3.1.1. Restrições Relativas aos Sócios ou Titulares Para fins de enquadramento na Lei Geral é relevante a constituição do quadro societário, porque o fato de existir um sócio ou o próprio titular participando de outra empresa pode restringir o acesso aos benefícios do Estatuto Nacional ou excluir empresa já enquadrada. As restrições impostas pela Lei Geral também levam em consideração a receita bruta global auferida pelas empresas com sócios em comum. Receita Global: Entende-se por receita bruta global, a soma das receitas brutas anuais auferidas pelas empresas que tenham sócio(s) em comum (empresas interligadas). Assim, se o sócio ou titular participar ou administrar outra empresa, é importante verificar a receita global e o grau de participação da pessoa física em cada uma. A(s) empresa(s) será (ao) impedida (s) sempre que a soma da receita global das empresas interligadas ultrapassar a R$ 2.400.000,00 e houver, simultaneamente, participação de um sócio ou titular: • em qualquer percentual, de outra empresa também beneficiada pelo Estatuto Nacional; • com mais de 10% do capital de outra empresa não beneficiada pelo Estatuto Nacional; • na qualidade de administrador ou equiparado de outra empresa com fins lucrativos. Nos exemplos a seguir verificamos as restrições relativas à participação dos sócios em outras empresas: Sócio/Empresa Sócio X Sócio Y Receita Anual Receita Global SITUAÇÃO 1 A B 50% 50% 50% R$ 1.200.000,00 R$ 800.000,00 R$ 2.000.000,00 Na primeira situação, as duas empresas interligadas são admitidas nos benefícios do Estatuto Nacional porque a receita bruta global não supera o limite de R$ 2.400.000,00. Não importa, nesse caso, o percentual de participação do sócio X no capital das empresas ou a sua qualidade de administrador. O relevante é a receita global manter-se no limite admitido. Sócio/Empresa Sócio X Sócio Y Receita Anual Receita Global SITUAÇÃO 2 A B 50% 15% 50% 85% R$ 1.200.000,00 R$ 1.600.000,00 R$ 2.800.000,00 Na situação dois, nenhuma empresa interligada poderá optar pelos benefícios do Estatuto Nacional porque a receita bruta global supera o limite de R$ 2.400.000,00 e a participação dos sócios é superior a 10% do capital social de ambas as empresas. 19 Sócio/Empresa Sócio X Sócio Y Receita Anual Receita Global SITUAÇÃO 3 A B 50% 8% 50% R$ 1.200.000,00 R$ 1.600.000,00 R$ 2.800.000,00 Na situação três, a empresa B não poderá ser enquadrada de forma alguma porque a soma das receitas das empresas interligadas é maior do que R$ 2.400.000,00 e a participação do sócio X na empresa A é superior a 10%. Apesar de a soma das receitas superar o limite, a empresa A será enquadrada porque o sócio X tem menos de 10% do capital da empresa B, que não usufrui os benefícios da Lei Geral. Sócio/Empresa Sócio X Sócio Y Receita Anual Receita Global SITUAÇÃO 4 A B 5% 8% 95% R$ 1.200.000,00 R$ 1.600.000,00 R$ 2.800.000,00 Na situação 4, as empresas têm o mesmo sócio X, mas com participação abaixo de 10%. Como a soma das receitas ultrapassa o limite, apenas uma empresa poderá ser enquadrada na Lei Geral. SITUAÇÃO 5 Sócio/Empresa Sócio X Sócio Y Sócio W Receita Anual Receita Global A B C 50% 15% 50% 5% 50% 80% 50% R$ 400.000,00 R$ 900.000,00 R$ 200.000,00 R$ 1.500.000,00 Na situação 5, se não houver outra restrição as empresas A, B e C podem ser enquadradas nos benefícios do Estatuto Nacional porque a receita global não supera o limite de receita bruta. 3.2. RESTRIÇÕES AO SIMPLES NACIONAL Ainda que esteja enquadrada como micro ou pequena empresa, o contribuinte pode ter negada a sua opção pelo SIMPLES NACIONAL. Isso porque, além das condições examinadas no item anterior, as empresas interessadas nos benefícios tributários devem observar as restrições específicas da Lei Complementar 123/2006. São situações ou fatos específicos que impedem a empresa de optar pelo SIMPLES NACIONAL, além das restrições examinadas anteriormente: 20 • Possuir sócio residente ou domiciliado no exterior; • Manter em seu quadro societário entidade da administração pública, direta ou indireta, federal, estadual ou municipal; • Possuir débitos com o INSS, com as Fazendas Públicas Federal, Estadual ou Municipal, cuja exigibilidade não esteja suspensa; • Exercer atividades econômicas vedadas. 3.2.1. Empresas Impedidas Por Atividades Vedadas Para fins tributários, estão impedidas de optar pelo SIMPLES NACIONAL as empresas com as seguintes atividades econômicas: a) prestação cumulativa e contínua de serviços de assessoria creditícia, gestão de crédito, seleção e riscos, administração de contas a pagar e a receber, gerenciamento de ativos (asset management), compras de direitos creditórios resultantes de vendas mercantis a prazo ou de prestação de serviços (factoring); b) serviços de comunicação; c) serviços de transporte intermunicipal e interestadual de passageiros; d) geradora, transmissora, distribuidora ou comercializadora de energia elétrica; e) importação ou fabricação de automóveis e motocicletas; f) importação de combustíveis; g) produção ou venda no atacado de bebidas alcoólicas, bebidas tributadas pelo IPI com alíquota específica, cigarros, cigarrilhas, charutos, filtros para cigarros, armas de fogo, munições e pólvoras, explosivos e detonantes. (A redação original da LC 123/2006 impedia a opção apenas para a venda de cigarros e também de outros produtos tributados pelo IPI com alíquota ad valorem superior a 20% ou com alíquota específica, o que foi modificado pela LC 127/2007); h) cessão ou locação de mão-de-obra; i) consultoria; j) loteamento e incorporação de imóveis; k) prestação de serviços decorrentes do exercício de atividade intelectual, de natureza técnica, científica, desportiva, artística ou cultural, que constitua profissão regulamentada ou não, bem como a que preste serviços de instrutor, de corretor, de despachante ou de qualquer tipo de intermediação de negócios. Atividades Admitidas O SIMPLES NACIONAL admite o ingresso de empresas com quaisquer atividades que não estejam expressamente vedadas, desde que não incorram em outros impedimentos. São admitidas no SIMPLES NACIONAL porque foram excetuadas da lista de impedimentos, as 21 empresas que se dedicam exclusivamente às seguintes atividades ou as exercem em conjunto com outras atividades autorizadas: a) creche, pré-escola e estabelecimento de ensino fundamental; b) agência terceirizada de correios; c) agência de viagem e turismo; d) centro de formação de condutores de veículos automotores de transporte terrestre de passageiros e de carga; e) agência lotérica; f) manutenção e reparação de automóveis, caminhões, ônibus, outros veículos pesados, tratores, máquinas e equipamentos agrícolas; g) instalação, manutenção e reparação de acessórios para veículos automotores; h) manutenção e reparação de motocicletas, motonetas e bicicletas; i) instalação, manutenção e reparação de máquinas de escritório e de informática; j) reparos hidráulicos, elétricos, pintura e carpintaria em residências ou estabelecimentos civis ou empresariais, bem como manutenção e reparação de aparelhos eletrodomésticos; k) instalação e manutenção de aparelhos e sistemas de ar condicionado, refrigeração, ventilação, aquecimento e tratamento de ar em ambientes controlados; l) veículos de comunicação, de radiodifusão sonora e de sons e imagens, e mídia externa; m) construção de imóveis e obras de engenharia em geral, inclusive sob a forma de subempreitada; n) transporte municipal de passageiros; o) montagem de estandes para feiras; p) escolas livres, de línguas estrangeiras, artes, cursos técnicos e gerenciais; q) produção cultural e artística; r) produção cinematográfica e de artes cênicas; s) administração e locação de imóveis de terceiros, cumulativamente; t) academias de dança, de capoeira, de ioga e de artes marciais; u) academias de atividades físicas, desportivas, de natação e escolas de esportes; v) elaboração de programas de computadores, inclusive jogos eletrônicos, desde que desenvolvidos em estabelecimento do optante; w) licenciamento ou cessão de direito de uso de programas de computação; x) planejamento, confecção, manutenção e atualização de páginas eletrônicas, desde que realizados em estabelecimento do optante; y) escritórios de serviços contábeis; z) serviço de vigilância, limpeza ou conservação. 22 Utilização do CNAE para Identificar a Atividade Admitida A LC 123/2006 relacionou, no seu artigo 17, as atividades cujo exercício impede a opção da empresa pelo SIMPLES NACIONAL. Para evitar dúvidas na interpretação do texto legal, o Comitê Gestor optou por adotar a Classificação Nacional de Atividades Econômicas – CNAE, como parâmetro de identificação das atividades cujo exercício impede a empresa de optar pelo SIMPLES NACIONAL. A Resolução 6 CGSN, de 18/06/2007, alterada pela Resolução 20 CGSN, de 15/08/2007, relaciona os códigos do CNAE das atividades vedadas no SIMPLES NACIONAL. Os códigos do CNAE impeditivos de opção pelo SIMPLES NACIONAL encontram-se em anexo a essa apostila. No caso de alteração do código CNAE considerado impeditivo ou ambíguo, serão observadas as seguintes regras: • se determinada atividade econômica deixar de ser considerada como impeditiva ao SIMPLES NACIONAL, as ME e EPP que exercem essa atividade passarão a ser admitidas no regime tributário a partir do ano seguinte ao da alteração do código, desde que observadas as demais condições legais; • se determinada atividade econômica passar a ser considerada impeditiva, as ME e EPP optantes que exercem essa atividade devem efetuar a sua exclusão obrigatória, porém com efeitos para o ano-seguinte. 3.2.2. Empresas com Débitos Tributários e Previdenciários A empresa ficará impedida de optar pelo SIMPLES NACIONAL se possuir dívidas com o Instituto Nacional do Seguro Social – INSS - ou com as Fazendas Públicas Federal, Estadual ou Municipal, se a exigibilidade não estiver suspensa. Da mesma forma, poderá ficar impedida de utilizar o tratamento beneficiado a empresa que possuir titular ou sócio com dívida tributária ou previdenciária. Para regularizar as dívidas, a empresa pode optar pelo pagamento integral ou pelo seu parcelamento. O parcelamento deve ser solicitado à repartição fiscal responsável pela administração do débito, tendo em vista as competências privativas de cada ente federativo. Para permitir o ingresso de micro e pequenas empresas no SIMPLES NACIONAL, a Lei Complementar 123/2006 concedeu um parcelamento especial em 120 meses, para os fatos geradores ocorridos até 31/05/2007. O prazo para solicitação do parcelamento terminou em 20/08/2007 e o de regularização dos débitos em 31/10/2007. As empresas que optaram pelo SIMPLES NACIONAL, mas não regularizaram seus débitos tiveram anuladas as suas opções . Atenção: Ainda que a ME ou a EPP exerça exclusivamente atividade não incluída na competência tributaria municipal, se possuir débitos tributários junto à Fazenda Municipal, o município poderá proceder à sua exclusão do SIMPLES NACIONAL (Resolução CGSN 23, de 13 de novembro de 2007). 23 Débitos Tributários Diferidos As microempresas e empresas de pequeno porte que tiverem débitos diferidos de impostos e contribuições, relativos a períodos anteriores à opção pelo SIMPLES NACIONAL, devem efetuar o seu pagamento no prazo de 30 dias, contados do deferimento da opção. 4. FORMALIZAÇÃO DA OPÇÃO O enquadramento da microempresa e da empresa de pequeno porte na Lei Complementar 123/2006 obedece a trâmites distintos, porque existem condições distintas para fruição dos benefícios tributários e dos não tributários. Dessa forma, se não houver qualquer restrição, a empresa poderá ser enquadrada para usufruir todos os benefícios legais. Se existir restrição especifica do SIMPLES NACIONAL, a empresa não poderá manter a opção pela arrecadação tributária unificada. Considerando que as condições são complementares, nos deparamos com as seguintes situações: a) haverá empresas que poderão ser enquadradas para todos os efeitos da LC 123/2007, inclusive o tributário; b) haverá empresas que não poderão ser enquadradas para os efeitos tributários por não atenderem as condições para tanto. Nesse caso, poderão obter apenas os benefíc ios não tributários. 4.1. ENQUADRAMENTO GERAL Para obter os benefícios não tributários e ser credenciada a optar pelo SIMPLES NACIONAL, a empresa está subordinada aos trâmites legais estabelecidos pelos órgãos de registro público. As sociedades empresariais e os empresários devem ser enquadrados na Junta Comercial do Estado onde estiverem localizadas. As sociedades simples devem observar os procedimentos estabelecidos pelos respectivos cartórios de Registro Civil das Pessoas Jurídicas. O enquadramento da micro e da pequena empresa não é obrigatório e nem existe prazo para a sua realização. No entanto, enquanto não efetuado, a empresa não poderá usufruir qualquer beneficio da LC 123/2006, inclusive do SIMPLES NACIONAL. 4.1.1. Procedimentos nas Juntas Come rciais A Instrução Normativa 103, de 30 de abril de 2007, do Departamento Nacional de Registro do Comercio, estabeleceu que o registro da micro e da pequena empresa será realizado mediante arquivamento de declaração do empresário ou da sociedade empresarial que contenha: a) titulo “Declaração”; b) requerimento dirigido ao Presidente da Junta Comercial da Unidade da Federação respectiva, solicitando o enquadramento, com o seguinte conteúdo: nome 24 empresarial, endereço, numero de identificação da empresa (NIRE), data de registro do ato constitutivo e numero de inscrição no CNPJ (se houver); c) declaração, sob as penas da lei, de que o empresário ou a sociedade empresarial se enquadra na situação de microempresa ou empresa de pequeno porte. As declarações de enquadramento podem ser emitidas diretamente através dos endereços eletrônicos das Juntas Comerciais. Comprovação do Enquadramento Após o enquadramento, a comprovação da condição de microempresa ou empresa de pequeno porte será efetuada mediante certidão expedida pela Junta Comercial. ME/EPP Enquadradas Antes da LC 123/2006 As microempresas e as empresas de pequeno porte enquadradas antes da vigência da Lei 123/2006 foram automaticamente recepcionadas pelo novo Estatuto, exceto as incursas em alguma das situações impeditivas para enquadramento. As sociedades anônimas e cooperativas, anteriormente admitidas pelo Estatuto da Lei 9841/1999 (revogado em 30/06/2007), foram automaticamente desenquadradas da condição de microempresa ou empresa de pequeno porte, tendo em vista que a nova lei não recepciona esses tipos jurídicos. Somente as sociedades cooperativas de consumo permanecem enquadradas por permissão legal. 4.1.2. Procedimentos dos Cartórios de Registro das Pessoas Jurídicas Esses cartórios obedecem à legislação específica dos respectivos Estados onde estiverem localizados. De uma forma geral, os cartórios costumam solicitar declaração de enquadramento da microempresa e empresa de pequeno porte, nos mesmos moldes da Junta Comercial da respectiva unidade federativa. No entanto, alguns exigem que, no início de atividade, a empresa inclua uma cláusula no próprio contrato social, declarando a sua condição de micro ou de pequena empresa. 4.2. OPÇÃO PELO SIMPLES NACIONAL Uma vez enquadrada no registro público, a micro e a empresa de pequeno porte poderão pleitear o enquadramento no SIMPLES NACIONAL, de acordo com as normas instituídas pelo Comitê Gestor. Para obter esse enquadramento, as empresas devem observar as condições do regime especial de arrecadação tributária. 25 4.2.1. Formalização da Opção A opção pelo SIMPLES NACIONAL será realizada por meio da Internet, no Portal do SIMPLES NACIONAL: www.receita.fazenda.gov.br/SimplesNacional/outrosserviços - solicitação de opção pelo simples nacional. No momento da opção, o contribuinte deve declarar se não está impedido, considerando as vedações impostas pela LC 123/2006 para fruição dos benefícios tributários concedidos. O acesso ao aplicativo de opção dependerá de um pré-cadastro para obtenção de uma senha a ser utilizada em todos os serviços concernentes ao SIMPLES NACIONAL. Para obter a senha, será necessário informar o número do CNPJ e o número do CPF do representante da empresa e aguardar a resposta pelo correio eletrônico. Caso o contribuinte possua Certificação Digital, os serviços estarão disponíveis no Centro de Atendimento Virtual do sitio da Receita Federal do Brasil, onde o contribuinte poderá ter acesso à opção pelo SIMPLES NACIONAL. No ato do pedido de inscrição serão informadas as pendências que impedem a empresa fazer a opção desejada. Havendo pendências, o contribuinte deve dirigir-se à repartição fiscal pertinente para sua regularização. O resultado do pedido de opção será disponibilizado no Portal do Simples. 4.2.2. Prazos e Validade da Opção A opção será realizada durante o mês de janeiro, até o seu último dia útil. A opção regular e tempestiva produzirá efeitos irretratáveis para todo o ano calendário, a partir de 1º de janeiro. Excepcionalmente no ano de 2007, a opção pelo SIMPLES NACIONAL produziu efeitos a partir 26 de 01/07/2007, se realizada até 20 de agosto de 2007. No caso de empresas com débitos na data da opção e que solicitaram parcelamento, o deferimento foi condicionado: a) à apresentação dos documentos requeridos pela respectiva legislação de cada ente federativo; e b) ao pagamento da primeira parcela de cada pedido de parcelamento. Opção no Início de Atividades No caso de início de atividades, a nova empresa fará a opção no prazo de até 10 dias, contados do último deferimento das suas inscrições no Cadastro Nacional de Pessoas Jurídicas – CNPJ e, conforme o caso, nos cadastros das fazendas estadual e municipal. A opção produzirá efeitos: a) para as empresas com data de abertura constante do CNPJ até 31 de dezembro de 2007, a partir da data do último deferimento da inscrição nos cadastros estadual e municipal; b) para as empresas com data de abertura constante do CNPJ a partir de 1° de janeiro de 2008, desde a respectiva data de abertura, salvo. Atenção: A opção será considerada indeferida se o ente federativo considerar inválidas as informações prestadas pela ME ou EPP nos cadastros estadual e municipal. Se as informações forem validadas, será considerada como data de início de atividade: a) para as empresas com data de abertura constante do CNPJ até 31 de dezembro de 2007, a do último deferimento da inscrição nos cadastros estadual e municipal; b) para as empresas com data de abertura constante do CNPJ a partir de 1° de janeiro de 2008, a da respectiva abertura. Atenção: Depois de decorridos 180 dias da data de abertura da constante do CNPJ, a empresa não será considerada empresa em início de atividades e, portanto, não poderá efetuar a opção pelo SIMPLES NACIONAL naquele mesmo ano (Resolução CGSN 23, de 13 de novembro de 2007). Informações aos Estados e Municípios Após a formalização da opção, a SRFB disponibilizará aos Estados, Distrito Federal e Municípios a relação dos contribuintes para verificação das informações prestadas. Sob pena de ser válida a informação prestada pelo contribuinte, os respectivos entes federativos devem comunicar à RFB o deferimento das inscrições efetuadas: • até o dia 5 de cada mês, para informações entre os dias 20 e 31 do mês anterior • até o dia 14 de cada mês, em relação às informações disponibilizadas do dia 1º. Ao dia 9 do mesmo mês. 27 • Até o dia 25 de cada mês, em relação às informações disponibilizadas do dia 10 ao dia 19 do mesmo mês. 4.2.3. Indeferimento da Opção Se a opção for indeferida, será expedido termo de indeferimento pela autoridade fiscal integrante da estrutura administrativa do respectivo ente federado que decidiu pelo indeferimento, inclusive na hipótese de existência de débitos tributários. O contribuinte poderá recorrer através de processo administrativo, na forma da legislação vigente no respectivo ente federado. Se, após o recurso, houver decisão favorável ao contribuinte, com opção retroativa, os tributos e contribuições devidos pelo SIMPLES NACIONAL poderão ser recolhidos sem cobrança de multa de mora, mas com incidência dos juros de mora. 4.2.4. Empresas Optantes pela Lei 9.317/1996 As microempresas e empresas de pequeno porte regularmente inscritas no SIMPLES da Lei 9.317/1996 foram automaticamente acolhidas pelo SIMPLES NAC IONAL, a partir de 1º de julho de 2007, exceto se impedidas por alguma nova vedação imposta pelo Estatuto Nacional. Para verificar se a opção foi mantida, o contribuinte deve acessar o Portal do SIMPLES NACIONAL e, no menu Serviços, acessar “Consulta do Resultado da Opção Automática”. Se houver pendência, o contribuinte deve dirigir-se à repartição fiscal pertinente para sua regularização. Essa opção tácita submeteu o contribuinte ao SIMPLES NACIONAL de forma irretratável pelo resto do ano-calendário de 2007. Excepcionalmente, foi permitido às empresas optantes pelo SIMPLES da Lei 9.317/2007 solicitar a sua exclusão voluntária até 20/08/2007, hipótese em que os efeitos da exclusão passaram a vigorar a partir de 01/07/2007. Essas empresas tiveram de adotar outra forma de tributação a partir daquela data. A ME ou a EPP com atividade econômica cuja CNAE fosse considerada ambígua não foi automaticamente migrada para o sistema. Além disso, a exclusão da empresa do SIMPLES da Lei 9.317/1996, verificada após a migração automática, não implica anulação da opção pelo SIMPLES NACIONAL. Nesses casos, o contribuinte deve confirmar a migração automática através de consulta à Internet ou diretamente à repartição do ente arrecadador. Os Estados e Municípios verificaram a regularidade fiscal da empresa optante pelo SIMPLES NACIONAL e emitiram o Termo de Indeferimento ou providenciaram a exclusão da empresa. Em empresas com estabelecimentos devedores, localizados em mais de um ente federativo, houve mais de um termo de indeferimento. 4.2.4.1. Tratamento Tributário das Empresas Excluídas ou Não Recepcionadas O artigo 79-C, incluído pela LC 127/2007, regulamentou a situação das empresas optantes pelo SIMPLES da Lei federal 9.317/1996 que não aderiram ou não foram recepcionadas pelo SIMPLES 28 NACIONAL. De acordo com o novo dispositivo, a partir de 01/07/2007, essas empresas sujeitamse às normas de tributação aplicáveis às demais pessoas jurídicas. Em relação aos tributos federais, as empresas não incluídas no SIMPLES NACIONAL devem escolher o lucro presumido ou lucro real, trimestral ou anual. A opção pelo lucro presumido ou real será realizada mediante recolhimento do IRPJ e da CSLL: • até o último dia útil do mês seguinte ao encerramento do 3º Trimestre/2007, ou seja, até 31/10/2007, para opções pelo lucro presumido ou lucro real trimestral; • até o ultimo dia do mês de agosto/2007, ou seja, 31/08/2007, em relação ao valor devido por estimativa na mês de julho/2007, no caso de opção pelo lucro real anual. É conveniente ressaltar que estava autorizada a opção pelo lucro arbitrado se a empresa não reunisse as condições necessárias para ingresso no lucro presumido ou no lucro real. O lucro arbitrado foi uma opção voluntária se a empresa identificasse a receita bruta de cada trimestre. Caso contrário, o arbitramento será realizado de ofício pela administração tributária federal. Contribuintes do IPI Os contribuintes do IPI, optantes pelo SIMPLES da Lei 9.317/1996 e não recepcionados pelo SIMPLES NACIONAL, devem providenciar os livros de escrituração exigidos para apuração do imposto mediante o sistema confronto. Apesar de a LC 123/2007 nada ter estabelecido nesse sentido, o procedimento adotado na exclusão da empresa de um sistema tributário diferenciado costuma ser o seguinte: a) levantamento dos estoques de mercadorias, matérias-primas, produtos intermediários e materiais de embalagem existentes no último dia da tributação diferenciada que, no caso, foi o dia 30/06/2007; b) atribuição de preços aos estoques físicos, com base nos critérios admitidos pela legislação tributária; c) determinação, a partir da respectiva documentação de aquisição, do valor dos créditos do IPI constantes dos estoques levantados, a fim de aproveitá-los nos períodos de apuração subseqüentes; d) início da apuração pelo sistema de confronto, mediante a escrituração dos livros de Apuração, Entrada e de Saídas do IPI a partir de 01/07/2007. Tributação nos Estados e Municípios Em relação ao ICMS e ao ISS, as empresas não incluídas no SIMPLES NACIONAL devem observar a legislação vigente no(s) Estado(s) ou no(s) Município(s) onde estiver (em) situado(s) o (s) seu (s) estabelecimento(s). 29 MÓDULO 2 – CÁLCULO DO SIMPLES NACIONAL 1. CONCEITO E ORIGEM O SIMPLES NACIONAL foi instituído pela Lei Complementar 123/2006 com o objetivo de unificar a arrecadação dos tributos e contribuições devidos pelas micro e pequenas empresas brasileiras, nos âmbitos dos governos federal, estaduais e municipais. O regime especial de arrecadação não é um tributo ou um sistema tributário, mas uma forma de arrecadação unificada dos seguintes tributos e contribuições: • Tributos da Competência Federal Imposto sobre a Renda da Pessoa Jurídica – IRPJ; Imposto sobre Produtos Industrializados – IPI; Contribuição Social sobre o Lucro Líquido – CSLL; Contribuição para o Financiamento da Seguridade Social – COFINS; Contribuição para o PIS; Contribuição para a Seguridade Social - INSS, a cargo da pessoa jurídica (empresas com certas atividades devem recolher a contribuição em separado). • Tributo da Competência Estadual Imposto sobre Operações Relativas à Circulação de Mercadorias e Sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação – ICMS • Tributo da Competência Municipal Imposto sobre Serviços de Qualquer Natureza - ISS. 1.1. CONTRIBUIÇÃO PREVIDENCIÁRIA Como regra, o SIMPLES NACIONAL abrange o recolhimento da contribuição previdenciária devida pelo empregador sobre a folha de salários e remunerações pagas a terceiros, administradores, titular ou sócios. No entanto, existem empresas que, em virtude das atividades econômicas desenvolvidas, devem recolher o INSS em documento de arrecadação separado, pois as alíquotas do SIMPLES NACIONAL não comportam a incidência dessa contribuição. Quando o valor da contribuição previdenciária estiver incluído no SIMPLES NACIONAL, o recolhimento abrangerá as seguintes parcelas: a) a contribuição de 20% sobre as remunerações pagas, devidas ou creditadas a qualquer título, durante o mês, aos segurados empregados e trabalhadores avulsos, para retribuir o trabalho, qualquer que seja a sua forma, inclusive as gorjetas, os ganhos habituais sob a forma de utilidades e os adiantamentos decorrentes de 30 reajuste salarial, quer pelos serviços efetivamente prestados, quer pelo tempo à disposição do empregador ou tomador de serviços; b) a parcela devida sobre as remunerações pagas a empregados ou trabalhadores avulsos, destinadas ao financiamento da aposentadoria especial após 15 ou 20 anos de exposição a agentes prejudiciais à saúde e de benefícios concedidos em razão do grau de incidência de incapacidade laborativa decorrente dos riscos ambientais do trabalho; c) o seguro de acidente do trabalho, aos percentuais de 1, 2 ou 3%, conforme seja leve, médio ou grave o risco da atividade; d) a contribuição de 20% sobre o total das remunerações pagas ou creditadas a qualquer título, no decorrer do mês, a segurados contribuintes individuais que lhe prestem serviços; e) a contribuição de 15% sobre o valor bruto da nota fiscal ou fatura de prestação de serviços, relativamente a serviços que lhe são prestados por cooperados por intermédio de cooperativas de trabalho; f) a contribuição de 2,5% e de 0,1% devida sobre a receita bruta da pessoa jurídica, que se dedique à produção rural, em substituição à prevista nas letras “a“ e “b“ anteriores. 1.2. ORIGEM DO SIMPLES NACIONAL Para instituir o SIMPLES NACIONAL, o legislador baseou-se no parágrafo único do artigo 146 da Constituição Federal brasileira, que concede à lei complementar competência para instituir um regime único de arrecadação dos impostos e contribuições da União, dos Estados, do Distrito Federal e dos Municípios. O texto do artigo 146 é o que a seguir se transcreve: TÍTULO VI - Da Tributação e do Orçamento CAPÍTULO I - DO SISTEMA TRIBUTÁRIO NACIONAL Seção I - DOS PRINCÍPIOS GERAIS Art. 146. Cabe à lei complementar: I - dispor sobre conflitos de competência, em matéria tributária, entre a União, os Estados, o Distrito Federal e os Municípios; II - regular as limitações constitucionais ao poder de tributar; III - estabelecer normas gerais em matéria de legislação tributária, especialmente sobre: (a) definição de tributos e de suas espécies, bem como, em relação aos impostos discriminados nesta Constituição, a dos respectivos fatos geradores, bases de cálculo e contribuintes; (b) obrigação, lançamento, crédito, prescrição e decadência tributários; (c) adequado tratamento tributário ao ato cooperativo praticado pelas sociedades cooperativas. (d) definição de tratamento diferenciado e favorecido para as microempresas e para as empresas de pequeno porte, inclusive regimes especiais ou simplificados no caso do imposto previsto no art. 155, II(*) , das contribuições previstas no art. 195, I e §§ 12 e 13 (**), e da contribuição a que se refere o art. 239 (***) (Incluído pela Emenda Constitucional 42, de 19.12.2003). Parágrafo único. A lei complementar de que trata o inciso III, d, também poderá instituir um regime único de arrecadação dos impostos e contribuições da União, dos Estados, do 31 Distrito Federal e dos Municípios, observado que: (Incluído pela Emenda Constitucional nº 42, de 19.12.2003) I - será opcional para o contribuinte; (Incluído pela Emenda Constitucional 42, de 19.12.2003.) II - poderão ser estabelecidas condições de enquadramento diferenciadas por Estado; (Incluído pela Emenda Constitucional 42, de 19.12.2003). III - o recolhimento será unificado e centralizado e a distribuição da parcela de recursos pertencentes aos respectivos entes federados será imediata, vedada qualquer retenção ou condicionamento; (Incluído pela Emenda Constitucional 42, de 19.12.2003) IV - a arrecadação, a fiscalização e a cobrança poderão ser compartilhadas pelos entes federados, adotado cadastro nacional único de contribuintes. (Incluído pela Emenda Constitucional 42, de 19.12.2003) (*) ICMS (art. 155,II) (**) Contribuição previdenciária a cargo do empregador (art. 195, I e §§ 12 e 13); e (***) PIS/PASEP (art. 239) Em complemento ao artigo 146, a Emenda 42/2003 incluiu nas Disposições Constitucionais Transitórias – DCT o seguinte artigo: Art. 94. Os regimes especiais de tributação para microempresas e empresas de pequeno porte próprios da União, dos Estados, do Distrito Federal e dos Municípios cessarão a partir da entrada em vigor do regime previsto no art. 146, III, d, da Constituição. Apesar de ter instituído um regime de arrecadação que abarca tributos da competência dos três entes federativos, a Lei Complementar não anulou o direito dos Estados e do Distrito Federal de legislar concorrentemente sobre a matéria tributária, direito este consolidado no artigo 24 da Constituição Federal de 1988, a seguir transcrito parcialmente: Art. 24. Compete à União, aos Estados e ao Distrito Federal legislar concorrentemente sobre: I - direito tributário, financeiro, penitenciário, econômico e urbanístico; ...................................................................................................................................... § 1º - No âmbito da legislação concorrente, a competência da União limitar-se-á a estabelecer normas gerais. § 2º - A competência da União para legislar sobre normas gerais não exclui a competência suplementar dos Estados. § 3º - Inexistindo lei federal sobre normas gerais, os Estados exercerão a competência legislativa plena, para atender a suas peculiaridades. § 4º - A superveniência de lei federal sobre normas gerais suspende a eficácia da lei estadual, no que lhe for contrário. Esse direito também não foi retirado dos municípios, a quem a Constituição Federal garante: Art. 30. Compete aos Municípios: I - legislar sobre assuntos de interesse local; II - suplementar a legislação federal e a estadual no que couber; III - instituir e arrecadar os tributos de sua competência, bem como aplicar suas rendas, sem prejuízo da obrigatoriedade de prestar contas e publicar balancetes nos prazos fixados em lei; ............................................................... 32 Dessa forma, considerando as regras constitucionais vigentes, a arrecadação do ICMS e do ISS através do SIMPLES NACIONAL deverá ter regulamentação própria dos Estados, do Distrito Federal e dos Municípios porque, em matéria tributária, a lei federal não pode interferir na competência desses entes federativos. Essa regulamentação deve observar as normas fixadas em lei complementar específica como dispõem os seguintes dispositivos da Constituição Federal: Art. 155. Compete aos Estados e ao Distrito Federal instituir impostos sobre: II - operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior; .................................................................................................................................................. § 2.º O imposto previsto no inciso II atenderá ao seguinte: ................................................................................................................................................. XII - cabe à lei complementar: a) definir seus contribuintes; b) dispor sobre substituição tributária; c) disciplinar o regime de compensação do imposto; .................................................................................................................................................. f) prever casos de manutenção de crédito, relativamente à remessa para outro Estado e exportação para o exterior, de serviços e de mercadorias; g) regular a forma como, mediante deliberação dos Estados e do Distrito Federal, isenções, incentivos e benefícios fiscais serão concedidos e revogados. .................................................................................................................................................. Art. 156. Compete aos Municípios instituir impostos sobre: .................................................................................................................................................. III - serviços de qualquer natureza, não compreendidos no art. 155, II, definidos em lei complementar; .................................................................................................................................................. § 3º Em relação ao imposto previsto no inciso III do caput deste artigo, cabe à lei complementar: III - regular a forma e as condições como isenções, incentivos e benefícios fiscais serão concedidos e revogados. As Leis Complementares 87, de 13 de setembro de 1996 e 116, de 31 de julho de 2003, estabeleceram as normas gerais de incidência do ICMS e do ISS, respectivamente. As normas fixadas por essas leis complementares regulamentam a incidência desses tributos no âmbito dos Estados, do Distrito Federal e dos Municípios. Mas como não estabelecem tratamento especifico para as micro e pequenas empresas, os governos estaduais e municipais podem adaptá-las ao SIMPLES NACIONAL. Poucos Estados se dispuseram a fazer tal adaptação à legislação interna e a maioria dos municípios também se omitiu nesse aspecto. 2. CÁLCULO ELETRÔNICO O cálculo e a emissão da guia para pagamento do SIMPLES NACIONAL serão realizados eletronicamente, através do Portal do SIMPLES NACIONAL, no seguinte endereço na Internet: http://www.receita.fazenda.gov.br/SimplesNacional. Para utilizar o programa de cálculo e emissão de guias, o contribuinte usará a senha de acesso que obteve na opção pelo SIMPLES NACIONAL ou a senha da sua Cerificação Digital, se possuir. 33 Uma vez acessado o programa de cálculo, o contribuinte deve informar a receita bruta auferida nos últimos 12 meses ou desde o início de atividade, no caso de novas empresas. Além disso, devem ser informados o período de apuração, a receita apurada no regime de competência, se o Estado ou o Município adotaram valor fixo para o ICMS ou o ISS. A partir das informações geradas, o aplicativo de cálculo emite o Documento de Arrecadação - DAS, para pagamento do SIMPLES NACIONAL na rede bancária credenciada. Atenção: A Secretaria da Receita Federal do Brasil disponibiliza, no endereço na Internet http://www8.receita.fazenda.gov.br/SimplesNacional/Manual.asp, o Manual de Ajuda ao Progama Gerador do DAS. 3. BASE DE CÁLCULO O SIMPLES NACIONAL incide sobre a receita bruta mensal. Por receita bruta, entende-se o resultado das atividades constantes dos objetivos sociais da empresa. A receita bruta abrange, portanto, o produto da venda de bens e serviços nas operações de conta própria, o preço dos serviços prestados e o resultado nas operações em conta alheia, excluídas as vendas canceladas e os descontos incondicionais concedidos. Não devem ser consideradas no cálculo dos tributos integrantes do SIMPLES NACIONAL, as demais receitas auferidas pela empresa, não originárias de seus objetivos sociais, como é o caso das receitas de aplicações financeiras, ganhos obtidos em bolsa de valores, no mercado de balcão ou de mercadorias, juros recebidos, descontos auferidos, etc. A LC 123/2006 não estabeleceu expressamente sobre a tributação de receitas excluídas da base de cálculo do SIMPLES NACIONAL. Mas, como o inciso XV do § 1º do seu artigo 13 não exime a cobrança de outros tributos, essas receitas permanecem sujeitas às formas de incidência previstas no âmbito das legislações federal, estaduais e municipais. Empresa com Filiais As empresas com filiais, inclusive em outros Estados ou Municípios, devem incluir na base de cálculo do SIMPLES NACIONAL o somatório das receitas brutas auferidas por todos os seus estabelecimentos. Regime de Caixa ou de Competência As alíquotas do SIMPLES NACIONAL serão aplicadas sobre a receita bruta auferida (faturada) em cada mês, ou seja, pelo regime de competência. No entanto, o Comitê Gestor poderá facultar a tributação sobre as receitas efetivamente recebidas, segundo o regime de caixa. Enquanto a autorização não for divulgada, as empresas devem permanecer submetidas ao regime de competência. A opção pelo regime de tributação será irretratável para todo o ano-calendário e somente poderá ser modificada no inicio de cada ano civil. Atenção: O Comitê Gestor ainda não foi autorizou a utilização do regime de caixa. 34 3.1. SEGREGAÇÃO DAS RECEITAS Para cálculo do SIMPLES NACIONAL, as empresas com uma única atividade em seus objetivos sociais precisam apenas somar os valores do faturamento mensal e acumular a soma com o total auferido durante o ano. As empresas com mais de uma atividade devem manter controles distintos para cada tipo de receita porque a incidência tributária é diferenciada por atividade. Além disso, é preciso segregar as receitas submetidas ao regime de substituição tributária de alguns tributos incluídos no SIMPLES NACIONAL, como é o caso da COFINS, do PIS, do ICMS e do IPI. O ISS também pode ser cobrado por substituição tributária ou por retenção na fonte. A substituição tributária prevê a existência de um contribuinte substituto que é aquele que recolhe o tributo pelo contribuinte substituído, que sofre o ônus tributário. A retenção de fonte exige da fonte pagadora a retenção e o recolhimento do tributo que é suportado pelo sujeito passivo que sofre a retenção. Os tributos cobrados por substituição tributária ou retidos na fonte não estão incluídos no SIMPLES NACIONAL e devem ser recolhidos em separado pelo contribuinte substituto ou pela fonte pagadora, na forma da legislação aplicável. A microempresa e a empresa de pequeno porte, na qualidade de contribuintes substitutos ou de fontes pagadoras, devem observar as normas da legislação aplicável a cada tributo e efetuar a retenção e o recolhimento normalmente exigidos. As micro e pequenas empresas substituídas no recolhimento suportam o ônus tributário e, por isso, não podem sofrer nova tributação sobre as receitas de suas vendas ou serviços. Como as tabelas de alíquotas aprovadas pela Lei Complementar 123/2006 comportam os percentuais de todos os tributos devidos através do SIMPLES NACIONAL, é necessária a segregação das receitas no cálculo do valor mensal a pagar. A mesma segregação deve ser observada em relação às receitas de exportação de bens ou serviços, que são isentas do PIS, da COFINS do ISS e do ICMS. No caso dos serviços sujeitos ao ISS, o § 4º do artigo 21 da LC 123/2006 estabelece que se houver retenção na fonte desse imposto, esta tributação será definitiva e deduzida da parcela do SIMPLES NACIONAL correspondente. Por esse motivo, a Resolução CGSN 5/2007 determina a segregação também desse tipo de receita. Atenção: Está dispensada a retenção na fonte do IR, do PIS, da CSLL e da COFINS sobre serviços prestados por micro ou pequena empresa optante pelo SIMPLES NACIONAL. 3.1.1. Segregação nas Atividades Comerciais ou Industriais O tributo cobrado por substituição tributária não integra o SIMPLES NACIONAL e por isso a segregação deve considerar as receitas em função dos diversos tributos objetos da substituição, conforme a seguir. 35 • Nas atividades comerciais no Brasil, devem ser segregadas as rec eitas de: 1. Revendas de mercadorias não sujeitas à substituição tributária de nenhum tributo; 2. • Revendas de mercadorias sujeitas a substituição tributária: (a) apenas do ICMS; (b) apenas do PIS e do ICMS; (c) apenas da COFINS e do ICMS; (d) do PIS, da COFINS e do ICMS. (e) apenas do PIS; (f) apenas da COFINS. (g) do PIS e da COFINS. Nas atividades industriais no Brasil, devem ser segregadas as receitas de: 1. Venda de produtos não sujeitos à substituição tributária; 2. Venda de produtos sujeitos à substituição tributária: a) apenas do IPI; b) do IPI e do ICMS; c) do IPI e do PIS; d) do IPI e da COFINS; e) do IPI, do PIS e da COFINS; f) do IPI, do ICMS e do PIS; g) do IPI, do ICMS e da COFINS; h) do IPI, do ICMS, do PIS e da COFINS; i) somente do ICMS; j) do ICMS e do PIS; k) do ICMS e da COFINS; l) do ICMS, do PIS e da COFINS; m) somente do PIS; n) do PIS e da COFINS; o) somente da COFINS. 3.1.2. Segregação por Não Incidência Devem ser destacadas das demais receitas, as decorrentes da exportação de produtos industrializados ou mercadorias revendidas para o exterior porque essa operação é imune à incidência do PIS, da COFINS, do ICMS e do ISS. O destaque abrange, inclusive, as vendas realizadas através de empresa comercial exportadora ou do consórcio SIMPLES. Também devem ser destacadas: a) as receitas da locação de bens moveis porque não estão sujeitas à incidência do ISS b) as receitas de serviços sujeitas ao ISS fixo mensal. 36 Responsabilidade da Comercial Exportadora As receitas de exportação são imunes ao PIS, à COFINS, ao ISS e ao ICMS. A isenção abrange as vendas feitas às empresas comerciais exportadoras com o fim específico de exportação. A empresa comercial exportadora que adquirir mercadorias de pessoa jurídica optante pelo SIMPLES NACIONAL, com o fim específico de exportação para o exterior, deve embarcá-las no prazo de 180 dias da data de emissão da nota fiscal pela vendedora. Se o embarque não for comprovado nesse prazo, a comercial exportadora ficará sujeita ao pagamento de todos os impostos e contribuições que deixaram de recolhidos pela empresa vendedora. Os tributos serão calculados de acordo com a forma prevista na legislação aplicável à própria comercial exportadora e acrescidos de juros de mora e multa, de mora ou de ofício. A contribuição patronal devida pela vendedora também deve ser paga pela empresa comercial exportadora ao percentual de 11% sobre o valor das mercadorias não exportadas. O vencimento da obrigação será a data em que a empresa vendedora deveria ter recolhido o imposto, caso a venda houvesse sido efetuada para o mercado interno. A empresa comercial exportadora deverá pagar, ainda, os impostos e contribuições, devidos nas vendas para o mercado interno, caso venha alienar ou utilizar as mercadorias de qualquer forma. O parágrafo 11 do artigo 18 da Lei Complementar 123/2006 estabelece que a empresa comercial exportadora não terá direito ao crédito do IPI, do PIS/Pasep ou da COFINS, decorrente da aquisição das mercadorias e serviços objeto da incidência. Essa norma confirma a proibição de apropriação e transferência de créditos de tributos incluídos no SIMPLES NACIONAL, prevista nos artigos 23 e 24 da mesma lei. No entanto, em 26 de setembro de 2007, a Secretaria da Receita Federal do Brasil baixou o Ato Declaratório Interpretativo 15, permitindo a apropriação de créditos do PIS e da COFINS pelas empresas adquirentes de bens e serviços de micro e pequenas empresas optantes pelo SIMPLES NACIONAL. Não foi esclarecido, no entanto, se essa norma se estende às empresas comerciais exportadoras, na situação ora examinada. 3.1.3. Segregação dos Serviços de Transportes As receitas da prestação de serviços de transportes devem ser destacadas considerando: • Serviço de transporte intermunicipal e interestadual de cargas sem substituição tributária do ICMS • Serviço de transporte intermunicipal e interestadual de cargas com substituição tributária do ICMS • Serviços de transportes municipais. 3.1.4. Segregação dos Demais Serviços As receitas de serviços devem ser segregadas em função do recolhimento do INSS ser feito em separado ou não do SIMPLES NACIONAL. Se o INSS não estiver incluído no SIMPLES 37 NACIONAL, as receitas devem ser novamente segregadas para determinar aquelas cuja tributação varia em função do volume da folha de pagamento. Finalmente, deve-se segregar cada espécie de receita em virtude da cobrança do ISS pelo regime de substituição tributária ou de retenção na fonte. Somente serão segregadas as receitas de serviços tributados regularmente na fonte pelo ISS, conforme as normas aprovadas pela Lei Complementar 116/2003. 3.4.1.1.Serviços com o INSS incluído no SIMPLES NACIONAL O INSS estará incluído no SIMPLES NACIONAL, assim como o ISS (se não for cobrado por substituição tributária ou retido na fonte), o PIS, a COFINS, o IRPJ e a CSLL, quando se tratar dos seguintes serviços: a) locação de bens móveis; b) creche, pré-escola e estabelecimento de ensino fundamental; c) agência terceirizada de correios; d) agência de viagem e turismo; e) centro de formação de condutores de veículos automotores de transporte terrestre de passageiros e de carga; f) agência lotérica; g) serviços de manutenção e reparação de automóveis, caminhões, ônibus, outros veículos pesados, tratores, máquinas e equipamentos agrícolas; h) serviços de instalação, manutenção e reparação de acessórios para veículos automotores; i) serviços de manutenção e reparação de motocicletas, motonetas e bicicletas; j) serviços de instalação, manutenção e reparação de máquinas de escritório e de informática; k) serviços de reparos hidráulicos, elétricos, pintura e carpintaria em residências ou estabelecimentos civis ou empresariais, bem como manutenção e reparação de aparelhos eletrodomésticos; l) serviços de instalação e manutenção de aparelhos e sistemas de ar condicionado, refrigeração, ventilação, aquecimento e tratamento de ar em ambientes controlados; m) veículos de comunicação, de radiodifusão sonora e de sons e imagens, e mídia externa; n) transporte municipal de passageiros; o) outros serviços que não tenham sido objeto de vedação expressa 3.4.1.2. Serviços com INSS Recolhido em Separado O INSS deve ser recolhido em separado, estando incluindo no SIMPLES NACIONAL apenas o IRPJ, a CSLL, o PIS, a COFINS e o ISS (se não cobrado por substituição tributária ou retenção na fonte), no caso dos seguintes serviços: a) empresas montadoras de estandes para feiras; b) escolas livres, de línguas estrangeiras, artes, cursos técnicos e gerenciais; 38 c) produção cultural e artística; d) produção cinematográfica e de artes cênicas; e) construção de imóveis e obras de engenharia em geral, inclusive sob a forma de subempreitada. 3.4.1.3. Serviços com INSS Devido em Separado e em Função da Folha de Salário Os seguintes serviços devem ser segregados dos demais porque o INSS é devido em separado e o cálculo do SIMPLES NACIONAL depende da proporção que a folha de salários representar em relação à receita bruta auferida: a) administração e locação de imóveis de terceiros, exercidas cumulativamente; b) academias de dança, de capoeira, de ioga e de artes marciais; c) academias de atividades físicas, desportivas, de natação e escolas de esportes; d) elaboração de programas de computadores, inclusive jogos eletrônicos, desde que desenvolvidos em estabelecimento do optante; e) licenciamento ou cessão de direito de uso de programas de computação; f) planejamento, confecção, manutenção e atualização de páginas eletrônicas, desde que realizados em estabelecimento do optante; g) serviço de vigilância, limpeza ou conservação; h) serviços contábeis. 3.2. Base de Cálculo do ISS na Construção Civil Para efeito exclusivo do ISS, as empresas de construção civil poderão abater da base de cálculo o material fornecido, no caso dos seguintes serviços: • 7.02 – Execução, por administração, empreitada ou subempreitada, de obras de construção civil, hidráulica ou elétrica e de outras obras semelhantes, inclusive sondagem, perfuração de poços, escavação, drenagem e irrigação, terraplanagem, pavimentação, concretagem e a instalação e montagem de produtos, peças e equipamentos (exceto o fornecimento de mercadorias produzidas pelo prestador de serviços fora do local da prestação dos serviços, que fica sujeito ao ICMS); • 7.05 – Reparação, conservação e reforma de edifícios, estradas, pontes, portos e congêneres (exceto o fornecimento de mercadorias produzidas pelo prestador dos serviços, fora do local da prestação dos serviços, que fica sujeito ao ICMS). 4. IDENTIFICAÇÃO DA ALÍQUOTA As alíquotas das tabelas do SIMPLES NACIONAL devem ser aplicadas sobre a base de cálculo mensal. No entanto, para identificar a alíquota correspondente, o contribuinte deve acumular o total das receitas auferidas nos 12 meses anteriores ao mês da tributação. Uma vez obtido o 39 montante, deve compará-lo com as faixas de receita bruta da respectiva tabela de incidência, a fim de identificar a alíquota a ser aplicada sobre a receita bruta daquele mês. Passo a Passo para Determinação da Alíquota Aplicável • 1o . passo: Identificar a (s) tabela (s) de incidência de acordo com a(s) atividade (s) • 2º. passo: Segregar as receitas de acordo com a(s) tabela(s) de incidência • 3o . passo: Acumular as receitas auferidas nos 12 meses anteriores ao da tributação • 4º. passo: Identificar a alíquota da faixa correspondente à receita acumulada Exemplo: Empresa de pequeno porte com atividade comercial Receita mensal sem substituição tributária: R$ 13.000,00 Receita acumulada nos últimos 12 meses: 220.000,00 Tabela de Incidência: Tabela 1 Faixa da receita acumulada: de 120.000,00 a 240.000,00 Alíquota da faixa de receita acumulada: 5,47% A Lei Complementar 123/2006 contempla 5 Tabelas de Alíquotas básicas utilizadas no cálculo do SIMPLES NACIONAL. As tabelas de incidência são comuns às microempresas e às empresas de pequeno porte e variam conforme a atividade do contribuinte, ou seja: • Tabela 1 – Comércio • Tabela 2 – Indústria • Tabela 3 – Serviços e Locação de Móveis • Tabela 4 – Serviços Específicos com INSS Separado • Tabela 5 - Outros Serviços Específicos com INSS Separado e com incidência proporcional à folha de salários. 4.1. ADAPTAÇÃO DA TABELA PELO CGSN As alíquotas das Tabelas aprovadas pela Lei Complementar 123/2006 devem ser reduzidas do tributo ou contribuição submetido ao regime de substituição tributária, à retenção na fonte ou dispensados por isenção. O montante a ser reduzido do SIMPLES NACIONAL corresponderá à soma dos percentuais de partilha dos tributos submetidos à isenção, retenção na fonte ou substituição tributária. Ao regulamentar a Lei Complementar 123/2006, o Comitê Gestor, através da Resolução 5, de 30 de maio de 2007, adaptou as tabelas de incidência a essas hipóteses, reduzindo os percentuais correspondentes a cada tributo substituído. As tabelas também foram adaptadas para considerar as hipóteses de tributação proporcional à folha de salários. Dessa adaptação resultaram 57 tabelas diferentes que foram incorporadas ao Programa Gerador do SIMPLES NACIONAL 40 utilizado no cálculo do valor mensal a pagar. As tabelas aprovadas pela Resolução 5 CGSN/2007 constam do anexo desta apostila e estão consolidadas nos itens a seguir para facilitar o entendimento. 5. SIMPLES NACIONAL NAS ATIVIDADES COMERCIAIS As microempresas e as empresas de pequeno porte que se dedicarem às atividades comerciais estarão sujeitas às alíquotas da Tabela do Anexo I da LC 123/2006, que abrange os seguintes tributos: IRPJ, CSLL, PIS, COFINS, ICMS e INSS. TABELA 1 – SIMPLES NACIONAL - COMÉRCIO Revenda de Mercadoria Não Sujeita à Substituição Tributária Receita Bruta em 12 meses (em R$) ALÍQUOTA Até 120.000,00 4,00% De 120.000,01 a 240.000,00 5,47% De 240.000,01 a 360.000,00 6,84% De 360.000,01 a 480.000,00 7,54% De 480.000,01 a 600.000,00 7,60% De 600.000,01 a 720.000,00 8,28% De 720.000,01 a 840.000,00 8,36% De 840.000,01 a 960.000,00 8,45% De 960.000,01 a 1.080.000,00 9,03% De 1.080.000,01 a 1.200.000,00 9,12% De 1.200.000,01 a 1.320.000,00 9,95% De 1.320.000,01 a 1.440.000,00 10,04% De 1.440.000,01 a 1.560.000,00 10,13% De 1.560.000,01 a 1.680.000,00 10,23% De 1.680.000,01 a 1.800.000,00 10,32% De 1.800.000,01 a 1.920.000,00 11,23% De 1.920.000,01 a 2.040.000,00 11,32% De 2.040.000,01 a 2.160.000,00 11,42% De 2.160.000,01 a 2.280.000,00 11,51% De 2.280.000,01 a 2.400.000,00 11,61% Exemplo: Empresa de pequeno porte comercial Mês da tributação: março/2008. Receita de marco/2008: R$ 23.000,00 Receita acumulada de marco/2007 a fevereiro/2008: R$ 350.000,00 Alíquota da Tabela 1 aplicável no mês de marco/2008: 6,84% Valor a Pagar no Mês: 6,84% X R$ 23.000,00 = R$ 1.573,20 41 5.1. OPERAÇÕES SUJEITAS À SUBSTITUIÇÃO TRIBUTÁRIA A Resolução 5 CGSN/2007 adaptou as alíquotas da Tabela 1 à redução determinada pela LC 123/2006 para as operações com substituição tributária. Na tabela a seguir, estão consolidadas as alíquotas a serem aplicadas pelas empresas optantes pelo SIMPLES NACIONAL, na condição de contribuinte substituído. Todas as alíquotas comportam os percentuais do INSS, do IRPJ e da CSLL. No entanto, estão deduzidos os percentuais correspondentes aos tributos cobrados por substituição tributária, nas respectivas operações: TABELA 1- SIMPLES NACIONAL - COMÉRCIO OPERAÇÕES COM SUBSTITUIÇÃO TRIBUTÁ RIA PARA OS SEGUINTES TRIBUTOS Receita Bruta Total em 12 meses (em R$) Até 120.000,00 De 120.000,01 a 240.000,00 De 240.000,01 a 360.000,00 De 360.000,01 a 480.000,00 De 480.000,01 a 600.000,00 De 600.000,01 a 720.000,00 De 720.000,01 a 840.000,00 De 840.000,01 a 960.000,00 De 960.000,01 a 1.080.000,00 De 1.080.000,01 a 1.200.000,00 De 1.200.000,01 a 1.320.000,00 De 1.320.000,01 a 1.440.000,00 De 1.440.000,01 a 1.560.000,00 De 1.560.000,01 a 1.680.000,00 De 1.680.000,01 a 1.800.000,00 De 1.800.000,01 a 1.920.000,00 De 1.920.000,01 a 2.040.000,00 De 2.040.000,01 a 2.160.000,00 De 2.160.000,01 a 2.280.000,00 De 2.280.000,01 a 2.400.000,00 ICMS 2,75% 3,61% 4,51% 4,98% 5,02% 5,46% 5,52% 5,58% 5,96% 6,02% 6,57% 6,63% 6,68% 6,75% 6,81% 7,41% 7,47% 7,54% 7,60% 7,66% ICMS/ PIS 2,75% 3,61% 4,28% 4,73% 4,77% 5,19% 5,24% 5,30% 5,66% 5,72% 6,24% 6,30% 6,35% 6,41% 6,47% 7,04% 7,10% 7,16% 7,22% 7,28% ICMS/ COFINS ICMS/PIS/ COFINS 2,01% 2,53% 3,56% 3,94% 3,97% 4,31% 4,36% 4,41% 4,71% 4,76% 5,19% 5,24% 5,28% 5,33% 5,38% 5,85% 5,90% 5,96% 6,00% 6,06% 2,01% 2,53% 3,33% 3,69% 3,72% 4,04% 4,08% 4,13% 4,41% 4,46% 4,86% 4,91% 4,95% 4,99% 5,04% 5,48% 5,53% 5,58% 5,62% 5,68% PIS 4,00% 5,47% 6,61% 7,29% 7,35% 8,01% 8,08% 8,17% 8,73% 8,82% 9,62% 9,71% 9,80% 9,89% 9,98% 10,86% 10,95% 11,04% 11,13% 11,23% COFINS 3,26% 4,39% 5,89% 6,50% 6,55% 7,13% 7,20% 7,28% 7,78% 7,86% 8,57% 8,65% 8,73% 8,81% 8,89% 9,67% 9,75% 9,84% 9,91% 10,01% PIS/ COFINS 3,26% 4,39% 5,66% 6,25% 6,30% 6,86% 6,92% 7,00% 7,48% 7,56% 8,24% 8,32% 8,40% 8,47% 8,55% 9,30% 9,38% 9,46% 9,53% 9,63% Exemplo: Microempresa com receita acumulada nos últimos 12 meses no valor de R$ 180.000,00, apurou receita mensal no valor de R$ 22.000,00, distribuída pelos seguintes tipos: - receitas não sujeitas à substituição tributária: R$ 5.000,00 - receitas sujeitas à substituição tributária do: - ICMS : R$ 10.000,00 - ICMS e COFINS: R$ 7.000,00 42 Cálculo do SIMPLES NACIONAL Tipo de Receita Mensal Valor Não sujeita à substituição tributária Com Substituição do ICMS Com substituição do ICMS e da COFINS SIMPLES NACIONAL Carga tributária do mês 5.000,00 10.000,00 7.000,00 22.000,00 Tabela 1 Alíquota 5,47% 3,61% 2,53% Valor (R$) 273,50 361,00 177,10 811,16 3,69% 5.2. ISENÇÃO NA EXPORTAÇÃO As empresas que revenderem mercadorias para o exterior não calculam o ICMS incidente sobre essa operação, por garantia de imunidade constitucional. Igual tratamento recebem as vendas para empresas comerciais exportadoras. Nesses casos, o SIMPLES NACIONAL sobre a receita de exportação deve ser calculado mediante as alíquotas da seguinte tabela, que já estão reduzidas do percentual correspondente ao ICMS: SIMPLES NACIONAL – COMÉRCIO Receita Bruta Total em 12 meses (em R$) Até 120.000,00 De 120.000,01 a 240.000,00 De 240.000,01 a 360.000,00 De 360.000,01 a 480.000,00 De 480.000,01 a 600.000,00 De 600.000,01 a 720.000,00 De 720.000,01 a 840.000,00 De 840.000,01 a 960.000,00 De 960.000,01 a 1.080.000,00 De 1.080.000,01 a 1.200.000,00 De 1.200.000,01 a 1.320.000,00 De 1.320.000,01 a 1.440.000,00 De 1.440.000,01 a 1.560.000,00 De 1.560.000,01 a 1.680.000,00 De 1.680.000,01 a 1.800.000,00 De 1.800.000,01 a 1.920.000,00 De 1.920.000,01 a 2.040.000,00 De 2.040.000,01 a 2.160.000,00 De 2.160.000,01 a 2.280.000,00 De 2.280.000,01 a 2.400.000,00 REVENDA POR EXPORTAÇÃO 2,01% 2,53% 3,33% 3,69% 3,72% 4,04% 4,08% 4,13% 4,41% 4,46% 4,86% 4,91% 4,95% 4,99% 5,04% 5,48% 5,53% 5,58% 5,62% 5,68% Exemplo: Microempresa comercial com receita acumulada entre janeiro/2007 e dezembro/2007: R$ 180.000,00 Receita de janeiro/2008: R$ 20.000,00 Receita de revendas no mercado interno: R$ 12.000,00 Receita de exportação: R$ 8.000,00 43 SIMPLES NACIONAL devido no mês: 5,47% x R$ 12.000,00 = R$ 656,40 2,53% x R$ 8.000,00 = R$ 202,40 Total a pagar no mês: R$ 858,80 6. SIMPLES NACIONAL NAS ATIVIDADES INDUSTRIAIS As micro e pequenas indústrias são obrigadas ao recolhimento do IPI, além dos demais tributos incidentes na venda dos produtos industrializados. As alíquotas da Tabela 2 do SIMPLES NACIONAL incluem o IPI, o IRPJ, o PIS, a COFINS, a CSLL, o ICMS e a contribuição previdenciária patronal. TABELA 2 - SIMPLES NACIONAL - INDÚSTRIA Venda de Produtos Não Sujeita à Substituição Tributária Receita Bruta em 12 meses ALÍQUOTA (em R$) Até 120.000,00 4,50% De 120.000,01 a 240.000,00 5,97% De 240.000,01 a 360.000,00 7,34% De 360.000,01 a 480.000,00 8,04% De 480.000,01 a 600.000,00 8,10% De 600.000,01 a 720.000,00 8,78% De 720.000,01 a 840.000,00 8,86% De 840.000,01 a 960.000,00 8,95% De 960.000,01 a 1.080.000,00 9,53% De 1.080.000,01 a 1.200.000,00 9,62% De 1.200.000,01 a 1.320.000,00 10,45% De 1.320.000,01 a 1.440.000,00 10,54% De 1.440.000,01 a 1.560.000,00 10,63% De 1.560.000,01 a 1.680.000,00 10,73% De 1.680.000,01 a 1.800.000,00 10,82% De 1.800.000,01 a 1.920.000,00 11,73% De 1.920.000,01 a 2.040.000,00 11,82% De 2.040.000,01 a 2.160.000,00 11,92% De 2.160.000,01 a 2.280.000,00 12,01% De 2.280.000,01 a 2.400.000,00 12,11% Exemplo: Empresa de pequeno porte industrial sujeita às alíquotas da Tabela 2: Mês da tributação: janeiro/2008 Receita do mês de janeiro/2008: R$ 90.000,00 Receita acumulada entre janeiro/2007 e dezembro/2007: R$ 890.000,00 Alíquota a ser aplicada em janeiro/2008: 8,95% Valor a pagar no mês: 8,95% x R$ 90.000,00 = R$ 8.055,00 44 6.1. OPERAÇÕES SUJEITAS À SUBSTITUIÇÃO TRIBUT ÁRIA A Tabela 2 aprovada pela Lei Complementar 123/2006 foi adaptada pela Resolução 5 CGSN/2007 para considerar as reduções das alíquotas correspondentes às operações com tributos sujeitos à substituição tributária. Na tabela a seguir, estão consolidadas as alíquotas a serem aplicadas pelas empresas optantes pelo SIMPLES NACIONAL, na condição de contribuinte substituído. Todos os percentuais incluem o INSS, o IRPJ e a CSLL, mas não incluem o(s) tributo(s) cobrado(s) por substituição tributária, conforme indicado no cabeçalho das respectivas colunas da Tabela: TABELA 2 - SIMPLES NACIONAL – INDÚSTRIA Receita Bruta Total em 12 meses (em R$) OPERAÇÕES COM SUBSTITUIÇÃO TRIBUTÁRIA PARA OS SEGUINTES TRIBUTOS IPI IPI/ICMS IPI/PIS IPI/ COFINS IPI/PIS/ COFINS IPI/ICMS IPI/ICMS /PIS /COFINS Até 120.000,00 De 120.000,01 a 240.000,00 De 240.000,01 a 360.000,00 De 360.000,01 a 480.000,00 De 480.000,01 a 600.000,00 De 600.000,01 a 720.000,00 De 720.000,01 a 840.000,00 De 840.000,01 a 960.000,00 De 960.000,01 a 1.080.000,00 De 1.080.000,01 a 1.200.000,00 De 1.200.000,01 a 1.320.000,00 De 1.320.000,01 a 1.440.000,00 4,00% 5,47% 6,84% 7,54% 7,60% 8,28% 8,36% 8,45% 9,03% 9,12% 9,95% 10,04% 2,75% 3,61% 4,51% 4,98% 5,02% 5,46% 5,52% 5,58% 5,96% 6,02% 6,57% 6,63% 4,00% 5,47% 6,61% 7,29% 7,35% 8,01% 8,08% 8,17% 8,73% 8,82% 9,62% 9,71% 3,26% 4,39% 5,89% 6,50% 6,55% 7,13% 7,20% 7,28% 7,78% 7,86% 8,57% 8,65% 3,26% 4,39% 5,66% 6,25% 6,30% 6,86% 6,92% 7,00% 7,48% 7,56% 8,24% 8,32% 2,75% 3,61% 4,28% 4,73% 4,77% 5,19% 5,24% 5,30% 5,66% 5,72% 6,24% 6,30% 2,01% 2,53% 3,56% 3,94% 3,97% 4,31% 4,36% 4,41% 4,71% 4,76% 5,19% 5,24% De De De De De 1.440.000,01 a 1.560.000,00 1.560.000,01 a 1.680.000,00 1.680.000,01 a 1.800.000,00 1.800.000,01 a 1.920.000,00 1.920.000,01 a 2.040.000,00 10,13% 10,23% 10,32% 11,23% 11,32% 6,68% 6,75% 6,81% 7,41% 7,47% 9,80% 9,89% 9,98% 10,86% 10,95% 8,73% 8,81% 8,89% 9,67% 9,75% 8,40% 8,47% 8,55% 9,30% 9,38% 6,35% 6,41% 6,47% 7,04% 7,10% 5,28% 5,33% 5,38% 5,85% 5,90% De 2.040.000,01 a 2.160.000,00 11,42% 7,54% 11,04% 9,84% 9,46% 7,16% 5,96% De 2.160.000,01 a 2.280.000,00 11,51% 7,60% 11,13% 9,91% 9,53% 7,22% 6,00% De 2.280.000,01 a 2.400.000,00 11,61% 7,66% 11,23% 10,01% 9,63% 7,28% 6,06% 45 TABELA 2 - SIMPLES NACIONAL – INDÚSTRIA – Continuação OPERAÇÕES COM SUBSTITUIÇÃO TRIBUTÁRIA PARA OS SEGUINTES TRIBUTOS IPI/COFINS ICMS/ ICMS/ ICMS/PIS PIS/ Receita Bruta Total em 12 PIS PIS/ICMS ICMS PIS COFINS /COFINS COFINS meses (em R$) COFIN S Até 120.000,00 De 120.000,01 a 240.000,00 De 240.000,01 a 360.000,00 De 360.000,01 a 480.000,00 De 480.000,01 a 600.000,00 De 600.000,01 a 720.000,00 De 720.000,01 a 840.000,00 De 840.000,01 a 960.000,00 De 960.000,01 a 1.080.000,00 De 1.080.000,01 a 1.200.000,00 De 1.200.000,01 a 1.320.000,00 De 1.320.000,01 a 1.440.000,00 De 1.440.000,01 a 1.560.000,00 De 1.560.000,01 a 1.680.000,00 De 1.680.000,01 a 1.800.000,00 De 1.800.000,01 a 1.920.000,00 De 1.920.000,01 a 2.040.000,00 2,01% 2,53% 3,33% 3,69% 3,72% 4,04% 4,08% 4,13% 4,41% 4,46% 4,86% 4,91% 4,95% 4,99% 5,04% 5,48% 5,53% 3,25% 4,11% 5,01% 5,48% 5,52% 5,96% 6,02% 6,08% 6,46% 6,52% 7,07% 7,13% 7,18% 7,25% 7,31% 7,91% 7,97% 3,25% 4,11% 4,78% 5,23% 5,27% 5,69% 5,74% 5,80% 6,16% 6,22% 6,74% 6,80% 6,85% 6,91% 6,97% 7,54% 7,60% 2,51% 3,03% 4,06% 4,44% 4,47% 4,81% 4,86% 4,91% 5,21% 5,26% 5,69% 5,74% 5,78% 5,83% 5,88% 6,35% 6,40% 2,51% 3,03% 3,83% 4,19% 4,22% 4,54% 4,58% 4,63% 4,91% 4,96% 5,36% 5,41% 5,45% 5,49% 5,54% 5,98% 6,03% 4,50% 5,97% 7,11% 7,79% 7,85% 8,51% 8,58% 8,67% 9,23% 9,32% 10,12% 10,21% 10,30% 10,39% 10,48% 11,36% 11,45% 3,76% 3,76% 4,89% 4,89% 6,16% 6,39% 6,75% 7,00% 6,80% 7,05% 7,36% 7,63% 7,42% 7,70% 7,50% 7,78% 7,98% 8,28% 8,06% 8,36% 8,74% 9,07% 8,82% 9,15% 8,90% 9,23% 8,97% 9,31% 9,05% 9,39% 9,80% 10,17% 9,88% 10,25% De 2.040.000,01 a 2.160.000,00 5,58% 8,04% 7,66% 6,46% 6,08% 11,54% 9,96% 10,34% De 2.160.000,01 a 2.280.000,00 De 2.280.000,01 a 2.400.000,00 5,62% 8,10% 5,68% 8,16% 7,72% 7,78% 6,50% 6,56% 6,12% 11,63% 6,18% 11,73% 10,03% 10,41% 10,13% 10,51% Exemplo: Mês da tributação: janeiro/2008 Receita total acumulada nos 12 últimos meses: R$ 480.000,00 Receita do mês da tributação: R$ 40.000,00 Receitas de vendas sujeitas à substituição tributária do IPI e do ICMS: R$ 23.000,00 Cálculo do SIMPLES NACIONAL 8,04% x R$ 17.000,00 = R$ 1.366,80 4,98% x R$ 23.000,00 = R$ 1.145,40 Total a pagar no mês: R$ 2.512,20 6.2. ISENÇÃO NA EXPORTAÇÃO A receita dos produtos industrializados vendidos ao exterior não está sujeita ao IPI e ICMS incidentes nessa operação, por garantia de imunidade constitucional. Igual tratamento recebem as vendas para empresas comerciais exportadoras. Nesses casos, o SIMPLES NACIONAL sobre a receita de exportação deve ser calculado mediante a aplicação das alíquotas da seguinte tabela, que inclui o INSS, o IRPJ, a CSLL, o PIS e a COFINS, mas excluiu o IPI e o ICMS: 46 SIMPLES NACIONAL – INDÚSTRIA Receita Bruta Total em 12 meses (em R$) VENDA POR EXPORTAÇÃO Até 120.000,00 De 120.000,01 a 240.000,00 De 240.000,01 a 360.000,00 De 360.000,01 a 480.000,00 De 480.000,01 a 600.000,00 De 600.000,01 a 720.000,00 De 720.000,01 a 840.000,00 De 840.000,01 a 960.000,00 De 960.000,01 a 1.080.000,00 De 1.080.000,01 a 1.200.000,00 De 1.200.000,01 a 1.320.000,00 De 1.320.000,01 a 1.440.000,00 De 1.440.000,01 a 1.560.000,00 De 1.560.000,01 a 1.680.000,00 De 1.680.000,01 a 1.800.000,00 De 1.800.000,01 a 1.920.000,00 De 1.920.000,01 a 2.040.000,00 De 2.040.000,01 a 2.160.000,00 De 2.160.000,01 a 2.280.000,00 De 2.280.000,01 a 2.400.000,00 2,01% 2,53% 3,33% 3,69% 3,72% 4,04% 4,08% 4,13% 4,41% 4,46% 4,86% 4,91% 4,95% 4,99% 5,04% 5,48% 5,53% 5,58% 5,62% 5,68% 6.3. ALÍQUOTA ZERO OU NÃO INCIDÊNCIA DO IPI A LC 123/2006 nada estabeleceu sobre as empresas que industrializam produtos isentos ou sujeitos à alíquota zero do IPI. Na vigência do SIMPLES da Lei 9.317/1996, esses produtos sofriam tributação do IPI. A Secretaria da Receita Federal esclarecia que o IPI somente não era devido quando a empresa fabricasse, exclusivamente, produtos não tributados pelo IPI. 7. SERVIÇOS COM INSS INCLUÍDO NO SIMPLES NACIONAL As empresas optantes pelo SIMPLES NACIONAL que realizarem os seguintes calculam o valor mensal devido utilizando as alíquotas constantes da Tabela 3 aprovada pela LC 123/2006: a) locação de bens móveis; b) creche, pré-escola e estabelecimento de ensino fundamental; c) agência terceirizada de correios; d) agência de viagem e turismo; e) centro de formação de condutores de veículos automotores de transporte terrestre de passageiros e de carga; f) agência lotérica; g) serviços de manutenção e reparação de automóveis, caminhões, ônibus, outros veículos pesados, tratores, máquinas e equipamentos agrícolas; h) serviços de instalação, manutenção e reparação de acessórios para veículos automotores; i) serviços de manutenção e reparação de motocicletas, motonetas e bicicletas; 47 j) serviços de instalação, manutenção e reparação de máquinas de escritório e de informática; k) serviços de reparos hidráulicos, elétricos, pintura e carpintaria em residências ou estabelecimentos civis ou empresariais, bem como manutenção e reparação de aparelhos eletrodomésticos; l) serviços de instalação e manutenção de aparelhos e sistemas de ar condicionado, refrigeração, ventilação, aquecimento e tratamento de ar em ambientes controlados; m) veículos de comunicação, de radiodifusão sonora e de sons e imagens, e mídia externa; n) transporte municipal de passageiros; o) outros serviços que não tenham sido objeto de vedação expressa. Nesses casos, os percentuais do SIMPLES NACIONAL incluem o INSS, o IRPJ, o PIS, a COFINS, a CSLL e o ISS, consolidados na seguinte tabela: TABELA 3 - SIMPLES NACIONAL - SERVIÇOS Serviços Não Sujeitos à Retenção ou Substituição do ISS Receita Bruta Total em 12 meses (em R$) ALÍQUOTAS Serviços Locação de Bens Moveis (*) Até 120.000,00 6,00% 4,00% De 120.000,01 a 240.000,00 8,21% 5,42% De 240.000,01 a 360.000,00 10,26% 6,76% De 360.000,01 a 480.000,00 11,31% 7,47% De 480.000,01 a 600.000,00 11,40% 7,53% De 600.000,01 a 720.000,00 12,42% 8,19% De 720.000,01 a 840.000,00 12,54% 8,28% De 840.000,01 a 960.000,00 12,68% 8,37% De 960.000,01 a 1.080.000,00 13,55% 8,94% De 1.080.000,01 a 1.200.000,00 13,68% 9,03% De 1.200.000,01 a 1.320.000,00 14,93% 9,93% De 1.320.000,01 a 1.440.000,00 15,06% 10,06% De 1.440.000,01 a 1.560.000,00 15,20% 10,20% De 1.560.000,01 a 1.680.000,00 15,35% 10,35% De 1.680.000,01 a 1.800.000,00 15,48% 10,48% De 1.800.000,01 a 1.920.000,00 16,85% 11,85% De 1.920.000,01 a 2.040.000,00 16,98% 11,98% De 2.040.000,01 a 2.160.000,00 17,13% 12,13% De 2.160.000,01 a 2.280.000,00 17,27% 12,27% De 2.280.000,01 a 2.400.000,00 17,42% 12,42% (*) As empresas que se dedicam exclusivamente à locação de bens móveis não estão sujeitas à incidência do ISS, cuja alíquota percentual deve ser reduzida das alíquotas da Tabela 3 aprovada pela Lei Geral. As empresas que exercem a locação de bens móveis, 48 simultaneamente com outros serviços, são tributadas pela tabela 3, porém com as alíquotas plenas, que incluem o ISS. Exemplo: Empresa de pequeno porte com receita acumulada de R$ 780.000,00 Receita do mês: R$ 45.000,00 Valor mensal a pagar: 12,54% x R$ 45.000,00 = 5.643,00 Empresas de Transportes Municipais As empresas de transporte municipais de passageiros ou de cargas foram recepcionadas pelo SIMPLES NACIONAL e sofrem tributação com base na Tabela 3. 7.1. OPERAÇÕES SUJEITAS À SUBSTITUIÇÃO OU RETENÇÃO NA FONTE Quando os serviços prestados se submeterem à substituição tributária ou à retenção na fonte, é preciso descontar das alíquotas do SIMPLES NACIONAL o percentual correspondente ao ISS, porque será retido ou cobrado diretamente pelo contribuinte substituto ou pela fonte pagadora. Para esse efeito, a Resolução 5 CSGN/2007 adaptou a Tabela 3 do SIMPLES NACIONAL, de forma que as receitas de serviços sujeitos à cobrança do ISS por substituição tributária ou por retenção na fonte fossem oneradas apenas com o INSS, o IRPJ, o PIS e a COFINS. A Tabela adaptada é a seguinte: TABELA 3– SIMPLES NACIONAL - SERVIÇOS Serviços com Substituição Tributária ou Retenção Na Fonte Receita Bruta Total em 12 meses (em R$) Até 120.000,00 De 120.000,01 a 240.000,00 De 240.000,01 a 360.000,00 De 360.000,01 a 480.000,00 De 480.000,01 a 600.000,00 De 600.000,01 a 720.000,00 De 720.000,01 a 840.000,00 De 840.000,01 a 960.000,00 De 960.000,01 a 1.080.000,00 De 1.080.000,01 a 1.200.000,00 De 1.200.000,01 a 1.320.000,00 De 1.320.000,01 a 1.440.000,00 De 1.440.000,01 a 1.560.000,00 De 1.560.000,01 a 1.680.000,00 De 1.680.000,01 a 1.800.000,00 De 1.800.000,01 a 1.920.000,00 De 1.920.000,01 a 2.040.000,00 De 2.040.000,01 a 2.160.000,00 De 2.160.000,01 a 2.280.000,00 De 2.280.000,01 a 2.400.000,00 Alíquota 4,00% 5,42% 6,76% 7,47% 7,53% 8,19% 8,28% 8,37% 8,94% 9,03% 9,93% 10,06% 10,20% 10,35% 10,48% 11,85% 11,98% 12,13% 12,27% 12,42% 49 7.2. TRANSPORTES INTERMUNICIPAIS E INTERESTADUAIS De acordo com a Lei Complementar 127/2007, a partir de 01/01/2008, os serviços de transportes interestaduais e intermunicipais passarão a ser tributados pela Tabela 3. No entanto, como sobre esses serviços incide o ICMS, foi preciso substituir os percentuais do ISS pelos do ICMS constantes do Anexo 3 da Lei Complementar 123/2006. Dessa forma, as empresas de transportes interestaduais e intermunicipais de cargas, admitidas no SIMPLES NACIONAL, submetem-se à tributação: • De 01/07/2007 a 31/12/2007: pelas alíquotas da Tabela do Anexo 5 da LC 123/2007, acrescidas das alíquotas do ICMS da Tabela do Anexo I e pagam a contribuição patronal em separado, segundo as normas gerais, observadas as dispensas do SIMPLES NACIONAL; • A partir de 2008: pelas alíquotas da Tabela do Anexo 3, deduzida a parcela do ISS e acrescida a parcela do ICMS prevista na Tabela do Anexo I. Atenção: As empresas prestadoras de serviços intermunicipal e interestadual de passageiros continuam proibidas de optar pelo SIMPLES NACIONAL. Na tabela seguinte, os percentuais do SIMPLES NACIONAL, VIGENTES A PARTIR DE 2008, abrangem o INSS, o IRPJ, o PIS, a COFINS e o ICMS: SERVIÇOS DE TRANSPORTES INTERESTADUAL E INTERMUNICIPAL DE CARGAS ALÍQUOTAS VIGENTES A PARTIR DE 2008 Receita Bruta Total em 12 meses (em R$) Até 120.000,00 De 120.000,01 a 240.000,00 De 240.000,01 a 360.000,00 De 360.000,01 a 480.000,00 De 480.000,01 a 600.000,00 De 600.000,01 a 720.000,00 De 720.000,01 a 840.000,00 De 840.000,01 a 960.000,00 De 960.000,01 a 1.080.000,00 De 1.080.000,01 a 1.200.000,00 De 1.200.000,01 a 1.320.000,00 De 1.320.000,01 a 1.440.000,00 De 1.440.000,01 a 1.560.000,00 De 1.560.000,01 a 1.680.000,00 De 1.680.000,01 a 1.800.000,00 De 1.800.000,01 a 1.920.000,00 De 1.920.000,01 a 2.040.000,00 De 2.040.000,01 a 2.160.000,00 De 2.160.000,01 a 2.280.000,00 De 2.280.000,01 a 2.400.000,00 Sem Substituição do ICMS 5,25% 7,28% 9,09% 10,03% 10,11% 11,01% 11,12% 11,24% 12,01% 12,13% 13,31% 13,47% 13,65% 13,83% 13,99% 15,67% 15,83% 16,01% 16,18% 16,37% Com Substituição do ICMS 4,00% 5,42% 6,76% 7,47% 7,53% 8,19% 8,28% 8,37% 8,94% 9,03% 9,93% 10,06% 10,20% 10,35% 10,48% 11,85% 11,98% 12,13% 12,27% 12,42% 50 8. SERVIÇOS COM INSS DEVIDO EM SEPARADO NO SIMPLES NACIONAL Em alguns tipos de serviços, o recolhimento através do SIMPLES NACIONAL não inclui o valor da contribuição previdenciária patronal sobre as remunerações pagas a terceiros a seu serviço. Nesses casos, a contribuição previdenciária deve ser paga em separado, através da mesma GPS utilizada para recolhimento das retenções descontadas de terceiros. São obrigadas ao recolhimento em separado do INSS, as empresas com as seguintes atividades: a) construção de imóveis e obras de engenharia em geral, inclusive por subempreitada; b) empresas montadoras de estandes para feiras; c) escolas livres, de línguas estrangeiras, artes, cursos técnicos e gerenciais; d) produção cultural e artística; e) produção cinematográfica e de artes cênicas; f) administração e locação de imóveis de terceiros; g) academias de dança, de capoeira, de ioga e de artes marciais; h) academias de atividades físicas, desportivas, de natação e escolas de esportes; i) elaboração de programas de computadores, inclusive jogos eletrônicos, desde que desenvolvidos em estabelecimento do optante; j) licenciamento ou cessão de direito de uso de programas de computação; k) planejamento, confecção, manutenção e atualização de páginas eletrônicas, desde que realizados em estabelecimento do optante; l) escritórios de serviços contábeis; m) serviço de vigilância, limpeza ou conservação; n) transportes interestaduais e intermunicipais de cargas até 31/12/2007 (substituindo o ISS pelo ICMS). Alguns desses serviços são tributados de acordo com os percentuais previstos na Tabela 4 da Lei Complementar 123/2007. Outros sofrem tributação com base na Tabela 5. Alteração para 2008 O inciso VI do artigo 13 da Lei Complementar 123/2006 foi alterado pela Lei Complementar 127/2007 para estabelecer que, a partir de 01/01/2008, os serviços de transportes interestaduais e intermunicipais de cargas serão tributados pela Tabela 3, que inclui a contribuição previdenciária patronal. 8.1. SERVIÇOS NA TABELA 4 São serviços abrangidos pelas alíquotas da Tabela 4: a) prestados por empresas montadoras de estandes para feiras; b) prestados por escolas livres, de línguas estrangeiras, artes, cursos técnicos e gerenciais; 51 c) produção cultural e artística; d) produção cinematográfica e de artes cênicas; e) construção de imóveis e obras de engenharia em geral, inclusive sob a forma de subempreitada; As alíquotas da Tabela 4 aprovada pela Lei Complementar 123/2006 incluem o IRPJ, o PIS, a COFINS, a CSLL e o ISS (quando não sujeito à substituição tributária ou à retenção na fonte): TABELA 4 – SIMPLES NACIONAL – SERVIÇOS Receita Bruta Total em 12 meses (em R$) Até 120.000,00 De 120.000,01 a 240.000,00 De 240.000,01 a 360.000,00 De 360.000,01 a 480.000,00 De 480.000,01 a 600.000,00 De 600.000,01 a 720.000,00 De 720.000,01 a 840.000,00 De 840.000,01 a 960.000,00 De 960.000,01 a 1.080.000,00 De 1.080.000,01 a 1.200.000,00 De 1.200.000,01 a 1.320.000,00 De 1.320.000,01 a 1.440.000,00 De 1.440.000,01 a 1.560.000,00 De 1.560.000,01 a 1.680.000,00 De 1.680.000,01 a 1.800.000,00 De 1.800.000,01 a 1.920.000,00 De 1.920.000,01 a 2.040.000,00 De 2.040.000,01 a 2.160.000,00 De 2.160.000,01 a 2.280.000,00 De 2.280.000,01 a 2.400.000,00 Sem Retenção Com retenção ou ou Substituição Substituição 4,50% 2,50% 6,54% 3,75% 7,70% 4,20% 8,49% 4,65% 8,97% 5,10% 9,78% 5,55% 10,26% 6,00% 10,76% 6,45% 11,51% 6,90% 12,00% 7,35% 12,80% 7,80% 13,25% 8,25% 13,70% 8,70% 14,15% 9,15% 14,60% 9,60% 15,05% 10,05% 15,50% 10,50% 15,95% 10,95% 16,40% 11,40% 16,85% 11,85% 8.2. SERVIÇOS NA TABELA 5 São atividades abrangidas pela tributação com base na Tabela 5 aprovada pela Lei Complementar 123/2006, que exige o recolhimento em separado da contribuição previdenciária patronal: a) Serviços de administração e locação de imóveis de terceiros, quando exercidos cumulativamente; b) Academias de dança, de capoeira, de ioga e de artes marciais; c) Academias de atividades físicas, desportivas, de natação e escolas de esportes; d) Elaboração de programas de computadores, inclusive jogos eletrônicos, desde que desenvolvidos em estabelecimento do optante; 52 e) Licenciamento ou cessão de direito de uso de programas de computação; f) Planejamento, confecção, manutenção e atualização de páginas eletrônicas, desde que realizados em estabelecimento do optante; g) Serviço de vigilância, limpeza ou conservação; h) Serviços contábeis. Atenção: até 31/12/2007, os serviços de transportes interestaduais e intermunicipais de cargas eram tributados pela tabela 5, mas por alteração da LC 127/2207 passam a ser tributados pela tabela 3 a partir de 01/01/2008. 8.2.1. Tributação Proporcional à Folha de Salários Para os serviços submetidos à Tabela 5, as alíquotas do SIMPLES NACIONAL podem variar conforme a relação mantida entre a receita bruta e a folha de salários, ambas acumuladas nos 12 meses anteriores ao mês da tributação. São parâmetros considerados nessa relação: • Folha de salários maior ou igual a 40% da receita bruta acumulada no mesmo período (R = 0,40); • Folha de salários menor do que 40% e maior ou igual a 35% do que a receita bruta no mesmo período (R = 0,35 e < 0,40); • Folha de salários menor do que 35% e maior ou igual a 30% da receita bruta (R= 0,30 e <0,35), e • Folha de salários menor do que 30% da receita bruta (R < 0,30). Relação entre a Folha de Salários e a Receita Bruta A utilização das alíquotas da Tabela 5 depende, portanto, da relação entre a receita bruta e a folha de pagamento, ou da relação R. A relação R deve ser calculada mensalmente, com base na seguinte fórmula: R = Folha de salários e encargos nos 12 meses anteriores x 100 Receita bruta total acumulada nos 12 meses anteriores Conceito de Folha de Salários e Encargos A folha de salários e encargos corresponde ao montante pago, nos 12 meses anteriores ao período de apuração, a título de salários, retiradas de pró-labore, contribuição para a Previdência Social e para o Fundo de Garantia do Tempo de Serviço - FGTS. Para fins desse conceito, considera-se salário o valor da base de cálculo da contribuição previdenciária, agregando-se o valor do 13º salário na competência da sua incidência. A base de cálculo da previdência contribuição previdenciária é constituída pelas seguintes parcelas: 53 1. o total das remunerações pagas, devidas ou creditadas a qualquer título, durante o mês, aos segurados empregados e trabalhadores avulsos que lhe prestem serviços, destinadas a retribuir o trabalho, qualquer que seja a sua forma, inclusive as gorjetas, os ganhos habituais sob a forma de utilidades e os adiantamentos decorrentes de reajuste salarial, quer pelos serviços efetivamente prestados, quer pelo tempo à disposição do empregador ou tomador de serviços, nos termos da lei ou do contrato ou, ainda, de convenção ou acordo coletivo de trabalho ou sentença normativa; 2. o total das remunerações pagas ou creditadas a qualquer título, no decorrer do mês, aos segurados contribuintes individuais que lhe prestem serviços No caso de empresas com menos de 13 meses do início de atividades, para acumular a folha de salários e encargos serão utilizados os mesmos critérios de acumulação da receita bruta. 8.2.2.Tabelas Aplicáveis Na tributação das receitas dos serviços sujeitos à tabela 5, são aplicadas as seguintes alíquotas: TABELA 5 – SIMPLES NACIONAL – SERVIÇOS Serviços não Submetidos à Retenção ou Substituição Tributária Receita Bruta em 12 meses (em R$) Até 120.000,00 De 120.000,01 a 240.000,00 De 240.000,01 a 360.000,00 De 360.000,01 a 480.000,00 De 480.000,01 a 600.000,00 De 600.000,01 a 720.000,00 De 720.000,01 a 840.000,00 De 840.000,01 a 960.000,00 De 960.000,01 a 1.080.000,00 De 1.080.000,01 a 1.200.000,00 De 1.200.000,01 a 1.320.000,00 De 1.320.000,01 a 1.440.000,00 De 1.440.000,01 a 1.560.000,00 De 1.560.000,01 a 1.680.000,00 De 1.680.000,01 a 1.800.000,00 De 1.800.000,01 a 1.920.000,00 De 1.920.000,01 a 2.040.000,00 De 2.040.000,01 a 2.160.000,00 De 2.160.000,01 a 2.280.000,00 De 2.280.000,01 a 2.400.000,00 ALÍQUOTAS (%) R = 0,40 R = 0,35 e < 0,40 6,00 16,00 7,27 16,79 8,46 17,50 9,28 17,84 9,79 17,87 10,63 18,23 11,14 18,26 11,67 18,31 12,45 18,61 12,97 18,65 13,80 19,00 14,28 19,00 14,76 19,00 15,24 19,00 15,72 19,00 16,20 19,00 16,68 19,00 17,16 19,00 17,64 19,00 18,50 19,00 R= 0,30 e <0,35 16,50 17,29 18,00 18,34 18,37 18,73 18,76 18,81 19,11 19,15 19,50 19,50 19,50 19,50 19,50 19,50 19,50 19,50 19,50 19,50 R < 0,30 17,00 17,79 18,50 18,84 18,87 19,23 19,26 19,31 19,61 19,65 20,00 20,00 20,00 20,00 20,00 20,00 20,00 20,00 20,00 20,00 54 TABELA 5 - SIMPLES NACIONAL - SERVIÇOS OPERAÇÕES SUJEITAS À RETENÇÃO OU SUBSTITUIÇÃO TRIBUTÁRIA DO ISS Receita Bruta Total em 12 meses (em R$) Até 120.000,00 De 120.000,01 a 240.000,00 De 240.000,01 a 360.000,00 De 360.000,01 a 480.000,00 De 480.000,01 a 600.000,00 De 600.000,01 a 720.000,00 De 720.000,01 a 840.000,00 De 840.000,01 a 960.000,00 De 960.000,01 a 1.080.000,00 De 1.080.000,01 a 1.200.000,00 De 1.200.000,01 a 1.320.000,00 De 1.320.000,01 a 1.440.000,00 De 1.440.000,01 a 1.560.000,00 De 1.560.000,01 a 1.680.000,00 De 1.680.000,01 a 1.800.000,00 De 1.800.000,01 a 1.920.000,00 De 1.920.000,01 a 2.040.000,00 De 2.040.000,01 a 2.160.000,00 De 2.160.000,01 a 2.280.000,00 De 2.280.000,01 a 2.400.000,00 R = 0,40 R = 0,35 e < 0,40 4,00% 4,48% 4,96% 5,44% 5,92% 6,40% 6,88% 7,36% 7,84% 8,32% 8,80% 9,28% 9,76% 10,24% 10,72% 11,20% 11,68% 12,16% 12,64% 13,50% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% R= 0,30 e <0,35 R < 0,30 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% Exemplo: Empresa de pequeno porte sujeita às alíquotas da Tabela 5.Mês da tributação: janeiro /2008 Receita do mês de janeiro/2008: R$ 30.000,00 Receita acumulada entre janeiro/2007 e dezembro/2007: R$ 380.000,00 Para identificar a alíquota devida pelos prestadores de serviços sujeitos à Tabela 5, será necessário verificar a relação da folha de salários e encargos sobre a receita bruta, ambas acumuladas nos 12 meses anteriores ao mês da tributação. Folha de Salários e Encargos Acumulados nos 12 Meses Anteriores Salários de Empregados 89.600,00 Retiradas de pró-labore 37.000,00 Previdência Social – INSS 26.216,00 FGTS 7.168,00 TOTAL 159.984,00 Relação entre a folha de salários e encargos e receita bruta: R = (R$ 159.984,00/R$ 380.000,00) x 100 = 42,10% A folha de salários e encargos, acumulados nos 12 meses anteriores a janeiro/2008, representa mais do que 40% da receita bruta acumulada no mesmo período (R$ 380.000,00). Nesse caso a alíquota a ser aplicada sobre a receita bruta do mês de janeiro/2008 será de 9,28%. SIMPLES NACIONAL devido: 9,28% x R$ 30.000,00 = R$ 2.784,00 55 O valor de R$ 2.784,00 inclui o IRPJ, a CSLL, o PIS, a COFINS e ISS. Mas a contribuição previdenciária mensal deve ser calculada e recolhida em separado, de acordo com as normas aplicáveis às demais pessoas jurídicas, mas sem a incidência das contribuições para terceiros e do salário-educação. Vejamos quanto seria o total de tributos a recolher no mês de janeiro/2008, se a folha de salários do mês de janeiro/2008 fosse de R$ 12.500,00, incluída a retirada prólabore de R$ 2.500,00: Contribuição previdenciária patronal Seguro de Acidentes do Trabalho R$ 12.500,00 x 20% = R$ 2.500,00 R$ 10.000,00 x 1% = R$ 100,00 Contribuição previdenciária total R$ 2.600,00 No total, a empresa deve recolher, em relação ao mês de janeiro/2008, o valor de R$ 5.384,00 (R$ 2.784,00 + R$ 2.600,00), arcando com um ônus de 17,95 % sobre a sua receita bruta do mês. 8.2.2.1. Serviços Contábeis Os serviços prestados por escritórios de contabilidade serão tributados pelo SIMPLES NACIONAL sem considerar a incidência do ISS, tendo em vista que, na maioria dos municípios, a forma de cobrança desse imposto é bastante distinta do sistema de apuração mensal exigido das demais empresas. Quando isso ocorrer, será utilizada a seguinte tabela, cujas alíquotas abrangem apenas o IRPJ, o PIS, COFINS e CSLL, já que o INSS e o ISS serão recolhidos em separado, de acordo com as normas pertinentes: SIMPLES NACIONAL – SERVIÇOS DE ESCRITÓRIOS CONTÁBEIS R = 0,40 R = 0,35 e R= 0,30 e R < 0,30 Receita Bruta Total em 12 meses < 0,40 <0,35 (em R$) Até 120.000,00 De 120.000,01 a 240.000,00 De 240.000,01 a 360.000,00 De 360.000,01 a 480.000,00 De 480.000,01 a 600.000,00 De 600.000,01 a 720.000,00 De 720.000,01 a 840.000,00 De 840.000,01 a 960.000,00 De 960.000,01 a 1.080.000,00 De 1.080.000,01 a 1.200.000,00 De 1.200.000,01 a 1.320.000,00 De 1.320.000,01 a 1.440.000,00 De 1.440.000,01 a 1.560.000,00 De 1.560.000,01 a 1.680.000,00 De 1.680.000,01 a 1.800.000,00 De 1.800.000,01 a 1.920.000,00 De 1.920.000,01 a 2.040.000,00 De 2.040.000,01 a 2.160.000,00 De 2.160.000,01 a 2.280.000,00 De 2.280.000,01 a 2.400.000,00 4,00% 4,48% 4,96% 5,44% 5,92% 6,40% 6,88% 7,36% 7,84% 8,32% 8,80% 9,28% 9,76% 10,24% 10,72% 11,20% 11,68% 12,16% 12,64% 13,50% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,00% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 14,50% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 15,00% 56 8.3. CÁLCULO DA CONTRIBUIÇÃO PREVIDENCIÁRIA DEVIDA EM SEPARADO As empresas prestadoras dos serviços submetidos às Tabelas de Alíquotas 4 e 5 da Lei Complementar 123/2006 são obrigadas a recolher, em separado, a contribuição previdenciária patronal devida sobre as remunerações pagas a terceiros. A contribuição será calculada segundo as normas aplicáveis às pessoas jurídicas em geral, considerando a dispensa do salário-educação e das contribuições para terceiros prevista para as empresas no SIMPLES NACIONAL. Alíquotas Aplicáveis: • Contribuição previdenciária patronal: • § Empresas em geral: 20% § Cooperativas de trabalho: 15% Seguro de Acidente do Trabalho: 1, 2 ou 3%, conforme seja leve, médio ou grave o risco da atividade. Exemplo: Salário: R$ 1.200,00 INSS – Patronal: R$ 1.200,00 x 21% (20+1) = R$ 252,00 Desconto do empregado: R$ 1.200,00 x 9% = R$ 108,00 Valor total da GPS = R$ 360,00 (R$ 252,00 + R$ 108,00) 8.3.1. Discriminação da Folha de Pagamento Para as empresas que se dedicam a um único tipo de atividade econômica a elaboração da folha de pagamento demanda os controles de praxe. No entanto, em empresas com duas ou mais atividades, é comum seus empregados executarem várias funções. A Instrução Normativa 761 SRFB, de 30/07/2007, estabeleceu que a empresa deve destacar, na folha de pagamento, por estabelecimento, a remuneração dos trabalhadores que se dediquem: a) Exclusivamente às atividades tributadas pelas Tabelas 1, 2 e/ou 3 do SIMPLES NACIONAL, que incluem o percentual da contribuição previdenciária patronal; b) Exclusivamente às atividades enquadradas nas Tabelas 4 e/ou 5 do SIMPLES NACIONAL, cuja contribuição previdenciária patronal deve ser recolhida em separado, segundo as regras normais aplicadas às pessoas jurídicas em geral; c) Simultaneamente, às atividades tributadas pelas Tabelas 1, 2, 3, 4 e/ou 5 do SIMPLES NACIONAL, cuja contribuição será proporcional à receita auferida em cada atividade. O Código de Classificação Brasileira e Ocupação (CBO) atribuído ao trabalhador deverá ser compatível com o CNAE da atividade desenvolvida. 57 Exercício Exclusivo ou Simultâneo A Instrução Normativa 761 SRFB/2007 estabeleceu algumas regras para determinar quando há o exercício exclusivo ou simultâneo de atividades econômicas, a fim de identificar a parte da remuneração do trabalhador, cuja contribuição a empresa deve recolher em separado. Para identificar quando o empregado exerce exclusivamente as atividades com INSS incluído no SIMPLES NACIONAL daquelas cuja contribuição deve ser recolhida em separado, a empresa deve levar em consideração os seguintes parâmetros : • Exercício Exclusivo de Atividade: considera-se como tal aquele realizado por trabalhador cuja mão-de-obra é empregada somente em atividades que se enquadrem nas tabelas 1 a 3 ou somente nas tabelas 4 e 5; • Exercício Concomitante de Atividades: aquele realizado por trabalhador cuja mão-deobra é empregada, de forma simultânea, em atividades enquadradas nas Tabelas 4 ou 5, em conjunto com outra atividade enquadrada nas Tabelas 1, 2 ou 3. Proporcionalidade do INSS Patronal Quando do exercício concomitante, pelo empregado, de atividades cuja contribuição previdenciária estiver incluída no SIMPLES NACIONAL (Tabelas 1, 2 e 3) e de atividades cuja contribuição não estiver incluída nesse regime tributário beneficiado (Tabelas 4 e 5), a microempresa e a empresa de pequeno porte devem proporcionalizar as contribuições incidentes sobre a remuneração do trabalhador em função da receita bruta de cada atividade. A proporção percentual deve ser aplicada sobre o valor da contribuição patronal devida sobre a remuneração do trabalhador. A proporcionalizacão será realizada da seguinte forma: Receita das atividades sujeita às Tabelas 4 ou 5 x 100 = proporção percentual Receita Bruta Total Exemplo: Empresa dedicada ao com ércio de hardware de computadores (Tabela 1) e de elaboração de programas de computador (Tabela 5) tem um empregado que atua nas duas atividades e com um salário mensal de R$ 3.000,00. No mês de agosto/2007, a empresa obteve uma receita total de R$ 200.000,00, sendo R$ 80.000,00 decorrentes da atividade de elaboração de software. Proporção entre a receita de elaboração de software e a receita total: R$ 80.000,00/R$ 200.000.00 x 100 = 40% Contribuição patronal devida sobre a remuneração do empregado R$ 3.000,00 x 22% = R$ 660,00 58 Contribuição a ser recolhida em separado na GPS R$ 660,00 x 40% = R$ 264,00 A diferença (R$ 660,00 – R$ 264,00 = R$ 396,00) estará incluída na guia do SIMPLES NACIONAL. Serviços Adquiridos de Cooperativas de Trabalho A proprocionalizacão da contribuição patronal devida sobre a folha de pagamento também será aplicada à contribuição previdenciária devida à alíquota de 15% sobre o valor bruto da fatura ou nota fiscal de serviços adquiridos de cooperativas de trabalho. Nesse caso, o valor bruto da nota fiscal ou fatura deve ser rateado: a) em montante correspondente à prestação de serviços em atividades exclusivamente enquadradas nas Tabelas 1, 2 ou 3, hipótese em que a contribuição previdenciária estará incluída no SIMPLES NACIONAL; b) em montante correspondente à prestação de serviços em atividades exclusivamente enquadradas nas Tabelas 4 ou 5, caso em que a contribuição previdenciária patronal de 15% será recolhida em separado; c) em montante correspondente à prestação simultânea de serviços em atividades enquadradas nas Tabelas 4 ou 5, em conjunto com outra que se enquadre nas Tabelas 1, 2 ou 3, hipótese em que a alíquota de 15% será calculada e recolhida em separado sobre a proporção do serviços relacionados às Tabelas 4 e 5. Preenchimento da GFIP As regras para elaboração da folha de pagamento, aprovadas pela IN 761/2007, também devem ser observadas no preenchimento da Guia do Fundo de Garantia do Tempo de Serviços e Informações à Previdência Social – GFIP, conforme esclarece a Instrução Normativa RFB 763, de 30/07/2007. 9. CÁLCULO DO SIMPLES NACIONAL NO INÍCIO DE ATIVIDADES No ano de inicio de atividades, as empresas não terão como acumular as receitas auferidas nos 12 meses anteriores. Nesse caso, a LC 123/2006, em seu artigo 18, determina que as faixas de receita bruta das Tabelas de Alíquotas sejam proporcionalizadas em função do numero de meses de atividade do período. Essa determinação exigirá a construção de tabelas diferentes das transcritas nos itens anteriores. Exemplo de microempresa comercial: Início de atividades: julho/2007 Receita auferida em julho/2007: R$ 20.000,00 Proporcionalização da Tabela 1: 59 Receita Bruta em 12 meses Até 120.000,00 De 120.000,00 a 240.000,00 Receita Bruta Proporcional/12 X 1 Até 10.000,00 De 10.000,01 a 20.000,00 Alíquota 4% 5,47% No exemplo, será utilizada a alíquota de 5,47% que corresponde à da segunda faixa da Tabela 1, proporcionalizada ao número de meses do ano de início de atividades. Interpretação do Comitê Gestor do SIMPLES NACIONAL – Resolução 5 CGSN/2007 A Resolução 5 CGSN/2007 interpretou a norma contida na LC 123/2007, determinando que se multiplicasse a receita mensal pelo número de meses do período iniciado, em vez de proporcionalizar a faixa de receita bruta das respectivas tabelas de incidência. Segundo a interpretação do Comitê Gestor, no caso de início de atividades, a receita bruta acumulada nos 12 meses anteriores, utilizada para determinação da alíquota do SIMPLES NACIONAL, será acumulada do seguinte modo: • No 1º mês de atividade: multiplicar a receita do próprio mês por 12 • Do 2º aos 12 meses posteriores ao início de atividades: apurar a media aritmética em cada mês e multiplicar por 12: RECEITAS ACUMULADAS NUMERO DE MESES CORRIDOS • X 12 = RECEITA TOTAL No 13º mês posterior: adotar a receita acumulada nos últimos 12 meses anteriores ao período de apuração. Exemplo: Mês julho/07 agosto/07 setembro/07 outubro/07 novembro/07 dezembro/07 janeiro/08 fevereiro/08 março /08 abril/08 maio/08 junho/08 Julho/08 Receita Acumulado Real Média 20.000,00 20.000,00 20.000,00 30.000,00 50.000,00 25.000,00 40.000,00 90.000,00 30.000,00 10.000,00 100.000,00 25.000,00 20.000,00 120.000,00 24.000,00 30.000,00 150.000,00 25.000,00 15.000,00 165.000,00 23.571,43 20.000,00 185.000,00 23.125,00 25.000,00 210.000,00 23.333,33 10.000,00 220.000,00 22.000,00 20.000,00 240.000,00 21.818,18 50.000,00 290.000,00 24.166,67 23.000,00 313.000,00 Acumulado Estimado Media X 12 (*)240.000,00 300.000,00 360.000,00 300.000,00 288.000,00 300.000,00 282.857,14 277.500,00 280.000,00 264.000,00 261.818,18 290.000,00 Alíquotas da Tabela 1 5,47% 6,84% 6,84% 6,84% 6,84% 6,84% 6,84% 6,84% 6,84% 6,84% 6,84% 6,84% 6,84% (*) R$ 20.000,00 x 12. 60 Atenção: se a soma das receitas dos 12 meses superar o limite de R$ 2.400.000,00 e a receita acumulada for igual ou inferior a esse limite, será adotada a alíquota correspondente à ultima faixa de receita bruta da respectiva Tabela de Incidência. 9.1.OPÇÃO NO ANO SEGUINTE AO INÍCIO DE ATIVIDADES A Instrução Normativa 5 CGSN/2007 estabelece que a alíquota será determinada considerando a média aritmética das receitas dos meses corridos desde o início de atividades até alcançar 13, quando então passará a ser utilizada a receita acumulada do 12 meses anteriores. Exemplo de empresa comercial Início de atividades: julho/2007 Opção pelo SIMPLES NACIONAL: janeiro/2008 Mês Receita Acumulado jul/07 20.000,00 20.000,00 ago/07 30.000,00 50.000,00 set/07 40.000,00 90.000,00 out/07 10.000,00 100.000,00 nov/07 20.000,00 120.000,00 dez/07 30.000,00 150.000,00 Média Media X 12 Alíquota jan/08 15.000,00 165.000,00 23.571,43 282.857,14 6,84% fev/08 20.000,00 185.000,00 23.125,00 277.500,00 6,84% mar/08 25.000,00 210.000,00 23.333,33 280.000,00 6,84% abr/08 10.000,00 220.000,00 22.000,00 264.000,00 6,84% mai/08 20.000,00 240000,00 21.818,18 261.818,18 6,84% jun/08 50.000,00 290000,00 24.166,67 290.000,00 6,84% Jul/08 23.000,00 313.000,00 6,84% Atenção: se a soma das receitas dos 12 meses superar o limite de R$ 2.400.000,00 e a receita acumulada for igual ou inferior a esse limite, será adotada a alíquota correspondente à ultima faixa de receia bruta da respectiva Tabela de Incidência. 10. CÁLCULO COM EXCESSO DE RECEITAS Se o valor da receita bruta anual ultrapassar o limite de R$ 200.000,00, multiplicados pelo número de meses do ano-calendário, inclusive no ano de início de atividade, a parcela de receita mensal que exceder o montante assim determinado estará sujeita às alíquotas máximas das tabelas de incidência, acrescidas de 20%. Portanto, as alíquotas aplicadas ao excesso de receita, inclusive no ano de início de atividades, corresponderão aos seguintes percentuais: 61 Tabelas/ Alíquotas Máximas (%) Acrescidas de 20% (%) 1 11,61 13,93 2 3 4 Demais Locação 17,42 20,90 12,42 14,90 12,11 14,53 16,85 20,22 5 R= 0,40 18,50 22,20 R = 0,35 e < 0,40 19,00 22,80 R= 0,30 e <0,35 19,50 23,40 R< 0,30 20,00 24,00 Exemplo: Empresa de pequeno porte sujeita à Tabela 4: Receita apurada no ano: R$ 2.600.000,00 Excesso a tributar: R$ 200.000,00 SIMPLES NACIONAL sobre o excesso de receita: 20,22% x R$ 200.000,00 = R$ 40.440,00 Atenção: As empresas que apurarem receita bruta acima de R$ 200.000,00, multiplicados pelo número de meses do período de atividade, serão excluídas do SIMPLES NACIONAL: a) retroativamente ao início de atividades, se o excesso de receitas superar em mais de 20% o limite proporcional admitido; b) a partir do ano seguinte, nos demais casos. 10.1. PROPORÇÃO DO EXCESSO DE RECEITA Se o contribuinte possuir um único tipo de receita, a alíquota majorada será aplicada sobre a parte excedente. Se o contribuinte possuir atividades sujeitas a diversa tabelas de incidência do SIMPLES NACIONAL, deverá aplicar a alíquota majorada sobre a soma dos resultados da multiplicação do percentual de proporção do excesso sobre a receita mensal de cada atividade. A relação percentual será calculada entre o valor excedente e a receita bruta total mensal. Se parte da receita mensal estiver contida no limite de receita, o SIMPLES NACIONAL devido no mês será calculado mediante aplicação do coeficiente inverso ao excesso, ou seja, (1-P), onde P é a proporção do excesso de receita sobre a receita total mensal. Exemplo: Empresa de pequeno porte sujeita às Tabela 1 e 2: Receita apurada no ano: R$ 2.600.000,00 Receita mensal: R$ 300.000,00 Excesso apurado: R$ 100.000,00 Proporção entre o excesso e a receita bruta total mensal: R$ 100.000,00/ 300.000,00 x 100 = 33,33% Proporção inversa: 1 – 33,33% = 66,27% 62 Tributação do excesso Tabela 1: R$ 300.000,00 x 33,33% = R$ 100.000,00 x 13,93% = R$ 13.930,00 Tabela 2: R$ 300.000,00 x 33,33% = R$ 100.00,00 x 14,53% = R$ 14.530,00 Tributação sobre a receita mensal dentro do limite Tabela 1: R$ 300.000,00 x 66,67% = R$ 200.000,00 x 11,61% = R$ 23.220,00 Tabela 2: R$ 300.000,00 x 66,67% = R$ 200.000,00 x 12,11% = R$ 24.220,00 SIMPLES TOTAL A PAGAR R$ 13.930,00+ 14.530,00 + 23.220,00 + 24.220,00 = R$ 75.900,00 Atenção: Os mesmos critérios de proporcionalização do excesso de receita serão utilizados nos casos em os Estados e os Municípios adotarem os limites alternativos de receita anual. 10.1.1. Empresas com Filiais No caso de empresas com filiais, devem ser segregadas as receitas de cada estabelecimento a fim de que seja identificado o excesso de receita correspondente. 11. TRIBUTAÇÃO FACULTATIVA NOS ESTADOS Nos Estados com participação no PIB menor do que 5%, que optarem pelos limites de receita bruta anual de R$ 1.200.000,00 ou R$ 1.800.000,00, a incidência do ICMS ficará restrita às alíquotas das faixas de receita até esses limites. O mesmo deve ser observado nos Municípios integrantes desses Estados, em relação ao ISS. Nesses casos, a parcela da receita bruta auferida durante o ano-calendário que ultrapassar o limite de R$ 100.000,00 ou R$ 150.000,00, respectivamente, multiplicados pelo número de meses do período de atividade, estará sujeita, em relação aos percentuais aplicáveis ao ICMS e ao ISS, às alíquotas máximas correspondentes a essas faixas, acrescidas de 20%. O excesso de receita bruta em relação ao sublimite adotado pelos Estados, Distrito Federal e Municípios, não implica a exclusão do Simples Nacional, mas impede o recolhimento dos tributos estaduais e municipais nesse regime, limitando-se esse impedimento aos estabelecimentos localizados nesses entes federativos. Isenção Se for concedida isenção ou redução do ICMS ou do ISS, o montante dispensado não será partilhado com o respectivo Estado, Distrito Federal ou Município. Nesse caso, deverá ser realizada a redução proporcional, relativamente à receita do estabelecimento localizado no ente federado que concedeu a isenção ou a redução, da seguinte forma: 63 a) sobre a parcela das receitas sujeitas à isenção, serão desconsiderados os percentuais do ICMS ou do ISS, conforme o caso; b) sobre a parcela das receitas sujeitas à redução, será realizada a redução proporcional dos percentuais do ICMS ou do ISS, conforme o caso. Imunidade Sobre a parcela das receitas sujeitas à imunidade, serão desconsiderados os percentuais dos tributos sobre os quais recaia a respectiva imunidade. Impedimentos A ME ou a EPP que ingressar no Simples Nacional pode estar impedida de recolher o ICMS e o ISS na forma desse regime, em função do sublimite adotado pelo ente federativo. Se isso ocorrer, o estabelecimento localizado na jurisdição desse ente ficará sujeito ao pagamento da totalidade ou diferença desses impostos, em conformidade com as normas gerais de incidência, retroativamente à data dos efeitos de sua opção. Valores Fixos Mensais Os Estados, o Distrito Federal e os Municípios poderão estabelecer valores fixos mensais para o recolhimento do ICMS e do ISS devido por microempresa cuja receita bruta, no ano-calendário anterior, não tenha ultrapassado R$ 120.000,00. O limite de R$ 120.000,00 será proporcionalizado se a empresa tiver iniciado suas de atividades no ano anterior, utilizando-se a média aritmética da receita bruta total dos meses do respectivo ano multiplicada por 12. Os valores mensais não poderão exceder a 50% do maior recolhimento possível do tributo para a faixa de enquadramento da respectiva Tabela de Alíquotas e devem ser utilizados durante todo o ano-calendário. O valor fixo mensal deve ser somado ao valor do SIMPLES NACIONAL a ser recolhido mensalmente e será devido ainda que tenha ocorrido retenção ou substituição tributária do ICMS ou do ISS. As microempresas com mais de um estabelecimento ou que estejam no início de atividades não podem utilizar o valor fixo mensal do ICMS e do ISS. Os escritórios de contabilidade, microempresa ou empresa de pequeno porte, poderão ser obrigados a recolher o ISS em valor fixo, na forma prevista pela legislação municipal. A adoção de valor fixo mensal ou a concessão de isenção do ICMS e do ISS implicarão na redução proporcional ou ajuste do valor a ser recolhido através do SIMPLES NACIONAL. Portanto, devem ser utilizados os percentuais das respectivas Tabelas de Incidência, sem os percentuais do ICMS e do ISS. 64 12. RECOLHIMENTO DO SIMPLES NACIONAL O SIMPLES NACIONAL deverá ser recolhido através do Documento de Arrecadação Eletrônico – DAS, emitido em 2 vias e impresso, exclusivamente, através de aplicativo disponível no Portal do SIMPLES NACIONAL, na Internet. Se a microempresa ou a empresa de pequeno porte possuir filiais, o recolhimento do SIMPLES NACIONAL será realizado de forma centralizada pela matriz. Não será emitido DAS com valor inferior a R$ 10,00. O valor que resultar inferior a R$ 10,00 será diferido para os períodos seguintes, até que o valor seja igual ou superior a R$ 10,00. MINISTÉRIO DA FAZENDA CGSN DOCUMENTO DE ARRECADAÇÃO DO SIMPLES NACIONAL DAS 01 RAZÃO SOCIAL Número do Documento: nn.nn.nnnnn.nnnnnnn-n dd/mm/aaaa Data limite para acolhimento: 02 COMPETÊNCIA 03 NÚMERO DO CNPJ 04 DATA DE VENCIMENTO 05 VALOR DO PRINCIPAL 06 VALOR DA MULTA 07 VALOR DOS JUROS E / OU ENCARGOS 08 VALOR TOTAL 09 AUTENTICAÇÃO BANCÁRIA (Somente em duas vias) Prazo para Recolhimento O recolhimento deve ser realizado até o último dia útil da primeira quinzena do mês subseqüente ao da incidência tributária. Excepcionalmente em relação aos fatos geradores ocorridos em julho/2007, o SIMPLES NACIONAL pode ser recolhido até 31/08/2007. O atraso no pagamento do SIMPLES NACIONAL implica incidência de encargos legais na forma prevista na legislação do Imposto de Renda. No recolhimento espontâneo em atraso serão aplicados juros à Taxa SELIC e multa de 0,33% ao dia de atraso, até o limite de 20%. Atenção: Para os fatos geradores ocorridos em janeiro/2008, o prazo para pagamento do SIMPLES NACIONAL foi prorrogado para 25 de fevereiro de 2008. (Resolução CGSN 27, de 28 de dezembro de 2007). Rede Arrecadadora O recolhimento deve ser realizado em bancos da rede arrecadadora do SIMPLES NACIONAL. Os Estados, Distrito Federal ou Município poderão solicitar ao Comitê Gestor a adoção de sistema simplificado de arrecadação, inclusive sem utilização da rede bancária. Restituição ou Compensação O Comitê Gestor regulará o modo pelo qual será solicitado o pedido de restituição ou compensação dos valores do SIMPLES NACIONAL recolhidos indevidamente ou em montante superior ao devido. 65 Repasse da Arrecadação O sistema de repasses do total arrecadado por meio do SIMPLES NACIONAL, inclusive encargos legais, será definido pelo Comitê Gestor do Estatuto Nacional. Enquanto não houver a regulamentação, o repasse da arrecadação tributária será efetuado nos prazos estabelecidos nos convênios celebrados no âmbito do CONFAZ. A LC 123/2006 determina que a União deve repassar os seguintes valores arrecadados através do SIMPLES NACIONAL: • o ISS deve ser repassado aos Municípios e ao Distrito Federal; • o ICMS deve ser repassado ao Estado ou ao Distrito Federal; • a Contribuição para a Seguridade Social repassada ao Instituto Nacional da Previdência Social. Os percentuais relativos a cada tributo e contribuição recolhidos através do SIMPLES NACIONAL, utilizados para fins de repasse da arrecadação, constam dos Anexos à LC 123/2006 e do final desta apostila. 66 MODULO 3 – DISPENSAS E TRIBUTOS NÃO INCLUÍDOS NO SIMPLES NACIONAL 1. CONTRIBUIÇÕES DISPENSAD AS As microempresas e empresas de pequeno porte optantes pelo SIMPLES NACIONAL estão dispensadas do pagamento das demais contribuições instituídas pela União, inclusive as destinadas às entidades privadas de serviço social e de formação profissional vinculadas ao sistema sindical e demais entidades de serviço social autônomo. A dispensa alcança o salárioeducação e as contribuições destinadas ao SESC, SESI, SENAI, SENAC, SEBRAE e seus congêneres. Com relação à contribuição sindical patronal, o § 7º do artigo 5º da Resolução CGSN 4, de 30 de maio de 2007, que regulamentou a incidência do Simples Nacional, bem como a exposição de motivos da LC 123/2006, prevêem dispensa da mesma forma que o Simples Federal, mas o tema é polêmico e entidades empresariais defendem a continuidade da cobrança. 2. RETENÇÕES DISPENSADAS As importâncias pagas ou creditadas a pessoas jurídicas optantes pelo SIMPLES NACIONAL estão dispensadas da retenção do IR/Fonte, exceto em relação aos rendimentos e ganhos líquidos auferidos em aplicações de renda fixa ou de renda variável. Também haverá dispensa da retenção do Imposto de Renda sobre o fornecimento de bens ou prestação de serviços em geral, inclusive obras, pagos por órgãos da administração federal direta, autarquias, fundações federais, empresas públicas, sociedades de economia mista. A dispensa abrange os pagamentos efetuados por demais entidades em que a União, direta ou indiretamente, detenha a maioria do capital sujeito a voto, e que recebam recursos do Tesouro Nacional e estejam obrigadas a registrar sua execução orçamentária e financeira no Sistema Integrado de Administração Financeira do Governo Federal (SIAFI). São também dispensadas da retenção as contribuições para o PIS/PASEP, COFINS e CSLL devidas na fonte sobre pagamentos efetuados pelas pessoas jurídicas de direito privado a outras pessoas jurídicas de direito privado, pela prestação de serviços de: a) limpeza, conservação, manutenção, segurança, vigilância; b) transporte de valores e locação de mão-de-obra, c) assessoria creditícia, mercadológica, gestão de crédito, seleção e riscos, administração de contas a pagar e a receber; d) pela remuneração de serviços profissionais. 3. ISENÇÃO DO IMPOSTO DE RENDA SOBRE LUCROS DISTRIBUÍDOS O artigo 14 da LC 123/2006 isentou do Imposto de Renda, na fonte e na Declaração de Ajuste da pessoa física, os valores efetivamente pagos ou distribuídos a título de lucros, aos sócios ou titular 67 de microempresa ou empresa de pequeno porte optante pelo SIMPLES NACIONAL. A isenção não alcança as remunerações que corresponderem a pró-labore, aluguéis ou serviços prestados. De acordo com o artigo 14 a LC 123/2006, a isenção de lucros é limitada ao valor resultante da aplicação de percentuais específicos sobre a receita mensal ou anual, subtraído do valor devido na forma do SIMPLES NACIONAL. A Resolução 4 CGST/2007 estabelece que, dentre os tributos incluídos no regime de arrecadação unificada, somente o valor do IRPJ deve ser diminuído da base de cálculo dos lucros isentos de tributação. Os percentuais para cálculo dos lucros isentos de tributação são os utilizados pelas empresas tributadas pelo Lucro Presumido para apuração da base de cálculo do Imposto de Renda . Esses percentuais variam de acordo com o tipo de atividade exercida pela empresa, como demonstra o quadro a seguir: PERCENTUAIS DO LUCRO PRESUMIDO SOBRE A RECEITA BRUTA ATIVIDADE % Revenda de combustíveis derivados de petróleo, álcool etílico 1,6 carburante e gás natural Venda e Revenda de mercadorias Serviços Hospitalares Venda de produtos ou industrialização por encomenda 8 Atividade imobiliária (loteamento de terrenos, incorporação, venda de imóveis construídos ou adquiridos para revenda) Transporte de Cargas Atividade rural Outras atividades não caracterizadas como de prestação de serviços Serviços de transportes, exceto de cargas 16 Demais Serviços 32 Exemplo: Receita da microempresa com atividade comercial: R$ 10.000,00 (no mês) ou R$ 120.000,00 (no ano): SIMPLES NACIONAL devido: 4% X R$ 10.000,00 ou 4% X R$ 120.0000,00 = R$ 400,00 (no mês) ou R$ 4.800,00 (no ano) IRPJ incluído no SIMPLES NACIONAL: 0% Limite para distribuição de lucros: Mensal: (8% x R$ 10.000,00) – 0 = R$ 800,00 Anual: (8% x R$ 120.000,00) – 0 = R$ 9.600,00 Empresas com Contabilidade O limite de distribuição de lucros não será aplicado às microempresas e empresas de pequeno porte que mantiverem escrituração contábil. Nesse caso, o limite de lucros isentos do Imposto de Renda será o valor apurado no Balanço Patrimonial de cada exercício social. 68 4. VEDAÇÃO A CRÉDITOS E INCENTIVOS As microempresas e as empresas de pequeno porte não poderão apropriar nem transferir créditos relativos aos impostos ou contribuições abrangidos pelo SIMPLES NACIONAL. Também é vedado a essas empresas utilizar ou destinar qualquer valor a título de incentivos fiscais. Apesar dessa proibição, o ADI 15 RFB/2007 declarou que as empresas sujeitas ao sistema não cumulativo do PIS e da COFINS poderão creditar-se do valor dessas contribuições, contido nas compras feitas de fornecedores optantes pelo SIMPLES NACIONAL. 5. TRIBUTOS NÃO INCLUÍDOS NO SIMPLES NACIONAL As empresas devem continuar recolhendo, em separado, os demais tributos e contribuições da União, dos Estados, do Distrito Federal e Municípios, que não estiverem incluídos no SIMPLES NACIONAL. As microempresas e empresas de pequeno, em relação a esses tributos, são obrigadas a cumprir as normas aplicáveis às demais pessoas jurídicas. 5.1.TRIBUTOS E CONTRIBUIÇÕES FEDERAIS As empresas optantes pelo SIMPLES NACIONAL pagarão em separado os seguintes tributos federais, dentre outros que vierem a ser exigidos pela administração tributária: a) Imposto sobre Operações de Crédito, Câmbio e Seguro, ou Relativas a Títulos ou Valores Mobiliários - IOF; b) Imposto sobre a Importação de Produtos Estrangeiros - II; c) Imposto sobre a Exportação, para o Exterior, de Produtos Nacionais ou Nacionalizados - IE; d) Imposto sobre a Propriedade Territorial Rural - ITR; e) Imposto de Renda sobre os rendimentos ou ganhos líquidos auferidos em aplicações de renda fixa ou variável, cuja tributação será definitiva; f) Imposto de Renda sobre os ganhos de capital auferidos na alienação de bens do ativo permanente; g) Contribuição Provisória sobre Movimentação ou Transmissão de Valores e de Créditos e Direitos de Natureza Financeira - CPMF; h) Fundo de Garantia do Tempo de Serviço - FGTS; i) Contribuição para manutenção da Seguridade Social, relativa ao trabalhador; j) Contribuição para a Seguridade Social, relativa à pessoa do empresário, na qualidade de contribuinte individual; k) Imposto de Renda sobre pagamentos ou créditos efetuados a pessoas físicas; l) PIS, COFINS e IPI incidentes na importação de bens e serviços; m) Outros tributos exigidos e não mencionados anteriormente, devidos à União, aos Estados e/ou aos Municípios. 69 5.1.1. FGTS As empresas em geral, inclusive microempresas e empresas de pequeno porte, são obrigadas a depositar, mensalmente, o FGTS de 8% sobre o valor da folha de salário de seus empregados. Há ainda o adicional instituído pela Lei Complementar 110/2001: a) 0,5% sobre a folha de salários mensais (até dezembro/2006); e b) 10% sobre os depósitos efetuados na conta do FGTS do empregado despedido sem justa causa. A contribuição de 0,5% vigorou até dezembro/2006, mas as empresas optantes pelo SIMPLES da Lei 9.317/1996 estavam dispensadas do seu recolhimento. A contribuição de 10% sobre os depósitos efetuados na conta do FGTS do empregado permanece em vigor e é devida por todas as pessoas jurídicas, ainda que na condição de micro ou pequena empresa. 5.1.2. Imposto de Renda sobre Ganhos de Capital A tributação do ganho de capital é definitiva e ocorre à alíquota de 15% sobre a diferença positiva entre o valor de alienação e o custo de aquisição diminuído da depreciação, amortização ou exaustão acumulada, ainda que a microempresa e a empresa de pequeno porte não mantenham escrituração contábil desses fatos. Para esse efeito, a ME ou a EPP optante pelo Simples Nacional que não mantiver escrituração contábil deverá comprovar, mediante documentação hábil e idônea, o valor e a data de aquisição do bem ou direito e demonstrar o cálculo da depreciação, amortização ou exaustão acumulada. Na apuração de ganho de capital, os valores acrescidos em virtude de reavaliação somente poderão integrar os custos de aquisição dos bens e direitos se a empresa comprovar que os valores acrescidos foram computados na determinação da base de cálculo do imposto. O imposto de renda, decorrente da alienação de ativos, deverá ser pago até o último dia útil do mês subseqüente ao da percepção dos ganhos, mediante DARF – Código 4600. 5.1.3. Contribuições Previdenciárias Retidas de Terceiros (IN 761/2007) As microempresas e empresas de pequeno porte optantes pelo SIMPLES NACIONAL são obrigadas a arrecadar e a recolher, mediante desconto ou retenção, as contribuições devidas por terceiros a seu serviço, quais sejam: 1. Pelo segurado empregado, hipótese em que podem ser deduzidos os valores pagos a título de salário-família e salário-maternidade; 2. Pelo contribuinte individual; 3. Pelo segurado, destinadas ao SEST e ao SENAT, no caso de contratação de contribuinte individual transportador rodoviário autônomo; 4. Pelo produtor rural pessoa física ou pelo segurado especial, incidentes sobre o produto da comercialização de produto rural, na condição de sub-rogadas; 70 5. Pela associação desportiva, incidente sobre a receita bruta decorrente de contrato de patrocínio, de licenciamento de uso de marcas e símbolos, de publicidade, de propaganda e de transmissão de espetáculos desportivos, quando forem as patrocinadoras; e 6. Pela empresa contratada, incidentes sobre o valor bruto da nota fiscal, fatura, ou recibo de prestação de serviço, mediante cessão de mão-de-obra ou empreitada. Recolhimento As microempresas e as empresas de pequeno porte devem recolher o valor retido mensalmente sobre a remuneração de terceiros a seu serviço através da Guia da Previdência Social – GPS, gerada pelo Sistema Empresa de Recolhimento do FGTS e Informações à Previdência Social – SEFIP. A GPS também será utilizada pelas empresas obrigadas ao recolhimento em separado da contribuição previdenciária patronal, inclusive para recolher os valores retidos de trabalhadores a seu serviço. Como determina a IN 763 SRFB, a SEFIP deve ser alimentada com informações relativas à opção da empresa pelo SIMPLES NACIONAL e às atividades exercidas segundo as tabelas de incidência dos anexos da Lei geral. A GPS será recolhida até o dia 10 do mês seguinte ao período de apuração e no seu preenchimento serão observados os seguintes códigos: • Empresas que exercem exclusivamente as atividades tributadas pelas Tabelas 4 e/ou 5: Código 2100, incluindo a contribuição patronal e as contribuições retidas de contribuintes individuais, produtor rural e transportadores autônomos; • Empresas que, simultaneamente, exercem atividades tributadas pelas Tabelas 1 a 3, com atividades tributadas pelas Tabelas 4 e/ou 5: o 2003 – para recolhimento das contribuições devidas sobre a folha de pagamento, incluindo a retida sobre a remuneração de contribuintes individuais; o 2011 – para recolhimento das contribuições devidas sobre a aquisição de produto de produtor rural pessoa física; o 2020 – para recolhimento das contribuições devidas sobre a contratação de transportador rodoviário autônomo. As contribuições retidas de pessoas jurídicas continuam sendo recolhidas na GPS – Código 2631 e as retidas de pessoas físicas conforme guia emitida pelo SEFIP. 5.1.4. Retenção do INSS Sofrida na Fonte A Instrução Normativa 761 SRFB/2007 esclareceu que as microempresas e empresas de pequeno porte, optantes pelo SIMPLES NACIONAL, sofrerão a retenção na fonte da contribuição previdenciária sobre os serviços que prestarem a outras empresas, mediante cessão de mão-de- 71 obra ou empreitada. A retenção incide sobre o valor bruto da Nota Fiscal, da fatura ou do recibo de prestação de serviços emitidos. Faltou esclarecer se a retenção sofrida pela microempresa e pela empresa de pequeno porte será objeto de compensação ou se prevalecerá a proibição constante do artigo 193 da Instrução Normativa 3 MPS/SRP/2005. 5.1.4. Tributos sobre Valores Diferidos Os impostos e contribuições relativos a períodos anteriores à opção pelo SIMPLES NACIONAL, cuja tributação tenha sido diferida, deverão ser pagos até 30 dias, contados da data do deferimento da opção. 5.2. TRIBUTOS ESTADUAIS As empresas optantes pelo SIMPLES NACIONAL devem continuar recolhendo, em separado, os demais tributos exigidos pela legislação estadual, e o ICMS devido: a) nas operações ou prestações sujeitas ao regime de substituição tributária; b) por terceiro, a que o contribuinte se ache obrigado, por força da legislação estadual ou distrital vigente; c) na entrada, no território do Estado ou do Distrito Federal, de petróleo, inclusive lubrificantes e combustíveis líquidos e gasosos dele derivados, bem como energia elétrica, quando não destinados à comercialização ou industrialização; d) por ocasião do desembaraço aduaneiro; e) na aquisição ou manutenção em estoque de mercadoria desacobertada de documento fiscal; f) na operação ou prestação desacobertada de documento fiscal; g) nas operações com mercadorias sujeitas ao regime de antecipação do recolhimento do imposto, bem como do valor relativo à diferença entre a alíquota interna e a interestadual, nas aquisições em outros Estados e Distrito Federal, nos termos da legislação estadual ou distrital. 5.3. TRIBUTO MUNICIPAL Continuará sendo recolhido, em separado, o ISS devido na importação e sobre os serviços sujeitos à substituição tributária e retenção na fonte, dentre outros exigidos pela legislação municipal. Quando os seguintes serviços forem prestados por microempresas e empresas de pequeno porte, o tomador do serviço será obrigado a reter o ISS, caso previsto na legislação do Município onde estiver localizado: a) serviço proveniente do exterior ou cuja prestação se tenha iniciado no exterior do País; b) os serviços descritos nos seguintes itens da lista Anexa à LC 116/2003, quando a retenção na fonte for exigida pelo respectivo município: 72 • 3.05 - Cessão de andaimes, palcos, coberturas e outras estruturas de uso temporário; • 7.02 - Execução, por administração, empreitada ou subempreitada, de obras de construção civil, hidráulica ou elétrica e de outras obras semelhantes, inclusive sondagem, perfuração de poços, escavação, drenagem e irrigação, terraplanagem, pavimentação, concretagem e a instalação e montagem de produtos, peças e equipamentos (exceto o fornecimento de mercadorias produzidas pelo prestador de serviços fora do local da prestação dos serviços, que fica sujeito ao ICMS). • 7.05 – Reparação, conservação e reforma de edifícios, estradas, pontes, portos e congêneres (exceto o fornecimento de mercadorias produzidas pelo prestador dos serviços, fora do local da prestação dos serviços, que fica sujeito ao ICMS). • 7.09 – Varrição, coleta, remoção, incineração, tratamento, reciclagem, separação e destinação final de lixo, rejeitos e outros resíduos quaisquer. • 7.10 – Limpeza, manutenção e conservação de vias e logradouros públicos, imóveis, chaminés, piscinas, parques, jardins e congêneres. • 7.12 – Controle e tratamento de efluentes de qualquer natureza e de agentes físicos, químicos e biológicos. • 7.16 – Florestamento, reflorestamento, semeadura, adubação e congêneres. • 7.17 – Escoramento, contenção de encostas e serviços congêneres. • 7.19 – Acompanhamento e fiscalização da execução de obras de engenharia, arquitetura e urbanismo. • 11.02 - Vigilância, segurança ou monitoramento de bens e pessoas. • 17.05 – Fornecimento de mão-de-obra, mesmo em caráter temporário, inclusive de empregados ou trabalhadores, avulsos ou temporários, contratados pelo prestador de serviço. • 17.10 – Planejamento, organização e administração de feiras, exposições, congressos e congêneres. O ISS retido na fonte será considerado incidência definitiva. Consequentemente, as alíquotas do SIMPLES NACIONAL aplicáveis sobre a receita mensal da micro ou da pequena empresa submetida à retenção devem ser reduzidas do percentual correspondente ao ISS. Nesse caso, o montante recolhido na forma do SIMPLES NACIONAL não será objeto de partilha com os Municípios. 73 MÓDULO 4 – OBRIGAÇÕES ACESSÓRIAS 1. OBRIGAÇÕES GERAIS Com a vigência do SIMPLES NACIONAL, foram exigidas das microempresas e empresas de pequeno porte novas obrigações acessórias. A partir de 1/7/2007, as microempresas e empresas de pequeno porte ficaram obrigadas a cumprir as seguintes obrigações fiscais acessórias: 1. entregar, anualmente, declaração única e simplificada de informações socioeconômicas e fiscais, nos prazos e modelos regulamentados; 2. emitir documento fiscal de venda ou prestação de serviço, de acordo com instruções expedidas pelo Comitê Gestor; 3. manter em boa ordem e guarda os documentos fiscais e livros fiscais e contábeis que comprovarem a apuração dos impostos e contribuições devidos e o cumprimento das obrigações acessórias, enquanto não decorrido o prazo decadencial e não prescritas eventuais ações que lhes sejam pertinentes; 4. manter o livro-caixa para escriturar sua movimentação financeira e bancária; 5. entregar a declaração eletrônica com os dados referentes aos serviços prestados ou tomados de terceiros; 6. cumprir as obrigações acessórias previstas nos regimes especiais de controle fiscal, quando exigíveis pelo respectivo ente tributante. 2. DOCUMENTOS FISCAIS Conforme as operações e prestações que realizarem, as ME e as EPP optantes pelo Simples Nacional utilizarão os documentos fiscais, inclusive os emitidos por meio eletrônico, autorizados pelos entes federativos onde possuírem estabelecimento. Os livros e documentos fiscais serão emitidos e escriturados nos termos da legislação do ente tributante da circunscrição do contribuinte, com observância do disposto nos Convênios e Ajustes Sinief que tratam da matéria, especialmente os Convênios Sinief s/nº de 1970 e 6/1989, exceto em relação aos livros e documentos fiscais relativos ao ISS. Atenção: Também devem ser observadas as normas vigentes nos Estados e Municípios quanto à emissão de documentos fiscais. A utilização dos documentos fiscais fica condicionada à inutilização dos campos destinados à base de cálculo e ao imposto destacado, de obrigação própria, constando, no campo destinado às informações complementares ou, em sua falta, no corpo do documento, por qualquer meio gráfico indelével, as expressões: • "DOCUMENTO EMITIDO POR ME OU EPP OPTANTE PELO SIMPLES NACIONAL"; e • "NÃO GERA DIREITO A CRÉDITO FISCAL DE ICMS, DE ISS E DE IPI". 74 No caso de documento fiscal emitido por micro ou pequena empresa optante impedida de recolher o ICMS ou o ISS na forma do SIMPLES NACIONAL, a expressão será a seguinte: "NÃO GERA DIREITO A CRÉDITO FISCAL DE IPI". Serviços Sujeitos ao ISS Relativamente à prestação de serviços sujeita ao ISS, as ME e as EPP utilizarão a Nota Fiscal de Serviços, conforme modelo aprovado e autorizado pelo Município, ou Distrito Federal, ou outro documento fiscal autorizado em conjuntamente pelos entes governamentais da sua circunscrição fiscal. Utilização dos Documentos Existentes Os documentos fiscais já autorizados poderão ser utilizados até o limite do prazo previsto para o seu uso, desde que observadas as condições prescritas. ME/EPP – Substituta Tributária Quando a micro ou pequena empresa revestir-se da condição de responsável, inclusive de substituto tributário, deve indicar a base de cálculo e o imposto retido no campo próprio ou, em sua falta, no corpo do documento fiscal utilizado na operação ou prestação. Na hipótese de devolução de mercadoria a contribuinte não optante pelo SIMPLES NACIONAL, a ME e a EPP farão a indicação no campo "Informações Complementares", ou no corpo da Nota Fiscal Modelo 1, 1-A, ou Avulsa, da base de cálculo, do imposto destacado e do número da Nota Fiscal de compra da mercadoria devolvida. Na prestação de serviço sujeito ao ISS, cujo imposto for de responsabilidade do tomador, o emitente fará a indicação alusiva à base de cálculo e ao imposto devido no campo próprio ou, em sua falta, no corpo do documento fiscal utilizado na prestação. Atenção: O documento não será considerado se utilizado pela ME e EPP optantes pelo Simples Nacional em desacordo com as normas mencionadas. Emissor de Cupom Fiscal Em relação ao equipamento Emissor de Cupom Fiscal (ECF), as micro e pequenas empresas deverão observar as normas estabelecidas nas legislações dos entes federativos. Sistemas Eletrônicos O ente tributante que adotar sistema eletrônico de emissão de documentos fiscais ou recepção eletrônica de informações poderá exigi-los de seus contribuintes optantes pelo Simples Nacional, observando os prazos e formas previstos nas respectivas legislações. 75 Demais Obrigações As ME e as EPP optantes pelo Simples Nacional ficam obrigadas ao cumprimento das obrigações acessórias previstas nos regimes especiais de controle fiscal, quando exigíveis pelo respectivo ente tributante. Relativamente aos períodos fiscais até 30 de junho de 2007, deverão ser observadas as normas estabelecidas pelos entes federativos para as respectivas obrigações acessórias. 3. CONTABILIDADE E ESCRITURAÇÃO FISCAL O Comitê Gestor do Simples Nacional, encarregado de regulamentar a parte tributária da Lei Complementar 123/2006, estabeleceu, na Resolução 28/2008, que as microempresas e empresas de pequeno porte optantes pelo Simples Nacional poderão, opcionalmente, adotar contabilidade simplificada para os registros e controles das operações realizadas, atendendo-se às disposições previstas no Código Civil e nas Normas Brasileiras de Contabilidade editadas pelo Conselho Federal de Contabilidade. A seguir, comentamos as normas previstas no Código Civil e nas Normas Brasileiras de Contabilidade que submetem todas as empresas e profissionais de contabilidade. 3.1. AS NORMAS DO CÓDIGO CIVIL Segundo o artigo 1.179 do Código Civil (Lei 10.406/2001), o empresário e a sociedade empresária são obrigados a seguir um sistema de contabilidade, mecanizado ou não, com base na escrituração uniforme de seus livros, em correspondência com a documentação respectiva, e a levantar anualmente o balanço patrimonial e o de resultado econômico. Ficou dispensado dessa exigência apenas o pequeno empresário que, segundo a Lei Complementar 123/2006, é o empresário individual registrado cuja receita bruta anual não ultrapassa R$ 36.000,00. Dessa forma, para atender o Código Civil, além dos livros exigidos por leis especificas, a empresa deve manter o livro Diário para a escrituração de suas operações e lançamento do balanço patrimonial e da demonstração de resultado econômico. A escrituração ficará sob a responsabilidade de contabilista legalmente habilitado, salvo se nenhum houver na localidade onde a empresa estiver estabelecida. Cabe alertar que, no Diário, a escrituração individuar as operações, ter clareza e identificar o documento respectivo, dia a dia. Admite-se a escrituração resumida do Diário, com totais que não excedam o período de trinta dias, apenas nos seguintes casos: a) em relação às contas cujas operações sejam numerosas; ou b) quando as operações forem realizadas fora da sede do estabelecimento. Ao adotar a escrituração resumida para os casos mencionados, a empresa deve manter livros auxiliares regularmente autenticados, para registro individualizado das operações, conservando os documentos que permitam a sua perfeita verificação. 76 O empresário ou sociedade empresária que adotar o sistema de fichas de lançamentos poderá substituir o livro Diário pelo livro Balancetes Diários e Balanços. Nesse caso, o livro Balancetes Diários e Balanços será escriturado de modo que registre: a) a posição diária de cada uma das contas ou títulos contábeis, pelo respectivo saldo, em forma de balancetes diários; b) o balanço patrimonial e o de resultado econômico, no encerramento do exercício. 3.2. NORMAS BRASILEIRAS DE CONTABILIDADE O Conselho Federal de Contabilidade aprovou a NBC T 19.13 – ESCRITURAÇÃO CONTÁBIL SIMPLIFICADA PARA AS MICROEMPRESAS E EMPRESAS DE PEQUENO PORTE, através da Resolução 1.115/2007. O objetivo da norma é estabelecer critérios e procedimentos específicos da escrituração contábil simplificada dos atos e fatos administrativos do empresário e das sociedades empresariais enquadradas como microempresa ou empresa de pequeno porte, nos termos da legislação vigente. A escrituração contábil deve ser realizada com observância aos Princípios Fundamentais de Contabilidade e em conformidade com as disposições contábeis regulamentadas, especialmente as Normas Brasileiras de Contabilidade - NBC T 2.1, T 2.2, T 2.3, T 2.4, T 2.5, T 2.6, T 2.7 e T 2.8, excetuando-se, nos casos em que couber, a simplificação prevista na NBC T 19.13. Ressalte-se que a permissão legal de adotar uma escrituração contábil simplificada não desobriga a microempresa e a empresa de pequeno porte a manter escrituração contábil uniforme dos seus atos e fatos administrativos que provocaram ou possam vir a provocar alteração do seu patrimônio. Escrituração Receitas, Despesas e Custos As receitas, despesas e custos devem ser escriturados contabilmente com base na sua competência. Nos casos em que houver opção pelo pagamento de tributos e contribuições com base na receita recebida, a microempresa e empresa de pequeno porte devem efetuar ajustes extra-contábeis a partir dos valores contabilizados. Demonstrações Contábeis A microempresa e a empresa de pequeno porte devem elaborar, no fim do exercíc io social, o Balanço Patrimonial e a Demonstração do Resultado do Exercício, observadas as normas contidas nas NBCs T 3.1, T 3.2 e T 3.3. Faculta-se a elaboração das Demonstrações de Lucros ou Prejuízos Acumulados, das Mutações do Patrimônio Líquido e das Origens e Aplicações de Recursos e das Notas Explicativas. O Balanço Patrimonial e a Demonstração do Resultado do Exercício devem ser transcritos no Livro Diário, assinados por contabilista legalmente habilitado e pelo empresário, conforme dispõe a NBC T 2, item 2.1.4 77 Plano de Contas Simplificado O Plano de Contas, mesmo que simplificado, deve levar em consideração as especificidades, o porte e a natureza das atividades e operações desenvolvidas pela microempresa e empresa de pequeno porte, bem como as suas necessidades de controle de informações no que se refere aos aspectos fiscais e gerenciais. O Plano de Contas Simplificado deve conter, no mínimo, quatro níveis, conforme segue: o Nível 1: Ativo, Passivo, Patrimônio Líquido, Receitas, Custos e Despesas. o Nível 2: Ativo: Circulante, Realizável em Longo Prazo e Permanente. Passivo e Patrimônio Líquido: Circulante, Passivo Exigível em Longo Prazo e Patrimônio Líquido. Receitas: Receita Bruta, Deduções da Receita Bruta, Outras Receitas Operacionais e Receitas Não Operacionais. Custos e Despesas Operacionais e Não Operacionais. o o Nível 3: Contas que evidenciem os grupos a que se referem, como por exemplo: § Nível 1 – Ativo § Nível 2 – Ativo Circulante § Nível 3 – Bancos Conta Movimento Nível 4: Sub-contas que evidenciem o tipo de registro contabilizado, como por exemplo: § Nível 1 – Ativo § Nível 2 – Ativo Circulante § Nível 3 – Bancos Conta Movimento § Nível 4 – Banco A O Plano de Contas Simplificado deve contemplar, pelo menos, a segregação dos seguintes valores: (a) Receita de Vendas de Produtos, Mercadorias e Serviços; (b) Devoluções de Produtos, Mercadorias e Serviços Cancelados; (c) Custo dos Produtos Vendidos; (d) Custo das Mercadorias Vendidas; (e) Custo dos Serviços Prestados; (f) Despesas Operacionais, relativas aos demais gastos necessários à manutenção das atividades econômicas, não incluídas nos custos; (g) Outras Receitas Operacionais; (h) Receitas Não Operacionais; e (i) Despesas Não Operacionais. No anexo a essa apostila consta o Plano de Contas Simplificado, com o elenco mínimo de contas que devem ser utilizadas pelas micro e pequenas empresas. 78 3.3. LIVROS OBRIGATÓRIOS Para atender as normas do SIMPLES NACIONAL, as microempresas e empresas de pequeno porte devem manter e escriturar os seguintes livros: 1. Livro Caixa, no qual será escriturada toda a sua movimentação financeira e bancária (não fica claro se pode ser substituído pelo Diário); Atenção: A apresentação da escrituração contábil, em especial do Livro Diário e do Livro Razão, dispensa a apresentação do Livro Caixa (Resolução CGSN 28/2008). 2. Livro Registro de Inventário, no qual serão registrados os estoques existentes no término de cada ano-calendário, quando contribuinte do ICMS; 3. Livro Registro de Entradas, destinado à escrituração dos documentos fiscais relativos às entradas de mercadorias ou bens e às aquisições de serviços de transporte e de comunicação efetuadas a qualquer título pelo estabelecimento, quando contribuinte do ICMS; 4. Livro Registro dos Serviços Prestados, destinado ao registro dos documentos fiscais relativos aos serviços prestados sujeitos ao ISS, quando contribuinte do ISS; 5. Livro Registro de Serviços Tomados, destinado ao registro dos documentos fiscais relativos aos serviços tomados sujeitos ao ISS; 6. Livro de Registro de Entrada e Saída de Selo de Controle, caso exigível pela legislação do Imposto sobre Produtos Industrializados - IPI. Os livros poderão ser dispensados, no todo ou em parte, pela administração fiscal da jurisdição do estabelecimento do contribuinte, respeitados os limites de suas respectivas competências. Além dos livros previstos, serão utilizados: 1. Livro Registro de Impressão de Documentos Fiscais, pelo estabelecimento gráfico para registro dos impressos que confeccionar para terceiros ou para uso próprio; 2. Livros específicos pelos contribuintes que comercializem combustíveis; 3. Livro Registro de Veículos, por todas as pessoas que interfiram habitualmente no processo de intermediação de veículos, inclusive como simples depositários ou expositores. Manutenção da Contabilidade A exigência desses livros não exime a micro e a pequena empresas da obrigatoriedade de manter a contabilidade de acordo com as normas legais. Apenas o pequeno empreendedor individual está dispensado das escriturações fiscal e contábil, nos termos dos artigos 970 e 1179 do Código Civil Brasileiro. 79 3.4. EMPREENDEDOR INDIVIDUAL O empreendedor individual é o empresário individual com receita bruta acumulada no ano de até R$ 36.000,00. O empreendedor individual está dispensado das obrigações acessórias relativas aos livros fiscais e contábeis e pode optar por: a) fornecer nota fiscal avulsa obtida nas Secretarias de Fazenda ou Finanças dos Estados, do Distrito Federal ou dos Municípios, nos termos definidos pelo respectivo ente federativo; b) comprovar a receita bruta, mediante apresentação do registro de vendas ou de prestação de serviços, ou de escrituração fiscal simplificada, nos termos definidos pelo respectivo ente federativo, hipótese em que o empreendedor individual fica dispensado da emissão do respectivo documento fiscal. c) fornecer nota fiscal gratuita, quando disponibilizada pelo respectivo Município. 4. DECLAR AÇÕES A ME e a EPP optantes do Simples Nacional apresentarão, anualmente, declaração única e simplificada de informações socioeconômicas e fiscais que será entregue à Secretaria da Rec eita Federal do Brasil (RFB), por meio da internet. No entanto, a exigência de declaração única não desobriga a prestação de informações relativas a terceiros. As informações prestadas pelo contribuinte na declaração simplificada serão compartilhadas entre a RFB e os órgãos de fiscalização tributária dos Estados e Municípios. A RFB disponibilizará aos Estados, ao Distrito Federal e aos Municípios relação dos contribuintes que não apresentarem a declaração simplificada. Retificação A declaração simplificada poderá ser retificada independentemente de prévia autorização da administração tributária e terá a mesma natureza da declaração originariamente apresentada. No entanto, a retificação, por iniciativa do contribuinte, para reduzir ou excluir tributo, somente pode ser realizada antes de procedimento fiscal. As retificações serão compartilhadas entre a Receita Federal e os órgãos de fiscalização tributária dos Estados e Municípios Declaração de Tributos Não Incluídos no SIMPLES NACIONAL Em relação aos tributos não abrangidos pelo SIMPLES NACIONAL, a ME e a EPP optantes pelo SIMPLES NACIONAL deverão observar a legislação dos respectivos entes federativos quanto à prestação de informações e entrega de declarações. Isso porque, as microempresas e empresas de pequeno porte não estão desobrigadas da prestação de informações relativas a terceiros, tais como as declarações exigidas das fontes pagadoras pela retenção e recolhimento de tributos devidos na fonte ou por substituição tributária. Continuam obrigatórias, portanto, a DIRF, a GFIP, a DIMOB, dentre outras. 80 Declaração Eletrônica de Serviços As ME e as EPP optantes pelo Simples Nacional ficam obrigadas à entrega da Declaração Eletrônica de Serviços, quando exigida pelo Município, que servirá para a escrituração mensal de todos os documentos fiscais emitidos e documentos recebidos referentes aos serviços prestados, tomados ou intermediados de terceiros. A declaração pode substituir os livros Registro dos Serviços Prestados e Registro de Serviços Tomados e ser apresentada ao Município pelo prestador, pelo tomador, ou por ambos, observadas as condições previstas na legislação de sua circunscrição fiscal. 4.1. DECLARAÇÕES CORRESPONDENTES A 2008 Em 2008, a Lei Complementar 123/2006 substituiu a Lei 9.317/1996 que vigorou até 30 de junho de 2007. A partir de 01 de julho de 2007, as micro e pequenas empresas passaram a adotar o SIMPLES NACIONAL como forma de tributação. Por esse motivo, em 2008, a micro e a pequena empresa devem apresentar duas declarações em relação ao ano-calendário de 2007: o A primeira relativa ao 1º. Semestre/2007: quando estava em vigor o SIMPLES da Lei 9.317/1996 o A segunda relativa ao 2º. Semestre/2008: quando passou a vigorar o SIMPLES NACIONAL aprovado pela LC 123/2006. Declaração do SIMPLES da Lei 9.317/1996 A Declaração do SIMPLES – 2008 limita-se ao período compreendido entre 1° de janeiro e 30 de junho do ano-calendário de 2007 e deve ser apresentada até às 20:00h (horário de Brasília-DF) do dia 30 de maio de 2008. Para a sua apresentação deve ser utilizado o Programa Gerador da Declaração Simplificada da Pessoa Jurídica – Simples - PJSI 2008, que já se encontra disponível na Internet, no site www.receita.fazenda.gov.br. Apresentarão essa declaração, as micro e pequenas empresas enquadradas na Lei 9.317/1996, no ano de 2007, e que permaneceram enquadradas até 30 de junho de 2006. São empresas nessa categoria: o Microempresas que, no ano-calendário de 2006, receita bruta igual ou inferior a R$240.000,00, ou limite proporcional ao inicio de atividades; o Empresas de pequeno porte que, no ano-calendário de 2006, tenha auferido receita bruta superior a R$240.000,00e igual ou inferior a R$2.400.000,00, ou limite proporcional no ano de inicio de atividades; o Micro ou pequena empresa que iniciaram as suas atividades em 2007 e permaneceram enquadradas até 30 de junho de 2006. Declaração do SIMPLES NACIONAL – LC 123/2006 Como regra, a declaração de optantes pelo SIMPLES NACIONAL deve ser entregue até o último dia do mês de março do ano-calendário subseqüente ao de ocorrência dos fatos geradores dos 81 impostos e contribuições. No entanto, excepcionalmente, nos eventos ocorridos durante o 2º semestre de 2007, a declaração simplificada anual deverá ser entregue até 30 de maio de 2008. Em relação a esse mesmo período, os Estados poderão exigir a entrega de declaração da empresa optante pelo Simples Nacional, para efeito de cálculo do valor adicionado do ICMS a ser creditado a favor dos respectivos Municípios. Atenção: Até a data de elaboração dessa apostila, o CGSN ainda não havia aprovado as instruções para entrega da referida declaração. o Entrega na Extinção, Cisão, Fusão, Incorporação ou Exclusão Nas hipóteses de extinção, cisão total, cisão parcial, fusão, incorporação ou exclusão do Simples Nacional, a declaração simplificada deverá ser regularmente entregue até o último dia do mês subseqüente ao do evento. Excepcionalmente, no caso desses eventos terem ocorrido no segundo semestre de 2007, a declaração deve ser entregue até 30 de maio de 2008. Para os eventos de extinção, cisão, fusão, incorporação ou exclusão, ocorridos durante o anocalendário de 2008, a declaração deverá ser entregue até 31 de março de 2009. (Resolução CGSN 25, de 20 de dezembro de 2007). 82 MODULO 5 – HIPÓTESES DE EXCLUSÃO DO ESTATUTO NACIONAL 1. EXCLUSÃO DO ESTATUTO NACIONAL As microempresas e empresas de pequeno porte que deixarem de cumprir as condições legais para o enquadramento serão obrigatoriamente excluídas de todos os benefícios a partir do mês seguinte em que for incorrida a situação impeditiva. No caso de excesso de receita bruta anual, a exclusão produzirá efeitos a partir do ano-calendário seguinte. No ano de início de atividades, a empresa que apurar excesso de receita bruta superior a 20% da receita auferida será excluída retroativamente. A exclusão dos benefícios da Lei Geral poderá ser feita de forma espontânea ou por denúncia de qualquer órgão ou entidade de fiscalização tributaria, quando incorrida hipótese de impedimento. Em qualquer caso, a microempresa e a empresa de pequeno porte excluídas devem apresentar declaração de desenquadramento ao órgão de registro. Também deverá ser entregue a declaração de reenquadramento, no caso de a microempresa tornar-se empresa de pequeno porte ou vice-versa. Atenção: As declarações de enquadramento, reenquadramento ou desemquadramento do empresário ou da sociedade empresária podem ser emitidas diretamente através dos endereços eletrônicos das Juntas Comerciais. 2. EXCLUSÃO DO SIMPLES NACIONAL A exclusão do SIMPLES NACIONAL poderá ocorrer por opção do contribuinte, obrigatoriedade, ou de oficio. A exclusão será efetuada de oficio ou mediante comunicação espontânea da microempresa ou da empresa de pequeno porte. 2.1. EXCLUSÃO POR OPÇÃO A empresa poderá solicitar a sua exclusão do SIMPLES NACIONAL, através de comunicação entregue à Secretaria da Receita Federal, a qualquer tempo. A exclusão solicitada até o último dia útil de janeiro produzirá efeitos a partir do dia primeiro desse mesmo ano-calendário. Excepcionalmente para o ano-calendário de 2007, foi permitida a exclusão opcional entre o 1/07/2007 e o dia 31 de agosto de 2007, com efeitos a partir de 1º de julho de 2007. 2.3. EXCLUSÃO POR OBRIGATORIEDADE A exclusão por obrigatoriedade ocorre quando as empresas incorrerem em qualquer das situações vedadas pelo SIMPLES NACIONAL ou quando apurarem receita bruta acima dos limites admitidos. Nesses casos, a exclusão deve ser comunicada, respectivamente: 83 a) até o último dia útil do mês subseqüente àquele em que ocorrer a situação de vedação, hipótese em que os efeitos serão aplicados a partir do mês seguinte ao da ocorrência da situação impeditiva; b) até o último dia útil do mês de janeiro do ano subseqüente ao do início de atividades, quando for apurada receita superior a R$ 200.000,00, multiplicados pelo numero de meses de atividade, ou para efeitos de recolhimento do ICMS e do ISS, dos limites de R$ 100.000,00 ou R$ 150.000,00, conforme o caso. A exclusão produzirá efeitos desde: 1. o início das atividades, se o limite proporcional de receita foi ultrapassado em mais de 20%; 2. c) a partir de 1 o de janeiro do ano-calendário subseqüente, nos demais casos; a partir do ano-calendário subseqüente ao da ciência da comunicação da exclusão, no caso de empresa com débito tributário ou previdenciário, cuja exigibilidade não esteja suspensa. Nesse caso, será permitida a permanência da pessoa jurídica no SIMPLES NACIONAL mediante comprovação da regularização do débito, no prazo de até 30 dias contado a partir da ciência da comunicação da exclusão. Se o Distrito Federal, Estados e Municípios adotarem limites alternativos e a receita bruta do ano de início de atividade ultrapassar o limite proporcional alternativo, o estabelecimento da ME ou EPP neles localizado estará impedido de recolher o ICMS e o ISS no Simples Nacional, retroativamente ao início de suas atividades. Esse impedimento não retroagirá ao início das atividades se o excesso verificado em relação à receita bruta não superar 20% dos respectivos sublimites referidos, hipóteses em que os efeitos do impedimento dar-se-ão tão-somente a partir do ano-calendário subseqüente. Atenção: A exclusão será aplicada no caso de ausência de regularização da inscrição municipal ou estadual, quando exigível, por falta de débitos do contribuinte. Multa A falta de comunicação da exclusão obrigatória, nos prazos determinados, sujeitará a ME e a EPP a multa correspondente a 10% do total de impostos e contribuições devidos de conformidade com o Simples Nacional no mês que anteceder o início dos efeitos da exclusão ou do impedimento. A multa não será inferior a R$ 500,00 e será insusceptível de redução. 2.3. EXCLUSÃO DE OFÍCIO A exclusão poderá ser realizada de ofício quando forem verificadas as seguintes ocorrências por parte da fiscalização tributária: a) por falta de comunicação de exclusão obrigatória; b) quando for oferecido embaraço à fiscalização, caracterizado pela negativa não justificada de exibição de livros e documentos obrigatórios, bem como pelo não fornecimento de informações 84 sobre bens, movimentação financeira, negócio ou atividade, e nas demais hipóteses que autorizam a requisição de auxílio da força pública; c) quando for oferecida resistência à fiscalização, caracterizada pela negativa de acesso ao estabelecimento, ao domicílio fiscal ou a qualquer outro local onde desenvolvam suas atividades ou se encontrem bens de sua propriedade; d) quando a constituição da empresa ocorrer por interpostas pessoas; e) quando for constatada prática reiterada de infração à LC 123/2006; f) se a empresa for declarada inapta; g) se a empresa comercializar mercadorias objeto de contrabando ou descaminho; h) se não houver escrituração do livro-caixa ou se esta não permitir a identificação da movimentação financeira, inclusive bancária; i) quando for constatado que, durante o ano-calendário, o valor das despesas pagas supera em 20% o valor de ingressos de recursos no mesmo período, excluído o ano de início de atividade; j) quando for constatado que, durante o ano-calendário, o valor das aquisições de mercadorias para comercialização ou industrialização, ressalvadas hipóteses justificadas de aumento de estoque, for superior a 80% dos ingressos de recursos no mesmo período, excluído o ano de início de atividade; k) emissão de documento fiscal de venda ou de prestação de serviço em desacordo com as instruções expedidas pelo Comitê Gestor (incluída pela LC 127/2007); l) omitir da folha de pagamento da empresa ou de documento de informações previsto pela legislação previdenciária, trabalhista ou tributária, segurado empregado, trabalhador avulso ou contribuinte individual que lhe preste serviço (incluída pela LC 127/2007); m) for constatado, quando do ingresso no Regime do Simples Nacional, que a ME ou a EPP incorria em alguma das hipóteses de vedação de opção; n) for constatada declaração inverídica quando às condições de enquadramento. A exclusão de oficio produzirá efeitos a partir do próprio mês, exceto quando o motivo for a falta de comunicação obrigatória. A empresa excluída do SIMPLES NACIONAL ficará impedida de retornar ao sistema pelos próximos 3 anos-calendário seguintes. Esse prazo poderá ser elevado para 10 anos, se for constatada a utilização de artifício, ardil ou qualquer outro meio fraudulento que induza ou mantenha a fiscalização em erro, com o fim de suprimir ou reduzir o pagamento dos tributos devidos. Para esse efeito, não se considera período de atividade aquele em que tenha sido solicitada a suspensão voluntária perante o Cadastro Nacional da Pessoa Jurídica (CNPJ). 2.4. PROCESSO DE EXCLUSÃO A exclusão de ofício do SIMPLES NACIONAL está subordinada ao processo de fiscalização e será formalizada conforme regulamento aprovado pelo Comitê Gestor. Os tributos e contribuições 85 lançados por ocasião da exclusão serão apurados pelos órgãos administrativos federais, estaduais e municipais, segundo as respectivas competências. A competência para excluir de ofício ME ou EPP do Simples Nacional é da RFB e das Secretarias de Fazenda ou de Finanças do Estado ou do Distrito Federal, segundo a localização do estabelecimento. Tratando-se de prestação de serviços incluídos na competência tributária municipal, a fiscalização caberá ao respectivo Município. O ente federativo que promover a exclusão de ofício expedirá termo de exclusão do Simples Nacional e registrará na internet, a expedição do mesmo, dando ciência à micro ou pequena empresa. O contencioso administrativo relativo à exclusão de ofício será de competência do ente federativo que efetuar a exclusão, observados os dispositivos legais atinentes aos processos administrativos fiscais desse ente. O Município poderá, mediante convênio, transferir a atribuição de julgamento exclusivamente ao respectivo Estado em que se localiza. 3. TRIBUTAÇÃO APÓS A EXCLUSÃO As microempresas ou as empresas de pequeno porte excluídas do SIMPLES NACIONAL sujeitarse-ão, a partir do período em que se processarem os efeitos da exclusão, às normas de tributação aplicáveis às demais pessoas jurídicas. Em relação aos tributos e contribuições federais, as empresas poderão ser tributadas pelo lucro real, presumido ou arbitrado. Sobre a folha de salários incidirão todas as contribuições pertinentes, sem qualquer isenção. O ICMS e o ISS serão apurados de acordo com as normas vigentes nos Estados e Municípios. 3.1. OBRIGAÇÕES ACESSÓRIAS Na hipótese de a ME ou a EPP ser excluída do Simples Nacional ficará obrigada ao cumprimento das obrigações tributárias pertinentes ao seu novo regime de recolhimento, nos termos da legislação tributária dos respectivos entes federativos, a partir do início dos efeitos da exclusão. Essa norma será aplicada também ao estabelecimento da ME ou EPP que estiver impedido de recolher o ICMS e o ISS na forma do Simples Nacional, desde a data de início dos efeitos do impedimento. Exclusão no Ano de Inicio de Atividades No caso de exclusão por excesso de receita no ano de inicio de atividades, a microempresa ou empresa de pequeno porte não poderá permanecer no SIMPLES NACIONAL no ano-calendário subseqüente. Além disso, ficará sujeita ao pagamento da totalidade ou diferença dos respectivos impostos e contribuições, segundo as normas gerais de incidência, acrescidos de juros de mora se o pagamento for efetuado antes do início de procedimento de ofício. 86 MÓDULO 6 – ADMINISTRAÇÃO E FISCALIZAÇÃO DA LEI GERAL 1. INSTITUIÇÕES ADMINISTRATIVAS COMPETENTES Para administrar o tratamento diferenciado e favorecido a ser dispensado às microempresas e empresas de pequeno porte, a Lei Complementar 123/2006 delegou competência para as seguintes instituições: a) Comitê Gestor de Tributação das Microempresas e Empresas de Pequeno Porte, que trata dos aspectos tributários; e b) Fórum Permanente das Microempresas e Empresas de Pequeno Porte, encarregado dos demais aspectos. • Comitê Gestor O Comitê Gestor funciona conforme as normas do seu regimento interno, vinculado ao Ministério da Fazenda, sendo composto por representantes da Secretaria da Receita Federal do Brasil, dos Estados e Distrito Federal e dos Municípios. A presidência e a coordenação do Comitê Gestor estão a cargo do representante da Receita Federal do Brasil. O Comitê Gestor do Simples Nacional – CGSN - foi regulamentado pelo Decreto 6.038, de 07 de fevereiro de 2007, com as seguintes competências: a) apreciar e deliberar acerca da necessidade de revisão dos valores expressos em moeda; b) elaborar e aprovar seu regimento interno; c) estabelecer a forma de opção pelo Simples Nacional da pessoa jurídica enquadrada na condição de microempresa e empresa de pequeno porte, fixando termos, prazos e condições; d) regulamentar a opção automática e o indeferimento da opção pelo Simples Nacional; e) regulamentar a forma de opção pela determinação do valor a ser recolhido tendo por base o valor da receita bruta recebida no mês; f) definir a forma como os Estados, o Distrito Federal e os Municípios, no âmbito de suas respectivas competências, poderão estabelecer valores fixos mensais para o recolhimento do ICMS e do ISS devido por microempresa que aufira receita bruta, no ano-calendário anterior, de até R$ 120.000,00; g) definir a forma da redução proporcional ou ajuste do valor a ser recolhido, na hipótese em que os Estados, o Distrito Federal ou os Municípios concedam isenção ou redução do ICMS ou do ISS devido por microempresa ou empresa de pequeno porte ou determinem recolhimento de valor fixo para esses tributos; h) regulamentar a aplicação de limites estaduais diferenciados de receita bruta para efeito de recolhimento do ICMS e do ISS no Simples Nacional; i) instituir o documento único de arrecadação; j) regulamentar o prazo para o recolhimento dos tributos devidos no Simples Nacional; k) credenciar os bancos integrantes da rede arrecadadora do Simples Nacional; 87 l) decidir sobre requerimento para a adoção pelo Estado, Distrito Federal ou Município de sistema simplificado de arrecadação do Simples Nacional; m) regular o pedido de restituição ou compensação dos valores do Simples Nacional recolhidos indevidamente ou em montante superior ao devido; n) definir o sistema de repasses dos valores arrecadados pelo Simples Nacional, inclusive encargos legais; o) aprovar o modelo e o prazo de entrega da declaração única e simplificada de informações socioeconômicas e fiscais do Simples Nacional; p) disciplinar os documentos fiscais a serem emitidos pelos optantes do Simples Nacional; q) disciplinar a comprovação da receita bruta dos empreendedores individuais com receita bruta anual de até R$ 36.000,00; r) disciplinar as hipóteses de dispensa de emissão de documento fiscal dos empreendedores individuais com receita bruta anual de até R$ 36.000,00; s) estabelecer outras obrigações fiscais acessórias; t) dispor sobre a declaração eletrônica do Simples Nacional; u) regulamentar a contabilidade simplificada para os registros e controles das operações realizadas pelos optantes do Simples Nacional; v) regulamentar a exclusão do Simples Nacional; w) disciplinar a fiscalização do Simples Nacional; x) definir a forma da intimação do contribuinte que não entregar a declaração simplificada; y) disciplinar a forma pela qual serão solucionadas as consultas relativas aos tributos de competência estadual ou municipal; z) disciplinar a forma pela qual os Estados, Distrito Federal e Municípios prestarão auxílio à Procuradoria-Geral da Fazenda Nacional em relação aos tributos de suas competências; aa) expedir as instruções necessárias para a implementação do Simples Nacional até 14 de junho de 2007; bb) regulamentar as regras para parcelamento de tributos e contribuições para ingresso no Simples Nacional; e cc) expedir resoluções necessárias ao exercício de sua competência. • Fórum Permanente O Fórum Permanente das Microempresas e Empresas de Pequeno Porte tem por finalidades orientar e assessorar a formulação e coordenação da política nacional de desenvolvimento, bem como acompanhar e avaliar a sua implantação. O Fórum é presidido e coordenado pelo representante do MIDC - Ministério do Desenvolvimento, Indústria e Comércio Exterior - com a participação dos órgãos federais competentes e das entidades vinculadas ao setor. A Presidência e a Secretaria Técnica do Fórum são exercidas, respectivamente, pelo ministro de Desenvolvimento, Indústria e Comércio Exterior e pela Secretaria do Desenvolvimento da 88 Produção por meio do Departamento de Micro, Pequenas e Médias Empresas. O Fórum conta com seis Comitês Temáticos: Racionalização Legal e Burocrática; Investimento e Financiamento; Formação e Capacitação Empreendedora; Tecnologia e Inovação; Comércio Exterior e Integração Internacional; e Informação. 2. FISCALIZAÇÃO DO SIMPLES NACIONAL A competência para fiscalizar o cumprimento das obrigações principais e acessórias relativas ao SIMPLES NACIONAL e para verificar a ocorrência das hipóteses de exclusão é da Secretaria da Receita Federal e das Secretarias de Fazenda ou de Finanças do Estado ou do Distrito Federal, segundo a localização do estabelecimento. Tratando-se de prestação de serviços sujeitos ao ISS, a competência será também do Município. As Secretarias de Fazenda ou Finanças dos Estados poderão celebrar convênio com os Municípios de sua jurisdição para atribuir a estes a fiscalização. A fiscalização da Contribuição para a Seguridade Social, a cargo da pessoa jurídica, caberá à Secretaria da Receita Federal do Brasil na hipótese de a microempresa ou empresa de pequeno porte exercer alguma das seguintes atividades de prestação de serviços, cuja contribuição é devida em separado: a) construção de imóveis e obras de engenharia em geral, inclusive sob a forma de subempreitada; b) empresas montadoras de estandes para feiras; c) escolas livres, de línguas estrangeiras, artes, cursos técnicos e gerenciais; d) produção cultural e artística; e) produção cinematográfica e de artes cênicas; f) cumulativamente administração e locação de imóveis de terceiros; g) academias de dança, de capoeira, de ioga e de artes marciais; h) academias de atividades físicas, desportivas, de natação e escolas de esportes; i) elaboração de programas de computadores, inclusive jogos eletrônicos, desde que desenvolvidos pelo optante; j) licenciamento ou cessão de direito de uso de programas de computação; k) planejamento, confecção, manutenção e atualização de páginas eletrônicas, desde que realizados pelo optante; l) escritórios de serviços contábeis; m) serviço de vigilância, limpeza ou conservação; O valor do imposto não pago será exigido em lançamento de ofício pela autoridade competente que realizar a fiscalização 89 Omissão de Receitas Para verificar a omissão de receitas, a fiscalização tributária adotará todas as formas de presunções existentes nas legislações de regência dos impostos e contribuições incluídos no SIMPLES NACIONAL. 3. PENALIDADES DO SIMPLES NACIONAL As microempresas e empresas de pequeno porte, inscritas no SIMPLES NACIONAL estarão sujeitas às seguintes penalidades: a) juros e multa de mora e de ofício previstos para o Imposto de Renda, inclusive em relação ao ICMS e ao ISS, na falta de recolhimento ou recolhimento em atraso do SIMPLES NACIONAL; b) multa correspondente a 10% do total dos impostos e contribuições devidos no mês que anteceder o início dos efeitos da exclusão, não inferior a R$ 500,00 e insusceptível de redução, pela falta de comunicação obrigatória da exclusão do SIMPLES NACIONAL; c) multa de 2% ao mês-calendário ou fração, não inferior a R$ 500,00 e limitada a 20%, sobre o montante dos tributos e contribuições informados na Declaração Simplificada da Pessoa Jurídica, ainda que integralmente pago, na falta da declaração ou na entrega após o prazo. O termo inicial da multa será o dia seguinte ao término do prazo originalmente fixado para a entrega da declaração e, o termo final, a data da efetiva entrega ou, no caso de nãoapresentação, da lavratura do auto de infração; d) multa de R$ 100,00 para cada grupo de 10 informações incorretas ou omitidas na declaração simplificada da pessoa jurídica. Observados os valores mínimos, as multas serão reduzidas: a) à metade, quando a declaração for apresentada após o prazo, mas antes de qualquer procedimento de ofício; b) a 75%, se a declaração for apresentada no prazo fixado em intimação. A declaração será considerada não entregue se não atender às especificações técnicas estabelecidas pelo Comitê Gestor. Nesse caso, o sujeito passivo será intimado a apresentar nova declaração, no prazo de 10 dias, contados da ciência da intimação, e sujeitar-se-á à multa pelo atraso. A imposição das multas não exclui a aplicação das sanções previstas na legislação penal, inclusive em relação á declaração falsa, adulteração de documentos e emissão de nota fiscal em desacordo com a operação efetivamente praticada. Essas penalidades serão aplicadas ao titular ou sócio da pessoa jurídica. 90 4. PROCESSO ADMINISTRATIVO FISCAL O contencioso administrativo relativo ao SIMPLES NACIONAL será de competência do órgão julgador integrante da estrutura administrativa do ente federativo que efetuar o lançamento ou a exclusão de ofício, observado o processo administrativo-fiscal desse ente. O Município poderá, mediante convênio, transferir a atribuição de julgamento exclusivamente ao respectivo Estado. Se o contribuinte do SIMPLES NACIONAL exercer atividades incluídas no campo de incidência do ICMS e do ISS e for apurada omissão de receita sem origem identificada, a autuação será feita pela alíquota maior. O valor cobrado que não corresponder aos tributos e contribuições federais será rateado entre Estados e Municípios ou Distrito Federal, cabendo o julgamento ao Estado ou ao Distrito Federal. 4.1. CONSULTA A consulta poderá ser formulada por sujeito passivo de obrigação tributária principal ou acessória ou por entidade representativa de categoria econômica ou profissional, caso haja previsão na legislação do ente federativo competente. No caso de ME ou EPP possuir mais de um estabelecimento, a consulta será formulada pelo estabelecimento matriz, que deve comunicar o fato aos demais estabelecimentos. Esse procedimento não será aplicado quando a consulta se referir ao ICMS ou ao ISS. 4.1.1. Competência Para Solucionar Consulta A solução da consulta ou a declaração de sua ineficácia compete à Secretaria da Receita Federal do Brasil (RFB). Em se tratando de consulta relativa ao ICMS ou ao ISS, a solução ou a declaração de sua ineficácia competirá a Estados, Distrito Federal ou Municípios, conforme o caso. A consulta formalizada junto a ente não competente para solucioná-la será declarada ineficaz. Na hipótese de a consulta abranger assuntos de competência de mais de um ente federativo, a ME ou a EPP deverá formular consultas em separado para cada administração tributária. Não sendo cumprida essa determinação, a administração tributária receptora declarará a ineficácia com relação à matéria sobre a qual não exerça competência. A consulta será solucionada em instância única, não cabendo recurso nem pedido de reconsideração, ressalvado o recurso de divergência, quando previsto na legislação de cada ente federativo. 5. PROCESSO JUDICIAL Os processos relativos a tributos e contribuições abrangidos pelo SIMPLES NACIONAL serão ajuizados em face da União, que será representada em juízo pela Procuradoria-Geral da Fazenda Nacional. Os Estados, Distrito Federal e Municípios devem prestar auxílio à Procuradoria-Geral da 91 Fazenda Nacional, em relação aos tributos de sua competência, na forma a ser disciplinada por ato do Comitê Gestor. Os créditos tributários serão apurados, inscritos em Dívida Ativa da União e cobrados judicialmente pela Procuradoria-Geral da Fazenda Nacional. Mediante convênio, a ProcuradoriaGeral da Fazenda Nacional poderá delegar aos Estados e Municípios a inscrição em dívida ativa estadual e municipal e a cobrança judicial dos tributos estaduais e municipais. 92 ANEXOS 93 PERGUNTAS E RESPOSTAS 1. NOÇÕES INTRODUTÓRIAS 1.1. O QUE É O SIMPLES NACIONAL? O Simples Nacional é um regime tributário diferenciado, simplificado e favorecido previsto na Lei Complementar nº 123, de 14.12.2006, aplicável às Microempresas e às Empresas de Pequeno Porte, a partir de 01.07.2007. 1.2. QUAL A ABRANGÊNCIA DA LEI COMPLEMENTAR Nº 123, DE 2006? A Lei Complementar nº 123, de 14.12.2006 estabelece normas gerais relativas às Microempresas e às Empresas de Porte no âmbito dos Poderes da União, dos Estados, do Distrito Federal e dos Municípios, abrangendo, não só o regime tributário diferenciado (Simples Nacional), como também aspectos relativos às licitações públicas, às relações de trabalho, ao estímulo ao crédito, à capitalização e à inovação, ao acesso à justiça, dentre outros. 1.3. A QUEM COMPETE REGULAMENTAR O SIMPLES NACIONAL? Ao Comitê Gestor de Tributação das Microempresas e Empresas de Pequeno Porte (CGSN), instituído pelo Decreto nº 6.038, de 07.02.2007. O CGSN, vinculado ao Ministério da Fazenda, trata dos aspectos tributários do Estatuto Nacional da Microempresa e da Empresa de Pequeno Porte ( Lei Complementar nº 123, de 14.12.2006) e é composto por representantes da União, dos Estados, do Distrito Federal e dos Municípios. 1.4. O QUE SE CONSIDERA COMO MICROEMPRESA (ME) E EMPRESA DE PEQUENO PORTE (EPP) PARA EFEITOS DO SIMPLES NACIONAL? Considera-se ME, para efeito do Simples Nacional, o empresário, a pessoa jurídica, ou a ela equiparada, que aufira, em cada ano-calendário, receita bruta igual ou inferior a R$ 240.000,00. Considera-se EPP, para efeito do Simples Nacional, o empresário, a pessoa jurídica, ou a ela equiparada, que aufira, em cada ano-calendário, receita bruta superior a R$ 240.000,00 e igual ou inferior a R$ 2.400.000,00. Nota: Para fins de enquadramento na condição de ME ou EPP, deve-se considerar o somatório das receitas de todos os estabelecimentos. 1.5. OS REGIMES ESPECIAIS DE TRIBUTAÇÃO DAS MICROEMPRESAS (ME) E DAS EMPRESAS DE PEQUENO PORTE (EPP) PRÓPRIOS DA UNIÃO, DOS ESTADOS E DOS MUNICÍPIOS CONTINUAM EM VIGOR A PARTIR DE 01.07.2007? Os regimes especiais de tributação para ME e EPP próprios da União, dos Estados, do Distrito Federal e dos Municípios, tais como o Simples Federal e o Simples Candango, cessarão a partir da entrada em vigor do Simples Nacional (Constituição Federal, ADCT, art. 94). 1.6. O SIMPLES NACIONAL ABRANGE O RECOLHIMENTO UNIFICADO DE QUAIS TRIBUTOS? O Simples Nacional implica o recolhimento mensal, mediante documento único de arrecadação, dos seguintes tributos: • Imposto sobre a Renda da Pessoa Jurídica (IRPJ); • Imposto sobre Produtos Industrializados (IPI); • Contribuição Social sobre o Lucro Líquido (CSLL); • Contribuição para o Financiamento da Seguridade Social (COFINS); 94 • Contribuição para o PIS/Pasep; • Contribuição para a Seguridade Social (cota patronal); • Imposto sobre Operações Relativas à Circulação de Mercadorias e Sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (ICMS); • Imposto sobre Serviços de Qualquer Natureza (ISS). Nota: 1. O recolhimento na forma do Simples Nacional não exclui a incidência de outros tributos não listados acima. 2. Mesmo para os tributos listados acima, há situações em que o recolhimento dar-se-á à parte do Simples Nacional. 1.7. O SIMPLES NACIONAL É FACULTATIVO PARA ESTADOS E MUNICÍPIOS? Não. Todos os Estados e Municípios participam obrigatoriamente do Simples Nacional. Entretanto, a depender da participação de cada Estado no Produto Interno Bruto (PIB) brasileiro, poderão ser adotados pelos Estados limites diferenciados de receita bruta de EPP (sublimites), para efeitos de recolhimento do ICMS ou do ISS. Os municípios obrigatoriamente deverão adotar os sublimites dos Estados. 2. OPÇÃO 2.1. QUEM PODE OPTAR PELO SIMPLES NACIONAL? As Microempresas (ME) e Empresas de Pequeno Porte (EPP) que não incorram em nenhuma das vedações previstas na Lei Complementar nº 123, de 14.12.2006. 2.2. QUEM ESTÁ IMPEDIDO DE OPTAR PELO SIMPLES NACIONAL? As Microempresas (ME) ou as Empresas de Pequeno Porte (EPP): • que tenha auferido, no ano-calendário imediatamente anterior, receita bruta superior a R$ 2.400.000,00; • de cujo capital participe outra pessoa jurídica; • que seja filial, sucursal, agência ou representação, no País, de pessoa jurídica com sede no exterior; • de cujo capital participe pessoa física que seja inscrita como empresário ou seja sócia de outra empresa que receba tratamento jurídico diferenciado nos termos da Lei Complementar nº 123, de 14.12.2006, desde que a receita bruta global ultrapasse o limite de R$ 2.400.000,00; • cujo titular ou sócio participe com mais de 10% do capital de outra empresa não beneficiada pela Lei Complementar nº 123, de 14.12.2006, desde que a receita bruta global ultrapasse o limite de R$ 2.400.000,00; • cujo sócio ou titular seja administrador ou equiparado de outra pessoa jurídica com fins lucrativos, desde que a receita bruta global ultrapasse o limite de R$ 2.400.000,00; • constituída sob a forma de cooperativas, salvo as de consumo; • que participe do capital de outra pessoa jurídica; • que exerça atividade de banco comercial, de investimentos e de desenvolvimento, de caixa econômica, de sociedade de crédito, financiamento e investimento ou de crédito imobiliário, de corretora ou de distribuidora de títulos, valores mobiliários e câmbio, de empresa de arrendamento mercantil, de seguros privados e de capitalização ou de previdência complementar; 95 • resultante ou remanescente de cisão ou qualquer outra forma de desmembramento de pessoa jurídica que tenha ocorrido em um dos 5 anos-calendário anteriores; • constituída sob a forma de sociedade por ações; • que explore atividade de prestação cumulativa e contínua de serviços de assessoria creditícia, gestão de crédito, seleção e riscos, administração de contas a pagar e a receber, gerenciamento de ativos (asset management), compras de direitos creditórios resultantes de vendas mercantis a prazo ou de prestação de serviços (factoring); • que tenha sócio domiciliado no exterior; • de cujo capital participe entidade da administração pública, direta ou indireta, federal, estadual ou municipal; • que preste serviço de comunicação; • que possua débito com o Instituto Nacional do Seguro Social (INSS), ou com as Fazendas Públicas Federal, Estadual ou Municipal, cuja exigibilidade não esteja suspensa; • que preste serviço de transporte intermunicipal e interestadual de passageiros; • que seja geradora, transmissora, distribuidora ou comercializadora de energia elétrica; • que exerça atividade de importação ou fabricação de automóveis e motocicletas; • que exerça atividade de importação de combustíveis; • que exerça atividade de produção ou venda no atacado de bebidas alcoólicas, bebidas tributadas pelo IPI com alíquota específica, cigarros, cigarrilhas, charutos, filtros para cigarros, armas de fogo, munições e pólvoras, explosivos e detonantes; • que tenha por finalidade a prestação de serviços decorrentes do exercício de atividade intelectual, de natureza técnica, científica, desportiva, artística ou cultural, que constitua profissão regulamentada ou não, bem como a que preste serviços de instrutor, de corretor, de despachante ou de qualquer tipo de intermediação de negócios; • que realize cessão ou locação de mão-de-obra; • que realize atividade de consultoria; e • que se dedique ao loteamento e à incorporação de imóveis. Nota: As exceções à lista acima se encontram na Pergunta 2.3. 2.3. QUAIS AS ATIVIDADES DE PRESTAÇÃO DE SERVIÇOS EXERCIDAS PELAS MICROEMPRESAS (ME) E EMPRESAS DE PEQUENO PORTE (EPP) QUE NÃO IMPEDEM A SUA OPÇÃO PELO SIMPLES NACIONAL? Podem optar pelo Simples Nacional as ME e as EPP que se dediquem à prestação de serviços não listados na Pergunta 2.2, bem como as que exerçam as atividades abaixo, desde que não as exerçam em conjunto com outras atividades impeditivas: • creche, pré-escola e estabelecimento de ensino fundamental; • agência terceirizada de correios; • agência de viagem e turismo; • centro de formação de condutores de veículos automotores de transporte terrestre de passageiros e de carga; 96 • agência lotérica; • serviços de manutenção e reparação de automóveis, caminhões, ônibus, outros veículos pesados, tratores, máquinas e equipamentos agrícolas; • serviços de instalação, manutenção e reparação de acessórios para veículos automotores; • serviços de manutenção e reparação de motocicletas, motonetas e bicicletas; • serviços de instalação, manutenção e reparação de máquinas de escritório e de informática; • serviços de reparos hidráulicos, elétricos, pintura e carpintaria em residências ou estabelecimentos civis ou empresariais, bem como manutenção e reparação de aparelhos eletrodomésticos; • serviços de instalação e manutenção de aparelhos e sistemas de ar condicionado, refrigeração, ventilação, aquecimento e tratamento de ar em ambientes controlados; • veículos de comunicação, de radiodifusão sonora e de sons e imagens, e mídia externa; • construção de imóveis e obras de engenharia em geral, inclusive sob a forma de subempreitada; • transporte municipal de passageiros; • empresas montadoras de estandes para feiras; • escolas livres, de línguas estrangeiras, artes, cursos técnicos e gerenciais; • produção cultural e artística; • produção cinematográfica e de artes cênicas; • cumulativamente administração e locação de imóveis de terceiros; • academias de dança, de capoeira, de ioga e de artes marciais; • academias de atividades físicas, desportivas, de natação e escolas de esportes; • elaboração de programas de computadores, inclusive jogos eletrônicos, desde que desenvolvidos em estabelecimento do optante; • licenciamento ou cessão de direito de uso de programas de computação; • planejamento, confecção, manutenção e atualização de páginas eletrônicas, desde que realizados em estabelecimento do optante; • escritórios de serviços contábeis; • serviço de vigilância, limpeza ou conservação. 2.4. AS MICROEMPRESAS (ME) E AS EMPRESAS DE PEQUENO PORTE (EPP) QUE EXERÇAM ATIVIDADES DIVERSIFICADAS, SENDO APENAS UMA DELAS VEDADA E DE POUCA REPRESENTATIVIDADE NO TOTAL DAS RECEITAS, PODEM OPTAR PELO SIMPLES NACIONAL? Não poderão optar pelo Simples Nacional as ME e as EPP que, embora exerçam diversas atividades permitidas, também exerçam pelo menos uma atividade vedada, independentemente da relevância da atividade impeditiva. 2.5. DE QUE FORMA SERÁ EFETUADA A OPÇÃO PELO SIMPLES NACIONAL? A opção pelo Simples Nacional dar-se-á somente na internet, por meio do Portal do Simples Nacional, sendo irretratável para todo o ano-calendário. Nota: 97 As pessoas jurídicas regularmente optantes pelo Simples Federal, em 30.06.2007, que não possuíam pendências fiscais e cadastrais, com exceção das impedidas de optar pelo Simples Nacional, migraram automaticamente para o Simples Nacional. 2.6. A OPÇÃO PELO SIMPLES NACIONAL PODE SER EFETUADA A QUALQUER TEMPO? Não. A opção pelo Simples Nacional somente poderá ser realizada no mês de janeiro, até o seu último dia útil, produzindo efeitos a partir do primeiro dia do ano-calendário da opção. Notas: 1. Excepcionalmente, para o ano-calendário de 2007, a opção pôde ser realizada do primeiro dia útil de julho de 2007 até o dia 20 de agosto de 2007, produzindo efeitos a partir de 1º de julho de 2007. 2. Na hipótese de início de atividade no ano-calendário da opção, a ME e a EPP poderão efetuar a opção pelo Simples Nacional no prazo de até 10 dias contados do último deferimento de inscrição cadastral, seja Estadual ou Municipal. 2.7. AS MICROEMPRESAS (ME) E AS EMPRESAS DE PEQUENO PORTE (EPP) PUDERAM OPTAR PELO SIMPLES NACIONAL EM JULHO DE 2007? Sim. Excepcionalmente para o ano-calendário de 2007, a opção pelo Simples Nacional pôde ser realizada do primeiro dia útil de julho de 2007 até o dia 20 de agosto de 2007, produzindo efeitos a partir de 1º de julho de 2007. 2.8. UMA VEZ FEITA A OPÇÃO PELO SIMPLES NACIONAL, AS MICROEMPRESAS (ME) E AS EMPRESAS DE PEQUENO PORTE (EPP) PODERÃO SOLICITAR O SEU CANCELAMENTO? A opção pelo Simples Nacional é irretratável para todo o ano-calendário, podendo a optante solicitar sua exclusão, por opção, com efeitos para o ano-calendário subseqüente. Notas: 1. Na hipótese de a ME ou a EPP excluir-se do Simples Nacional no mês de janeiro, em se tratando de exclusão por opção, os efeitos dessa exclusão dar-s e-ão nesse mesmo ano-calendário. 2. Excepcionalmente, para o ano-calendário de 2007, a ME ou a EPP poderá solicitar sua exclusão do Simples Nacional até 31/08/2007, produzindo efeitos a partir de 1º de julho de 2007. 2.9. A MICROEMPRESA (ME) OU A EMPRESA DE PEQUENO PORTE (EPP) QUE NÃO POSSUIR INSCRIÇÃO ESTADUAL E/OU MUNICIPAL PODERÁ OPTAR PELO SIMPLES NACIONAL? Todas as ME e as EPP que desejarem optar pelo Simples Nacional deverão ter a inscrição Estadual e/ou Municipal, quando exigíveis, bem como a inscrição no CNPJ. 2.10. A MICROEMPRESA (ME) OU A EMPRESA DE PEQUENO PORTE (EPP) QUE POSSUIR DÉBITO TRIBUTÁRIO PARA COM ALGUM DOS ENTES FEDERATIVOS PODERÁ INGRESSAR NO SIMPLES NACIONAL? É necessário que a empresa regularize os débitos tributários no período de opção pelo Simples Nacional. O ente federativo pode prorrogar o prazo para essa regularização até 31/10/2007, de acordo com o art. 21-A da Resolução nº 4, de 30/05/2007, acrescentado pelo art. 2º da Resolução nº 16, de 30/07/2007. 98 Nota: Ver Pergunta 3.1 para obter mais informações acerca do Parcelamento Especial para ingresso no Simples Nacional. 2.11. COMO DEVE PROCEDER A MICROEMPRESA (ME) OU A EMPRESA DE PEQUENO PORTE (EPP) CUJA OPÇÃO PELO SIMPLES NACIONAL NÃO FOI CONFIRMADA AO LONGO DO MÊS DE JULHO DE 2007? Quando a ME ou EPP tiver o seu pedido de opção negado, receberá, por meio do Portal do Simples Nacional, Termo de Indeferimento da Opção. Caso o pedido não seja deferido de imediato, será emitido um Aviso de Pendência. Será emitido Termo de Indeferimento da Opção, diretamente por meio do Portal do Simples Nacional, quando a RFB, em função das informações cadastrais da ME e da EPP, constatar situação impeditiva para a opção (códigos de CNAE impeditivos, natureza jurídica não permitida etc). Será emitido Aviso de Pendência, diretamente por meio do Portal do Simples Nacional, quando a ME ou a EPP possuir débitos tributários junto à União, Estados, Distrito Federal ou Municípios, ou ainda na hipótese de ausência de inscrição estadual ou municipal, quando exigíveis. Na hipótese de recebimento de Termo de Indeferimento, a ME ou a EPP deverá sanar o motivo que deu causa à vedação, se possível, e efetuar nova opção até às 20h do dia 20/08/2007. Na hipótese de recebimento de Aviso de Pendência, a ME ou a EPP deverá sanar a pendência junto ao ente federativo que a informou, no máximo até 20/08/2007, e aguardar o resultado da opção que somente será divulgado no Portal do Simples Nacional em 28/08/2007. A ME ou a EPP que receber Aviso de Pendência e não regularizar a sua situação no prazo permitido para a opção receberá Termo de Indeferimento da Opção emitido pelo ente federativo no qual foi mantida a pendência. 2.12. AS MICROEMPRESAS (ME) E AS EMPRESAS DE PEQUENO PORTE (EPP) OPTANTES PELO SIMPLES FEDERAL PRECISARÃO OPTAR PELO SIMPLES NACIONAL OU ESSA OPÇÃO SERÁ FEITA DE FORMA AUTOMÁTICA? A Lei Complementar nº 123, de 14.12.2006 prevê que serão consideradas inscritas no Simples Nacional as ME e as EPP regularmente optantes pelo Simples Federal, salvo as que estiverem impedidas de optar por alguma vedação imposta pela referida Lei Complementar. 2.13. AS MICROEMPRESAS (ME) E AS EMPRESAS DE PEQUENO PORTE (EPP) OPTANTES PELO SIMPLES FEDERAL QUE FORAM MIGRADAS AUTOMATICAMENTE PARA O SIMPLES NACIONAL PODERÃO SOLICITAR O CANCELAMENTO DA OPÇÃO? Sim. A ME ou a EPP poderá, até às 20h do dia 31/08/2007, solicitar o cancelamento dessa opção na internet, por meio do Portal do Simples Nacional. Caso perca este prazo, a ME ou a EPP ainda poderá solicitar a sua exclusão do Simples Nacional, porém, com efeitos tão-somente para o ano-calendário seguinte. 2.14. AS MICROEMPRESAS (ME) E AS EMPRESAS DE PEQUENO PORTE (EPP) OPTANTES PELO SIMPLES FEDERAL QUE NÃO FORAM MIGRADAS AUTOMATICAMENTE PARA O SIMPLES NACIONAL PODERÃO FAZER A OPÇÃO? 99 Sim. Poderão fazer a opção por meio da internet, no Portal do Simples Nacional (até às 20h de 20.08.2007). Após solicitarem a opção, devem regularizar sua situação junto aos respectivos entes federativos em que possuírem pendências, no máximo até 20.08.2007. O resultado da opção será divulgado no Portal do Simples Nacional em 28.08.2007. 2.15. A MICROEMPRESA (ME) OU A EMPRESA DE PEQUENO PORTE (EPP) QUE INICIAR SUA ATIVIDADE APÓS O MÊS DE JULHO DE 2007 PODERÁ OPTAR PELO SIMPLES NACIONAL? Conforme dispõe a Resolução CGSN nº 4, de 30.05.2007, após efetuar a inscrição no CNPJ, bem como obter as suas inscrições Estadual e Municipal, caso exigíveis, a ME ou a EPP terá o prazo de até 10 dias, contados do último deferimento de inscrição, para efetuar a opção pelo Simples Nacional. Após esse prazo, a opção somente será possível no mês de janeiro do ano-calendário seguinte. 3. PARCELAMENTO ESPECIAL PARA INGRESSO NO SIMPLES NACIONAL 3.1. SERÁ CONCEDIDO PARCELAMENTO DE DÉBITOS PARA INGRESSO NO SIMPLES NACIONAL? A Lei Complementar nº 123, de 14.12.2006 prevê a concessão de parcelamento especial para ingresso no Simples Nacional, observado o seguinte: • deve ser requerido perante cada órgão responsável pelos respectivos débitos, tão-somente no período de 02.07.2007 a 20.08.2007; • pode ser concedido em até 120 parcelas mensais e sucessivas; • abrange débitos não parcelados anteriormente, relativos aos impostos e contribuições referidos nos incisos I a VIII do caput do art. 13 da LC nº 123, de 2006 (IRPJ, IPI, CSLL, COFINS, PIS/Pasep, Contribuição para a Seguridade Social patronal, ICMS e ISS) de responsabilidade da ME ou EPP; • o parcelamento envolve os débitos relativos a fatos geradores ocorridos até 31.05.2007; • o valor mínimo da parcela mensal será de até R$ 100,00 (cem reais), considerados isoladamente os débitos para com a Fazenda Nacional, para com a Seguridade Social, para com a Fazenda dos Estados, dos Municípios ou do Distrito Federal, alcançando inclusive débitos inscritos em dívida ativa; • o requerimento do parcelamento é condicionado à comprovação do pedido da opção pelo Simples Nacional; • o deferimento do pedido de parcelamento fica condicionado à apresentação dos documentos requeridos pela respectiva legislação de cada ente federativo e ao pagamento da primeira parcela. Notas: 1. O indeferimento do pedido de parcelamento acarreta a exclusão do Simples Nacional, com efeitos retroativos a 01.07.2007. 2. Relativamente aos demais tributos não incluídos no Simples Nacional (IPTU, IPVA, II, taxas e outros), a regularização dos débitos deverá observar as condições estabelecidas pelas legislações dos respectivos entes federativos. 3.2. OS DÉBITOS DO SIMPLES FEDERAL, BEM COMO DOS REGIMES SIMILARES DE ESTADOS E MUNICÍPIOS PARA MICROEMPRESA (ME) E EMPRESA DE PEQUENO PORTE (EPP), PODEM SER PARCELADOS PARA INGRESSO NO SIMPLES NACIONAL? 100 Somente poderão ser objeto do parcelamento especial previsto na Lei Complementar nº 123, de 14.12.2006, os débitos relativos a fatos geradores ocorridos até 31.05.2007. Os demais débitos tributários poderão ser parcelados, porém nas condições estabelecidas pelas legislações dos respectivos entes federativos. 3.3. OS DÉBITOS RELATIVOS AOS FATOS GERADORES OCORRIDOS APÓS 31.05.2007 PODERÃO SER PARCELADOS? Somente poderão ser objeto do parcelamento especial previsto na Lei Complementar nº 123, de 14.12.2006, os débitos relativos a fatos geradores ocorridos até 31.05.2007. Os demais débitos tributários poderão ser parcelados, porém nas condições estabelecidas pelas legislações dos respectivos entes federativos. 3.4. TODAS A MICROEMPRESAS (ME) E EMPRESAS DE PEQUENO PORTE (EPP) PODEM PARCELAR SEUS DÉBITOS TRIBUTÁRIOS NAS CONDIÇÕES ESPECIAIS PREVISTAS PELO SIMPLES NACIONAL? Não. Apenas as ME e EPP que comprovem pedido de opção pelo Simples Nacional poderão parcelar os seus débitos na forma prevista na Lei Complementar nº 123, de 14.12.2006. O parcelamento deverá ser requerido do primeiro dia útil de julho de 2007 até o dia 20 de agosto de 2007. Em qualquer outra hipótese, os débitos tributários deverão ser parcelados nos termos das legislações dos respectivos entes federativos 4. RECEITA BRUTA 4.1 O QUE SE CONSIDERA RECEITA BRUTA PARA FINS DO SIMPLES NACIONAL? Considera-se receita bruta o produto da venda de bens e serviços nas operações de conta própria, o preço dos serviços prestados e o resultado nas operações em conta alheia, excluídas as vendas canceladas e os descontos incondicionais concedidos. Notas: 1. Para fins de enquadramento como Microempresa e Empresa de Pequeno Porte, deve ser considerada a receita bruta em cada ano-calendário. 2. Para fins de determinação da alíquota, deve-se considerar a receita bruta total acumulada nos 12 meses anteriores ao do período de apuração. 4.2 NO CASO DE INÍCIO DE ATIVIDADE NO ANO-CALENDÁRIO DA OPÇÃO, QUAL O LIMITE DA RECEITA BRUTA A SER CONSIDERADO PELAS MICROEMPRESAS (ME) E EMPRESAS DE PEQUENO PORTE (EPP)? Para a pessoa jurídica que iniciar atividade no próprio ano-calendário da opção, os limites para a ME e para a EPP serão proporcionais ao número de meses compreendido entre o início da atividade e o final do respectivo ano-calendário, consideradas as frações de meses como um mês inteiro. Ou seja, os limites de ME e de EPP serão, respectivamente, de R$ 20.000,00 e de R$ 200.000,00 multiplicados pelo número de meses compreendido entre o início da atividade e o final do respectivo anocalendário, consideradas as frações de meses como um mês inteiro. Exemplos: 101 1. A empresa P.A.T.T.A. Ltda inicia atividade no dia 05/09/2007. Considera-se o período de 4 meses completos (setembro, outubro, novembro e dezembro), Logo, o limite de EPP para essa empresa, nesse ano-calendário é de R$ 800.000,00. 2. A empresa de comércio de roupas infantis P.A.U.L.A. Ltda entra em atividade no dia 15/12/2007. Considera-se o período de um mês completo (dezembro). Logo, o limite de EPP para essa empresa, nesse ano-calendário, é de R$ 200.000,00. 3. O restaurante F.A.F.A. Ltda iniciou atividade no mês de abril de 2007. Totalizou receita bruta durante os meses de abril, maio e junho no valor de R$ 700.000,00. Essa empresa poderá optar pelo Simples Nacional em julho de 2007? Sim. Entretanto, essa empresa não poderá ultrapassar nesse mesmo ano-calendário o limite de R$ 1.800.000,00 (R$ 200.000,00 x 9 meses), hipótese em que estaria excluída do Simples Nacional. Notas: 1. No caso de início de atividade no ano-calendário anterior ao da opção pelo Simples Nacional os limites também deverão ser proporcionalizados. 2. Se o valor acumulado da receita bruta no ano-calendário de início de atividade for superior a R$ 200.000,00 multiplicados pelo número de meses do período compreendido entre o início da atividade e o final do respectivo ano-calendário, a pessoa jurídica estará obrigada ao pagamento da totalidade ou diferença dos impostos e contribuições devidos de conformidade com as normas gerais de incidência, desde o primeiro mês de início de atividade acrescidos, tão-somente, de juros de mora, quando efetuado antes do início de procedimento de ofício. 3. Na hipótese de a receita bruta no ano-calendário de início de atividade não exceder em mais de 20% o limite de que trata o item 2, a pessoa jurídica não estará obrigada ao pagamento da totalidade ou diferença dos impostos e contribuições devidos de conformidade com as normas gerais de incidência, porém estará excluída do Simples Nacional a partir do ano-calendário subseqüente. 4.3 PARA FINS DE ENQUADRAMENTO NO SIMPLES NACIONAL, QUANDO DA OPÇÃO PELO REGIME, DEVE-SE CONSIDERAR A RECEITA BRUTA DE QUAL ANO-CALENDÁRIO? Deve-se utilizar a receita bruta do ano-calendário anterior ao da opção, salvo no caso de empresa optante no ano de início de atividades, a qual possui regras próprias de opção.(Ver pergunta nº 4.2 ). 4.4 OS LIMITES DE RECEITA BRUTA PARA ENQUADRAMENTO COMO EMPRESA DE PEQUENO PORTE (EPP) PODERÃO SER DIFERENCIADOS POR ESTADOS E MUNICÍPIOS? Os Estados e o Distrito Federal poderão optar pela aplicação de limites diferenciados (sublimites) de receita bruta (de até R$ 1.200.000,00 ou de até R$ 1.800.000,00), conforme sua participação anual no Produto Interno Bruto brasileiro, apenas para efeito de recolhimento do ICMS em seus respectivos territórios. Ressalte-se que para efeito de enquadramento no Simples Nacional, bem como para recolhimento dos tributos federais, o limite é sempre de R$ 2.400.000,00. Nota: A opção pelos Estados por sublimite implicará a adoção desse mesmo sublimite de receita bruta anual para efeito de recolhimento na forma do ISS dos Municípios nele localizados. 102 5. SUBSTITUIÇÃO TRIBUTÁRIA E INCENTIVOS FISCAIS 5.1 COMO DEVERÁ PROCEDER Ao CONTRIBUINTE QUE AUFERIR RECEITAS SUJEITAS A SUBSTITUIÇÃO TRIBUTÁRIA OU DECORRENTES DE EXPORTAÇÃO? O contribuinte deverá informar essas receitas destacadamente, para fins de cálculo do valor devido, de modo a reduzir da base de cálculo do Simples Nacional o valor referente a essas receitas. 5.2 AS MICROEMPRESAS (ME) OU AS EMPRESAS DE PEQUENO PORTE (EPP) OPTANTES PELO SIMPLES NACIONAL PODERÃO APROPRIAR OU TRANSFERIR CRÉDITOS RELATIVOS A TRIBUTOS ABRANGIDOS PELO SIMPLES NACIONAL? E UTILIZAR OU DESTINAR VALOR A TÍTULO DE INCENTIVO FISCAL? As ME e as EPP optantes pelo Simples Nacional não poderão apropriar ou transferir créditos relativos a impostos ou contribuições abrangidos por esse regime, nem tampouco poderão utilizar ou destinar qualquer valor a título de incentivo fiscal. Os Estados o Distrito Federal e os Municípios, porém. poderão conceder isenção ou redução do ICMS ou do ISS específicos para ME ou EPP ou ainda determinar recolhimento de valor fixo para esses tributos. Nota: A impossibilidade de utilização ou destinação de qualquer valor a título de incentivo fiscal alcançará somente os tributos e contribuições abrangidos pelo Simples Nacional. Um incentivo fiscal relativo ao IPTU, por exemplo, poderá ser usufruído normalmente, ainda que a ME ou EPP seja optante pelo Simples Nacional. 5.3 AS MICROEMPRESAS (ME) E AS EMPRESAS DE PEQUENO PORTE (EPP) NÃO OPTANTES PELO SIMPLES NACIONAL PODERÃO USUFRUIR DOS BENEFÍCIOS NÃO TRIBUTÁRIOS DA LEI COMPLEMENTAR Nº 123, DE 2006? Sim, uma vez que a Lei Complementar nº 123, de 14/12/2006, estabelece normas gerais, tributárias e não-tributárias, relativas ao tratamento diferenciado e favorecido a ser dispensado às ME e às EPP. Entretanto, para que as ME e EPP se beneficiem do Simples Nacional, é indispensável que sejam optantes pelo referido regime. 5.4 DE QUE FORMA DAR-S E-Á A TRIBUTAÇÃO DO ICMS DA MICROEMPRESA (ME) OU EMPRESA DE PEQUENO PORTE (EPP) OPTANTE PELO SIMPLES NACIONAL QUE SEJA A SUBSTITUTA TRIBUTÁRIA (E NÃO A SUBSTITUÍDA)? Nas operações com mercadorias sujeitas a substituição tributária o substituto tributário deverá recolher à parte do Simples Nacional, tanto o ICMS próprio quanto o devido por substituição. 5.5 COMO SERÁ A TRIBUTAÇÃO DO ISS DE MICROEMPRESA (ME) OPTANTE PELO SIMPLES NACIONAL QUE PRESTA SERVIÇO SUJEITO À RETENÇÃO NA FONTE? A tomadora do serviço recolherá o ISS à parte do Simples Nacional, de acordo com a legislação municipal, mesmo se optante pelo Simples Nacional. A prestadora do serviço, optante pelo Simples Nacional, poderá segregar essa receita de modo a reduzir da base de cálculo do Simples Nacional o valor referente a ela. 103 Notas: 1. A alíquota a incidir sobre a receita bruta na fonte será sempre a correspondente à legislação municipal. Não existe retenção na fonte do ISS com alíquota do Simples Nacional. 2. As ME e EPP optantes pelo Simples Nacional não poderão segregar como receitas sujeitas a retenção aquelas recebidas pela prestação de serviços que sofrerem retenção do ISS na fonte, na forma da legislação do município, nas hipóteses em que não forem observadas as disposições do art. 3º da Lei Complementar nº 116, de 2003. Exemplos: 1. Caso a prefeitura de Nova Prata (RS) tome um serviço de vigilância de uma EPP sediada em Rio Grande (RS), deverá fazer a retenção na forma da lei local. Essa EPP poderá segregar a receita já retida (ISS retido em Nova Prata) e, conseqüentemente, quando da apuração do valor devido do Simples Nacional não será considerado o percentual do ISS no cálculo. 2. Entretanto, se a Prefeitura de Nova Prata tomar um serviço de treinamento de uma ME de Rio Grande, considerando que essa atividade não se encontra dentre aquelas previstas para recolhimento no local da prestação, não deverá efetuar a retenção do ISS. Nesse caso, essa ME não deverá segregar essa receita como sujeita a retenção na fonte (mesmo que tenha havido retenção do ISS pela Prefeitura de Nova Prata). 3. Considerando o exemplo do item 2, se a ME de treinamento for sediada em Nova Prata e a lei local previr a retenção, a ME deverá segregar essa receita como sendo de retenção, não sendo considerado pelo aplicativo do cálculo o percentual do ISS no cômputo do valor devido do Simples Nacional. 6. CÁLCULO 6.1 A LEI COMPLEMENTAR Nº 123, DE 2006, DETERMINA QUE SERÁ DISPONIBILIZADO SISTEMA ELETRÔNICO PARA A REALIZAÇÃO DO CÁLCULO SIMPLIFICADO DO VALOR MENSAL DO SIMPLES NACIONAL. DE QUE FORMA AS MICROEMPRESAS (ME) E AS EMPRESAS DE PEQUENO PORTE (EPP) TERÃO ACESSO A ESSE SISTEMA? Será disponibilizado no Portal do Simples Nacional aplicativo específico para o cálculo do valor devido e geração do Documento de Arrecadação do Simples Nacional (DAS). Esse aplicativo está disponível para os cálculos a partir de 01/08/2007 no Portal do Simples Nacional. A impressão e o pagamento do DAS terão início em 06/08/2007. Sugere-se a consulta do manual contido no aplicativo, que contém informações úteis, inclusive exemplos práticos, que visam facilitar o preenchimento das informações necessárias para o cálculo, 6.2 COMO SE CALCULA O VALOR DEVIDO MENSALMENTE PELAS MICROEMPRESAS (ME) E EMPRESAS DE PEQUENO PORTE (EPP) OPTANTES PELO SIMPLES NACIONAL? Resumidamente, o valor devido mensalmente pelas ME e EPP optantes pelo Simples Nacional é determinado mediante aplicação das tabelas dos anexos da Lei Complementar nº 123, de 14.12.2006. Para efeito de determinação da alíquota, o sujeito passivo utilizará a receita bruta acumulada nos 12 (doze) meses anteriores ao do período de apuração (RBT12). Já o valor devido mensalmente, a ser recolhido pela ME ou EPP, será o resultante da aplicação da alíquota correspondente sobre a receita bruta mensal auferida. Exemplo: 104 A Papelaria C.A.R.O.L. Ltda, optante pelo Simples Nacional, obteve receita bruta resultante exclusivamente da revenda de mercadorias não sujeitas a substituição tributária. A empresa não possui filiais. Convenções: PA = Período de apuração; RBT12 = Receita Bruta dos últimos 12 meses exclusive o mês do Período de Apuração (PA); RBA = Receita Bruta Acumulada de janeiro até o mês do PA inclusive. Dados da empresa: Receita Bruta de julho = R$ 25.000,00 RBA = R$ 135.000,00 alíquota dessa faixa = 5,47%RBT12 = R$ 220.000,00 (Anexo I) Fluxo de faturamento (valores em milhares de R$): Jul Ago Set Out Nov Dez Jan Fev Mar Abr Mai Jun Jul 15 15 15 15 25 25 30 20 20 10 10 20 25 = 135 30 20 20 10 10 20 = 220 Simples Nacional devido no mês = (R$ 25.000,00 x 5,47%) = R$ 1.367,50. 6.3 NAS HIPÓTESES EM QUE O ICMS E O ISS SÃO RECOLHIDOS NA FORMA DA RESPECTIVA LEGISLAÇÃO ESTADUAL OU MUNICIPAL PODE A MICROEMPRESA (ME) OU A EMPRESA DE PEQUENO PORTE (EPP) DESCONSIDERAR AS RECEITAS REFERENTES A ESSES IMPOSTOS QUANDO DO PREENCHIMENTO DAS INFORMAÇÕES PRESTADAS NO APLICATIVO DE CÁLCULO? Não. Todas as receitas deverão ser informadas no aplicativo de cálculo disponível no Portal do Simples Nacional, sendo que o mesmo irá efetuar os devidos ajustes no que se refere aos percentuais relativos ao ICMS e ao ISS dessas receitas. 6.4 DE QUE FORMA SERÁ EFETUADO O RECOLHIMENTO DO SIMPLES NACIONAL PELAS MICROEMPRESAS (ME) E EMPRESAS DE PEQUENO PORTE (EPP) COM FILIAIS? Na hipótese de a ME ou a EPP possuir filiais, o recolhimento dos tributos do Simples Nacional dar-s e-á por intermédio da matriz. 6.5 AS MICROEMPRESAS (ME) E AS EMPRESAS DE PEQUENO PORTE (EPP) OPTANTES PELO SIMPLES NACIONAL PODERÃO ADOTAR O CRITÉRIO DE RECONHECIMENTO DE SUAS RECEITAS À MEDIDA DO RECEBIMENTO (REGIME DE CAIXA)? As ME e as EPP poderão se utilizar da receita bruta total recebida, na forma a ser regulamentada por Resolução do Comitê Gestor do Simples Nacional, sendo essa opção irretratável para to o anocalendário. Enquanto não publicada a Resolução acima referida, as ME e as EPP, obrigatoriamente, sujeitar-se tãosomente ao regime de competência. Logo, durante o segundo semestre do ano-calendário de 2007, somente é permitida a utilização do regime de competência. 105 6.6 COMO DEVE PROCEDER A MICROEMPRESA (ME) OU A EMPRESA DE PEQUENO PORTE (EPP) QUE DURANTE O PRIMEIRO SEMESTRE DE 2007 ERA OPTANTE PELO SIMPLES FEDERAL E ADOTAVA O REGIME DE CAIXA? A ME ou EPP optante pelo Simples Nacional que, durante o primeiro semestre de 2007, foi tributada na forma do Simples Federal com o reconhecimento de suas receitas à medida do recebimento deverá reconhecer, no mês de junho de 2007, as receitas auferidas e ainda não recebidas, conforme determina a Instrução Normativa RFB nº 752, de 09/07/2007. 6.7 QUAL O CONCEITO DE FOLHA DE SALÁRIOS PARA FINS DO SIMPLES NACIONAL? As ME e as EPP optantes pelo Simples Nacional que obtiverem receitas sujeitas ao Anexo V da Lei Complementar nº 123, de 14.12.2006 devem calcular a relação entre a folha de salários incluídos encargos, nos 12 meses anteriores ao período de apuração e a receita bruta total acumulada nos 12 meses anteriores ao período de apuração (r). Para fins de determinação desse fator “r”, considera-se folha de salários, incluídos encargos, o montante pago nos 12 meses anteriores ao do período de apuração, a título de salários, retiradas de pró-labore, acrescidos do montante efetivamente recolhido a título de contribuição para a Seguridade Social destinada à Previdência Social e para o Fundo de Garantia do Tempo de Serviço. Nota: Consideram-se salários o valor da base de cálculo da contribuição prevista nos incisos I e III do art. 22 da Lei nº 8.212, de 24/07/1991, agregando-se o valor do 13º salário na competência da incidência da referida contribuição, na forma do caput e dos §§ 1º e 2º do art. 7º da Lei nº 8.620, de 5 de janeiro de 1993. 6.8 COMO SERÁ CALCULADO O VALOR DEVIDO DA CONTRIBUIÇÃO PARA A SEGURIDADE SOCIAL DESTINADA À PREVIDÊNCIA SOCIAL, A CARGO DA PESSOA JURÍDICA, NÃO INCLUÍDO NO SIMPLES NACIONAL, NA HIPÓTESE DE A MICROEMPRESA (ME) OU A EMPRESA DE PEQUENO PORTE (EPP) TAMBÉM OBTER RECEITAS DE ATIVIDADES CUJA COTA PATRONAL PARA O INSS ESTÁ INCLUÍDA NO SIMPLES NACIONAL? Na hipótese de a ME ou a EPP auferir receitas sujeitas aos Anexos I ou II da Resolução CGSN nº 5, de 2007, ou em decorrência do exercício das atividades previstas nos incisos I a XII e XIV do § 3º, e no § 4º, todos do art. 12 da Resolução CGSN nº 4, de 2007, concomitantemente com receitas previstas nos incisos XIII e XV a XXVI, todos do art. 12 da Resolução CGSN nº 4, de 2007, o valor devido da Contribuição para a Seguridade Social destinada à Previdência Social, a cargo da pessoa jurídica, não incluído no Simples Nacional, seguirá orientação de norma específica da Receita Federal do Brasil. 7. VALOR FIXO, ISENÇÃO OU REDUÇÃO 7.1 OS ESTADOS E MUNICÍPIOS PODERÃO ADOTAR VALORES FIXOS MENSAIS PARA FINS DE RECOLHIMENTO DE ICMS E ISS? Sim. Estados e Municípios, no âmbito de suas respectivas competências, poderão, independentemente da receita bruta auferida no mês pelo contribuinte, adotar valores fixos mensais, inclusive por meio de regime de estimativa fiscal ou arbitramento, para o recolhimento do ICMS e do ISS devido por 106 Microempresa (ME) que aufira receita bruta, no ano-calendário anterior, de até R$ 120.000,00, ficando a ME sujeita a esses valores durante todo o ano-calendário. Nota: Não podem recolher o ICMS nem o ISS por meio de valor fixo, as ME que possuam mais de um estabelecimento ou que estejam no ano-calendário de início de atividades. 7.2 ESTADOS E MUNICÍPIOS PODEM CONCEDER ISENÇÃO OU REDUÇÃO DE ICMS E DE ISS PARA AS MICROEMPRESAS (ME) E EMPRESAS DE PEQUENO PORTE (EPP) OPTANTES PELO SIMPLES NACIONAL? Sim. A partir de 01/07/2007, Estados e Municípios podem conceder isenção ou redução desde que específicas para as ME ou EPP optantes pelo Simples Nacional, em relação ao ICMS ou ao ISS. 7.3 HÁ EM MEU ESTADO UMA ISENÇÃO GENÉRICA DE ICMS, APLICÁVEL ÀS EMPRESAS EM GERAL. AS MICROEMPRESAS (ME) E AS EMPRESAS DE PEQUENO PORTE (EPP) FAZEM JUS A ESSA ISENÇÃO? Não. Somente fazem jus às isenções específicas para as ME e EPP optantes pelo Simples Nacional concedidas a partir de 01/07/2007. 8. SUBLIMITES 8.1 O QUE SÃO SUBLIMITES? São limites diferenciados de faixas de receita bruta para Empresas de Pequeno Porte (EPP), que podem ser adotados pelos Estados e pelo Distrito Federal, para efeito de recolhimento do ICMS e do ISS. A adoção de sublimites depende da participação do Estado ou do Distrito Federal no Produto Interno Bruto (PIB) brasileiro, conforme abaixo: • os Estados cuja participação no PIB seja de até 1% poderão optar pela aplicação, em seus respectivos territórios, das faixas de receita bruta anual até R$ 1.200.000; • os Estados cuja participação no PIB seja superior a 1% e inferior a 5% poderão optar pela aplicação, em seus respectivos territórios, das faixas de receita bruta anual até R$ 1.800.000,00; e • os Estados cuja participação no PIB seja igual ou superior a 5% (cinco por cento) ficam obrigados a adotar todas as faixas de receita bruta anual. Nota: 1. A adoção de sublimites é uma faculdade dos Estados e do Distrito Federal, que, no caso da não-opção por limites diferenciados de receita bruta, deverão aplicar, em seus territórios, todas as faixas de receita previstas na Lei Complementar nº 123, de 14.12.2006. 2. Os Estados e o Distrito Federal devem se manifestar anualmente, até o último dia útil de outubro, quanto à adoção de sublimites, com efeitos para o ano-calendário seguinte. Excepcionalmente para o ano calendário de 2007, essa manifestação aconteceu no mês de junho, sendo válida para o mesmo ano. 3. Os sublimites adotados pelos Estados são obrigatoriamente válidos para os Municípios neles localizados. 8.2 QUAIS OS SUBLIMITES ADOTADOS EM 2007 PELOS ESTADOS E DISTRITO FEDERAL? 107 Os Estados do Acre, Amapá, Alagoas, Maranhão, Paraíba, Piauí, Rio Grande do Norte, Rondônia, Roraima, Sergipe e Tocantins adotaram o sublimite de receita bruta de até R$ 1.200.000,00. Os Estados do Amazonas, Ceará, Espírito Santo, Goiás, Mato Grosso, Mato Grosso do Sul, Pará e Pernambuco adotaram o sublimite de receita bruta de até R$ 1.800.000,00. Nos Estados do Rio de Janeiro, São Paulo, Rio Grande do Sul, Minas Gerais, Bahia, Santa Catarina, Paraná e no Distrito Federal serão utilizadas todas as faixas de receita bruta anual, ou seja, até R$ 2.400.000,00. 8.3 OS SUBLIMITES ADOTADOS PELOS ESTADOS OU DISTRITO FEDERAL SÃO APLICADOS PARA O RECOLHIMENTO DE TODOS OS TRIBUTOS ABRANGIDOS PELO SIMPLES NACIONAL? Não. O sublimite de receita bruta aplica-se somente ao recolhimento do ICMS e do ISS, não interferindo no recolhimento dos demais tributos, que continuam limitados ao teto de R$ 2.400.000,00. Em um Estado que tenha adotado, por exemplo, o sublimite de R$ 1.200.000,00, uma empresa nele optante que acumule receita bruta no ano-calendário até esse valor recolherá de forma unificada todos os 8 (oito) tributos abrangidos pelo Simples Nacional. Nesse mesmo Estado, uma empresa optante que acumule receita bruta no ano-calendário entre R$ 1.200.000,00 e R$ 2.400.000,00 recolherá por meio do Simples Nacional os 6 (seis) tributos federais, devendo recolher para o Estado o ICMS, e/ou para o Município o ISS. 9. CONSULTAS 9.1. NO CASO DE DÚVIDA QUANTO À INTERPRETAÇÃO DA LEGISLAÇÃO DO SIMPLES NACIONAL, COMO A MICROEMPRESA (ME) E A EMPRESA DE PEQUENO PORTE DEVEM PROCEDER? Poderão formular consulta à Secretaria da Receita Federal do Brasil (RFB), nos termos da Resolução CGSN nº 13, de 23/07/2007. Notas: 1. Em se tratando de consulta relativa ao ICMS ou ao ISS, a solução da consulta ou a declaração de sua ineficácia competirá a Estados, Distrito Federal ou Municípios, conforme o caso. 2. A consulta formalizada junto a ente não competente para solucioná-la será declarada ineficaz. 3. Na hipótese de a consulta abranger assuntos de competência de mais de um ente federativo, a ME ou a EPP deverá formular consultas em separado para cada administração tributária. 4. A consulta será solucionada em instância única, não cabendo recurso nem pedido de reconsideração, ressalvado o recurso de divergência, quando previsto na legislação de cada ente federativo. 9.2. QUEM PODE FORMULAR CONSULTA RELATIVA AO SIMPLES NACIONAL? A consulta poderá ser formulada por sujeito passivo de obrigação tributária principal ou acessória. A consulta também poderá ser formulada por entidade representativa de categoria econômica ou profissional, caso haja previsão na legislação do ente federativo competente. Nota: 108 No caso de a ME ou a EPP possuir mais de um estabelecimento, a consulta será formulada pelo estabelecimento matriz, devendo este comunicar o fato aos demais estabelecimentos, exceto se a consulta se referir ao ICMS ou ao ISS. 9.3. QUAIS OS EFEITOS DA CONSULTA? Os efeitos da consulta eficaz, formulada antes do prazo legal para recolhimento de tributo, observarão a legislação dos respectivos entes federativos. 10. EXCLUSÃO 10.1. EM QUE CASOS OCORRERÁ A EXCLUSÃO DA MICROEMPRESA (ME) OU DA EMPRESA DE PEQEUNO PORTE (EPP) DO SIMPLES NACIONAL? A exclusão do Simples Nacional será feita de ofício ou mediante comunicação da própria ME ou EPP optante. Será feita mediante comunicação da ME ou da EPP quando a mesma, espontaneamente, desejar deixar de ser optante pelo Simples Nacional (exclusão por opção). Deverá ser feita por comunicação quando a ME ou a EPP tiver ultrapassado o limite proporcional de EPP no ano de início de atividade ou ainda tiver incorrido em alguma situação de vedação prevista no art. 12 da Resolução CGSN nº 4, de 2007 (casos de exclusão obrigatória). Para mais detalhes, ver Pergunta 10.2. Será efetuada de ofício quando verificada a falta de comunicação de exclusão obrigatória ou quando verificada a ocorrência de alguma das situações previstas nos incisos II a XII do art. 5º da Resolução CGSN nº 4, de 2007. Para mais detalhes, ver Pergunta 10.5. 10.2. QUAIS AS SITUAÇÕES QUE OBRIGAM AS MICROEMPRESAS (ME) E AS EMPRESAS DE PEQUENO PORTE (EPP) A EFETUAREM A SUA EXCLUSÃO OBRIGATÓRIA DO SIMPLES NACIONAL? A exclusão do Simples Nacional deverá ser efetuada pela ME ou EPP, obrigatoriamente, quando incorrer: a. na hipótese do inciso I do art. 12 da Resolução CGSN nº 4, de 2007, ou seja, tiver auferido, no ano-calendário imediatamente anterior, receita bruta superior a R$ 2.400.000,00; b. na hipótese do § 1º do art. 3º da Resolução CGSN nº 4, de 2007, ou seja, tiver ultrapassado o limite proporcional de EPP no ano de início de atividade (R$ 200.000,00 multiplicados pelo número de meses compreendido entre o início da atividade e o final do respectivo ano-calendário, consideradas as frações de meses como um mês inteiro); c. nas hipóteses de vedação previstas nos incisos II a XV e XVII a XXV do art. 12 da Resolução CGSN nº 4, de 2007 ; d. na hipótese de vedação prevista no inciso XVI do art. 12 da Resolução CGSN nº 4, de 2007, ou seja, possuir débito com o Instituto Nacional do Seguro Social (INSS), ou com as Fazendas Públicas Federal, Estadual ou Municipal, cuja exigibilidade não esteja suspensa. 10.3. QUAIS OS PRAZOS PARA AS MICROEMPRESAS (ME) E AS EMPRESAS DE PEQUENO PORTE (EPP) COMUNICAREM À SECRETARIA DA RECEITA FEDERAL (RFB) A SUA EXCLUSÃO OBRIGATÓRIA DO SIMPLES NACIONAL? 109 A exclusão obrigatória do Simples Nacional deverá ser comunicada à RFB, por meio do Portal do Simples Nacional na internet: a. a qualquer tempo, na hipótese de exclusão por opção da ME ou da EPP; b. até o último dia útil do mês de janeiro do ano-calendário subseqüente àquele em que se deu o excesso de receita bruta, na hipótese do inciso I do art. 12 da Resolução CGSN nº 4, de 2007 (ou seja, ter auferido, no ano-calendário imediatamente anterior, receita bruta superior a R$ 2.400.000,00); c. até o último dia útil do mês de janeiro do ano-calendário subseqüente ao do início de atividades, na hipótese do § 1º do art. 3º da Resolução CGSN nº 4, de 2007 (ou seja, ter ultrapassado o limite proporcional de EPP no ano de início de atividade); d. até o último dia útil do mês subseqüente ao da ocorrência das situações de vedação, nas hipóteses previstas nos incisos II a XV e XVII a XXV do art. 12 da Resolução CGSN nº 4, de 2007 ; e. até o último dia útil do mês subseqüente ao da ocorrência da situação de vedação, na hipótese prevista no inciso XVI do art. 12 da Resolução CGSN nº 4, de 2007 (ou seja, possuir débito com o INSS, ou com as Fazendas Públicas Federal, Estadual ou Municipal, cuja exigibilidade não esteja suspensa). Notas: 1. Na hipótese de o Estado adotar sublimite, caso a receita bruta auferida durante o ano- calendário de início de atividades ultrapasse o sublimite proporcional (R$ 100.000,00 ou R$ 150.000,00, conforme o caso, multiplicados pelo número de meses compreendido entre o início de atividade e o final do respectivo ano-calendário, consideradas as frações de meses como um mês inteiro), o estabelecimento da ME ou EPP neles localizado estará impedido de recolher o ICMS e o ISS na forma do Simples Nacional; 2. No caso de as ME e as EPP incorrerem na hipótese descrita no item 1, deverão comunicar tal fato à RFB, por meio do Portal do Simples Nacional na internet, até o último dia útil do mês de janeiro do ano-calendário subseqüente ao do início de atividade. 10.4. QUEM TEM COMPETÊNCIA PARA EXCLUIR DE OFÍCIO AS MICROEMPRESAS (ME) E AS EMPRESAS DE PEQUENO PORTE (EPP) DO SIMPLES NACIONAL? A competência para excluir de ofício ME ou EPP do Simples Nacional é da RFB e das Secretarias de Fazenda ou de Finanças do Estado ou do Distrito Federal, segundo a localização do estabeleciment o, e, tratando-se de prestação de serviços incluídos na competência tributária municipal, a competência será também do respectivo Município. 10.5. QUAIS AS SITUAÇÕES QUE PERMITEM A EXCLUSÃO DE OFÍCIO DAS MICROEMPRESAS (ME) E DAS EMPRESAS DE PEQUENO PORTE (EPP) DO SIMPLES NACIONAL? A exclusão de ofício da ME ou da EPP optante pelo Simples Nacional dar-s e-á quando: a. verificada a falta de comunicação de exclusão obrigatória; b. for oferecido embaraço à fiscalização, caracterizado pela negativa não justificada de exibição de livros e documentos a que estiverem obrigadas, bem como pelo não fornecimento de informações sobre bens, movimentação financeira, negócio ou atividade que estiverem intimadas a apresentar, e nas demais hipóteses que autorizam a requisição de auxílio da força pública; 110 c. for oferecida resistência à fiscalização, caracterizada pela negativa de acesso ao estabelecimento, ao domicílio fiscal ou a qualquer outro local onde desenvolvam suas atividades ou se encontrem bens de sua propriedade; d. a sua constituição ocorrer por interpostas pessoas; e. tiver sido constatada prática reiterada de infração ao disposto na Lei Complementar nº 123, de 14.12.2006; f. a ME ou a EPP for declarada inapta, na forma da Lei nº 9.430, de 1996, e alterações posteriores; g. comercializar mercadorias objeto de contrabando ou descaminho; h. houver falta de escrituração do livro-caixa ou não permitir a identificação da movimentação financeira, inclusive bancária; i. for constatado que durante o ano-calendário o valor das despesas pagas supera em 20% (vinte por cento) o valor de ingressos de recursos no mesmo período, excluído o ano de início de atividade; j. for constatado que durante o ano-calendário o valor das aquisições de mercadorias para comercialização ou industrialização, ressalvadas hipóteses justificadas de aumento de estoque, for superior a 80% (oitenta por cento) dos ingressos de recursos no mesmo período, excluído o ano de início de atividade; k. for constatado, quando do ingresso no Regime do Simples Nacional, que a ME ou a EPP incorria em alguma das hipóteses de vedação previstas no art. 12 da Resolução CGSN nº 4, de 2007 ; l. for constatada declaração inverídica prestada nas hipóteses do § 2º do art. 7º e do § 3º do art. 9o da Resolução CGSN no 4, de 2007 . 10.6. QUAIS OS EFEITOS DA EXCLUSÃO DO SIMPLES NACIONAL? A exclusão das ME e das EPP do Simples Nacional produzirá efeitos: a. a partir de 1º de janeiro do ano-calendário subseqüente, na hipótese de exclusão por opção, a menos que a exclusão seja efetuada durante o mês de janeiro, hipótese em que os efeitos da exclusão dão-se a partir de 1º de janeiro desse mesmo ano-calendário; b. a partir de 1º de janeiro do ano-calendário subseqüente ao do que tiver ocorrido o excesso, na hipótese do inciso I do art. 12 da Resolução CGSN nº 4, de 2007 (ou seja, ter auferido, no anocalendário imediatamente anterior, receita bruta superior a R$ 2.400.000,00); c. retroativamente ao início de suas atividades, na hipótese do § 1º do art. 3º da Resolução CGSN nº 4, de 2007 (ou seja, tiver ultrapassado o limite proporcional de EPP no ano de início de atividade), exceto no caso de a ME ou a EPP no ano de início de atividade não ultrapassar em mais de 20% (vinte por cento) o limite proporcional de que trata o § 1º do art. 3º da Resolução CGSN nº 4, de 2007 (nesse caso, os efeitos da exclusão dar-se-ão a partir de 1º de janeiro do ano-calendário subseqüente); d. a partir do mês seguinte ao da ocorrência da situação impeditiva, nas hipóteses de vedação previstas nos incisos II a XV e XVII a XXV do art. 12 da Resolução CGSN nº 4, de 2007 ; e. a partir do ano-calendário subseqüente ao da ciência da exclusão, na hipótese de vedação prevista no inciso XVI do art. 12 da Resolução CGSN nº 4, de 2007 (ou seja, possuir débito com o 111 INSS, ou com as Fazendas Públicas Federal, Estadual ou Municipal, cuja exigibilidade não esteja suspensa); f. a partir do próprio mês em que incorridas as situações previstas nos incisos II a X do art. 5º da Resolução CGSN nº 15, de 2007 ; g. a partir da data dos efeitos da opção pelo Simples Nacional, nas hipóteses previstas nos incisos XI e XII do art. 5º da Resolução CGSN nº 15, de 2007 ; Notas: 1. Na hipótese prevista no item “a”, excepcionalmente no ano-calendário de 2007, o pedido de exclusão efetuado até 31/08/2007 produzirá efeitos desde 01/07/2007. 2. Na hipótese prevista no item “e”, será permitida a permanência da ME e da EPP como optante pelo Simples Nacional mediante a comprovação da regularização do débito no prazo de até 30 (trinta) dias contado a partir da ciência da exclusão. 3. A ME ou a EPP excluída do Simples Nacional sujeitar-s e-á, a partir do período em que se processarem os efeitos da exclusão, às normas de tributação aplicáveis às demais pessoas jurídicas. 10.7. EMPRESA DE PEQUENO PORTE (EPP), ESTABELECIDA EM ESTADO QUE ADOTA SUBLIMTE, QUE AUFERIR RECEITA BRUTA NO ANO-CALENDÁRIO SUPERIOR A ESSE SUBLIMITE SERÁ EXCLUÍDA DO SIMPLES NACIONAL? Não, a menos que também ultrapasse o limite de receita bruta de R$ 2.400.000,00 ou incorra em alguma das demais hipóteses de vedação do Simples Nacional. Ressalte-se que o excesso de receita bruta em relação a sublimite adotado pelos Estados, Distrito Federal e Municípios, não implica a exclusão do Simples Nacional, mas impede o recolhimento dos tributos estaduais e municipais nesse regime, limitando-se esse impedimento aos estabelecimentos localizados nesses entes federativos. Notas: 1. Na hipótese de o Estado adotar sublimite caso a receita bruta auferida durante o ano- calendário de início de atividade ultrapassar o limite de R$ 100.000,00 (cem mil reais) ou R$ 150.000,00 (cento e cinqüenta mil reais), respectivamente, multiplicados pelo número de meses compreendido entre o início da atividade e o final do respectivo ano-calendário, consideradas as frações de meses como um mês inteiro, o estabelecimento da ME ou EPP neles localizado estará impedido de recolher o ICMS e o ISS na forma do Simples Nacional, com efeitos retroativos ao início de suas atividades, ressalvado o disposto no item 2. 2. O impedimento a que se refere o item 1 não retroagirá ao início das atividades se o excesso verificado em relação à receita bruta não for superior a 20% (vinte por cento) dos respectivos sublimites referidos, hipóteses em que os efeitos do impedimento dar-se-ão tão-somente a partir do ano-calendário subseqüente. 3. A ME ou a EPP que ingressar no Simples Nacional estando impedida de recolher o ICMS e o ISS na forma desse regime, em função da adoção de sublimite por ente federativo, e mesmo assim o fizer, o estabelecimento localizado na jurisdição desse ente ficará sujeito ao pagamento da totalidade ou diferença desses impostos, devidos de conformidade com as normas gerais de incidência, retroativamente à data dos efeitos de sua opção. 112 CÓDIGOS PREVISTOS NA CNAE IMPEDITIVOS AO SIMPLES NACIONAL Subclasse CNAE 2.0 0162-8/01 0230-6/00 0910-6/00 1111-9/01 1111-9/02 1112-7/00 1113-5/01 1113-5/02 1122-4/01 1220-4/01 1220-4/02 1220-4/03 2092-4/01 Serviço de inseminação artificial em animais Atividades de apoio à produção florestal Atividades de apoio à extração de petróleo e gás natural Fabricação de aguardente de cana-de-açúcar Fabricação de outras aguardentes e bebidas destiladas Fabricação de vinho Fabricação de malte, inclusive malte uísque Fabricação de cervejas e chopes Fabricação de refrigerantes Fabricação de cigarros Fabricação de cigarrilhas e charutos Fabricação de filtros para cigarros Fabricação de pólvoras, explosivos e detonantes 2550-1/01 Fabricação de equipamento bélico pesado, exceto veículos militares de combate 2550-1/02 Fabricação de armas de fogo e munições 2910-7/01 3250-7/06 Fabricação de automóveis, camionetas e utilitários Serviços de prótese dentária Manutenção e reparação de tanques, reservatórios metálicos e caldeiras, exceto para veículos Manutenção e reparação de equipamentos transmissores de comunicação Manutenção e reparação de aparelhos e instrumentos de medida, teste e controle Manutenção e reparação de aparelhos eletromédicos e eletroterapêuticos e equipamentos de irradiação Manutenção e reparação de equipamentos e instrumentos ópticos Manutenção e reparação de geradores, transformadores e motores elétricos 3311-2/00 3312-1/01 3312-1/02 3312-1/03 3312-1/04 3313-9/01 3313-9/02 3313-9/99 3314-7/01 3314-7/02 3314-7/03 3314-7/04 3314-7/05 3314-7/06 3314-7/08 3314-7/10 3314-7/13 3314-7/14 Denominação Manutenção e reparação de baterias e acumuladores elétricos, exceto para veículos Manutenção e reparação de máquinas, aparelhos e materiais elétricos não especificados anteriormente Manutenção e reparação de máquinas motrizes não-elétricas Manutenção e reparação de equipamentos hidráulicos e pneumáticos, exceto válvulas Manutenção e reparação de válvulas industriais Manutenção e reparação de compressores Manutenção e reparação de equipamentos de transmissão para fins industriais Manutenção e reparação de máquinas, aparelhos e equipamentos para instalações térmicas Manutenção e reparação de máquinas, equipamentos e aparelhos para transporte e elevação de cargas Manutenção e reparação de máquinas e equipamentos para uso geral não especificados anteriormente Manutenção e reparação de máquinas-ferramenta Manutenção e reparação de máquinas e equipamentos para a prospecção e extração de petróleo 3314-7/15 Manutenção e reparação de máquinas e equipamentos para uso na extração mineral, exceto na extração de petróleo 3314-7/17 Manutenção e reparação de máquinas e equipamentos de terraplenagem, pavimentação e construção, exceto tratores 3314-7/18 Manutenção e reparação de máquinas para a indústria metalúrgica, exceto máquinasferramenta 3314-7/19 Manutenção e reparação de máquinas e equipamentos para as indústrias de alimentos, bebidas e fumo 113 3314-7/20 3314-7/21 3314-7/22 3314-7/99 Manutenção e reparação de máquinas e equipamentos para a indústria têxtil, do vestuário, do couro e calçados Manutenção e reparação de máquinas e aparelhos para a indústria de celulose, papel e papelão e artefatos Manutenção e reparação de máquinas e aparelhos para a indústria do plástico Manutenção e reparação de outras máquinas e equipamentos para usos industriais não especificados anteriormente 3319-8/00 Manutenção e reparação de equipamentos e produtos não especificados anteriormente 3321-0/00 3329-5/99 3511-5/00 3512-3/00 3513-1/00 3514-0/00 3600-6/01 3701-1/00 3821-1/00 3822-0/00 3900-5/00 4110-7/00 4221-9/03 4221-9/05 4329-1/02 Instalação de máquinas e equipamentos industriais Instalação de outros equipamentos não especificados anteriormente Geração de energia elétrica Transmissão de energia elétrica Comércio atacadista de energia elétrica Distribuição de energia elétrica Captação, tratamento e distribuição de água Gestão de redes de esgoto Tratamento e disposição de resíduos não-perigosos Tratamento e disposição de resíduos perigosos Descontaminação e outros serviços de gestão de resíduos Incorporação de empreendimentos imobiliários Manutenção de redes de distribuição de energia elétrica Manutenção de estações e redes de telecomunicações Instalação de equipamentos para orientação à navegação marítima, fluvial e lacustre Instalação, manutenção e reparação de elevadores, escadas e esteiras rolantes, exceto de fabricação própria 4329-1/03 4399-1/01 4512-9/01 4530-7/06 4542-1/01 4611-7/00 4612-5/00 4613-3/00 4614-1/00 4615-0/00 4616-8/00 4617-6/00 Administração de obras Representantes comerciais e agentes do comércio de veículos automotores Representantes comerciais e agentes do comércio de peças e acessórios novos e usados para veículos automotores Representantes comerciais e agentes do comércio de motocicletas e motonetas, peças e acessórios Representantes comerciais e agentes do comércio de matérias-primas agrícolas e animais vivos Representantes comerciais e agentes do comércio de combustíveis, minerais, produtos siderúrgicos e químicos Representantes comerciais e agentes do comércio de madeira, material de construção e ferragens Representantes comerciais e agentes do comércio de máquinas, equipamentos, embarcações e aeronaves Representantes comerciais e agentes do comércio de eletrodomésticos, móveis e artigos de uso doméstico Representantes comerciais e agentes do comércio de têxteis, vestuário, calçados e artigos de viagem Representantes comerciais e agentes do comércio de produtos alimentícios, bebidas e fumo 4618-4/01 Representantes comerciais e agentes do comércio de medicamentos, cosméticos e produtos de perfumaria 4618-4/02 Representantes comerciais e agentes do comércio de instrumentos e materiais odontomédico-hospitalares 4618-4/03 Representantes comerciais e agentes do comércio de jornais, revistas e outras publicações 4618-4/99 4619-2/00 4635-4/02 Outros representantes comerciais e agentes do comércio especializado em produtos não especificados anteriormente Representantes comerciais e agentes do comércio de mercadorias em geral não especializado Comércio atacadista de cerveja, chope e refrigerante 114 4636-2/02 4912-4/01 4921-3/02 4922-1/01 4922-1/02 4929-9/02 5011-4/02 5091-2/02 5231-1/01 5231-1/02 5232-0/00 5240-1/01 5250-8/01 5250-8/02 5250-8/03 5250-8/04 5250-8/05 5310-5/01 5912-0/01 6110-8/01 6110-8/02 6110-8/03 6110-8/99 6120-5/01 6120-5/02 6120-5/99 6130-2/00 6141-8/00 6142-6/00 6143-4/00 6190-6/01 6190-6/02 6190-6/99 6410-7/00 6421-2/00 6422-1/00 6423-9/00 6424-7/01 6424-7/02 6424-7/03 6424-7/04 6431-0/00 6432-8/00 6433-6/00 6434-4/00 6435-2/01 6435-2/02 6435-2/03 6436-1/00 6437-9/00 6440-9/00 Comércio atacadista de cigarros, cigarrilhas e charutos Transporte ferroviário de passageiros intermunicipal e interestadual Transporte rodoviário coletivo de passageiros, com itinerário fixo, intermunicipal em região metropolitana Transporte rodoviário coletivo de passageiros, com itinerário fixo, intermunicipal, exceto em região metropolitana Transporte rodoviário coletivo de passageiros, com itinerário fixo, interestadual Transporte rodoviário coletivo de passageiros, sob regime de fretamento, intermunicipal, interestadual e internacional Transporte marítimo de cabotagem - passageiros Transporte por navegação de travessia, intermunicipal Administração da infra-estrutura portuária Operações de terminais Atividades de agenciamento marítimo Operação dos aeroportos e campos de aterrissagem Comissaria de despachos Atividades de despachantes aduaneiros Agenciamento de cargas, exceto para o transporte marítimo Organização logística do transporte de carga Operador de transporte multimodal - OTM Atividades do Correio Nacional Serviços de dublagem Serviços de telefonia fixa comutada - STFC Serviços de redes de transporte de telecomunicações - SRTT Serviços de comunicação multimídia - SCM Serviços de telecomunicações por fio não especificados anteriormente Telefonia móvel celular Serviço móvel especializado - SME Serviços de telecomunicações sem fio não especificados anteriormente Telecomunicações por satélite Operadoras de televisão por assinatura por cabo Operadoras de televisão por assinatura por microondas Operadoras de televisão por assinatura por satélite Provedores de acesso às redes de comunicações Provedores de voz sobre protocolo internet - VOIP Outras atividades de telecomunicações não especificadas anteriormente Banco Central Bancos comerciais Bancos múltiplos, com carteira comercial Caixas econômicas Bancos cooperativos Cooperativas centrais de crédito Cooperativas de crédito mútuo Cooperativas de crédito rural Bancos múltiplos, sem carteira comercial Bancos de investimento Bancos de desenvolvimento Agências de fomento Sociedades de crédito imobiliário Associações de poupança e empréstimo Companhias hipotecárias Sociedades de crédito, financiamento e investimento - financeiras Sociedades de crédito ao microempreendedor Arrendamento mercantil 115 6450-6/00 6461-1/00 6462-0/00 6463-8/00 6470-1/01 6470-1/02 6470-1/03 6491-3/00 6492-1/00 6499-9/01 6499-9/02 6499-9/03 6499-9/04 6499-9/05 6499-9/99 6511-1/01 6511-1/02 6512-0/00 6520-1/00 6530-8/00 6541-3/00 6542-1/00 6611-8/01 6611-8/02 6611-8/03 6611-8/04 6612-6/01 6612-6/02 6612-6/03 6612-6/04 6612-6/05 6613-4/00 6619-3/01 6619-3/03 6619-3/05 6619-3/99 6621-5/01 6621-5/02 6622-3/00 6629-1/00 6630-4/00 6821-8/01 6821-8/02 6911-7/01 6911-7/02 6911-7/03 6912-5/00 6920-6/02 7020-4/00 7111-1/00 7112-0/00 7119-7/01 7119-7/02 Sociedades de capitalização Holdings de instituições financeiras Holdings de instituições não-financeiras Outras sociedades de participação, exceto holdings Fundos de investimento, exceto previdenciários e imobiliários Fundos de investimento previdenciários Fundos de investimento imobiliários Sociedades de fomento mercantil - factoring Securitização de créditos Clubes de investimento Sociedades de investimento Fundo garantidor de crédito Caixas de financiamento de corporações Concessão de crédito pelas OSCIP Outras atividades de serviços fi nanceiros não especificadas anteriormente Seguros de vida Planos de auxílio-funeral Seguros não-vida Seguros-saúde Resseguros Previdência complementar fechada Previdência complementar aberta Bolsa de valores Bolsa de mercadorias Bolsa de mercadorias e futuros Administração de mercados de balcão organizados Corretoras de títulos e valores mobiliários Distribuidoras de títulos e valores mobiliários Corretoras de câmbio Corretoras de contratos de mercadorias Agentes de investimentos em aplicações financeiras Administração de cartões de crédito Serviços de liquidação e custódia Representações de bancos estrangeiros Operadoras de cartões de débito Outras atividades auxiliares dos serviços financeiros não especificadas anteriormente Peritos e avaliadores de seguros Auditoria e consultoria atuarial Corretores e agentes de seguros, de planos de previdência complementar e de saúde Atividades auxiliares dos seguros, da previdência complementar e dos planos de saúde não especificadas anteriormente Atividades de administração de fundos por contrato ou comissão Corretagem na compra e venda e avaliação de imóveis Corretagem no aluguel de imóveis Serviços advocatícios Atividades auxiliares da justiça Agente de propriedade industrial Cartórios Atividades de consultoria e auditoria contábil e tributária Atividades de consultoria em gestão empresarial, exceto consultoria técnica específica Serviços de arquitetura Serviços de engenharia Serviços de cartografia, topografia e geodésia Atividades de estudos geológicos 116 7119-7/03 7119-7/04 7119-7/99 7120-1/00 7210-0/00 Serviços de desenho técnico relacionados à arquitetura e engenharia Serviços de perícia técnica relacionados à segurança do trabalho Atividades técnicas relacionadas à engenharia e arquitetura não especificadas anteriormente Testes e análises técnicas Pesquisa e desenvolvimento experimental em ciências físicas e naturais 7220-7/00 7311-4/00 7319-0/01 7319-0/04 7320-3/00 7410-2/01 7410-2/02 7490-1/01 7490-1/03 Pesquisa e desenvolvimento experimental em ciências sociais e humanas Agências de publicidade Criação de estandes para feiras e exposições Consultoria em publicidade Pesquisas de mercado e de opinião pública Design Decoração de interiores Serviços de tradução, interpretação e similares Serviços de agronomia e de consultoria às atividades agrícolas e pecuárias Atividades de intermediação e agenciamento de serviços e negócios em geral, exceto imobiliários 7490-1/04 7490-1/05 Agenciamento de profissionais para atividades esportivas, culturais e artísticas 7490-1/99 7500-1/00 7740-3/00 7810-8/00 7820-5/00 7830-2/00 7912-1/00 8030-7/00 8112-5/00 8299-7/02 8299-7/04 8411-6/00 8412-4/00 8413-2/00 8421-3/00 8422-1/00 8423-0/00 8424-8/00 8425-6/00 8430-2/00 8520-1/00 8531-7/00 8532-5/00 8533-3/00 8541-4/00 8542-2/00 8550-3/01 8550-3/02 8599-6/02 8599-6/05 Outras atividades profissionais, científicas e técnicas não especificadas anteriormente Atividades veterinárias Gestão de ativos intangíveis não-financeiros Seleção e agenciamento de mão-de-obra Locação de mão-de-obra temporária Fornecimento e gestão de recursos humanos para terceiros Operadores turísticos Atividades de investigação particular Condomínios prediais Emissão de vales-alimentação, vales-transporte e similares Leiloeiros independentes Administração pública em geral Regulação das atividades de saúde, educação, serviços culturais e outros serviços sociais Regulação das atividades econômicas Relações exteriores Defesa Justiça Segurança e ordem pública Defesa Civil Seguridade social obrigatória Ensino médio Educação superior - graduação Educação superior - graduação e pós-graduação Educação superior - pós-graduação e extensão Educação profissional de nível técnico Educação profissional de nível tecnológico Administração de caixas escolares Atividades de apoio à educação, exceto caixas escolares Cursos de pilotagem Cursos preparatórios para concursos Atividades de atendimento hospitalar, exceto pronto-socorro e unidades para atendimento a urgências Atividades de atendimento em pronto-socorro e unidades hospitalares para atendimento a urgências UTI móvel Serviços móveis de atendimento a urgências, exceto por UTI móvel Serviços de remoção de pacientes, exceto os serviços móveis de atendimento a urgências 8610-1/01 8610-1/02 8621-6/01 8621-6/02 8622-4/00 117 8630-5/01 8630-5/02 8630-5/03 8630-5/04 8630-5/05 8630-5/06 8630-5/07 Atividade médica ambulatorial com recursos para realização de procedimentos cirúrgicos Atividade médica ambulatorial com recursos para realização de exames complementares Atividade médica ambulatorial restrita a consultas Atividade odontológica com recursos para realização de procedimentos cirúrgicos Atividade odontológica sem recursos para realização de procedimentos cirúrgicos Serviços de vacinação e imunização humana Atividades de reprodução humana assistida 8630-5/99 Atividades de atenção ambulatorial não especificadas anteriormente 8640-2/01 8640-2/02 8640-2/03 8640-2/04 8640-2/05 8640-2/06 Laboratórios de anatomia patológica e citológica Laboratórios clínicos Serviços de diálise e nefrologia Serviços de tomografia Serviços de diagnóstico por imagem com uso de radiação ionizante, exceto tomografia Serviços de ressonância magnética Serviços de diagnóstico por imagem sem uso de radiação ionizante, exceto ressonância magnética 8640-2/07 8640-2/08 8640-2/09 8640-2/10 8640-2/11 8640-2/12 8640-2/13 8640-2/14 8640-2/99 8650-0/01 8650-0/02 8650-0/03 8650-0/04 8650-0/05 8650-0/06 8650-0/07 8650-0/99 8660-7/00 8690-9/01 8690-9/02 8690-9/99 8711-5/01 8711-5/03 8711-5/04 8720-4/01 8720-4/99 8730-1/99 8800-6/00 9002-7/01 9002-7/02 9003-5/00 9101-5/00 9102-3/01 9102-3/02 9103-1/00 Serviços de diagnóstico por registro gráfico - ECG, EEG e outros exames análogos Serviços de diagnóstico por métodos ópticos - endoscopia e outros exames análogos Serviços de quimioterapia Serviços de radioterapia Serviços de hemoterapia Serviços de litotripsia Serviços de bancos de células e tecidos humanos Atividades de serviços de complementação diagnóstica e terapêutica não especificadas anteriormente Atividades de enfermagem Atividades de profissionais da nutrição Atividades de psicologia e psicanálise Atividades de fisioterapia Atividades de terapia ocupacional Atividades de fonoaudiologia Atividades de terapia de nutrição enteral e parenteral Atividades de profissionais da área de saúde não especificadas anteriormente Atividades de apoio à gestão de saúde Atividades de práticas integrativas e complementares em saúde humana Atividades de bancos de leite humano Outras atividades de atenção à saúde humana não especificadas anteriormente Clínicas e residências geriátricas Atividades de assistência a deficientes físicos, imunodeprimidos e convalescentes Centros de apoio a pacientes com câncer e com AIDS Atividades de centros de assistência psicossocial Atividades de assistência psicossocial e à saúde a portadores de distúrbios psíquicos, deficiência mental e dependência química não especificadas anteriormente Atividades de assistência social prestadas em residências coletivas e particulares não especificadas anteriormente Serviços de assistência social sem alojamento Atividades de artistas plásticos, jornalistas independentes e escritores Restauração de obras de arte Gestão de espaços para artes cênicas, espetáculos e outras atividades artísticas Atividades de bibliotecas e arquivos Atividades de museus e de exploração de lugares e prédios históricos e atrações similares Restauração e conservação de lugares e prédios históricos Atividades de jardins botânicos, zoológicos, parques nacionais, reservas ecológicas e áreas de proteção ambiental 118 9311-5/00 9319-1/01 9319-1/99 9411-1/00 9412-0/00 9420-1/00 9430-8/00 9491-0/00 9492-8/00 9493-6/00 9499-5/00 9512-6/00 9603-3/01 9609-2/01 9900-8/00 Gestão de instalações de esportes Produção e promoção de eventos esportivos Outras atividades esportivas não especificadas anteriormente Atividades de organizações associativas patronais e empresariais Atividades de organizações associativas profissionais Atividades de organizações sindicais Atividades de associações de defesa de direitos sociais Atividades de organizações religiosas Atividades de organizações políticas Atividades de organizações associativas ligadas à cultura e à arte Atividades associativas não especificadas anteriormente Reparação e manutenção de equipamentos de comunicação Gestão e manutenção de cemitérios Clínicas de estética e similares Organismos internacionais e outras instituições extraterritoriais 119 CÓDIGOS PREVISTOS NA CNAE QUE ABRANGEM CONCOMITANTEMENTE ATIVIDADE IMPEDITIVA E PERMITIDA AO SIMPLES NACIONAL Subclasse CNAE 2.0 Denominação 0990-4/01 Atividades de apoio à extração de minério de ferro 0990-4/02 Atividades de apoio à extração de minerais metálicos não-ferrosos 0990-4/03 Atividades de apoio à extração de minerais não-metálicos 1121-6/00 Fabricação de águas envasadas 1122-4/03 Fabricação de refrescos, xaropes e pós para refrescos, exceto refrescos de frutas 1122-4/99 Fabricação de outras bebidas não-alcoólicas não especificadas anteriormente 2539-0/00 Serviços de usinagem, solda, tratamento e revestimento em metais Fabricação de motores e turbinas, peças e acessórios, exceto para aviões e veículos 2811-9/00 rodoviários 2813-5/00 Fabricação de equipamentos hidráulicos e pneumáticos, peças e acessórios, exceto válvulas Fabricação de válvulas, registros e dispositivos semelhantes, peças e acessórios 2814-3/01 Fabricação de compressores para uso industrial, peças e acessórios 2814-3/02 Fabricação de compressores para uso não-industrial, peças e acessórios Fabricação de fornos industriais, aparelhos e equipamentos não-elétricos para instalações térmicas, peças e acessórios Fabricação de máquinas, equipamentos e aparelhos para transporte e elevação de pessoas, peças e acessórios Fabricação de máquinas, equipamentos e aparelhos para transporte e elevação de cargas, peças e acessórios Fabricação de máquinas e aparelhos de refrigeração e ventilação para uso industrial e comercial, peças e acessórios Fabricação de outras máquinas e equipamentos de uso geral não especificados anteriormente, peças e acessórios Fabricação de equipamentos para irrigação agrícola, peças e acessórios Fabricação de máquinas e equipamentos para a agricultura e pecuária, peças e acessórios, exceto para irrigação 2812-7/00 2821-6/01 2822-4/01 2822-4/02 2823-2/00 2829-1/99 2832-1/00 2833-0/00 2840-2/00 2851-8/00 2852-6/00 2853-4/00 2854-2/00 2861-5/00 2862-3/00 2863-1/00 2864-0/00 2865-8/00 2866-6/00 2869-1/00 3091-1/00 3520-4/02 Fabricação de máquinas -ferramenta, peças e acessórios Fabricação de máquinas e equipamentos para a prospecção e extração de petróleo, peças e acessórios Fabricação de outras máquinas e equipamentos para uso na extração mineral, peças e acessórios, exceto na extração de petróleo Fabricação de tratores, peças e acessórios, exceto agrícolas Fabricação de máquinas e equipamentos para terraplenagem, pavimentação e construção, peças e acessórios, exceto tratores Fabricação de máquinas para a indústria metalúrgica, peças e acessórios, exceto máquinas-ferramenta Fabricação de máquinas e equipamentos para as indústrias de alimentos, bebidas e fumo, peças e acessórios Fabricação de máquinas e equipamentos para a indústria têxtil, peças e acessórios Fabricação de máquinas e equipamentos para as indústrias do vestuário, do couro e de calçados, peças e acessórios Fabricação de máquinas e equipamentos para as indústrias de celulose, papel e papelão e artefatos, peças e acessórios Fabricação de máquinas e equipamentos para a indústria do plástico, peças e acessórios Fabricação de máquinas e equipamentos para uso industrial específico não especificados anteriormente, peças e acessórios Fabricação de motocicletas, peças e acessórios Distribuição de combustíveis gasosos por redes urbanas 120 4221-9/04 4635-4/01 4635-4/99 4912-4/02 4912-4/03 Construção de estações e redes de telecomunicações Comércio atacadista de água mineral Comércio atacadista de bebidas com atividade de fracionamento e acondicionamento associada Comércio atacadista de bebidas não especificadas anteriormente Transporte ferroviário de passageiros municipal e em região metropolitana Transporte metroviário 4929-9/99 Outros transportes rodoviários de passageiros não especificados anteriormente 5022-0/02 Transporte por navegação interior de passageiros em linhas regulares, intermunicipal, interestadual e internacional, exceto travessia 4635-4/03 5111-1/00 5112-9/01 5112-9/99 5229-0/01 6022-5/01 6022-5/02 6201-5/00 6202-3/00 6203-1/00 6204-0/00 6209-1/00 6311-9/00 6319-4/00 6810-2/01 6810-2/02 6822-6/00 7490-1/02 8299-7/99 Transporte aéreo de passageiros regular Serviço de táxi aéreo e locação de aeronaves com tripulação Outros serviços de transporte aéreo de passageiros não-regular Serviços de apoio ao transporte por táxi, inclusive centrais de chamada Programadoras Atividades relacionadas à televisão por assinatura, exceto programadoras Desenvolvimento de programas de computador sob encomenda Desenvolvimento e licenciamento de programas de computador customizáveis Desenvolvimento e licenciamento de programas de computador não-customizáveis Consultoria em tecnologia da informação Suporte técnico, manutenção e outros serviços em tecnologia da informação Tratamento de dados, provedores de serviços de aplicação e serviços de hospedagem na internet Portais, provedores de conteúdo e outros serviços de informação na internet Compra e Venda de Imóveis Próprios Aluguel de Imóveis Próprios Gestão e Administração da Propriedade Imobiliária Escafandria e mergulho Outras atividades de serviços prestados principalmente às empresas não especificadas anteriormente 121 PLANO DE CONTAS BÁSICO DAS MICRO E PEQUENAS EMPRESAS NBC T 19.13 – CFC Elenco de Contas Códigos 1 1.1 1.1.1 1.1.1.01 1.1.2 1.1.2.01 1.1.3 1.1.3.01 1.1.3.02 1.1.3.09 1.1.4 1.1.4.01 1.1.4.02 1.1.4.03 1.1.4.04 1.2 1.2.1 1.2.1.01 1.2.1.02 1.3 1.3.1 1.3.1.01 1.3.2 1.3.2.01 1.3.2.02 1.2.3.03 1.2.3.04 1.2.3.05 1.2.3.10 1.2.3.11 Nome das contas ATIVO ATIVO CIRCULANTE Caixa Caixa Geral Bancos C/Movimento Banco A Contas a Receber Clientes Outras Contas a Receber (-) Provisão para Créditos de Liquidação Duvidosa Estoque Mercadorias Produtos Acabados Insumos Outros REALIZÁVEL A LONGO PRAZO Contas a Receber Clientes Outras Contas PERMANENTE INVESTIMENTOS Participação em Cooperativas IMOBILIZADO Terrenos Construções e Benfeitorias Máquinas e Ferramentas Veículos Móveis (-) Depreciação Acumulada (-) Amortização Acumulada 2 2.1 2.1.1 2.1.1.01 2.1.1.02 2.1.1.03 2.1.2 2.1.2.01 2.1.2.02 2.1.3 2.1.3.01 2.2 2.2.1 2.2.1.01 PASSIVO CIRCULANTE Impostos e Contribuições a Recolher 2.3 2.3.1 2.3.2.01 2.3.2.02 2.3.2. 2.3.2.01 2.3.3 2.3.3.01 2.3.3.02 SIMPLES NACIONAL INSS FGTS Contas a Pagar Fornecedores Outras Contas Empréstimos Bancários Banco A – Operação X EXIGÍVEL A LONGO PRAZO Empréstimos Bancários Banco A – Operação X PATRIMÔNIO LÍQUIDO Capital Social Capital Social Subscrito Capital Social a Realizar Reservas Reservas de Capital Lucros/Prejuízos Acumulados Lucros/Prejuízos Acumulados de Exercícios Anteriores Lucros/Prejuízos do Exercício Atual 122 3 3.1 3.1.1 3.1.1.01 3.1.2 3.1.2.01 3.1.2.02 CUSTOS E DESPESAS Custos dos Produtos Vendidos Custos dos Materiais Custos dos Materiais Aplicados Custos da Mão-de-Obra Salários Encargos Sociais 3.2 3.2.1 3.2.1.01 Custo das Mercadorias Vendidas Custo das Mercadorias Custo das Mercadorias Vendidas 3.3 3.3.1 3.3.1.01 3.3.1.02 3.3.1.03 Custo dos Serviços Prestados Custo dos Serviços Materiais Aplicados Mão-de-Obra Encargos Sociais 3.4 3.4.1 3. 4.1. 01 3.4.1.02 3.4.1.03 Despesas Operacionais Despesas Gerais Mão-de-Obra Encargos Sociais Aluguéis 3.5 3.5.1 3.5.1.01 Despesas Não Operacionais Despesas Gerais Custos Alienação Imobilizado 4 4.1 4.1.1 4.1.1.01 4.1.1.02 4.1.1.03 4.1.2 4.1.2.01 4.1.2.02 4.2 4.2.1 4.3 4.3.1 4.3.1.01 RECEITAS Receita Líquida Receita Bruta de Vendas De Mercadorias De Produtos De Serviços Prestados Deduções da Receita Bruta Devoluções Serviços Cancelados Outras Receitas Operacionais Diversos Receitas Não Operacionais Diversos Receita de Alienação Imobilizado 123