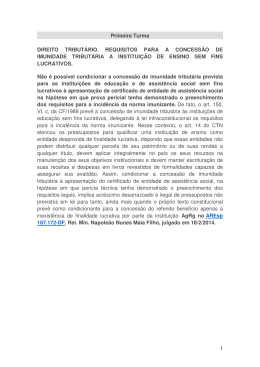

Acordo Brasil Santa Sé: Implicações Jurídicas e administrativas. Recife, 17 e 18 de março de 2015 • o Artigo 5º As pessoas jurídicas eclesiásticas, reconhecidas nos termos do Artigo 3º, que, além de fins religiosos, persigam fins de assistência e solidariedade social, desenvolverão a própria atividade e gozarão de todos os direitos, imunidades, isenções e benefícios atribuídos às entidades com fins de natureza semelhante previstos no ordenamento jurídico brasileiro, desde que observados os requisitos e obrigações exigidos pela legislação brasileira*. “Secretaria da Receita Federal do Brasil. Coordenação Geral de Tributação. Solução de Consulta nº 158 – Cosit. Assunto: Contribuições Sociais Previdenciárias. As pessoas jurídicas da Igreja Católica Romana que exerçam atividade social e educacional, sem finalidade lucrativa, receberão o mesmo tratamento e benefícios outorgados às entidades filantrópicas, inclusive no tocante aos requisitos e obrigações exigidos para fins de imunidade e isenção tributárias, desde que respeitados os requisitos legais. Dispositivos Legais: Constituição Federal, art. 195, § 7º; Lei nº 8.212, de 1991, arts. 22 e 23; Lei nº 12.101, de 2009; Decreto Legislativo nº 698, de 2009; Decreto nº 7.107, de 2010, art. 15, § 1º; Decreto nº 7.237, de 2010.” Ordem de Serviço INSS nº 210, de 26 de maio de 1999 (DOU de 28.06.99): “8.3.2 - Não serão consideradas como remuneração direta ou indireta, para os efeitos do inciso VII dos pressupostos básicos (Título II, Capítulos I ou II desta OS), os valores despendidos pelas entidades religiosas e instituições de ensino vocacional com ministro de confissão religiosa e o membro de instituto de vida consagrada e de congregação ou de ordem religiosa em face do seu mister religioso e/ou para sua subsistência em condições que independam da natureza e da quantidade de trabalho executado. 8.3.2.1 - São considerados, como gastos com subsistência, entre outros, os valores despendidos a título de alimentação, vestuário, hospedagem, transporte, assistência médica e odontológica, desde que o documento fiscal identifique perfeitamente a entidade e a operação realizada.” • 1º Conselho de Contribuintes - 1ª Câmara, no Processo nº 10882.002101/00-18, em decisão unânime de 21 de agosto de 2002 afirmou que “o pagamento regular de salários e outros benefícios aos diretores da entidade mantida, não configuram distribuição disfarçada de lucros”. • Merece destaque o seguinte trecho do referido Acórdão: “Cabe esclarecer que a própria Administração Tributária reconhece a possibilidade do pagamento de salários aos administradores – empregados, portanto, não existe qualquer irregularidade no fato de os dirigentes perceberem remuneração pela prestação de serviços à instituição. O professor Roque Antonio Carrazza manifesta-se no sentido de que ‘a ausência de intuito lucrativo exige que os recursos auferidos venham reinvestidos na própria instituição educacional. Não impede, porém, a remuneração justa de seus quadros’.” • o Artigo 15 Às pessoas jurídicas eclesiásticas, assim como ao patrimônio, renda e serviços relacionados com as suas finalidades essenciais, é reconhecida a garantia de imunidade tributária referente aos impostos, em conformidade com a Constituição brasileira. Parágrafo Único. Para fins tributários, as pessoas jurídicas da Igreja Católica que exerçam atividade social e educacional sem finalidade lucrativa receberão o mesmo tratamento e benefícios outorgados às entidades filantrópicas reconhecidas pelo ordenamento jurídico brasileiro, inclusive, em termos de requisitos e obrigações exigidos para fins de imunidade e isenção.* *Art. 150, inciso VI, alíneas ‘b’ e ‘c’ e §4º da Constituição Federal. “Agravo regimental no agravo de instrumento. Imunidade tributária da entidade beneficente de assistência social. Alegação de imprescindibilidade de o imóvel estar relacionado às finalidades essenciais da instituição. Interpretação teleológica das normas de imunidade tributária, de modo a maximizar o seu potencial de efetividade. 1. A jurisprudência do Supremo Tribunal Federal vem flexibilizando as regras atinentes à imunidade, de modo a estender o alcance axiológico dos dispositivos imunitórios, em homenagem aos intentos protetivos pretendidos pelo constituinte originário. 2. Esta Corte já reconhece a imunidade do IPTU para imóveis locados e lotes não edificados. Nesse esteio, cumpre reconhecer a imunidade ao caso em apreço, sobretudo em face do reconhecimento, pelo Tribunal de origem, do caráter assistencial da entidade. 3. Agravo regimental não provido. (STF - AI 746263 AgR, Relator Ministro Dias Toffoli, Primeira Turma, julgado em 18/12/2012, DJe-034 pub. 21-02-2013)” Obrigado! Hugo Sarubbi Cysneiros de Oliveira MBSC Advogados (61) 3022.8800 – Unidade DF

Baixar