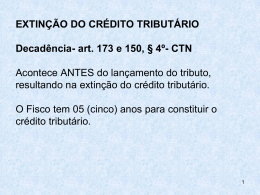

CENTRO DE ENSINO SUPERIOR DO AMAPÁ Curso: Direito – 8º DIV e 8º DIN Disciplina: Direito Financeiro e Tributário II Profª. Ilza Maria da Silva Facundes UNIDADE III – 3.1 - SUSPENSÃO DA EXIGIBILIDADE DO CRÉDITO TRIBUTÁRIO: 3.1.1 Moratória; 3.1.2 Depósito do montante integral; 3.1.3 Reclamações e recursos administrativos; 3.1.4 Concessão de medida liminar em mandado de segurança; 3.1.5 Concessão de medida liminar ou tutela antecipada em outras ações judiciais; 3.1.6. Parcelamento.3.2 EXTINÇÃO DO CRÉDITO TRIBUTÁRIO: 3.2.1 Pagamento; 3.2.1.1 Imputação do pagamento (art. 163 do CTN); 3.2.1.2 Pagamento indevido e restituição: 3.2.1.3 Formas de restituição do indébito tributário; 3.2.2 Compensação; 3.2.3 Transação; 3.2.4 Remissão; 3.2.5 Prescrição; 3.5.6 Decadência; 3.2.7 Conversão do depósito em renda; 3.2.8 Homologação do lançamento; 3.2.9 Consignação em pagamento; 3.2.10 Decisão administrativa irreformável; 3.2.11 Decisão judicial transitada em julgado e 3.2.12 Dação em pagamento em bens imóveis. 3.3 EXCLUSÃO DO CRÉDITO TRIBUTÁRIO: 3.3.1 Isenção; 3.3.1.1 formas de isenção; 3.3.1.2 Isenção e imunidades; 3.3.2 Anistia: 3.3.2.1 Da penalidade tributária; 3.3.2.2 Atos definidos como crimes ou contravenções. 3.1 – SUSPENSÃO DO CRÉDITO TRIBUTÁRIO Uma vez efetuado o lançamento e notificado o sujeito passivo, sem que se dê o pagamento, cabe à Fazenda Pública exigir judicialmente o seu crédito. Na hipótese de inadimplemento por parte do sujeito passivo, o Fisco pode encaminhar o seu crédito devidamente formalizado e, portanto, exigível, para inscrição em dívida ativa, de modo a produzir o título executivo extrajudicial que lhe dará exequibilidade: a certidão de dívida ativa Todavia, o CTN enumera, no seu art. 151, seis diferentes situações razoavelmente heterogêneas, que possuem em comum o fato de, uma vez ocorridas, impedirem a fazenda pública de iniciar atos de cobrança do crédito tributário. O que se suspende é o dever de cumprir a obrigação tributária, ficando, portanto, o sujeito ativo impedido de exercitar atos de cobrança. Art. 151. Suspendem a exigibilidade do crédito tributário: (MO-DE-RE-CO-CO-PA) I - moratória; II - o depósito do seu montante integral; III - as reclamações e os recursos, nos termos das leis reguladoras do processo tributário administrativo; IV - a concessão de medida liminar em mandado de segurança. V – a concessão de medida liminar ou de tutela antecipada, em outras espécies de ação judicial; VI – o parcelamento. Parágrafo único. O disposto neste artigo não dispensa o cumprimento das obrigações assessórios dependentes da obrigação principal cujo crédito seja suspenso, ou dela conseqüentes. As hipóteses formam um rol exaustivo, pois, conforme afirma o art. 141 do CTN, o crédito tributário regularmente constituído somente tem sua exigibilidade suspensa nos casos previstos no próprio Código (o texto legal fala nos casos previstos nesta Lei). A taxatividade da lista é reforçada pelo art. 111, I, do CTN, que determina a interpretação literal da legislação que disponha sobre suspensão do crédito tributário. O advento de uma das causas enumeradas no art. 151 (MO-DE-RE-CO-CO-PA), e enquanto dure, acarreta a suspensão do crédito e as seguintes conseqüências: a) bloqueia o ajuizamento da execução fiscal; b) suspende a contagem do prazo prescricional para o ajuizamento da ação fiscal se ela já tiver tido início (efeito suspensivo), ou impede a iniciação da contagem (efeito impeditivo); c) não importa em dispensa do cumprimento de obrigação acessória, como preceitua o parágrafo único do mesmo artigo. A suspensão da exigibilidade do crédito tributário não afeta a obrigação tributária que lhe deu origem, conforme preceitua art. 140 do CTN. Art. 140. As circunstâncias que modificam o crédito tributário, sua extensão ou seus efeitos, ou as garantias ou os privilégios a ele atribuídos, ou que excluem sua exigibilidade não afetam a obrigação tributária que lhe deu origem. A jurisprudência tem admitido a realização do lançamento pela administração mesmo que esteja presente uma causa suspensiva da exigibilidade do crédito tributário. Assim, o que se impede é que a fazenda execute atos de cobrança do crédito enquanto sua exigibilidade encontra-se suspensa, mas ela não fica impedida de proceder ao lançamento, uma vez que ele é indispensável para evitar a ocorrência da decadência, forma de extinção do crédito tributário prevista no art. 156, V, do CTN. EXEMPLO: concessão de uma liminar em mandado de segurança mesmo antes da constituição do crédito tributário. Nesse caso, a jurisprudência tem afirmado que a autoridade fiscal não fica impedida de realizar o lançamento, pois o que a liminar suspende é a exigibilidade do crédito e não a possibilidade de constituí-lo. Assim, o crédito pode (e deve) ser constituído, mas sem estipulação de prazo para pagamento e sem imposição de penalidade, devendo-se apor, ao final do documento que instrumentaliza o lançamento, a expressão ―suspenso por medida judicial‖. Prévia Advento de causa “suspensiva” Não impede a marcha do procedimento de lançamento, mas impede a cobrança do respectivo crédito (impede a exigibilidade). Impedem a propositura de execução fiscal Conforme se percebe na ilustração, emjá realizado ambos (suspende os casosa não é possível à Lançamento Posterior Administração Tributária propor as medidas judiciais tendentes ao recebimento coativo do exigibilidade) crédito (execução fiscal). A diferenciação terminológica entre o efeito do advento prévio das hipóteses ―suspensivas‖ (impedir a exigibilidade) e o do advento posterior de tais hipóteses (suspender a exigibilidade) é justificada pelo fato que somente se pode suspender o que já estava em andamento, o que, em se tratando de exigibilidade de crédito tributário, somente se verifica nos casos em que já havia lançamento definitivo. Em concursos públicos, a diferenciação somente deve ser feita se a banca examinadora claramente tentar distinguir as duas situações. É regra, contudo, que 2 ambos os casos sejam tratados como causas de suspensão da exigibilidade do crédito tributário, porque o CTN não registra qualquer distinção formal das hipóteses. Dentre as hipóteses ―suspensivas‖ previstas no art. 151 do CTN, as constantes dos incisos III e VI somente se verificam após a realização do lançamento, uma vez que não há como parcelar crédito tributário não-constituído nem como impugnar lançamento não– realizado. O raciocínio não se aplica a hipótese do inciso I, pois a redação do art. 154 do CTN, possibilita que a lei excepcionalmente conceda moratória de crédito cujo lançamento não tenha sido iniciado. Em todas as hipóteses de suspensão da exigibilidade do crédito tributário previstas no art. 151, não há dispensa legal do cumprimento das respectivas obrigações tributárias acessórias. Assim, embora o crédito não seja exigível por um período de tempo, as obrigações acessórias a ele relativas devem ser cumpridas normalmente pelo sujeito passivo. EXEMPLO: a legislação do Imposto de Renda da Pessoa Jurídica prevê a obrigatoriedade de registrar contabilmente os depósitos judiciais de créditos tributários em discussão (despesa a ser efetivada ou não em exercício futuro). São seis as causas de suspensão, vamos então a elas: 3.1.1 Moratória (arts. 152 a 155 do CTN) O CTN não conceitua moratória. A doutrina define-a como prorrogação de prazo para pagamento de tributos, ou seja, dilação do prazo de vencimento do tributo, que pode-se dar tanto antes do decurso do prazo originalmente previsto como depois. A moratória, de acordo com o professor Cláudio Borba, consiste na dilatação de prazo concedida pelo credor ao devedor, de modo que a dívida vencida ou vincenda possa ter outra data de vencimento. A moratória tributária para ser concedia depende de lei. Ela pode ser geral ou individual e, neste caso, normalmente voltada para conceder um parcelamento de crédito tributário, conforme despacho da autoridade à vista dos requisitos legais. Pode também ser concedida em caráter nacional ou regional, abrangendo todo o território ou parte dele ou ainda ser circunscrita a categoria ou classe de sujeito passivo. O art. 152 disciplina detalhes importantes a respeito do benefício fiscal, ver esquema em sala de aula. Art. 152. A moratória somente pode ser concedida: I - em caráter geral: a) pela pessoa jurídica de direito público competente para instituir o tributo a que se refira; b) pela União, quanto a tributos de competência dos Estados, do Distrito Federal ou dos Municípios, quando simultaneamente concedida quanto aos tributos de competência federal e às obrigações de direito privado; II - em caráter individual, por despacho da autoridade administrativa, desde que autorizada por lei nas condições do inciso anterior. Parágrafo único. A lei concessiva de moratória pode circunscrever expressamente a sua aplicabilidade à determinada região do território da pessoa jurídica de direito público que a expedir, ou a determinada classe ou categoria de sujeitos passivos. 3 O art. 152 do CTN classifica a moratória em dois tipos distintos: a) moratória geral: aquela diretamente concedida pela lei, não sendo necessário, para sua fruição, reconhecimento por ato de autoridade administrativa. Ou seja, a lei objetivamente dilata o prazo para o pagamento do tributo, beneficiando a generalidade dos sujeitos passivos, sem necessidades da comprovação por parte destes de alguma característica pessoal especial. EXEMPLO: imagine-se o caso de a União, em face dos efeitos de uma crise, econômica, editar lei dilatando por um mês os prazos para pagamento da Contribuição para Financiamento da Seguridade Social – Cofins, beneficiando todos os sujeitos passivos de tributos. b) moratória individual: o CTN denomina moratória individual aquela concedida, em cada caso, por despacho da autoridade administrativa, desde que autorizada por lei. Ou seja, a lei restringe a abrangência do benefício às pessoas que preencham determinados requisitos, de forma que o gozo dependerá de requerimento formulado à Administração Tributária no qual se comprove o cumprimento dos pressupostos legais. EXEMPLO: suponha-se que a União tome conhecimento de que excepcionais temperaturas elevadas na Serra Gaúcha fizeram com que parte das videiras brotasse no inverno, sendo posteriormente dizimadas por uma friagem de primavera, gerando elevados prejuízos aos produtores de vinho. Como ajuda oficial em favor dos prejudicados, a União edita lei concedendo aos produtores de vinho cujas culturas estejam localizadas na Serra Gaúcha a dilação por seis meses do prazo para pagamento das obrigações tributárias federais. A hipotética lei certamente definiria os documentos hábeis para comprovar o domicílio e a atividade dos beneficiários, que, de posse de tais comprovantes, deveriam formular requerimento à autoridade administrativa, pleiteando o reconhecimento do favor fiscal. Na situação proposta, a providência federal teria fundamento tanto na autorização genérica do art. 152, II, do CTN, quanto na regra mais específica do seu parágrafo único. Segundo o já mencionado art. 152, a moratória pode ser concedida em caráter geral tanto pela pessoa jurídica de direito público competente para instituir o tributo a que se refira, quanto pela União, quanto a tributos de competência dos Estados, do DF ou dos Municípios, quando simultaneamente concedida quanto aos tributos de competência federal e às obrigações de direito privado. De acordo com a doutrina, no primeiro caso, tem-se a moratória autônoma, em que o ente competente para a instituição do tributo dilata-lhe legalmente o prazo. No segundo caso, tem-se a moratória heterônoma, em que a União concede moratória de tributo de competência alheia. Sobre esta hipótese há discussão doutrinária quanto a severas suspeitas de inconstitucionalidade. Entretanto, apesar de não constar expressamente do CTN, é da essência da moratória a concessão em virtude de excepcionais situações naturais, econômicas ou 4 sociais, que dificultem o normal adimplemento das obrigações tributárias (os exemplos anteriormente citados caminham nesta direção). Na situação específica da moratória heterônoma, o CTN exige que a dilação do prazo relativa aos tributos estaduais e municipais seja acompanhada de medidas idênticas para os tributos federais e até para as obrigações de direito privado (contratos, inclusive entre particulares). Há de se perguntar: o que poderia levar a União a editar lei tomando providência tão drástica, de efeitos tão severos sobre a economia nacional? Certamente, a resposta passa por uma situação bastante grave, o que leva ao entendimento de que, apesar de não prevista de maneira expressa pelo CTN, a necessidade da excepcional situação natural, econômica ou social, como fundamento de fato para a edição de lei concessiva de moratória está escrita em suas entrelinhas. Assim, situações extremas podem exigir providências severas, legitimando-as. Fazendo-se uma analogia, a previsão expressa da possibilidade de concessão de moratória em caráter individual (só para algumas pessoas) não é, em si mesma, agressiva à isonomia, mas seu uso pode vir a ser (se não fundamentada em parâmetros razoáveis). Da mesma forma, a possibilidade de a União conceder moratória heterônoma, não é inconstitucional em si mesma, mas seu uso pode vir a ser (se, por exemplo, configurar providência de natureza política agressiva à autonomia estadual ou municipal). Nessa linha, o uso legítimo da autorização é bastante difícil, não havendo notícia de que a União tenha feito ou ventilado fazê-lo. Não há, portanto, jurisprudência sobre a matéria, devendo-se presumir, em provas de concurso público, a constitucionalidade do dispositivo. 3.1.1.1 Requisitos para concessão da moratória Os arts. 153 e 154 disciplinam questões ligadas à concessão da moratória e têm textos praticamente autoexplicativos: Art. 153. A lei que conceda moratória em caráter geral ou autorize sua concessão em caráter individual especificará, sem prejuízo de outros requisitos: I.O prazo de duração do favor; II.As condições da concessão do favor em caráter individual; III.Sendo o caso: a) Os tributos a que se aplica; b) O número de prestações e seus vencimentos, dentro do prazo a que se refere o inciso I, podendo atribuir a fixação de uns e de outros à autoridade administrativa, para cada caso de concessão em caráter Individual. Art. 154. Salvo disposição de lei em contrário , a moratória somente abrange os créditos definitivamente constituídos à data da lei ou do despacho que a conceder, ou cujo lançamento já tenha sido iniciado àquela data por ato regularmente notificado ao sujeito passivo. 3.1.1.2 Moratória parcelada e parcelamento - diferenciação O art. 153 do CTN prevê os requisitos que podem ser estipulados na lei que conceder moratória em caráter geral ou autorizar a sua concessão em caráter individual. Entre os requisitos, deverão ser previstos, se for o caso, o número de prestações e seus vencimentos, dentro do prazo de duração do favor, podendo atribuir a 5 fixação de uns e de outros à autoridade administrativa, para cada caso de concessão em caráter individual (inciso III, alínea b). Durante muito tempo, a previsão foi entendida como fundamento legal para a existência, no ordenamento jurídico-tributário, do instituto do parcelamento. Era comum na doutrina a lição de que parcelamento seria na realidade, uma dilação de prazo, com autorização para adimplemento em prestações, ou simplesmente, uma ―moratória parcelada‖. Ocorre que a LC 104/01 incluiu expressamente o parcelamento como uma das causas de suspensão da exigibilidade do crédito tributário. Alguns autores entendem que a inclusão apenas ratifica o entendimento de que o parcelamento seria apenas uma espécie de moratória. O raciocínio, contudo, agride a uma regra fundamental da ciência da interpretação jurídica, conforme se passa a demonstrar. É princípio basilar de hermenêutica jurídica que a lei não contém palavras inúteis ou desnecessárias. A redundância é contrária à técnica legislativa e não pode ser presumida. Na esteira do princípio, não se pode presumir que a Lei Complementar 104/2001 incluiu no código Tributário Nacional o que dele já fazia parte. Ora, o art. 151 do CTN traz as exaustivas hipóteses de suspensão da exigibilidade do crédito tributário. Em seu inciso I, aparece a moratória. A lei complementar incluiu na lista o inciso IV, prevendo o parcelamento, mas sem revogar o dispositivo que prevê a ―moratória parcelada‖ (art. 153, III, b), que continua válido, vigente e juridicamente eficaz. Não há, portanto, que se confundir a moratória e o parcelamento do débito fiscal, pois, conforme se asseverou anteriormente, a moratória é medida excepcional, que somente deve ter lugar em casos de situações naturais, econômicas ou sociais que dificultem o normal adimplemento das obrigações tributárias. Já o parcelamento é corriqueira medida de política fiscal, que visa a recuperar créditos e a permitir que contribuintes inadimplentes voltem à situação de regularidade, podendo gozar dos benefícios decorrentes de tal status. Há de se ressaltar, contudo, que a diferenciação entre institutos jurídicos só tem importância prática se resultar na submissão dos mesmos a regimes jurídicos diferenciados. Vale dizer: não haveria utilidade na diferenciação entre a ―moratória parcelada‖ e o parcelamento se as mesmas regras fossem aplicadas para os dois institutos. JURISPRUDÊNCIA Moratória x parcelamento. ‗ICMS – ÁRCELAMENTO E MORATÓRIA – DIFERENCIAÇÃO – LEI ESTADUL DE SÃO PAULO Nº 6374/89, ART. 100 – OFENSA AO ART. 97, VI, DO CTN, I – O parcelamento do débito tributário é admitido como uma dilatação do prazo de pagamento de dívida vencida. Não que isto significar que seja uma moratória, que prorroga, ou adia o vencimento da dívida, no parcelamento, incluem-se os encargos, enquanto na moratória não se cuida deles, exatamente porque não ocorre o vencimento. (STJ, 2ª T., REsp 259.985/SP, Min. Nancy Andrighi, ago/00) 3.1.1.3 Créditos abrangidos pela moratória 6 Segundo o art. 154 do CTN, salvo disposição de lei em contrário, a moratória somente abrange os créditos definitivamente constituídos à data da lei ou do despacho que a conceder, ou cujo lançamento já tenha sido iniciado àquela data por ato regularmente notificado ao sujeito passivo. Adota-se como regra a extensão do benefício somente para os créditos lançados ou em fase de lançamento, o que é razoável, pois a moratória é causa de suspensão do crédito, e não havendo lançamento não há crédito. Entretanto, é expressamente prevista a possibilidade de disposição legal em contrário, o que pode ser justificável e absolutamente necessário. EXEMPLO: se uma praga agrícola atacou determinada região e o Estado quer dar fôlego para os produtores rurais a fim de que estes se recuperem, pode conceder moratória mesmo dos tributos que ainda não foram lançados. Relembre-se que, nesse caso, não se impede que a autoridade fiscal promova o lançamento, mas tão-somente que exija o pagamento, mediante a promoção de atos de cobrança. Faz-se a constituição do crédito de maneira a prevenir a configuração da decadência. O parágrafo único do referido artigo, fundado na idéia de que a moratória deve beneficiar os sujeitos passivos que estão passando por dificuldades em virtude de imprevisíveis eventos externos, estabelece que o favor não aproveita aos casos de dolo, fraude ou simulação do sujeito passivo ou do terceiro em benefício daquele. O art. 155 determina que a moratória concedida em caráter individual seja revogada de ofício, sempre que se apure que o beneficiado não satisfazia ou deixou de satisfazer as condições ou requisitos para a concessão do favor. Art. 155. A concessão da moratória em caráter individual não gera direito adquirido e será revogado de ofício, sempre que se apure que o beneficiado não satisfazia ou deixou de satisfazer as condições ou não cumprira ou deixou de cumprir os requisitos para a concessão do favor, cobrando-se o crédito acrescido de juros de mora: I.Com a imposição da penalidade cabível, nos casos de dolo ou simulação do beneficiado, ou de terceiro em benefício daquele; II.Sem imposição de penalidade, nos demais casos. Parágrafo único. No caso do inciso I deste artigo, o tempo decorrido entre a concessão da moratória e sua revogação não se computa para efeito da prescrição do direito à cobrança do crédito. no caso do inciso II deste artigo, a revogação só pode ocorrer antes de prescrito o referido direito. As disposições desse art. 155 aplicam-se não apenas a moratória individual (art. 155), mas também, ―no que couber‖ ao parcelamento (art. 155-A, § 2º), à remissão (art. 172, Parágrafo único), à isenção (art. 179, § 2º) e à anistia (art. 182, parágrafo único). De acordo com a disciplina do artigo em estudo, podemos tirar as conclusões demonstradas no quadro a ser visto em sala de aula: Podemos constatar, que conforme determina o parágrafo único do art. 155, supratranscrito, a interrupção da prescrição dependerá da ocorrência de dolo ou simulação por parte do sujeito passivo, ver esquema da linha do tempo em sala de aula. ATENÇÃO: se for verificado que o sujeito passivo não se enquadrava nos requisitos exigidos pela lei, deparamo-nos com duas situações possíveis: 7 se houve dolo ou simulação, a moratória pode ser revogada normalmente, cobrando-se imediatamente o tributo acrescido de juros de mora e penalidade; se não houve dolo ou simulação, a moratória só poderá ser revogada antes da prescrição. Neste caso, portanto, o sujeito passivo continuará usufruindo o benefício até o prazo final da moratória. Conforme ensina Leandro Paulsen, com relação ao parágrafo único do art. 155, nos casos em que não há dolo ou simulação, ―trata-se de hipótese excepcional de curso de prazo de prescrição enquanto o crédito tributário está com sua exigibilidade suspensa‖ (Direito Tributário – Constituição e Código Tributário à luz da doutrina e Jurisprudência, 6. ed. Porto Alegre, Livraria do Advogado, 2004, p. 1.048). 3.1.2 Depósito do montante integral (art. 151, II, CTN) O depósito do montante integral do crédito exigido pela fazenda obrigatoriamente pressupõe a existência de um litígio, já instaurado ou na iminência de ser. Esse litígio tanto pode ser judicial como administrativo embora a instauração de um litígio administrativo por si só seja suficiente para suspender a exigibilidade do crédito tributário, nos termos do inciso III do art. 151, é possível que o sujeito passivo, além da impugnação administrativa, deseje efetuar o depósito. Isso porque, na hipótese de, ao término do litígio, decidir-se que o crédito é efetivamente devido (ou seja, na hipótese de a decisão final ser desfavorável ao sujeito passivo), ocorrerá a automática conversão do depósito em renda. Ou seja, caso o sujeito passivo ganhe a questão, o depósito será devolvido, do contrário (se ele vier a perder), converte-se em renda a favor da Fazenda Pública. Cabe aqui uma citação do art. 585, § 1º, do Código de Processo Civil: Art. 585, § 1o A propositura de qualquer ação relativa ao débito constante do título executivo não inibe o credor de promover-lhe a execução. (Redação dada pela Lei nº 8.953, de 13.12.1994) Portanto, se for proposta contra a Fazenda Pública uma ação judicial anulatória de débito fiscal sem depósito, poderá ingressar o Fisco com a execução fiscal, garantida pela penhora dos bens ao devedor. JURISPRUDÊNCIA É importante observar que o depósito deverá ser feito em dinheiro e integral. Nesse sentido, a Súmula nº 112 do Superior Tribunal de Justiça – STJ dispõe: ―O depósito somente suspende a exigibilidade do crédito se for integral e em dinheiro‖ Efetuado o depósito, fica ele cumprindo função de garantia do pagamento do tributo, com destino vinculado à decisão final, após o seu trânsito em julgado. Note-se que, com o depósito, o próprio contribuinte formaliza a existência do crédito e, já tendo o contribuinte apurado o montante devido e o vinculado ao resultado da demanda mediante o depósito, não há que se exigir lançamento, salvo para constituição de eventual diferença por montante superior ao que foi depositado. Não haverá que se falar em decadência, pois, quanto ao montante depositado. 8 O depósito é feito, por iniciativa do contribuinte, mediante simples preenchimento e pagamento de guia própria diretamente na Caixa Econômica Federal, indicando o número do processo e que está sendo discutido o tributo. Independe, até mesmo, de requerimento ao Juiz. A Lei 9.703/1998, dispõe sobre os depósitos judiciais e extrajudiciais de tributos e contribuições federais. Art. 1o Os depósitos judiciais e extrajudiciais, em dinheiro, de valores referentes a tributos e contribuições federais, inclusive seus acessórios, administrados pela Secretaria da Receita Federal do Ministério da Fazenda, serão efetuados na Caixa Econômica Federal, mediante Documento de Arrecadação de Receitas Federais - DARF, específico para essa finalidade. § 1o O disposto neste artigo aplica-se, inclusive, aos débitos provenientes de tributos e contribuições inscritos em Dívida Ativa da União. § 2o Os depósitos serão repassados pela Caixa Econômica Federal para a Conta Única do Tesouro Nacional, independentemente de qualquer formalidade, no mesmo prazo fixado para recolhimento dos tributos e das contribuições federais. § 3o Mediante ordem da autoridade judicial ou, no caso de depósito extrajudicial, da autoridade administrativa competente, o valor do depósito, após o encerramento da lide ou do processo litigioso, será: I - devolvido ao depositante pela Caixa Econômica Federal, no prazo máximo de vinte e quatro horas, quando a sentença lhe for favorável ou na proporção em que o for, acrescido de juros, na forma estabelecida pelo § 4o do art. 39 da Lei no 9.250, de 26 de dezembro de 1995, e alterações posteriores; ou II - transformado em pagamento definitivo, proporcionalmente à exigência do correspondente tributo ou contribuição, inclusive seus acessórios, quando se tratar de sentença ou decisão favorável à Fazenda Nacional. § 4o Os valores devolvidos pela Caixa Econômica Federal serão debitados à Conta Única do Tesouro Nacional, em subconta de restituição. Curiosamente, como veremos a seguir, as reclamações administrativas, ao contrário das judiciais, suspendem imediatamente a exigibilidade do crédito. 3.1.3 Reclamações e recursos administrativos (art. 151, III, do CTN) A instauração de um Processo Administrativo Fiscal (PAF), bem como os recursos previstos nas legislações reguladoras desses processos é causa de suspensão da exigibilidade do crédito tributário. Na esfera federal o PAF está disciplinado no Decreto nº 70.235/72, recepcionado pela CF/88, com força de lei ordinária. De acordo com a legislação reguladora do processo administrativo relativo a cada tributo, o sujeito passivo tem todo o direito de contestar lançamento que julgue manifestamente irregular ou abusivo ou da não homologação de compensação que deixe em aberto o crédito que se pretendia tivesse sido extinto, bem como, ao constatar ser desfavorável a decisão da autoridade lançadora no julgamento administrativo de processo fiscal, cabe-lhe o direito de interpor à instância administrativa superior. O § 11 do art. 74 da Lei 9.430/96, acrescido pela Lei 10.833/03, é claro no sentido de que a não-homologação de compensação de tributos administrados pela Secretaria da Receita Federal enseja manifestação de inconformidade pelo contribuinte com efeito suspensivo do art. 151, III, do CTN, salvo, após a vigência da Lei 11.051/04, em se tratando de situação relativamente a qual a compensação deva ser considerada como não declarada (§ 12). 9 Em ambas as situações, a exigibilidade do crédito tributário fica suspensa até que seja emitida decisão relativa á reclamação ou ao recurso. Nesse sentido, a Súmula nº 153 do antigo Tribunal de Recursos determina: JURISPRUDÊNCIA Constituído, no qüinqüênio, através do lançamento, o crédito tributário, não há que se falar em decadência, fluindo, a partir daí, em princípio o prazo prescricional, que, fica suspenso, até que sejam decididos os recurso administrativos. O art. 5º, LV, da Constituição Federal de 1988, afirma que: ―aos litigantes, em processo judicial ou administrativo, e aos acusados em geral são assegurados o contraditório e a ampla defesa, com os meios e recursos a ela inerentes‖ Não se deve esquecer, entretanto, que a Constituição assegura, no Inciso XXXV do art. 5º que ―a lei não excluirá da apreciação do Poder Judiciário lesão ou ameaça a direito‖. Por isso, o sujeito passivo, mesmo tendo optado pela via administrativa, possui o direito de abandoná-la a qualquer tempo, em qualquer etapa do PAF, e ingressar com uma ação judicial com idêntico objeto, desde que não tenha ocorrido a prescrição do seu direito de ação, evidentemente. A opção pela via judicial, entretanto, implica desistência tácita do processo administrativo. 3.1.4 Concessão de medida liminar em mandado de segura nça (art. 151, IV, CTN) Assim dispõe o art. 5º LXIX e LXX, da Constituição Federal LXIX - conceder-se-á mandado de segurança para proteger direito líquido e certo, não amparado por "habeas-corpus" ou "habeas-data", quando o responsável pela ilegalidade ou abuso de poder for autoridade pública ou agente de pessoa jurídica no exercício de atribuições do Poder Público; LXX - o mandado de segurança coletivo pode ser impetrado por: a) partido político com representação no Congresso Nacional; b) organização sindical, entidade de classe ou associação legalmente constituída e em funcionamento há pelo menos um ano, em defesa dos interesses de seus membros ou associados; Trata-se de ação constitucionalmente fundada, para proteger direito líquido e certo, repressiva ou preventivamente, individual ou coletivamente. É relevante ressaltar que não é necessário que exista crédito para que a ação seja ajuizada. Aliás, não é necessário nem que tenha ocorrido o fato gerador, pois a Constituição Federal de 1988 proíbe que se exclua da apreciação do Poder Judiciário não só a lesão, mas também a ameaça de lesão a direito (inciso XXXV do art. 5º). EXEMPLO: foi publicada uma lei inconstitucional aumentando o ISS incidente sobre a prestação de serviços de assessoria contábil, o profissional desta área pode se socorrer do Judiciário antes de qualquer prestação de serviço (mandado de segurança preventivo), pois seu patrimônio já se encontra sob ameaça desde a publicação da lei. Só não é possível o ajuizamento da ação a quem não esteja sob o alcance das novas disposições legais, pois conforme sumulado pelo STF, não cabe mandado de segurança contra lei em tese (súmula 266), sendo necessário ao impetrante comprovar que a lei pode vir a violar seus direitos. 10 Mas o que suspende a exigibilidade do crédito tributário não é o ajuizamento da ação, nem tampouco a decisão transitada em julgado favorável ao contribuinte, decisão que extinguiria o próprio crédito. Os efeitos suspensivos somente serão desencadeados se o juiz, cautelarmente, nos termos do art. 7º, II da Lei 1.553/1951 (alterado pela Lei 12.016, de 7 de agosto de 2009, art. 7º, III, que regula o mandado de segurança), diante da lesividade do ato ou sua iminência, conceder medida liminar que afaste de plano o ato abusivo da autoridade para evitar a irreparabilidade do dano com a demora da sentença. A medida liminar, na lição de Misabel Abrel Machado Derzi (Comentários ao código Tributário Nacional, Editora forense, rio de Janeiro, 1998, p. 412), independente do depósito, suspende a exigibilidade do crédito enquanto dura, ficando a Fazenda impedida de ajuizar a execução. Conseguindo o sujeito passivo que o juiz suspenda liminarmente a cobrança de tal crédito, fica, então, caracterizada uma hipótese de suspensão, mediante interferência judicial. A concessão da liminar apenas proíbe a promoção de atos executórios, impedindo a exigibilidade do crédito. Dessa forma, ao se deparar com um caso em que o sujeito passivo fez um pagamento a menor protegido por liminar em mandado de segurança, a autoridade fiscal deve proceder ao lançamento da diferença. Todavia, em vez de encerrar o auto de infração concedendo prazo para que o sujeito passivo pague ou impugne o objeto da autuação, deve consignar a expressão ―suspenso por medida judicial‖, ou outra equivalente. Vale ressaltar, que essa liminar, entretanto, é provisória e a exigência do crédito tributário poderá ser extinta ou não de acordo com a decisão judicial DEFINITIVA. Ou seja, esta decisão é proferida após o juiz ouvir as razões da autoridade administrativa que efetua a exigência do crédito tributário. Percebe-se, assim que a liminar afasta temporariamente a possibilidade de cobrança do tributo impedindo que a ausência de recolhimento venha a incidir em penalidades. O julgamento definitivo do mandado de segurança poderá ou não afastar a possibilidade de cobrança por parte da autoridade administrativa. É importante lembrar que, indeferida a liminar, restará ao contribuinte, ainda, a possibilidade de efetuar o depósito do montante integral do tributo (conforme já vimos, também é causa de suspensão) para obter a suspensão da exigibilidade do crédito (art. 151, II, do CTN). l 3.1.5 Concessão de medida liminar ou tutela antecipada em outras ações judiciais (art. 151, V, do CTN) Este inciso, acrescentado pela Lei Complementar nº 104, de 10 de janeiro de 2001, apenas vem corrigir uma omissão do CTN, uma vez que a tutela antecipada ou medida liminar concedida em qualquer ação judicial tem a intenção, exatamente como no caso do mandado de segurança, de evitar o ônus tributário para o sujeito passivo antes que seja analisado o mérito da lide judicial. 11 Com as devidas adaptações, os comentários acima expendidos acerca da liminar mandado de segurança são também aqui aplicáveis, restando fazer um brevíssimo comentário sobre as diferenças entre medida cautelar e tutela antecipada, desde já ressaltando que, na prática, as medidas se assemelham, havendo inclusive controvérsia jurisprudencial sob o cabimento de uma ou outra em casos específicos. De maneira simplificada, a medida cautelar (como a liminar em mandado de segurança) visa a assegurar a eficácia do provimento judicial final, garantindo, assim, o resultado útil ao processo. Já a tutela antecipada, como a própria denominação deixa entrever, visa a satisfazer desde logo o direito afirmado, antecipando o gozo de algo que só seria possível no momento da sentença, apenas com a ressalva de que o julgamento é provisório e não definitivo. Para a concessão da tutela antecipada é necessário não apenas a aparência de bom direito, mas a sua verossimilhança (demonstrada por prova inequívoca), conciliada, alternativamente, com o fundado receio de dano irreparável ou de difícil reparação ou com a caracterização do abuso de direito de defesa ou do manifesto propósito protelatório do réu (CPC, art. 273, I e II). Uma situação pode ser provável em diversos graus. A verossimilhança de um direito é o grau de probabilidade que mais se aproxima da certeza absoluta, enquanto a aparência de bom direito é bem mais tênue, trazendo um menor grau de probabilidade. A tutela antecipada também pode ser concedida quando um ou mais dos pedidos cumulados, ou parcela deles, mostrar-se incontroverso (CPC, art. 273, § 6º). Neste caso, o deferimento da medida independe da análise dos requisitos exigidos nas demais hipóteses, dispensando-se até mesmo prova inequívoca da verossimilhança do direito alegado. No mais, aos que se preparam para provas de concursos, o importante é conhecer da aptidão de ambos os institutos para suspenderem a exigibilidade do crédito tributário e das penalidades tributárias dos mesmos, conforme explanado no item anterior. 3.1.6 Parcelamento (art. 151,VI, CTN) O parcelamento constitui causa suspensiva da exigibilidade do crédito tributário disciplinada, especialmente, pelo art. 155-A do CTN, aplicando-se, subsidiariamente, as disposições comuns relativas à moratória, conforme expressamente determina o § 2º do mesmo artigo. Art. 155-A. O parcelamento será concedido na forma e condição estabelecidas em lei específica. (Incluído pela Lcp nº 104, de 10.1.2001) § 1o Salvo disposição de lei em contrário, o parcelamento do crédito tributário não exclui a incidência de juros e multas. § 2o Aplicam-se, subsidiariamente, ao parcelamento as disposições desta Lei, relativas à moratória. § 3o Lei específica disporá sobre as condições de parcelamento dos créditos tributários do devedor em recuperação judicial. § 4o A inexistência da lei específica a que se refere o § 3o deste artigo importa na aplicação das leis gerais de parcelamento do ente da Federação ao devedor em recuperação judicial, não podendo, neste caso, ser o prazo de parcelamento inferior ao concedido pela lei federal específica. 12 O art. 155-A dispõe nos sentido de que o ―parcelamento será concedido na forma e condição estabelecidas em lei específica‖, o que nos leva à conclusão de que, de um lado, o contribuinte não tem direito a pleitear parcelamento em forma e com características diversas daquelas previstas em lei e, de outro, que o Fisco não pode exigir senão o cumprimento das condições nela previstas, de modo que não podem ser estabelecidos requisitos adicionais por atos normativos. Ademais, é descabida a delegação à autoridade fiscal para que decida discricionariamente sobre concessão do benefício. Ao referir-se à ―lei específica‖, o art. 155-A reforça que não tem cabimento a pretensão de conjugação dos dispositivos de diversas leis para obtenção de parcelamento mais benéfico ou mediante requisitos rígidos. Tal combinação de regimes alteraria os benefícios concedidos, implicando a criação de uma nova espécie de parcelamento não autorizado pelo legislador. Previu-se inicialmente, que lei específica disporá sobre as condições de parcelamento dos créditos tributários do devedor em recuperação judicial (§ 3º). Trata-se de uma lei que é específica em relação a outra lei também específica. Assim, haverá em cada ente federado a edição de duas leis específicas sobre parcelamento. A primeira é a que trata genericamente do parcelamento de créditos tributários no âmbito da respectiva esfera (denominada de lei geral de parcelamento pelo § 4º). A segunda é a lei que tratará especificamente do parcelamento dos débitos da empresa em recuperação judicial (§ 3º). Caso o ente político não edite a segunda lei específica, surgirá para o devedor o direito de utilizar a lei geral de parcelamento do ente, não podendo, neste caso, ser o prazo de parcelamento inferior ao concedido pela lei federal específica. EXEMPLO: suponha-se que a lei geral parcelamento da União estipule um prazo máximo (para quitação) de 60 meses, que a lei específica federal para parcelamento dos débitos do devedor em recuperação judicial estipule um prazo máximo de 84 meses, e que a lei geral do Estado do Amapá estipule um prazo máximo de 72 meses para o parcelamento dos respectivos créditos. O Estado do Amapá tem autonomia para editar lei disciplinando, no seu âmbito, as regras para parcelamento dos débitos dos devedores em recuperação judicial. A lógica indica que o faça estipulando condições mais facilitadas que aquelas previstas em sua lei geral. Caso o Estado do Amapá não edite a segunda lei, o devedor beneficiário da sistemática possuirá o direito de parcelar seus débitos usando a lei geral do Estado, mas, como o prazo máximo previsto nesta lei (72 meses) é inferior ao previsto na lei federal específica (84 meses), é direito do devedor utilizar o prazo previsto nesta última norma. Não se trata de aplicação integral da lei federal. O parcelamento seguirá as regras constantes da lei geral de parcelamento do Estado do Amapá. Apenas o prazo a ser utilizado será o da lei federal específica (por ser maior). Via de regra, os parcelamentos são concedidos mediante confissão dos débitos e pagamento da primeira parcela ou 20% do débito em caso de re-parcelamento, com prazo total de sessenta meses, conforme redação do art. 38 da Lei 8.212/91 e o art. 10 da Lei 10.522/02, com redação da Lei 10.637/02. 13 A confissão não impede a discussão do débito em juízo, questionando a validade da lei instituidora do tributo ou cominadora da penalidade aplicada ao caso. Isso porque a obrigação tributária decorre da lei e não da vontade das partes. As cláusulas legais de irrevogabilidade e de irretratabilidade devem ser lidas em favor do contribuinte, no sentido de que não pode o fisco, salvo na hipótese de ausência de requisito exigido por lei ou descumprimento das prestações assumidas, desconsiderar unilateralmente o parcelamento. Quanto à exigência ou efeito de renúncia a direito, por sua vez, constitui constrangimento inconstitucional, porquanto procura obstar acesso ao Judiciário no que diz respeito a relação jurídica que tem como fonte exclusiva a lei, e não a vontade das partes. Até mesmo nas relações privadas é do interesse público o seu equilíbrio, a ausência de abusividade, tanto que há inúmeras normas chamadas de ordem pública (normas cogentes) que condicionam a validade dos contratos. A desistência de ações e a renúncia a direito não podem ser consideradas, de ofício, pelo Judiciário, como meros efeitos legais da adesão a parcelamento que as exija. Dependem de manifestação da parte nos autos mediante procurador com poderes especiais. O parcelamento, salvo disposição em contrário, não implica exclusão de juros e de multas (art. 155-A, § 1º). Mas, não raramente, o legislador concede parcelamentos com prazo mais dilatado ou até sem prazo fixo, calculando o valor da prestação à receita bruta da empresa, anistia parcial de multas e exclusão parcial de juros, de modo a viabilizar a regularização fiscal das empresas e aumentar a arrecadação. Assim é que sobreveio o REFIS (Lei 9.964/00), PAES (Lei 10.684/03), PAEX (MP 303/06) e o mais recente que está sendo chamado de novo REFIS MP 449/08, convertida na Lei 11.941, de 27 de maio de 2009. O legislador não tem admitido o parcelamento de contribuições retidas dos empregados, objeto de apropriação indébita (quando a empresa retém do contribuinte, mas não recolhe aos cofres públicos). A vedação consta expressamente do art. 38, § 1º, da Lei 8.212/91 e do art. 7º da Lei 10.666/03, dispondo este: ―Art. 7º - Não poderão ser objeto de parcelamento as contribuições descontadas dos empregados, inclusive dos domésticos, as decorrentes da sub-rogação e as demais importâncias descontadas na forma da legislação previdenciária‖. Só foi admitido o parcelamento de contribuições retidas no REFIS, o que ensejou, como decorrência, sua transferência ao PAES quando da opção por este. Desta forma, com relação ao depósito do montante integral, às reclamações e recursos, á concessão de medida liminar em mandado de segurança e á concessão de medida liminar ou tutela antecipada em outras ações judiciais, podemos concluir: (ver quadros em sala de aula). Enquanto o depósito do montante integral e as reclamações e recursos suspendem imediatamente a exigibilidade do crédito tributário, no caso do mandado de segurança ou outras ações judiciais, só haverá suspensão se for concedida a medida liminar ou tutela antecipada. 3.2. – EXTINÇAO DO CRÉDITO TRIBUTÁRIO: 14 O Código Tributário Nacional disciplina as causas extintivas de créditos tributários fazendo-as respeitar o princípio da legalidade tributária, inserindo no art. 97, VI, norma expressa de que somente lei pode estabelecer as hipóteses de extinção do crédito. Art. 97. Somente a lei pode estabelecer: I - a instituição de tributos, ou a sua extinção; A extinção do crédito tributário corresponde ao término do direito da Fazenda Pública de cobrar a obrigação tributária. As causas de extinção do crédito tributário estão previstas no art. 156 do CTN, cuja redação é a seguinte: Art. 156. Extinguem o crédito tributário: I - o pagamento; II - a compensação; III - a transação; IV - remissão; V - a prescrição e a decadência; VI - a conversão de depósito em renda; VII - o pagamento antecipado e a homologação do lançamento nos termos do disposto no artigo 150 e seus §§ 1º e 4º; VIII - a consignação em pagamento, nos termos do disposto no § 2º do artigo 164; IX - a decisão administrativa irreformável, assim entendida a definitiva na órbita administrativa, que não mais possa ser objeto de ação anulatória; X - a decisão judicial passada em julgado. XI – a dação em pagamento em bens imóveis, na forma e condições estabelecidas em lei. (Incluído pela Lcp nº 104, de 10.1.2001) Parágrafo único. A lei disporá quanto aos efeitos da extinção total ou parcial do crédito sobre a ulterior verificação da irregularidade da sua constituição, observado o disposto nos artigos 144 e 149. É acirrada na doutrina a discussão sobre a configuração da lista acima como exaustiva ou apenas exemplificativa, não iremos adentrar nessa discussão doutrinária. É importante salientar o fato de que o CTN exige no art. 111, I, interpretação literal para as hipóteses de exclusão e suspensão do crédito, dando liberdade ao intérprete da norma jurídica no que diz respeito à hipóteses de EXTINÇÃO do crédito. Todavia, o STF no julgamento do mérito da ADInMC nº 1.917-DF, em 25/04/2007, decidiu pela inconstitucionalidade da lei que criava hipóteses de extinção não prevista no art. 156 do CTN. Para alguns doutrinadores, como o Professor Cláudio Borba ―Direito Tributário, Ed. 18. Campos‖, na ausência de lei tributária, pode-se recorrer às regras extintivas de obrigações previstas no direito privado (arts. 360 a 367 do Código Civil), a confusão (arts. 381 a 384 do Código Civil) e a dação em pagamento (arts. 356 a 359 do Código Civil). CAPÍTULO VIII Da Confusão Art. 381. Extingue-se a obrigação, desde que na mesma pessoa se confundam as qualidades de credor e devedor. Art. 382. A confusão pode verificar-se a respeito de toda a dívida, ou só de parte dela. Art. 383. A confusão operada na pessoa do credor ou devedor solidário só extingue a obrigação até a concorrência da respectiva parte no crédito, ou na dívida, subsistindo quanto ao mais a solidariedade. Art. 384. Cessando a confusão, para logo se restabelece, com todos os seus acessórios, a obrigação anterior. 15 Leciona Ricardo Alexandre1 que boa parte das hipóteses de extinção do crédito são, ao mesmo tempo, hipóteses de extinção das obrigações, o que leva algumas pessoas a quererem importar para o ramo tributário hipóteses que o direito civil prevê como aptas a extinguir obrigações, sem que haja previsão no CTN da possibilidade de extinção do crédito tributário por intermédio do mesmo instituto. Os casos mais relevante para o autor são os de confusão e da novação. Confusão é a forma de extinção das obrigações que se verifica quando se confundem na mesma pessoa as qualidades de credor e devedor (art. 381, CC). Exemplo: Supondo-se que ―A‖ possui uma promissória não paga por ―B‖. Imaginese também que ―A‖ vem a falecer e que ―B‖ é seu sucessor universal, na qualidade de único herdeiro. Na situação proposta, ―B‖ recebe, entre os demais bens integrantes da herança, uma promissória em que ele próprio consta como devedor. Reuniram-se (confundiram-se) na mesma pessoa (―B‖) as qualidades de devedor e credor. A obrigação está extinta. O CTN não prevê a confusão como forma de extinção das obrigações. No mundo prático, todavia já surgiram casos concretos em que não restou ao Poder Judiciário (STJ) outra opção senão declarar extintos créditos tributários em virtude de confusão. Um interessante exemplo desta situação ocorreu quando o Município de Belo Horizonte praticou desapropriação indireta – um verdadeiro esbulho possessório – imitindose na posse de imóvel particular. O anterior sujeito passivo estava em tal condição tãosomente por ser possuidor do imóvel. Com o esbulho praticado pelo Município, este passou a ser o possuidor e, portanto, o sujeito passivo. Ocorre que o mesmo Município é o sujeito passivo do IPTU. Confundiram-se, na mesma pessoa, credor e devedor. O STJ declarou extinto, por confusão, o crédito tributário (2ª. T. AgRg. 117.895/MG, Rel. Ministro Ari Pargendler, v.u 10.10.1996, DJU 29.10.1996, p.41.6390). Em provas objetivas de concurso público, têm-se adotado posicionamentos mais rígidos, sendo consideradas corretas as questões em que se afirma que a confusão não é apta a extinguir créditos tributários. A decisão do STJ deve nortear apenas a resolução de questões em que se supunha situação semelhante à retratada no acórdão ou quando se discorra genericamente sobre ser ou não taxativo o rol das hipóteses de extinção do crédito. Quanto à novação, o Código Civil prevê sua ocorrência, dentre outras hipóteses, quando o devedor contrai com o credor nova dívida para extinguir e substituir a anterior (CC, art. 360 I). No parágrafo único do artigo citado, o legislador determina que caberá à lei ordinária regular a situação de um crédito que foi extinto e posteriormente descoberta uma irregularidade na sua constituição, ou seja, um erro no lançamento. Exige, no entanto, a observância dos art. 144 e 149 do próprio Código. 1 ALEXANDRE, Ricardo. Direito tributário esquematizado. 2. Ed. atual. ampl. São Paulo: Método, 2008 16 3.2.1 – PAGAMENTO (art. 157 a 163 e 165 a 169, CTN) A forma mais utilizada com vista à satisfação da obrigação tributária é o pagamento. Certamente por este motivo, o legislador dedicou vários dispositivos para a matéria. Pouco importa ao Direito Tributário se o crédito deve ser pago pelo seu titular o por terceiro. O que importa é a prestação seja satisfeita. Desta forma a eficácia de liberação do credor e demais efeitos do pagamento ocorrem mesmo que a dívida tributária tenha sido extinta por outrem. Diante dessas afirmações vamos aos dispositivos legais: SEÇÃO II Pagamento Art. 157. A imposição de penalidade não ilide o pagamento integral do crédito tributário. A penalidade pecuniária no Direito Tributário não tem função compensatória do crédito, como pode ocorrer no Direito Privado. De fato, o Código Civil determina no art. 410: Art. 410. Quando se estipular a cláusula penal para o caso de total inadimplemento da obrigação, esta converter-se-á em alternativa a benefício do credor. Ressalte-se que o legislador utilizou a palavra ―ilide‖ (rebate, refuta) quando objetivava usar ―elide‖ (suprime, elimina). Por conta da regra, em direito tributário, a multa é sempre cumulativa, jamais substituindo o pagamento do respectivo tributo. Assim, se foi comprovada sonegação de tributos por parte de determinado contribuinte e a autoridade fiscal contra este lançou o tributo e uma multa de 150% (cento e cinqüenta por cento), cumulativamente, apesar de valor desta superar o do tributo, ambos deverão ser pagos cumulativamente, não cabendo a alegação de que no valor pago à titulo de multa já se inclui o montante do tributo. a)–Pagamento e presunções civilistas Art. 158. O pagamento de um crédito não importa em presunção de pagamento: I - quando parcial, das prestações em que se decomponha; II - quando total, de outros créditos referentes ao mesmo ou a outros tributos. Prevê o referido artigo 158, I, que o pagamento parcial de um crédito não importa presunção de pagamento das prestações, em que se decomponha. No pagamento total (inciso II) também não há a presunção em relação a outros créditos referentes ao mesmo ou a outros tributos. Os dispositivos tornam inaplicáveis em direito tributário a regra civilista, segundo a qual, quando o pagamento for em quotas periódicas, a quitação da última estabelece, até prova em contrário, a presunção de estarem solvidas as anteriores (Código Civil, art. 322). Por conseguinte, a comprovação do pagamento da última quota do IPVA não gera a presunção do pagamento das parcelas anteriores. O pagamento do IPTU relativo ao 17 exercício de 2008 não presume a quitação da taxa de lixo do mesmo exercício ou dos créditos de IPTU referentes aos exercícios anteriores. A conseqüência prática da inaplicabilidade da tradicional presunção é o dever, por parte do contribuinte, de manutenção dos comprovantes de pagamento de todas as prestações ou quotas, relativos a todos os tributos, até que se verifique a prescrição dos créditos respectivos (CTN, art. 195, parágrafo único). Isto causa uma inversão do ônus probante (trabalho de prova), sendo do credor no Direito Privado em função da presunção júris tantum (presunção relativa) e do devedor no Direito Tributário devido a ausência da mesma presunção. b)– Local e prazo para pagamento Art. 159. Quando a legislação tributária não dispuser a respeito, o pagamento é efetuado na repartição competente do domicílio do sujeito passivo. Art. 160. Quando a legislação tributária não fixar o tempo do pagamento, o vencimento do crédito ocorre trinta dias depois da data em que se considera o sujeito passivo notificado do lançamento. Parágrafo único. A legislação tributária pode conceder desconto pela antecipação do pagamento, nas condições que estabeleça. Os artigos 159 e 160 do CTN prevêem regras meramente supletivas, porque somente aplicáveis no caso de inexistência da norma expressa na legislação do tributo a que se referir. Trata-se de casos em que a omissão legislativa não é sanada pelas técnicas integrativas previstas no Código, mas mediante a aplicação das regras supletivas contidas no próprio CTN. Assim, não havendo regra específica na legislação tributária, o pagamento é efetuado na repartição competente do domicílio do sujeito passivo. Desta forma, se a legislação tributária federal não previsse o local de pagamento do Imposto de Renda, deveria o sujeito passivo procurar uma repartição da Receita Federal do Brasil no seu domicílio. Sendo assim, o contribuinte domiciliado em Santana efetuaria o pagamento na repartição fiscal em cuja circunscrição estivesse inserido o seu domicílio, no caso, Inspetoria da Receita Federal do Brasil em Santana. A norma é, hoje, desprovida de importância prática, pois a generalidade das legislações tributárias prevê expressamente o recolhimento do tributo na rede bancária. Quanto ao prazo para pagamento, a regra é também a definição pela legislação tributária do ente político competente para a criação do tributo. Na falta de norma expressa, o vencimento do crédito ocorre trinta dias depois da data em que se considera o sujeito passivo notificado do lançamento. É importante ressaltar que a regra não é aplicável para o lançamento por homologação, pois, nesta modalidade de constituição de crédito, o pagamento deve ser feito antecipadamente, não havendo que se falar em notificação de lançamento. Por conseguinte, é imprescindível que a legislação de cada tributo sujeito a tal sistemática estipule expressamente o prazo para pagamento. 18 O vencimento do crédito deve ser estabelecido pela legislação pertinente a cada tributo. Sendo a lei omissa, aplica-se a regra do art. 160 do CTN – 30 dias da ciência da notificação. Assim, tem-se: Direto Prazo para pagamento /modalidade de lançamento Por declaração Por homologação A legislação tributária do tributo deve estabelecer o prazo de pagamento, não se aplicando a regra do art. 160 do CTN Absurdamente, o CTN submete à legislação tributaria a possibilidade de concessão de desconto pela antecipação do pagamento (art. 160, parágrafo único). O problema é que, diante do princípio da indisponibilidade do patrimônio público, não parece possível que a concessão de quaisquer descontos tenha como veículo normativo algo que não a lei. Na prática, as concessões de descontos em virtude de pagamento antecipado têm sempre sede legal, como corriqueiramente se verifica nas leis municipais que disciplinam o IPTU. C)–Efeitos da mora em direito tributário Está em mora o sujeito passivo que não efetuar o pagamento no tempo, lugar e forma legalmente estabelecidos. O retardamento no adimplemento da obrigação de pagar tributo terá repercussões negativas para o devedor em mora, sendo-lhe imputáveis juros e multas. Em direito tributário, os efeitos da mora são automáticos (mora ex re), não sendo necessário ao credor tomar qualquer providência para ―constituir em mora‖ o devedor. A conclusão decorre da disposição expressa contida no art. 161 do CTN: Art. 161. O crédito não integralmente pago no vencimento é acrescido de juros de mora, seja qual for o motivo determinante da falta, sem prejuízo da imposição das penalidades cabíveis e da aplicação de quaisquer medidas de garantia previstas nesta Lei ou em lei tributária. § 1º Se a lei não dispuser de modo diverso, os juros de mora são calculados à taxa de um por cento ao mês. § 2º O disposto neste artigo não se aplica na pendência de consulta formulada pelo devedor dentro do prazo legal para pagamento do crédito. d)–Juros de mora, multa de mora e correção monetária 19 Correção monetária é a atualização de um valor em face do fenômeno inflacionário. Juro é o preço pelo uso do dinheiro alheio. Multa de mora é a sanção pelo atraso no adimplemento da obrigação. O uso do dinheiro alheio não traz consigo necessariamente a ocorrência de atraso. O contribuinte que entregou a declaração de imposto de renda pessoa física em abril e dividiu o imposto a pagar em seis prestações está usando dinheiro alheio (estatal) – devendo pagar juros – mas não está em atraso – estando livre de multa de mora. Tratando-se de atraso no pagamento do tributo, entretanto, os dois acréscimos são devidos, conforme previsto na lei do respectivo ente tributante. A regra constante do parágrafo primeiro do art. 161 é meramente supletiva de forma que somente se aplica a taxa de juros de 1% ao mês, ali prevista, caso não haja percentual especificamente previsto na lei tributária. Atualmente, no âmbito federal, a correção monetária e os juros de mora estão reunidos em único índice, a taxa referencial do Sistema Especial de Liquidação e de Custódia – SELIC, (taxa do mês de agosto de 2009, 0,69%). É importante destacar o parágrafo segundo do artigo sob análise, que determina que, estando pendente uma consulta formulada pelo sujeito passivo antes do vencimento do crédito, se a resposta do Fisco ocorrer depois do vencimento, o pagamento não sofrerá os acréscimos moratórios previstos no caput do mesmo artigo. Desta forma o legislador garante ao sujeito passivo o direito de pagar a sua dívida tributária sem ser prejudicado por uma possível demora da Administração na solução de consulta formulada, como se pode observar no quadro a seguir: Formulação de consulta Decisão desfavorável ao sujeito passivo Pagamento sem acréscimos moratórios Venci mento 20 e)– Forma de pagamento Art. 162. O pagamento é efetuado: I - em moeda corrente, cheque ou vale postal; II - nos casos previstos em lei, em estampilha, em papel selado, ou por processo mecânico. § 1º A legislação tributária pode determinar as garantias exigidas para o pagamento por cheque ou vale postal, desde que não o torne impossível ou mais oneroso que o pagamento em moeda corrente. § 2º O crédito pago por cheque somente se considera extinto com o resgate deste pelo sacado. § 3º O crédito pagável em estampilha considera-se extinto com a inutilização regular daquela, ressalvado o disposto no artigo 150. § 4º A perda ou destruição da estampilha, ou o erro no pagamento por esta modalidade, não dão direito a restituição, salvo nos casos expressamente previstos na legislação tributária, ou naquelas em que o erro seja imputável à autoridade administrativa. § 5º O pagamento em papel selado ou por processo mecânico equipara-se ao pagamento em estampilha. Meios de pagamento (art. 162, I). O pagamento pode ser feito mediante moeda corrente, cheque ou vale postal. Moeda corrente é aquela de aceitação obrigatória no país; atualmente o real. Cheque é uma ordem de pagamento à vista e em dinheiro. Ao emitir um cheque, o sacador (emitente) dá uma ordem ao sacado (a instituição financeira onde há provisão de fundos), para que pague certa quantia em dinheiro ao favorecido. O cheque, embora não seja dinheiro, faz com que a Fazenda receba a quantia, em espécie, através da rede bancária. Prevê o Código que, nos pagamentos em cheque, a extinção do crédito só se dá depois da respectiva compensação bancária. Vale postal é uma espécie de ordem de pagamento, procedida através da empresa de correios. É de se perceber que as três modalidades acima não descaracterizam a natureza pecuniária do crédito tributário, eis que, por via direta ou indireta, a Fazenda consegue obter a satisfação da dívida em dinheiro. Sendo o tributo, por definição, uma prestação pecuniária, o normal é que seu pagamento somente possa ser em dinheiro, não obstante a cláusula ―ou cujo valor nele se possa exprimir‖ constante do artigo terceiro do CTN, analisado no início do curso. Percebe-se que a legislação que regula determinado tributo pode fixar a forma de seu pagamento em moeda corrente, cheque, ou qualquer processo mecânico ou eletrônico que a lei autorizar. Entretanto, o pagamento feito em cheque é feito sob condição resolutiva: o crédito somente será extinto após a respectiva compensação do cheque, mesmo que o contribuinte disponha de um recibo de pagamento por parte da administração pública. Estampilha, papel selado e processo mecânico (art. 162, II). O Código ainda dispõe que a lei ordinária poderá prever o pagamento em estampilha, papel selado ou 21 processo mecânico. A nosso ver, não se trata de meios de pagamento, mas sim de meios de prova do pagamento. A estampilha e o papel selado (espécies de selo) são adquiridos pelo contribuinte, mediante entrega de dinheiro ao Fisco, e são utilizados pelo contribuinte, dando conta da quitação do tributo. O exemplo mais moderno desse tipo de mecanismo foi quando da época do ―selo pedágio‖ (1989 a 1990), verdadeira taxa rodoviária, de acordo com o STF – RE 181.474-6, cujo comprovante de pagamento – uma estampilha – devia ser mantida colada no automóvel em lugar visível. O processo mecânico, da mesma maneira, significa uma autenticação, promovida pelo órgão fazendário ou agente delegado, que atesta o recolhimento do tributo. Temos que admitir que o CTN está anacrônico em relação as formas de se efetuar o pagamento, uma vez que foi publicado em 1966. Hoje em dia a maior parte dos contribuintes utiliza a rede de internet para pagar seus tributos, hipótese inimaginável em 1966. 3.2.1.1 Imputação do pagamento O art. 163 do CTN regula a imputação de pagamento de créditos tributários e deverá ser analisado em combinação com os artigos 186 e 187, parágrafo único. Art. 163. Existindo simultaneamente dois ou mais débitos vencidos do mesmo sujeito passivo para com a mesma pessoa jurídica de direito público, relativos ao mesmo ou a diferentes tributos ou provenientes de penalidade pecuniária ou juros de mora, a autoridade administrativa competente para receber o pagamento determinará a respectiva imputação, obedecidas as seguintes regras, na ordem em que enumeradas: I - em primeiro lugar, aos débitos por obrigação própria, e em segundo lugar aos decorrentes de responsabilidade tributária; II - primeiramente, às contribuições de melhoria, depois às taxas e por fim aos impostos; III - na ordem crescente dos prazos de prescrição; IV - na ordem decrescente dos montantes. A imputação em pagamento tem lugar quando se verifica que o mesmo sujeito passivo possui perante o mesmo sujeito ativo mais de um débito e oferece para pagamento montante insuficiente para quitação de tudo o que deve. O CTN optou por atribuir à autoridade administrativa de, seguindo rígida disciplina legal, estabelecer quais os débitos que serão quitados pelo montante oferecido pelo sujeito passivo, dada a impossibilidade de plena quitação. Todavia, hoje em dia, como o pagamento dos tributos é feito na rede bancária sem a supervisão da autoridade administrativa e por meio de documentos em que se indica com precisão o crédito tributário que o sujeito passivo está pagando, é improvável a utilização das regras sobre imputação de pagamento pela autoridade administrativa. Excepcionalmente, seria possível a utilização do instituto se, em algum dos casos de cobrança coletiva de créditos (falência, por exemplo), ao chegar o momento de pagar os créditos tributários de determinado ente, o montante de recursos disponíveis não for suficiente para a quitação de todos os créditos, restando a autoridade administrativa a incumbência de proceder à imputação, seguindo os parâmetro do art. 163. Não podemos confundir o mecanismo da imputação de pagamento, hipótese em que existem vários créditos devidos a uma mesma Fazenda credora, com o concurso de credores entre as Fazendas Públicas (art. 187, parágrafo único, do CTN), hipótese em que 22 existem vários créditos tributários que são devidos a várias Fazendas, tendo os tributos devidos à União precedência sobre os devidos aos Estados e Distrito Federal e estes sobre os devidos aos Municípios. 3.2.1.2 Pagamento indevido e restituição (repetição de indébito) É cediço em direito que quem pagou o que não era devido possui direito à restituição. O fundamento da regra é vedação do enriquecimento sem causa, pois não é justo que alguém obtenha um aumento patrimonial sem que tenha concorrido para tanto, sendo apenas beneficiário do erro de outrem. Na esteira desse raciocínio, o art. 165 do CTN afirma: Pagamento Indevido Art. 165. O sujeito passivo tem direito, independentemente de prévio protesto, à restituição total ou parcial do tributo, seja qual for a modalidade do seu pagamento, ressalvado o disposto no § 4º do artigo 162, nos seguintes casos: I - cobrança ou pagamento espontâneo de tributo indevido ou maior que o devido em face da legislação tributária aplicável, ou da natureza ou circunstâncias materiais do fato gerador efetivamente ocorrido; II - erro na edificação do sujeito passivo, na determinação da alíquota aplicável, no cálculo do montante do débito ou na elaboração ou conferência de qualquer documento relativo ao pagamento; III - reforma, anulação, revogação ou rescisão de decisão condenatória. Art. 166. A restituição de tributos que comportem, por sua natureza, transferência do respectivo encargo financeiro somente será feita a quem prove haver assumido o referido encargo, ou, no caso de tê-lo transferido a terceiro, estar por este expressamente autorizado a recebê-la. Embora disciplinado no capítulo destinado às formas de extinção do crédito tributário, o pagamento indevido como o próprio nome indica, não constitui uma forma de extinção da obrigação tributária do sujeito passivo. O pagamento indevido gera um direito para o sujeito passivo que se torna credor do indébito tributário. Se a Fazenda Pública recebe um crédito ao qual não tinha direito, fica obrigada a restituir a quantia paga. Assim, o sujeito passivo tem direito a pedir restituição da quantia entregue a Fazenda Pública, nos seguintes casos: a) Cobrança de tributo por parte do Poder Público a que o sujeito passivo não estava obrigado, por uma das seguintes razão: A lei foi posteriormente declara inconstitucional; A lei foi declarada ilegal por ferir dispositivos do CTN; Erro na identificação do sujeito passivo (contribuinte ou responsável foi notificado para pagar o tributo, entretanto, não era ele obrigado); b) Pagamento espontâneo de tributo pelo contribuinte a que não estava obrigado por uma das seguintes razões: Pagamento maior que a quantia devida; Pagamento por interpretação errada do fato gerador feita pelo sujeito passivo; Erro na determinação da alíquota aplicável a base de cálculo do tributo; 23 Reforma, anulação, revogação ou rescisão de decisão que anteriormente condenou o sujeito passivo a pagar tributo Ao pagar algo indevido, aquele que pagou torna-se credor junto à Fazenda Pública recebedora. Nesse momento, cria-se uma relação jurídica obrigacional em que a Fazenda é a devedora e a pessoa que pagou, credora. Tal relação obrigacional não tem natureza tributária, mas sim civil. O valor a ser restituído não é tributo, eis que não decorre de imposição da lei tributária, mas sim do dever geral de devolver aquilo que não lhe pertence. Aliás, podemos dizer que, a rigor, tal valor, inclusive na ocasião em que foi entregue indevidamente à Fazenda, de tributo também não se tratava, eis que não era devido nos termos da lei. Tanto não era devido que dá ensejo à restituição, como já explicitado, na vedação ao enriquecimento sem causa. Cabe ao contribuinte credor requerer sua restituição junto ao órgão fazendário. 3.2.1.3 Formas de restituição do indébito tributário. Art. 168. O direito de pleitear a restituição extingue-se com o decurso do prazo de 5 (cinco) anos, contados: I - nas hipótese dos incisos I e II do artigo 165, da data da extinção do crédito tributário; (Vide art 3 da LCp nº 118, de 2005) II - na hipótese do inciso III do artigo 165, da data em que se tornar definitiva a decisão administrativa ou passar em julgado a decisão judicial que tenha reformado, anulado, revogado ou rescindido a decisão condenatória. Art. 169. Prescreve em dois anos a ação anulatória da decisão administrativa que denegar a restituição. Parágrafo único. O prazo de prescrição é interrompido pelo início da ação judicial, recomeçando o seu curso, por metade, a partir da data da intimação validamente feita ao representante judicial da Fazenda Pública interessada. A devolução do indébito tributário somente será efetuada mediante processo administrativo ou judicial. O pedido de devolução tem o prazo prescricional de cinco anos fixados no art. 168 do CTN, supratranscrito. A restituição pode ser obtida por uma das seguintes formas: Pedido de restituição por via administrativa A restituição pode ser buscada administrativamente em casos simples de erro na apuração do tributo devido. Trata-se, por exemplo, de imposto de renda, o contribuinte retificará a Declaração de Rendimentos e formulará Pedido Eletrônico de Restituição (PER), encaminhando-o pela internet através do programa que se encontram na homepage da Receita Federal do Brasil. A restituição será processada automaticamente e ocorrerá alguns meses depois mediante crédito na conta-corrente do contribuinte. Há casos, contudo, em que a verificação do indébito depende do reconhecimento da ilegalidade da interpretação do fisco sobre a lei tributária impositiva ou mesmo da declaração da inconstitucionalidade da lei. Em tais situações, é sabido que a Administração não reconhecerá o vício, de modo que não tem o contribuinte sequer que formular qualquer pedido administrativo. Ingressará diretamente em juízo através de ação de repetição tributário, dizendo do pagamento e demonstrando a ilegalidade ou inconstitucionalidade da exigência mediante análise da legislação específica que esteja em discussão, pedindo, com amparo no art. 165 do CTN, a condenação do sujeito ativo da 24 relação jurídico—tributária à sua restituição, culminando com a expedição de requisição de pagamento de pequeno valor ou precatório. Ação judicial de repetição de indébito O contribuinte que por meio de recurso judicial obtém decisão favorável à devolução do pagamento indevido, transitada em julgado, a receberá por meio de precatório judiciário. O precatório judiciário é uma ordem do Poder Judiciário à Fazenda Federal, Estadual ou Municipal para efetuar o pagamento nos termos do art. 100, parágrafo primeiro da CF. Art. 100. à exceção dos créditos de natureza alimentícia, os pagamentos devidos pela Fazenda Federal, Estadual ou Municipal, em virtude de sentença judiciária, far-se-ão exclusivamente na ordem cronológica de apresentação dos precatórios e à conta dos créditos respectivos, proibida a designação de casos ou de pessoas nas dotações orçamentárias e nos créditos adicionais abertos para este fim. § 1º É obrigatória a inclusão, no orçamento das entidades de direito público, de verba necessária ao pagamento de seus débitos oriundos de sentenças transitadas em julgado, constantes de precatórios judiciários, apresentados até 1º de julho, fazendo-se o pagamento até o final do exercício seguinte, quando terão seus valores atualizados monetariamente. Todavia, o precatório judiciário não é de execução imediata para o contribuinte, que fica sujeito à execução do orçamento público da entidade devedora, que com freqüência retarda esses pagamentos. Entretanto, a EC 30/2000, em razão do acúmulo de precatórios judiciais pendentes até a data de sua promulgação, passou a permitir o parcelamento dos precatórios judiciais, para pagamento em prestações anuais, iguais e sucessivas, no prazo máximo de dez anos, permitida a cessão de crédito (art. 78 ADCT). Art. 78. Ressalvados os créditos definidos em lei como de pequeno valor, os de natureza alimentícia, os de que trata o art. 33 deste Ato das Disposições Constitucionais Transitórias e suas complementações e os que já tiverem os seus respectivos recursos liberados ou depositados em juízo, os precatórios pendentes na data de promulgação desta Emenda e os que decorram de ações iniciais ajuizadas até 31 de dezembro de 1999 serão liquidados pelo seu valor real, em moeda corrente, acrescido de juros legais, em prestações anuais, iguais e sucessivas, no prazo máximo de dez anos, permitida a cessão dos créditos. (Incluído pela Emenda Constitucional nº 30, de 2000) § 1º É permitida a decomposição de parcelas, a critério do credor. (Incluído pela Emenda Constitucional nº 30, de 2000) § 2º As prestações anuais a que se refere o caput deste artigo terão, se não liquidadas até o final do exercício a que se referem, poder liberatório do pagamento de tributos da entidade devedora. (Incluído pela Emenda Constitucional nº 30, de 2000) § 3º O prazo referido no caput deste artigo fica reduzido para dois anos, nos casos de precatórios judiciais originários de desapropriação de imóvel residencial do credor, desde que comprovadamente único à época da imissão na posse. (Incluído pela Emenda Constitucional nº 30, de 2000) § 4º O Presidente do Tribunal competente deverá, vencido o prazo ou em caso de omissão no orçamento, ou preterição ao direito de precedência, a requerimento do credor, requisitar ou determinar o seqüestro de recursos financeiros da entidade executada, suficientes à satisfação da prestação. (Incluído pela Emenda Constitucional nº 30, de 2000) O pagamento deverá ser feito por seu valor real, em moeda corrente, acrescida de juros legais. A expressão em moeda corrente protege o credor e de que os valores venham a ser pagos em títulos da dívida pública. Os valores inferiores a 60 (sessenta) salários mínimos deverão ser liquidados por meio de Requisição de pequeno Valor (RPV), que não ficará sujeita à inscrição em 25 precatório nem ao parcelamento retrocitado. A RPV será encaminhada pelo Tribunal competente à entidade pública devedora, para pagamentos, em ordem cronológica. O legislador aproveitou as alterações da LC n. 118/05 editada para adaptar as normas do CTN às regras da nova Lei de Falências, para realizar outras alterações que nada tem a ver com a referida LF, como é o caso do art. 168 do CTN, que dispõe sobre o prazo e o direito do contribuinte de pleitear a restituição dos tributos pagos indevidamente. O art. 3º. da LC 118/05 reduz o prazo para o contribuinte recuperar tributo indevido ou pago a maior, nos casos de lançamento por homologação (art. 150, § 4º, CTN). Na realidade, a nova regra muda o prazo para a formulação do pedido de restituição de tributo sujeito a lançamento por homologação. A mudança decorre de um deslocamento do termo inicial do prazo. Até o advento da Lei Complementar 118/2005, o STJ entendia que o crédito tributário de tributo sujeito a tal modalidade de lançamento estaria extinto no momento da homologação, sendo esse o termo inicial para a contagem do prazo de cinco anos previsto no art. 168, I, do CTN. Agora para a definição do termo inicial do prazo, o crédito é considerado extinto desde o pagamento, sendo este o novo termo inicial para a contagem do prazo para pleitear restituição, nos casos de lançamento por homologação. Art. 3o Para efeito de interpretação do inciso I do art. 168 da Lei no 5.172, de 25 de outubro de 1966 – Código Tributário Nacional, a extinção do crédito tributário ocorre, no caso de tributo sujeito a lançamento por homologação, no momento do pagamento antecipado de que trata o § 1o do art. 150 da referida Lei. Restituição de Juros e Multas Art. 167. A restituição total ou parcial do tributo dá lugar à restituição, na mesma proporção, dos juros de mora e das penalidades pecuniárias, salvo as referentes a infrações de caráter formal não prejudicadas pela causa da restituição. Parágrafo único. A restituição vence juros não capitalizáveis, a partir do trânsito em julgado da decisão definitiva que a determinar. Este dispositivo está em conformidade com o princípio segundo o qual o acessório segue o principal. Vale dizer: a restituição das verbas acessórias indevidamente pagas (juros, multas) deverá ser feita na mesma proporção da restituição do tributo (principal). Havendo repetição do indébito tributário, devem ser restituídos os juros de mora e penalidades pecuniárias, na mesma proporção em que o tributo é restituído. Assim, se de um tributo pago no valor de R$ 100.00,00, a decisão administrativa ou judicial for de restituir 75% do imposto pago, deve ser restituído o equivalente a R$ 75.000,00. Se houver aplicação de penalidades pecuniárias ou cobrança de juros de mora, 75% desses encargos devem ser também restituídos com fundamento neste artigo‖ (Láudio Camargo Fabreti, ob. Cit., infra, p. 569). Contudo, as penalidades pecuniárias eventualmente impostas em razão de infrações de caráter formal, não prejudicadas pela causa da restituição, não assegura a regra. 26 ―Essas infrações formais são independentes da exigência indevida (por exemplo, não ter o contribuinte prestado a declaração na forma e tempo devidos), que lhe seriam impostas mesmo se não tivesse havido a pretensão inadequada ou ilegal do Fisco. (Aliomar Baleeiro,ob.cit., infra , p. 569). Juros de mora. O contribuinte que não quita, no prazo legal seus débitos para o fisco suporta o encargo dos juros moratórios, calculados à taxa de 1% ao mês (art. 161 § 1º), se a lei não dispuser de modo diverso. O art. 39, § 4º, da Lei 9.250/95, contudo, determina que, ―a parir de 1º de janeiro de 1996, a compensação ou restituição será acrescida de juros equivalentes à taxa referencial do sistema Especial de Liquidação e de Custódia –SELIC para títulos federais, acumulada mensalmente, calculados a partir da data do pagamento indevido ou a maior até o mês anterior ao da compensação ou restituição e de 1% (um por cento) relativamente ao mês em que estiver sendo efetuada‖. 3.2.2 Compensação Opera-se a compensação quando ―duas pessoas forem ao mesmo tempo credor e devedor uma da outra‖. A consequência é que as duas obrigações ―extinguem-se até onde compensarem‖ (Código Civil, art. 368). Assim, se ―A‖ deve a ―B‖ cem reais e ―B‖ deve a ―A‖ setenta reais, as obrigações são passíveis de compensação até setenta reais, de forma que a dívida de ―B‖ estará completamente extinta e a dívida de ―A‖ será parcialmente extinta, tão-somente, a parcela não compensada de trinta reais. O CTN prevê expressamente a compensação de crédito tributário com créditos líquidos e certos, vencidos ou vincendos do sujeito passivo contra a Fazenda Pública. Vale frisar que somente pode ser vincendo o valor que a Fazenda Pública deve ao sujeito passivo do tributo, JAMAIS o crédito tributário, que deve SEMPRE estar vencido. De acordo com ALEXANDRE (2010): No caso de o crédito do particular ser vincendo, é necessário calcular seu valor atual, mediante a aplicação de uma taxa de juros que reduza o montante que deveria ser pago futuramente ao valor que a ele corresponde na data da compensação. Para evitar que a autorização servisse como pretexto para que o Estado induzisse o particular a aceitar diminuições exageradas nos seus direitos creditórios contra o Estado, o CTN estipulou como teto para o redutor o percentual de 1% ao mês, pelo tempo a decorrer entre a data da compensação e a do vencimento. Havendo pedido administrativo de restituição de indébito ou de recebimento de outros créditos em dinheiro, deve o Fisco (a Receita Federal do Brasil) verificar se o requerente também está com débito em aberto e, em caso positivo, proceder à compensação total ou parcial, conforme seja o crédito do requerente suficiente. É a chamada compensação pelo Fisco no seu próprio interesse. Remanescendo saldo a favor do requerente, é restituído em dinheiro. Tal é determinado ao Fisco pelo art. 7º do DL 27 2.287/86 e pelo art. 89, § 8º da Lei 8.212/91, ambos com a redação da Lei 11.196/05, dispondo sobre a matéria, ainda, o art. 74 da Lei 9.430/96. Existe, ainda, a possibilidade de ser efetuada compensação pelo contribuinte no regime de lançamento por homologação. Ou seja, o titular do direito ao ressarcimento tem uma alternativa à repetição de indébito. Pode optar por utilizar-se de seu crédito para quitar débitos junto ao Fisco. A vantagem de tal opção está no fato de a compensação depender apenas do contribuinte, que a realiza em vez de efetuar o pagamento de tributos que deve. Em matéria tributária, a compensação está disciplinada pelo art. 170 do CTN, da seguinte forma: Art. 170. A lei pode, nas condições e sob as garantias que estipular, ou cuja estipulação em cada caso atribuir à autoridade administrativa, autorizar a compensação de créditos tributários com créditos líquidos e certos, vencidos ou vincendos, do sujeito passivo contra a Fazenda pública. Parágrafo único. Sendo vincendo o crédito do sujeito passivo, a lei determinará, para os efeitos deste artigo, a apuração do seu montante, não podendo, porém, cominar redução maior que a correspondente ao juro de 1% (um por cento) ao mês pelo tempo a decorrer entre a data da compensação e a do vencimento. O dispositivo deixa claro que, em se tratando de crédito tributário, a compensação sempre depende da existência de lei que estipule as respectivas condições e garantias, ou que se delegue à autoridade administrativa o encargo de fazê-lo. Não é suficiente, portanto, a simples existência de reciprocidade de dívidas para que a compensação se imponha. A compensação pode extinguir assim, total ou parcialmente o crédito tributário da Fazenda Pública em relação ao sujeito passivo, dependendo dos valores a serem compensados. A compensação de tributos e contribuições federais é regida pelo art. 66 da Lei 8.383/91. Art. 66. Nos casos de pagamento indevido ou a maior de tributos, contribuições federais, inclusive previdenciárias, e receitas patrimoniais, mesmo quando resultante de reforma, anulação, revogação ou rescisão de decisão condenatória, o contribuinte poderá efetuar a compensação desse valor no recolhimento de importância correspondente a período subseqüente. § 1º A compensação só poderá ser efetuada entre tributos, contribuições e receitas da mesma espécie. § 2º É facultado ao contribuinte optar pelo pedido de restituição. § 3º A compensação ou restituição será efetuada pelo valor do tributo ou contribuição ou receita corrigido monetariamente com base na variação da UFIR. § 4º As Secretarias da Receita Federal e do Patrimônio da União e o Instituto Nacional do Seguro Social INSS expedirão as instruções necessárias ao cumprimento do disposto neste artigo. A Lei Complementar 104/01 restringiu o direito a compensação dos valores pagos a maior do que o legalmente devido ou pagos indevidamente. A mencionada lei complementar acrescentou o art. 170-A ao CTN que regula a compensação nos casos em que há pendência de contestação judicial impetrada pelo sujeito passivo: Art. 170-A. É vedada a compensação mediante o aproveitamento de tributo, objeto de contestação judicial pelo sujeito passivo, antes do trânsito em julgado da respectiva decisão judicial. (Artigo incluído pela Lcp nº 104, de 10.1.2001) 28 Desta forma, o legislador acaba com um artifício, que já se tornava freqüente, do contribuinte contestar judicialmente o pagamento de determinado tributo e já se creditar do mesmo valor, antes mesmo da decisão definitiva da lide. Sempre que o crédito invocado pelo contribuinte tiver como fundamento a inconstitucionalidade de lei instituidora do tributo ou a ilegalidade de atos normativos com suporte nos quais tenha sido exigido, a compensação dependerá de prévio reconhecimento, pelo Judiciário, da existência da obrigação. Ademais, a compensação só poderá ocorrer após o transito em julgado da decisão judicial, quando se terá certeza quanto à existência do crédito, nos termos do art. 170-A, supratranscrito. Não é imprescindível que haja pedido expresso de compensação e dispositivo sentencial nesse sentido, mas que reste declarada a inexistência da obrigação de modo que se possa considerar os pagamentos realizados como efetivamente in devidos e, portanto, passíveis de ressarcimento, o que enseja a incidência dos dispositivos legais autorizadores da compensação O trânsito em julgado da decisão ocorre quando esgotados todos os recursos, a decisão se torna IRRECORRÍVEL. Considerada a lentidão do Judiciário, na prática, essa disposição significa adiar o direito de compensação, por muitos anos. Vale ressaltar, que a LC 104/01 é de janeiro de 2001, razão pela qual, em respeito ao princípio da irretroatividade da lei, só se aplica, aos procedimentos iniciados a partir da vigência dessa lei complementar, não podendo retroagir sobre as compensações já autorizadas, ainda que em primeira instância. A compensação efetuada pelo contribuinte extingue o crédito tributário sob condição resolutória, ou seja, produz efeitos imediatos, sujeitando-se, contudo, à fiscalização pela Administração, que pode rejeitá-la, total ou parcialmente. A autorização para tanto consta dos artigos 74 da Lei 9.430/96 e 66 da Lei 8.383/91. 3.2.3 Transação Transação é o negócio jurídico em que as partes, mediante concessões mútuas, extinguem obrigações, prevenindo ou terminando litígios (art. 840 do Código Civil). Verifica-se no campo do Direito Tributário, a transação só pode ocorrer para pôr fim a litígio já iniciado, ao contrário do direito privado, onde também pode ter o objetivo de evitar litígio. A matéria está disciplina no art. 171 do CTN: Art. 171. A lei pode facultar, nas condições que estabeleça, aos sujeitos ativo e passivo da obrigação tributária celebrar transação que, mediante concessões mútuas, importe em determinação de litígio e conseqüente extinção de crédito tributário. Parágrafo único. A lei indicará a autoridade competente para autorizar a transação em cada caso. OBS: De acordo com os doutrinadores, a palavra determinação do caput do artigo foi publicada erroneamente, sendo a expressão correta TERMINAÇÃO. Como sempre ocorre em qualquer caso em que possa haver diminuição do patrimônio público, a transação somente pode ser celebrada com base em lei autorizativa, editada pelo ente competente pela instituição do tributo de que se tratar. 29 Não há livre manifestação de vontade por parte da autoridade fiscal, pois esta não a possui. Na realidade, a vontade do Estado é manifestada pela lei. O particular possui a liberdade de transacionar ou não com a Administração, mas não há a possibilidade de negociação fora dos limites da lei. O instituto decorre da ampla liberdade para negociar interesses disponíveis. Como o direito público vige pelo princípio da indisponibilidade do patrimônio público, a utilização da transação acaba sendo algo bastante restrito. EXEMPLO: na transação há pagamento, mais por um valor intermediário entre as duas pretensões, vamos imaginar que o fiscal faça um auto de infração sob um produto que não tem preço tabelado, caminhão com papel usado, por exemplo, caminhão de papel usado sem nota fiscal. O fiscal colocou o caminhão na balança deu uma determinada pesagem e o sujeito passivo foi autuado sob um valor que o fiscal achou que seria a base de calculo, mas sucata de papel usado não tem preço tabelado, poderia estar molhado e ai pesava mais, enfim, não há como a Fazenda Pública provar que era aquele o valor que o fiscal arbitrou, nem há também como o sujeito passivo provar que era tão baixo como ele tenta alegar, Neste caso, desde que haja uma discussão judicial a respeito da matéria , pode haver uma TRANSAÇÃO extinguindo o crédito tributário. Na prática a transação sempre aparece combinada com outros institutos, de forma que somente é extinta pela transação a parte que foi objeto da concessão feita pelo Estado. Vamos à outra situação, por EXEMPLO: suponha-se que uma lei seja publicada autorizando que o Estado conceda desconto de 80% das multas moratórias aplicadas contra os contribuintes que desistissem das ações judiciais contestatórias dos créditos relativos a determinado tributo e procedessem ao respectivo pagamento no prazo de 30 dias contados da desistência. A concessão do Estado seria o valor de 80% das multas, de forma que esta seria a parcela do crédito extinto pelo pagamento, hipótese extintiva já estudada. Outro exemplo é o desconto na multa para pagamento à vista em autos de infração (a parte recolhida será extinta pelo pagamento, enquanto a parte descontada será extinta pela transação). Outra forma é a proposta de acordo para extinguir uma demanda administrativa ou judicial pela concessão do parcelamento (que não é causa de extinção do crédito tributário, mas sim de suspensão do crédito tributário) de débitos fiscais. Embora prevista expressamente pelo CTN e admitida pela jurisprudência e por boa parte da doutrina, a possibilidade de transação no direito fiscal tem encontrado certa resistência por parte de alguns estudiosos. Existe discussão sobre a natureza do litígio que poderá ser terminado por meio da transação: os judiciais e administrativos ou somente o judiciais. Não existe definição clara sobre a matéria. 3.2.4 Remissão Remissão é a dispensa gratuita da dívida, feita pelo credor em benefício do devedor. 30 No dizer de Clóvis Beviláqua, a remissão consiste na ―liberação graciosa da dívida‖ sendo, pois, verdadeiro ato de perdão da dívida. Não se deve confundir remissão como remição, sendo esta última o ato de resgatar uma dívida. O CTN permite a concessão da remissão, mas determina que o despacho da autoridade que a conceder não gera direito adquirido, aplicando-se, quando for o caso, o disposto no art. 155 (concessão de moratória) já estudado por nós. Este perdão é objeto do art. 172 do CTN que lista os motivos fundamentados nos quais a autoridade pode conceder o benefício, desde que autorizada por lei. Art. 172. A lei pode autorizar a autoridade administrativa a conceder, por despacho fundamentado, remissão total ou parcial do crédito tributário, atendendo: I - à situação econômica do sujeito passivo; II - ao erro ou ignorância excusáveis do sujeito passivo, quanto a matéria de fato; III - à diminuta importância do crédito tributário; IV - a considerações de eqüidade, em relação com as características pessoais ou materiais do caso; V - a condições peculiares a determinada região do território da entidade tributante. Parágrafo único. O despacho referido neste artigo não gera direito adquirido, aplicando-se, quando cabível, o disposto no artigo 155. O texto legal não restringe a possibilidade de concessão de remissão apenas para créditos relativos a tributos. A redação dos dispositivos referentes à expressão ―crédito tributário‖ que, conforme já ressaltado, abrange valores referentes a tributos e a multa. Alguns autores entendem que o perdão de multa seria anistia, sendo a remissão aplicável tão-somente a tributos. Raciocínio em sentido contrário, alegam, tornariam o CTN redundante, pois não haveria como diferenciar, tecnicamente, a remissão de multa da anistia. A diferenciação, contudo, é possível. A anistia (sempre referente à multa) será estudada no tópico relativo às formas de exclusão do crédito tributário. Excluir significa impedir o lançamento, evitando o nascimento do crédito. Noutra mão, a remissão é forma de extinção do crédito tributário (referente à multa ou a tributo). Somente se extingue o que já nasceu. Portanto, se o Estado quer perdoar infrações cujas respectivas multas não foram lançadas, deverá editar lei concedendo anistia, o que impedirá o lançamento e o conseqüente nascimento de crédito tributário. Se a multa foi lançada, já existindo crédito tributário, o perdão somente pode ser dado na forma de remissão, forma extintiva do crédito. A título de exemplo, suponha-se que, em face de graves problemas de congestionamento no site da Receita Federal do Brasil na última semana do prazo de entrega de declaração de imposto de renda, o Congresso Nacional edite lei perdoando da multa aplicável os contribuintes que entregaram suas declarações na semana subseqüente ao término do prazo. Na situação proposta, a lei estaria concedendo remissão ou anistia? A resposta depende de uma informação básica, qual seja, a referente ao momento da concessão do benefício. Se a lei foi editada em momento anterior ao lançamento das multas, impedindo autoridades fiscais de fazê-lo, estará concedendo anistia. Se a lei foi editada após as autuações, de forma a perdoar as multas já lançadas, trata-se de concessão de remissão. 31 Em qualquer caso, não importa se a lei afirma estar concedendo remissão ou anistia, pois o nome formalmente atribuído relativo a determinado tributo não determina a natureza do mesmo, que é aferida de acordo com suas características essenciais. A mesma linha de raciocínio deve ser seguida para diferenciar a isenção (forma de exclusão do crédito tributário relativo a tributo) da remissão de tributo (forma de extinção do crédito tributário já constituído). 3.2.5 Prescrição Opera-se a prescrição quando a Fazenda Pública não propõe, no prazo legalmente estipulado, a ação de execução fiscal para obter a satisfação coativa do crédito tributário. Segundo o artigo 174 do CTN, o prazo de prescrição é de cinco anos, iniciando sua contagem da data da constituição definitiva do crédito tributário. Art. 174. A ação para a cobrança do crédito tributário prescreve em cinco anos, contados da data da sua constituição definitiva. Parágrafo único. A prescrição se interrompe: I – pelo despacho do juiz que ordenar a citação em execução fiscal; (Redação dada pela Lcp nº 118, de 2005) II - pelo protesto judicial; III - por qualquer ato judicial que constitua em mora o devedor; IV - por qualquer ato inequívoco ainda que extrajudicial, que importe em reconhecimento do débito pelo devedor. Quando o sujeito passivo é notificado do lançamento, o crédito tributário está constituído não havendo mais que se falar em decadência (salvo se o lançamento vier a ser anulado). Como o Fisco exerceu seu direito, não mais pode ser atingido por um instituto que faz perecer os direitos dos inertes. Conforme disciplina Fábio Fanucchi, ―não há que se confundir decadência e prescrição, porque há um marco material (o lançamento), que estabelece a distinção‖. Se a causa externa legal ocorreu antes do lançamento, é caso de decadência (também chamada de caducidade); se depois, é caso de prescrição, como podemos observar na figura a seguir: Lançamento HI FG OT CT Decadência Perda do direito de lançar (lançamento) DA EF Prescrição Perda do direito de Executar (ação) 32 ocorre em cinco anos ocorre em cinco anos Percebe-se pela Linha do Tempo que, caso o CT (crédito tributário) não seja suspenso (exemplo: parcelamento), extinto (exemplo: pagamento) ou excluído (exemplo: isenção), poderá ele ser transformado dívida ativa (DA), após o procedimento de inscrição. É importante a visualização na Linha do Tempo, do CT em um ambiente de Ente arrecadador ou Fiscalizador (Receita Federal-União, Secretaria da Fazenda-Estados ou Prefeituras-Municípios) e DA (Dívida Ativa) em um ambiente de Ente Judicial (Procuradorias). Em face das garantias do contraditório e da ampla defesa, é possível que o sujeito passivo impugne o lançamento realizado, instaurando um litígio e inaugurando a fase contenciosa do lançamento, o que conforme se deduz do art. 145, I, do CTN, pode gerar uma alteração do próprio lançamento realizado. Pode-se afirmar, portanto, que, com a notificação, o crédito está constituído, mas não que ele está definitivamente constituído. Por conseguinte, tem-se uma situação em que não se conta decadência – porque a Administração já exerceu seu direito – nem prescrição por conta da ausência de definitividade do lançamento efetuado. Não havendo pagamento ou impugnação ou, em havendo esta concluído o processo administrativo fiscal e ultrapassado o prazo para pagamento do crédito tributário sem que tenha sido realizado começa a fluir o prazo prescricional. 3.2.5.1 Interrupção do prazo prescricional Existem situações estritamente definidas em lei em que o prazo prescricional é integralmente devolvido à pessoa que seria prejudicada pela sua consumação. Trata-se dos casos de interrupção do prazo prescricional, normalmente configurando hipóteses em que o interessado age na busca da satisfação do seu direito, demonstrando não estar em situação de inércia. Os casos de interrupção do prazo prescricional estão enumerados no parágrafo único do artigo 174 do CTN, retrotranscrito. Nos três primeiros casos, a interrupção ocorre em decorrência do ato praticado na seara judicial. Somente na última hipótese (confissão da dívida) aparece a expressão ―ainda que extrajudicial‖, possibilitando a interrupção na seara administrativa. A última hipótese também merece um destaque especial por configurar a única situação de interrupção que pode decorrer de iniciativa do próprio devedor, pois, conforme se pode verificar em todos os demais caos, a interrupção decorrer de ato em que o credor manifesta sua intenção de receber o crédito, demonstrando não está inerte. 3.2.5.2 Suspensão do prazo prescricional 33 No subitem anterior, afirmou-se que, ocorrida uma causa de interrupção do prazo de prescrição, este é integralmente devolvido ao credor. Trata-se de um fenômeno instantâneo, de forma que o prazo é interrompido e, logo após, volta pelo seu total. Nos casos de suspensão, o prazo fica sem fluir durante o tempo em que durar a respectiva causa e, cessada esta, volta ao seu curso apenas pelo que lhe faltava. Assim, se o prazo de cinco anos flui até atingir três anos e é interrompido, o mesmo volta imediatamente ao seu curso pelo total, de forma que restarão ao interessado os mesmos cinco anos iniciais. Se houver suspensão no final do terceiro ano, o prazo pára de fluir e, cessada a causa suspensiva, volta ao seu curso pelos dois anos restantes. O CTN não prevê expressamente a hipótese de suspensão da fluência do prazo prescricional. Entretanto, em face da regra prevista no artigo 155 do CTN, durante o tempo decorrido entre a concessão de moratória em caráter individual obtida de maneira fraudulenta e a sua ―revogação‖ (o correto seria anulação), não corre a prescrição. È lícito afirmar, portanto, que ocorreu a suspensão do prazo prescricional no período. Art. 155. A concessão da moratória em caráter individual não gera direito adquirido e será revogado de ofício, sempre que se apure que o beneficiado não satisfazia ou deixou de satisfazer as condições ou não cumprira ou deixou de cumprir os requisitos para a concessão do favor, cobrando-se o crédito acrescido de juros de mora: I - com imposição da penalidade cabível, nos casos de dolo ou simulação do beneficiado, ou de terceiro em benefício daquele; II - sem imposição de penalidade, nos demais casos. Parágrafo único. No caso do inciso I deste artigo, o tempo decorrido entre a concessão da moratória e sua revogação não se computa para efeito da prescrição do direito à cobrança do crédito; no caso do inciso II deste artigo, a revogação só pode ocorrer antes de prescrito o referido direito. Além dessas hipóteses, tem-se entendido que, em todos os casos em que a exigibilidade do crédito tributário está suspensa (CTN, art. 151), também estará suspenso o respectivo prazo prescricional. O raciocínio decorre do simples fato de que a prescrição não pode punir o credor que não age porque está legalmente impedido de fazê-lo. Ora, não se pode continuar a contagem de um prazo para que a Fazenda Pública tome uma providência que está legalmente proibida de tomar (promover ação de execução fiscal). Art. 151. Suspendem a exigibilidade do crédito tributário: I - moratória; II - o depósito do seu montante integral; III - as reclamações e os recursos, nos termos das leis reguladoras do processo tributário administrativo; IV - a concessão de medida liminar em mandado de segurança. V – a concessão de medida liminar ou de tutela antecipada, em outras espécies de ação judicial; (Incluído pela Lcp nº 104, de 10.1.2001) VI – o parcelamento. (Incluído pela Lcp nº 104, de 10.1.2001) Parágrafo único. O disposto neste artigo não dispensa o cumprimento das obrigações assessórios dependentes da obrigação principal cujo crédito seja suspenso, ou dela conseqüentes. Apesar de não está expressa no CTN, a regra é cobrada em provas de concurso público. 3.2.6 Decadência 34 Consoante já analisado, com a ocorrência do fato gerador, nasce a obrigação tributária. Com o lançamento, a obrigação é tornada líquida e certa, surgindo o crédito tributário. Caso o sujeito passivo não pague o valor relativo ao crédito tributário, violando o direito da Fazenda Pública, esta deverá promover a competente ação de execução fiscal, visando a satisfação do crédito. O prazo para que a Administração Tributária, por meio da autoridade competente, promova o lançamento é decadencial. O prazo para que se ajuíze a ação de execução fiscal é prescricional. Portanto, a decadência ou caducidade é a perda da possibilidade de a Fazenda Pública fazer o lançamento e, como conseqüência, constituir o crédito tributário. O CTN regula a matéria no artigo 173 da seguinte forma: Art. 173. O direito de a Fazenda Pública constituir o crédito tributário extingue-se após 5 (cinco) anos, contados: I - do primeiro dia do exercício seguinte àquele em que o lançamento poderia ter sido efetuado; II - da data em que se tornar definitiva a decisão que houver anulado, por vício formal, o lançamento anteriormente efetuado. Parágrafo único. O direito a que se refere este artigo extingue-se definitivamente com o decurso do prazo nele previsto, contado da data em que tenha sido iniciada a constituição do crédito tributário pela notificação, ao sujeito passivo, de qualquer medida preparatória indispensável ao lançamento. Enquanto o prazo prescricional inicia-se sempre com o lançamento (assim entendida a constituição definitiva), conforme já estudamos, o decadencial inicia-se com um dos quatro marcos previsto no CTN: art. 173, I que é a regra; no art. 173 II; no art. 173, parágrafo único; e no art. 150 parágrafo 4º, sendo este último só para o caso de lançamento por homologação. Art. 173, I, CTN (Regra geral) Primeiro dia do exercício seguinte aquele em que o lançamento poderia ter sido efetuado Fato gerador 2006 5 anos 2007 2008 2009 Art. 173, II, CTN Data em que se tornar definitiva a decisão que houver anulado por vício formal, o lançamento anteriormente efetuado Fato gerador Lança mento Sentença anulando o lançamento anterior anterior5 anos 2006 2007 2008 2009 35 36 Art. 150, § 4º, CTN Só para lançamento por homologação. Se a lei não fixar o prazo será de cinco anos contados da data do fato gerador, considerando-se homologado o lançamento, caso não haja dolo, fraude ou simulação Art. 173, parágrafo único, CTN Data em que se tenha sido iniciada a constituição do crédito tributário pela notificação, ao sujeito passivo de qualquer medida preparatória indispensável ao lançamento Notificação do lançamento (início de fiscalização) Fato gerador 2006 5 anos 2007 Fato gerador 2006 2007 Se a lei não fixar, o prazo será de 5 anos, caso não ocorra dolo, fraude ou simulação 2008 2009 37 A decadência do direito de lançar no lançamento por homologação, a regra geral é a data do fato gerador; ocorrendo dolo, fraude ou simulação, bem como, quando não houver pagamento, aplica-se a regra geral do art. 173 I, ou seja, do primeiro dia do exercício seguinte. Com dolo, Fraude ou Simulaçã o LANÇAMENTO POR HOMOLOGAÇÃO SIM Houve pagamento antecipado? NÃO NÃO 1º dia do exercício seguinte (CTN, art. 173 I 1º dia do exercício seguinte, CTN, art. 173, I Data do fato gerador, CTN, art. 150, § 4º 38 PRESCRIÇÃO X DECADÊNCIA PROFESSOR CLÁUDIO BORBA DECADÊNCIA( 173,CTN) PRESCRIÇÃO (174,CTN) Há perda do direito, ou seja, atinge o direito em Não há a perda do direito em si, mas, a perda si, havendo, pois, a perda do mesmo. da possibilidade de exercê-lo, ou seja, há perda do direito de mover uma ação para exercê-lo. Pressupõe um direito (obrigação tributária) que, Pressupõe um direito já adquirido e efetivo embora nascido(fato gerador), não se tornou (crédito tributário constituído pelo lançamento), efetivo por falta de exercício (falta de mas que ficou desprotegido pela falta de ação lançamento) da Fazenda Pública O pagamento do tributo caduco (decaído) dá O pagamento do tributo cuja ação está prescrita direito à restituição, uma vez que não mais não dá direito à restituição do valor, uma vez havia o direito da Fazenda Pública com relação que o direito da Fazenda Pública ainda àquele crédito. persistia, embora a mesma não tivesse meios de acionar o sujeito passivo. OBS: Há entendimentos doutrinários e jurisprudenciais em sentido contrário Não admite interrupção nem suspensão (Vide, Admite: no entanto, o inciso II do art 173 do CTN). interrupção ((parágrafo único do art. 174) suspensão (art. 151, art. I a IV, art. 161, § 2º, art. 155, § 2º, art. 172, par. Único, todos do CTN, art. 2º, § 3º e art. 40 §§ 1º e 2º, da Lei nº 6830/80 (execução fiscal) e art. 6º, Lei 11.101/05 (Falências) São quatro marcos iniciais da contagem do O marco inicial da contagem do prazo é o prazo, conforme já visto. lançamento em qualquer hipótese. 39 3.2.7 Conversão do depósito em renda (art. 156 VI, CTN) Conforme já analisado, o sujeito passivo que discorda do lançamento efetuado pode decidir por contestá-lo judicial ou administrativamente. Esta é na verdade, uma hipótese posterior à suspensão do crédito tributário através do depósito do montante integral (art. 151, II, CTN), quando a decisão do processo for desfavorável ao sujeito passivo. Como conseqüência desta decisão, aquele valor depositado como garantia converte-se em renda para a Fazenda Pública: Art. 156. Extinguem o crédito tributário: VI - a conversão de depósito em renda; Caso opte pela via judicial, é conveniente que adote alguma media que suspenda a exigibilidade do crédito tributário contestado, pois caso contrário, não haverá impedimento para que a Fazenda Pública proponha a ação de execução fiscal, constrangendo-lhe o patrimônio. A alternativa mais viável é o depósito do montante integral. Após a decisão judicial, o depósito deverá ter um destino. Se a decisão favorece ao contribuinte, está extinto o crédito tributário e a quantia em discussão será revertida ao patrimônio deste contribuinte. Se a decisão favorece ao Estado, a quantia depositada reverterá para a Administração Pública. A retirada do depósito do tributo em discussão pela Fazenda Pública recebe a denominação e conversão do depósito em renda. Ou seja, a quantia objeto de depósito judicial foi considerada devida ao Poder Público e tornou-se renda do Estado. A conversão do depósito em renda é a modalidade de extinção do crédito tributário necessariamente ligada à existência de um depósito anteriormente realizado. O CTN também faz referência da conversão do depósito em renda como hipótese de extinção do crédito tributário no art. 164, § 2º, que determina esta conversão após a decisão judicial que considera procedente a consignação em pagamento, que veremos com mais detalhes ao estudarmos a consignação em pagamento, nesta mesma unidade. 3.2.8 Homologação do lançamento; Esta hipótese nada mais é do que o lançamento por homologação ou para alguns doutrinadores ―autolançamento‖: Art. 150. O lançamento por homologação, que ocorre quanto aos tributos cuja legislação atribua ao sujeito passivo o dever de antecipar o pagamento sem prévio exame da autoridade administrativa, opera-se pelo ato em que a referida autoridade, tomando conhecimento da atividade assim exercida pelo obrigado, expressamente a homologa. § 1º O pagamento antecipado pelo obrigado nos termos deste artigo extingue o crédito, sob condição resolutória da ulterior homologação ao lançamento. § 2º Não influem sobre a obrigação tributária quaisquer atos anteriores à homologação, praticados pelo sujeito passivo ou por terceiro, visando à extinção total ou parcial do crédito. § 3º Os atos a que se refere o parágrafo anterior serão, porém, considerados na apuração do saldo porventura devido e, sendo o caso, na imposição de penalidade, ou sua graduação. 40 § 4º Se a lei não fixar prazo a homologação, será ele de cinco anos, a contar da ocorrência do fato gerador; expirado esse prazo sem que a Fazenda Pública se tenha pronunciado, considera-se homologado o lançamento e definitivamente extinto o crédito, salvo se comprovada a ocorrência de dolo, fraude ou simulação. Consoante já analisado, na sistemática do lançamento por homologação, o sujeito passivo calcula o montante do tributo devido, antecipa o pagamento e fica no aguardo da homologação do seu proceder pela autoridade administrativa. Segundo o § 1º, do art. 150 supra, o pagamento antecipado extingue o crédito, sob condição resolutória da ulterior homologação ao lançamento. Assim, pode-se afirmar que o crédito tributário objeto do lançamento por homologação somente poderá considerar definitivamente extinto quando a autoridade administrativa competente homologar a atividade do sujeito passivo – usando as infelizes palavras do § 1º, do art. 150 e do inciso VII do art. 156, ambos do CTN – quando houver ―homologação do lançamento‖. RELEMBRE-SE, entretanto, que, após o advento da Lei Complementar 118/2005, para o exclusivo efeito de definição do termo inicial do prazo para pleitear restituição, considera-se extinto o crédito tributário, também na sistemática do lançamento por homologação, na data do pagamento. 3.2.9 Consignação em pagamento (art. 164, CTN) Esta hipótese de extinção está assim prevista no CTN: Art. 164. A importância de crédito tributário pode ser consignada judicialmente pelo sujeito passivo, nos casos: I - de recusa de recebimento, ou subordinação deste ao pagamento de outro tributo ou de penalidade, ou ao cumprimento de obrigação acessória; II - de subordinação do recebimento ao cumprimento de exigências administrativas sem fundamento legal; III - de exigência, por mais de uma pessoa jurídica de direito público, de tributo idêntico sobre um mesmo fato gerador. § 1º A consignação só pode versar sobre o crédito que o consignante se propõe pagar. § 2º Julgada procedente a consignação, o pagamento se reputa efetuado e a importância consignada é convertida em renda; julgada improcedente a consignação no todo ou em parte, cobra-se o crédito acrescido de juros de mora, sem prejuízo das penalidades cabíveis. Se o sujeito ativo, pelos modos enumerados no artigo, opõe-se ao pagamento que o sujeito passivo pretende fazer, cabe a consignação judicial em pagamento, que, se vier a ser julgada procedente, equivalerá ao pagamento e promoverá a extinção do crédito tributário. Esta caracterizada uma situação até certo ponto atípica, na qual o sujeito passivo se propõe a pagar e a Fazenda Pública se recusa a receber, ou, ainda, quando dois municípios, por exemplo exigem IPTU sobre uma mesma área pertencente a determinado contribuinte. Nestes casos o contribuinte faz a consignação em pagamento que, se julgada procedente pelo juiz, extingue o crédito tributário. A grande característica desta hipótese de extinção do crédito tributário é o fato de que o sujeito passivo está querendo quitar a dívida tributária e, por motivos alheios a sua vontade, não está conseguindo. 41 Pode parecer estranho se falar em direito de pagar, normalmente se falaria em dever. Há de se recordar, contudo, que o sujeito passivo tem legítimo interesse em proceder ao pagamento tempestivamente, uma vez que os efeitos da mora em direito tributário são automáticas, fazendo com que o adimplemento extemporâneo (em atraso) tenha como consectário a incidência de juros e multa. Prevê o § 2º que o crédito será cobrado acrescido de juros de mora, se a consignação for julgada improcedente. Os juros de mora são, realmente, devidos, pois houve efetiva mora no pagamento do crédito tributário, sendo irrelevante o motivo determinante, como assinala o art. 161. IMPORTANTE: tratando-se, porém, de tributos e contribuições federais, estando em vigor a Lei 9.703, de 17.11.98, os juros de mora não serão devidos, pois o valor depositado, transferido para a conta do Tesouro Nacional, manteve-se disponível para a Fazenda Pública Nacional, não havendo, assim mora a indenizar. Portanto, três fatos merecem destaque nesta hipótese de extinção do crédito tributário: a consignação só extingue o crédito quando julgada procedente pelo juiz. quando julgada improcedente cobra-se o crédito acrescido de juros de mora (apenas sobre a diferença), sem prejuízo das penalidades cabíveis; a consignação só pode versar sobre crédito que o consignante se propõe a pagar. A primeira observação relevante é que o consignante deposita o valor que entende devido e não aquele exigido pelo Fisco. Essa é uma distinção fundamental entre o depósito do montante integral, causa de suspensão da exigibilidade do crédito tributário, e o depósito feito a título de consignação em pagamento, cujo julgamento pela procedência é causa de extinção do crédito tributário. O particular que deposita o montante integral exigido pelo Fisco vai discutir judicial ou administrativamente o crédito tributário. Tem ele a esperança de, logrando sucesso no litígio, levantar o valor depositado. Já no caso da consignação em pagamento, em consonância com o já o § 1º do dispositivo acima transcrito, o consignante se propõe a pagar determinado montante, não importando qual o valor que o Fisco entende devido. Neste sentido é a Jurisprudência do STJ (STJ, 2. T., Resp. 26.156, rel. Min. Ameríco Luz, j. 17.10.1994, DJU 07.11.1994,p. 30.014). 42 CONSIGNAÇÃO EM PAGAMENTO DEPÓSITO DO MONTANTE INTEGRAL. (art. 164, CTN) (art. 151, II, CTN) Depósito do valor que o sujeito passivo entende devido Hipótese de extinção do crédito tributário Sempre na esfera judicial Depósito do valor que o Estado está exigindo Hipótese de suspensão Pode ser na esfera judicial ou administrativa Só ocorre quando o sujeito passivo se Só ocorre quando o sujeito passivo propõe a pagar e não está conseguindo discorda de fazer o pagamento e tenta impugnar a exigência A Lei 9.703/1998, dispõe sobre os depósitos judiciais e extrajudiciais de tributos e contribuições federais. Art. 1o Os depósitos judiciais e extrajudiciais, em dinheiro, de valores referentes a tributos e contribuições federais, inclusive seus acessórios, administrados pela Secretaria da Receita Federal do Ministério da Fazenda, serão efetuados na Caixa Econômica Federal, mediante Documento de Arrecadação de Receitas Federais - DARF, específico para essa finalidade. § 1o O disposto neste artigo aplica-se, inclusive, aos débitos provenientes de tributos e contribuições inscritos em Dívida Ativa da União. § 2o Os depósitos serão repassados pela Caixa Econômica Federal para a Conta Única do Tesouro Nacional, independentemente de qualquer formalidade, no mesmo prazo fixado para recolhimento dos tributos e das contribuições federais. § 3o Mediante ordem da autoridade judicial ou, no caso de depósito extrajudicial, da autoridade administrativa competente, o valor do depósito, após o encerramento da lide ou do processo litigioso, será: I - devolvido ao depositante pela Caixa Econômica Federal, no prazo máximo de vinte e quatro horas, quando a sentença lhe for favorável ou na proporção em que o for, acrescido de juros, na forma estabelecida pelo § 4o do art. 39 da Lei no 9.250, de 26 de dezembro de 1995, e alterações posteriores; ou II - transformado em pagamento definitivo, proporcionalmente à exigência do correspondente tributo ou contribuição, inclusive seus acessórios, quando se tratar de sentença ou decisão favorável à Fazenda Nacional. § 4o Os valores devolvidos pela Caixa Econômica Federal serão debitados à Conta Única do Tesouro Nacional, em subconta de restituição. 3.2.10 Decisão administrativa irreformável (art. 156, IX, CTN) Art. 156. Extinguem o crédito tributário: IX - a decisão administrativa irreformável, assim entendida a definitiva na órbita administrativa, que não mais possa ser objeto de ação anulatória; Quando o sujeito passivo impugna um lançamento, quer seja através de depósito administrativo ou de reclamações ou recursos também administrativos, monta-se um processo que vai resultar em uma decisão favorável ou não ao impugnante. No caso de a decisão lhe ser favorável e não havendo mais nenhum recurso de ofício cabível por parte da autoridade julgadora, o crédito será extinto à medida que a própria credora Fazenda Pública reconhece que o crédito não é devido. Não obstante o entendimento, é necessário perceber que o inciso XI do art. 156 do CTN, ao prever a extinção do crédito por decisão administrativa irreformável, conceitua 43 esta como sendo ―definitiva na órbita administrativa, que não mais possa ser objeto de ação anulatória‖. Por conseguinte, o dispositivo parece admitir que a Fazenda Pública busque no Judiciário a anulação de decisão que ela mesma proferiu. Somente de graves vícios na decisão prolatada pelo órgão julgador, pode-se imaginar a propositura pela Fazenda Pública, de ação visando a anular a sua própria decisão. Como exemplo, poderia ser imaginado a situação em que se comprove que parte das autoridades julgadores foi corrompida para votar favoravelmente ao contribuinte. Não obstante parecer juridicamente despropositado, na esfera federal existem atos da Procuradoria-Geral da Fazenda Nacional determinando a obrigatoriedade do representante da Fazenda Pública propor ao Poder Judiciário ações anulatórias contra certidões do Conselho de Contribuintes e da Câmara Superior de Recursos Fiscais que afastem a aplicação de leis ou de decretos (Parecer PGFN/CRJ 1.087/2004 e Portaria PGFN 820/2004). 3.2.11 Decisão judicial transitada em julgado (art. 156 X, CTN) Diz-se que a decisão judicial passou (ou transitou) em julgado quando contra a mesma não mais cabe recurso, situação em que o julgamento passa a gozar de imutabilidade constitucionalmente protegida (art. 5 o,, XXXVI, CF/88). Art. 5º Todos são iguais perante a lei, sem distinção de qualquer natureza, garantindo-se aos brasileiros e aos estrangeiros residentes no País a inviolabilidade do direito à vida, à liberdade, à igualdade, à segurança e à propriedade, nos termos seguintes: XXXVI - a lei não prejudicará o direito adquirido, o ato jurídico perfeito e a coisa julgada; Por óbvio, assim como a decisão administrativa irreformável, somente extingue o crédito tributário a decisão judicial passada em julgado favorável ao sujeito passivo. Dessa forma, a decisão judicial é definitiva e em relação ao crédito tributário ela pode provocar sua extinção nas mesmas formas e condições previstas para a decisão administrativa: pagamento e extinção do crédito. Pagamento: a decisão judicial entende ser improcedente a ação proposta pelo sujeito passivo, determinando assim o pagamento do tributo. Extinção da exigência do crédito: a decisão judicial entende ser improcedente a cobrança do tributo ou penalidade aplicável, favorecendo assim ao sujeito passivo. Se o tributo não é devido, o crédito tributário em discussão esta extinto por ser inválida sua exigência. Essa extinção pode ser total ou parcial, por exemplo: indevida a multa, porém devido o tributo. Neste caso o sujeito passivo impugnou a exigência tributária na esfera judicial. Se a decisão lhe for favorável e não couber nenhum recurso para a Fazenda Pública, o crédito estará extinto independentemente de qualquer processo administrativo ainda em curso. 3.2.12 Dação em pagamento em bens imóveis 44 Segundo lição civilista, a dação em pagamento é a forma de extinção das obrigações em que o credor consente em receber do devedor prestação diversa da que lhe é devida. Em direito tributário, a prestação devida pelo sujeito passivo é pecuniária, em moeda ou cujo valor nela se possa exprimir (CTN, art. 3º), de forma que haverá dação em pagamento quando o Estado consentir em extinguir o crédito tributário mediante o recebimento de algo que não seja dinheiro. Conforme consta do art. 156, XI, do CTN, a prestação substitutiva do pagamento em dinheiro somente poderá ser a entrega de um bem imóvel. Há uma discussão sobre a possibilidade de quitação de crédito tributário mediante dação em pagamento em bens móveis, títulos ou direitos. A celeuma novamente remete para a questão de a lista de hipótese extintivas do crédito ser taxativa ou exemplificativa. Registre-se que, na sessão realizada em 26 de abril de 2007, o Supremo Tribunal Federal teve a oportunidade de apreciar a matéria. A ADI ajuizada contra lei distrital que autorizava o pagamento de débitos das microempresas, das empresas de pequeno porte e das médias empresas, mediante dação em pagamento de materiais destinados a atender programas de Governo do distrito Federal. No julgamento o STF considerou inconstitucional a lei por afastar a incidência do processo licitatório para aquisição de materiais pela Administração Pública, agredindo o art. 37, XXI, da CF e – o que é mais importante em matéria tributária – por criar, mediante lei local, nova hipótese de extinção de crédito tributário (STF, Tribunal Pleno, ADI 1.917/DF, Rel. Min. Ricardo Lewandowski, j. 26.04.2007, DJ 24.08.2207, p. 22). 2.3. – EXCLUSÃO DO CRÉDITO TRIBUTÁRIO (arts. 175 a 182 do CTN) O conceito de exclusão não vem estampado no CTN, sendo inclusive, para muitos, confuso seu sentido. No entanto, seguindo a doutrina prevalecente, podemos dizer que exclusão do crédito tributário significa hipótese em que a Fazenda, por força de lei, está impedida de promover o lançamento e a conseqüente exigência tributária. Melhor dizendo, em virtude da inexigibilidade da dívida, eventualmente prevista em lei, impede-se que a Fazenda formalize o crédito que, por isso, diz-se excluído. Casos de exclusão do crédito tributário seriam, pois, hipóteses em que não se pode formalizar o crédito através do lançamento. Seriam situações impeditivas do lançamento, obviamente, previstas em lei. São elas (art. 175): a isenção e a anistia. Excluir o crédito tributário, desta feita, significa impedir a sua constituição. Trata-se de situações em que, não obstante a ocorrência do fato gerador e o conseqüente nascimento da obrigação tributária, não pode haver lançamento, de forma que não surgirá crédito, não existindo, portanto, obrigação de pagamento. Assim, é possível afirmar que as cláusulas excludentes (isenção e anistia) impedem a normal sucessão de fatos, na linha do tempo do fenômeno jurídico tributário, pois o 45 procedimento do lançamento, com o conseqüente nascimento do crédito tributário, é evitado. Por conseguinte, o fenômeno da exclusão pode ser visualizado como uma barreira que impede a constituição do crédito tributário, consoante ilustração a seguir: Exclusão Obrigação tributária Crédito tributário Fato gerador Lançamento 46 Conforme o art. 175 do CTN, somente existem duas hipóteses de exclusão do crédito tributário, quais sejam a isenção e a anistia. A diferença fundamental entre ambas é que a isenção exclui o crédito tributário relativo a tributo, enquanto a anistia exclui crédito tributário relativo à penalidade pecuniária. Em ambos os casos, apesar de haver dispensa legal do pagamento (do tributo ou da multa), não se dispensa o cumprimento das obrigações acessórias dependentes da obrigação principal cujo crédito seja excluído ou dela seja conseqüente, art. 175, parágrafo único do CTN. Nesse sentido, uma mercadoria isenta do imposto tem sempre que estar acompanhada de nota fiscal, cuja emissão é uma obrigação acessória. Da mesma forma, a concessão de anistia da multa por atraso na entrega de declaração de imposto de renda não implica dispensa da entrega da própria declaração, assim como, à isenção de ICMS concedida aos comerciantes de determinada mercadoria não traz consigo a dispensa da escrituração dos livros fiscais. Constata-se, portanto, que a concessão da isenção não importa na dispensa de cumprimento das obrigações acessórias referentes ao tributo. Todavia, por disposição expressa em lei o sujeito passivo será dispensado do cumprimento dessas obrigações. Assim, por exemplo, a legislação relativa às microempresas concede isenção de IRPJ a estas pessoas jurídicas e a lei concessiva do benefício determina de forma clara e inequívoca que as microempresas estão dispensadas de manter escrituração contábil bastando o livro caixa (que são obrigações acessórias). Não existindo disposição expressa em lei concessiva de isenção de tributo em relação às respectivas obrigações acessórias, entende-se que estas são exigíveis pela Administração Pública. Feita as considerações iniciais sobre os institutos, vamos à análise de suas peculiaridades. Art. 175. Excluem o crédito tributário: I - a isenção; II - a anistia. Parágrafo único. A exclusão do crédito tributário não dispensa o cumprimento das obrigações acessórias dependentes da obrigação principal cujo crédito seja excluído, ou dela conseqüente. 2.3.1 Isenção (arts. 176 a 179 do CTN) Isenção é a dispensa legal do pagamento do tributo devido. Segundo a tese que prevaleceu no Judiciário, a isenção não é causa de não–incidência tributária, pois, mesmo com a isenção, os fatos geradores continuam a ocorrer, gerando a respectivas obrigações tributárias, sendo apenas excluída a etapa do lançamento e, por conseguinte, a constituição do crédito tributário. A isenção depende de lei específica que defina condições, requisitos e abrangência (art. 150 § 6º, da CF e 176 do CTN). Para os tributos sob reserva de lei complementar, também a concessão de isenção terá de ser feita através de idêntico instrumento legislativo 47 (lei complementar), pois a isenção implica renúncia fiscal, precisando ser veiculada com o mesmo quorum exigido para a instituição da norma impositiva. Art. 176. A isenção, ainda quando prevista em contrato, é sempre decorrente de lei que especifique as condições e requisitos exigidos para a sua concessão, os tributos a que se aplica e, sendo caso, o prazo de sua duração. Parágrafo único. A isenção pode ser restrita a determinada região do território da entidade tributante, em função de condições a ela peculiares. É importante observar que, embora o dispositivo acima determine que as isenções só podem ser concedidas por lei, atualmente há uma exceção prevista no art. 155, § 2º, XII, ―g‖, da Constituição Federal, que determina que aquelas relativas ao ICMS serão concedidas por convênios entre os mesmos. Art. 155, § 2.º O imposto previsto no inciso II atenderá ao seguinte: (...) XII - cabe à lei complementar: (...) g) regular a forma como, mediante deliberação dos Estados e do Distrito Federal, isenções, incentivos e benefícios fiscais serão concedidos e revogados. Importante ressaltar que a lei concessiva de isenção aplica-se ao fatos que são posteriores a sua vigência. Quando uma lei determina a dispensa do pagamento de dívida relativa a tributo cujo fato gerador já ocorreu, teremos uma hipótese de remissão. Reforçando a idéia de não-interferência da União na competência tributária das outras unidades da Federação, o art. 151, III, da CF/88, conforme já visto, ao estudarmos no semestre passado, as limitações constitucionais à competência tributária, proíbe a União de conceder isenção de tributos da competência dos Estados, Distrito Federal ou Municípios: Art. 151. É vedado à União: (...) III - instituir isenções de tributos da competência dos Estados, do Distrito Federal ou dos Municípios. Com relação a esta vedação do art. 151,III, não podemos esquecer as exceções constituídas pelas isenções heterônomas previstas nos arts. 155, § 2º, XII, ―e‖, e 156, § 3º, II, da Constituição Federal. Conforme já visto no semestre passado (limitações ao poder de tributar), tais dispositivos permitem à União, mediante lei complementar, conceder isenções, respectivamente do ICMS e do ISS, nas exportações de mercadorias e serviços para o exterior. Além disso, a Emenda Constitucional nº 3, de 17/03/93, modificou o texto do § 6º do art. 150 da CF, dando um novo delineamento para a concessão de benefícios fiscais, entre eles a isenção. Art. 150. Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios: 48 § 6.º Qualquer subsídio ou isenção, redução de base de cálculo, concessão de crédito presumido, anistia ou remissão, relativos a impostos, taxas ou contribuições, só poderá ser concedido mediante lei específica, federal, estadual ou municipal, que regule exclusivamente as matérias acima enumeradas ou o correspondente tributo ou contribuição, sem prejuízo do disposto no art. 155, § 2.º, XII, g. (Redação dada pela Emenda Constitucional nº 3, de 1993) Portanto, de acordo com a nova redação do dispositivo supratranscrito, qualquer concessão de isenção tem que obedecer aos seguintes critérios: Concessão por lei específica da pessoa jurídica competente para instituir o tributo ou contribuição; A lei só pode tratar da isenção ou de outra matéria relativa ao mesmo tributo ou contribuição; Admite como única exceção as isenções do ICMS que serão concedidas por convênios (art. § 2º, XII, g, da CF). O CTN dedica mais alguns dispositivos para esta hipótese de exclusão do crédito tributário. Art. 177. Salvo disposição de lei em contrário, a isenção não é extensiva: I - às taxas e às contribuições de melhoria; II - aos tributos instituídos posteriormente à sua concessão . A isenção não é extensiva Salvo disposição de lei em contrário As taxas e contribuições de melhoria. Aos tributos instituídos após a sua concessão. 49 Taxas e contribuições de melhoria são tributos contraprestacionais (retributivos), ou seja, tributos cujos fatos geradores são definidos com base numa atividade estatal especificamente relacionada ao contribuinte. O sujeito passivo é, portanto, diretamente beneficiado pela situação definida em lei como fato gerador, de forma a tornar regra a nãoextensão do benefício a tais tributos. É importante perceber, contudo, que a presença da cláusula ―salvo disposição de lei em contrário‖ torna possível a extensão da isenção às taxas e contribuições de melhoria, desde que haja previsão expressa neste sentido. EXEMPLO: se uma lei concede isenção de IPTU para determinada classe de contribuintes, não se pode presumir que esta classe de contribuintes também estará isento da taxa de coleta de lixo ou da contribuição melhoria em virtude de valorização decorrente de obra pública porventura realizada. Se o Município quer isentar tais tributos, terá de fazêlo mediante regra expressa; caso contrário, o pagamento sra devido. O art. 178 do CTN trata da revogação da isenção: salvo Art. 178 - A isenção, se concedida por prazo certo e em função de determinadas condições, pode ser revogada ou modificada por lei, a qualquer tempo, observado o disposto no inciso III do art. 104. O CTN neste dispositivo presume que as isenções podem ser concedidas por prazo certo, sob condição ou por prazo certo e sob condição: A revogação tem que obedecer ao art. 104, III, do CTN Prazo certo Isenção concedida: Podem ser revogadas a qualquer tempo. Sob condição Por prazo certo e Não poderá ser revogado se as condições estiverem sendo cumpridas. Sob condição 50 51 É importante observar, conforme leciona Aliomar Baleeiro, que a redação anterior do art. 178 era alternativa: ―por prazo certo ou em função de determinas condições‖. A Lei Complementar nº 24/75 substituiu ou por e: ambas as circunstâncias simultaneamente. EXEMPLO: imagine-se uma lei que conceda isenção de ICMS por dez anos (prazo certo) para as empresas que se instalarem no interior do Amapá e produzam óleo de dendê destinado à utilização no processo de produção de biodiesel (condições). A empresa que tenha cumprido os requisitos durante a vigência da lei concessória tem direito adquirido à isenção que não pode ser revogada. Nessa linha, tem-se a Súmula 544 do STF, cuja redação seguinte: STF – Súmula 544 – Isenções tributárias concedidas, sob condição onerosa, não podem ser livremente suprimidas. Não se pode confundir a revogação da isenção onerosa (impossível, por conta da proteção ao direito adquirido) com revogação da lei concessória de isenção (possível, pois não se pode impedir o parlamento de revogar uma lei). Quem, durante a vigência da lei concessória, cumpre os requisitos para o gozo do benefício, tem direito adquirido ao mesmo, pelo prazo previsto na lei, mesmo que esta venha a ser revogada. Em contrapartida, os contribuintes que estavam se estruturando para cumprir os requisitos previstos da lei e, antes de ultimadas as providências, são surpreendidos pela revogação, não têm direito à isenção, sendo prejudicados pela inovação legislativa. Em resumo, a revogação da lei concessiva de isenção onerosa não tem o condão de prejudicar quem já cumprira os requisitos para o gozo do benefício legal, mas impede o gozo daqueles que não tinham cumprido tais requisitos na data da revogação da lei. O art. 179 distingue as isenções como concedidas em caráter geral e em caráter individual, nos mesmos moldes da moratória e aponta a revogação daquelas concedidas em caráter individual, quando o contribuinte não satisfazia ou deixou de satisfazer as condições exigidas pela lei. Art. 179. A isenção, quando não concedida em caráter geral, é efetivada, em cada caso, por despacho da autoridade administrativa, em requerimento com o qual o interessado faça prova do preenchimento das condições e do cumprimento dos requisitos previstos em lei ou contrato para concessão. § 1º Tratando-se de tributo lançado por período certo de tempo, o despacho referido neste artigo será renovado antes da expiração de cada período, cessando automaticamente os seus efeitos a partir do primeiro dia do período para o qual o interessado deixar de promover a continuidade do reconhecimento da isenção. § 2º O despacho referido neste artigo não gera direito adquirido, aplicando-se, quando cabível, o disposto no artigo 155. Conforme determina o caput do artigo supracitado, a isenção, nos moldes que a moratória, pode ser concedida em caráter individual ou em caráter geral: 52 EM CARÁTER INDIVIDUAL. CONCESSÃO DE ISENÇÃO EM CARÁTER GERAL A lei que a concede traz requisitos que terão que ser cumpridos pelo sujeito passivo A lei que a concede não traz requisitos que terão que ser cumpridos pelo sujeito passivo Sua concessão depende de lei e de despacho da autoridade por solicitação do sujeito passivo Sua concessão só depende da lei, já que a mesma não traz requisitos a serem obedecidos. 53 Já o parágrafo 2º do mesmo artigo faz uma remissão ao art. 155 do CTN, dando à revogação das isenções concedidas em caráter individual idêntico tratamento concedido á revogação da moratória. Tais normas foram detalhadamente analisadas quando do estudo do instituto da moratória (recomenda-se a leitura atenta da explanação). Em resumo devem ser obedecidas as seguintes regras: REVOGAÇÃO DA ISENÇÃO EM CARÁTER INDIVIDUAL Sem ocorrência de dolo ou simulação Com ocorrência de dolo ou simulação Cobra-se o tributo acrescido apenas de juros de mora Cobra-se o tributo acrescido de juros de mora e penalidade. 54 Como último dispositivo importante relativo à isenção concedida em caráter individual, o parágrafo 1º do art. 179 determina que, tratando-se de tributo lançado por período certo de tempo, o despacho da autoridade terá que ser renovado antes da expiração de cada período, cessando automaticamente os seus efeitos a partir do primeiro dia do período para o qual o interessado deixar de promover a continuidade do reconhecimento da isenção. Tributos lançados por período certo de tempo são aqueles cujos fatos geradores são contínuos, abrangendo um período que, no Brasil, geralmente é de um ano, tais como o IPTU, IPVA e o ITR: Isenção de IPTU em caráter individual Sujeito passivo tem que comprovar à autoridade fiscal antes do término do ano, que continua se enquadrando dentro dos requisitos exigidos para que continue isento em 2011 2010 2011 ............... 55 Na prática a regra tem sido aplicada em termos. Não há que se imaginar que o portador de deficiência irreversível, beneficiário de isenção de IPVA, seja, a cada ano, obrigado a comprovar que o que é irreversível não se reverteu. 2.3.1.1 formas de isenção a) Condicionada: para a obtenção do benefício por parte do contribuinte, a lei estabelece uma série de exigências a serem atendidas pelo mesmo. EXEMPLO: isenção de IPI e IOF concedida aos deficientes físicos para que adquiram veículos adaptados às suas necessidades especiais. Perceba-se que, neste caso, o gozo do benefício depende da comprovação da condição pessoal de deficiente físico. Outro exemplo é a isenção de IRPF para portador de moléstia grave, a lei elenca as doenças que estão alcançadas pelo benefício da isenção e ainda condiciona a situação de inatividade, do sujeito passivo, ou seja, não basta ser portador da moléstia ali tipificada, os rendimentos devem ser oriundos de proventos de aposentadoria, reforma ou pensão. Esta é uma isenção que não tem caráter geral e está condicionada, devendo o beneficiado fazer prova de que preenche todos os requisitos exigidos por lei. b) Incondicionada: a lei apenas descreve a hipótese de concessão do benefício sem estipular qualquer outra condição. EXEMPLO: faixa de rendimento do cidadão estar abaixo de R$ 1.434,59 (valor da base de cálculo da tabela de Imposto de Renda em que o contribuinte está isento). A obtenção do benefício não depende de prévio despacho da autoridade administrativa, a concessão é mais genérica, Pode alcançar um número maior de pessoas. c) Por prazo certo: a lei determina um prazo em que os contribuintes terão direito ao benefício. EXEMPLO: Zona Franca de Manaus – 20 anos. Gera direito adquirido para quem obtém o benefício. Pode ser retirada, porém, sua revogação não produz efeitos para aqueles que obtiveram o benefício na vigência da lei. Assim sendo, se fosse revogada a concessão de isenção da Zona Franca, esta revogação atingiria apenas as empresas que se instalassem naquela região após a revogação da lei. Para as demais (já instaladas) a lei continuará a surtir efeitos até o final do prazo estabelecido por ela. d) Por prazo indeterminado: como a lei não fixa o prazo de concessão do benefício, a isenção poderá ser revogada a qualquer tempo. Entretanto, se relativa aos impostos e contribuições sociais sujeitos ao princípio da anterioridade, sua revogação importará na instituição do tributo, devendo, portanto, observar-se o princípio em questão. 2.3.1.2 Isenção e imunidades Conforme nós já vimos, ao estudarmos a imunidade tributária no semestre passado, a isenção não se confunde com a imunidade, tampouco com a não-incidência ou com a alíquota zero. 56 A imunidade é a não incidência determinada pela Constituição Federal, dirigida tanto ao sujeito passivo como ao objeto. É O CAMPO DE INCOMPETÊNCIA TRIBUTÁRIA. Nas Imunidades a incidência nem deve ser cogitada pelo legislador, portanto, nem sequer ser expressa em lei, não ocorrendo por conseguinte o fato gerador. É normalmente direcionada aos impostos, mas as taxas e contribuições também podem ser imunizadas, é o caso do art. 5º XXXIV, ―a‖ e ―b‖, e art. 195, § 7 o. alguns autores também afirmam que as imunidades são não-incidências constitucionais. A não-incidência do tributo, por sua vez, conforme já decidiu o STF, dá-se relativamente a todas as situações de fato não contempladas pela regra jurídica da tributação e decorre da abrangência ditada pela própria norma (STF ADIn 286). A isenção, de outro lado, pressupõe a incidência da norma tributária impositiva. Não incidisse, não surgiria qualquer obrigação, não havendo a necessidade de lei para a exclusão do crédito. Esta sobrevém justamente porque tem o legislador a intenção de afastar os efeitos da incidência da norma impositiva que, de outro modo, implicariam o dever de pagamento. A alíquota zero, por fim, não constitui caso de exclusão do crédito tributário, mas de estabelecimento do seu aspecto quantitativo de tal modo que a expressão econômica da obrigação seja nula. Em suma, a imunidade é norma negativa de competência constante do texto constitucional, enquanto a não-incidência decorre da simples ausência de subsunção, a isenção emana do ente tributante quem tendo instituído um tributo no exercício da sua competência, decide abrir não de exigi-lo de determinada pessoa ou em determinada situação e a alíquota zero implica obrigação sem expressão econômica. 2.3.2 Anistia (art. 180 a 182 do CTN) Ocorre ainda a exclusão do crédito, através da anistia, tratando-se de fato da não constituição do crédito tributário relativo á penalidade. Art. 180. A anistia abrange exclusivamente as infrações cometidas anteriormente à vigência da lei que a concede, não se aplicando: I - aos atos qualificados em lei como crimes ou contravenções e aos que, mesmo sem essa qualificação, sejam praticados com dolo, fraude ou simulação pelo sujeito passivo ou por terceiro em benefício daquele; II - salvo disposição em contrário, às infrações resultantes de conluio entre duas ou mais pessoas naturais ou jurídicas. 2.3.2.1 Da penalidade tributária A anistia é o perdão legal de infrações, tendo como conseqüência a proibição de que sejam lançadas as respectivas penalidades pecuniárias. Ou seja, a anistia significa a dispensa de penalidade sobre a ausência de recolhimento do tributo. Com a concessão de anistia, o tributo continua sendo devido pelo contribuinte e, portanto, deve ser pago, porém será excluída a aplicação das penalidades aplicáveis à ausência total ou parcial do recolhimento. 57 É por servir como impeditivo do procedimento administrativo de lançamento que a anistia é incluída como hipótese de exclusão do crédito tributário, conforme já demonstrado inicialmente. Em consonância com o comentário relativo ao significado da expressão ―exclusão do crédito tributário‖, conforme já abordado, somente pode se falar em exclusão antes da constituição do crédito, ou seja, antes do lançamento. Tratando-se de concessão de anistia, existe outra limitação temporal a ser observada. Segundo o art. 180 do CTN, o benefício somente pode abranger as infrações cometidas anteriormente à vigência da lei que a concede. Tal regra não pode ser excetuada, porque do dispositivo não consta a expressão ―salvo disposição legal”. A restrição é decorrente de uma alógica insofismável (evidente). Imagine-se que, em março de 2009, foi publicada uma lei afirmando que as pessoas que entregassem a declaração de imposto de renda das pessoas físicas relativa ao ano-calendário 2008, após o prazo legal (30 de abril de 2009) estariam anistiadas da respectiva multa. A situação é surreal e serviria de estímulo à entrega fora do prazo. Não se pode perdoar infração futura, sob pena de se formalizar um incentivo legal à desobediência civil. Existem, portanto, dois marcos temporais que delimitam a possibilidade de concessão de anistia, o benefício somente pode ser concedido após o cometimento da infração (sob pena de servir de incentivo à prática de atos ilícitos) e antes do lançamento da penalidade pecuniária, pois se o crédito já está constituído, a dispensa somente pode ser realizada mediante remissão. 2.3.2.2 Atos definidos como crimes ou contravenções Os incisos do art. 180 do CTN trazem casos em que a concessão de anistia está proibida. Portanto: Aos atos qualificados em lei como crime ou contravenção, dolo, fraude ou simulação pelo sujeito passivo ou de terceiro em benefício daqueles A ANISTIA NÃO SE APLICA SALVO DISPOSIÇÃO DE LEI EM CONTRÁRIO Aos casos de conluio entre duas ou mais pessoas naturais ou jurídicas. 58 Ao analisarmos o dispositivo supra, percebe-se que o primeiro caso veda a concessão do benefício aos atos qualificados em lei como crimes ou contravenções e aos que, mesmo sem essa qualificação, sejam praticados com dolo, fraude ou simulação pelo sujeito passivo ou por terceiro em benefício daquele. Há casos em a conduta definida em lei como infração tributária também está tipificada na lei penal como crime ou contravenção. Nestas situações, por causa da gravidade dos fatos, o legislador do CTN optou por proibir que o infrator possa ser beneficiado pelo instituto da anistia. Pela redação do dispositivo, se a infração foi praticada com dolo, fraude ou simulação pelo sujeito passivo ou por terceiro em benefício daquele, também não será anistiado, mesmo que não configure crime ou contravenção. Relembre-se que a infração à legislação tributária em REGRA, objetiva, de forma que não é necessária a análise da presença de elementos subjetivos (culpa ou dolo) para legitimar a punição. Entretanto, novamente querendo excluir da possibilidade do perdão legal os atos mais graves, o legislador optou por proibir sua concessão aos atos simulados, dolosos, e fraudulentos. Repise-se que mesmo a conduta ilícita não sendo simulada, dolosa ou fraudulenta, deverá ser, em regra, punida, podendo, todavia, ser anistiada. Havendo simulação, dolo ou fraude, além da punição, há a proibição do perdão legal. O segundo caso de proibição legal à concessão de anistia refere-se às infrações resultantes de conluio entre duas ou mais pessoais naturais ou jurídicas. Não há como não estranhar o fato de ser dada autonomia ao legislador ordinário de anistiar os atos praticados com conluio, e não aqueles praticados com dolo, fraude ou simulação. Vejamos o que é definido por Aurélio Buarque de Holanda como conluio: Verbete: conluio (Do lat. tard. conludiu.) S. m. Combinação entre duas ou mais pessoas para lesar outrem; maquinação, trama, conspiração: “foi rompendo a escuridão à caça desse maldito, que fazia o velho casarão falar ou gemer, ameaçá-lo ou repeli-lo, num conluio demoníaco com o vento, os morcegos e a treva.” (Afonso Arinos, Pelo Sertão, p. 25.) Para que seja percebida a gravidade da infração praticada em conluio, transcrevese a definição oficial do ilícito, constante doa rt. 73 da Lei 4.502/64. Art. 73. conluio é o ajuste doloso entre duas ou mais pessoas naturais ou jurídicas, visando qualquer dos efeitos referidos nos arts. 71 e 72. Os citados artigos 71 e 72 da Lei 4.502/64 definem sonegação e fraudes fiscais, o que demonstra a irracionalidade do legislador tributário ao estatuir a regra constante do inciso II do art. 180 do CTN. Por conta do descuido legislativo, as gravíssimas infrações 59 praticadas em conluio acabam sendo as únicas infrações dolosas que podem ser beneficiadas pela concessão de anistia. Desta forma, não haveria como praticar conluio sem haver dolo, fraude ou simulação. No entanto, trata-se apenas de um comentário a respeito da lei, interessandonos unicamente o que está expresso, seja estranho ou não. Como se pode verificar e foi chamada a atenção ao estudarmos remissão, esta não se confunde com anistia que, conforme comenta Hugo Machado de Brito, ―perdão da falta, da infração, que impede o surgimento do crédito tributário, correspondente à multa respectiva‖. O art. 181 do CTN regula a forma através da qual a anistia pode ser concedida: Art. 181. A anistia pode ser concedida: I - em caráter geral; II - limitadamente: a) às infrações da legislação relativa a determinado tributo; b) às infrações punidas com penalidades pecuniárias até determinado montante, conjugadas ou não com penalidades de outra natureza; c) a determinada região do território da entidade tributante, em função de condições a ela peculiares; d) sob condição do pagamento de tributo no prazo fixado pela lei que a conceder, ou cuja fixação seja atribuída pela mesma lei à autoridade administrativa. Desta forma, podemos representar a concessão da anistia: Em caráter geral Não é condicionada ou limitada a nada A anistia pode ser concedida A infrações relativas a determinado tributo. A infrações relativas até determinado valor. Limitadamente A determinada região da entidade tributante. Sob condição do pagamento do tributo respectivo. 60 Assim é possível que uma lei federal concessiva de anistia seja aplicável apenas às infrações relativas à legislação do imposto de renda (alínea a). É viável também anistiar somente infrações punidas com multas até mil reais, conjugadas ou não com penalidade de outra natureza, como a proibição de gozo de regimes especiais de tributação (alínea b). Também é possível a concessão de anistia apenas aos contribuintes do imposto de renda domiciliados na capital do Estado do Amapá, na hipótese de esta cidade ser atingida por uma pane que impeça o acesso à internete na última semana do prazo para a entrega do imposto de renda (alínea c). Por fim, é legítima a concessão de anistia do crédito tributário relativo à multa de imposto de renda para os contribuintes que pagarem o imposto no prazo fixado pela própria lei ou pela autoridade administrativa a quem a lei atribua tal poder (alínea d). Por se tratar de benefício fiscal que pode ser concedido em caráter individual, aplicam-se à anistia as mesmas regras estudadas no subitem 11.1, concernentes à isenção concedida em caráter individual e sua ―revogabilidade‖ (CTN art. 182 e seu parágrafo único). Art. 182. A anistia, quando não concedida em caráter geral, é efetivada, em cada caso, por despacho da autoridade administrativa, em requerimento com a qual o interessado faça prova do preenchimento das condições e do cumprimento dos requisitos previstos em lei para sua concessão. Parágrafo único. O despacho referido neste artigo não gera direito adquirido, aplicando-se, quando cabível, o disposto no artigo 155. 2.3.3 Resumo de isenção, anistia, remissão e imunidade (ver esquemas demonstrativos em sala de aula) Em resumo podemos concluir com o estudo até aqui realizado, que toda relação obrigacional tributária começa com a ocorrência de um fato jurídico que a lei determina ser fato gerador de um tributo, surgindo, imediatamente, como conseqüência, a obrigação tributária. A partir deste ponto, compete privativamente à autoridade administrava constituir o crédito tributário através do lançamento. Vejamos em sala de aula, como fica esquematizado toda esta seqüência: No caso da imunidade, a Constituição Federal proíbe que o Poder Legislativo produza uma lei que considere aquele determinado fato jurídico como fato gerador. Desta forma, na imunidade só ocorre o fato jurídico conforme demonstrado no esquema: Já na isenção e na anistia ocorre o fato jurídico, a lei o considera fato gerador, surge a obrigação tributária, mas a própria lei concede um favor fiscal, proibindo a autoridade fiscal de constituir o crédito através do lançamento. 61 Na isenção (arts. 176 a 179 do CTN), isto ocorre com o tributo e na anistia (art. 180 a 182 do CTN), com o crédito tributário decorrente de penalidade pecuniária, conforme já estudado por nós. Já no caso da remissão (art. 172 do CTN), ocorre o fato jurídico, a lei faz com que surja o fato gerador e a obrigação tributária, a autoridade administrativa constitui o crédito tributário através do lançamento e outra norma legal posterior concede um favor fiscal, dispensando o pagamento. 62