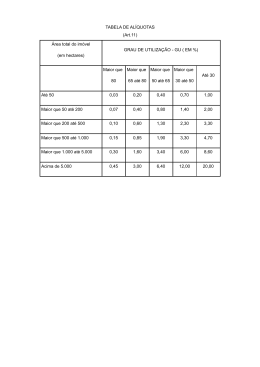

A progressividade de alíquotas como realização da justiça fiscal: distributivismo e capacidade contributiva Tathiane Piscitelli Doutora e Mestre em Direito pela Faculdade de Direito da Universidade de São Paulo O debate a respeito das alíquotas progressivas concentra-se na possibilidade de sua utilização nos chamados “impostos reais”, ou seja, tributos cujos fatos ensejadores da incidência tributária relacionam-se com a propriedade de um bem. Exemplo clássico de imposto real é o IPTU, imposto sobre a propriedade predial e territorial urbana. A despeito de a questão envolver basicamente um único dispositivo constitucional, o artigo 145, parágrafo 1o, que contempla o princípio da capacidade contributiva, não se pode dizer que as disputas em torno do tema sejam simples. Ao contrário. Argumentos relativos à justiça tributária e ao papel que o direito tributário deve assumir em um Estado Democrático de Direito são comumente suscitados, o que nos direciona à análise detida de pontos estruturais do direito tributário. O objetivo deste artigo é apresentar uma solução para tal debate, a partir da interpretação do princípio da capacidade contributiva considerando-se critérios de justiça fiscal e, mais especificamente, tendo-se em vista a necessidade de o direito tributário empregar elementos distributivos na imposição dos ônus sobre os diversos fatos eleitos pela Constituição como passíveis de tributação. Nesse aspecto, conforme será visto, a realização da justiça distributiva é primado essencial do sistema tributário tal como ele se apresenta na Constituição de 1988. Para tanto, partiremos de situações concretas: as alíquotas progressivas empregadas no IPTU, no ITCMD, imposto sobre transmissão causa mortis e doações, e no ITBI, imposto sobre a transmissão onerosa, por ato inter vivos, de bens imóveis. Apresentados os casos, seguimos para a construção do princípio da capacidade contributiva e dos valores implicados por ele, com vistas à determinação da melhor interpretação possível para os casos apresentados. 1. Progressividade de alíquotas nos impostos reais: os casos do IPTU, ITCMD e ITBI O artigo 145, parágrafo 1o da Constituição fundamenta a possibilidade de alíquotas progressivas como técnica de aferição da capacidade econômica dos contribuintes e, assim, melhor distribuição dos ônus tributários. Contudo, a redação do dispositivo suscita incertezas sobre a possibilidade de se mensurar os tributos a partir da manifestação de riqueza quando se trata de impostos reais. A dúvida sobre a aplicação do princípio da capacidade contributiva a referidos impostos é suscitada, inicialmente, pela expressão “impostos pessoais” presente no texto constitucional. Confira-se: “Art. 145, § 1o - Sempre que possível, os impostos terão caráter pessoal e serão graduados segundo a capacidade econômica do contribuinte, facultado à administração tributária, especialmente para conferir efetividade a esses objetivos, identificar, respeitados os direitos individuais e nos termos da lei, o patrimônio, os rendimentos e as atividades econômicas do contribuinte”. A questão é: apenas os impostos pessoais é que seriam graduados segundo a capacidade econômica dos contribuintes ou todos os impostos, independentemente dessa característica específica, poderiam sê-lo? Desde logo esclareça-se que os impostos pessoais são aqueles cujo fato ensejador da incidência tributária está relacionado, exclusivamente, com uma conduta do sujeito passivo determinada apenas por este, sem influência ou dependência de elementos externos. Como exemplo, cite-se o imposto de renda. O comportamento que enseja a incidência é a obtenção de rendas ou proventos de qualquer natureza, nos termos do artigo 43 do CTN e da legislação aplicável. Trata-se de um imposto pessoal porque o fato “obter renda” não se relaciona, externamente, com nenhum bem ou situação jurídica independente do sujeito passivo. O que se tributa é a capacidade do sujeito de auferir rendimentos. Daí se dizer que estamos diante de um imposto pessoal. De outro lado, os impostos reais, conforme mencionado linhas acima, são aqueles em que a conduta tributável vai além das características do sujeito e alcança uma situação jurídica ou um bem externo a ele. Cite-se, novamente, os impostos sobre a propriedade e, assim, o IPTU ou mesmo o ITR, imposto territorial rural. A incidência tributária volta-se, nessas situações, à propriedade de um bem, que é tributada independentemente de quaisquer elementos pessoais ou peculiares aplicáveis ao sujeito passivo. Assim, para fins de tributação do IPTU, por exemplo, pouco importa se o proprietário tem gastos estrondosos com o imóvel. Essas despesas não podem ser consideradas por ocasião da determinação do valor devido – exatamente o oposto do que ocorre com o imposto de renda. Nos impostos reais, o legislador atinge uma situação objetiva, que coloca as particularidades de cada sujeito passivo de lado, para onerar um bem ou uma situação jurídica a ele relacionada. Diante disso, a redação do artigo 145, parágrafo 1o da Constituição comporta interpretação que restrinja o princípio da capacidade contributiva aos impostos pessoais? O Supremo Tribunal Federal analisou, no passado, referido argumento sob o enfoque do IPTU e do ITBI e concluiu pela impossibilidade de estabelecimento de alíquotas progressivas para os impostos reais. As razões que embasam tal posição serão melhor detalhadas a seguir. Antes, porém, diga-se que, mais recentemente, considerando alterações na Constituição, pela Emenda Constitucional nº 29/2000 (EC 29/2000) e, ainda, modificações significativas na composição da Corte, a postura pela limitação de alíquotas progressivas aos impostos pessoais foi abandonada e isso é possível de ser visto tanto em novos julgados que apreciam casos de IPTU progressivo quanto em julgamentos envolvendo o ITCMD. Tendo-se em vista a grande gama de argumentos e, mais ainda, a mudança no entendimento do Supremo Tribunal Federal, cumpre tratar cada situação separadamente, com vistas à construção de um quadro fiel da compreensão do Supremo sobre o instituto para então, após, apresentarmos as razões a favor ou contra tal progressividade. 1.1. A postura do Supremo Tribunal Federal pela inconstitucionalidade da progressividade de alíquotas do IPTU e do ITBI O tema relativo à constitucionalidade de alíquotas progressivas nos impostos reais foi levado ao Supremo Tribunal Federal, inicialmente, pela tributação havida nesses moldes para o IPTU, imposto de competência municipal, previsto no artigo 156, inciso I da Constituição. No geral, as leis municipais previam a progressão de alíquotas em vista do aumento da base de cálculo, e, assim, considerando-se o valor venal do imóvel. O leading case no Supremo foi o Recurso Extraordinário nº 153.771, cuja discussão calcou-se em legislação do Município de Belo Horizonte, que estabelecia alíquotas progressivas para o IPTU. À época, o texto constitucional apenas previa alíquotas progressivas para os casos de não observância da função social da propriedade urbana, segundo o artigo 182, parágrafo 4o da Constituição. Ao analisar o tema, em 20/11/1996, o Supremo Tribunal Federal houve por bem reconhecer a inconstitucionalidade da progressividade de alíquotas, tendo-se em vista a ofensa aos princípios da capacidade contributiva e da isonomia em matéria tributária. A capacidade contributiva restaria ofendida porque a gradação das alíquotas do IPTU de acordo com o valor venal do imóvel não seria suficiente para mensurar, corretamente, a manifestação de riqueza dos contribuintes e, assim, sua capacidade econômica. Isso porque partia-se de elementos e características atinentes ao bem e não à pessoa do contribuinte, o que, em tese, causaria um desvirtuamento da tributação segundo a manifestação de riqueza, correndo-se o risco de se tributar mais gravosamente sem qualquer consideração relativa às peculiaridades do sujeito passivo, como indivíduo. Disso decorreria, também, a ofensa ao princípio da isonomia, já que contribuintes em situações diferentes – relativas à manifestação “real” de riqueza, apenas mensurável por critérios relacionados à pessoa do contribuinte, como o nível de renda – poderiam ser tratados de forma diversa: o critério para a tributação era o valor do imóvel e não as peculiaridades porventura existentes relacionadas com o sujeito passivo da exação. Por fim, para corroborar a impossibilidade de tributação progressiva do IPTU, um último argumento: não havia, no texto constitucional, qualquer autorização nesse sentido. A única possibilidade, conforme mencionado, seria a tributação extrafiscal, cuja finalidade estaria vinculada à proteção e realização da função social da propriedade e constitucionalmente prevista no artigo 182, parágrafo 4o, inciso II. Fora dessa hipótese, seriam vedadas quaisquer outras possibilidades de o legislador municipal inovar e estabelecer progressividade sem previsão expressa na Constituição. Nessa linha, foi o voto vencedor do Ministro Moreira Alves, acompanhado pelos Ministros Celso de Mello, Francisco Rezek, Ilmar Galvão, Maurício Corrêa, Néri da Silveira, Sepúlveda Pertence, Sydnei Sanches. O Ministro Celso de Mello restou vencido e, assim, defendia a possibilidade de alíquotas progressivas. Após o estabelecimento desse precedente, outras tantas decisões se seguiram, mas voltadas à análise da progressividade do ITBI, imposto de competência também municipal, previsto no artigo 156, inciso II da Constituição. No julgamento do Recurso Extraordinário nº 234.105, um dos que firmaram precedentes acerca do ITBI, especificamente, o Supremo adotou as mesmas razões relativas ao IPTU para afastar a progressividade do ITBI: o fato de este ser um imposto real e a ausência de previsão constitucional expressa. O resultado dessa postura reiterada quanto à limitação das alíquotas progressivas ao impostos pessoais e a exigência de expressa previsão na Constituição nesse sentido, foi a publicação da Súmula 656, cuja redação dispõe: “É inconstitucional a lei que estabelece alíquotas progressivas para o imposto de transmissão "inter vivos" de bens imóveis - ITBI com base no valor venal do imóvel”. Com isso, firmou-se a postura no Supremo acerca do ITBI. Em relação ao IPTU, apesar de não ter havido a consolidação da jurisprudência em uma súmula, o entendimento era bastante firme pela não progressividade, em vista das razões acima expostas. 1.2. Mudança de cenário: EC 29/2000 e reavaliação da tese à luz do ITCMD Em 14/09/2000, foi publicada a Emenda Constitucional nº 29, que incluiu o parágrafo 1o ao artigo 156 da Constituição, que passou a dispor: “Art.156 – [...] § 1º Sem prejuízo da progressividade no tempo a que se refere o art. 182, § 4º, inciso II, o imposto previsto no inciso I poderá: I – ser progressivo em razão do valor do imóvel; e II – ter alíquotas diferentes de acordo com a localização e o uso do imóvel”. Conforme se verifica da redação do dispositivo, tem-se a introdução, no texto constitucional, da possibilidade de o legislador municipal instituir alíquotas progressivas para o IPTU considerando o valor do imóvel. A criação de critérios de progressividade fiscal para o IPTU reabriu a discussão no Supremo, relativa à constitucionalidade da progressividade de alíquotas dos impostos reais. Nos termos da jurisprudência firmada em relação ao ITBI e ao próprio IPTU no Recurso Extraordinário nº 153.771, acima relatado, a progressividade não seria comportada em relação a esses impostos por conta do fato de serem eles “reais”. O estabelecimento de alíquotas progressivas nesses casos poderia gerar uma ofensa à isonomia e, assim, ausência de realização da capacidade contributiva. Contudo, com a previsão constitucional da progressividade, o Supremo volta a se manifestar e, dessa vez, com uma nova composição de Ministros, decide pelo cabimento de tal técnica de tributação, a despeito de tratar-se de um imposto real. Essa postura foi firmada ao longo do julgamento do Recurso Extraordinário 423.768, encerrado em 01/12/2010, e conduzido pelo Ministro Marco Aurélio, relator do caso. O argumento central foi o de que o artigo 145, parágrafo 1o da Constituição, ao enunciar o princípio da capacidade contributiva, permitiria a progressividade de todo e qualquer imposto, como medida de justiça fiscal. Ou seja, adotou-se a interpretação mais ampla do princípio, segundo a qual as técnicas de aferição da capacidade contributiva, estando a progressividade nelas inclusa, poderiam ser aplicadas em qualquer hipótese, como medida de maior realização da justiça tributária. A esse respeito, o voto do Ministra Cármen Lúcia é ilustrativo: “Trata-se o IPTU de imposto de natureza eminentemente real, o que impediria levar-se em conta a capacidade contributiva em decorrência da situação personalíssima do proprietário. [...] Não entendo, porém, que, do § 1º do art. 145, possa-se inferir uma proibição à implementação da capacidade contributiva a impostos reais, ao contrário do que sustenta o acórdão recorrido. A Constituição apenas proclama sua preferência pela criação de impostos pessoais, que, com certeza, são os instrumentos que mais facilmente realizam a isonomia tributária. No entanto, a progressividade, por garantir a observância da capacidade contributiva, deve, sempre que possível, ser utilizada. E essa foi a intenção da EC nº 29/00 ao estabelecer a possibilidade de se instituir a progressividade do IPTU em razão do valor do imóvel (art. 156, § 1º, inciso I, da Constituição da República)”. A mesma orientação, ao que parece, será adotada no RE 562.045, no qual é discutida a progressividade de alíquotas do ITCMD. Em 04/08/2011, o julgamento deste e de mais dez recursos sobre o tema, que tem repercussão geral reconhecida, foi interrompido pelo pedido de vista do Ministro Marco Aurélio. Até o momento, seis Ministros já se manifestaram pela possibilidade de cobrança progressiva do imposto, com fundamento genérico no princípio da capacidade contributiva e, assim, independente da exigência de previsão constitucional expressa. Nessa linha, votaram os Ministros Eros Grau, Menezes Direito, Cármen Lúcia, Joaquim Barbosa, Carlos Ayres Britto e Ellen Gracie. Em sentido diverso, apenas, o relator do recurso, Ministro Ricardo Lewandowski. Diante disso tudo, a questão é saber se o entendimento atual do Supremo Tribunal Federal reflete a melhor interpretação possível do princípio da capacidade contributiva. Trata-se de primado de justiça fiscal que deve ser aplicado de forma indiscriminada a todos os tributos? Ou, de outro lado, a aplicação aos impostos reais de fato ofende o princípio da isonomia, nos termos da postura firmada anteriormente pelo Supremo? As respostas a essas perguntas serão dadas a seguir, a partir da consideração do papel que a capacidade contributiva assume na compreensão do direito tributário como prática essencial para a realização e manutenção do Estado Democrático de Direito. 2. O princípio da capacidade contributiva como corolário de justiça fiscal O correto desenho do princípio da capacidade contributiva depende de uma compreensão mais ampla do direito tributário, nos termos em que estruturado na Constituição de 1988. Referido texto constitucional se diferencia dos anteriores por inserir em seus dispositivos um extenso rol de garantias aos contribuintes e, ainda, a estruturação do Sistema Tributário Nacional que assegura que a tributação se realizará pelas vias do Estado Democrático de Direito. Nesse sentido, devemos reconhecer que o direito tributário, na mesma medida que visa buscar formas de garantir receitas ao Estado, também se preocupa em fazê-lo sob os ditames da justiça fiscal, que assume caráter estritamente distributivo. Portanto, falar em justiça fiscal a partir da Constituição, pressupõe a consideração da melhor forma de distribuir os ônus e bônus da tributação entre os cidadãos. O princípio da capacidade contributiva está claramente a serviço de tal distribuição, como será visto a seguir. Vale, novamente, transcrever o artigo 145, parágrafo 1o da Constituição: “Sempre que possível, os impostos terão caráter pessoal e serão graduados segundo a capacidade econômica do contribuinte, facultado à administração tributária, especialmente para conferir efetividade a esses objetivos, identificar, respeitados os direitos individuais e nos termos da lei, o patrimônio, os rendimentos e as atividades econômicas do contribuinte”. A adequada compreensão do dispositivo pressupõe sua divisão em três partes distintas. Em primeiro lugar, deve-se destacar a exigência (“sempre que possível”) de os impostos terem caráter pessoal. Após, cumpre investigar a sentença que determina a graduação dos impostos segundo a capacidade econômica do contribuinte; e, por último, analisar a parte final do dispositivo, que oferece instrumentos à Administração tributária para aferir a riqueza manifestada, tal como a identificação do patrimônio, rendimentos e atividades econômicas dos cidadãos. A partir dessas considerações, será possível construir em que medida a capacidade contributiva serve à justiça fiscal e como tal tema se relaciona com o problema da progressividade de alíquotas nos impostos reais. 2.1. “Sempre que possível, os impostos terão caráter pessoal” A sentença supra transcrita inaugura o dispositivo constitucional e o faz já com uma ressalva: “sempre que possível”. A questão fundamental que se coloca é saber se a observância do princípio da capacidade contributiva, de um ponto de vista geral, e do caráter pessoal dos impostos, de um ponto de vista específico, é facultativa e, assim, realizada, apenas, quando “possível” à Administração tributária. Por detrás dessa questão, naturalmente, está a distinção entre impostos pessoais e reais, acima referida. O artigo 145, parágrafo 1o da Constituição, ao estabelecer que “sempre que possível, os impostos terão caráter pessoal”, apresenta uma nítida predileção aos impostos pessoais em detrimento dos reais, já que os primeiros, por revelarem elementos de riqueza relacionados estritamente com a pessoa do contribuinte, seriam mais adequados para a obtenção da justiça tributária. Contudo, ao assim determinar, não afasta a possibilidade – e a necessidade – de criação de impostos reais, cuja existência é igualmente importante para fins de realização de justiça tributária, especialmente se considerarmos que grande parte da tributação do patrimônio se dá a partir deles. De outro lado, é evidente que a expressão “sempre que possível” não indica que a criação de impostos pessoais seja facultativa ou discricionária. A Constituição, na delimitação das competências tributárias, possibilita a criação de impostos pessoais e esses são bons instrumentos de aferição da justiça fiscal. Mas, novamente, isso não implica a exclusão dos impostos reais ou qualquer inconstitucionalidade na sua criação. Também ao delimitar a competência tributária, o legislador constituinte previu impostos reais, que são igualmente relevantes no desenho do sistema tributário brasileiro. Portanto, podemos dizer que, ao enunciar o princípio da capacidade contributiva, a Constituição indica os impostos pessoais como sendo aqueles que melhor alcançam e realizam a justiça fiscal sem, no entanto, afastar a possibilidade e a importância dos impostos reais. Daí a expressão “sempre que possível”. 2.2. Graduação de impostos segundo a capacidade econômica do contribuinte A determinação de que os impostos serão graduados segundo a capacidade econômica dos contribuintes é o núcleo do princípio da capacidade contributiva e, a partir dele, devemos destacar duas questões relevantes que devem ser enfrentadas. A primeira envolve um tema paralelo ao princípio em si e se refere à conceituação de capacidade econômica: há diferença entre capacidade econômica e capacidade contributiva ou são apenas expressões diversas para o mesmo fenômeno? A outra, a respeito da qual há muito embate jurisprudencial, tem relação com a extensão do princípio em análise, que pode ser estudada de dois ângulos distintos, um mais geral e outro mais específico. A questão geral envolve saber se o princípio da capacidade contributiva está limitado aos impostos ou, ao contrário, é aplicável a todas as espécies tributárias. Já a questão específica relaciona-se com a alcance do princípio do ponto de vista dos impostos: seria ele extensível a todos os impostos, indiscriminadamente, ou apenas aplicável aos impostos pessoais? Essa última controvérsia se estabelece por conta da redação inicial do dispositivo, que menciona os impostos pessoais, acima conceituados. Vejamos cada uma das discussões separadamente. a) Capacidade econômica versus capacidade contributiva O artigo 145, parágrafo 1o da Constituição menciona que os tributos serão graduados segundo a “capacidade econômica” dos contribuintes. Não obstante isso, o princípio enunciado em tal dispositivo é conhecido como princípio da “capacidade contributiva”. Afinal, há diferença entre os dois institutos? A resposta é positiva. A capacidade econômica revela a habilidade que o sujeito passivo tem de obter rendimentos e manifestar riqueza. No geral, todos aqueles que possuem um trabalho remunerado manifestam tal capacidade. Contudo, isso não implica necessariamente a existência de capacidade contributiva e, assim, dever de pagar, por exemplo, o imposto sobre os rendimentos obtidos com o trabalho. A capacidade contributiva é uma capacidade econômica específica, relacionada ao pagamento de tributos. Ou seja, o sujeito, além de auferir renda, o faz em um patamar que justifica a tributação pelo imposto de renda. Essa pessoa tem capacidade de contribuir com as despesas do Estado e, assim, será atingido pela tributação, conforme os critérios próprios desse imposto. Nesse sentido, há técnicas para a aferição da capacidade econômica, com vistas ao atingimento da capacidade contributiva, tais como proporcionalidade, seletividade, progressividade e diferenciação de alíquotas. A proporcionalidade é uma das sistemáticas mais utilizadas na determinação da capacidade contributiva e bastante aplicada no nosso ordenamento jurídico, especialmente em relação aos tributos sobre o consumo. Nesses casos, tem-se uma alíquota fixa e uma base de cálculo variável, que geralmente reflete o valor do bem ou serviço consumido. Assim, quanto maior o valor do bem ou serviço, maior será a tributação, proporcionalmente. Trata-se de medida geral de realização da justiça fiscal, já que aqueles que consomem bens mais caros serão tributados mais gravosamente, exatamente por manifestarem maior capacidade econômica. Agregada à proporcionalidade, comumente se vê a seletividade. Nos tributos tipicamente proporcionais (como ICMS e IPI), em que o valor da imposição tributária é estabelecido a partir do valor do bem consumido, há determinação constitucional quanto à seletividade de alíquotas. Ou seja, independentemente das características próprias do sujeito passivo (relacionadas com nível de renda, por exemplo), a tributação será mais gravosa nos casos de consumo de bens supérfluos e mais benéfica para as situações de consumo de bens essenciais. Trata-se de agregar maiores critérios de justiça à tributação proporcional e garantir a igualdade dos pontos de partida, aclamada por Norberto Bobbio1. De outro lado, temos a progressividade de alíquotas segundo a variação da base de cálculo. Aqui, diferente do que ocorre com a tributação proporcional, tanto a base de cálculo quanto a alíquota são variáveis. Com vistas à melhor identificação da capacidade econômica e à realização da capacidade contributiva, há casos constitucionalmente previstos em que se tem uma relação direta entre aumento de base de cálculo e aumento de alíquota, estabelecendo-se faixas de tributação nesse sentido. Assim, quanto maior a base de cálculo, maior a alíquota aplicável. O exemplo típico está no imposto de renda, cuja tributação será necessariamente progressiva, nos termos do artigo 153, parágrafo 2o, inciso I da Constituição. Juntamente com a progressividade, destaque-se, por fim, a diferenciação de alíquotas. Trata-se de técnica que visa, também, identificar com maior precisão a capacidade econômica dos contribuintes, pela imposição de alíquotas diferenciadas em vista da forma em que se dá a realização do fato gerador. Para ilustrar esse ponto, cite-se o IPVA. Esse imposto terá alíquotas diferenciadas em função do tipo e da utilização do veículo automotor. Ora, naturalmente que um veículo de luxo deverá pagar mais imposto do que um carro popular. E uma forma de garantir maior justiça fiscal na imposição desse ônus tributário específico é estabelecer uma alíquota mais gravosa para aqueles que manifestam mais riqueza. Daí, então, a diferenciação de alíquotas. Portanto, diante do que foi exposto, é possível concluir que o princípio da capacidade contributiva pauta-se pela identificação da capacidade econômica dos contribuintes e, assim, pela manifestação de riqueza. A proporcionalidade, progressividade, seletividade e diferenciação de alíquotas são técnicas para melhor identificação do poder de contribuir dos cidadãos e, portanto, temas que complementam a análise do presente princípio. BOBBIO, Norberto. Teoria Geral da Política – A Filosofia Política e as Lições dos Clássicos. Rio de Janeiro: Campus, 2000. Pp. 297-306. 1 b) Extensão do princípio da capacidade contributiva: apenas impostos ou todos os tributos? Uma outra discussão presente quando se trata de estudar o princípio da capacidade contributiva é aquela relacionada à possibilidade de estender tal princípio a todas as espécies tributárias. O dispositivo constitucional é bastante claro ao prescrever que os “impostos” serão graduados segundo a capacidade econômica dos contribuintes. Essa menção expressa limita a aplicação do princípio a outras espécies tributárias? A resposta a essa questão depende da consideração do papel que o direito tributário assume no sistema tributário prescrito pela Constituição de 1988. Como já defendemos em outra ocasião2, a tributação é a forma pela qual a existência do Estado é viabilizada. Sem tributos, não haveria Estado e, portanto, nem sequer direitos e garantias asseguradas aos contribuintes. É nessa linha também o pensamento de Liam Murphy e Thomas Nagel3: “não já mercado sem governo e não há governo sem tributos; e qual tipo de mercado existe depende das leis e das decisões políticas que o governo deve tomar. Na ausência de um sistema jurídico suportado por tributos, não poderia haver dinheiro, bancos, corporações, venda de ações, patentes ou uma moderna economia de mercado – nenhuma das instituições que tornam possível a existência de quase todas as formas contemporâneas de renda e riqueza”. De outro lado, contudo, o direito tributário não se manifesta unicamente tendo-se em vista sua função arrecadatória e mantenedora do Estado. Considerando que a Constituição de 1988 inaugura um Estado Democrático de Direito, o sistema tributário opera, também, para realizar os ditames de tal Estado, dentre os quais se encontra a tributação justa, do ponto de vista distributivo. O papel da tributação, portanto, também será o de assegurar aos contribuintes uma distribuição proporcional dos ônus e bônus da tributação. E isso é claramente percebido pela análise de normas constitucionais tributárias, dentre as quais se destaca o não confisco (artigo 150, inciso V), a uniformidade geográfica (artigo 151, inciso I) e o próprio princípio da capacidade contributiva (artigo 145, § 1o). Disso decorre, pois, que a tributação segundo a manifestação de riqueza é um ditame de justiça fiscal e da necessidade de a tributação ser distributiva e, desse modo, não se limita a uma espécie tributária (os impostos), mas sim atinge PISCITELLI, Tathiane dos Santos. Argumentando pelas consequências no direito tributário. São Paulo: Noeses, 2011. Especialmente capítulo 04. 3 “There is no market without government and no government without taxes; and what type of market there is depends on laws and policy decisions that government must make. In the absence of a legal system supported by taxes, there couldn’t be money, banks, corporations, stock exchanges, patents or a modern market economy – none of the institutions that make possible the existence of almost all contemporary forms of income and wealth”. MURPHY, Liam, NAGEL, Thomas. The myth of ownership – Taxes and Justice. New York: Oxford University Press, 2002. P. 32. 2 todos os tributos, como regra resultante do sistema de tributação tal como ele se coloca nos termos da Constituição de 1988 e, assim, como decorrência lógica e indispensável do Estado Democrático de Direito. quem: Nessa linha, confira-se o entendimento de José Maurício Conti4, para “[...] um sistema tributário que tenha por meta ser o mais justo possível pode adotar, ainda que não como princípio norteador da tributação, mas como princípio aplicável a alguns tributos, o princípio do benefício. E é o que ocorre no sistema tributário moldado pela atual Constituição. Ao lado do princípio da capacidade contributiva – princípio este norteador do nosso sistema tributário – temos algumas situações em que o legislador adotou o princípio do benefício como o que vai regular a imposição de determinadas exações”. Na jurisprudência, igualmente encontramos, por diferentes fundamentos, entendimento segundo o qual o princípio da capacidade contributiva não estaria limitado aos impostos. Para ilustrar, cite-se o julgamento do Recurso Extraordinário nº 573.675, ocorrido em 25/03/2009, em que o Plenário do Supremo Tribunal Federal avaliou a constitucionalidade da contribuição para o custeio do serviço de iluminação pública (COSIP), instituída pelo Município de São José, SC, com fundamento no artigo 149-A da Constituição. Referido RE foi julgado em sede de repercussão geral e se originou de uma Ação Direita de Inconstitucionalidade ajuizada perante o Tribunal de Justiça de Santa Catarina – já que se trata de norma municipal impugnada. A decisão do Supremo foi pela constitucionalidade da exação e um dos fundamentos para embasar a decisão foi exatamente a observância do princípio da capacidade contributiva no caso em tela, relevado pela adoção de alíquotas progressivas da contribuição, considerando-se o nível de consumo de energia e o tipo de sujeito passivo (residência, comércio, indústria, etc.). Apenas o Ministro Marco Aurélio votou pelo provimento do RE, tendo-se em vista sua postura quanto à inconstitucionalidade da Emenda Constitucional nº 39/2002, que introduziu o artigo 149-A na Constituição, conferindo competência aos Municípios e ao Distrito Federal para instituírem a COSIP. O Ministro Ricardo Lewandowski foi o relator do recurso e liderou o entendimento, seguido pelos demais Ministros, com exceção do Ministro Marco Aurélio, de que o princípio da capacidade contributiva não estava limitado aos impostos. Seria aplicável preferencialmente a estes, mas sem que isso representasse um impedimento de utilização de critérios de mensuração de CONTI, José Maurício. O princípio da capacidade contributiva e a questão da progressividade. São Paulo: S. N. 1994 (Dissertação de mestrado defendida na Faculdade de Direito da Universidade de São Paulo, 2005). P. 89. 4 riqueza – como a adoção de alíquotas progressivas – em outras espécies tributárias. Confira: “No mais, a despeito de o art. 145 § 1o, da Constituição Federal, que alude à capacidade contributiva, fazer referencia apenas aos impostos, não há negar que ele consubstancia uma limitação ao poder de imposição fiscal que informa todo o sistema tributário”. Portanto, não há qualquer impedimento teórico em se reconhecer a aplicação da capacidade contributiva para todos os tributos, em que pese a redação do artigo 145, parágrafo 1o da Constituição fazer apenas referência a impostos. A tributação segundo a manifestação de riqueza e, portanto, considerando critérios de justiça fiscal que se mostram distributivos, é desejável no Estado Democrático de Direito e a estrutura tributária normativa contribui para esse desenho e realização na maior medida do possível. Resta agora saber se a técnica da progressividade, que representa um modus específico de realização da capacidade contributiva, pode ser aplicada aos impostos reais. Essa questão será respondida mais adiante. Antes, porém, devemos analisar um último tópico relacionado à estrutura do princípio da capacidade contributiva: a possibilidade de a Administração identificar rendimentos, bens e atividades do sujeito passivo. 2.3. Instrumentos para a aferição da capacidade econômica: identificação do patrimônio, rendimentos e atividades econômicas do contribuinte A parte final do artigo 145, parágrafo 1o possibilita à Administração Tributária “identificar, respeitados os direitos individuais e nos termos da lei, o patrimônio, os rendimentos e as atividades econômicas do contribuinte”. Referida identificação seria um instrumento para a aferição da capacidade econômica, de forma a conferir maior precisão na tributação segundo a capacidade contributiva. Um exemplo que permite ilustrar esse elemento da capacidade contributiva é a previsão legal de quebra, pela Administração, do sigilo bancário dos contribuintes sem a necessidade de autorização judicial. A Lei Complementar nº 105/2001 (LC 105/2001), em seus artigos 5o e 6o, prescreve duas modalidades de quebra de sigilo, sem que haja qualquer intervenção ou avaliação do Poder Judiciário para tanto. Sobre isso, há grande discussão na doutrina e na jurisprudência acerca da constitucionalidade de tais dispositivos da LC 105/20015. No Supremo Tribunal Federal, cf. ADIs 4006 e ADI 4010. Além disso: DENARI, Zelmo. “A CPMF e a quebra do sigilo bancário”. Revista Dialética de Direito Tributário. São Paulo. n. 89, p. 116-21, fev. 2003 e REIRE JÚNIOR, Américo Bedê. “A possibilidade de quebra do sigilo bancário por parte da receita federal como forma de viabilizar a justiça fiscal”. Revista Dialética de Direito Tributário. São Paulo. n.97, p.16-9, out. 2003. 5 Não obstante, é fora de dúvida que tais medidas, que visam identificar mais detalhadamente e de forma mais apurada o patrimônio dos contribuintes, são decorrência direta do princípio da capacidade contributiva. Assim, independentemente das postulações sobre a constitucionalidade ou não dos mecanismos de quebra, devemos nisso reconhecer uma tentativa de melhor verificar a capacidade econômica e, dessa forma, a promoção de uma tributação mais justa, calcada na efetiva manifestação de riqueza – a qual, muitas vezes, pode estar protegida por detrás de direitos ditos fundamentais que, a bem da verdade, são utilizados para mitigar a incidência tributária e reduzir a os tributos de forma absolutamente injustificada e contra os parâmetros de justiça fiscal que devem guiar a aplicação do ordenamento jurídico na esfera tributária. Encerrado, desse modo, a análise do dispositivo constitucional que contempla a capacidade contributiva, cabe então indagar sobre a aplicação de tal princípio aos impostos reais, com vistas à avaliação das decisões recentemente tomadas pelo Supremo Tribunal Federal. 3) A progressividade nos impostos reais revela a melhor aplicação da capacidade contributiva? A dúvida sobre a possibilidade de aplicação do princípio da capacidade contributiva, de um ponto de vista geral, e da progressividade de alíquotas, de um ponto de vista específico, aos impostos reais decorre de duas possibilidades interpretativas construídas a partir da redação do artigo 145, parágrafo 1o da Constituição. Como se sabe, o dispositivo menciona: “Sempre que possível, os impostos terão caráter pessoal e serão graduados segundo a capacidade econômica do contribuinte [...]”. O trecho acima transcrito pode ser interpretado de duas formas. Em primeiro lugar, podemos dizer que, “sempre que possível” os impostos serão pessoais e, apenas estes, os impostos pessoais, serão graduados segundo a capacidade econômica do contribuinte. Ou seja, seria uma característica aplicável a essa modalidade específica de imposto. Segundo essa construção, as duas sentenças (“os impostos serão pessoais” e “graduados segundo a capacidade econômica”) estariam ligadas: apenas serão graduados os impostos pessoais. Uma outra possibilidade, contudo, seria afirmar que: “sempre que possível” os impostos serão pessoais e, todos os impostos, pessoais ou reais, serão graduados segundo a capacidade econômica dos contribuintes. Nesse segundo caso, as duas sentenças estariam desconectadas e passariam mensagens independentes: uma, relacionada à preferência de criação de impostos pessoais e outra, relativa à graduação de todos os impostos, quaisquer que sejam, segundo critérios de manifestação de riqueza. A relevância do debate é muito semelhante àquela desenvolvida acima, relativa à aplicação da capacidade contributiva a outras espécies tributárias. A questão de fundo é a extensão do princípio da capacidade contributiva. Sendo ele uma diretriz relacionada à justiça fiscal, até onde essa diretriz se aplica? De outro lado, há uma questão prática envolvida. Caso se considere que a possibilidade de graduação de impostos segundo a manifestação de riqueza dos contribuintes somente se aplica aos impostos pessoais, devemos afastar a utilização de alíquotas progressivas nos impostos reais, já que tal técnica de aferição de riqueza estaria limitada a uma modalidade específica de impostos. Qual a solução, então, para esse impasse? Em respeito à coerência da argumentação, devemos admitir que a interpretação mais restritiva, que limita o princípio da capacidade contributiva e as técnicas relativas à aferição de riqueza aos impostos pessoais, não tem cabimento na presente análise. Isso decorre especificamente da postura firmada acima quanto à possibilidade de aplicação do presente princípio a todos os tributos. Ora, se a mensuração de todos os tributos pode (e deve) ser feita a partir de considerações relacionadas com a capacidade contributiva e, notadamente, pela utilização de alíquotas progressivas, com vistas à realização mais eficiente da justiça fiscal, não faria sentido limitar essa possibilidade a uma categoria de impostos, os impostos pessoais. A interpretação que deve prevalecer, portanto, é aquela mais ampla, que constrói o significado das duas sentenças que inauguram o artigo 145, parágrafo 1o da Constituição de forma separada e independente. Há dois mandamentos diversos: um, pela prevalência (não absoluta) dos impostos pessoais e outro, pela graduação de todos os impostos (e porque não dizer tributos) segundo a capacidade econômica revelada pelos contribuintes. Em face disso, pode-se rapidamente concluir pela possibilidade de utilização de alíquotas progressivas nos impostos reais. Referidos impostos são representativos da tributação sobre o patrimônio, que, por excelência, revelam maior capacidade de uma distribuição equânime dos ônus tributários. A tributação progressiva da riqueza, seja expressa em renda, seja expressa em patrimônio, é uma das formas mais legítimas de realização da justiça fiscal, pois que implica a imposição de ônus mais pesados para aqueles que externalizam sua capacidade econômica pela detenção de bens, e não simplesmente pelo consumo, que é contingente, além de evitar ou minimizar os efeitos da acumulação de riqueza6,7. Não obstante, defensores da inaplicabilidade das alíquotas progressivas aos impostos reais frequentemente alegam que essa forma de tributação ofende Para uma análise detalhada das vantagens e desvantagens da tributação do consumo versus a tributação da renda, cf. WARREN, Alvin. “Would a consumption tax be fairer than an income tax?” The Yale Law Journal, vol. 89, 1980. Pp. 1081-1124. 7 Especificamente sobre a tributação sobre grandes fortunas, cf. PISCITELLI, Tathiane dos Santos. “O imposto sobre grandes fortunas à luz da justiça distributiva”, in Revista de Direito Tributário, v. 104, Pp. 127-139 6 o princípio da isonomia, igualmente relevante para a concretização do Estado Democrático de Direito e, assim, integrante da forma pela qual o direito tributário se apresenta e se constitui. Nesse sentido, mencione-se o entendimento de Luiz Eduardo Schoueri, para quem “a propriedade territorial não é índice adequado para medir a capacidade contributiva subjetiva, base da progressividade”8. Um exemplo seria interessante para ilustrar esse argumento 9,10. Podemos imaginar uma pessoa que seja proprietária de dez imóveis. Porém, todos eles são pequenos e não muito bem localizados em um dado Município. A partir dessas informações, não seria difícil concluir pela enorme possibilidade de tais imóveis serem isentos do pagamento de IPTU, seja pela metragem, seja pela localização. Consideremos, agora, uma outra pessoa proprietária de um único imóvel, sendo este muitíssimo bem localizado e com um tamanho bastante razoável. Nesse caso, parece evidente também, que essa pessoa será onerada pela imposição do IPTU. Em que pese aparentemente razoável, essa situação poderia ser objeto de alegação de ofensa à isonomia. Isso porque, considerando uma análise pessoal dos contribuintes em questão poder-se-ia chegar à conclusão de que o detentor dos dez imóveis possui mais capacidade contributiva do que aquele que é proprietário de apenas um. Nesse sentido, o primeiro proprietário pode apresentar-se como um investidor e obter rendimentos a partir do aluguel de seus imóveis, enquanto o segundo uma pessoa que, apesar de detentora de um imóvel de alto valor, possui baixos rendimentos e, assim, pouca capacidade de contribuir. A obtenção dessas informações, contudo, depende um exame subjetivo dos contribuintes, que não é possível de ser feito quando se trata de impostos reais, cuja imposição está estritamente vinculada ao bem objeto de incidência. Daí se dizer que a tributação mais gravosa, considerando características exclusivas do imóvel, pode resultar em situação que leve à desigualdade: teríamos contribuintes em diferentes situações – do ponto de vista das SCHOUERI, Luís Eduardo. Direito Tributário. São Paulo: Saraiva, 2011. P. 359. Nesse aspecto e sobre o tema, faz-se referência às ideias desenvolvidas pela autora no livro Argumentando pelas consequências no direito tributário e, assim, no papel que a justiça fiscal assume na constituição do direito tributário e, ainda, como os impostos progressivos podem colaborar para um sistema mais equânime de distribuição dos ônus da tributação. Cf. PISCITELLI, Tathiane dos Santos. Argumentando pelas consequências..., cit. 10 Exemplo semelhante é mencionado por Schoueri, exatamente para demonstrar o não cabimento da progressividade: “[...] basta imaginar um contribuinte que detenha diversos imóveis de pequeno valor, cada qual deles de valor reduzido, mas cuja somatória revelaria grande capacidade contributiva; ao seu lado, imagine-se agora um contribuinte que detenha um único imóvel, de pequeno valor, mas relativamente superior ao valor individual de cada um dos imóveis detidos pelo primeiro contribuinte. A progressividade baseada no valor de cada imóvel implicará notória distorção, já que o primeiro contribuinte pagará, por imóvel, valor inferior ao segundo, embora tenha maior capacidade contributiva”. SCHOUERI, Luis Eduardo. Direito Tributário..., cit., p. 359. 8 9 capacidades contributivas respectivas – sendo tributados a partir do mesmo critério: a riqueza manifestada tendo-se em vista apenas os imóveis. Esse raciocínio é plenamente válido e deve ser enfrentado quando se trata de verificar a possibilidade de alíquotas progressivas para os impostos reais. Conforme visto linhas acima, o artigo 145, parágrafo 1o da Constituição comporta, sem esforços ou manobras interpretativas, o sentido segundo o qual impostos desse tipo podem ser progressivos – como aplicação direta do princípio da capacidade contributiva. Resta saber, contudo, se essa progressividade é admitida do ponto de vista do sistema tributário como um todo e, assim, dos valores que a tributação pelas vias do Estado Democrático de Direito pretende realizar. Em primeiro lugar, devemos reconhecer que o risco de ofensa ao princípio da isonomia existe e pode, de fato, se verificar em situações reais e muito específicas. Porém, como estamos lidando com um princípio constitucional nos estritos termos que o vocábulo princípio suscita, devemos ter em mente que seu comando será realizado na maior medida possível11: “A diferença entre princípios jurídicos e regras jurídicas é de natureza lógica. Os dois conjuntos de padrões apontam para decisões particulares acerca da obrigação jurídica em circunstancias específicas, mas distinguem-se quanto à natureza da orientação que oferecem. As regras são aplicáveis à maneira tudoou-nada. [...] Mas não é assim que funcionam os princípios [...]. Mesmo aqueles que mais se assemelham a regras não apresentam consequências jurídicas que se seguem automaticamente quando as condições são dadas”. Sendo assim, não há, inicialmente, problemas em, alguns casos marginais, haver um confronto entre capacidade contributiva e isonomia – aliás, o conflito entre princípios é muitíssimo frequente no direito tributário. Apenas devemos saber, nesses casos, como valorá-los e qual deve prevalecer. O fio que deve conduzir a ponderação em situações como tais, deverá estar voltado para os valores que se pretende realizar através do sistema tributário. Tendo-se em vista que estamos sob o julgo de um Estado Democrático de Direito, qual é a função específica da tributação, ao lado da necessidade evidente e inconteste de financiamento do Estado? Nos termos em que já mencionado linhas acima, entende-se que o papel fundamental da tributação está na promoção de justiça distributiva. Um sistema tributário que não se apresente como justo nesses termos, não pode ser seriamente considerado como integrante e constituidor de um Estado Democrático de Direito. Daí se dizer que normas constitucionais que visem a uma melhor distribuição dos ônus da tributação, onerando aqueles que manifestam, de alguma forma, mais riqueza, devem ser aplicadas DWORKIN, Ronald. Levando os Direitos a sério (trad. Nelson Boeira). São Paulo: Martins Fontes, 2002. Pp. 39-40. 11 prioritariamente, ainda que isso implique uma mitigação ocasional de outros princípios. Nesse aspecto, reitere-se: os princípios, por definição, não serão aplicados integralmente (“tudo ou nada”), mas sempre na maior medida possível. Disso conclui-se que é mais benéfico ao sistema como um todo a aplicação de alíquotas progressivas aos impostos reais. Desse modo, tributa-se mais gravosamente a propriedade que manifesta mais riqueza e garante-se, também na maior medida possível, uma distribuição mais justa dos ônus tributários. Daí, portanto, o acerto das decisões mais recentes do Supremo Tribunal Federal, que têm reconhecido no artigo 145, parágrafo 1o da Constituição o fundamento para que todos os impostos (e mesmo tributos) do ordenamento serem progressivos. Não há, nesse sentido, sequer a necessidade de autorização constitucional específica. A progressividade como forma de realização da justiça fiscal está no âmago do Estado Democrático de Direito, razão pela qual não precisa ser enunciada ou especificada na Constituição. A negativa a essas conclusões implicaria um direito tributário desprovido de seu sentido material, que é a promoção da melhor e mais justa distribuição dos recursos na sociedade, como decorrência direta da forma de Estado inaugurada pela Constituição de 1988.

Download