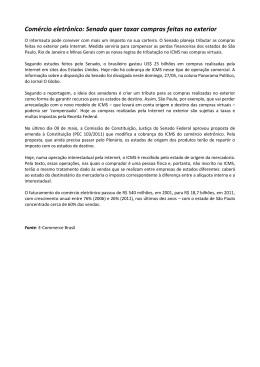

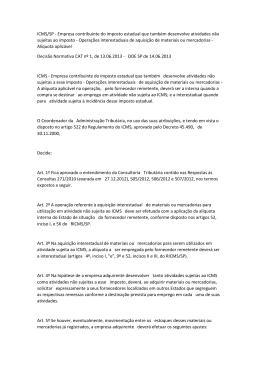

VERDADES SOBRE A GUERRA FISCAL Por Antonio Delfim Netto É preciso reconhecer que nos últimos 30 anos a política de desenvolvimento regional do governo federal produziu resultados pífios. Para ilustrar esse fato, basta observar a baixíssima proporção da renda per capita do Nordeste na comparação com a renda per capita nacional. Hoje, é de apenas 46%. A virtual retirada da União da promoção do desenvolvimento regional, combinada à redução de recursos fiscais disponíveis, abriu espaço (na realidade, compeliu) os Estados a assumirem a iniciativa de atrair novos investimentos aos seus territórios e, assim, tentar alterar as suas condições de competitividade. Para isso, o instrumento privilegiado (talvez mesmo o único) que os Estados detêm é a concessão de incentivos de ICMS. Espremidos entre o reclamo de progresso da população que os elegeu, de um lado, e a virtual impossibilidade de aprovação de incentivos no Confaz, de outro, os governadores optaram de forma generalizada pelo primeiro. A competição não é eficiente apenas para os mercados (...) Um aspecto pouco explorado nessa discussão é que não é possível, numa verdadeira federação, retirar todo o poder de tributar de suas unidades, e que não há motivo para impor uniformidade, a não ser nas relações entre elas. Por que razão um Estado ou um município bem administrado, que cuida adequadamente de seus habitantes, não pode tributar menos, ou usar seus recursos dando "subsídio" à instalação de novos investimentos? É isso o que ocorre em federações bemsucedidas. O processo de competição não é eficiente apenas para os mercados. Seria muito bom poder aplicá-lo também aos entes federados. Fonte: Valor Econômico COMBATE À GUERRA FISCAL GANHA RIGIDEZ Abnor Gondim A proposta da comissão de especialistas que discute no Senado o novo Pacto Federativo deve ser apresentada na próxima semana, incluindo um ―um regime extremamente duro‖ para proibir os 26 estados e o Distrito Federal de fazerem guerra fiscal com a concessão incentivos fiscais do Imposto sobre Circulação de Mercadorias e Prestação de Serviços (ICMS). O relator da comissão, o ex-secretário da Receita Federal no governo Fernando Henrique Cardoso, Everardo Maciel, adiantou ontem, durante reunião da comissão, que, para eliminar distorções e disciplinar a competição fiscal entre os estados, os especialistas devem propor que isenção e benefício fiscal só sejam autorizados mediante aprovação unânime pelo Conselho Nacional de Política Fazendária (Confaz). Esse órgão reúne os secretários da Receita Federal e das receitas estaduais. (...) No relatório final, as sugestões do grupo para reduzir o desequilíbrio entre as unidades da Federação estarão reunidas em nove anteprojetos de lei e duas sugestões a matérias que tramitam. Fonte: DCI REGRA QUE DEVE ENCERRAR 'GUERRA DOS PORTOS' PASSA A VALER EM 2013 Claudia Rolli – de São Paulo Os secretários de Fazenda dos Estados mantiveram a data de janeiro de 2013 para unificar em 4% as alíquotas interestaduais do ICMS sobre importados, como prevê resolução aprovada pelo Senado em abril deste ano. Com a resolução, que fixa alíquota única para produtos com conteúdo importado superior a 40%, especialistas acreditam que está encerrada a chamada "guerra dos portos". (...) Serão definidos critérios e valores para verificar o cálculo do conteúdo de importação, como será a certificação de conteúdo e como será na prática a aplicação do ICMS único de 4%. Existe divergências entre os técnicos se o imposto deve incidir somente na primeira operação entre os Estados ou se também nas operações interestaduais subsequentes. Fonte: Folha de S. Paulo REFORMA TRIBUTÁRIA PELAS BEIRADAS: GOVERNO QUER UNIFICAR PIS E COFINS BRASÍLIA — Para estimular a economia — que já dá sinais de melhora, na avaliação da equipe econômica — o governo quer avançar em uma reforma tributária fatiada que estimule a competitividade e reduza os custos da indústria nacional. O assunto entrou na ordem do dia diante da constatação de que não há mais espaço fiscal para a concessão de incentivos, como a redução do Imposto sobre Produtos Industrializados (IPI) para veículos, móveis e linha branca, por exemplo; ou queda de juros nas linhas do BNDES, algumas já negativas. A missão dada pela presidente Dilma Rousseff à equipe econômica é atacar a estrutura tributária brasileira ―pelas beiradas‖ e ainda este ano. Técnicos da Fazenda e da Receita Federal trabalham em uma minuta para unificar e simplificar a cobrança das contribuições para o Financiamento da Seguridade Social (Cofins) e o Programa de Integração Social (PIS). (...) As normas atuais são complexas e há várias exceções, insumos que não geram crédito, por exemplo, como nas atividades de propaganda e nos serviços de advogados. A proposta em estudo garante que todos os insumos passarão a gerar crédito, o que tende a aumentar o custo do governo federal, mas reduzirá os encargos e a burocracia para as empresas. Fonte: O Globo - Economia GT DISCUTE REGULAMENTAÇÃO DA UNIFICAÇÃO DE ICMS Desde a resolução que unifica a alíquota interestadual do Imposto sobre Circulação de Mercadorias e Serviços (ICMS) para importados, grupo de trabalho da Comissão Técnica do Confaz (Cotepe) se reúne para regulamentar e harmonizar as diretrizes estaduais quanto à unificação que será aplicada a partir de 1º de janeiro de 2013. (...) Entre os pontos que mais suscitam dúvidas está a exata incidência da alíquota única de 4%. Não há consenso se a alíquota unificada deve ser aplicada somente na primeira venda interestadual ou se deve incidir também nas operações subseqüentes. Outro problema são os detalhes do cálculo do conteúdo de importação, como as informações que devem ser levadas em consideração para saber se o produto está ou não sujeito à alíquota única. De acordo com a resolução, a alíquota de 4% deve ser aplicada às vendas interestaduais de produtos cujo conteúdo de importação supere os 40% do valor da operação interestadual. Fonte: SEFAZ - GO A GLOSA DOS CRÉDITOS DE ICMS EM SÃO PAULO Por Flavio Augusto Antunes Segundo artigo 155, § 2º, I, da Constituição Federal, o ICMS é não cumulativo, compensando-se o que for devido em cada operação com o montante recolhido nas operações anteriores. Desse modo, como regra uma empresa que seja contribuinte desse imposto tem o direito de se creditar do valor do ICMS constante da nota fiscal relativa à aquisição feita junto ao seu fornecedor. Porém, segundo o artigo 23 da Lei Complementar 87/96, esse direito de crédito, para efeito de compensação com débito do Imposto, ―está condicionado à idoneidade da documentação‖, tendo referido dispositivo o seu fundamento de validade no artigo 155, § 2º, XI, c, da Constituição Federal, segundo o qual ―cabe à lei complementar disciplinar o regime de compensação do imposto‖, e também no artigo 146, III, b, dessa Carta, pelo qual só a lei complementar pode ―estabelecer as normas gerais em matéria de legislação tributária, especialmente sobre‖ ―obrigação, lançamento, crédito, prescrição e decadência tributários‖. Todavia, o Estado de São Paulo ao legislar sobre a situação de créditos de ICMS e seu regime de compensação, o que fez pelo artigo 59, § 1º, do RICMS, fez mais do que lhe era permitido, pois além de exigir a documentação fiscal hábil como condição para o aproveitamento de crédito de ICMS e a sua compensação com o débito do imposto, exigiu também que o fornecedor estivesse em situação regular perante o fisco, entendendo-se como tal, segundo item 4 desse § 1º em comento, o contribuinte que ―à data da operação ou prestação, esteja inscrito na repartição fiscal competente, se encontre em atividade no local indicado e possibilite a comprovação da autenticidade dos demais dados cadastrais apontados ao fisco‖. E em função desse dispositivo e pela interpretação que lhe foi dada pela Fazenda Estadual Paulista, sistematicamente os contribuintes de São Paulo começaram a sofrer autuações em razão da glosa de créditos de ICMS decorrentes de operações mercantis realizadas com fornecedores declarados inidôneos pelo fisco, em razão da cassação de sua inscrição estadual com efeitos retroativos, tanto de acordo com as regras da revogada Portaria CAT 19, de 21.03.2001, como da hoje vigente Portaria CAT 95, de 24.11.2006, pelo fato de se entender que a declaração de inidoneidade mediante a cassação da inscrição estadual do fornecedor tem efeito meramente declaratório, podendo assim retroagir à data da verificação da inidoneidade. Fonte: Conjur Elaboração: Leite, Martinho Advogados Nota : Em caso de dúvidas, pedimos a gentileza de entrar em contato conosco através do e-mail : [email protected] ou preenchendo o formulário de consulta em nossos sites : www.andap.org.br ou [email protected].

Baixar