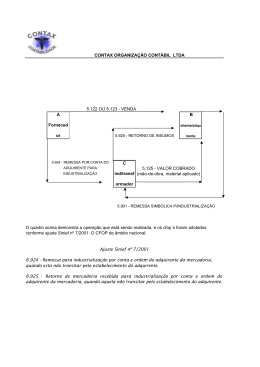

Industrialização por encomenda em operação triangular, em que um estabelecimento manda industrializar produtos, sem transitar pelo estabelecimento adquirente, os quais são entregues pelo fornecedor diretamente ao industrializador, quando em operações interestaduais. Procedimentos operacionais: 1) pelo fornecedor: I - emitir NF-e referente à venda efetiva em nome do estabelecimento adquirente, constando, além das exigências previstas na legislação, em dados adicionais, o nome, endereço e números de inscrição estadual e CNPJ, do estabelecimento em que os produtos serão entregues, bem como a circunstância de que se destinam à industrialização, destacando o valor do ICMS, quando devido, o qual poderá ser aproveitado como crédito pelo adquirente, se for o caso; CFOPs possíveis: 6122 (Venda de produção do estabelecimento remetida para industrialização, por conta e ordem do adquirente, sem transitar pelo estabelecimento do adquirente) 6123 (Venda de mercadoria adquirida ou recebida de terceiros remetida para industrialização, por conta e ordem do adquirente, sem transitar pelo estabelecimento do adquirente) CST / CSOSN: correspondente ao produto ou à operação III - emitir nota fiscal, sem destaque de imposto, para acompanhar o transporte das mercadorias ao estabelecimento industrializador, mencionando na NFe , além das exigências previstas na legislação, número e data da nota fiscal da venda efetiva e nome, endereço e números de inscrição estadual e CNPJ, do adquirente, por cuja conta e ordem a mercadoria está sendo enviada para ser industrializada. CFOP: 5924/6924 (Remessa para industrialização por conta e ordem do adquirente da mercadoria, quando esta não transitar pelo estabelecimento do adquirente) CST: _41 ou o correspondente quando do Simples Nacional. 2) Pelo adquirente/encomendante: Apesar de alguns Pareceres exarados pela SEFAZ/CE tratar da obrigatoriedade em emitir NF-e em nome do industrializador, simbolicamente, visto que não tem o recebimento físico da mercadoria, na prática, a CEFIT dispensa tal NF-e. Entretanto, alguns Estados exigem, e quando da emissão deverá ser no CFOP: 6901 (Remessa para industrialização por encomenda) e CST: _50 ou o correspondente quando optante do SN. E assim sendo, implicará no registro no SITRAM. www.icmspratico.com.br 3) Pelo estabelecimento industrializador: 3.1 Para o encomendante: emitir nota fiscal do produto industrializado com destino ao adquirente, autor da encomenda, constando, além das exigências previstas na legislação, nome, endereço e números de inscrição estadual e CNPJ, do fornecedor e número e data da nota fiscal por este emitida, bem como o valor da mercadoria recebida para industrialização e o valor total cobrado do autor da encomenda, destacando destes, o valor das mercadorias empregadas; a) pelo retorno simbólico, no caso de todos os produtos recebidos terem sidos incorporados ao produto final. O valor dos insumos nesta operação deverá ser igual ao valor dos insumos recebidos para industrialização, ou seja, igual ao valor constante da NF recebida com CFOP 6924. CFOP 6.925; CST/CSOSN conforme produto ou operação. (6.925 - Retorno de mercadoria recebida para industrialização por conta e ordem do adquirente da mercadoria, quando aquela não transitar pelo estabelecimento do adquirente) b) pelo retorno real, total ou parcial, no caso de insumos não utilizados no processo de industrialização; se for retorno total o valor será igual ao da NF 6924, sendo parcial o valor será proporcional. CFOP 6.903; CST/CSOSN conforme produto ou operação. (6.903 - Retorno de mercadoria recebida para industrialização e não aplicada no referido processo) c) sobre o valor cobrado do autor da encomenda, fazer o destaque do ICMS, se devido, o qual poderá ser aproveitado como crédito pelo autor da encomenda, se for o caso, valor sobre o qual poderá incidir o ICMS Diferencial de Alíquotas, Antecipado ou Substituição. CFOP 6125; (Industrialização efetuada para outra empresa quando a mercadoria recebida para utilização no processo de industrialização não transitar pelo estabelecimento adquirente da mercadoria) CST/CSOSN: conforme produto ou operação. Nota: se precisar remeter para outro processo industrial em outro estabelecimento, antes de devolver fisicamente ao encomendante observar o item seguinte(3.2). 3.2 Em caso de precisar transitar por mais de um estabelecimento industrializador, antes de ser entregue ao adquirente, autor da encomenda: I - emitir nota fiscal para acompanhar o transporte da mercadoria ao industrializador seguinte, sem destaque do ICMS, contendo também, além das exigências previstas na legislação: indicação de que a remessa se destina a industrialização por conta e ordem do adquirente, autor da encomenda, que deverá ser qualificado nessa nota fiscal, em dados adicionais, a indicação do número e data da NF-e, nome, endereço e números de inscrição estadual e CNPJ, do seu emitente, pela qual foi a mercadoria recebida em seu estabelecimento. CFOP: 5924/6924 (Remessa para industrialização por conta e ordem do adquirente da mercadoria, quando esta não transitar pelo estabelecimento do adquirente) www.icmspratico.com.br CST/CSOSN: correspondente ao produto ou operação Nota 1: art. 43, inciso I, do Convênio S/N de 1970; art. 703, Dec. 24.569/97. Nota 2: do adquirente autor da encomenda não será exigida a emissão NF-e em remessa simbólica para o industrializador seguinte.(Nota Explicativa nº 03/2015, item 4) 4. Pelo estabelecimento industrializador seguinte: I – emitir nota fiscal em nome do estabelecimento adquirente, autor da encomenda, contendo, também, além das exigências previstas na legislação: a) a indicação do número e data da nota fiscal, nome, endereço e números de inscrição estadual e CNPJ, do seu emitente, pela qual foi a mercadoria recebida em seu estabelecimento; b) a indicação do número e data da nota fiscal, nome, endereço e números de inscrição estadual e CNPJ, do seu emitente, pela qual foi a mercadoria recebida em seu estabelecimento; c) o valor da mercadoria recebida para industrialização, o valor total cobrado do autor da encomenda, destacando deste o valor das mercadorias empregadas; esse valor cobrado do autor da encomenda será parte da Base de Cálculo do ICMS Antecipado, Diferencial de Alíquota ou Substituição Tributária. d) o destaque do ICMS sobre o valor total cobrado do autor da encomenda, se exigido, que poderá ser aproveitado como crédito, pelo autor da encomenda, se for o caso. CFOP: 6925 – referente ao retorno simbólico; CST /CSOSN: correspondente CFOP: 6125 – referente à industrialização; CST/CSOSN: correspondente Nota: nesse sentido art. 43, inciso II, Convênio S/N de 1970 5.Pelo adquirente encomendante do Estado do Ceará, após todo o processo de industrialização, quando da entrada no Estado: Deverá recolher ICMS Antecipado, ICMS Substituição Tributária ou ICMS Diferencial de Alíquota, apenas quando da entrada neste Estado, física ou simbólica, do produto acabado e pronto para comercialização, conforme prazos definidos regularmente na legislação, ou seja, no primeiro posto fiscal de entrada ou no credenciamento, ressalvadas as exceções pertinentes de não aplicabilidade de exigência do imposto. Composição da Base de Cálculo do ICMS: custo total da mercadoria resultante do processo final de industrialização, assim entendido o valor desta, acrescido dos valores relativos aos serviços prestados e ao das mercadorias empregadas no processo produtivo por cada estabelecimento industrializador, observados os demais critérios definidos na legislação específica para a formação da base de cálculo respectiva, ou seja, esse montante que engloba o valor inicial da aquisição do produto, adicionado de todos os custos cobrados do encomendante nos processos de industrialização, será considerado como ponto de partida para compor a Base de Cálculo do ICMS Antecipado, do ICMS www.icmspratico.com.br Substituição Tributária ou ICMS Diferencial de Alíquota. (BC inicial = valor da aquisição inicial + custos totais de cada etapa da industrialização) Nota: “Caso a mercadoria tenha que transitar por mais de um estabelecimento industrializador, antes de ser entregue ao adquirente, autor da encomenda, não será cabível a cobrança de ICMS Antecipado ou de ICMS Substituição Tributária relativamente a essas mesmas operações, hipótese em que o imposto será devido somente por ocasião da entrada neste Estado, física ou simbólica, do produto acabado e pronto para comercialização em território cearense, conforme explicitado nos itens anteriores”.(Nota Explicativa nº 03/2015, item 3). 6. Exemplos: 6.1 Empresa “X” de Fortaleza (CE) adquire “algodão em pluma” da empresa “K”, em Mato Grosso, solicita que tal produto seja enviado para industrialização por sua conta e ordem na indústria “A”, em Santa Catarina para transforma em Tecido, em seguida que seja enviado o respectivo tecido para empresa “B”, também em Santa Catarina, onde irá para tinturaria. Posteriormente, a empresa “B”, devolve à empresa “X”, de Fortaleza, o produto como “Tecido indigo blue”, totalmente finalizado para comercialização. Neste caso, como o produto final trata-se de tecido, será devido o ICMS-ST, na forma do Dec. 28.443/06. O valor do produto constante da NFe de “B” para “A”, adicionado dos custos de industrialização (mercadorias empregados e serviço) cobrados por “C” e “D”, e de frete quando cobrado do encomendante, comporão o montante da Base de Cálculo do ICMS-ST. K >>>>> A >>>>> C → X 6.2. Empresa Granito Ltda, de Fortaleza, adquire “Granito em bloco - azulado”, da empresa “K”, do Espírito Santo, solicita que seja enviada para empresa “Y”, também no Espírito Santo, onde é transformado em “Granito em chapa desbastado 2 cm - azulado” e “peitoris em granito azulado”. Neste caso será devido o ICMS-ST considerando o produto final, ou seja, como “granito em chapa ou peitoris em granito, utilizando o valor constante de pauta fiscal para esses produtos, conforme Dec. 30.256/10 c/c IN 29/2012. Fonte normativa: Dec. 24.569/97(RICMS/CE), art. 702 e 703. Convênio S/N de 1970, art. 42 e 43 Nota Explicativa 03/2015, DOE em 08/04/15. www.icmspratico.com.br PROCEDIMENTOS RELATIVOS À COBRANÇA DO ICMS NAS OPERAÇÕES INTERESTADUAIS DE REMESSA PARA INDUSTRIALIZAÇÃO, REALIZADAS DE CONFORMIDADE COM O ART.702 do Dec. 24.569/97 e art. 42 e 43 do Convênio S/N de 1970 c/c NE 03/2015. Nesta situação o ICMS se devido, como Antecipado, Diferencial de Alíquota ou Substituição Tributária, quando da entrada da mercadoria no Estado, levará em consideração o produto final pronto e acabando para comercialização, o qual fora finalizado pelo industrializador B, sendo o cálculo do ICMS a partir do valor total, considerado o valor da compra inicial mais todos os valores cobrados nos processos de industrialização ou conforme o produto finalizado. www.icmspratico.com.br

Download