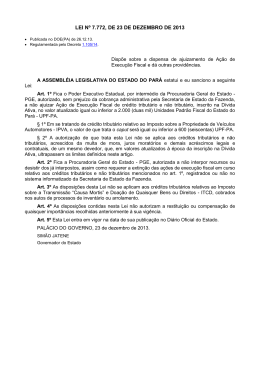

Gastos invisíveis Zeina Latif – Economista chefe XP Investimentos As políticas públicas no Brasil vão muito além das formas tradicionais de gasto público. Há também um emaranhado de renúncias tributárias e benefícios financeiros e creditícios para setores produtivos, regiões e setores da sociedade. Refletem a intenção do governo de incentivá-los, protegê-los ou eventualmente compensar gastos realizados que seriam de responsabilidade do governo. Um grupo de despesas indiretas importantes - muitas vezes ignorado pela sociedade e desconsiderado no debate público – são os chamados gastos tributários. São eles renúncias tributárias que decorrem de isenções, deduções, anistias e benefícios de natureza tributária. São mais de duas centenas de regras de isenção tributária para quase uma centena de programas, tornando o sistema tributário ainda mais complexo. Em tempos de crise fiscal, deveria haver esforço não apenas para avançar em reformas que contenham o crescimento automático de gastos públicos tradicionais, mas também para reavaliar os gastos tributários. E não apenas para atender metas fiscais e conter o crescimento da dívida pública, mas também para eliminar distorções e equívocos que minam o potencial de crescimento do país e a equidade horizontal e vertical. Ainda que haja políticas meritórias, é necessário fazer uma reavaliação de cada renúncia tributária. Esta tem sido a agenda mundial. E não sem razão. O gasto tributário é um tema importante que desafia os governos mundo afora, e não apenas o brasileiro. Esses gastos deixam o sistema tributário mais complexo, estimulando a evasão e sonegação e elevando a insegurança jurídica e custo de atendimento das regras tributárias. No final, é necessário carga tributária mais elevada para os demais para compensar os desvios. São instrumentos politicamente atraentes, pois são menos sujeitos ao escrutínio permanente do parlamento e da sociedade e têm pouca transparência. Sua revogação é geralmente vista como aumento de impostos, o que é um equívoco. Exemplo disso no Brasil foi a dificuldade de aprovar a reoneração da folha este ano. Por essas razões, crescem esforços de governos para disciplinar e reduzir os gastos tributários. Há países impondo tetos por contribuinte (França), limites para seu crescimento (Coreia) e mecanismos de compensação, com corte de despesa ou aumento de receita para cada novo gasto tributário criado (EUA, Coreia). O mesmo deve ser dito sobre procedimentos para a revisão frequente de programas (França, Holanda), avaliação e correção de rumos (Austrália), com destaque para o caso da Alemanha, onde uma organização independente de pesquisa revê os 20 maiores programas que representam 92% do total. Não há procedimento padronizado nas finanças públicas para distinguir gasto tributário de regra tributária. Isso dificulta muito a comparação internacional. Há, por exemplo, risco de subestimação desses gastos no Brasil, pois em um sistema tributário complexo, facilmente se confundem as duas coisas. De qualquer forma, vale citar algumas cifras. Nos extremos do espectro, enquanto Reino Unido registra 13% do PIB de gastos tributários (2007), a Alemanha tem ao redor de 1%, segundo a OCDE. Na América Latina, esta cifra estaria em 4,6% (2012), segundo o CIAT e na OCDE, 4,9% do PIB. Importante notar que a cifra no Brasil está em 5% do PIB, mas considera apenas o governo federal. Na direção contrária da experiência mundial ou mesmo da América Latina, os gastos tributários no Brasil crescem desde 2007, ganhando ainda mais ímpeto no pós crise de 2008. Houve um salto de 3,6% para 5% do PIB entre 2009 e 2015. São R$ 282,4 bilhões ou 21% da arrecadação. Em 2000, o gasto tributário correspondia a algo como 1,6% do PIB. Na abertura por região, certamente a região norte é a mais beneficiada relativamente. São R$36 bilhões em 2015, sendo R$28 bilhões referentes aos benefícios da Zona Franca de Manaus (ZFM), enquanto que a arrecadação federal na região totaliza apenas R$32 bilhões. Em volume, mais da metade do gasto tributário vai para a região sudeste (52%), totalizando R$148 bilhões. O principais programas são: Simples Nacional (R$72 bi), ZFM (R$28 bi), desoneração da cesta básica (R$25 bi), desoneração da folha de salários (R$22 bi), entidades filantrópicas e entidades sem fins lucrativos (R$22 bi). O foco principal dos gastos tributários é incentivo a setores e regiões, sendo a menor parcela a compensação por gastos que seriam responsabilidade do governo. Ilustra bem uma das faces do estado patrimonialista. A grande maioria das políticas não tem prazo para acabar ou tem prazos exageradamente longos após várias postergações, como é o caso da ZFM, estendida até 2050 ou 2073, a depender do item do programa. Esse fato é agravado pela ausência de procedimentos para a reavaliação constante dos programas. Os que tem prazo definido totalizam apenas R$25 bi, sendo que parte são programas que são sistematicamente renovados, como os fundos de desenvolvimento – FINAM, FINOR, SUDAM, SUDENE. Eliminar gastos tributários deveria fazer parte do atual esforço de consolidação fiscal, inclusive para aprimoramento do regime fiscal. Ao ignorá-los, corre-se o risco de estas cifras continuarem crescendo, minando os esforços de ajuste. A necessidade de avanço institucional é bastante clara, apesar do pioneirismo do Brasil, no contexto de América Latina, em aumentar a transparência das contas públicas. Desde 2000, o orçamento deve identificar os gastos tributários. Não se avançou, no entanto, nas medidas de compensação de renúncias tributárias, conforme previsto na Lei de Responsabilidade Fiscal. E certamente o país carece de avaliação dessas políticas públicas. Políticas econômicas tendem a ter um forte componente de inércia, principalmente quando grupos de interesse lutam por sua manutenção. Muitas vezes continuam sendo implementadas a despeito de serem desnecessárias, ineficazes ou até contraproducentes. À luz do que ocorre no Brasil, onde desequilíbrio macroeconômico e a crise fiscal comprometem nosso futuro, possivelmente muitas delas já são contraproducentes. O governo falha muito no cuidado com a alocação dos recursos públicos. Enquanto havia espaço para aumento da carga tributária, foi possível driblar essas fragilidades. A crise fiscal, no entanto, impõe o aprimoramento da gestão da política fiscal. Precisamos aprender com as melhores práticas globais.

Baixar