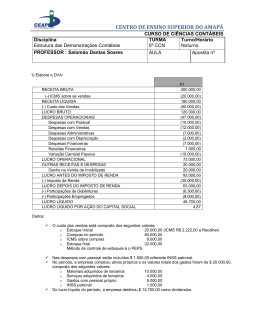

1 CONTABILIDADE TRIBUTÁRIA CENTRO UNIVERSITÁRIO FRANCISCANO UNIFRA PROFESSOR: JÉFERSON DE SOUZA FLORES 2 SUMÁRIO 1 CONCEITOS, PRINCÍPIOS E NORMAS BÁSICAS..................................................................... 7 1.1 O Estado e o Poder de Tributar ......................................................................................... 7 1.1.1 1.2 A Atividade Financeira do Estado.................................................................................. 7 Legislação Tributária ......................................................................................................... 8 1.2.1 Conceito de Legislação Tributária ................................................................................. 8 1.2.2 Vigência da Legislação Tributária: ................................................................................. 8 1.2.3 Aplicação da Legislação Tributária ................................................................................ 9 1.3 Direito Tributário............................................................................................................... 9 1.3.1 1.4 Conceito de Direito Tributário: ..................................................................................... 9 Sistema Tributário Nacional ............................................................................................ 10 1.4.1 Conceito de Sistema Tributário Nacional .................................................................... 10 1.4.2 Fontes do Direito Tributário ........................................................................................ 10 1.4.3 Hierarquia Legislativa do Sistema Tributário Nacional: .............................................. 11 1.5 Tributos ........................................................................................................................... 12 1.5.1 Conceito: ..................................................................................................................... 12 1.5.2 Classificação dos Tributos ........................................................................................... 12 1.5.3 Tributos Federais, Estaduais e Municipais (Poder de Tributar): ................................. 16 1.5.4 Conjunto de Princípios Constitucionais Tributários: ................................................... 17 1.6 Elementos Fundamentais do Tributo: ............................................................................. 19 1.6.1 Obrigação tributária: ................................................................................................... 19 1.6.2 Elementos básicos da obrigação tributária: ................................................................ 20 1.6.3 Contribuinte ou responsável: ...................................................................................... 21 1.6.4 Base de Cálculo ........................................................................................................... 21 1.6.5 Alíquota ....................................................................................................................... 21 EXERCÍCIOS .................................................................................................................................. 22 2 PLANEJAMENTO TRIBUTÁRIO ............................................................................................ 26 2.1 Impactos da Carga Tributária .......................................................................................... 26 2.2 Conceito de Planejamento Tributário ............................................................................. 29 2.3 Objetivo do Planejamento Tributário: ............................................................................ 29 2.4 Aspectos importantes do Planejamento Tributário: ....................................................... 30 2.5 Limites do Planejamento Tributário:............................................................................... 30 2.6 Abrangência do Planejamento Tributário: ...................................................................... 31 2.7 Tipos de Planejamento Tributário:.................................................................................. 31 EXERCÍCIOS .................................................................................................................................. 33 3 3.1 EQUIPARAÇÃO Á PESSOA JURÍDICA................................................................................... 34 Equiparação à pessoa jurídica ......................................................................................... 34 3 3.1.1 3.2 Caracterização ............................................................................................................. 35 Empresário ...................................................................................................................... 35 3.2.1 Exceções à figura de empresário................................................................................. 37 3.3 Pessoas físicas que exploram atividade econômica de natureza civil ou comercial....... 38 3.4 Incorporação de prédios ou loteamento de terrenos..................................................... 42 3.4.1 Caracterização ............................................................................................................. 42 3.4.2 Incorporação e loteamento......................................................................................... 42 3.4.3 Incorporação ou loteamento sem registro ................................................................. 44 3.4.4 Desmembramento de imóvel rural ............................................................................. 45 3.4.5 Aquisição e alienação .................................................................................................. 45 3.4.6 Condomínios ............................................................................................................... 46 3.5 Início da equiparação ...................................................................................................... 46 3.5.1 Momento de determinação ........................................................................................ 46 3.5.2 Início da aplicação do regime fiscal............................................................................. 47 3.5.3 Não subsistência da equiparação................................................................................ 47 3.6 Término da equiparação ................................................................................................. 47 EXERCÍCIOS .................................................................................................................................. 49 4 LUCRO PRESUMIDO ............................................................................................................ 50 4.1 Alternativas de Tributação das Pessoas Jurídicas ........................................................... 50 4.2 Empresas que não podem Optar pelo Lucro Presumido ................................................ 50 4.3 Opção pelo Lucro Presumido .......................................................................................... 52 4.3.1 Quando Será Manifestada........................................................................................... 52 4.3.2 Possibilidade de Mudança........................................................................................... 52 4.4 Determinação do Lucro Presumido................................................................................. 53 4.4.1 Lucro Presumido com Base na Receita Bruta de Vendas de Mercadorias/Produtos e de Prestação de Serviços............................................................................................................. 53 4.4.1.1 Percentuais Aplicáveis sobre a Receita Bruta ............................................................. 53 4.4.1.2 Atividades Diversificadas............................................................................................. 54 4.4.1.3 Prestadoras de serviços de pequeno porte ................................................................ 54 4.4.1.4 Conceito de receita bruta e exclusões ........................................................................ 55 4.4.2 Acréscimo das Demais Receitas ou Resultados e dos Ganhos de Capital................... 56 4.4.3 Outros Acréscimos Obrigatórios ................................................................................. 57 4.4.3.1 Empresa que no Ano-Calendário Anterior tenha sido Tributada pelo Lucro Real ...... 57 4.4.3.2 Empresa que tiver Saldo de Lucro Inflacionário a Tributar ......................................... 58 4.5 Cálculo do Imposto Trimestral ........................................................................................ 58 4.5.1 Alíquotas...................................................................................................................... 58 4.5.2 Deduções do Imposto Devido ..................................................................................... 59 4.5.3 Vedação da Dedução de Incentivos Fiscais ................................................................. 60 4 4.6 Pagamento do Imposto ................................................................................................... 61 4.6.1 Prazo ............................................................................................................................ 61 4.6.2 Preenchimento do DARF ............................................................................................. 62 4.7 Contribuição Social sobre o Lucro Líquido ...................................................................... 62 4.7.1 Apuração Trimestral .................................................................................................... 62 4.7.2 Base de Cálculo ........................................................................................................... 62 4.7.3 Alíquotas...................................................................................................................... 66 4.7.4 Prazo de Pagamento ................................................................................................... 66 4.8 Distribuição de Lucros ou Dividendos ............................................................................. 67 4.8.1 Isenção do imposto sobre a distribuição do lucro presumido .................................... 67 4.8.2 Lucro Liquido Contábil Superior ao Presumido - Isenção na Distribuição .................. 68 4.8.3 O Alerta Necessário ..................................................................................................... 68 5 LUCRO REAL – Imposto de Renda (IR)................................................................................ 69 5.1 Legislação Aplicável ......................................................................................................... 69 5.2 Aspectos Gerais ............................................................................................................... 69 5.3 Pessoas jurídicas obrigadas a optar pelo Lucro Real....................................................... 70 5.4 Recolhimento com base na Contabilidade...................................................................... 71 5.5 Incentivos Fiscais ............................................................................................................. 75 5.6 Exemplo de Recolhimento com base na Contabilidade .................................................. 76 5.7 Recolhimento por Estimativa com base na Receita Bruta e Adições.............................. 77 5.7.1 Recolhimento .............................................................................................................. 77 5.7.2 Base de Cálculo ........................................................................................................... 77 5.7.3 Cálculo do Imposto...................................................................................................... 80 5.8 Cálculo do IR Anual (Ajuste Anual) .................................................................................. 81 5.8.1 Possibilidade de Suspensão ou Redução dos Pagamentos ......................................... 82 EXERCÍCIOS .................................................................................................................................. 84 6 PIS E COFINS ........................................................................................................................ 87 6.1 Contribuintes ................................................................................................................... 87 6.2 Responsáveis ................................................................................................................... 87 6.3 Entidades Isentas ............................................................................................................ 87 6.4 Base de Cálculo ............................................................................................................... 88 6.5 Exclusões da Base de Cálculo .......................................................................................... 90 6.6 Não-Incidência e Isenções ............................................................................................... 91 6.7 Regime de Incidência Cumulativo ................................................................................... 92 6.7.1 Introdução ................................................................................................................... 92 6.7.2 Pessoas Jurídicas e Receitas Sujeitas ao Regime Cumulativo ..................................... 94 6.7.3 Alíquotas...................................................................................................................... 97 6.8 Regime de Incidência Não-Cumulativo ........................................................................... 98 5 6.8.1 Introdução e Características........................................................................................ 98 6.8.2 Pessoas Jurídicas Sujeitas ao Regime Não-Cumulativo ............................................... 99 6.8.3 Alíquotas...................................................................................................................... 99 6.8.4 Créditos da Não-Cumulatividade .............................................................................. 100 6.8.4.1 Dos Créditos Básicos da Não-Cumulatividade .......................................................... 103 6.8.4.2 Dos Critérios para Apuração dos Créditos ................................................................ 105 6.8.4.3 Da Determinação dos Créditos sobre Custos e Despesas Comuns às Receitas Cumulativas e Não-Cumulativas ............................................................................................... 106 6.8.5 Dos Créditos Presumidos .......................................................................................... 107 6.8.6 Dos Créditos Referentes às Operações de Exportação ............................................. 108 6.8.7 Dos Créditos Referentes às Operações de Vendas Efetuadas pela PJ com Suspensão, Isenção, Alíquota Zero ou Não-incidência das Contribuições no Mercado Interno ................. 110 6.8.8 6.9 Das Vendas a Pessoa Jurídica Preponderantemente Exportadora ........................... 110 Exemplo de Apuração das Contribuições no Regime Não-Cumulativo ........................ 111 EXERCÍCIOS ................................................................................................................................ 114 7 ICMS .................................................................................................................................. 116 7.1 Exemplo de Contabilização ........................................................................................... 117 7.1.1 Compra ...................................................................................................................... 117 7.1.2 Venda ........................................................................................................................ 117 7.2 Operação de Compra e Venda ...................................................................................... 119 7.3 Tratamento do IPI/ICMS nas Empresas......................................................................... 120 7.4 Responsabilidade Passiva de Terceiros ......................................................................... 120 7.5 Substituição Tributária Para Trás .................................................................................. 122 7.5.1 Contabilização do ICMS nas aquisições de produtos rurais, sujeitos ao Regime de Substituição Tributária .............................................................................................................. 123 7.5.1.1 7.6 Contabilização ........................................................................................................... 123 Substituição Tributária Para Frente .............................................................................. 124 7.6.1 7.7 Exemplo de Contabilização ....................................................................................... 125 Compra de Bens do Ativo Permanente ......................................................................... 126 7.7.1 Periodicidade de apropriação do crédito do ICMS ................................................... 126 7.7.2 Cálculo do crédito a ser apropriado mensalmente ................................................... 127 7.7.3 Classificação contábil do ICMS .................................................................................. 128 7.7.4 Contabilização da aquisição ...................................................................................... 129 7.7.5 Apropriação mensal do crédito do ICMS .................................................................. 130 8 8.1 9 ISSQN - Imposto Sobre Serviços de Qualquer Natureza ................................................. 132 Exemplo de Contabilização ........................................................................................... 132 PROCESSO ADMINISTRATIVO FISCAL FEDERAL ............................................................... 134 9.1 Contagem dos Prazos .................................................................................................... 135 9.2 Instauração da Fase Litigiosa......................................................................................... 137 6 9.3 Julgamento de Primeira Instância (Delegacias RFB de Julgamento - DRJ) .................... 137 9.4 Julgamento de Segunda Instância (CARF) ..................................................................... 137 9.5 Processo de Consulta .................................................................................................... 139 10 PROCESSO ADMINISTRATIVO FISCAL ESTADUAL ........................................................ 142 10.1 Conceito ........................................................................................................................ 142 10.2 Infração ......................................................................................................................... 142 10.2.1 10.3 Exclusão da espontaneidade ..................................................................................... 143 Órgão Competente ........................................................................................................ 143 10.3.1 Contagem de Prazo ................................................................................................... 144 10.3.2 Intervenção do sujeito passivo.................................................................................. 144 10.3.3 Prazo para impugnação e contestação do Auto de Lançamento.............................. 144 10.4 Defesa............................................................................................................................ 145 10.4.1 Domicílio fiscal do sujeito passivo ............................................................................. 145 10.4.2 Prazo para Interposição de Recurso.......................................................................... 145 10.4.2.1 Julgamento em segunda instância ........................................................................ 146 10.4.2.2 Recurso extraordinário.......................................................................................... 147 10.4.3 Efeitos das decisões .................................................................................................. 147 10.4.4 Nulidade .................................................................................................................... 147 7 1 CONCEITOS, PRINCÍPIOS E NORMAS BÁSICAS 1.1 O Estado e o Poder de Tributar 1.1.1 A Atividade Financeira do Estado No exercício de seu poder, o Estado necessita de meios materiais e pessoais para cumprir seus objetivos institucionais, garantindo a ordem jurídica, a segurança, a defesa, a saúde pública e o bem estar social de todos. Para cumprir essas tarefas, que têm valor econômico e social, o Estado, por sua atividade financeira, precisa obter, gerir e aplicar os recursos indispensáveis ao cumprimento de seus objetivos. A atividade financeira do Estado é, então, o conjunto de atos que o Estado pratica no processo de obtenção, gestão e aplicação dos recursos financeiros de que necessita para atingir seus fins. Tal atividade desenvolve-se em três fases distintas: • Receita (Arrecadação): a receita pública divide-se em duas espécies: • Originárias: são as receitas provenientes da exploração econômica do patrimônio do Estado. São, portanto, as receitas oriundas dos bens e empresas comerciais e industriais que pertencem ao Estado. Ex.: lucros provenientes de investimentos no Banco do Brasil, Banrisul, Correios, etc.; venda de bens (alienação de imóveis); prestação de serviços (tarifas públicas); • Derivadas: são as receitas decorrentes da exploração de fontes externas ao próprio Estado, sendo exigidas de maneira compulsória, exercendo seu poder de soberania. Correspondem aos tributos e às penalidades pecuniárias decorrentes de atos ilícitos. Ex.: taxas, impostos, contribuições de melhoria, etc. • Gestão (Orçamento): o Orçamento demonstra de que forma os recursos arrecadados em forma de receitas ordinárias e derivadas serão aplicados. • Despesas (Aplicação): diz respeito à aplicação dos recursos financeiros arrecadados. 8 *** Ao Direito Tributário interessam as “receitas derivadas”, que correspondem ao conceito de tributo. 1.2 Legislação Tributária 1.2.1 Conceito de Legislação Tributária “Legislação Tributária” pode ser entendida como o conjunto de normas que envolvem assuntos tributários. Segundo o art. 96 do CTN, “a expressão “Legislação Tributária” compreende as leis, os tratados e as convenções internacionais, os decretos e as normas complementares que versem, no todo ou em parte, sobre tributos e as relações jurídicas a eles pertinentes”. 1.2.2 Vigência da Legislação Tributária: Os artigos 101 a 104 do CTN versam sobre a vigência da Legislação Tributária, definindo que: • A vigência da Legislação Tributária rege-se pelas disposições legais aplicáveis às normas jurídicas em geral. O que significa que, salvo disposição em contrário (expressão “esta lei entra em vigor...”), a lei deve entrar em vigor 45 dias após ser publicada; • A legislação tributária dos Estados, do Distrito Federal e dos Municípios vigora, no país, fora de seus respectivos territórios, nos limites em que lhe reconheçam extraterritoriedade ou convênios de que participem, ou de que disponham as leis expedidas pela União; • Salvo disposição em contrário, entram em vigor: • Atos normativos expedidos pelas autoridades administrativas: na data de sua publicação; • Decisões de órgãos singulares ou coletivos de jurisdição administrativa, a que a lei atribua eficácia normativa: 30 dias após a data de sua publicação; 9 • Os convênios que a União, os Estados, o Distrito Federal e os Municípios celebram entre si: na data prevista no próprio convênio. • Impostos sobre o patrimônio ou renda que criem ou majorem tais impostos, que definem novas hipóteses de incidência e que extingam ou reduzam isenções: no 1o dia do exercício subseqüente àquele em que a lei foi publicada. 1.2.3 Aplicação da Legislação Tributária Com relação à aplicação da legislação tributária, o art. 105 do CTN define que ressalvadas as garantias constitucionais sobre majoração ou instituição de tributo, a legislação tributária aplica-se imediatamente aos fatos geradores futuros e aos pendentes (fato cuja ocorrência tenha início, mas não esteja completa). 1.3 Direito Tributário 1.3.1 Conceito de Direito Tributário: Direito Tributário é “o ramo do Direito que se ocupa das relações entre o fisco e as pessoas sujeitas à imposição tributária de qualquer espécie, limitando o poder de tributar e protegendo o cidadão contra os abusos desse poder”. O Direito Tributário disciplina uma relação jurídica entre um sujeito ativo (o fisco) e um sujeito passivo (o contribuinte), envolvendo uma prestação (tributo). O Direito Tributário existe para delimitar o poder de tributar, sua finalidade não é a arrecadação de tributos, porque este sempre aconteceu, e acontece, independente da existência do Direito Tributário. 10 1.4 Sistema Tributário Nacional 1.4.1 Conceito de Sistema Tributário Nacional O Sistema Tributário é um conjunto de princípios constitucionais, que regula o poder de tributar, as limitações deste poder e a repartição de suas receitas. O ideal é que o Sistema Tributário seja barato (o contribuinte deve suportar o pagamento, o que não significa necessariamente a menor alíquota); simples (deve ser entendido pelo contribuinte) e estável. 1.4.2 Fontes do Direito Tributário As fontes do Direito Tributário estão classificadas em primárias e secundárias, de acordo com o poder que elas têm em inovar na ordem jurídica: • Fontes Primárias: a lei é a fonte imediata e primária do direito tributário. Nas suas várias formas e diversos graus de hierarquia as fontes primárias dividem-se em: • (a) Lei Constitucional: é a fonte soberana da legislação, sendo que todas as leis devem obedecer aos limites impostos pela Constituição Federal (CF), sob pena de perder a validade. A Lei Constitucional fixa a competência (o poder de tributar), as limitações e a repartição da receita. • (b) Lei Complementar: regula a matéria que a Constituição lhe reserva especificamente. A CF estabelece que a Lei Complementar deve definir as normas gerais do Direito Tributário, as competências da União, Estados, Distrito Federal e Municípios e regular as limitações ao poder de tributar. *** A Lei n. 5.172/66, que passou a denominar-se Código Tributário Nacional (CTN) por força do art. 7o do Ato Complementar n. 36/67 pode, conforme estabelece a CF, ser reconhecida como lei complementar até que a nova lei complementar seja editada. 11 • (c) Lei Ordinária: a Lei Ordinária difere-se da Lei Complementar porque pode ser editada pela União, pelos Estados e pelos Municípios, no campo de suas competências, delimitado pela Constituição (não há uma definição expressa dos casos que serão por elas regulados, como é o caso da Lei Complementar). A Lei Ordinária, diferentemente da Lei Complementar, que não cria tributos (exceto empréstimos compulsórios 1 e de competência residual da União), pode instituir, revogar ou extinguir tributos. Outra diferença entre a Lei Complementar e a Lei Ordinária está no fato de que a Lei Complementar exige maioria absoluta de votos nas duas Casas do Congresso Nacional. • Fontes Secundárias: são as demais fontes possíveis que não compõem as fontes primárias, tais como: Instruções Normativas; Pareceres Normativos; Jurisprudência; Portarias do Ministério; decisões de órgãos administrativos da Receita Federal. 1.4.3 Hierarquia Legislativa do Sistema Tributário Nacional: CONSTITUIÇÂO Estabelece o poder de tributar (fixa a competência), as limitações e a repartição da receita. CÓDIGO TRIBUTÁRIO NACIONAL – CTN (Lei 5.162/66) Estabelece as normas gerais do direito tributário: (a) Fato Gerador; (b) Contribuinte; (c) Base de Cálculo LEIS Normas que regulam os impostos, que só podem ser exigidos após a existência da lei. DECRETOS E OUTRAS NORMAS REGULADORAS Decretos: finalidade de possibilitar a aplicação da norma por agentes administrativos; Normas Complementares: Explicitam leis, decretos, tratados e convenções internacionais. 1 consiste na tomada compulsória de certa quantidade em dinheiro do contribuinte a título de "empréstimo", para que este o resgate em certo prazo, conforme as determinações estabelecidas por lei. 12 1.5 Tributos 1.5.1 Conceito: De acordo com art. 3o do CTN, tributo é “toda prestação pecuniária compulsória, em moeda ou cujo valor nela se possa exprimir, que não constitua sanção de ato ilícito, instituída em lei e cobrada mediante atividade administrativa plenamente vinculada”. • Prestação pecuniária: são as prestações que asseguram ao Estado os meios financeiros de que necessita para a consecução de seus objetivos; • Compulsória: há a ausência do elemento “vontade”, ou seja, o dever de pagar o tributo nasce independentemente da vontade do contribuinte; • Em moeda ou cujo valor nela se possa exprimir: não existe a figura do tributo in natura ou in labore, uma vez que a prestação é pecuniária. Ex.: a um exportador de trigo não é permitido pagar seus impostos com uma quantidade X de trigo. • Que não constitua sanção de ato ilícito: a incidência do tributo é um ato lícito (difere-se de “penalidade”). As penalidades pecuniárias ou multas não se incluem no conceito de tributo; assim, o pagamento de tributo não decorre de infração de determinada norma ou descumprimento da lei; • Instituída por lei: só a lei pode instituir o tributo, o que significa que nenhum tributo será exigido sem que a lei o estabeleça, conforme assegura o art. 150, inciso I, da CF; • Cobrado mediante atividade administrativa plenamente vinculada: a cobrança é administrativa e privativa, não pode ser realizada por outra pessoa e deve ser vinculada (a administração pública deve agir conforme a lei e não segundo seus critérios de conveniência e oportunidade). 1.5.2 Classificação dos Tributos No que se refere às espécies de tributos, o Sistema Tributário Nacional está estruturado de forma a permitir ao Estado a cobrança de: 13 • Impostos; • Taxas; • Contribuições de melhoria; • Contribuições especiais. Já no que diz respeito a sua vinculação com a atividade estatal, os tributos podem ser classificados em: • Vinculados, quando o Estado oferece uma contraprestação de imediato ao contribuinte; e • Não vinculados, quando a arrecadação do tributo não depende de qualquer contrapartida do Estado em favor do contribuinte. Além disso, os tributos podem ser criados e utilizados com funções não arrecadatórias, sobretudo de intervenção na economia, sendo classificados, quanto as suas finalidades em: • Tributos fiscais: possuem função meramente arrecadatória, visando ao financiamento das atividades do Estado para garantir o aporte de recursos necessários ao exercício de suas atividades. Ex.: Imposto de Renda; • Tributos parafiscais: possuem função meramente arrecadatória; contudo, a receita arrecadada destina-se ao cumprimento de funções paralelas às funções típicas do Estado. Ex.: contribuições previdenciárias; • Tributos extrafiscais: não são instituídos com função arrecadatória, mas para que o Estado cumpra a função de controle da economia. Ex.: Imposto sobre Importação; Imposto sobre Exportação; Imposto sobre Produtos Industrializados; etc. Taxas (CTN, art. 77): são vinculadas à atividade do Estado. É o tributo que tem como fato gerador o exercício de poder de polícia ou a utilização efetiva ou potencial de serviço público específico e divisível, prestado ao contribuinte ou posto à sua disposição. Ex.: Taxa de Coleta de Lixo; Taxa de 14 Emissão de Documentos; Taxa de Conservação e Limpeza Pública; Taxa de Fiscalização de Estabelecimentos; etc. Contribuição de Melhoria (CTN, art. 81): tributo instituído para fazer face ao custo de obras públicas de que decorra valorização imobiliária, tendo como limite total a despesa incorrida e como limite individual o acréscimo do valor que a obra resultar para cada imóvel beneficiado. Pode-se afirmar que a Contribuição de Melhoria difere-se da Taxa porque esta está relacionada ao “serviço público” enquanto a Contribuição de Melhoria diz respeito à “obra pública”. Contribuições Especiais: são instituídas pela União, Estados, Distrito Federal e Municípios, para fazer face aos investimentos em determinado setor (ex.: social), tais como as contribuições: • À seguridade social (CF, art. 195, 201 a 204); • Social do salário-educação (CF, art. 212, § 5o); • Para o Programa de Integração Social –PIS; • Para o Programa de Formação do Patrimônio Público – PASEP (CF, art. 239); • Para o Fundo de Investimento Social – COFINS. Impostos (CTN, art. 16): é o tributo cuja obrigação tem por fato gerador uma situação independente de qualquer atividade estatal específica, relativa ao contribuinte. Possui caráter geral, ou seja, se destina a cobrir as necessidades públicas gerais. Os impostos se distinguem entre si pelos respectivos “fatos geradores” e com base nessa distinção são atribuídos às diversas entidades em que se divide o Poder Político (Municipal, Estadual e Federal): • Sobre o comércio exterior; • Sobre o patrimônio e a renda; • Sobre a produção e a circulação; • Impostos especiais. 15 Os impostos também podem ser segregados em diretos e indiretos: • Indiretos: • São os tributos cujo ônus da contribuição os contribuintes podem transferir, total ou parcialmente, para terceiros; • Os impostos indiretos são pagos pelo comprador, a empresa é somente a intermediária do imposto; • Neste caso existe a figura do contribuinte de fato (aquele que efetivamente está pagando o imposto ( consumidor)) e de direito (aquele que a lei determina que é o apurador, arrecadador (intermediário)). • O ônus não é do contribuinte de direito. Ex.: IPI e ICMS, que são cobrados pelo fisco do Produtor-Vendedor (contribuinte de fato) que emite a nota fiscal, e cujo custo é transferido ao comprador de mercadoria (contribuinte de direito). • Diretos: • São tributos cujos contribuintes são os mesmos indivíduos que arcam com o ônus da respectiva contribuição; • O ônus é exclusivamente do contribuinte (o contribuinte de fato é o de direito). Ex.: IR, Imposto sobre Importação (II), Imposto sobre Exportação (IEx), Imposto Territorial Rural (ITR), Imposto Transmissão Inter vivos (ITBI), Imposto Predial Territorial Urbano (IPTU), Imposto Propriedade Veículos Automotivos (IPVA), etc.). Com relação à sua cumulatividade os impostos podem ser segregados em: • Cumulativos: incidem em todas as etapas intermediárias dos processos produtivo e/ou de comercialização de determinado bem, inclusive sobre o próprio imposto anteriormente pago, da origem até o consumidor final, influindo na composição de seu custo e, em conseqüência, na fixação de seu preço de venda. 16 Ex.: ISS : A cumulatividade ocorre quando o serviço é prestado para outra empresa também prestadora de serviço. Assim, se uma empresa de construção civil constrói ou reforma um hospital, ou se uma empresa de decoração decora um hotel, o usuário do serviço arca com o ônus do imposto constante da fatura. Não há permissão para o aproveitamento do imposto e para o abatimento do ISS devido pelo hospital ou pelo hotel. • (b) Não-Cumulativos: compensa-se o que é devido em cada operação com o montante cobrado nas operações anteriores. Não incide sobre o mesmo imposto/tributo pago/recolhido na etapa anterior. Ex: IPI e ICMS. 1.5.3 Tributos Federais, Estaduais e Municipais (Poder de Tributar): • União (CF, art. 153 e 154); • Estado e Distrito Federal (CF, art. 155); • Municípios (CF, art. 156). União Estados e Distrito Municípios Federal Impostos sobre: - Importação de produtos estrangeiros (II): cobrado sobre a entrada de mercadorias estrangeiras no país; ** - Exportação de produtos nacionais ou nacionalizados (IEx); ** - Renda e proventos de qualquer natureza (IR); - Produtos Industrializados (IPI); ** - Operações de crédito, câmbio e seguro ou relativos a títulos ou Impostos sobre: - Transmissão causa mortis (herança) e doação de quaisquer bens e direitos (ITCMD); - Circulação de mercadorias e prestação de serviços de transporte interestadual e intermunicipal e de comunicação (ICMS); - Propriedade de veículos automotores (IPVA): cobrado sobre a propriedade de veículos automotores: consiste num tributo patrimonial sobre veículos, Impostos sobre: - Propriedade Predial e Territorial Urbana (IPTU); - Transmissão inter vivos: (Imposto sobre a transmissão de bens imóveis - ITBI); - Serviços de qualquer natureza (ISS). 17 valores mobiliários (IOF, IOC); ** - Propriedade Territorial Rural (ITR); proporcional à data de fabricação do carro e ao seu valor de mercado. - Grandes Fortunas (IGF) *; - Impostos Extraordinários de Guerra (IEG); - Impostos que não sejam cumulativos e que não tenham a mesma base de cálculo dos impostos acima (Imposto Residual). (*) embora definido na CF, o IGF ainda não foi regulamentado por lei complementar. O contribuinte do imposto, a alíquota e a base de cálculo ainda não foram definidas. (**) não é necessária lei para alterar as alíquotas deste imposto, desde que sejam obedecidos os limites da legislação (a alteração pode ser realizada por Decreto). 1.5.4 Conjunto de Princípios Constitucionais Tributários: Os princípios constitucionais tributários prevalecem sobre todas as demais normas jurídicas, as quais só têm validade se editadas em rigorosa consonância com eles: 18 Legalidade (CF, art. 150, I): qualquer alteração nos termos tributários deve ser estabelecida em lei para que o pagamento possa ser exigido do contribuinte. É a garantia de que nenhum tributo será instituído ou aumentado a não ser através da lei. Isonomia/Igualdade (CF, art. 150, II): não deve haver tratamento desigual entre contribuintes que se encontrem em situações equivalentes. Ex.: no caso dos impostos progressivos, quem tem mais capacidade contributiva deve pagar um imposto maior, pois assim será “igualmente” tributado, em termos proporcionais. Irretroatividade (CF, art. 150,III, “a” – exceção art. 106, CTN): a lei nova, que cria ou aumenta tributos, alcança somente os fatos ocorridos posteriormente à sua publicação. Admite-se a retroatividade da lei tributária quando ela beneficia, de alguma forma, o contribuinte. Anterioridade (CF, art. 150, III, “b” – exceção do art. 150, § 1 e 195 § 6): qualquer alteração em termos de impostos só pode ser exigida do contribuinte a partir do 1º dia do próximo ano, com exceção de: • Empréstimos compulsórios para atender despesas extraordinárias decorrentes de calamidade pública, de guerra externa ou de sua eminência; • Impostos sobre importação de produtos estrangeiros e exportação para o exterior de produtos nacionais ou nacionalizados; • Produtos industrializados e • Operações de crédito, câmbio e seguro ou relativas à títulos ou valores mobiliários; • Impostos extraordinário de eminência de caso de guerra; • Contribuições sociais: CSSL, PIS, COFINS, FGTS, INSS. Capacidade Tributária/Contributiva (CF, art. 145, § 1º): os tributos devem ser graduados segundo a capacidade tributária do contribuinte. Proibição de Confisco (CF, art. 150, IV): os tributos não devem ser utilizados para efeito de confisco. Esse princípio determina que o tributo deve ser instituído a um nível racional, ou seja, a sua rigorosa cobrança não deve acarretar assimilação do valor total do objeto tributado. 19 Liberdade de Tráfego (CF, art. 150, V): não é permitido estabelecer tributos pelo trânsito de pessoas entre estados/municípios (salvo cobrança de pedágio pela utilização de vias conservadas pelo poder público). Imunidade (CF, art. 150, VI): não há tributação sobre: • Patrimônio, renda ou serviços entre União, Estados, Distritos Federais e Municípios (ex.: o município não pode cobrar IPTU do Governo do Estado); • Templos de qualquer culto; • Patrimônio, renda ou serviços de partidos políticos, sindicatos e instituições de educação e assistência social sem fins lucrativos; • Livros, jornais, periódicos e o papel destinado à sua impressão; *** Isenção difere-se de Imunidade, uma vez que a Isenção concedida é temporária e deve ser estabelecida por lei. 1.6 Elementos Fundamentais do Tributo: 1.6.1 Obrigação tributária: Uma obrigação tributária é a relação de Direito Público na qual o Estado (sujeito ativo) pode exigir do contribuinte (sujeito passivo) uma prestação (objeto) nos termos e nas condições descritas na lei (fato gerador). A obrigação tributária é principal ou acessória: Principal (CTN, art. 113, § 1o): tem por objeto o pagamento do tributo ou penalidade pecuniária (em dinheiro). É a prestação à qual se obriga o sujeito passivo, é de natureza patrimonial. Acessória (CTN, art. 113, § 2o): é uma obrigação não patrimonial que decorre da legislação tributária. É uma obrigação de fazer, não fazer ou de tolerar. Exemplos: • Emitir nota fiscal, escriturar um livro, inscrever-se no cadastro de contribuintes (de fazer); 20 • Não receber mercadorias desacompanhadas da documentação legalmente exigida (não fazer); • Admitir o exame de livros e documentos pelo fiscal (tolerar). As obrigações acessórias têm como finalidade comprovar a existência e o limite das operações tributadas e a exata observância da legislação aplicável. 1.6.2 Elementos básicos da obrigação tributária: São três os elementos básicos da obrigação tributária: • A lei: é o principal elemento da obrigação, pois cria os tributos e determina as condições de sua cobrança (Princípio da Legalidade); • O objeto: representa as obrigações que o sujeito passivo (contribuinte) deve cumprir, segundo as determinações legais. Basicamente, as obrigações consistem em principais (pagamento do valor em dinheiro referente ao tributo devido ou à multa imposta pelo não atendimento à determinação legal) e acessórias (cumprimento de formalidades complementares); • O fato gerador: • Fato Gerador da Obrigação Principal (CTN, art. 114): fato gerador da obrigação tributária principal é a situação definida em lei como necessária e suficiente à sua ocorrência. • Fato Gerador da Obrigação Acessória (CTN, art. 115): é qualquer situação que, na forma de legislação aplicável, impõe a prática ou a abstenção de ato que não configure obrigação principal. Ex.: o comerciante realiza a vende de mercadorias em seu estabelecimento e faz nascer, ao mesmo tempo, a obrigação de pagamento de ICMS (obrigação principal) e também a obrigação de emitir nota fiscal correspondente (obrigação acessória). 21 1.6.3 Contribuinte ou responsável: As partes da obrigação tributária são, de uma lado, o sujeito ativo, que é o ente público (União, Estado ou Município), criador do tributo, e, de outro lado, o sujeito passivo, que, segundo o CTN, pode ser o contribuinte ou o responsável. O contribuinte é aquele que tem relação pessoal e direta com a situação que constitua o respectivo fato gerador. Já o responsável, é aquele que sem revestir a condição de contribuinte, ou seja, sem praticar o ato que enseja a ocorrência do fato gerador, vê a obrigação de pagar o tributo nascer por força de dispositivo legal. 1.6.4 Base de Cálculo É o valor sobre o qual se aplica o percentual (ou alíquota) com a finalidade de se apurar o montante a ser recolhido. A base de cálculo, conforme a CF, deve ser definida em lei complementar, estado sua alteração sujeita aos princípios da legalidade (mudança somente por outra lei); da anterioridade (a lei deve estar vigente antes de iniciada a ocorrência do fato gerador) e da irretroatividade (a norma não pode atingir fatos passados). 1.6.5 Alíquota É o percentual definido em lei que, aplicado sobre a base de cálculo, determina o montante do tributo a ser recolhido. Assim como a base de cálculo, a alteração da alíquota também está sujeita aos princípios constitucionais da legalidade, da anterioridade e da irretroatividade. 22 EXERCÍCIOS 1) Um dispositivo legal que defina nova hipótese de incidência tributária do Imposto sobre a Renda entra em vigor no seguinte momento: ( a ) no mesmo dia de sua publicação ( b ) trinta dias após a respectiva assinatura ( c ) no primeiro dia útil seguinte ao de sua edição ( d ) quarenta e cinco dias após lhe ser dado publicidade ( e ) no primeiro dia do exercício seguinte ao de sua publicação 2) Assinale a alternativa que corresponda, na mesma ordem, às expressões respectivas: • Prestação pecuniária compulsória, em moeda ou cujo valor nela se possa exprimir, que não constitua sanção ao ato ilícito, instituída em lei e cobrada mediante atividade administrativa plenamente vinculada. • Tem por fato gerador uma situação independente de qualquer atividade estatal específica, relativa ao contribuinte. • Tem por fato gerador a prestação de limpeza pública urbana. ( a ) preço público, tributo, taxa ( b ) imposto, taxa por potencial de prestação de serviço, preço público ( c ) tributo, contribuição de melhoria, imposto municipal ( d ) tributo, imposto, taxa ( e ) contribuição de melhoria, imposto, preço público 3) Assinale a alternativa que completa os espaços em branco no texto a seguir: O Código Tributário Nacional chama de ___________________ quem tenha relação pessoal e direta com a situação que constitua o fato gerador da obrigação tributária principal, e de ___________________ aquele cuja obrigação de pagar o tributo decorre de disposição expressa na lei. Em ambos os casos, recebe o nome de ___________________ da obrigação tributária principal. 23 ( a ) obrigado, contribuinte legal e coobrigado ( b ) sujeito passivo, devedor solidário, sub-rogado ( c ) sujeito passivo, responsável ex lege, devedor ( d ) contribuinte, responsável, sujeito passivo ( e ) sujeito passivo, responsável, contribuinte 4) Sendo: i. imposto de importação ii. imposto sobre a transmissão de causa mortis iii. imposto sobre a transmissão de imóveis intervivos Os impostos acima competem, respectivamente: ( a ) à União, aos Municípios e aos Estados ( b ) aos Municípios, aos Estados e à União ( c ) aos Estados, à União e aos Municípios ( d ) aos Estados, aos Municípios e à União ( e ) à União, aos Estados e aos Municípios 5) Assinale a alternativa que combina, respectivamente, com as quatro afirmações a seguir (1, 2, 3 e 4) com os respectivos princípios tributários constitucionais relacionados (w, x, y e z): 1. É proibido exigir ou aumentar o tributo sem que lei o estabeleça. 2. É vedado instituir tratamento desigual entre os contribuintes que estejam em situação equivalente. 3. É vedado cobrar tributo em relação a fatos geradores ocorridos antes do início da vigência da lei. 4. É vedado cobrar tributo no mesmo exercício em que se tenha publicado a lei que o instituiu ou aumentou. w) anterioridade x) isonomia y) legalidade z) irretroatividade 24 Alternativas: ( a ) w, x, y, z ( b ) x, y, z,w ( c ) y, x, z, w ( d ) y, w, x, z ( e ) w,y, x, z 6) Os tributos classificam-se em: ( a ) impostos, taxas, PIS e COFINS ( b ) impostos, taxas, contribuições de melhoria, contribuições especiais e empréstimos compulsórios ( c ) Imposto de Renda e contribuição social ( d ) Imposto de Renda, contribuição social, PIS e COFINS 7) Qual o tributo decorre da realização de obras públicas? ( a ) contribuição de intervenção de domínio econômico ( b ) contribuição de melhoria ( c ) taxa de serviços públicos ( d ) imposto sobre a propriedade predial e territorial urbana 8) A competência para instituir e arrecadar o Imposto sobre Propriedade Territorial Rural é: ( a ) dos Estados e do Distrito Federal ( b ) dos Municípios ( c ) da União ( d ) da União e dos Estados 9) Cobrar tributos no mesmo exercício financeiro em que tenha sido publicada a lei que o instituiu ou aumentou fere o princípio da: ( a ) uniformidade tributária ( b ) imunidade tributária ( c ) anterioridade ( d ) tutela jurídica 25 10) A ocorrência do fato gerador de um tributo: ( a ) determina o nascimento da obrigação tributária acessória ( b ) impede o pagamento do crédito tributário ( c ) suspende a exigibilidade da obrigação tributária principal ( d ) causa o surgimento da obrigação tributária principal ( e ) exclui o nascimento do crédito tributário 11) Assinale as alternativas corretas: ( a ) Fato gerador da obrigação principal não é a situação definida em lei como necessária e suficiente a sua ocorrência. ( b ) Nasce uma Obrigação Tributária quando por meio de uma relação jurídica determinada pessoa (credor) pode exigir de outra (devedor) uma prestação (objeto), em razão de prévia determinação legal ou de manifestação de vontade. ( c ) Assim como a base de cálculo, a alteração da alíquota também não está sujeita aos princípios constitucionais da legalidade, da anterioridade e da irretroatividade. ( d ) De acordo com o princípio da legalidade, é vedado instituir tratamento desigual entre contribuintes que se encontrem em situação equivalente, proibida qualquer distinção em razão da ocupação profissional ou função por eles exigida, independentemente da denominação jurídica dos rendimentos, títulos ou direitos. ( e ) De acordo com o art. 96 do CTN, a expressão legislação tributária compreende as leis, os tratados, as convenções internacionais, os decretos e as normas complementares que versem no todo ou em parte, sobre tributos e relações jurídicas a eles pertinentes. 16) Explique o que uma obrigação principal e acessória. 17) O que é IPI? Trata-se de um imposto cumulativo? Explique. 18) O que é ICMS? Trata-se de um imposto direto ou indireto? Por quê? 26 2 PLANEJAMENTO TRIBUTÁRIO 2.1 Impactos da Carga Tributária A carga tributária no Brasil é extremamente elevada. O Instituto Brasileiro de Planejamento Tributário (IBPT) estima que a carga tributária em nosso país, representa, na média dos últimos cinco anos, mais de 32% do produto interno bruto (PIB). Além da elevada carga tributária, o Sistema Tributário brasileiro é um dos mais complexos do mundo. Estima-se a existência de aproximadamente 60 tributos vigentes, com diversas Leis, Regulamentos e Normas, constantemente alteradas. A carga tributária elevada e a complexidade do STN impactam nas organizações da seguinte forma: • Do ponto de vista financeiro, os tributos representam uma drenagem de caixa forçada que, ao incidirem: • Sobre as mercadorias, aumentam os custos; • Sobre as vendas, restringem as margens de rentabilidade dos produtos; e • Sobre os resultados, reduzem o retorno sobre o investimento dos acionistas/proprietários e não estimulam novos investimentos de expansão e geração de empregos; • Os gastos administrativos com o gerenciamento e controle das atividades tributárias são elevados, uma vez que são necessários funcionários administrativos, sistemas de informática, espaço físico, etc., para atender as obrigações acessórias impostas pelas diversas legislações tributárias. A problemática envolvida na questão tributária no Brasil vai além dos custos causados às empresas, pois a carga tributária também afeta a vida das pessoas físicas, que acabam por suportar toda a carga tributária, pelo pagamento de tributos direta ou indiretamente embutidos nas mercadorias e 27 serviços adquiridos no processo final da cadeia de produção – para consumo final. Para eliminar ou minimizar os impactos da elevada carga tributária as empresas podem adotar dois caminhos distintos: • Via legal – realização do planejamento tributário; • Via ilegal – sonegação fiscal (ex.: venda sem nota fiscal, utilização de “notas frias”, etc.), que envolve: • Possibilidade de denúncia; • Falhas no controle das atividades da empresa (“por dentro”, “por fora”); • Autuação fiscal, multas, juros. Os tipos mais comuns de sonegação e fraude são apresentados a seguir: Sonegação/Fraude Aspectos Envolvidos Venda sem nota fiscal; venda com - possibilidade de interceptação no “meia” nota; venda com “calçamento” trânsito das mercadorias; de nota; duplicidade de numeração de - possíveis problemas de recebimento nota fiscal das vendas realizadas nestas condições. “Compra” de notas fiscais - especialmente as prefeituras efetuam comparações de documentos lançados em uma empresa com o valor efetivo registrado pela emitente do documento; - a Receita Federal levanta, por meio de seus controles, a situação do emitente, pois, caso haja irregularidade (CNPJ cancelado, falta de declaração, etc.), ela glosará a despesa. 28 Passivo fictício ou saldo negativo no - presume-se a omissão da receita, caixa: costuma-se “fabricar” contratos cabendo ao contribuinte o ônus da de empréstimos entrada de para registrar numerários a prova contrária. em substituição à receita. Deixar de recolher tributos - não recolher os tributos descontados descontados de terceiros. de terceiros (ex.: INSS (parte do empregado); IR-Fonte; etc.), além de constituir sonegação, apropriação indébita, caracteriza prevista no Código Penal (art. 168). Saldo de caixa elevado - a existência de caixa elevado, desnecessário em relação à movimentação financeira da empresa ou sem motivo que o possa justificar, constitui distribuição disfarçada de lucro aos sócios. Distribuição disfarçada de lucros - alienação de bem ou direito ao sócio através de negócios entre a empresa ou e sócios e pessoas pessoa ligada por valor, ligadas notoriamente, inferior ao de mercado; (acionistas, dirigentes, participantes - serviços pagos a sócio ou pessoa de lucros, seus dependentes) parentes e ligada, cujos valores excedam aos praticados pelo mercado em situações similares; - pagamento de despesas particulares dos sócios. Doações irregulares - doações efetuadas a entidade não habilitada comprovante ou cujo seja valor do superior ao efetivamente doado. Cabe destacar que as ações descritas acima se constituem crimes sujeitos à multas e demais implicações. As multas por sonegação, em qualquer tipo de tributo, são elevadas, podendo chegar até 225,0%. 29 Dada a relevância dos impactos da carga tributária nas atividades das empresas e as conseqüências da sonegação fiscal, o “Planejamento Tributário”, visando à redução/eliminação dos tributos de forma lícita, deixa de ser uma opção e passa ser uma necessidade. 2.2 Conceito de Planejamento Tributário O Planejamento Tributário é a atividade empresarial que, desenvolvendo- se de forma estritamente preventiva, projeta os atos e fatos administrativos com o objetivo de informar quais são os ônus tributários em cada uma das opções legais disponíveis. A empresa escolhe, entre duas ou mais opções, de ação ou omissão lícita, aquela que impede ou retarda o fato gerador de forma não simulada, anterior à ocorrência fato gerador, que vise direta ou indiretamente a economia de tributos. 2.3 Objetivo do Planejamento Tributário: O objetivo do Planejamento é, em última análise, a economia tributária. Comparando as ações legais à sua disposição, o gestor deve optar por aquela que seja menos onerosa do ponto de vista fiscal, obtendo ganho tributário ou ganho financeiro. Ganho Tributário: • Evita-se a incidência do tributo: adotam-se procedimentos com a finalidade de evitar a ocorrência do fato gerador; Ex.: a empresa, tendo a oportunidade de vender seus estoques de produtos industrializados no mercado interno e para o mercado externo, por preços aparentemente equivalentes, opta por exportar. Com isso, impede a ocorrência do fato gerador de IPI e ICMS, visto que estes impostos não incidem sobre produtos exportados, mas incidem sobre vendas para o mercado interno. • Reduz-se o montante do tributo devido: as medidas procuram reduzir a base de cálculo ou alíquota do tributo. 30 Ex.: o contribuinte tem a opção de apurar o Imposto de Renda (IRPJ) pelo Lucro Presumido, pelo Lucro Real ou enquadrar-se no SIMPLES, analisa detalhadamente a situação e depois decide pela sistemática que representa menor desembolso. Ganho Financeiro: • Retardar o pagamento do tributo: medidas que visam postergar (adiar) o pagamento do tributo, sem juros. Ex.: o fornecedor recebe um pedido no final do mês e ao invés de emitir a nota fiscal imediatamente deixa para emiti-la no mês seguinte, postergando o recolhimento dos impostos sobre vendas. 2.4 Aspectos importantes do Planejamento Tributário: Caráter preventivo: é preciso prever e agir no tempo correto. Como o Planejamento Tributário visa evitar ou retardar a ocorrência do fato gerador (depois deste, o imposto é devido e o não pagamento se caracteriza como sonegação), o contribuinte deve estar atento ao período anterior à ocorrência do fato gerador. Legalidade: é preciso utilizar os meios permitidos pela lei, pois a economia do imposto só é legítima se estiver enquadrada na legislação. O procedimento adotado pelo contribuinte, além de ser preventivo, deve ser lícito, pois, do contrário, mesmo agindo preventivamente, o contribuinte pode cometer (a) fraude (falsidade ideológica ou material); (b) ato simulado ou (c) abuso de forma jurídica (Ex.: nota fiscal subfaturada). 2.5 Limites do Planejamento Tributário: Elisão Fiscal: ação preventiva tendendo a, por meios lícitos, eliminar, reduzir ou retardar a ocorrência do fato gerador. Evasão Fiscal: ação consciente, voluntária e intencional, tendendo a, por meios ilícitos, eliminar ou reduzir o pagamento dos impostos devidos, realizado após a ocorrência do fato gerador. 31 Ex.: omissão de registros em livros fiscais próprios; utilização de documentos inidôneos na escrituração contábil, falta de recolhimento dos tributos apurados. 2.6 Abrangência do Planejamento Tributário: Empresa: a empresa pode tomar medidas gerenciais que possibilitem a não ocorrência do fato gerador do tributo, que diminuam o montante devido ou que adiem o seu vencimento. Por exemplo, para possibilitar o adiamento do tributo na prestação de serviços, o contrato deve estabelecer o momento da realização da receita. Administrativo: é o processo de implementação de alternativas lícitas (elisão fiscal) para a economia total ou parcial dos tributos, sem a adoção de processos judiciais prévios, ou seja, mediante consultas ao fisco, opções de classificação contábil e aproveitamento das vantagens e benefícios da própria legislação fiscal, nem sempre usufruídos pela empresa. Por exemplo, para possibilitar o enquadramento de um produto em uma alíquota de menor IPI, a empresa deve adequá-lo tecnicamente e requerer a nova classificação na Receita Fiscal. Judicial: é o processo de obtenção de economias tributárias por meio de processos judiciais, através de mandados de segurança, ações cautelares, ações declaratórias de inconstitucionalidade, ações anulatórias, etc. Por exemplo, o contribuinte pode procurar identificar as possíveis contradições entre as normas tributárias. 2.7 Tipos de Planejamento Tributário: Do ponto de vista empresarial, ou seja, analisando seus efeitos na estrutura gerencial e contábil/financeira, o planejamento tributário pode ser: • Operacional: refere-se aos procedimentos formais prescritos pela norma ou pelo costume, ou seja, na forma específica de contabilizar 32 determinadas operações e transações, sem alterar suas características básicas; • Estratégico: implica mudanças em algumas características estratégicas da empresa, tais como: estrutura de capital, localização, tipos de empréstimos, contratação de mão-de-obra, etc. Na visão jurídica, em que se consideram apenas os efeitos fiscais no tempo, existem três tipos de planejamento tributário: • Preventivo: desenvolve-se continuamente por intermédio de orientações, manuais de procedimentos e reuniões e abrange, sobretudo, as atividades de cumprimento da legislação tributária nas obrigações principais e acessórias; • Corretivo: detectada determinada anormalidade, procede-se ao estudo, e alternativas de correção da anomalia são indicadas; normalmente, não deve existir o tipo corretivo em uma empresa que adote o tipo preventivo; e • Especial: surge em função de determinado fato como, por exemplo, abertura de filiais, lançamento de novos produtos, aquisição ou alienação da empresa e processos societário de reestruturação. 33 EXERCÍCIOS 1) Quais os impactos e/ou reflexos da carga tributária nas organizações? Exemplifique. 2) O Planejamento Tributário se caracteriza por seu caráter preventivo” e sua legalidade.O que isso significa? 3) O Planejamento Tributário visa em última análise uma economia tributária, que pode ser representada por um ganho tributário ou financeiro. Qual a diferença entre ganho financeiro e ganho tributário? Exemplifique. 4) Qual a diferença entre elisão e evasão fiscal? Exemplifique. 34 3 EQUIPARAÇÃO Á PESSOA JURÍDICA Um tema que sempre dá margem a divergências entre o fisco e os contribuintes é a consideração de uma empresa individual (empresário) como sendo uma pessoa jurídica. O assunto assume relevância em função da chamada "terceirização de serviços", sistemática adotada por muitas empresas, consistente na atribuição de atividades, antes executadas com mão de obra própria ou com autônomos, a outra "pessoa jurídica" constituída para esse fim específico. Sem entrar no mérito de outros objetivos visados pelas empresas que adotam essa sistemática, sejam tomadoras ou prestadoras dos serviços, pretende-se estudar a questão sob a ótica tributária em função do disposto no artigo 150 do Regulamento do Imposto de Renda, aprovado pelo Decreto nº 3.000/99 - RIR/99. 3.1 Equiparação à pessoa jurídica A questão da equiparação à pessoa jurídica, em matéria tributária, é fundamental, pois a tributação das pessoas jurídicas é distinta daquela aplicável às pessoas físicas. A legislação do IRPJ, da CSLL, do PIS/PASEP e da COFINS, ao tratar da tributação da pessoa jurídica, traz algumas equiparações para este fim. É importante ressaltar que essa equiparação é apenas para fins tributários. Essa ficção criada pela legislação tributária não torna a pessoa física uma pessoa jurídica, para efeitos da legislação societária. Conforme prevê o Código Civil, as pessoas jurídicas se dividem em de direito público (interno ou externo) e de direito privado. As pessoas jurídicas de direito privado são aquelas constantes do artigo 40 do Código Civil, a seguir: • As associações; • As sociedades; • As fundações; • As organizações religiosas; e • Os partidos políticos. 35 A sociedade limitada, prevista no artigo 1.052 do Código Civil, por exemplo, é uma pessoa jurídica, pois se insere na mencionada relação (sociedades). O empresário do artigo 966 do Código Civil, no entanto, por não estar na mencionada relação, não é considerado uma pessoa jurídica para efeito da legislação societária. Por isso a importância da equiparação à pessoa jurídica para efeitos da legislação tributária. Fundamentação: Art. 40 do Código Civil. 3.1.1 Caracterização Conforme o Regulamento do Imposto de Renda, as empresas individuais, para efeitos tributários, são equiparadas às pessoas jurídicas. Nesse sentido, são empresas individuais: • As firmas individuais2; • As pessoas físicas que, em nome individual, explorem, habitual e profissionalmente, qualquer atividade econômica de natureza civil ou comercial, com o fim especulativo de lucro, mediante venda a terceiros de bens ou serviços; • As pessoas físicas que promoverem a incorporação de prédios em condomínio ou loteamento de terreno. Veja a seguir, em detalhes, cada uma dessas figuras que são equiparados a pessoa jurídica pela legislação tributária. Fundamentação: 150, "caput" e § 1º, do RIR/99. 3.2 Empresário A legislação tributária não traz o conceito de empresário, cabendo ao Código Civil fazê-lo. Assim, de acordo com o seu artigo 966, temos que 2 O Regulamento do Imposto de Renda, por ser anterior ao Código Civil de 2002, ainda se refere à figura da firma individual, substituída pelo atual empresário do artigo 966 do Código Civil. 36 "considera-se empresário quem exerce profissionalmente atividade econômica organizada para a produção ou a circulação de bens ou de serviços". Para compreender este conceito, cabe destacar o conceito as definições de profissionalismo, atividade econômica organizada e produção ou circulação de bens ou serviços. Veja em resumo essas definições: • Profissionalismo: para caracterizar o profissionalismo de uma empresa, são necessários três requisitos: • Habitualidade: O exercício da atividade empresarial precisa ser habitual. Se for exercida de forma isolada, não constitui a figura do empresário. Ou seja, quem realiza tarefas de modo esporádico não é empresário. • Pessoalidade: O empresário deve responder pessoalmente pelas tarefas desenvolvidas pela empresa. Portanto, trata-se de uma pessoa física que responde exclusivamente pela empresa. Por este requisito não é considerado como empresário o empregado, que desenvolve suas tarefas em nome daquele; • Monopólio de informações: o empresário deve conhecer todas as informações referentes aos produtos e serviços prestados por sua empresa. • Atividade: O termo atividade é sinônimo de empresa, que por sua vez, é sinônimo de empreendimento. O termo empresa, geralmente, é empregado de forma incorreta, como sinônimo da pessoa que exerce a atividade (empresário) ou como local onde as atividades são exercidas (estabelecimento). • Econômica: a atividade empresarial é econômica porque visa ao lucro. O lucro, portanto, é o fim objetivado pela empresa. Dessa forma, não será considerada econômica a entidade que tem o lucro apenas como meio para desenvolver suas atividades assistenciais, como o exemplo das escolas mantidas por fundações. 37 • Organizada: é a conjugação racional dos quatro fatores de produção: capital, mão de obra, insumos e tecnologia. É necessária a existência desses fatores para a caracterização da atividade empresária. • Produção de bens ou serviços: produção de bens é a fabricação de produtos ou mercadorias, tarefa esta desenvolvida pelas indústrias. A produção de serviços é a prestação de serviços. Produzem serviços os bancos, os hospitais, as escolas etc. • Circulação de bens e serviços: a circulação de bens é a tarefa desenvolvida pelo comércio (em seu sentido original), que consiste na revenda de produtos e mercadorias anteriormente fabricadas. O comércio, portanto, é uma atividade de intermediação entre o produtor e o consumidor. A circulação de serviços, no mesmo sentido, seria a intermediação entre o prestador de serviço e o consumidor, a exemplo das agências de viagens, que não prestam os serviços de transporte ou hospedagem, mas os intermedeiam. 3.2.1 Exceções à figura de empresário O parágrafo único do artigo 966 do Código Civil prevê que não se considera empresário quem exerce profissão intelectual, de natureza científica, literária ou artística, ainda com o concurso de auxiliares ou colaboradores, salvo se o exercício da profissão constituir elemento de empresa. Dessa forma, um contador, por exemplo, que exerça pessoalmente suas atividades, apenas com o concurso de auxiliares, não será considerado empresário, salvo se constituir elemento de empresa, ou seja, se preencher os requisitos descritos anteriormente. É importante observar que a passagem da pessoa física para a figura de empresário nem sempre é simples de se evidenciar. Para auxiliar na compreensão, transcreve-se um exemplo: Imagine o médico pediatra recém-formado, atendendo seus primeiros clientes no consultório. Já contrata pelo menos uma secretária, mas se encontra na condição geral dos profissionais intelectuais: não é empresário, 38 mesmo que conte com o auxílio de colaboradores. Nesta fase, os pais buscam seus serviços em razão, basicamente, de sua competência como médico. Imagine, porém, que, passando o tempo, este profissional amplie seu consultório, contratando, além de mais pessoal de apoio (secretária, atendente, copeira etc.), também enfermeiros e outros médicos. Não se chama mais o local de atendimento de consultório, mas de clínica. Nesta fase de transição os clientes ainda procuram aqueles serviços de medicina pediátrica, em razão da confiança que depositam no trabalho daquele médico, titular da clínica. Mas a clientela se amplia e já há, entre os pacientes, quem nunca foi atendido diretamente pelo titular, nem o conhece. Numa fase seguinte, cresce mais ainda aquela unidade de serviços. Não se chama mais clínica, e sim hospital pediátrico. Entre os muitos funcionários, além dos médicos, enfermeiros e atendentes, há contador, advogado, nutricionista, administrador hospitalar, seguranças motoristas e outros. Ninguém mais procura os serviços ali oferecidos em razão do trabalho pessoal do médico que os organiza. Sua individualidade se perdeu na organização empresarial. Neste momento, aquele profissional intelectual tornou-se elemento de empresa." 3.3 Pessoas físicas que exploram atividade econômica de natureza civil ou comercial Entre as hipóteses de equiparação à pessoa jurídica, o Regulamento do Imposto de Renda prevê as pessoas físicas que, em nome individual, explorem, habitual e profissionalmente, qualquer atividade econômica de natureza civil ou comercial, com o fim especulativo de lucro, mediante venda a terceiros de bens ou serviços. Essa equiparação não se aplica, todavia, às pessoas físicas que, individualmente, exerçam as profissões ou explorem as atividades de: • Médico, engenheiro, advogado, dentista, veterinário, professor, economista, contador, jornalista, pintor, escritor, escultor e de outras que lhes possam ser assemelhadas; • Profissões, ocupações e prestação de serviços não comerciais; 39 • Agentes, representantes e outras pessoas sem vínculo empregatício que, tomando parte em atos de comércio, não os pratiquem, todavia, por conta própria; • Serventuários da justiça, como tabeliães, notários, oficiais públicos e outros; • Corretores, leiloeiros e despachantes, seus prepostos e adjuntos; • Exploração individual de contratos de empreitada unicamente de lavor, qualquer que seja a natureza, quer se trate de trabalhos arquitetônicos, topográficos, terraplenagem, construções de alvenaria e outras congêneres, quer de serviços de utilidade pública, tanto de estudos como de construções; • Exploração de obras artísticas, didáticas, científicas, urbanísticas, projetos técnicos de construção, instalações ou equipamentos, salvo quando não explorados diretamente pelo autor ou criador do bem ou da obra. Para a correta interpretação dos dispositivos acima, importa definir o que é venda de serviços e o que é prestação de serviços. O Parecer Normativo CST nº 15/83, embora editado para analisar situação diferente da aqui colocada, nos dá uma pista preciosa para o deslinde da questão. O item 5.3 do referido ato normativo, que foi confirmado como ainda válido nas perguntas e respostas da DIPJ, divulgadas pela Receita Federal, nos seguintes termos: 5.3 Por oportuno convêm ressaltar que não se deve confundir prestação de serviços com venda de serviços. 5.3.1 Na primeira hipótese, há uma efetiva prestação de serviços pessoais, pelos componentes da sociedade ou profissionais por ela empregados, sendo exemplo os consultórios e escritórios de profissionais liberais. 5.3.2 A segunda hipótese - venda de serviços – pressupõe uma unidade econômica e jurídica sob estrutura empresarial, na qual são agrupados e coordenados os fatores materiais e humanos, inclusive de qualificação diferente dos titulares da sociedade necessários à consecução dos objetivos sociais e ao desenvolvimento de atividade profissional e lucrativa, com receita oriunda de rubricas diversas, não só da prestação de serviços, configurando uma empresa comercial, cujos negócios ou atividades passam a ter natureza de atos de comércio. Nesta hipótese há um conjunto de operações características de empresa, pela atividade conjugada e indiscriminada dos seus elementos na realização dos objetivos sociais, as quais se configuram como operações de vendas de produtos, bens, idéias ou serviços, que podem ser de informações, de propaganda ou publicidade, de educação, de saúde, de transportes, de serviços de terceiros, etc. 40 Fica claro portanto, que a venda de serviços ocorre quando há uma organização empresarial cujo funcionamento resulta nos serviços que constituem o seu objeto social. Os clientes procuram os serviços da empresa e não da pessoa física que vai efetivamente prestá-los, ainda que a procura tenha sido motivada pela confiança depositada em um ou mais de seus componentes. Diferente é a situação em que o cliente procura especificamente o profissional pelas suas habilidades pessoais, especialidade, notoriedade e até pela sua fama. Nessa situação estaremos diante de uma prestação pessoal de serviços, ainda que o profissional conte com os serviços de auxiliar contratado. Com essas definições é possível dizer que, como regra real, os prestadores individuais de serviços, ainda que os serviços sejam de profissões não regulamentadas, não podem se equiparar a pessoa jurídica, ou seja, seus rendimentos devem ser tratados como oriundos do trabalho não assalariado, aplicando-se a legislação que rege a tributação das pessoas físicas, ainda que, por qualquer razão, se encontrem cadastrados no CNPJ. Nessa situação se enquadram, entre outros: • Profissionais liberais, como médico, engenheiro, advogado, dentista, veterinário, professor, economista, contador, jornalista, pintor, escritor, escultor e de outras profissões que lhes possam ser assemelhadas; • Aqueles que exerçam profissões, ocupações ou prestação de serviços não comerciais, como cantor, atleta, técnico de desportos, encanador, eletricista, pedreiro, borracheiro, mecânico, chaveiro, guarda noturno, etc. • Os representantes comerciais ou agentes e outras pessoas, sem vínculo empregatício que, tomando parte em atos de comércio, não os pratiquem, todavia, por conta própria. Atenção: Essas ocupações ou profissões, quando exercidas por sociedades desses profissionais enquadram-se como pessoa jurídica, sociedades prestadoras de serviços que o são. Somente podem se equiparar a pessoa jurídica as empresas individuais que tenham como objeto a prestação de serviços não individuais, ou seja, devem ter em seus quadros profissionais capazes de executar o trabalho a que 41 se propõe a empresa e não meros auxiliares. Em resumo, devem transparecer uma organização voltada para a venda de serviços. A caracterização dessa atividade como de pessoa jurídica depende das condições em que são auferidos os rendimentos, independentemente do meio utilizado. Assim, se os rendimentos auferidos forem provenientes do trabalho individual do transportador de carga ou de passageiros, em veículo próprio ou locado, ainda que o mesmo contrate empregados, como ajudantes ou auxiliares, tais rendimentos submetem-se à incidência do imposto de renda na fonte quando prestados à pessoas jurídicas, ou estão sujeitos ao recolhimento mensal obrigatório (carnê-leão) quando prestados à pessoas físicas, mediante a utilização da tabela progressiva aplicável às pessoas físicas (RIR/99, arts. 47, 86 e 111). Se, entretanto, for contratado profissional para dirigir o veículo descaracteriza-se a exploração individual da atividade, ficando a pessoa física, que desta forma passe a explorar atividade econômica como firma individual, equiparada à pessoa jurídica (RIR/1999, art. 150, § 1º, inciso II). O mesmo ocorre nos casos de exploração conjunta da atividade, haja ou não copropriedade do veículo, porque passa de individual para social o exercício da atividade econômica, devendo a "sociedade de fato" resultante ser tributada como pessoa jurídica (PN CST nº 122/74). Aplicam-se os critérios acima expostos, independentemente do veículo utilizado (caminhão, ônibus, avião, barco etc.), com observância da legislação aplicável a cada espécie. Não raro se encontram casos em que os serviços são prestados por uma pessoa jurídica constituída em sociedade, mas, de fato, os serviços objeto do contrato são prestados pessoalmente pelo sócio que tem os requisitos e habilidades para tal. Esses casos podem ser tratados pelo fisco como simulação. Verifica-se que a regra tributária, neste ponto, guarda sintonia com a legislação societária. Novamente, o elemento de empresa é que irá distinguir aquele que pode ser equiparado à pessoa jurídica daquele que não pode. Dessa forma, em resumo, podemos afirmar que somente quando preenchidos os requisitos que configuram o elemento de empresa haverá a equiparação à pessoa jurídica, para fins da legislação tributária. Novamente a 42 questão gira em torno do "elemento de empresa", tão importante na legislação societária quanto tributária. Atenção: ressalta-se que a simples inscrição no CNPJ ou a inscrição na Junta Comercial não é suficiente para atender aos requisitos que permitem essa equiparação. Fundamentação: Art. 150, § 2º, do RIR/99. 3.4 Incorporação de prédios ou loteamento de terrenos 3.4.1 Caracterização Outra hipótese de equiparação à pessoa jurídica é o caso das pessoas físicas que promovem a incorporação de prédios em condomínio ou loteamento de terrenos. Neste caso, há várias singularidades para a equiparação, além de regras relativas ao início da equiparação. Vejamos: 3.4.2 Incorporação e loteamento Serão equiparadas às pessoas jurídicas, em relação às incorporações imobiliárias ou loteamentos com ou sem construção, cuja documentação seja arquivada no Registro Imobiliário: • As pessoas físicas que assumirem a iniciativa e a responsabilidade de incorporação ou loteamento em terrenos urbanos ou rurais; • Os titulares de terrenos ou glebas de terra que outorgarem mandato a construtor ou corretor de imóveis com poderes para alienação de frações ideais ou lotes de terreno, quando os mandantes se beneficiarem do produto dessas alienações. Atenção 1: considera-se incorporação imobiliária a atividade exercida com o intuito de promover e realizar a construção, para alienação total ou parcial (antes da conclusão das obras), de edificações ou conjuntos de edificações compostas de unidades autônomas, nos termos da Lei nº 4.591/64, 43 art. 28, parágrafo único. O incorporador vende frações ideais do terreno, vinculadas às unidades autônomas (apartamentos, salas, conjuntos etc.), em construção ou a serem construídos, obtendo, assim, os recursos necessários para a edificação (PN CST nº 77/72). Atenção 2: considera-se incorporador a pessoa física ou jurídica, comerciante ou não, que, embora não efetuando a construção, se comprometa a vender ou efetive a venda de frações ideais de terreno, objetivando a vinculação de tais frações a unidades autônomas, em edificações a serem construídas ou em construção sob regime condominial, ou que meramente aceite propostas para efetivação de tais transações, coordenando e levando a termo a incorporação e responsabilizando-se, conforme o caso, pela entrega, a certo prazo, preço e determinadas condições, das obras concluídas. Estendese a condição de incorporador aos proprietários e titulares de direitos aquisitivos que contratem a construção de edifícios que se destinem a constituição em condomínio sempre que iniciarem as alienações antes da conclusão das obras (Lei nº 4.591/64, arts. 29 e 30). Atenção 3: considera-se loteamento de imóveis a subdivisão de área ou gleba em lotes destinados a edificação de qualquer natureza, com abertura de novas vias de circulação, de logradouros públicos ou prolongamentos, modificação ou ampliação das vias existentes (DL nº 231/67, arts. 1º e 2º c/c o PN CST nº 77/72). Atenção 4: o desmembramento de imóveis se constitui na subdivisão de áreas ou glebas em lotes destinados a edificação, com aproveitamento do sistema viário existente, desde que não implique a abertura de novas vias e logradouros públicos, nem o prolongamento, modificação ou ampliação dos já existentes (Lei nº 6.766/79, art. 2º e seus §§ c/c o PN CST nº 77/72). Respeitadas as disposições legais pertinentes a imóveis urbanos e rurais, as definições de loteamento e desmembramento urbano aplicam-se a loteamentos rurais (PN CST nº 06/86). 44 Atenção 5: o parcelamento do solo rural ou urbano poderá ser feito mediante loteamento ou desmembramento. 1) O simples desmembramento de imóvel urbano não se caracteriza como loteamento ou comercialização habitual de imóveis, para efeito de equiparação à pessoa jurídica, como empresa individual, da pessoa física que o promova (Lei nº 6.766/79, art. 2º, DL nº 2.072/83, art. 9º). 2) No caso de imóvel rural havido após30/06/77, entretanto, será equiparado a loteamento (para fins de equiparação da pessoa física à empresa individual), a subdivisão ou desmembramento do mesmo em mais de dez lotes, ou a alienação de mais de 10 quinhões ou frações ideais desse imóvel (RIR/99, art. 153). 3) O disposto na nota anterior não se aplica aos casos em que a subdivisão se efetive por força de partilha amigável ou judicial, em decorrência de herança, legado, doação como adiantamento da legítima, ou extinção do condomínio (RIR/99, art. 153,parágrafo único). Fundamentação: Art. 151 do RIR/99. 3.4.3 Incorporação ou loteamento sem registro Equipara-se, também, à pessoa jurídica, o proprietário ou titular de terrenos ou glebas de terra que, sem efetuar o registro dos documentos de incorporação ou loteamento, neles promova a construção de prédio com mais de duas unidades imobiliárias ou a execução de loteamento, se iniciar a alienação das unidades imobiliárias ou dos lotes de terreno antes de decorrido o prazo de 60 meses contados da data da averbação, no Registro Imobiliário, da construção do prédio ou da aceitação das obras do loteamento. Atenção: caracterizar-se-á a alienação pela existência de qualquer ajuste preliminar, ainda que de simples recebimento de importância a título de reserva. Fundamentação: Art. 152 do RIR/99. 45 3.4.4 Desmembramento de imóvel rural A subdivisão ou desmembramento de imóvel rural, em mais de dez lotes, ou a alienação de mais de dez quinhões ou frações ideais desse imóvel, será equiparada a loteamento, para os efeitos de equiparação à pessoa jurídica. O disposto neste subtópico não se aplica aos casos em que a subdivisão se efetive por força de partilha amigável ou judicial em decorrência de herança, legado, doação como adiantamento da legítima, ou extinção de condomínio. Fundamentação: Art. 153 do RIR/99. 3.4.5 Aquisição e alienação Caracterizam-se a aquisição e a alienação pelos atos de compra e venda, de permuta, de transferência do domínio útil de imóveis foreiros, de cessão de direitos, de promessa dessas operações, de adjudicação ou arrematação em hasta pública, pela procuração em causa própria, ou por outros contratos afins em que haja transmissão de imóveis ou de direitos sobre imóveis. Data de aquisição ou de alienação é aquela em que for celebrado o contrato inicial da operação imobiliária correspondente, ainda que através de instrumento particular. A data de aquisição ou de alienação constante de instrumento particular, se favorável aos interesses da pessoa física, só será aceita pela autoridade fiscal quando atendida pelo menos uma das condições abaixo especificadas: • O instrumento tiver sido registrado no Registro Imobiliário ou no Registro de Títulos e Documentos no prazo de trinta dias contados da data dele constante; • Houver conformidade com cheque nominativo pago dentro do prazo de 30 dias contados da data do instrumento; • Houver conformidade com lançamentos contábeis da pessoa jurídica, atendidos os preceitos para escrituração em vigor; 46 • Houver menção expressa da operação nas declarações de bens da parte interessada, apresentadas tempestivamente à repartição competente, juntamente com as declarações de rendimentos. Fundamentação: Art. 154 do RIR/99. 3.4.6 Condomínios Os condomínios na propriedade de imóveis não são considerados sociedades de fato, ainda que deles façam parte também pessoas jurídicas. A cada condômino, pessoa física, serão aplicados os critérios de caracterização da empresa individual e demais dispositivos legais, como se fosse ele o único titular da operação imobiliária, nos limites de sua participação. Fundamentação: Art. 155 do RIR/99. 3.5 Início da equiparação 3.5.1 Momento de determinação A equiparação ocorrerá: • Na data de arquivamento da documentação do empreendimento, no caso do sub-tópico 3.4.2 (Incorporação e loteamento); • Na data da primeira alienação, no caso do 3.4.3 (Incorporação ou loteamento sem registro); • Na data em que ocorrer a subdivisão ou desmembramento do imóvel em mais de dez lotes ou a alienação de mais de dez quinhões ou frações ideais desse imóvel, nos casos referidos no sub-tópico 3.4.4 (Desmembramento de imóvel rural). A equiparação da pessoa física à pessoa jurídica será determinada de acordo com as normas legais e regulamentares em vigor na data do instrumento inicial de alienação do imóvel, ou do arquivamento dos documentos da incorporação, ou do loteamento. 47 Atenção: a posterior alteração das normas referidas neste sub-tópico não atingirá as operações imobiliárias já realizadas, nem os empreendimentos cuja documentação já tenha sido arquivada no Registro Imobiliário. Fundamentação: Arts. 156 e 157 do RIR/99. 3.5.2 Início da aplicação do regime fiscal A aplicação do regime fiscal das pessoas jurídicas às pessoas físicas a elas equiparadas na forma do artigo 151 terá início na data em que se completarem as condições determinantes da equiparação. Fundamentação: Art. 158 do RIR/99. 3.5.3 Não subsistência da equiparação Não subsistirá a equiparação de que trata o tópico 3.4.2 se, na forma prevista no § 5º do art. 34 da Lei nº 4.591/64, ou no artigo 23 da Lei nº 6.766/79, o interessado promover, no Registro Imobiliário, a averbação da desistência da incorporação ou o cancelamento da inscrição do loteamento. Fundamentação: Art. 159 do RIR/99. 3.6 Término da equiparação A pessoa física que, após sua equiparação a pessoa jurídica, não promover nenhum dos empreendimentos nem efetuar nenhuma das alienações integrantes do empreendimento, durante o prazo de 36 meses consecutivos, deixará de ser considerada equiparada a pessoa jurídica a partir do término deste prazo, salvo quanto aos efeitos tributários das operações ainda estiverem em andamento. Permanecerão no ativo da empresa individual: • As unidades imobiliárias e os lotes de terrenos integrantes de incorporações ou loteamentos, até sua alienação e, após esta, o saldo a receber, até o recebimento total do preço; 48 • O saldo a receber do preço de imóveis então já alienados, até seu recebimento total. No caso previsto no parágrafo anterior, a pessoa física poderá encerrar a empresa individual, desde que recolha o imposto que seria devido: • Se os imóveis do ativo fossem alienados, com pagamento à vista, ao preço de mercado; • Se o saldo a receber constante do ativo fosse recebido integralmente. Atenção: Sobre obrigações acessórias e determinação do resultado,consulte artigos 159 a 165 e 410 a 414 do Regulamento do Imposto de Renda. Fundamentação: Art. 166 do RIR/99. 49 EXERCÍCIOS 1) O que significa equiparar uma Pessoa Física à uma Pessoa Jurídica para fins do Imposto de Renda? Explique: 2) Descreva cada uma das hipóteses de equiparação de uma Pessoa Física a Pessoa Jurídica para fins de Imposto de Renda: 3) O que significa desmembramento de imóvel? E loteamento? Quais as conseqüências para a Pessoa Física quando realiza cada uma dessas atividades? 4) Uma Pessoa Física A é contratada por uma Pessoa Jurídica para a execução de um determinado projeto técnico decorrente de profissão regulamentada. Entretanto, ao começar a atividade, a Pessoa Física A verifica que é necessário contratar outra Pessoa Física B que possui as condições exigidas para o desenvolvimento do trabalho. Como as Pessoas Físicas pagarão o Imposto de Renda? Justifique: 50 4 4.1 LUCRO PRESUMIDO Alternativas de Tributação das Pessoas Jurídicas De acordo com as normas em vigor desde o ano-calendário de 1997 (arts. 1º a 3º da Lei N0 9.430/96), o Imposto de Renda das pessoas jurídicas deve ser apurado trimestralmente, com base no lucro real, presumido ou arbitrado determinado em períodos de apuração encerrados em 31 de março, 30 de junho, 30 de setembro e 31 de dezembro, exceto nos casos de: a) Opção pelo pagamento mensal do imposto por estimativa que implica a obrigatoriedade de apuração anual do lucro real em 31 de dezembro; b) Incorporação, fusão ou cisão da empresa ou de encerramento de suas atividades, nos quais deverá ser feita a apuração do imposto na data do evento. 4.2 Empresas que não podem Optar pelo Lucro Presumido Estão obrigadas à apuração do lucro real no ano-calendário de 2008 e, portanto, não podem optar pela tributação com base no lucro presumido as pessoas jurídicas (arts. 36 da Lei N0 8.981/95, 1º da Lei N0 9.065/95, 27, 19, 30 e 36, inciso V, da Lei n0 9.249/95, 58 da Lei n0 9.430/96 e 22 da IN SRF N0 93/97): I - cuja receita total, no ano-calendário de 2008, tenha sido superior a R$ 48.000.000,00 (Quarene e oito milhões de reais) ou, no caso de início de atividades em 2009, ao limite proporcional equivalente ao resultado da multiplicação de R$ 4.000.000,00 pelo número de meses contados do mês de inicio de atividades a dezembro desse ano, considerando-se receita total o somatório dos seguintes valores: 51 a) Receitas de vendas de bens (mercadorias ou produtos) e de prestação de serviços compreendidas nos objetivos da atividade da empresa, não computados os valores relativos: • Às vendas canceladas (devoluções de vendas); • Ao IPI cobrado destacadamente nas notas fiscais de vendas, no caso de empresa contribuinte desse imposto; e • Aos descontos concedidos incondicionalmente (constantes da nota fiscal de venda de bens ou da fatura de prestação de serviços e não dependentes de evento posterior à emissão desses documentos); b) Receitas de quaisquer outras fontes não relacionadas diretamente com os objetivos da empresa; c) Ganhos de capital na alienação de bens do ativo permanente; d) Rendimentos nominais auferidos em aplicações financeiras de renda fixa e ganhos líquidos obtidos em operações realizadas nos mercados de renda variável. e) Parcela da receita de exportações a pessoas vinculadas ou domiciliadas em países com tributação favorecida, que exceder ao valor apropriado na escrituração; II - São aquelas pessoas jurídicas que, por determinação legal, estão obrigadas à apuração do lucro real, a seguir: a) Pessoas jurídicas cujas atividades sejam de bancos comerciais, bancos de investimentos, bancos de desenvolvimento, caixas econômicas, sociedades de crédito, financiamento e investimento, sociedades de crédito imobiliário, sociedades corretoras de títulos e valores mobiliários, cooperativas de empresas crédito, de empresas arrendamento de seguro mercantil, privado e de capitalização e entidades de previdência privada aberta; b) Pessoas jurídicas que tiverem lucros, rendimentos ou ganhos de capital oriundos do exterior; 52 c) Pessoas jurídicas que, autorizadas pela legislação tributária, queiram usufruir de benefícios fiscais relativos à isenção ou redução do imposto de renda; d) Pessoas jurídicas que, no decorrer do ano-calendário, tenham efetuado o recolhimento mensal com base em estimativa; e) Pessoas jurídicas que explorem as atividades de prestação cumulativa e contínua de serviços de assessoria creditícia, mercadológica, gestão de crédito, seleção e riscos, administração de contas a pagar e a receber, compras de direitos creditórios resultantes de vendas mercantis a prazo ou de prestação de serviços (factoring). 4.3 Opção pelo Lucro Presumido 4.3.1 Quando Será Manifestada Se a empresa não se enquadrar em nenhuma das situações descritas no item anterior, poderá optar pela tributação com base no lucro presumido, no ano-calendário de 2008, manifestando a sua opção por ocasião do pagamento da primeira quota ou quota única do imposto devido no primeiro trimestre desse ano (janeiro a março, que vencerá em 30.04.2008 art. 26 da Lei N0 9.430/96). A pessoa jurídica que iniciar atividade a partir do segundo trimestre manifestará a opção pelo lucro presumido com o pagamento da primeira quota ou da quota única do imposta devido no trimestre do início de atividade. 4.3.2 Possibilidade de Mudança Como regra, não há a possibilidade de mudança. A opção pela tributação com base no lucro presumido será definitiva em relação a todo o ano-calendário. Todavia, abre‐se exceção quando ocorrer qualquer das hipóteses de arbitramento previstas na legislação tributária, situação em que a pessoa jurídica poderá, desde que conhecida a receita bruta, determinar o lucro tributável segundo as regras relativas ao regime de tributação com base no lucro arbitrado. 53 Na hipótese de haver pago o imposto com base no lucro presumido e, em relação ao mesmo ano‐calendário, incorrer em situação de obrigatoriedade de apuração pelo lucro real por ter auferido lucros, rendimentos ou ganhos de capital oriundos do exterior, deverá apurar o IRPJ e a CSLL sob o regime de apuração pelo lucro real trimestral a partir, inclusive, do trimestre da ocorrência do fato. Tal situação também é possível de ocorrer na hipótese de exclusão do Refis de empresa incluída neste programa como sendo do lucro presumido, embora obrigada ao lucro real. 4.4 Determinação do Lucro Presumido 4.4.1 Lucro Presumido com Base na Receita Bruta de Vendas de Mercadorias/Produtos e de Prestação de Serviços 4.4.1.1 Percentuais Aplicáveis sobre a Receita Bruta O Lucro presumido será determinada aplicando-se, sobre a receita bruta de vendas de mercadorias e/ou produtos e de prestação de serviços, auferida em cada trimestre (regime de competência), os percentuais constantes da tabela seguinte, conforme a atividade geradora (art. 25, inciso I, da Lei N0 9.430/96): ESPÉCIE DE ATIVIDADES GERADORAS DE PERCENTUAIS APLICÁVEIS RECEITAS SOBRE A RECEITA • Revenda, para consumo, de combustível 1,6% derivado de petróleo, álcool etílico carburante e gás natural. • Venda de mercadorias ou produtos (exceto revenda de combustíveis para consumo) • Transportes de Cargas • Serviços Hospitalares • Atividade Rural 8,0% • Industrialização com materiais fornecidos pelo encomendante. • Qualquer outra atividade (exceto a prestação de serviços) para qual não esteja previsto percentual específico. 54 • Serviços de Transporte (exceto o de cargas) • Serviços (exceto hospitalares, de transporte e de sociedades civis de profissões regulamentadas) prestados com exclusividade por empresas com receita bruta anual não superior a R$ 120.000,00. • Serviços em geral, para as quais não esteja previsto percentual específico, inclusive os prestados por sociedades civis de profissões regulamentadas. • Intermediação de negócios. • Administração, locação ou cessão de bens, móveis ou imóveis, e direitos de qualquer natureza. • Serviços de mão-de-obra de construção civil, quando a prestadora não empregar materiais de sua propriedade nem se responsabilizar pela execução da obra. 16% 32% 4.4.1.2 Atividades Diversificadas No caso de exploração de atividades diversificadas, será aplicado sobre a receita bruta de cada atividade o respectivo percentual. 4.4.1.3 Prestadoras de serviços de pequeno porte A empresa exclusivamente prestadora de serviços (exceto hospitalares, de transporte e de sociedades civis de profissões regulamentadas) poderá utilizar o percentual de 16% enquanto a sua receita bruta, acumulada no anocalendário em curso, se comportar dentro do limite de R$ 120.000,00, observado o seguinte art. 40 da Lei N0 9.250/95 e art. 3º, §§ 3º a 6º, da IN SRF 93/97: a) Se a empresa utilizar esse percentual e a sua receita bruta, acumulada até qualquer um dos trimestres do ano-calendário, ultrapassar o limite de R$ 120.000,00, ficará sujeita ao percentual normal de 32 % retroativamente aos trimestres anteriores do anocalendário em curso, impondo-se o pagamento dás diferenças de imposto, apuradas em cada trimestre transcorrido, até o último dia útil do mês subsequente ao trimestre da verificação do excesso; 55 b) As diferenças pagas dentro do prazo mencionado na letra “a” não sofrerão acréscimos moratórios; c) A partir de janeiro do ano-calendário subsequente ao dá ocorrência do excesso de receita a empresa poderá voltar a utilizar o percentual de 16%, enquanto a sua receita bruta acumulada permanecer dentro do limite de R$ 120.000,00. 4.4.1.4 Conceito de receita bruta e exclusões A receita bruta sobre a qual se aplicam os percentuais constantes dá tabela do subitem 4.4.1.1, conforme a atividade geradora é constituída pelo produto da venda de bens (mercadorias ou produtos) nas operações de conta própria, pelo preço dos serviços prestados e pelo o resultado auferido nas operações de conta alheia (comissões auferidas na venda de bens ou serviços por conta de terceiros, por exemplo), excluídos os valores relativos (art. 31 da Lei N0 8.981/95): a) As vendas canceladas (devoluções de vendas); b) Aos descontos incondicionais concedidos (constantes da nota fiscal de venda dos bens ou da fatura de serviços e não dependentes de evento posterior à emissão desses documentos); c) Ao IPI incidente sobre as vendas e ao ICMS devido pelo contribuinte substituto no regime de substituição tributária. NOTAS: 1) O ICMS incidente sobre as vendas e o ISS incidente sobre os serviços integram a Receita Bruta e não podem dela ser excluída. 2) Na venda a prazo o custo do financiamento, embutido nos preços dos bens ou serviços ou destacado na nota fiscal, integra a receita bruta (ADN COSIT N0 7/93). 56 4.4.2 Acréscimo das Demais Receitas ou Resultados e dos Ganhos de Capital Ao valor determinado de acordo com os procedimentos explanados no subitem 4.4.1 deverão ser adicionadas as demais receitas ou resultados positivos decorrentes de operações não enquadradas no conceito de receita bruta definido no subitem 4.4.1.4 e os ganhos de capital, auferidos no período, tais como arts. 22, § 1º, da Lei Nº 9.249/95, 25, 11, 51 a 53 da Lei Nº 9.430/96 e art. 36 da IN SRF Nº 93/97): I - Rendimentos de aplicações financeiras de renda fixa e ganhos líquidos de aplicações de renda variável; II - Juros sobre o capital próprio que houverem sido pagos ou creditados por outra pessoa jurídica da qual a empresa seja sócia ou acionista; III - Juros relativos a impostos e contribuições pagos indevidamente ou a maior que o devido, a serem compensados ou restituídos; IV - Rendimentos auferidos nas operações de mútuo entre pessoas jurídicas controladoras, controladas, coligadas ou interligadas; V - Ganhos de capital (lucros) apurados na alienação de bens do ativo permanente, observando-se: a) Entre esses ganhos incluem-se também os obtidos na alienação de participações societárias permanentes em sociedade coligadas e controladas e de participações societárias que permaneceram no ativo da empresa até o término do ano-calendário seguinte ao de suas aquisições; b) Para efeito de apuração de ganho de capital, os valores acrescidos em virtude de reavaliação somente poderão ser computados como parte integrante dos custos de aquisição dos bens ou direitos se a empresa comprovar que os valores acrescidos foram computados na determinação da base de cálculo do Imposto de Renda; 57 c) Se a pessoa jurídica entregar ao seu titular ou a sócio ou acionista, a titulo de devolução de participação no capital, bens ou direitos de seu ativo avaliados à preço de mercado, a diferença entre este e o valor contábil dos bens ou direitos entregues será considerada ganho de capital a ser adicionado à base de cálculo do imposto calculado pelo lucro presumido; VI - Valores recuperados, correspondentes a custos e despesas, inclusivo perdas no recebimento de créditos, que tenham sido deduzidos em período anterior no qual a empresa tenha sido tributada pelo lucro real; VII - Demais receitas ou resultados auferidos, tal como: a) Multas ou qualquer outra vantagem auferidas ainda que a titulo de indenização, em virtude de rescisão contratual; b) Aluguéis recebidos, quando a locação dos bens não for o objeto da atividade da empresa, líquido (despesas necessárias à sua percepção, devidamente comprovadas); c) Ganhos auferidos em operações de cobertura (hedge) realizadas em bolsas de valores, de mercado e de futuros ou no mercado de balcão; d) Variações monetárias ativas. 4.4.3 Outros Acréscimos Obrigatórios 4.4.3.1 Empresa que no Ano-Calendário Anterior tenha sido Tributada pelo Lucro Real Se no ano-calendário anterior a empresa houver sido tributada pelo lucro real, deverá adicionar à base de cálculo do imposto do primeiro trimestre os saldos valores cuja tributação foi diferida no regime do real, controlados na parte B do LALUR, tais como (Art. 54 da Lei N0 9.430/96): 58 a) Lucro não realizado decorrente de com entidades governamentais: b) Lucro não realizado relativo a vendas do ativo permanente com recebimento do preço em prazo que ultrapasse o ano-calendário seguinte ao da contratação. 4.4.3.2 Empresa que tiver Saldo de Lucro Inflacionário a Tributar A empresa que tiver saldo de lucro inflacionário a tributar e não houver optado pela sua realização acelerada para gozo de redução da alíquota do imposto, deverá observar o seguinte (arts. 54 da Lei Nº 9.430/96 e 36, V, da IN SRF Nº 93/97): a) Se no ano-calendário anterior houver sido tributada pelo lucro real, deverá adicionar o saldo do lucro inflacionário a tributar, integralmente, à base de cálculo do imposto do primeiro trimestre; b) Se ela vem sendo submetida á tributação pelo lucro presumido desde o ano-calendário de 1996, deverá adicionar ao lucro presumido de cada trimestre 3/120 do saldo do lucro inflacionário a tributar, hipótese em que deve continuar controlando esse saldo na pane B do Livro de Apuração do Lucro Real (LALUR). 4.5 Cálculo do Imposto Trimestral 4.5.1 Alíquotas O imposto trimestral será calculado mediante a aplicação (art. 38 da IN SRF N0 93/97): a) Da alíquota de 15% sobre a totalidade do lucro presumida apurado no trimestre; 59 b) Da alíquota adicional de 10% sobre a parcela do lucro presumido trimestral que exceder a 60.000,00 ou, no caso de início ou encerramento de atividades no trimestre, ao limite equivalente ao resultado da multiplicação de R$ 20.000,00 pelo número de meses do período de apuração. 4.5.2 Deduções do Imposto Devido Do imposto devido em cada trimestre serão deduzidos (art. 38, § 2º, II e III, da IN SRF N0 93/97): I - O Imposto de Renda Retido na Fonte ou pago sobre as receitas computadas na determinação da base de cálculo do imposto trimestral, que compreende: a) O imposto retido na fonte sobre importâncias pagas ou creditadas por pessoas jurídicas a título de: • Remuneração de serviços profissionais prestados; • Comissões, corretagens ou qualquer outra remuneração pela intermediação de negócios; • Remuneração da prestação de serviços de limpeza e conservação de imóveis, segurança e vigilância e locação de mão-de-obra; • Juros e indenizações por lucros cessantes em decorrência de sentença judicial; • Multas ou quaisquer vantagens pagas ou creditadas por pessoas jurídicas, inclusive a título de indenização, em virtude de rescisão de contrato; • Rendimentos de aplicações financeiras de renda fixa; • Juros remuneratórios do capital próprio; 60 b) O imposto retido na fonte sobre importâncias recebidas de entidades da administração pública federal, pelo fornecimento de bens ou serviços; c) O imposto pago pela própria empresa, incidente sobre: • Ganhos líquidos de aplicações financeiras de renda variável; • Remuneração de serviços de propaganda publicidade recebida de pessoas jurídicas; • Comissões e corretagens recebidas de pessoas jurídicas, relativas a: vendas de passagens, excursões ou viagens, administração de cartões de crédito; e prestação de serviços de distribuição de refeições pelo sistema de refeições convênio; II - O saldo de imposto pago à maior ou indevidamente relativo a períodos de apuração anteriores, ainda não compensado. 4.5.3 Vedação da Dedução de Incentivos Fiscais A partir de 1998, está vedada à dedução de quaisquer incentivos fiscais no imposto devido com base no lucro presumido (art. 10 da Lei Nº 9.532/97). Exemplo: Admita-se que, no primeiro trimestre de 2008 (período de 1º/Jan à 31/Mar), em uma empresa, optante pela tributação com base no lucro presumido, sejam apurados os seguintes valores: Receita de venda de mercadorias (sem IPI) ....................................$ 775.000,00 Receita de prestação de serviços ......................................................$ 50.000,00 Vendas canceladas de mercadorias ..................................................$ 75.000.00 Em tal hipótese, considerando que os percentuais aplicáveis sobre as receitas são de 8% sobre a receita de venda de mercadorias e 32 % sobre a 61 receita de prestação de serviços, e admitindo, também, que no trimestre a empresa auferiu rendimentos de aplicações financeiras de renda fixa de $ 4.000,00 (sobre os quais foi retido o Imposto de Renda na fonte de R$ 800,00) e vendeu bens do ativo permanente, tendo apurado nessa transação ganho de capital de $ 16.000,00, temos: • 8 % sobre $ 700.000,00 .................................................$ 56.000,00 • 32 % sobre $ 50.000,00 .................................................$ 16.000.00 • Lucro Presumido do Trimestre .......................................$ 72.000,00 • Rendimentos de Aplicações Financeiras Renda Fixa ......$ 4.000,00 • Ganho de capital (vda de bens do ativo permanente) ....$ 16.000.00 • Base de Cálculo do Imposto Trimestral ..........................$ 92.000,00 Imposto Devido no Trimestre: 4.6 • Imposto normal: 15% de $ 92.000,00 ........................... $ 13.800,00 • Adicional: 10% de $ 32.000,00 ........................................ $ 3.200.00 • Total do Imposto Devido .................................................$ 17.000,00 • IRRF s/ receitas computadas na base de cálculo ............ $ (800.00) • Imposto Líquido a Pagar .................................................$ 16.200,00 Pagamento do Imposto 4.6.1 Prazo O imposto apurado em cada trimestre deverá ser pago, em quota única, até o último dia útil do mês subsequente ao do encerramento do período de sua apuração ou, á opção da empresa, até três quotas mensais, iguais e sucessivas, observado o seguinte (art. 5 da Lei nº 9.450/96): a) As quotas deverão ser pagas até o último dia útil dos meses subsequentes ao de encerramento do período de apuração; 62 b) Nenhuma quota poderá ter valor inferior a R$ 1.000,00, e o imposto de valor inferior a 2.000,00 será pago em quota única; c) O valor de cada quota (excluída a primeira, se paga no prazo) será acrescido de juros, à taxa do Sistema Especial de Liquidação e Custódia SELIC, para títulos federais, acumulada mensalmente, a partir do primeiro dia do segundo mês subsequente ao do encerramento do período de apuração até o último dia do mês anterior ao do pagamento, e de 1% ao mês do pagamento. No exemplo, o saldo de $ 16.200,00 poderá ser pago em quota única, ou em três quotas de $ 5.400,00 cada uma ($ 16.200,00/3), vencíveis em 30/04, 29/05 e 30/06/98, com o acréscimo de juros sobre as quotas pagas a partir de maio 2008, calculadas de acordo com as regras referidas na letra “c”. 4.6.2 Preenchimento do DARF No preenchimento do DARF para o pagamento do IRPJ devido com base no lucro presumido utiliza-se, no campo 04, o código 2089. 4.7 Contribuição Social sobre o Lucro Líquido 4.7.1 Apuração Trimestral As empresas que optarem pelo pagamento do imposto de Renda com base no lucro presumido deverão apurar a Contribuição Social sobre o Lucro Líquido, trimestralmente, e efetuar o seu pagamento com observância dos procedimentos tratados nos subitens seguintes (arts. 28 e 29 da Lei nº 9.430/96 e 49 e 56 da IN SRF nº 93/97 e IN SRF nº 390 de 30 de Janeiro de 2004) 4.7.2 Base de Cálculo As pessoas jurídicas que optarem pela apuração e pagamento do IRPJ com base no lucro presumido ou que pagarem o IRPJ com base no lucro 63 arbitrado, determinarão a base de cálculo da CSLL trimestralmente, conforme esses regimes de incidência. No resultado presumido ou arbitrado, a base de cálculo da CSLL será a soma dos seguintes valores: I - O percentual da receita bruta auferida no trimestre, excluídas as vendas canceladas, as devoluções de vendas, os descontos incondicionais concedidos e os impostos não cumulativos cobrados destacadamente do comprador dos quais o vendedor dos bens ou prestador de serviços seja mero depositário, correspondente a: a) 12% (doze por cento), para as pessoas jurídicas em geral; ou b) 32% (trinta e dois por cento), para as pessoas jurídicas que desenvolvam as seguintes atividades: • Prestação de serviços em geral, exceto a de serviços hospitalares; • Intermediação de negócios; • Administração, locação ou cessão de bens imóveis, móveis e direitos de qualquer natureza; • Prestação cumulativa e contínua de serviços de assessoria creditícia, mercadológica, gestão de crédito, seleção de riscos, administração de contas a pagar e a receber, compra de direitos creditórios resultantes de vendas mercantis a prazo ou de prestação de serviços – factoring. NOTAS: No caso de atividades diversificadas será aplicado o percentual correspondente a cada atividade. II - O percentual (correspondente à atividade, fixado conforme Item I) das receitas auferidas no respectivo período de apuração, nas exportações a pessoas vinculadas ou para países com tributação favorecida, que exceder ao 64 valor já apropriado na escrituração da empresa, na formada IN SRF nº 243, de 2002; III - Os ganhos de capital, as demais receitas e os resultados positivos decorrentes de receitas não abrangidas pelo item 1, auferidos no mesmo período de apuração, inclusive: a) Os ganhos de capital nas alienações de bens e direitos, inclusive de aplicações em ouro não caracterizado como ativo financeiro. O ganho corresponderá à diferença positiva verificada, no mês, entre o valor da alienação e o respectivo custo de aquisição diminuído dos encargos de depreciação, amortização ou exaustão acumulada; b) Os ganhos de capital auferidos na alienação de participações societárias permanentes em sociedades coligadas e controladas, e de participações societárias que permanecerem no ativo da pessoa jurídica até o término do ano calendário seguinte ao de suas aquisições; c) Os ganhos de capital auferidos na devolução de capital em bens ou direitos; d) Os rendimentos auferidos nas operações de mútuo realizadas entre pessoas jurídicas ou entre pessoa jurídica e pessoa física; e) Os ganhos auferidos em operações de cobertura (hedge) realizadas em bolsas de valores, de mercadorias e de futuros ou no mercado de balcão; f) A receita de locação de imóvel, quando não for este o objeto social da pessoa jurídica, deduzida dos encargos necessários à sua percepção; g) Os juros equivalentes à taxa referencial do Sistema Especial de Liquidação e Custódia (Selic), para títulos federais, acumulada mensalmente, relativos a impostos e contribuições a serem restituídos ou compensados; h) As variações monetárias ativas dos direitos de crédito e das obrigações do contribuinte, em função da taxa de câmbio ou de índices ou coeficientes aplicáveis por disposição legal ou contratual; i) Os rendimentos e ganhos líquidos auferidos em aplicações financeiras de renda fixa e de renda variável; j) Os juros sobre o capital próprio auferidos; 65 k) Os valores recuperados correspondentes a custos e despesas, inclusive com perdas no recebimento de créditos, salvo se a pessoa jurídica comprovar não os ter deduzido em período anterior no qual tenha se submetido ao regime de incidência da CSLL com base no resultado ajustado, ou que se refiram a período no qual tenha se submetido ao regime de incidência da CSLL com base no resultado presumido ou arbitrado; l) O valor dos encargos suportados pela mutuária que exceder ao limite calculado com base na taxa Libor, para depósitos em dólares dos Estados Unidos da América, pelo prazo de seis meses, acrescido de três por cento anuais a título de spread, proporcionalizados em função do período a que se referirem os juros, quando pagos ou creditados a pessoa vinculada no exterior e o contrato não for registrado no Banco Central do Brasil; m) A diferença de receita, auferida pela mutuante, correspondente ao valor calculado com base na taxa a que se refere a alínea anterior e o valor contratado, quando este for inferior, caso o contrato, não registrado no Banco Central do Brasil, seja realizado com mutuaria definida como pessoa vinculada domiciliada no exterior; n) As multas ou qualquer outra vantagem recebida ou creditada, ainda que a título de indenização, em virtude de rescisão de contrato; o) A diferença entre o valor em dinheiro ou o valor dos bens e direitos recebidos de instituição isenta, a título de devolução de patrimônio, e o valor em dinheiro ou o valor dos bens e direitos entregue para a formação do referido patrimônio; p) O valor correspondente aos lucros auferidos no exterior, por intermédio de filiais, sucursais, controladas ou coligadas, no trimestre em que tais lucros tiverem sido disponibilizados. Exemplo: Reportando-nos ao exemplo desenvolvido no subitem 4.5.3, no qual apurou-se, no primeiro trimestre/2008, $ 775.000,00 de receita bruta de vendas de mercadorias e $ 50.000,00 de venda de serviços, no conceito do Imposto de 66 Renda, $ 16.000,00 de ganhos de capital na alienação de bens do ativo permanente e $ 4.000,00 de rendimentos de aplicações financeiras de renda fixa, temos: • 12% de $ 700.000,00 .....................................................$ 84.000,00 • 32% de $ 50.000,00 .......................................................$ 16.000,00 • Base de cálculo .......................................................... $ 100.000,00 Adição à base de cálculo: • Rendimentos de Aplicações Financeiras ........................ $ 4.000,00 • Ganho de capital (vda de bens do ativo permanente) ....$ 16.000.00 • Base de Cálculo da Contribuição Social ......................$ 110.000,00 4.7.3 Alíquotas Sobre a base de cálculo determinada na forma mostrada no subitem anterior aplicam-se as seguintes alíquotas arts. 20 da Lei nº 9.249/95 e 2º da Lei nº 9.316/96): 9%, (Nove por cento). No exemplo do subitem 4.7.2, em que foi determinada a base de cálculo da contribuição em $ 110.000,00, temos: Contribuição Social devida no trimestre: 9% sobre $ 110.000,00 = .................... $ 9.900.00 4.7.4 Prazo de Pagamento A Contribuição Social sobre o Lucro Líquido apurada em cada trimestre deverá ser paga no mesmo prazo e observadas as mesmas condições estabelecidas para o pagamento do Imposto de Renda, informadas no subitem 4.6.1. 67 Portanto, no exemplo, a contribuição devida no primeiro trimestre de 2008, no valor de $ 9.900,00, poderá ser paga em quota única, até 30/04/2008, ou em três quotas da $ 3.300,00 cada uma ($ 9.900,00/3), vencíveis em 30/04, 29/05 e 30/06/98, com o acréscimo de juros sobre as quotas pagas a partir de maio/2008. No preenchimento do DARF deve ser utilizado (no campo 04) código 2372. 4.8 Distribuição de Lucros ou Dividendos 4.8.1 Isenção do imposto sobre a distribuição do lucro presumido Os valores pagos aos sócios ou acionistas ou ao titular de empresa tributada pelo lucro presumido, a titulo de lucros ou dividendos, ficam isentos do Imposto de Renda, independentemente de apuração contábil, até o valor da base de cálculo do Imposto de Renda Pessoa jurídica (IRPJ), deduzido do IRPJ (inclusive o adicional, quando devido), da Contribuição Social sobre o Lucro, do PIS e da COFINS devidos, desde que a distribuição ocorra após o encerramento do trimestre de apuração (arts.10 da Lei Nº 9.249/95,48 da IN SRF Nº 93/97 e ADN COSIT Nº 4/96 1). Assim, na hipótese do exemplo desenvolvido neste texto (subitem 4.5.3), se admitirmos que o PIS e a COFINS devidos pela empresa no primeiro trimestre de 2008 são de R$ 4.875,00 e R$ 15.000,00, respectivamente, temos: • Base de Cálculo do IRPJ devido no trimestre ............... $ 92.000,00 • IRPJ devido ..................................................................($ 17.000,00) • Contribuição Social sobre o Lucro Líquido ....................($ 9.900,00) • PIS ..................................................................................($ 4.875,00) • COFINS ........................................................................($ 15.000.00) • Valor distribuível* com isenção do imposto ................... $ 45.225,00 * a partir de 01/04/2008 68 4.8.2 Lucro Liquido Contábil Superior ao Presumido - Isenção na Distribuição Se a empresa mantiver escrituração contábil e apurar lucro liquido (após a dedução do IRPJ devido) de valor superior ao valor determinado na forma do subitem anterior, a totalidade do lucro liquido contábil poderá ser distribuída sem incidência do imposto. NOTA: Se o lucro líquido apurado contabilmente for inferior ao valor determinado de acordo com as regras focalizadas no subirem anterior prevalece a isenção sobre a distribuição do Lucro presumido liquido do imposto e contribuições devidos. 4.8.3 O Alerta Necessário Se a empresa distribuir o lucro presumido trimestral e depois alterar a sua opção e submeter-se ao regime de tributação pelo lucro real, os valores distribuídos que não puderem ser amparados em lucros apurados contabilmente, no mesmo ano (em balanço intermediário) ou em anos anteriores, existentes na data da distribuição, ficam sujeitos á incidência do imposto de Renda na fonte, considerado como ocorrido o fato gerador na data do pagamento, impondo-se o recolhimento do imposto com os acréscimos legais devidos nos pagamentos fora de prazo. 69 5 5.1 LUCRO REAL – Imposto de Renda (IR) Legislação Aplicável Decreto nº. 3.000 de 29 de março de 1999 – RIR/99 5.2 Aspectos Gerais O recolhimento do IR devido é trimestral por definição (RIR/99, art. 220), mas as pessoas jurídicas tributadas pelo Lucro Real, e apenas estas, podem trabalhar com o Balanço Anual, sendo que para isto devem realizar, mensalmente, o recolhimento por estimativa (RIR/99, art. 221). A pessoa jurídica que optar pelo pagamento do imposto anualmente deve apurá-lo em 31/12 de cada ano-calendário e fazer antecipações mensais, optando pelo pagamento por estimativa com base na Receita Bruta e Adições (RIR/99, art. 221) ou no Balanço de Redução/Suspensão (RIR/99, art. 230). Lucro Real Trimestral Anual (RIR/99, art. 220) (RIR/99, art. 221) Estimativa (RIR/99, art. 222) Suspensão ou Redução (RIR/99, art. 230) Através do Balanço de suspensão/redução, o Lucro Real será apurado (com base nas regras da legislação fiscal) e recolhido mensalmente. O Lucro Real auferido no período deve ser demonstrado através de balanço ou balancete de verificação. 70 5.3 Pessoas jurídicas obrigadas a optar pelo Lucro Real São obrigadas a tributar pelo Lucro Real as pessoas jurídicas que não podem optar pela tributação com base no Lucro Presumido (RIR/99, art. 516, alterado pela Lei nº. 10.637/2002, art. 46): • Empresa em operação Receita Bruta ano anterior > ou = $ 48.000.000/ano • Empresa operando a menos de 1 ano: Receita Bruta ano anterior > ou = $ 4.000.000 X Nº. meses em operação. As pessoas jurídicas que, segundo o art. 246 do RIR/99, são obrigadas à apuração do Lucro Real são aquelas que: • As atividades sejam de bancos comerciais, bancos de investimentos, bancos de desenvolvimento, caixas econômicas, sociedades de crédito, financiamento sociedades e investimento, corretoras de sociedades títulos, valores de crédito mobiliários imobiliário, e câmbio, distribuidoras de títulos e valores mobiliários, empresas de arrendamento mercantil, cooperativas de crédito, empresas de seguros privados e de capitalização e entidades de previdência privada aberta; • Tiverem lucros, rendimentos ou ganhos de capital oriundos do exterior; • Autorizadas pela legislação tributária, usufruam de benefícios fiscais relativos à isenção ou redução do imposto; • No decorrer do ano-calendário tenham efetuado pagamento mensal por estimativa; • Que explorem as atividades de prestação cumulativa e contínua de serviços de assessoria creditícia, mercadológica, gestão de crédito, seleção e riscos, administração de contas a pagar e a receber, compras de direitos creditórios resultante de vendas mercantis a prazo ou de prestação de serviços (factoring); 71 5.4 Recolhimento com base na Contabilidade O cálculo das antecipações mensais e/ou ajuste anual com base na contabilidade deve ser feito através da escrituração do LALUR (livro de Apuração do Lucro Real). A partir do resultado societário antes do cálculo dos impostos (LAIR), deve-se, com base na legislação tributária, realizar os ajustes necessários para que se obtenha o resultado fiscal (Lucro Real ou Prejuízo Fiscal). Este resultado fiscal é ajustado por adições de despesas não dedutíveis (já deduzidas do resultado societário e que deve-se adicionar novamente ao resultado por não ser dedutível) e exclusões de receitas não tributáveis (que já fazem parte do resultado societário e que deve-se excluir do resultado por não ser tributável). Resumidamente, de acordo com o Decreto nº 3.000/99 (Regulamento do Imposto de Renda - RIR): São Adições para ajustar o Lucro Líquido Societário (art. 249): I - os custos, despesas, encargos, perdas, provisões, participações e quaisquer outros valores deduzidos na apuração do lucro líquido que, de acordo com este Decreto, não sejam dedutíveis na determinação do lucro real; II - os resultados, rendimentos, receitas e quaisquer outros valores não incluídos na apuração do lucro líquido que, de acordo com este Decreto, devam ser computados na determinação do lucro real. Parágrafo único. Incluem-se nas adições de que trata este artigo: I - ressalvadas as disposições especiais deste Decreto, as quantias tiradas dos lucros ou de quaisquer fundos ainda não tributados para aumento do capital, para distribuição de quaisquer interesses ou destinadas a reservas, quaisquer que sejam as designações que tiverem, inclusive lucros suspensos e lucros acumulados (Decreto-Lei nº 5.844, de 1943, art. 43, § 1º, alíneas "f", "g" e "i "); 72 II - os pagamentos efetuados à sociedade civil de que trata o § 3º do art. 146 quando esta for controlada, direta ou indiretamente, por pessoas físicas que sejam diretores, gerentes, controladores da pessoa jurídica que pagar ou creditar os rendimentos, bem como pelo cônjuge ou parente de primeiro grau das referidas pessoas (Decreto-Lei nº 2.397, de 21 de dezembro de 1987, art. 4º); III - os encargos de depreciação, apropriados contabilmente, correspondentes ao bem já integralmente depreciado em virtude de gozo de incentivos fiscais previstos neste Decreto; IV - as perdas incorridas em operações iniciadas e encerradas no mesmo dia (day-trade), realizadas em mercado de renda fixa ou variável (Lei nº 8.981, de 1995, art. 76, § 3º); V - as despesas com alimentação de sócios, acionistas e administradores, ressalvado o disposto na alínea "a" do inciso II do art. 622 (Lei nº 9.249, de 1995, art. 13, inciso IV); VI - as contribuições não compulsórias, exceto as destinadas a custear seguros e planos de saúde, e benefícios complementares assemelhados aos da previdência social, instituídos em favor dos empregados e dirigentes da pessoa jurídica (Lei nº 9.249, de 1995, art. 13, inciso V); VII - as doações, exceto as referidas nos arts. 365 e 371, caput (Lei nº 9.249, de 1995, art. 13, inciso VI); VIII - as despesas com brindes (Lei nº 9.249, de 1995, art. 13, inciso VII); IX - o valor da contribuição social sobre o lucro líquido, registrado como custo ou despesa operacional (Lei nº 9.316, de 22 de novembro de 1996, art. 1º, caput e parágrafo único); 73 X - as perdas apuradas nas operações realizadas nos mercados de renda variável e de swap, que excederem os ganhos auferidos nas mesmas operações (Lei nº 8.981, de 1995, art. 76, § 4º); XI – o valor da parcela da Contribuição para o Financiamento da Seguridade Social – COFINS, compensada com a Contribuição Social sobre o Lucro Líquido, de acordo com o art. 8º da Lei nº 9.718, de 1998 (Lei no 9.718, de 1998, art. 8º, § 4º). Ainda de acordo com RIR/99, são exclusões e compensações: I - os valores cuja dedução seja autorizada por este Decreto e que não tenham sido computados na apuração do lucro líquido do período de apuração; II - os resultados, rendimentos, receitas e quaisquer outros valores incluídos na apuração do lucro líquido que, de acordo com este Decreto, não sejam computados no lucro real; III - o prejuízo fiscal apurado em períodos de apuração anteriores, limitada a compensação a trinta por cento do lucro líquido ajustado pelas adições e exclusões previstas neste Decreto, desde que a pessoa jurídica mantenha os livros e documentos, exigidos pela legislação fiscal, comprobatórios do prejuízo fiscal utilizado para compensação, observado o disposto nos arts. 509 a 515 (Lei nº 9.065, de 1995, art. 15 e parágrafo único). Parágrafo único. Também poderão ser excluídos: a) os rendimentos e ganhos de capital nas transferências de imóveis desapropriados para fins de reforma agrária, quando auferidos pelo desapropriado (CF, art. 184, § 5º); b) os dividendos anuais mínimos distribuídos pelo Fundo Nacional de Desenvolvimento (Decreto-Lei nº 2.288, de 1986, art. 5º, e Decreto-Lei nº 2.383, de 1987, art. 1º); 74 c) os juros produzidos pelos Bônus do Tesouro Nacional - BTN e pelas Notas do Tesouro Nacional - NTN, emitidos para troca voluntária por Bônus da Dívida Externa Brasileira, objeto de permuta por dívida externa do setor público, registrada no Banco Central do Brasil, bem assim os referentes aos Bônus emitidos pelo Banco Central do Brasil, para os fins previstos no art. 8º do Decreto-Lei nº 1.312, de 15 de fevereiro de 1974, com a redação dada pelo Decreto-Lei nº 2.105, de 24 de janeiro de 1984 (Lei nº 7.777, de 19 de junho de 1989, arts. 7º e 8º, e Medida Provisória nº 1.763-64, de 11 de março de 1999, art. 4º); d) os juros reais produzidos por Notas do Tesouro Nacional - NTN, emitidas para troca compulsória no âmbito do Programa Nacional de Privatização - PND, controlados na parte "B" do LALUR, os quais deverão ser computados na determinação do lucro real no período do seu recebimento (Lei nº 8.981, de 1995, art. 100); e) a parcela das perdas adicionadas conforme o disposto no inciso X do parágrafo único do art. 249, a qual poderá nos períodos de apuração subsequentes, ser excluída do lucro real até o limite correspondente à diferença positiva entre os ganhos e perdas decorrentes das operações realizadas nos mercados de renda variável e operações de swap (Lei nº 8.981, de 1995, art. 76, § 5º). Além destas adições e exclusões dos artigos 249 e 250 do RIR/99, existem algumas outras situações também admitidas/obrigadas por lei, como por exemplo: • Despesas de Propaganda (art. 365 RIR/99); • Adições e Exclusões temporários (futuramente serão Exclusões e Adições Respectivamente); • Provisões de Férias e 13º Salário. • Entre outras. 75 5.5 Incentivos Fiscais Podem ser deduzidos do IR devido os seguintes incentivos fiscais (de acordo com os seguintes limites individuais e coletivos); LIMITES INDIVIDUAIS Incentivo Operação de caráter cultural, arts. 25 e 26, Lei nº 8.313/1991 Operação de caráter cultural, art. 18, Lei nº 8.313/1991 Operações de caráter cultural nos termos do § 6º do art. 39 da MP nº 2.228-1/01 PAT - Programa de Alimentação do Trabalhador PDTI/PDTA aprovado após 03.06.93 Produção de obras e projetos audiovisuais, inclusive operações nos termos do § 6º do art. 39 da MP nº 2.228-1/01 Aquisição de quotas dos Funcines Patrocínio a projeto audiovisuais Fundos dos Direitos da Criança e do Adolescente Fundos Nacional, Estaduais ou Municipais do Idoso Atividades de Caráter Desportivo LIMITES COLETIVOS Incentivo Operação de caráter cultural, art. 25 e 26, Lei nº 8.313/1991 Operação de caráter cultural, art. 18, Lei nº 8.313/1991 Operações de caráter cultural nos termos do § 6º do art. 39 da MP nº 2.228-1/01 Patrocínio a projeto audiovisuais Produção de obras e projetos audiovisuais, inclusive operações nos termos do § 6º do art. 39 da MP nº 2.228-1/01 Aquisição de quotas dos Funcines Limite individual 4% Despesa Dedutível Sim 4% Sim 4% Não 4% Sim 4% 3% Sim Não 3% 4% 1% Investim. Não Não 1% Não 1% Não Limite coletivo 4% 76 Incentivo Operação de caráter cultural, arts. 25 e 26, Lei nº 8.313/1991 Operação de caráter cultural, art. 18, Lei nº 8.313/1991 Operações de caráter cultural nos termos do § 6º do art. 39 da MP nº 2.228-1/01 Patrocínio a projeto audiovisuais Limite coletivo Incentivo Produção de obras e projetos audiovisuais, inclusive operações nos termos do § 6º do art. 39 da MP nº 2.228-1/01 Aquisição de quotas dos Funcines Patrocínio a projeto audiovisuais Limite coletivo Incentivo PAT - Programa de Alimentação do Trabalhador PDTI/PDTA aprovado após 03.06.93 Limite coletivo Incentivo Fundos dos Direitos da Criança e do Adolescente Fundos Nacional, Estaduais ou Municipais do Idoso Limite coletivo 5.6 4% 3% 4% 1% Exemplo de Recolhimento com base na Contabilidade Resultado Societário antes dos Impostos + Adições (despesas não dedutíveis) - Exclusões (receitas não tributáveis) = Lucro Real (ou Prejuízo Fiscal) X Alíquota (RIR/99, art. 228) = IMPOSTO DE RENDA - Deduções diretas do IR devido (RIR/99, art. 229) = IMPOSTO DE RENDA A RECOLHER 77 5.7 Recolhimento por Estimativa com base na Receita Bruta e Adições Cálculo das Antecipações Mensais em função da opção pela sistemática do lucro estimado (RIR/99, art. 222): • O contribuinte pode optar por recolher seu IR e CSLL calculado sobre o lucro base estimado; • A opção pelo pagamento do IR anualmente é válida para todo o anocalendário; • A opção pelo pagamento do IR anualmente será manifestada mediante o pagamento da antecipação do IR, referente ao mês de janeiro, até o último dia útil do mês subsequente (28 de fevereiro); • A opção se estende à CSLL. 5.7.1 Recolhimento O imposto é anual, mas o recolhimento das antecipações deve ocorrer no último dia do mês subsequente ao de apuração. 5.7.2 Base de Cálculo As antecipações do IR que devem ser pagas mensalmente são calculadas com base no lucro estimado da empresa, obtido a partir da aplicação de uma alíquota de lucro estimado sobre o valor da Receita Bruta e suas Adições auferidas no mês: Receita Bruta (RIR/99, art. 224) X Percentual de Lucro Estimado (RIR/99, art. 223) = LUCRO OPERACIONAL ESTIMADO + Demais Receitas (RIR/99, art. 225) = BASE DE CÁLCULO ANTECIPAÇÃO 78 Receita Bruta: diz respeito ao produto da venda de bens nas operações de conta própria, o preço dos serviços prestados e os resultados auferidos nas contas alheias, deduzidos de: - vendas canceladas; - descontos incondicionais concedidos; - impostos não-cumulativos cobrados destacadamente (IPI). Percentual de Lucro Estimado: o percentual de lucro estimado varia em função da atividade realizada pela empresa: % 1,6% Atividade - Revenda de Produtos Derivados do Petróleo - Indústria - Comércio - Serviços Hospitalares 8,0% - Transporte de Cargas - Venda de Unidades Mobiliárias - Empreitada com fornecimento material - Venda de Produtos Rurais - Transporte de Passageiros - Serviços em geral se: - a Receita Bruta anual é igual ou inferior a R$ 120.000,00 (exceto profissão regulamentada) - Entidades financeiras e assemelhados 16% - Empresas de arrendamento mercantil - Seguradoras - Cooperativas de crédito - Entidades de previdência privada aberta 79 - Prestação de serviços, pelas sociedades civis, relativa ao exercício de profissão legalmente regulamentada - Intermediação de negócios - Administração, locação, cessão de bens imóveis, móveis e direitos de qualquer natureza 32% - Construção por administração ou por empreitada (unicamente de mão de obra) - Factoring - Serviços em geral, que não atendam os requisitos que os permitam aplicar o % de 16,0% *** Percentuais diferenciados devem ser aplicados sobre a Receita Bruta de cada atividade. Demais Receitas: os ganhos de capital, demais receitas e os resultados positivos decorrentes de receitas não compreendidas nas atividades da empresa: • Rendimentos auferidos em operações de mútuo realizadas entre pessoas jurídicas controladoras, controladas, coligadas ou interligadas, exceto se a mutuaria for instituição financeira autorizada a financiar pelo Banco Central do Brasil; • Ganhos líquidos auferidos na alienação de participações societárias permanentes em sociedades coligadas e controladas, e de participações societárias que permaneceram no ativo da pessoa jurídica até o término do ano-calendário seguinte ao de suas aquisições; • Receita de locação de imóvel, quando a pessoa jurídica não exercer essa atividade; • Juros recebidos; • Descontos obtidos; • Variações monetárias ativas; • Ganhos de capital na alienação de bens e direitos do Ativo Permanente e de aplicações em ouro (não sujeitas a retenção na fonte). 80 Valores não-integrantes da Base de Cálculo: não devem ser incluídos na base de cálculo: • Rendimentos produzidos por aplicações financeiras de renda fixa e de renda variável; • Receitas provenientes de atividades incentivadas; • Recuperações de créditos que não representem ingressos de novas receitas; • Reversão do saldo de provisões anteriormente constituídas; • Lucros e dividendos recebidos lançados como receita; • Juros sobre o capital próprio; • Resultado de equivalência patrimonial. 5.7.3 Cálculo do Imposto Base de Cálculo do Imposto X Alíquota (RIR/99, art. 228) = IMPOSTO DE RENDA - Deduções diretas do IR devido (RIR/99, art. 229) = IMPOSTO DE RENDA A RECOLHER Alíquota: o Imposto de Renda devido em cada trimestre será calculado mediante a aplicação da alíquota de 15%. Adicional: a parcela da base de cálculo, estimada mensalmente, que exceder R$ 20.000,00 ficará sujeita à incidência de adicional de IR à alíquota de 10%. 81 Deduções diretas do IR devido: podem ser deduzidos do IR devido: • O imposto pago ou retido na fonte, incidente sobre receitas computadas na determinação do lucro real; • O imposto pago na forma dos arts. 222 a 230; • Incentivos relativos a: • PAT – Programa de Alimentação do Trabalhador; • Atividade audiovisual (cinema); • Atividades culturais ou artísticas; • Doações aos fundos da criança e do adolescente, *** observando-se os limites permitidos por lei. 5.8 Cálculo do IR Anual (Ajuste Anual) O Lucro Real (fechamento Balanço Patrimonial Anual) deve ser apurado em 31 de dezembro de cada ano-calendário. Deve-se calcular a diferença entre o imposto recolhido mensalmente (por estimativa) e o IR a pagar ou a ser compensado/restituído. A diferença apurada deve receber os seguintes tratamentos: • IR a pagar (Balanço Patrimonial Anual) > IR recolhido mensalmente por estimativa = existência de IR a pagar: • O imposto devido deve ser pago em cota única até o último dia útil do mês de março do ano-calendário seguinte3; • Serão acrescidos de juros calculados à taxa SELIC, a partir de 1º de fevereiro até o último dia do mês anterior ao do pagamento e de um por cento no mês do pagamento. • IR a pagar (Balanço Patrimonial Anual) < IR recolhido mensalmente por estimativa = existência de valor a compensar/restituir4: • 3 Compensação: Este prazo não se aplica ao imposto relativo ao mês de dezembro que deve ser calculado (estimado) e recolhido até o último dia útil de janeiro do ano seguinte. 4 Ao valor do imposto pago a maior pode ser acrescida a taxa Selic de janeiro até o mês anterior ao de compensação/restituição e de 1% no próprio mês de compensação/restituição. 82 • O imposto pago a maior pode ser compensado a partir do ano seguinte; • Os valores podem ser compensados com qualquer tributo ou contribuição administrada pela Secretaria da Receita Federal (IR, CSLL, PIS, COFINS e IPI, segundo Instrução Normativa SRF 600/2005, alterada pela Instrução Normativa SRF 728/2007). • Restituição: a empresa pode requerer restituição após a entrega da DIPJ - Declaração de Informações Econômico-fiscais da Pessoa Jurídica. 5.8.1 Possibilidade de Suspensão ou Redução dos Pagamentos O contribuinte pode suspender ou reduzir o pagamento do IR devido em cada mês, desde que demonstre, por meio de balanços ou balancetes mensais, que o valor acumulado já pago é maior que o valor do imposto calculado com base no Lucro Real do período em curso. Para tanto, deve: • Elaborar o balanço ou balancete de suspensão/redução com os valores acumulados de janeiro até o último dia do mês a que se refere; • Apurar o imposto devido, calculado com base no Lucro Real, deduzido dos incentivos fiscais, quando for o caso; • Confrontar o valor do imposto devido com o valor do imposto pago, que é o somatório dos valores correspondentes ao IR: • Pagos mensalmente; • Retidos na fonte; • Pagos a maior ou indevidamente nos anos anteriores; • Obedecer aos procedimentos de apuração de balanço, tais como: • Escrituração de todos os atos e fatos administrativos, pelo Regime de Competência; • Constituição de provisões, tais como 13º e férias; 83 • Apropriação das despesas de luz, telefone, folha de pagamento, tributos, contribuições, etc.; • Cálculo e contabilização das depreciações; • Levantamento e avaliação de estoques. • Considerar que o resultado contábil deve ser ajustado por todas as adições obrigatórias e por todas as exclusões e compensações de prejuízos fiscais admitidas pela legislação do IR, para que seja obtido o resultado fiscal. *** A pessoa jurídica poderá utilizar a prerrogativa de suspender ou reduzir os recolhimentos por estimativa a partir do mês de janeiro, ou seja, se apurado prejuízo fiscal e/ou base negativa da contribuição social, estará dispensada de recolher o imposto no referido mês. *** Se a pessoa jurídica apurar um IR e CSLL pelo critério de lucro real menor que o devido por estimativa, em janeiro, poderá ser recolhido o menor valor, sem prejuízo da opção pelo critério de estimativa. Logo: a empresa pode optar, mês a mês, inclusive já no mês de janeiro, pelo recolhimento por estimativa com base na Receita Bruta e Adições ou com base no Balanço de Suspensão/Redução. 84 EXERCÍCIOS 1) Suponha-se que uma determinada pessoa jurídica tenha efetuado os seguintes recolhimentos por estimativa, a título de IR anual: Mês Valores Pagos ($) Janeiro 1.000 Fevereiro 1.200 Março 1.500 TOTAL 3.700 Em Abril, o valor estimado do IR é de $ 2.000. A empresa decidiu, então, levantar o balanço de suspensão/redução do período de janeiro a abril, apurando um imposto a pagar de $ 2.500. A empresa deve recolher quanto de IR em abril? 2) Suponha-se que uma determinada pessoa jurídica tenha efetuado os seguintes recolhimentos por estimativa, a título de IR anual: Mês Valores Pagos ($) Janeiro 1.000 Fevereiro 1.200 Março 1.500 TOTAL 3.700 Em Abril, o valor estimado do IR é de R$ 2.000,00. A empresa decidiu, então, levantar o balanço de suspensão/redução do período de janeiro a abril, apurando um imposto a pagar de R$ 4.000,00. A empresa deve recolher quanto de IR em abril? 85 3) Suponhamos uma empresa que, em determinado mês, apresente a seguinte situação: Descrição Valores ($) Receita de Venda de Produtos 189.750 Receita de Comissões 93.750 Juros Recebidos 1.500 Ganho de Capital na Venda de Bens do Ativo Permanente 8.500 Vendas Canceladas 2.000 IPI 4.000 IR Retido na Fonte (sobre Comissões) 1.500 Incentivo PAT (Valor dedutível 4% do IR devido – sem adições) 500 Passo 1: Apurar a base de cálculo (observando que % de lucro estimado diferentes – 8% p/ Venda e 32% p/ Comissões – devem ser aplicados para cada atividade). Lucro Estimado sobre Vendas Receita de Vendas (-) Deduções Vendas Canceladas IPI Descontos concedidos (=) Receita Bruta de Vendas (X) Percentual Aplicável (=) Lucro Estimado (Base de Cálculo) 86 Lucro Estimado sobre Serviços Receita de Comissões (X) Percentual Aplicável (=) Lucro Estimado (Base de Cálculo) Base de Cálculo do IR – acréscimo das demais receitas Base de Cálculo Parcial (Vendas + Serviços) (+) Demais receitas (=) Base de Cálculo Passo 2: calcular o imposto devido Base de Cálculo (X) Alíquota (=) IRPJ – subtotal1 Base adicional (X) Alíquota (=) IRPJ – subtotal 2 (=) IRPJ Devido (-) PAT (limite de 4% do IR devido) (-) IR retido na fonte (=) IMPOSTO DE RENDA A RECOLHER 87 6 PIS E COFINS 6.1 Contribuintes São contribuintes da contribuição para o PIS/Pasep e da Cofins incidentes sobre o faturamento, as pessoas jurídicas de direito privado e as que lhe são equiparadas pela legislação do Imposto de Renda, inclusive as empresas públicas e as sociedades de economia mista e suas subsidiárias (Art. 3º da Instrução Normativa nº 247, de 2002, e art. 2º da Instrução Normativa nº 404, de 2004). Também são contribuintes do PIS/Pasep e da Cofins incidentes sobre o faturamento: • I - As instituições financeiras e equiparadas, empresas de seguros privados, entidades de previdência privada e empresas de capitalização; • II - As sociedades civis de prestação de serviços de profissão legalmente regulamentada, de que tratam o DL 2.397/87 (art. 56 da Lei no 9.430/96); • III - As empresas de “Factoring”; • IV - A Massa Falida, referente às entidades submetidas aos regimes de Liquidação Extrajudicial e de Falência (art. 60 da Lei no 9.430/96); • V - As sociedades cooperativas, observadas as normas específicas de tributação aplicáveis a estas pessoas jurídicas. 6.2 Responsáveis Conforme preceitua o art. 150 da Constituição Federal, a lei poderá atribuir ao sujeito passivo de obrigação tributária a condição de responsável (substituto tributário) pelo pagamento de imposto ou contribuição, cujo fato gerador deva ocorrer posteriormente, assegurada a imediata e preferencial restituição da quantia paga, caso não se realize o fato gerador presumido. 6.3 Entidades Isentas A legislação tributária excluiu do campo de incidência das contribuições sobre o faturamento as seguintes pessoas jurídicas: 88 • I - Gozam de isenção do PIS/Pasep (em relação às receitas próprias e não próprias da atividade) e da Cofins (em relação apenas às receitas próprias da atividade) as entidades abaixo relacionadas (MP n° 1.858/996, arts. 13 e 14, atual MP 2.158-35, de 2001): • a) Templos de qualquer culto; • b) Partidos políticos; • c) Instituições de educação e de assistência social a que se refere o art. 12 da Lei no 9.532/97; • d) Instituições de caráter filantrópico, recreativo, cultural, científico e as associações, a que se refere o art. 15 da Lei nº 9.532/97; • e) Sindicatos, federações e confederações; • f) Serviços sociais autônomos, criados ou autorizados por lei; • g) Conselhos de fiscalização de profissões regulamentadas; • h) Fundações de direito privado e fundações públicas instituídas ou mantidas pelo Poder Público (as fundações públicas foram acrescentadas ao art. 13 somente na reedição da MP); • i) Condomínios de proprietários de imóveis residenciais ou comerciais; • j) Organização das Cooperativas Brasileiras - OCB e as Organizações Estaduais de Cooperativas previstas no art. 105 e seu § 1o da Lei no 5.764/71. 6.4 Base de Cálculo As pessoas jurídicas de direito privado têm como base de cálculo do PIS/Pasep e da Cofins o valor do faturamento, que corresponde à receita bruta, assim entendida a totalidade das receitas auferidas, independentemente de sua denominação e da classificação contábil adotada para a sua escrituração. Vemos assim que, independentemente de a pessoa jurídica sujeitar-se ao regime de incidência não-cumulativo (Leis nº 10.637/02 e nº 10.833/03) ou cumulativo (Lei nº 9.718/98), a base de cálculo das contribuições é determinada sobre o valor do faturamento mensal auferido em cada mês (ad valorem). Todavia, excepciona-se à regra geral as seguintes situações: 89 • A base de cálculo corresponderá ao peso ou o volume das unidades vendidas (ad rem), para os fabricantes, produtores, importadores ou encomendantes sujeitos à apuração da contribuição por unidade de medida (por opção, nas vendas para o mercado interno ou, por determinação legal, nas importações), dos produtos abaixo relacionados: • Gasolinas e suas correntes, exceto gasolina de aviação; • Óleo diesel e suas correntes; • Gás liquefeito de petróleo (GLP), derivado de petróleo ou de gás natural; • Querosene de aviação; • Biodiesel; • Bebidas relacionadas no art. 49 da Lei nº 10.833/03. • Embalagens para bebidas, relacionadas no art. 51 da Lei nº 10.833/03 (obrigatório no mercado interno); • A base de cálculo da contribuição para o PIS/Pasep e da Cofins, apurada pelas pessoas jurídicas referidas no § 1o do art. 22 da Lei no 8.212/91 (as instituições financeiras e equiparadas, empresas de seguros privados, entidades de previdência privada e empresas de capitalização as instituições financeiras e equiparadas, empresas de seguros privados, entidades de previdência privada e empresas de capitalização) é a receita bruta como definida pela Lei no 9.718/98, com as alterações promovidas pela Medida provisória nº. 1.807/99 e reedições; • A base de cálculo das empresas de fomento comercial (Factoring) compreende, além das receitas de quaisquer atividades, a receita auferida com a prestação cumulativa e contínua de serviços (AD SRF nº 009/00): • De assessoria creditícia, mercadológica, gestão de credito, seleção de riscos; • De administração de contas a pagar e a receber; • De aquisição de direitos creditórios resultantes de vendas mercantis a prazo ou de prestação de serviços, correspondendo a receita, neste caso, o valor da diferença verificada entre o valor de aquisição e o valor de face do título ou direito creditório adquirido. 90 • A pessoa jurídica que tenha como objeto social declarado em seus atos constitutivos a compra e venda de veículos automotores deve apurar a base de cálculo nas operações de venda de veículos usados adquiridos para revenda, inclusive quando recebidos como parte do pagamento do preço de venda de veículos novos ou usados, segundo o regime aplicável às operações de consignação (Lei nº 9.716/98, art. 5º); • A base de cálculo dos fabricantes e importadores de cigarros corresponde aos valores obtidos pela multiplicação do preço fixado para venda no varejo, multiplicado por (art. 62 da Lei nº 11.196/05): 6.5 • 1,98 (um vírgula noventa e oito), para o PIS/Pasep; e • 1,69 (um vírgula sessenta e nove), para a Cofins. Exclusões da Base de Cálculo Para fins de determinação da base de cálculo do PIS/Pasep e da Cofins, podem ser excluídos ou deduzidos da receita bruta, quando a tenham integrado, os valores representativos de: • Receitas isentas, não alcançadas pela incidência das contribuições e as decorrentes de vendas de produtos sujeitos à alíquota de 0% (zero por cento); • Vendas canceladas; • Devoluções de vendas, no caso de apuração no regime cumulativo; • Descontos incondicionais concedidos; • Imposto sobre Produtos Industrializados, quando destacado em separado no documento fiscal; • ICMS cobrado pelo vendedor de bens ou prestador de serviços na condição de substituto tributário, quando computado como receita bruta; • Receitas provenientes da revenda, pelos contribuintes substituídos, de produtos sujeitos à substituição tributária; • Parcela da receita cuja tributação foi diferida nos termos da legislação do PIS/Pasep e da Cofins em vigor. • As reversões de provisões; 91 • As recuperações de créditos baixados como perda, que não representem ingresso de novas receitas; • O resultado positivo da avaliação de investimentos pelo valor do patrimônio líquido; • Os lucros e dividendos derivados de investimentos avaliados pelo custo de aquisição, que tenham sido computados como receita; • A receita decorrente da venda de bens do ativo permanente. No caso das instituições financeiras e equiparadas, empresas de seguros privados, entidades de previdência privada e empresas de capitalização, de acordo com o § 5o do art. 3o da Lei no 9.718/98, são admitidas exclusões específicas previstas na Lei no 9.701/98, com as alterações da MP 1.807/99 e reedições. No caso das sociedades cooperativas, para efeito de apuração da base de cálculo das contribuições, podem ser excluídos da receita bruta, de acordo com o art. 15 da MP nº 1.858-6, de 29/06/99 (atual MP nº 2.158-35, de 24/08/01), dentre outros, os valores repassados ao associado, decorrente da comercialização, no mercado interno, de produtos por eles entregues à cooperativa, das receitas de venda de bens e mercadorias a associados, etc. Ressalte-se que ao fazer uso de qualquer das exclusões específicas, as cooperativas contribuirão, concomitantemente, para o PIS/Pasep incidente sobre a folha de salários. 6.6 Não-Incidência e Isenções As contribuições para o PIS/Pasep e Cofins não incidem sobre as receitas decorrentes das operações de (Decreto nº 4.524/02, arts. 43 e 44): • Exportação de mercadorias para o exterior; • Prestação de serviços a pessoa física ou jurídica residentes ou domiciliada no exterior, cujo pagamento represente ingresso de divisas; • Vendas a empresa comercial exportadora com o fim especifico de exportação; 92 • Vendas de materiais e equipamentos e da prestação de serviços à Itaipu Binacional (Decreto Legislativo nº 23/73); • Venda de querosene de aviação, quando auferida por pessoa jurídica não enquadrada na condição de produtor ou importador (Lei nº 10.560/02, art. 2º). Como também, são isentas da contribuição para o PIS/Pasep e a Cofins as receitas provenientes de (Decreto nº 4.524/02, arts. 45): • Recursos recebidos a título de repasse, oriundos do Orçamento Geral da União, dos Estados, do DF e dos Municípios, pelas empresas públicas e sociedades de economia mista (art. 14 da MP no 1.858/99-6, atual MP 2.158-35, de 2001); • Fornecimento de mercadorias ou serviços para uso ou consumo de bordo em embarcações e aeronaves em tráfego internacional, quando o pagamento for efetuado em moeda conversível; • Transporte internacional de cargas ou passageiros; • Auferidas pelos estaleiros navais brasileiros nas atividades de construção, conservação, modernização, conversão e reparo de embarcações préregistradas ou registradas no Registro Especial Brasileiro – REB, instituído pela Lei n° 9.432, de 08/01/97; • Frete de mercadorias transportadas entre o país e o exterior pelas embarcações registradas no REB. 6.7 Regime de Incidência Cumulativo 6.7.1 Introdução As contribuições para o PIS/Pasep e a Cofins foram originalmente instituídas no regime de incidência cumulativo, através das Leis Complementares nº 07/70 e nº 70/91, respectivamente. Neste regime de incidência, a contribuição incide sobre cada operação de venda de mercadorias, produtos ou serviços, sem permitir o desconto de qualquer valor 93 ou crédito decorrentes da aquisição de mercadorias, insumos ou outros gastos necessários para o auferimento da receita que compõe a base de cálculo da contribuição. A lei nº 9.718/98 veio a unificar o tratamento tributário referente à apuração das duas contribuições sociais, para fatos geradores ocorridos a partir de 1º de fevereiro de 1999. Apesar de promover diversas alterações no tocante à composição das bases de cálculo, alíquotas e contribuintes, a referida lei preservou e manteve o regime de incidência cumulativo como regra geral de apuração das contribuições. Contribuição para o PIS/PASEP e COFINS -Base de cálculo - Inconstitucionalidade do § 1º do art. 3º da Lei nº 9.718 de 1998 Revogação expressa do § 1º do art. 3º da Lei nº 9.718 de 1998 Com a publicação da Lei nº 11.941 de 2009, no Diário Oficial da União de 28 de maio de 2009, a questão aqui tratada foi parcialmente resolvida. A aguardada suspensão do § 1º do art. 3º da Lei nº 9718 de 1998 não ocorreu, mas o art. 79, inciso XII da Lei nº 11.941 de 2009 revogou expressamente o dispositivo inconstitucional. Assim, a partir de 28 de maio de 2009, não são mais devidas, pelas empresas tributadas pelo regime cumulativo, a tributação da Contribuição para o PIS/PASEP e da COFINS sobre receitas não decorrentes da atividade da empresa, como por exemplo, as receitas financeiras, as decorrentes de aluguel de imóveis, quando essas atividades não fazem parte do objeto social da pessoa jurídica, dentre outras. Efeitos da revogação Ainda que o § 1º do art. 3º da Lei nº 9.718 de 1998 fosse suspenso pelo Senado, seus efeitos valeriam a partir da publicação da Resolução do Senado na Imprensa Oficial. Da mesma forma, a revogação trazida pela Lei nº 11.941 de 2009 tem sua vigência a partir de 28 de maio de 2009. Na prática, a partir dessa data não há mais a incidência das contribuições sobre receitas não decorrentes das atividades habituais da empresa, em regra, 94 não compreendidas em seu objeto social. Mas, para reaver os valores pagos no passado a esse título, o contribuinte deverá ingressar com ação individual no Poder Judiciário. Com o advento das Leis nº 10.637/02 e nº 10.833/03, foi instituído o regime de incidência não-cumulativo para o PIS/Pasep a partir de 1º de dezembro de 2002 e para a Cofins a partir de 1º de fevereiro de 2004, respectivamente, passando este novo regime, a partir de então, a ser a regra geral de apuração das contribuições. Contudo, as referidas leis não revogaram por completo o regime de incidência cumulativo até então aplicável, ao estabelecer a aplicação do regime cumulativo, como regra de exceção, às pessoas jurídicas e/ou receitas relacionadas no item a seguir. 6.7.2 Pessoas Jurídicas e Receitas Sujeitas ao Regime Cumulativo Continuam sujeitas às normas anteriormente vigentes de apuração da contribuição para o PIS/Pasep e a Cofins cumulativas, as seguintes pessoas jurídicas: • As pessoas jurídicas referidas nos §§ 6o, 8o e 9o do art. 3o da Lei no 9.718/98 (Instituições do sistema financeiro e equiparadas), e na Lei no 7.102/83 (Transporte de valores); • As pessoas jurídicas tributadas pelo imposto de renda com base no lucro presumido ou arbitrado; • As pessoas jurídicas optantes pelo simples; • As pessoas jurídicas imunes a impostos; • Os órgãos públicos, as autarquias e fundações públicas federais, estaduais e municipais, e as fundações cuja criação tenha sido autorizada por lei, referidas no art. 61 do Ato das Disposições Constitucionais Transitórias da Constituição; • As sociedades cooperativas, exceto as de produção agropecuária e as de consumo. 95 Como também, independentemente do regime de apuração a que está submetido a pessoa jurídica, permanecem sujeitas às normas de apuração cumulativa das contribuições as seguintes receitas: • Sujeitas à substituição tributária da contribuição para o PIS/Pasep e Cofins; • Da compra e venda de veículos usados, referidas no art. 5º da Lei nº 9.716/98; • Decorrentes de prestação de serviços de telecomunicações; • Decorrentes de venda de jornais e periódicos e de prestação de serviços das empresas jornalísticas e de radiodifusão sonora e de sons e imagens (Lei nº 10.865/04, art. 21); • Submetidas ao regime especial de tributação previsto no art. 47 da Lei nº 10.637/02 (MAE); • Relativas a contratos firmados anteriormente a 31 de outubro de 2003: • Com prazo superior a 1 (um) ano, de administradoras de planos de consórcios de bens móveis e imóveis, regularmente autorizadas a funcionar pelo banco central; • Com prazo superior a 1 (um) ano, de construção por empreitada ou de fornecimento, a preço predeterminado, de bens ou serviços; • De construção por empreitada ou de fornecimento, a preço predeterminado, de bens ou serviços contratados com pessoa jurídica de direito público, empresa pública, sociedade de economia mista ou suas subsidiárias, bem como os contratos posteriormente firmados decorrentes de propostas apresentadas, em processo licitatório, até aquela data; • Decorrentes de prestação de serviços de transporte coletivo rodoviário, metroviário, ferroviário e aquaviário de passageiros; • As receitas decorrentes de serviços (Lei nº 10.865/04, art. 21): • Prestados por hospital, pronto-socorro, clínica médica, odontológica, de fisioterapia e de fonoaudiologia, de laboratório de anatomia patológica, citológica ou de análises clínicas; e • De diálise, raios x, radiodiagnóstico e radioterapia, quimioterapia e de banco de sangue; 96 • Decorrentes de prestação de serviços de educação infantil, ensinos fundamental e médio e educação superior. • Decorrentes da venda de mercadoria nacional ou estrangeira a passageiros de viagens internacionais, saindo do País ou em trânsito, contra pagamento em cheque de viagem ou moeda estrangeira conversível de mercadorias, pelas lojas francas a que se refere o art. 15 do Decreto-lei nº 1.455, de 7 de abril de 1976 (Lei nº 10.865/04, art. 21); • Decorrentes de prestação de serviço de transporte coletivo de passageiros, efetuado por empresas regulares de linhas aéreas domésticas, e as decorrentes da prestação de serviço de transporte de pessoas por empresas de táxi aéreo (Lei nº 10.865/04, art. 21); • Auferidas por pessoas jurídicas, decorrentes da edição de periódicos e de informações neles contidas, que sejam relativas aos assinantes dos serviços públicos de telefonia (Lei nº 10.865/04, art. 21); • Decorrentes de prestação de serviços com aeronaves de uso agrícola inscritas no registro aeronáutico brasileiro - RAB (Lei nº 10.865/04, art. 21); • Decorrentes de prestação de serviços das empresas de call center, telemarketing, telecobrança e de teleatendimento em geral (Lei nº 10.865/04, art. 21); • Decorrentes da execução por administração, empreitada ou subempreitada, de obras de construção civil, até 31 de dezembro de 2006 (Lei nº 10.865/04, art. 21); • Auferidas por parques temáticos, e as decorrentes de serviços de hotelaria e de organização de feiras e eventos, conforme definido em ato conjunto dos ministérios da fazenda e do turismo (Lei nº 10.865/04, art. 21); • Decorrentes da prestação de serviços postais e telegráficos prestados pela empresa brasileira de correios e telégrafos (Lei nº 10.925/04, art. 5º); • Decorrentes de prestação de serviços públicos de concessionárias operadoras de rodovias (Lei nº 10.925/04, art. 5º); • Decorrentes da prestação de serviços das agências de viagem e de viagens e turismo (Lei nº 10.925/04, art. 5º); 97 • Auferidas por empresas de serviços de informática, decorrentes das atividades de desenvolvimento de software e o seu licenciamento ou cessão de direito de uso, bem como de análise, programação, instalação, configuração, assessoria, consultoria, suporte técnico e manutenção ou atualização de software, compreendidas ainda como softwares as páginas eletrônicas (Lei nº 11.051/04, art. 25). A tributação cumulativa a que se refere este item não alcança a comercialização, licenciamento ou cessão de direito de uso de software importado; • Relativas às atividades de revenda de imóveis, desmembramento ou loteamento de terrenos, incorporação imobiliária e construção de prédio destinado à venda, quando decorrentes de contratos de longo prazo firmados antes de 31 de outubro de 2003 (Lei nº 11.196, art. 43). 6.7.3 Alíquotas As pessoas jurídicas submetidas ao regime cumulativo das contribuições apuram os valores devidos a título de PIS/Pasep e Cofins mediante a aplicação das seguintes alíquotas: • Contribuição para o PIS/Pasep: • 0,65% (sessenta e cinco centésimos por cento) – Faturamento das PJ em geral (Lei nº 9.715, art. 8º). • 1,46% (um inteiro e quarenta e seis centésimo por cento) – Receita bruta da venda de álcool para fins carburantes (Lei nº 9.718/98, art. 5º). • 0,65% (sessenta e cinco centésimos por cento) - Instituições financeiras e equiparadas, empresas de seguros privados, entidades de previdência privada, empresas de capitalização, as pessoas jurídicas que tenham por objeto a securitização de créditos imobiliários e financeiros (Medida Provisória nº 2.158-35, art. 1º). • Cofins: • 3% (três por cento) – Faturamento das PJ em geral (Lei nº 9.718/98, art. 8º). 98 • 6,74% (seis inteiro e setenta e quatro centésimos por cento) – Receita bruta da venda de álcool para fins carburantes (Lei nº 9.718/98, art. 5º). • 4% (quatro por cento) - Instituições financeiras e equiparadas, empresas de seguros privados, corretoras de seguros, entidades de previdência privada, empresas de capitalização, as pessoas jurídicas que tenham por objeto a securitização de créditos imobiliários e financeiros, alcançando os fatos geradores de 1º/9/03 em diante (Lei no 10.684/03, art. 18). A legislação das contribuições estabelece também alíquotas diferenciadas a serem aplicadas sobre a receita da venda ou unidade de medida de determinados produtos como, por exemplo, derivados de petróleo, biodiesel, medicamentos, artigos de perfumarias e produtos de higiene pessoal, bebidas e embalagens de bebidas, veículos, pneus, câmaras-de-ar de borracha, etc. 6.8 Regime de Incidência Não-Cumulativo 6.8.1 Introdução e Características Com o objetivo de dar prosseguimento à reestruturação da sistemática de apuração das contribuições sociais sobre o faturamento, bem como em atendimento a pleito dos contribuintes, que se ressentiam da forma de incidência cumulativa (em cascata), foi instituída a não-cumulatividade das contribuições sociais, consubstanciada na possibilidade de descontos, sobre o valor da contribuição a ser recolhida, de créditos calculados em relação a bens, serviços e despesas relacionados às atividades desenvolvidas pela empresa. Os pressupostos que nortearam a instituição das contribuições nãocumulativas foram a busca pela neutralidade fiscal e a manutenção dos níveis de arrecadação. Daí o estabelecimento de alíquotas superiores às então aplicadas no regime cumulativo. Em um primeiro momento, foi criada a Contribuição para o PIS/Pasep não-cumulativa, mediante a edição da Medida Provisória nº 66, de 29 de agosto de 2002, a qual veio a ser convertida na Lei nº 10.637, de 30 de 99 dezembro de 2002. Atendida a anterioridade mitigada (90 dias), a nova forma de incidência passou a ser aplicada para os fatos geradores ocorridos a partir de 01/12/2002. Posteriormente, estendeu-se a não-cumulatividade para a Cofins, por meio da Medida Provisória nº 135, de 30 de outubro de 2003, que veio a ser convertida na Lei nº 10.833, de 29 de dezembro de 2003. Considerando-se a anterioridade nonagesimal, a Cofins não-cumulativa passou a ser aplicada para os fatos geradores ocorridos a partir de 01/02/2004. Basicamente, a incidência não-cumulativa alcança as Pessoas Jurídicas que apuram o imposto de renda com base no lucro real. Entretanto, como já ressaltado anteriormente, deve-se observar que atualmente, as Leis nº 10.637/02 e nº 10.833/03 são os marcos legais que estabelecem a regra geral de apuração da contribuição para o PIS/Pasep e a Cofins, respectivamente. As demais formas de incidência das contribuições decorrem de exceções colocadas nestas duas leis. 6.8.2 Pessoas Jurídicas Sujeitas ao Regime Não-Cumulativo São contribuintes do PIS/Pasep e da Cofins, no regime de incidência nãocumulativo, todas as pessoas jurídicas de direito privado e as que lhe são equiparadas pela legislação do imposto de renda, inclusive as empresas publicas e as sociedades de economia mista e suas subsidiárias (Decreto nº 4.542/02, art. 3º). Excepcionam-se à regra geral de apuração no regime não-cumulativo, apenas as pessoas jurídicas elencadas no art. 8º da Lei nº 10.637/02 (PIS/Pasep) e no art. 10 da lei nº 10.833/03 (Cofins), as quais permanecem sujeitas às normas de apuração das contribuições vigentes anteriormente às citadas leis. 6.8.3 Alíquotas As pessoas jurídicas submetidas ao regime não-cumulativo das contribuições apuram os valores devidos a título de PIS/Pasep e Cofins mediante a aplicação das seguintes alíquotas: 100 • Contribuição para o PIS/Pasep: • 1,65% (um inteiro e sessenta e cinco centésimos por cento) – Faturamento das PJ em geral (Lei nº 10.637/02, art. 2º). • 0,8% (oito décimos por cento) – Receita bruta da venda de papel imune quando destinados à impressão de periódicos (Lei nº 10.637, de 2002, art. 2º). • Cofins: • 7,6% (sete inteiros e seis décimos por cento) – Faturamento das PJ em geral (Lei nº 10.833/03, art. 2º). • 3,2% (três inteiros e dois décimos por cento) – Receita bruta da venda de papel imune quando destinados à impressão de periódicos (Lei nº 10.833, de 2003, art. 2º). A legislação das contribuições estabelece também alíquotas diferenciadas a serem aplicadas sobre a receita da venda ou unidade de medida de determinados produtos como, por exemplo, derivados de petróleo, biodiesel, medicamentos, artigos de perfumarias e produtos de higiene pessoal, bebidas e embalagens de bebidas, veículos, pneus, câmaras-de-ar de borracha, etc. 6.8.4 Créditos da Não-Cumulatividade A sistemática de apuração das contribuições no regime não-cumulativo consiste em permitir ao sujeito passivo descontar, da contribuição apurada, créditos referentes à aquisição de mercadorias e/ou insumos e outros encargos e despesas, previstos em lei, relacionados às atividades desenvolvidas pela Pessoa Jurídica. Ressalte-se que as operações praticadas pela pessoa jurídica que permitem a constituição de créditos da não-cumulatividade são apenas as que estão estritamente especificadas na legislação tributária, não sendo permitido o creditamento sobre aquisição de bens ou serviços que não tenha previsão legal, mesmo havendo incidência tributária de PIS/Pasep e Cofins quando de sua aquisição. 101 Para uma melhor visualização da estrutura de apuração das contribuições devidas, demonstramos no quadro abaixo a sistemática de apuração, nos regimes cumulativo e não-cumulativo: Regime Cumulativo Regime Não-Cumulativo Receita Bruta Mensal Receita Bruta Mensal (x) Alíquota (0,65% e 3%) (x) Alíquota (1,65% e 7,6%) = Contribuição Apurada = Contribuição Apurada (-) Retenções na Fonte (-) Créditos Descontados e outras deduções = Contribuição Devida = (-) Retenções na Fonte Contribuição a Recolher e outras deduções = Contribuição a Recolher Podemos citar as seguintes características da sistemática da nãocumulatividade implementada na apuração da contribuição para o PIS/Pasep e a Cofins: Os créditos são determinados em relação às operações de aquisição de bens e serviços a serem utilizados como insumos na produção de bens ou prestação de serviços, na aquisição de mercadorias para revenda ou de outros encargos e despesas específicos e previstos em lei, relacionados às atividades desenvolvidas pela pessoa jurídica (Leis nº 10.637/02, art. 3º e nº 10.833/03, art. 3º); Os créditos não constituem receita bruta da pessoa jurídica, servindo tão somente para desconto na apuração do valor devido da contribuição (Lei nº 10.833/03, § 10 do art. 3º); O valor dos créditos constituídos na aquisição de mercadorias e/ou insumos e outros encargos e despesas, na forma da lei, independe do regime de tributação do fornecedor pessoa jurídica dos bens ou serviços (se o fornecedor é tributado no regime cumulativo, não-cumulativo ou optante do Simples); O aproveitamento dos créditos pela pessoa jurídica independe da regularidade fiscal do fornecedor de bens ou serviços domiciliado no País, não 102 estando assim vinculado ao recolhimento pelo fornecedor dos insumos, da contribuição por este devida sobre as operações que geraram os créditos; Nos casos de importação de mercadorias e/ou insumos, o direito ao crédito aplica-se apenas em relação às contribuições efetivamente pagas na importação dos referidos bens (Lei nº 10.865/04, art. 15); Salvo as exceções previstas em lei, não gera direito a crédito as aquisições de mercadorias, insumos e despesas junto a pessoas físicas domiciliadas no País (Leis nº 10.637/02 e nº 10.833/03, inciso I do § 3º, art. 3º); Também não geram direito a crédito, as aquisições junto à pessoa jurídica domiciliada no País, de bens ou serviços não sujeitos ao pagamento das contribuições (alíquota zero, saídas com suspensão, isenção e não-incidência). No caso da aquisição de bens/insumos com isenção, o crédito só será permitido se o referido bens/insumo for utilizado para gerar receita tributável (Lei nº 10.865/04, art. 21); É permitida a manutenção do direito ao crédito nas vendas efetuadas pela pessoa jurídica com suspensão, isenção, alíquota zero ou não-incidência da contribuição, em relação às mercadorias adquiridas, produtos, insumos e despesas vinculados a estas operações (Lei nº 11.033/04, art. 17); Os créditos a serem apurados pelas pessoas jurídicas que auferem receita da exportação, estão restritos aos custos, despesas e encargos vinculados às operações de exportação, as quais, se realizadas no mercado interno, estariam sujeitas à incidência não-cumulativa; Os créditos não aproveitados em determinado mês poderão ser aproveitados nos meses subseqüentes pelo valor originário que foi constituído e escriturado, sem atualização monetária ou incidência de juros sobre os respectivos valores (Leis nº 10.637/02, § 4º do art. 3º e nº 10.833/03, § 4º do art. 3º). A pessoa jurídica sujeita ao regime não-cumulativo das contribuições (por apurar o imposto de renda com base no lucro real), ao passar a ser tributada pelo imposto de renda com base no lucro presumido ou arbitrado, ou fizer opção pelo Simples, perde o direito, a partir do mês em que saiu da nãocumulatividade, a aproveitar os créditos ainda não utilizados até a data da alteração do regime de apuração do imposto de renda. 103 O ADN Interpretativo nº. 15, de 2007, veio esclarecer que as aquisições de bens, produtos e serviços de pessoas jurídicas optantes pelo SIMPLES NACIONAL, permitem o aproveitamento do crédito fiscal do PIS/COFINS no regime não-cumulativo, conforme segue: Artigo único. As pessoas jurídicas sujeitas ao regime de apuração não-cumulativa da Contribuição para o PIS/Pasep e da Contribuição para o Financiamento da Seguridade Social (Cofins), observadas as vedações previstas e demais disposições da legislação aplicável, podem descontar créditos calculados em relação às aquisições de bens e serviços de pessoa jurídica optante pelo Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte (Simples Nacional), instituído pelo art. 12 da Lei Complementar nº 123, de 14 de dezembro de 2006. 6.8.4.1 Dos Créditos Básicos da Não-Cumulatividade A legislação das contribuições permite a pessoa jurídica constituir créditos da não cumulatividade em relação às seguintes operações (Leis nº 10.637/02 e nº 10.833/03, art. 3º, e alterações posteriores): • I - Aquisição de bens para revenda. Contudo, o direito ao crédito não se aplica na aquisição, para revenda, de mercadorias e produtos sujeitos à substituição tributária, de álcool para fins carburantes, bem como dos produtos sujeitos à tributação monofásica, relacionados no § 1º do art. 2º das referidas leis (Redação dada pela Lei nº 10.865/04); O IPI incidente na aquisição, quando recuperável, não integra o custo dos bens, para efeitos do disposto (IN SRF 247/02, art. 66 e IN SRF 404/04, art. 8º). O ICMS, quando embutido no preço constante da nota fiscal de aquisição, integra o valor dos produtos adquiridos para fins de cálculos do crédito da Cofins (SC nº 12/04). 104 • II - Bens e serviços, utilizados como insumo na prestação de serviços e na produção ou fabricação de bens ou produtos destinados à venda, inclusive combustíveis e lubrificantes. (Redação dada pela Lei nº 10.865/04; Entende-se como insumos (IN SRF 404/04, art. 8º): I - utilizados na fabricação ou produção de bens destinados à venda: a) a matéria-prima, o produto intermediário, o material de embalagem e quaisquer outros bens que sofram alterações, tais como o desgaste, o dano ou a perda de propriedades físicas ou químicas, em função da ação diretamente exercida sobre o produto em fabricação, desde que não estejam incluídas no ativo imobilizado; b) os serviços prestados por pessoa jurídica domiciliada no País, aplicados ou consumidos na produção ou fabricação do produto; II - utilizados na prestação de serviços: a) os bens aplicados ou consumidos na prestação de serviços, desde que não estejam incluídos no ativo imobilizado; e b) os serviços prestados por pessoa jurídica domiciliada no País, aplicados ou consumidos na prestação do serviço. • III - Energia elétrica consumida nos estabelecimentos da pessoa jurídica; • IV - Aluguéis de prédios, máquinas e equipamentos, pagos à pessoa jurídica, utilizados nas atividades da empresa; • V - Valor das contraprestações de operações de arrendamento mercantil de pessoa jurídica, exceto de optante pelo Sistema Integrado de Pagamento de Impostos e Contribuições das Microempresas e das Empresas de Pequeno Porte – SIMPLES; É vedado apurar crédito relativo a aluguéis de prédios, máquinas e equipamentos e às contraprestações de arrendamento mercantil de bens que já tenham integrado o patrimônio da pessoa jurídica (Lei nº 10.865/04, art. 31). 105 • VI - Máquinas, equipamentos e outros bens incorporados ao ativo imobilizado, adquiridos ou fabricados para locação a terceiros, ou para utilização na produção de bens destinados à venda ou na prestação de serviços (Redação dada pela Lei nº 11.196/05); • VII - Edificações e benfeitorias em imóveis próprios ou de terceiros, utilizados nas atividades da empresa; • VIII - Bens recebidos em devolução cuja receita de venda tenha integrado faturamento do mês ou de mês anterior, e tributada no regime de incidência não-cumulativo; • IX - Armazenagem de mercadoria e frete na operação de venda, nos casos dos itens I e II, quando o ônus for suportado pelo vendedor. 6.8.4.2 Dos Critérios para Apuração dos Créditos Os créditos da contribuição para o PIS/Pasep e da Cofins, sujeitas à incidência não-cumulativa, serão determinados mediante a aplicação exclusiva das alíquotas de 1,65% e 7,6%, respectivamente, sobre os valores determinados nos itens I a IX acima, conforme disposto no art. 5º da Lei nº 10.925/04. Em relação aos itens I e II, os créditos serão determinados com base nos valores das mercadorias, produtos e insumos adquiridos no mês. Em relação aos itens III a V e IX, os créditos serão determinados com base nos valores incorridos no mês. Em relação aos itens VI e VII, os créditos serão determinados mediante a aplicação das alíquotas sobre o valor dos encargos de depreciação e amortização dos referidos bens, incorridos no mês; Deverá ser estornado o crédito relativo a bens adquiridos para revenda ou utilizados como insumos na prestação de serviços e na produção ou fabricação de bens ou produtos destinados à venda, que tenham sido furtados ou roubados, inutilizados ou deteriorados, destruídos em sinistro ou, ainda, empregados em outros produtos que tenham tido a mesma destinação (Incluído pela Lei nº 10.865/04). 106 6.8.4.3 Da Determinação dos Créditos sobre Custos e Despesas Comuns às Receitas Cumulativas e Não-Cumulativas Na hipótese de a pessoa jurídica sujeitar-se à incidência não-cumulativa das contribuições, em relação apenas à parte de suas receitas, o crédito será apurado, exclusivamente, em relação aos custos, despesas e encargos vinculados às receitas não-cumulativas. Neste caso, o crédito será determinado, a critério da pessoa jurídica, durante todos os meses do ano calendário, por um dos métodos abaixo (Leis nº 10.637/02 e nº 10.833/03, § 7 a 9º do art. 3º): • I - apropriação direta, inclusive em relação aos custos, por meio de sistema de contabilidade de custos integrada e coordenada com a escrituração; ou • II - rateio proporcional, aplicando-se aos custos, despesas e encargos comuns a relação percentual existente entre a receita bruta sujeita à incidência não-cumulativa e a receita bruta total, auferidas em cada mês. Exemplo de rateio proporcional dos custos, despesas e encargos comuns, com base na receita bruta auferida pela pessoa jurídica: RECEITA BRUTA MENSAL VALOR EM R$ % DO TOTAL Sujeita à incidência não-cumulativa 300.000,00 30% Sujeita à incidência cumulativa 700.000,00 70% 1.000.000,00 100% TOTAL Custos, Despesas e Encargos - Créditos Admissíveis VALOR (R$) Vinculados Exclusivamente às Receitas Sujeitas à Incidência não-cumulativa 100.000,00 Vinculados Exclusivamente às Receitas Sujeitas à Incidência cumulativa 300.000,00 107 Vinculados às Receitas Sujeitas à Incidência NãoCumulativa e Incidência Cumulativa (Comuns) 200.000,00 TOTAL DOS CUSTOS E DESPESAS 600.000,00 CALCULO DOS CRÉDITOS ADMISSÍVEIS PELA NÃO-CUMULATIVIDADE ESPECIFICAÇÃO PIS/Pasep Cofins Custos e Despesas Vinculados às Receitas Sujeitas à Não-Cumulatividade 100.000,00 100.000,00 Parte dos Custos, Despesas e Encargos 200.000,00 x 30% Comuns referentes às Receitas Sujeitas à Não-Cumulatividade. Base de Cálculo dos Créditos Créditos a Descontar 60.000,00 60.000,00 160.000,00 160.000,00 2.640,00 12.160,00 6.8.5 Dos Créditos Presumidos A legislação das contribuições permite a pessoa jurídica constituir crédito presumido sobre o valor do estoque de bens para revenda, de bens utilizados como insumos, de produtos em elaboração e de produtos acabados, existente na data de início da apuração não-cumulativa das contribuições, conforme art. 11 da Lei nº 10.637/02 (PIS/Pasep) e art. 12 da lei nº 10.833/03 (Cofins). O crédito presumido acima referido será determinado, mediante a aplicação do percentual de 0,65% (PIS/Pasep) e de 3% (Cofins) sobre o valor do estoque de abertura, sendo utilizado em 12 (doze) parcelas mensais, iguais e sucessivas, a partir do mês em que a pessoa jurídica ingressar no regime de apuração não-cumulativo das contribuições. No caso de bens recebidos em devolução, anteriormente tributados em 0,65% (PIS/Pasep) e 3% (Cofins), o seu valor será considerado no estoque de abertura, devendo o crédito presumido correspondente ser utilizado a partir do mês da devolução. Além do crédito presumido sobre o estoque de abertura, a legislação tributária ainda prevê outras modalidades de créditos presumidos, para as 108 pessoas jurídicas sujeitas ao regime de incidência não-cumulativa das contribuições, dentre os quais se destacam: • I – Crédito Presumido Relativo às Atividades Agroindustriais (Lei nº 10.925/04, art. 8º): • II – Crédito Presumido Relativo a Produção de Vinhos de Uva (Lei nº 10.925/04, art.15): • III – Crédito Presumido Relativo ao Serviço de Transporte Rodoviário de Carga (art. 3º, §§ 19 e 20 da Lei nº 10.833, de 2003, com a redação dada pelo art. 23 da Lei nº 11.051/04): 6.8.6 Dos Créditos Referentes às Operações de Exportação Como já vimos no presente texto, as receitas referentes às operações de exportação gozam de tratamento privilegiado, sobre as quais não incidem a contribuição para o PIS/Pasep e a Cofins, em consonância com o disposto no art. 149 da Constituição Federal. A legislação que instituiu o regime de apuração não-cumulativo para o PIS/Pasep (Lei nº 10.637/02, art. 5º) e a Cofins (Lei nº 10.833/03, art. 6º) dispõe e relaciona as receitas não sujeitas à incidência das contribuições, quais sejam: Receitas da exportação de mercadorias para o exterior; Prestação de serviços para pessoa física ou jurídica residente ou domiciliada no exterior, cujo pagamento represente ingresso de divisas; Vendas a empresa comercial exportadora com o fim específico de exportação (produtos remetidos, por conta e ordem da empresa comercial exportadora, diretamente para embarque de exportação ou para recinto alfandegado - IN SRF nº 594/05, art. 43). Deve a empresa comercial exportadora efetuar a exportação dos produtos adquiridos no prazo de 18o, sob pena de recolher as contribuições dispensadas na aquisição. Apesar das pessoas jurídicas que realizam operações de exportação não apurarem contribuições a recolher sobre as respectivas receitas auferidas, a legislação permite que sejam apurados créditos referentes às mercadorias, 109 produtos e insumos adquiridos, bem como em relação às despesas e encargos incorridos para o auferimento da receita da exportação (desde que estas receitas, se auferidas no mercado interno, estivessem sujeitas ao regime nãocumulativo), nas mesmas regras, condições e limites aplicáveis aos créditos apurados sobre as receitas auferidas no mercado interno. O direito de utilizar o crédito acima referido não beneficia a empresa comercial exportadora que tenha adquirido mercadorias com o fim de exportação, ficando vedada, nesta hipótese, a apuração de créditos vinculados à receita de exportação (Lei nº 10.833/03, arts. 6º e 15). Os créditos apurados em relação às receitas de exportação, podem ser utilizados para: • I - dedução do valor da contribuição a recolher, decorrente das demais operações no mercado interno; • II - compensação com débitos próprios, vencidos ou vincendos, relativos a tributos e contribuições administrados pela Secretaria da Receita Federal, observada a legislação específica aplicável à matéria; • III - ressarcimento em dinheiro, observada a legislação específica aplicável à matéria, caso a pessoa jurídica, até o final de cada trimestre do ano civil, não conseguir utilizar o crédito por qualquer das formas previstas nos itens I e II. Registre-se que caso a pessoa jurídica venha a apurar crédito sobre operações no mercado interno e sobre operação de exportação, o direito à compensação e ao ressarcimento em espécie, só se aplicam em relação aos créditos determinados com base nos custos, despesas e encargos vinculados à receita de exportação. 110 6.8.7 Dos Créditos Referentes às Operações de Vendas Efetuadas pela PJ com Suspensão, Isenção, Alíquota Zero ou Não-incidência das Contribuições no Mercado Interno O saldo credor da Contribuição para o PIS/Pasep e da Cofins apurado, acumulado ao final de cada trimestre do ano-calendário em virtude de vendas efetuadas pela pessoa jurídica com suspensão, isenção, alíquota zero ou nãoincidência da contribuição, em relação às mercadorias adquiridas, produtos, insumos e despesas vinculados a estas operações, poderá ser objeto de: • I - compensação com débitos próprios, vencidos ou vincendos, relativos a tributos e contribuições administrados pela Secretaria da Receita Federal, observada a legislação específica aplicável à matéria; ou • II - pedido de ressarcimento em dinheiro, observada a legislação específica aplicável à matéria. A diferença da sistemática aplicável aos créditos vinculados à exportação e aos créditos vinculados às operações desoneradas no mercado interno é a possibilidade de compensar os primeiros já dentro do trimestre com débitos próprios, vencidos ou vincendos, relativos a tributos e contribuições administrados pela Secretaria da Receita Federal. 6.8.8 Das Vendas a Pessoa Jurídica Preponderantemente Exportadora Com o objetivo de estimular e desonerar a cadeia de produção relacionada com o comércio exterior, a legislação tributária estabelece que a incidência da contribuição para o PIS/Pasep e a Cofins fica suspensa, no caso de venda de matérias-primas, produtos intermediários e materiais de embalagem destinados a pessoa jurídica preponderantemente exportadora (Lei nº 10.865/04, art. 40, com a nova redação dada pelo art. 6º da Lei nº 10.925/04). Para tanto, considera-se pessoa jurídica preponderantemente exportadora aquela cuja receita bruta decorrente de exportação para o exterior, no ano-calendário imediatamente anterior ao da aquisição, houver sido igual ou superior a oitenta por cento de sua receita bruta total de venda de bens e 111 serviços no mesmo período, após excluídos os impostos e contribuições incidentes sobre a venda (Lei nº 11.196/05, art. 44). A suspensão das contribuições não impede a manutenção e a utilização dos créditos pela pessoa jurídica fornecedora das referidas matérias-primas, produtos intermediários e materiais de embalagem. 6.9 Exemplo de Apuração das Contribuições no Regime Não-Cumulativo Com base nos diversos valores escriturados em seu balancete referente ao mês de fevereiro de 2006, a empresa XYZ S/A, sujeita à incidência nãocumulativa das contribuições (observe-se, entretanto, que a empresa XYZ S/A tem parte de suas receitas excluídas da incidência não-cumulativa), apurou os seguintes valores: a) Receitas Auferidas: De vendas sujeitas à incidência não-cumulativa De vendas sujeitas à incidência cumulativa Referente à receita de exportações Referente a aluguéis recebidos Receita Bruta Total b) Vendas Canceladas: Sujeitas à incidência não-cumulativa Sujeitas à incidência cumulativa Referente à receita de exportação c) ICMS Incidente sobre Vendas: Sujeitas à incidência não-cumulativa Sujeitas à incidência cumulativa d) IPI Destacado nas Notas Fiscais de vendas: Sujeitas à incidência não-cumulativa Sujeitas à incidência cumulativa e) Compras de Mercadorias para Revenda no Mercado Interno: Aparelhos de DVD, aparelhos de som e televisores Gasolina e diesel f) Compras de Mercadorias para Exportação: Celulares e aparelhos de DVD g) Despesas Diversas: Energia elétrica arrendamento mercantil aluguel de prédio utilizado para fins comerciais 470.000 300.000 200.000 30.000 1.000.000 50.000 10.000 26.000 80.000 17.800 30.000 13.000 100.000 120.000 120.000 40.000 50.000 90.000 112 BASE DE CÁLCULO DAS CONTRIBUIÇÕES (em R$): Não-Cumulativa Cumulativa Receitas 500.000,00 300.000,00 (-) Vendas Canceladas (50.000,00) (10.000,00) IPI destacado NF (30.000,00) (13.000,00) BASE DE CÁLCULO: 420.000,00 277.000,00 CONTRIBUIÇÃO APURADA: Pis/Pasep: R$ 420.000,00 x 1,65 % = R$ 6.930,00 (Não-Cumulativo) R$ 277.000,00 x 0,65 % = R$ 1.800,50 (Cumulativo) Cofins: R$ 420.000,00 x 7,6 % = R$ 31.920,00 (Não-Cumulativo) R$ 277.000,00 x 3% = R$ 8.310,00 (Cumulativo) BASE DE CÁLCULO DOS CRÉDITOS APURADOS: Rateio proporcional à Receita Bruta: RECEITA Receita sujeita à incidência não-cumulativa Receita sujeita à incidência cumulativa Receita de exportações TOTAL VALOR (R$) 500.000,00 300.000,00 200.000,00 1.000.000,00 % DA RECEITA TOTAL 50% 30% 20% 100% 1. Referente a Vendas no Regime Não-Cumulativo.............R$ 190.000,00: R$ 100.000,00 – compras de mercadorias para revenda R$ 20.000,00 – despesas de energia elétrica (R$ 40.000,00 x 50%) R$ 25.000,00 – despesas de arrendamento mercantil (R$ 50.000,00 x 50%) R$ 45.000,00 – despesas de aluguéis (R$ 90.000,00 x 50%) 2. Sobre Vendas ao Exterior.............R$ 156.000,00: R$ 120.000,00 – sobre compras de mercadorias para exportação R$ 8.000,00 – sobre despesas de energia elétrica (R$ 40.000,00 x 20%) R$ 10.000,00 – sobre despesas de arrend. mercantil (R$ 50.000,00 x 20%) R$ 18.000,00 – sobre despesas de aluguéis (R$ 90.000,00 x 20%) 113 CRÉDITOS APURADOS: 1. Sobre Vendas no Mercado Interno: R$ 190.000,00 x 1,65 % = R$ 3.135,00 → Crédito do PIS/Pasep R$ 190.000,00 x 7,6 % = R$ 14.440,00 → Crédito da Cofins 2. Sobre Vendas ao Exterior: R$ 156.000,00 x 1,65 % = R$ 2.574,00 → Crédito do PIS/Pasep R$ 156.000,00 x 7,6 % = R$ 11.856,00 → Crédito da Cofins CONTRIBUIÇÕES DEVIDAS: PIS/Pasep Não-Cumulativo: R$ 1.221,00 (R$ 6.930,00 – R$ 3.135,00 – R$ 2.574,00) Cofins Não-Cumulativa: R$ 5.624,00 (R$ 31.920,00 – R$ 14.440,00 – R$ 11.856,00) PIS/Pasep Cumulativo: R$ 1.800,50 Cofins Cumulativa: R$ 8.310,00 114 EXERCÍCIOS 1) Uma empresa optante pelo Lucro Real, com recolhimento de IRPJ e CSLL Trimestral, em 2009 apurou prejuízo fiscal de $ 320.000 e Base de Cálculo Negativa de $ 300.000, tendo o saldo das seguintes contas (em 31/12/2009): • Imobilizado $ 400.000 • Depreciação acumulada* $ 160.000 *Taxa anual de depreciação de 20% ao ano No Exercício de 2010, apresentou em Janeiro as seguintes operações: • Venda de mercadorias no mercado interno $ 300.000 • Venda de serviços $ 120.000 • Compra de mercadorias para revenda $ 105.000 • CPV $ 60.000 • Despesa de luz $ 2.000 • Insumos da produção $ 20.000 • Despesas de salários $ 22.000 • Demais despesas operacionais $ 15.000 Em Fevereiro de 2010, verificam-se as seguintes operações: • Venda de mercadorias no mercado interno $ 320.000 • Venda de serviços $ 130.000 • Compra de mercadorias para revenda $ 110.000 • CPV $ 65.000 • Despesa de luz $ 3.500 • Insumos da produção $ 30.000 • Despesas de salários $ 23.000 • Multas de trânsito $ 1.000 • Demais despesas operacionais $ 22.000 • A empresa realizou em 01/02/2010 a reforma do bem registrado pelo valor de $ 400.000, adquirido em 02/01/2008, cuja taxa de depreciação é de 20% ao ano. Tal reforma custou $ 100.000 e houve um aumento da vida útil do bem em 12 meses. 115 Em Março de 2010, verificam-se as seguintes operações: • Venda de mercadorias no mercado interno $ 250.000 • Venda de serviços $ 100.000 • Compra de mercadorias para revenda $ 150.000 • CPV $ 50.000 • Descontos incondicionais $ 5.000 • Despesa de luz $ 3.000 • Insumos da produção $ 10.000 • Despesas de salários $ 25.000 • Rendimento de aplicação financeira $ 1.000 • Demais despesas operacionais $ 22.000 • IRRF por cliente de serviços $ 2.500 Sabendo-se que a empresa trabalha com a política de estoque zero, pede-se: a) Calcular o valor de PIS e Cofins por período. b) Calcular o resultado contábil do período. c) Calcular o resultado fiscal (LALUR). d) Calcular IRPJ e CSLL do 1º Trimestre de 2010. e) Calcular o lucro a ser distribuído entre os sócios, sendo que cada um detém 50% do capital desta sociedade. 116 7 ICMS O ICMS (Imposto sobre operações relativa à Circulação de Mercadorias e sobre Prestação de Serviços de Transporte Interestadual e Intermunicipal e de Comunicações) tem os seguintes aspectos: • Competência: Estados e DF. • Incide sobre a circulação de mercadorias, mesmo que estas não sejam movimentadas fisicamente. • É não-cumulativo, ou seja, incide sempre sobre o valor agregado, compõe o preço legal das mercadorias ou produtos, constituindo destaque de seu valor, nos documentos de vendas, mera informação para controle fiscal e para aproveitamento pelo contribuinte comprador. • Sendo o montante devido nas aquisições recuperável, referida importância passa a ser um crédito do contribuinte comprador para com a Fazenda Estadual, crédito esse, que como qualquer outro, deve ser contabilizado em conta do ativo, para efeitos de compensação com débitos do mesmo imposto, devidos pelas vendas efetuadas pela pessoa jurídica. • Não poderá, portanto, ser computado como custo das mercadorias para revenda ou das matérias-primas, nem como despesas operacionais. • O ICMS incidente sobre as vendas é registrado em conta de resultado, redutora de receita bruta, para determinação da receita líquida, cuja contrapartida é creditada a uma conta patrimonial, à qual denominamos C/C ICMS. • Da mesma forma, o ativo da empresa, representado pelo crédito do ICMS incidente nas aquisições de bens do seu comércio, estará representado a débito da referida conta em contrapartida de Caixa ou Bancos; haverá, assim, a compensação automática entre os débitos e créditos do imposto, representando o saldo da conta a importância a recolher ou a ser recuperada junto à Fazenda Estadual. 117 • O ICMS incide, também, sobre a entrada de mercadoria importada ainda que se trate de bens destinados ao consumo ou ao ativo imobilizado da empresa. 7.1 Exemplo de Contabilização 7.1.1 Compra A legislação fiscal dispõe que deve ser excluído do custo de aquisição de mercadorias para revenda e de matérias-primas o montante de ICMS a recuperar – destaca-se na nota fiscal. Suponha que uma empresa adquire mercadoria para revenda por R$ 50.000,00 (alíquota hipotética de 18%). Preço da mercadoria______________50.000,00 ICMS – 18%_____________________9.000,00 Incluso na mercadoria Mercadorias 41.000,00 ICMS a recuperar 9.000,00 O ICMS pago ou a pagar caracteriza-se como um adiantamento da empresa visto que o ICMS é cobrado do consumidor. Incompatibilidade com o p. da Capacidade Contributiva. A recuperação darse-á por ocasião da venda da mercadoria adquirida. Caixa/Fornecedores 50.000,00 7.1.2 Venda Supor que a mesma mercadoria seja vendida por R$ 70.000,00 à vista. Na nota fiscal haveria os seguintes destaques: Preço da Mercadoria___________70.000,00 ICMS (incluso na mercadoria) 18% x 70.000,00______________12.600,00 118 O ICMS comporá a Receita Bruta, devendo ser deduzido, para apuração da Receita Líquida. Receita Bruta 70.000,00 Caixa/ Clientes 70.000,00 ICMS/ Vendas 12.600,00 ICMS a recolher 12.600,00 Receita Bruta 70.000,00 ( - ) Deduções ICMS 12.600,00 Receita Líquida 57.400,00 Apuração do ICMS a recolher: na compra de mercadoria para revenda foi adiantado um pagamento de ICMS. Aquela quantia já paga será descontada, visto que tal imposto é não cumulativo. ICMS pago na compra ICMS a recuperar 9.000,00 9.000,00 ICMS recebido na venda ICMS a recolher 9.000,00 12.600,00 3.600,00 (saldo devido) 119 Logo, a empresa deve recolher aos cofres públicos 3.600,00. Esta parcela será destacada no passivo Circulante – ICMS a recolher. Se a empresa não vendesse a mercadoria ou vendessem a um preço menor que o adquirido, haveria saldo na conta do ICMS a recuperar, sendo caracterizado como um direito. 7.2 Operação de Compra e Venda Seja o caso de uma empresa comercial que, em determinado período, haja efetuado as seguintes operações: 1- Compra a vista de mercadorias para revenda no valor de R$ 100.000,00 ICMS destacado na nota fiscal..............................................R$ 16.000,00 2- Venda a vista de mercadorias no valor de........................... R$ 120.000,00 ICMS incidente na venda......................................................R$ 19.200,00 3- Recolhimento de ICMS......................................................... R$ 3.200,00 Observado o sistema proposto neste subitem, tal empresa registraria essas operações da forma seguinte: Lançamento 01: Débito: Mercadorias $ 84.000,00 Débito: C/C ICMS $ 16.000,00 Crédito: Caixa $ 100.000,00 Lançamento 02: Débito: Caixa $ 120.000,00 Crédito: Vendas $ 120.000,00 Débito: Impostos s / Vendas $ 19.200,00 Crédito: C/C ICMS $ 19.200,00 Lançamento 03: Débito: C/C ICMS $ 3.200,00 Crédito: Caixa $ 3.200,00 120 Mercadorias Caixa (1) 84.000,00 (2) 120.000,00 Vendas 100.000,00 (1) 3.200,00 (3) Impostos s/ Vendas 120.000,00 (2) (2) 19.200,00 C/C ICMS (1) 16.000,00 (3) 3.200,00 7.3 19.200,00 (2) Tratamento do IPI/ICMS nas Empresas A indústria que paga ICMS e IPI para ela nenhum destes representa custo, visto que a empresa/ indústria recupera dos clientes. Destaca-se que no caso da empresa, ao adquirir produtos de uma indústria, paga IPI e ICMS, caracterizando o IPI como um custo para a empresa comercial. Indústria Comércio Recupera o IPI e o ICMS Recupera o ICMS 7.4 Prestadora de Serviços Não poderá cobrar nem IPI nem ICMS na venda Responsabilidade Passiva de Terceiros De modo geral, a doutrina concorda que, sempre que possível, os impostos devem ser exigidos do contribuinte, que, afinal, é o realizador do fato imponível. É ele que deve figurar no pólo passivo da obrigação tributária. Porém, em circunstâncias especiais, admite-se que a carga tributária seja suportada, num primeiro momento, por terceira pessoa, juridicamente relacionada com o contribuinte: O Substituto Tributário. 121 O dispositivo geral sobre a matéria está disciplinado no Código Tributário Nacional. Art. 128. Sem prejuízo do disposto neste capítulo, a lei pode atribuir de modo expresso a responsabilidade pelo crédito tributário a terceira pessoa, vinculada ao fato gerador da respectiva obrigação, excluindo a responsabilidade do contribuinte ou atribuindo-a a este em caráter supletivo do cumprimento total ou parcial da referida obrigação. A Lei Complementar nº 87/96 contém dispositivo onde amplia o conceito do Código Tributário Nacional (CTN) para atribuir responsabilidade a um terceiro, além do contribuinte ou do responsável: Art. 5º Lei poderá atribuir a terceiros a responsabilidade pelo pagamento do imposto e acréscimos devidos pelo contribuinte ou responsável, quando os atos ou omissões daqueles concorrerem para o não recolhimento do tributo. Essa mesma Lei trata da substituição tributária estabelecendo no art. 6º o seguinte: Art. 6º Lei estadual poderá atribuir a contribuinte do imposto ou a depositário a qualquer título a responsabilidade pelo seu pagamento, hipótese em que o contribuinte assumirá a condição de substituto tributário. § 1º A responsabilidade poderá ser atribuída em relação ao imposto incidente sobre uma ou mais operações ou prestações, sejam antecedentes, concomitantes ou subseqüentes, inclusive ao valor decorrente da diferença entre alíquotas interna e interestadual nas operações e prestações que destinem bens e serviços a consumidor final localizado em outro Estado, que seja contribuinte do imposto. É percebível no dispositivo, que na substituição tributária, o contribuinte que originalmente ficaria no pólo passivo da relação jurídico-tributária, em virtude da aplicação da regra geral, tem excluída sua responsabilidade pelo pagamento do imposto. Em seu lugar, entra o substituto tributário, este sim o único responsável pelo pagamento pelo imposto, ou seja, pelo cumprimento da obrigação tributária. Também, cabe observar que, caso o substituto - que sempre será um contribuinte - deixe de recolher o imposto devido na operação, o Estado credor não poderá cobrar o débito daquele contribuinte substituído. A lei não lhe atribui nenhuma responsabilidade. Nem subsidiária. 122 A doutrina distingue, relativamente ao ICMS, duas espécie de substituição tributária, explicadas nos itens que seguem. 7.5 Substituição Tributária Para Trás Na substituição tributária para trás, o adquirente dos produtos agropecuários substitui o alienante, que se encontra, na cadeia de operações relativas aos produtos, antes daquele. Essa espécie de substituição já era admitida pelo § 3º do art. 6º do Decreto-Lei nº 406/1968, com redação que lhe foi dada pela Lei Complementar nº 44/1983, e resulta no recolhimento do imposto após a ocorrência do fato gerador do imposto. FG nº 1 SOCIEDADE COOPERATIVA DE QUAL FAÇA PARTE O PRODUTOR RURAL PRODUTOR RURAL RS RS FG nº 2 INDÚSTRIA Exemplo: O ICMS incide na saída dos produtos agropecuários do estabelecimento do produtor com destino à cooperativa de que faça parte. Entretanto, a responsabilidade pelo pagamento do tributo é da cooperativa, a qual recolherá o ICMS junto com o ICMS relativo às operações próprias, desde que o produtor e a cooperativa estejam situados no mesmo Estado. Outro exemplo de substituição tributária é o que ocorre quando a Pessoa Física produtor rural ou não, transfere, vende, empresta/mútuo, produtos agropecuários para Pessoa Jurídica da qual participa ou não no controle societário. Neste caso, se a operação for interna no Estado de São Paulo, o adquirente é o responsável pelo pagamento do ICMS no momento em que o produto entrar no estabelecimento da Pessoa Jurídica. Art. 239 do RICMS. 123 7.5.1 Contabilização do ICMS nas aquisições de produtos rurais, sujeitos ao Regime de Substituição Tributária ADQUIRENTE - EMPRESA - Responsabilidade pelo recolhimento do ICMS devido pelo produtor. ADQUIRENTE - EMPRESA - Poderá abater na operação subseqüente o valor do ICMS pago na aquisição. ADQUIRENTE - EMPRESA - Preço do Produto + ICMS ICMS Recuperável Caso o produto rural se destine a industrialização ou comercialização. ICMS (Custos) Caso o produto rural se destine para o uso ou consumo. 7.5.1.1 Contabilização a) Empresas mantém conta corrente do ICMS São registrados tanto os valores a recuperar quanto os valores a recolher. Aquisição do produto Estoques de Produtos Agropecuários (revenda) (1) 200.000,00 Banco / Caixa 200.000,00 (1) 124 Pelo ICMS a recolher por substituição que será recuperado C / Corrente ICMS (2) 24.000,00 24.000,00 (2) b) Empresa mantém contas distintas do ICMS São registrados o ICMS a recuperar (conta do Ativo) e o ICMS a recolher (conta do Passivo). Aquisição do produto Estoques de Produtos Agropecuários (revenda) (10 240.000,00 Banco / Caixa 240.000,00 (1) Pelo ICMS a recolher para substituição que será recuperado ICMS a recuperar (2) 24.000,00 7.6 ICMS a recolher 24.000,00 (2) Substituição Tributária Para Frente Na substituição para frente ocorre o oposto. O alienante (anterior na cadeia) substitui o adquirente, posicionado após aquele, daí a expressão para frente. Nessa hipótese, há antecipação do recolhimento do imposto antes da ocorrência do fato gerador. A substituição para frente é permitida pelo § 7º do art. 150 da Constituição Federal, em virtude da Emenda Constitucional nº 3/1993. 125 Esquematicamente: FRIGORÍFICO: - - Efetua o pagamento do ICMS devido pelas próprias operações que promove; Retém e recolhe o ICMS que será devido nas operações subseqüentes, a serem realizadas pelos atacadistas e varejistas adquirentes. ATACADISTA VAREJISTA Dispensadas do pagamento do ICMS ao fisco pelas operações que realizarem com produtos recebidos com o ICMS retido. 7.6.1 Exemplo de Contabilização O Frigorífico Bom Churrasco Ltda, abate animais bovinos, vende 1000 Kg a um distribuidor por R$ 3.000,00, e o preço de venda do produto a varejo é fixado em R$ 5.100,00. Sabendo-se que a alíquota do ICMS é 18%, o cálculo da retenção será o seguinte: 18% de R$ 5.100,00 (preço a varejo) ICMS retido R$ 918,00 18% de R$ 3.000,00 (preço de atacado) ICMS normal R$ 540,00 ICMS retido a recolher R$ 378,00 Total da Nota Fiscal R$ 3.918,00 Caixa / Banco (1) 3.000,00 (1 A) 378,00 Venda a Vista (1 B) 378,00 3.000,00 (1) 378,00 (1 A) 126 ICMS s/ Vendas ICMS a Recolher (2) 540,00 540,00 (2) ICMS Retido a Recolher 378,00 (1B) 7.7 Compra de Bens do Ativo Permanente Vamos examinar este assunto salientando, de imediato, que o registro da aquisição de um bem do Ativo Permanente, quando há incidência de ICMS, é semelhante ao de uma compra de mercadorias para revenda. O que diferencia ambos os registros (além, é claro, das contas específicas envolvidas nos lançamentos) é a forma de contabilizar o ICMS porventura incidente, como passaremos a ver, com fundamento no art. 20 da Lei Complementar nº 87/96, modificado pela Lei Complementar nº 102/2000. Assim, para fixarmos os conceitos básicos sobre o registro da aquisição de bem do Ativo Permanente temos de focalizar alguns aspectos bastante específicos relativos ao ICMS. 7.7.1 Periodicidade de apropriação do crédito do ICMS Atualmente a apropriação de créditos de ICMS relativos a bens do Ativo Permanente ingressados na empresa deve ser efetuada à razão de 1/48 ao mês, sem atualização monetária, observando-se que: • a primeira fração deve ser apropriada no mês em que ocorrer a entrada do bem no estabelecimento; • no caso de alienação do bem antes de decorrido o prazo de 4 anos contados da data da aquisição, não é admitido, a partir da alienação, o creditamento em relação à fração que corresponderia ao restante do quadriênio; e 127 • ao final do 48º mês contado da data da entrada do bem no estabelecimento, o eventual saldo remanescente do crédito deve ser cancelado. • Em ambas as hipóteses acima mencionadas – alienação do bem antes do prazo de 4 anos da aquisição ou existência de saldo remanescente do crédito ao final do 48º mês – incorpora-se ao custo de aquisição do bem o valor correspondente ao saldo do ICMS ainda não aproveitado. • Vale acrescentar que a legislação não permite o creditamento do ICMS incidente nas aquisições de bens para o Ativo Permanente em relação à proporção das operações de saídas ou prestações isentas ou não tributadas sobre o total das operações de saídas ou prestações efetuadas no mesmo período. Por isso, utiliza-se uma fórmula para cálculo do valor a ser creditado, como veremos a seguir. 7.7.2 Cálculo do crédito a ser apropriado mensalmente O montante do crédito do ICMS a ser apropriado mensalmente é obtido multiplicando-se o valor total do respectivo crédito pelo fator igual a 1/48 da relação entre o valor das operações de saídas e prestações tributadas e o total das operações de saídas e prestações do período. Para essa finalidade, equiparam-se às tributadas as saídas e prestações com destino ao exterior. No cálculo do valor do crédito a ser apropriado mensalmente pode ser utilizada a seguinte fórmula: Crédito a apropriar = ICMS destacado na nota fiscal de aquisição do bem 48 X Saídas e prestações tributadas Total das saídas e prestações do período 128 7.7.3 Classificação contábil do ICMS De acordo com a sistemática atualmente em vigor, o ICMS destacado nas notas fiscais de aquisição de bens para o Ativo Permanente deve ser registrado em contas específicas do: • Ativo Circulante, em relação ás quotas de crédito do imposto a serem apropriadas até o término do exercício seguinte; e • Ativo não Circulante relativamente às quotas a apropriar após o término do exercício seguinte. Relembrando conceitos: • No Ativo Circulante, direitos realizáveis até o término do exercício social subseqüente; • No Ativo não Circulante - Ativo Realizável a Longo Prazo, direitos realizáveis após o término do exercício social subseqüente. As contas referidas acima: • Poderão intitular-se “ICMS sobre Bens do Ativo Permanente a Recuperar” (no subgrupo “Tributos a Recuperar / Compensar”); • Serão debitadas, na entrada do bem no estabelecimento, pelo valor total do imposto destacado na nota fiscal (ou seja, o valor total estará “dividido” entre elas, como veremos adiante). Por ocasião da apropriação das quotas mensais, os respectivos valores serão levados a débito da conta “ICMS a Recuperar” no Ativo Circulante (que é utilizada mensalmente para a apuração do saldo a pagar ou a recuperar do ICMS), em contrapartida á conta mencionada do ativo circulante. 129 7.7.4 Contabilização da aquisição Consideremos que determinada empresa adquiriu, em abril / 2001, por R$ 25.000,00, uma máquina de solda para integrar o seu Ativo Imobilizado. Admitindo-se que a compra tenha sido efetuada a vista (de fornecedor não-contribuinte do IPI), por meio de cheque, e que o ICMS destacado na respectiva nota fiscal de aquisição seja de R$ 4.500,00 (18% de R$ 25.000,00), teremos o seguinte lançamento: Débito Máquinas, equipamentos e ferramentas ICMS sobre bens do ativo permanente a recuperar (ativo Débito circulante) ICMS sobre bens do ativo permanente a recuperar (ativo Débito realizável a longo prazo) Crédito Bancos Conta Movimento Aquisição de uma máquina de solda marca “X”, modelo 919, 20.500,00 conforme nota fiscal nº 4.843, de “Alfa” Indústria e Comércio ICMS recuperável no período de abril / 2001 a dezembro / 2001 (21/48 de R$ 4.500,00). ICMS recuperável no período de janeiro / 2003 a março / 2005 (27/48 de R$ 4.500,00) 1.968,75 2.531,25 25.000,00 Os razonetes relativos ao lançamento acima teriam a seguinte configuração: Máquinas, equipamentos e ferramentas 20.500,00 ICMS sobre bens do ativo Permanente a recuperar (LP) 2.531,25 ICMS sobre bens do ativo Permanente a recuperar (CP) 1.968,75 Bancos conta movimento 25.000,00 Importa ressaltar que, quando não há incidência de ICMS sobre o bem adquirido, o lançamento é mais simples: 130 • débito da conta do Ativo Imobilizado que registra o bem; • crédito de Caixa, Bancos Conta Movimento ou Fornecedores (conforme o caso). Outro aspecto importante é que, se houver incidência de IPI sobre o bem adquirido para o Ativo Permanente, o valor desse tributo integrará o custo do bem. Assim, se no exemplo supra houvesse IPI no valor de R$ 2.500,00 (o que significaria que o valor total da compra teria sido de R$ 27.500,00), o valor a ser lançado a débito da conta “Máquina, Equipamentos e Ferramentas” seria de R$ 23.000,00 (R$ 20.500,00 + R$ 2.500,00) 7.7.5 Apropriação mensal do crédito do ICMS Dando prosseguimento ao exemplo, examinemos agora a apropriação do crédito Mensal do ICMS incidente sobre a aquisição do bem do Ativo Permanente. Consideraremos, para tanto, que o total das operações de saídas e das prestações tributadas e o total das operações de saídas e prestações naquele mês (abril/2001) tenham sido de R$ 450.000,00 e R$ 500.000,00, respectivamente, e que não tenha havido outras aquisições do gênero. Assim, aplicando-se a fórmula indicada no subitem 1.2, teríamos: Crédito a ser apropriado = R$ 4.500,00 x R$ 450.000,00 48 R$ 500.000,00 Crédito a ser apropriado = (R$ 93,75 x 0,90) = R$ 84,38 O registro contábil da apropriação do crédito do ICMS correspondente àquele mês seria assim efetuado: Débito ICMS a recuperar Crédito ICMS sobre bens do ativo permanente a recuperar (AC) Crédito proporcional, relativo a este mês, do ICMS destacado na nota fiscal nº 4.843, de “Alfa” Indústria e Comércio, ref à aquisição de uma máquina de solda marca”X”, modelo 919. 84,38 131 Lançando os valores contabilizados no razão: ICMS sobre bens do ativo permanente a recuperar (AC) 1.968,75 84,38 ICMS a recuperar 84,38 1.884,38 Nos meses seguintes os lançamentos relativos à apropriação do crédito do ICMS serão feitos nos moldes do acima exemplificado. O valor correspondente ao crédito mensal será determinado, mensalmente, me função da relação entre o valor das operações de saídas e de prestações tributadas e o total das operações de saídas e prestações relativas a cada mês. 132 8 ISSQN - Imposto Sobre Serviços de Qualquer Natureza • Competência: Municípios e do DF (por este não possuir municípios). • Dado, o imenso número de municípios existentes no Brasil, para garantir o mínimo de uniformização e coibir a cobrança de alíquotas excessivas, as alíquotas máximas são fixadas em lei complementar e não incide sobre exportação de serviços para o exterior. • Os serviços sujeitos ao ISSQN são os previstos na lista da Lei Complementar nº 56/87 e 100/99. • O fato gerador é a prestação de serviços contidos na lista desta lei. • Contribuinte é o prestador de serviços. • Responsável é o tomador de serviços que é obrigado a reter o imposto na fonte, se o prestador não apresentar: nota fiscal ou fatura; ou se desobrigado, não apresentar recibo onde conste pelo menos o seu número de inscrição no cadastro de contribuintes mobiliário da Prefeitura, seu endereço, atividade sujeita ao tributo e o valor do serviço; e, cópia da ficha de inscrição. 8.1 Exemplo de Contabilização Uma pessoa jurídica formada de advogados e contadores para prestação de serviços de assessoria jurídica e contábil, o ISSQN incidirá sobre o valor do serviço, à alíquota de 5%. Supondo-se que a empresa presta serviços no valor de R$ 100.000,00 sobre o qual incidirá o ISSQN à alíquota de 5%. Contas a Receber 100.000,00 Receita de Venda de Serviços 100.000,00 133 ISSQN 5.000,00 ISSQN a Recolher 5.000,00 Nas receitas de serviços, temos a conta devedora do ISSQN. Todavia, se houver ISSQN incidente sobre receitas não operacionais ou outras que não as receitas brutas de venda, deverá ser deduzido especificamente dessas receitas. 134 9 PROCESSO ADMINISTRATIVO FISCAL FEDERAL A existência de um sistema administrativo de contencioso fiscal traz várias vantagens tanto para o contribuinte quanto para a própria Administração Pública. Para o contribuinte, podem ser elencadas as seguintes: (a) a simples opção pela via administrativa implica na suspensão da exigibilidade do crédito tributário (artigo 151, III, do Código Tributário Nacional). É de se lembrar que a simples interposição de uma ação judicial não tem o mesmo efeito; para que o contribuinte, nesta esfera, obtenha a suspensão da exigibilidade do crédito contestado, é necessário que lhe seja concedida uma medida liminar ou uma tutela antecipada, ou efetue o depósito do montante integral (artigo 151, II, IV e V, do CTN); (b) na esfera administrativa não há o excessivo apego às formalidades processuais, típico do processo judicial. E uma das mais importantes exteriorizações deste desapego às formalidades é a desnecessidade de que, no contencioso administrativo, o contribuinte se faça representar por advogado; (c) a gratuidade do processo administrativo (não existem as custas processuais e nem o ônus da sucumbência previstos no processo judicial); (d) a esfera administrativa propicia ao contribuinte a apreciação de suas alegações por mais uma esfera estatal, ou seja, a própria Administração Pública, no âmbito da qual os órgãos julgadores são especializados em matéria tributária. É certo que os julgadores administrativos devem subordinação aos atos administrativos editados pela Administração Tributária, mas tal restrição não é de ordem tal a descaracterizar os benefícios da alternativa colocada ao contribuinte. Do ponto de vista da Administração Tributária, o contencioso administrativo fiscal tem importância na medida em que lhe permite rever os atos praticados por seus agentes, com isso exercendo, por mais uma via, o devido controle sobre a legalidade dos atos administrativos. A importância desta atuação importa não apenas à busca pela regularidade legal dos lançamentos, mas também à tentativa de evitar que exigências fiscais indevidas acabem onerando a Fazenda Pública por conta de sua preservação no tempo. Interessa à Administração que atos irregulares sejam invalidados rapidamente, dado que a invalidação tardia pode representar, em face da decadência, a perda do direito de refazer a exigência, além do que a manutenção de atos irregulares pode demandar ações judiciais, no âmbito das quais os ônus para a Fazenda se ampliam. 135 Dentro deste quadro, a existência de sistemas administrativos de solução de litígios tributários traz grandes benefícios tanto para a Administração Pública quanto para os contribuintes. Não se trata de negar a importância das vias judiciais - até porque elas são uma imposição constitucional na maior parte das ordens constitucionais ao redor do mundo e ocupam um importante espaço na aferição da legalidade dos atos administrativos -, mas é preciso reconhecer que a solução de litígios no âmbito administrativo serve tanto para o aperfeiçoamento da atividade e para a redução de custos da Administração Tributária, como para a facilitação da vida do contribuinte, que pode ver sua situação tributária resolvida sem a necessidade de dirigir-se ao âmbito judicial. 9.1 Contagem dos Prazos Os prazos serão contínuos, excluindo-se na sua contagem o dia de início e incluindo-se o do vencimento. Os prazos só se iniciam ou vencem no dia de expediente normal no órgão em que ocorra o processo ou deva ser praticado ato. A partir do dispositivo legal, acabam firmados alguns princípios para a contagem de prazos, quais sejam: (a) continuidade: uma vez iniciada a contagem, nela incluem-se os finais de semana e feriados, não apenas os dias úteis; 136 (b) exclusão do dia de início (dies a quo): o dia de início será o dia em que se considera intimado o sujeito passivo, e esse dia sempre será desconsiderado na contagem do prazo; (c) inclusão do dia de vencimento (dies ad quem): o último dia para praticar o ato processual é aquele em que recair o termo final do prazo; 137 9.2 Instauração da Fase Litigiosa Com a impugnação do lançamento por parte do contribuinte, instaura-se a fase litigiosa do procedimento, momento a partir do qual instala-se a competência das Delegacias da Receita Federal de Julgamento (DRJ) para falar no processo. A partir deste momento, se a DRF (ou a IRF ou a ALF) constatar a existência de circunstâncias que justificam a revisão do lançamento, o que poderá fazer é comunicar tais circunstâncias à DRJ (por meio de uma representação) e este órgão julgador as considerará em sua decisão, de acordo com seu convencimento. 9.3 Julgamento de Primeira Instância (Delegacias RFB de Julgamento - DRJ) O julgamento do processo de exigência de tributos ou contribuições administrados pela Secretaria da Receita Federal compete: I - em primeira instância, às Delegacias da Receita Federal de Julgamento, órgãos de deliberação interna e natureza colegiada da Secretaria da Receita Federal (a) Impugnação do lançamento (artigos 14 a 17 do Decreto n.o 70.235/1972): cientificado do lançamento, o sujeito passivo pode pagar o crédito tributário lançado ou contestar o ato administrativo, no prazo de 30 dias, por meio de impugnação. Caso não conteste o lançamento e não efetue o pagamento, será lavrado Termo de Revelia e o processo permanecerá mais 30 dias na unidade de origem, para fins de cobrança amigável (artigo 21). Não pago neste novo prazo, o processo segue para a fase de inscrição do crédito em dívida ativa e para a cobrança executiva. (b) Julgamento por parte das Delegacias da Receita Federal de Julgamento (artigos 18 a 20, inciso I do artigo 25 e artigos 27 a 36 do Decreto n.o 70.235/1972; Portaria MF n.º 58/2006): impugnado o lançamento no prazo legal de 30 dias, o processo é enviado para julgamento no âmbito das Delegacias de Julgamento. 9.4 Julgamento de Segunda Instância (CARF) O julgamento do processo de exigência de tributos ou contribuições administrados pela Secretaria da Receita Federal compete: 138 II – em segunda instância, ao Conselho Administrativo de Recursos Fiscais, órgão colegiado, paritário, integrante da estrutura do Ministério da Fazenda, com atribuição de julgar recursos de ofício e voluntários de decisão de primeira instância, bem como recursos de natureza especial. Visão geral do processo de determinação e exigência de créditos tributários federais – Decreto n.º 70.235/1972. 139 9.5 Processo de Consulta O processo de consulta está originalmente disciplinado nos artigos 46 a 53 do Decreto n.º 70.235/1972, mas foi bastante alterado pelos artigos 48 a 50 da Lei n.º 9.430/1996. Atualmente, a Instrução Normativa RFB n.º 740, de 02/05/2007, disciplina os procedimentos destinados à formalização da consulta. 140 É por meio da consulta que o sujeito passivo, ou entidade legitimada a representá-lo, demanda manifestação formal da Administração Tributária acerca da aplicação da legislação tributária em relação a fato determinado. É instrumento destinado à elucidação do entendimento do órgão fazendário quanto ao tratamento tributário a ser dado a uma situação concreta, devidamente especificada, relativa ao consulente. Assim, havendo dúvidas quanto aos critérios de aplicação da legislação tributária, mostra-se a consulta como meio eficiente de o sujeito passivo prevenir-se quanto a interpretações divergentes adotadas pela Administração Tributária. É importante ter em conta que, apesar do nome, a consulta não se destina à manifestação da Administração Tributária acerca de questões que não tenham a ver com situações concretas relativas ao tratamento tributário a ser dado ao sujeito passivo e/ou suas operações. Ou seja, a Administração Tributária não funciona como um órgão meramente consultivo. Os efeitos legalmente atribuídos à consulta definem seu caráter preventivo. Com efeito, a consulta eficaz: (a) impede a instauração de procedimento fiscal contra o sujeito passivo, em relação à matéria específica objeto da consulta (artigo 48 do Decreto n.º 70.235/1972); (b) suspende o prazo para pagamento do tributo, exceto tributo retido na fonte ou auto-lançado; a obrigação de apresentação de declarações e de cumprimento de outras obrigações acessórias não sofre qualquer efeito em relação à apresentação da consulta (§ 5.º do artigo 14 da Instrução Normativa RFB n.o 740/2007); e (c) formulada antes do prazo legal para recolhimento de tributo, impede a aplicação de multa de mora e de juros de mora, relativamente à matéria consultada, a partir da data de sua protocolização até o trigésimo dia seguinte ao da ciência, pelo consulente, da Solução de Consulta (caput do artigo 14 da Instrução Normativa RFB n.º 740/2007 e § 2.º do artigo 161 do Código Tributário Nacional). A consulta eficaz é aquela formalizada com estrita subordinação aos requisitos legalmente postos no artigo 3.o da Instrução Normativa RFB n.º 740/2007. Do ponto de vista formal, a consulta eficaz tem solução por meio de um ato administrativo denominado de “Solução de Consulta”; já a consulta ineficaz é declarada como tal por meio de um “Despacho Decisório”. A consulta ineficaz não produz quaisquer dos efeitos associados à consulta eficaz (não abertura de ação fiscal, suspensão do prazo de 141 pagamento do tributo etc.); em outras palavras, a consulta ineficaz não produz quaisquer efeitos mesmo em relação ao período anterior à declaração formal da ineficácia por meio de Despacho Decisório. 142 10 PROCESSO ADMINISTRATIVO FISCAL ESTADUAL O contribuinte do imposto deve cumprir suas obrigações tributárias de acordo com o disposto na legislação, sob pena de aplicação de penalidades pelas infrações materiais ou formais. Ao Estado é delegada a competência para instituir o ICMS e fiscalizar a correta aplicação da legislação nos procedimentos adotados pelos contribuintes relativos a emissão de documentos fiscais, escrituração dos livros fiscais a que estiverem obrigados, apresentação de informações etc. A Constituição Federal assegura a todos o direito de pleitear a tutela jurisdicional, com os meios e os recursos a ela inerentes, segundo o princípio de que a lei não excluirá da apreciação do Poder Judiciário lesão ou ameaça a direito, bem como o direito ao contraditório e à ampla defesa,. Nesse texto, trataremos dos aspectos gerais relacionados ao procedimento administrativo-tributário, de acordo com as disposições contidas na Lei nº 6.537/1973. 10.1 Conceito O procedimento administrativo é o meio legal através do qual o agente fiscal averigua a correta aplicação da legislação pelos contribuintes, podendo exigir o crédito tributário por meio do Auto de Lançamento. 10.2 Infração Constitui infração toda ação ou omissão que importe em inobservância, por parte do sujeito passivo, de obrigação principal ou acessória, positiva ou negativa, estabelecida pela legislação tributária. Infração material é aquela que lesa os cofres públicos e infração formal é aquela cuja prática independa do resultado. A responsabilidade do contribuinte é excluída quando este apresenta, espontaneamente, a denúncia do fato por escrito ao Fisco e, quando for o caso, os comprovantes de pagamento do imposto e dos acréscimos legais incidentes ou do depósito da importância arbitrada pela autoridade 143 administrativa quando o montante do tributo depender de apuração realizada posteriormente. A co-autoria da infração é punível com penalidade igual à aplicável à autoria e estabelece a responsabilidade solidária aos infratores quanto aos tributos. (Lei nº 6.537/1973, arts. 2º e 3º) 10.2.1 Exclusão da espontaneidade O contribuinte fica impedido de apresentar a denúncia espontânea, relativa a ato praticado de forma contrária à legislação, caso o procedimento administrativo tributário já tenha sido iniciado.(Lei nº 6.537/1973, art. 16, § 1º) 10.3 Órgão Competente O procedimento administrativo se inicia quando o contribuinte é cientificado da infração cometida, na forma prevista no art. 16 da Lei nº 6.537/1973, através: a) do primeiro ato de ofício, escrito, praticado por servidor a quem compete a fiscalização do tributo; b) da constatação, pela mesma autoridade referida na letra "a", da falta de pagamento de tributo denunciada espontaneamente pelo sujeito passivo, na forma do disposto no art. 18 da Lei nº 6.537/1973. Caso sejam verificadas incorreções nos procedimentos adotados pelo contribuinte, o agente fiscal exigirá o crédito tributário por meio do Auto de Lançamento, exceto quanto: a) ao pagamento antecipado sujeito à homologação; b) ao montante do imposto declarado em guia informativa, não anual, cujo vencimento do prazo para entrega, na forma estabelecida na legislação estadual, ocorra a partir de abril de 1996; c) ao montante do tributo devido e declarado em guia informativa, nas demais hipóteses previstas em instruções baixadas pelo DRP. 144 10.3.1 Contagem de Prazo Os prazos fixados nesta lei (Art. 22, Lei nº 6.537/73) são contínuos, excluindo-se, na sua contagem, o dia do início e incluindo-se o do vencimento. Os prazos só se iniciam ou vencem em dia de expediente normal na repartição em que corra o processo ou deva ser praticado o ato. Atenção: Na esfera contenciosa, o julgamento de primeira instância é de competência: a) do superintendente da Administração Tributária ou de fiscais de tributos estaduais, por ele designados; b) do corregedor-geral da justiça quanto à imposição de penalidade a infrator que seja membro ou servidor do Poder Judiciário. O julgamento em segunda instância é de competência do Tribunal Administrativo de Recursos Fiscais (Lei nº 6.537/1973, arts. 16, I e II, 36 e 49). 10.3.2 Intervenção do sujeito passivo A intervenção do sujeito passivo no procedimento administrativo-tributário pode ser feita pessoalmente ou por meio de procurador, que deverá ser advogado inscrito na Ordem dos Advogados do Brasil (OAB) (Lei nºi 6.537/1973, art. 19). 10.3.3 Prazo para impugnação e contestação do Auto de Lançamento A impugnação e a contestação devem ser formalizadas por escrito no prazo de 30 dias, contados da notificação ou intimação à repartição citada no item 4 deste texto. Os contribuintes devem observar rigorosamente os prazos estabelecidos na legislação, os quais são contínuos, excluindo-se, na contagem deles, o dia de início e incluindo-se o de vencimento. 145 Vale dizer, ainda, que os prazos só se iniciam ou vencem em dia de expediente na repartição em que corra o processo ou em que deva ser praticado o ato.(Lei nº 6.537/1973, arts. 22 e 28, caput) 10.4 Defesa A fase litigiosa do procedimento inicia-se na repartição que jurisdiciona o domicílio fiscal do sujeito passivo ou em outra entidade pública ou privada credenciada pelo Secretário da Fazenda: a) pela impugnação a lançamento de tributo ou penalidade; b) pela contestação à recusa de recebimento de denúncia espontânea de infração (Lei nº 6.537/1973, art. 24). 10.4.1 Domicílio fiscal do sujeito passivo Considera-se domicílio fiscal do sujeito passivo da obrigação tributária quanto às pessoas: a) naturais, a sua residência habitual no Estado ou, sendo esta incerta ou localizada em outra Unidade da Federação, o local habitual de suas atividades ou, ainda, o que constar da peça inicial de procedimento; b) jurídicas e firmas individuais, o local de cada estabelecimento, no Estado, relacionado com os atos ou fatos que deram origem à obriga¬ção ou, na falta desse estabelecimento, o local da ocorrência de tais atos ou fatos; c) jurídicas de direito público, qualquer de suas repartições no território deste Estado.(Lei nº 6.537/1973, art. 24, parágrafo único) 10.4.2 Prazo para Interposição de Recurso O prazo para apresentação da peça recursal da decisão proferida em primeira instância é de 15 dias, contados da data da intimação da decisão prolatada em primeira instância. O recurso interposto fora do prazo legal será recebido, porém não terá efeito suspensivo, e encaminhado ao Tribunal Administrativo de Recursos 146 Fazendários (Tarf), a quem caberá, através do relator a quem for atribuído, julgar a tempestividade. Se nesse prazo não for interposto o recurso, a repartição fará constar dos autos declaração nesse sentido e o processo seguirá os trâmites regulares.(Lei nº 6.537/1973, arts. 45, 46 e 47) 10.4.2.1Julgamento em segunda instância Os processos recebidos e protocolizados na Secretaria do Tarf serão distribuídos ao defensor da Fazenda no prazo de 5 dias. O defensor terá 15 dias para estudar o processo e devolvê-lo, neste prazo, à Secretaria, com parecer ou pedido de diligência dirigido, conforme o caso, ao presidente do Tarf ou ao presidente da Câmara respectiva. Cumprida a referida diligência, será concedida nova vista ao defensor da Fazenda pelo prazo de 5 dias. Uma vez instruído o processo com o parecer do defensor da Fazenda, o presidente da Câmara ou, quando for o caso, o presidente do Tribunal Pleno procederá à sua distribuição por ordem de chegada a um relator, na primeira sessão que ocorrer, que dele terá vista no prazo de 10 dias. Devolvido pelo relator, o processo será distribuído a um revisor, que dele terá vista pelo prazo de 3 dias. Essa revisão será efetuada, obrigatoriamente: a) por um juiz representante da Fazenda, se o juiz relator for representante dos contribuintes; b) por um juiz representante dos contribuintes, se o juiz relator for um representante da Fazenda. Após esse prazo, o processo será encaminhado à Secretaria do Tarf para sua inclusão na pauta de julgamento. Na hipótese de processos que tramitem pelo rito sumário, a inclusão na pauta será feita no mês seguinte àquele em que ocorrer o término desse prazo. O acórdão será lavrado pelo juiz relator no prazo de 10 dias, contados da data do julgamento. (Lei nº 6.537/1973, arts. 51, 52, 53, 54 e 56) 147 10.4.2.2Recurso extraordinário Poderá ser interposto recurso extraordinário das decisões proferidas pelas Câmaras com o voto de desempate de seu presidente, quando o sujeito passivo ou o defensor da Fazenda entendê-las contrárias à legislação ou à evidência dos autos. Cabe também esse recurso, independentemente de ocorrência ou não de voto de desempate, nos casos em que a decisão recorrida der à legislação interpretação divergente da que lhe tenha dado outra Câmara ou o próprio Plenário do Tarf, apontadas pelo recorrente, nos termos do disposto no Regimento Interno do Tarf, as decisões configuradoras da alegada divergência. O prazo para interposição do recurso extraordinário ao Plenário do Tarf é de 10 dias, contados da intimação da decisão recorrida. (Lei 6.537/73, art. 63) 10.4.3 Efeitos das decisões O contribuinte deverá cumprir a decisão contrária no prazo de 15 dias, contados da data em que se tornou definitiva. A decisão favorável ao contribuinte o exonerará de ofício dos gravames relativos à exigência contida no Auto de Lançamento. (Lei 6.537/73, art. 66) 10.4.4 Nulidade Os atos, despachos e decisões emanados de autoridade que não seja competente para praticá-los ou proferi-los serão considerados nulos. Essa nulidade só prejudicará os atos posteriores que dele diretamente dependam ou sejam conseqüência. A declaração da nulidade conterá a indicação dos atos alcançados e determinará as providências necessárias ao prosseguimento ou à solução do processo. Não serão considerados nulos os atos, despachos e decisões administrativas que contiverem incorreções e omissões, as quais só serão sanadas, salvo se o sujeito passivo lhes houver dado causa, quando prejudicarem o seu direito de defesa.(Lei 6.537/73, art. 23)