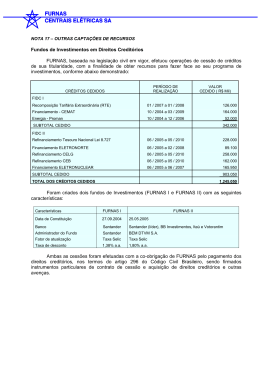

Boletim Jurisprudência ANO II – Nº 8 Mercado de Capitais Seguindo nossa proposta de apresentar aos leitores decisões recentes agrupadas por tema, esta edição do Boletim Jurisprudência traz três casos relacionados a Fundos de Investimento em Direitos Creditórios (FIDCs). Por meio deles apresentamos decisões que constituem relevante conteúdo sobre o entendimento da Comissão de Valores Mobiliários acerca deste produto. Débitos de contribuintes renegociados são aceitos como recebíveis Em reunião do dia 25 de outubro de 2005, o colegiado da Comissão de Valores Mobiliários (CVM), tendo em vista a flexível regulamentação de Fundos de Investimento em Direitos Creditórios (FIDC), abriu espaço para uma inovação. O caso analisado constituía em pedido da Prefeitura Municipal de Belo Horizonte para a criação de um FIDC lastreado em créditos relativos a acordos de parcelamento de débitos em atraso sobre Serviços de Qualquer Natureza (ISS) e Imposto sobre a Propriedade Territorial Urbana (IPTU). Tais créditos seriam cedidos onerosamente pela Prefeitura ao Fundo, de acordo com a autorização dada pela Lei Municipal 9.732. Os pagamentos pelos contribuintes configurariam o fluxo de recebíveis. A dificuldade da estrutura proposta, segundo a manifestação da Procuradora da área jurídica da CVM encarregada do caso, estava na transferência dos créditos, uma vez que, na hipótese de não-pagamento por parte dos contribuintes, o Fundo não teria legitimidade para proceder à cobrança judicial de créditos tributários, conforme o art. 7º, §2º do CTN. Contudo, a Procuradoria se manifestou, com base na Lei que aprova a cessão dos créditos da Prefeitura, em favor da operação, com o argumento de que, se houvesse cancelamento de parte dos créditos, a Prefeitura poderia substituí-los por outros. A área técnica da CVM, por sua vez, entendeu que o objeto da cessão no caso era do dinheiro proveniente do pagamento dos créditos e não os créditos em si como determina a Instrução. Desta forma, o pagamento dos acordos de parcelamento de ISS e IPTU não se enquadrariam na definição de direito creditório presente na Instrução 356. O Presidente Marcelo Fernandez Trindade, relator do caso, considerou que a definição de direito creditório procura assegurar homogeneidade dos recebíveis através de estruturas padronizadas, o que favorece a análise de ris- co dos créditos por parte dos investidores. Entretanto, a regulamentação é flexível e permite inovações, de modo que existam diversos outros tipos de recebíveis passíveis de securitização além dos existentes na Instrução. Além disso, ressaltou que, mesmo que o FIDC não venha a ter, efetivamente, direito de cobrar o crédito diretamente do contribuinte, o Fundo, na verdade, será credor de obrigação de fazê-lo contra o município – obrigação esta de substituir os créditos não pagos por outros. Essa obrigação, se não cumprida, poderá converter o caso em perdas e danos, cobráveis em ação judicial e a serem recebidas por precatório, obedecidos os parâmetros constitucionais. (Processo CVM RJ 2005/739). Custodiante é autorizado a avaliar recebíveis por amostragem A responsabilidade do custodiante de um FIDC sobre a análise do lastro dos direitos creditórios envolvidos foi ponderada em decisão do Colegiado da CVM do dia 4 de outubro de 2005. Em processo relatado pelo Presidente Marcelo Trindade, foi decidido que essa análise pode ser feita por amostragem quando o FIDC contemplar créditos originados de grande número de devedores. O processo foi originado de uma consulta da Associação Nacional dos Bancos de Investimento (Anbid) sobre a obrigação prevista na Instrução 356 de os custodiantes dos FIDCs verificarem o lastro dos direitos creditórios cedidos ao fundo (artigo 38, inciso I, da Instrução CVM nº 356/01). A consulta questionou a extensão da responsabilidade do custodiante em tal verificação, levando em conta o fato de que, em muitos casos, os FIDCs são compostos por créditos contra centenas de pessoas e, por isso, a verificação do lastro de cada crédito imporia custos muito elevados. O relator manifestou entendimento de que, conforme o art. 295 do Código Civil, o cedente, em regra, responde perante o fundo pela existência dos créditos cedidos. Mas não responde, também como regra, pela inadimplência dos devedores, com exceção dos casos em que o não-pagamento se deva à configuração da não-existência do crédito. Embora a responsabilidade pela existência dos créditos seja do cedente, a Instrução é clara ao exigir do custodiante a verificação desses recebíveis. Uma imposição que, segundo o relator, é benéfica para o custodiante, devido a, pelo menos, duas razões. A primeira é a de que o fato de o cedente eventualmente responder pelos títulos inexistentes não deve ser considerado quando da cessão, pois o interesse do fundo está concentrado nos recebíveis. Sendo assim, exigese que o custodiante verifique o lastro dos direitos creditórios porque é este lastro que fará com que o crédito seja exigível dos devedores finais. A segunda é o desestímulo à fraude por parte do cedente, que poderia transferir de má-fé ao fundo créditos não lastreados em efetivos negócios. Contudo, não seria razoável se exigir do custodiante que, em virtude da obrigação imposta, verificasse o lastro da totalidade dos recebíveis do fundo, diante da expressiva diversificação de devedores. Por isso, o relator entendeu que esse dever pode ser cumprido em avaliação por amostragem, desde que os procedimentos sejam detalhadamente descritos no regulamento ou no prospecto do FIDC, inclusive com informações quanto à verificação da existência do crédito no momento da cessão, o acompanhamento da existência do crédito cedido e ainda não pago e a comunicação da extinção e/ou substituição já crédito já cedido. (Processo CVM RJ 2004/6913). Cessão de royalties detidos pelo Estado do RJ é aprovada A Mellon Serviços Financeiros DTVM S.A. protocolou pedido de registro de funcionamento de um FIDC que pretendia aplicar seus recursos preponderantemente em direitos creditórios não-performados derivados dos royalties e participação especial sobre a exploração e produção de petróleo e gás natural devidos ao Estado do Rio de Janeiro. Os direitos creditórios que lastreavam a operação eram oriundos do recebimento, por parte do Rioprevidência – autarquia vinculada à Secretaria de Administração e reestruturação do Estado –, dos créditos a que o Estado do Rio de Janeiro tem direito devido à expressa disposição constitucional. A área técnica da CVM considerou que algumas questões não foram adequadamente esclarecidas no pedido de registro. A primeira diz respeito ao procedimento licitatório realizado pela Rioprevidência na contratação de instituição financeira para estruturação do fundo, que segundo a área técnica, foi viciada. A contratação foi feita na modalidade Tomada de Preços, quando deveria ter ocorrido na modalidade Concorrência, pois o valor do serviço prestado ultrapassaria o limite legal da modalidade Tomada de Preços, de R$650.000,00. Outro questionamento referiu-se à alienação dos direitos creditórios de royalties a terceiros, uma vez que não parecia haver autorização legal para a operação pretendida na Lei Estadual 3.695. Em resposta aos questionamentos da área técnica, a administradora enviou pareceres jurídicos alegando que a cessão de direitos relativos aos royalties e participações especiais encontrava-se legitimada pela Constituição do Estado do Rio de Janeiro. Quanto à licitação, reconheceu imperfeições, mas argumentou que, baseando-se em alguns princípios gerais de Direito Público, seria superável o princípio da legalidade estrita diante das peculiaridades presentes na operação. Considerando que as questões levantadas pela área técnica eram controvertidas e após avaliar os pareceres da Procuradoria Geral do Estado e de escritórios de advocacia, o colegiado deliberou, em reunião do dia 25 de outubro de 2005, autorizar a concessão do registro do FIDC pela área técnica. Determinou, contudo, que fossem inseridos na seção “Fatores de Risco” do prospecto de distribuição comentários sobre o risco legal das questões abordadas pela área técnica, de maneira que o investidor possa, ele próprio, analisar os riscos em que está incorrendo ao investir nas quotas do fundo. (Processo CVM RJ/2005/6167). O Boletim Jurisprudência Mercado de Capitais é um informativo bimestral produzido pelo escritório Motta, Fernandes Rocha Advogados e veiculado pela Capital Aberto. Comentários sobre o Boletim podem ser enviados para o e-mail [email protected].

Baixar