Guia IR 2015 Manual Técnico da Marca DimaiDesign março 2010 Manual Técnico da Marca Guia IR 2015 DimaiDesign março 2010 Índice Apresentação Guia IR 2015 Orientações gerais................................................................................................................................ 03 • Importante........................................................................................................................................................................ 03 • Identificação da fonte pagadora.......................................................................................................................... 04 • Dedução da contribuição à previdência de empregado doméstico........................................... 04 • Dependentes.................................................................................................................................................................... 04 Entrega...................................................................................................................................................... 04 • Obrigatoriedade de entrega da declaração.................................................................................................. 04 • Formas de entrega........................................................................................................................................................ 05 • Multa pelo atraso na entrega................................................................................................................................. 05 Imposto a pagar ou restituir.............................................................................................................. 05 Antecipe sua restituição de IR.......................................................................................................... 06 Declaração de bens e direitos.............................................................................................................................. 06 Investimentos................................................................................................................................................................... 07 > Poupança............................................................................................................................................... 07 > Fundos de Investimento............................................................................................................... 08 > Fundos Imobiliários.......................................................................................................................... 09 > Previdência............................................................................................................................................. 11 > Renda Fixa............................................................................................................................................. 16 > Ações........................................................................................................................................................ 17 • Consórcio Itaú................................................................................................................................................................. 20 • Empréstimos pessoais e financiamentos de veículos............................................................................ 20 • Itaú Crédito Imobiliário............................................................................................................................................. 22 • Vídeos tutoriais para declaração de investimentos.................................................................................. 23 2 Manual Técnico da Marca Guia IR 2015 DimaiDesign março 2010 Imposto de Renda 2015 O Guia IR Itaú 2015 tem por objetivo auxiliar você no preenchimento da sua Declaração de Imposto de Renda, juntamente com as informações do Informe de Rendimentos Financeiros. O prazo para a entrega da declaração é de 02/03/2015 a 30/04/2015. Orientações gerais Importante Prazo para a guarda de documentos: os documentos referentes à sua Declaração de IR 2015 devem ser guardados pelo prazo de cinco anos, ou seja, até 31/12/2020. Consulte sempre o Manual de Preenchimento da Receita Federal. No caso de encontrar alguma diferença em relação às informações constantes neste guia, sempre deverá ser considerada a regra da Receita Federal. A Lei nº 12.469/11 corrigiu os valores da Tabela Progressiva Mensal aplicável a partir do ano-calendário de 2012, bem como os valores das deduções. Assim, a Tabela Progressiva Anual do IRPF 2015, ano-calendário de 2014, passou a ser: Alíquota (%) Parcela a Deduzir do Imposto (R$) - - De 21.453,25 até 32.151,48 7,5 1.608,99 De 32.151,49 até 42.869,16 15,0 4.020,35 De 42.869,17 até 53.565,72 22,5 7.235,54 Acima de 53.565,72 27,5 9.913,83 Base de Cálculo (R$) Até 21.453,24 Fonte: site da Receita Federal do Brasil (www.receita.fazenda.gov.br). ●● O desconto simplificado (20%) passou para R$ 15.880,89. ●● O desconto por dependente passou para R$ 2.156,52. ●● O valor da despesa com instrução passou a ser de até R$ 3.375,83. 3 Manual Técnico da Marca Guia IR 2015 DimaiDesign março 2010 Identificação da fonte pagadora Cada fonte pagadora deverá ser relacionada separadamente, tanto na modalidade de declaração completa quanto na simplificada. Dedução da contribuição à previdência de empregado doméstico Desde que obedecidos os demais requisitos legais, pode ser feita a dedução da contribuição patronal à Previdência Social paga pelo empregador, referente ao empregado doméstico, obedecendo ao limite de um empregado doméstico por declaração, calculado sobre um salário mínimo mensal, 13º salário e remuneração adicional de férias, cujo valor é dedutível diretamente do imposto devido e não poderá ultrapassar o valor divulgado pela RFB de R$ 1.152,88. Para isso, você deverá informar o nome, o número de inscrição do empregado e o valor recolhido. Essa dedução está disponível apenas para declaração completa. Dependentes Você deverá informar obrigatoriamente, na declaração, o número do CPF de seus dependentes maiores de 18 anos. A Declaração de Isento não é mais obrigatória para nenhum dependente. Entrega Obrigatoriedade de entrega da declaração É obrigatória a entrega da declaração pelo contribuinte que tenha: ●● ●● ●● ●● ●● ●● ●● Recebido rendimentos tributáveis sujeitos ao ajuste na declaração cuja soma foi superior a R$ 26.816,55. Recebido rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte, cuja soma foi superior a R$ 40.000,00. Obtido, em qualquer mês, ganho de capital na alienação de bens de direito, sujeito a incidência de imposto, ou realizado operações em bolsas de valores de mercadorias, de futuros e assemelhados. Relativamente à atividade rural: obtido receita bruta superior a R$ 134.082,75 ou que pretenda compensar, no ano-calendário de 2014 ou posteriores, prejuízos de anos-calendários anteriores ou do próprio ano-calendário de 2014. Tido posse ou propriedade em 31/12/2014 de bens ou direitos superiores a R$ 300 mil. Passado à condição de residente no Brasil em qualquer mês e nessa condição se encontrava em 31 de dezembro. Vendido imóvel residencial em que houve opção pela isenção de IR sobre o ganho de capital, cujo produto foi utilizado para a aquisição de outro imóvel residencial no prazo de 180 dias (conforme art. 39 da Lei nº 11.196/05). 4 Manual Técnico da Marca Guia IR 2015 DimaiDesign março 2010 Formas de entrega A Declaração de Ajuste Anual deve ser apresentada no período de 02/03/2015 a 30/04/2015: ●● ●● Pela internet, no site www.receita.fazenda.gov.br, onde você acessa o Programa Gerador da Declaração (Receitanet 2015) - entrega a partir de 02/03/2015 até as 23h59min59s do dia 30/04/2015. Deverá transmitir a declaração com a utilização de certificado digital o contribuinte que se enquadrou, no ano-calendário de 2014, em pelo menos uma das seguintes situações: I - recebeu rendimentos: a) tributáveis sujeitos ao ajuste anual, cuja soma foi superior a R$ 10.000.000,00 (dez milhões de reais). b) isentos e não tributáveis, cuja soma foi superior a R$ 10.000.000,00 (dez milhões de reais). c) tributados exclusivamente na fonte, cuja soma foi superior a R$ 10.000.000,00 (dez milhões de reais). II - realizou pagamentos de rendimentos a pessoas jurídicas, quando constituam dedução na declaração, ou a pessoas físicas, quando constituam, ou não, dedução na declaração, cuja soma foi superior a R$ 10.000.000,00 (dez milhões de reais), em cada caso ou no total. Multa pelo atraso na entrega ●● ●● ●● A entrega da Declaração de Ajuste Anual após o prazo, quando obrigatória, é sujeita a multa de 1% ao mês-calendário ou fração de atraso, calculada sobre o total do imposto devido nela apurado, ainda que integralmente pago. Tal multa tem como valor mínimo R$ 165,74 e como valor máximo 20% do IR devido. O valor mínimo da multa aplica-se inclusive a todos os declarantes com ou sem imposto a pagar, podendo ser deduzido do valor a ser restituído. Imposto a pagar ou a restituir ●● ●● ●● ●● Os valores de imposto a pagar ou a restituir serão corrigidos por juros mensais (taxa Selic), calculados a partir de 30/04/2015 até o mês anterior ao do pagamento, acrescidos de 1% no mês do pagamento. Estima-se que o primeiro lote de restituição seja disponibilizado em meados de junho. No entanto, o cronograma de restituição deve ser publicado pela Receita Federal. Caso haja imposto a pagar, a primeira cota ou cota única deverá ser paga até 30/04/2015. O parcelamento do imposto poderá ser feito em até oito cotas mensais, com vencimento no último dia útil de cada mês, observando o seguinte: ■■ Nenhuma cota deve ser inferior a R$ 50,00. ■■ O imposto de valor inferior a R$ 100,00 deve ser pago em uma única cota. 5 Manual Técnico da Marca Guia IR 2015 DimaiDesign março 2010 Indique sua conta do Itaú para crédito de sua restituição de Imposto de Renda. Itaú Unibanco 341 Agência xxxx Contacorrente xxxxx-x Caso tenha imposto a pagar, o Itaú lhe oferece a comodidade de cadastramento do débito automático das cotas. Para isso, informe no programa gerador do IR o número do banco (341), agência e conta-corrente. A formalização do débito automático será apresentada no recibo da entrega da declaração. Importante: A primeira cota de IR a pagar poderá ser agendada se a declaração for entregue até 31/03/2015. Após essa data, deverá ser paga por meio de Darf até 30/04/2015. Antecipe sua restituição de IR O Itaú disponibiliza o Credipré IR1 para seus clientes. Com ele, você tem crédito e taxas exclusivas para antecipar o valor da restituição de seu Imposto de Renda. Para usufruir essa conveniência, indique a sua conta2 do Itaú para crédito de sua restituição deste ano. Confira as vantagens: • O valor antecipado é depositado diretamente na conta-corrente indicada. • O crédito poderá ser utilizado como você quiser, sem necessidade de comprovar o seu destino. • Para sua comodidade, na data de recebimento da restituição3, o débito acontecerá automaticamente em sua conta-corrente, em uma única parcela. 1. Sujeito a análise de crédito e disponível apenas para clientes pessoa física, correntistas do Itaú. 2. No ato da contratação, deverá ser apresentado o recibo de entrega, contendo banco, agência e conta-corrente para crédito. 3. Se a restituição não ocorrer em um dos lotes programados, será estabelecida uma data-limite. Declaração de bens e direitos Devem ser relacionados os bens e direitos que, no Brasil ou no exterior, constituíam em 31/12/2014, seu patrimônio e o de seus dependentes. Somente é obrigatória a declaração de contas-correntes, poupança e de aplicações financeiras com saldos superiores a R$ 140,00 em 31/12/2014. 6 Manual Técnico da Marca Guia IR 2015 DimaiDesign março 2010 Importante: Além dos saldos em conta-corrente e em aplicações financeiras, já mencionadas no Informe de Rendimentos, devem ser declarados: • Os bens imóveis, os veículos automotores, as embarcações e as aeronaves, independentemente do valor de aquisição. Para mais orientações relativas a imóveis, consulte o Manual de Preenchimento. • Os demais bens móveis, tais como antiguidades, obras de arte, objetos de uso pessoal e utensílios cujo valor de aquisição unitário seja igual ou superior a R$ 15 mil. • Os investimentos em participações societárias, em ações negociadas, ou não, em bolsa de valores e em ouro, ativo financeiro, cujo valor de aquisição unitário seja igual ou superior a R$ 1 mil. Obs.: As aplicações em PGBL e Fapi não devem ser registradas na declaração de bens e direitos, mas apenas em “Pagamentos e Doações Efetuados” com os códigos 36 e 38, respectivamente. Veja a seguir orientações para você declarar seus investimentos (poupança, fundos de investimento, fundos imobiliários, previdência, renda fixa e ações), consórcio, empréstimos pessoais, financiamentos de veículos e crédito imobiliário. Investimentos Poupança Como declarar Os rendimentos das “Contas de Poupança” devem ser lançados na ficha “Rendimentos Isentos e não Tributáveis” e os saldos devem ser lançados na ficha “Bens e Direitos” de sua declaração com os códigos correspondentes. Informe de Rendimentos Financeiros Ano-Calendário de 2014 Imposto de Renda - Pessoa Física Ministério da Fazenda – Secretaria da Receita Federal 1 - PESSOA FÍSICA BENEFICIÁRIA DOS RENDIMENTOS NOME: ANTONIO COUTINHO CPF: 000.000.000-00 CONTA-CORRENTE: 1234-56789-1 4- RENDIMENTOS ISENTOS E NÃO TRIBUTÁVEIS - Valores em Reais ESPECIFICAÇÃO CONTAS DE POUPANÇA(01)(**) TOTAL SALDOS EM 31/12/2013 SALDOS EM 31/12/2014 RENDIMENTO 3.924,97 8.605,25 324,12 324,12 Importante: O item “Contas de Poupança” inclui os saldos de poupança, poupança automática (Poup Aut) e poupança salário (Poup Sal). Para mais detalhes sobre como declarar esse investimento, consulte o vídeo tutorial de Poupança. 7 Manual Técnico da Marca Guia IR 2015 DimaiDesign março 2010 Fundos de Investimento Como declarar Os rendimentos líquidos dos fundos de investimento devem ser lançados na ficha “Rendimentos sujeitos à tributação exclusiva/definitiva” e os saldos devem ser lançados na ficha “Bens e Direitos” de sua declaração com o código correspondente a cada modalidade de fundo. Informe de Rendimentos Financeiros Ano-Calendário de 2014 Imposto de Renda - Pessoa Física Ministério da Fazenda – Secretaria da Receita Federal 1 - PESSOA FÍSICA BENEFICIÁRIA DOS RENDIMENTOS NOME: ANTONIO COUTINHO CPF: 000.000.000-00 CONTA-CORRENTE: 1234-56789-1 9- RENDIMENTOS SUJEITOS A TRIBUTAÇÃO EXCLUSIVA - Valores em Reais ESPECIFICAÇÃO SALDOS EM COTAS SALDOS EM 31/12/2013 SALDOS EM 31/12/2014 RENDIMENTOS EM 31/12/2014 LÍQUIDOS FUNDOS DE INVESTIMENTO ITAU REFERENCIADO DI SUPER FICFI(02) 898,111130 9.661,43 25.362,01 75.197,03 13.994,95 700,57 APLICACOES DE RENDA FIXA CDB/RDB (01)(**) TOTAL 119,42 819,99 Importante: Detalhamento dos critérios utilizados na elaboração do seu Informe de Rendimentos referente a fundos de investimento: • Fundo de Renda Fixa com Liquidez Diária (sem carência): saldo das cotas existentes em 31/12/2014 multiplicado pelo valor da cota da última tributação (a maioria ocorreu em 28/11/2014). Havendo aplicação após a última incidência de Imposto de Renda, o valor da aplicação foi adicionado ao saldo. • Fundos de Ações cuja tributação ocorra somente no resgate das cotas ou na distribuição de lucros ou rendimentos: foi considerado o valor de aquisição das cotas. • Fundos de Renda Fixa com Data de Aniversário: a) Não havendo aplicação após o último aniversário em 2014, o saldo existente em 31/12/2014 é calculado multiplicando-se a quantidade de cotas pelo valor da cota do último aniversário. b) Havendo aplicação após o aniversário, o valor da aplicação é adicionado ao saldo mencionado no item anterior. • Fundos Mútuos de Privatização – FGTS – Petrobras e Vale do Rio Doce: para os fundos Petrobras FGTS e fundos Vale do Rio Doce FGTS (incluindo os fundos FGTS Carteira Livre), as informações dependem da ocorrência ou não de resgate em 2014. Veja a seguir: a) Não ocorrendo resgate: as informações não constam no “Informe de Rendimentos Financeiros”. b) Ocorrendo resgate, com pagamento diretamente ao cotista: b.1. No campo relativo a “Rendimentos Isentos”, foram informados os rendimentos oriundos da remuneração idêntica à do FGTS (TR + juros) e o valor principal sacado do FGTS. b.2. No campo relativo a “Rendimentos Sujeitos à Tributação Exclusiva”, foram informados os rendimentos provenientes do que exceder o valor isento (subitem de b.1., deduzindo-se o Imposto de Renda, se houver). c) Ocorrendo resgate com retorno da aplicação ao FGTS (Caixa Econômica Federal): não há informação a declarar. Para mais detalhes sobre como declarar esse investimento, consulte o vídeo tutorial de Fundos de Investimento. 8 Manual Técnico da Marca Guia IR 2015 DimaiDesign março 2010 Fundos Imobiliários LCI Premium, Kinea Renda e Rendimentos Como declarar Os “Rendimentos” dos fundos Kinea Renda e Rendimentos, que constam no Informe enviado por correio pelo administrador do fundo (Intrag DTVM), deverão ser declarados na ficha “Rendimentos isentos e não tributáveis”. Importante: No caso do fundo LCI Premium, como não houve distribuição de rendimentos em 2014, não haverá rendimentos a serem lançados na declaração de IR. Informe de Rendimentos Financeiros Ano-Calendário de 2014 Imposto de Renda - Pessoa Física Ministério da Fazenda – Secretaria da Receita Federal 2 - PESSOA FÍSICA BENEFICIÁRIA DOS RENDIMENTOS NOME: ANTONIO COUTINHO CPF: 000.000.000-00 IDENTIFICAÇÃO CLIENTE: 123456 4- RENDIMENTOS ISENTOS - Valores em Reais ESPECIFICAÇÃO SALDOS EM 31/12/2013 SALDOS EM 31/12/2014 RENDIMENTOS KINEA RENDA IMOBILIÁRIA - FII (1) 45.708,30 KINEA RENDIMENTOS FDO INVESTIMENTO IMOBILIÁRIO (1) 24.544,94 TOTAL 70.253,24 Além disso, o saldo financeiro deverá constar na seção “Bens e Direitos” de sua declaração de Imposto de Renda. Para obter o saldo financeiro, é necessário multiplicar a quantidade de cotas que você possuía em 31/12/2014 pelo preço pago por cota. Para fazer esse cálculo, é importante considerar o preço de todas as cotas compradas. Veja os casos a seguir: a) Se você comprou cotas apenas durante as ofertas públicas, ou seja, não efetuou compras adicionais em bolsa (mercado secundário): o saldo financeiro poderá ser calculado multiplicando-se a quantidade de cotas subscritas pelo valor pago pela cota. Ambas as informações podem ser encontradas no item 3 do “Boletim de Subscrição”. Para visualizar esse documento, basta acessar sua conta da Itaú Corretora na internet, opção “Carteira”, “Minhas ofertas públicas”, e então selecionar o documento referente ao fundo imobiliário que você irá declarar. KINEA RENDA IMOBILIÁRIA FUNDO DE INVESTIMENTOS IMOBILIÁRIOS - FII CNPJ/MF: 12.005.956/0001-55 BOLETIM DE SUBSCRIÇÃO 3 - CARACTERÍSTICAS DA SUBSCRIÇÃO Série: 1ªa série Quantidade de cotas subscritas: 10 Valor da Cota Atualizado R$ 1.632,88 9 Manual Técnico da Marca Guia IR 2015 DimaiDesign março 2010 b)Se você comprou cotas durante as ofertas públicas e realizou compras adicionais em bolsa (mercado secundário): o saldo financeiro é composto da soma do total investido durante a oferta pública e do total investido através da compra em bolsa. Para as cotas compradas durante a oferta pública, utiliza-se o procedimento mencionado na letra “a)”. As cotas adquiridas em bolsa também devem ser consideradas e as informações estão disponíveis na “Nota de Corretagem” disponibilizada pela Itaú Corretora após a negociação. Você deve multiplicar a “Quantidade” de cotas pelo seu “Preço de Compra”. c) Se você vendeu parte ou a totalidade das suas cotas: no caso da venda parcial, o saldo financeiro remanescente deverá ser declarado conforme procedimento descrito nos itens “a)” e “b)” acima. Se você vendeu a totalidade das suas cotas durante 2014, não haverá saldo financeiro a declarar na seção “Bens e Direitos”. Adicionalmente, no processo de venda de cotas de fundos imobiliários, devem-se observar as seguintes situações: a. Em caso de lucro na venda, é necessário realizar o recolhimento via Darf até o último dia útil do mês subsequente ao da venda e declarar o resultado positivo do mês na Ficha “Renda Variável – Operações de Fundos de Investimento Imobiliário”. b. Em caso de prejuízo na venda de cotas de fundo imobiliário, não há necessidade de recolher o Imposto de Renda, porém é necessário efetuar a declaração do resultado negativo do mês na ficha “Renda Variável – Operações de Fundo de Investimento Imobiliário”, uma vez que o resultado negativo vai permitir a redução da base de cálculo do Imposto de Renda em outras operações de Fundo Imobiliário que apresentarem ganhos (compensação). Kinea II Real Estate Equity FII Aos cotistas do fundo Kinea II Real Estate Equity FII que compraram e/ou venderam as cotas no mercado secundário, o procedimento para declaração do Imposto de Renda é o mesmo dos outros fundos imobiliários citados acima. Apenas para quem comprou cotas durante a primeira oferta pública, que ocorreu de 21/05/2012 a 25/07/2012, existe um detalhe adicional que precisa ser considerado. Para proporcionar maior segurança durante o período inicial de investimentos do fundo, os recursos captados durante a primeira oferta pública foram investidos no fundo Kinea II Real Estate Equity Referenciado DI. À medida que o gestor realiza os projetos previstos na política de 10 Manual Técnico da Marca Guia IR 2015 DimaiDesign março 2010 investimentos, os recursos são transferidos para o fundo imobiliário Kinea II Real Estate Equity FII. Dessa forma, o montante investido na primeira oferta pública fica dividido nos dois fundos citados acima e será necessário declarálos em duas fichas diferentes da seção “Bens e Direitos” na Declaração de Imposto de Renda. Saldo financeiro a) Kinea II Real Estate Equity FII: para que tenha conhecimento de quanto já foi “transferido” do Kinea II Real Estate Equity Referenciado DI para o Kinea II Real Estate Equity FII, enviamos a você, por correio, um documento contendo o valor transferido de um fundo para outro em 2013 e 2014. Dessa forma, se não realizou compras adicionais de cotas em bolsa, você deverá atualizar o saldo financeiro integralizado até 31/12/2014, em reais, na seção “Bens e Direitos” da Declaração de Imposto de Renda. Se realizou compra e/ou venda de cotas em bolsa, não se esqueça de considerá-las no cálculo acima. b)Kinea II Real Estate Equity Referenciado DI: o saldo financeiro do fundo está presente no “Rendimentos Sujeitos à Tributação Exclusiva” do informe de rendimentos, enviado por correio, pelo administrador do fundo (Intrag DTVM), e deverá ser lançado na seção “Bens e Direitos” da Declaração de Imposto de Renda. Rendimentos a) Kinea II Real Estate Equity FII: não haverá nada a declarar. O pagamento dos rendimentos mensais ainda não foi iniciado, uma vez que o fundo ainda está em fase de investimentos. b)Kinea II Real Estate Equity Referenciado DI: os rendimentos do fundo devem ser lançados no item “Rendimentos Sujeitos à Tributação Exclusiva” e pode ser encontrado no Informe de Rendimentos, enviado por correio pelo administrador do fundo (Intrag DTVM). Informe de Rendimentos Financeiros Ano-Calendário de 2014 Imposto de Renda - Pessoa Física Ministério da Fazenda – Secretaria da Receita Federal 1 - IDENTIFICAÇÃO DA FONTE PAGADORA RAZÃO SOCIAL: INTRAG DIST TIT VALOR MOB LTDA Nº DO CNPJ: 62.418.140/0001-31 2 - PESSOA FÍSICA BENEFICIÁRIA DOS RENDIMENTOS NOME: ANTONIO COUTINHO CPF: 000.000.000-00 IDENTIFICAÇÃO CLIENTE: 123456 4- RENDIMENTOS ISENTOS - Valores em Reais ESPECIFICAÇÃO KINEA REAL STATE EQUITY REF DI - FIQ FI (1) TOTAL SALDOS EM 31/12/2013 SALDOS EM 31/12/2014 RENDIMENTOS LIQUIDOS 168.514,59 324.015,18 1.056,26 1.056,26 Previdência Contribuições PGBL - Plano Gerador de Benefício Livre, Planos Tradicionais, Fapi - Fundo de Aposentadoria Programada e Proteção Familiar (exceto cobertura pecúlio) As somas das contribuições feitas nesses planos durante o ano-calendário são dedutíveis da base de cálculo de Imposto de Renda até o limite de 12% de sua renda bruta tributável anual, conforme legislação em vigor. Essa 11 Manual Técnico da Marca Guia IR 2015 DimaiDesign março 2010 dedução só poderá ser feita se você utilizar o modelo completo de declaração de Imposto de Renda e está condicionada ao recolhimento de contribuições para o regime geral de previdência social ou, quando for o caso, para regime próprio de previdência social dos servidores públicos. Excetuam-se dessa condição os beneficiários de aposentadoria ou pensão concedida pelo regime geral de previdência social ou pelo regime próprio de previdência, mas o limite de 12% precisa ser respeitado. Como declarar ●● ●● As contribuições de PGBL (Plano Gerador de Benefício Livre), Planos Tradicionais e proteção Familiar (exceto cobertura pecúlio) devem ser lançadas na ficha “Pagamentos Efetuados” com o “código 36 Contribuições a Entidades de Previdência Privada.” As contribuições do Fapi (Fundo de Aposentadoria Programada) devem ser lançadas na ficha “Pagamentos Efetuados” com o “código 38 – Fapi – Fundo de Aposentadoria Programada Individual.” Obs.: Ao contrário dos saldos de VGBL, os saldos de PGBL, Planos Tradicionais e Fapi não devem ser lançados na ficha “Bens e Direitos” da Declaração de Ajuste Anual. Clientes que possuem planos de previdência PJ, havendo divergência entre o Informe de Rendimentos enviado pela empresa patrocinadora e o Informe de Rendimentos financeiro enviado pela entidade de previdência/seguradora sobre aportes/pagamentos de contribuições/prêmio em planos de previdência complementar e seguros de vida com cobertura por sobrevivência, recomendamos aos participantes e assistidos a utilização do Informe de Rendimentos financeiro enviado pela entidade de previdência complementar/seguradora para fins de preenchimento da Declaração de Ajuste Anual de IRPF. Informe de Rendimentos Financeiros Ano-Calendário de 2014 Imposto de Renda - Pessoa Física Ministério da Fazenda – Secretaria da Receita Federal 1 - PESSOA FÍSICA BENEFICIÁRIA DOS RENDIMENTOS NOME: ANTONIO COUTINHO CPF: 000.000.000-00 CONTA-CORRENTE: 1234-56789-1 6- CONTRIBUIÇÕES EM PLANOS DE PREVIDÊNCIA - Valores em Reais ESPECIFICAÇÃO PLANO GERADOR DE BENEFÍCIO LIVRE - PGBL(04) CONTRIBUIÇÕES R$ 11.132,80 VGBL – Vida Gerador de Benefício Livre e Proteção Familiar (cobertura pecúlio) As contribuições feitas nesses planos não são dedutíveis da base de cálculo do Imposto de Renda e por isso não são apresentadas no Informe de Rendimentos no item 6-Contribuições em Planos de Previdência. A evolução do saldo de prêmios acumulados em VGBL é demonstrada no campo “3 – Saldo em Contascorrentes e em Prêmios Acumulados em VGBL”. 12 Manual Técnico da Marca Guia IR 2015 DimaiDesign março 2010 Como declarar Os saldos devem ser lançados na ficha “Bens e Direitos” com o código correspondente. Informe de Rendimentos Financeiros Ano-Calendário de 2014 Imposto de Renda - Pessoa Física Ministério da Fazenda – Secretaria da Receita Federal 1 - PESSOA FÍSICA BENEFICIÁRIA DOS RENDIMENTOS NOME: ANTONIO COUTINHO CPF: 000.000.000-00 CONTA-CORRENTE: 1234-56789-1 3 – SALDOS EM CONTAS CORRENTES E EM PRÊMIOS ACUMULADOS EM VGBL – Valores em Reais ESPECIFICAÇÃO SALDOS EM 31/12/2013 DEPÓSITO EM C/C DE DEPÓSITO A VISTA (01) VIDA GERADOR DE BENEFÍCIO LIVRE - VGBL(12) SALDOS EM 31/12/2014 0,00 0,00 19.200,85 22.625,85 Saldo em 31/12/2013 e saldo em 31/12/2014 epresenta o saldo remanescente de todos os investimentos mensais ou aportes efetuados R no VGBL. Esse é o saldo nominal, não levando em consideração a rentabilidade do produto. Resgates A declaração de resgates, recebimento de renda ou de sinistro de previdência é feita de acordo com o regime de tributação escolhido pelo titular no momento da contratação – progressivo compensável ou regressivo definitivo. A tributação incide no momento do resgate ou no recebimento de renda e/ou liquidação de sinistros. Importante: No caso de plano de previdência PGBL, planos tradicionais e Fapi, a tributação ocorre sobre o valor total do resgate. Para plano de previdência VGBL, a tributação incide apenas sobre o valor do rendimento. Tributação progressiva compensável No regime de tributação progressiva compensável, sobre os resgates efetuados há incidência de IR na fonte de forma antecipada, à alíquota de 15%. No recebimento de renda, há incidência de Imposto de Renda conforme a Tabela Progressiva de IR em vigor, não existindo alíquota de antecipação. Os valores retidos e recolhidos a título de IR são compensados ou restituídos na Declaração de Ajuste Anual. As informações estarão discriminadas no item 5 do seu informe: “Rendimentos Tributáveis na Declaração de Ajuste Anual”. Esse campo, além de exibir os valores resgatados, sobre os quais incidiu a alíquota de 15% de IR, apresenta também os valores de benefícios recebidos, sobre os quais há incidência de IR de acordo com a tabela progressiva, cuja alíquota máxima é 27,5%. 13 Manual Técnico da Marca Guia IR 2015 DimaiDesign março 2010 Informe de Rendimentos Financeiros Ano-Calendário de 2014 Imposto de Renda - Pessoa Física Ministério da Fazenda – Secretaria da Receita Federal 1 - PESSOA FÍSICA BENEFICIÁRIA DOS RENDIMENTOS NOME: ANTONIO COUTINHO CPF: 000.000.000-00 CONTA-CORRENTE: 1234-56789-1 5 - RENDIMENTOS TRIBUTÁVEIS NA DECLARAÇÃO DE AJUSTE ANUAL - Valores em Reais ESPECIFICAÇÃO RENDIMENTOS IMPOSTO NA FONTE 11.256,39 0,00 7.500,00 1.125,00 VIDA GERADOR DE BENEFÍCIO LIVRE - VGBL(04) 13.465,83 2.019,85 TOTAL 32.222,22 3.144,85 PREVIDÊNCIA PRIVADA(04) PLANO GERADOR DE BENEFÍCIO LIVRE - PGBL(04) > Atenção: Ao efetuar um resgate na tributação compensável, a incidência de IR ocorre na fonte, como antecipação à alíquota de 15% e a diferença é ajustada na sua Declaração de Ajuste Anual. Como declarar Os valores discriminados no campo 5 do Informe de Rendimentos devem ser lançados na ficha “Rendimentos Tributáveis Recebidos de PJ pelo Titular”. Tributação regressiva definitiva No regime de tributação regressiva definitiva, as alíquotas do IR na fonte diminuem ao longo do tempo. No momento do resgate ou do recebimento de renda, a incidência de IR ocorre de forma definitiva e exclusiva na fonte, conforme a tabela abaixo: Prazo de Investimento Até 2 anos De 2 a 4 anos De 4 a 6 anos De 6 a 8 anos De 8 a 10 anos Acima de 10 anos Alíquota de IR na fonte 35% 30% 25% 20% 15% 10% As informações estarão discriminadas no item 9 do informe: “Rendimentos Sujeitos à Tributação Exclusiva” . Esse campo apresenta os valores dos resgates ou benefícios recebidos, já tributados de acordo com a tabela de alíquotas regressivas. 14 Manual Técnico da Marca Guia IR 2015 DimaiDesign março 2010 Informe de Rendimentos Financeiros Ano-Calendário de 2014 Imposto de Renda - Pessoa Física Ministério da Fazenda – Secretaria da Receita Federal 1 - PESSOA FÍSICA BENEFICIÁRIA DOS RENDIMENTOS NOME: ANTONIO COUTINHO CPF: 000.000.000-00 CONTA-CORRENTE: 1234-56789-1 9- RENDIMENTOS SUJEITOS A TRIBUTAÇÃO EXCLUSIVA - Valores em Reais ESPECIFICAÇÃO SALDOS EM COTAS SALDOS EM 31/12/2013 SALDOS EM 31/12/2014 EM 31/12/2014 RENDIMENTOS LÍQUIDOS PREVIDÊNCIA 20.617,77 PLANO GERADOR DE BENEFÍCIO LIVRE - PGBL (12) 20.617,77 TOTAL Como declarar Os valores discriminados no campo 9 do Informe de Rendimentos devem ser lançados na ficha “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva” da declaração. Rendimentos isentos e não tributáveis em previdência Conforme valores e critérios definidos pela Receita Federal, os valores isentos e não tributáveis pagos como resgates, benefícios e devolução de fundos, nas situações abaixo, são isentos da cobrança de Imposto de Renda: ●● Participantes que recebem benefício com idade superior a 65 anos no regime progressivo. ●● Participantes que recebem benefício portadores de doenças graves. ●● Resgates oriundos de valores depositados no plano de previdência de 1989 a 1995. Informe de Rendimentos Financeiros Ano-Calendário de 2014 Imposto de Renda - Pessoa Física Ministério da Fazenda – Secretaria da Receita Federal 1 - PESSOA FÍSICA BENEFICIÁRIA DOS RENDIMENTOS NOME: ANTONIO COUTINHO CPF: 000.000.000-00 CONTA-CORRENTE: 1234-56789-1 4- RENDIMENTOS ISENTOS E NÃO TRIBUTÁVEIS - Valores em Reais ESPECIFICAÇÃO CONTAS DE POUPANÇA(01)(**) TOTAL SALDOS EM 31/12/2013 SALDOS EM 31/12/2014 RENDIMENTO 3.924,97 8.605,25 324,12 324,12 Como declarar Esses valores serão exibidos no informe no item “4 – Rendimentos Isentos e Não Tributáveis” e devem ser lançados no campo “Rendimentos Isentos e Não Tributáveis” da sua declaração. 15 Manual Técnico da Marca Guia IR 2015 DimaiDesign março 2010 Planos de previdência para menores – Primeira Previdência As contribuições mensais e os aportes efetuados para os Planos Tradicionais e PGBL para jovens podem ser deduzidos até o limite de 12% da renda bruta tributável anual do declarante, se o titular do plano for seu dependente econômico. O declarante deve ser contribuinte do regime geral de previdência social ou do regime próprio de previdência dos servidores públicos. Caso o dependente econômico titular do plano seja maior de 16 anos de idade, a dedução ainda fica condicionada ao recolhimento de contribuições em nome do menor ao regime geral de previdência social ou ao regime próprio dos servidores públicos. Importante: Os investimentos mensais e os aportes efetuados no VGBL para jovens não são dedutíveis da base de cálculo do Imposto de Renda. Para mais detalhes sobre como declarar esse investimento, consulte o vídeo tutorial de Previdência. Renda Fixa CDBs, Compromissadas, Aplic Aut e Aplic Aut Mais Os rendimentos líquidos das aplicações de renda fixa devem ser lançados na ficha “Rendimentos sujeitos à tributação exclusiva/definitiva” e os saldos devem ser lançados na ficha “Bens e Direitos” de sua declaração. Informe de Rendimentos Financeiros Ano-Calendário de 2014 Imposto de Renda - Pessoa Física Ministério da Fazenda – Secretaria da Receita Federal 1 - PESSOA FÍSICA BENEFICIÁRIA DOS RENDIMENTOS NOME: ANTONIO COUTINHO CPF: 000.000.000-00 CONTA-CORRENTE: 1234-56789-1 9- RENDIMENTOS SUJEITOS A TRIBUTAÇÃO EXCLUSIVA - Valores em Reais ESPECIFICAÇÃO SALDOS EM COTAS SALDOS EM 31/12/2013 SALDOS EM 31/12/2014 EM 31/12/2014 RENDIMENTOS LÍQUIDOS FUNDOS DE INVESTIMENTO ITAU REFERENCIADO DI SUPER FICFI(02) 898,111130 9.661,43 25.362,01 75.197,03 13.994,95 700,57 APLICACOES DE RENDA FIXA CDB/RDB (01)(**) TOTAL 119,42 819,99 16 Manual Técnico da Marca Guia IR 2015 DimaiDesign março 2010 Importante: • O saldo do Aplic Aut/Aplic Aut Mais aparece como CDB/RDB no seu informe e não no saldo de conta-corrente. • O saldo em 31/12 é referente ao valor aplicado, sem considerar os rendimentos. Se no item “Rendimentos Líquidos” do seu informe o valor estiver zerado, significa que não houve resgate ou vencimento no últmo ano. Portanto, não há o que declarar referente a rendimentos líquidos das aplicações de renda fixa. Tesouro Direto ou Debêntures Informe de Rendimentos Financeiros Ano-Calendário de 2014 O saldo de seus investimentos em títulos públicos deve ser informado na ficha “Bens e Direitos”, item 45 “Aplicação Imposto de Renda - Pessoa Física de renda fixa (CBD, RDB e outros)”. Informe no campo “Situação em 31/12/2014” a soma de todos os valores pagos Ministério da Fazenda – Secretaria da Receita Federal para adquirir os títulos que estão em sua carteira naquela data. Essa informação está disponível no Informe de 1 - PESSOA FÍSICA BENEFICIÁRIA DOSCorretora. RENDIMENTOS Rendimentos disponibilizado pela Itaú NOME: ANTONIO COUTINHO CPF: 000.000.000-00 CONTA-CORRENTE: 1234-56789-1 9- RENDIMENTOS SUJEITOS A TRIBUTAÇÃO EXCLUSIVA - Valores em Reais ESPECIFICAÇÃO SALDOS EM COTAS SALDOS EM 31/12/2013 SALDOS EM 31/12/2014 173.608,59 2281.054,92 EM 31/12/2014 OPERAÇÕES TESOURO DIRETO (05) RENDIMENTOS LÍQUIDOS TOTAL 2.672,23 2.796,34 Importante: Se você obteve lucro com a venda, recebeu pagamento de juros semestrais ou ocorreu o vencimento do título em 2014, o rendimento líquido (lucro) deve ser declarado na ficha “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva” no item “Rendimentos de Aplicações Financeiras”. Para mais detalhes sobre como declarar esse investimento, consulte o vídeo tutorial. Ações A declaração no formulário de ajuste anual de seus investimentos em ações ocorre em duas etapas. É preciso declarar sua posição em ações e também o resultado (ganhos ou perdas) de suas operações no ano anterior. Posição acionária ●● As ações adquiridas tanto no ano passado quanto em anos anteriores que ainda estão em sua carteira devem ser declaradas na ficha “Bens e Direitos”, utilizando o código 31 “Ações”. No campo “Discriminação” informe o nome da empresa da qual você possui ações e a quantidade de ações que possuía em 31/12/2014. 4- POSIÇÃO ACIONÁRIA EM 31/12/2014 4.1 - AÇÕES POSSUIDAS TIPO/SIGLA DESCRIÇÃO QUANTIDADE EP- Preferencial Escritural 1.501 17 Manual Técnico da Marca Guia IR 2015 DimaiDesign março 2010 ●● ●● Já no campo “Situação em 31/12/2014”, você deve declarar o custo médio da compra das ações e não o valor ao final de 2014. Ex. 1: se você apenas comprou ações da empresa ABCD em 2014 e não vendeu nenhuma, basta somar os valores de custo (incluindo taxas e corretagem) da compra dessas ações. Essa informação pode ser encontrada em suas notas de corretagem. Ex. 2: se você realizou compras e vendas de ações de uma mesma empresa ao longo do ano, o valor informado nesse campo será o custo médio de cada aquisição. Vamos supor que você comprou 10 ações por R$ 30,00, depois mais 10 por R$ 32,00 e por fim outras 20 por R$ 28,00. Porém, vendeu 15 ações e terminou o ano com 25. O correto é somar o preço de todas as compras (R$ 30 + R$ 32 + R$ 28) e dividir pelo número de ações compradas (40). O custo médio de cada ação (R$ 2,25) deve ser multiplicado pelo número de ações que você possuía ao final do período (25 ações x R$ 2,25 = R$ 56,25). Operações ●● ●● ●● ●● Qualquer ganho ou perda com venda de ações deve ser informado na ficha “Demonstrativo de Renda Variável Operações Comuns/Day-trade” As vendas de ações que não atingirem R$ 20 mil por mês e resultarem em lucro devem ser declaradas na ficha “Rendimentos Isentos e Não Tributáveis”, item 18. Atenção: nesse item devem ser informados, de maneira separada, os lucros obtidos em cada mês. Os lucros obtidos com vendas acima de R$ 20 mil por mês, ou seja, que não são isentos de IR e você já pagou o imposto ao longo do ano, são declarados na ficha “Renda Variável”, item “Operações Comuns/Day-trade”. Ao clicar nesse item, você deverá informar o lucro ou prejuízo mês a mês. Ainda nesse item, o último quadro “Consolidação do Mês” é onde você informa quanto a Itaú Corretora recolheu de IR na fonte mês a mês. Para conferir esses valores, cheque suas notas de corretagem. Na última linha, você deve informar quanto pagou de IR no mês por meio do Darf emitido naquela época. Se você acumula prejuízo no mês anterior, também declare. Para isso, acesse novamente a ficha “Renda Variável”, item “Operações Comuns/Day-trade” e vá direto ao quadro “Resultados”. Preencha a linha “Resultado Negativo até o Mês Anterior”. Tributação de dividendos, juros de capital e bonificações Os dividendos são isentos de Imposto de Renda e os juros sobre capital próprio são tributados exclusivamente na fonte à alíquota de 15%. Deverão ser informados, além dos valores recebidos pelo titular e dependente, a título de lucros e dividendos, o CNPJ e o nome da fonte pagadora. Juros sobre capital próprio ●● Juros sobre capital próprio pagos: deverão ser lançados, na sua Declaração Anual de Ajustes, no quadro “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”, no item 10 “Juros sobre Capital Próprio”. 18 Manual Técnico da Marca Guia IR 2015 DimaiDesign março 2010 1- RENDIMENTO SUJEITOS A TRIBUTAÇÃO EXCLUSIVA 1.1 - CREDITADOS E PAGOS CÓDIGO DE RETENÇÃO MÊS VALOR BRUTO IRRF VALOR LÍQUIDO 5706 - JUROS SOBRE CAPITAL MAR 196,73 29,50 167,23 196,73 29,50 167,23 TOTAL ●● Juros sobre capital próprio não pagos: o total dos rendimentos anunciados no ano, e que não tenham sido efetivamente pagos, deverá ser lançado na sua Declaração Anual de Ajuste no quadro “Bens e Direitos”, pois constitui direito de crédito devido pela pessoa jurídica. Faça-o nos itens 99 “Outros bens e direitos” e 10 “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”. 2- DECLARAÇÃO DE BENS DESCRIÇÃO SALDO EM 31/12/2013 SALDO EM 31/12/2014 158,39 JUROS SOBRE CAPITAL CREDITADOS E NÃO PAGOS 264,11 > Atenção: Quando houver juros sobre capital próprio pagos e não pagos, deve-se declarar a soma dos dois, no item 10 “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”. Dividendos ●● O total dos valores pagos no ano-calendário de 2014 deverá ser lançado na sua Declaração Anual de Ajuste no quadro “Rendimentos Isentos e Não Tributáveis” no item 05 “Lucros e Dividendos Recebidos pelo Titular e pelos Dependentes”. 3- RENDIMENTOS ISENTOS E NÃO TRIBUTÁVEIS VALOR BRUTO LUCRO E/OU DIV APURADOS NO EXERCÍCIO 81,95 TOTAL 81,95 Ações bonificadas ●● O custo de aquisição das ações bonificadas divulgado pela companhia emissora das ações deverá ser lançado no quadro “Rendimentos Isentos e Não Tributáveis” no item “Incorporação de Reservas ao Capital/Bonificações de Ações” e também acrescido ao custo de aquisição das ações a ser declarado no quadro “Bens e Direitos”. 4.2- AÇÕES BONIFICADAS TIPO/SIGLA DESCRIÇÃO EP - PREFERENCIAL ESCRITURAL QUANTIDADE CUSTO AQUISIÇÃO TOTAL 151 9,4895 1.432,92 19 Manual Técnico da Marca Guia IR 2015 DimaiDesign março 2010 Consórcio Itaú Caso você possua um Consórcio Itaú de Imóveis e/ou Veículos, utilize os dados do informe específico enviado pela Itaú Administradora de Consórcios para orientá-lo na “Declaração de Bens e Direitos”. Consórcio contemplado e faturado anteriormente a 2014 Consórcio não contemplado ou contemplado e não faturado Consórcio contemplado e faturado em 2014 Código 95 Específico do bem adquirido 95 Específico do bem adquirido Localização Brasil Brasil Brasil Brasil Discriminação Informar o tipo de cota (carro, moto ou imóvel) adquirida junto à ltaú Administradora de Consórcio Ltda., CNPJ: 00.000.776/0001-01, grupo/cota e o número de parcelas pagas/a pagar Informar os dados do bem objeto do contrato, a informação de alienação do bem à Itaú Administradora de Consórcio Ltda., grupo/ cota e o seu saldo devedor Informar o tipo de cota (carro, moto ou imóvel) adquirida junto à ltaú Administradora de Consórcio Ltda., CNPJ: 00.000.776/0001-01, grupo/cota e o número de parcelas pagas/a pagar Informar os dados do bem objeto do contrato, a informação de alienação do bem à Itaú Administradora de Consórcio Ltda, grupo/cota e o seu saldo devedor Declarar o valor total pago acumulado até 31/12/2013 O valor deve ser R$ 0,00, pois o bem foi adquirido só em 2014 Declarar o valor total pago acumulado até 31/12/2014 Declarar o total pago acumulado até 31/12/2013 Declarar o valor total pago acumulado até 31/12/2014 Declarar o total pago acumulado até 31/12/2014, acrescido de eventuais recursos próprios utilizados para aquisição do bem Declarar o valor igual a zero Declarar o total informado em 2013, acrescido das parcelas pagas em 2014 Situação em 31/12/2013 Situação em 31/12/2014 Para consultar o seu Informe de Consórcio, acesse a internet (Consórcio > Consulta a Planos Contratados > Informe de Rendimentos). Empréstimos pessoais e financiamentos de veículos Dívidas e Ônus Reais Para consultar o seu Informe de Empréstimos e Financiamentos, acesse a internet (Conta-Corrente > Declaração do Imposto de Renda > Informe de Empréstimos e Financiamentos) ou procure uma agência do Itaú. Caso você tenha utilizado seu limite de cheque especial em 31/12/2014 num valor superior a R$ 5 mil, deverá declarar o saldo devedor em “Dívidas e Ônus Reais”, informando o código 11. Estabelecimento bancário comercial, discriminando natureza da dívida (saldo devedor em c/c), em nome do Itaú Unibanco S.A. e o CNPJ 60.701.190/0001-04. 20 Manual Técnico da Marca Guia IR 2015 DimaiDesign março 2010 A declaração em “Dívidas e Ônus Reais” é obrigatória para valores iguais ou superiores a R$ 5 mil. Informe de Empréstimos e Financiamentos Ano-Calendário de 2014 Imposto de Renda - Pessoa Física 1. PESSOA FÍSICA NOME: ANTONIO COUTINHO 1 CPF: 000.000.000-00 CONTA-CORRENTE: 1234-56789-1 3. DÍVIDAS E ÔNUS REAIS 2 DISCRIMINAÇÃO NOME DO PRODUTO SITUAÇÃO EM 31 DE DEZEMBRO – R$ DATA DA CONTRATAÇÃO NÚMERO CONTRATO CÓDIGO DA DÍVIDA ANO 2013 ANO 2014 20.07.2014 000000000000000 11 50.000,00 150.000,00 EMPRÉSTIMOS 1 Dívida e Ônus Reais E stão discriminados a relação dos empréstimos pessoais contratados, os códigos da dívida e os respectivos saldos. Essas informações devem ser transportadas para o quadro “Dívidas e Ônus Reais” da sua declaração. 2 Situação em 31 de dezembro É o somatório das parcelas dos empréstimos pessoais (principal + encargos) a vencer em 31/12/2013 e em 31/12/2014. 3 Declaração de Bens e Direitos É o somatório das parcelas (principal + encargos) pagas desde a data da contratação. ●● ●● O valor apresentado na situação de 31/12 do ano de 2013 refere-se à soma de todas as parcelas pagas até essa data. O valor apresentado na situação de 31/12 do ano de 2014 refere-se ao valor de 31/12/2013 + a soma das parcelas pagas no ano de 2014 até a data de 31/12. Essas informações devem ser transportadas para o quadro “Bens e Direitos” da sua declaração. Informe de Empréstimos e Financiamentos Ano-Calendário de 2014 Imposto de Renda - Pessoa Física 1. PESSOA FÍSICA NOME: ANTONIO COUTINHO 3 CPF: 000.000.000-00 CONTA-CORRENTE: 1234-56789-1 4. DECLARAÇÃO DE BENS E DIREITOS DISCRIMINAÇÃO SITUAÇÃO EM 31 DE DEZEMBRO – R$ NOME DO PRODUTO AUTOBANK DATA DA CONTRATAÇÃO NÚMERO CONTRATO CÓDIGO DA DÍVIDA ANO 2013 ANO 2014 21.07.2014 000000000000000 99 100.000,00 50.000,00 21 Manual Técnico da Marca Guia IR 2015 DimaiDesign março 2010 Itaú Crédito Imobiliário Caso você possua o Itaú Crédito Imobiliário, deverá usar o informe específico enviado pelo Itaú para preencher o item “Declaração de Bens e Direitos”. Veja as orientações para duas situações: Crédito imobiliário sem uso do FGTS Informar o código do bem (apartamento, casa, etc.) correspondente ao financiamento e indicar no campo “Discriminação”: a) Endereço completo do imóvel financiado, constando o município onde está localizado. b) Número da matrícula do imóvel. c) Data do contrato e enquadramento do financiamento do imóvel (Sistema Financeiro de Habitação ou Taxas de Mercado Carteira Hipotecária). No item “Situação em 31/12/2014”, deve ser informado o valor declarado no ano anterior acrescido dos valores pagos em 2014 (prestações pagas, incluindo renegociações e amortizações com recursos próprios). Crédito imobiliário com uso do FGTS Informar o código do bem (apartamento, casa, etc.) correspondente ao financiamento e indicar no campo “Discriminação”, além das informações descritas nos itens anteriores (a, b e c), a utilização de recursos oriundos do FGTS na aquisição/quitação do imóvel. No item “Situação em 31/12/2014”, além do valor declarado no ano anterior acrescido dos valores pagos em 2014, informar também o valor do FGTS utilizado. Nessa situação, é necessário indicar também o valor do FGTS utilizado no campo “Rendimentos Isentos e Não Tributáveis”, item “Indenizações por Rescisões de Contrato de Trabalho, Inclusive a Título de PDV, e por Acidente de Trabalho; e FGTS”, de forma a justificar o aumento patrimonial. 22 Manual Técnico da Marca Guia IR 2015 DimaiDesign março 2010 Vídeos tutoriais para declaração de investimentos Selecione um investimento abaixo e veja o vídeo de como declará-lo no seu Imposto de Renda: Poupança Previdência Aplicações de Renda Fixa: CDBs, Compromissadas, Aplic Aut e Aplic Aut Mais Fundos de Investimentos Fundos Imobiliários Ações – Posição Ações – Rendimentos Ações – Lucros e Prejuízos Produtos estruturados LCI e LCA com Swap Produtos estruturados CDB ou Operação Compromissada com Swap Tesouro Direto As informações acima são baseadas no entendimento atual da Receita Federal do Brasil (RFB), não devendo ser utilizadas como única fonte de consulta. Informações posteriores da RFB deverão ser avaliadas pelo contribuinte. 23 Manual Técnico da Marca DimaiDesign março 2010 acesse nossos canais digitais itau.com.br apps no celular e tablet Central de atendimento 4004 4828 Capitais e regiões metropolitanas 0800 970 4828 Demais localidades Consultas, informações, reclamações e transações, todos os dias, 24h por dia SMS 4828 caixas eletrônicos SAC 0800 728 0728 reclamações, cancelamentos e informações gerais, todos os dias, 24h por dia Ouvidoria 0800 570 0011 se não ficar satisfeito com a solução apresentada, contate a Ouvidoria em dias úteis, das 9h às 18h Deficiente auditivo/fala 0800 722 1722 todos os dias, 24h por dia

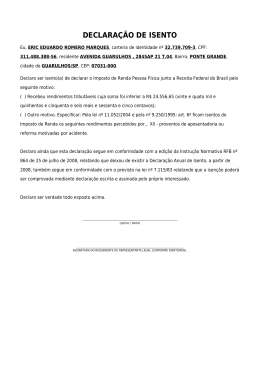

Download