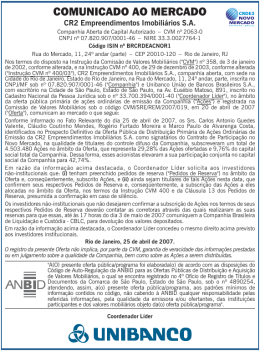

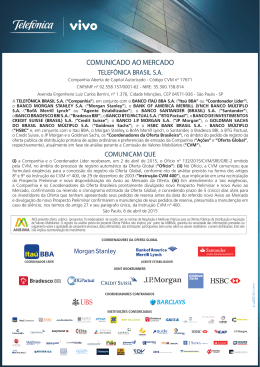

GUIA BOVESPA PARA PROGRAMAS DE BDRs PATROCINADOS Para investir no mercado, procure sempre uma Corretora de Valores. ATENÇÃO Este texto visa a fornecer informações institucionais sobre a economia e o mercado de valores mobiliários brasileiros. Não é uma recomendação de investimento em qualquer ativo financeiro específico. Para mais esclarecimentos, procure sua Corretora. Ela pode ajudá-lo a avaliar os riscos e benefícios potenciais das negociações com valores mobiliários e, se for o caso, fornecer-lhe cópia de prospectos e outras informações sobre as companhias abertas. Publicação da Bolsa de Valores de São Paulo. É expressamente proibida a reprodução de parte ou da totalidade de seu conteúdo, mediante qualquer forma ou meio, sem prévia e formal autorização, nos termos da Lei 9.610 /98. Junho/2008. APRESENTAÇÃO Nos últimos anos, o mercado de capitais brasileiro tem sido capaz de financiar volumes crescentes de recursos para as empresas e a BOVESPA se destaca como um dos principais centros mundiais de ofertas públicas iniciais (IPOs). Emissores estrangeiros também podem ter seus valores mobiliários listados na BOVESPA por meio da utilização do mecanismo de Brazilian Depositary Receipt (BDR), recibos representativos de valores mobiliários emitidos e custodiados no exterior. Em 1996, o Conselho Monetário Nacional regulamentou os programas de BDRs para negociação no mercado doméstico. Em 2000, e posteriormente em 2006, a regulamentação dos BDRs foi reformulada, visando o aperfeiçoamento das regras, a maior aderência às práticas internacionais e a modernização de procedimentos operacionais. Este Guia Bovespa para Programas de BDRs Patrocinados foi desenvolvido para apresentar de forma objetiva e operacional conceitos e procedimentos para o lançamento e listagem dos programas na BOVESPA. Entende-se por programa patrocinado aquele instituído por uma única instituição depositária (emissora dos BDRs) contratada pela companhia estrangeira (emissora das ações lastro dos BDRs). O Guia está organizado em três seções: a primeira apresenta as razões para registrar o programa de BDRs na BOVESPA; a segunda caracteriza os BDRs, descreve as responsabilidades das instituições envolvidas e as modalidades de BDR; e a terceira orienta como organizar Programas de BDRs Patrocinados Níveis II e III. BM&F BOVESPA S.A. Uma empresa Brasileira com Fronteiras Globais Com mais de 100 anos de serviços prestados ao mercado de capitais no Brasil, em 2007 a BOVESPA tornou-se uma bolsa desmutualizada e companhia aberta. Em 2008, criou a BM&F BOVESPA S.A. a partir da fusão com a BM&F (Bolsa de Mercadorias & Futuros), e a nova empresa nasceu como a terceira maior bolsa do mundo em valor de mercado. A BM&F BOVESPA S.A. oferecerá uma ampla gama de produtos dos mercados de renda variável, renda fixa, derivativos e commodities, promovendo maior agilidade e eficiência na negociação e, desta forma, contribuindo para fortalecer a posição do Brasil como importante centro financeiro. ÍNDICE I – RAZÕES PARA LISTAR BDRs NA BOVESPA.......................................................... 7 II – PROGRAMA DE BDRs PATROCINADOS.............................................................. 9 Definições................................................................................................................................................................... 9 Modalidades de BDRs...................................................................................................................................... 10 Níveis de BDRs patrocinados....................................................................................................................... 11 Responsabilidades das instituições envolvidas............................................................................... 13 III – COMO ESTRUTURAR UM PROGRAMA PATROCINADO DE BDRs................... 16 Etapa 1 – Análise preliminar sobre a conveniência da operação......................................... 17 Etapa 2 – Contratação dos intermediários financeiros e consultores legais................. 17 Etapa 3 – Estudos técnicos........................................................................................................................... 18 Etapa 4 – Adaptação aos requisitos da legislação brasileira.................................................... 18 Etapa 5 – Registros na CVM ........................................................................................................................ 19 Etapa 6 – Registro na BOVESPA e na CBLC......................................................................................... 25 Etapa 7 – Aviso ao Mercado........................................................................................................................ 27 Etapa 8 – Marketing, bookbuilding e reservas................................................................................. 28 Etapa 9 – Emissão de BDRs Nível II.......................................................................................................... 30 Etapa 10 – Anúncio de Início de Distribuição Pública................................................................. 32 Etapa 11 – Oferta pública de BDRs Nível III e remessa de recursos..................................... 32 Etapa 12 – Início da negociação na BOVESPA.................................................................................. 33 Etapa 13 – Anúncio de Encerramento de Distribuição Pública............................................ 34 Etapa 14 – Cancelamento dos BDRs...................................................................................................... 34 Tributação............................................................................................................................................................... 35 ANEXOS.................................................................................................................... 36 I – Relação de países com órgãos reguladores reconhecidos pela CVM........................ 36 II – Regulamentos e termos da BOVESPA e CBLC.......................................................................... 38 a) BOVESPA...................................................................................................................................................... 38 b) CBLC.............................................................................................................................................................. 41 III – Legislação....................................................................................................................................................... 49 a) Resolução CMN 3.265 de 4 de março de 2005.................................................................... 49 b) Circular BC 3.328 de 10 de outubro de 2006....................................................................... 55 c) Circular BC 3.345 de 16 de março de 2007............................................................................ 60 d) Instrução CVM 331 de 4 de abril de 2000.............................................................................. 61 e) Instrução CVM 332 de 4 de abril de 2000............................................................................... 67 f) Instrução CVM 400 de 29 de dezembro de 2003................................................................ 72 g) Carta-Circular BC 3.270 de 16 de março de 2007.............................................................. 93 h) Instrução Normativa SRF 25 de 6 de março de 2001...................................................... 95 i) Ato Declaratório SRF 25 de 18 de abril de 200....................................................................108 6 RAZÕES PARA LISTAR BDRs NA BOVESPA A BOVESPA administra mercados de bolsa e de balcão organizado e oferece uma cadeia completa de serviços para negociação, compensação e liquidação, gerenciamento de riscos e garantia, atuando tanto no mercado a vista de renda variável e renda fixa quanto no mercado de derivativos. A auto-regulação do mercado é realizada pela Bovespa Supervisão de Mercado – BSM, entidade funcional e financeiramente autônoma e independente. A BOVESPA é a maior bolsa de valores da América Latina e uma das maiores bolsas do mundo, configurando-se como importante centro de liquidez para os investidores domésticos e estrangeiros. Todas as negociações são realizadas por meio de sistemas e ambientes eletrônicos dotados da mais moderna tecnologia disponível, proporcionando credibilidade, confiança, segurança e transparência para os participantes do mercado. A BOVESPA figura entre os principais mercados do mundo para captação de recursos via ofertas públicas iniciais de ações e BDRs. As companhias listadas estão distribuídas em quatro segmentos de listagem: Novo Mercado, Nível 1, Nível 2 e o mercado tradicional. Os três primeiros são os segmentos especiais de listagem, que se distinguem pela observância de práticas de governança corporativa adicionais às exigidas pela legislação. A vinculação de uma companhia a qualquer segmento especial de listagem é voluntária e ocorre por meio de contrato com a BOVESPA. 7 Tendo atingido excelência na qualidade de execução de ofertas, liquidação, gestão de riscos e garantia e governança corporativa, a BOVESPA iniciou uma nova etapa de expansão da base de investidores, de empresas listadas e de ampliação de produtos e serviços oferecidos. A estratégia da BOVESPA contempla uma série de iniciativas voltadas para a consolidação do mercado de capitais como fonte de captação de recursos por parte das empresas nacionais e estrangeiras e para o fortalecimento do investimento de longo prazo. Além de ser uma alternativa para empresas estrangeiras captarem recursos no mercado brasileiro, a listagem de BDRs possibilita ao investidor doméstico adquirir no Brasil valores mobiliários lastreados em ativos estrangeiros. Geralmente, a negociação no exterior é complexa e custosa, além de envolver sistemas operacionais distintos, barreiras lingüísticas, questões regulatórias, diferenças de fuso horário, procedimentos de liquidação e regulamentos cambiais diversos, alto custo com comissões dos intermediários no processo, entre outros. 8 PROGRAMA DE BDRs PATROCINADOS Definições Os BDRs são certificados representativos de valores mobiliários de emissão de companhias abertas, ou assemelhadas, com sede no exterior, e emitidos por instituição depositária no Brasil. As regras para emissão e negociação desses certificados estão estabelecidas nas Resoluções do Conselho Monetário Nacional (CMN) 3.265/2005, nas Circulares BACEN 3.328/2006 e 3.345/2007 e nas Instruções CVM 331 e 332 de 2000, alteradas pela Instrução CVM 431. A íntegra da regulamentação encontra-se no Anexo III deste Guia. Os BDRs têm como lastro valores mobiliários emitidos no exterior, que podem ser provenientes do mercado secundário ou de novas ofertas públicas. A transferência de titularidade dos BDRs ocorre de forma equivalente aos demais valores mobiliários brasileiros, podendo ser transacionados em bolsas de valores ou no mercado de balcão organizado. A emissão dos BDRs deve ser realizada por instituições brasileiras, denominadas instituições depositárias, que são autorizadas a funcionar pelo Banco Central e habilitadas pela CVM a emitir BDRs. A instituição depositária atua na estruturação e lançamento do programa no mercado brasileiro, na obtenção do registro do programa de BDRs e na obtenção do registro da companhia na CVM . Quando o programa for patrocinado, a companhia emissora dos valores mobiliários no exterior é responsável pela disponibilização das informações necessárias ao processo, por meio de seu representante legal no Brasil. 9 A instituição depositária tem também como funções, em determinados casos, obter o registro dos BDRs na BOVESPA, coordenar a distribuição de direitos no mercado brasileiro (dividendos, bonificações, subscrições e outros), bem como divulgar informações sobre o programa e sobre a empresa emissora dos valores mobiliários lastro dos BDRs. A emissão dos certificados é lastreada em valores mobiliários depositados em instituições custodiantes no país em que os ativos lastro são negociados. Para atuar como instituição custodiante, tais entidades devem ser autorizadas, por órgão similar à CVM, a manter em custódia os valores mobiliários. Modalidades de BDRs Há duas categorias de BDRs: os patrocinados (Níveis I, II ou III) e os não patrocinados, sendo que nesta última categoria existe apenas o Nível I. Independentemente da categoria, todos os programas de BDRs deverão ser registrados na CVM. O Programa de BDRs Patrocinado caracteriza-se por ser instituído por uma única instituição depositária, contratada pela companhia emissora dos valores mobiliários lastro do certificado de depósito. A companhia emissora dos valores mobiliários é denominada empresa patrocinadora e se responsabiliza pelos custos do programa. Nos programas patrocinados a companhia é responsável por publicar informações obrigatórias no mercado brasileiro, por meio do seu representante legal. O Programa de BDRs Não Patrocinado é instituído por uma instituição depositária emissora de certificado, sem um acordo com a companhia emissora dos valores mobiliários lastro do certificado de depósito. 10 Níveis de BDRs patrocinados a) BDR Patrocinado Nível I Este Nível de BDR pode ser negociado em mercado de balcão organizado ou em bolsa de valores, em segmentos específicos para BDR Nível I administrado pela BOVESPA. Apesar da dispensa de registro de companhia na CVM, devem ser divulgadas no Brasil as mesmas informações que a emissora está obrigada a divulgar em seu país de origem, isto é, no mínimo, fatos relevantes e comunicações ao mercado, e aviso da disponibilização das demonstrações financeiras no país de origem. Os BDRs Patrocinados Nível I são para aquisição exclusiva de instituições financeiras, fundos de investimento, carteira própria de administradores de carteira e de consultores de valores mobiliários e de empregados da empresa patrocinadora ou de outra empresa integrante do mesmo grupo econômico. Antes de aceitar as ordens dos investidores para negociação de BDR Nível I, os intermediários devem certificar-se de que os investidores enquadram-se nessas categorias. De acordo com a Instrução CVM 409 e posteriores alterações, que regulamenta o funcionamento dos fundos de investimento, os BDRs classificados como Nível I equiparam-se a ativos financeiros negociados no exterior, devendo os gestores dos fundos atentarem para os limites de enquadramento dessa modalidade de aplicação. 11 b) BDR Patrocinado Nível II Os BDRs Nível II podem ser negociados em bolsa de valores ou em mercado de balcão organizado e, diferentemente do Nível I, há a necessidade do registro de companhia na CVM. Neste nível, contudo, ainda não existe esforço de venda a investidores. O pedido de registro de companhia deverá ser instruído com uma série de documentos e informações, nos termos da Instrução CVM 331, destacando-se que a companhia deverá designar representante legal no Brasil e que as demonstrações financeiras deverão ser elaboradas de acordo com o padrão contábil brasileiro, admitindo-se informações trimestrais em consonância com as normas internacionais – International Financial Reporting Standarts (IFRS), desde que em moeda nacional. c) BDR Patrocinado Nível III Neste Nível, o programa apresenta as mesmas características do Nível II, mas as empresas que optam pelo Programa Nível III fazem distribuição pública de BDRs no mercado brasileiro. Somente será registrado o Programa de BDR Nível III quando for simultânea a distribuição de valores mobiliários no Brasil e no exterior; e será exigido o cumprimento da Instrução CVM 400 e demais normas aplicáveis à distribuição pública. QUADRO RESUMO – BDRs PATROCINADOS Características Nível II Nível III Negociação em bolsa de valores ou mercado de balcão organizado X X Registro da companhia na CVM X X X Demonstrações financeiras de acordo com o padrão contábil brasileiro* X X Informações adicionais às do país de origem X X X Operação de distribuição pública Exigência dos requisitos impostos para registro de distribuição pública no Brasil (*) De acordo com a Lei 6.404, atualizada pela Lei 11.638, o padrão contábil brasileiro deverá convergir para o IFRS, padrão contábil internacional. As companhias patrocinadoras podem apresentar suas demonstrações nesse novo padrão, desde que na moeda nacional. 12 Responsabilidades das instituições envolvidas a) Instituição Depositária: As responsabilidades da instituição perante à CVM e ao Banco Central estão expostas nos quadros abaixo: RESPONSABILIDADES DA INSTITUIÇÃO DEPOSITÁRIA PERANTE A CVM • Registrar a companhia e o programa e cumprir as obrigações operacionais relativas ao mesmo • Responder por qualquer irregularidade na condução do programa • Manter atualizados os demonstrativos que apresentem a movimentação dos BDRs emitidos e cancelados • Exercer o direito de voto correspondente aos valores mobiliários depositados, no interesse dos detentores dos BDRs • Fornecer quaisquer informações e documentos relativos aos programas aprovados e aos valores mobiliários emitidos RESPONSABILIDADES DA INSTITUIÇÃO DEPOSITÁRIA PERANTE O BANCO CENTRAL • Efetuar o processamento e controle das movimentações previstas nas Resoluções CMN 3.265/2005 e 3.412/2006 • Manter à disposição do BACEN, por cinco anos, documentos relativos à movimentação de valores mobiliários do programa, respectivos contratos de câmbio e contas de custódia • Fazer declaração de bens e valores detidos no exterior, de forma totalizada por programa de BDR, nos termos da Circular do BACEN 3.345/2007 13 b) Representante Legal A designação de representante legal da companhia no Brasil é uma das condições para que a CVM conceda registro de companhia. Esse representante deverá ter plenos poderes para tratar de quaisquer questões, podendo ser demandado e receber citação inicial e intimações pela sociedade. O representante legal deverá ser domiciliado e residente no Brasil e deverá, de forma expressa e formal, aceitar sua designação, indicando, inclusive, sua ciência quanto às responsabilidades a ele impostas pela lei e pela regulamentação brasileiras. O representante legal é responsável, juntamente com a companhia, pela prestação das informações previstas na Instrução CVM 331 aos investidores, à CVM e à BOVESPA, bem como por manter atualizado o registro de companhia. A companhia terá vinte dias para promover a substituição do representante legal em caso de sua renúncia, falecimento, incapacidade ou impedimento permanente. RESPONSABILIDADES DO REPRESENTANTE LEGAL PERANTE A CVM • Prestar informações societárias e contábeis sobre a companhia, por ocasião do pedido de registro da companhia • Prestar informações obrigatórias periódicas (de acordo com os formulários padrão ITR, DFP, IAN) • Prestar informações obrigatórias eventuais • Manter atualizado, perante a CVM e o mercado, os dados cadastrais da companhia, até cinco dias após a ocorrência de qualquer alteração • Divulgar, simultaneamente, para todos os mercados de que participa, as informações relevantes É importante ressaltar que, nos Programas Patrocinados, as empresas emissoras das ações lastro dos Programas de BDRs estão envolvidas em todo o processo de listagem do programa, sendo co-responsáveis pelo envio de informações ao mercado onde são negociados os BDRs, da mesma forma que o fazem para o mercado onde são negociadas suas ações. 14 c) Coordenador da Distribuição Pública No caso de Programa de BDRs Patrocinados Nível III, haverá também a participação do coordenador líder da distribuição pública, que será responsável pelo cumprimento das obrigações e procedimentos descritos na Instrução CVM 400, que dispõe sobre o registro de ofertas de distribuição pública de valores mobiliários. d) Banco Interveniente O banco interveniente, além de ser uma instituição autorizada pelo Banco Central a operar em câmbio, deve atender a algumas exigências específicas do programa de BDRs, as quais são expostas abaixo: RESPONSABILIDADES DO BANCO INTERVENIENTE PERANTE O BANCO CENTRAL • Verificar o cumprimento por parte da instituição depositária das disposições das Resoluções CMN 3.265/2005 e 3.412/2006 e da Circular do BACEN 3.328/2006 • Manter os documentos referentes à operação em arquivo pelo prazo de 5 anos • Responder pela legitimidade da operação de câmbio realizada 15 COMO ESTRUTURAR UM PROGRAMA PATROCINADO DE BDRs Para que um programa de BDRs seja estruturado, é necessário atender a procedimentos legais e operacionais, sendo que cada instituição envolvida no programa tem seu papel definido pela regulamentação, devendo as condições específicas estarem regidas por contratos entre as partes envolvidas. O registro do Programa de BDRs na CVM é necessário para todos os níveis. No caso de Programas de BDRs Patrocinados Níveis II e III, é necessário também o registro da companhia na CVM. Adicionalmente, a companhia estrangeira deve atender aos requisitos do órgão similar à CVM em seu país de origem. Existem várias etapas na organização de um programa de BDRs, especialmente quando se trata de Programa Nível III, que corresponde à distribuição pública dos valores mobiliários. O quadro a seguir apresenta um cronograma básico ilustrativo de um programa patrocinado Nível III. Na seqüência, serão feitos comentários para cada etapa. 16 Etapa 1 – Análise preliminar sobre a conveniência da operação Esta etapa corresponde à avaliação preliminar da conveniência e estruturação da operação. Os principais pontos a serem analisados são a conjuntura do mercado de capitais doméstico e internacional, os possíveis intermediários financeiros, o perfil do programa, a adaptação da companhia emissora aos requerimentos da regulamentação brasileira e a necessidade de contratação de auditoria externa. A companhia emissora pode ser assessorada por consultores locais, sendo que a BOVESPA, embora não diretamente envolvida nessa etapa preliminar, também pode orientar a companhia e seu representante legal. Etapa 2 – Escolha dos intermediários financeiros e consultores legais Nesta etapa, após análise das propostas apresentadas, são escolhidos a instituição depositária, o custodiante no país de origem e o coordenador da distribuição, este no caso de um programa patrocinado Nível III. É importante verificar a experiência dos intermediários em operações com DRs, a compatibilidade do coordenador com o perfil da oferta pública, no caso de programa de Nível III. Os contratos são assinados, devendo ser traduzidos para o português. Também deverão ser contratados consultores legais, no Brasil e no exterior. O primeiro trabalho é o parecer jurídico emitido por advogado do país em que são custodiados os valores mobiliários, dispondo sobre o ambiente legal daquele país, especialmente no que se refere aos requisitos e limitações de negociação, hipóteses de cancelamento de registro e restrições ao exercício de direitos políticos ou pecuniários, inclusive, se for o caso, em razão da diferença de sede entre a companhia e o custodiante. No caso de Programa Nível III, haverá a necessidade de pareceres de consultores legais brasileiros para o prospecto e outros documentos da distribuição pública, de acordo com a Instrução CVM 400. 17 Etapa 3 – Estudos técnicos Nesta etapa, o coordenador da distribuição (Programa Nível III) vai desenvolver estudos técnicos, com base nas demonstrações financeiras e entrevistas com a companhia emissora. O objetivo é definir o volume da operação, a faixa de preço indicativa (no caso de bookbuilding), garantias de colocação, público-alvo, plano de distribuição e outras condições. A prática internacional recomenda e a regulamentação brasileira (Instrução CVM 400) permite que o coordenador da operação faça consulta sobre a viabilidade da oferta, no máximo a vinte investidores, para aperfeiçoar a modelagem da operação. Etapa 4 – Adaptação aos requisitos da legislação brasileira Nesta etapa, a companhia emissora e seu representante legal no Brasil deverão atender às determinações das Instruções CVM 331 e 332, de acordo com o Nível do Programa (consultar o ítem Programa de BDRs Patrocinados deste Guia). Considerando o tempo necessário, deve ser dada prioridade à elaboração das demonstrações financeiras em padrão contábil brasileiro. As informações trimestrais podem ser apresentadas em padrão internacional (IFRS). Ressalte-se que a Lei 11.638 de dezembro/2007 estabelece que o padrão contábil brasileiro seja o internacional, e a CVM editou instrução determinando a publicação de demonstrações financeiras consolidadas em IFRS a partir de 2010. Atenção deve ser dada também aos requisitos do órgão regulador do país de origem para registro de programas de DR – depositary receipts. Tratando-se de Programa Nível III, com emissão primária de valores mobiliários, deverão ocorrer atos societários (assembléia ou reunião do Conselho de Administração) no país de origem, autorizando a abertura de capital, a oferta pública e a listagem em bolsa. 18 Etapa 5 – Registros na CVM a) Processo de Registro da Companhia na CVM A companhia emissora dos valores mobiliários (lastro dos BDRs) e a instituição depositária, emissora dos BDRs Níveis II e III, devem providenciar o registro da companhia na CVM. Somente será concedido o registro quando houver a designação do representante legal da companhia no Brasil. A CVM estabelece algumas condições para que os Programas de BDRs Patrocinados sejam aprovados: • As companhias emissoras dos valores mobiliários devem estar sujeitas à supervisão e fiscalização de entidade ou órgão, no exterior, similar à CVM. • Os valores mobiliários lastros dos BDRs devem ser negociados e custodiados em países cujos órgãos reguladores tenham celebrado, com a CVM, acordo de cooperação ou sejam signatários do memorando multilateral de entendimento da Organização Internacional das Comissões de Valores – OICV (IOSCO, na sigla em inglês). • Os valores mobiliários podem ser custodiados e negociados em países distintos. Nesse caso, o órgão regulador do país em que os valores mobiliários possuam maior volume de negociação deverá ter celebrado acordo com a CVM ou ser signatário do mencionado memorando multilateral da IOSCO. A relação de países cujos órgãos reguladores de valores mobiliários possuem acordo com a CVM ou são signatários do memorando da IOSCO encontra-se no Anexo I deste guia e no site www.iosco.org. Na hipótese da companhia ter sede em país cujo órgão regulador não mantenha acordo de cooperação com a CVM ou não seja signatário do memorando da IOSCO, o representante legal deverá ser designado entre os dois principais executivos da companhia. A CVM poderá, conforme o caso, indeferir o registro ou determinar o ajuste ou cancelamento de programas lastreados em valores mobiliários admitidos à negociação e custodiados em países cujo órgão regulador seja, ou passe a ser, considerado pela CVM como não cooperante, para fins de assistência mútua para a troca de informações. Os documentos a serem apresentados para a obtenção do registro de companhia estão na Instrução CVM 331, e resumidos no quadro que segue. 19 DOCUMENTOS NECESSÁRIOS À OBTENÇÃO DO REGISTRO DE COMPANHIA (Instrução CVM 331, art. 5o) I – Documento da administração da companhia que designa o representante legal e documento da instituição depositária que designa o diretor responsável. II – Requerimento assinado pelo diretor responsável da instituição depositária contendo informações sobre: a) bolsa de valores ou entidade mercado de balcão organizado, em que a companhia tem seus valores mobiliários negociados e volumes negociados em cada um dos últimos 12 meses; b) acionistas controladores da companhia; c) administradores que gerem os negócios da companhia; d) consultores e auditores independentes da companhia; e) endereço da sede da companhia; f) local de atendimento aos acionistas; g) serviço de atendimento aos investidores do programa de BDRs; h) parecer jurídico, emitido por advogado do país em que são custodiados os valores mobiliários, sobre o ambiente legal daquele país; e i) questões de interesse dos investidores, pertinentes ao programa de BDRs e aos serviços prestados pela instituição depositária. III - Informações sobre a companhia fornecidas por seu representante legal: a) estatuto ou contrato social que rege a companhia; b) legislação correlata que rege a companhia; c) acordos de acionistas; d) parecer jurídico, de advogado do país de origem, sobre os direitos dos detentores de valores mobiliários emitidos pela companhia e sobre o ambiente legal daquele país; e e) atas de todas as assembléias gerais de acionistas e de debenturistas, e de todas as reuniões de órgãos executivos da companhia, realizadas nos 12 meses anteriores à data de registro na CVM. IV - Informações contábeis fornecidas pelo representante legal da companhia: a) as demonstrações financeiras da companhia e as demonstrações consolidadas como apresentadas no país de origem, relativas aos últimos três exercícios sociais, acompanhadas, no que couber, de Relatórios da Administração e Parecer de Auditores Independentes. b) as demonstrações financeiras da companhia e as demonstrações consolidadas, elaboradas de acordo com o padrão contábil brasileiro, convertidas em moeda nacional, acompanhadas do relatório de revisão especial emitido por auditor independente registrado na CVM; e a apresentação do formulário de Demonstrações Financeiras Padronizadas (DFP), preenchido com base no relatório citado; c) as informações trimestrais do balanço patrimonial e da demonstração do resultado dos trimestres do exercício social em curso, de acordo com os princípios e práticas contábeis brasileiros, acompanhados de relatório de desempenho. Caso sejam elaboradas demonstrações financeiras, mesmo que somente a demonstração consolidada, em IFRS, fica dispensada a apresentação das demonstrações e informações previstas nos itens b) e c) e estabelecido que as demonstrações e informações trimestrais devem ser elaboradas em IFRS, em reais convertidas para moeda nacional. V - Informações qualitativas no formulário Informações Anuais (IAN): a) a história e o desenvolvimento da companhia, com os principais eventos que determinaram a condução dos negócios, incluindo operações societárias de fusão, incorporação e cisão, investimentos e desinvestimentos em andamento e políticas de negócios; b) a estrutura organizacional com a descrição dos segmentos de negócios e subsidiárias da companhia; c) o cenário de negócios com a descrição da natureza das operações da companhia e suas principais atividades, as principais categorias de produtos e serviços vendidos, principais mercados em que a companhia compete, patentes, licenças e marcas e ambiente regulatório; d) os comentários e as perspectivas operacionais e financeiras com a situação de liquidez e rentabilidade, geração e aplicação de recursos, por segmento de negócio da companhia; e) o estudo de viabilidade econômico-financeira do projeto, indicando, inclusive, os fatores de risco envolvidos no empreendimento, elaborado em data que anteceder em até três meses a entrada do pedido na CVM, quando se tratar de companhia em fase pré-operacional; f) indicação de fatores de risco relacionados com a limitação ao exercício de direitos pelos titulares dos BDRs, inclusive os decorrentes da diversidade entre a sede da companhia e o país de negociação dos valores mobiliários, elaborada em data que anteceder em até três meses a entrada do pedido na CVM; e g) qualquer outra informação adicional divulgada em qualquer outro mercado no qual a companhia tenha seus valores mobiliários negociados. Obs.: A companhia deverá divulgar o prazo fixado para que os detentores de BDRs efetivem sua participação nas assembléias gerais pertinentes aos valores mobiliários representados pelos BDRs. 20 O registro de companhia aberta será automaticamente concedido se o pedido não for negado dentro de trinta dias após sua apresentação à CVM. O prazo de trinta dias poderá ser interrompido uma única vez, se a CVM solicitar documentos e informações adicionais relativos ao pedido de registro de companhia, passando a fluir o prazo de quinze dias, após o cumprimento das exigências, para a análise do pedido de registro. A partir da obtenção do registro de companhia aberta, o representante legal deve mantê-lo atualizado. O quadro a seguir apresenta as principais informações e documentos necessários à manutenção do registro de companhia atualizado. Apesar da obrigação ser do representante legal, nos Programas Patrocinados as empresas patrocinadoras se encarregam diretamente do envio de informações para a BOVESPA e a CVM. PROCEDIMENTOS PARA ATUALIZAÇÃO DO REGISTRO DE COMPANHIA, POR PARTE DO REPRESENTANTE LEGAL 1. Prestar informações à CVM e à BOVESPA sobre dados cadastrais e informações relevantes veiculadas ao mercado ou meios de comunicação (Instrução CVM 331, art. 11). 2. INFORMAÇÕES PERIÓDICAS (Instrução CVM 331, art.12) I. demonstrações financeiras e, se for o caso, as demonstrações consolidadas, elaboradas na forma do inciso IV do art. 5º ou do § 4º do mesmo artigo da referida instrução, no dia de sua divulgação em qualquer outro país ou mercado; II. formulário DFP, correspondente às informações do inciso anterior; III. formulário IAN, no dia da divulgação em qualquer outro país ou mercado, de informações de conteúdo semelhante; IV. sumário das decisões tomadas na assembléia geral ordinária, no dia seguinte à sua realização; V. ata da assembléia geral ordinária, no dia da divulgação em qualquer país ou mercado, de informações de conteúdo semelhante; VI. formulário ITR acompanhado de revisão especial dos auditores, no prazo máximo de 45 dias após o término de cada período, exceto o último trimestre do exercício social, ou no dia da divulgação em qualquer outro país ou mercado, de informações de conteúdo semelhante; VII. informações adicionais em caso de fase pré-operacional ou situação jurídica diferenciada da condição normal de operação. 3. INFORMAÇÕES EVENTUAIS (Instrução CVM 331, art.13) I. edital de convocação de assembléia geral extraordinária ou especial, no dia da divulgação em qualquer outro país ou mercado; II. sumário das decisões tomadas nas assembléias gerais extraordinária ou especial, no dia seguinte ao de sua realização; III. ata da assembléia extraordinária ou especial, no dia da divulgação em qualquer outro país ou mercado; IV. acordo de acionistas, no dia da divulgação em qualquer outro país ou mercado; V. comunicação sobre ato ou fato relevante, no dia da divulgação em qualquer outro país ou mercado; VI. informação sobre a modificação da condição jurídica da companhia, seus fundamentos, demonstrações financeiras especialmente levantadas para alteração da condição jurídica anterior e, se for o caso, situação dos detentores de valores mobiliários, no dia da divulgação em qualquer outro país ou mercado; e VII. outras informações solicitadas pela CVM, nos prazos que esta assinalar. 21 b) Processo de registro de Programa de BDRs Patrocinados na CVM: A Instrução 332 estabelece que o registro do programa deve ser solicitado à CVM pela instituição depositária, emissora de BDRs, especificando suas características. Será considerada, para cada Programa de BDRs, uma única espécie ou classe de valores mobiliários. O pedido do registro deve ser acompanhado dos seguintes documentos: DOCUMENTOS NECESSÁRIOS PARA O REGISTRO DO PROGRAMA DE BDRs PATROCINADOS Nível II Nível III Contratos entre depositária, custodiante e patrocinadora X X Indicação de diretor responsável pelo programa na depositária X X Declaração da bolsa de valores acerca do deferimento do pedido de admissão à negociação dos BDRs, condicionado apenas à obtenção do registro na CVM X X Cópia da guia de recolhimento da Taxa de Fiscalização, relativa à distribuição dos BDRs X X Termo de assunção de responsabilidade da instituição depositária ou emissora de BDRs pela divulgação simultânea, ao mercado, das informações prestadas pela empresa patrocinadora em seu país de origem e no país em que são negociados os valores mobiliários X X Pedido de registro de companhia X X Documentos e informações da Instrução CVM 331 X X X Cumprimento da Instrução CVM 400 22 Caso haja restrição subjetiva ou objetiva à negociação dos valores mobiliários no país em que são negociados, o registro da distribuição dos BDRs no Brasil será concedido com as mesmas restrições. Os contratos entre a instituição depositária, a instituição custodiante e a empresa patrocinadora deverão prever que a instituição depositária está obrigada a fornecer à CVM, a qualquer tempo e no prazo que vier a ser por esta determinado, quaisquer informações e documentos relativos aos programas aprovados e aos valores mobiliários emitidos. Assim como no processo de registro de companhia, no caso do registro do programa, o mesmo será automaticamente efetivado se o pedido não for indeferido dentro de trinta dias após sua apresentação à CVM. O prazo de trinta dias poderá ser interrompido uma única vez, se a CVM solicitar à instituição depositária documentos e informações adicionais, passando a fluir o prazo de quinze dias, após o cumprimento das exigências, para a análise do pedido de registro. Para o atendimento de eventuais exigências, será concedido prazo não superior a sessenta dias. Vale destacar que, para a concessão do registro do programa, a CVM exige que estejam previstas as condições asseguradas pela empresa aos detentores de BDRs no caso de descontinuidade do programa. c) Registro da Oferta Pública Além do registro de companhia aberta e do registro do programa, no caso de BDRs Nível III deverá ser registrada a Oferta Pública de BDRs, que pode ser uma distribuição primária, secundária ou mista. A distribuição pública exige a elaboração do Prospecto, documento que reúne as informações sobre a oferta e a companhia patrocinadora, de acordo com o previsto na Instrução CVM 400. O Prospecto é elaborado pelo ofertante em conjunto com a instituição líder da distribuição. No caso de distribuição secundária, a companhia patrocinadora e emissora dos valores mobiliários lastro tem o dever de cooperar, fornecendo aos acionistas ofertantes as informações e os documentos necessários para a elaboração do Prospecto, devendo, contudo, a patrocinadora ser ressarcida por todos os custos incorridos. A CVM permite que circule entre os intermediários financeiros e investidores o Prospecto Preliminar, a partir da data do protocolo do pedido de registro da distribuição. A versão definitiva do documento – Prospecto Definitivo – deverá ser disponibilizada aos investidores durante o período de distribuição, ou seja, a partir da publicação do Anúncio de Início de Distribuição (etapa 10, comentada a seguir). 23 c) Processo de registro no órgão regulador do país de origem A empresa emissora dos valores mobiliários lastro dos programas de BDRs deve submeter-se à fiscalização de órgão regulador similar à CVM em seu país de origem, devendo prestar todas as informações requeridas pelo mesmo. A instituição custodiante, que mantém bloqueados em custódia os valores mobiliários que servirão de lastro aos BDRs, deve ser sediada no país onde são negociados os valores mobiliários lastro e autorizada por órgão regulador, similar à CVM, a prestar serviços de custódia. d) Custos dos registros na CVM: O pedido de registro dos programas de BDRs de Nível II e III requer o pagamento de taxa de registro. Há também o custo de registro de companhia. Cobrança de taxas pela CVM Alíquota (%) ou valor Registro de Programa de BDRs Nível II 0,10% (*) Registro de Programa de BDRs Nível III 0,20% (*) Fiscalização de companhia aberta (Níveis II e III) De acordo com o patrimônio líquido (tabela A da Lei 7.940/89) PL até R$ 8.287.000,00 R$ 1.243,05 R$ 8.287.000,00 a R$ 41.435.000,00 R$ 2.486,10 Acima de R$ 41.435.000,00 R$ 3.314,80 (*) Sobre o valor do programa, limitado a R$ 82.870,00 Fonte: Leis 7.940/89 e 8.383/91, disponíveis em www.cvm.gov.br 24 por trimestre Etapa 6 – Registro na BOVESPA e na CBLC A instituição depositária emissora dos BDRs de Nível II ou Nível III deve providenciar o pedido de listagem dos BDRs para registro e negociação na BOVESPA. Para obter o registro, é necessário que a companhia envie à BOVESPA requerimento de registro, anexe os documentos enviados à CVM e, posteriormente, o número de registro por ela concedido. A negociação dos BDRs II será feita no mercado de bolsa no segmento tradicional da BOVESPA. No caso de Nível III, a companhia ao pedir seu registro na BOVESPA, deverá pelo menos aderir ao Nível 1 das práticas diferenciadas de governança corporativa. Essa exigência é dispensada no caso do controlador não participar como ofertante vendedor. O pedido de admissão à negociação na BOVESPA deverá ser instruído de acordo com o disposto no Capítulo V da Resolução do Conselho de Administração da BOVESPA 282/2002, devendo constar os seguintes documentos, no caso de BDR Nível III: • Pedido de registro na BOVESPA • Declaração à BOVESPA, que trata das informações a serem prestadas • Cópia da documentação apresentada à CVM, destacando-se: 1. contrato de distribuição dos BDRs e respectivos termos aditivos ou de adesão; 2. contrato de estabilização de preços e/ou garantia de liquidez, se houver; 3. outros contratos relativos à emissão, inclusive lote suplementar, se houver; 4. modelo de boletim de subscrição ou recibo de aquisição; 5. três exemplares do prospecto preliminar ou da minuta do definitivo; 6. cópia de todas as deliberações dos órgãos societários competentes; 7. minutas do Aviso ao Mercado, Início de Distribuição, Encerramento de Distribuição, se houver. 25 No processo de pedido de registro, deverá ser recolhida à BOVESPA a Taxa de Registro para Análise de Listagem, de R$ 47.000,00. O comprovante de pagamento deverá ser encaminhado juntamente com os documentos do pedido de registro para listagem dos valores mobiliários de emissão da companhia. O requerimento e demais documentos mencionados deverão ser entregues na BOVESPA. A regulamentação e modelos dos documentos encontram-se no Anexo II deste Guia. A instituição depositária e a companhia emissora deverão também aderir ao regulamento de emissor da Companhia Brasileira de Liquidação e Custódia (CBLC), que é a empresa responsável pela compensação, liquidação e custódia dos valores mobiliários negociados na BOVESPA. Para aderir ao regulamento, os emissores devem assinar o Termo de Adesão ao Regulamento de Emissor e o Termo de Indicação de Banco Emissor e Escriturador, cujos modelos também estão no Anexo II deste Guia. Os emissores também devem encaminhar cartões de procuração assinados por seus administradores e os atos constitutivos do emissor que identificam os administradores e seus poderes. As companhias patrocinadoras que tiverem seus Programas de BDRs Nível II e III listados na BOVESPA passarão a pagar anuidade à mesma, conforme tabela a seguir. Obtido o registro na BOVESPA, o valor da Taxa de Registro para Análise de Listagem, sem atualização, será utilizado para abater o valor da primeira anuidade da Companhia. Caso o valor da primeira anuidade seja inferior ao valor da Taxa de Registro para Análise de Listagem, não caberá devolução ou utilização para abatimento da próxima anuidade. Anuidade da companhia registrada na BOVESPA O Valor da Anuidade (AN) é composto por: a. parte fixa (PF), calculada de acordo com o capital social (CS) homologado do ano anterior ao ano da cobrança; e b. parte variável, aplicando-se a alíquota (AL) sobre a diferença entre o capital social da Companhia (CS) e o valor do capital social que exceder o mínimo dessa mesma faixa (MIN). Assim, tem-se: AN = PF + [ (CS-MIN) x AL ], em conformidade com as faixas da tabela abaixo: 26 Capital Social Fatores Aplicáveis De (em R$) Até (em R$) Parte Fixa (PF) em R$ Alíquota (AL) Até 50.000.000,00 9.000,00 – 50.000.000,01 100.000.000,00 9.000,00 0,00832% 100.000.000,01 200.000.000,00 13.160,00 0,00757% 200.000.000,01 500.000.000,00 19.730,00 0,00689% 500.000.000,01 1.000.000.000,00 40.400,00 0,00627% 1.000.000.000,01 3.000.000.000,00 71.750,00 0,00571% 3.000.000.000,01 7.000.000.000,00 185.950,00 0,00519% 7.000.000.000,01 – 393.550,00 0,00473% A anuidade está limitada pelos valores mínimo de R$ 9.000,00 e máximo de R$ 850.000,00. No caso de novos registros de companhia, será cobrada a anuidade proporcional ao remanescente do ano (prorata-dia), tomando-se como base o último capital social homologado, na data do seu registro na BOVESPA. Etapa 7 – Aviso ao Mercado A partir do protocolo do pedido de registro da distribuição, a CVM autoriza o início do esforço de venda. Para tanto, é necessário que seja divulgado Aviso ao Mercado, em jornal escolhido pela patrocinadora para a publicação de seus atos societários. Quadro - Conteúdo do Aviso ao Mercado 1. Informação sobre a data do protocolo do pedido de registro de oferta pública de distribuição de valores mobiliários na CVM 2. Indicação do local para obtenção do prospecto preliminar 3. Indicação das datas estimadas e locais de divulgação da distribuição 4. Condições para se efetuar reservas para subscrição ou aquisição de valores mobiliários, se for o caso 5. Informações sobre a coleta de intenções de investimento (bookbuilding, se houver) 6. Outras informações que se fizerem necessárias sobre a distribuição 27 Etapa 8 – Marketing, Bookbuilding e Reservas A partir da publicação do Aviso ao Mercado e com a disponibilização do prospecto preliminar, os distribuidores da operação começam a procurar potenciais investidores, de forma a agilizar a distribuição pública, quando ela for autorizada pela CVM. Nessa etapa, podem ser adotadas práticas de marketing que consistem, entre outras, em: • Produção e divulgação de material publicitário, sintetizando informações do prospecto; Reuniões com investidores potenciais, organizadas pelos coordenadores da operação (road shows). • 28 A utilização de material publicitário depende de aprovação da CVM e apenas poderá ser feita depois que o prospecto preliminar for apresentado à referida Comissão. O material será considerado aprovado cinco dias úteis após seu protocolo, se não houver manifestação da CVM. Com relação às reuniões com investidores potenciais, é importante destacar que as informações disponibilizadas não podem diferir do conteúdo dos documentos que estão sendo submetidos à CVM no processo de pedido de registro. A prática de formação do preço mais comumente adotada em distribuições públicas é o bookbuilding, que é um procedimento de coleta de intenções de investimento, com ou sem recebimento de reservas, a partir da divulgação do prospecto preliminar e do protocolo do pedido de registro junto à CVM. No prospecto preliminar, pode ser divulgada uma faixa de preços esperada para o BDR a ser distribuído. Se o preço for determinado pelo procedimento de bookbuilding, esse procedimento se realizará nesta etapa. Para a formação de preço, usualmente são coletadas as intenções de investimento de investidores institucionais, que são as únicas consideradas para esse cálculo. A BOVESPA oferece o serviço de e-bookbuilding, sem custo adicional, realizado via internet. A partir da divulgação do Aviso ao Mercado e da disponibilidade do Prospecto Preliminar, os investidores podem fazer pedido de reserva nas instituições financeiras participantes da oferta. Caso a companhia emissora pretenda autorizar a efetivação de pedidos de reserva, isso deverá ser mencionado no prospecto. O ofertante poderá estipular as condições de desistência de reservas por parte do investidor, devendo informá-las no Prospecto. Mesmo no caso de não haver condições de desistência de reserva, esta poderá ocorrer sem ônus para o investidor quando se verificar divergência relevante entre as informações dispostas no Prospecto Preliminar e aquelas dispostas na versão definitiva do Prospecto. 29 Etapa 9 – Emissão de BDRs Nível II Independentemente do tipo de oferta que tenha dado origem à constituição dos BDRs no Brasil – colocação primária ou secundária –, os ativos estrangeiros que constituem lastro para os BDRs podem a qualquer momento ser convertidos em BDRs por meio de uma operação de emissão e, analogamente, os BDRs podem ser convertidos em ativos estrangeiros por meio de uma operação de cancelamento. As operações de emissão e cancelamento de BDRs são realizadas conforme as estratégias dos investidores e envolvem, no mínimo, a instituição depositária no Brasil, a instituição custodiante no exterior e a CBLC. Caso o investidor necessite efetuar a compra de ativos estrangeiros para efetuar a emissão de BDRs ou a compra de BDRs para efetuar seu cancelamento e conseqüente transformação em ativos estrangeiros, a operação envolverá, ainda, o intermediário brasileiro (Agente de Custódia da CBLC) e o intermediário estrangeiro. Os fluxos a seguir ilustram operações de emissão de BDRs Nível II; os procedimentos são descritos a seguir. 30 Etapas da emissão de BDR Nível II 1 – O investidor brasileiro dá ordem de emissão de BDR ao intermediário brasileiro. 2 – O intermediário brasileiro contata o intermediário estrangeiro e a instituição depositária no Brasil, e instrui a aquisição de ativos estrangeiros e a emissão de BDRs no Brasil. 3 – O intermediário estrangeiro envia ordem de emissão de BDR à instituição custodiante. 4 – A instituição custodiante efetua a transferência dos ativos estrangeiros que servirão de lastro ao BDR para a conta do Programa de BDR sob responsabilidade do custodiante. 5 – A instituição custodiante realiza o bloqueio dos ativos que servirão de lastro para a emissão de BDR e instrui a emissão de BDR para a instituição depositária no Brasil. 6 – A instituição depositária efetua o registro dos BDRs no livro de registro de BDR em nome da propriedade fiduciária da CBLC. 7 – A instituição depositária efetua o depósito dos BDRs em conta transitória mantida em seu nome no serviço de depositária da CBLC. 8 – A instituição depositária instrui a CBLC a debitar os BDRs da conta transitória do programa e a creditar a conta de custódia do investidor brasileiro sob responsabilidade do seu Agente de Custódia1. A instituição depositária é integralmente responsável por garantir que a quantidade de valores mobiliários que servirão de lastro ao BDR e que se encontram depositados em central depositária no exterior, sob a responsabilidade do custodiante no exterior, seja equivalente à quantidade de BDRs emitida. No caso dos Programas de BDRs Nível III, o processo de emissão é diferente, pois necessariamente ocorre uma oferta pública de BDRs no Brasil. Os procedimentos estão descritos na Etapa 11. Quanto ao processo de cancelamento dos BDRs, o procedimento encontra-se descrito na Etapa 14. O Agente de Custódia do investidor brasileiro pode, coincidentemente, ser o intermediário brasileiro ao qual o investidor deu a ordem, contudo, não necessariamente. 1 31 Etapa 10 – Anúncio de Início de Distribuição Pública Quando se trata de um Programa Patrocinado Nível III, uma vez obtidos os registros da companhia e da oferta pública na CVM, conforme Instrução CVM 400, inicia-se o processo de distribuição pública, que deve ser divulgado por meio de respectivo anúncio, veiculado duas vezes em jornal de grande divulgação. No anúncio, constam as principais características da operação, o nome das instituições financeiras envolvidas e os números dos registros concedidos. Etapa 11 – Oferta pública de BDRs Nível III e remessa de recursos No caso do Programa de BDRs Nível III, ocorre uma oferta pública no mercado internacional e/ou no mercado brasileiro. A figura ilustra os movimentos básicos no caso de um Programa de Nível III, com oferta pública primária na qual os recursos vão para a companhia patrocinadora. Os procedimentos são descritos a seguir. 32 Descrição dos movimentos para realização de uma oferta pública primária de BDR Nível III: 1 – A companhia patrocinadora anuncia oferta pública de BDR nos mercados onde a distribuição ocorrerá e solicita a transferência dos títulos lastro para a instituição custodiante. 2 – Os investidores de varejo enviam solicitação de reserva às Corretoras consorciadas da oferta pública brasileira (pool de distribuição) e os investidores institucionais enviam suas intenções de compra diretamente ao coordenador da oferta pública de BDR ou às Corretoras consorciadas. 3 – As Corretoras consorciadas da oferta pública brasileira de varejo enviam para a CBLC os pedidos de reserva dos investidores de varejo. 4 – O coordenador informa a companhia patrocinadora sobre os pedidos de reserva e as intenções de compra. 5 – O coordenador, juntamente com a companhia patrocinadora, estabelece o preço da oferta e informa a CBLC. 6 – A CBLC efetua a alocação dos BDRs dos investidores de varejo e informa o coordenador. 7 – O coordenador efetua a alocação dos BDRs dos investidores institucionais e informa a CBLC. 8 – A instituição custodiante solicita à instituição depositária a emissão de BDR. 9 – A instituição depositária efetua o registro dos BDRs no livro em propriedade fiduciária da CBLC e realiza o depósito na CBLC. 10 – A CBLC realiza a liquidação de toda a operação de distribuição pública de BDR e entrega os recursos financeiros para a companhia patrocinadora, os BDRs para os investidores (institucionais e de varejo) e as comissões para os coordenadores e Corretoras consorciadas. Etapa 12 – Início de negociação na BOVESPA Após a emissão dos BDRs (Nível II – Consultar Etapa 9) ou da oferta pública (Nível III – Consultar Etapa 11), inicia-se a negociação na BOVESPA. Investidores interessados em comprar ou vender BDRs enviam suas ordens à BOVESPA por meio das Corretoras, com quem devem realizar a liquidação da operação. 33 Etapa 13 – Anúncio de Encerramento de Distribuição Pública O Anúncio de Encerramento da oferta deverá ser publicado imediatamente após a distribuição da totalidade dos BDRs ofertados ou assim que estiver encerrado o prazo estipulado, o que ocorrer primeiro. Caso tenha havido a previsão de green shoe (opção de lote suplementar), o anúncio só sairá depois do exercício da opção ou do fim do prazo, caso não tenha sido exercido. O Anúncio de Encerramento deverá apresentar os dados finais da colocação. A subscrição ou aquisição dos BDRs deve ser efetivada em um período máximo de seis meses, contado a partir da data de publicação do Anúncio de Início de Distribuição. Etapa 14 – Cancelamento dos BDRs Como já foi comentado na Etapa 9, o investidor pode cancelar os BDRs. A figura ilustra os movimentos básicos do cancelamento e os procedimentos são descritos na seqüência. 34 Descrição dos movimentos de cancelamento de BDR 1 – O investidor brasileiro dá ordem de cancelamento de BDR ao intermediário brasileiro. 2 – O intermediário brasileiro contata a instituição depositária no Brasil sobre o cancelamento dos BDRs. 3 – A instituição depositária efetua a transferência dos BDRs para a conta de cancelamento de BDR na CBLC e instrui o cancelamento dos BDRs. 4 – A CBLC executa o cancelamento dos BDRs da conta de cancelamento do Programa de BDR e solicita o débito dos BDRs que estão em propriedade fiduciária da CBLC no livro de registro. 5 – A instituição depositária instrui o cancelamento dos BDRs à instituição custodiante. 6 – A instituição custodiante realiza a transferência dos ativos lastro dos BDRs da conta do Programa de BDR na central depositária no exterior. Tributação Os ganhos auferidos na alienação de BDRs, no Brasil, são tributados pelo imposto de renda de acordo com as mesmas regras aplicáveis à negociação de ações (renda variável). Dependendo do tipo de investidor, haverá tributação sobre eventuais ganhos de capital na alienação dos BDRs, conforme quadro a seguir. Tributação sobre ganho de capital aplicada aos investidores na negociação com BDRs Tipo de Investidor Imposto de Renda (IR) Investidor pessoa física residente Investidor não residente Investidor não residente oriundo de locais com tributação favorecida 15% Isento 15% Obs.: Não há incidência do Imposto sobre Operações Financeiras (IOF) nessas operações. Por outro lado, os rendimentos pagos pela companhia emissora dos valores mobiliários representativos do BDR e os ganhos de capital apurados na alienação desses valores mobiliários no exterior, na hipótese de cancelamento de BDR, são tributados pelo Imposto de Renda de acordo com as regras aplicáveis a investimentos realizados no exterior por residentes ou domiciliados no país, como dispõe o Ato Declaratório da SRF 25/2000. Declaração Eletrônica no Banco Central A instituição depositária deverá fazer, em nome dos detentores de BDRs, a Declaração Eletrônica dos Capitais Brasileiros no Exterior (CBE), como estipulado pela Circular BACEN 3.345/2007 e na Carta-Circular BACEN 3.270/2007. A declaração está disponível para download no site do Banco Central (www.bcb.org.br). A instituição depositária deve informar no formulário os valores de propriedade de investidores residentes, domiciliados ou com sede no Brasil, de forma individualizada, por programa autorizado pela CVM. 35 ANEXOS I – Relação de países com órgãos reguladores reconhecidos pela CVM País África do Sul Alemanha Argélia Argentina Austrália Áustria Bahamas Bahrain Bélgica Bermudas Bolívia Bulgária Canadá Chile China Colômbia Coréia Costa Rica Chipre Dinamarca Dubai Equador Egito Eslováquia Eslovênia Espanha Estados Unidos Filipinas Finlândia França 36 ANEXOS Órgão Regulador Financial Services Board German Federal Financial Supervisory Agency Commission d´Organisation de Surveillance de Opérations de Bourse Comisión Nacional de Valores Australian Securities & Investments Commission Financial Market Authority Securities Commission of the Bahamas Central Bank of Bahrain Commission Bancaire et Financière The Bermuda Monetary Authority Superintendencia de Pensiones, Valores y Seguros Financial Supervision Commission Alberta Securities Commission British Columbia Securities Commission Ontario Securities Commission Commission des Valeurs Mobilières du Québec Superintendencia de Valores y Seguros China Securities Regulatory Commission Securities and Futures Commission, Hong Kong Superintendencia Financiera de Colombia Financial Supervisory Commission Superintendencia General de Valores Securities and Exchange Commission Danish Financial Supervisory Authority Dubai Financial Services Authority Superintendência de Compañias Capital Market Authority The National Bank of Slovakia Securities Market Agency Comisión Nacional del Mercado de Valores U.S. Commodity Futures Trading Commission U.S. Securities and Exchange Commission Securities and Exchange Commission Financial Supervision Authority Autorité des marchés financiers Gana Grécia Holanda Hungria Ilha de Man Ilhas Virgens Britânicas Índia Indonésia Israel Itália Jamaica Japão Japão Jordânia Lituânia Luxemburgo Malásia Malta México Marrocos Nigéria Nova Zelândia Noruega Panamá Paraguai Peru Polônia Portugal Reino Unido República Tcheca Romênia Rússia Singapura Sri Lanka Suécia Suíça Taiwan Tailândia Trinidad e Tobago Tunísia Turquia Uruguai Venezuela Securities & Exchange Commission Capital Market Commission The Netherlands Authority for the Financial Market Hungarian Financial Supervisory Authority Financial Supervision Commission Financial Services Commission of the British Virgin Islands Securities and Exchange Board of India Indonesian Capital Market Supervisory Agency Israel Securities Authority Commissione Nazionale per le Società e la Borsa Financial Services Commission Financial Services Agency Securities and Exchange Surveillance Commission Jordan Securities Commission Lithuanian Securities Commission Commission de Surveillance du Secteur Financier Securities Commission Malta Financial Services Authority Comisión Nacional Bancaria y de Valores Conseil Déontologique des Valeurs Mobilières Securities and Exchange Commission Securities Commission The Financial Supervisory Authority Comisión Nacional de Valores Comisión Nacional de Valores Comisión Nacional Supervisora de Seguros y Valores Polish Securities and Exchange Commission Comissão do Mercado de Valores Mobiliários Financial Services Authority Czech National Bank Romanian National Securities Commission Federal Commission for the Securities Market Monetary Authority of Singapore Securities and Exchange Comission The Financial Supervisory Authority Commission Fédérale des Banques Securities and Futures Commission Securities and Exchange Commission Trinidad and Tobago Securities and Exchange Commission Conseil du Marché Financier Capital Markets Board Banco Central del Uruguay Comisión Nacional de Valores Zâmbia Securities and Exchange Commission Fontes: CVM e http://www.iosco.org/library/index.cfm?section=mou_siglist. ANEXOS 37 II – Regulamentos e termos da BOVESPA e CBLC a) BOVESPA - Resolução no. 282/02-do Conselho de Administração da BOVESPA, Cap.V - Requerimento Pedindo Registro na BOVESPA (Anexo 9) - Declaração à BOVESPA (Anexo 10) RESOLUÇÃO Nº 282/02-CA (trechos selecionados) Consolida o Regulamento que dispõe acerca do registro na Bolsa de Valores de São Paulo (BOVESPA) de companhias abertas, clubes de investimento, fundos de investimento do tipo fechado e aberto, certificados de investimento audiovisual e certificados de depósito de valores mobiliários - BDR’s com lastro em valores mobiliários de emissão de companhias abertas, ou assemelhadas, com sede no exterior e de outros valores mobiliários, exceto ações, de emissão de companhia aberta que possua registro para negociação de valores mobiliários em mercado de balcão CAPÍTULO V REGISTRO DE CERTIFICADO DE DEPÓSITO DE VALORES MOBILIÁRIOS - BDRs COM LASTRO EM VALORES MOBILIÁRIOS DE EMISSÃO DE COMPANHIAS ABERTAS, OU ASSEMELHADAS, COM SEDE NO EXTERIOR Artigo 1º - O Diretor Geral poderá admitir à negociação, na BOVESPA, de Certificados de Depósito de Valores Mobiliários - BDR’s com lastro em valores mobiliários de emissão de companhias abertas, ou assemelhadas, com sede no exterior. Artigo 2º - O pedido de admissão à negociação deverá ser instruído com os seguintes documentos: a. - Requerimento no modelo anexo a este Regulamento (Anexo n.º 9); b. - Declaração no modelo anexo a este Regulamento (Anexo n.º 10); e c. - Cópia da documentação apresentada à Comissão de Valores Mobiliários para a obtenção do registro. Parágrafo 1º - Caso esteja sendo pleiteado registro de distribuição pública de BDR Nível III junto à Comissão de Valores Mobiliários, a companhia aberta, ou assemelhada, com sede no exterior deverá, simultaneamente ao pedido de registro na BOVESPA, aderir ao Nível 1 das Práticas Diferenciadas de Governança Corporativa, atendendo ao disposto em seu Regulamento. Parágrafo 2º - A exigência referida no parágrafo 1º estará dispensada caso se trate de distribuição pública de BDRs em que o acionista controlador não participe como ofertante vendedor dos valores mobiliários que os lastrearão. Parágrafo 3º - Em qualquer caso é facultado à companhia aderir ao Nível 2 das Práticas Diferenciadas de Governança Corporativa ou ao Novo Mercado da BOVESPA. Artigo 3º - A instituição depositária ou emissora dos BDR’s está obrigada a fornecer à BOVESPA: a. - a qualquer tempo e no prazo que vier a ser determinado, sob pena do cancelamento da autorização para negociação, quaisquer informações e documentos relativos aos programas aprovados e aos valores mobiliários emitidos; b. - a relação dos BDR’s emitidos e cancelados, quando solicitada; c. - a cópia dos documentos regularmente enviados à Comissão de Valores Mobiliários; d. - as informações prestadas ao mercado pela empresa patrocinadora em seu país de origem, simultaneamente à divulgação das mesmas. 38 ANEXOS Artigo 4º - O descumprimento do disposto no Artigo 3º implicará na suspensão da negociação dos BDR’s na BOVESPA, pelo prazo máximo de 30 (trinta) dias, cujo reinicio estará condicionado ao cumprimento das obrigações assinaladas pela Bolsa. § 1º - O prazo fixado no caput deste artigo poderá ser dilatado a exclusivo critério da BOVESPA. § 2º - Caso a Comissão de Valores Mobiliários ou qualquer outra Bolsa de Valores do País, suspenda a negociação de um determinado BDR, a BOVESPA adotará idêntica providência, e o reinicio da negociação estará condicionada à determinação de quem a suspendeu. § 3º - A BOVESPA divulgará para o mercado, quando do reinicio da negociação com os BDR’s anteriormente suspensos, as informações e esclarecimentos prestados pela instituição depositária ou emissora dos mesmos. § 4º - A BOVESPA poderá, a seu exclusivo critério, determinar o reinicio da negociação com os BDR’s anteriormente suspensos, ainda que a instituição depositária ou emissora dos mesmos não tenha prestado as informações e esclarecimentos solicitados, ocasião em que divulgará o fato para o mercado e determinará que as cotações desses BDR’s sejam publicadas em separado em seu Boletim Diário de Informações. Artigo 5º - A BOVESPA cancelará a autorização para a negociação dos BDR’s nas seguintes situações: a. - quando a Comissão de Valores Mobiliários cancelar a autorização que concedeu; b. - quando a instituição depositária ou emissora deixar de cumprir os dispositivos legais e regulamentares aplicáveis. (...) ANEXO N.º 9 CERTIFICADO DE DEPÓSITO DE VALORES MOBILIÁRIOS - BDR’s COM LASTRO EM VALORES MOBILIÁRIOS DE EMISSÃO DE COMPANHIAS ABERTAS, OU ASSEMELHADAS, COM SEDE NO EXTERIOR MODELO DE REQUERIMENTO PEDINDO REGISTRO NA BOVESPA A Diretoria da Bolsa de Valores de São Paulo Senhor Diretor: A .... (denominação social, endereço e n.º de inscrição do CNPJ/MF da instituição depositária ou emissora dos BDR’s) ...., neste ato representada pelos signatários, vem requerer o registro na Bolsa de Valores de São Paulo (BOVESPA) dos BDR’s a seguir descritos: ....(descrição), juntando, para tanto, a documentação prevista no Capítulo V do Regulamento Anexo à Resolução n.º 282/02-CA, de 20 de maio de 2002. Termos em que, Pede Deferimento. Local e data Assinaturas (com identificação do nome e cargo) ANEXOS 39 ANEXO N.º 10 CERTIFICADOS DE DEPÓSITO DE VALORES MOBILIÁRIOS - BDR’s COM LASTRO EM VALORES MOBILIÁRIOS DE EMISSÃO DE COMPANHIAS ABERTAS, OU ASSEMELHADAS, COM SEDE NO EXTERIOR MODELO DE DECLARAÇÃO A SER PRESTADA À BOVESPA DECLARAÇÃO A ..... (denominação social da instituição depositária ou emissora dos BDR’s, endereço e n.º de inscrição no CGC) ...., neste ato representada pelos signatários, pretendendo o registro de BDR’s na Bolsa de Valores de São Paulo (BOVESPA), declara que: 1. - a emissão e a negociação dos BDR’s está devidamente registrada na Comissão de Valores Mobiliários sob o n.º .........., ou está pleiteando, junto à Comissão de Valores Mobiliários, o registro da emissão e negociação dos BDR’s; 2. - a empresa emissora dos valores mobiliários que serviram de lastro para os BDR’s está sediada em país, cujo respectivo órgão regulador celebrou, com a Comissão de Valores Mobiliários, do Brasil, acordo de cooperação sobre consulta, assistência técnica e assistência mútua para a troca de informações; 3. - fornecerá à BOVESPA todas as informações e documentos relativos aos BDR’s e aos valores mobiliários emitidos; 4. - está ciente do disposto no Estatuto Social, no Regimento Interno e nas demais normas da BOVESPA, especialmente o Capítulo V do Regulamento Anexo á Resolução n.º 282/02-CA, de 20 de maio de 2002, comprometendo-se a cumpri-los fielmente; 5. - pagará pontualmente os valores devidos à BOVESPA; 6. - prestará à BOVESPA, as informações por ela requeridas, nos prazos assinalados; 7. - enviará à BOVESPA as informações prestadas pela empresa patrocinadora dos BDR’s em seu país de origem. Local e data Assinaturas (com indicação do nome e cargo) 40 ANEXOS b) CBLC - Regulamento de Emissores da Companhia Brasileira de Liquidação e Custódia - Termo de Adesão ao Regulamento de Emissor - Termo de Indicação de Banco Emissor e Escriturador Regulamento de Emissores da CBLC CAPÍTULO I OBJETO 1. O presente Regulamento tem por objeto disciplinar a prestação, pela COMPANHIA BRASILEIRA DE LIQUIDAÇÃO E CUSTÓDIA (CBLC), de serviço de custódia de títulos, valores mobiliários e outros instrumentos financeiros (“Ativos”), emitidos por pessoa jurídica de direito público ou privado (“Emissor”). CAPÍTULO II SERVIÇO DE CUSTÓDIA DA CBLC 2. A prestação do Serviço de Custódia pela CBLC contempla, entre outras atividades de caráter instrumental e complementar, a guarda e o tratamento dos Eventos de Custódia oriundos dos Ativos mantidos sob custódia. 2.1. O Serviço de Custódia da CBLC instrumentaliza-se, nos termos da legislação vigente, mediante a transferência da titularidade de Ativos registrados em nome de investidor original para o da CBLC, que passa a ostentar, em conseqüência, a qualidade de proprietária fiduciária dos Ativos, exclusivamente para fins de custódia, sem que disto resulte transferência plena de sua propriedade. CAPÍTULO III CONTROLE DOS ATIVOS 3. Os procedimentos de registro e controle de movimentação dos Ativos custodiados junto à CBLC observarão o disposto nas seções deste Capítulo. SEÇÃO I REGISTRO DE ATIVOS 3.1. O Emissor que aderir ao presente Regulamento deverá manter os Ativos registrados em nome da CBLC, em caráter fiduciário, sem a emissão de certificados. 3.1.1. O Emissor deverá fornecer à CBLC todas as informações necessárias à manutenção e atualização dos Ativos custodiados nas condições e prazos previamente determinados pela CBLC. 3.1.2. A CBLC manterá os Ativos custodiados em contas individualizadas por investidor, devidamente atualizadas quanto às movimentações ocorridas e aos correspondentes Eventos de Custódia, observadas os eventuais ônus ou gravames incidentes sobre os mesmos. 3.1.3. A CBLC, nos casos permitidos em lei e previstos no seu Regulamento de Operações, poderá deixar de manter os Ativos em contas individualizadas por investidor. ANEXOS 41 3.1.4. O Emissor poderá manter os Ativos custodiados em Contas de Registro de Ativos para Distribuição Primária nos casos em que as normas vigentes permitam que a distribuição seja feita diretamente pelo Emissor. 3.1.4.1. A Conta de Registro de Ativos para Distribuição Primária deverá, na forma da legislação aplicável, ser utilizada exclusivamente para fins de distribuição primária de Ativos de propriedade do Emissor, não sendo permitido, em qualquer momento, a manutenção de quaisquer outros Ativos na referida conta; e 3.1.4.2. A Conta de Registro de Ativos para Distribuição Primária deverá apresentar saldo zero ao final do processo de liquidação da distribuição. 3.1.4.3. Ao Emissor que mantiver os ativos custodiados em Conta de Registro de Ativos para Distribuição Primária aplica-se, no que couber, as disposições constantes no Regulamento de Operações da CBLC sobre Agentes de Custódia e Agentes Especiais de Custódia. 3.1.5. O Emissor deverá comunicar imediatamente, por escrito, a CBLC qualquer fato ou circunstância que impossibilite a transferência de titularidade dos Ativos de e para a propriedade fiduciária da CBLC. 3.1.6. A CBLC fornecerá ao Emissor, sempre que solicitada, informação atualizada sobre os titulares de Ativos de emissão do Emissor e suas respectivas posições. 3.1.6.1. Todas as informações solicitadas à CBLC pelo Emissor deverão ser feitas por representante do Emissor, devidamente autorizado para tanto. SEÇÃO II DEPÓSITOS, RETIRADAS E CONCILIAÇÃO DOS ATIVOS CUSTODIADOS 3.2. A solicitação de transferência de titularidade de Ativos de e para a propriedade fiduciária da CBLC será realizada por meio de Pedido de Transferência de Ativos (“PTA”), enviado pela CBLC ao Emissor de forma eletrônica ou em formulário impresso, cabendo ao Emissor a responsabilidade quanto ao processamento do PTA. 3.2.1. Na mesma data de processamento dos PTA, o Emissor deverá informar à CBLC: (i) a relação dos PTA aceitos ou rejeitados; (ii) os motivos, no caso dos PTA não aceitos, que impossibilitaram a transferência de titularidade dos Ativos de e para a propriedade fiduciária da CBLC. 3.2.2. Para o controle e conciliação dos Ativos registrados na propriedade fiduciária da CBLC, o Emissor deverá, sempre que houver qualquer alteração do saldo da posição registrada, emitir e encaminhar à CBLC, por meio eletrônico ou impresso, demonstrativo contendo: (i). o saldo inicial; (ii). todos os lançamentos a crédito e a débito; e (iii). o saldo final após todos os processamentos realizados. 3.2.3. O Emissor deverá emitir e encaminhar à CBLC demonstrativo que contenha as posições dos Ativos registrados em nome da CBLC, na qualidade de proprietária fiduciária (i) ao final de cada mês; e (ii) sempre que solicitado pela CBLC. 3.2.3.1. No caso de Certificados de Recebíveis Imobiliários, o Emissor ficará desobrigado de emitir mensalmente demonstrativos com as posições dos Ativos registrados em nome da CBLC na qualidade de proprie42 ANEXOS tária fiduciária, somente obrigando-se a fazê-lo quando solicitado pela CBLC. CAPÍTULO IV EVENTOS DE CUSTÓDIA 4.1. O Emissor deverá fornecer à CBLC, em tempo hábil, todas as informações referentes aos Eventos de Custódia atribuídos aos Ativos de sua emissão custodiados na CBLC, para permitir o repasse dos mesmos aos respectivos titulares. 4.1.1. Evento de Custódia para os efeitos deste Regulamento são obrigações do Emissor relativas ao resgate do principal e dos acessórios dos Ativos por ele emitidos e custodiados no Serviço de Custódia; 4.2. Sempre que o Evento de Custódia envolver pagamento em dinheiro, o Emissor deverá comunicar o fato à CBLC com a antecedência mínima de 5 (cinco) dias úteis antes da data do referido pagamento. 4.3. O Emissor deverá repassar à CBLC todos os recursos financeiros ou ativos correspondentes aos Eventos de Custódia atribuídos aos Ativos de sua emissão custodiados na CBLC, nas quantidades, tipos e prazos, previamente informados, nos termos dos itens supra. 4.4. O Emissor que desejar realizar o repasse de recursos financeiros diretamente aos proprietários dos Ativos, disto deverá informar previamente à CBLC, indicando para quem os recursos estarão sendo repassados, bem como os respectivos valores. 4.5. A CBLC encaminhará ao Emissor, em tempo hábil e conforme a legislação vigente, os dados cadastrais dos titulares de Ativos que deverão receber os recursos financeiros, para que o Emissor, quando for o caso, tome as providências necessárias quanto aos aspectos tributários inerentes. 4.6. Sem prejuízo do disposto no item anterior, o Emissor deverá responsabilizar-se pela verificação do regime tributário aplicável aos investidores titulares dos Ativos de sua emissão, informando-o à CBLC. 4.7. Na hipótese de Eventos de Custódia que compreendam transferência de recursos financeiros, o Emissor deverá disponibilizá-los na forma e prazo estabelecido pela CBLC. 4.8. Na hipótese de Eventos de Custódia que compreendam atribuição de ativos, o Emissor deverá enviar à CBLC, na data do correspondente crédito a seu favor o demonstrativo de que trata o subitem 3.2.2. 4.9. O Emissor deverá acatar os pedidos formulados pela CBLC para o exercício de direitos atribuídos aos Ativos, bem como reconhecer e aceitar os instrumentos de cessão de direitos por ela emitidos. 4.10. Na hipótese de distribuição de Eventos de Custódia em Ativos não elegíveis para depósito junto ao Serviço de Custódia da CBLC, ou com características diferentes dos Ativos originais custodiados a CBLC estabelecerá o tratamento a ser dado a esses ativos. CAPÍTULO V AGENTE DE CUSTÓDIA E AGENTE ESPECIAL DE CUSTÓDIA 5. O Agente de Custódia e o Agente Especial de Custódia são os responsáveis, perante a CBLC, pela manutenção e movimentação das contas de custódia e pelos dados cadastrais próprios e dos investidores sob sua responsabilidade. ANEXOS 43 CAPÍTULO VI ATIVOS ESCRITURAIS 6. O Emissor que contratar uma instituição autorizada para a prestação do serviço de ativos escriturais, será responsável perante à CBLC por qualquer irregularidade ou inadimplemento cometido pela instituição contratada, caso esta não desempenhe as atividades conforme o previsto no presente Regulamento. 6.1. O Emissor deverá informar à CBLC a contratação da instituição autorizada à prestação do serviço de ativos escriturais. 6.2. A CBLC fornecerá à instituição autorizada para a prestação do serviço de ativos escriturais, sempre que solicitada, informação atualizada dos titulares dos Ativos de emissão do Emissor. 6.2.1. Todas as informações solicitadas à CBLC pela instituição autorizada à prestação do serviço de ativos escriturais deverão ser feitas por representante da instituição, devidamente autorizado para tanto. CAPÍTULO VII Isenção DE RESPONSABILIDADES da CBLC 7. A CBLC não será responsável, direta ou indiretamente: 7.1. pelas informações prestadas pelo Emissor dos Ativos custodiados, ou por erros ou omissões cometidos em virtude de informações falsas, falhas, incompletas, omissas, incorretas ou imprecisas fornecidas pelo Emissor; 7.2. por qualquer uso indevido que o Emissor faça das informações que lhe forem fornecidas, nos termos deste Regulamento; 7.3. em caso de violação e/ou não observância, pelo Emissor, de quaisquer disposições previstas neste Regulamento, hipótese em que a CBLC ficará isenta de quaisquer custos, gastos, despesas ou ônus resultantes da transgressão, inclusive quanto a condenações por perdas e danos decorrentes do evento causador, decorrentes de qualquer ação ou demanda promovida por terceiro, não lhe incumbindo, em conseqüência, adotar qualquer iniciativa processual estranha à defesa de seus próprios interesses; 7.4. por quaisquer ocorrências a que se sujeitem os Ativos custodiados, em conseqüência de caso fortuito ou de força maior, em conformidade com o disposto no Código Civil Brasileiro; 7.5. pelo pagamento de quaisquer valores relativos a Eventos de Custódia, nos casos em que o Emissor dos Ativos decidir efetuar o pagamento de recursos financeiros relativos aos referidos Eventos de Custódia diretamente ao titular dos Ativos; 7.6. pelo cumprimento das obrigações originárias do Emissor de resgatar o principal e os acessórios dos Ativos de sua emissão custodiados no Serviço de Custódia da CBLC. 44 ANEXOS CAPÍTULO VIII DESCUMPRIMENTO DE CONDIÇÕES 8. Nas hipóteses de: (i) descumprimento de qualquer condição estipulada no presente Regulamento, que inviabilize, no todo ou em parte, a regular consecução do serviço prestado pela CBLC; (ii) de decretação de falência ou de dissolução do Emissor; (iii) de mudança de endereço do Emissor; ou (iv) de qualquer outro ato que inviabilize a prestação dos serviços objeto do presente Regulamento, 8.1. Os saldos de Ativos depositados em custódia, devidamente atualizados, serão retirados da custódia da CBLC e imediatamente transferidos para os nomes dos investidores no livro de registro do Emissor. 8.2 Caso não seja possível à CBLC proceder à transferência de que trata o item 8, a CBLC poderá: (i) proceder ao bloqueio dos saldos dos Ativos em custódia, impedindo que qualquer movimentação seja realizada; (ii) depositar os referidos Ativos em um sistema especial para controle dos mesmos; ou (iii) adotar, a seu exclusivo critério, qualquer outro procedimento especial. 8.3. A CBLC comunicará o procedimento adotado aos Agentes de Custódia e Agentes Especiais de Custódia que possuírem Ativos cujo Emissor esteja em uma das condições previstas no item 8. CAPÍTULO IX DISPOSIÇÕES GERAIS 9.1. O Emissor deverá informar à CBLC quaisquer alterações em seu cadastro. 9.2. A CBLC divulgará comunicado contendo os valores das taxas e dos custos devidos pelo Emissor, inerentes à execução de serviços constantes do presente Regulamento, que se obriga a pagá-los na forma e prazo estabelecidos. 9.3. Na forma da legislação pertinente, a CBLC guardará sigilo com relação aos atos realizados de acordo com o presente Regulamento, divulgando-os tão-somente quando: (i) expressamente autorizada pelo Emissor ou pelo titular dos ativos; (ii) houver determinação legal; ou (iii).... (iv) houver solicitações da Comissão de Valores Mobiliários, do Banco Central do Brasil, ou de outros órgãos que tenham poder para tanto. 9.4. A faculdade prevista no item 3.1.4 somente poderá ser utilizada para os ativos autorizados pelo Conselho de Administração. ANEXOS 45 TERMO DE ADESÃO AO REGULAMENTO DO EMISSOR Pelo presente instrumento particular e na melhor forma de direito, Razão Social do Emissor, pessoa jurídica com sede na Rua, Número, Complemento, .....cidade , .....Estado , inscrita no CNPJ/MF sob nº , neste ato representada por nome/endereço/CPF do representante legal do Emissor ou razão social/endereço/ CNPJ do Administrador do Fundo Emissor, na qualidade de Emissora de ativos custodiados na Companhia Brasileira de Liquidação e Custódia (CBLC), declara expressamente que conhece e aceita todas as disposições contidas no Regulamento do Emissor, com vigência a partir de 27 de fevereiro de 2003, notadamente no que se refere ao registro dos ativos custodiados no serviço de Custódia da CBLC e sua atualização. (cidade/data) ____________________________________________________________ Nome e Assinatura Representantes legais do Emissor ou Administrador do Fundo Emissor Testemunhas: ____________________________________ _____________________________ Nomes/RG/CPF-MF 46 ANEXOS Termo de Indicação de Banco de Emissor e Escriturador 1. Emissor, com sede na , Cidade de , Estado de , inscrito(a) no CNPJ/MF sob o nº , por seus representantes legais ao final indicados, emissor de ativos custodiados na Companhia Brasileira de Liquidação e Custódia (CBLC), doravante denominado EMISSOR, indica, neste ato, Banco de Emissor, com sede na Cidade , Estado , inscrito(a) no CNPJ/MF sob o nº , por seus representantes legais ao final indicados, doravante denominado BANCO, como instituição prestadora do serviço de ativos escriturais e instituição bancária habilitada pelo Banco Central do Brasil e detentora de conta Reservas Bancárias, responsável pelas transferências em recursos financeiros referentes ao pagamento de Eventos de Custódia nos termos do Regulamento de Operações da CBLC. 2. (Preenchimento não obrigatório para Bancos) O EMISSOR declara ser detentor da Conta Corrente nº Agência nº no BANCO indicado, nº de compensação . na 3. O BANCO, ora indicado, na qualidade de Banco do Emissor, declara expressamente neste ato assumir os seguintes deveres: 3.1. estar apto a trocar mensagens com CBLC relativas às suas atividades como instituição bancária habilitada pelo Banco Central do Brasil e detentora de conta Reservas Bancárias. 3.2. efetuar, sempre que assim instruído pelo EMISSOR, a transferência de recursos financeiros para a conta de liquidação da CBLC no STR, correspondentes ao pagamento de Eventos de Custódia pelo EMISSOR; 3.3. manter os padrões de comunicação e segurança definidos pelo Banco Central do Brasil no que se refere à troca de mensagens destinadas a transferência de recursos financeiros relativa ao pagamento de Eventos de Custódia; e 3.4. comunicar tempestivamente à CBLC e ao EMISSOR, seu cliente, qualquer problema de natureza creditícia, operacional, tecnológica, de força maior ou qualquer ocorrência que possa implicar em não efetuar a instrução de transferência total ou parcial de recursos. 4. O BANCO, na qualidade de Banco do Emissor, poderá aceitar ou recusar ordem de transferência de recursos do EMISSOR, segundo critérios próprios estabelecidos contratualmente entre ambos. 5. O BANCO, na qualidade de instituição prestadora do serviço de ativos escriturais, declara expressamente neste ato: 5.1. estar autorizado pela CVM a prestar o serviço de ativos escriturais; 5.2. estar apto a trocar arquivos e informações eletrônicas com a CBLC relativos às suas atividades como instituição escrituradora indicada pelo EMISSOR; e 5.3. manter os padrões de comunicação e segurança definidos pela CBLC no que se refere à troca de arquivos e informações eletrônicas. ANEXOS 47 6. O presente Termo de Indicação vigorará enquanto existir qualquer pendência do EMISSOR ou do BANCO perante a CBLC. 7. Fica eleito o Foro da Comarca da Capital do Estado de São Paulo para dirimir as questões oriundas do presente instrumento, renunciando as partes a qualquer outro. (cidade/data) Razão Social do Emissor __________________________________________________________ Nome e Assinatura dos Representantes Legais Razão Social do Banco do Emissor Código(s) da instituição como Escriturador junto à BOVESPA/CBLC n° __________________________________________________________ Nome e Assinatura dos Representantes Legais Testemunhas: ____________________________________ Nomes/RG/CPF-MF 48 ANEXOS III – Legislação a) Resolução CMN nº 3.265 de 04 de março de 2005 Dispõe sobre o Mercado de Câmbio e dá outras providências. O BANCO CENTRAL DO BRASIL, na forma do artigo 9º da Lei nº 4.595 de 31/12/1964, torna público que o CONSELHO MONETÁRIO NACIONAL, em sessão extraordinária realizada em 04/03/2005, com base no artigo 4º, incisos V, VIII e XXXI, da referida Lei, na Lei nº 8.880 de 27/05/1994, Lei nº 9.069 de 29/06/1995, Lei nº 10.192 de 14/02/2001, nos Decreto-Lei nº 857 de 11/09/1969, Decreto-Lei nº 1.060 de 21/10/1969, e tendo em vista o disposto na Lei nº 4.131 de 03/09/1962, Lei nº 7.766 de 11/05/1989, e Lei nº 9.613 de 03/03/1998, no Decreto-Lei nº 9.025 de 27/02/1946 e no Decreto nº 23.258 de 19/10/1933, Decreto nº 42.820 de 16/12/1957 e Decreto nº 55.762 de 17/02/1965, Resolveu: Art. 1º Estabelecer que o Mercado de Câmbio de Taxas Flutuantes e o Mercado de Câmbio de Taxas Livres ficam reunidos no Mercado de Câmbio, cujo funcionamento obedece ao disposto nesta Resolução e em regulamento a ser instituído pelo Banco Central do Brasil. § único - O Mercado de Câmbio engloba as operações de compra e de venda de moeda estrangeira, as operações em moeda nacional entre residentes, domiciliados ou com sede no País e residentes, domiciliados ou com sede no exterior e as operações com ouro-instrumento cambial, realizadas por intermédio das instituições autorizadas a operar no Mercado de Câmbio pelo Banco Central do Brasil. CAPÍTULO I Das autorizações para a prática de operações no Mercado de Câmbio Art. 2º As autorizações para a prática de operações no Mercado de Câmbio podem ser concedidas pelo Banco Central do Brasil, a bancos comerciais, bancos múltiplos, bancos de investimento, bancos de desenvolvimento, caixas econômicas, sociedades de crédito, financiamento e investimento, sociedades corretoras de câmbio ou de títulos e valores mobiliários, sociedades distribuidoras de títulos e valores mobiliários, agências de turismo e aos meios de hospedagem de turismo. Art. 3º Os agentes do Mercado de Câmbio podem realizar as seguintes operações: I - bancos, exceto de desenvolvimento: todas as operações previstas para o Mercado de Câmbio; II - bancos de desenvolvimento e caixas econômicas: operações específicas autorizadas; III - sociedades de crédito, financiamento e investimento, sociedades corretoras de câmbio, sociedades corretoras de títulos e valores mobiliários e sociedades distribuidoras de títulos e valores mobiliários: a) compra ou venda de moeda estrangeira em cheques vinculados a transferências unilaterais; b) compra ou venda de moeda estrangeira em espécie, cheques e cheques de viagem relativos a viagens internacionais; c) câmbio simplificado de exportação e de importação; d) operações de compra ou venda, de natureza financeira, não sujeitas ou vinculadas a registro no Banco Central do Brasil, até o limite de US$ 10,000.00 (dez mil dólares dos Estados Unidos) ou seu equivalente em outras moedas; e e) operações no mercado interbancário, arbitragens no País e, por meio de banco autorizado a operar no Mercado de Câmbio, arbitragem com o exterior; IV - agências de turismo: compra ou venda de moeda estrangeira em espécie, cheques e cheques de viagem relativos a viagens internacionais; V - meios de hospedagem de turismo: exclusivamente compra, de residentes ou domiciliados no exterior, de moeda estrangeira em espécie, cheques e cheques de viagem relativos a turismo no País ANEXOS 49 Art. 4º Para ser autorizada a operar no Mercado de Câmbio, a instituição integrante do Sistema Financeiro Nacional deve: I - possuir capital realizado e Patrimônio de Referência (PR) não inferiores aos limites mínimos estabelecidos pela regulamentação específica, mantendo-os atualizados enquanto vigorar a autorização concedida pelo Banco Central do Brasil; II - designar, entre os administradores homologados pelo Banco Central do Brasil, o responsável pelas operações relacionadas ao Mercado de Câmbio; III - apresentar projeto, nos termos a serem fixados pelo Banco Central do Brasil, indicando, no mínimo, os objetivos operacionais básicos e as ações desenvolvidas para assegurar a observância da regulamentação cambial e para prevenir e coibir o crime de lavagem de dinheiro e outros crimes tipificados na Lei nº 9.613 de 03/03/1998 Art. 4º-A Para serem autorizadas a operar no Mercado de Câmbio, as agências de turismo e os meios de hospedagem de turismo devem observar as medidas a serem definidas pelo Banco Central do Brasil, inclusive para a abertura de postos, permanentes ou provisórios Art. 5º Mediante prévia anuência do Banco Central do Brasil, podem ser conduzidas operações de câmbio por instituição não autorizada a operar no Mercado de Câmbio, atuando esta como mandatária de agente autorizado com o qual tenha celebrado convênio específico para tal, devendo ser observado que a responsabilidade pelo cumprimento das normas é sempre do agente autorizado. Art. 6º É livre o horário de funcionamento das agências de turismo e dos meios de hospedagem de turismo para realização de operações de câmbio, sendo que os demais agentes autorizados devem respeitar os normativos que regem os horários de seu funcionamento. Art. 7º Os atos constitutivos das agências de turismo e meios de hospedagem de turismo autorizados a operar no Mercado de Câmbio devem incluir como uma de suas finalidades a prática de operações de câmbio. Art. 8º O Banco Central do Brasil definirá os critérios para recebimentos e pagamentos do e para o exterior mediante a utilização de cartões de crédito e de débito de uso internacional, bem como para a realização de transferências financeiras postais internacionais, incluindo vale postal e reembolso postal internacional. Art. 9º O Banco Central do Brasil, no que diz respeito às autorizações concedidas na forma deste capítulo, poderá, motivadamente: I - revogá-las ou suspendê-las temporariamente em razão de conveniência e oportunidade; II - cassá-las em razão de irregularidades apuradas em processo administrativo, ou suspendê-las cautelarmente, na forma da lei; III - cancelá-las em virtude da não realização, pela instituição, de operação de câmbio por período superior a cento e oitenta dias. CAPÍTULO II Das operações cursadas no Mercado de Câmbio Art. 10. As pessoas físicas e as pessoas jurídicas podem comprar e vender moeda estrangeira ou realizar transferências internacionais em reais, de qualquer natureza, sem limitação de valor, observada a legalidade da transação, tendo como base a fundamentação econômica e as responsabilidades definidas na respectiva documentação. § 1º Incluem-se neste artigo as compras e vendas de moeda estrangeira, por pessoas físicas ou jurídicas, residentes, domiciliadas ou com sede no País, em banco autorizado a operar no Mercado de Câmbio, para 50 ANEXOS fins de constituição de disponibilidades no exterior e do seu retorno. § 2º As transferências financeiras relativas a aplicações no exterior por instituições autorizadas a funcionar pelo Banco Central do Brasil e por fundos de qualquer natureza devem observar as disposições do Conselho Monetário Nacional e, de acordo com as respectivas áreas de competência, a regulamentação específica do Banco Central do Brasil e da Comissão de Valores Mobiliários.” (NR) Art. 11. É facultada a reaplicação, inclusive em outros ativos, de recursos transferidos a título de aplicações, assim como os rendimentos auferidos no exterior, desde que observadas as finalidades permitidas na regulamentação pertinente. Art. 12. Devem ser observadas as seguintes condições nas operações realizadas no Mercado de Câmbio: I - registro no Sistema de Informações Banco Central do Brasil - Sisbacen; II - observância das disposições de natureza operacional definidas pelo Banco Central do Brasil; e III - atendimento às orientações e aos procedimentos previstos em legislação ou regulamentação específica. Art. 13 As operações de câmbio, cujo instrumento de formalização e classificação seguirão modelo definido pelo Banco Central do Brasil, terão prazo máximo de setecentos e cinqüenta dias para liquidação, contados da data da sua contratação, observando-se: I - os prazos estabelecidos pelo Banco Central do Brasil, de acordo com a natureza da operação de câmbio; e II - as prorrogações concedidas por aquela Autarquia, em situações excepcionais. Art. 14. São livremente canceladas por acordo entre as partes ou baixadas da posição cambial das instituições as operações de câmbio contratadas de valor inferior a US$ 50 mil (cinqüenta mil dólares dos Estados Unidos) ou seu equivalente em outras moedas, podendo o Banco Central do Brasil definir critérios com relação a cancelamentos e baixas de contratos de câmbio de valores superiores. § único - O disposto neste artigo não se aplica às operações de câmbio simplificado e interbancárias, sendo, para essas, vedados o cancelamento, a baixa, a prorrogação ou a liquidação antecipada. Art. 15. No contrato de câmbio não são suscetíveis de alteração o comprador, o vendedor, o valor em moeda estrangeira, o valor em moeda nacional, o código da moeda estrangeira e a taxa de câmbio. Art. 16. Na operação de venda de moeda estrangeira, o contravalor em moeda nacional deve ser levado a débito de conta titulada pelo comprador ou pago com cheque de sua emissão, nominativo ao agente autorizado vendedor, cruzado e não endossável. § único - Excetuam-se do disposto neste artigo as operações de câmbio simplificado de importação e as relativas a pagamento de encomendas internacionais, quando realizadas por intermediário ou representante, que devem observar a regulamentação específica, assim como a venda de moeda estrangeira cujo contravalor em moeda nacional não ultrapasse R$ 10.000,00 (dez mil reais), por cliente. Art. 17. Na operação de compra de moeda estrangeira o contravalor em moeda nacional deve ser creditado em conta titulada pelo vendedor ou entregue por meio de cheque, emitido pelo agente autorizado a operar no Mercado de Câmbio, nominativo ao vendedor da moeda estrangeira, cruzado e não endossável. § único - Excetua-se do disposto neste artigo a compra de moeda estrangeira cujo contravalor em moeda nacional não ultrapasse R$ 10.000,00 (dez mil reais), por cliente. ANEXOS 51 CAPÍTULO III Das obrigações dos agentes autorizados a operar no Mercado de Câmbio Art. 18. Os agentes autorizados a operar no Mercado de Câmbio de que trata esta Resolução, bem como as empresas que administram cartões de crédito ou de débito de uso internacional e aquelas que realizam transferências financeiras postais internacionais, devem atuar no sentido do cumprimento da legislação e regulamentação que disciplinam as respectivas matérias. Art. 19. Devem os agentes autorizados a operar no Mercado de Câmbio observar as regras para a perfeita identificação dos seus clientes, bem como verificar as responsabilidades das partes envolvidas e a legalidade das operações efetuadas. CAPÍTULO IV Da taxa de câmbio Art. 20. A taxa de câmbio é livremente pactuada entre os agentes autorizados a operar no Mercado de Câmbio ou entre estes e seus clientes. Art. 21. A taxa de câmbio pactuada nas operações para liquidação pronta ou futura deve refletir exclusivamente o preço da moeda negociada para a data da contratação da operação de câmbio, sendo facultada nas operações para liquidação futura a pactuação de prêmio ou bonificação na forma definida pelo Banco Central do Brasil. Art. 22. A taxa de câmbio pactuada nas operações a termo deve espelhar o preço da moeda estrangeira para a data da liquidação da operação de câmbio, na forma da regulamentação específica. Art. 23. Sujeitam-se os agentes autorizados a operar no Mercado de Câmbio às penalidades e demais sanções previstas na legislação e regulamentação em vigor para a compra ou a venda de moeda estrangeira a taxas que se situem em patamares destoantes daqueles praticados pelo mercado ou que possam configurar evasão cambial, formação artificial ou manipulação de preços. CAPÍTULO V Das Contas em Moeda Nacional de Residentes, Domiciliados ou com Sede no Exterior e Das Transferências Internacionais em Reais Art. 24. Consideram-se transferências internacionais em reais os créditos ou os débitos realizados em conta em moeda nacional titulada por residente, domiciliado ou com sede no exterior, mantida no País em banco autorizado a operar no Mercado de Câmbio pelo Banco Central do Brasil. Art. 25. Devem ser observados nas transferências internacionais em reais, no que couber, os mesmos critérios, disposições e exigências estabelecidos para as operações de câmbio em geral e as orientações específicas previstas na regulamentação. Art. 26. É obrigatório o cadastramento no Sisbacen de contas de depósito em moeda nacional, no País, tituladas por pessoas físicas ou jurídicas residentes, domiciliadas ou com sede no exterior. Art. 27. A movimentação ocorrida em contas de residentes, domiciliados ou com sede no exterior, de valor igual ou superior a R$ 10.000,00 (dez mil reais), deve ser registrada no Sisbacen, na forma estabelecida pelo Banco Central do Brasil. 52 ANEXOS Art. 28. É vedada a utilização das contas de pessoas físicas ou jurídicas residentes, domiciliadas ou com sede no exterior para a realização de transferência internacional em reais de interesse de terceiros. § único - A vedação de que trata este artigo aplica-se inclusive às contas de titularidade de instituições financeiras domiciliadas ou com sede no exterior mantidas em instituições financeiras autorizadas a operar no Mercado de Câmbio no País. Art. 29. Podem ser livremente convertidos em moeda estrangeira, para remessa ao exterior, exclusivamente em bancos autorizados a operar no Mercado de Câmbio, os saldos de recursos próprios existentes nas contas de pessoas físicas ou jurídicas residentes, domiciliadas ou com sede no exterior. Art. 30. Os débitos e os créditos às contas tituladas por embaixadas, repartições consulares ou representações de organismos internacionais acreditados pelo Governo brasileiro estão dispensados de comprovação documental e da declaração do motivo da transferência. Art. 31. As movimentações em contas tituladas por embaixada, repartição consular ou representação de organismo internacional acreditado pelo Governo brasileiro, inclusive por valores superiores a R$ 10.000,00 (dez mil reais), podem ser feitas em espécie ou por qualquer instrumento de pagamento. CAPÍTULO VI Disposições gerais e transitórias Art. 32. Ficam automaticamente autorizados a operar no Mercado de Câmbio os agentes que, na data da publicação desta Resolução, estejam autorizados/credenciados a operar nos Mercados de Câmbio de Taxas Livres e de Taxas Flutuantes. Art. 32-A. A ordem de pagamento oriunda do exterior, inclusive a relativa ao recebimento antecipado de exportação, deve ser integralmente negociada em até noventa dias a contar da data em que os recursos se tornaram disponíveis à instituição autorizada para o pagamento ao beneficiário, sendo permitido, dentro desse prazo, a sua negociação de forma parcelada, observado que, vencido referido prazo, o saldo da ordem deve ser imediatamente devolvido ao seu remetente no exterior. Art. 32-B Os recebimentos relativos à exportação de mercadorias com embarque já efetuado e de serviços já realizados podem ser negociados no País de forma parcelada, observada a responsabilidade de cobertura cambial nos prazos regulamentares, vedada a devolução de tais valores ao exterior. Art. 33. Nas operações de compra e de venda de ouro-instrumento cambial contra moeda nacional e nas arbitragens de ouro-instrumento cambial contra moeda estrangeira, realizadas pelas instituições financeiras autorizadas a operar no Mercado de Câmbio, devem ser observadas as mesmas regras aplicáveis às operações de compra e de venda de moeda estrangeira, compondo a posição de câmbio e impactando os seus limites sem qualquer distinção. Art. 34. Ficam mantidas as autorizações concedidas até a data de publicação desta Resolução para a abertura e movimentação de contas de depósitos em moeda estrangeira em bancos autorizados a operar no Mercado de Câmbio no País. § 1º Os agentes autorizados a operar no Mercado de Câmbio no País, os estrangeiros transitoriamente no País e os brasileiros residentes no exterior podem manter conta de livre movimentação em moedas estrangeiras em bancos autorizados a operar no Mercado de Câmbio no País. ANEXOS 53 § 2º Pode o Banco Central do Brasil autorizar as administradoras de cartões de crédito, as agências de turismo e os prestadores de serviços turísticos que operam com turismo emissivo ou receptivo, autorizados ou não a operar no Mercado de Câmbio, a manter conta de movimentação restrita em moeda estrangeira em banco autorizado a operar no Mercado de Câmbio no País. § 3º A revogação, o cancelamento ou a cassação de autorização para operar no Mercado de Câmbio implica o encerramento da conta em moeda estrangeira com venda a agente autorizado a operar no Mercado de Câmbio do saldo existente, no prazo estabelecido pelo Banco Central do Brasil. Art. 35. Fica permitida a liquidação no Mercado de Câmbio, em moeda estrangeira equivalente, de compromissos em moeda nacional, de qualquer natureza, firmados entre pessoas físicas ou jurídicas residentes, domiciliadas ou com sede no País e pessoas físicas ou jurídicas residentes, domiciliadas ou com sede no exterior, mediante apresentação da documentação pertinente. Art. 36. O Banco Central do Brasil baixará as instruções necessárias ao cumprimento desta Resolução, dispondo, inclusive, sobre: I - posição de câmbio em moeda estrangeira dos bancos autorizados a operar no Mercado de Câmbio e seus limites, podendo, ainda, estabelecer a obrigatoriedade de constituição de depósitos naquela Autarquia por valores excedentes à posição comprada, inclusive sobre a remuneração ou não pelo depósito, e custo pelo excesso de posição vendida; II - limites operacionais dos demais agentes autorizados a operar no Mercado de Câmbio e os critérios para o seu cumprimento. Art. 36-A Os pedidos de autorização de que trata esta resolução serão examinados pelo Banco Central do Brasil com vistas à sua aceitação ou recusaArt. 37. Esta Resolução entra em vigor em 14/03/2005, quando ficam revogadas as Resoluções nº 1.552 de 22/12/1988, Resolução nº 1.600 de 20/04/1989, Resolução nº 1.620 de 26/07/1989, Resolução nº 1.671 de 07/12/1989, Resolução nº 1.680 de 31/01/1990, Resolução nº 1.690 de 18/03/1990, Resolução nº 1.797 de 27/02/1991, Resolução nº 1.925 de 05/05/1992, Resolução nº 1.946 de 29/07/1992, Resolução nº 2.104 de 31/08/1994, Resolução nº 2.588 de 25/01/1999, Resolução nº 2.614 de 30/06/1999, Resolução nº 2.664 de 28/10/1999, bem como o item XIV da Resolução nº 38 de 15/10/1966 e o artigo 6º da Resolução nº 1.968 de 30/09/1992. Henrique de Campos Meirelles - Presidente 54 ANEXOS b) Circular BC nº 3.328 de 10 de outubro de 2006 Altera o Regulamento do Mercado de Câmbio e Capitais Internacionais - RMCCI. A Diretoria Colegiada do Banco Central do Brasil, em sessão realizada em 04/10/2006, com base na Lei nº 4.131 de 03/09/1962, nos artigos 10 e 11 da Lei nº 4.595 de 31/12/1964, na Medida-Provisória nº 315 de 03/08/2006, na Resolução nº 3.412 de 27/09/2006, na Resolução nº 3.265 de 04/03/2005, na Resolução nº 3.368 de 25/05/2006, e tendo em vista o artigo 2º da Circular nº 3.280 de 09/03/2005, Decidiu: Art. 1º Os seguintes trechos do Regulamento do Mercado de Câmbio e Capitais Internacionais (RMCCI), divulgado pela Circular nº 3.280 de 09/03/2005, e alterações posteriores, passam a vigorar com a redação contida nas folhas em anexo à presente Circular: I - título 1, capítulo 1. II - título 2: a) índice; b) capítulos 01 e 02; c) capítulo 03, seção 02, subseção 03; d) capítulo 07. III - título 3: a) índice; b) capítulo 01; c) capítulo 03, seção 01; d) capítulo 04. Art. 2º Ficam revogados os seguintes trechos do RMCCI: I - título 2: a) capítulo 03, seção 02, subseções 01, 02, 04 e 05; b) capítulos 04, 05 e 06. II - título 3, capítulo 2, seção 1, subseção 1. Art. 3º Ficam cancelados os Certificados de Registro de prefixo-base 91, emitidos anteriormente à revogação da Circular nº 2.741 de 27/02/1997, e Circular nº 2.996 de 09/08/2000, respectivamente, os quais devem ser devolvidos ao setor responsável por sua emissão, no prazo de 30 (trinta) dias, a contar da entrada em vigor desta Circular. Art. 4º Esta Circular entra em vigor na data de sua publicação, quando ficam revogadas a Circular nº 2.741 de 27/02/1997, e Circular nº 2.996 de 09/08/2000, respectivamente. Paulo Vieira da Cunha - Diretor Antonio Gustavo Matos do Vale - Diretor ANEXO REGULAMENTO DO MERCADO DE CÂMBIO E CAPITAIS INTERNACIONAIS TÍTULO: 1 - Mercado de Câmbio CAPÍTULO: 1 - Disposições Gerais 1. O presente título trata das disposições normativas e dos procedimentos relativos ao mercado de câmbio instituído pela Resolução nº 3.265 de 04/03/2005. ANEXOS 55 2. As disposições deste título aplicam-se às operações realizadas no mercado de câmbio, que engloba as operações de compra e de venda de moeda estrangeira, as operações em moeda nacional entre residentes, domiciliados ou com sede no País e residentes, domiciliados ou com sede no exterior e as operações com ouro - instrumento cambial, realizadas por intermédio das instituições autorizadas a operar no mercado de câmbio pelo Banco Central do Brasil. 3. As pessoas físicas e as pessoas jurídicas podem comprar e vender moeda estrangeira ou realizar transferências internacionais em reais, de qualquer natureza, sem limitação de valor, na forma estabelecida neste Regulamento, observada a legalidade da transação, inclusive de ordem tributária, tendo como base a fundamentação econômica das operações e as responsabilidades definidas na respectiva documentação, ressalvado o disposto no título 2, capítulo 1, item 2 deste Regulamento. (NR) 4. O disposto no item anterior aplica-se inclusive às compras e às vendas de moeda estrangeira relacionadas às operações de “back to back”. 5. O disposto no item 3 aplica-se às compras e às vendas de moeda estrangeira por pessoas físicas ou jurídicas, residentes, domiciliadas ou com sede no País, em banco autorizado a operar no mercado de câmbio, para fins de constituição de disponibilidade no exterior e do seu retorno. 6. Devem ser observadas as disposições específicas de cada operação, tratadas em títulos próprios deste Regulamento, ressaltando-se que a realização de transferências do e para o exterior está condicionada, ainda, ao cumprimento e à observância da legislação e da regulamentação sobre o assunto, inclusive de outros órgãos governamentais. 7. As transferências de recursos de que trata este Regulamento implicam para o cliente, na forma da lei, a assunção da responsabilidade pela legitimidade da documentação apresentada ao agente autorizado a operar no mercado de câmbio. 8. É facultada a liquidação, no mercado de câmbio, em moeda estrangeira equivalente, de compromissos em moeda nacional, de qualquer natureza, firmados entre pessoas físicas ou jurídicas residentes, domiciliadas ou com sede no País e pessoas físicas ou jurídicas residentes, domiciliadas ou com sede no exterior, mediante apresentação da documentação pertinente. 9. A realização de operações destinadas à proteção contra o risco de variações de taxas de juros, de paridades entre moedas estrangeiras e de preços de mercadorias no mercado internacional deve observar o estabelecido no título 2, capítulo 4 deste Regulamento. (NR) 10. É permitido às pessoas físicas e jurídicas residentes, domiciliadas ou com sede no País pagar suas obrigações com o exterior: (NR) a) em moeda estrangeira, mediante operação de câmbio; b) em moeda nacional, mediante crédito à conta corrente titulada pela pessoa física ou jurídica residente, domiciliada ou com sede no exterior, aberta e movimentada no País nos termos da legislação e regulamentação em vigor; c) com utilização de disponibilidade própria, no exterior, observadas, quando for o caso, disposições específicas contidas na legislação em vigor, em especial as contidas no título 2, capítulo 2. (NR) 11. As operações do mercado de câmbio de que trata o presente Regulamento devem ser realizadas exclusivamente por meio de agentes autorizados pelo Banco Central do Brasil para tal finalidade, conforme disposto no capítulo 2 deste título. 56 ANEXOS 12. Para efeitos deste Regulamento, as referências à compra ou à venda de moeda estrangeira significam que o agente autorizado a operar no mercado de câmbio é o comprador ou o vendedor, respectivamente. 13. Os pagamentos ao e os recebimentos do exterior devem ser efetuados, como regra geral, por meio de transferência bancária ou por outra forma especificamente prevista na legislação e neste Regulamento. 14. A ordem de pagamento oriunda do exterior, inclusive a relativa ao recebimento antecipado de exportação, deve ser integralmente negociada em até noventa dias a contar da data em que os recursos se tornaram disponíveis à instituição autorizada para o pagamento ao beneficiário, sendo permitido, dentro desse prazo, a sua negociação de forma parcelada, observado que, vencido referido prazo, o saldo da ordem deve ser imediatamente devolvido ao seu remetente no exterior. 15. O banco deve comunicar ao beneficiário o recebimento de ordem de pagamento proveniente do exterior no prazo de até 3 dias úteis de sua ocorrência. 16. Aplica-se à receita de exportação de mercadorias e de serviços o disposto no capítulo 11. 17. A ordem de pagamento não cumprida no exterior deve ser objeto de contratação de câmbio com o tomador original da ordem, utilizando-se a mesma classificação cambial da transferência ao exterior e código de grupo específico, cabendo ao banco comunicar o fato ao referido tomador no prazo de até 3 dias úteis, contados a partir da data em que o banco recebeu a informação do não cumprimento da ordem por parte de seu correspondente no exterior. 18. As operações de câmbio são formalizadas por meio de contrato de câmbio a partir dos dados registrados no Sisbacen, consoante o disposto na seção 2 do capítulo 3. 19. A taxa de câmbio é livremente pactuada entre os agentes autorizados a operar no mercado de câmbio ou entre estes e seus clientes, podendo as operações de câmbio ser contratadas para liquidação pronta ou futura e, no caso de operações interbancárias, a termo, observado que: a) nas operações para liquidação pronta ou futura, a taxa de câmbio deve refletir exclusivamente o preço da moeda negociada para a data da contratação da operação de câmbio, sendo facultada a pactuação de prêmio ou bonificação nas operações para liquidação futura; b) nas operações para liquidação a termo, a taxa de câmbio é livremente pactuada entre as partes e deve espelhar o preço negociado da moeda estrangeira para a data da liquidação da operação de câmbio. 20. Sujeita-se às penalidades e demais sanções previstas na legislação e regulamentação em vigor, a compra ou a venda de moeda estrangeira a taxas que se situem em patamares destoantes daqueles praticados pelo mercado ou que possam configurar evasão cambial e formação artificial ou manipulação de preços. 21. Para determinação da equivalência em dólares dos Estados Unidos das operações de câmbio cursadas em outras moedas estrangeiras deve ser utilizada a correlação paritária mais recentemente disponível, na data do evento, no Sisbacen, transação PTAX800, opção 1. 22. Os agentes autorizados a operar no mercado de câmbio, bem como as empresas que administram cartões de crédito ou de débito de uso internacional e aquelas que realizam transferências financeiras postais internacionais devem atuar no sentido do cumprimento da legislação e regulamentação que disciplinam as respectivas matérias. 23. Devem os agentes autorizados a operar no mercado de câmbio observar as regras para a perfeita identificação dos seus clientes, bem como verificar as responsabilidades das partes envolvidas e a legalidade das ANEXOS 57 operações efetuadas. 24. Na operação de venda de moeda estrangeira, o contravalor em moeda nacional deve ser recebido pelo vendedor por meio de: a) débito de conta titulada pelo comprador; b) acolhimento de cheque de emissão do comprador, cruzado, nominativo ao vendedor e não endossável; ou c) Transferência Eletrônica Disponível (TED) ou qualquer outra ordem de transferência bancária de fundos, desde que emitida em nome do comprador e que os recursos sejam debitados de conta de sua titularidade. 25. Na operação de compra de moeda estrangeira, o contravalor em moeda nacional deve ser entregue ao vendedor por meio de: a) crédito à conta titulada pelo vendedor; b) TED ou qualquer outra ordem de transferência bancária de fundos emitida pelo comprador para crédito em conta titulada pelo vendedor; c) cheque emitido pelo comprador, nominativo ao vendedor, cruzado e não endossável. 26. Excetuam-se do disposto nos itens 24 e 25 as compras e as vendas de moeda estrangeira cujo contravalor em moeda nacional não ultrapasse R$ 10.000,00 (dez mil reais), por cliente, podendo nessa situação ser aceito o pagamento ou o recebimento dos reais por meio de qualquer instrumento de pagamento em uso no mercado financeiro, inclusive em espécie. (NR) 27. Excetuam-se também do disposto no item 24 as operações de câmbio simplificado de importação e as relativas a pagamento de encomendas internacionais, quando realizadas por intermediário ou representante, às quais aplica-se o disposto em seções específicas deste Regulamento. (NR) 28. Nas operações em que for exigida a realização de pagamento antecipado ao exterior, caso não venha a se concretizar a operação que respaldou a transferência, o comprador da moeda estrangeira deve providenciar o retorno ao País dos recursos correspondentes, utilizando-se a mesma classificação da transferência ao exterior, quando do efetivo ingresso dos recursos, com utilização de código de grupo específico. 29. Não são admitidos fracionamentos de contratos de câmbio para fins de utilização de prerrogativa especialmente concedida nos termos deste regulamento. 30. As instituições integrantes do sistema financeiro nacional autorizadas a operar no mercado de câmbio podem converter câmbio manual em sacado e câmbio sacado em manual com instituições financeiras do exterior. 31. Por solicitação das instituições integrantes do sistema financeiro nacional autorizadas a operar no mercado de câmbio, o Banco Central do Brasil pode, a seu critério, transformar câmbio manual em sacado ou vice-versa, bem como realizar operações de arbitragem. 32. É facultativa a interveniência de sociedade corretora quando da contratação de operação de câmbio de qualquer natureza, independentemente do valor da operação, sendo livremente pactuado entre as partes o valor da corretagem. 33. A contratação de câmbio e a transferência internacional em reais relativas aos pagamentos ao exterior e os recebimentos do exterior devem ser realizadas separadamente pelo total de valores de mesma natureza. 58 ANEXOS 34. Se os contratos de câmbio relativos aos ingressos e às remessas de moeda estrangeira forem liquidados na mesma data, e tiverem como credor/devedor, no País e no exterior, as mesmas pessoas, pode a movimentação da moeda estrangeira ser efetuada pelo valor líquido. 35. As operações simultâneas de câmbio ou de transferências internacionais em reais são consideradas, para todos os efeitos, operações efetivas, devendo ser adotados os procedimentos operacionais previstos na regulamentação e comprovado o recolhimento dos tributos incidentes nas operações. REGULAMENTO DO MERCADO DE CÂMBIO E CAPITAIS INTERNACIONAIS TÍTULO: 2 - Capitais Brasileiros no Exterior CAPÍTULO: 1 - Disposições Gerais 1. Os bancos autorizados a operar no mercado de câmbio podem dar curso a transferências para o exterior em moeda nacional e em moeda estrangeira de interesse de pessoas físicas ou jurídicas residentes, domiciliadas ou com sede no País, devendo, para aplicação nas modalidades tratadas neste título, observar as disposições específicas de cada capítulo. (NR) 2. As transferências financeiras relativas a aplicações no exterior por instituições autorizadas a funcionar pelo Banco Central do Brasil e por fundos de qualquer natureza devem observar as disposições do Conselho Monetário Nacional e, de acordo com as respectivas áreas de competência, regulamentação específica do Banco Central do Brasil e da Comissão de Valores Mobiliários. (NR) 3. Os pagamentos e recebimentos referentes às operações de que trata este título, quando em moeda nacional, devem ser efetuados mediante movimentação em conta corrente, no País, titulada por pessoa física ou jurídica, residente, domiciliada ou com sede no exterior, mantida e movimentada nos termos da legislação e regulamentação em vigor. 4. As pessoas físicas e jurídicas residentes, domiciliadas ou com sede no Brasil, que possuam valores de qualquer natureza, ativos em moeda, bens e direitos fora do território nacional, devem declará-los ao Banco Central do Brasil, na forma, periodicidade e condições por ele estabelecidas. 5. É facultada a reaplicação, inclusive em outros ativos, de recursos transferidos a título de aplicações, assim como os rendimentos auferidos no exterior, desde que observadas as finalidades permitidas na regulamentação pertinente. 6. Sem prejuízo da regulamentação em vigor sobre a matéria, os investidores residentes, domiciliados ou com sede no País devem manter os documentos que amparem as remessas efetuadas, à disposição do Banco Central do Brasil pelo prazo de 5 (cinco) anos, devidamente revestidos das formalidades legais e com perfeita identificação de todos os signatários. 7. As operações de que trata este título devem ser realizadas com base em documentos que comprovem a legalidade e a fundamentação econômica da operação, bem como a observância dos aspectos tributários aplicáveis, cabendo ao banco interveniente verificar o fiel cumprimento dessas condições, mantendo a respectiva documentação em arquivo no dossiê da operação, na forma da regulamentação em vigor. (...) ANEXOS 59 c) Circular BC nº 3.345 de 16 de março de 2007 Estabelece forma, limites e condições de declaração de bens e de valores detidos no exterior por pessoas físicas ou jurídicas residentes, domiciliadas ou com sede no País. A Diretoria Colegiada do Banco Central do Brasil, em sessão realizada em 14/03/2007, tendo em vista a Medida-Provisória nº 2.224 de 04/09/2001, e com base na Resolução nº 2.337 de 28/11/1996, e Resolução nº 2.911 de 29/11/2001, Decidiu: Art. 1º Fica estabelecido que as pessoas físicas ou jurídicas residentes, domiciliadas ou com sede no País, assim conceituadas na legislação tributária, devem informar ao Banco Central do Brasil, no período compreendido entre as 9 horas do dia 19/03/2007 e as 20 horas do dia 31/05/2007, os valores de qualquer natureza, os ativos em moeda e os bens e direitos detidos fora do território nacional, na data-base de 31/12/2006, por meio de declaração disponível na página do Banco Central do Brasil na internet, endereço www.bcb.gov.br. Art. 2º As informações solicitadas estão relacionadas às modalidades abaixo indicadas, podendo ser agrupadas quando forem coincidentes o país, a moeda, o tipo e a característica do ativo: I - depósito no exterior; II - empréstimo em moeda; III - financiamento; IV - leasing e arrendamento financeiro; V - investimento direto; VI - investimento em portfólio; VII - aplicação em derivativos financeiros; e VIII - outros investimentos, incluindo imóveis e outros bens. Art. 3º Os detentores de ativos totais, em 31/12/2006, cujos valores somados totalizem montante inferior a US$ 100.000,00 (cem mil dólares dos Estados Unidos), ou seu equivalente em outras moedas, estão dispensados de prestar a declaração de que trata esta Circular. Art. 4º As aplicações em Brazilian Depositary Receipts (BDR) devem ser prestadas pelas instituições depositárias, de forma totalizada por programa. Art. 5º Os Fundos de Dívida Externa, por meio de seus administradores, devem informar o total de suas aplicações, discriminando tipo e características. Art. 6º Os responsáveis pela prestação de informações devem manter, pelo prazo de cinco anos contados a partir da data-base da declaração, a documentação comprobatória das informações prestadas para apresentação ao Banco Central do Brasil, quando solicitada. Art. 7º A declaração relativa aos valores de qualquer natureza, aos ativos em moeda e aos bens e direitos detidos fora do território nacional será considerada não-fornecida ao Banco Central do Brasil, para efeitos do inciso III do artigo 2º da Resolução nº 2.911 de 29/11/2001, após as 20 horas de 31/07/2007. Art. 8º Fica o Departamento de Combate a Ilícitos Financeiros e Supervisão de Câmbio e Capitais Internacionais (Decic) autorizado a divulgar o Manual do Declarante - 2007. Art. 9º Esta Circular entra em vigor na data de sua publicação. Paulo Vieira da Cunha - Diretor de Assuntos Internacionais Antonio Gustavo Matos do Vale - Diretor de Administração Paulo Sérgio Cavalheiro - Diretor de Fiscalização 60 ANEXOS d) Instrução CVM nº 331 de 04 de abril de 2000 Alteração:Alterado os artigos 1º, 3º, 4º, 5º e 12, conf. artigo 1º da Instrução CVM nº 431 de 29/05/2006. Revogação:Revogado artigo 14, conf. artigo 3º da Instrução CVM nº 431 de 29/05/2006. Dispõe sobre o registro de companhia para emissão e negociação de certificado de depósito de valores mobiliários - Programas de BDRs Níveis II e III com lastro em valores mobiliários de emissão de companhias abertas ou assemelhadas, com sede no exterior. O Presidente da COMISSÃO DE VALORES MOBILIÁRIOS - CVM torna público que o Colegiado, em reunião realizada em 24/03/2000, com fundamento no disposto nos artigos 19 e 21 da Lei nº 6.385 de 07/12/1976, resolveu baixar a seguinte Instrução: Art. 1º A negociação de certificado de depósito de valores mobiliários - BDRs Níveis II e III em bolsa de valores ou no mercado de balcão organizado depende de prévio registro da companhia na CVM, de acordo com as normas previstas na presente Instrução. (NR) Art. 2º O pedido de registro de companhia deve ser submetido à CVM juntamente com o pedido de distribuição pública de BDRs, devendo o deferimento, se houver, abranger os dois pedidos. DO DIRETOR RESPONSÁVEL E DO REPRESENTANTE LEGAL DA COMPANHIA Art. 3º Somente será concedido o registro de companhia quando houver: I - a indicação, pela instituição depositária, de diretor responsável pelo programa de BDR; e II - a designação de representante legal da companhia no Brasil, com plenos poderes para tratar de quaisquer questões, podendo ser demandado e receber citação inicial e intimações pela sociedade. § 1º O representante legal deverá ser domiciliado e residente no Brasil, e sua designação deverá ser por ele expressa e formalmente aceita, com indicação, inclusive, da ciência quanto às responsabilidades a ele impostas pela lei e pela regulamentação brasileiras. § 2º Em caso de renúncia, falecimento, incapacidade ou impedimento permanente do representante legal, a companhia terá o prazo de 20 (vinte) dias para promover a sua substituição, observadas as formalidades referidas no § 1º. (NR) Art. 4º O representante legal referido no artigo 3º é responsável, juntamente com a companhia, pela prestação das informações mencionadas nesta Instrução aos investidores, à CVM, à bolsa de valores ou à entidade de mercado de balcão organizado, bem como por manter atualizado o registro de companhia. (NR) DOS DOCUMENTOS NECESSÁRIOS À OBTENÇÃO DO REGISTRO DE COMPANHIA Art. 5º O pedido de registro de companhia deve ser instruído com os seguintes documentos e informações: I - documento da administração da companhia que designa o representante legal e documento da instituição depositária que designa o diretor responsável, com observância do disposto no § 1º do artigo 3º;(NR) II - requerimento assinado pelo diretor responsável da instituição depositária contendo informações sobre: a) a bolsa de valores ou a entidade do mercado de balcão organizado em que a companhia tem seus valores mobiliários negociados e volumes negociados em cada um dos últimos doze meses;(NR) ANEXOS 61 b) c) d) e) f) g) h) os acionistas controladores da companhia; os administradores que gerem os negócios da companhia; os consultores e os auditores independentes da companhia; o endereço da sede da companhia; o local de atendimento aos acionistas; o serviço de atendimento aos investidores do programa de BDR; e o parecer jurídico emitido por advogado do país em que custodiados os valores mobiliários sobre o ambiente legal daquele país, especialmente no que se refere aos requisitos e limitações de negociação, hipóteses de cancelamento de registro e restrições ao exercício de direitos políticos ou pecuniários, inclusive, se for o caso, em razão da diferença de sede entre a companhia e o custodiante; e i) questões de interesse dos investidores pertinentes ao programa de BDRs e aos serviços prestados pela instituição depositária.(NR) III - informações sobre a companhia fornecidas por seu representante legal: a) o estatuto ou contrato social que rege a companhia; b) a legislação correlata que rege a companhia; c) os acordos de acionistas; d) o parecer jurídico exarado por advogado do país de origem sobre os direitos dos detentores de valores mobiliários emitidos pela companhia e sobre o ambiente legal daquele país; e e) as atas de todas as assembléias gerais de acionistas e de debenturistas de todas as reuniões de órgãos executivos da companhia, realizadas nos doze meses anteriores à data de registro na CVM. IV - informações contábeis fornecidas pelo representante legal da companhia: a) as demonstrações financeiras da companhia e as demonstrações consolidadas como apresentadas no país de origem, relativas aos últimos três exercícios sociais, acompanhadas, no que couber, de Relatórios da Administração e Parecer de Auditores Independentes; b) as demonstrações financeiras da companhia e as demonstrações consolidadas, elaboradas de acordo com o padrão contábil brasileiro acompanhadas do relatório de revisão especial emitido por auditor independente registrado na CVM, e a apresentação do formulário de Demonstrações Financeiras Padronizadas - DFP, preenchido com base no relatório citado; c) as informações trimestrais do balanço patrimonial e da demonstração do resultado do trimestre, de acordo com os princípios e práticas contábeis brasileiros, acompanhados de relatório de desempenho no trimestre, sobre cada um dos três primeiros trimestres do exercício social em curso, desde que transcorridos mais de quarenta e cinco dias do encerramento de cada trimestre, ou que já tenham sido divulgadas em outro país, acompanhados de relatório de revisão especial emitido por auditor independente registrado na CVM.(NR) d) as informações trimestrais do balanço patrimonial e da demonstração do resultado do trimestre, de acordo com os princípios e práticas contábeis brasileiros, acompanhados de relatório de desempenho no trimestre, sobre cada um dos três primeiros trimestres do exercício social em curso, desde que transcorridos mais de quarenta e cinco dias do encerramento de cada trimestre, ou que já tenham sido divulgadas em outro país, acompanhados de relatório de revisão especial emitido por auditor independente registrado na CVM; e e) as informações citadas nas alíneas “b”, “c” e “d” anteriores devem ser convertidas em moeda nacional segundo as normas do Instituto Brasileiro de Contabilidade - Ibracon e aprovadas pela CVM. V - as informações qualitativas no formulário Informações Anuais - IAN: a) a história e o desenvolvimento da companhia, com os principais eventos que determinaram a condução dos negócios, incluindo operações societárias de fusão, incorporação e cisão, investimentos e desinvestimentos em andamento e políticas de negócios; b) a estrutura organizacional com a descrição dos segmentos de negócios e subsidiárias da companhia; c) o cenário de negócios com a descrição da natureza das operações da companhia e suas principais atividades, as principais categorias de produtos e serviços vendidos em cada um dos últimos três 62 ANEXOS d) e) f) g) anos; descrição dos principais mercados em que a companhia compete, com o detalhamento de receitas por categoria de atividade e mercado geográfico em cada um dos últimos três anos; descrição da sazonalidade dos principais negócios da companhia; descrição dos canais de distribuição utilizados pela companhia, com explanações sobre os métodos de vendas da companhia; sumário da situação de patentes, licenças e marcas; descrição dos efeitos substanciais do ambiente regulatório nos negócios da companhia; os comentários e as perspectivas operacionais e financeiras com a situação de liquidez e rentabilidade, geração e aplicação de recursos, por segmento de negócio da companhia; as causas de variações nos itens das demonstrações contábeis de um ano para outro que sejam necessárias para o entendimento do negócio da companhia como um todo; o estudo de viabilidade econômico-financeira do projeto, indicando, inclusive, os fatores de risco envolvidos no empreendimento, elaborado em data que anteceder em até três meses a entrada do pedido na CVM, quando se tratar de companhia em fase pré-operacional; e indicação de fatores de risco relacionados com a limitação ao exercício de direitos pelos titulares dos BDRs, inclusive os decorrentes da diversidade entre a sede da companhia e o país de negociação dos valores mobiliários, elaborado em data que anteceder em até três meses a entrada do pedido na CVM; e qualquer outra informação adicional divulgada em qualquer outro mercado no qual a companhia tenha seus valores mobiliários negociados. § 1º A companhia deverá divulgar o prazo fixado para que os detentores de BDRs efetivem sua participação nas assembléias gerais pertinentes aos valores mobiliários representados pelos BDRs. § 2º As demonstrações financeiras da companhia e as demonstrações consolidadas referidas na alínea “b” do inciso IV do caput devem ser complementadas por Notas Explicativas adicionais às demonstrações citadas na alínea “a” do mesmo inciso, que descrevam: I - o padrão contábil do país sede da companhia e análise comparativa dos princípios e práticas contábeis aplicáveis no país com os princípios e práticas contábeis brasileiras; II - as informações de natureza contábil divulgadas em qualquer outro país que não o de origem da companhia; e III - a conciliação dos elementos patrimoniais e de resultado com aqueles apurados de acordo com os princípios e práticas contábeis brasileiras. § 3º As informações citadas nas alíneas “b” e “c” do inciso IV do caput, bem como aquelas previstas no § 2º deste artigo devem ser apresentadas em moeda de apresentação nacional segundo o Pronunciamento Técnico 2 do Comitê de Pronunciamentos Contábeis aprovado pela deliberação CVM nº 534, de 29 de janeiro de 2008. § 4º Caso as demonstrações referidas na alínea “a” do inciso IV do caput sejam elaboradas em consonância com as normas contábeis internacionais emitidas pelo International Accounting Standards Board - IASB: I - fica dispensada a apresentação das demonstrações e informações trimestrais previstas nas alíneas “b” e “c” do inciso IV do caput; e II - aplicam-se às demonstrações e informações trimestrais elaboradas em consonância com as normas internacionais as exigências contidas nos incisos I a III do § 2º e no § 3º, as quais deverão ser acompanhadas do relatório de revisão especial emitido por auditor independente registrado na CVM, sobre a suficiência e adequação das notas explicativas referidas nos incisos I a III do § 2º. § 5º O disposto no § 4º aplica-se mesmo nos casos em que somente a demonstração consolidada é elaborada e divulgada em consonância com os padrões contábeis internacionais. (NR) ANEXOS 63 Art. 6º Na apresentação ou na divulgação de projeções empresariais, a companhia deve adotar os seguintes procedimentos: I - demonstrar, com clareza, para cada um dos itens e períodos projetados, as premissas e memórias de cálculos utilizados; II - demonstrar, quando da prestação de informações trimestrais, o confronto entre as projeções elaboradas e os resultados efetivamente obtidos no trimestre, indicando com clareza os motivos que levaram a desvios das projeções anteriormente feitas; III - quando, a juízo dos administradores, e com base em sólidos motivos, as projeções deixarem de ter validade ou forem modificadas, deve ser divulgado o fato ao mercado, de imediato. DO EXAME DO REGISTRO DE COMPANHIA Art. 7º O registro considerar-se-á automaticamente concedido se o pedido não for denegado dentro de trinta dias após a sua apresentação à CVM, mediante protocolo, com os documentos e informações exigidos. § único - A não apresentação de todos os documentos previstos no artigo 5º desta Instrução implicará a desconsideração do pedido e consequente cancelamento do protocolo na CVM. Art. 8º O prazo de trinta dias poderá ser interrompido uma única vez, se a CVM solicitar à companhia documentos e informações adicionais, relativos ao pedido de registro de companhia, passando a fluir o prazo de quinze dias, após o cumprimento das exigências, para a análise do pedido de registro. § único - Para o atendimento das eventuais exigências, será concedido prazo não superior a sessenta dias, contado do recebimento da correspondência respectiva, sob pena de ser desconsiderado o pedido de registro. Art. 9º Após trinta dias do indeferimento do pedido de registro, todos os documentos que o instruíram ficarão à disposição da companhia, pela prazo de noventa dias, findo o qual poderão os mesmos ser inutilizados pela CVM. Art. 10. Em nenhuma hipótese o direito de voto dos valores mobiliários representados pelos BDRs poderá ser conferido, sem instrumento de mandato específico, ao administrador da companhia emissora, ao seu acionista controlador, ou a pessoa por ele indicada. DA ATUALIZAÇÃO DO REGISTRO DE COMPANHIA Art. 11. Concedido o registro, deverá o representante legal da companhia adotar os seguintes procedimentos: I - enviar à CVM as informações referidas no artigo 5º, por meio magnético, de acordo com os programas de computador fornecidos, os formulários Demonstrações Financeiras Padronizadas - DFP, informações Anuais - IAN e Informações Trimestrais - ITR, no prazo de cinco dias; II - proceder à atualização, junto à CVM e ao mercado, dos seus dados cadastrais, até cinco dias após a ocorrência de qualquer alteração; III - divulgar, simultaneamente, para todos os mercados de que participa, as informações relevantes, inclusive relativas aos negócios da companhia, alterações no estatuto ou no contrato social, perspectivas de rentabilidade, vendas, comportamento de custos e de despesas, veiculadas por qualquer meio de comunicação ou em reuniões de entidades de classe, de modo a garantir a sua ampla e imediata disseminação. IV - as informações previstas nos incisos II e III acima devem ser registradas na CVM através da reapresentação do formulário Informações Anuais - IAN. 64 ANEXOS Art. 12. O representante legal deve prestar as seguintes informações periódicas, nos prazos especificados: I - as demonstrações financeiras e, se for o caso, as demonstrações consolidadas, elaboradas na forma do inciso IV do artigo 5º ou do § 4º do mesmo artigo, no dia de sua divulgação em qualquer outro país ou mercado(NR) II - o formulário de Demonstrações Financeiras Padronizadas - DFP, que corresponda ao conjunto das demonstrações financeiras previsto no inciso anterior, no dia de sua divulgação em qualquer outro país ou mercado; III - o formulário de Informações Anuais - IAN, no dia da divulgação em qualquer outro país ou mercado, de informações de conteúdo semelhante; IV - o sumário das decisões tomadas na assembléia geral ordinária, no dia seguinte à sua realização; V - a ata da assembléia geral ordinária, no dia da divulgação em qualquer outro país ou mercado; e VI - o formulário de Informações Trimestrais - ITR acompanhado de relatório de revisão especial emitido por auditor independente registrado na CVM, no prazo máximo de quarenta e cinco dias após o término de cada exercício social, exceto o último trimestre do exercício social ou no dia da divulgação em qualquer outro país ou mercado, de informações de conteúdo semelhante. § 1º Caso a companhia esteja em fase pré-operacional deverá fornecer, juntamente com o formulário de Informações Anuais - IAN, informações atualizadas sobre o andamento do projeto apresentado à CVM por ocasião do pedido de registro. § 2º Caso a companhia entre em situação jurídica diferenciada da condição normal de operação, o representante legal deverá prestar informações trimestrais sobre prazos fixados, etapas atingidas, bens alienados, valores arrecadados, importâncias desembolsadas e outras informações consideradas relevantes para o mercado de valores mobiliários, no dia da divulgação em qualquer outro país ou mercado. DAS INFORMAÇÕES EVENTUAIS Art. 13. O representante legal deverá prestar as seguintes informações eventuais, nos prazos especificados: I - o edital de convocação de assembléia geral extraordinária ou especial, no dia da divulgação em qualquer outro país ou mercado; II - o sumário das decisões tomadas nas assembléias gerais extraordinárias ou especial, no dia seguinte ao de sua realização; III - a ata de assembléia extraordinária ou especial, no dia da divulgação em qualquer outro país ou mercado; IV - o acordo de acionistas, no dia da divulgação em qualquer outro país ou mercado ou no dia seguinte ao que tiver sido protocolado na sede da companhia; V - a comunicação sobre ato ou fato relevante, no dia da divulgação em qualquer outro país ou mercado; VI - a informação sobre a modificação da condição jurídica da companhia, seus fundamentos, demonstrações financeiras especialmente levantadas para alteração da condição jurídica anterior e, se for o caso, situação dos detentores de valores mobiliários, no dia da divulgação em qualquer outro país ou mercado; e VII -outras informações solicitadas pela CVM, nos prazos que esta assinalar. DAS PENALIDADES *REVOGADO ARTIGO 14, CONF. ARTIGO 3º DA INSTRUÇÃO CVM Nº 431 DE 29/05/2006* Art. 15. Configura infração grave para os fins previstos no § 3º do artigo 11 da Lei nº 6.385 de 07/12/1976, a transgressão às disposições desta Instrução. ANEXOS 65 DAS DISPOSIÇÕES GERAIS Art. 16. O registro na CVM não implica qualquer apreciação sobre a companhia, sendo os seus administradores, seu representante legal e o diretor responsável pelo programa de BDR, responsáveis pela veracidade das informações prestadas. Art. 17. As disposições da presente Instrução aplicam-se, no que couber, às instituições depositárias que já tenham feito emissão e distribuição pública de certificados de depósitos de valores mobiliários - BDRs com lastro em valores mobiliários de emissão de companhia aberta ou assemelhada com sede no exterior. Art. 18. Esta Instrução entra em vigor na data de sua publicação no Diário Oficial da União. José Luiz Osório de Almeida Filho 66 ANEXOS e) Instrução CVM nº 332 de 04 de abril de 2000 Alteração:Alterado os artigos 1º, 2º, 3º, 4º, 5º, 8º, 9º, 10 e 11, conf. artigo 2º da Instrução CVM nº 431 de 29/05/2006. Alterado o artigo 3º, conf. artigo 4º da Instrução CVM nº 456 de 22/06/2007. Dispõe sobre a emissão e negociação de certificado de depósito de valores mobiliários - BDRs com lastro em valores mobiliários de emissão de companhias abertas, ou assemelhadas, com sede no exterior e revoga as Instruções CVM nº 255 de 31/10/1996 e 321 de 10/12/1999. O Presidente da COMISSÃO DE VALORES MOBILIÁRIOS - CVM torna público que o colegiado, em reunião realizada em 24/03/2000, e de acordo com o disposto nos artigos 19 e 21 da Lei nº 6.385 de 07/12/1976, e 3º da Resolução do Conselho Monetário Nacional nº 2.318 de 26/09/1996, resolveu baixar a seguinte Instrução: DAS DEFINIÇÕES Art. 1º Para os efeitos desta Instrução, entende-se por: I - certificado de depósito de valores mobiliários - BDRs - os certificados representativos de valores mobiliários de emissão de companhia aberta, ou assemelhada, com sede no exterior e emitidos por instituição depositária no Brasil; II - instituição custodiante: a instituição, sediada no país em que negociados os valores mobiliários, autorizada por órgão similar à CVM a prestar serviços de custódia; III - instituição depositária: a instituição que emitir, no Brasil, o correspondente certificado de depósito, com base nos valores mobiliários custodiados no exterior;(NR) IV - empresa patrocinadora - a companhia aberta, ou assemelhadas, com sede no exterior, emissora dos valores mobiliários objeto do certificado de depósito, e que esteja sujeita à supervisão e fiscalização de entidade ou órgão similar à CVM; e V - Programa de BDRs - a classificação dos BDRs, de acordo com suas características de divulgação de informações, distribuição e negociação e a existência, ou não, de patrocínio das empresas emissoras dos valores mobiliários objeto do certificado de depósito. Art. 2º Somente serão aceitos valores mobiliários de emissão de companhias abertas, ou assemelhadas, que sejam admitidos à negociação e custodiados em países cujos órgãos reguladores tenham celebrado com a CVM acordo de cooperação sobre consulta, assistência técnica e assistência mútua para a troca de informações, ou sejam signatários do memorando multilateral de entendimento da Organização Internacional das Comissões de Valores - OICV. § 1º Será admitido que os valores mobiliários sejam custodiados e negociados em países distintos, desde que os órgãos reguladores de ambos os países atendam ao requisito estabelecido no caput. § 2º Caso os valores mobiliários que sirvam de lastro para a emissão de BDR sejam negociados em mais de um país, o disposto no caput se aplicará ao país em que os mesmos valores mobiliários possuam maior volume de negociação. § 3º Na hipótese de a companhia ter sede em país cujo órgão regulador não mantenha com a CVM acordo de cooperação ou não seja signatário do memorando multilateral de entendimento da OICV, o representante legal de que tratam os §§ 1º e 2º do artigo 3º da Instrução CVM nº 331 de 04/04/2000, deverá ser designado dentre os 2 (dois) principais executivos da companhia. ANEXOS 67 § 4º A CVM poderá, conforme o caso, indeferir o registro ou determinar o ajuste ou cancelamento de Programas lastreados em valores mobiliários admitidos à negociação e custodiados em países cujo órgão regulador seja, ou passe a ser considerado pela CVM como não-cooperante, para fins de assistência mútua para a troca de informações.” (NR) Art. 3º Poderão ser instituídos programas de BDRs, patrocinados ou não pela companhia aberta, ou assemelhada, emissora dos valores mobiliários objeto do certificado de depósito, os quais deverão ser previamente registrados na CVM. § 1º O programa de BDR patrocinado caracteriza-se por ser instituído por uma única instituição depositária, contratada pela companhia emissora dos valores mobiliários objeto do certificado de depósito, podendo ser classificado nos seguintes níveis: I - BDR Patrocinado Nível I - caracteriza-se por: a) negociação em mercado de balcão não organizado ou em segmentos específicos para BDR Nível I de entidade de mercado de balcão organizado ou de bolsa de valores; b) divulgação, no Brasil, das informações que a companhia emissora está obrigada a divulgar em seu país de origem, acrescidas daquelas mencionadas no § 3º; c) dispensa de registro de companhia, na CVM; e d) aquisição exclusiva por: 1. instituições financeiras; 2. fundos de investimento; 3. administradores de carteira e consultores de valores mobiliários autorizados pela CVM, em relação a seus recursos próprios; e 4. empregados da empresa patrocinadora ou de outra empresa integrante do mesmo grupo econômico. II - BDR Patrocinado Nível II - caracteriza-se por: a) admissão à negociação em bolsa de valores ou em mercado de balcão organizado; e b) registro de companhia, na CVM. III - BDR Patrocinado Nível III - caracteriza-se por: a) distribuição pública no mercado; b) admissão à negociação em bolsa de valores ou em mercado de balcão organizado; e c) registro de companhia, na CVM. § 2º Caracteriza-se por BDR não patrocinado o programa instituído por uma ou mais instituições depositárias emissoras de certificado, sem um acordo com a companhia emissora dos valores mobiliários objeto do certificado de depósito, somente admitindo negociação nos moldes do BDR Patrocinado Nível I. § 3º Nos programas não patrocinados, a instituição depositária emissora do BDR Nível I deve divulgar, assim que disponibilizadas no país de origem, as seguintes informações: I - fatos relevantes e comunicações ao mercado; II - aviso da disponibilização das demonstrações financeiras no país de origem; III - editais de convocação de assembléias; IV - avisos aos acionistas; V - deliberações das assembléias de acionistas e das reuniões do conselho de administração, ou de órgãos societários com funções equivalentes, de acordo com a legislação vigente no país de origem; e VI - demonstrações financeiras da companhia, sem necessidade de conversão em reais ou de conciliação com as normas contábeis em vigor no Brasil. § 4º As bolsas de valores e as entidades de mercado de balcão organizado que mantiverem segmentos de negociação de BDR Nível I deverão estabelecer mecanismos de advertência sobre os riscos inerentes aos 68 ANEXOS ativos ali negociados, em especial quanto ao fato de se tratar de companhia não registrada na CVM e submetida a padrões contábeis e legislação diversos daqueles vigentes no Brasil. § 5º A aceitação de ordem para negociação de BDR Nível I por parte dos intermediários é condicionada à comprovação do enquadramento do investidor em pelo menos uma das condições estabelecidas na alínea “d” do inciso I do § 1º deste artigo.” (NR) DO REGISTRO DO PROGRAMA Art. 4º A instituição depositária emissora de BDRs deverá solicitar à CVM o registro do programa, especificando suas características. (NR) Art. 5º O pedido de registro do Programa de BDR deverá ser instruído com os seguintes documentos e informações: I - contratos firmados entre a instituição depositária, a instituição custodiante e a empresa patrocinadora, quando for o caso; II - indicação do diretor responsável pelo programa na instituição depositária; III - declaração da bolsa de valores ou da entidade do mercado de balcão organizado acerca do deferimento do pedido de admissão à negociação dos BDRs, condicionado apenas à obtenção do registro na CVM; IV - cópia da guia de recolhimento da Taxa de Fiscalização relativa à distribuição dos BDRs; V - termo de assunção de responsabilidade da instituição depositária ou emissora de BDRs pela divulgação simultânea, ao mercado, das informações prestadas pela empresa patrocinadora em seu país de origem e no país em que negociados os valores mobiliários; VI - informações divulgadas no país de origem dos valores mobiliários, quando se tratar de BDR Nível I, em língua portuguesa; VII -pedido de registro de companhia, ou de sua dispensa, a qual será concedida quando se tratar de BDRs nível I; VIII - documentos e informações constantes da Instrução CVM nº 331 de 04/04/2000, quando se tratar de BDRs Níveis II e III; IX - somente será registrado o programa de BDR Nível III quando for simultânea a distribuição de valores mobiliários no Brasil e no exterior; e X - especificamente para o caso de BDR Nível III, será exigido, ainda, o cumprimento da Instrução CVM nº 400 de 29/12/2003, e demais normas da CVM aplicáveis à distribuição dos valores mobiliários objeto do programa. § 1º O pedido de registro dos programas de BDR de que trata esta Instrução poderá ser denegado pela CVM por inviabilidade ou temeridade do empreendimento a ser realizado pela companhia emissora, ou, ainda, por inidoneidade dos fundadores, dos acionistas controladores ou dos administradores da companhia. § 2º Será considerada, para cada Programa de BDR, uma única espécie ou classe de valores mobiliários. § 3º O registro do programa de BDR dependerá, ainda, do compromisso, pela instituição depositária ou emissora de BDRs, de observância dos procedimentos para a descontinuidade do programa que forem estabelecidos pela bolsa de valores ou entidade do mercado de balcão organizado em que for negociado. § 4º Na hipótese de existir restrição subjetiva ou objetiva à negociação dos valores mobiliários no país em que são negociados, o registro da distribuição dos BDRs no Brasil será concedido com as mesmas restrições. § 5º Os contratos referidos neste artigo deverão estipular que a instituição depositária está obrigada a fornecer à CVM, a qualquer tempo e no prazo que vier a ser por esta determinado, quaisquer informações e ANEXOS 69 documentos relativos aos programas aprovados e aos valores mobiliários emitidos. § 6º Sem prejuízo das disposições aplicáveis às distribuições públicas em geral, o representante legal responde pela veracidade das informações prestadas pelo depositário no registro da companhia e no registro da distribuição de BDRs, que se relacionarem com as limitações ao exercício de direitos pelos titulares dos BDRs, inclusive as decorrentes da diversidade entre a sede da companhia e o país de negociação dos valores mobiliários, e com os requisitos e limitações de negociação, hipóteses de cancelamento de registro, e restrições subjetivas ou objetivas à negociação dos valores mobiliários no país em que negociados. (NR) Art. 6º O registro tornar-se-á automaticamente efetivado se o pedido não for indeferido, dentro de trinta dias após a sua apresentação à CVM, mediante protocolo, com os documentos e informações exigidos. § 1º A não apresentação de todos os documentos pertinentes implicará a desconsideração do pedido e consequente cancelamento do protocolo da CVM. § 2º O prazo de trinta dias poderá ser interrompido uma única vez, se a CVM solicitar à instituição depositária documentos e informações adicionais, passando a fluir o prazo de quinze dias, a partir do cumprimento das exigências, para análise do pedido de registro. § 3º Para o atendimento das eventuais exigências, será concedido prazo não superior a sessenta dias, contado do recebimento da correspondência respectiva, sob pena de ser indeferido o pedido de registro do programa. § 4º No atendimento às exigências formuladas pela CVM, os documentos deverão ser apresentados em duas versões: I - a primeira versão deverá conter o documento originalmente submetido, com as marcas de revisão efetuadas, fixando as exigências da CVM; II - a segunda versão deverá ser apresentada sem quaisquer marcas de revisão. Art. 7º Após trinta dias do indeferimento do pedido de registro, todos os documentos que o instruíram ficarão à disposição da instituição depositária, pelo prazo de noventa dias, findo o qual poderão os mesmos ser inutilizados pela CVM. DAS RESPONSABILIDADES Art. 8º A instituição depositária e o seu diretor responsável respondem perante a CVM por qualquer irregularidade na condução do programa, respeitadas as competências do Banco Central do Brasil e da Secretaria da Receita Federal. (NR) Art. 9º Caberá à instituição depositária manter atualizados e à disposição da CVM os demonstrativos que reflitam a movimentação diária dos BDRs emitidos e cancelados. (NR) Art. 10. Quando à instituição depositária for conferido o direito de voto correspondente aos valores mobiliários depositados deverá ela exercê-lo no interesse da comunidade dos detentores dos BDRs. (NR) DAS PENALIDADES Art. 11. Configura infração grave, para os fins do disposto no § 3º do artigo 11 da Lei nº 6.385 de 07/12/1976, o descumprimento do disposto na alínea “b” do inciso I do § 1º e nos §§ 3º e 5º do artigo 3º, e nos artigos 4º, 5º, 9º e 10 desta Instrução. (NR) 70 ANEXOS Art. 12. Constitui hipótese de infração de natureza objetiva o descumprimento das obrigações previstas no § 4º do artigo 5º desta Instrução, além das hipóteses já previstas nas alíneas do inciso I do artigo 1º da Instrução CVM nº 251 de 14/06/1996, casos em que poderá ser adotado rito sumário de processo administrativo, de acordo com o Regulamento anexo à Resolução do Conselho Monetário Nacional nº 1.657 de 26/10/1989. DAS DISPOSIÇÕES FINAIS Art. 13. Ficam revogadas as Instruções CVM nº 255 de 31/10/1996 e 321 de 10/12/1999. Art. 14. Esta Instrução entra em vigor na data de sua publicação no Diário Oficial da União. José Luiz Osório de Almeida Filho ANEXOS 71 f) Instrução CVM nº 400 de 29 de dezembro de 2003 Dispõe sobre as ofertas públicas de distribuição de valores mobiliários, nos mercados primário ou secundário, e revoga a Instrução CVM nº 13 de 30/09/1980, e a Instrução CVM nº 88 de 03/11/1988. O PRESIDENTE DA COMISSÃO DE VALORES MOBILIÁRIOS - CVM torna público que o Colegiado, em reunião realizada em 26/12/2003, com fundamento no disposto nos artigos 4º, inciso VI, 8º, inciso I e 19, § 5º, e 21 da Lei nº 6.385 de 07/12/1976, resolveu baixar a seguinte instrução: ÂMBITO E FINALIDADE Art. 1º Esta Instrução regula as ofertas públicas de distribuição de valores mobiliários, nos mercados primário ou secundário e tem por fim assegurar a proteção dos interesses do público investidor e do mercado em geral, através do tratamento eqüitativo aos ofertados e de requisitos de ampla, transparente e adequada divulgação de informações sobre a oferta, os valores mobiliários ofertados, a companhia emissora, o ofertante e demais pessoas envolvidas. EXIGÊNCIA DE REGISTRO DE OFERTAS PÚBLICAS DE DISTRIBUIÇÃO Art. 2º Toda oferta pública de distribuição de valores mobiliários nos mercados primário e secundário, no território brasileiro, dirigida a pessoas naturais, jurídicas, fundo ou universalidade de direitos, residentes, domiciliados ou constituídos no Brasil, deverá ser submetida previamente a registro na Comissão de Valores Mobiliários - CVM, nos termos desta Instrução. § 1º Somente poderão ser negociados em bolsa de valores ou mercado de balcão: I - valores mobiliários distribuídos publicamente através de oferta primária ou secundária registrada na CVM; ou II - valores mobiliários que não tenham sido subscritos ou distribuídos publicamente, desde que valores mobiliários do mesmo tipo, classe, espécie e série já estejam admitidos à negociação em bolsa de valores ou mercado de balcão. § 2º Podem, ainda, ser negociados em bolsa de valores ou mercado de balcão valores mobiliários que não se enquadrem nas hipóteses do § 1º, desde que sejam previamente submetidos a registro de negociação ou a sua dispensa, nos termos do artigo 21, incisos I e II, da Lei nº 6.385 de 1976, mediante apresentação de prospecto nos termos desta Instrução. Art. 3º São atos de distribuição pública a venda, promessa de venda, oferta à venda ou subscrição, assim como a aceitação de pedido de venda ou subscrição de valores mobiliários, de que conste qualquer um dos seguintes elementos: I - a utilização de listas ou boletins de venda ou subscrição, folhetos, prospectos ou anúncios, destinados ao público, por qualquer meio ou forma; II - a procura, no todo ou em parte, de subscritores ou adquirentes indeterminados para os valores mobiliários, mesmo que realizada através de comunicações padronizadas endereçadas a destinatários individualmente identificados, por meio de empregados, representantes, agentes ou quaisquer pessoas naturais ou jurídicas, integrantes ou não do sistema de distribuição de valores mobiliários, ou, ainda, se em desconformidade com o previsto nesta Instrução, a consulta sobre a viabilidade da oferta ou a coleta de intenções de investimento junto a subscritores ou adquirentes indeterminados; III - a negociação feita em loja, escritório ou estabelecimento aberto ao público destinada, no todo ou em parte, a subscritores ou adquirentes indeterminados; ou IV - a utilização de publicidade, oral ou escrita, cartas, anúncios, avisos, especialmente através de meios de 72 ANEXOS comunicação de massa ou eletrônicos (páginas ou documentos na rede mundial ou outras redes abertas de computadores e correio eletrônico), entendendo-se como tal qualquer forma de comunicação dirigida ao público em geral com o fim de promover, diretamente ou através de terceiros que atuem por conta do ofertante ou da emissora, a subscrição ou alienação de valores mobiliários. § 1º Para efeito desta Instrução, considera-se como público em geral uma classe, categoria ou grupo de pessoas, ainda que individualizadas nesta qualidade, ressalvados aqueles que tenham prévia relação comercial, creditícia, societária ou trabalhista, estreita e habitual, com a emissora. § 2º A distribuição pública de valores mobiliários só poderá ser efetuada com intermediação das instituições integrantes do sistema de distribuição de valores mobiliários (“Instituições Intermediárias”), ressalvada a hipótese de dispensa específica deste requisito, concedida nos termos do artigo 4º. DISPENSA DE REGISTRO OU DE REQUISITOS Art. 4º Considerando as características da oferta pública de distribuição de valores mobiliários, a CVM poderá, a seu critério e sempre observados o interesse público, a adequada informação e a proteção ao investidor, dispensar o registro ou alguns dos requisitos, inclusive publicações, prazos e procedimentos previstos nesta Instrução. § 1º Na dispensa mencionada no caput, a CVM considerará, cumulativa ou isoladamente, as seguintes condições especiais da operação pretendida: I - a categoria do registro de companhia aberta (artigo 4º, § 3º, da Lei nº 6.404 de 15/12/1976); II - o valor unitário dos valores mobiliários ofertados ou o valor total da oferta; III - o plano de distribuição dos valores mobiliários (artigo 33, § 3º); IV - a distribuição se realizar em mais de uma jurisdição, de forma a compatibilizar os diferentes procedimentos envolvidos, desde que assegurada, no mínimo, a igualdade de condições com os investidores locais; V - características da oferta de permuta; VI - o público destinatário da oferta, inclusive quanto à sua localidade geográfica ou quantidade; ou VII -ser dirigida exclusivamente a investidores qualificados. § 2º O pedido de dispensa de registro ou de requisitos do registro será formulado pelo ofertante, e pela instituição intermediária, se for o caso, em documento fundamentado, nos termos do Anexo I, que conterá as justificativas identificadas pelos requerentes para a concessão da dispensa, aplicando-se na análise os prazos previstos nos artigos 8º e 9º. § 3º Fica facultada a apresentação do pedido de registro de distribuição conjunta e simultaneamente ao pedido de dispensa de requisitos de registro. § 4º Na hipótese de dispensa de requisitos de registro com base no inciso VII do § 1º, deverá ser, adicionalmente, observado o seguinte: I - o ofertante apresentará à CVM, juntamente com o pedido fundamentado mencionado no § 2º deste artigo, modelo de declaração a ser firmado pelos subscritores ou adquirentes, conforme o caso, da qual deverá constar, obrigatoriamente, que: a) têm conhecimento e experiência em finanças e negócios suficientes para avaliar os riscos e o conteúdo da oferta e que são capazes de assumir tais riscos; b) tiveram amplo acesso às informações que julgaram necessárias e suficientes para a decisão de investimento, notadamente aquelas normalmente fornecidas no Prospecto; e c) têm conhecimento de que se trata de hipótese de dispensa de registro ou de requisitos, conforme ANEXOS 73 o caso, e se comprometem a cumprir o disposto no inciso III deste parágrafo. II - todos os subscritores ou adquirentes dos valores mobiliários ofertados firmarão as declarações indicadas no inciso I deste parágrafo, as quais deverão ser inseridas nos boletins de subscrição ou recibos de aquisição; III - o investidor qualificado que tenha subscrito ou adquirido valores mobiliários com base na dispensa do inciso VII, do § 1º do artigo 4º e pretenda vender os valores mobiliários adquiridos ou subscritos a investidor não qualificado antes de completados 18 (dezoito) meses do encerramento da distribuição somente poderá fazê-lo se for previamente obtido o registro de negociação em mercado, a que se refere o artigo 21 da Lei nº 6.385 de 1976, salvo se os valores mobiliários adquiridos se enquadrarem nas hipóteses do § 1º do artigo 2º desta Instrução; IV - os prazos de análise previstos no § 3º do artigo 13. Art. 5º Sem prejuízo de outras hipóteses que serão apreciadas especificamente pela CVM, será automaticamente dispensada de registro, sem a necessidade de formulação do pedido previsto no artigo 4º, a oferta pública de distribuição: I - de que trata a Instrução CVM nº 286 de 31/07/1998, que dispõe sobre alienação de ações de propriedade de pessoas jurídicas de direito público e de entidades controladas direta ou indiretamente pelo Poder Público e dispensa os registros de que tratam os artigos 19 e 21 da Lei nº 6.385 de 07/12/1976, nos casos que especifica; II - de lote único e indivisível de valores mobiliários; III - valores mobiliários de emissão de empresas de pequeno porte e de microempresas, assim definidas em lei. Art. 6º A CVM poderá, ainda, deferir o registro de oferta pública de distribuição secundária de ações admitidas à negociação em bolsa de valores, caso o registro de companhia aberta da emissora das ações esteja atualizado, mediante análise simplificada dos documentos e das informações submetidas, desde que, cumulativamente, o pedido de registro de distribuição: I - contenha requerimento específico para a utilização do procedimento de análise simplificada; II - esteja instruído com: a) os documentos e informações previstos no Anexo II, exceto os constantes dos itens 4, 5, 7, 9 a 11; b) edital, nos termos do Anexo VIII; e c) declaração firmada pela bolsa de valores de aprovação dos termos do edital e de autorização para a realização da oferta. § 1º Admite-se a utilização do procedimento previsto no presente artigo para a distribuição primária de ações, quando se tratar de colocação de sobras, em volume superior a 5% da emissão e inferior a 1/3 das ações em circulação no mercado, considerando as novas ações ofertadas para o cálculo das ações em circulação, desde que os valores mobiliários já estejam admitidos à negociação em bolsa de valores; § 2º Os prazos de análise simplificada, de cumprimento de exigências e de verificação do cumprimento destas relativos ao registro, são aqueles estabelecidos no artigo 13, § 3º, incisos I, II e III da presente Instrução. INSTRUÇÃO DO PEDIDO DE REGISTRO Art. 7º O pedido de registro de oferta pública de distribuição de valores mobiliários será requerido à CVM pelos fundadores ou pelo ofertante, conforme o caso, em conjunto com a instituição líder da distribuição, e deverá ser instruído com os documentos e informações constantes do Anexo II, em forma de minuta, preliminar ou final, conforme o caso. PRAZOS DE ANÁLISE Art. 8º A CVM terá 20 (vinte) dias úteis, contados do protocolo, para se manifestar sobre o pedido de registro 74 ANEXOS acompanhado de todos os documentos e informações que devem instruí-lo, que será automaticamente obtido se não houver manifestação da CVM neste prazo. § único - O prazo referido no caput deste artigo somente começará a fluir com a apresentação de todos os documentos e informações previstos no Anexo II, ressalvada a hipótese do § 3º do artigo 4º, que começará a contar do protocolo. Art. 9º O prazo previsto no artigo 8º poderá ser interrompido uma única vez se a CVM, por ofício encaminhado ao líder da distribuição e com cópia para o ofertante ou, se for o caso, para os fundadores, solicitar documentos, alterações e informações adicionais relativos ao pedido de registro de distribuição e à atualização de informações relativas ao registro de companhia aberta, solicitação esta que será formulada em ato único e conjunto pelas áreas responsáveis da CVM que devam se manifestar na ocasião. § 1º Para o atendimento das eventuais exigências, será concedido prazo de até 40 (quarenta) dias úteis, contado do recebimento da correspondência respectiva. § 2º O prazo para o cumprimento das exigências poderá ser prorrogado uma única vez, por período não superior a 20 (vinte) dias úteis, mediante a prévia apresentação de pedido fundamentado pelos interessados. § 3º No atendimento às exigências formuladas pela CVM, os documentos deverão ser apresentados em duas versões, a primeira contendo o documento originalmente submetido, com a indicação das alterações determinadas pela CVM e daquelas que não decorram do cumprimento de tais determinações, e a segunda, sem quaisquer marcas. § 4º A partir do recebimento de todos os documentos e informações em cumprimento das exigências formuladas, a CVM terá 10 (dez) dias úteis para se manifestar sobre o pedido de registro, o qual será automaticamente obtido se não houver manifestação da CVM neste prazo. § 5º Caso, além dos documentos e informações apresentados na forma do § 4º, tenham sido realizadas alterações em documentos e informações que não decorram do cumprimento de exigências, o prazo de análise pela CVM será de 20 (vinte) dias úteis. Art. 10. A CVM poderá interromper uma única vez, mediante requerimento fundamentado e assinado pelo líder da distribuição e pelo ofertante, a análise do pedido de registro por até 60 (sessenta) dias úteis, após o que recomeçarão a fluir os prazos de análise integralmente, como se novo pedido de registro tivesse sido apresentado, independentemente da fase em que se encontrava a análise da CVM. PROGRAMAS DE DISTRIBUIÇÃO DE VALORES MOBILIÁRIOS Art. 11. A companhia aberta que já tenha efetuado distribuição pública de valores mobiliários poderá submeter para arquivamento na CVM um Programa de Distribuição de Valores Mobiliários (“Programa de Distribuição”), com o objetivo de no futuro efetuar ofertas públicas de distribuição dos valores mobiliários nele mencionados. § 1º O Programa de Distribuição será apresentado à CVM pela companhia emissora, assessorada por uma ou mais Instituições Intermediárias, as quais serão responsáveis, nos termos do disposto no artigo 56 e seus parágrafos, pelas informações e pela sua verificação. § 2º Será permitido a novas Instituições Intermediárias que não tenham participado da elaboração dos documentos apresentados quando do arquivamento do Programa de Distribuição liderar ofertas amparadas por esse ANEXOS 75 programa, ficando responsáveis pela elaboração do Suplemento e da atualização das informações anteriormente prestadas, verificando sua consistência e suficiência com relação às novas informações prestadas. § 3º O Programa de Distribuição terá prazo máximo de 2 (dois) anos, contado do seu arquivamento pela CVM, devendo ser indeferido qualquer pedido de registro de oferta vinculado a um Programa de Distribuição apresentado após o transcurso deste prazo. § 4º O Prospecto e as demais informações apresentadas relacionadas ao Programa de Distribuição deverão ser atualizados no prazo máximo de 1 (um) ano, contado do arquivamento do Programa de Distribuição, ou por ocasião da apresentação das demonstrações financeiras anuais à CVM, o que ocorrer primeiro, independentemente e sem prejuízo da atualização de tais informações e documentos realizada através de Suplemento, quando da realização de uma oferta pública ao amparo do Programa de Distribuição. § 5º A CVM analisará o pedido de arquivamento de Programa de Distribuição, formulará exigências e verificará o respectivo cumprimento, no menor prazo que lhe for possível. § 6º Caso, antes do encerramento da análise do Programa de Distribuição, seja solicitado pedido de registro de oferta pública de valor mobiliário a ser emitido com base no Programa, os prazos de análise, de formulação de exigências e de verificação do respectivo cumprimento, seja com relação ao Programa de Distribuição, seja com relação ao pedido de registro de oferta pública, serão aqueles estabelecidos nos artigos 8º e 9º da presente Instrução. § 7º Finda a análise, ou seu prazo, a CVM enviará ofício à Instituição Intermediária líder, com cópia para o ofertante, informando o deferimento ou o indeferimento do pedido de arquivamento do Programa de Distribuição. § 8º O Programa de Distribuição será cancelado: I - mediante requerimento da companhia emissora; II - por decisão da CVM, se realizada oferta a ele vinculada em condições diversas das constantes do registro, sem prejuízo das disposições do artigo 60; e III - automaticamente: a) com o encerramento de uma oferta pública que represente o exaurimento do valor previsto no Programa de Distribuição; b) caso o Prospecto e as demais informações relacionadas ao Programa de Distribuição não sejam atualizadas nas datas devidas; e c) pelo arquivamento de novo Programa de Distribuição pela CVM. (NR) Art. 12. O pedido de arquivamento de Programa de Distribuição será instruído com: I - Capa, nos moldes da capa do Prospecto previsto no Anexo III, incluindo a identificação do ofertante e das Instituições Intermediárias envolvidas, bem como a indicação do valor máximo da distribuição e os tipos, classes e espécies de valores mobiliários a serem distribuídos; II - minutas de contratos de distribuição, para cada tipo, classe e espécie de valor mobiliário a ser distribuído; III - Prospecto elaborado nos moldes do Anexo III, contendo uma seção específica para cada tipo, classe e espécie de valor mobiliário a ser distribuído; IV - minutas de escrituras de emissão de debêntures, se for o caso; e V - demais documentos exigidos no Anexo II, além daqueles específicos para cada tipo, espécie e classe de valor mobiliário a ser distribuído, todos relacionados em suas seções específicas do prospecto mencionado no inciso III, facultada a apresentação de minutas. § 1º Poderá ser indicado no formulário mencionado no inciso I acima o montante máximo dos valores mobiliários a serem emitidos ao amparo do programa, podendo ser postergado para o momento da oferta a 76 ANEXOS definição do tipo, espécie ou classe do valor mobiliário a ser distribuído e o seu respectivo preço, bem como as demais condições específicas da oferta, dentre aquelas estabelecidas no Programa de Distribuição. § 2º As datas que deveriam ser referidas no Prospecto e que ainda não sejam conhecidas ou definidas por ocasião do pedido de arquivamento do Programa de Distribuição deverão ser indicadas no Prospecto na forma de lacunas. Art. 13. Após o arquivamento do Programa de Distribuição, o ofertante e a instituição líder poderão requerer o registro de distribuição de valores mobiliários mediante a apresentação de um Suplemento ao Prospecto, o qual deverá conter, obrigatoriamente: I - capa, nos moldes da capa do Prospecto previsto no Anexo III, incluindo a identificação do ofertante e da instituição líder envolvida na oferta, bem como a indicação do tipo, classe e espécie do valor mobiliário a ser distribuído, e, se conhecido, o seu respectivo valor, informações específicas relativas à oferta cujo registro estará sendo requerido, elaborado nos moldes dos itens 1 a 4 do Anexo III; II - atualização das demais informações constantes do Prospecto referido no inciso III do artigo 12, podendo ser incluída por referência toda e qualquer informação já apresentada à CVM e disponível ao público, seja ela periódica ou eventual; e III - escritura de emissão de debêntures; e IV - relatório de agência classificadora de risco, se houver. § 1º O Suplemento deverá ser acompanhado das versões definitivas dos documentos apresentados sob a forma de minuta nos termos do artigo 12, devendo as minutas e as versões definitivas serem substancialmente idênticas, inclusive da cópia do contrato de distribuição firmado e dos demais documentos exigidos no Anexo II, desde que não apresentados na forma do artigo 12, inciso V, além daqueles específicos para o tipo, classe e espécie de valor mobiliário a ser distribuído. § 2º É permitida a utilização de Suplemento Preliminar, nos moldes do que dispõe a presente Instrução a respeito do Prospecto Preliminar (artigo 46). § 3º Observado o disposto nos artigos 8º e 9º, aos pedidos de registro de ofertas públicas de distribuição efetuados com base em Suplemento, serão aplicados os seguintes prazos de análise, de cumprimento de exigências e de verificação do respectivo cumprimento: I - Prazo de Análise: 10 (dez) dias úteis; II - Prazo de Cumprimento de Exigências: 10 (dez) dias úteis; e III - Prazo de Verificação do Cumprimento de Exigências: 5 (cinco) dias úteis. § 4º A CVM não fará exigências relativas a documentos e informações que já tenham sido apresentados para o arquivamento ou manutenção do Programa de Distribuição, ressalvada a atualização e inclusão no Suplemento de informações ali constantes. § 5º Caso sejam alteradas as informações do Programa de Distribuição em desconformidade ao disposto neste artigo, serão aplicados os prazos previstos nos artigos 8º e 9º. DEFERIMENTO Art. 14. O deferimento do registro será comunicado por ofício ao líder da distribuição, com cópia para o ofertante, no qual constarão as principais características da distribuição registrada. § 1º Caso tenha sido outorgada opção de distribuição de lote suplementar de valores mobiliários, nos termos do artigo 24, será considerada, para fins de registro, a quantidade de valores mobiliários adicionais a ANEXOS 77 serem distribuídos. § 2º A quantidade de valores mobiliários a serem distribuídos poderá, a critério do ofertante e sem a necessidade de novo pedido ou de modificação dos termos da oferta, ser aumentada, até um montante que não exceda em 20% (vinte por cento) a quantidade inicialmente requerida, excluído o eventual lote suplementar de que trata o § 1º. § 3º O deferimento do registro de oferta pública de distribuição secundária será condicionado à apresentação pelo ofertante de documento comprobatório do bloqueio dos valores mobiliários ofertados, emitido pela instituição custodiante, com validade até o encerramento da oferta. § 4º A CVM não deferirá o registro de oferta pública de distribuição de valores mobiliários no período que se inicia no décimo sexto dia que antecede qualquer divulgação de informações periódicas da emissora e se encerra na data de sua efetiva divulgação, salvo se estas informações já constarem dos documentos da oferta. Art. 15. O registro baseia-se em critérios formais de legalidade e não envolve qualquer garantia quanto ao conteúdo da informação, à situação econômica ou financeira do ofertante ou da emissora ou à sua administração, à viabilidade da oferta ou à qualidade dos valores mobiliários ofertados. INDEFERIMENTO Art. 16. O pedido de registro poderá ser indeferido nas seguintes hipóteses: I - por inviabilidade ou temeridade do empreendimento ou inidoneidade dos fundadores, quando se tratar de constituição de companhia; ou II - quando não forem cumpridas as exigências formuladas pela CVM, nos prazos previstos nesta Instrução. § 1º Preliminarmente ao indeferimento, a CVM enviará ofício à instituição líder, com cópia para o ofertante, concedendo-lhe a oportunidade de suprir os vícios sanáveis, se houver, no prazo de 10 (dez) dias úteis do recebimento do ofício ou no restante do prazo que faltar para o término do prazo de análise, o que for maior. § 2º Findo o prazo referido no § 2º sem que tenham sido sanados os vícios que determinaram a suspensão, a CVM deverá indeferir o respectivo registro. § 3º Na hipótese de indeferimento, a CVM enviará ofício à instituição líder, com cópia para o ofertante, informando sua decisão, da qual cabe recurso ao Colegiado da CVM, na forma da regulamentação vigente. § 4º Os documentos que instruíram o pedido de registro ficarão arquivados na CVM. CADUCIDADE DO REGISTRO E PRAZO DA OFERTA Art. 17. O registro de distribuição de valores mobiliários caducará se o Anúncio de Início de Distribuição e o Prospecto ou o Suplemento de que trata o artigo 13 não forem divulgados até 90 (noventa) dias após a sua obtenção. Art. 18. A subscrição ou aquisição dos valores mobiliários objeto da oferta de distribuição deverá ser realizada no prazo máximo de 6 (seis) meses, contado da data de publicação do Anúncio de Início de Distribuição. DA SUSPENSÃO E DO CANCELAMENTO DA OFERTA DE DISTRIBUIÇÃO Art. 19. A CVM poderá suspender ou cancelar, a qualquer tempo, a oferta de distribuição que: I - esteja se processando em condições diversas das constantes da presente Instrução ou do registro; ou 78 ANEXOS II - tenha sido havida por ilegal, contrária à regulamentação da CVM ou fraudulenta, ainda que após obtido o respectivo registro. § 1º A CVM deverá proceder à suspensão da oferta quando verificar ilegalidade ou violação de regulamento sanáveis. § 2º O prazo de suspensão da oferta não poderá ser superior a 30 (trinta) dias, durante o qual a irregularidade apontada deverá ser sanada. § 3º Findo o prazo referido no § 2º sem que tenham sido sanados os vícios que determinaram a suspensão, a CVM deverá ordenar a retirada da oferta e cancelar o respectivo registro. § 4º A rescisão do contrato de distribuição importará no cancelamento do registro. Art. 20. O ofertante deverá dar conhecimento da suspensão ou do cancelamento aos investidores que já tenham aceitado a oferta, facultando-lhes, na hipótese de suspensão, a possibilidade de revogar a aceitação até o quinto dia útil posterior ao recebimento da respectiva comunicação. § único - Terão direito à restituição integral dos valores, bens ou direitos dados em contrapartida aos valores mobiliários ofertados, na forma e condições do Prospecto: I - todos os investidores que já tenham aceitado a oferta, na hipótese de seu cancelamento; e II - os investidores que tenham revogado a sua aceitação, na hipótese de suspensão, conforme previsto no caput. CONTEÚDO DA OFERTA Art. 21. As ofertas públicas de distribuição deverão ser realizadas em condições que assegurem tratamento eqüitativo aos destinatários e aceitantes das ofertas, permitida a concessão de prioridade aos antigos acionistas, sem prejuízo do disposto nos artigos 23 e 33, § 3º. Art. 22. A oferta deverá ser irrevogável, mas poderá ser sujeita a condições que correspondam a um interesse legítimo do ofertante, que não afetem o funcionamento normal do mercado e cujo implemento não dependa de atuação direta ou indireta do ofertante ou de pessoas a ele vinculadas. Art. 23. O preço da oferta é único, mas a CVM poderá autorizar, em operações específicas, a possibilidade de preços e condições diversos consoante tipo, espécie, classe e quantidade de valores mobiliários ou de destinatários, fixados em termos objetivos e em função de interesses legítimos do ofertante, admitido ágio ou deságio em função das condições do mercado. § 1º O ofertante poderá estabelecer que o preço e, tratando-se de valores mobiliários representativos de dívida, também a taxa de juros, sejam determinados no dia da apuração do resultado da coleta de intenções de investimento, desde que sejam indicados os critérios objetivos que presidem à sua fixação no Prospecto Preliminar e no aviso a que se refere o artigo 53. § 2º Caso se utilize da faculdade prevista no § 1º, o preço e a taxa de juros definitivos deverão ser divulgados ao público nos mesmos termos do Anúncio de Início de Distribuição e do Prospecto, e comunicados à CVM e à bolsa de valores ou mercado de balcão organizado onde são negociados os valores mobiliários da emissora no próprio dia em que forem fixados. § 3º Poderá haver contratos de estabilização de preços, os quais deverão ser previamente aprovados pela CVM. ANEXOS 79 OPÇÃO DE DISTRIBUIÇÃO DE LOTE SUPLEMENTAR Art. 24. O ofertante poderá outorgar à instituição intermediária opção de distribuição de lote suplementar, que preveja a possibilidade de, caso a procura dos valores mobiliários objeto de oferta pública de distribuição assim justifique, ser aumentada a quantidade de valores a distribuir junto ao público, nas mesmas condições e preço dos valores mobiliários inicialmente ofertados, até um montante pré-determinado que constará obrigatoriamente do Prospecto e que não poderá ultrapassar a 15% da quantidade inicialmente ofertada. § único - A instituição intermediária deverá informar à CVM, até o dia posterior ao do exercício da opção de distribuição de lote suplementar, a data do respectivo exercício e a quantidade de valores mobiliários envolvidos. ALTERAÇÃO DAS CIRCUNSTÂNCIAS, REVOGAÇÃO E MODIFICAÇÃO Art. 25. Havendo, a juízo da CVM, alteração substancial, posterior e imprevisível nas circunstâncias de fato existentes quando da apresentação do pedido de registro de distribuição, ou que o fundamentem, acarretando aumento relevante dos riscos assumidos pelo ofertante e inerentes à própria oferta, a CVM poderá acolher pleito de modificação ou revogação da oferta. § 1º O pleito de modificação da oferta presumir-se-á deferido caso não haja manifestação da CVM em sentido contrário no prazo de 10 (dez) dias úteis, contado do seu protocolo na CVM. § 2º Tendo sido deferida a modificação, a CVM poderá, por sua própria iniciativa ou a requerimento do ofertante, prorrogar o prazo da oferta por até 90 (noventa) dias. § 3º É sempre permitida a modificação da oferta para melhorá-la em favor dos investidores ou para renúncia a condição da oferta estabelecida pelo ofertante. EFEITOS DA REVOGAÇÃO E DA MODIFICAÇÃO DA OFERTA Art. 26. A revogação torna ineficazes a oferta e os atos de aceitação anteriores ou posteriores, devendo ser restituídos integralmente aos aceitantes os valores, bens ou direitos dados em contrapartida aos valores mobiliários ofertados, na forma e condições previstas no Prospecto. Art. 27. A modificação deverá ser divulgada imediatamente através de meios ao menos iguais aos utilizados para a divulgação do Anúncio de Início de Distribuição e as entidades integrantes do consórcio de distribuição deverão se acautelar e se certificar, no momento do recebimento das aceitações da oferta, de que o manifestante está ciente de que a oferta original foi alterada e de que tem conhecimento das novas condições. § único - Na hipótese prevista no caput, os investidores que já tiverem aderido à oferta deverão ser comunicados diretamente a respeito da modificação efetuada, para que confirmem, no prazo de 5 (cinco) dias úteis do recebimento da comunicação, o interesse em manter a declaração de aceitação, presumida a manutenção em caso de silêncio. REVOGAÇÃO DA ACEITAÇÃO Art. 28. A aceitação da oferta somente poderá ser revogada pelos investidores se tal hipótese estiver expressamente prevista no Prospecto, na forma e condições ali definidas, ressalvadas as hipóteses previstas nos §§ 80 ANEXOS únicos dos artigos 20 e 27, as quais são inafastáveis. DO RESULTADO DA OFERTA Art. 29. O resultado da oferta deverá ser publicado, nos termos do Anexo V, tão logo terminado o prazo nela estipulado ou imediatamente após a distribuição da totalidade dos valores mobiliários que dela são objeto, o que ocorrer primeiro. § único - Caso a totalidade dos valores mobiliários ofertados seja, até a data de publicação do Anúncio de Início de Distribuição, colocada junto aos investidores através de coleta de intenções de investimento, será admitida a substituição deste anúncio pela publicação apenas de Anúncio de Distribuição e Encerramento, o qual deverá conter todas as informações dos Anexos IV e V. DISTRIBUIÇÃO PARCIAL Art. 30. O ato societário que deliberar sobre a oferta pública deverá dispor sobre o tratamento a ser dado no caso de não haver a distribuição total dos valores mobiliários previstos para a oferta pública ou a captação do montante total previsto para a oferta pública, tendo como referência a deliberação que fixar a quantidade final de valores mobiliários a serem ofertados ou o montante final a ser captado com a oferta pública, especificando, se for o caso, a quantidade mínima de valores mobiliários ou o montante mínimo de recursos para os quais será mantida a oferta pública. § 1º O Prospecto deverá conter seção específica tratando da destinação dos recursos conforme a quantidade de valores mobiliários a ser distribuída ou o montante de recursos que se pretende captar, bem como a eventual fonte alternativa de recursos, caso seja admitida a distribuição ou a captação parcial. § 2º Exceto quando contrariamente dispuserem a lei ou os termos da oferta, em nada será afetada a subscrição ou a aquisição dos valores mobiliários ocorridos em uma oferta pública com distribuição ou captação parcial, desde que autorizada pelo órgão competente da companhia e realizada dentro do valor mínimo previsto no caput. § 3º Na hipótese de não terem sido distribuídos integralmente os valores mobiliários objeto da oferta e não tendo sido autorizada a distribuição parcial, nos termos do caput, os valores, bens ou direitos dados em contrapartida aos valores mobiliários ofertados deverão ser integralmente restituídos aos investidores, na forma e condições do Prospecto. § 4º O disposto no § 3º aplica-se à devolução dos valores, bens ou direitos dados em contrapartida aos valores mobiliários ofertados aos investidores que tenham condicionado sua adesão à distribuição total dos valores mobiliários, nos termos do artigo 31. § 5º Não se sujeitam às regras deste artigo as ofertas públicas secundárias de valores mobiliários, que se sujeitarão às regras de distribuição parcial que for prevista nos atos do ofertante e documentos próprios da oferta. Art. 31. Havendo a possibilidade de distribuição parcial, o investidor poderá, no ato de aceitação, condicionar sua adesão a que haja distribuição: I - da totalidade dos valores mobiliários ofertados; ou II - de uma proporção ou quantidade mínima dos valores mobiliários originalmente objeto da oferta, definida conforme critério do próprio investidor, mas que não poderá ser inferior ao mínimo previsto pelo ofertante. § 1º No caso do inciso II deste artigo, o investidor deverá, no momento da aceitação, indicar se, implemenANEXOS 81 tando-se a condição prevista, pretende receber a totalidade dos valores mobiliários por ele subscritos ou quantidade equivalente à proporção entre o número de valores mobiliários efetivamente distribuídos e o número de valores mobiliários originalmente ofertados, presumindo-se, na falta da manifestação, o interesse do investidor em receber a totalidade dos valores mobiliários por ele subscritos. § 2º Para os fins deste artigo, entende-se como valores mobiliários efetivamente distribuídos todos os valores mobiliários objeto de subscrição ou aquisição, conforme o caso, inclusive aqueles sujeitos às condições previstas nos incisos acima. ESTUDO DE VIABILIDADE Art. 32. O pedido de registro de oferta pública de distribuição de valores mobiliários emitidos por companhia deverá ser instruído com estudo de viabilidade econômico-financeira da emissora quando: I - a oferta tenha por objeto a constituição de companhia; II - a emissora exerça a sua atividade há menos de dois anos e esteja realizando a primeira distribuição pública de valores mobiliários; III - a fixação do preço da oferta baseie-se, de modo preponderante, nas perspectivas de rentabilidade futura da emissora; IV - houver emissão de valores mobiliários em montante superior ao patrimônio líquido da emissora, considerando o balanço referente ao último exercício social, e os recursos captados visarem à expansão ou diversificação das atividades ou investimentos em controladas ou coligadas; ou V - a emissora tenha apresentado patrimônio líquido negativo, ou tenha sido objeto de concordata ou falência nos 3 (três) exercícios sociais que antecedem a oferta. § único - No caso de valores mobiliários representativos de dívida, a apresentação de estudo de viabilidade será obrigatória para as hipóteses listadas nos incisos, II, III e IV do caput, podendo tal documento ser: I - dispensado, se os valores mobiliários tiverem prazo de vencimento inferior a 1 (um) ano, contado a partir da sua data de emissão; ou II - substituído, nos demais casos, por classificação efetuada por agência classificadora de risco em funcionamento no País, que deverá ser divulgada de forma integral. INSTITUIÇÕES INTERMEDIÁRIAS Art. 33. O relacionamento do ofertante com as Instituições Intermediárias deverá ser formalizado mediante contrato de distribuição de valores mobiliários, que conterá obrigatoriamente as cláusulas constantes do Anexo VI. § 1º O contrato de distribuição deverá ter explícitas todas as formas de remuneração devidas pelo ofertante, bem como toda e qualquer outra remuneração ainda que indireta, devendo dele constar a política de desconto e/ou repasse concedido aos investidores, se for o caso, suportado pelas Instituições Intermediárias. § 2º Na hipótese de vinculação societária, direta ou indireta, entre o ofertante ou seu acionista controlador e a instituição líder ou seu acionista controlador, tal fato deverá ser informado com destaque no Prospecto. § 3º O líder da distribuição, com expressa anuência da ofertante, organizará plano de distribuição, que poderá levar em conta suas relações com clientes e outras considerações de natureza comercial ou estratégica, do líder e do ofertante, de sorte que as Instituições Intermediárias deverão assegurar: I - que o tratamento aos investidores seja justo e eqüitativo; II - a adequação do investimento ao perfil de risco de seus respectivos clientes; e III - que os representantes de venda das instituições participantes do consórcio de distribuição recebam previamente exemplar do prospecto para leitura obrigatória e que suas dúvidas possam ser esclarecidas 82 ANEXOS por pessoa designada pela instituição líder da distribuição. Art. 34. As Instituições Intermediárias poderão se organizar sob a forma de consórcio com o fim específico de distribuir os valores mobiliários no mercado e/ou garantir a subscrição da emissão. § 1º As cláusulas relativas ao consórcio deverão ser formalizadas no mesmo instrumento do contrato de distribuição, onde deverá constar a outorga de poderes de representação das Instituições Intermediárias consorciadas ao líder da distribuição e, se for o caso, as condições e os limites de coobrigação de cada instituição participante. § 2º À instituição que não celebrou o instrumento referido no caput será permitida a adesão através da celebração, com o líder da distribuição, do respectivo termo, até a data da obtenção do registro. § 3º Salvo disposição em contrário, a obrigação de cada uma das Instituições Intermediárias consorciadas de garantir a distribuição dos valores mobiliários no mercado, nos termos deste artigo, ficará, no mínimo, limitada ao montante do risco assumido no contrato, observadas as disposições do § único do artigo 36. Art. 35. Após o início da distribuição, o contrato de distribuição firmado entre o ofertante e a instituição líder poderá ser alterado mediante prévia autorização da CVM e somente no que se refere a: I - remuneração paga pelo ofertante; II - procedimento de distribuição; III - alteração das condições de distribuição, no que se referem à emissora ou ofertante; IV - exclusão ou redução de garantia de distribuição dos valores mobiliários no mercado (garantia firme) pelas Instituições Intermediárias contratadas; e V - substituição ou exclusão de Instituições Intermediárias. Art. 36. Sem prejuízo da garantia firme de colocação prestada ao ofertante, poderão ser realizadas realocações entre a instituição líder e as demais Instituições Intermediárias participantes do consórcio, desde que previstas no contrato de distribuição e divulgadas no Prospecto. § único - Não obstante o disposto no caput, a responsabilidade pela prestação da garantia perante o ofertante é da instituição líder e das demais Instituições Intermediárias participantes do consórcio, respeitadas as condições especificadas no contrato de distribuição. Art. 37. Ao líder da distribuição cabem as seguintes obrigações: I - avaliar, em conjunto com o ofertante, a viabilidade da distribuição, suas condições e o tipo de contrato de distribuição a ser celebrado; II - solicitar, juntamente com o ofertante, o registro de distribuição devidamente instruído, assessorando-o em todas as etapas da distribuição (artigo 7º); III - formar o consórcio de distribuição, se for o caso; IV - informar à CVM, até a obtenção do registro, os participantes do consórcio, discriminando por tipo, espécie e classe a quantidade de valores mobiliários inicialmente atribuída a cada um; V - comunicar imediatamente à CVM qualquer eventual alteração no contrato de distribuição, ou a sua rescisão; VI - remeter mensalmente à CVM, no prazo de 15 (quinze) dias após o encerramento do mês, a partir da publicação do Anúncio de Início de Distribuição, relatório indicativo do movimento consolidado de distribuição de valores mobiliários, conforme modelo do Anexo VI; VII -participar ativamente, em conjunto com o ofertante, na elaboração do Prospecto (artigo 38) e na verificação da consistência, qualidade e suficiência das informações dele constantes, ficando responsável pelas informações prestadas nos termos do artigo 56, § 1º; ANEXOS 83 VIII - publicar, quando exigido por esta Instrução, os avisos nela previstos; IX - acompanhar e controlar o plano de distribuição da oferta; X - controlar os boletins de subscrição ou os recibos de aquisição, devendo devolver ao ofertante os boletins ou os recibos não utilizados, se houver, no prazo máximo de 30 (trinta) dias após o encerramento da distribuição; XI - suspender a distribuição na ocorrência de qualquer fato ou irregularidade, inclusive após a obtenção do registro, que venha a justificar a suspensão ou o cancelamento do registro; XII -sem prejuízo do disposto no inciso XI, comunicar imediatamente a ocorrência do ato ou irregularidade ali mencionados à CVM, que verificará se a ocorrência do fato ou da irregularidade são sanáveis, nos termos do artigo 19; e XIII -guardar, por 5 (cinco) anos, à disposição da CVM, toda a documentação relativa ao processo de registro de distribuição pública e de elaboração do Prospecto. PROSPECTO Art. 38. Prospecto é o documento elaborado pelo ofertante em conjunto com a instituição líder da distribuição, obrigatório nas ofertas públicas de distribuição de que trata esta Instrução, e que contém informação completa, precisa, verdadeira, atual, clara, objetiva e necessária, em linguagem acessível, de modo que os investidores possam formar criteriosamente a sua decisão de investimento. Art. 39. O Prospecto deverá, de maneira que não omita fatos de relevo, nem contenha informações que possam induzir em erro os investidores, conter os dados e informações sobre: I - a oferta; II - os valores mobiliários objeto da oferta e os direitos que lhes são inerentes; III - o ofertante; IV - a companhia emissora e sua situação patrimonial, econômica e financeira; V - terceiros garantidores de obrigações relacionadas com os valores mobiliários objeto da oferta; e VI - terceiros que venham a ser destinatários dos recursos captados com a oferta. § 1º Caso sejam incluídas as previsões relativas à evolução da atividade e dos resultados da emissora, bem como à evolução dos preços dos valores mobiliários que são objeto da oferta, deverão: a) ser claras e objetivas; e b) apoiar-se em opinião de auditor independente sobre os pressupostos, os critérios utilizados e a sua consistência e coerência com as previsões. § 2º A CVM poderá exigir do ofertante e da emissora, inclusive com vistas à inclusão no Prospecto, as informações adicionais que julgar adequadas, além de advertências e considerações que entender cabíveis para a análise e compreensão do Prospecto pelos investidores. § 3º No caso de ofertas públicas que envolvam a emissão de valores mobiliários para os quais não estejam previstos procedimentos, informações e documentos específicos, a CVM poderá, a pedido dos interessados, estabelecer o conteúdo para o respectivo Prospecto. Art. 40. O Prospecto terá como conteúdo mínimo as informações e documentos indicados no Anexo III à presente Instrução, podendo a CVM, em norma própria, definir diferentes conteúdos conforme as características da operação, em razão do tipo de valor mobiliário ofertado ou do público investidor alvo. § único - Nas ofertas públicas de distribuição de valores mobiliários decorrentes de operações de securitização, além das informações e documentos indicados no Anexo III, o prospecto conterá as informações e documentos indicados no Anexo III-A (NR) 84 ANEXOS Art. 41. Caso se verifique, após a data da obtenção do registro, qualquer imprecisão ou mudança significativa nas informações contidas no Prospecto, notadamente decorrentes de deficiência informacional ou de qualquer fato novo ou anterior não considerado no Prospecto, que se tome conhecimento e seja relevante para a decisão de investimento, deverão o ofertante e a instituição líder suspender imediatamente a distribuição até que se proceda a devida divulgação ao público da complementação do Prospecto e dessa nova informação. § único - As alterações acima referidas deverão ser previamente submetidas à CVM para exame, aplicandose os prazos e procedimentos de análise previstos nos artigos 8º e 9º, e as eventuais manifestações já recebidas ficarão sujeitos ao disposto no artigo 27. Art. 42. É obrigatória a entrega de exemplar do Prospecto Definitivo ou Preliminar ao investidor, admitindose seu envio ou obtenção por meio eletrônico. § 1º O Prospecto Preliminar deverá estar disponível nos mesmos locais do Prospecto Definitivo para os investidores pelo menos 5 (cinco) dias úteis antes do prazo inicial para o recebimento de reserva. § 2º O Prospecto Definitivo deverá estar disponível para os investidores pelo menos 5 (cinco) dias úteis antes do prazo inicial para a aceitação da oferta: I - se não houver sido utilizado Prospecto Preliminar; e II - se houver sido utilizado Prospecto Preliminar e as informações constantes do Prospecto Definitivo forem substancialmente diferentes das informações daquele. § 3º Sem prejuízo do disposto no caput, o Prospecto Definitivo deverá estar disponível, na data do início da distribuição, na sede e na página da rede mundial de computadores: a) da emissora; b) do ofertante; c) das Instituições Intermediárias integrantes do consórcio; d) da CVM; e e) da bolsa de valores ou mercado de balcão organizado onde os valores mobiliários da emissora estão admitidos à negociação. § 4º A instituição líder deverá encaminhar à CVM e à bolsa de valores ou mercado de balcão organizado, em tempo hábil para o cumprimento do disposto no caput e no § 3º, versões impressa e eletrônica, sem quaisquer restrições para sua cópia, dos Prospectos Definitivo e Preliminar. § 5º Para fins de cumprimento do disposto no presente artigo, sempre que for utilizado um Programa de Distribuição para o registro de ofertas públicas na CVM o ofertante e a instituição líder deverão colocar à disposição dos investidores o Suplemento, os documentos do Programa de Distribuição arquivado pela CVM e todos os documentos incorporados por referência, na forma do § 3º deste artigo. CONSULTA SOBRE A VIABILIDADE DA OFERTA Art. 43. É permitida a consulta a potenciais investidores pelo ofertante e pela instituição líder da distribuição para apurar a viabilidade ou o interesse de uma eventual oferta pública de distribuição, devendo esta consulta não exceder de 20 investidores e ter critérios razoáveis para o controle da confidencialidade e do sigilo, caso já tenha havido a contratação prévia de instituição intermediária pelo ofertante. § 1º A consulta a potenciais investidores não poderá vincular as partes, sob pena de caracterizar distribuição irregular de valores mobiliários, sendo vedada a realização ou aceitação de ofertas, bem como o pagamento ou o recebimento de quaisquer valores, bens ou direitos de parte a parte. ANEXOS 85 § 2º Durante a consulta a potenciais investidores, o ofertante e a instituição líder da distribuição deverão se acautelar com seus interlocutores, de que a intenção de realizar distribuição pública de valores mobiliários seja mantida em sigilo até a sua regular e ampla divulgação ao mercado, nos termos da Instrução CVM nº 358 de 03/01/2002. § 3º O ofertante e a instituição líder da distribuição deverão manter lista detalhada com informações sobre as pessoas consultadas, a data e hora em que foram consultadas, bem como a sua resposta quanto à consulta. § 4º Caso seja efetivamente protocolado pedido de registro à CVM, o ofertante deverá apresentar, juntamente com os documentos listados no Anexo II, a lista mencionada no § 3º. COLETA DE INTENÇÕES DE INVESTIMENTO Art. 44. É permitida a coleta de intenções de investimento, com ou sem o recebimento de reservas, a partir da divulgação de Prospecto Preliminar e do protocolo do pedido de registro de distribuição na CVM. § único - A intenção de realizar coleta de intenções de investimento deverá ser comunicada à CVM juntamente com o pedido de registro de distribuição realizado nos termos do artigo 7º. RECEBIMENTO DE RESERVAS Art. 45. É admissível o recebimento de reservas para subscrição ou aquisição de valores mobiliários objeto de oferta pública, desde que: I - tal fato esteja previsto nos Prospectos Definitivo e Preliminar; II - tenha sido requerido o registro da distribuição; e III - haja Prospecto Preliminar à disposição dos investidores. § 1º As reservas serão efetuadas de acordo com o que for previsto na oferta, facultada a exigência de depósito em dinheiro do montante reservado. § 2º O depósito em dinheiro para reservas, se houver, será realizado em conta bloqueada, remunerada ou não, na forma e condições estabelecidas no Prospecto, em instituição financeira autorizada indicada pelo líder da distribuição e sob sua responsabilidade, cuja movimentação deverá obedecer as seguintes normas: a) apurados os montantes das reservas e das sobras disponíveis e efetuado o rateio, se for o caso, o líder da distribuição autorizará a liberação das importâncias correspondentes às subscrições a serem efetuadas por intermédio de cada instituição consorciada; e b) o líder da distribuição autorizará, no prazo de 3 (três) dias úteis, a liberação do saldo não utilizado dos depósitos, a favor dos respectivos depositantes. § 3º Caso seja utilizada a faculdade prevista no § 1º do artigo 23, o investidor poderá estipular no pedido de reserva como condição de sua confirmação preço máximo para subscrição e taxa de juros mínima de remuneração. § 4º Mesmo que o Prospecto não estipule a possibilidade de desistência do pedido de reservas, esta poderá ocorrer, sem ônus para o subscritor ou adquirente, caso haja divergência relevante entre as informações constantes do Prospecto Preliminar e do Prospecto Definitivo que altere substancialmente o risco assumido pelo investidor ou a sua decisão de investimento. PROSPECTO PRELIMINAR Art. 46. O Prospecto Preliminar conterá as mesmas informações mencionadas no artigo 40, sem revisão ou 86 ANEXOS apreciação pela CVM. § 1º Os seguintes dizeres devem constar da capa do Prospecto Preliminar, com destaque: I - “Prospecto Preliminar” e a respectiva data de edição; II - “As informações contidas neste prospecto preliminar estão sob análise da Comissão de Valores Mobiliários, a qual ainda não se manifestou a seu respeito”; III - “O presente prospecto preliminar está sujeito a complementação e correção”; e IV - “O prospecto definitivo será entregue aos investidores durante o período de distribuição”. § 2º Na hipótese de estar previsto o recebimento de reservas para subscrição ou aquisição, deverá ainda ser incluído no conteúdo do Prospecto Preliminar o seguinte texto: “É admissível o recebimento de reservas, a partir da data a ser indicada em aviso ao mercado, para subscrição (ou aquisição, conforme o caso), as quais somente serão confirmadas pelo subscritor (ou adquirente) após o início do período de distribuição.” § 3º Caso a fixação da quantidade de valores mobiliários, do preço de emissão ou, no caso de valores mobiliários representativos de dívida, da taxa de juros, tenha sido delegada ao Conselho de Administração e este ainda não tenha deliberado sobre o assunto, tal informação deverá constar do Prospecto Preliminar, esclarecendo-se, inclusive, a faixa de preços, preço máximo ou mínimo ou outros critérios estabelecidos para tal fixação. DEVER DE COOPERAÇÃO DA EMISSORA Art. 47. A emissora de valores mobiliários a serem distribuídos em oferta pública secundária, observado o disposto no artigo 157, § 5º da Lei nº 6.404 de 1976, deverá fornecer ao ofertante as informações e os documentos necessários para a elaboração do Prospecto, devendo a emissora ser ressarcida por todos os custos que incorrer na coleta, elaboração, preparação e entrega de informações ou documentos adicionais àqueles que periodicamente já estaria a fornecer ao mercado. § único - A emissora deverá também fornecer as informações solicitadas pela CVM, inclusive para fins de inclusão no Prospecto. NORMAS DE CONDUTA Art. 48. A emissora, o ofertante, as Instituições Intermediárias, estas últimas desde a contratação, envolvidas em oferta pública de distribuição, decidida ou projetada, e as pessoas que com estes estejam trabalhando ou os assessorando de qualquer forma, deverão, sem prejuízo do disposto na Instrução CVM nº 358 de 2002: I - até que a oferta pública seja divulgada ao mercado, limitar: a) a revelação de informação relativa à oferta ao que for necessário para os objetivos da oferta, advertindo os destinatários sobre o caráter reservado da informação transmitida; e b) a utilização da informação reservada estritamente aos fins relacionados com a preparação da oferta. II - abster-se de negociar, até a publicação do Anúncio de Encerramento de Distribuição, com valores mobiliários de emissão do ofertante ou da emissora, salvo nas hipóteses de: a) execução de plano de estabilização devidamente aprovado pela CVM; b) alienação total ou parcial de lote de valores mobiliários objeto de garantia firme; c) negociação por conta e ordem de terceiros; ou d) operações claramente destinadas a acompanhar índice de ações, certificado ou recibo de valores mobiliários; III - apresentar à CVM pesquisas e relatórios públicos sobre a companhia e a operação que eventualmente tenha elaborado; IV - abster-se de se manifestar na mídia sobre a oferta ou o ofertante até a publicação do Anúncio de EncerANEXOS 87 ramento da Distribuição; e V - a partir do momento em que a oferta se torne pública, ao divulgar informação relacionada à emissora ou à oferta: a) observar os princípios relativos à qualidade, transparência e igualdade de acesso à informação; e b) esclarecer as suas ligações com a emissora ou o seu interesse na oferta, nas suas manifestações em assuntos que envolvam a oferta, a emissora ou os valores mobiliários. Art. 49. Para todos os efeitos do artigo 48, a emissora, o ofertante e as Instituições Intermediárias deverão assegurar a precisão e conformidade de toda e qualquer informação fornecida a quaisquer investidores, seja qual for o meio utilizado, com as informações contidas no Prospecto, devendo encaminhar tais documentos e informações à CVM, na forma do artigo 50. MATERIAL PUBLICITÁRIO Art. 50. A utilização de qualquer texto publicitário para oferta, anúncio ou promoção da distribuição, por qualquer forma ou meio veiculados, inclusive audiovisual, dependerá de prévia aprovação da CVM e somente poderá ser feita após a apresentação do Prospecto Preliminar à CVM. § 1º Findo o prazo de 5 (cinco) dias úteis, contado da data do protocolo do material publicitário, sem que haja manifestação da CVM, considerar-se-á que foi aprovado. § 2º O material publicitário não poderá conter informações diversas ou inconsistentes com as constantes do Prospecto e deverá ser elaborado em linguagem serena e moderada, advertindo seus leitores para os riscos do investimento. § 3º O material mencionado neste artigo deverá fazer referência expressa de que se trata de material publicitário e mencionar a existência de Prospecto, bem como a forma de se obter um exemplar, além da advertência em destaque com o seguinte dizer: “LEIA O PROSPECTO ANTES DE ACEITAR A OFERTA” § 4º A CVM, inobstante ter autorizado a utilização do material publicitário, poderá, a qualquer momento, por decisão motivada, requerer retificações, alterações ou mesmo a cessação da publicidade. § 5º Não caracterizam material publicitário os documentos de suporte a apresentações oferecidas a investidores, os quais deverão, no entanto, ser encaminhados à CVM previamente à sua utilização. Art. 51. Poderá ser especificamente admitida a utilização de material publicitário antes da apresentação do Prospecto Preliminar, desde que destinado a campanha educativa do público alvo, em distribuições destinadas a investidores não familiarizados com o mercado de valores mobiliários, observado o procedimento previsto no artigo 50. § único - A utilização de material publicitário na forma do caput dependerá de aprovação prévia da CVM, presumindo-se deferida caso não haja manifestação contrária no prazo de 10 (dez) dias úteis, contado do protocolo na CVM do respectivo pedido. DIVULGAÇÃO E PERÍODO DA DISTRIBUIÇÃO Art. 52. A instituição líder deverá dar ampla divulgação à oferta, por meio de Anúncio de Início de Distribuição, nos termos do Anexo IV, publicado nos jornais onde a emissora normalmente publica seus avisos. § único - O ofertante poderá fazer a divulgação mencionada no caput através de aviso resumido publicado 88 ANEXOS nos jornais ali mencionados, indicando a página na rede mundial de computadores onde os investidores poderão obter as informações detalhadas e completas. Art. 53. Caso seja utilizado Prospecto Preliminar, o líder deverá imediatamente publicar aviso, na forma prevista no artigo 52 e seu § único, precedendo o Anúncio de Início de Distribuição, o qual deve conter: I - informação sobre a data do protocolo do pedido de registro de oferta pública de distribuição de valores mobiliários na CVM; II - indicação de local para obtenção do Prospecto Preliminar; III - a indicação das datas estimadas e locais de divulgação da distribuição; IV - condições para se efetuar reservas para subscrição ou aquisição de valores mobiliários, se for o caso; V - informações sobre a coleta de intenções de investimento (artigo 44, § único), se houver; e VI - outras informações que se fizerem necessárias sobre a distribuição. Art. 54. A subscrição ou aquisição de valores mobiliários objeto da oferta pública de distribuição somente poderão ser efetuadas após observadas, cumulativamente, as seguintes condições: I - obtenção do registro da oferta na CVM; II - publicação do Anúncio de Início de Distribuição; e III - disponibilidade do Prospecto Definitivo para os investidores. Art. 55. No caso de distribuição com excesso de demanda superior em um terço à quantidade de valores mobiliário ofertada, é vedada a colocação de valores mobiliários em controladores ou administradores das Instituições Intermediárias e da emissora ou outras pessoas vinculadas à emissão e distribuição, bem como seus cônjuges ou companheiros, seus ascendentes, descendentes e colaterais até o 2º grau. VERACIDADE DAS INFORMAÇÕES Art. 56. O ofertante é o responsável pela veracidade, consistência, qualidade e suficiência das informações prestadas por ocasião do registro e fornecidas ao mercado durante a distribuição. § 1º A instituição líder deverá tomar todas as cautelas e agir com elevados padrões de diligência, respondendo pela falta de diligência ou omissão, para assegurar que: I - as informações prestadas pelo ofertante são verdadeiras, consistentes, corretas e suficientes, permitindo aos investidores uma tomada de decisão fundamentada a respeito da oferta; e II - as informações fornecidas ao mercado durante todo o prazo de distribuição, inclusive aquelas eventuais ou periódicas constantes da atualização do registro da companhia e as constantes do estudo de viabilidade econômico-financeira do empreendimento, se aplicável, que venham a integrar o Prospecto, são suficientes, permitindo aos investidores a tomada de decisão fundamentada a respeito da oferta. § 2º Na hipótese de Programa de Distribuição em que não haja a manutenção da instituição líder, a instituição líder de cada distribuição será responsável pela elaboração do respectivo Suplemento e pela atualização das informações anteriormente prestadas, verificando sua consistência e suficiência com relação às novas informações. § 3º Em caso de distribuição secundária, que não seja realizada pela emissora ou pelo seu acionista controlador, caberá ao ofertante, no que se refere a informações da emissora, somente a responsabilidade prevista no § 1º deste artigo. § 4º A instituição líder e o ofertante, este último na hipótese do § 3º apenas, deverão guardar, por 5 (cinco) anos, à disposição da CVM, a documentação comprobatória de sua diligência para o cumprimento do disposto no § 1º. ANEXOS 89 § 5º O ofertante e a instituição líder deverão declarar que o Prospecto contém as informações relevantes necessárias ao conhecimento pelos investidores da oferta, dos valores mobiliários ofertados, da emissora, suas atividades, situação econômico-financeira, os riscos inerentes à sua atividade e quaisquer outras informações relevantes, bem como que o Prospecto foi elaborado de acordo com as normas pertinentes. § 6º Na hipótese de o ofertante não pertencer ao grupo controlador da emissora, ou não atuar representando o mesmo interesse de acionista controlador da emissora, e esta lhe negar acesso aos documentos e informações necessários à elaboração do Prospecto, o ofertante deverá fornecer toda a informação relevante que lhe estiver disponível ou que possa obter em registros e documentos públicos, dar divulgação no Prospecto deste fato, devendo requerer que a CVM exija da emissora a complementação das informações indicadas pelo ofertante, necessárias ao registro da oferta pública. § 7º O registro não implica, por parte da CVM, garantia de veracidade das informações prestadas ou julgamento sobre a qualidade da companhia, sua viabilidade, sua administração, situação econômico-financeira ou dos valores mobiliários a serem distribuídos e é concedido segundo critérios formais de legalidade. OFERTAS EM DIVERSAS JURISDIÇÕES Art. 57. Na hipótese de serem realizadas ofertas simultâneas no Brasil e no exterior que demandem a solicitação de registro de autoridade reguladora do mercado de capitais no exterior, a pedido do ofertante, a CVM poderá observar o procedimento de análise preliminar confidencial. § 1º O procedimento de análise preliminar confidencial somente poderá ser utilizado nos casos em que o registro no exterior deva ser deferido por autoridade reguladora com a qual a CVM tenha celebrado memorando de entendimento ou de troca de informações e tal autoridade tenha assegurado o mesmo tratamento confidencial. § 2º Para obter o tratamento previsto no caput, o ofertante deverá solicitar o tratamento confidencial para o pedido e comprometer-se a submeter à CVM o pedido de registro definitivo imediatamente após concluída a análise preliminar, aplicando-se na sua análise os prazos dos artigos 8º a 9º. § 3º O pedido de registro definitivo será automaticamente concedido e não poderá inovar em relação ao pedido de análise preliminar confidencial e respectiva documentação, e deverá ser apresentado em estrita conformidade com os termos do parecer proferido pela CVM na etapa preliminar. § 4º Caso haja inovação no pedido de registro ou na sua documentação, a CVM adotará o procedimento regular de análise previsto nesta Instrução. § 5º O ofertante deverá anexar ao requerimento de análise preliminar confidencial o comprovante de pagamento da taxa de fiscalização a que se refere a Lei nº 7.940 de 20/12/1989, no montante devido para o pedido de registro definitivo, nas hipóteses em que a mesma for devida. § 6º O procedimento de análise preliminar confidencial poderá também ser utilizado nos casos em que for necessário para compatibilização dos procedimentos da CVM com procedimentos conexos, em trâmite perante autoridades reguladoras estrangeiras, observado o disposto no § 1º. § 7º O tratamento confidencial previsto neste artigo deverá cessar de imediato caso a operação se torne pública nos outros mercados ou ocorra o vazamento de informações sobre a oferta no País. Art. 58. O ofertante poderá apresentar a registro na CVM, em língua portuguesa, Prospecto no formato elaborado para apresentação e registro em outros países, desde que tal Prospecto cumpra os requisitos 90 ANEXOS exigidos nesta Instrução. § 1º O Prospecto apresentado na forma descrita no caput deverá conter seção específica que descreva as diferenças relevantes entre os regimes jurídicos nacional e do país para o qual o Prospecto foi elaborado, abrangendo, principalmente, o tratamento referente a: I - informações sobre participações societárias e fatos relevantes, bem como sobre informações periódicas; II - operações com valores mobiliários de sua própria emissão; III - existência de ofertas públicas de aquisição e outros meios alternativos de proteção dos acionistas minoritários; IV - possibilidade de exercício dos direitos de voto por correspondência ou por meios eletrônicos; V - critérios de contabilidade utilizados na preparação das demonstrações financeiras; e VI - distribuição de lucros. § 2º As demonstrações financeiras apresentadas deverão seguir as normas e os princípios contábeis geralmente aceitos no país, podendo a CVM, excepcionalmente, autorizar que as demonstrações financeiras sejam apresentadas de acordo com normas ou princípios contábeis internacionalmente aceitos. § 3º Os documentos apresentados com base no caput poderão, observada a legislação em vigor, ter valores refletidos em moeda do país de origem, contendo obrigatoriamente, nesse caso, indicação da taxa de câmbio para a moeda nacional e a respectiva data de referência. § 4º O ofertante que submeter a registro no país ofertas públicas que forem objeto de esforço de distribuição concomitante no estrangeiro deverá encaminhar, juntamente com o Prospecto em língua portuguesa, todos os documentos relacionados à oferta pública que tenham sido apresentados às Comissões de Valores Mobiliários dos países em que foi realizada a oferta, mesmo que não exigidos pela regulamentação nacional, bem como quaisquer documentos fornecidos ao público investidor estrangeiro, inclusive material publicitário. INFRAÇÃO GRAVE Art. 59. Considera-se infração grave, para os efeitos do § 3º do artigo 11 da Lei nº 6.385 de 1976, sem prejuízo da multa de que trata o § 1º do mesmo artigo, a distribuição: I - que se esteja processando em condições diversas das constantes no registro; II - realizada sem prévio registro ou dispensa da CVM; III - efetivada sem intermediação de Instituições Intermediárias, exceto nos casos permitidos em lei ou por dispensa da CVM; IV - em inobservância ao disposto no artigo 55; V - com prestação de informações falsas ou tendenciosas no Prospecto ou no âmbito das ofertas de que trata a presente Instrução; e VI - que se deixar de destacar, em versão específica, as alterações efetuadas nas versões definitivas em relação às minutas ou outra documentação apresentada. § único - Considera-se, ainda, infração grave a veiculação pela companhia, pela instituição líder ou pelas demais Instituições Intermediárias envolvidas na distribuição, de qualquer prospecto ou material publicitário sem prévia aprovação por parte da CVM ou em infração ao disposto na presente Instrução. DAS DISPOSIÇÕES FINAIS Art. 60. Ficam revogadas a Instrução CVM nº 13 de 30/09/1980, e a Instrução CVM nº 88 de 03/11/1988. § único - A presente Instrução aplica-se a toda e qualquer oferta pública de distribuição de valores mobiliáANEXOS 91 rios, salvo, quando houver regulação específica, nas disposições relativas a: I - Prospecto e seu conteúdo; II - documentos e informações que deverão instruir os pedidos de registro; III - prazos para a obtenção do registro; IV - prazo para concluir a distribuição; e V - hipóteses de dispensas específicas. Art. 61. Esta Instrução entra em vigor em 02/02/2004. § único - As ofertas públicas realizadas anteriormente à data prevista no caput poderão, a critério dos respectivos ofertantes e Instituições Intermediárias, seguir o que dispõe a presente Instrução. Luiz Antonio de Sampaio Campos - Presidente em exercício ANEXO I INFORMAÇÕES QUE DEVEM CONSTAR DO REQUERIMENTO DE DISPENSA DE REGISTRO OU REQUISITOS DO REGISTRO (...) ANEXO II DOCUMENTOS E INFORMAÇÕES EXIGIDOS PARA O REGISTRO (...) ANEXO III CONTEÚDO DO PROSPECTO (...) ANEXO III-A 1. INFORMAÇÕES ADICIONAIS DO PROSPECTO RELATIVAS A OFERTAS DECORRENTES DE OPERAÇÕES DE SECURITIZAÇÃO INFORMAÇÕES SOBRE A ESTRUTURA DA OPERAÇÃO: (....) ANEXO IV ANÚNCIO DE ÍNÍCIO DE DISTRIBUIÇÃO (...) ANEXO V ANÚNCIO DE ENCERRAMENTO DA DISTRIBUIÇÃO (...) ANEXO VI CONTRATO DE DISTRIBUIÇÃO DE VALORES MOBILIÁRIOS CLÁUSULAS OBRIGATÓRIAS (...) ANEXO VII RESUMO MENSAL DE COLOCAÇÃO DE VALORES MOBILIÁRIOS ANEXO VIII EDITAL DE LEILÃO DE AÇÕES EM BOLSA DE VALORES (...) 92 ANEXOS g) Carta-Circular BC nº 3.270 de 16 de março de 2007 Divulga o Manual do Declarante de Capitais Brasileiros no Exterior - Data-Base 2006. Em conformidade com o disposto no artigo 8° da Circular nº 3.345 de 16/03/2007, que estabelece forma, limites e condições de declaração de bens e de valores detidos no exterior por pessoas físicas ou jurídicas residentes, domiciliadas ou com sede no Brasil, tendo como data-base 31/12/2006, divulgamos em anexo, o Manual do Declarante de Capitais Brasileiros no Exterior. 2. O presente Manual está disponível para consulta na página do Banco Central do Brasil na internet (www. bcb.gov.br >> Câmbio e Capitais Estrangeiros >> Capitais Brasileiros no Exterior). 3. Esta Carta-Circular entra em vigor na data de sua publicação. Fernando Celso Gomes de Souza - Chefe, substituto Anexo à Carta-Circular nº 3.270 de 16/03/2007. Capitais Brasileiros no Exterior - Declaração Anual - Data-Base 2006 Manual do Declarante Índice 1. Apresentação 2. Instruções gerais 3. Como fazer a declaração 4. Instruções para preenchimento dos campos das fichas (...) 4.9. Portfólio 4.9.1. Portfólio: BDRs (...) 1. Apresentação Este Manual contém as instruções para a Declaração Eletrônica dos Capitais Brasileiros no Exterior - CBE, como estipulado pela Circular nº 3.345 de 16/03/2007. 2. Instruções gerais 2.1. Legislação Decreto-Lei nº 1.060 de 21/10/1969. Medida-Provisória nº 2.224 de 04/09/2001. Resolução CMN nº 2.337 de 28/11/1996. Resolução CMN nº 2.911 de 29/11/2001. Circular BCB nº 3.345 de 16/03/2007. 2.2. Obrigatoriedade de fazer a declaração Pessoas físicas ou jurídicas residentes, domiciliadas ou com sede no País, assim conceituadas na legislação tributária (informações a respeito podem ser obtidas no seguinte endereço: (http://www.receita.fazenda.gov.br/GC/Aduana/Guia/ConceitosBásicos.htm), detentoras de valores de qualquer natureza, de ativos em moeda, de bens e direitos mantidos fora do território nacional, cujos valores somados totalizem montante igual ou superior ao equivalente a US$ 100.000,00 (cem mil dólares dos Estados Unidos), em 31/12/2006. Para verificar a equivalência em outras moedas a US$ 100.000,00, em 31/12/2006, consulte http://www.bcb. ANEXOS 93 gov.br/?txconversao. (...) 3. Como fazer a declaração A Declaração pode ser feita diretamente na página do Banco Central do Brasil na internet (www.bcb.gov.br >> Câmbio e Capitais Estrangeiros >> Capitais Brasileiros no Exterior), ou utilizando o Programa-Declaração, disponível na mesma página (download), que deverá ser instalado no computador do declarante. (...) 4. Instruções para preenchimento dos campos das fichas Poderão ser preenchidas tantas fichas de cada modalidade quantas forem necessárias. Entretanto, sempre que coincidirem, quando aplicáveis, os prazos, a moeda, o país destinatário do capital e a pessoa não-residente, as operações poderão ser agregadas na mesma ficha. (...) 4.9. Portfólio 4.9.1. Portfólio: BDRs Apenas as instituições depositárias devem informar nesta ficha os valores de propriedade de investidores residentes, domiciliados ou com sede no Brasil, de forma individualizada, por programa autorizado pela Comissão de Valores Mobiliários (CVM). Brazilian Depositary Receipts (BDRs): Recibos de depósitos brasileiros. Certificados de depósito de valores mobiliários emitidos no Brasil por uma instituição depositária. Possuem lastro em valores mobiliários emitidos por uma pessoa jurídica estrangeira, no exterior. Campos: País emissor: informar o país da empresa emissora dos valores mobiliários de lastro. Moeda de aquisição/mercado: selecionar a moeda do investimento na qual será informado o seu valor de aquisição e de mercado. Valor de aquisição: informar o custo da aplicação na moeda selecionada como -Moeda de aquisição/mercado-. No caso de aplicações parceladas, indicar o somatório das parcelas já quitadas. Valor de mercado: informar o valor de mercado do somatório dos investimentos em 31/12/2006. Moeda dos rendimentos: selecionar a moeda dos rendimentos na qual será informado o valor dos rendimentos. Valor dos rendimentos: informar o somatório de todos os rendimentos líquidos recebidos como dividendos, bonificações, direitos de subscrição, etc, durante o ano de 2006, na moeda selecionada como -Moeda dos rendimentos-. Número de autorização CVM: informar o número da autorização da CVM relativo ao programa de BDR. (...) 94 ANEXOS h) Instrução Normativa SRF Nº 25 de 06 de março de 2001 Dispõe sobre o imposto de renda incidente nos rendimentos e ganhos líquidos auferidos em operações de renda fixa e de renda variável. O SECRETÁRIO DA RECEITA FEDERAL, no uso da atribuição que lhe confere o inciso III do artigo 190 do Regimento Interno da Secretaria da Receita Federal, aprovado pela Portaria MF nº 227 de 03/09/1998, e tendo em vista o disposto nos artigos 65 a 82 da Lei nº 8.981 de 20/01/1995, na Lei nº 9.065 de 20/06/1995, no artigo 12 da Lei nº 9.249 de 26/12/1995, no artigo 3º, § 3º da Lei nº 9.317 de 05/12/1996, nos artigos 25, inciso II, 27, inciso II, 51, 57, 69 e 71 da Lei nº 9.430 de 27/12/1996, nos artigos 28 a 36 da Lei nº 9.532 de 10/12/1997, nos artigos 1º a 5º da Lei nº 9.779 de 19/01/1999, nos artigos 6º a 9º da Lei nº 9.959 de 27/01/2000, nos artigos 28 e 29 da Medida-Provisória nº 2.113-28 de 23/02/2001, e dos artigos 1º, 2º, 6º e 16 da Medida-Provisória nº 2.132-42 de 23/02/2001, Resolve: Seção I Aplicação em Fundos de Investimento Art. 1º A incidência do imposto de renda na fonte sobre os rendimentos auferidos por qualquer beneficiário, inclusive pessoa jurídica isenta, nas aplicações em fundos de investimento, ocorrerá: I - na data em que se completar cada período de carência para resgate de quotas com rendimento, no caso de fundos sujeitos a essa condição, ressalvado o disposto no inciso seguinte; II - no último dia útil de cada trimestre-calendário, ou no resgate, se ocorrido em outra data, no caso de fundos com períodos de carência superior a noventa dias; III - no último dia útil de cada mês, ou no resgate, se ocorrido em outra data, no caso de fundos sem prazo de carência, inclusive por término do prazo de carência inicial. § 1º A base de cálculo do imposto será a diferença positiva entre o valor patrimonial da quota: I - no vencimento de cada período de carência e o apurado na data da aplicação ou na data anterior em que tenha ocorrido a incidência do imposto, no caso dos fundos referidos no inciso I do caput; II - no último dia útil de cada trimestre-calendário ou no último vencimento do período de carência e o apurado na data da aplicação ou na data anterior em que tenha ocorrido a incidência do imposto, no caso dos fundos referidos no inciso II do caput; III - no último dia útil de cada mês ou na data do resgate e o apurado na data da aplicação ou na data anterior em que tenha ocorrido a incidência do imposto, no caso dos fundos referidos no inciso III do caput. § 2º Da diferença positiva de que trata o parágrafo anterior será deduzido, quando couber, o valor do Imposto sobre Operações de Crédito, Câmbio e Seguro, ou relativas a Títulos ou Valores Mobiliários (IOF). § 3º No caso dos fundos de que trata o inciso III do caput, o valor do IOF deduzido do rendimento apurado no último dia útil de cada mês e não retido, por não haver resgate de quotas, será adicionado à base de cálculo do imposto de renda na subseqüente incidência deste. § 4º Na apuração da base de cálculo do imposto de renda e na compensação de perdas de que trata o artigo 6º deverá ser considerada a quantidade de quotas existente na data anterior de incidência do imposto, deduzida a quantidade correspondente ao imposto retido na referida data. § 5º Para efeito do disposto neste artigo, será considerado dia útil aquele em que houver expediente bancário nacional, devendo, no mês de dezembro, ser considerado o valor da quota disponível no dia 31. § 6º Na transformação de fundo de investimento com prazo de carência para fundo sem prazo de carência, ANEXOS 95 haverá incidência do imposto de renda: I - na data da transformação, se esse evento abranger todos os quotistas, independentemente da data da aplicação de cada um; II - na data de vencimento da aplicação, se a transformação ocorrer em função de cada certificado ou quota. § 7º A transferência do quotista de um fundo de investimento para outro, em obediência a determinação de normas baixadas por órgão regulador ou por reorganizações decorrentes de processos de incorporação ou fusão de fundos ou de instituições autorizadas a funcionar pelo Banco Central do Brasil, não implica obrigatoriedade de resgate de quotas, desde que: I - o patrimônio do fundo incorporado seja transferido, ao mesmo tempo, para o fundo sucessor; II - não haja qualquer disponibilidade de recursos para o quotista por ocasião do evento, nem transferência de titularidade das quotas; III - a composição da carteira do novo fundo não enseje aplicação de alíquota do imposto de renda inferior à do fundo extinto. § 8º Na hipótese de que trata o parágrafo anterior: I - as perdas havidas pelo quotista no resgate de quotas do fundo extinto podem ser alocadas, para o mesmo quotista, no novo fundo, desde que este último seja administrado pela mesma instituição financeira ou por outra sob o mesmo controle acionário, observado o disposto no artigo 6º; II - para efeito de apuração do imposto de renda será considerado, quando for o caso, o valor de aquisição registrado no fundo extinto, ou o valor por este apurado na última data de incidência do imposto. Art. 2º O administrador do fundo de investimento deverá, nas datas de ocorrência do fato gerador, reduzir a quantidade de quotas de cada contribuinte em valor correspondente ao imposto de renda devido. § 1º No caso dos fundos de que trata o artigo 1º, inciso II do caput: I - será considerado, para efeito de retenção do imposto, o valor da quota apurado no último dia útil de cada trimestre-calendário; II - será deduzido do IOF devido em resgates fora dos vencimentos de carência, o imposto de renda retido no final do trimestre-calendário anterior. § 2º Para efeito da apuração do IOF de que trata o inciso II do parágrafo anterior, deverão ser considerados a quantidade de quotas existente na data da aplicação ou na data em que tenha ocorrido a última incidência do imposto de renda e o valor do imposto de renda retido no período. § 3º O valor do imposto de renda retido será debitado diretamente à conta-corrente do fundo de investimento, observado o disposto no inciso XXI do artigo 3º da Portaria MF nº 134 de 11/06/1999. Art. 3º O imposto de renda de que tratam os artigos anteriores incidirá à alíquota de vinte por cento, e será retido na data da ocorrência do fato gerador. § 1º É responsável pela retenção e o recolhimento do imposto: I - o administrador do fundo de investimento; II - a instituição que intermediar recursos, junto a clientes, para aplicações em fundos de investimento administrados por outra instituição, na forma prevista em normas baixadas pelo Conselho Monetário Nacional. § 2º Para efeito do disposto no inciso II do § anterior a instituição intermediadora de recursos deverá: I - ser, também, responsável pela retenção e recolhimento dos demais impostos e contribuições incidentes sobre as aplicações que intermediar; II - manter sistema de registro e controle, em meio magnético, que permita a identificação de cada cliente 96 ANEXOS e dos elementos necessários à apuração dos impostos e contribuições por ele devidos; III - fornecer à instituição administradora do fundo de investimento, individualizado por código de cliente, o valor das aplicações e resgates, bem assim o valor dos impostos e contribuições retidos; IV - prestar à Secretaria da Receita Federal todas as informações decorrentes da responsabilidade prevista neste artigo. § 3º Sem prejuízo do disposto no artigo 16 da Lei nº 9.311 de 24/10/1996, incluem-se entre os lançamentos de que trata o inciso XI do artigo 3º da Portaria MF nº 134 de 1999, as transferências de valores entre as instituições intermediadora de recursos e administradora do fundo de investimento para a realização das operações previstas neste artigo. Art. 4º São isentos do imposto de renda: I - os rendimentos e ganhos líquidos auferidos pelas carteiras dos fundos de investimento; II - os juros de que trata o artigo 9º da Lei nº 9.249 de 26/12/1995, recebidos pelos fundos de investimento. § único - A isenção de que trata este artigo não se aplica enquanto não subscrita a totalidade de quotas, no caso de fundos de investimento cuja constituição estiver condicionada ao cumprimento daquela obrigação. Art. 5º Para efeito de apuração do imposto, a instituição administradora do fundo de investimento poderá adotar o critério do custo médio ou do custo específico de cada certificado ou quota, no caso de fundos sem prazo de carência. § 1º A opção por um dos critérios mencionados no caput será exercida em relação a todos os quotistas do fundo e somente poderá ser alterada no primeiro dia útil de janeiro de cada ano-calendário. § 2º No caso em que for modificado o sistema de avaliação, abandonando-se o critério do custo médio para utilização do critério do custo específico, o valor de cada quota ou certificado, existente no dia 31 de dezembro do ano anterior, será igual ao seu custo médio nessa mesma data. Art. 6º As perdas havidas nos resgates de quotas de um mesmo fundo de investimento poderão ser compensadas com os rendimentos apurados em cada período de incidência do imposto ou em resgates posteriores, no mesmo fundo, desde que a instituição administradora mantenha sistema de controle e registro em meio magnético que permita a identificação, em relação a cada quotista, dos valores compensáveis. § 1º Para efeito do disposto neste artigo, considera-se perda a diferença negativa entre o valor do resgate e o valor da aplicação acrescido dos rendimentos tributados anteriormente. § 2º Quando houver resgate total de quotas com perda, o valor dessa perda deverá permanecer no fundo de investimento até o final do ano-calendário seguinte ao do resgate. § 3º No caso dos fundos que adotarem o critério do custo médio de quotas, o valor da perda será adicionado ao custo das quotas restantes, se o resgate houver sido parcial, ou ao valor das aplicações posteriores, se total, observado o prazo de que trata o § anterior. Art. 7º Os quotistas dos fundos de investimento cujos recursos sejam aplicados na aquisição de quotas de outros fundos de investimento serão tributados de acordo com as disposições previstas nesta seção. § único - Os rendimentos auferidos pelas carteiras dos fundos de que trata este artigo ficam isentos do imposto de renda. ANEXOS 97 Fundos de Investimento em Ações Art. 8º Os quotistas dos fundos de investimento em ações serão tributados pelo imposto de renda exclusivamente no resgate de quotas, às seguintes alíquotas: I - dez por cento, no ano-calendário de 2001; II - vinte por cento, a partir do ano-calendário de 2002. § 1º A base de cálculo do imposto será constituída pela diferença positiva entre o valor de resgate e o custo de aquisição da quota, considerados pelo seu valor patrimonial. § 2º Para efeito do disposto neste artigo, consideram-se fundos de investimento em ações aqueles cujas carteiras sejam constituídas, no mínimo, por 67% (sessenta e sete por cento) de ações negociadas no mercado à vista de bolsa de valores ou entidade assemelhada, no País ou no exterior, na forma regulamentada pela Comissão de Valores Mobiliários (CVM).(NR) § 3º Serão incluídos no limite de que trata o parágrafo anterior os recibos de subscrição de ações e os Brazilian Depositary Receipts (BDR) negociados no mesmo mercado. § 4º O limite de que trata o § 2º deverá corresponder à média móvel dos percentuais diários, apurados para quarenta dias úteis, com defasagem de cinco dias úteis, do valor das ações em relação ao valor total dos ativos componentes da carteira do fundo de investimento, tendo como termo inicial a data de constituição do fundo. § 5º O termo inicial a que se refere o parágrafo anterior será considerado mesmo nas hipóteses em que o total de dias úteis seja inferior a quarenta, inclusive se a defasagem for inferior a cinco dias úteis. § 6º Determinadas as médias móveis relativas aos primeiros quarenta dias úteis, as referentes aos dias de resgate posteriores poderão ser calculadas utilizando-se a seguinte expressão: M = p + m x 39, onde 40 M = média móvel correspondente ao dia do resgate; p = percentual correspondente à relação entre o valor das ações e o patrimônio total do fundo no quadragésimo primeiro dia útil; m = média dos percentuais diários apurados nos quarenta dias úteis anteriores, observada a defasagem de cinco dias úteis. § 7º Para fins do disposto nos §§ 4º e 6º, o valor das ações integrantes da carteira do fundo será dividido pelo valor resultante da multiplicação da quantidade de quotas emitidas pelo valor patrimonial da quota. § 8º A média de que trata este artigo será determinada, para cada dia de resgate, considerando-se os percentuais diários apurados nos quarenta dias úteis anteriores, sendo admitida para esse fim uma defasagem de até cinco dias úteis. § 9º Tendo o administrador do fundo optado pela apuração da média com defasagem, essa deverá ser observada uniformemente nas apurações subseqüentes, admitindo-se a alteração do número de dias úteis de defasagem no início de cada ano-calendário. § 10. Alternativamente à forma de determinação prevista no § 8º, o percentual em ações poderá ser determinado utilizando-se a expressão constante do § 6º. 98 ANEXOS § 11. Serão desprezados, para fins de apuração da média de que trata este artigo, os dias úteis nos quais o fundo de investimento se apresente sem patrimônio. § 12. No caso dos fundos de investimento que, mesmo já constituídos, não tenham iniciado suas atividades, a média de que trata este artigo será apurada, ainda que para períodos inferiores a quarenta dias úteis, tendo como termo inicial a data de ingresso do primeiro quotista. § 13. Os valores recebidos das companhias emissoras de ações integrantes da carteira do fundo, repassados diretamente aos quotistas, são isentos do imposto de renda, no caso de dividendos, e tributados, na fonte, à alíquota de 15%, no caso de juros sobre o capital próprio. § 14. O disposto no parágrafo anterior aplica-se, também, a qualquer fundo de investimento que tenha ações em sua carteira. § 15. Aplicam-se aos fundos de investimento em ações, no que couber, as disposições previstas no artigo 1º, §§ 7º e 8º, no artigo 3º, §§ 1º a 3º e nos artigos 4º a 7º desta Instrução Normativa. § 16. O disposto neste artigo aplica-se, também, aos fundos de investimento que mantenham, no mínimo, noventa e cinco por cento de seus recursos em quotas de fundos de investimento em ações. Fundos de Investimento Imobiliário (...) Fundos de Investimento Fechados Art. 14. Os ganhos auferidos na alienação de quotas de fundos de investimento constituídos sob a forma de condomínio fechado, que não admitem resgate de quotas durante o prazo de duração do fundo, são tributados: I - de acordo com as disposições previstas no artigo 23, quando auferidos: a) por pessoa física em operações realizadas em bolsa, desde que a carteira do fundo esteja constituída de acordo com o disposto no § 2º do artigo 8º; b) por pessoa jurídica em operações realizadas dentro ou fora de bolsa; II - de acordo com as regras aplicáveis aos ganhos de capital na alienação de bens ou direitos de qualquer natureza, quando auferidos por pessoa física em operações realizadas fora de bolsa. § 1º Ocorrendo o resgate das quotas, em decorrência do término do prazo de duração ou da liquidação do fundo, o rendimento será constituído pela diferença positiva entre o valor de resgate e o custo de aquisição das quotas, sendo tributado na fonte à alíquota aplicável: I - aos fundos de ações, se obedecida a condição de que trata a alínea “a” do inciso I do caput deste artigo; II - aos demais fundos de investimento, nas outras hipóteses. § 2º No caso de amortização de quotas, o imposto incidirá sobre o valor que exceder o respectivo custo de aquisição, às alíquotas de que trata o § anterior. § 3º Nas hipóteses de que tratam os §§ 1º e 2º, o administrador do fundo deverá exigir a apresentação da nota de aquisição das quotas, se o beneficiário do rendimento efetuou essa aquisição no mercado secundário. § 4º Os rendimentos e ganhos de capital distribuídos pelos fundos de investimento cultural e artístico sujeitam-se à incidência do imposto de renda na fonte à alíquota de dez por cento. ANEXOS 99 Fundos Mútuos de Privatização Fgts (...) Demais Investimentos Coletivos Art. 16. Ressalvado o disposto nos artigos 9º a 15, aos clubes de investimento, às carteiras administradas e a qualquer outra forma de investimento associativo ou coletivo, aplicam-se as mesmas normas do imposto de renda fixadas para os fundos de investimento. § 1º Fica responsável pela retenção e recolhimento do imposto a instituição administradora do clube de investimento ou de outra forma de investimento associativo ou coletivo. § 2º O disposto neste artigo não se aplica às carteiras individuais administradas, que serão tributadas por ocasião da alienação, liquidação, cessão ou resgate dos títulos e valores mobiliários que as compõem. § 3º Excluem-se, também, do disposto neste artigo os fundos instituídos pela Lei nº 9.477 de 24/07/1997, que são tributados pelo imposto de renda por ocasião da alienação, liquidação, cessão ou resgate dos títulos e valores mobiliários integrantes de suas respectivas carteiras. § 4º Na apuração da base de cálculo do imposto de renda incidente nos resgates de quotas dos fundos de que trata o parágrafo anterior, será permitida a dedução do IOF devido na operação. § 5º Os resgates nos fundos de que trata o § 3º, para transferência do investimento a outro fundo da mesma espécie ou para aquisição de renda junto às instituições privadas de previdência e seguradoras que operam com esse produto, estão isentos do imposto de renda e do IOF, não se aplicando, também, no caso a obrigatoriedade prevista no artigo 16 da Lei nº 9.311 de 1996. Seção II Aplicação em Títulos e Valores Mobiliários de Renda Fixa (...) Seção III Aplicação em Valores Mobiliários de Renda Variável Disposições Gerais Art. 23. Os ganhos líquidos auferidos por qualquer beneficiário, inclusive pessoa jurídica isenta, em operações realizadas nas bolsas de valores, de mercadorias, de futuros e assemelhadas, existentes no País, sujeitam-se à incidência do imposto de renda de acordo com as disposições previstas nesta seção. § 1º São consideradas assemelhadas às bolsas de que trata este artigo, as entidades cujo objeto social seja análogo ao das referidas bolsas e que funcionem sob a supervisão e fiscalização da Comissão de Valores Mobiliários. § 2º O disposto nesta seção aplica-se, também, aos ganhos líquidos auferidos: I - por qualquer beneficiário: a) na alienação de Brazilian Depositary Receipts (BDR), em bolsa; b) na alienação de ouro, ativo financeiro; c) em operação realizada em mercado de liquidação futura, fora de bolsa, inclusive com opções flexíveis; II - pelas pessoas jurídicas, na alienação de participações societárias, fora de bolsa. § 3º Considera-se ganho líquido o resultado positivo auferido nas operações de que tratam os artigos 25 a 29 realizadas em cada mês, admitida a dedução dos custos e despesas incorridos, necessários à realização 100 ANEXOS das operações. § 4º O imposto de que trata este artigo será apurado por períodos mensais e pago até o último dia útil do mês subseqüente ao da apuração. Alíquotas Art. 24. Os ganhos líquidos sujeitam-se ao imposto de renda às seguintes alíquotas: I - operações realizadas nos mercados à vista de ações negociadas em bolsas de valores e assemelhadas: a) dez por cento, no ano-calendário de 2001; b) vinte por cento, a partir do ano-calendário de 2002; II - vinte por cento, no caso de operações realizadas em bolsas de mercadorias, de futuros, assemelhadas, nos demais mercados admitidos em bolsas de valores e no mercado de balcão. § 1º As alíquotas de que trata este artigo serão aplicadas, a partir do 1º dia útil do ano-calendário de vigência, sobre os ganhos líquidos auferidos em: I - operações iniciadas nos mercados de opções e a termo; II - ajustes diários apurados nos mercados futuros; III - alienações ocorridas nos mercados à vista de ações ou de ouro, ativo financeiro. § 2º No ano-calendário de 2001, os ganhos líquidos ou perdas decorrentes de operações realizadas nos mercados à vista de ações serão apurados em separado dos resultados gerados por operações realizadas nos demais mercados de bolsa. § 3º O valor das perdas líquidas existentes em 31/12/1999 será compensado com os ganhos líquidos auferidos: I - nos mercados à vista de ações, caso as perdas decorram de operações realizadas exclusivamente nesses mercados; II - em qualquer operação feita em bolsa, inclusive nos mercados à vista de ações, no caso de perdas incorridas em mercados diversos. Mercados À Vista Art. 25. Nos mercados à vista, o ganho líquido será constituído pela diferença positiva entre o valor de alienação do ativo e o seu custo de aquisição, calculado pela média ponderada dos custos unitários. § 1º No caso de ações recebidas em bonificação, em virtude de incorporação ao capital social da pessoa jurídica de lucros ou reservas, considera-se custo de aquisição da participação o valor do lucro ou reserva capitalizado que corresponder ao acionista ou sócio, independentemente da forma de tributação adotada pela empresa. § 2º O disposto no parágrafo anterior não se aplica na hipótese de lucros apurados nos anos-calendário de 1994 e 1995, caso em que as ações bonificadas terão custo zero. § 3º Na ausência do valor pago, o custo de aquisição será: I - no inventário ou arrolamento, o valor da avaliação; II - na aquisição, o valor de transmissão utilizado para o cálculo do ganho líquido do alienante; III - na conversão de debênture, o valor da ação, fixado pela companhia emissora, observado o disposto no § 5º do artigo 17; IV - o valor corrente, na data da aquisição. § 4º Para fins do disposto no artigo 65 da Lei nº 8.383 de 30/12/1991, será considerado como custo de aquiANEXOS 101 sição das ações ou quotas da empresa privatizada: I - o custo de aquisição dos direitos contra a União ou dos títulos da dívida pública dos Estados, do Distrito Federal e dos Municípios, no caso de pessoa física ou pessoa jurídica não tributada com base no lucro real, inclusive isenta; II - o valor contábil dos títulos ou créditos entregues pelo adquirente na data da operação, no caso de pessoa jurídica tributada com base no lucro real. § 5º O disposto no inciso II do § anterior, aplica-se, também, a fundo ou sociedade de investimento e a carteira de valores mobiliários de que trata o Anexo IV à Resolução CMN nº 1.289 de 20/03/1987. § 6º No caso de ações adquiridas por conversão de debênture, poderá ser computado como custo das ações o preço efetivamente pago pela debênture. § 7º No caso de substituição, total ou parcial, de ações ou de alteração de quantidade, em decorrência de incorporação, fusão ou cisão de empresas, o custo de aquisição das ações originalmente detidas pelo contribuinte será atribuído às novas ações recebidas com base na mesma proporção fixada pela assembléia que aprovou o evento. § 8º O custo de aquisição é igual a zero nos casos de: I - partes beneficiárias adquiridas gratuitamente; II - acréscimo da quantidade de ações por desdobramento; III - ativo cujo valor não possa ser determinado por qualquer dos critérios de que tratam os parágrafos anteriores. Isenções Art. 26. São isentos do imposto de renda os ganhos líquidos auferidos por pessoa física em operações efetuadas: I - com ações, no mercado à vista de bolsas de valores, se o total das alienações desse ativo, realizadas no mês, não exceder a R$ 4.143,50 (quatro mil, cento e quarenta e três reais e cinqüenta centavos); II - com ouro, ativo financeiro, se o total das alienações desse ativo, realizadas no mês, não exceder a R$ 4.143,50 (quatro mil, cento e quarenta e três reais e cinqüenta centavos). § único - Relativamente às operações de que trata este artigo, a pessoa física fica dispensada de preencher, no formulário “Resumo de Apuração de Ganhos - Renda Variável”, informações sobre as alienações isentas realizadas no ano-calendário, exceto no caso de pretender compensar as perdas apuradas com ganhos auferidos em operações realizadas em bolsa sujeitas à incidência do imposto. Mercados de Opções (...) Compensação de Perdas Art. 30. Para fins de apuração e pagamento do imposto mensal sobre os ganhos líquidos, as perdas incorridas nas operações de que tratam os artigos 25 a 29 poderão ser compensadas com os ganhos líquidos auferidos, no próprio mês ou nos meses subseqüentes, em outras operações realizadas em qualquer das modalidades operacionais previstas naqueles artigos, exceto no caso de perdas em operações de day-trade, que somente serão compensadas com ganhos auferidos em operações da mesma espécie. Operações de Day-trade (...) Seção IV Disposições Comuns às Operações de Renda Fixa e de Renda Variável 102 ANEXOS Tratamento dos Rendimentos e do Imposto Art. 33. O imposto de renda retido na fonte sobre os rendimentos de aplicações financeiras de renda fixa e de renda variável ou pago sobre os ganhos líquidos mensais será: I - deduzido do devido no encerramento de cada período de apuração ou na data da extinção, no caso de pessoa jurídica tributada com base no lucro real, presumido ou arbitrado; II - definitivo, no caso de pessoa física e de pessoa jurídica optante pela inscrição no Simples ou isenta. § 1º Os rendimentos e os ganhos líquidos de que trata este artigo integrarão o lucro real, presumido ou arbitrado. § 2º Os rendimentos e ganhos líquidos previstos neste artigo, auferidos nos meses em que forem levantados os balanços ou balancetes de que trata o artigo 35 da Lei nº 8.981 de 20/01/1995, serão neles computados, e o imposto de que trata o artigo 23 será pago com o apurado no referido balanço, hipótese em que fica dispensado o seu pagamento em separado. § 3º Nos balanços ou balancetes de suspensão será observado o limite de compensação de perdas previsto no § 7º. § 4º As perdas incorridas em operações iniciadas e encerradas no mesmo dia (day-trade), realizadas em mercados de renda fixa ou de renda variável, não serão dedutíveis na apuração do lucro real. § 5º Excluem-se do disposto no § 4º as perdas apuradas pelas entidades de que trata o inciso I do caput do artigo 35, em operações day-trade realizadas nos mercados de renda fixa, de renda variável e de câmbio. § 6º Para efeito de apuração e pagamento do imposto mensal sobre ganhos líquidos, as perdas em operações day-trade poderão ser compensadas com os ganhos auferidos em operações da mesma espécie. § 7º Ressalvado o disposto nos §§ 4º e 5º, as perdas apuradas nas operações de que tratam os artigos 8º, 25 a 29 e 32 somente serão dedutíveis na determinação do lucro real até o limite dos ganhos auferidos nas operações previstas nesses mesmos dispositivos. § 8º As perdas não deduzidas em um período de apuração poderão sê-lo nos períodos subseqüentes, observado o limite a que se refere o § anterior. § 9º No caso de pessoa jurídica tributada com base no lucro presumido ou arbitrado: I - o imposto de que trata o artigo 23 será pago em separado nos dois meses anteriores ao do encerramento do período de apuração; II - os rendimentos auferidos em aplicações financeiras serão adicionados ao lucro presumido ou arbitrado somente por ocasião da alienação, resgate ou cessão do título ou aplicação (regime de caixa); III - as perdas apuradas nas operações de que tratam os artigos 25 a 29 somente podem ser compensadas com os ganhos auferidos nas mesmas operações, observado o disposto no artigo 30. § 10. A compensação do imposto de renda retido em aplicações financeiras da pessoa jurídica deverá ser feita de acordo com o comprovante de rendimentos, mensal ou trimestral, fornecido pela instituição financeira. Entidades Imunes Art. 34. Está dispensada a retenção do imposto de renda na fonte sobre rendimentos de aplicações financeiras de renda fixa ou de renda variável, quando o beneficiário do rendimento declarar à fonte pagadora, por escrito, sua condição de entidade imune. ANEXOS 103 § 1º Para fins do disposto neste artigo, a entidade deverá apresentar à instituição responsável pela retenção do imposto declaração, na forma do Anexo Único, em duas vias, assinada pelo seu representante legal. § 2º A instituição responsável pela retenção do imposto arquivará a 1ª via da declaração, em ordem alfabética, que ficará à disposição da Secretaria da Receita Federal, devendo a 2ª via ser devolvida ao interessado, como recibo. § 3º O descumprimento das disposições previstas neste artigo implicará a retenção do imposto sobre os rendimentos pagos ou creditados. *REVOGADO OS §§ 4º E 5º DO ARTIGO 34, CONF. ARTIGO 1º DA INSTRUÇÃO NORMATIVA SRF Nº 706 DE 09/01/2007* § 6º O disposto neste artigo não se aplica a entidade de previdência privada fechada e a entidade de previdência privada aberta sem fins lucrativos, que continuam tendo os rendimentos de suas aplicações financeiras sujeitos à retenção do imposto de renda na fonte. Hipóteses de Dispensa de Retenção ou de Pagamento Art. 35. Estão dispensados a retenção na fonte ou o pagamento em separado do imposto de renda sobre os rendimentos ou ganhos líquidos auferidos: I - em aplicações financeiras de renda fixa de titularidade de instituição financeira, sociedade de seguro, de previdência privada aberta e de capitalização, sociedade corretora de títulos, valores mobiliários e câmbio, sociedade distribuidora de títulos e valores mobiliários ou sociedade de arrendamento mercantil; II - nas operações de renda variável realizadas em bolsa, no mercado de balcão organizado, autorizado pelo órgão competente, ou por meio de fundos de investimento, para a carteira própria das entidades citadas no inciso I; III - na alienação de participações societárias permanentes em sociedades coligadas e controladas, e de participações societárias que permaneceram no ativo da pessoa jurídica até o término do ano-calendário seguinte ao de suas aquisições; § 1º Os ganhos auferidos em operações de cobertura (hedge) realizadas em bolsas de valores, de mercadorias, de futuros e assemelhadas, serão tributados na forma prevista no § 5º, dispensado o pagamento do imposto de que trata o artigo 23. § 2º Para efeito do disposto no parágrafo anterior, consideram-se de cobertura (hedge) as operações destinadas, exclusivamente, à proteção contra riscos inerentes às oscilações de preços ou de taxas, quando o objeto do contrato negociado: I - estiver relacionado com as atividades operacionais da pessoa jurídica; ou II - destinar-se à proteção de direitos ou obrigações da pessoa jurídica. § 3º Os rendimentos auferidos nas operações de cobertura (hedge), realizadas através de operações de swap por pessoa jurídica não relacionada no inciso I do caput, sujeitam-se à incidência do imposto de renda na fonte, à alíquota de vinte por cento. § 4º O disposto no parágrafo anterior aplica-se aos rendimentos auferidos na liquidação de operações de swap ocorridas a partir de 01/01/1999, ainda que a operação tenha sido contratada em data anterior. § 5º Os rendimentos e ganhos líquidos de que trata este artigo, além de comporem o lucro real, quando for o caso, deverão: I - integrar a receita bruta de que trata o artigo 29 da Lei nº 8.981 de 1995, no caso das operações referidas nos incisos I e II do caput; 104 ANEXOS II - ser acrescidos à base de cálculo determinada na forma do artigo 15 da Lei nº 9.249 de 1995, no caso das operações referidas no inciso III do caput e no § 1º. § 6º Não se aplica às perdas incorridas nas operações de que trata este artigo, a limitação prevista no § 7º do artigo 33. § 7º O disposto neste artigo aplica-se, exclusivamente, às pessoas jurídicas sujeitas às disposições previstas no § 5º, não alcançando, portanto, entidades fechadas de previdência privada, fundos ou sociedades de investimento, e carteiras de valores mobiliários. Associações de Poupança e Empréstimo (...) Seção V Operações Financeiras Realizadas no País por Residentes ou Domiciliados no Exterior Disposições Gerais Art. 37. Ressalvado o disposto nos artigos 39 e 40, os residentes ou domiciliados no exterior sujeitam-se às mesmas normas de tributação pelo imposto de renda, previstas para os residentes ou domiciliados no País, em relação aos: I - rendimentos decorrentes de aplicações financeiras de renda fixa e em fundos de investimento; II - ganhos líquidos auferidos em operações realizadas em bolsas de valores, de mercadorias, de futuros e assemelhadas; § 1º O disposto neste artigo aplica-se também: I - aos ganhos líquidos auferidos na alienação de ouro, ativo financeiro, e em operações realizadas nos mercados de liquidação futura, fora de bolsa; II - aos rendimentos auferidos nas operações de swap. § 2º O investimento estrangeiro nos mercados financeiros e de valores mobiliários somente poderá ser realizado no País por intermédio de representante legal, previamente designado dentre as instituições autorizadas pelo Poder Executivo a prestar tal serviço e que será responsável, nos termos do artigo 128 do Código Tributário Nacional (Lei nº 5.172 de 25/10/1966), pelo cumprimento das obrigações tributárias decorrentes das operações que realizar por conta e ordem do representado. § 3º A responsabilidade de que trata o parágrafo anterior somente se aplica no caso do imposto referente aos ganhos líqüidos de que trata o inciso II do caput e o inciso I do § 1º. Art. 38. Os rendimentos auferidos no resgate de quotas de fundos de investimento mantidos com recursos provenientes de conversão de débitos externos brasileiros, e de que participem, exclusivamente, residentes ou domiciliados no exterior, serão tributados de acordo com as normas previstas na Seção I. Investimentos Sujeitos a Regime Especial Art. 39. Os rendimentos auferidos por investidor residente ou domiciliado no exterior, individual ou coletivo, que realizar operações financeiras no País de acordo com as normas e condições estabelecidas pelo Conselho Monetário Nacional, sujeitam-se à incidência do imposto de renda às seguintes alíquotas: I - dez por cento, no caso de aplicações nos fundos de investimento em ações, em operações de swap, registradas ou não em bolsa, e nas operações realizadas em mercados de liquidação futura, fora de bolsa; II - quinze por cento, nos demais casos, inclusive em operações financeiras de renda fixa, realizadas no mercado de balcão ou em bolsa. ANEXOS 105 § 1º A base de cálculo do imposto de renda, bem assim o momento de sua incidência sobre os rendimentos auferidos pelos investidores de que trata este artigo, obedecerão às mesmas regras aplicáveis aos rendimentos de mesma natureza auferidos por residentes ou domiciliados no País, ressalvado o disposto no § seguinte. § 2º No caso de aplicação em fundos de investimento, a incidência do imposto de renda ocorrerá exclusivamente por ocasião do resgate de quotas. § 3º Na apuração do imposto de que trata este artigo serão indedutíveis os prejuízos apurados em operações de renda fixa e de renda variável. Art. 40. Não estão sujeitos à incidência do imposto de renda os ganhos de capital auferidos pelos investidores estrangeiros de que trata o artigo anterior. § 1º Para efeito deste artigo consideram-se ganhos de capital, os resultados positivos auferidos: I - nas operações realizadas em bolsas de valores, de mercadorias, de futuros e assemelhadas, com exceção das operações conjugadas de que trata o inciso I do caput do artigo 18; II - nas operações com ouro, ativo financeiro, fora de bolsa. § 2º Não se aplica aos ganhos de capital de que trata este artigo a igualdade de tratamento tributário entre residentes no País e não residentes, prevista no artigo 18 da Lei nº 9.249 de 1995. Alterações em Investimentos Coletivos (...) Investimentos Excluídos de Regime Especial Art. 43. O regime de tributação previsto nos artigos 39 e 40 não se aplica a investimento oriundo de país que não tribute a renda ou que a tribute a alíquota inferior a vinte por cento, o qual sujeitar-se-á às mesmas regras estabelecidas para os residentes ou domiciliados no País. § 1º O disposto neste artigo aplica-se a investimento, em conta própria ou em conta coletiva, proveniente dos países e dependências relacionados em ato do Secretário da Receita Federal. § 2º Ressalvado o disposto no § 3º, a equiparação do investidor estrangeiro ao nacional, para fins de imposto de renda, ocorrerá em relação às operações de aquisição de títulos e valores mobiliários, inclusive quotas de fundos de investimento, realizadas a partir de 01/01/2000. § 3º No caso de ações adquiridas até 31/12/1999, para fins de apuração da base de cálculo do imposto de renda, o custo de aquisição, quando não for conhecido, será determinado pelo preço médio ponderado da ação, apurado nas negociações ocorridas na bolsa de valores com maior volume de operações com a ação, no mês de dezembro de 1999 ou, caso não tenha havido negócios naquele mês, no mês anterior mais próximo. § 4º Os ganhos líquidos ou perdas decorrentes de operações realizadas pelos investidores de que trata este artigo nos mercados de liquidação futura referenciados em produtos agropecuários, nas bolsas de mercadorias e de futuros, serão apurados em dólares dos Estados Unidos e convertidos em reais pela taxa de câmbio para venda de moeda estrangeira do último dia útil do mês de apuração, divulgada pelo Banco Central do Brasil (Ptax). § 5º O disposto nos §§ 2º e 3º aplica-se somente aos investimentos estrangeiros sujeitos a regime de tributação especial até 31/12/1999. 106 ANEXOS Responsáveis Art. 44. É responsável pela retenção e recolhimento do imposto de renda na fonte, incidente sobre os rendimentos de operações financeiras auferidos por qualquer investidor estrangeiro, a pessoa jurídica que efetuar o pagamento, no país, desses rendimentos. § 1º Para efeito de incidência da alíquota aplicável aos rendimentos de que trata este artigo, o administrador dos recursos estrangeiros deverá informar à fonte pagadora o nome do país ou dependência do qual se originou o investimento. § 2º A falta da informação de que trata o § anterior, ensejará incidência da maior alíquota aplicável ao rendimento. § 3º Sem prejuízo do disposto no caput deste artigo, o detentor de investimento estrangeiro de que trata o artigo 43 deverá, no caso de operações realizadas em bolsas de valores, de mercadorias, de futuros e assemelhadas, nomear instituição autorizada a funcionar pelo Banco Central do Brasil como responsável, no País, pelo cumprimento das obrigações tributárias decorrentes das referidas operações. § 4º No caso de operações realizadas em mercados de liquidação futura, fora de bolsa, o investidor estrangeiro deverá, também, nomear instituição autorizada a funcionar pelo Banco Central do Brasil, como responsável pelo cumprimento das obrigações tributárias decorrentes dessas operações. § 5º No caso das operações de que trata o § 4º do artigo 43, é responsável pelo cumprimento das obrigações tributárias do investidor estrangeiro a bolsa de mercadorias e de futuros encarregada do registro do investimento externo no País. § 6º A instituição responsável deverá informar à Secretaria da Receita Federal, até o último dia útil do mês de abril de cada ano, os nomes dos investidores estrangeiros que representa e os dos respectivos países ou dependências de origem. § 7º As informações de que trata o § anterior serão entregues à: I - Delegacia Especial de Instituições Financeiras que jurisdiciona o estado de São Paulo, ou os estados do Rio de Janeiro e do Espírito Santo, no caso de instituição sediada nos referidos estados; II - Delegacia da Receita Federal que jurisdiciona o estabelecimento sede da instituição, nos demais casos. § 8º O imposto de que trata esta Seção será retido e pago nos mesmos prazos fixados para os residentes ou domiciliados no país, sendo considerado exclusivo de fonte ou pago de forma definitiva. § 9º Os rendimentos e ganhos líquidos submetidos à forma de tributação prevista nesta Seção, não se sujeitam a nova incidência do imposto de renda quando distribuídos ao beneficiário no exterior. Seção V Disposições Finais Art. 45. Esta Instrução Normativa entra em vigor na data de sua publicação, aplicando-se a partir de 01/01/2001. Art. 46. Ficam formalmente revogados, sem interrupção de sua força normativa, as Instruções Normativas SRF nº 7 de 03/02/1999, nº 123 de 14/10/1999, nº 135 de 18/11/1999, nº 161 de 23/12/1999, e nº 40 de 31/03/2000 e os Atos Declaratórios SRF nº 2 de 06/01/1999, e nº 102 de 16/12/1999. Everardo Maciel ANEXOS 107 i)Ato Declaratório SRF nº 25 de 18 de abril de 2000 Dispõe sobre o tratamento tributário aplicável à Certificados de Depósito de Valores Mobiliários - BDR. O SECRETÁRIO DA RECEITA FEDERAL, no uso de suas atribuições, e considerando que o Certificado de Depósito de Valores Mobiliários, denominado Brazilian Depositary Receipts - BDR, representa valores mobiliários de emissão de companhia aberta, ou assemelhada, com sede no exterior, conforme definido no artigo 1º do Regulamento Anexo à Resolução CMN nº 2.318 de 26/09/1996; Considerando que, para a emissão do BDR, feita por instituição depositária no Brasil, torna-se necessário adquirir os correspondentes valores mobiliários, com a consequente transferência de recursos para beneficiário domiciliado em outro país, o que configura investimento no exterior; considerando que, embora a negociação do BDR seja realizada, exclusivamente, no mercado brasileiro, existe a possibilidade de o investidor receber rendimentos do exterior; DECLARA: 1. Os ganhos auferidos na alienação de BDR são tributados pelo imposto de renda de acordo com as regras aplicáveis à negociação, no Brasil, de valores mobiliários emitidos por pessoas jurídicas domiciliadas no País. 2. São tributados pelo imposto de renda de acordo com as regras aplicáveis a investimentos realizados no exterior por residentes ou domiciliados no país: I - os rendimentos pagos pela companhia emissora dos valores mobiliários representativos do BDR; II - os ganhos de capital apurados na alienação desses valores mobiliários no exterior, na hipótese de cancelamento de BDR. Everardo Maciel 108 ANEXOS Rua XV de Novembro, 275 01013-001 - São Paulo - SP Tel.: (11) 3233-2000 - Fax: (11) 3233-2099 www.bovespa.com.br E.mail: [email protected]