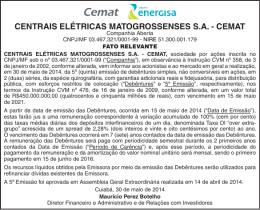

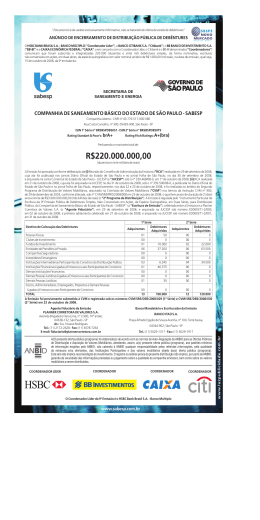

COMPANHIA BRASILEIRA DE LATAS 1ª Emissão Privada de Debêntures Relatório Anual do Agente Fiduciário Exercício 2005 ÍNDICE C AR AC T E R I Z A Ç Ã O D A E M I S S O R A . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 3 C AR AC T E R Í S T I C AS D A S D E B Ê N T U R E S . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 3 A S S E M B L É I A S D E D E B EN T U R I S TAS . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 5 P O S I Ç Ã O D A S D E B ÊN T U R E S . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 5 E V E N TOS R E A L I Z A D O S – 2 0 0 5 . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 5 AG E N D A D E E V E N TOS – 2 0 0 6 . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 6 OBRIGAÇÕES ADICIONAIS DA EMISSORA .................................... 6 A LT E R A Ç Õ E S E S TAT U T Á R I A S . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 6 P R I N C I PAI S A S P EC TO S . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 6 P R I N C I PAI S R U B R I C A S . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 6 A N Á L I S E D E D E M O N S T R ATI VO S F I N A N C E I R O S . . . . . . . . . . . . . . . . . . . . . . . . . . . . 6 A N Á L I S E D A G A R A N T I A . . . .. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 7 PAR E C E R . . . . . . . . .. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 7 D E C L A R A Ç Ã O .. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 7 Abril 2006 PLANNER - www.planner.com.br Página 2 Relatório Anual do Agente Fiduciário - COMPANHIA BRASILEIRA DE LATAS CARACTERIZAÇÃO DA EMISSORA Denominação Comercial: Endereço da Sede: COMPANHIA BRASILEIRA DE LATAS Telefone/Fax: (11) 6090-5000 / (11) 6090-5052 D.R.I.: Fabio Rohr CNPJ: 04.196.428/0001-02 Auditor: DELOITTE TOUCHE TOHMATSU AUDITORES INDEPENDENTES Atividade: Embalagem metálica Rua Borges de Figueiredo, 828 – Mooca 03110-001 – São Paulo – SP CARACTERÍSTICAS DAS DEBÊNTURES Registro CVM nº: Não há registro na CVM, pois se trata de uma emissão privada; Situação da Emissora: Adimplente com as obrigações pecuniárias; Código do Ativo: Não se aplica à presente emissão; Banco Mandatário: Não se aplica à presente emissão; Coordenador Líder: Não se aplica à presente emissão; Data de Emissão: Para todos os efeitos legais, a data de emissão das debêntures será 28 de fevereiro de 2002; Data de Vencimento: As debêntures terão vencimento em 15 de maio de 2023 (a “Data de Vencimento”). Na Data de Vencimento, a Emissora obriga-se a proceder à liquidação total das Debêntures em circulação, pelo seu valor nominal unitário definido no item 5.4 da escritura, sem a incidência de qualquer correção ou ajuste; Quantidade de Debêntures: Serão emitidas 100.000 (cem mil) debêntures, sendo: (i) 3.796 (três mil, setecentos e noventa e seis) debêntures da 1ª série, (ii) 76.572 (setenta e seis mil, quinhentos e setenta e duas) debêntures da 2ª série; (iii) 178 (cento e setenta e oito) debêntures da 3ª série, e (iv) 19.454 (dezenove mil, quatrocentos e cinquenta e quatro) debêntures da 4ª série. Número de Série: A 1ª Emissão de debêntures será realizada em 04 (quatro) séries, sendo que: (i) a Primeira série é composta por debêntures que serão subscritas e integralizadas por EVM (as “debêntures da 1ª série”); (ii) a Segunda série é composta por debêntures que serão subscritas e integralizadas pela Companhia Siderúrgica Nacional (as “debêntures da 2ª série”); (iii) a Terceira série é composta por Debêntures que serão subscritas e integralizadas pelo BNDESPAR (as “Debêntures da 3ª série”); e (iv) a Quarta série é composta por debêntures que serão subscritas e integralizadas pela Elizabeth S.A – Indústrial Têxtil (as “Debêntures da 4ª série”), todas as quatro séries com as características definidas nesta Escritura de Emissão. Abril 2006 PLANNER - www.planner.com.br Página 3 Relatório Anual do Agente Fiduciário - COMPANHIA BRASILEIRA DE LATAS Valor Total da Emissão: O valor da 1ª Emissão de Debêntures será de R$ 158.460.000,00 (cento cinquenta e oito milhões, quatrocentos e sessenta mil reais) na data de emissão definida no item 5.1. abaixo, sendo que: (i) o valor das debêntures da 1ª série, na data de emissão, será de R$ 6.015.141,60 (seis milhões, quinze mil, cento e quarenta e um reais e sessenta centavos); (ii) o valor das Debêntures da 2ª série, na data de emissão, será de R$ 121.335.991,20 (cento e vinte e um milhões, trezentos e trinta e cinco mil, novecentos e noventa e um reais e vinte centavos); (iii) o valor das debêntures da 3ª série, na data de emissão, será de R$ 282.058,80 (duzentos e oitenta e dois mil e cinqüenta e oito reais e oitenta centavos); e (iv) o valor das debêntures da 4ª série, na data de emissão, será de R$ 30.826.808,40 (trinta milhões, oitocentos e vinte e seis mil, oitocentos e oito reais e quarenta centavos). Valor Nominal: As debêntures terão valor nominal unitário de R$ 1.584,60 (um mil, quinhentos e oitenta e quatro reais e sessenta centavos) durante todo o prazo de vigência, ou seja, desde a data de emissão até a data de vencimento. O valor nominal unitário não sofrerá correção ou ajuste de qualquer natureza durante todo o prazo das debêntures. Forma: As debêntures da 1ª, 2ª, 3ª e 4ª séries são da forma nominativa, escriturais; Espécie: As debêntures de todas as séries serão da espécie subordinada, sem qualquer garantia real ou flutuante. Conversibilidade: As debêntures da 1ª, 2ª e 4ª séries não são conversíveis em ações, e as debêntures da 3ª série são conversíveis em ações da Emissora, nas seguintes condições: a) a conversão das debêntures da 3ª série em ações somente poderá ocorrer após o 20º aniversário da presente escritura, sendo permitida a conversão até a data de vencimento das debêntures, ou seja, 15 de maio de 2032; b) cada debênture da 3ª série poderá ser convertida por uma ação preferencial da classe “C”. Permuta: Não se aplica à presente emissão; Poder Liberatório: Não se aplica à presente emissão; Opção: Não se aplica à presente emissão; Negociação: A Emissora não registrará as debêntures para negociação em sistema organizado. Atualização do Valor Nominal: Não se aplica à presente emissão; Pagamento da Atualização: Não se aplica à presente emissão; Remuneração: A Emissora obriga-se a remunerar anualmente as debêntures com os recursos provenientes da Geração Líquida de Caixa das Sociedades (a “GLC t”). A remuneração devida aos titulares das debêntures será distribuída de forma distinta entre cada uma das séries da presente emissão, conforme segue: a. b. c. d. as debêntures da 1ª série farão jus a 3,57% da GLCt; as debêntures da 2ª série farão jus a 71,89% da GLCt; as debêntures da 3ª série farão jus a 6,27% da GLCt; as debêntures da 4ª série farão jus a 18,27% da GLCt; o pagamento da remuneração a que fazem jus as debêntures será efetuado, anualmente, no dia 15 de maio do ano subsequente. O período de incidência da remuneração terá por base os resultados dos exercícios de cada ano referência, sendo o primeiro no ano de 2002 e o Página 4 PLANNER - www.planner.com.br Abril 2006 Relatório Anual do Agente Fiduciário - COMPANHIA BRASILEIRA DE LATAS último no ano de 2031. Pagamento da Remuneração: O pagamento da remuneração a que fazem jus as Debêntures será efetuada, anualmente m, no dia 15 de maio do ano subseqüente. O período de incidência da remuneração terá por base os resultados dos exercícios de cada ano referência, sendo o primeiro no ano de 2002 e o ultimo no ano de 2031; Amortização: Não se aplica à presente emissão; Fundo de Amortização: Não se aplica à presente emissão; Prêmio: Não se aplica à presente emissão; Repactuação: Não se aplica à presente emissão; Aquisição Facultativa: Não se aplica à presente emissão; Resgate Antecipado: Não se aplica à presente emissão; Vencimento Antecipado: Os titulares das debêntures poderão declarar antecipadamente vencidas todas as obrigações das debêntures objeto desta escritura de emissão, e exigir o imediato pagamento pela Emissora do valor nominal unitário, na ocorrência dos seguintes hipóteses: (i) pedido de concordata ou decretação de falência da Emissora; e/ou, (ii) falta de cumprimento pela Emissora de toda e qualquer obrigação prevista nesta escritura de emissão, não sanada em 30 (trinta) dias, contados a partir do aviso que lhe for enviado pelo Agente Fiduciário. A integra das informações no www.planner.com.br ASSEMBLÉIAS DE DEBENTURISTAS No Exercício de 2005, não foram realizadas Assembléias Gerais de Debenturistas. POSIÇÃO DAS DEBÊNTURES O valor nominal unitário não sofrerá correção ou ajuste de qualquer natureza durante todo o prazo das debêntures. As debêntures de todas as séries encontram-se em circulação, não havendo debêntures em tesouraria da Emissora. EVENTOS REALIZADOS – 2005 De acordo com a Escritura de Emissão, não foram pactuados eventos para serem realizados no exercício de 2005. Página 5 PLANNER - www.planner.com.br Abril 2006 Relatório Anual do Agente Fiduciário - COMPANHIA BRASILEIRA DE LATAS AGENDA DE EVENTOS – 2006 O pagamento da remuneração a que fazem jus as debêntures é devido, anualmente, no dia 15 de maio de cada ano, proveniente dos recursos da Geração Líquida de Caixa da Emissora. OBRIGAÇÕES ADICIONAIS DA EMISSORA No exercício de 2005 a Emissora cumpriu integralmente, e dentro dos prazos previstos, a todas as obrigações decorrentes da Escritura de Emissão, exceto a publicação das Demonstrações Financeiras referente o ano de 2005. ALTERAÇÕES ESTATUTÁRIAS Até a finalização do presente relatório não recebemos da Companhia Emissora, cópias das Atas de Assembléias Ordinárias e Extraordinárias, Reuniões do Conselho e de Reuniões de Diretoria realizadas durante o exercício de 2005. PRINCIPAIS ASPECTOS Não foi possível destacarmos os principais aspectos ocorridos ao longo do exercício de 2005, pois até a presente data não nos foram enviadas pela Emissora tais informações. PRINCIPAIS RUBRICAS Não foi possível apresentarmos as principais rubricas dos indicadores financeiros do exercício de 2005, pois até a presente data não nos foram disponibilizadas as Demonstrações Financeiras da Companhia. ANÁLISE DE DEMONSTRATIVOS FINANCEIROS Não foi possível elaborarmos os comentários sobre as demonstrações financeiras de 2005, pois até a presente data não nos foram enviadas pela Emissora as Demonstrações Contábeis. Assim sendo, quando do recebimento das mesmas complementaremos o Relatório Anual referente ao exercício de 2.005. Página 6 PLANNER - www.planner.com.br Abril 2006 Relatório Anual do Agente Fiduciário - COMPANHIA BRASILEIRA DE LATAS ANÁLISE DA GARANTIA As debêntures da presente emissão não possuem garantia já, que são da espécie subordinada, isto é, concorrem ao patrimônio da Emissora em subordinação aos demais créditos (inclusive quirografários), gozando de preferência tão somente sobre o crédito de seus acionistas. PARECER N ão temos conhecimento de eventual omissão ou inverdade, contida nas informações divulgadas pela Emissora, que manteve atualizado seu registro de companhia aberta perante a CVM – Comissão de Valores Mobiliários durante o exercício de 2005. Não foi possível emitirmos parecer sobre a capacidade de cumprimento das obrigações por parte da Emissora, tendo em vista que até a elaboração do presente relatório, não haviam sido publicadas as Demonstrações Financeiras referente ao exercício de 2004. DECLARAÇÃO Declaramos estar aptos e reafirmamos nosso interesse em permanecer no exercício da função de Agente Fiduciário dos Debenturistas, de acordo com o disposto no artigo 68, alínea “b” da lei nº 6.404 de 15 de dezembro de 1.976 e no artigo 12, alínea “l”, da Instrução CVM 28 de 23 de novembro de 1.983. São Paulo, 28 de abril de 2006. PLANNER CORRETORA DE VALORES S.A. “Este Relatório foi elaborado visando o cumprimento do disposto no artigo 68, § primeiro, alínea “b” da Lei nº 6404/76 e do artigo 12 da Instrução CVM nº 28 /83, com base nas informações prestadas pela Companhia Emissora. Os documentos legais e as informações técnicas que serviram para sua elaboração, encontram-se a disposição dos interessados para consulta na sede deste Agente Fiduciário” Página 7 PLANNER - www.planner.com.br Abril 2006

Download