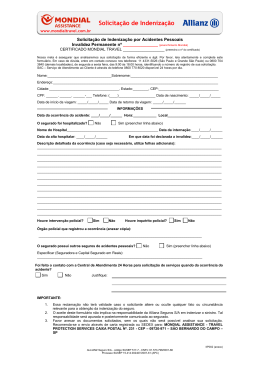

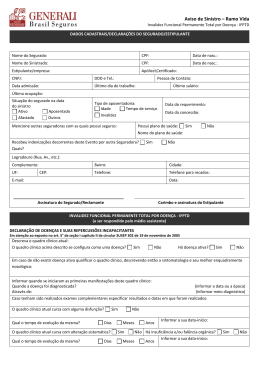

FAQ SEGURO PARA MOTORISTAS FONTE: www.tudosobreseguros.org.br / Ben´s Consultoria Tendo como base a Lei nº 13.103, de 02 de março de 2015, que dispõe sobre o exercício da profissão de motorista, e que prevê em seu Art. 2º , V, c) : “ter benefício de seguro de contratação obrigatória assegurado e custeado pelo empregador, destinado à cobertura de morte natural, morte por acidente, invalidez total ou parcial decorrente de acidente, traslado e auxílio para funeral referentes às suas atividades, no valor mínimo correspondente a 10 (dez) vezes o piso salarial de sua categoria ou valor superior fixado em convenção ou acordo coletivo de trabalho.” A Fetranspor, representando os interesses dos empresários filiados aos seus sindicatos associados, realizou negociação coletiva com o objetivo de estipular melhores condições de contratação e preço para atender a tal demanda. Deste modo, foi realizada concorrência interna, coordenada pela Corretora Ben´s Consultoria, com seguradoras reconhecidas do mercado, na qual obteve como vencedora da melhor proposta a Seguradora Chubb. E, com o intuito de dirimir dúvidas e favorecer o entendimento do produto negociado/contratado, dispõe abaixo documento contendo Perguntas e Respostas mais frequentes. Ao término deste documento, existindo ainda dúvidas, nos colocamos à disposição. O QUE MUDOU DA LEI ANTERIOR, DE 2012, PARA ESTA NO QUE DIZ RESPEITO AO SEGURO? A diferença básica está na cobertura por tipo de morte. Anteriormente a obrigação contemplava o seguro somente para os casos de morte por acidente. Nesta nova Lei, a obrigação do seguro abrange também os casos de morte natural. Além da formalização da obrigatoriedade do fornecimento da Assistência Funeral. PARA QUAIS FUNCIONÁRIOS O SEGURO SE DESTINA? A Lei prevê a obrigação de custeio por parte do empresário aos motoristas. Contudo, todos os funcionários podem ser incluídos nesta apólice. Sendo a empresa obrigada a custear os valores relativos aos motoristas, sem possibilidade de haver desconto destes para a cobertura prevista na Lei, e aos demais funcionários, é facultado à empresa o direito de desconto em folha. QUAL OBRIGAÇÃO DO EMPRESÁRIO PREVISTA NA NOVA LEI? A nova Lei prevê como obrigação do empresário fornecer aos seus motoristas um seguro que cubra os seguintes itens: Morte natural; Morte por acidente; Invalidez, total ou parcial, por acidente; Assistência funeral QUAIS SÃO AS COBERTURAS OFERECIDAS PELA PROPOSTA CHUBB SEGUROS? Morte Natural A cobertura básica para o risco de morte natural garante aos beneficiários indenização correspondente ao capital segurado que foi contratado na apólice*. Morte Acidental A cobertura básica para o risco de morte acidental garante aos beneficiários indenização correspondente ao capital segurado que foi contratado na apólice*. *No caso da Apólice Fetranspor negociada com a Chubb Seguros, o valor da indenização é de R$ 25.609,00, referente a 10 (dez) vezes o maior salário** percebido para a função no Estado. *Como no universo Fetranspor são percebidos valores distintos para salários de acordo com a base sindical a que pertencem às empresas e natureza de sua operação, o cálculo é sempre feito com base no maior salário percebido no estado, entre os Sindicatos Associados à Fetranspor, assim sendo, faz referência ao salário do Motorista de Ônibus Bi-articulado (BRT). Invalidez Permanente Total ou Parcial por Acidente (IPA) No caso de invalidez permanente total ou parcial decorrente de acidente, o seguro garante o pagamento de uma indenização para perda, redução ou incapacidade funcional definitiva total ou parcial de um membro ou órgão do segurado. O valor da indenização é proporcional à lesão, podendo chegar até o limite do capital segurado. A invalidez permanente por acidente deve ser comprovada com declaração médica, obrigatoriamente, quando é dada a alta ao segurado. A aposentadoria por invalidez concedida pela previdência oficial, como INSS, não representa direito à indenização do seguro. No caso de haver divergências sobre a causa da invalidez permanente, a natureza ou extensão das lesões, como também a avaliação da incapacidade funcional do segurado, estas devem ser tratadas diretamente entre a Empresa contratante, que representa o segurado (vítima), e a Seguradora. As divergências deverão ser encaminhadas a uma junta médica formada por três profissionais. Um deles será indicado pela seguradora, outro, pelo segurado, e um terceiro, escolhido pelos dois já indicados, será o médico que terá o “voto de Minerva”. O pedido para a constituição de junta médica deve ser feito pela seguradora, por meio de correspondência escrita, no prazo de 15 dias a contar da data da contestação. A seguradora e o segurado pagam os honorários dos médicos que escolherem, e dividem, em partes iguais, o custo do terceiro profissional. É importante ressaltar que é proibida a oferta de cobertura de invalidez permanente por acidente condicionada à impossibilidade de o segurado exercer atividades de trabalho. Garantia de Alteração de Casa e Modificação de Veículo Garante em caso de acidente do segurado principal o reembolso de gastos com adaptações da residência ou no veículo do segurado, até o valor de R$ 3.000,00. *Esta cobertura não é prevista por Lei. Trata-se de um adicional oferecido pela CHUBB SEGUROS. Assistência Funeral A Assistência Funeral suporta a família na tomada das providências necessárias em caso de falecimento do segurado titular e/ou seus dependentes diretos (cônjuge e filhos), desde a liberação de documentos até a realização do funeral através de uma simples ligação. Serviços contemplados na assistência funeral: • Urna. • Arranjo / ornamentação de urna com flores. • Carro fúnebre. • Capela para o velório. • Coroa de flores e véu. • Traslado em todo o território nacional, com transporte do corpo do segurado do local onde ocorreu o óbito até o local de domicílio ou o local de sepultamento no município de domicilio do titular. Obs.: Caso a família opte por fazer o funeral em outra localidade que não o Município de domicílio do Usuário, esta deverá arcar com os custos referentes ao traslado do corpo, desde o local do evento até o Município do sepultamento, onde a prestadora dos serviços tomará as demais providências. • Jogo de paramentos. • Livro de presença ou folha para assinatura. • Registro em cartório com guia e certidão. • Pagamento das taxas de sepultamento. • Sepultamento em jazigo da família ou, não havendo, em jazigo locado pelo período de até 3 (três) anos, a contar da data do evento, dependendo da disponibilidade local. • Cremação realizada conforme as condições estabelecidas na legislação vigente, na cidade mais próxima de onde ocorreu o óbito, e remessa das cinzas aos familiares. *Caso o falecido resida em município que não disponha deste tipo de serviço, e tendo a família optado pela cremação, deverá arcar com o traslado do corpo desde o local do evento até o local da cremação. QUAL A DIFERENÇA ENTRE SEGURO AUXÍLIO FUNERAL E ASSISTÊNCIA FUNERAL? O seguro auxílio funeral, geralmente, tem capital segurado (valor da indenização) de valor fixo. Seu objetivo é reembolsar as despesas com o funeral do segurado. A assistência funeral, por sua vez, é um serviço complementar ao contrato do seguro de acidentes pessoais, onde os familiares do segurado são atendidos por prestadores de serviços indicados pela seguradora. Existe um valor estipulado para as despesas que a seguradora vai assumir com estes serviços. Vale informar que na Apólice Fetranspor em vigor passa a ser incluído o beneficio da Assistência Funeral para o Titular e não o do auxílio funeral. E este é válido para os casos de morte, até o valor de R$ 3.000,00. É POSSÍVEL ESTENDER O BENEFICIO DA ASSISTÊNCIA FUNERAL PARA OS DEPENDENTES? A Lei 13.103 prevê a obrigação do empregador em custear o seguro somente aos motoristas, contudo, em nossa negociação já está contemplada a cobertura do benefício da Assistência Funeral aos dependentes destes sem nenhum custo adicional. É POSSÍVEL DESCONTAR EM FOLHA O VALOR DO SEGURO DOS FUNCIONÁRIOS? A Lei obriga ao empregador o custeio integral do seguro, nas condições previstas em sua redação original, para os motoristas. Contudo, caso o empresário queira estender o beneficio aos demais funcionários de sua empresa, poderá fazê-lo, e para estes, poderá realizar o desconto em folha conforme seus critérios, podendo inclusive ser descontado integralmente. O SEGURO COBRE AFASTADOS? O Seguro negociado não amplia sua cobertura aos funcionários afastados de suas funções no momento do inicio da vigência da apólice contratada. O SEGURO DE ACIDENTES PESSOAIS TEM CARÊNCIA E FRANQUIA? Não existe carência nem franquia para as indenizações por morte ou invalidez. QUAIS RISCOS ESSE SEGURO NÃO COBRE? De acordo com a Superintendência de Seguros Privados (SUSEP), a princípio, pelo conceito do seguro de acidentes pessoais, estão excluídos os riscos de morte natural e invalidez por doença. Existem outros riscos que também não contam com cobertura do seguro. Em geral, são os seguintes: • Atos ou operações de guerra, declarada ou não, de guerra química ou bacteriológica, de guerra civil, de guerrilha, de revolução, agitação, motim, revolta, sedição, sublevação ou outros tumultos públicos ou deles decorrentes. • Uso de material nuclear, explosão nuclear e contaminação radioativa ou exposição a radiações nucleares ou ionizantes. • Doença ou lesão preexistente de conhecimento do segurado e não declarada na proposta de adesão, no caso de seguro em grupo, ou na declaração pessoal de saúde, quando a contratação do seguro for individual. • Suicídio, quando ocorrer nos dois primeiros anos de vigência do seguro. Quando o segurado aumentar o valor da indenização, essa parcela do capital segurado ficará excluída da cobertura, no caso de o suicídio ocorrer nos dois primeiros anos depois do aumento. • Atos ilícitos dolosos praticados pelo segurado, pelo beneficiário ou por seus representantes. • Uso ocasional ou habitual de álcool, de drogas, de entorpecentes, de produtos químicos, de substâncias tóxicas ou de medicamentos, desde que não receitados por médico. • Tufões, furacões, ciclones, terremotos, maremotos, erupções vulcânicas e outras catástrofes provocadas por fenômenos da natureza. • Ato reconhecidamente perigoso praticado sem necessidade justificada. • Ato terrorista e afins – a seguradora deverá comprovar, com documentos acompanhados de laudo, a natureza do atentado, independentemente do seu propósito. O ato terrorista precisa ser reconhecido por autoridade pública como um atentado à ordem pública; e • Perturbações e intoxicações alimentares de qualquer espécie. COMO SOLICITAR A INDENIZAÇÃO? O primeiro passo é informar o sinistro (concretização do risco coberto) à seguradora, que irá orientar sobre a documentação necessária para que o pagamento da indenização seja feito o mais rápido possível. Também pode ser acionado o serviço de Assistência Funeral da seguradora, caso a comunicação com os contatos administrativos não se concretize. Em seguida, deve-se preencher o formulário de aviso de sinistro e incluir a documentação básica que vem relacionada nas condições gerais do contrato do seguro. A lista de documentos varia de acordo com o acidente que ocasionou a morte ou invalidez, ou outros riscos cobertos na apólice. O comprovante de pagamento do prêmio é exigência rotineira. A documentação entregue à seguradora poderá ser exigida em cópias autenticadas. As solicitações iniciais mais comuns, que não eliminam a prerrogativa da seguradora de pedir outros documentos para esclarecer dúvidas, desde que muito bem fundamentadas, são: Segurado 1) Carteira de identidade. 2) Apólice do seguro individual ou certificado do seguro coletivo. 3) CPF. 4) Certidão de nascimento ou casamento. 5) Aviso de sinistro, em formulário fornecido pela seguradora, que deverá ser preenchido pelo segurado, ou por seu beneficiário, e pelo médico que o atendeu. 6) Carteira de motorista, em caso de acidente de carro, desde que o segurado tenha sido o condutor do veículo. 7) Só para seguros coletivos ou em grupo – relação dos três últimos meses de recolhimento do FGTS, cópia do último contracheque e Comunicação de Acidente de Trabalho. Beneficiário(s) 1) Pai ou mãe – carteira de identidade e CPF. 2) Cônjuge – certidão de casamento, carteira de identidade e CPF. 3) Companheiro(a) – carteira de identidade, CPF, comprovação de dependência na carteira profissional ou no imposto de renda ou no INSS. 4) Filhos – certidão de nascimento e carteira de identidade, sendo que menores de 18 anos serão representados pelos pais; na falta de um deles, o outro os assistirá e, na ausência de ambos, o atendimento caberá a um tutor ou curador, conforme determinado pela Justiça. Morte Natural 1) Certidão de óbito do segurado. Morte ou invalidez, por acidente, devido a roubo ou tentativa 1) Boletim de ocorrência policial. 2) Em caso de morte, apresentar também as principais peças do inquérito policial e depoimento das testemunhas do processo. Assistência Funeral O beneficiário deve entrar em contato e acionar os serviços por telefone (0800 16 58 59 – capitais e regiões metropolitanas e (11) 4196-8183 – demais localidades). Importante ao acionar a Central que tenha em mãos o nome e CPF do titular. Em seguida, o prestador recebe o comunicado que será necessário prestar os serviços de assistência funeral e, antes de executar esta assistência, o prestador entrará em contato conosco para confirmar existência do seguro e do serviço contratado. Importante: todas as despesas, inclusive relacionadas a passagens e hospedagens dos familiares para acompanhamento das cerimônias funerárias, não estão cobertas e ocorrerão por conta dos próprios familiares. QUAL É A INDENIZAÇÃO PARA INVALIDEZ PERMANENTE POR ACIDENTE? O cálculo da indenização se baseia na tabela que as seguradoras elaboram ou na que é fornecida pela Superintendência de Seguros Privados (SUSEP). A constatação de invalidez permanente por acidente só é dada depois de concluído o tratamento e esgotados os recursos terapêuticos para a recuperação do segurado. Depois que o segurado receber alta médica definitiva, a seguradora pagará uma indenização, de acordo com os percentuais estabelecidos no contrato. A tabela que serve para calcular o valor da indenização tem percentuais mínimos, que são aplicados sobre a importância segurada por órgão ou membro lesado. Esse parâmetro para o pagamento de indenizações apresenta percentuais distintos para serem aplicados sobre o capital segurado (valor da indenização) contratado para invalidez por acidente. EXISTE INDENIZAÇÃO PARA CASOS DE INVALIDEZ PERMANENTE PARCIAL POR ACIDENTE NÃO PREVISTOS NO CONTRATO? Na hipótese de o segurado sofrer uma lesão não especificada no plano do seguro, a indenização será calculada de acordo com a diminuição permanente da capacidade física do segurado. Danos estéticos ou perda de dentes num acidente não dão direito à indenização por invalidez permanente. Por outro lado, se num mesmo acidente o segurado perder as funções de mais de um órgão ou membro, ele será indenizado pela soma das porcentagens respectivas que se encontram na tabela. Mas a soma para a indenização não poderá ultrapassar 100%, que é o valor total da indenização contratada. O mesmo critério é aplicado no caso de um mesmo órgão ou membro sofrer mais de uma lesão no mesmo acidente. A perda ou agravamento da função de um membro ou órgão já defeituoso do segurado antes do acidente será descontada do grau de invalidez definitiva no pagamento da indenização. QUAL O PRAZO PARA PAGAMENTO DA INDENIZAÇÃO? O prazo, previsto em lei, é de 30 dias após a entrega completa dos documentos. Contudo, na falta da apresentação de algum dos documentos previamente informados, o prazo de 30 (trinta) dias previsto ficará suspenso, voltando a correr a partir da data do recebimento pela Seguradora da documentação complementar, a contar da entrega dos papéis que faltavam. A contagem do prazo de pagamento da indenização também pode ser suspensa, no caso de a seguradora solicitar documentos que comprovem ou não uma dúvida levantada. Quando os prazos de pagamento da indenização não forem respeitados, a seguradora terá de fazer a atualização pelo índice de preços estabelecido no contrato, além de arcar com multa e juros, quando essas penalidades estiverem no contrato. A atualização dos valores da indenização será aplicada para o período entre o pagamento e a data do acidente ou entre o pagamento e a data dos comprovantes dos pagamentos das despesas reembolsáveis que o segurado ou seus beneficiários fizeram e que têm cobertura. O QUE ACONTECE SE O PAGAMENTO DA MENSALIDADE DO SEGURO ESTIVER ATRASADO? A inadimplência pode levar à perda do direito de indenização. As consequências da falta de pagamento nas datas previstas vão da suspensão das coberturas até o cancelamento do seguro. Para não haver dúvidas infundadas quanto à pontualidade do pagamento da mensalidade do seguro, é importante guardar todos os comprovantes para serem apresentados na hipótese de indenização. Supondo que o pagamento do prêmio esteja atrasado, que ocorra um sinistro e que a seguradora ainda não tenha providenciado o cancelamento do seguro, poderá ser adotada uma das seguintes medidas, desde que conste no contrato: • Pagamento da indenização, descontados os valores em atraso, ou mediante a regularização imediata do pagamento dos prêmios vencidos. • Não pagamento da indenização durante o período de inadimplência, sendo proibida a cobrança dos atrasados. Algumas seguradoras concedem um prazo de tolerância para o pagamento em atraso dos prêmios, contudo é necessário que as condições gerais do contrato mencionem essa possibilidade. O QUE FAZER QUANDO HÁ PROBLEMAS COM O CONTRATO DE SEGURO? Na eventualidade de dúvidas quanto a questões administrativas ou processos internos e politicas Chubb Seguros, a Seguradora deverá ser contatada diretamente, através de seus representantes abaixo: Para: sinistros, assistência, dúvidas referentes ao produto e às coberturas, 2º via da apólice e certificado, 2º via de boleto, posição de pagamento, etc.: Telefones (21) 3525-7962 ou (21) 3515-7963 ou (21) 3515-7981 Email: [email protected] ou [email protected] Ou, no caso de insucesso com os contatos acima, a Fetranspor também se coloca à disposição para auxiliar no encaminhamento de dúvidas, por intermédio de sua representante: Cristiane Paladino Telefone: (21) 3221-6300 Email: [email protected] Este documento é apenas informativo. As condições gerais e as particulares aqui descritas estão especificadas na sua apólice. Estipulante: Federação das Empresas de Transportes de Passageiros do Estado do Rio de Janeiro Fetranspor – CNPJ 33.747.288/0001-11 Seguradora: Chubb do Brasil Cia. de Seguros - Código SUSEP 501-1 CNPJ 33.170.085/0001-05 Seguro registrado na SUSEP sob nº 15414.005368/2006-73 (Seguro de Pessoas) Corretora: Bens Consultoria e Corretora de Seguros Ltda. CNPJ 02.264.664/0001-93 – Código SUSEP 05981910338915. O registro deste plano na SUSEP não implica, por parte da Autarquia, incentivo ou recomendação à sua comercialização. Este seguro é por prazo determinado tendo a Seguradora a faculdade de não renovar a apólice na data do vencimento, sem devolução dos prêmios pagos nos termos da apólice.

Baixar