IFRS – TESTE DE RECUPERABILIDADE CPC 01 / IAS 36 1 Visão geral O CPC 01 é a norma que trata do impairment de ativos ou, em outras palavras, da redução ao valor recuperável de ativos. Impairment ocorre quando o valor registrado de um ativo ou de uma Unidade Geradora de Caixa (UGC) excede o montante a ser recuperado através de venda ou utilização do ativo. Exemplos: o O ativo está danificado e não pode ser mais utilizado em sua plena capacidade; o O mercado do ativo declinou e o ativo não tem mais valor; o Inovações tecnológicas fizeram com que o ativo perdesse valor ou utilidade. o Um novo concorrente entrou no mercado e causará redução das receitas futuras. 2 Visão geral § 3º A companhia deverá efetuar, periodicamente, análise sobre a recuperação dos valores registrados no imobilizado, no intangível e no diferido, a fim de que sejam: I – registradas as perdas de valor do capital aplicado quando houver decisão de interromper os empreendimentos ou atividades a que se destinavam ou quando comprovado que não poderão produzir resultados suficientes para recuperação desse valor; ou II – revisados e ajustados os critérios utilizados para determinação da vida útil econômica estimada e para cálculo da depreciação, exaustão e amortização. 3 Objetivo e abrangência 1. Introdução: O objetivo do CPC 01 é determinar os procedimentos que devem ser aplicados para garantir que um ativo não seja mantido a valor maior do que seu valor recuperável. Abrangência: o o o o Como calcular o valor recuperável de um ativo Como definir as Unidades Geradoras de Caixa (UGC); Como contabilizar o impairment; Quando uma entidade deve reverter uma perda por impairment e como a reversão deve ser calculada e contabilizada; o Os princípios de divulgação. 4 Objetivo e abrangência O CPC 01 não aplica-se a: Ativos de contratos de construção (IAS 11) Estoques (IAS 2) Tributos diferidos (IAS 12) Ativos originados de benefícios a empregados Ativos financeiros dentro do escopo do IAS 39 Propriedades de investimento mensuradas ao valor justo (IAS 40) Ativos biológicos relacionados à atividade de agricultura (IAS 41) Custos de aquisição diferidos dentro do escopo do IFRS 4 (contratos de seguros) Ativos de longo prazo classificados como mantidos para venda, conforme IFRS 5. 5 Objetivo e abrangência O pronunciamento sobre impairment é de natureza geral e se aplica a todos os ativos relevantes relacionados às atividades industriais, comerciais, agropecuárias, minerais, financeiras, de serviços e outras. Em particular, aplica-se também para ativos registrados em: o Subsidiárias (IAS27) o Associadas (IAS28) o Joint-ventures (IAS 31) 6 Cálculo da Perda por Impairment 1. Unidades Geradoras de Caixa (UGC): UGC é o menor grupo de ativos identificáveis que geram fluxos de caixa de forma independente dos fluxos de caixa de outros ativos ou grupos de ativos. o Utilizado quando o fluxo de caixa gerado pelos ativos não são independentes de outros ativos (valor em uso não pode ser estimado individualmente); o Todos ativos que geram fluxos de caixa devem ser incluídos; o Goodwill e ativos corporativas devem também ser incluídos nas UGC’s, individualmente ou no conjunto delas; o Necessidade de consistência dos ativos utilizados ao longo dos anos. 7 Cálculo da Perda por Impairment 2. Testando ativos por Impairment Impairment – quando o valor registrado do ativo excede seu valor recuperável (o valor recuperável de um ativo ou UGC é o maior entre seu valor justo menos custos de venda ou seu valor em uso). Regra geral para teste: a entidade deve verificar se há indicativos de impairment a cada data de balanço; Contudo, a entidade deve comparar no mínimo ANUALMENTE os valores registrados dos seguintes ativos com os valores recuperáveis: o Goodwill; o Ativo intangível com vida útil indefinida; o Ativo intangível ainda não pronto para uso. 8 Cálculo da Perda por Impairment 3. Indicativos de impairment Caso haja indicativo de impairment, a entidade deve realizar uma estimativa do valor recuperável do ativo, para que seja comparado com seu valor de registro. A norma inclui duas fontes de indicativo de impairment: Fontes externas: o Diminuição do valor de mercado do ativo; o Mudanças nos ambientes legal, econômico ou tecnológico; o Aumento nas taxas de juros no mercado; o O valor de mercado das ações da empresa é menor que o seu valor contábil. Fontes internas: o O ativo está obsoleto ou danificado; o Mudanças de planos no uso do ativo; o Verifica-se um rendimento menor que o esperado para o ativo 9 Cálculo da Perda por Impairment Quando não testar (além do anteriormente exposto): o Quando estimativas anteriores mostram que o montante recuperável do ativo é significativamente maior do que o valor registrado e nenhum evento ocorreu que eliminasse a diferença; o Quando análises prévias mostram que o valor recuperável do ativo não é sensível a qualquer indicativo de impairment que foi encontrado; o É improvável que a redução do valor recuperável do ativo resulte em perda material de impairment. 10 Cálculo da Perda por Impairment 4. Requerimentos adicionais Se há indicativo de impairment, os seguintes itens precisam ser revistos e, se for o caso, ajustados (mesmo se nenhum ajuste foi reconhecido): o Vida útil remanescente; o Método de amortização/depreciação; o Valor residual para o ativo; 11 Cálculo da Perda por Impairment 5. Como o valor recuperável é calculado? O valor recuperável é definido como o maior valor entre o valor justo menos custo de venda e o valor em uso (de um ativo ou UGC). Não é necessário calcular sempre o valor justo menos custo de venda e o valor de uso, pois se qualquer um dos dois for maior do que valor registrado, o ativo não possui impairment. 1) Como o valor justo menos custo de venda é calculado? o Valor justo é melhor representado por um preço acordado em condições normais de mercado; o Caso o bem ou UGC seja negociado em um mercado ativo, o preço de mercado do bem ou UGC menos o seu custo de venda é utilizado; o Caso nenhuma destas informações estejam disponíveis, utilizar a melhor estimativa que reflita uma potencial transação de mercado; 12 Cálculo da Perda por Impairment 2) Como o valor de uso é determinado? A estimativa do valor em uso de um ativo envolve os seguintes passos: a) estimar futuras entradas e saídas de caixa decorrentes de uso contínuo do ativo e de sua baixa final; e b) aplicar taxa de desconto adequada a esses fluxos de caixa futuros. Ao mensurar o valor em uso, a entidade deve: • basear as projeções de fluxo de caixa em premissas razoáveis e fundamentadas que representem a melhor estimativa, por parte da administração, do conjunto de condições econômicas que existirão na vida útil remanescente do ativo; 13 Cálculo da Perda por Impairment • basear as projeções de fluxo de caixa nas previsões ou nos orçamentos financeiros mais recentes que foram aprovados pela administração. Geralmente não estão disponíveis orçamentos e previsões financeiras confiáveis de fluxos de caixa futuros para períodos superiores a cinco anos. Por essa razão, as estimativas devem considerar um período máximo de cinco anos. A administração pode considerar um período superior a cinco anos se estiver convicta de que essas projeções são fiáveis e possa demonstrar sua capacidade, baseada em experiência passada, de fazer previsão de fluxo de caixa corretamente para esse período mais longo. 14 Cálculo da Perda por Impairment As projeções de fluxo de caixa até o fim da vida útil de um ativo são estimadas pela extrapolação de projeções de fluxo de caixa baseadas em orçamentos e previsões financeiras usando uma taxa de crescimento para anos subseqüentes. Essa taxa deve ser estável ou decrescente, a menos que um aumento nas taxas seja condizente com informações objetivas sobre padrões de um produto ou do ciclo de vida do setor no qual a entidade opera. As estimativas de fluxos de caixa futuros devem incluir: a) projeções de entradas de caixa a partir do uso contínuo do ativo; 15 Cálculo da Perda por Impairment b) projeções de saídas de caixa, que são incorridas necessariamente para gerar as entradas de caixa decorrentes do uso contínuo do ativo, incluindo saídas de caixa para preparar o ativo para uso, e que podem ser diretamente atribuídas ao ativo, em base consistente e razoável; e c) se houver, fluxos líquidos de caixa, a serem recebidos ou pagos no momento da baixa do ativo no fim de sua vida útil. Os fluxos de caixa futuros são estimados para o ativo em sua condição atual. Com isso, o valor em uso não deve refletir: Entradas ou saídas de caixa decorrentes de reestruturação com a qual a entidade ainda não está comprometida; ou 16 Cálculo da Perda por Impairment Entradas ou saídas de caixa relacionadas a melhorias futuras no ativo. As estimativas de fluxos de caixa futuros não devem incluir entradas ou saídas de caixa provenientes de atividades de financiamento ou recebimentos e pagamentos de tributos sobre a renda. A taxa (ou as taxas) de desconto deve(m) ser a taxa (ou as taxas) antes dos impostos, que reflita(m) as avaliações atuais de mercado: a) do valor da moeda no tempo; e b) dos riscos específicos do ativo para os quais as estimativas de fluxos de caixa futuro não foram ajustadas. 17 Cálculo da Perda por Impairment 6. Impairment de ativos que não possuem Goodwill alocado: Deve ser registrado impairment quando o valor registrado do ativo for maior do que seu valor recuperável; Reconhecimento imediato no resultado, a menos que o ativo seja reavaliado (nesse caso o impairment deve ser registrado contra a reserva de reavaliação, até o seu limite); Se o valor da perda for maior do que o valor registrado, o passivo deve ser reconhecido somente se outra norma exigir; Depreciação e amortização devem ser ajustadas em períodos futuros, de forma a alocar o novo valor registrado do ativo menos seu valor residual em base sistemática ao longo da vida útil. 18 Cálculo da Perda por Impairment 7. Impairment de ativos com Goodwill alocado: o ágio (goodwill) pago em uma aquisição, em decorrência de expectativa de resultado futuro, deverá, a partir da data da aquisição, ser alocado a cada uma das unidades geradoras de caixa do adquirente, ou ao menor grupo possível de unidades geradoras de caixa que devem se beneficiar das sinergias da aquisição; Com isso, para fins de cálculo do impairment, o ágio passa a integrar o valor do custo dos ativos ou da UGC aos quais ele foi alocado; Todos os ativos ou UGC que receberam a alocação de valor de ágio devem ser testados anualmente para fins de verificação de impairment; 19 Cálculo da Perda por Impairment Às vezes a alocação inicial do goodwill adquirido em uma combinação de negócios não pode ser completada antes do final do período na qual a combinação de negócios foi realizada. Nestes casos a alocação inicial deve ser completada antes do final do primeiro período anual iniciado após a data de aquisição O teste deve ser realizado no primeiro ano da aquisição e ser realizado a qualquer época do ano (desde que mantida a mesma época todos os anos) Quando o goodwill refere-se a uma subsidiária que não é integral, o goodwill pago e contabilizado refere-se apenas à participação dos controladores. Contudo, no teste de impairment, esse goodwill (dos controladores) é alocado aos valores integrais dos ativos e unidades geradoras de caixa das empresas que formam as demonstrações consolidadas. 20 Cálculo da Perda por Impairment Conseqüentemente, para realizar o teste de impairment em uma unidade geradora de caixa que contém goodwill decorrente de subsidiária não integral, o valor do goodwill correspondente à participação minoritária (que não foi contabilizado) deve ser considerado. Esse valor ajustado deve ser então comparado com o valor recuperável de uma unidade para determinar se a unidade geradora de caixa está desvalorizada. 21 Contabilização Como uma perda por impairment de UGC deve ser alocada? PRIMEIRO – para qualquer goodwill alocado à UGC (ou grupo de UGCs); SEGUNDO – aos outros ativos da UGC, com base no valor registrado da unidade; O valor registrado não deve ser reduzido abaixo do maior valor de: Valor justo menos custos de venda (se determinável) Valor em uso (se determinável) Zero Depois que o impairment foi registrado, conforme detalhado anteriormente, um passivo somente deve ser reconhecido se requerido por outra norma. 22 Contabilização Ativos Corporativos Incluem ativos tais como escritório central e centro de processamento de dados. A estrutura da entidade determina se um ativo atende a definição da norma para UGC. Ativos corporativos possuem as seguintes características: Não geram caixa de forma independente de outros ativos O valor registrado não pode ser totalmente atribuído à uma única UGC sob revisão Caso haja qualquer indicativo de que o ativo corporativo possa ter impairment e ele não pode ser vendido separadamente, a UGC ao qual ele pertence deve ser testada 23 Contabilização Assim, seu valor recuperável será determinado para a UGC ou grupos de UGCs às quais ele pertence e comparado com o valor registrado Caso o ativo corporativo não possa ser alocado à menor UGC em análise, deve-se partir para o próximo nível (próxima UGC da qual o ativo corporativo faça parte) 24 Reversão das perdas por Impairment A entidade deve avaliar a cada data de reporte se há indicação de que o impairment anteriormente reconhecido não mais existe Excetuando-se o goodwill, aplica-se a todos ativos Fatores internos e externos devem ser considerados na análise Limitações de reversão: valor que seria determinado caso perda por impairment não tivesse sido registrada Reversão reconhecida imediatamente no resultado Para ativos reavaliados, a reversão é contra Reserva de Reavaliação até o montante originalmente registrado; caso o excesso tenha sido registrado no resultado, este deve ser o tratamento (para o mesmo ativo) A depreciação e amortização devem ser ajustadas nos períodos futuros (a ser lançada de forma sistemática ao longo da vida útil remanescente) 25 Divulgações em nota explicativa 1) A entidade deve divulgar as seguintes informações para cada classe de ativos: O valor da perda por desvalorizações reconhecidas no resultado durante o período, e a(s) linha(s) da demonstração do resultado na(s) qual(is) essas perdas por desvalorizações foram incluídas; O valor das reversões de perdas por desvalorizações reconhecidas no resultado do período, e a(s) linha(s) da demonstração do resultado na(s) qual(is) essas reversões foram incluídas; O valor de perdas por desvalorizações em ativos reavaliados reconhecido diretamente no patrimônio líquido durante o período; e O valor das reversões das perdas por desvalorizações em ativos reavaliados reconhecido diretamente no patrimônio líquido durante o período. 26 Divulgações em nota explicativa 2) A entidade deve divulgar as seguintes informações para cada perda por desvalorização ou reversão relevante reconhecida durante o período para um ativo individual ou para uma unidade geradora de caixa, incluindo ágio (goodwill): Os eventos e as circunstâncias que levaram ao reconhecimento ou reversão da perda por desvalorização; O valor da perda por desvalorização reconhecida ou revertida; Se o valor recuperável é seu valor líquido de venda ou seu valor em uso; Se o valor recuperável for o valor líquido de venda (valor de venda menos despesas diretas e incrementais necessárias à venda), a base usada para determinar o valor líquido de venda (por exemplo: se o valor foi determinado por referência a um mercado ativo); Se o valor recuperável for o valor em uso, a(s) taxa (s) de desconto usada(s) na estimativa atual e na estimativa anterior; 27 Divulgações em nota explicativa Para um ativo individual, a natureza do ativo; e Para uma unidade geradora de caixa: i. Descrição da unidade geradora de caixa, por exemplo, se é uma linha de produção, ou uma unidade operacional, ou uma determinada área geográfica; ii. O montante da desvalorização reconhecida ou revertida por classe de ativos; e iii. Se o conjunto de ativos para identificar a unidade geradora de caixa mudou desde a estimativa anterior do valor recuperável, uma descrição da maneira atual e anterior da agregação dos ativos envolvidos e as razões que justificaram a mudança na maneira pela qual é identificada a unidade geradora de caixa. 28 Exemplo de cálculo do Impairment Uma companhia aérea possui um avião, cujo valor de custo menos depreciação acumulada é R$ 800,000, sendo que o valor de mercado de um avião usado, nas mesmas condições, é R$700,000 e os custos de transporte para entrega são de R$20,000. Um novo concorrente estará entrando no mesmo mercado de sua atuação e impactará as receitas da empresa em 12%. Informações: - fluxo de caixa estimado para 5 anos - A taxa de desconto antes dos impostos é de 14%, considerando todos os riscos - A empresa pretende vender o avião no início do ano 6 por R$500.000. 29 Exemplo de cálculo do Impairment Consideremos o seguinte fluxo da caixa da companhia aérea: Ano 1 Ano 2 Ano 3 Ano 4 Ano 5 Venda Fluxo de Caixa 300.000 390.000 380.000 400.000 280.000 500.000 Custos Correntes 126.000 164.000 160.000 174.000 120.000 - Outros Atribuíveis 33.000 39.000 38.000 41.000 28.000 20.000 30 Fluxo Líquido 141.000 187.000 182.000 185.000 132.000 480.000 Taxa de desconto a 14% 1,140 1,300 1,482 1,689 1,925 2,195 Fluxo descontado 123.684 143.890 122.845 109.535 68.557 218.682 787.193 CPC 01 – Cálculo da Perda por Impairment Com base nos dados apresentados, temos os seguintes valores: Valor justo do avião menos custos de venda: $ 680,000 Valor de uso do avião: $ 787,193 Valor do impairment a ser reconhecido: 12,807 31 OBRIGADO Nestor Ferreira Campos Filho Sócio – Auditoria E-mail: [email protected] SAUS Quadra 04 – Bloco A, Lotes 09 e 10, Salas 1225 a 1228, Ed. Victória Office Tower, Asa Sul Brasília-DF Fone: (61) 3012-9900 www.bakertillybrasil.com.br 32

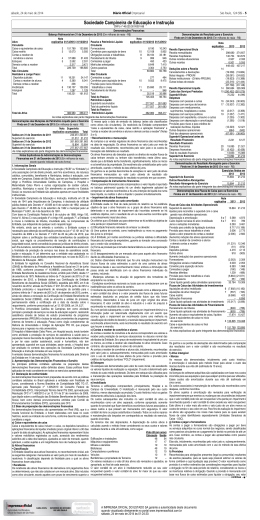

Baixar