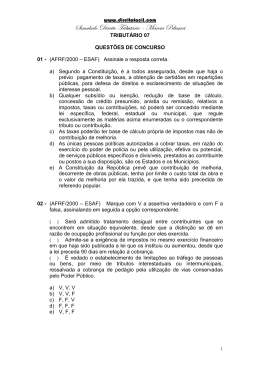

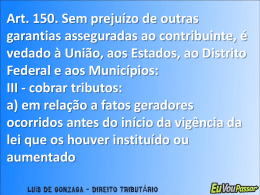

Direito Tributário E Financeiro Sergio Karkache http://sergiokarkache.blogspot.com [email protected] • TRF.2000.ESAF.31- • A prestação de serviço militar é compulsória e não constitui sanção a ato ilícito, porém não tem a natureza de tributo porque não é prestação pecuniária. • • Os impostos, as taxas e as contribuições de melhoria são espécies de tributos. • • Cabe à lei ordinária regular as limitações constitucionais ao poder de tributar. • a) As três assertivas são verdadeiras. • b) É falsa apenas a última assertiva. • c) É falsa apenas a primeira assertiva. • d) São verdadeiras apenas a primeira e a última assertivas. • e) É verdadeira apenas a última assertiva. • 2. TRF.2000.ESAF.33- • Quando a lei se refere à obrigação tributária principal, ela quer se referir aos procedimentos exigidos do contribuinte para assegurar a melhor fiscalização do pagamento? • • O sujeito ativo da obrigação tributária se define como aquele que atua no cumprimento da obrigação tributária por iniciativa própria, independentemente da ação do fisco? • Nos casos de solidariedade, por interesse comum na situação que constitua fato gerador da obrigação tributária principal, pode o devedor exigir que o credor cobre a dívida primeiro do outro responsável? • • • • • a) não, não, não b) sim, sim, sim c) não, não, sim d) não, sim, sim e) sim, não, não • 3. TRF.2000.ESAF.34- A capacidade tributária passiva depende • a) da capacidade civil das pessoas naturais • b) de achar-se a pessoa natural sujeita a medidas que importem privação ou limitação do exercício de atividades civis, comerciais ou profissionais • c) de estar a pessoa jurídica regularmente constituída, bastando que configure uma unidade econômica ou profissional • d) de encontrar-se a pessoa em situação que a lei preveja como própria de sujeito passivo da obrigação tributária • e) de achar-se a pessoa natural sujeita a medidas que importem privação ou limitação da administração direta de seus bens ou negócios • 4. TRF.2000.ESAF.35- • Uma nova lei do imposto de renda, reduzindo a alíquota de um imposto, entrou em vigor e há uma exigência tributária relativa a fatos ocorridos antes dessa lei. O lançamento do imposto deve levar em consideração a lei nova? • A modificação introduzida nos critérios jurídicos adotados pela autoridade administrativa no exercício do lançamento pode ser efetivada, em relação a um mesmo sujeito passivo, quanto a fatos geradores ocorridos anteriormente à sua introdução? • A impugnação de um lançamento carece de efeito suspensivo para a exigibilidade do crédito tributário, isto é, o crédito tributário impugnado pode ser executado na pendência da impugnação? a) não, não, não b) sim, sim, sim c) não, não, sim d) não, sim, sim e) sim, não, não 5. TRF.2000.ESAF.36Constitui ____________ a proveniente de crédito dessa natureza, regularmente inscrita na repartição administrativa competente, depois de esgotado o prazo fixado, para pagamento, pela lei ou por decisão final proferida em processo regular. • Presume-se ____________ a alienação de bens ou rendas, por sujeito passivo em débito para com a Fazenda Pública por crédito tributário regularmente inscrito como dívida ativa em fase de execução. • A legislação relativa à fiscalização tributária aplica-se às pessoas naturais ou jurídicas, ____________. • As lacunas acima são corretamente preenchidas, respectivamente, com as seguintes expressões: • a) dívida ativa tributária fraudulenta desde que contribuintes • b) dívida lançada exercício legal de um direito desde que responsável solidária • c) título líquido e certo, de caráter tributário, inexistente desde que sujeitos passivos. • d) dívida ativa tributária legítima, desde que insolvente, capazes ou não • e) dívida ativa tributária fraudulenta contribuintes ou não. • 6. (TRF.1.2002.ESAF.14) Indique quais situações, entre outras, "suspendem" a exigibilidade do crédito tributário: • a concessão de medida liminar em mandado de segurança; a isenção condicionada; as reclamações e os recursos, nos termos das leis reguladoras do processo tributário administrativo. • B) o depósito do montante integral do crédito; a isenção condicionada; as reclamações e os recursos, nos termos das leis reguladoras do processo tributário administrativo; a anistia fiscal. • C) a moratória; o depósito do montante integral do crédito; as reclamações e os recursos, nos termos das leis reguladoras do processo tributário administrativo; a concessão de medida liminar em mandado de segurança. • D) a moratória, a anistia fiscal, a remissão; as reclamações e os recursos, nos termos das leis reguladoras do processo tributário administrativo; a concessão de medida liminar em mandado de segurança. • E) a concessão de medida liminar em mandado de segurança; a isenção condicionada; as reclamações e os recursos, nos termos das leis reguladoras do processo tributário administrativo; a isenção condicionada. • 7. (TRF.1.2002.ESAF.15) Indique em quantos anos prescreve o direito a interpor ação anulatória da decisão administrativa que denegar restituição. • a) 1 ano • b) 2 anos • c) 3 anos • d) 4 anos • e) 5 anos • 8. (TRF.2.2002.ESAF.12) Assinale a opção correta. • A) A generalidade, a universalidade e progressividade são características constitucionais dos impostos da União. • B) O Imposto sobre Produtos Industrializados deve ser nãocumulativo em função da essencialidade dos produtos. • C) O Imposto sobre a Propriedade Territorial Rural deve ter sua base de cálculo e alíquotas fixadas de forma a desestimular a manutenção de propriedades improdutivas. • D) A instituição do Imposto sobre grandes fortunas dependerá de lei complementar e de resolução do Senado, fixando as alíquotas mínima e máxima. • E) O ouro, quando definido em lei como ativo financeiro ou ativo cambial, sujeitase apenas a um imposto de competência da União, devido na operação de origem. • 9. (TRF.2.2002.ESAF.15) Avalie a correção das afirmações abaixo. Atribua a letra V para as verdadeiras e F para as falsas. Em seguida, marque a opção que contenha a seqüência correta. • ( ) O crédito tributário não é atingido pela decadência. • ( ) Modificados a extensão e os efeitos do crédito tributário, altera-se a obrigação tributária • que lhe deu origem. • ( ) O lançamento é regido pela legislação vigente à época da ocorrência do fato gerador, não lhe sendo aplicável a legislação posterior. • • • • • a) V, b) V, c) V, d) F, e) V, V, V V, F F, F F, F F, V • 10 (TRF.2003.ESAF.12) Avalie a correção das afirmações abaixo e atribua a letra V para as verdadeiras e F para as falsas. Em seguida, marque a opção que contenha a seqüência correta. • A concessão de subsídio ou isenção, redução de base de cálculo, crédito presumido, anistia ou remissão relativos a impostos, taxas ou contribuições • ( ) depende de lei complementar específica, que regule exclusivamente as matérias acima enumeradas ou o correspondente tributo ou contribuição; • ( ) depende de lei federal, estadual ou municipal, não constituindo limitação constitucional do poder de tributar; • ( ) depende de lei federal, estadual ou municipal específica, sendo uma limitação do poder. • • • • • a) V, V, F b) V, F, F c) F, F, F d) F, F, V e) F, V, V • 11. (TRF.2003.ESAF.13) Assinale a opção correta. • a) A Constituição Federal de 1988 impede que o Imposto sobre a Renda e proventos de qualquer natureza incida sobre as diárias e ajudas de custo pagas pela União, pelos Estados, Distrito Federal e Municípios. • • b) O parcelamento suspende a exigibilidade das obrigações acessórias do crédito tributário e impede lançamentos de tributos e penalidades relacionados com as suas obrigações principais e acessórias. c) O Imposto sobre Produtos Industrializados não incide sobre produtos industrializados destinados ao exterior, excluídos os semiindustrializados definidos em lei complementar. • D) O Imposto sobre a Renda e proventos de qualquer natureza não pode incidir sobre receita ou rendimento oriundo do exterior, cabendo à lei estabelecer as condições e o momento em que se dará sua disponibilidade. • E) Podem ser instituídos impostos federais, estaduais ou municipais sobre o patrimônio, a renda e os serviços não relacionados com as finalidades essenciais dos partidos políticos e de suas fundações. • 12. (TRF.2003.ESAF.15) Verifique os quadros abaixo e relacione cada uma das alíneas do primeiro quadro com uma das opções do segundo. Assinale, a seguir, a opção correta. • V. a moratória, concedida por lei em caráter geral ou concedida em caráter individual, com base em lei autorizativa. • W. a remissão. • X. a consignação em pagamento, julgada procedente. • Y. a anistia concedida em caráter geral ou limitadamente. • Z. a conversão do depósito do montante integral do crédito em renda. • 1. Suspende a exigibilidade do crédito tributário • 2. Extingue o crédito tributário • 3. Exclui o crédito tributário • • • • • a) V2 W3 X1 Y2 Z4 b) V1 W2 X2 Y3 Z2 c) V2 W2 X2 Y2 Z3 d) V3 W1 X3 Y3 Z1 e) V1 W3 X1 Y1 Z2 • 13 (TRF.2003.ESAF.16) Assinale a opção incorreta. • Tem o mesmo efeito de certidão negativa, a certidão de que conste a existência de crédito tributário • a) em curso de cobrança executiva em que tenham sido oferecidos bens à penhora. • b) ao qual tenha sido concedida moratória ou objeto de parcelamento. • c) não vencido ou cujo montante integral tenha sido depositado. • d) cuja exigibilidade esteja suspensa. • e) objeto de medida liminar ou de tutela antecipada. • 14. (IRB.ADV.2006.ESAF.7 5) A Constituição Federal outorga competência tributária, ou seja, aptidão para criar tributos, aos diversos entes da Federação. Sobre essa afirmativa, podemos dizer que • A) a contribuição de melhoria, decorrente de obras públicas, poderá ser cobrada pelo ente executor da obra da qual os contribuintes tenhamse beneficiado, ou, no caso de omissão deste, pela União. • B) as taxas poderão ser instituídas em razão do exercício do poder de polícia ou pela utilização, efetiva ou potencial, de serviços públicos específicos e divisíveis, prestados ou postos à disposição do contribuinte. • C) a aplicação dos recursos provenientes de empréstimos compulsórios será preferencialmente vinculada à despesa que fundamentou sua instituição. • D) os impostos terão, sempre que possível, caráter pessoal e base de cálculo diversa das taxas. • E) todos os tributos deverão respeitar a capacidade econômica dos contribuintes. • 15. (IRB.ADV.2006.ESAF.76) O Sistema Tributário Nacional é disciplinado na Constituição Federal de 1988 a partir do art. 145. Sobre seus princípios gerais (arts. 145 a 149-A), é incorreto afirmar-se que, • a) a fim de conferir efetividade aos princípios da pessoalidade e da capacidade econômica do contribuinte, faculta-se à administração tributária identificar, respeitados os direitos individuais e nos termos da lei, o patrimônio, os rendimentos e as atividades econômicas a que se dedique o contribuinte. • b) embora originalmente não tenha sido elaborado com o atendimento aos requisitos de tal espécie normativa, o Código Tributário Nacional, sendo lei ordinária, foi recepcionado pela Constituição com o status de lei complementar. Portanto, suas alterações somente podem ser efetuadas por intermédio de lei complementar. • c) aos Municípios e ao Distrito Federal é facultada a instituição de contribuição para o custeio do serviço de iluminação pública, na forma da respectiva lei; todavia, se optarem por cobrá-la, tais entes deverão fazê-lo por via da respectiva fatura de consumo de energia elétrica. • d) a instituição de contribuições de intervenção no domínio econômico é da competência exclusiva da União, não podendo, portanto, ser delegada a outros entes federativos, como Estados, Municípios e Distrito Federal. • e) somente a União possui a competência para a instituição de duas diferentes modalidades de empréstimos compulsórios, sendo necessário, para ambas, a edição de lei complementar. • 16. (IRB.ADV.2006.ESAF.80) Em relação aos sujeitos ativo e passivo da obrigação tributária avalie o acerto das afirmações abaixo. Em seguida, marque a opção correta. • I. o sujeito passivo da obrigação tributária principal, em regra, é aquela pessoa que realiza o seu fato gerador. • II. a capacidade tributária passiva independe da capacidade civil das pessoas naturais; porém, assim como esta, aquela também pode sujeitar-se a medidas que importem privação ou limitação do exercício de atividades civis, comerciais ou profissionais. • III. sendo o sujeito passivo pessoa jurídica, sua capacidade tributária independe de estar ela regularmente constituída, nos termos do direito civil, bastando que configure uma unidade econômica ou profissional. • IV. chama-se sujeito ativo da obrigação tributária a pessoa jurídica de direito público dotada da competência para exigir seu cumprimento. • • • • • a) b) c) d) e) Todos os itens estão corretos. Há apenas três itens corretos. Há apenas dois itens corretos. Há apenas um item correto. Todos os itens estão errados. • 17. (IRB.ADV.2006.ESAF.82) A concessão de liminar em mandado de segurança, ou de tutela antecipada, em outras espécies de ação judicial, em que se discuta a existência de débito tributário, • A) constitui hipótese de extinção do crédito tributário, salvo se a decisão for reformada em instância judicial superior. • B) impede a administração tributária de ter acesso aos livros fiscais do contribuinte. • C) impede que o contribuinte participe de processo licitatório promovido pela Administração Pública. • D) somente pode ser deferida pela autoridade judiciária se precedida do depósito do montante integral do crédito discutido. • E) assemelha-se à isenção e à anistia, no que diz respeito às obrigações acessórias. • 18. (AFTM.TER.PI.2002.ESA F.10) Com relação à fixação das bases de cálculo dos tributos é correto afirmar-se que: • A) A atualização de seu valor monetário é considerada como majoração do respectivo tributo. • B) As bases de cálculo dos impostos, das taxas e das contribuições de melhoria podem ser idênticas. • C) As bases de cálculo dos impostos devem estar relacionadas com o serviço público prestado aos contribuintes. • D) Só podem ser modificadas por lei complementar ou emenda constitucional. • E) Devem sempre ser estabelecidas por meio de lei. • 19. (AFTM.TER.PI.2002.ESAF.11) O fato gerador da obrigação tributária é determinante para o estabelecimento da natureza jurídica do(da) • a) crédito tributário • b) lançamento • c) sujeito passivo • d) tributo • e) dívida ativa • 20. (AFTM.TER.PI.2002.ESAF.15) Indique, nas opções abaixo, em que hipótese podem as convenções formalizadas entre particulares ser opostas à Fazenda Pública, relativamente à responsabilidade pelo pagamento de tributo, com o objetivo de modificar a definição do sujeito passivo da obrigação tributária. • A) Quando é decorrente de clara e expressa cláusula do acordo de vontades entre os particulares. • B) Quando está expressamente previsto em disposição legal específica. • C) Em casos de dúvida quanto à vinculação do sujeito passivo ao fato gerador. • D) Quando resulta de decisão administrativa da Fazenda Pública. • E) Em nenhuma hipótese pode ocorrer tal oposição em face da Fazenda Pública. • 21 (AFTM.TER.PI.2002.ESAF.16) Tem competência para conceder isenções de impostos: • a) a União, em relação aos impostos federais, estaduais e municipais. • b) a União, somente em relação aos impostos federais. • c) os Estados, em relação aos impostos estaduais e municipais. • d) os Estados, em relação aos impostos estaduais e do Distrito Federal. • e) a União, em relação aos impostos federais, do Distrito Federal e dos Territórios Federais. • 22. (AFTM.TER.PI.2002.ES AF.17) Tratando-se de matéria relativa à dívida ativa tributária, pode-se afirmar que: • a) Sua presunção de certeza e liquidez é relativa. • b) Não tem efeito de prova pré-constituída. • c) Na hipótese trata-se de presunção de certeza de natureza juris et de jure. • d) A presunção de certeza e liquidez que lhe é conferida não pode ser ilidida por nenhuma espécie de prova. • e) Sua presunção de certeza e liquidez é absoluta. • 23. (AFTE.PI.2002.ESAF.26) A União poderá instituir impostos não previstos na Constituição Federal, desde que sejam nãocumulativos e não tenham fato gerador ou base de cálculo próprios dos nela discriminados, mediante: • • • • • a) emenda constitucional b) lei complementar c) lei ordinária d) lei delegada e) resolução do Senado Federal • 24. (AFTE.PI.2002.ESAF.33) No primeiro dia do exercício seguinte àquele em que o lançamento poderia ter sido efetuado, inicia-se o prazo para: • a) remissão • b) compensação • c) prescrição • d) decadência • e) parcelamento • 25. (AFTE.PI.2002.ESAF.34) A anistia tributária atinge: • a) os atos praticados com dolo. • b) os atos praticados com simulação. • c) os atos praticados com fraude. • d) os atos qualificados em lei como contravenções. • e) as penalidades provenientes de infrações às leis tributárias.

Baixar