XXV Encontro Nac. de Eng. de Produção – Porto Alegre, RS, Brasil, 29 out a 01 de nov de 2005 Uma nota sobre o efeito dia da semana na volatilidade dos retornos do mercado acionário brasileiro André Assis de Salles (UFRJ) [email protected] Resumo Este trabalho procura realizar uma primeira investigação sobre o efeito dia da semana na volatilidade dos retornos do mercado brasileiro de ações, com informações do principal índice de lucratividade da Bolsa de Valores de São Paulo – Bovespa. Os modelos de volatilidade são especificados para os retornos do Ibovespa introduzindo-se variáveis dummies para média e para variância condicional, representando cada um dos dias da semana. Os modelos são desenvolvidos com um enfoque Bayesiano, usando Monte Carlo Markov Chain através do amostrador de Gibbs, assumindo a distribuição t de Student para os retornos. O período investigado foi de janeiro de 2002 até fevereiro de 2005. Palavras-chave: Efeito Dia de Semana, Modelos de Volatilidade, Amostrador de Gibbs. 1. Introdução A antecipação da volatilidade dos ativos financeiros, através de modelos de previsão, é fundamental para os agentes econômicos, e o estudo da série temporal de retornos desses ativos pode permitir melhores previsões da volatilidade. Deve-se destacar que a volatilidade na série de retornos de ativos financeiros está associada ao risco dos ativos financeiros. Assim o estudo da volatilidade é importante: para avaliação, e para ajuste, do risco de carteiras de investimentos; para apreçamento de ativos; e para formulação de estratégias especulativas e de hedging. A medição do risco de ativos financeiros é de extrema importância para as atividades relacionadas tanto ao financiamento da produção quanto ao investimento na produção. Além disso, a volatilidade está intimamente relacionada com o mercado de derivativos, mais especificamente com o mercado de opções, pois o conhecimento da volatilidade é uma importante variável na determinação do prêmio justo das opções. O conhecimento da existência de padrões nas séries de retornos de ativos financeiros deve interessar a todos os agentes econômicos envolvidos na alocação de recursos. Desse modo, esses agentes podem: se proteger, ou obter proveito dessas imperfeições dos mercados. Tem sido grande o número de pesquisas sobre anomalias que envolvem séries de retornos de ativos financeiros, principalmente, no que se refere aos retornos, mensais ou diários, do mercado de ações. Esses trabalhos de pesquisa têm sido elaborados com base em amostras de índices de lucratividade de mercado acionários de países desenvolvidos ou emergentes, ou seja, em desenvolvimento. Trabalhos que, em sua maioria, estão relacionados ao estudo de anomalias designadas por efeitos calendário, por se referirem à verificação de ocorrências anormais em determinadas datas, ou períodos do tempo, nas séries temporais de retornos de ativos financeiros, quase sempre de cotações, diárias ou mensais, do fechamento de ações negociadas em bolsas de valores. Grande parte dessas pesquisas está relacionada ao efeito dia da semana, dentre essas se pode citar a de DUBOIS & LOUVET (1996), extensiva a vários mercados internacionais, ou mais recentemente KOHERS et al. (2004), também sobre mercados internacionais desenvolvidos, e o de BASHER & SADORSKY (2005), para uma ampla amostra de mercados acionários de países emergentes. Todavia, como observam BERUMENT & KIYMAZ (2001), poucos estudos procuram verificar a ocorrência de padrões de volatilidade. Além do trabalho de BERUMENT & KIYMAZ (2001), com informações do ENEGEP 2005 ABEPRO 2243 XXV Encontro Nac. de Eng. de Produção – Porto Alegre, RS, Brasil, 29 out a 01 de nov de 2005 retorno do mercado acionário norte-americano de 1973 até 1997, e de BERUMENT & KIYMAZ (2003), com informações de retornos dos principais mercados de ações desenvolvidos de 1988 a 2002, alguns outros estudos, sobre a variação da volatilidade dos retornos de mercados acionários de acordo com os dias da semana, foram realizados. Esses estudos têm encontrado volatilidades diferenciadas em dias da semana. Em trabalho sobre mercados internacionais de ações BAYAR & KAN (2002), com informações de dezenove índices de lucratividade de mercados de ações, também encontraram volatilidade dos retornos diferenciadas nos dias da semana. Deve-se observar, ainda, que os padrões, ou ocorrências sistemáticas, de anormalidades nas séries de retornos no que tange a volatilidade diária podem estar vinculados a expiration-day effect estudado nos mercados de derivativos: mercados de futuros e de opções. No caso brasileiro, por exemplo, o dia de vencimento do mercado de opções de ações acontece na segunda-feira mais próxima do dia 15 nos meses pares. A ocorrência do expiration-day effect, nesse mercado, pode ser verificada a partir de observações da volatilidade realizada nos dias de vencimento e da observação da presença, sistematicamente, de alguma anormalidade relacionada a esses dias. As seções seguintes tratam: dos objetivos deste trabalho, na seção 2; da metodologia empregada para se atingir os objetivos, na seção 3; da amostra utilizada para implementação dos modelos utilizados, na seção 4; dos resultados preliminares obtidos com as inferências realizadas, na seção 5; das conclusões e comentários finais, na seção 6; e por fim as referências bibliográficas utilizadas na feitura do trabalho. 2. Objetivos Este trabalho procura realizar uma verificação preliminar sobre existência de volatilidade diferenciada, nos dias da semana, na série de retorno do principal índice de lucratividade do mercado acionário brasileiro, o Ibovespa. 3. Metodologia aplicada Diferindo dos trabalhos anteriormente citados, que se utilizaram métodos clássicos nas inferências realizadas, no desenvolvimento deste trabalho foram desenvolvidos modelos Bayesianos a partir dos modelos de volatilidade disponíveis na literatura de finanças. Para determinação de cada distribuição posteriori dos parâmetros de interesse foram utilizados métodos numéricos baseados em Monte Carlo Markov Chain. Os modelos desenvolvidos foram implementados no software BUGS (Bayesian Inference Using Gibbs Sampler), na versão WinBUGS 1.4, elaborado por SPIEGELHALTER et al. (2003), para determinação das posterioris dos parâmetros dos modelos utilizando Monte Carlo Markov Chain via amostrador de Gibbs. Para um melhor entendimento dos procedimentos da inferência Bayesiana utilizados neste trabalho pode-se recorrer a MIGON & GAMERMAN (1999). Enquanto para um maior conhecimento, ou aprofundamento, das técnicas de Monte Carlo Markov Chain (MCMC) para inferência Bayesiana pode-se recorrer a GAMERMAN (1997) e GILKS et al. (1998). A seguir são relacionados os principais modelos de volatilidade, disponíveis na literatura, e os modelos utilizados para o desenvolvimento deste trabalho. 3.1. Modelos de volatilidade – um breve relato Nas últimas décadas uma preocupação expressa em muitos trabalhos de finanças, tanto de acadêmicos como de participantes de mercados de ativos financeiros, tem sido a construção de modelos de volatilidade das séries de retornos de ativos, principalmente, procurando quantificar o nível de risco dos ativos financeiros. A maior parte desses trabalhos se refere ao mercado de ações. Nesses trabalhos, tanto teóricos como empíricos, têm sido explorados vários aspectos da volatilidade das séries tempo dos retornos dos ativos financeiros. Assim, a partir do trabalho de ENGLE (1982), surgiu uma enorme gama de modelos de volatilidade. ENEGEP 2005 ABEPRO 2244 XXV Encontro Nac. de Eng. de Produção – Porto Alegre, RS, Brasil, 29 out a 01 de nov de 2005 Esse trabalho seminal de Robert Engle, sobre modelos heterocedásticos de volatilidade condicional – modelo ARCH, o tornou laureado com o Prêmio Nobel de Economia de 2003. O mesmo ENGLE (1993), em trabalho no qual lista alguns dos muitos modelos para volatilidade condicional, destaca entre esses os modelos: ARCH, o mais simples; o GARCH uma generalização do modelo ARCH sugerida por BOLLERSLEV (1986); o exponencial GARCH ou EGARCH, uma extensão do modelo GARCH, sugerida por NELSON (1991) e por SCHWERT (1990). BROOKS (2002) apresenta de forma ordenada os modelos de volatilidade mais utilizados na literatura de finanças. Uma taxionomia para os modelos de volatilidade pode ser resumida em modelos: de volatilidade histórica; de volatilidade implícita; de média móvel ponderado exponencialmente (EWMA); autoregressivos heterocedásticos condicionais, alguns dos relacionados por ENGLE (1993); e de volatilidade estocástica. A seguir são descritos os modelos desenvolvidos para este trabalho a partir dos modelos aqui relacionados. 3.2. Modelos de volatilidade empregados Os modelos utilizados neste trabalho foram desenvolvidos a partir de modelos de volatilidade relacionados anteriormente, com modificações. Nos modelos selecionados se assumiu a distribuição de probabilidade t de Student para os retornos do índice Ibovespa. Para dados de retornos diários a suposição de normalidade é de difícil aceitação, ao passo que uma distribuição com caldas mais pesadas que a normal como a t de Student é quase sempre uma boa alternativa. Além disso, os modelos foram especificados para média com uma equação representando um modelo autoregressivo, um modelo AR(1) sem o intercepto. Para variância, ou volatilidade dos retornos, a opção foi por modelos condicionais heterocedásticos desenvolvidos a partir de modelos citados, como descrito a seguir. Nos modelos foram incluídas variáveis dummy para dias da semana, tanto na equação da média dos retornos quanto na da variância, de forma a se verificar a significância dos retornos, e das volatilidades, em determinados dias da semana. Os modelos AR(1)-EWMA, AR(1)-ARCH(1) e AR(1)-GARCH(1,1), listados a seguir, foram desenvolvidos observando-se a descrição do modelo GARCH(1,1) apresentado em AKGIRAY (1989). Os modelos utilizados foram os seguintes: - modelo 1 - AR(1) - EWMA ( Rt I t −1 ) ~ Student ( µt ;σ t2 ,ν ) 5 µt = bRt −1 + ∑ ci Di i =1 5 σ t2 = λσ t2−1 + (1 − λ ) Rt2−1 + ∑ vi Di i =1 - modelo 2 - AR(1) - ARCH(1) ( Rt I t −1 ) ~ Student ( µt ;σ t2 ,ν ) 5 µt = bRt −1 + ∑ ci Di i =1 5 σ t2 = α 0 + α1et2−1 + ∑ vi Di i =1 ENEGEP 2005 ABEPRO 2245 XXV Encontro Nac. de Eng. de Produção – Porto Alegre, RS, Brasil, 29 out a 01 de nov de 2005 - modelo 3 - AR(1) - GARCH(1,1) ( Rt I t −1 ) ~ Student ( µt ;σ t2 ,ν ) 5 µt = bRt −1 + ∑ ci Di i =1 5 σ t2 = α 0 + α1et2−1 + α 2σ t2−1 + ∑ vi Di i =1 onde: Rt = retorno da cotação de fechamento do índice Ibovespa, I t = informações disponíveis até o período t , Dt = variável dummy no período t , µt = média da distribuição dos retornos no período t , σ t2 = variância dos retornos no período t , et = ( Rt − µ t ), e ν = número de graus de liberdade. Foram realizados simulações com os modelos, descritos anteriormente, com informações dos retornos do índice Ibovespa, para o período de janeiro de 2002 até 2005. O principal critério utilizado para observar a performance do modelo foi uma generalização do critério de Akaike, o AIC (Akaike Information Criterion), proposta por SPIEGELHALTER et al. (2002). O critério DIC (Deviance Information Criterion) que está implementado na versão do software BUGS utilizada para este trabalho, o modelo que maximizar o DIC obtido nas simulações realizadas no WinBUGS, para determinação das posterioris dos parâmetros de interesse, é o que deve ser selecionado para futuros desenvolvimentos dessa pesquisa. Para implementação dos modelos foram utilizadas as informações descritas a seguir. 4. Amostra selecionada Os dados empregados neste trabalho foram cotações de fechamento em dólares norteamericanos do principal índice de lucratividade da Bolsa de Valores de São Paulo (BOVESPA), o Ibovespa, para o período de janeiro de 2002 até fevereiro de 2005, perfazendo 783 retornos diários. Esses retornos diários foram calculados da seguinte forma: Ibovespat Rt = ln Ibovespat −1 Os resultados preliminares obtidos, a partir desses dados, são descritos detalhadamente na seção seguinte. 5. Análise dos resultados obtidos Após as simulações realizadas, com 15 mil iterações descartando-se as 5 mil primeiras, para os três modelos selecionados foi verificada a significância da média da posteriori obtida para cada um dos parâmetros das variáveis binárias de interesse. Em todos os modelos foram consideradas distribuições prioris vagas. Dos resultados pode-se observar que: enquanto os resultados do modelo AR(1)-GARCH(1,1) apresentam indícios de volatilidade dos retornos diferenciada na segunda-feira e na quinta-feira; e nos demais resultados, tanto para o modelo AR(1)-EWMA(1,1) quanto para o modelo AR(1)-ARCH(1), inexistem evidências de volatilidade diferenciada nos dias da semana. No que se refere à equação da média dos ENEGEP 2005 ABEPRO 2246 XXV Encontro Nac. de Eng. de Produção – Porto Alegre, RS, Brasil, 29 out a 01 de nov de 2005 retornos, para o modelo AR(1)-GARCH(1,1) se observa que o resultado da variável dummy para segunda-feira indica retornos diferenciados nesse dia, e que não se pode rejeitar a possibilidade de retornos diferenciados na terça-feira. Em relação à equação da média dos retornos para o modelo AR(1)-ARCH(1) e o modelo AR(1)-EWMA não pode ser descartada a hipótese de retornos diferenciados na sexta-feira, podendo-se estender esse resultado para terça-feira no caso do modelo AR(1)-EWMA. Quanto ao número de graus de liberdade da distribuição t, obtido através das simulações dos modelos, pode-se observar que: enquanto o modelo AR(1)-EWMA esse parâmetro ficou próximo de seis, para a distribuição t do modelo AR(1)-ARCH(1) e para modelo AR(1)-GARCH(1,1) foi de aproximadamente cinco. A tabela a seguir lista os resultados obtidos. Modelos c1 (segunda) c2 (terça) c3 (quarta) c4 (quinta) c5 (sexta) v1 (segunda) v2 (terça) v3 (quarta) v4 (quinta) v5 (sexta) DIC AR(1)-EWMA AR(1)-ARCH(1) AR(1)-GARCH(1,1) -0,0012 -0,0021 -0,0093 (0,0018) (0,0019) (0,0043) 0,0023 0,0018 -0,0045 (0,0018) (0,0017) (0,0031) 0,0005 0,0009 0,0024 (0,0018) (0,0018) (0,0038) 0,0004 0,0004 -0,0015 (0,0018) (0,0018) (0,0038) 0,0043 0,0052 0,0016 (0,0017) (0,0015) (0,0033) 0,0000 0,0002 0,0004 (0,0000) (0,0001) (0,0002) 0,0000 0,0000 0,0001 (0,0000) (0,0001) (0,0001) 0,0000 0,0001 0,0002 (0,0000) (0,0001) (0,0002) 0,0000 0,0002 0,0003 (0,0000) (0,0001) (0,0002) 0,0000 0,0001 0,0002 (0,0000) (0,0001) (0,0002) -3.718,44 -3.708,85 -1.076,99 Tabela – médias e desvios padrões, entre parênteses, das posterioris ENEGEP 2005 ABEPRO 2247 XXV Encontro Nac. de Eng. de Produção – Porto Alegre, RS, Brasil, 29 out a 01 de nov de 2005 Quanto ao modelo que apresentou resultados melhores resultados, ou seja, o modelo, dentre os selecionados o que maximiza o critério DIC (Deviance Information Criterion) é o modelo AR(1)-GARCH(1,1). Entretanto, deve-se observar que, dentre os três modelos, foi o modelo AR(1)-GARCH(1,1) que apresentou uma menor significância, para os outros parâmetros do modelo não listados na tabela. Quanto ao critério DIC os outros dois modelos apresentaram resultados próximos, como se pode observar na tabela acima. Para os demais parâmetros, cujos resultados da distribuição posteriori não estão listados aqui, os resultados dos modelos AR(1)-EWMA e AR(1)-ARCH(1) podem ser considerados bons no que se refere a significância estatística. A seguir são feitas as considerações finais do trabalho. 6. Considerações finais Com o objetivo de inferir se a volatilidade dos retornos apresenta variações associadas aos dias da semana procurou-se neste trabalho estabelecer um modelo de volatilidade adequado, dentre os muitos modelos disponíveis na literatura de finanças. A tarefa apresenta uma certa dificuldade e não se encerra neste trabalho, que é apenas uma primeira incursão ao tema. Deve-se destacar que além do tema ser pouco explorado, principalmente, em estudos relacionados ao mercado brasileiro de ações, uma inovação aqui apresentada é a utilização de métodos Bayesianos nas inferências realizadas. Em um trabalho posterior, continuidade deste, serão explorados outros modelos de volatilidade, e medidas de seleção de modelos, de forma a enriquecer a escolha do modelo adequado para verificação de persistência, em subamostras, dos resultados encontrados, isto é, da existência de padrões para volatilidade dos retornos nos dias da semana. Variações do padrão de volatilidade nos dias da semana devem ser consideradas, também, para o risco de mercado, que com os resultados uma vez estabelecidos devem proporcionar indicadores mais robustos para estratégias de especulativas e de proteção no mercado de capitais. Esses resultados devem proporcionar avaliações mais fidedignas do custo de capital de empresas, e de projetos, o que torna favorável o trabalho de agentes envolvidos tanto no investimento quanto no financiamento da produção. Referências bibliográficas AKGIRAY, V. (1989). Conditional Heteroskedasticity in Time Series of Stock Returns: Evidence and Forecasts. Journal of Business, v. 62, pp. 55-80. BASHER, S., SADORSKY, P. (2005). Day-of-the-Week Effects in Emerging Stock Markets. in http://econpapers.repec.org (acessado em março de 2005). BAYAR, A., KAN, Ö. B. (2002). Day of the Week Effects: Recent Evidence from Nineteen Stock Markets. Turkey Central Bank Review, v. 2, pp.77-90. BERUMENT, H., KIYMAZ, H. (2001). The Day of the Week Effect on Stock Market Volatility. Journal of Economics and Finance, v.25, pp. 181-192. BERUMENT, H., KIYMAZ, H. (2003). The Day of the Week Effect on Stock Market Volatility and Volume: International Evidence. Review of Financial Economics, v.12, pp. 363-380. BOLLERSLEV, T. (1986). Generalized Autoregressive Conditional Heteroskedasticity. Journal of Econometrics, v. 31, pp. 307-327. BROOKS, C. (2002). Introductory Econometrics for Finance. Cambridge, University Press. BROOKS, C., PERSAND, G. (2001). Seasonality in Southeast Asian Stock Markets: Some New Evidence on Day-of-the-Week Effects. Applied Economics Letters, v. 8, pp. 155-158. DUBOIS, M., LOUVET, P. (1996). The Day-of-the-Week Effect: The International Evidence. Journal of Banking & Finance, v. 20, pp. 1463-1484. ENGLE, R. F. (1982). Autoregressive Conditional Heteroskedasticity with Estimates of Variance of United Kingdom Inflation. Econometrica, v. 50, pp. 987-1008. ENGLE, R. F. (1993). Statistical Models for Financial Volatility. Financial Analysts Journal, v. 49, pp. 72-78. ENEGEP 2005 ABEPRO 2248 XXV Encontro Nac. de Eng. de Produção – Porto Alegre, RS, Brasil, 29 out a 01 de nov de 2005 GAMERMAN, D. (1997). Markov Chain Monte Carlo: Stochastic Simulation for Bayesian Inference. London, Chapman & Hall. GILKS, W. R., RICHARDSON, S., SPIERGELHALTER, D. J. (1998). Markov Chain Monte Carlo in Practice. Boca Raton, Chapman & Hall /CRC. KOHERS, G., KOHERS, N., PANDEY, V., KOHERS, T. (2004). The Disappearing Day-of-the-Week Effect in the World’s Largest Equity Markets. Applied Economics Letters, v. 11, pp. 167-171. LANCASTER, T. (2004). An Introduction to Modern Bayesian Econometrics. London, Blackwell Publishing. MIGON, H. S., GAMERMAN, D. (1999). Statistical Inference: An Integrated Approach. New York, Arnold Publishers. NELSON, D. (1991). Conditional Heteroskedasticity in Asset Returns: A New Approach. Econometrica, v. 59, pp. 347-370. SCHWERT, W. (1990). Stock Volatility and the Crash of 87. Review of Financial Studies, v. 3, pp. 77-102. SPIERGELHALTER, D., BEST, N., CARLIN, B., LINDE, A. (2002). Bayesian Measures of Model Complexity and Fit. Journal of the Royal Statistical Society, Series B, v. 64, pp. 583-639. SPIERGELHALTER, D., THOMAS, A., BEST, N. (2003). User Manual WinBUGS: version 1.3. MRC Biostatistics Unit. Institute of Public Health. Cambridge. UK. ENEGEP 2005 ABEPRO 2249

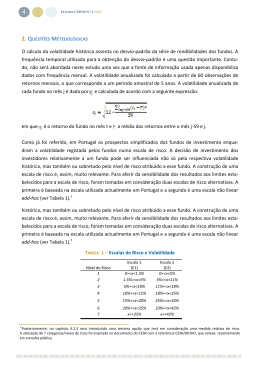

Baixar