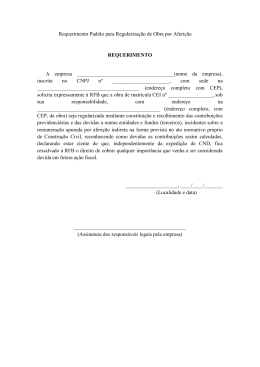

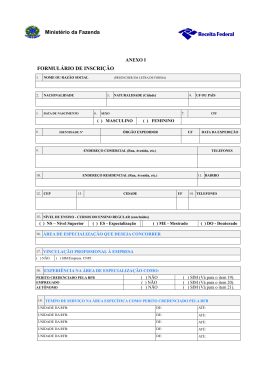

Receita Federal promove alterações nos procedimentos para o arrolamento de bens Instrução normativa também altera representação para propositura de medida cautelar fiscal No dia 12/05/2015 foi publicada pela Receita Federal a Instrução Normativa nº 1.565, para estabelecer os procedimentos para o arrolamento de bens e direitos e representação para propositura de medida cautelar fiscal. Até então a revogada a IN RFB nº 1.171/2011 disciplinava os procedimentos. A redação da IN RFB nº 1.565/2015 estabelece no âmbito infra legal as alterações promovidas na redação da Lei nº 9.532/97, oriundas da Lei nº 12.973/2014. As principais alterações que merecem destaque são: Arrolamento nos Casos de Pluralidade de Sujeitos Passivos Conforme já constava na IN RFB nº 1.171/2011, no caso de responsabilidade tributária com pluralidade de sujeitos passivos, serão arrolados os bens e direitos daqueles cuja soma dos créditos tributários sob sua responsabilidade exceder, individualmente, os limites de 30% do patrimônio conhecido e R$ 2 milhões. Complementando essa disposição, o parágrafo 3º, do artigo 2º, da IN RFB nº 1.565/2015 determina que, na hipótese de pluralidade de sujeitos passivos, o somatório dos valores de todos os bens e direitos arrolados está limitado ao montante do crédito tributário, e a parcela em que há responsabilidade será computada uma única vez. Criação de Formulário Específico para Comunicação de Alienação, Oneração e Transferência de Bens Arrolados De acordo com a redação do art. 8º da IN RFB nº 1.565/2015, a comunicação pelo sujeito passivo sobre a alienação, oneração e transferência de bens arrolados continua sendo cumprida dentro do prazo de 05 dias contados da ocorrência do fato, porém, realizada por meio de formulário específico constante no Anexo Único dessa Instrução Normativa. Vale ressaltar que ainda que efetuada a aludida comunicação, a autoridade administrativa competente examinará a necessidade de arrolar outros bens e direitos, ou eventual necessidade de proposição de medida cautelar fiscal, inclusive em relação a eventuais responsáveis solidários ou subsidiários. Cancelamento do Arrolamento pelos Órgãos de Registro Público Mediante Solicitação do Contribuinte Novidade interessante é a previsão constante no art. 9º da IN RFB nº 1.565/2015 que prevê a possibilidade de o órgão de registro público onde os bens e direitos estiverem arrolados cancelar a averbação do arrolamento, mediante solicitação do contribuinte, acompanhada da cópia do protocolo da comunicação mencionada no tópico anterior, no prazo de 30 dias contados da data do protocolo do pedido no órgão de registro. Possibilidade de Avaliação a Valor Justo dos Bens e Direitos Arrolados Dentre os novos critérios de avaliação relacionados no parágrafo 1º do artigo 3º da IN RFB nº 1.565/2015, destaca-se a possibilidade de avaliação a valor justo dos bens arrolados. A avaliação a valor justo deverá ocorrer nos termos do parágrafo 2º do art. 64-A, da Lei nº 9.532/97, o qual determina que o sujeito passivo poderá requerer aos órgãos de registro público onde os bens e direitos estiverem arrolados a avaliação a valor justo por perito indicado pelo próprio órgão de registro. Ademais, o parágrafo único do art. 13 assevera que o cancelamento parcial do arrolamento também poderá ocorrer em razão da reavaliação dos bens arrolados pelo seu valor justo nos termos mencionados anteriormente. Anteriormente tal medida não estava expressa. Apresentação de Recurso Administrativo no Processo de Arrolamento de Bens O art. 17 da IN RFB nº 1.565/2015 reitera a possibilidade de interposição de recurso administrativo pelo sujeito passivo no processo de arrolamento de bens, no prazo de 10 dias, nos termos dos artigos 56 a 65 da Lei nº 9.784/99. Novos Critérios de Avaliação dos Bens e Direitos para Efeito de Arrolamento Foram estabelecidos novos critérios de avaliação dos bem e direitos suscetíveis de arrolamento, tendo sido excluída a previsão de arrolamento pelo valor constante da última declaração de rendimentos (no caso de pessoa física) ou pelo valor contábil (no caso da pessoa jurídica); Dentre outros critérios, foi previsto o valor de aquisição, o valor da base de cálculo do IPTU, ITR ou ITBI (no caso de imóveis), o valor de base de cálculo do IPVA (no caso de veículos). Apesar das alterações introduzidas pela IN RFB nº 1.565/2015, verifica-se que ainda permanecem os antigos questionamentos relacionados à legalidade de determinados procedimentos relacionados ao arrolamento de bens e à medida cautelar fiscal. Por fim, considerando a complexidade e importância que o tema possui para os contribuintes, recomendamos que todas as situações concretas sejam analisadas à luz da legislação vigente, com extrema cautela. Outras informações sobre este tema podem ser obtidas com a assessoria jurídica da ABAD (Contato: Dr. Renan Soares – e-mails [email protected] e [email protected] e telefone 11-3071-0930)

Baixar