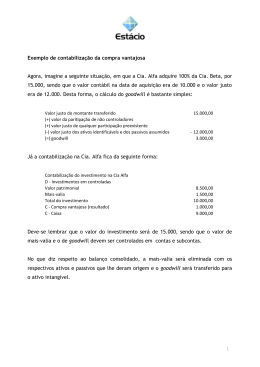

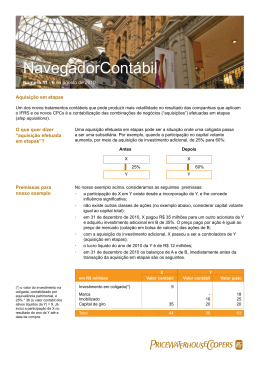

Editoria: Notícias Data: 1/8/2014 A equiparação do ágio contábil ao fiscal nas operações de fusão, aquisição e cisão proposta pela Medida Provisória MP 627/13, convertida na Lei 12.973 neste ano, trouxe dentre outras obrigações para a amortização da base de cálculo do Imposto de Renda Pessoa Jurídica (IRPJ)e da Contribuição Social sobre o Lucro Líquido (CSLL) , a necessidade de as empresas reconhecerem os ativos identificáveis a valor justo para apuração antes do reconhecimento do ágio. Embora tenha sido criado como um benefício fiscal pelo governo, a amortização do ágio tem com a nova lei uma redução na sua base de apuração, o que aumenta a arrecadação da Receita. O custo da aquisição de investimento oriundo de participação societária passará a ser segregado entre as seguintes contas: patrimônio líquido, menos e mais-valia, que corresponde à diferença entre o valor justo do conjunto do bens adquirido e o patrimônio líquido, e o ágio por rentabilidade futura (goodwill), que corresponde à diferença entre o custo de aquisição do investimento e o somatório dos valores de mais ou menos-valia. Para a sócia da prática tributária do Mattos Filho, Andrea Bazzo Lauletta, a dedutibilidade pode ser alterada e reduzida ,entretanto, intangíveis passa a ser contabilizado para a amortização. "A regra antiga tinha a possibilidade de colocar um item numa categoria que incidia menos pagamento de imposto. Essa medida foi geradora de muitos questionamentos no Conselho Administrativo de Recursos Fiscais (Carf) sobre a correção de alocamento desses itens", disse Andrea. Ela explica que a regra antiga trazia muita instabilidade e insegurança. "Embora o aproveitamento fora maior no passado, a nova obrigação traz uma segurança para o contribuinte tanto para fins contábeis como para fins fiscais". A obrigatoriedade reduz a base de apuração do ágio, uma vez que o valor da compra passou a ser contraposto ao valor justo do patrimônio líquido da investida. Fica também fixado o estabelecimento da ordem de preferência para o fundamento econômico, uma vez que, a mais-valia deve ter reconhecida sua fundamentação legal, colocando o ágio a um valor residual de compra, antes não explicado pelo patrimônio líquido da incorporada. "Antes de 2007 não tinhamos uma regulamentação contábil do que fazer com a mais-valia paga. Então, o que se fazia para fins de pagamento tributário era mandar um estudo dizendo que aquela mais-valia paga era uma rentabilidade futura pelo investimento adquirido, e só poderia tomar essa mais-valia paga com benefício tributário quando o investimento fosse realizado", afirmou o diretor de tributos da BDO, Marcelo Sanches em seminário. O especialista explica que com a previsão legal, "a empresa fica obrigada a reavaliar os ativos e reconhecer aqueles não identificados, como intangíveis". Ele lembra que quando comprava-se a empresa 'A' por um valor maior que o justo, incorporava-se o investimento e esse ágio se tornava dedutível em até 5 anos, ou dentro do estudo preparado de retorno. "Se o estudo de preparo era superior ao 1/60 (5 anos) a empresa pegava à proporção, porque o Fisco não era explícito quanto ao método que a empresa deveria adotar", conta. Entretanto, segundo Sanches, a nova lei trouxe uma mudança significativa para essas operações. Esse ágio que a empresa paga deve ser classificável naquilo que realmente foi trazido para a empresa. "Quando compro uma empresa compro ativo, carteira de clientes, marca, bens intangíveis. Quando faço uma aquisição de empresa tenho de saber qual valor justo daquela aquisição. O valor de maquinários, do produtos, das licenças. Tem que ser feito esse trabalho para que se possa classificar esse bem contabilmente", avalia. A lei determina que apenas o goodwill e a mais-valia entre partes independentes serão consideradas para gerar despesas dedutíveis desde que não fique comprovada a existência de dependência societária. "O comprador do bem não pode ser empresa controlada direita ou indiretamente, e o alienante não pode ser sócio, titular, conselheiro ou administrador da pessoa jurídica compradora". De acordo com a nova lei o valor da mais ou menos-valia, deverá ser baseado em laudo elaborado por perito independente que deverá ser protocolado na Secretaria da Receita Federal, ou deverá ser registrado em Cartório de Registro de Títulos e Documentos, até o último dia útil do 13º mês subsequente ao da aquisição da participação. "Caso seja comprovado vícios nos laudos eles não terão eficiência", destaca Sanches. O artigo 65 da Lei 12.973/2014 dispôs expressamente que o regime do ágio previsto nos artigos 7º e 8º da Lei 9532/1997 continuaria sendo aplicado às incorporações, fusões e cisões ocorridas até 31 de dezembro de 2017, desde que as aquisições de participação societária tenham sido realizadas até 31 de dezembro de 2014. " Se houver interesse em proceder incorporações para o aproveitamento da rentabilidade futura, o momento é agora", disse ele. Por Fabiana Barreto Nunes Fonte: DCI - SP

Baixar