A CARGA TRIBUTÁRIA SOBRE ALIMENTOS NO BRASIL [email protected] Apresentação Oral-Comercialização, Mercados e Preços JOSÉ ADRIAN PINTOS-PAYERAS1; SÉRGIO CARLOS DE CARVALHO2. 1.UEPG, PONTA GROSSA - PR - BRASIL; 2.UEL - UNIVERSIDADE ESTADUAL DE LONDRINA, LONDRINA - PR - BRASIL. A carga tributária sobre alimentos no Brasil Grupo de Pesquisa: 1. Comercialização, Mercados e Preços. Resumo O presente artigo tem como objetivo encontrar a carga tributária sobre alimentos no Brasil. Para tanto são usados os microdados da Pesquisa de Orçamentos Familiares (POF) de 2002-2003 em conjunto com a legislação tributária da federação e dos estados. Os resultados mostram que os impostos sobre alimentos são regressivos mesmo quando tomada a despesa total como base. Palavras-chaves: carga tributária, alimentos, microdados. Abstract This paper aimed to estimate the food Brazilian tax burden. Considering the tax regulations of the country and states, combining this information with the 2002-2003 Brazilian Household Budgeting Survey (POF) microdata, it could be verified that the food tax is regressive when based on household income or the household total expenditure. Key Words: tax burden, food, microdata 1 Introdução Vários estudos identificaram que a carga tributária no Brasil é regressiva1. A justificativa para tanto é a incidência de impostos indiretos sobre produtos de primeira necessidade, entre eles os alimentos. Sendo assim, é fundamental conhecer como os impostos incidem sobre este grupo de despesa, o qual compromete boa parte do orçamento das famílias. Reconhecendo as especificidades de cada estado brasileiro no que diz respeito à legislação tributária, o objetivo deste artigo é estimar a carga tributária sobre alimentos para os estratos de renda selecionados levando em consideração a legislação tributária federal e de cada Unidade da Federação. Os trabalhos anteriores a este elegeram um estado representativo para considerar as alíquotas do ICMS, ou generalizaram uma alíquota em 1 Ver Vianna et al (2000), Silveira(2008) e Pintos-Payeras(2008). 1 Porto Alegre, 26 a 30 de julho de 2009, Sociedade Brasileira de Economia, Administração e Sociologia Rural cada estado. O problema que reside na análise conduzida dessa forma é que não são captadas as diferenças regionais na política tributária. O presente trabalho apura as alíquotas do ICMS de cada estado, bem como os tratamentos diferenciados, tais como a redução da base de cálculo e isenção, dados aos produtos constantes na POF de 2002-2003. Desta forma chega-se mais próximo da realidade para cada estado, tornando mais evidentes as particularidades do sistema tributário brasileiro. A carga tributária em cada estrato de renda selecionado é apurada tomando como base a renda familiar e a despesa familiar total. Na seção 2 são feitos os comentários sobre a base de dados e problemas metodológicos. Na seção 3 estão as estimativas da carga tributária sobre as classes de renda selecionadas. A última seção, 4, apresenta as considerações finais deste trabalho. 2 Base de dados e método No Brasil não existem muitos trabalhos que estimam a carga tributária por faixa de renda. É provável que a complexa legislação tributária seja um empecilho para tanto. Os trabalhos encontrados na literatura brasileira que estimaram a carga tributária foram Langoni (1973)2 para o ano de 1970, Eris et al. (1983) para o ano de 1975, Rodrigues (1998) e Vianna et al. (2000), ambos com base na Pesquisa de Orçamentos Familiares de 1995–1996 do Instituto Brasileiro de Geografia e Estatística (POF de 1995–1996). Recentemente Zockun et al. (2006) mostram que os tributos ficaram mais regressivos quando usados os dados da POF de 2002–2003, porém a metodologia de cálculo não está descrita neste trabalho e a carga tributária ficou muito acima da apurada por Rodrigues (1998) e Vianna et al. (2000), sem que ocorresse uma mudança tão significativa na legislação tributária. Paes e Bugarin (2006) também usaram a POF de 2002–2003 para encontrar a carga tributária sobre o consumo das famílias. Dada a base utilizada, consumo das famílias, o último trabalho citado encontrou certa proporcionalidade na distribuição da carga tributária indireta. Nestes estudos não está explícito qual foi o tratamento dado às isenções previstas e reduções da base de cálculo dos impostos, principalmente, sobre o ICMS. Tendo em vista que cada Unidade da Federação tem uma legislação diferente para o ICMS, pode haver diferenças regionais na progressividade dos impostos. Também é importante frisar que nenhum dos trabalhos citados estimou a carga tributária individualmente para cada estado. Recentemente Silveira (2008) estimou a carga tributária por faixa de renda e considerou os devidos benefícios tributários concedidos a alguns produtos, no entanto fez a análise apenas com base no Regulamento do ICMS de São Paulo e supôs que as regras válidas para esse estado são válidas para o restante do país. No presente estudo, para obter a carga tributária sobre alimentos, será seguida a forma que Pintos-Payeras (2008) usou para estimar a carga tributária indireta. A base de dados é composta pelo arquivo de microdados da POF de 2002–2003 e pela legislação tributária federal, dos estados e dos municípios. Tendo ciência da complexidade do 2 Langoni (1973) estimou apenas a carga tributária direta. 2 Porto Alegre, 26 a 30 de julho de 2009, Sociedade Brasileira de Economia, Administração e Sociologia Rural assunto, foi necessário fazer algumas pressuposições a fim de simplificar o processo no qual o imposto é gerado. No Brasil, o sistema tributário não é de fácil compreensão. Há um grande número de impostos indiretos, o que fez com que nesta pesquisa fossem escolhidos apenas os seguintes: ICMS, IPI (Imposto sobre Produtos Industrializados), PIS (contribuição para o Programa de Integração Social) e COFINS (Contribuição para Financiamento da Seguridade Social). Esses quatro impostos indiretos selecionados foram responsáveis por 38,23% da arrecadação total em 2007 e de aproximadamente 80% da arrecadação com impostos indiretos (RECEITA FEDERAL, 2008a). Como se sabe, cada estado tem suas próprias normas para o ICMS. Essas informações foram obtidas nos sites das Secretarias de Fazenda Estaduais. As alíquotas e isenções do ICMS adotadas na estimação seguiram o Regulamento do ICMS (RICMS) de cada estado mais o Distrito Federal. Para cada produto em cada estado aplicou-se a alíquota estipulada no RICMS. Foram consideradas as reduções de base previstas no RICMS de cada Unidade da Federação. Isto, por si só, é bastante complexo, já que a POF 2002–2003 tem 3.323 produtos alimentícios. Para tornar factível a proposta de analisar a carga em cada Unidade Federativa, teve-se que adotar o pressuposto simplificador de que incide sobre o produto apenas a alíquota determinada no estado, ou seja, supôs-se que o produto é produzido e vendido dentro do estado. Embora seja uma limitação relevante desconsiderar o fluxo entre os estados, esta foi a forma de identificar a carga dos impostos indiretos conforme a legislação do RICMS de cada estado. Do contrário, teria que ser escolhido um estado como sendo representativo dos demais e aplicar suas normas para o Brasil todo. Como as alíquotas e isenções diferem entre os estados, uma análise desse tipo não permite identificar as diferenças de progressividade entre as regiões do país, o que também seria uma limitação, já que o Brasil é um país de grande dimensão, com diferenças regionais significantes. A análise feita no presente estudo é bastante coerente com a proposta do ICMS ser cobrado no destino que está em discussão no processo de reforma tributária. Para simplificar a análise do PIS e da COFINS, é considerado, sempre que a legislação permitir, que os produtores dos bens e serviços foram optantes pelo regime de incidência não-cumulativa3. Nestes casos, as alíquotas da Contribuição para o PIS/PASEP e da COFINS são, respectivamente, de 1,65% e de 7,6%. Foram considerados os casos especiais destes tributos na estimação, tais como as alíquotas reduzidas a zero dos produtos hortícolas e frutas4. No caso da alimentação fora do domicílio, foi considerado o regime de incidência cumulativa desses impostos e que só há uma etapa de produção e comercialização, o que é uma generalização bastante razoável no caso dos serviços adquiridos pelas famílias. Neste último regime a alíquota do PIS/PASEP é 0,65% e a alíquota da COFINS é 3%. As alíquotas do IPI seguiram a disposição da Tabela de Incidência do Imposto sobre Produtos Industrializados (TIPI). 3 Para o PIS/Pasep a não-cumulativa foi instituída pela Lei nº 10.637/2002, e para a Cofins pela Lei nº 10.833/2003. 4 Previstas na Lei no 10.865/2004, art. 28 3 Porto Alegre, 26 a 30 de julho de 2009, Sociedade Brasileira de Economia, Administração e Sociologia Rural Apesar das simplificações consideradas possam dar a impressão de que a carga tributária por faixa de renda será subestimada, é importante lembrar que está sendo considerado que todos os produtos adquiridos pelas famílias foram comercializados regularmente, sendo que há projeções de que a sonegação de impostos no Brasil chega a 30% do total arrecadado (CHIARA, 2007). Os dados incompatíveis foram excluídos. Consideraram-se como incompatíveis as informações em que a carga tributária indireta total era maior do que a renda familiar. Nestes casos, há grande probabilidade de ter ocorrido a subdeclaração da renda ou erros de codificação. Com isso, o número de famílias5 analisadas caiu de 48.568 para 48.112. A Tabela 1 apresenta as características de cada classe de renda familiar selecionada antes de excluir os dados incompatíveis (indicado pela sigla POF) e depois de excluir as observações incompatíveis (indicado pela sigla SI – sem incompatíveis). A primeira classe foi a que mais perdeu informações, embora haja exclusão de famílias até a sétima classe. As três últimas classes não perderam observações. Aproximadamente 1/5 (um quinto) das famílias receberam entre 600 e 1000 reais. Note-se que mais da metade das famílias têm renda menor ou igual ao limite superior desse estrato. A classe mais rica, com pouco mais de 5% das famílias, detém 31,11% da renda total, desconsiderados os dados incompatíveis. As classes apresentadas na Tabela 1 serão usadas para mostrar como a carga tributária varia com o nível de renda. Tabela 1 – Famílias e renda para as 10 classes de renda selecionadas com dados incompatíveis (POF) e sem dados incompatíveis (SI) Renda % das Renda % das % da renda Classes de renda Famílias familiar famílias Famílias familiar famílias total na familiar (R$)(1) (POF) (POF) (POF) (SI) (SI) (SI) classe (SI) De 0 a 400 7.949.351 265,57 16,38 7.601.958 271,42 15,80 2,35 Mais de 400 até 600 6.747.421 500,25 13,90 6.722.805 500,36 13,97 3,83 Mais de 600 até 1000 10.181.484 782,35 20,98 10.148.072 782,14 21,09 9,03 Mais de 1000 até 1200 3.528.908 1.098,56 7,27 3.523.131 1.098,59 7,32 4,40 Mais de 1200 até 1600 5.086.643 1.383,28 10,48 5.084.683 1.383,31 10,57 8,00 Mais de 1600 até 2000 3.349.073 1.787,43 6,90 3.348.207 1.787,40 6,96 6,81 Mais de 2000 até 3000 4.571.410 2.431,79 9,42 4.569.979 2.431,85 9,50 12,64 Mais de 3000 até 4000 2.416.195 3.443,57 4,98 2.416.195 3.443,57 5,02 9,46 4,61 2.236.892 4.869,27 4,65 12,39 Mais de 4000 até 6000 2.236.892 4.869,27 Mais de 6000 2.467.262 11.086,34 5,08 2.467.262 11.086,34 5,13 31,11 Brasil 48.534.638 1.813,82 100,00 48.119.185 1.827,37 100,00 100,00 Fonte: elaboração própria com base nos microdados da POF de 2002-2003. (1) Reais de 15 de jan. de 2003. 3 Estimação da carga tributária sobre alimentos6 No presente estudo há dois tipos de impostos indiretos: aqueles para os quais a alíquota prevista em lei coincide com a taxa efetiva, a , e aqueles para os quais a alíquota é 5 6 Ou unidades de consumo, conforme denominação do IBGE. Nesta seção será reproduzido o procedimento adotado por Pintos-Payeras (2008). 4 Porto Alegre, 26 a 30 de julho de 2009, Sociedade Brasileira de Economia, Administração e Sociologia Rural diferente da taxa efetiva, A . Quando a alíquota prevista em lei é aplicada sobre o valor da nota fiscal, há uma diferença entre alíquota e taxa. Dos impostos indiretos considerados, apenas no caso do IPI a alíquota coincide com a taxa, pois a alíquota é aplicada sobre o valor livre de impostos. Para os demais (ICMS, PIS e COFINS) as alíquotas não coincidem com a taxa efetiva. Definindo d como o valor da despesa, A a alíquota do(s) imposto(s) que incide(m) sobre d e a como a(s) alíquota(s) do(s) imposto(s) que incide(m) sobre o valor (x) da despesa antes dos impostos, esse valor é x= d [1 − ∑ A] (1 + ∑ a ) . (1) Para o caso dos impostos indiretos considerados, o somatório do numerador é formado pelas alíquotas dos seguintes impostos: ICMS, PIS e COFINS. O somatório do denominador é formado apenas pelo IPI. Embora esteja previsto na Lei nº 10.637/2002, art. 1º, §3º e Lei nº 10.833/2003, art. 1º, § 3º que os valores referentes ao ICMS e ao IPI podem ser deduzidos da base de cálculo para apuração do PIS e da COFINS, isso não é verificado na prática. Em primeiro lugar porque a lei fala que “podem” ao invés de “devem”, e também há uma confusão criada pelo inciso I, do art. 195 da Constituição Federal, sobre a base sobre a qual vão incidir o PIS e a COFINS7. O valor dos impostos indiretos considerados, em unidades monetárias, é dado por t = d − x. A taxa dos impostos indiretos, r , é obtida por t r= . x (2) O resultado desta equação é a carga tributária indireta efetiva. Para o ICMS, o PIS, a COFINS e o ISS é verificado que r > A , e para o IPI tem-se r = a . A carga sobre o valor da despesa, rd , é rd = t . d (3) Note-se que com simples manipulação algébrica é possível de (3) obter (2), isto é, 7 O inciso descreve que as contribuições dos empregadores para a seguridade social incidem sobre a folha de salários, o faturamento e o lucro. 5 Porto Alegre, 26 a 30 de julho de 2009, Sociedade Brasileira de Economia, Administração e Sociologia Rural r= rd . 1 − rd O valor em unidades monetárias do ICMS, o qual incide sobre o faturamento, é obtido pela multiplicação do valor da despesa pela respectiva alíquota, AICMS , ICMS = d ( AICMS ). (4) A taxa efetiva do ICMS, ressaltando que o ICMS incide sobre o valor da Nota Fiscal, é obtida por ICMS rICMS = 100. x (5) O valor em reais do PIS e da COFINS é dado por, PCof = d ( APIS + ACOF ). (6) A taxa efetiva conjunta do PIS e da COFINS efetivo é obtida por PCof rPCof = x 100. (7) O IPI é obtido multiplicando-se o valor da despesa antes dos impostos pela sua alíquota, AIPI , isto é, IPI = x( AIPI ). (8) Note que este é o único caso, dos impostos indiretos considerados, em que r = a . Perceba-se que a taxa efetiva do ICMS, do PIS e da COFINS acaba sendo maior do que a alíquota prevista pela lei. Para ter idéia, suponha-se, hipoteticamente, que um fogão é vendido a um consumidor final por R$ 1.000,00. Sobre esse valor incidem: IPI (10%), PIS e COFINS (9,25%) e ICMS (18%). Aplicando a equação (1) encontra-se um x igual a R$661,36. O valor do IPI é R$ 66,14, o qual é obtido aplicando a alíquota do IPI sobre a despesa livre dos impostos, x , pois neste caso, r = a . O valor do ICMS é R$ 180,00, que é obtido aplicando sua alíquota sobre o valor pago pelo consumidor, d . Da mesma forma que o ICMS, o PIS e a COFINS são obtidos aplicando suas alíquotas sobre o valor pago pelo consumidor, ou seja, o valor que consta na nota fiscal. Para o exemplo hipotético o PIS e a COFINS totalizam R$ 92,50. Desta forma, a taxa efetiva do ICMS é 27,22% (180 ÷ 661,36) e do PIS e da COFINS em conjunto é 13,99% (92,5 ÷ 661,36), percentuais que estão bem acima dos definidos pela legislação. A carga indireta efetiva no exemplo é de 51,20%, ao invés de 37,25% como parecia no início do exemplo. Certamente, esse 6 Porto Alegre, 26 a 30 de julho de 2009, Sociedade Brasileira de Economia, Administração e Sociologia Rural mecanismo nem sempre é de fácil entendimento para muitos empresários e para a maioria da população é um mistério indecifrável. 3.1 Carga tributária indireta sobre alimentos As taxas médias dos impostos indiretos, para os dois grupos de despesas selecionados e por faixa de renda, estão apresentadas na Tabela 2. A alimentação fora do domicílio tem maior carga média, 25,77%. É importante ressaltar que foi usada a equação (3), isto é, tomando como base a despesa final e não o valor do produto livre de impostos. Com um pouco de manipulação algébrica é possível ver que a taxa efetiva sobre alimentação fora do domicílio, ou seja, usando a equação (2), para a primeira classe de renda é de aproximadamente 34,7%. Tabela 2 - Alíquota média dos impostos indiretos sobre alimentos, por classe de renda (em %) Classes de renda familiar (R$)(1) Alimentos no domicílio Alimentação fora do domicílio De 0 a 400 14,09 28,77 Mais de 400 até 600 14,14 28,14 Mais de 600 até 1000 14,44 27,75 Mais de 1000 até 1200 14,67 26,73 Mais de 1200 até 1600 15,06 27,26 Mais de 1600 até 2000 15,79 26,74 Mais de 2000 até 3000 15,75 26,21 Mais de 3000 até 4000 16,54 25,62 Mais de 4000 até 6000 16,98 24,56 Mais de 6000 17,55 22,89 Média 15,40 25,77 Fonte: com base nos microdados da POF de 2002-2003 em conjunto com a legislação tributária. (1) Reais de 15 de jan. de 2003. Na Tabela 3 é apresentada a participação dos alimentos no domicílio e da alimentação fora do domicílio na renda de cada classe selecionada. As famílias que recebem até 400 reais destinam, em média, 45,34% da renda para pagar despesas com alimentação no domicílio e 5,45% com alimentação fora do domicílio. Note-se que a boa parte da renda das famílias de baixa renda está comprometida com a alimentação. Sendo assim, impostos que incidam sobre alimentos afetarão significativamente as pessoas mais pobres. O mesmo não ocorre com as famílias da classe mais rica, com renda média acima de 6.000 reais, já que destinam apenas 4,38% de sua renda a gastos com alimentos no domicílio. Tabela 3 - Participação do grupo de despesa na renda familiar, por classe de renda (em %) Classes de renda familiar (R$)(1) De 0 a 400 Mais de 400 até 600 Mais de 600 até 1000 Mais de 1000 até 1200 Mais de 1200 até 1600 Mais de 1600 até 2000 Mais de 2000 até 3000 Mais de 3000 até 4000 Mais de 4000 até 6000 Mais de 6000 Alimentos no domicílio 45,34 33,52 24,92 20,35 17,66 15,60 11,97 9,30 7,01 4,38 Alimentação fora do domicílio 5,45 5,22 4,74 5,26 4,90 4,54 4,39 4,48 3,75 2,73 7 Porto Alegre, 26 a 30 de julho de 2009, Sociedade Brasileira de Economia, Administração e Sociologia Rural Média 12,59 3,98 Fonte: com base nos microdados da POF de 2002-2003 em conjunto com a legislação tributária. (1) Reais de 15 de jan. de 2003. Embora seja observado na Tabela 2 que as alíquotas não diferem muito conforme o estrato de renda, o mesmo não ocorre quando é empregado o valor em reais do imposto indireto sobre a renda, como apresentado na Tabela 4. Os produtos foram agregados conforme a definição do IBGE. A carga tributária indireta sobre alimentos cai invariavelmente do primeiro estrato até o último. Tabela 4 - Carga tributária indireta sobre alimentos expressa como porcentagem da renda familiar, por classe de renda Alimentos no domicílio Alimentação fora do domicílio Alimentos Classes de Renda familiar (R$)(1) (%) (%) (%) De 0 a 400 6,385 1,568 7,953 Mais de 400 até 600 4,740 1,468 6,207 Mais de 600 até 1000 3,598 1,317 4,915 Mais de 1000 até 1200 2,985 1,406 4,391 Mais de 1200 até 1600 2,660 1,335 3,995 Mais de 1600 até 2000 2,463 1,213 3,676 Mais de 2000 até 3000 1,886 1,149 3,035 Mais de 3000 até 4000 1,538 1,148 2,686 Mais de 4000 até 6000 1,190 0,920 2,111 Mais de 6000 0,769 0,625 1,394 Média 1,938 1,025 2,964 Fonte: com base nos microdados da POF de 2002-2003 em conjunto com a legislação tributária. (1) Reais de 15 de jan. de 2003. Os tributos indiretos sobre alimentos são regressivos no Brasil. Isto era esperado, uma vez que as famílias mais pobres destinam uma parcela maior de sua renda para o consumo de produtos de primeira necessidade. A carga sobre a classe de renda familiar de até 400 reais é de 7,953%. O percentual da carga indireta sobre alimentos cai monotonicamente até chegar a 1,39% da renda para a última classe selecionada. Note-se que tanto os alimentos no domicílio como a alimentação fora do domicílio são responsáveis pela regressividade da carga tributária sobre alimentos. Na Tabela 5 é possível ver como cada um dos tributos selecionados afeta a carga tributária sobre alimentos. O ICMS, que é um imposto estadual, é o que tem maior participação na carga tributária sobre alimentos, seguido do PIS e da COFINS, que são impostos federais. Como são relativamente poucos os produtos alimentícios que o IPI incide, a participação deste imposto foi pequena em relação ao total da carga tributária sobre alimentos. Tabela 5 - Carga tributária indireta sobre alimentos no domicílio tomando como base a renda familiar, por imposto selecionado e sobre a despesa familiar total, por classe de renda Classes de renda familiar (R$)(1) De 0 a 400 Mais de 400 até 600 Mais de 600 até 1000 Mais de 1000 até 1200 Mais de 1200 até 1600 Mais de 1600 até 2000 Carga Indireta sobre a renda (%) 7,95 6,21 4,91 4,39 4,00 3,68 ICMS (%) 4,24 3,21 2,51 2,21 2,01 1,87 PIS e COFINS (%) 3,26 2,56 2,00 1,79 1,59 1,45 IPI (%) 0,45 0,44 0,41 0,40 0,39 0,35 Carga Indireta sobre despesa familiar total (%) 5,15 4,74 4,12 3,92 3,56 3,31 8 Porto Alegre, 26 a 30 de julho de 2009, Sociedade Brasileira de Economia, Administração e Sociologia Rural Mais de 2000 até 3000 3,03 1,54 1,19 0,30 2,92 Mais de 3000 até 4000 2,69 1,38 1,03 0,28 2,70 Mais de 4000 até 6000 2,11 1,08 0,82 0,21 2,20 Mais de 6000 1,39 0,72 0,55 0,12 1,60 Média 2,96 1,52 1,18 0,26 2,89 Fonte: com base nos microdados da POF de 2002-2003 em conjunto com a legislação tributária. Reais de 15 de jan. de 2003. A última coluna da Tabela 5 apresenta a carga tributária indireta sobre a despesa total das famílias. O resultado apresentado é bastante intrigante e revela o caráter perverso do sistema tributário brasileiro quando é pensado em eqüidade. Ora, é esperado observar regressividade nos impostos indiretos quando tomada como base a renda, mas não quando a base é o dispêndio das famílias. 3.2 Carga tributária sobre os grupos de alimentos selecionados Com o objetivo de detalhar melhor a carga tributária sobre alimentos, foram separados os seguintes grupos alimentícios. Tabela 6 - Grupos de produtos selecionados Código Acuc Arroz Car1 Car2 Peixe Pral Fran Hort Mati Ocar Ocer Refri Etil Descrição Composto por açúcar refinado e açúcar cristal; Todos os tipos de arroz; Carne de boi de primeira; Carne de boi de segunda; Engloba todos os peixes e frutos do mar; Ovo de galinha, macarrão, farinha de trigo, farinha de mandioca, outras farinhas, enlatados, massa de tomate, maionese, sal refinado, azeite de oliva, outros óleos, óleo de soja; alimentos preparados e outros açúcares; Todos os produtos e subprodutos da carne de Frango; Legumes, Verduras, Frutas, Tubérculos e Raízes; Matinais: Todos os laticínios, café, pães, e biscoitos; Outras Carnes: carne de suíno, ovos e carnes de outras aves que não sejam de frango, carnes exóticas, tais como jacaré, coelho; Outros Cereais: Feijão, aveia, cevada, milho, trigo em grão, ervilha, amendoim, etc. Refrescos: Refrigerante, água de coco, guaraná em pó, Milk shake, caldo de cana, etc.; Bebidas alcoólicas; A Tabela 7 apresenta a composição das despesas familiares com os alimentos para consumo no domicílio, segundo os estratos de renda selecionados. No caso dos gastos com arroz, feijão e outros cereais as famílias mais ricas desembolsaram apenas R$0,66 a mais do que as famílias mais pobres. Para esses mesmos alimentos, as famílias com renda entre 1.000 e 1.200 reais tiveram um gasto médio de R$26,40, enquanto as famílias com renda com mais de 4.000 até 6.000 reais, desembolsaram R$16,66. Na maioria dos grupos de alimentos percebe-se uma tendência de elevação no gasto médio das famílias, observando-se das famílias mais pobres para as mais ricas. No caso de Hort, Car1, Ocar, Mati os gastos médios das famílias com renda superior a 6.000 reais superam os gastos das famílias com renda inferior a 400 reais em 472%, 500%, 736,46% e 377,8%, respectivamente. 9 Porto Alegre, 26 a 30 de julho de 2009, Sociedade Brasileira de Economia, Administração e Sociologia Rural No entanto, para perceber melhor como o comportamento dos gastos das famílias com a aquisição de alimentos difere de acordo com a restrição orçamentária familiar é necessário levar em consideração o peso que tem os grupos de despesas selecionados sobre a renda das famílias, como apresentado pela Tabela 8. 10 Porto Alegre, 26 a 30 de julho de 2009, Sociedade Brasileira de Economia, Administração e Sociologia Rural Tabela 7 - Média do desembolso com os grupos de despesa com alimentos, segundo as classes selecionadas Classes de renda familiar (R$)(1) Arroz Ocer Acuc De 0 a 400 13,08 9,16 6,32 Mais de 400 até 600 15,29 10,13 7,43 Mais de 600 até 1000 15,10 10,35 6,96 Mais de 1000 até 1200 16,32 10,08 6,68 Mais de 1200 até 1600 14,73 9,75 7,24 Mais de 1600 até 2000 14,31 9,54 6,79 Mais de 2000 até 3000 13,55 7,83 5,81 Mais de 3000 até 4000 11,94 10,63 6,95 Mais de 4000 até 6000 10,23 6,43 4,32 Mais de 6000 12,20 10,70 5,91 Fonte: com base nos microdados da POF de 2002-2003. Reais de 15 de jan. de 2003. Pral 26,28 32,80 35,59 41,34 44,74 50,87 53,49 63,72 67,69 101,73 Hort 8,71 12,34 16,21 19,53 22,01 25,81 27,64 30,13 34,37 49,82 Car1 3,62 5,90 8,29 12,31 12,10 15,35 18,72 18,46 21,69 30,28 Car2 6,64 8,17 8,93 8,85 10,83 11,87 10,85 8,69 7,98 6,12 Ocar 10,33 12,87 15,63 18,08 18,33 20,99 22,88 24,60 24,88 32,05 Peix 3,86 4,23 3,99 3,81 4,31 3,70 4,41 5,06 6,00 13,67 Fran 8,62 11,27 12,64 14,47 13,72 14,61 14,91 14,37 14,21 17,43 Mati 26,88 36,63 45,93 53,41 62,56 72,11 76,43 87,20 95,33 133,81 Refr 2,90 4,75 7,39 8,69 10,71 12,61 15,26 17,56 21,60 27,97 Etil 0,79 1,79 2,69 3,73 5,34 6,68 7,00 9,62 12,71 21,43 Refr 1,15 0,99 0,98 0,81 0,79 0,72 0,64 0,51 0,45 0,25 Etil 0,31 0,37 0,36 0,35 0,39 0,38 0,29 0,28 0,26 0,20 Tabela 8 - Percentual da renda familiar utilizado na aquisição dos grupos de despesa com alimentos, segundo as classes selecionadas Classes de renda familiar (R$)(1) Arroz Ocer Acuc De 0 a 400 5,20 3,64 2,52 Mais de 400 até 600 3,19 2,11 1,55 Mais de 600 até 1000 1,99 1,37 0,92 Mais de 1000 até 1200 1,52 0,94 0,62 Mais de 1200 até 1600 1,09 0,72 0,53 Mais de 1600 até 2000 0,81 0,54 0,39 Mais de 2000 até 3000 0,57 0,33 0,24 Mais de 3000 até 4000 0,35 0,31 0,20 Mais de 4000 até 6000 0,21 0,13 0,09 Mais de 6000 0,11 0,10 0,05 Fonte: com base nos microdados da POF de 2002-2003. Reais de 15 de jan. de 2003. Pral 10,46 6,84 4,70 3,85 3,30 2,89 2,24 1,87 1,40 0,93 Hort 3,46 2,57 2,14 1,82 1,62 1,47 1,16 0,88 0,71 0,45 Car1 1,44 1,23 1,10 1,15 0,89 0,87 0,78 0,54 0,45 0,28 Car2 2,64 1,70 1,18 0,82 0,80 0,68 0,45 0,25 0,17 0,06 Ocar 4,11 2,68 2,07 1,69 1,35 1,19 0,96 0,72 0,51 0,29 Peix 1,54 0,88 0,53 0,36 0,32 0,21 0,18 0,15 0,12 0,12 Fran 3,43 2,35 1,67 1,35 1,01 0,83 0,62 0,42 0,29 0,16 Mati 10,69 7,64 6,07 4,98 4,61 4,10 3,19 2,56 1,97 1,22 11 Porto Alegre, 26 a 30 de julho de 2009, Sociedade Brasileira de Economia, Administração e Sociologia Rural Os gastos com arroz, feijão e outros cereais consomem 8,84% da renda das famílias mais pobres, com rendimentos de até 400 reais. A parcela da renda despedida com esses alimentos se reduz, chegando a 0,22% no grupo de famílias com renda superior a 6.000 reais. O comportamento descrito para os gastos com arroz, feijão e outros cereais se repete com todos os outros grupos de alimentos (Tabela 8). Assim, para os demais grupos de alimentos, tem-se uma redução na porção da renda que é utilizada para adquiri-los à medida que a renda aumenta. Veja-se o caso das famílias no estrato de maior renda, apenas um grupo de alimentos exige que se gaste mais de 1% da renda familiar em sua aquisição, os matinais, em todos os demais não se gasta mais de 1% por grupo. Enquanto entre as famílias com renda até 400 reais apenas o grupo de bebidas alcoólicas não supera 1%. No caso dos matinais as famílias mais pobres gastam mais de 10% de sua renda para adquiri-los. Sendo assim, ao comparar a Tabela 7 com a Tabela 8, nota-se que as famílias mais pobres gastam menos que as mais ricas, mas o peso desse gasto sobre sua renda é muitas vezes superior. Tais características dos alimentos influenciarão a forma com que os impostos incidentes sobre alimentos serão distribuídos entre os diferentes estratos de renda. Qualquer imposto cobrado sobre os alimentos terá um peso maior sobre as famílias mais pobres. Como pode ser visto na Tabela 9 o grupo de produtos selecionados que apresentou maior alíquota média foi o das bebidas alcoólicas (Etil), 50,39%. Logo depois está o grupo dos refrescos (Refr). O grupo Hort (legumes, verduras, frutas, tubérculos e raízes) foi o que apresentou menores alíquotas, em média 1,62%. De uma forma geral, há certa linearidade nas alíquotas dos impostos. No entanto, como mostra a Tabela 10, isso não significa que quando tomada a renda como base ela seja distribuída de forma uniforme entre as diferentes classes de renda. Enquanto os impostos incidentes sobre arroz comprometem 0,313% da renda das famílias que recebem até 400 reais, comprometem apenas 0,005% da renda das famílias mais ricas. Comportamento semelhante é visto para os impostos incidentes sobre os demais produtos alimentícios, exceto o grupo Etil. O maior percentual da renda destinada aos impostos incidentes sobre alimentos e visto no grupo Pral. As famílias mais pobres destinam 1,49% de suas rendas para pagar impostos incidentes sobre esse grupo. Já as famílias mais ricas comprometem apenas 0,2% da renda para pagamento de impostos incidentes sobre o grupo Pral. Com exceção do grupo Etil, a carga tributária sobre alimentos tomando a renda como base cai de forma monotônica. 12 Porto Alegre, 26 a 30 de julho de 2009, Sociedade Brasileira de Economia, Administração e Sociologia Rural Tabela 9 - Alíquota média dos impostos indiretos por grupo de despesa, segundo as classes selecionadas (em %) Classes de renda familiar (R$)(1) Arroz Ocer Acuc Pral Hort Car1 Car2 De 0 a 400 6,76 6,38 22,76 16,57 1,98 17,00 16,62 Mais de 400 até 600 5,94 6,56 21,92 17,03 1,80 16,43 16,18 Mais de 600 até 1000 6,07 7,42 21,54 17,40 1,62 16,09 16,26 Mais de 1000 até 1200 5,76 7,18 20,84 17,86 1,52 15,62 16,27 Mais de 1200 até 1600 5,86 8,06 20,78 18,37 1,50 16,08 15,59 Mais de 1600 até 2000 5,77 9,25 21,03 19,22 1,47 15,94 15,93 Mais de 2000 até 3000 5,92 8,24 20,81 19,54 1,40 15,56 15,70 Mais de 3000 até 4000 5,56 8,38 20,11 20,72 1,52 14,91 15,06 Mais de 4000 até 6000 5,56 8,68 20,11 20,91 1,82 15,34 15,52 Mais de 6000 4,95 9,27 19,88 21,46 1,78 14,86 14,93 Média 5,98 7,58 21,34 18,80 1,62 15,70 15,97 Fonte: com base nos microdados da POF de 2002-2003 em conjunto com a legislação tributária. (1) Reais de 15 de jan. de 2003. Ocar 16,56 16,46 16,36 16,39 16,72 17,08 16,76 17,61 17,02 17,37 16,77 Peix 12,54 12,63 13,12 13,09 14,02 14,61 14,98 16,38 16,24 17,84 14,39 Fran 15,79 15,23 14,91 14,92 14,48 14,90 14,74 14,81 14,72 14,78 14,95 Mati 14,50 13,56 12,97 12,98 12,51 13,20 12,81 13,37 13,17 14,30 13,28 Refr 34,16 34,46 35,26 35,68 35,92 36,64 36,88 36,19 35,37 34,77 35,65 Etil 47,68 48,40 50,50 51,18 50,99 50,90 50,46 50,79 51,21 49,56 50,39 Tabela 10 - Carga tributária sobre os grupos de alimentos selecionados tomando como base a renda familiar, por classe de renda (em %) Classes de renda familiar (R$)(1) Arroz Ocer Acuc Pral Hort Car1 Car2 De 0 a 400 0,313 0,211 0,499 1,488 0,060 0,214 0,396 Mais de 400 até 600 0,181 0,132 0,324 1,108 0,044 0,190 0,264 Mais de 600 até 1000 0,117 0,098 0,192 0,789 0,034 0,168 0,186 Mais de 1000 até 1200 0,086 0,066 0,127 0,670 0,027 0,174 0,131 Mais de 1200 até 1600 0,062 0,057 0,109 0,594 0,024 0,140 0,122 Mais de 1600 até 2000 0,046 0,049 0,080 0,547 0,021 0,137 0,106 Mais de 2000 até 3000 0,033 0,027 0,050 0,430 0,016 0,120 0,070 Mais de 3000 até 4000 0,019 0,026 0,041 0,383 0,013 0,080 0,038 Mais de 4000 até 6000 0,012 0,011 0,018 0,291 0,013 0,068 0,025 Mais de 6000 0,005 0,009 0,011 0,197 0,008 0,041 0,008 Média 0,046 0,040 0,077 0,451 0,018 0,099 0,077 Fonte: com base nos microdados da POF de 2002-2003 em conjunto com a legislação tributária. (1) Reais de 15 de jan. de 2003. Ocar 0,594 0,421 0,326 0,270 0,222 0,201 0,157 0,126 0,087 0,050 0,161 Peix 0,176 0,106 0,067 0,046 0,044 0,030 0,027 0,024 0,020 0,022 0,037 Fran 0,485 0,341 0,241 0,197 0,144 0,122 0,090 0,062 0,043 0,023 0,104 Mati 1,356 0,988 0,760 0,630 0,566 0,533 0,402 0,338 0,258 0,173 0,416 Refr 0,316 0,321 0,329 0,280 0,278 0,259 0,231 0,185 0,157 0,088 0,195 Etil 0,092 0,150 0,162 0,172 0,197 0,190 0,145 0,142 0,134 0,096 0,137 13 Porto Alegre, 26 a 30 de julho de 2009, Sociedade Brasileira de Economia, Administração e Sociologia Rural 4 Considerações finais No presente trabalho foi verificado que a carga tributária sobre alimentos no Brasil é regressiva. O motivo para que isso ocorra é que não é feita uma seleção satisfatória dos produtos na hora de tributar o consumo das famílias no Brasil. Isso fica claro quando é apurado que a carga tributária sobre alimentos cai quando tomada como base a despesa total das famílias. Sendo assim, pode-se afirmar que os tributos que incidem sobre alimentos contribuem para que o sistema tributário brasileiro seja regressivo. A redução da regressividade do sistema tributário pode servir como um complemento dos programas de renda mínima do governo na busca de um melhor bemestar da população pobre. Boa parte dos estados já pratica reduções de alíquotas e até isenções do ICMS sobre alimentos. Também há isenção de PIS e da COFINS para alguns alimentos, mas o ideal seria todos os estados e a federação isentarem os alimentos que fazem parte da cesta de consumo das famílias pobres, excluindo bebidas alcoólicas e refrigerantes. Com isso as famílias teriam maior renda disponível para melhorar a qualidade de sua alimentação ou consumir produtos que, na atual circunstância, não têm condições de adquiri-los. Tal medida também contribuiria para a redução da concentração de renda no país. É evidente que há Unidades Federativas que dependem da receita oriunda da tributação de alimentos, que é o caso dos estados mais pobres. Nesse sentido o governo federal deve pensar em medidas compensatórias com intuito de não prejudicar a estabilidade fiscal desses estados. Referências CHIARA, M. de. Sonegação de Impostos Equivale a 30% do PIB. O Estado de São Paulo, São Paulo, 09 de set. de 2007. Disponível em: <http://www.estadao.com.br/economia/not_eco48772,0.htm>. Acesso em: 24 nov. 2007. ERIS, I. et al. A distribuição de renda e o sistema tributário no Brasil. In: ERIS, C. C. C.; ERIS, I.; MONTORO-FILHO, A. F. Finanças Públicas. São Paulo: Pioneira/ FIPE, 1983, p. 95-151. IBGE – Instituto Brasileiro de Geografia e Estatística. Pesquisa de Orçamentos Familiares 2002–2003 – Microdados. Rio de Janeiro, 2004. 1 CD-ROM. LANGONI, C. G. Distribuição da renda e desenvolvimento econômico no Brasil. Rio de Janeiro: Expressão e Cultura, 1973. PAES, N. L.; BUGARIN, M. N. S. Parâmetros Tributários da Economia Brasileira. Estudos Econômicos, São Paulo, v. 36, n. 4, p. 699–720, out–dez 2006. 14 Porto Alegre, 26 a 30 de julho de 2009, Sociedade Brasileira de Economia, Administração e Sociologia Rural PINTOS-PAYERAS, J. A. A carga tributária no Brasil e sua distribuição. 2008. 139 p. Teste (Doutorado em Economia Aplicada) - Escola Superior de Agricultura Luiz de Queiroz, 2008. RECEITA FEDERAL. Carga Tributária no Brasil 2007: análise por tributos e base de incidência. Brasília: Secretaria da Receita Federal, 2008, 45 p. Disponível em: <http://www.receita.fazenda.gov.br/Publico/estudotributarios/estatisticas/CTB2007.pdf >. Acesso em: 30 mar. 2009. RODRIGUES, J. J. Carga tributária sobre os salários. Brasília: Secretaria da Receita Federal – Coordenadoria Geral de Estudos Econômicos e Tributários, out. 1998 (Texto para Discussão, 1). SILVEIRA, F. G. Tributação, Previdência e Assistência Sociais: impactos distributivos. 2008. 141 p. Tese (Doutorado em Economia) – Universidade Estadual de Campinas, Campinas, 2008. VIANNA, S. W. et al. Carga tributária direta e indireta sobre as unidades familiares no Brasil: avaliação de sua incidência nas grandes regiões urbanas em 1996. Brasília: IPEA, set. 2000 (Texto para discussão, 757). ZOCKUN, M H. et al. Simplificando o Brasil: tributação e gastos públicos. Cadernos Fecomercio de Economia, São Paulo, n. 11, 60 p. abr. 2006. 15 Porto Alegre, 26 a 30 de julho de 2009, Sociedade Brasileira de Economia, Administração e Sociologia Rural

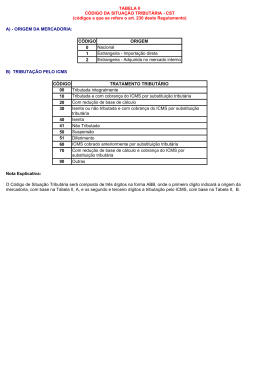

Download