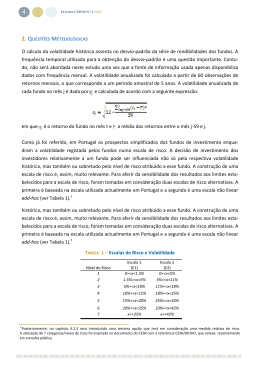

Skopos Carta aos Investidores “Na vida, não existem soluções. Existem forças em marcha: é preciso criá-las e, então, a elas seguem-se as soluções.” 21 de novembro de 2011 Antoine De Saint-Exupéry - O mundo está em um ciclo de desalavancagem. Esse ciclo começou em 2008 e deve se estender por muitos anos. - As autoridades políticas e os reguladores estão com o diagnóstico errado para os problemas econômicos mundiais. - Existe um dilema para todo gestor: ser tributado por uma taxa de juros negativa ou se expor a um ambiente de alta volatilidade. - Essa é a hora de ser “Agressivamente Conservador” na alocação de recursos. - Depois de enfrentar um primeiro semestre desafiador, Porto Seguro, Contax e Dasa devem começar a apresentar resultados melhores. OHL, Dufry e Tractebel continuam produzindo resultados positivos e dentro do esperado. Muitas vezes, quando estamos próximos demais de um problema não conseguimos ver o momento histórico em perspectiva. Após três anos de estagnação econômica, está se confirmando a tendência de que entramos num período de desalavancagem financeira após três décadas de expansão de crédito no mundo. Esse é o pano de fundo do nosso palco de investimentos. Não é uma mudança de filosofia de investimento, mas de reavaliação de modelos de expectativas de retorno e de composição de portfólio para uma realidade diferente da que vivemos no passado. Se, do ponto de vista histórico, três décadas é um período relativamente curto, do ponto de vista de gestão de recursos, esse período representa quase uma carreira inteira. Depois desse tempo, um gestor pode achar que ele já viu de tudo, quando na verdade ele apenas viveu um megaciclo de crescimento, abalado por alguns “testes” do modelo. As crises dos últimos 30 anos sempre foram superadas com a ajuda dos governos, e nos acostumamos a aceitar que, tão logo os agentes (FED, Tesouros e FMI) entram em cena, os problemas são superados. E, a cada sucesso, cresce a confiança no modelo e abre-se a janela para um crescimento ainda maior da alavancagem do sistema. O seriado “House”, estrelado pelo ótimo Hugh Laurie, mostra invariavelmente o mesmo tema em seus episódios. Um médico brilhante e politicamente incorreto e sua equipe lutam para identificar uma doença misteriosa durante boa parte do programa. Uma vez diagnosticado, o paciente cura-se rapidamente. Partindo do princípio que todos mentem (Everybody Lies), ele testa várias hipóteses até chegar ao diagnóstico final. Num artigo intitulado Bias, Blindness and How We Truly Think, Daniel Kahneman, um psicólogo que ganhou Nobel de economia, destaca: “Excesso de confiança também parece ser endêmico na medicina. Um estudo de pacientes que morreram na unidade de cuidados intensivos compara os resultados do diagnostico da autópsia com o que os médicos haviam previsto enquanto os pacientes ainda estavam vivos. Os médicos também relataram a sua confiança. O resultado: ‘Os médicos que estavam completamente certos do diagnóstico ante-mortem estavam errados em 40 por cento dos casos’. Aqui, novamente, o excesso de confiança de especialistas é incentivado por seus clientes. Como os pesquisadores notaram, ‘Geralmente, é considerado uma fraqueza e um sinal de vulnerabilidade para os clínicos parecer estar com dúvidas’.” Sendo a medicina muito mais desenvolvida como ciência do que a economia, dado que teorias médicas foram testadas em amostras muito maiores, é intrigante ver como economistas são confiantes ao fazer previsões e recomendações baseadas em modelos cientificamente contestáveis. A crise de 1930 deixou marcas profundas no pensamento econômico americano, assim como a hiperinflação marcou para sempre o pensamento econômico alemão. Mas em termos de amostragem, foram poucos eventos que formaram a base “científica” dos problemas econômicos. Talvez o mundo esteja com um diagnóstico errado para os problemas atuais. O diagnóstico errado diminui as chances de cura do paciente. Na Europa, a causa do problema é o desequilíbrio fiscal de alguns países e o sintoma é a fragilidade dos bancos que ajudam a financiar essa dívida. A “punição” dos bancos é ter que aumentar sua capitalização de 5% para 9%. O Morgan Stanley calcula que esse ajuste vai demandar um montante de dois trilhões de euros nas carteiras de crédito desses bancos. Essa contração vai empurrar a Europa para a recessão, piorando ainda mais a situação fiscal desses países, o que ironicamente torna os bancos tecnicamente insolventes. A solução definitiva do problema seria a aprovação de ajustes estruturais de longo prazo nas economias com problemas e a criação de uma rede de proteção do sistema bancário para garantir a fase de transição. O aumento de capital dos bancos deveria ser deixado para um momento posterior, quando as economias começarem a crescer novamente e a inflação voltar a ser o problema. Nessa hora, uma redução do crédito seria um substituto ideal para a elevação de juros. Com a perspectiva de juros baixos por um período “consideravelmente longo”, o Euro se enfraqueceria e ajudaria na recuperação econômica. Infelizmente, assim como os pacientes do Dr. House, muitos preferem morrer a aceitar a verdade sobre as causas de suas doenças. Antônio Fatás, economista português professor no INSEAD, colocou de forma simples o problema da dívida pública em geral. “No Final do dia, default, impostos e seignorage (a diferença entre o valor do dinheiro e o custo para produzi-lo) são as três formas de se pagar pelos gastos dos governos. Os três não são tão diferentes conceitualmente. Em um sistema fechado não há maneira de evitar coletar os recursos de seus próprios cidadãos – de certa forma, decidir entre as três opções é simplesmente uma decisão de redistribuição.” Num mundo em desalavancagem, a dívida pública vai ser reduzida pela maior tributação, inflação ou default. Considerando a magnitude das dívidas soberanas atuais e a virtual impossibilidade política de aumentar a taxação de seus contribuintes, as economias centrais não têm saída que não passe por default ou senhoriagem (imprimir moeda). Aparentemente os americanos escolheram a segunda e a Europa luta para evitar a primeira e, eventualmente, vai ser forçada a escolher a segunda. Nos manuais acadêmicos, a taxa de desconto de um fluxo de caixa de uma empresa deve ser a soma da taxa livre de risco mais um prêmio de risco (equity risk). A questão é: qual é a taxa livre de risco hoje? Um cenário de default implicaria numa queda generalizada de preço de ativos. Uma monetização de dívida tende a gerar valorização nominal dos ativos em antecipação ao movimento inflacionário. Em cenários indefinidos com desfechos diametralmente opostos, a volatilidade sobe para níveis humanamente intoleráveis. Usamos o termo humanamente já que psicólogos que estudam comportamento demonstram que uma perda causa uma dor proporcionalmente maior que o ganho equivalente. Paradoxalmente, a volatilidade (não necessariamente risco) empurra o investidor para a liquidez, onde justamente se encontra o risco (mas sem volatilidade). O condicionamento de associar risco com o ato de “vender bolsa e comprar bonds”, teve sua mais evidente comprovação empírica no fatídico dia em que os EUA perderam seu grau AAA de investimento. O aumento do risco de crédito provocou uma fuga da bolsa para os bonds, justamente a fonte do aumento de risco. Posto o cenário básico para o mundo nos próximos anos e traçados os desfechos possíveis para esses cenários, resta a nós, fazer o diagnóstico da situação e dar a receita básica de atuação enquanto prevalecer esse cenário. Cenário básico: Ciclo de desalavancagem de crédito Desfecho provável: Parte do crédito vai ser paga, parte vai dar default e parte vai ser corroída pela inflação. Consequências: Durante o ciclo de desalavancagem, o crescimento econômico vai ser menor e, como consequência do default/inflação, parte da riqueza vai ser destruída. Receita de atuação: Comprar ativos que sejam pouco sensíveis à atividade econômica, protegidos da inflação e com baixa dependência de crédito para realização de vendas. Parafraseando Martin Wittman, um investidor deve buscar ativos que sejam “Agressivamente Conservadores”. Nesse período, se existe uma conta que vai ser redistribuída pela sociedade, a preservação de valor já vai ser uma evolução relativa importante. Se nossa análise estiver correta, nosso objetivo atual é montar uma carteira que priorize a preservação de valor e que dê flexibilidade para aproveitarmos as oportunidades de ganhos em função do aumento da volatilidade e dos prêmios de risco que tipicamente surgem nesses períodos. Por mais paradoxal que pareça, acreditamos que um investidor bem preparado vai encontrar excelentes oportunidades, por exemplo, na bolsa europeia nessa fase de dificuldades econômicas. Podemos estar entrando em uma fase parecida com a dos anos 2001-2003. Naquele período, apesar dos riscos no Brasil, havia excelentes oportunidades de investimentos e os retornos do fundo foram muito bons. Em adição ao exposto acima, apresentamos comentários sobre resultados das principais empresas do fundo: OHL Brasil : sem surpresas, tráfego desacelerando, mas ainda com forte crescimento sobre 2010. Foco principal agora é a concessão da BR 101 e dos aeroportos no início de 2012. Bom negócio, bom management e bom preço. Dufry AG: Apesar da turbulência econômica, empresa entregou crescimento de receitas, expansão de margens e concluiu uma aquisição importante no trimestre. Execução primorosa e valuation atrativo. Contax: Margens começaram a se recuperar à medida que parte dos custos trabalhistas foi sendo repassada aos clientes. Aprovação da MP 540 pode gerar benefícios muito relevantes em 2012, ao reduzir encargos trabalhistas para a empresa. Porto Seguro: Depois de um início de ano difícil, o ambiente competitivo parece ter arrefecido. Resultados começam a indicar melhora, mas em função de carregamento de apólices antigas, a tendência positiva só deve ficar clara a partir do 2º trimestre de 2012. Tractebel: Começa a entrar em operação a Usina de Estreito e iniciam-se os estudos para incorporação de Jirau. Negócio previsível, estável e bem administrado. Encaramos com um bond que rende inflação mais 11% a.a. nos preços atuais mais upside de novos projetos. Dasa: O foco em melhoria de qualidade e no quadro médico já começou a mostrar resultados no crescimento de receita orgânica que voltou a ser de dois dígitos. Queda das margens assustou analistas e investidores. Nossa opinião é que a empresa está buscando um equilíbrio melhor da equação Crescimento x Rentabilidade, investindo fortemente na melhoria da qualidade médica. Apesar de sermos um fundo de ações cujas decisões de investimento baseiam-se fundamentalmente em análises microeconômicas, nunca aspectos macroeconômicos foram tão relevantes em nosso processo decisório. Não se trata aqui de negar nossas origens como analistas ações, mas, como diria Raul Seixas, preferimos “ser essa metamorfose ambulante, do que ter a mesma velha opinião formada sobre tudo”. Num mundo em transformação, quem não se adaptar; morre. Atualmente, nossa exposição líquida tem estado entre 40% e 60% e nossa correlação com o mercado deve permanecer baixa. Obrigado pela confiança, Skopos Investimentos Figura 1 - Risco versus Retorno 30% Dufry 25% Contax 20% DASA Return Average OHL 15% Porto Seguro Tractebel 10% 5% 0% 2% 4% 6% 8% 10% 12% 14% 16% Risk Fonte: Skopos; O tamanho dos círculos simboliza o peso da empresa em nosso portfólio no dia 21 de Novembro de 2011.

Download