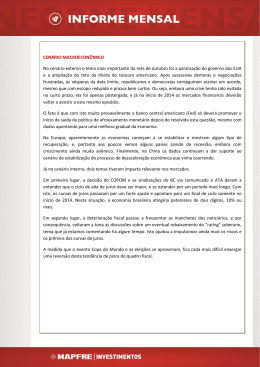

CENÁRIO MACROECONÔMICO O mês de março parecia que seria um mês tranquilo em termos de novidades macroeconômicas. Entretanto, apesar de o cenário básico seguir o mesmo (inflação alta, crescimento baixo, juros em patamares altos e desemprego ainda baixo), a partir da segunda quinzena do mês, tivemos uma série de notícias que agitaram os mercados. Para começar, a agência de classificação de risco Standard & Poor's anunciou o rebaixamento da nota de crédito do Brasil. O rating da dívida de longo prazo passou de BBB para BBB-. O Brasil se mantém como grau de investimento, mas fica a um passo do downgrade para o grau especulativo. O que assustou foi a velocidade com que a agência tomou sua decisão. Na verdade parecia que a decisão já estava tomada – justamente por conta do viés negativo que haviam dado no ano passado. A visita pareceu que foi feita apenas para ratificar a decisão. Outro evento relevante de março foi que, coincidentemente no momento em que a S&P fazia sua comitiva no Brasil, o governo se viu em uma situação delicada. O mercado cobrava explicações sobre quem iria arcar com a conta de uma energia mais cara, em virtude da falta de chuvas: Governo, consumidores ou empresas do setor. A solução foi um mix entre governo e CCEE (uma empresa privada que viabiliza a comercialização de energia elétrica no Brasil), sendo que o repasse aos consumidores ficou apenas para 2015. Em meio à crise da Crimeia, autoridades norte-americanas e europeias prometeram sanções à Rússia. Isso fez com que investidores revissem suas posições compradas naquele país. Olhando para as alternativas com rating parecido e liquidez no mercado, uma das alternativas foi aumentar a exposição em Brasil, trazendo dólares novos para essas bandas. Neste sentido, pela reação mais benigna do que esperávamos dos mercados ao desfecho da crise da Crimeia, torcemos para que esse dinheiro não seja o “hot money” especulativo, mas pela velocidade que ele entrou, esta hipótese não pode ser descartada. Voltando ao Brasil, no campo político, a primeira pesquisa Ibope do ano, mostrou que o índice de aprovação da presidente Dilma Rousseff sofreu considerável queda com relação ao levantamento de dezembro. A percepção do mercado é de que as empresas – principalmente as estatais – poderiam se beneficiar de uma vitória da oposição. A combinação da pesquisa eleitoral, da entrada de capital estrangeiro e de um provável movimento de cobertura de posições vendidas resultou em dólar pra baixo e bolsa pra cima: uma respeitável alta de 7,05% no Ibovespa. Apesar de todos esses fatores, não estamos vendo uma melhora muito clara dos fundamentos econômicos. Na verdade algumas variáveis estão até ligeiramente piores, se comparados ao começo do ano. A explicação para a mudança no fluxo que nos parece mais plausível é uma soma de todos esses fatores. O estrangeiro viu no Brasil uma aposta barata e líquida, em que caso haja vitória da situação ele perde pouco e, caso tenhamos uma mudança no cenário eleitoral, ele ganha muito. O raciocínio tem sua lógica, mas ainda nos parece uma aposta muito especulativa. Não vemos claros indícios de ajustes macro e microeconômicos nos discursos dos presidenciáveis. CARTA DO GESTOR Após o movimento de queda forte das taxas de juros em fevereiro, março foi caracterizado por uma grande volatilidade dos mercados de renda fixa, mas terminando o mês em níveis relativamente estáveis em relação ao mês anterior. Depois de realizarmos boa parte das posições doadoras no mês passado, procuramos aproveitar esta volatilidade focando principalmente em operações de inclinações de curva, enfatizando as posições doadoras principalmente nos vértices mais curtos. Na parte de câmbio, apesar de termos mantido a posição estrutural comprada em dólar via calls, fizemos o hedge desta posição via futuros e puts de vencimento mais curto, tendo com isso amortizado boa parte do impacto negativo decorrente da queda forte do dólar no mês. Em renda variável, aumentamos nossa exposição na estratégia carteira contra índice. Em contrapartida nossas posições vendidas via contratos futuros e puts de Ibovespa limitaram nossos ganhos neste book no período. Na carteira de RV, apesar de termos na nossa carteira uma exposição menor do que o Ibovespa em ações de empresas estatais por razões fundamentadas, e portanto capturado um parcela menor do forte rally destas ações em decorrência das pesquisas eleitorais, tivemos várias ações de empresas sólidas e com bons fundamentos que também apresentaram apreciações substanciais durante este período. Continuamos privilegiando players locais com algum tipo de vantagem competitiva como barreiras a entrada de concorrentes, barreiras a saída dos clientes, rede de distribuição bem estruturada e localização estratégica. Dando continuidade a nossa estratégia no setor de telecom, zeramos o restante que tínhamos em Vivo. Também realizamos o restante do ganho em HRT e zeramos a posição em Randon.

Baixar