Uma ferramenta não convencional

Desde setembro de 2008, o balanço do Fed (Federal Reserve, banco central dos EUA) cresceu

US$ 3,5 trilhões, para perto de 25% do Produto Interno Bruto (PIB) americano. Acredita-se que

neste mês o Fed deverá pôr fim a seus experimentos com [diferentes] políticas, em particular o

"afrouxamento quantitativo" (QE, em inglês), que produziram esse resultado. O QE é

controverso. Afinal, o que foi que o Fed e outros bancos centrais fizeram? Tiveram êxito? Que

problemas isso deixará como legado?

O QE envolve a criação de moeda em grande escala pelo banco central. Isso é o que o torna

"quantitativo". Faz parte de uma família de políticas não convencionais empregadas na esteira

de uma crise que desarranjou o sistema financeiro e causou uma profunda recessão. Como

observou o Fundo Monetário Internacional, "os bancos centrais das economias avançadas

reagiram com ferramentas não convencionais para enfrentar dois grandes objetivos: primeiro,

para restaurar o bom funcionamento dos mercados e da intermediação financeira e, segundo,

para assegurar uma política monetária mais acomodatícia. Os dois objetivos, embora

conceitualmente distintos, são intimamente relacionados".

O Fed teve de ser particularmente criativo, porque o sistema financeiro americano era mais

complexo e mais dependente de um "sistema bancário paralelo" - intermediações executadas

fora do sistema bancário - do que os de outras economias avançadas. A disponibilização de

liquidez foi estendida a entidades não bancárias, como corretoras de valores, por exemplo.

Além disso, os bancos centrais compraram ativos diretamente. A expectativa era que a compra

de ativos privados desse sustentação aos mercados e melhorasse os balanços deficientes de

bancos e de outros intermediários financeiros. Também esperava-se que compra de títulos do

governo convencesse os detentores [desses papéis] a migrar suas carteiras para ativos mais

arriscados.

Essas compras de ativos em larga escala eram um elemento num conjunto de políticas

destinadas a restabelecer um grau de normalidade aos mercados financeiros e a instituições

financeiras. Isso tem sido denominado "alívio de crédito".

Compras de ativos são também concebidos para reforçar a política monetária. A justificativa foi

a redução das taxas de intervenção convencional do banco central ao "limite inferior zero". É

nesse patamar que as taxas do Fed e do Banco da Inglaterra já jaziam em calmaria desde 2009.

É onde o Banco Central Europeu (BCE) relutantemente estacionou suas taxas. As taxas cobradas

pelo Banco do Japão estão próximas de zero há duas décadas. Compras de ativos por bancos

centrais são uma forma de tornar a política monetária eficaz quando as taxas de curto prazo já

estão no limite inferior nulo. Esse QE é mantido com o objetivo de afetar as condições

monetárias através de um "canal de escassez", um "canal de duração" e um "canal de

sinalização".

Ao reduzir a disponibilidade de ativos, o QE faz com que os investidores migrem para ativos

considerados substitutos próximos. Isso deve induzir um aumento dos preços e rendimentos

mais baixos.

Ao limitar o acesso a ativos financeiros de longa maturação, o QE reduz o grau de risco nas

carteiras dos investidores. Isso deve aumentar os preços e baixar os rendimentos de papéis com

todos os prazos de maturação, não apenas os dos ativos das compras do banco central.

Finalmente, o QE aloca dinheiro do banco central de maneira coerente com seu discurso,

reforçando assim a credibilidade. Por essa razão, trata-se de um complemento de outra política

não convencional, a saber, o "balizamento" referente às taxas futuras dos juros de curto prazo.

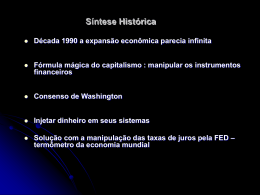

O Banco Central japonês foi pioneiro no emprego de QE como instrumento de política monetária

em 2001, mas empregou-o de maneira relativamente limitada. Na crise atual, porém, o Fed, o

BoE e, a partir de 2013, o BoJ o usaram de modo extremamente agressivo.

De novembro de 2008 a novembro de 2009, o Fed comprou títulos do Tesouro no equivalente

a US$ 300 bilhões, bem como dívida de agências financeiras habitacionais patrocinadas pelo

governo, avaliada em US$ 175 bilhões, e títulos lastreados em financiamentos habitacionais no

valor de US$ 1,25 trilhão. Isso veio a ser chamado QE1. Tratou-se mais de flexibilização de

crédito do que de flexibilização quantitativa. O Fed colocou o QE2 em vigor a partir de novembro

de 2010. Até junho de 2011, o Fed tinha comprado US$ 600 bilhões em títulos do Tesouro.

O Programa de Extensão de Maturação - vulgarmente conhecido como "Operação Twist" e

envolvendo US$ 667 bilhões - funcionou entre setembro de 2011 e dezembro de 2012. Com esse

programa, o Fed vendeu títulos do Tesouro de curto prazo em troca de Treasuries de longo

prazo. A fase final, o QE3, começou em setembro de 2012. Inicialmente, a iniciativa concentrouse nos títulos lastreados em financiamentos habitacionais de empresas patrocinadas pelo

governo. Em seguida, vieram as compras de Treasuries a partir de dezembro de 2012. Isso teve

um efeito predominantemente monetário - já não visava restaurar a saúde do setor financeiro.

Seu objetivo era impedir uma inflação excessivamente baixa e restaurar a saúde da economia.

No Reino Unido, o Banco da Inglaterra lançou seu primeiro programa de QE, no montante de

200 bilhões de libras, em janeiro de 2009, acrescentando um segundo, de 175 bilhões de libras,

em outubro de 2011. Nos dois casos, o banco comprou apenas títulos do governo (gilts). Seus

QEs, portanto, foram monetários. A política de flexibilização de crédito do Reino Unido foi de

financiamento para [concessão de] empréstimos, organizado com o Tesouro e lançado em julho

de 2012. A expansão do balanço do BoE, em relação ao tamanho da economia, foi quase idêntico

ao do Fed.

O BC do Japão lançou sua "flexibilização monetária ampla" em outubro de 2010, com o objetivo

de alcançar o montante de 76 trilhões de ienes até o fim de 2013. Após a eleição de Shinzo Abe

para o cargo de primeiro-ministro, o BoJ lançou sua "flexibilização quantitativa e qualitativa"

(QQE, em inglês), em abril 2013. Esse programa tem como objetivo ampliar a base monetária

em 60 trilhões de ienes a 70 trilhões de ienes anualmente.

A flexibilização do crédito desempenhou um papel na restauração da saúde dos mercados

financeiros americanos. Mas até que ponto o QE deu certo?

Essa é uma pergunta de difícil resposta. O QE está longe de ser a única razão pela qual as taxas

de juro de longo prazo mantiveram-se baixas. No Reino Unido, por exemplo, os juros de longo

prazo permaneceram baixos após o fim do programa. A explicação está na crença em que a

economia iria permanecer debilitada, e que por isso a necessidade de políticas acomodatícias

provaria ser de longa duração.

Uma respeitada pesquisa e análise, realizada por John Williams, presidente do Fed de San

Francisco, afirma: "Em primeiro lugar, embora estimativas individuais divirjam, essa análise

conclui que as compras de ativos têm efeitos efetivos consideráveis sobre os rendimentos dos

títulos de mais longo prazo. Em segundo lugar, persiste uma grande dose de incerteza sobre a

magnitude desses efeitos e de seu impacto sobre a economia mundial".

Williams concluiu que US$ 600 bilhões em compras de ativos tenderam a baixar o rendimento

dos Treasuries de 10 anos entre 15 a 25 pontos-base. Essa é, aproximadamente, a dimensão da

variação dos rendimentos de longo prazo que seriam de esperar como resultado de um corte de

0,75 a 1 ponto percentual no juro básico da economia.

De modo similar, o FMI conclui que: "Nos EUA, os efeitos cumulativos dos programas de compra

de títulos são estimados entre 90 e 200 pontos-base (0,9 ponto percentual e 2 pontos). No Reino

Unido, os efeitos cumulativos vão de 45 pontos-base a 160 pontos-base". No Japão, as compras

de títulos do governo sob os programas CME e QQE reduziram os rendimentos [dos títulos] de

10 anos em pouco mais de 30 pontos-base.

O FMI também argumenta que o canal de sinalização foi extremamente importante, ao menos

nos EUA, embora o canal de equilíbrio de carteira pareça ser importante no Reino Unido, talvez

porque os mercados são mais segmentados uns dos outros.

Que efeito teve isso sobre as economias? Existe amplo consenso entre os economistas de que o

QE elevou os preços dos ativos, inclusive os preços das ações, e afetou as economias

positivamente. Por essa razão, o FMI recomendou um QE agressivo, inclusive envolvendo a

compra de títulos do governo, pelo BCE. Além disso, há alguma evidência de que também esses

efeitos são mais fortes através do canal de sinalização, provavelmente porque considerou-se

que o QE suprimiria os riscos de cauda de uma recessão ainda mais profunda.

Assim, o QE provou ser um instrumento útil em condições de desaquecimento econômico. Essa

é a visão da maioria das autoridades governamentais e de acadêmicos. Essa opinião não é

compartilhada universalmente: é impossível um acordo total sobre políticas.

Segundo uma linha de crítica, o efeito do QE se dá principalmente mediante uma distorção de

preços dos ativos, especialmente daqueles ativos de longa duração, como ações. Mas as

distorções acabam sendo, necessariamente, revertidas, criando assim uma nova rodada de

dificuldades. O argumento contra isso é que se trata de uma objeção a políticas monetárias

ativas, e não ao QE sozinho.

Outra crítica é que a compra de títulos tem consequências distributivas adversas, beneficiando

titulares ricos, mas prejudicando retornos subsequentes sobre poupanças de longo prazo. Mas,

de novo, esse efeito deve-se em grande parte a taxas de juros ultrabaixas. O QE é apenas a

cobertura do bolo. Além disso, se as taxas de juro tivessem sido substancialmente maiores, as

economias teriam permanecido mais desaquecidas, do que resultariam muito mais falências.

Isso também teria gerado grandes prejuízos, inclusive para muitos poupadores.

Uma linha estreitamente relacionada de crítica é que o QE está impedindo a desalavancagem

do setor privado e impedindo a falência ou inadimplência de "zumbis" (tanto empresariais como

governamentais). Mais amplamente, essas políticas estão reduzindo a pressão por

reestruturação e reforma radicais necessárias devido às insustentáveis tendências pré-crise e ao

legado pós-crise. Essas são preocupações legítimas. Mas, novamente, elas não são contra o QE

em si, mas sim à política monetária ultrafrouxa. Equivalem a pedir depressões ainda mais

profundas.

Uma outra linha de crítica é que o QE, especialmente o do Fed, guardião da principal moeda de

reserva do mundo, tem repercussões desestabilizadoras em termos mundiais. As economias

emergentes, especialmente o Brasil e a China, têm manifestado essas queixas com particular

vigor.

De novo, essa é, predominantemente, uma crítica à orientação de política monetária como um

todo, e não ao QE propriamente dito. Mas o ponto de longe mais importante é que outra grande

depressão ou até mesmo uma recuperação muito mais fraca teria sido muito pior. As primeiras

intervenções foram, sem dúvida, benéficas para todos. Além disso, num mundo de taxas de

câmbio flutuantes, os países têm de se preparar para mudanças de políticas monetárias e taxas

de câmbio flutuantes em outros países. Precisamos torcer para que as economias emergentes

estejam, agora, devidamente preparadas para o fim do QE.

Segundo o FMI, o QE1 inflou, efetivamente, os preços dos ativos, inclusive os de moedas

estrangeiras. Os alívios posteriores parecem ter tido um efeito menor. Nos EUA, porém, eram

fortes as justificativas para um dólar mais fraco e um ajuste no balanço externo. Também não

faz nenhum sentido esperar que os EUA ou outros países atingidos pela crise permaneçam em

recessão pelo (muitas vezes imaginário) bem de outros países.

Parte do que está por trás desse conjunto de críticas é uma disputa envolvendo o equilíbrio de

poder financeiro. Os países credores acreditam ter moralmente o direito de ditar [sua vontade]

aos países deficitários. Mas eles não têm como ditar [regras] ao país emissor da moeda de

reserva mundial. Assim, os EUA tiveram condições de impor um ajuste aos outros, inclusive

sobre a China, praticando políticas coerentes com seus próprios interesses. Na zona do euro, os

credores têm muito mais poder: isso não produziu bons resultados.

Uma crítica bem mais exagerada, embora disseminada, diz que o QE deverá produzir

hiperinflação, ou pelo menos inflação muito alta. Essa crítica equivocada é baseada numa

aplicação mecânica da antiquada ideia de que o crédito bancário é ditado pela disponibilidade

de reservas bancárias.

O QE é uma versão extrema de operações de mercado aberto tradicionalmente executadas por

bancos centrais. Por isso, ela faz crescer as reservas dos bancos. No entanto, não existe

nenhuma relação mecânica entre reservas e concessões de empréstimos em um sistema

bancário moderno. As instituições sabem que um banco central lhes disponibilizará o dinheiro

que precisam para ofertar recursos a seus clientes ou realizar operações de compensação com

outros bancos, desde que permaneçam solventes. O determinante, para os empréstimos

concedidos pelos bancos, e portanto para sua criação de dinheiro, é sua percepção dos riscos e

recompensas de conceder empréstimos, e não o tamanho de suas reservas.

Ainda que essas críticas sejam em larga medida errôneas ou exageradas, é preciso admitir que

o QE cria riscos significativos.

As incertezas inerentes à reversão das políticas são o risco óbvio. Mas existem muitas maneiras

de lidar com isso. As taxas de juro podem ser aumentadas, mediante elevação dos juros pagos

sobre as reservas. Operações de mercado aberto a termo ("reverse repos" ou outros

instrumentos para absorção de liquidez) podem ser usadas para drenar o excesso de reservas.

Além disso, os bancos centrais não têm, necessariamente, que vender os ativos que foram

comprados: esses ativos podem ser conservados até sua maturação. O principal risco é que o

aumento das taxas a partir de seus níveis ultrabaixos podem ser perturbadoras.

Os bancos centrais também podem deixar as reservas permanentemente maiores. Isso

transformaria o QE, retrospectivamente, numa forma de "dinheiro [lançado] de helicóptero".

Isso significa distribuir dinheiro entre toda a população, algo sugerido por Milton Friedman. Essa

opção não foi empregada. No entanto, em escala adequadamente grande, dinheiro lançado de

helicóptero, como argumenta Willem Buiter, economista-chefe do Citi, acabaria com a

deficiência de demanda. Em mãos irresponsáveis poderia também causar hiperinflação. Mas

não necessariamente.

E o que dizer sobre o futuro imediato? Enquanto os EUA e o Reino Unido estão pensando em

termos de reverter as políticas ultrafrouxas, o Japão ainda está lutando para extinguir a deflação

e a zona do euro está brigando consigo mesma sobre o tipo de política monetária a implementar,

em meio a um crescimento dos riscos de deflação. O BCE ainda poderá ver-se obrigado a

comprar grandes quantidades de títulos governamentais.

O legado da crise incluiu uma ampla gama de experiências, das quais o QE é uma delas. Essa

ferramenta será utilizada novamente se essas crises recorrerem. A alternativa é evitar a

recorrência de tais crises. Isso pode significar algo ainda mais desagradável: uma meta de

inflação mais elevada. Épocas não convencionais exigem remédios não convencionais. Essa é a

lição que aprendemos desde a crise.

Martin Wolf é editor e principal analista econômico do FT. Artigo publicado oficialmente no

Financial Times em 05.10.2014 e no Jornal Valor Econômico em 07.10.2014 (Tradução de Sergio

Blum).

Baixar