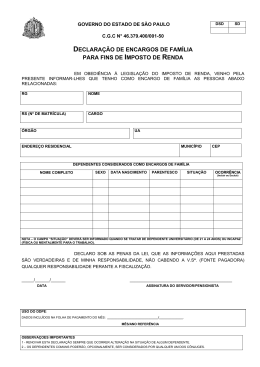

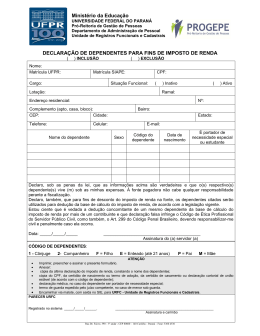

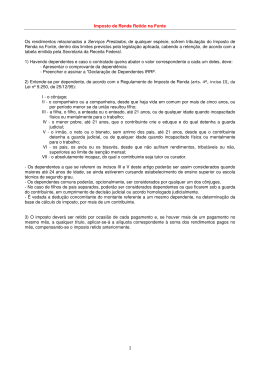

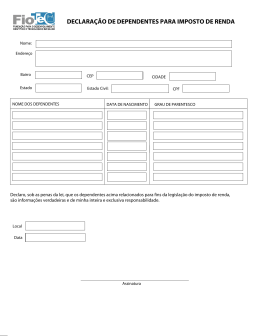

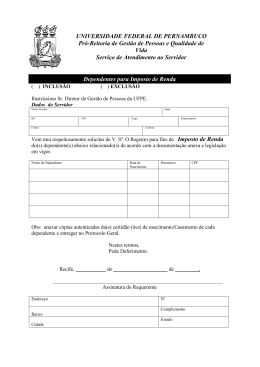

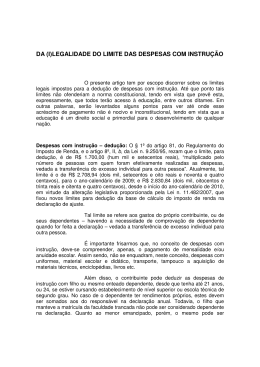

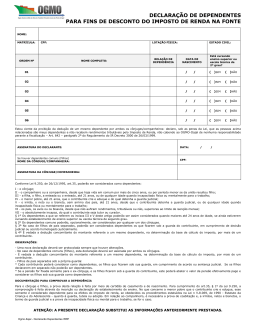

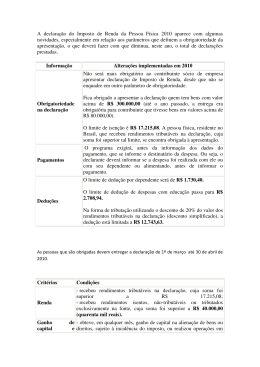

IRPF - A dedução de dependentes e a jurisprudência administrativa Antonio Herance Filho* Sabe-se que na determinação da base de cálculo sujeita à incidência mensal do imposto, pode ser deduzida do rendimento tributável, em 2011, a quantia equivalente a R$ 157,47 (cento e cinquenta e sete reais e quarenta e sete centavos), por dependente. Até o ano-calendário de 1991 vigorava a regra que limitava a dedução a cinco dependentes por contribuinte, contudo, a Lei nº 8.383/91 a revogou em boa hora. Com efeito, do chamado rendimento bruto tributável o contribuinte (pessoa física) pode deduzir tantas vezes o valor supra mencionado quantos forem os seus dependentes, conforme prescreve o art. 77 do Regulamento do Imposto de Renda – RIR, aprovado pelo Decreto nº 3.000/99. Embora a legislação não mais estabeleça limite quanto à quantidade de dependentes que o contribuinte pode utilizar para a apuração do tributo, o § 1º do art. 77 do RIR/99 apresenta lista taxativa de quem pode ser considerado para tal finalidade, conforme já se manifestou a Receita Federal do Brasil em processos de consulta como revela a ementa da decisão a seguir reproduzida: DEDUÇÃO - FALTA DE PREVISÃO LEGAL - Só podem ser dependentes, para efeito de dedução nas declarações do Imposto de Renda, as pessoas expressamente enumeradas em dispositivo legal. Dispositivos Legais: Art. 73, 77, parágrafos 1º a 5º, do Decreto 3.000/99. Decisão nº 139/99. SRRF / 7a. Região Fiscal. Publicação no DOU: 03.08.1999 (original sem destaques). Podem, então, ser considerados dependentes: 1. O cônjuge; 2. O companheiro ou a companheira, desde que haja vida em comum por mais de cinco anos, ou por período menor se da união resultou filho; 3. A filha, o filho, a enteada ou o enteado, até vinte e um anos, ou de qualquer idade quando incapacitado física ou mentalmente para o trabalho; 4. O menor pobre, até vinte e um anos, que o contribuinte crie e eduque e do qual detenha a guarda judicial; 5. O irmão, o neto ou o bisneto, sem arrimo dos pais, até vinte e um anos, desde que o contribuinte detenha a guarda judicial, ou de qualquer idade quando incapacitado física ou mentalmente para o trabalho; 6. Os pais, os avós ou os bisavós, desde que não aufiram rendimentos, tributáveis ou não, superiores ao limite de isenção mensal; 7. O absolutamente incapaz, do qual o contribuinte seja tutor ou curador. Cumpre-nos observar que os dependentes mencionados os itens 3 e 5, acima, poderão ser assim considerados quando maiores até vinte e quatro anos de idade, se ainda estiverem cursando estabelecimento de ensino superior ou escola técnica de segundo grau. Os dependentes comuns poderão, opcionalmente, ser considerados por qualquer um dos cônjuges e no caso de filhos de pais separados, poderão ser considerados dependentes os que ficarem sob a guarda do contribuinte, em cumprimento de decisão judicial ou acordo homologado judicialmente, sendo expressamente vedada a dedução concomitante do montante referente a um mesmo dependente, na determinação da base de cálculo do imposto, por mais de um contribuinte. Casos tidos como especiais já provocaram decisões do 1º Conselho de Contribuintes, atual Conselho Administrativo de Recursos Fiscais - CARF, entre as quais selecionamos algumas que têm certa relevância para o leitor desta coluna, das quais passamos a tratar. O cônjuge apenas poderá ser considerado dependente se o casal apresentar declaração anual conjuntamente, como se pode depreender da ementa do Acórdão 104-19415, de 2003: DEDUÇÃO DE DEPENDENTE - É indevida a dedução da base de cálculo do imposto relativa a cônjuge como dependente, quando este apresenta Declaração de Rendimentos em separado. 1º Conselho de Contribuintes / 4a. Câmara / ACÓRDÃO 104-19.415 em 13/06/2003. Publicado no DOU em: 26.11.2003. Incluir filho como dependente implica informar seus rendimentos, se houver, juntamente com os rendimentos do pai ou da mãe (daquele de quem o filho for dependente), oferecendo o somatório à tributação do imposto quando da apresentação da declaração anual. Nesse sentido, o Acórdão 106-13.555, de 2003: DEPENDENTE - O filho que possua os requisitos para ser considerado dependente e que receba rendimentos próprios somente poderá ser incluído nessa condição se forem somados seus rendimentos aos do(a) pai(mãe) na Declaração de Imposto de Renda Pessoa Física deste(a). 1º Conselho de Contribuintes / 6a. Câmara / ACÓRDÃO 106-13.555 em 15/10/2003. Publicado no DOU em: 09.12.2003. Desde há muito tempo, como revela a ementa a seguir apresentada, o 1º Conselho de Contribuintes, nega a condição de dependente ao menor pobre, a quem o contribuinte preste algum tipo de ajuda. É claro que o ato segue sendo nobre e de grande generosidade, mas não preenche os requisitos trazidos pelas regras de dedução. ABATIMENTOS - MENORES POBRES - RESIDÊNCIA SEPARADA - O abatimento dos encargos de família, com menores pobres, sob a dependência do contribuinte, pressupõe que aqueles vivam debaixo de sua criação e educação - pois nesse caso se equiparam a filho (RIR/80, art. 70, letra b). Sendo assim, admite-se a residência em separado, quando ocorrentes justo motivo ou força maior, comprovados. O simples pagamento de colégio não corresponde ao encargo de criar e educar, sobretudo quando o contribuinte não detém autorização legal e formal para a guarda dos menores, quando eles residem com os próprios pais (Acórdão 104-6.214, de 12/07/88 - 4ª Câmara do 1º Conselho de Contribuintes Jurisprudência Administrativa - Livro 12.9, pág. 48 - Resenha Tributária). Por fim, cumpre-nos o dever de lembrar que os Oficiais de Registro Civil das Pessoas Naturais, como fonte pagadora de rendimentos do trabalho assalariado e, por esta razão, vistos como substitutos tributários relativamente ao imposto de renda, devem manter declaração atualizada, fornecida por seus prepostos e auxiliares, eximindo-se, deste modo, da responsabilidade pela eventual inclusão indevida de dependentes, como bem estabelece o § 2º do art. 642 do RIR/99, ao tratar da tributação do imposto na fonte. *O autor é advogado, professor de Direito Tributário em cursos de pós-graduação, colunista e editor das Publicações INR - Informativo Notarial e Registral e diretor do Grupo SERAC (O texto acima foi publicado, originariamente, no Boletim Eletrônico INR – Informativo Notarial e Registral).

Baixar