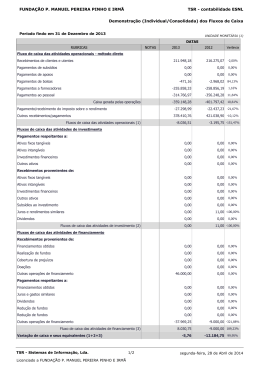

FLUXO DE CAIXA LIVRE (FCL) = REPRESENTA O MONTANTE DE FLUXO DE CAIXA DISPONÍVEL PARA OS INVESTIDORES.OS FORNECEDORES DE CAPITAL DE TERCEIROS E DE CAPITAL PROPRIO. O MÉTODO DE FLUXO DE CAIXA LIVRE ELIMINA A NECESSIDADE DE PROJEÇÃO ATRAVES DE PREMISSA FUTURA. FCL= É DISPONIVEL PARA OS CREDORES E PROPRIETARIOS FCL = É UMA MANEIRA DE SE MEDIR A SAUDE FINANCEIRA DA EMPRESA E SUA CAPACIDADE DE CRESCER COM A GERAÇÃO DE CAIXA FLUXO DE CAIXA é o registro de todos recebimentos e pagamentos da empresa. O Mesmo deve ser feito diariamente (para quem tem muita transação comercial ou semanalmente para aquela empresa que tem pouca movimentação de entradas e saídas Existem alguns controles auxiliares que ajudam na composição do Fluxo de caixa: 1- REGISTRO DE CAIXA – todo recurso financeiro que passa recebendo ou pagando na própria empresa que precisa ser registrado no registro que a empresa mantém, a loja, o escritório, etc. 2- CONTAS A RECEBER- É o registro de todos os recebimentos seja venda, ou seja, de outra natureza, futuramente 3- CONTAS A PAGAR- Todas as contas que vão ser pagas futuramente excetuando aquelas que já foram pagas dentro da empresa tem que ser registradas no contas a pagar. 4- CONCILIAÇÃO BANCÁRIA- é a conferência no extrato bancário, se tudo o que está previsto no contas a receber e no contas a pagar tem acontecido, e mais, se há algum lançamento que não foi Previsto e esta sendo feito no banco tanto de entrada como de saída de dinheiro. E com que critério deve fazer o registro de entradas e saídas: Regime de Caixa, ou seja os lançamentos devem ser feitos nas datas previstas de recebimento do recurso e de pagamento de alguma despesa. Então quando Você prevê que o recurso entrará no caixa ou no banco está é a data que vai utilizar como referência para lançamento no fluxo de caixa. A mesma coisa em relação ao pagamento. Nunca coloque a data de referência da venda ou da despesa, mas a data de recebimento ou pagamento. O fluxo de caixa também serve para projeção de recebimento e pagamentos Então você não vai lançar somente ao dia que você está. É fundamental que Você lance todos os recebimentos e pagamentos futuros: os que você já Conhece ou que você prevê que podem acontecer. E neste sentido você vai Acompanhar diariamente se o que foi previsto está se realizando. E ai você Vai fazer os ajustes necessários de forma que não deixe de controlar o dia o dia da empresa, mas também olhe para o futuro. E comece a registrar todos Os eventos futuros de recebimento e pagamento. Isto é importante para sua Análise do caixa e para você tomar decisão. Algumas informações futuras são Fundamentais. A primeira delas é a capacidade de análise de pagamentos Futuros (capacidade de pagamento que a empresa tem). Você tem condição de Antever algumas situações em que você pode ficar sem saldo para fazer pagamento pela previsão de poucos recebimentos que serão insuficientes para Aqueles pagamentos futuros. Por isto, a importância de se olhar o caixa futuraMente para poder se preparar para este momento. Qual a necessidade de recursos que você terá lá na frente. Que tipo de ação você pode desenvolver e que Valor você terá de necessidade futura para você providenciar algumas ações Que venham a cobrir esta falta de recursos a exemplo: fazer metas de vendas. Você deve estipular valores que você deve buscar para que o recebimento Coincida com o momento que você precisará de recursos no caixa para Fazer os seus pagamentos no futuro. Uma outra ação importante é verificar se os pagamentos precisam realmente ser feitos ou é um pagamento Futuro que pode ser adiado ou até mesmo excluído para que não haja a Necessidade de recursos adicionais uma vez que você não vê perspectiva de vender mais ou se recebe mais ou se gasta menos para se ter um saldo de caixa que não seja negativo e para ter recursos que possibilitem a Continuidade dos pagamentos da empresa. Por isso que é fundamental Que você verifique tanto a possibilidade de atingir metas de vendas garantindo recebimentos futuros e como verificar que os pagamentos futuros esTão adequados a necessidade da empresa. E se tem algum pagamento que Pode ser parcelado ou diluído de outra maneira. A exemplo o pagamento a vista não ser realizado e que se consiga equilibrar o caixa da empresa futuraMente. Uma outra alternativa que tem que se tem, é você poder contar ou Com sócio investidor que você tenha ou com uma instituição financeira para emprestar dinheiro uma vez que você percebe que os pagamentos serão maiores que sua capacidade de recebimento. E assim, você precisa com antecedência olhar esta situação. Daí a importância da projeção de fluxo de caixa para que você possa negociar melhor Com a instituição financeira ou negociar melhor com um sócio para que Você tenha este aporte de recursos no momento adequado, da melhor Maneira, com uma taxa de retorno, no caso do sócio ou uma taxa de juros, No caso da instituição financeira que sejam adequadas à realidade da emPresa. E é claro, devem ser as menores possíveis. Há também uma situação inversa: sobras de caixa, saldos que dão e ainda Sobram para os pagamentos dos compromissos da empresa. E ai, então, há necessidade de planejar como utilizar as sobras e de que maneira você vai Fazer com que essas sobras sejam melhores aplicadas como: antecipando uma Dívida; pagamento antecipado de fornecedor; investimento com prazo planejaDo; aplicar dinheiro no mercado financeiro de forma segura e que tenha liquidez ; negociar os descontos com os Credores; DOIS MÉTODOS PARA AVALIAR UMA EMPRESA: FLUXO DE CAIXA LIVRE PARA OS SOCIOS = AVALIAR A PARTICIPAÇÃO DO ACIONISTA NO NEGÓCIO (equity valuation)FLUXO DE CAIXA LIVRE PARA EMPRESA = AVALIAR A EMPRESA COMO UM TODO ( FIRM VALUATION) 1ª formula: FLUXO DE CAIXA LIVRE PARA OS SÓCIOS O valor da empresa (VE) = Fluxos de caixas dos sócios = fluxo de caixas de caixas residuais das dívidas após dedução de todas as despesas - pagamentos de juros e do principal - descontados pela tx exigida pelos investidores sobre o capital próprio. 2ª formula: FLUXO DE CAIXA LIVRE PARA A EMPRESA O valor da empresa (VE) = fluxo de caixas esperados para empresa = fluxo de caixas residuais após a realização de todas as despesas operacionais e impostos, mas antes do pagamento das dívidas pelo custo médio ponderado de capital. Obs: a 2ª formula é a mais utilizada pelo mercado financeiro EXEMPLO DE CÁLCULO FLUXO DE CAIXA LIVRE PARA EMPRESA (FCLE) EXEMPLO DE CÁLCULO FLUXO DE CAIXA LIVRE PARA ACIONISTA (FCLA) Custo médio ponderado de Capital (WACC) Ki= custo do capital de terceiros antes dos impostos t=alíquota dos impostos (IR + CSLL) D/(D+E) = participação Do capital de terceiros na estrutura de capital Ke= custo do capital próprio E/(D+E)= participação do capital próprio na estrutura de capital EXEMPLO DE CÁLCULO FLUXO DE CAIXA LIVRE PARA EMPRESA (FCLE) com uso do custo de capital da empresa (WACC) Valorização via Empresa -Projetar o FCL da Empresa (FCLE) -Descontar o FCLE ao custo de Capital da empresa (WACC) -Deduza a parcela devida aos credores -O resultado é o valor da empresa para o acionista Quais as vantagens do uso FCLE sobre o uso FCLS? -É mais fácil FCLS se mostrar negativo do que o FCLE, principalmente quando as despesas financeiras são altas; - As empresas muito endividadas podem ter FCLS negativo em virtude da elevada taxa de juros. Solução: recapitalização da empresa por um novo sócio. (para pgto de divida e outra quantia para os sócios atuais) - O FCLE oferece um melhor entendimento do desempenho operacional da empresa e de cada unidade de negocio em separado. Isto é importante para compra ou venda de partes da empresa. - O custo de capital relevante para o cálculo do vl é o método de mercado, e não o especifico da empresa.Portanto quando esta contempla mudar sua estrutura de capital, os dispêndios atuais como os juros projetados não influenciam a determinação do valor pelo método do FCLE. - A previsão a médio prazo de dispêndio com juros e amortizações de divida e a projeção de novos empréstimos podem ser difíceis de efetuar, tornando-se mais fácil o calculo do valor pelo FCLE.

Download