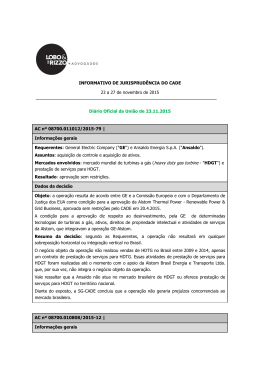

INFORMATIVO DE JURISPRUDÊNCIA DO CADE

13 a 16 de outubro de 2015

Diário Oficial da União de 13.10.2015

AC nº 08700.009207/2015-59

Informações gerais

Requerentes: ZG Friedrichshafen AG ("ZG") e Bosch Rexroth AG ("Bosch Rexroth")

Assuntos: aquisição de ativos.

Mercados envolvidos: mercado de caixas multiplicadoras para turbinas eólicas.

Resultado: aprovação sem restrições.

Dados da decisão

Objeto: aquisição, pela ZF, de negócio operado pela Bosch Rexroth referente à divisão de

unidades de larga escala de transmissão e caixas múltiplas eólicas ( wind turbine gearbox and

transmission units large division). Os ativos estão localizados na Alemanha, EUA e China.

Resumo da decisão: de acordo com o entendimento da SG-CADE, no caso em análise a

definição de mercado relevante poderia ser deixada em aberto, uma vez que o impacto da

operação no Brasil será reduzida em qualquer cenário de mercado relevante possível.

Mesmo assim, destacou-se o fato de que as Requerentes não atuam efetivamente no território

nacional em relação aos mercados que envolvem caixas multiplicadoras para turbinas eólicas e

que o mercado em questão conta com fortes concorrentes internacionais.

Em análise do mercado relevante, a Superintendência contemplou três possíveis cenários nos

quais as atividades das Requerentes poderiam ser contempladas: (i) produção e comercialização

de caixas multiplicadoras para turbinas eólicas; (ii) manutenção do produto; e (iii) produção de

caixas multiplicadoras industriais de larga escala.

Além disso, os maiores consumidores desses mercados estão na Europa, América do Norte e Ásia

(Alemanha, Espanha, EUA, Índia e China). Esses países contam com as maiores capacidades

acumuladas de energia eólica no mundo, muito maiores do que as que estão instaladas no Brasil.

A título de exemplo, a China tem capacidade instalada de 13.200 MW, enquanto o Brasil tem

capacidade de 1.077 MW.

A SG-CADE não verificou a ocorrência de sobreposição horizontal ou integração vertical

decorrentes da operação em análise em nenhum dos três possíveis cenários indicados acima.

Diante do exposto, a SG-CADE concluiu pela inexistência de potencialidade de efeitos lesivos à

concorrência decorrentes da presente operação, recomendando sua aprovação sem restrições.

AC nº 08700.009274/2015-73

Informações gerais

Requerentes: Evonik International Holding B.V ("Evonik International") e PeroxyChem

www.loboderizzo.com.br

Netherlands B.V ("PeroxyChem Netherlands").

Assuntos: aquisição de controle.

Mercados envolvidos: mercado de peróxidos de hidrogênio.

Resultado: não conhecimento da operação e manutenção da taxa processual.

Dados da decisão

Objeto: aquisição, pela Evonik International, de 100% das ações da PeroxyChem Netherlands,

envolvendo a aquisição de uma fábrica de peróxido de hidrogênio, localizada em Delfzijl, nos

Países Baixos, e contratos pontuais com clientes na Europa.

Resumo da decisão: uma vez que a PeroxyChem Netherlands não desenvolve atividades no

Brasil, a SG-CADE concluiu que a presente operação não produz efeitos no território nacional.

Dessa forma, a SG-CADE optou pelo não conhecimento da operação, arquivando o processo sem

análise de mérito e mantendo a taxa processual recolhida em virtude da movimentação da

máquina estatal.

AC nº 08700.009753/2015-90

Informações gerais

Requerentes: Fujifilm Kyowa Kirin Biologics Co., Ltda. ("FKB") e AstraZeneca UK Limited ("AZ").

Assuntos: formação de joint-venture.

Mercados envolvidos: não definido.

Resultado: aprovação sem restrições.

Dados da decisão

Objeto: formação de uma joint-venture de participação paritária ("JV") entre AZ e FKB, para

desenvolver e comercializar um produto farmacêutico denominado FKB238, um biossimilar ao

medicamento AVASTIN (bevacizumab), destinado ao tratamento de câncer como o de colo, mama

metastático, pulmão, rim metastático.

Resumo da decisão: de acordo com as Requerentes, a operação não gera integração vertical,

pois não há relação consumidor/fornecedor entre nenhuma das empresas pertencentes aos

grupos econômicos das Partes em relação ao produto objeto da operação.

Além disso, não haverá sobreposição horizontal entre os produtos das Requerentes no nível

ATC4, categorização do "Anatomical Therapeutic Chemical', referência utilizada pela Organização

Mundial da Saúde e por indicação terapêutica. Isso porque o FKB238 é um biossimilar do

AVASTIN que é comercializado pela F.Hoffmann-La Roche AG, Roche Holding AG, e/ou Genentech

USA Inc.

Vale ressaltar que outros biossimilares do bevacizumab que estão em processo de pesquisa e

desenvolvimento serão fortes concorrentes para o FKB238 após a expiração da patente da

AVASTIN. Conforme informações fornecidas, o FKB238 está atualmente na Fase I clínica de testes,

enquanto outros biossimilares do bevacizumab em desenvolvimento estão na Fase III.

Diante do exposto, a SG-CADE concluiu que a operação não gera sobreposição horizontal ou

integração vertical e não acarreta em prejuízos concorrenciais.

www.loboderizzo.com.br

Observações: O FKB238 encontra-se na Fase I de testes, que consiste no primeiro estudo em

pequeno grupo de seres humanos, geralmente sadios. Quanto à Fase III, na qual se encontra

outros biossimilares do bevacizumab, há um estudo ampliado ao englobar grupos maiores com

diferentes populações.

www.loboderizzo.com.br

Diário Oficial da União de 14.10.2015

AC nº 08700.009389/2015-68

Informações gerais

Requerentes: Oceanair Linhas Aéreas S.A. ("Avianca Brasil") e Air Europa Líneas Aéreas,

S.A.U. ("Air Europa").

Assuntos: contrato associativo.

Mercados envolvidos: transporte aéreo de passageiros.

Resultado: não conhecimento.

Dados da decisão

Objeto: Acordo de Compartilhamento de Voos celebrado entre as partes (Code Share

Agreement), que visa à disponibilização recíproca de assentos nos voos operados pelas

Requerentes em determinadas rotas.

Resumo da decisão: o acordo de compartilhamento de voos apresentado envolve as seguintes

rotas operadas pela OceanAir: São Paulo-Fortaleza; São Paulo-Porto Alegre; São Paulo-Brasília;

São Paulo-Salvador; São Paulo-Rio de Janeiro; Salvador-Recife; Salvador-Rio de Janeiro; SalvadorSão Paulo; e pela Air Europa: São Paulo-Madri; Salvador-Madri; Madri-Palma de Mallorca; MadriBarcelona; Madri-Valencia. Vale ressaltar que a Avianca Brasil possui apenas um voo internacional

(Fortaleza-Bogotá) e existe apenas complementaridade entre os voos da Avianca Brasil e da Air

Europa.

Segundo as Requerentes, o único voo do Grupo OceanAir originado no Brasil com direção à Madri

seria o voo indireto: São Paulo-Bogotá-Madri, operado pela Aerovias del Continente Americano S/A

- Avianca Colombia, empresa do Grupo Oceanair. Além disso, a AirEuropa seria a única do grupo a

atuar no território brasileiro com destino ao continente europeu.

Todavia, há que se observar que para a rota São Paulo-Madri há diversas ofertas de voos diretos

que seriam mais acessíveis para o consumidor em termos econômicos e mais convenientes por

conta do menor tempo de viagem. O tempo e voo da Avianca Colombia/OceanAir é de 18h a 25h,

enquanto pela AirEuropa é de 10h20. Assim, as rotas São Paulo-Madri e São Paulo-Bogotá-Madri,

operados pelas Requerentes, não seriam substituíveis entre si.

Diante do exposto, a SG-CADE concluiu que a operação não é de notificação obrigatória, pois não

acarreta sobreposição horizontal ou integração vertical e, portanto, não se subsume ao artigo 2º,

§1º, I da Resolução CADE nº 10/2014.

www.loboderizzo.com.br

Diário Oficial da União de 15.10.2015

AC nº 08700.008189/2015-98

Informações gerais

Requerentes: Notre Dame Intermédica Saúde S.A. ("Intermédica") e Santamália Saúde S.A.

("Santamália"), Hospital Bosque da Saúde S.A. ("Bosque da Saúde"), Hospital Montemagno

S.A. ("Montemagno"), Acqua Blue Transporte de Água Ltda. ("Acqua Blue") e Acqua Magma

Lavanderia Ltda. ("Acqua Magma").

Assuntos: aquisição de controle.

Mercados envolvidos: mercado de planos de saúde e de serviços de cuidados com a saúde.

Resultado: aprovação sem restrições.

Dados da decisão

Objeto: a operação consiste na aquisição da totalidade de ações/quotas das sociedades

Santamália, Bosque da Saúde, Montemagno, Acqua Blue e Acqua Magma, conjuntamente

referidas como "Sociedades-Alvo". Todas as Sociedades-Alvo prestam serviços de hospitaisgerais e centros clínicos, bem como planos de saúde médico-hospitalares coletivos e individuais.

Resumo da decisão: segundo a jurisprudência estabelecida do CADE, os mercados envolvidos

na presente operação foram considerados como sendo os de Planos de Saúde e de Serviços de

Cuidados com a Saúde.

O mercado geográfico relevante de Planos de Saúde tem sido definido como o de abrangência

municipal, podendo ter maior abrangência em casos específicos. A análise realizada pela

Superintendência se valeu da mesma metodologia utilizada no Ato de Concentração nº

08700.008540/2013-89 (Amil, Seísa e HCC) que considerou o mercado relevante como municipal,

e para concentrações superiores a 20%, que o mercado relevante será expandido de acordo com

o fluxo de pacientes até o percentual de 75%.

A operação apresentou sobreposição horizontal nas atividades de operadoras de planos de saúde

médico-hospitalares individual/familiar, planos de saúde médico-hospitalares coletivos e prestação

de serviço médico hospitalar (hospitais-gerais), e integração vertical entre as atividades de

hospitais-gerais e operadoras de plano de saúde.

De acordo com a SG-CADE, com base nas informações apresentadas pelas Requerentes referentes

ao atendimento em municípios próximos àqueles no qual haveria tal sobreposição,: ocorreu

expansão do mercado relevante para o percentual de 75% na maioria dos casos, de acordo com o

fluxo de pacientes.

A SG-CADE recomendou a aprovação da operação sem restrições, uma vez que constatou-se que

a participação das Requerentes no mercado de serviços médico-hospitalares após a operação

serão inferiores a 20%em todos os segmentos geográficos analisados.

www.loboderizzo.com.br

Baixar