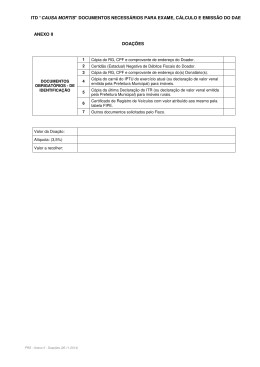

LEI Nº 4.878, DE 29 DE NOVEMBRO DE 2002 Introduz alterações no Código Tributário Municipal, Lei n° 2758/82, relativas ao IPTU. Art. 1º - O imposto Sobre Propriedade Predial e Territorial Urbana IPTU será calculado com base no valor venal dos imóveis da seguinte forma: I – nos imóveis prediais serão aplicadas as seguintes alíquotas: a)Valor venal de até 400 URMs alíquota de 0,2%; b)Valor venal acima de 400 até 600 URMs alíquota de 0,4%; c)Valor venal acima de 600 até 1.000 URMs alíquota de 0,6%; d)Valor venal acima de 1.000 até 2.000 URMs alíquota de 0,8%; e)Valor venal acima de 2.000 URMs alíquota de 1%. II – nos imóveis prediais que se constituírem em única propriedade e que nele resida o proprietário, com valor venal inferior a 2.000 URMs será aplicado alíquota máxima de 0,5%. III – nos terrenos que se constituírem em única propriedade com área não superior a 500 m2 serão aplicadas as seguintes alíquotas: a) Valor venal de até 140 URMs alíquota de 0,5%; b) Valor venal acima de 140 até 200 URMS alíquota de 1%; c) Valor venal acima de 200 URMs alíquota de 1,5%. IV – nos demais terrenos serão aplicadas as seguintes alíquotas: a)Valor venal de até 140 URMs alíquota de 1%; b)Valor venal acima de 140 até 200 URMs alíquota de 2%; c)Valor venal acima de 200 até 300 URMs alíquota de 3%; d)Valor venal acima de 300 até 500 URMs alíquota de 4%; e)Valor venal acima de 500 URMs alíquota de 5%. § 1º - Considera-se terreno para efeitos deste artigo, o imóvel com prédio em ruínas, ou em construção com obra paralisada ou inadequada à utilização de qualquer natureza. § 2º - Em se tratando de edificações multifamiliares e de conjuntos comerciais, para efeitos de cálculo do valor venal de cada economia, será desconsiderado o valor do terreno e, ao valor da construção, será acrescido o valor do fator de localização nos termos do Anexo II desta lei. § 3º - O fator de localização previsto no parágrafo anterior, somente se aplica quando a fração ideal de terreno for inferior a 50% da área construída da respectiva economia. Art. 2º - O valor venal do imóvel será apurado com base nos elementos constantes nas informações cadastrais do imóvel, sendo o somatório do valor venal do terreno, apurado nos termos do Art. 3° desta Lei, e do valor venal da construção apurado conforme regras estabelecidas pelo Decreto Municipal n° 1.080, de 12 de dezembro de 1974. § 1º - É de responsabilidade do contribuinte manter atualizadas as suas respectivas informações cadastrais. § 2º - Constatada irregularidade, mediante fiscalização da Prefeitura, nas informações cadastrais que resultem em valor adicional de IPTU, o lançamento será revisto, nos termos do Art. 149 do Código Tributário Nacional. Art. 3º - O valor venal do terreno obtém-se pela multiplicação do valor do metro quadrado de área atribuído ao respectivo quarteirão pela planta genérica de valores, conforme ANEXO I desta Lei, pela área total do terreno. § 1º - Nos terrenos com área de até dois mil metros quadrados, para efeitos de cálculo do valor venal, inclusive em se tratando de imóvel predial, não será considerada a metragem da profundidade que exceder a cinco vezes a medida da testada. § 2º - Nos terrenos com área superior a dois mil metros quadrados e com testada inferior a vinte metros, para efeitos de cálculo do valor venal, inclusive em se tratando de imóvel predial, a área será calculada nos termos do Anexo III desta lei. § 3º - Nos terrenos com área superior a dois mil metros quadrados e com testada maior que vinte metros, para efeitos do cálculo do valor venal, inclusive em se tratando de imóvel predial, será considerado a área de dois mil metros quadrados acrescida de 20% da área que exceder a esta. § 4º - Em se tratando de terrenos com testadas para mais de um logradouro, para efeito do cálculo da área a ser tributada conforme parágrafos primeiro a terceiro deste artigo, as mesmas serão somadas. § 5º - O terreno localizado em logradouro não pavimentado, ou que não seja servido por rede abastecimento de água, ou sistema de iluminação pública, terá o valor venal reduzido em 30%. § 6º - Os contribuintes que custearem a pavimentação do seu respectivo logradouro via contribuição de melhoria, para fins de cálculo do valor venal, somente perderão a redução prevista no parágrafo anterior após cinco anos contados da data da conclusão da obra. § 7º - O terreno que possua edificações, que sofram depreciações, localizados em logradouro situado em zona alagadiça crônica, terá o valor venal reduzido em 30%. § 8º - O benefício previsto no parágrafo anterior deverá ser requerido pelo contribuinte e avaliado pelos órgãos municipais responsáveis pelo sistema de drenagem, que definirão quais as zonas alagadiças crônicas. Art. 4º - Nos casos em que o contribuinte entender que o valor venal atribuído ao seu imóvel estiver superior ao valor de mercado, poderá requerer a reavaliação do mesmo junto à Comissão de Avaliação de Bens Imóveis. Parágrafo único – O pedido de reavaliação deverá ser instruído por laudo de avaliação feito através do método comparativo de dados de mercado com nível de rigor normal ou rigoroso, conforme NB 502 da ABNT, emitido por profissional habilitado. Art. 5º - Estão isentos do pagamento do IPTU: I – proprietários de um único imóvel predial de uso residencial com valor venal de até 400 URMs (quatrocentas Unidades de Referência Municipal). II – os terrenos com valor venal de até 100 URMs cujo proprietário possuir um único imóvel. III – aposentados e pensionistas, proprietários de um único imóvel e que o utilizem para sua moradia, com renda de até duas vezes e meia o salário mínimo pago pela Previdência Social e que o valor do imóvel seja inferior a 1.250 URMs. IV – imóveis declarados como área de interesse ambiental, desde que preservados nos termos da legislação específica. V – imóveis tombados ou inventariados pelo patrimônio histórico, que constem na lista oficial publicada pelo poder público, desde que mantidas as características originais, conforme normas estabelecidas pelo órgão responsável pelo respectivo tombamento ou inventário. VI – imóveis de propriedade de associações beneficentes, religiosas, culturais, de educação, esportivas e de classe cuja área seja utilizada para os fins que a respectiva entidade se propõe. VII – o imóvel predial pertencente a ex-combatente das forças armadas, desde que não possua outro e nele resida. § 1º - As isenções previstas nos incisos III, IV, V, VI e VII deste artigo deverão ser requeridas em formulário próprio a ser disponibilizado, de forma gratuita, pela Secretaria Municipal de Finanças. § 2º - A isenção prevista no Inciso III deste artigo, será deferida mediante apresentação do comprovante do benefício previdenciário acompanhado de declaração onde afirme não perceber outras rendas e de comprovante de residência. § 3º - A isenção prevista no Inciso IV deste artigo, será deferida por ato do Secretário Municipal de Finanças, mediante pareceres favoráveis emitidos pelos órgãos responsáveis pelo planejamento urbano e controle ambiental. § 4º - O benefício previsto no parágrafo anterior será renovado anualmente, conforme regras a serem estabelecidas pelas Secretarias responsáveis e informado à Secretaria de Finanças até 30 de novembro do ano anterior ao qual o benefício é pleiteado. § 5º - A isenção prevista no Inciso V deste artigo, será deferida por ato do Secretário Municipal de Finanças, mediante parecer circunstanciado do órgão municipal responsável pelo patrimônio histórico. § 6º - O benefício previsto no parágrafo anterior será renovado anualmente, conforme regras a serem estabelecidas pelo órgão municipal responsável pelo patrimônio histórico e informado à Secretaria de Finanças até 30 de novembro do ano anterior ao qual o benefício é pleiteado. § 7º - Para o exercício de 2003, o benefício previsto nos incisos IV e V deste artigo, poderá ser requerido até 31 de março de 2003. § 8º - O disposto no Inciso VI deste artigo, poderá ser concedido de forma proporcional à área utilizada e está subordinado a observância dos seguintes requisitos pelas respectivas entidades: a)não distribuírem qualquer parcela de seu patrimônio ou da sua renda, a título de lucro ou participação no seu resultado; b)não remunere os seus dirigentes; c)aplicarem integralmente no país os seus recursos na manutenção dos objetivos institucionais; e d)manterem escrituração de suas receitas e despesas em livros revestidos de formalidades capazes de assegurar sua exatidão. § 9° - Em se tratando de entidade religiosa ou de cultos a isenção prevista no Inciso VI deste artigo independe da propriedade do imóvel. Art. 6º - Ficam isentos do pagamento de IPTU os terrenos em que houver a construção de edificação nova, pelo prazo de quatro anos para prédios de residências multifamiliares e de dois anos para as residências unifamiliares ou prédios comerciais e industriais. Parágrafo único: O benefício previsto no caput deste artigo deverá ser requerido junto à Secretaria Municipal de Finanças e obedecerá ao seguinte: I - somente se aplica nos casos em que a obra possuir índice de aproveitamento igual ou superior a 30% do limite previsto para a zona ou a taxa de ocupação igual ou superior a 50% prevista para a zona; II – o prazo previsto no caput deste artigo será reduzido para a data da conclusão da obra ou da ocupação, se esta ocorrer antes; III – será extinto no caso de paralisação da obra; e IV – não se aplica às obras parciais. Art. 7º – Os imóveis localizados na área urbana e que desenvolvem atividades agrícolas estão isentos do pagamento do IPTU, observado o seguinte: I – a principal fonte de renda familiar do proprietário provém da exploração da atividade agrícola no imóvel; e II – não foi objeto de compra e venda nos últimos cinco anos. Art. 8º – O pagamento do IPTU poderá ser efetuado em 10 (dez) parcelas mensais e consecutivas, sendo o primeiro vencimento em 10 de fevereiro. § 1º - No caso de pagamento em parcela única, o contribuinte terá direito aos seguintes descontos: I – 15% (quinze por cento) se efetuar o pagamento antecipado até 20 de dezembro do exercício anterior; II – 5% (cinco por cento) se efetuar o pagamento antecipado até 20 de janeiro. § 2º - Esgotado o prazo de pagamento previsto no caput deste artigo, fica o contribuinte sujeito a multa de mora de 0,05% (cinco centésimos) ao dia, sobre o valor do crédito tributário, até o limite de 15% (quinze por cento). Art. 9º - Os documentos de pagamento do IPTU, entregues aos contribuintes, deverão conter de forma clara, todos os possíveis benefícios previstos na presente lei. Art. 10 - Esta lei entra em vigor na data de sua publicação. Art. 11 – Revogam-se disposições em contrário, em especial os Artigos 98, 99, 100, 101, 103, 106, 107, 108, 113 e 114 da lei n° 2758/82 e a lei n° 4622/2001. GABINETE DO PREFEITO DE PELOTAS, EM 29 NOVEMBRO DE 2002. Fernando Marroni Prefeito Registre-se e publique-se Mário Filho Secretaria de Governo ANEXO II Lei nº 4.878, DE 29 DE NOVEMBRO DE 2002 FATOR DE LOCALIZAÇÃO FL – Fator de localização expresso em reais. ACE – Área construída da economia expressa em metros quadrados. VT – Valor do metro quadrado do terreno estipulado na Planta Genérica de Valores. FL = 0,5ACE x VT ANEXO III Lei nº 4.878, DE 29 DE NOVEMBRO DE 2002 Acal = (T x 5T) + 20% (Areal – 2000) ONDE: Acal = área calculada. Areal = área real do terreno. T = testada do terreno.

Download