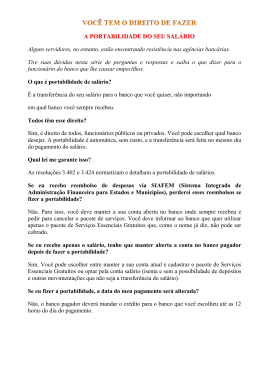

Alternativa para a redução dos juros Revista Corresponde 26a.indd 1 Sérgio Odilon Edmar Casalatina Diretor do Bacen acredita nos benefícios da portabilidade de crédito Gerente do Banco do Brasil fala da atuação dos correspondentes 26/09/2012 12:34:57 TÃO IMPORTANTE QUANTO ESTAR PRESENTE EM TODO O PAÍS É ESTAR PRESENTE NA VIDA DOS BRASILEIROS. A Agiplan está presente em todos os estados do país. Sempre com agilidade e segurança, oferece um portfólio completo de produtos, distribuídos em 4 unidades de negócio: crédito, seguros, consórcios e investimentos. Tudo isso para ajudar na realização dos planos e dos sonhos de todos os brasileiros. 3004.0900 Revista Corresponde 26a.indd 2 www.agiplan.com.br 26/09/2012 12:34:59 Editorial ANEPS comemora 11 anos de atividades Período foi marcado por muitas lutas e vitórias, que permitiram o fortalecimento do setor. N o dia 16 de agosto, a ANEPS comemorou 11 anos de sua fundação. Foi um período de muitos desafios, mas de muitas conquistas também, as quais contribuíram para o amadurecimento do mercado de crédito e profissionalização das empresas associadas. Aproveitamos esta edição para fazer um balanço desse período tão importante para o nosso setor. Veja também que nesse mercado a cada dia surgem novos desafios, como a portabilidade de crédito, que tem permitido à população em geral trocar duas dívidas por outra mais em conta. A edição traz ainda uma matéria sobre o tema, que pode ampliar a participação dos correspondentes. Só para se ter uma ideia da importância desse segmento, foram realizadas 45 mil operações de portabilidade ao mês no período – a maior parte referente ao crédito consignado – de maio a julho deste ano, movimentando mais de R$ 520 milhões. Como o assunto está ganhando mais destaque a cada dia, entrevistamos o diretor de Normas do Banco Central, Sergio Odilon dos Anjos, que traz um panorama acerca da portabilidade de crédito. Para que as operações de crédito sejam feitas com mais profissionalismo e transparência, e para cumprir as exigências do Banco Central no que se refere à capacitação e certificação dos agentes de correspondentes, a ANEPS decidiu promover algumas mudanças em seu programa de certificação. Antes, em uma única prova abordava-se o crédito consignado, CDC, leasing, empréstimos, financiamento de veículos. A partir de agora, a certificação foi dividida em quatro modalidades: a certificação completa; crédito pessoal e consignado; CDC, financiamento de veículos e crédito imobiliário. Por outro lado, o setor continua apreensivo quanto a Resolução nº 4.058/2012 do Banco Central, que prorroga para 1º de novembro de 2012 a proibição para contratação de correspondentes que atuam com crédito consignado pelas instituições financeiras para atuação no recinto de suas dependências. A insegurança quanto aos rumos de seus negócios a partir de novembro tem levado os empresários a reverem suas ações, o que tem prejudicado inclusive o programa de certificação da ANEPS. Muitos empresários e também os seus funcionários estão inseguros e preferem aguardar para obter a certificação. Edison Costa, Presidente Em Legislação, o leitor confere os detalhes da Resolução nº 4.072, que estabelece os requisitos sobre a instalação de dependências de instituições financeiras e demais instituições autorizadas a funcionar pelo Banco Central, como Agência, Posto de Atendimento (PA), Posto de Atendimento Eletrônico (PAE) e Unidade Administrativa Desmembrada (UAD). Na seção Consumidor, apresentamos um balanço da queda dos juros, que teve início a partir da redução por parte do Banco do Brasil e Caixa Econômica Federal, forçando as demais instituições privadas a seguirem o mesmo caminho e abrindo oportunidades para os consumidores. Aproveitamos ainda para trazer, em Tecnologia & Gestão, um artigo sobre o uso da tecnologia na definição e acompanhamento de crédito no País. Em Visão, o leitor confere como andam as relações contratuais e institucionais entre os Correspondentes e as instituições financeiras. Uma boa leitura! Revista Corresponde Revista Corresponde 26a.indd 3 |3 26/09/2012 12:35:01 Sumário Associação Nacional das Empresas Promotoras de Crédito e Correspondentes no País Presidente Edison João Costa Vice-presidentes Antonio dos Santos Expansão e Relação c/ Associadas Promotoras Antonio Mário Rinaldini Relações Fiscais e Tributárias José Roberto Della Rocca Relações Sindicais Edison Aparecido Ferreira Relações com Entidades do Mercado Eloy Câmara Ventura Assuntos Jurídicos Marcos de Toledo Artigas Neto Relações Transacionais Luis Carlos Bento Comunicação e Marketing Marciano Testa Formação e Certificação Diretores Antonio Cordon Sobrinho Dirceu Variz Douglas R. Navarrette Letícia Cristina Hidalgo Marcelo Fornazari Renato Ferreira João Ricardo Villas Boas Joaquim Fernandes de Mello Alberto Miranda Diretor Secretário Walter Arantes de Moraes Entrevista Diretor do Bacen acredita nos benefícios da portabilidade de crédito 10 Legislação Resolução nº 4.072 Associativismo ANEPS completa 11 anos 18 6 13 Capa Portabilidade de crédito Diretor Tesoureiro Manuel Magno Alves Diretores Regionais Erbene de Castro Lima (RN) Eduardo da Silveira G. Neto (RJ) Elvis Bueno da Silva (Interior e Sul de MG) John Lins (Belo Horizonte/MG) Jayme Menezes de Siqueira (Recife/PE) Jeser Batista – (Santa Catarina/SC) Jocimar de Oliveira (Vitória/ES) Gerson José Guarinão (Presidente Prudente/SP) Karla Reis Vieira Dantas (Goiânia/GO) Raniery Barbosa Queiroz (Cuiabá/MT) Vasco Azevedo (Brasília/DF) Diretores Superintendentes João Marques e Norivaldo Lopes Produção Editorial ALV Design Gráfico – (11) 8429-0696 Jornalista Responsável Silvana Coelho – MTb 19.021/SP ANEPS – Rua XV de Novembro, 269 2º andar, Cj. 201/205 – São Paulo/SP CEP: 01013-001 Tel.: (11) 3104-5168/3104-5169 www.aneps.org.br E-mail: [email protected] Análise Setorial ANEPS muda certificação 22 Tecnologia & 24 Gestão Os desafios da indústria de crédito Consumidor Queda dos juros 28 4 | Revista Corresponde Revista Corresponde 26a.indd 4 26/09/2012 12:35:09 Nós pensamos fora da caixa. Há 12 anos a Intervalor oferece soluções inovadoras e inteligentes para o segmento financeiro. Crédito: • promoção • análise • televendas • formalização e back office Cobrança: • telecobrança • cobrança amigável • cobrança jurídica Soluções tecnológicas: • fluxo digital de documentos para concessão de crédito • automação e monitoramento de processos de negócio em tempo real Acesse: www.intervalor.com.br e conheça mais sobre as soluções Intervalor. Inovação e inteligência em serviços financeiros Revista Corresponde 26a.indd 5 26/09/2012 12:35:15 Entrevista Resolução do Banco Central define regras para a portabilidade de crédito O Banco Central, por meio da Resolução nº 3401, de 6 de setembro de 2006, permite que os clientes transfiram sua dívida em um banco para outra instituição. A chamada portabilidade de crédito pode proporcionar algumas vantagens ao consumidor, como a oferta de melhores condições nas taxas de juros. Embora a portabilidade de crédito esteja em vigor há seis anos, agora é que está ganhando vulto entre os clientes das instituições financeiras. Nesta entrevista à Revista Corresponde o Chefe do Departamento de Normas e Fiscalização do Banco Cen- tral do Brasil, Sérgio Odilon dos Anjos*, fala dos benefícios que a medida traz ao cliente bancário e também dos cuidados a serem tomados nesse tipo de operação. Confira: Revista Corresponde – Porque o Banco Central permitiu a portabilidade de crédito no País? Sérgio Odilon – A portabilidade, composta pelas portabilidades de informações cadastrais, de crédito e de salário, é um conjunto de medidas que permite que o cliente transfira o relacionamento de uma institui- ção financeira para outra, aumentando seu poder de negociação e, assim, promovendo a concorrência, fator fundamental para a redução de preços e de spread. RC – O senhor acredita que a portabilidade realmente pode trazer mais benefícios para o consumidor? Há custos de transferência ou impostos nessa operação? SO – Sim, pois essas regras permitem que o consumidor transfira seu relacionamento para a instituição financeira que melhor atenda às suas necessidades, podendo obter, inclusive, benefícios econômicos por 6| Revista Corresponde Revista Corresponde 26a.indd 6 26/09/2012 12:35:16 Entrevista meio da contratação de uma operação de crédito com juros mais baixos. Os custos relacionados à transferência de recursos para a quitação da operação não podem ser repassados pelas instituições ao consumidor (Resolução n° 3.401, de 2006). Além disso, não há pagamento de IOF, desde que o novo empréstimo não supere o valor da dívida transferida (Decreto nº 6.306, de 14.12.2007). Para tal, a transferência de recursos para liquidação da operação original deve ser efetuada, via TED, diretamente pelo banco que está fornecendo o novo crédito. RC – No crédito imobiliário, por exemplo, haverá vantagem uma vez que o cliente deverá arcar com outras taxas cartoriais? SO – Como em qualquer operação, a vantagem da portabilidade de crédito imobiliário depende de cada situação. Cabe ao cliente avaliar, além da taxa de juros oferecida, todos os custos envolvidos. RC – A portabilidade foi instituída em 2006, mas até agora não deslanchou. O que falta para que haja maior procura por essa modalidade? SO – O sucesso dessa medida não pode ser mensurado apenas pela quantidade de operações de crédito transferida, pois muitas vezes o cliente negocia e obtém melhores condições na própria instituição na qual já mantém relacionamento. Cabe registrar que a quantidade de transferências interbancárias de crédito relativas a liquidações antecipadas, necessárias à execução da portabilidade de crédito, passou de 13.033, com um volume de R$1,47 bilhões no ano de 2007, para 379.401, com um volume de R$ 4,28 bilhões, no ano de 2011. RC – O consumidor está bem informado quanto aos procedimentos (e custos) de transferência de dívida para outro banco? SO – O Banco Central tem feito esforços permanentes para a divulgação de informações de interesse público, por meio da imprensa e de outros meios, inclusive em sua página na internet. Mas é importante que o cidadão, antes de qualquer decisão, busque a informação, esclarecendo sobre seus direitos e obrigações. retar em mais endividamento do brasileiro, já bastante alto? SO – Não, a portabilidade permite que o cidadão obtenha melhores condições em seus empréstimos e financiamentos. RC – O processo de portabilidade é moroso? Os bancos têm algum prazo para cumprir? SO – Na regulamentação sobre a portabilidade de crédito não é definido prazo. Entretanto, cabe às instituições atender as demandas de seus clientes de maneira tempestiva (Resolução n° 3.694, de 2009). Ressalto que o processo de portabilidade de crédito envolve várias etapas, sendo que a negociação para obtenção de empréstimo junto ao banco para o qual o cliente deseja transferir a operação pode demandar algum tempo. Essa instituição, para a concessão de uma operação de crédito, deve “conhecer seu cliente”, observando ainda os princípios de seletividade, garantia, liquidez e diversificação de riscos. Para facilitar, o cliente pode se valer da portabilidade das informações cadastrais (Resolução n° 2.835, de 2001), que permite o fornecimento das informações referentes ao histórico (positivo/negativo) da totalidade das operações contratadas com o cliente, registradas até o dia útil anterior ao da solicitação. RC – Se houver demora, o que o cliente deve fazer? SO – No caso de problemas, o cliente deve recorrer ao Serviço de Atendimento ao Consumidor (SAC) da instituição financeira. Em caso de insucesso, deve-se recorrer à Ouvidoria da instituição e, caso a solução apresentada não seja satisfatória, poderá encaminhar demanda ao Banco Central do Brasil ou aos órgãos de defesa do consumidor. RC – A migração do débito não vai acar- RC – O novo banco para onde o cliente estará migrando tem obrigação de aceitar a portabilidade? SO – A portabilidade de crédito é obrigatória para o banco que detém a operação. Para a instituição financeira para qual o cliente pretende portar a operação, trata-se de uma concessão de crédito como qualquer outra. Ou seja, trata-se de contrato voluntário entre as partes. Conforme já comentei, essa instituição deverá conhecer esse cliente, observando ainda os princípios de seletividade, garantia, liquidez e diversificação de riscos. RC – Essa instituição poderá oferecer outro produto ao cliente para efetivar a portabilidade? SO – Lembro que práticas que possam ser caracterizadas como venda casada é vedada pelo Código de Defesa do Consumidor. RC – A quem o consumidor deve recorrer se sentir-se lesado? SO – O cidadão pode recorrer aos órgãos de defesa do consumidor e, caso constate descumprimento às normas do Conselho Monetário Nacional ou do Banco Central, pode apresentar denúncia ao Banco Central, por um de seus canais de atendimento: internet (http://www. bcb.gov.br/cidadao), telefone (0800-9792345), fax, carta ou atendimento presencial na sede e em todas as capitais onde há representação. * Sergio Odilon dos Anjos, formado em Economia e pós-graduado em Teoria e Técnicas de Bancos Centrais pela Universidade de Brasília (UnB), com curso de especialização em mercado de derivativos na Universidade de Cornell, Estados Unidos. Ocupa atual mente o cargo de Chefe do Departamento de Normas do Sistema Financeiro do Banco Central do Brasil (Denor). É palestrante em diversos eventos do sistema financeiro. Revista Corresponde Revista Corresponde 26a.indd 7 |7 26/09/2012 12:35:16 Em Tempo Congresso recebe propostas para moralizar o crédito consignado Crédito: Rodolfo Stuckert Deputados de vários estados brasileiros prepararam projetos de lei que podem evitar as irregularidades existentes hoje no mercado. O crédito consignado ganhou grande destaque nos últimos anos, abrindo a possibilidade para os aposentados adquirirem empréstimos a juros mais baixos. Um bom negócio para quem precisava de dinheiro e melhor ainda para as instituições bancárias. Estimase em R$ 10 milhões de empréstimos contratados em benefícios previdenciários, conforme dados da Previdência. Entretanto, ao longo do tempo, tornou-se um problema em virtude das fraudes que começaram a surgir, como cobrança de taxas maiores que a do contrato assinado; descontos não autorizados; ausência de recebimento do valor, apesar de o contracheque apresentar o desconto, entre outras irregularidades. Diante disso, o Ministério Público Federal e o Estadual decidiram investigar os casos suspeitos de irregularidades. As denúncias recaem contra os ‘pastinhas’, que atuam como intermediários entre instituições bancárias e contratantes que agem irregularmente manipulando os contratados. O resultado é que o Congresso Nacional também está preocupado com a questão, tanto que já existem projetos de lei visando a regulamentação do mercado. São ao menos 13 propostas em tramitação na Câmara dos Deputados, prevendo vetos à contratação por meio de procuração e a novo contrato de consignado enquanto existir outro em andamento, limite à taxa de juros e impedir a contratação em domicílio, entre outras. Balanço dos empréstimos consignados As operações de crédito consignado realizadas por aposentados e pensionistas do Instituto Nacional do Seguro Social (INSS) totalizaram R$ 2,762 bilhões em junho de 2012, o resultado foi 15,75% superior em relação ao mesmo período de 2011, quando foram liberados R$ 2,386 bilhões. Em número de operações, junho de 2012 registrou 796.774 contratos, índice 9,08% inferior ao de maio de 2012, quando 876.326 contratos foram efetivados. Empréstimo pessoal – Nessa modalidade, em junho deste ano foram empres- tados R$ 2,76 bilhões, ou seja, 15,88% acima do registrado no mesmo mês do ano anterior, quando foram contratados R$ 2,384 bilhões. Renda – Em junho deste ano, do total de operações de empréstimo pessoal e com cartão de crédito, 433.555 foram efetuados por segurados com até um salário mínimo. Os aposentados e pensionistas responderam por R$ 1,065 bilhão em operações. Nessa faixa de remuneração, em média, os segurados contrataram, no empréstimo pessoal, R$ 2.457,69. Na faixa salarial de um a três salários mínimos foram contratados R$ 943 milhões, por meio de 251.580 operações, no valor médio de R$ 3.747,76 para o empréstimo pessoal. Na faixa acima de três salários mínimos foram liberados 111.639 contratos, equivalentes a R$ 755 milhões, no valor médio em empréstimos pessoais de R$ 6.761,19. (fonte: blog da Previdência) 8| Revista Corresponde Revista Corresponde 26a.indd 8 26/09/2012 12:35:18 Revista Corresponde 26a.indd 9 26/09/2012 12:35:20 Legislação Resolução 4072: novas regras para instalação de instituição financeira Legislação define os tipos de dependências de instituições financeiras e capital necessários para sua abertura. O Banco Central baixou a Resolução nº 4072, de 26 de abril deste ano, que estabelece os requisitos sobre a instalação de dependências de instituições financeiras e demais instituições autorizadas a funcionar pelo Banco Central, como Agência, Posto de Atendimento (PA), Posto de Atendimento Eletrônico (PAE) e Unidade Administrativa Desmembrada (UAD). De acordo com a resolução, a instalação das dependências mencionadas é con- dicionada ao cumprimento dos requerimentos mínimos de capital e dos demais limites operacionais estabelecidos na regulamentação em vigor. A norma define ainda cada dependência e sua destinação. A agência é a dependência destinada ao atendimento aos clientes e ao público em geral no exercício de atividades da instituição, não podendo ser móvel ou transitória. No caso de bancos múltiplos com carteira comercial, de bancos comerciais e de caixas econômicas, as agências devem dispor de atendimento presencial, bem como de guichês de caixa destinados ao atendimento aos clientes e ao público em geral; e as contas de depósitos e demais operações contratadas com clientes devem estar vinculadas à agência que mantiver o relacionamento contratual em nome da instituição. A instalação de agência depende de prévia autorização do Banco Central do Brasil. Na situação em que duas ou mais agências de uma mesma instituição funcionem 10| Revista Corresponde Revista Corresponde 26a.indd 10 26/09/2012 12:35:25 Revista Corresponde 26a.indd 11 26/09/2012 12:35:28 Legislação Sede Banco Central Brasília - Divulgação BC no mesmo espaço físico, o atendimento presencial e os guichês de caixa podem ser compartilhados entre elas. Posto de Atendimento (PA) É dependência, subordinada a agência ou à sede da instituição, destinada ao atendimento ao público no exercício de uma ou mais de suas atividades, podendo ser fixo ou móvel. Considera-se PA móvel aquele instalado em veículo automotor, embarcação ou reboque, destinado ao atendimento em uma ou mais localidades. O PA, quando instalado em recinto de órgão ou entidade da Administração Pública ou de empresa privada, pode prestar serviços do exclusivo interesse do respectivo órgão ou entidade e de seus servidores ou da respectiva empresa e de seus empregados e administradores. É facultada a instalação de PA destinado ao oferecimento de serviços de conveniência aos clientes da instituição, bem como à divulgação de produtos e serviços, sem a realização de operações ou prestação de serviços financeiros. As instituições referidas no art. 1º devem informar, nos seus PAs, em local e formato visíveis ao público: I. os serviços oferecidos no PA; II. a localização da dependência mais próxima, para efeito da prestação dos serviços eventualmente não disponíveis naquele PA; e III. a localização da agência subordinadora ou da sede, conforme o caso. O Posto de Atendimento Eletrônico (PAE) É dependência constituída por um ou mais terminais de autoatendimento, subordinada a agência ou à sede da instituição, destinada à prestação de serviços por meio eletrônico, podendo ser fixo ou móvel, permanente ou transitório. A Unidade Administrativa Desmembrada (EAD) É a dependência destinada à execução de atividades administrativas da instituição, vedado o atendimento ao público. As instituições referidas no art. 1º podem manter, nos municípios onde tenham agência ou PA fixo, pessoas de seus quadros funcionais em estabelecimentos comerciais para a contratação de operações de financiamento ao consumidor final e respectiva cobrança. A instalação de PA, PAE e de UAD deve ser informada ao Banco Central do Brasil. A alteração de endereço ou da lista de serviços prestados, bem como o encerramento das atividades de agências e PA, devem ser comunicados com antecedência mínima de 30 (trinta) dias, por meio de aviso afixado em local de ampla visibilidade aos usuá rios da dependência, admitindo-se adicionalmente outros meios de divulgação. As instituições referidas no art. 1º, exceto cooperativas de crédito e Sociedades de Crédito ao Microempreendedor e à Empresa de Pequeno Porte, devem manter, em página da internet acessível a todos os interessados, relação atualizada de suas dependências, informando o endereço e os serviços prestados. A resolução esclarece ainda que o Banco Central (BC) definirá as informações e procedimentos necessários para a concessão de autorização de agência, e prazo de entrada em operação da dependência e a forma, o prazo e as condições de fornecimento das informações a serem encaminhadas ao BC pelas instituições. E define ainda que as instituições referidas no art. 1º, previamente ao encerramento das atividades de agências ou à transformação de agências em PA, devem elaborar relatório evidenciando a motivação, os impactos econômicos e a adequação das mudanças ao plano de negócios e à estratégia operacional da instituição. A resolução determina também que a agência instalada em município onde não haja outra agência de banco comercial, de banco múltiplo com carteira comercial ou de caixas econômicas não está sujeita ao horário mínimo nem ao atendimento obrigatório previsto no § 1º. 12| Revista Corresponde Revista Corresponde 26a.indd 12 26/09/2012 12:35:33 a Comemoração ANEPS comemora 11 anos de atividades Desde sua fundação tem contribuído para a consolidação deste importante segmento empresarial. A Associação Nacional das Empresas Promotoras de Crédito e Correspondentes no País (ANEPS) comemorou 11 anos de atividade no dia 16 de agosto. Foi nesta data, em 2001, que empresários de 13 empresas se reuniram e criaram uma entidade que viria a defender os interesses de um segmento econômico que já apresentava sinais de crescimento no mercado nacional. Desde então, a ANEPS (criada sob o nome de Associação Nacional das Empresas Prestadoras de Serviços ao Consumo) opera regularmente em sua sede social localizada na Rua XV de Novembro nº 269, centro da capital paulista. Desde sua fundação seus esforços são empregados na consolidação da atividade, bem como, na criação de categoria empresarial profissional que dê suporte as atividades, tanto nos aspectos fiscais e tributários, quanto do ponto de vista do trabalho e emprego. Tem como objetivos também promover o desenvolvimento das empresas e seus funcionários por meio de cursos, seminários, congressos, feiras e eventos, além de manter relacionamento e pautas positivas junto aos poderes Executivo, Legislativo e Judi- ciário, bem como com os órgãos reguladores, fiscalizadores e de defesa do consumidor. Nesses anos de atuação a ANEPS tem obtido o reconhecimento de uma parcela expressiva do mercado, através de sua participação em alguns dos principais eventos ligados ao setor do crédito e ao estabelecimento progressivo de canais de diálogo com entidades representativas de diversos segmentos da economia. Os Correspondentes e Promotoras de Crédito surgiram para atender à demanda do mercado, que precisava de um canal comercial apropriado para modernizar e racionalizar sua estrutura de atendimento na intermediação e encaminhamento das propostas de crédito. A partir de sua atuação, o acesso ao crédito à população que não possui conta bancária ou que mora em regiões distantes dos grandes centros foi ampliado. Hoje, a ANEPS representa mais de 300 empresas que respondem por 85% das transações de crédito no país e atuam de acordo com a legislação vigente e o Código de Defesa do Consumidor. É importante ressaltar Revista Corresponde Revista Corresponde 26a.indd 13 | 13 26/09/2012 12:35:35 Comemoração que o setor emprega cerca de 900 mil pessoas em todo o país, especialmente as que estão acima de 40 anos e jovens buscando o primeiro emprego. Em 2010, a ANEPS promoveu o 1º Congresso Nacional de Promotores de Crédito, que debateu temas importantes para a indústria de crédito brasileiro, visando, a partir do encontro, fortalecer a própria entidade, que tem entre seus principais objetivos a capacitação e a certificação dos profissionais do setor (um dos maiores desafios do setor), a elaboração de projetos de autorregulamentação do segmento, além da promoção e da organização da indústria do crédito. O Banco Central vem adotando, ao longo da década, medidas que visam dar mais transparência e credibilidade ao mercado, como as resoluções nº 3.954, que criou a certificação para as empresas e seus agentes. A ANEPS, sempre atenta às necessidades do mercado, foi a primeira a implantar, em julho de 2011, o curso de capacitação e certificação e, desde então, já recebeu mais de 5 mil inscrições e emitiu mais de 3.900 certificados. Ouvidoria A entidade criou ainda uma Ouvidoria com o objetivo de reforçar a regulação de suas empresas associadas. A iniciativa qualifica ainda mais o programa de certificação da associação, voltado para os profissionais da área de crédito. Em linha com o Código de Defesa do Consumidor e as recentes resoluções do Banco Central do Brasil, a Ouvidoria é um canal direto do cliente com a associação, que o permite denunciar possíveis problemas que envolvam a atuação de Correspondentes ou Agentes associados. Com base nas informações, a ANEPS poderá abrir processos administrativos que serão submetidos ao Conselho de Ética e Disciplina para apuração das irregularidades. Conforme o resultado, a ANEPS poderá aplicar penalidades que vão desde a advertência até a cassação dos registros e da certificação. Os resultados ficarão abertos para consulta pública. Gestões Desde sua fundação, a ANEPS teve quatro presidentes: Ange- lo Bifulco, que presidiu a entidade em 2001; Edison Aparecido Ferreira, nas gestões 2001/2003, 2003/2006 e 2006/2009; Luis Carlos Bento da Costa Dias, no período de 2009/2012 e Edison João Costa, eleito para o período de 2012/2015. Nesta edição eles comentam como foi administrar a ANEPS e quais suas expectativas para o futuro. O superintendente Norivaldo Lopes, que trabalha na entidade desde sua fundação, também relembra o início dessa trajetória. Angelo Bifulco (ex-presidente) “Em 2001, quando da fundação da ANEPS, fui eleito presidente e permaneci no cargo por alguns meses apenas em função de ter assumido atividades em outro ramo de negócios. Logo em seguida, o Edison assumiu a presidência. Os fundadores da ANEPS foram os empresários, na época, de expressiva atuação no mercado e que, por isso mesmo necessitavam de representação junto à autoridade pública no sentido de que o segmento fosse ouvido na regulamentação da atividade. A adesão de outros empresários foi conquistada à medida que a atuação da ANEPS tornava-se positiva. Surgiram muitas dificuldades naturais de toda a iniciativa associativa, mas fomos nos adaptando e buscando melhorar nossa atuação a cada dia. Naquela época, estava iniciando uma nova etapa de crescimento e as instituições financeiras voltavam a apostar no crédito ao varejo, ampliando os volumes de recursos destinados a este segmento. Passados esses 11 anos, as perspectivas são boas para o segmento, porém há que se dedicar à avaliação mais profunda do relacionamento das instituições financeiras com as prestadoras de serviços e nos custos da operação, tão onerosos como a inadimplência que, por sua vez, deve ser minimizada com a constante revisão e melhoria nos critérios e ferramentas de análise de crédito. No âmbito das atividades das empresas prestadoras de serviços há muito campo ainda a ser explorado”. 14| Revista Corresponde Revista Corresponde 26a.indd 14 26/09/2012 12:35:40 Revista Corresponde 26a.indd 15 26/09/2012 12:35:41 Comemoração Edison Aparecido Ferreira (ex-presidente) “Lembro-me de como foi difícil conseguir a adesão de outros empresários para a fundação da ANEPS. Foi dificílimo. O assunto foi debatido durante vários anos no ambiente da Acrefi – Associação Nacional das Instituições de Crédito, Financiamento e Investimento – até que se chegou a um consenso para fundar uma associação desvinculada da Acrefi, com endereço e diretoria própria. As grandes redes tinham crediário próprio e as Promotoras eram coligadas a instituições financeiras, como exemplos posso citar a Finasa ligada ao Banco Mercantil, a Fininvest ao Unibanco, o Losango ao Banco Multiplic e o Continental ao Bradesco, entre outras. Mas tivemos algumas conquistas nesses 11 anos, como o reconhecimento da atividade, relacionamento com entidades de classe, participação em congressos e aumento significativo das Promotoras Independentes e dos Correspondentes Bancários. Minha expectativa para o futuro é melhorar o reconhecimento da categoria por todos os segmentos da sociedade, aumentar o quadro de associados e a divulgação do setor em todo o Brasil”. Luis Carlos Bento (ex-presidente) “A trajetória da ANEPS é repleta de importantes conquistas obtidas para o setor. Ao longo de seus 11 anos de atuação, sempre trabalhou em favor da qualificação e certificação dos profissionais envolvidos com o intermédio de operações de concessão de crédito, bem como a regulamentação da categoria. Até agora, muitos dos ideais já se transformaram em realizações, como por exemplo a publicação da portaria nº 3.954, que é sem dúvida essencial para a atividade de oferta de crédito. O processo de certificação de correspondentes também merece especial destaque: proporcionará legitimidade à atuação dos correspondentes bancários, deixando à margem aqueles que não estiverem comprometidos com normas rígidas de conduta e ética, alinhadas com as prerrogativas do Código de Defesa do Consumidor. Também, é da mais elementar justiça, agradecer a todos os associados e colaboradores que contribuíram de alguma forma para que a ANEPS se tornasse o que é hoje: uma associação com alto grau de respeito e confiabilidade junto ao setor. Não mediremos esforços para continuar a atuar, aperfeiçoar e consolidar a atuação da ANEPS em todos os domínios de nossa atividade.” 16| Revista Corresponde Revista Corresponde 26a.indd 16 Edison João Costa (Presidente) “Em continuidade ao trabalho iniciado pela diretoria anterior, as principais metas serão o reconhecimento da categoria; constituição de sindicato de classe patronal em nível nacional; promover através dos canais adequados a representação sindical de classe laboral para promotores e correspondentes em nível nacional; promover o desenvolvimento das empresas de seus funcionários e o respeito aos consumidores através da certificação de todos os envolvidos na oferta de serviços. Não se pode deixar de destacar que ANEPS foi a primeira a lançar o processo de certificação dos correspondentes de acordo em aderência a resolução do Banco Central que hoje já contabiliza cinco mil colaboradores certificados em todo o País”, afirma Costa. Norivaldo Lopes (Superintendente) As Promotoras de Crédito, hoje denominadas Correspondentes no Pais não transacionais foram criadas, em 1979, por meio da Resolução nº 562, do Banco Central do Brasil. Na época de sua fundação, há pouco mais de uma década, foi muito difícil conseguir que as empresas se filiassem à ANEPS, haja vista que as poucas empresas Promotoras de Crédito existentes eram ligadas a bancos, financeiras, à indústria e/ou comércio e algumas poucas independentes, e foram constituídas exatamente para ser importante ferramenta para o escoamento da produção industrial e também para fomentar o comércio, pois podiam operar em prazos mais longos de financiamento que o dos bancos comerciais (24 ou 36 meses). O setor, naquele período, era muito rudimentar, pois estamos falando do segmento na década de 60, quando os sistemas de telefonia e informação eram muito rudimentares. Mesmo assim, as promotoras tiveram participação expressiva na evolução das vendas de produtos de consumo duráveis e não duráveis, facilitando sobremaneira as vendas das indústrias e a colocação de seus produtos no mercado nacional. O processo de crédito ao consumidor final mudou muito, principalmente nos últimos anos por conta da evolução tecnológica e dos sistemas de informação online. As operações podem ser rapidamente aprovadas, na hora da compra e em tempo real dentro das próprias lojas (promotoras), que fazem a intermediação entre os financiadores e os consumidores, liberando rapidamente o pagamento do financiamento aos lojistas. Essa foi uma das principais conquistas do setor nos últimos anos. Por outro lado, a intermediação financeira não pode ser confundida com serviços bancários, pois trata-se de atividade devidamente regulamentada através de inúmeros normativos do Banco Central, desde 1979 com a Resolução 562, que durante estas mais de três décadas foi sistematicamente atualizada, chegando ao final com as resoluções 3.954 e 4.035. 26/09/2012 12:35:44 Em Tempo Correspondentes: atuação cada vez mais necessária A comodidade oferecida pelo setor e ampla linha de produtos tem proporcionado à população um serviço cada vez mais diferenciado. Edmar Casalatina A ascensão de mais de 30 milhões de brasileiros à classe C nos últimos anos, que entrou para o mercado de consumo, e consequentemente ao de crédito, revelou a importância social e econômica dos correspondentes bancários para o Brasil. Os serviços oferecidos hoje pelos correspondentes são fundamentais para suprir a demanda desse público carente por serviços financeiros. A proximidade desse novo canal de distribuição de crédito veio para facilitar a vida da população, especialmente daque- las que estão nas regiões mais distantes do país. Sem falar na comodidade, pois os correspondentes atuam em horários diferenciados, aos sábados e domingos. Por meio dos mais de 160 mil correspondentes, pagar uma conta ou mesmo abrir conta bancária, solicitar um cartão de crédito ou empréstimo pes soal deixou de ser um ‘bicho de sete cabeças’, que obrigava a pessoa a se dirigir a uma agência bancária. Hoje, basta entrar numa casa lotérica, agência dos Correios ou mesmo numa loja de eletrodomésticos para realizar estas operações. Em entrevista recente à Revista Corresponde, o gerente-executivo da Unidade Canais Parceiros do Banco do Brasil, Edmar Casalatina, disse que “a atuação dos correspondentes é muito boa, especialmente pela agilidade que oferece ao consumidor”. Os correspondentes são responsáveis ainda pelo pagamento dos benefícios sociais do Governo Federal à população, como o Programa Bolsa Família, entre outros. Sem esses agentes ficaria difícil para os bancos atenderem à demanda crescente da nova classe média brasileira. É preciso destacar também que esse segmento tem participação fundamental na geração de emprego e renda. São mais de 900 mil postos de trabalho diretos no País, empregando principalmente pessoas com mais de 40 anos ou que estão em busca do primeiro emprego. O Brasil está em franco desenvolvimento econômico e a demanda por crédito deve crescer ainda mais nos próximos anos. Além disso, existem milhões de pessoas ainda fora do sistema financeiro o que fará com que o segmento dos correspondentes cresça ainda mais seja um diferencial para a população ainda não atendida pelos bancos tradicionais. Revista Corresponde Revista Corresponde 26a.indd 17 | 17 26/09/2012 12:35:46 Capa Portabilidade de crédito: alternativa para a redução dos juros Medida permitirá que cliente transfira sua dívida em um banco para outra instituição financeira. A portabilidade de crédito – quando o consumidor transfere sua dívida com o banco para outra instituição – e a redução das taxas de juros promovida pela Caixa Econômica Federal e Banco do Brasil, seguidos por outras ins- tituições financeiras, estão agitando ainda mais o mercado de crédito no País. A tendência é que o consumidor procure por melhores condições de financiamento com a crescente concorrência entre os bancos, estimulada pelas medidas do Governo Federal. Mas, o que tem chamado à atenção é a possibilidade da troca de financiamentos entre as instituições, a chamada portabilidade de crédito, regulamentada em 2006 pelo Banco Central. Nesse caso, o cliente que fez uma dívida 18| Revista Corresponde Revista Corresponde 26a.indd 18 26/09/2012 12:35:49 Capa com determinada taxa de juros em um banco tem a possibilidade de transferir, gratuitamente, seu crédito para outra instituição que apresente uma oferta mais interessante. Mas a portabilidade de crédito está sendo confundida com o refinanciamento, onde as instituições bancárias disponibilizam o refinanciamento mediante a liberação de um novo empréstimo. Para que a mudança seja realmente vantajosa o cliente deve fazer uma pesquisa minuciosa, analisando os juros e taxas mais convidativos. Segundo o Procon-SP, o consumidor deve verificar ainda as taxas de juros oferecidas pelo banco para onde está sendo feita a migração são realmente menores, o custo efetivo total da transação, as despesas e demais encargos incidentes na nova operação e número de parcelas. Pode ocorrer um aumento no número de parcelas, aumentando a dívida também. É preciso evitar surpresas desagradáveis. Para a supervisora para assuntos financeiros do Procon, Renata Reis, “embora a portabilidade de crédito esteja em vigor desde 2006, somente agora é que a prática ganhou força. Isso ainda é novo para o consumidor, que precisa ficar atento às propostas que lhe são oferecidas e tudo precisa estar documentado”. De acordo com dados do Banco Central, no período de maio a julho deste ano, foram fechadas cerca de 45 mil operações de portabilidade por mês, totalizando R$ 520 milhões mensais, sendo que a maior parte refere-se ao crédito consignado. transação, primeiramente ele fará uma análise de crédito para conhecer o perfil do cliente. Se optar por aceitar a migração, então esta instituição é que irá solicitar a portabilidade e fará a quitação da dívida original. Portabilidade de crédito imobiliário A portabilidade também vale para o crédito imobiliário, mas é bom fazer uma análise antes de tomar uma decisão, pois os custos para a transferência ainda são muito altos nesta transação. O ministro da Fazenda, Guido Mantega, sinalizou que o governo deve melhorar as condições para a portabilidade de crédito imobiliário. Ao fazer a portabilidade de um crédito habitacional atualmente, o consumidor tem dois gastos referentes ao cartório, como o registro da mudança do banco credor na matrícula do imóvel e a averbação do novo contrato de alienação. Em São Paulo, o valor destas despesas chega a até R$ 1.174 para os imóveis financiados pelo SFH. Para os que estão fora do SFH esse custo chega a R$ 2.348 para imóveis avaliados em até R$ 500 mil. Há propostas em estudo para facilitar o trâmite em cartório e o corte das taxas pela metade, além da exigência de apenas duas averbações, que são mais baratas que o registro em matrícula. A primeira aconteceria entre o banco originário e o novo credor, e poderia ser feita eletronicamente. A segunda envolveria o novo banco e o mutuário. O custo de transferência de docu mentação do imóvel no cartório também é alto. Se o financiamento já está perto do final, a vantagem do juro menor pode não compensar a troca diante do gasto com a documentação, como a taxa de uma nova avaliação do imóvel cobrada pelo banco, pré-requisito para a transferência, e que custa entre R$ 400 e R$ 1.215, e a taxa de administração do contrato. Isso deve ser considerado pelo cliente ao fazer a simulação da portabilidade de uma dívida habitacional. Propostas O relatório do deputado Henrique Fontana (PT-RS) à medida provisória nº 567 que muda a regra de remuneração da poupança traz alteração no processo de portabilidade de crédito imobiliário entre bancos. O parecer do parlamentar, diz que o credor poderá fazer uma averbação do imóvel quando transferir o crédito imobiliário de instituição financeira – e não mais um novo registro, como acontece hoje. Extrato da dívida O ideal é que o consumidor peça ao seu banco um extrato da dívida em que conste o saldo devedor, os juros cobrados e o número de parcelas, em seguida, leve à instituição bancária para onde pretende transferir a dívida e solicite a troca. A supervisora do Procon, Renata Reis, ressalta que o consumidor “tem direito a essas informações”. Ela alerta ainda que os Correspondentes que atuam com diversas modalidades de crédito devem trabalhar de forma correta, pois são representantes das instituições financeiras. O cliente deve estar ciente de que o novo banco não é obrigado a aceitar essa Revista Corresponde Revista Corresponde 26a.indd 19 | 19 26/09/2012 12:35:52 Capa “A medida visa diminuir a burocracia e os custos para o cidadão, além de estimular a concorrência entre os bancos”, destaca. O texto estabelece que o Conselho Monetário Nacional (CMN) editará uma norma disciplinando o uso de um código de identificação específico para as operações de portabilidade de crédito pelas instituições financeiras. A intenção é fazer com que os bancos transfiram os dados dos clientes que migrarem seus financiamentos. Renato Oliva, presidente da Associação Brasileira de Bancos Comerciais (ABBC), fala sobre portabilidade. Revista Corresponde – Como os bancos estão avaliando a questão da portabilidade de crédito? Renato Oliva – A portabilidade de crédito pode ser compreendida como a transferência de um empréstimo ou financiamento de um banco para outro banco a pedido do cliente. Como não se trata de um novo empréstimo, não haveria que se cobrar um novo Imposto sobre Operações financeiras (IOF) para a operação que foi transferida. A motivação do cliente para usar a portabilidade deveria estar atrelada à redução de custos que o novo banco estaria oferecendo através de juros menores. A maior percepção desse tipo de situação deverá ocorrer nos contratos de longuíssimos prazos, como o crédito imobiliário. Por isso, a portabilidade das operações de crédito imobiliário é o que está sendo trabalhado pelas autoridades. Quando se fala em portabilidade de operações de crédito, fala-se também na portabilidade das garantias associadas à operação transferida. Nesse ponto, há custos inerentes que deverão ser assumidos pelo cliente. Por exemplo: se a operação for de crédito imobiliário, a nova averbação do imóvel ou a sua alienação estaria associada à transferência. Da mesma forma as operações de financiamentos de veículos. Deveria ser definida uma tarifa para a portabilidade, a ser paga pelo cliente, que refletisse o custo do processamento para a portabilidade e um ressarcimento das despesas incorridas na originação da operação e que seriam pagas pelas receitas dos juros. A avaliação é que em mercados relativamente estáveis, onde as taxas operadas são muito parecidas, e os prazos das operações não são tão longos, a portabilidade não deveria ser uma vantagem para o cliente, uma vez que os custos de sua operacionalização poderiam anular o pequeno ganho da menor taxa oferecida pelo outro banco. RC – Tem havido maior procura pela migração do crédito nos bancos associados à ABBC? RO – A migração de crédito entre bancos não se dá somente através da portabilidade. A maior parte desta migração, seja em operações de financiamento de veículos ou empréstimo consignado, se dá através da liquidação antecipada dos contratos originais e da realização de um novo contrato com o novo banco. Há bancos, mais agressivos e com maior espaço de alavancagem para suas operações, que possuem ou se utilizam de argumentos mercadológicos mais persuasivos para conquistar maiores fatias do mercado. Por outro lado, há bancos que estão mantendo suas carteiras estáveis, numa postura mais conservadora em termos de gestão de liquidez e por conta do momento mundial. RC – Quais as vantagens para as instituições financeiras ao receber a dívida feita em outro banco? RO: Crescimento do market share. Crescimento de sua participação relativa no mercado. RC – Há riscos para essas instituições financeiras que aceitam a migração da dívida? RO – A decisão da portabilidade é do cliente. Se o cliente assim o decidir, ela deverá ser executada. Os preços do mercado refletem a dinâmica atual, onde o banco capta, empresta, recebe os pagamentos e paga o investidor que fez a captação. Havendo uma mudança importante na dinâmica, certamente deverá haver um ajuste nos preços que reflita as novas condições e os novos riscos. Neste sentido, o mercado sempre buscará seu equilíbrio econômico. C M Y CM MY CY CMY K 20| Revista Corresponde Revista Corresponde 26a.indd 20 26/09/2012 12:35:54 An Poupacred 21x28.pdf 1 28/08/2012 16:24:30 A Poupacred tem créditos para você. Desde sua fundação em 2006, a Poupacred tem como pilares a ética, qualidade, agilidade, gestão de pessoas e transparência nas relações com clientes, colaboradores e Instituições Financeiras. C M Y CM MY CY CMY K Seu sonho ou sua necessidade a Poupacred ajuda a realizar. Seja para uma viagem, reforma da casa, compra do carro ou formatura do filho. Empréstimos para Aposentados e Pensionistas do INSS com desconto direto no benefício. Empréstimo Consignado para Servidores Estaduais, Municipais e de Empresas conveniadas. Empréstimo para Militares das Forças Armadas: Exército, Marinha e Aeronáutica. (18) 3344-6666 email: [email protected] www. poupacred .com.br Revista Corresponde 26a.indd 21 26/09/2012 12:35:55 Análise Setorial Certificação da ANEPS está de cara nova O novo formato oferece mais agilidade aos agentes que buscam capacitação. O programa de certificação dos agentes dos correspondentes foi implantado há um ano pela ANEPS – Associação Nacional dos Correspondes no País –, em parceria com Instituto Totum, e desde então tem sido um sucesso, com mais de 3 mil agentes certificados em todo território nacional. A certificação foi criada para atender à Resolução nº 3.954 do Banco Central que passou a exigir a capacitação e certificação dos agentes de correspondentes, como forma de dar mais transparência ao setor e melhorar o atendimento oferecido por esse canal de distribuição de crédito. Apesar do sucesso da certificação, a ANEPS observou recentemente uma queda no número de interessados devido à incerteza provocada pela Resolução nº 4.035, que proíbe a atuação dos correspondentes dentro das agências bancárias. Por outro lado, para tornar o programa ainda mais atraente, a associação decidiu promover algumas mudanças. Antes, em uma única prova abordava-se o crédito consignado, CDC, leasing, empréstimos e financiamento de veículos. A certificação foi dividida em quatro modalidades: a certificação completa; crédito pessoal e consignado; CDC e financiamento de veículos e crédito imobiliário. Assim, os alunos poderão escolher a área de seu interesse. A outra mudança é que até os últimos meses a prova que é feita no Brasil inteiro dependia da formação de turmas com 15 a 20 pessoas. No novo formato a prova poderá ser feita em todas as capitais sem a exigência de um número mínimo de participantes. Para o vice-presidente de Formação e Certificação da ANEPS, Marciano Testa, “a certificação trouxe melhoria para o dia a dia das empresas. Temos recebido feedbacks positivos das empresas que passaram a exigir a certificação dos seus colaboradores e parceiros. O nível do atendimento dos serviços prestados à população, que é a maior beneficiada, melhorou muito. Para o indivíduo que busca colocação profissional, ter a Certificação/ANEPS é um diferencial no currículo no momento da contratação”. “Queremos estender aqui o convite a todos empresários de promotoras e instituições financeiras que incentivem a certificação, todos ganham com a formalização do setor. Acreditamos que a demanda pela certificação aumente significativamente ao passo que se aproxima a data da obrigatoriedade exigida pela norma. Além disso, estamos em tratativas com a FEBRABAN para disponibilizarmos às instituições financeiras um banco de dados único, para consulta online do status dos agentes certificados no momento do input do contrato, uma vez que a ANEPS hoje detêm o maior numero de certificações emitidas, destaca Marciano Testa. De acordo com Fernando Lopes, diretor do Instituto Totum, “o maior benefício desse novo modelo é que agora a certificação é focada no interesse de cada Marciano Testa 22 | Revista Corresponde Revista Corresponde 26a.indd 22 26/09/2012 12:35:57 Análise Setorial agente e dará mais agilidade ao processo de formação dos agentes. Além disso, a ANEPS é a única que fornece carteira de identificação profissional aos agentes que concluem a certificação pela entidade”. O programa de certificação da ANEPS recebeu 5.057 inscrições, dos quais 3.044 agentes foram certificados. Os gráficos mostram o perfil dos agentes que participaram da certificação por Estado, sexo, faixa etária e escolaridade. Um dos pontos de destaque é a participação do público feminino, 71% ante 29% do masculino (gráfico 1). Os agentes na faixa dos 25 a 30 anos representam 34% dos inscritos, seguido por 29% dos que têm entre 18 e 24 anos (gráfico 2). Em relação ao nível de escolaridade, 49% tem ensino médio completo (gráfico 3). Na divisão por região, o estado de São Paulo lidera com o maior número de pessoas inscritas (mais de 1.050), seguido pelo Rio de Janeiro (mais de 600) e Minas Gerais (mais de 300) (gráfico 4). Fernando Lopes, diretor do Instituto Totum 71% 29% Revista Corresponde Revista Corresponde 26a.indd 23 | 23 26/09/2012 12:36:01 Tecnologia e Gestão Os desafios da indústria do crédito no Brasil Setor deverá buscar novos modelos de promoção e captação de clientes utilizando canais e parcerias com custo baixo e automação completa dos processos. O crescimento da indústria do crédito e o avanço tecnológico, que permite uma análise mais criteriosa no processo de análise e concessão de crédito, fazem com que se olhe mais atentamente para as facilidades que os recursos tecnológicos oferecem. Por isso, a partir de agora, a Revista Corresponde passa a publicar uma seção fixa sobre o tema, abordando a revolução silenciosa que está em curso. Talvez essa seja a melhor definição para o momento por que passa o processo de análise e concessão de crédito no Brasil. O aumento de volume substancial ocorrido ao longo da última década, que definiu um novo patamar a partir de 2009 e 2010 para as instituições financeiras, encontrou mais recentemente dois novos desafios: a demanda pela redução substancial nas taxas de juros aliada a um aumento na inadimplência para índices preocupantes. Neste novo cenário, o mercado depara-se com o dilema do “crescimento sustentável” na indústria do crédito, que precisará equacionar: alto volume, novos juros, redução de custos e geração de valor para acionistas. O processo de análise e concessão evoluiu bastante nos últimos anos principalmente para suportar altos volumes de operações com manutenção de custos ou boa escala de crescimento, mas os avanços se deram em um ambiente diferente: a competitividade de juros mantinha-se em um patamar de taxa básica bem mais alto, com regulação de mercado diferente e o foco das instituições voltado para expansão de suas carteiras. Uma rápida olhada na maioria das instituições do país comparando seus processos à realidade de mercados mais evoluídos pode ajudar a definir algumas tendências para o processo de concessão nesta próxima fase: novos modelos para promover e captar clientes utilizando canais, parcerias e meios com custo mais baixo, automação completa dos processos, meios transparentes e rápidos de decisão. Essas tendências, no entanto, passam pela inevitável necessidade de “tropicalizar” os processos e adaptá-los para um ambiente onde ainda não há bases de dados “positivas”, onde há uma enorme classe média “nascente” que não tem histórico de consumo e dificulta a análise estatística. Isso sem falar em um território com características, culturas e estrutura díspares. Nesse sentido, a revisão do processo de concessão de crédito passa, sim, por uma “volta às origens”: a instituição deverá reduzir sua “aprovação automática” – a vedete da concessão dos últimos cinco anos – e precisará coletar mais informações sobre seus possíveis clientes: fontes de dados chamadas “não convencionais” tendem a ser mais utilizadas, por possuir informações ricas para apoiar análises: bases de redes sociais, geoposicionamento, análise de intenção etc. Ao mesmo tempo, a “volta às origens” deve se valer de todas as ferramentas atualmente empregadas, aliadas a uma gestão mais eficiente de produtividade de equipes e analistas. Adotar mecanismos eficientes de acompanhamento de produção e níveis de qualidade – mais próximos à metodologia adotada em contact centers – tornam a rotina de análise mais eficaz e permitem otimizar um dos custos mais importantes, o de pessoas. Melhores práticas Além do enriquecimento de dados e monitoramento no processo de concessão, a padronização será o próximo desafio para as instituições. Executar seus processos in 24| Revista Corresponde Revista Corresponde 26a.indd 24 26/09/2012 12:36:04 A indústria de concessão de crédito no Brasil apresenta, em resumo, uma estrutura que envolve as Instituições Financeiras, os Correspondentes e os Agentes de Correspondentes. O Agente de Correspondente representa o contato direto com os Clientes, garantindo a capilaridade da indústria. A Certificação Profissional de Agentes de Correspondentes da ANEPS (Certificação ANEPS) envolve não somente um exame de certificação, mas também o atendimento ao Código de Ética e Conduta e a atuação de sua Ouvidoria. Isto é autorregulação da nossa indústria. Certificação Completa < Crédito Consignado < Veículos e CDC < Crédito Imobiliário < Diferenciais ✓ A 1° Entidade e única a ter o programa de certificação COMPLETO (desde 07/2011); ✓ Milhares de Agentes de Correspondentes certificados em todo território nacional; ✓ Possibilidade de realizar exames apenas para os seus funcionários (turmas fechadas); ✓ O único serviço de certificação que atende ✓ Canal de Ouvidoria através de 0800; ✓ Emissão da Carteira de Certificação Profissional do Agente de Correspondente, que pode ser utilizada como Identificação Profissional*. atendendo ao Capítulo IV, ART. 11, item II, da Res 3954/2011 do Banco Central. em qualquer localidade do Brasil; Para mais informações: www.certificacaoaneps.com.br (11) 3104-5168 ou (11) 3104-5169 Revista Corresponde 26a.indd 25 26/09/2012 12:36:06 Tecnologia e Gestão house ou com parceiros traz desafios similares para os gestores de crédito: a distribuição geográfica, a rotatividade de equipes e a rápida mudança de políticas de crédito parecem ser variáveis incompatíveis, que fazem com que o processo como um todo sofra perda de qualidade a cada nova mudança. A demanda por soluções que suportem e facilitem as mudanças de políticas de crédito - e que ao mesmo tempo sejam fáceis de aprender e multiplicar - são pontos fundamentais para o sucesso do processo de concessão nos próximos anos. À medida que os processos mudarem, as plataformas precisarão ser mais robustas que as atuais e deverão representá-los em sua plenitude, considerando os diferentes critérios de avaliação para as diferentes demandas dentro do mesmo processo. Também no contexto das mudanças em processos de análise e concessão, as instituições deverão melhor definir o que tratar (e quando tratar) propostas como “indícios de fraude”, separando-as efetivamente de casos de “desenquadramento” estrutural ou finan- ceiro. A propalada educação para o crédito tem no momento da análise mais uma grande oportunidade ao bem detectar e diferenciar as intenções do cliente, e direcioná-lo eventualmente para um melhor enquadramento de seu desejo de aquisição. Saber diferenciar, tratar e executar o ajuste fino neste processo depende, sim, de feedback contínuo entre backoffice, análise, checagem e força de venda, identificando oportunidades de bons negócios em um ambiente mais competitivo, que aceitará cada vez menos erros. Ferramentas de Workflow e B.I., efetivamente integradas ao ambiente operacional, e ferramentas de B.PM. precisarão urgentemente substituir as planilhas e e-mails utilizados hoje neste ambiente. Flexibilidade é o segredo Finalmente, o novo ciclo de crédito do mercado deverá ser seletivo quanto à recorrente inflexibilidade de boa parte das instituições. Os subprocessos ligados à concessão deverão ocorrer em ambientes multiproduto, multioferta, multiequipe e multiparceiros. A instituição, cada vez mais, deverá representar o papel de “ponto de convergência” para captar os melhores clientes, atraídos pelos melhores produtos com os parceiros desejados. A instituição deverá ser flexível para atuar em nichos, de forma corporativa, ao mesmo tempo aberta e integrada com seus canais. Isso só será possível quebrando alguns paradigmas atualmente vigentes, como os conceitos de “banco grande” e “banco pequeno”, “financeira de produto x” ou “produto y” etc. Enfim, mesmo contando com a já tradicional “capacidade de superação”, aliada ao poder de ação e potencial, a indústria do crédito no Brasil está diante de um novo “momento de virada”. Inovação e tecnologia são os caminhos para promover esta mudança. Rafael Matos [email protected] Diretor de IT Services - Intervalor Agenda Congresso nacional de crédito e cobrança Confira os temas que serão debatidos: E ntre os dias 9 e 10 de outubro, será realizado o 8° Congresso Nacional de Crédito e Cobrança, em São Paulo, e reunirá profissionais e executivos do setor. No evento serão discutidos temas de grande importância para o setor, que tem passado por transformações nos últimos anos. Neste novo cenário, o destaque fica por conta do consumidor, que adquiriu novos hábitos de consumo a partir do crescimento da classe média, que hoje representa mais de 50% da população brasileira. A classe C cresceu e já são mais de 101 milhões de pessoas, sem falar na estabilidade econômica e, principalmente, nas facilidades de acesso ao crédito no País e na queda dos juros, o que tem levado ao aumento do consumo. Inadimplência Desafio: crédito x inadimplência. Como conseguir o equilíbrio entre o incremento da oferta de crédito frente ao crescimento dos índices de inadimplência para o desenvolvimento do setor. Crédito & Cobrança Crédito responsável: Como mantê-lo – da concessão à cobrança. Crédito educativo: crescimento profissional ao alcance de todos. Como o crédito estudantil pode ajudar a democratizar o acesso ao ensino universitário e melhorar a qualificação profissional do brasileiro. Marketing Marketing em educação financeira: o primeiro passo para educar é comunicar bem. Bancos e grandes entidades de cré- dito fazem uso das técnicas de marketing e publicidade para ensinar o brasileiro a usar corretamente seu salário, pagar dívidas e economizar para realizar sonhos. Fraudes Roubo de identidade: Onde tudo começa. Como fraudadores atuam, quem são suas vítimas preferenciais, quais as consequências para o sistema financeiro e como as empresas podem proteger. Mercado Compra e venda de carteiras: Como essa atividade pode mudar totalmente o rol das empresas de recuperação. Oportunidades e desafios do Brasil em utilizar essa ferramenta, que pode representar um marco no desenvolvimento da indústria do crédito. Oportunidades para empresas de cobrança do Brasil nos EUA. A possível interação de mão-dupla entre empresas americanas e brasileiras na indústria de cobrança. 26| Revista Corresponde Revista Corresponde 26a.indd 26 26/09/2012 12:36:08 Revista Corresponde 26a.indd 27 26/09/2012 12:36:09 Consumidor Reflexos da queda dos juros para o consumidor Maior competição entre as instituições financeiras podem beneficiar população. A recente redução das taxas de juros nas operações de crédito realizada pelo Banco do Brasil e Caixa Econômica Federal elevou a concorrência no setor, levando as instituições privadas a reduzirem suas taxas também. Segundo nota distribuída à imprensa, a Associação Nacional de Executivos de Finanças, Administração e Contabilidade (Anefac), esta é a quarta redução no ano das taxas de juros para pessoa física e a quinta redução das taxas de juros para pessoa jurídica. De acordo com a pesquisa de juros divulgada pela entidade, em maio deste ano a taxa de juros média mensal para pessoa física recuou 0,07 ponto porcentual em relação a abril, passando de 6,25% para 6,18% ao mês e de 106,99% para 105,36% ao ano. É a menor taxa média desde 1995, início da série histórica do levantamento das taxas para pessoa física. Ainda de acordo com o levantamento, os principais fatores que contribuíram para a queda são: a redução da taxa básica de juros (Selic) que recuou 0,50 ponto percentual, de 9,00% ao ano em abril para 8,50% ao ano em maio; maior competição no sistema financeiro após os bancos públicos promoverem reduções em suas taxas, que foi acompanhada pelas principais instituições financeiras privadas, e expectativa de novas reduções da taxa básica de juros. Considerando todas as reduções da Selic promovidas pelo Banco Central desde dezembro do ano passado, observa-se um recuo – entre dezembro/2011 e maio/2012 – de 2,50 pontos percentuais (redução de 22,73%) de 11,00% ao ano em dezembro/2011 para 8,50% ao ano em maio/2012. Nesse período a taxa de juros média para pessoa física apresentou uma redução de 9,48 pontos percentuais (redução de 8,25%) de 114,84% ao ano em dezembro/2011 para 105,36% ao ano em maio/2012. Embora venha ocorrendo a redução dos juros, é bom lembrar que as taxas se encontram em patamares elevados no país, seja pelo baixo volume de crédito disponível que representa hoje 49,6% do PIB quando a média internacional passa de 100%, seja pelos custos que incidam sobre as taxas. “A nossa expectativa é de que as taxas de juros voltem a cair nos próximos meses por conta das prováveis reduções da taxa básica de juros (Selic), conforme sinalizações do Banco Central, bem como pela maior competição no sistema financeiro após os bancos públicos promoverem reduções em suas taxas de juros”, destaca o coordenador da pesquisa e vice-presidente da Anefac, Miguel José Ribeiro de Oliveira. 28| Revista Corresponde Revista Corresponde 26a.indd 28 26/09/2012 12:36:10 Consumidor Linha de Crédito Abril/2012 Maio/2012 VARIAÇÃO % TAXA MÊS TAXA MÊS TAXA MÊS TAXA MÊS VARIAÇÃO pontos percentuais Juros comércio 4,77% 74,92% 4,72% 73,92% -1,05% -0,05 Cartão de crédito 10,69% 238,30% 10,69% 238,30% 0% 0 Cheque especial 8,28% 159,76% 8,24% 158,61% -0,48% -0,04 CDC - bancos financiamento de automóveis 1,94% 25,93% 1,85% 24,60% -4,64% -0,09 Empréstimo pessoal bancos 3,69% 54,47% 3,59% 52,69% -2,71% -0,10 Empréstimo pessoal financeiras 8,14% 155,76% 7,98% 151,26% -1,97% -0,16 6,25% 106,99% 6,18% 105,36% -1,12% -0,07 TAXA MÉDIA Fonte: Anefac Inadimplência A pesquisa destaca ainda a importância do crédito para o desenvolvimento econômico do País – com aumento da produção, vendas e geração de empregos –, e que o crescimento do volume de crédito tenderá a se acentuar nos próximos meses em virtude desse desenvolvimento. Isso contribui para que as pessoas realizem seus sonhos e antecipem seus projetos. Entretanto, o consumidor precisa aprender a usar o crédito a seu favor para melhorar sua qualidade de vida sem gerar problemas, como o endividamento, que na maioria das vezes leva-o a perder o bem adquirido (muito comum nos financiamentos de veículos). A inadimplência do consumidor, que está cada vez mais endividado, aumentou e preocupa o mercado. Segundo o Indicador Serasa Experian de Inadimplência do Consumidor, houve crescimento de 4,8% em abril de 2012, na comparação com março deste ano. Na relação anual – abril deste ano contra o mesmo mês do ano passado – o indicador apresentou alta de 23,7%. No fechamento dos quatro primeiros meses do ano, o índice apontou crescimento de 19,6%. Para os economistas da Serasa Experian, o aumento da inadimplência do consumidor mostra que as dificuldades de honrar as despesas de início de ano, aliadas ao endividamento crescente, se estenderam para além do mês de março, considerado o mais crítico do ano. Dessa forma, abril de 2012 registrou a maior variação mensal para este mês desde 2002. O Correspondente também tem um papel importante de conscientização do cliente que se candidata a um empréstimo ou financiamento, devendo mostrar a ele as melhores opções de crédito para a sua necessidade. Composição da taxa de juros em um empréstimo: • Custo de captação do banco (Quanto o banco paga pelo dinheiro que paga a seus aplicadores ou custo de oportunidade). A referência é a taxa Selic; • Cunha fiscal – Compreende os impostos da intermediação financeira mais os compulsórios (dinheiro dos depósitos que os bancos deixam no Banco Central sem poderem emprestar); • Despesas administrativas – Custos dos processos do banco (funcionários, agências, etc); • Risco – Custo da inadimplência dos empréstimos (parte dos empréstimos não são pagos ou demoram para ser recebidos o que embute um risco à instituição); • Margem líquida da instituição – Lucro do banco ou depois de todos os itens anteriores quanto efetivamente sobra para a instituição financeira. Fonte: Anefac Revista Corresponde Revista Corresponde 26a.indd 29 | 29 26/09/2012 12:36:12 Visão Correspondentes, Promotoras e Contratantes – uma relação sem equilíbrio e carente de atenção T oda relação desigual sempre gerou distorção, não importa o tamanho de seus contentores, ou seja, se são dois grandes, dois pequenos, um grande e um pequeno etc. Seja qual for a combinação de tamanhos, se não haver equilíbrio uma parte perece. O que é desequilíbrio para um dos lados em uma relação? Concorrência, armas desiguais, regras claras, condições adversas, metas severas, estabilidade irrestrita, vínculos inquebráveis, etc. Não, não é por aí. O desequilíbrio reside exatamente na ausência de regras, ou regras mutáveis à exclusiva vontade de um dos lados, nas condições em que um lado não tem as mesmas garantias que o outro, aliás, um dilema que em termos de Brasil, durante muito tempo, afastou e nos afasta de sermos empreendedores. Das relações frágeis e desiguais sempre nasceram os grandes problemas e não poderia ser diferente nas atividades de promotoras e correspondentes, que ainda não podemos assim chamar de relação equilibrada. Instáveis e superficiais por serem pouco institucionais, do lado dos correspondentes são muito convenientes para os oportunistas e não suficientemente seguras para os empreendedores sérios. A atividade de promotoras de crédito e correspondentes, quaisquer que sejam as regras, é fato praticamente irreversível e inconteste. Um olhar atento mostrará que aproximadamente 50% das transações de caixa são hoje realizadas por correspondentes, nada diferente será encontrado nas operações de empréstimo consignado em folha, financiamento de veículos, estabelecimentos de cartões de crédito, crédito imobiliário etc. Por que, então, não investirmos em relações contratuais menos vulneráveis às vontades pessoais e análises subjetivas, em troca de relações mais institucionais? A própria Resolução nº 3.954, em 24 de fevereiro de 2011, do Banco Central, veio para ajudar a dar um ordenamento a essa situação. Com ela as parcerias entre as promotoras de crédito e instituições financeiras passaram a ter um cunho de maior legalidade, pois a norma do Banco Central enuncia de forma minuciosa a preocupação das autoridades monetárias em exigir maior rigor e responsabilidades para ambas as partes. O interesse mútuo passou a ser regido por norteamentos de condutas de forma ética profissional visando resguardar o sistema financeiro como um todo, sendo que o objetivo maior é proteger o consumidor final, para que o mesmo não seja prejudicado por qualquer desvio de conduta e, em última instância, a própria sociedade. Das empresas que atuam na atividade de promotoras de 30| Revista Corresponde Revista Corresponde 26a.indd 30 *Edison Costa crédito foi exigido maior investimento, idoneidade, responsabilidade e capacitação profissional, a fim de estarem aptas a praticar o crédito com responsabilidade e prontas a dirimir quaisquer dúvidas que possam ser manifestadas por potenciais interessados na obtenção de crédito ou em relação aos produtos comercializados. Assim, entendemos que os contratos a serem firmados entre as promotoras de crédito e as instituições financeiras, além de assegurarem para os celebrantes direitos e obrigações, sejam redigidos de maneira que não possibilitem rupturas por motivos não profissionais ou injustificados e que possa colocar em risco a promotora de crédito ou próprio sistema como um todo. *Edison Costa é presidente da ANEPS e diretor da Brascorf. 26/09/2012 12:36:14 Revista Corresponde 26a.indd 31 26/09/2012 12:36:15 Revista Corresponde 26a.indd 32 26/09/2012 12:36:17

Download