Gestão Financeira – Aula Extra (1) Você vai receber a restituição do seu imposto de renda somente daqui a um ano 12 meses. Sabendo que a sua restituição é do valor de $ 2.000,00 e assumindo que não exista correção monetária, nem nenhuma forma de atualização do valor que o IR vai te pagar, qual é o valor presente, hoje, da sua restituição? Considere que a taxa de desconto apropriada seja de 24% ao ano. Valor Presente Fluxo de Caixa Taxa de desconto VP = FC / (1+K) VP 2.000 24% VP = 2.000 / (1+0,24) 1.612,90 Na HP 12-C Tecla 2.000 FV 1 24 PV Visor 2.000 n i 1612,9 JOAQUIM J. C. ASSUNÇÃO JÚNIOR 0 Gestão Financeira – Aula Extra (2) Você tem hoje um valor de $ 10.000,00, disponível para investir. Você escolheu aplicar em um fundo de renda fixa RF , que oferece uma taxa de 25% ao ano. Se você não realizar nenhuma retirada, nem nenhum depósito ao longo dos próximos 3 anos, quanto você terá ao final deste prazo, em sua aplicação?’ VF = VP (1+K)n VF = Valor Futuro VF = 10.000 * (1+0,25)3 19.531,25 Na HP 12-C Tecla 10.000 CHS PV 3 25 FV Visor - 10.000 N I 19.531,25 JOAQUIM J. C. ASSUNÇÃO JÚNIOR 1 Gestão Financeira – Aula Extra (3) Um imóvel vale $150.000,00. A taxa de retorno é 1% ao mês. Qual é o valor do aluguel mensal? Perpetuidade Fluxo de caixa = 150.000 K = 1% a.m VP = FC / (K+g) 150.000 = FC / (0,01) FC = 150.000 x 0,01 = 1.500 O aluguel mensal (FC) é $ 1.500 JOAQUIM J. C. ASSUNÇÃO JÚNIOR 2 Gestão Financeira – Aula Extra (5) Considere que a taxa RF é de 6% ao ano e que a taxa esperada de retorno do mercado seja de 14% ao ano. Assuma que o risco relativo Beta β adequado ao risco do investimento é de 1,25. Qual deve ser a taxa de retorno anual adequada ao risco desse investimento? Modelo CAPM K = RF + β (Erm – RF) K = 0,06 + 1,25 (0,14-0,06) K = 0,16 ou 16% Continuação: Assuma que o risco relativo Beta β é de 2,50. Qual deve ser a nova taxa de retorno anual adequada ao risco deste investimento? É diferente da anterior? Porque? Modelo CAPM K = RF + β (Erm – RF) K = 0,06 + 2,25 (0,14-0,06) K = 0,24 ou 24% JOAQUIM J. C. ASSUNÇÃO JÚNIOR 3 Gestão Financeira – Aula Extra (6) Seja que um imóvel é comprado por $ 100.000,00. Os aluguéis líquidos que podemos receber no futuro são no valor de $ 12.000,00 para cada um dos próximos 4 anos. Depois de recebermos os 4 aluguéis um ao final de cada ano , no final do quarto ano vendemos o imóvel por $ 125.000,00. Considere a taxa de desconto como sendo de 12% a.a. Qual é o valor desse imóvel? Valor Presente Valor Presente VP1 = 12.000 / (1,12)1 VP2 = 12.000 / (1,12)2 VP3 = 12.000 / (1,12)3 VP4 = 137.000 / (1,12)4 Valor Presente = $ 115.887,95 Visor Teclas 100.000 CHS g CF0 12.000 g CFj 3 g Nj 137.000 g CFj 12 I f NPV 15.887,9 VPL 100.000 (+) Investimento 115.887,9 (=) VP JOAQUIM J. C. ASSUNÇÃO JÚNIOR 4 Gestão Financeira – Aula Extra (7) Você esta encarregado de calcular o CMPC da empresa de BRASF. Esta empresa é financiada por capital próprio (sócios com ações) e capital de terceiros (dívidas junto a credores). O capital de terceiros apresenta uma taxa de juros Kd = 14,20%. O capital próprio apresenta um risco beta = 1,2 para os sócios. O montante das dívidas da empresa BRASF é $5.000,00. O valor de cada ação dessa empresa é $5,00 e o numero de ações é 2.000. Considere que você consultou a Econométrica ou o Bloomberg e obteve as seguintes informações: Taxa RF = 6% ao ano, Esperado retorno do mercado (ERm) = 15% ao ano. A alíquota do IR é 35%. Qual é o CMPC da BRASF? CAPM Ks = RF + βs (Erm – RF) Ks = 0,06 + 1,2 (0,15 – 0,06) = 0,168 = 16,80% CMPC CMPC = Kd (1-IR)*[D/(D+S)] + Ks*[S/(D+S)] D = R$ 5.000 S = 2.000 ações x R$ 5,00/ação = R$ 10.000 CMPC = 0,142 * (1-0,35)*[5.000/15.000] + 0,168 [10.000/15.000] = 0,202 = 14,2% JOAQUIM J. C. ASSUNÇÃO JÚNIOR 5 Gestão Financeira – Aula Extra (7) Você esta encarregado de calcular o CMPC da empresa de BRASF. Esta empresa é financiada por capital próprio (sócios com ações) e capital de terceiros (dívidas junto a credores). O capital de terceiros apresenta uma taxa de juros Kd = 14,20%. O capital próprio apresenta um risco beta = 2,2 para os sócios. O montante das dívidas da empresa BRASF é $5.000,00. O valor de cada ação dessa empresa é $5,00 e o numero de ações é 2.000. Considere que você consultou a Econométrica ou o Bloomberg e obteve as seguintes informações: Taxa RF = 6% ao ano, Esperado retorno do mercado (ERm) = 15% ao ano. A alíquota do IR é 35%. Qual é o CMPC da BRASF? CAPM Ks = RF + βs (Erm – RF) Ks = 0,06 + 2,2 (0,15 – 0,06) = 0,258 = 25,80% CMPC CMPC = Kd (1-IR)*[D/(D+S)] + Ks*[S/(D+S)] D = R$ 5.000 S = 2.000 ações x R$ 5,00/ação = R$ 10.000 CMPC = 0,142 * (1-0,35)*[5.000/15.000] + 0,258 [10.000/15.000] = 0,202 = 20,02% JOAQUIM J. C. ASSUNÇÃO JÚNIOR 6 Gestão Financeira – Aula Extra (8) Você esta encarregado de calcular o CMPC da empresa de BRASF. Esta empresa é financiada por capital próprio (sócios com ações) e capital de terceiros (dívidas junto a credores). O capital de terceiros apresenta uma taxa de juros Kd = 14,20%. O capital próprio apresenta um risco beta = 2,2 para os sócios. O montante das dívidas da empresa BRASF é $5.000,00. O valor de cada ação dessa empresa é $5,00 e o numero de ações é 2.000. Considere que você consultou a Econométrica ou o Bloomberg e obteve as seguintes informações: Taxa RF = 6% ao ano, Esperado retorno do mercado (ERm) = 15% ao ano. A alíquota do IR é 35%. Qual é o CMPC da BRASF? CAPM Ks = RF + βs (Erm – RF) Ks = 0,06 + 2,2 (0,15 – 0,06) = 0,258 = 25,80% CMPC CMPC = Kd (1-IR)*[D/(D+S)] + Ks*[S/(D+S)] D = R$ 5.000 S = 2.000 ações x R$ 5,00/ação = R$ 10.000 CMPC = 0,142 * (1-0,35)*[5.000/15.000] + 0,258 [10.000/15.000] = 0,202 = 20,02% JOAQUIM J. C. ASSUNÇÃO JÚNIOR 7 Gestão Financeira – Aula Extra (9) A empresa Guarani, que atua no setor de autopeças, tem lucro projetado anual de $500.000,00. Seu valor de mercado esta avaliado, hoje, em $3.000.000,00. A empresa GURUPI, que também atua no setor de autopeças, tem lucro projetado anual de $1.000.000,00. Seu valor de mercado esta avaliado hoje em $6.000.000,00. Considerando que estas empresas sejam boas representantes do setor, calcule o P/L para este setor. Guarani Lucro Anual Projetado $ 500.000,00 Valor de Mercado $ 3.500.000,00 P/L 6,0 Gurupi Lucro Anual Projetado $ 1.000.000 Valor de Mercado $ 6.000.000 P/L 6,0 P/L do Setor 6,0 JOAQUIM J. C. ASSUNÇÃO JÚNIOR 8 Dinâmica Local 4 (10) Você está analisando se vale a pena investir no projeto Omega, que promete pagar aos seus investidores uma de seqüência de fluxos de caixa da seguinte forma: $1.200,00 em t=1 ano, $3.200,00 em t=2 anos e, finalmente, $4.500,00 em t=3 anos. O custo necessário para implementar esse projeto, hoje, é de $3.000,00. Considerando que a taxa de desconto adequada aos fluxos de caixa do projeto Omega seja de 15% ao ano, qual é a sua decisão? Investir ou não? Qual é o VPL deste projeto? Fórmula VPL VP – Custos VPL [(1.200/1,15) + (3.200/1,152) + (4.500/1,153)] – 3.000 VPL 3.421,96 Sendo o VPL positivo, você deveria investir Na HP 12-C Valor Tecla -3.000 g CFo 1.200 g CFj 3.200 g CFj 4.500 g CFj 15 i f NPV 3.421,96 JOAQUIM J. C. ASSUNÇÃO JÚNIOR 9 Gestão Financeira – Dinâmica Local 2 (11) Você quer analisar a viabilidade de um negócio de venda de cachorro quente em carrocinhas espalhadas pela cidade. O preço de cada sanduíche, praticado no mercado é $2,00. Os custos variáveis são de $0,80 (pão $0,30 e salsicha $0,50). Os custos fixos para você manter a carrocinha são de $1.500,00 mensais (limpeza, gás, pneus, garagem). Você só vende cachorro quente!!! A carrocinha nova custa $4.000,00. A vida útil da carrocinha é 5 anos, sem valor de revenda. A taxa de retorno esperada é 4% ao mês. O seu negócio é formal e seu IR é 20%. Determinar o Break Even Operacional, Contábil e Econômico. Considere a depreciação como linear em 60 meses. Cálculo do Ponto de Equilíbrio Operacional PQ = CV * Q + CF Q= CF / (P-CV) Q= 1.500 /(2,00 – 0,80) Q= 1.250 sanduíches/mês Cálculo do Ponto de Equilíbrio Contábil Depreciação R$ 4.000 / 60 = R$ 66,66 Q= [CF + D – (IR*CF) – (IR*D)] / [P – CV – (IR*P) + (IR*CV)] Q= [1.500 + 66,66 – (0,2*1.500) – (0,2*66,6)] / [2 – 0,8 – (0,2*2,00) + (0,2*0,80) Q= 1.306 sanduíches / mês JOAQUIM J. C. ASSUNÇÃO JÚNIOR 10 Gestão Financeira – Dinâmica Local 2 (11) Você quer analisar a viabilidade de um negócio de venda de cachorro quente em carrocinhas espalhadas pela cidade. O preço de cada sanduíche, praticado no mercado é $2,00. Os custos variáveis são de $0,80 (pão $0,30 e salsicha $0,50). Os custos fixos para você manter a carrocinha são de $1.500,00 mensais (limpeza, gás, pneus, garagem). Você só vende cachorro quente!!! A carrocinha nova custa $4.000,00. A vida útil da carrocinha é 5 anos, sem valor de revenda. A taxa de retorno esperada é 4% ao mês. O seu negócio é formal e seu IR é 20%. Determinar o Break Even Operacional, Contábil e Econômico. Considere a depreciação como linear em 60 meses. Cálculo do Ponto de Equilíbrio Econômico Custo de capital 4.000 CHS PV 4i Q= 60 n Q= 0 FV PMT 176,81 Podemos usar a nossa calculadora financeira para calcularmos o custo do capital. * A taxa de retorno, dada pelo enunciado do problema, é 4% ao mês. * O capital a ser investido, que tem um custo, e que deve ser remunerado, é $4.000,00. * O prazo para este projeto se pagar, juros mais principal, é 5 anos. * O valor futuro deste projeto após estes 5 anos é zero. * Queremos saber qual é pagamento anual que devemos ter a cada ano. JOAQUIM J. C. ASSUNÇÃO JÚNIOR 11 Gestão Financeira – Dinâmica Local 2 (12) Você quer analisar a viabilidade de um negócio de venda de cachorro quente em carrocinhas espalhadas pela cidade. O preço de cada sanduíche, praticado no mercado é $2,00. Os custos variáveis são de $0,80 (pão $0,30 e salsicha $0,50). Os custos fixos para você manter a carrocinha são de $1.500,00 mensais (limpeza, gás, pneus, garagem). Você só vende cachorro quente!!! A carrocinha nova custa $4.000,00. A vida útil da carrocinha é 5 anos, sem valor de revenda. A taxa de retorno esperada é 4% ao mês. O seu negócio é formal e seu IR é 20%. Determinar o Break Even Operacional, Contábil e Econômico. Considere a depreciação como linear em 60 meses. Cálculo do Ponto de Equilíbrio Econômico Q= [CF + Custo Capital – (IR*CF) – (IR*Depreciação)] / [P-CV – (IR*P) + (IR*CV)] [1.500 + 176,81 – (0,2*1500) – (0,2*66,6)] / [2 – 0,8 – (0,2*2) + (0,2*0,80)] Q= 1.421 sanduíches / mês Q= JOAQUIM J. C. ASSUNÇÃO JÚNIOR 12 Gestão Financeira – Dinâmica Local 2 (1) Você pretende abrir uma fábrica de escovas para dentes. Os investimentos necessários são $500.000,00. Os fluxos de caixa líquidos que você espera obter são de $100.000,00 anuais no primeiro ano, com um crescimento de 2% ao ano em condições de perpetuidade. Considere que a taxa de retorno adequada seja 15% ao ano. Qual é o VPL desse projeto? Solução Perpetuidade com g* VP = FC1 / (k-g) Valor Presente 100.000 / (0,15 – 0,02) Valor Presente 769.230,77 (-) Custo (=) VPL 500.000 269.230,77 JOAQUIM J. C. ASSUNÇÃO JÚNIOR 13 Gestão Financeira – Dinâmica Local 2 (1) Calcule os pontos de equilíbrio operacional, contábil e econômico para os seguintes projetos (assuma um único produto sendo produzido em cada projeto). Assuma depreciação linear e valor terminal igual a zero: Projeto A Projeto B Projeto C 35.000 20.000 20.000 Vida útil do projeto 10 anos 12 anos 12 anos Tx. Custo de Capital 20% a.a 15% a.a 15% a.a 35% 40% 20% Preço de venda $ 3/unidade $ 25/unidade $ 25/unidade Custo Variável $ 1/unidade $ 13/unidade $ 13/unidade $ 1.500 $ 1.000 $ 1.000 Investimento Tx. IR Custo fixo anual Assuma que a demanda de mercado para o produto produzido pelo projeto A seja 5.000 unidades por ano e que a capacidade instalada seja 4.000 unidades por ano. Assuma que a demanda de mercado para o produto produzido pelo projeto B seja 2.000 unidades por ano e que a capacidade instalada seja 1.800 unidades por ano. Assuma que a demanda de mercado para o produto produzido pelo projeto C seja 800 unidades por ano e que a capacidade instalada seja 400 unidades por ano. Quais destes projetos são viáveis? JOAQUIM J. C. ASSUNÇÃO JÚNIOR 14 Gestão Financeira – Dinâmica Local 2 (1) Calcule os pontos de equilíbrio operacional, contábil e econômico para os seguintes projetos (assuma um único produto sendo produzido em cada projeto). Assuma depreciação linear e valor terminal igual a zero: Projeto A Projeto B Projeto C 35.000 20.000 20.000 Vida útil do projeto 10 anos 12 anos 12 anos Tx. Custo de Capital 20% a.a 15% a.a 15% a.a 35% 40% 20% Preço de venda $ 3/unidade $ 25/unidade $ 25/unidade Custo Variável $ 1/unidade $ 13/unidade $ 13/unidade $ 1.500 $ 1.000 $ 1.000 Investimento Tx. IR Custo fixo anual JOAQUIM J. C. ASSUNÇÃO JÚNIOR 15 Gestão Financeira – Dinâmica Local 2 (1) Projeto A Cálculo do Ponto de Equilíbrio Operacional PQ = CV * Q + CF Q= CF / (P-CV) Q= 1.500 /(3 – 1) Q= 750 unidades Cálculo do Ponto de Equilíbrio Contábil Depreciação R$ 35.000 / 10 = R$ 3.500 Q= [C + D – (IR*CF) – (IR*D)] / [P – CV – (IR*P) + (IR*CV)] Q= [1.500 + 3.500 – (0,35*1.500) – (0,35*3.500)] / [3 – 1 – (0,35*3) + (0,35*1) Q= 2.500 unidades JOAQUIM J. C. ASSUNÇÃO JÚNIOR 16 Gestão Financeira – Dinâmica Local 2 (1) Projeto A Cálculo do Ponto de Equilíbrio Econômico Custo de capital 35.000 CHS PV 20 i Q= 10 n Q= 0 FV PMT 8.348,30 JOAQUIM J. C. ASSUNÇÃO JÚNIOR 17 Gestão Financeira – Dinâmica Local 2 (1) Calcule os pontos de equilíbrio operacional, contábil e econômico para os seguintes projetos (assuma um único produto sendo produzido em cada projeto). Assuma depreciação linear e valor terminal igual a zero: Projeto A Projeto B Projeto C 750 84 84 P.E Contábil 2.500 223 223 P.E Econômico 6.230 504 433 P.E Operacional O projeto A é inviável, pois tanto a capacidade de produção, quanto a demanda do mercado por este produto estão abaixo do ponto de equilíbrio Econômico O projeto B é viável, pois tanto a capacidade de produção, quanto a demanda do mercado por este produto estão acima do ponto de equilíbrio Econômico O projeto C é inviável, pois tanto a capacidade de produção, quanto a demanda do mercado por este produto estão abaixo do ponto de equilíbrio Econômico JOAQUIM J. C. ASSUNÇÃO JÚNIOR 18

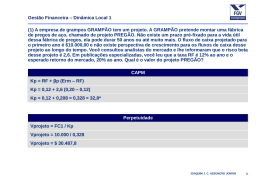

Download