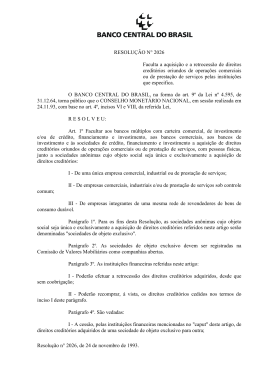

Operações de Securitização Companhia Paulista de Parcerias – CPP Companhia Paulista de Securitização – CPSEC Grupo de Gestores das Finanças Estaduais - Gefin São Paulo – 16 e 17/6/2011 Contexto A estratégia financeira dos estados => conciliação: • Trajetória das receitas correntes – economia e administração tributária • Limites de endividamento e garantias • Conjunto heterogêneo de empresas e estruturas de financiamento – dependência e demandas • Retomada de Investimentos – modalidades e peculiariedades de financiamento • Mercado de capitais – expansão e diversificação dos instrumentos financeiros Operações / novos arranjos institucionais • Fundo de Investimento em Direitos Creditórios – FIDC NP CPTM • A Companhia Paulista de Parcerias - CPP • Securitização do PPI – CPSEC • Perspectivas FIDC NP CPTM - Contexto Transporte de Passageiros (entradas, em milhões) CPTM METRO Ano Total Var. % Média diária Ano Total Var. % Média diária 2002 271,7 3,50 na 2002 517,0 2,78 1,760 2003 277,4 2,10 0,911 2003 506,6 -2,01 1,735 2004 289,3 4,29 0,951 2004 502,7 -0,77 1,712 2005 306,1 5,81 0,995 2005 512,9 2,03 1,744 2006 337,3 10,19 1,114 2006 563,6 9,88 1,936 2007 375,3 11,27 1,240 2007 611,7 8,53 2,110 2008 434,6 15,80 1,407 2008 684,4 11,88 2,310 Fonte: Metro SP 4 FIDC NP CPTM Objetivo da Captação do FIDC A CPTM necessita elevados investimentos para manter e renovar parte da sua frota, oferecer Perspectivas de Investimentos durante os próximos 5 anos condições de transporte a deficientes físicos, (Em milhões) construir novas estações e aumentar a oferta para fazer frente à demanda reprimida de passageiros Extensão Linhas C e F.....…. R$ 332 Os investimentos nas então Linhas C e F eram Acessibilidade...........………. R$ 430 prioritários para a CPTM Recuperação Projeções da CPTM estimavam que os investimentos nas linhas C e F permitiriam um acréscimo de até 170 milhões de passageiros por ano, durante os próximos 5 anos e Modernização da Frota....... R$ 270 FIDC NP CPTM - Estrutura da Operação Fluxograma da Operação Estações Designadas Passageiros/ Usuários R$ Investidores Cotas Seniores Bilhete Cessão de direitos creditórios futuros R$ FIDC CPTM R$ Investimentos linhas C e F Pagamento em R$ à vista Cotas Subordinadas FIDC NP CPTM - Estrutura da Operação Disposição das Estações Designadas Estações Designadas FIDC NP CPTM - Estrutura da Operação Fluxo de Arrecadação nas Estações da CPTM Os malotes entregues das Estações Designadas para a Protege (que faz a coleta e transporte), e posteriormente para o Transbank (agente depositário e que faz a conferência dos valores para a Nossa Caixa), serão identificados por estação e guichê A Nossa Caixa conferirá os relatórios emitidos por cada uma das empresas citadas e fará a separação do fluxo que foi cedido ao FIDC, creditando sua conta, daquele que permanecerá com a CPTM Bradesco (custodiante) Passageiros/ Usuários R$ R$ Caixa das Estações Designadas R$ TRANSPORTADORA DE VALORES Conta do FIDC CPTM na então Nossa Caixa PROCESSAMENTO E DISTRIBUIÇÃO R$ R$ FIDC NP CPTM - Estrutura da Operação Fluxograma da Operação Estações Designadas Passageiros/ Usuários R$ Investidores Cotas Seniores Bilhete Cessão de direitos creditórios futuros R$ 150 MM FIDC CPTM R$ Pagamento em R$ à vista Cotas Subordinadas R$ 50 MM Investimentos linhas C e F CPP INSTRUÇÃO CVM Nº 444 - 08/12/2006 Art. 1º § 1º - São Não-Padronizados os Fundos cuja política de investimento permita a realização de aplicações, em quaisquer percentuais de seu patrimônio líquido, em direitos creditórios: I – que estejam vencidos e pendentes de pagamento quando de sua cessão para o fundo; II – decorrentes de receitas públicas originárias ou derivadas da União, dos Estados, do Distrito Federal e dos Municípios, bem como de suas autarquias e fundações; III – que resultem de ações judiciais em curso, constituam seu objeto de litígio, ou tenham sido judicialmente penhorados ou dados em garantia; IV – cuja constituição ou validade jurídica da cessão para o FIDC seja considerada um fator preponderante de risco; V – originados de empresas em processo de recuperação judicial ou extrajudicial; VI – de existência futura e montante desconhecido, desde que emergentes de relações já constituídas; e INSTRUÇÃO CVM Nº 444 - 08/12/2006 Art. 7º O funcionamento dos fundos de que trata esta Instrução, abertos ou fechados, dependerá de prévio registro na CVM. ... § 9º - Nos fundos que realizarem aplicações nos direitos creditórios referidos no inciso II do § 1º do art. 1º desta Instrução, ou em direitos creditórios cedidos ou originados por empresas controladas pelo poder público, deverá ser apresentada manifestação acerca da existência de compromisso financeiro que se caracterize como operação de crédito, para efeito do disposto na Lei Complementar nº 101, de 4 de maio de 2000, devendo, em caso positivo, ser anexada competente autorização do Ministério da Fazenda, nos termos do art. 32 da referida Lei Complementar. Companhia Paulista de Parcerias • Lei Autorizativa – Lei Nº 11.688, DE 19 DE MAIO DE 2004 - Instituiu o Programa de Parcerias Público-Privadas – PPP do Estado de São Paulo + Regulamentação pelo Decreto nº 48.867, DE 10 DE AGOSTO DE 2004 • Sociedade Anônima de Capital Fechado controlada pelo Estado de São Paulo e vinculada à Secretaria da Fazenda • Empresa não dependente, capitalizada na sua constituição • A CPP não é a agência de fomento do Estado – (Nossa Caixa Desenvolvimento) • Eventuais execuções das Garantias de pagamento da CPP não seguem rito dos precatórios A CPP será – precipuamente - garantidora das obrigações do Tesouro do Estado nas PPPs Fontes de Financiamento Usuários do projeto de InfraEstrutura Pagamentos de Dívida Outras fontes de Receita do projeto Governo de São Paulo (Compromisso Financeiro dentro do Orçamento) Outras Receitas Outros Serviços (ex. propaganda, subconcessões) Empresa de Propósito Específico (criada para PPP) Retorno sobre Capital Garantia para pagamentos do Governo Investidores de Capital Privado CPP (Garantidora) A CPP foi capitalizada pelo Tesouro do Estado e vem funcionando desde set/04 13 A CPP pode desenvolver outras atividades de natureza financeira além do programa de PPP, para viabilizar projetos de interesse do Estado Apoiar e viabilizar a implementação do Programa de PPP Estudos técnicos Viabilidade econômicofinanceira Modelagem de projetos Contratar serviços especializados Gestão patrimonial CPP Operações financeiras Contrair empréstimos Emitir títulos Alienar onerosamente bens Participar do capital de outras empresas Atuar como facilitadora de projetos Prestar garantias reais e fidejussórias Contratar seguros Celebrar convênios com outras entidades estaduais Gerir patrimônio transferido pelo Estado Disponibilizar bens e utilidades para o Estado, mediante pagamento adequado 14 Garantias Prestadas pela CPP Metrô Linha 4: penhor sobre cotas de fundo exclusivo CPP – Indenização devida ao concessionário no caso de atraso das obras sob responsabilidade do Estado (R$ 150 milhões) – Pagamento da contraprestação pecuniária (R$ 60 milhões) Metrô Linha 2 - Emissão de debêntures integralmente subscritas pela BNDESPAR – FIDC NP CPTM – Obrigações de pagamento assumidas pelo Metrô são parcialmente garantidas pela CPP, por meio da cessão onerosa de parte do fluxo de recebíveis adquirido do DER, referentes ao ônus fixo devido por concessionárias de rodovias Aquisição pela CPP das cotas subordinadas do FIDC, no valor de R$ 50 milhões, eliminando qualquer dúvida quanto à natureza exclusivamente operacional das obrigações assumidas pela CPTM junto ao Fundo Modernização dos trens da Linha 8 da CPTM – Corporativa, com benefício de ordem, em complemento à garantia prestada pela CPTM, pelo prazo do Contrato (20 anos), correspondente ao valor máximo de R$ 58,37 milhões, com recomposição mediante ressarcimento da CPTM 15 Securitização do PPI – Antecedentes • Convênio ICMS nº 104/02, de 29/08/02 – Autoriza os Estados e o Distrito Federal a ceder a título oneroso os direitos de recebimento do produto do adimplemento de parcelamentos; • Ofício Circular STN nº 14, de 20/02/03 – Dispõe acerca das hipóteses de enquadramento como operação de crédito das cessões de que trata o Convênio ICMS nº 104/02; • Instrução CVM nº 444, de 08/12/06 – Dispõe sobre o funcionamento de Fundos de Investimento em Direitos Creditórios não-Padronizados • Instruções CVM nº 480/2009, 400/2003 e 476/2009 Securitização do PPI - Sumário • O Governo do Estado de São Paulo (“Estado de São Paulo”) é titular de créditos tributários relacionados a parcelamentos de tributos vencidos e não pagos, sendo um deles o Programa de Parcelamento Incentivado (“PPI”) do ICMS. • O PPI do ICMS, de acordo com as diretrizes acordadas no CONFAZ, foi instituído por meio do Decreto n° 51.960, de 4 de julho de 2007, e ofereceu oportunidade para que os contribuintes em débito com tais tributos pudessem regularizar sua situação fiscal mediante a concessão de determinados benefícios. • Em 29 de setembro de 2009 foi promulgada a Lei Estadual n°13.723/09, a qual autorizou o Estado de São Paulo a ceder os direitos creditórios do PPI do ICMS à uma sociedade de propósito específico (SPE). • Em 15 de outubro de 2009 foi constituída, sob a forma de sociedade por ações, a Companhia Paulista de Securitização (“CPSEC”), controlada pelo Estado de São Paulo, a qual obteve o registro de companhia aberta na CVM em julho de 2010. • A Operação consiste na captação de recursos pela CPSEC por meio de emissão pública de debêntures não conversíveis, as quais terão como lastro o fluxo financeiro de direitos creditórios do PPI do ICMS adquiridos pela CPSEC junto ao Estado de São Paulo. Lei estadual 13.723/09 • Artigo 1º => Autoriza o Poder Executivo a ceder, a título oneroso, à sociedade de propósito específico a que se refere o artigo 8º desta lei, ou à Companhia Paulista de Parcerias CPP, ou, ainda, a fundo de investimento em direitos creditórios, constituído de acordo com as normas da Comissão de Valores Mobiliários, os direitos creditórios originários de créditos tributários e não tributários, objeto de parcelamentos administrativos ou judiciais, relativos ao ICMS, ITCM e ITCMD, IPVA, às taxas de qualquer espécie e origem, às multas administrativas de natureza não tributária, às multas contratuais, aos ressarcimentos e às restituições e indenizações. • Cessão, a título oneroso, dos direitos creditórios oriundos de créditos tributários e não-tributários, inscritos e não inscritos que atendam os seguintes requisitos: - Originem-se de fatos geradores pretéritos; - Sejam objeto de parcelamento formalizado Lei estadual 13.723/09 - Pressupostos • A cessão do direito creditório (1): - Não extingue a obrigação tributária e tampouco modifica a natureza do crédito o originou, o qual mantém suas garantias e privilégios; - Não altera a titularidade do crédito tributário que continua sendo do Estado; - Não altera as condições de pagamento, critérios de atualização e data de vencimento; - Não inclui a parcela pertencente aos municípios; - Não transfere a prerrogativa de cobrança judicial e extrajudicial que continua sendo da Procuradoria Geral do Estado; - Não inclui a cessão dos honorários advocatícios Lei estadual 13.723/09 - Pressupostos • A cessão do direito creditório (2): - - Não implica vinculação da receita auferida a despesa, órgão ou fundo => o produto da alienação será aplicado conforme definição da lei orçamentária - Não caracteriza operação de crédito, nos termos do art. 29, III da LRF: - O Estado não está assumindo dívidas e sim dispondo de seus haveres; - O Estado não está concedendo qualquer garantia de performance dos créditos cedidos Preserva integralmente o sigilo fiscal dos contribuintes. Securitização do PPI Fluxo da operação Debêntures Subordinadas R$ 50 MM Fluxo inicial Secretaria da Fazenda 3 1 Fluxo direitos creditórios-R$ 100 MM R$ 50 MM(caixa) 3 Debêntures (garantia real) SPE 2 Mercado R$ 50 MM 1 - O Estado aliena, a título oneroso, o fluxo de recebíveis para a SPE. Debêntures Subordinadas R$ 50 MM Fluxo inicial Secretaria da Fazenda 3 1 Fluxo direitos creditórios-R$ 100 MM R$ 50 MM (caixa) 3 Debêntures (garantia real) SPE 2 Mercado R$ 50 MM 2 - A SPE emite debêntures no mercado de capitais e fornece como lastro o fluxo de recebíveis. Debêntures Subordinadas R$ 50 MM Fluxo inicial Secretaria da Fazenda 3 1 Fluxo direitos creditórios-R$ 100 MM R$ 50 MM (caixa) 3 Debêntures (garantia real) SPE 2 Mercado R$ 50 MM 3 – O Estado receberá como forma de pagamento pelo fluxo de recebíveis uma parte em dinheiro e outra em debêntures subordinadas a serem subscritas . SEFAZ/SP 6 Contribuintes Envia informação sobre arrecadação R$ - pgto do PPI 4 Banco do Brasil Agente Centralizador 5 7 Estado Liquidação Envia recursos a SPE Amortização Debêntures SPE 9 8 Amortização da Debêntures Investidores 4, 5 e 6 - O fluxo de pagamento das parcelas do PPI permanece o mesmo para os contribuintes, sendo que o Estado continua com toda a responsabilidade sobre o controle deste fluxo. SEFAZ/SP 6 Contribuintes Envia informação sobre arrecadação R$ - pgto do PPI 4 Liquidação Banco do Brasil Agente Arrecadador 5 7 Envia recursos a SPE Amortização DPR SPE Estado 9 8 Amortização da Debêntures Investidores 7 - O Banco do Brasil como agente centralizador da arrecadação após informar à SEFAZ transfere os recursos para a SPE. 27

Baixar