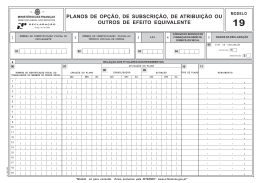

CETIP S.A. - BALCÃO ORGANIZADO DE ATIVOS E DERIVATIVOS CNPJ nº 09.358.105/0001-91 - NIRE 33.300.285.601 ATA DE REUNIÃO DO CONSELHO DE ADMINISTRAÇÃO Nº 05/A/2011 No dia 11 de Maio de 2011, às 09:00 horas, reuniu-se extraordinariamente o Conselho de Administração da CETIP S.A. BALCÃO ORGANIZADO DE ATIVOS E DERIVATIVOS, sob a Presidência do Sr. Edgar da Silva Ramos, assistido pelo Sr. Francisco Carlos Gomes, na qualidade de secretário, com a presença dos Srs. Martín Emiliano Escobari Liftchtz, Roberto de Jesus Paris, Marco Antonio Sudano, Gustavo Summers Albuquerque, Pedro Paulo Mollo Neto, Reinaldo Pereira da Costa Rios, Flavio Benicio Jansen Ferreira e Robert Taitt Slaymaker. Convocação: Convocação feita por meio eletrônico na forma prevista no parágrafo quarto, do artigo 25, do Estatuto Social da Companhia. Por unanimidade de votos dos presentes, foi autorizada a lavratura desta Ata em forma de sumário. As deliberações foram aprovadas por unanimidade de votos dos presentes, com base nos documentos de suporte (Anexos) que estão arquivados na sede da Companhia. Ordens do Dia: 1. Exame das Demonstrações Financeiras relativas ao trimestre findo em 31/03/11; 2. Aprovação de atualizações da “Política de Continuidade de Negócios da CETIP; 3. Aprovação e homologação do aumento de capital da Companhia em virtude do exercício de opções no âmbito dos programas de outorga da Companhia; 4. Aprovação do aumento de capital em virtude da capitalização de parcela da reserva especial de ágio e emissão de direitos de subscrição aos demais acionistas da Companhia; 5. Ratificação das alterações do “Programa 2010 GRV”, tendo em vista a aprovação das alterações ao “Plano 2010” GRV”, na Assembleia Geral Extraordinária realizada em 29/04/11; 6. Ratificação das alterações nas normas e regulamentos da CETIP; e 7. Autorização para venda do imóvel da Rua Líbero Badaró, em São Paulo e do 7° andar da Avenida República do Chile, no Rio de Janeiro. Deliberações: 1. Exame das Demonstrações Financeiras relativas ao trimestre findo em 31/03/11; O Sr. Francisco Carlos Gomes fez a exposição e apresentação aos integrantes do Conselho de Administração das Demonstrações Financeiras do período encerrado em 31/03/2011 e do respectivo acompanhamento orçamentário. Os integrantes do Conselho de Administração examinaram e aprovaram as Demonstrações Financeiras do referido período e o respectivo acompanhamento orçamentário. 2. Aprovação de atualizações da “Política de Continuidade de Negócios da CETIP”; Foi feita a exposição pelo Sr. Francisco Carlos Gomes das atualizações da “Política de Continuidade de Negócios da CETIP” e, não havendo dúvidas por parte dos integrantes do Conselho de Administração, estes decidiram pela aprovação das mesmas. 3. Aprovação e homologação do aumento de capital da Companhia em virtude do exercício de opções no âmbito dos programas de outorga da Companhia; O Sr. Francisco Carlos Gomes expôs aos Conselheiros a necessidade de aumento do capital social da Companhia, dentro do limite do seu capital autorizado pelo Estatuto Social, tendo em vista o exercício de opções de compra de ações no âmbito dos programas de outorga da Companhia. Após a apresentação das informações referentes ao tema, o Conselho aprovou e homologou o aumento de capital da Companhia, dentro do limite do seu capital autorizado pelo Estatuto Social, no montante de R$ 233.820,00 (duzentos e trinta e três mil, oitocentos e vinte reais) com a emissão de 233.820 (duzentas e trinta e três mil, oitocentas e vinte) ações ordinárias. As ações emitidas participarão em igualdade de condições a todos os benefícios, inclusive a dividendos e eventuais remunerações de capital, que vierem a ser aprovados pela Companhia. Nos termos do disposto no artigo 171, parágrafo 3º, da Lei das Sociedades por Ações, os acionistas não terão direito de preferência na subscrição de aumento de capital decorrente do exercício de opção de compra de ações. Desta forma, o capital social subscrito da Companhia passa de R$ 218.787.298,43 (duzentos e dezoito milhões, setecentos e oitenta e sete mil, duzentos e noventa e oito reais e quarenta e três centavos), dividido em 249.996.447 (duzentas e quarenta e nove milhões, novecentas e noventa e seis mil, quatrocentas e quarenta e sete) ações ordinárias, sem valor nominal, para R$ 219.021.118,43 (duzentos e dezenove milhões, vinte e um mil, cento e dezoito reais e quarenta e três centavos), dividido em 250.230.267 (duzentas e cinquenta milhões, duzentas e trinta mil, duzentas e sessenta e sete) ações ordinárias, sem valor nominal. 4. Autorização de aumento de capital em virtude da capitalização de parcela da reserva especial de ágio e emissão de direitos de subscrição aos demais acionistas da Companhia; O Sr. Francisco Carlos Gomes fez a exposição e apresentação aos demais integrantes do Conselho de Administração da proposta de aumento do capital social da Companhia, em virtude de capitalização de parcela da reserva especial de ágio e da proposta de emissão de direitos de subscrição aos demais acionistas, nos seguintes termos: a) capitalização de parcela da reserva especial do ágio nos termos da Instrução CVM 319/99, correspondente a 30% do benefício fiscal auferido em 2010 em decorrência da amortização do ágio, no montante de R$4.011.753,24 (quatro milhões, onze mil, setecentos e cinquenta e três reais e vinte e quatro centavos), com a emissão de 183.975 (cento e oitenta e três mil, novecentas e setenta e cinco) ações ordinárias, sem valor nominal para Advent Securities Participações S.A. conforme estabelecido no Protocolo e Justificativa de Incorporação da Advent Depository Participações S.A., datado de 16 de setembro de 2009. O preço de emissão das ações foi determinado com base na cotação média de fechamento, considerando os vinte e um pregões anteriores ao encerramento do exercício, resultando no valor de R$21,81 (vinte e um reais e oitenta e um centavos) por ação; b) capitalização de parcela da reserva especial do ágio nos termos, da Instrução CVM 319/99, correspondente a 70% do benefício fiscal auferido em 2010, em decorrência da amortização do ágio, no montante de R$9.360.757,57 (nove milhões, trezentos e sessenta mil, setecentos e cinquenta e sete reais e cinquenta e sete centavos), sem a emissão de novas ações. Em razão do aumento de capital com a emissão de ações em favor da Advent Securities Participações S.A. e a fim de preservar o direito de preferência assegurado aos demais acionistas da Companhia, foi submetida à aprovação a emissão de direitos de subscrição aos demais acionistas com base na posição acionária de 16 de maio de 2011 e na proporção de 0,0073655798 novas ações para cada ação possuída (totalizando potencial emissão de 1.659.116 novas ações) a um preço de subscrição de R$21,81 (vinte e um reais e oitenta e um centavos). A partir de 17 de maio de 2011, inclusive, as ações serão negociadas ex-direito. Os direitos de subscrição serão admitidos à negociação em bolsa de valores. Os acionistas poderão exercer o direito de subscrição pelo prazo de 30 (trinta) dias, de 17 de maio de 2011 a 15 de junho de 2011, inclusive. Caso o titular dos direitos de subscrição, por qualquer motivo, não detenha direitos de subscrição em número suficiente para fazer jus a receber um número inteiro de ações, as frações serão desconsideradas, não sendo admitida a integralização da diferença em moeda corrente nacional. Após o término do prazo para exercício, haverá o rateio das sobras, nos termos da alínea “b”, do parágrafo 7º, do artigo 171, da Lei 6.404/76. As sobras de ações não subscritas no prazo acima referido serão rateadas na proporção dos valores subscritos, apenas entre os acionistas que tiverem pedido, no boletim de subscrição, reserva de sobras. O saldo não rateado será vendido em bolsa em benefício da Companhia. Após o término do prazo para exercício dos direitos de subscrição e a efetiva subscrição e integralização das novas ações, nova reunião do Conselho de Administração da Companhia deverá ser convocada para homologar parcial ou totalmente o aumento de capital, dentro do limite do capital autorizado. Após a apresentação das informações referentes ao tema, o Conselho autorizou o aumento de capital e a emissão de direitos de subscrição aos demais acionistas da Companhia, nos termos acima. 5. Ratificação das alterações do “Programa 2010 GRV”, tendo em vista a aprovação das alterações ao “Plano 2010 GRV”, na Assembleia Geral Extraordinária realizada em 29/04/11; Em decorrência da aprovação das alterações no “Plano 2010 GRV”, na Assembleia Geral Extraordinária realizada em 29/04/11, o Conselho de Administração resolveu ratificar as alterações do “Programa 2010 GRV”. 6. Ratificação das alterações nas normas e regulamentos da CETIP; Os Conselheiros analisaram e ratificaram as principais alterações realizadas em Normas da CETIP, ocorridas durante o período, quais sejam: a) Manual de Normas de CCI - Cédula de Crédito Imobiliário; b) Nova Versão do Manual de Normas de Cotas de Fundo de Investimento; c) Nova Versão do Manual de Normas de Agente de Cálculo e Acelerador. 7. Autorização para venda do imóvel da Rua Líbero Badaró, em São Paulo e do 7º andar da Avenida República do Chile, no Rio de Janeiro. O Sr. Francisco Carlos Gomes apresentou aos integrantes do Conselho de Administração a proposta recebida para a venda do imóvel situado na Rua Líbero Badaró, em São Paulo, bem como expôs as alternativas de venda do imóvel relativo ao 7º andar da Avenida República do Chile, no Rio de Janeiro. Os integrantes do Conselho de Administração examinaram a proposta de venda do imóvel de São Paulo e aprovaram a mesma, bem como autorizaram a continuidade dos trabalhos de venda do 7º andar da Avenida República do Chile, no Rio de Janeiro. Encerramento, Lavratura, Aprovação e Assinatura da Ata: Nada mais havendo a tratar, o Sr. Presidente aproveitou para fazer um especial agradecimento ao ex-Conselheiro Reinaldo Le Grazie pelos serviços prestados enquanto integrante do Conselho de Administração, tendo sido acompanhado por todos os presentes. Após a homenagem acima, o Sr. Presidente ofereceu a palavra a quem dela quisesse fazer uso e, não havendo manifestação, foi encerrada a reunião, lavrando-se esta Ata, a qual foi lida, aprovada e assinada pelos Conselheiros presentes. Original assinado pelos Conselheiros: Edgar da Silva Ramos, Martín Emiliano Escobari Liftchtz, Roberto de Jesus Paris, Marco Antonio Sudano, Gustavo Summers Albuquerque, Pedro Paulo Mollo Neto, Reinaldo Pereira da Costa Rios, Flavio Benicio Jansen Ferreira e Robert Slaymaker. São Paulo, 11 de Maio de 2011. Francisco Carlos Gomes – Secretário. Arquivada na Jucerja sob nº 2190033 em 01/06/2011. Valéria G. M .Serra – Secretária Geral.

Baixar