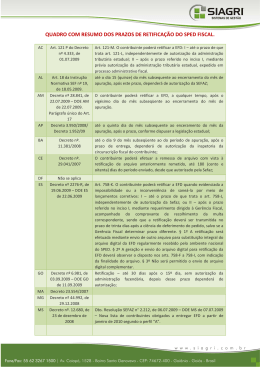

Secretaria da Fazenda Sistema Público de Escrituração Digital GIEF – SUIC – SARP -SEFAZ 36172433/ Apresentação O Governo do Estado de Mato Grosso e a Secretaria da Fazenda têm a satisfação de disponibilizar aos seus colaboradores, contribuintes, aos profissionais da contabilidade e da tecnologia da informação (TI), aos estudantes e aos demais interessados, este manual sobre Escrituração Fiscal Digital (EFD), cuja premissa maior consiste na simplificação do cumprimento das obrigações acessórias por parte das empresas credenciadas, graças à unificação, padronização e racionalização das mesmas. Nesse sentido, este manual visa prestar as informações essenciais para o esclarecimento da matéria, facilitando sua implantação nas empresas, bem como a obtenção dos benefícios advindos desta poderosa ferramenta de gestão fiscal. A convergência de interesses entre órgãos e entidades da Administração Pública Fazendária, das três esferas governamentais, possibilitou uma atuação integrada sem precedentes no cenário nacional, somando forças, compartilhando recursos, trocando experiências, em prol da criação, manutenção e aprimoramento de uma solução fiscal, materializada pela EFD, capaz de oferecer aos contribuintes: simplificação, unificação, racionalização e padronização das obrigações acessórias; e à sociedade, redução da sonegação e, por conseguinte, da própria carga tributária. Igualmente, nunca é demais ressaltar a importante participação da EFD na preservação do meio ambiente, ao promover uma redução substancial do consumo de papel, ante a migração, para o meio digital, de livros e documentos fiscais. Por fim, este manual insere seu leitor no universo da fiscalização na era digital, pautada pela modernização de seus procedimentos, para que esteja apto a remover obstáculos administrativos e burocráticos ao crescimento econômico, melhorar a arrecadação, aumentar controles e produtividade, proporcionando ao país um ambiente melhor de negócios, principalmente com a redução do custo Brasil, onde, em pouco tempo, será possível sentir que a Escrituração Fiscal Gerência de Informações Econômico Fiscais 45 Página 2 de Digital é um sistema onde todos ganham: Fisco, empresas e sociedade. O que é Escrituração Fiscal Digital? Instituído pelo Decreto nº 6.022, de 22 de janeiro de 2007, o Sistema Público de Escrituração Digital (Sped) faz parte do Programa de Aceleração do Crescimento do Governo Federal (PAC 2007-2010) e constitui-se em mais um avanço na informatização da relação entre o fisco e os contribuintes. O SPED consiste na modernização da sistemática atual do cumprimento das obrigações acessórias, transmitidas pelos contribuintes às administrações tributárias e aos órgãos fiscalizadores, utilizando-se da certificação digital para fins de assinatura dos documentos eletrônicos, garantindo assim a validade jurídica dos mesmos apenas na sua forma digital. Escrituração Fiscal Digital é a mudança de paradigma, com a substituição da escrituração de livros, documentos e informações fiscais, em papel para o meio digital, após ser validada, assinada e transmitida via internet. Gerência de Informações Econômico Fiscais 45 Página 3 de E os antigos livros fiscais em papel? Perderam a validade. Atualmente são meros documentos particulares, que fazem prova apenas a favor do Fisco. Gerência de Informações Econômico Fiscais 45 Página 4 de Quem está obrigado à EFD? Todos os estabelecimentos inscritos na condição de CONTRIBUINTE do Tipo NORMAL do ICMS. A partir de quando? Início da obrigatoriedade à EFD: A partir de 1° de janeiro de 2012: todos os contribuintes de MT, exceto MEI e alguns produtores rurais (pessoas físicas e jurídicas); Primeiro de janeiro de 2012: produtor rural pessoa jurídica (CNPJ) cujo faturamento anual, no ano civil de 2011, tenha excedido a R$ 360.000,00 e Gerência de Informações Econômico Fiscais 45 Página 5 de produtor rural pessoa física (CPF) cujo faturamento, no ano civil de 2011, tenha superado R$ 5.000.000,00; Primeiro de janeiro de 2013: produtor rural pessoa física (CPF) cujo faturamento, no ano civil de 2012, superar R$ 3.700.000,00; Primeiro de janeiro de 2014: produtor rural pessoa física (CPF) cujo faturamento, no ano civil de 2013, superar R$ 2.400.000,00; Primeiro de janeiro de 2015: produtor rural pessoa física (CPF) cujo faturamento no ano civil imediatamente anterior superar R$ 1.800.000,00; Primeiro de janeiro do ano civil imediatamente subsequente: produtor rural pessoa jurídica (CNPJ) cujo faturamento exceder a R$ 360.000,00; Primeiro dia do mês indicado: processo de pedido de credenciamento voluntário (limite máximo de quatro meses contados da data de protocolo do pedido) efeitos a partir de 1° de janeiro de 2011; Primeiro dia do mês subsequente àquele em que foi protocolado o pedido: quando não há indicação do item acima efeitos a partir de 1° de janeiro de 2011; Primeiro de janeiro de 2009: todos os que se enquadrassem no art. 247, caput, e as prestadoras de serviços de comunicação e de telecomunicações; Primeiro de janeiro de 2010: todos os que se enquadrassem no art. 247, §6°; Primeiro de janeiro de 2011: todos que estiverem obrigados ou forem optantes pela centralização da escrituração fiscal e os que forem beneficiários de programa de desenvolvimento econômico setorial, instituído pelo Estado de Mato Grosso; Primeiro dia do ano civil subsequente: contribuintes obrigados de ofício, até 1° de setembro de cada ano, à NF-e ou CT-e. Gerência de Informações Econômico Fiscais 45 Página 6 de 2 - Dispensas da EFD a) Para produtores rurais pessoas físicas e pessoas jurídicas (dispensa automática): 1. Produtor rural pessoa física (CPF): faturamento no ano anterior não superior a R$ 1.800.000,00; 2. Produtor rural pessoa jurídica (CNPJ): faturamento no ano anterior não superior a R$ 360.000,00. b) Para outros contribuintes (dispensa opcional): 1. Estabelecimentos não usuários de cartão de crédito e/ou débito, cujo faturamento anual não seja superior a R$ 360.000,00. 3 - Observações A dispensa para optantes do SIMPLES Nacional que autorizassem acesso aos seus dados de movimentação com cartão de crédito/débito foi válida apenas até 31 de janeiro de 2012; A dispensa para optantes do SIMPLES Nacional que adotassem ECF ou NF-e, que não utilizassem cartão de crédito/débito e que faturassem menos de R$ 360.000,00 foi tacitamente revogada pelo dispensa mais genérica acima (item 2.b.1); Todo e qualquer contribuinte que tenha enviado ao menos um arquivo EFD fica obrigado permanentemente a partir de então (§4°, art. 247-B). Essa regra é válida mesmo para MEI, produtores rurais, optantes do SIMPLES, entre outros, inexistindo possibilidade de descredenciamento, sendo os contribuintes passíveis de dispensa ou não; Gerência de Informações Econômico Fiscais 45 Página 7 de Onde consultar a data de início da obrigatoriedade? No Portal da Receita Federal: Gerência de Informações Econômico Fiscais 45 Página 8 de Periodicidade e Prazo de entrega Gerência de Informações Econômico Fiscais 45 Página 9 de Quais são as etapas principais da EFD? Gerência de Informações Econômico Fiscais 45 Página 10 de Qual é a principal atribuição do Contador na implantação da EFD na empresa? Gerência de Informações Econômico Fiscais 45 Página 11 de E do Analista Informação (TI)? de Gerência de Informações Econômico Fiscais 45 Tecnologia da Página 12 de E do Empresário? Gerência de Informações Econômico Fiscais 45 Página 13 de Onde consultar a legislação da EFD? No Portal do SPED da Receita Federal: No Portal da EFD da SEFAZ/MT: Como gerar o arquivo da EFD? A EFD pode ser digitada no próprio PVA ou gerada em ambiente externo, preferencialmente utilizando um Software de Gestão Empresarial - ERP, cuja principal característica seja a integração de todas as plataformas. Gerência de Informações Econômico Fiscais 45 Página 14 de O que é o PVA-EFD? Todo documento fiscal eletrônico, a exemplo da NF-e e do CT-e, possui, pelo menos, um programa gerador e outro visualizador. O PVA é um programa gratuito gerador, validador, assinador e transmissor da EFD que, além destas, possui outras funcionalidades. Como obter o PVA-EFD? O PVA-EFD pode ser baixado diretamente do Portal do SPED Receita Federal: http://www.receita.fazenda.gov.br/Sped/Download/SpedFisca l/SpedFiscalMultiplataforma.htm Gerência de Informações Econômico Fiscais 45 Página 15 de Ou no Portal da EFD da SEFAZ/MT: http://www.sefaz.mt.gov.br/portal/subPages/EFD/index.php O que é preciso ter sempre em conta: Existem três ambientes de cadastro de obrigados a EFD, a saber: 1) BB.DD. ambiente SEFAZ: É a base de dados que contém todas as informações dos contribuintes e EFD local. 2) CREDESP: contém apenas a informação da obrigatoriedade do contribuinte e a partir de quando. 3) BB.DD: da RFB, ambiente externo, É a base de dados que contém todas as informações dos contribuintes e EFD nacionais. Como gerar o arquivo da EFD pelo PVA? Gerência de Informações Econômico Fiscais 45 Página 16 de Gerência de Informações Econômico Fiscais 45 Página 17 de Gerência de Informações Econômico Fiscais 45 Página 18 de Se a EFD foi gerada fora do PVA-EFD, deve ser importada para o mesmo. Importação da EFD pelo PVA Gerência de Informações Econômico Fiscais 45 Página 19 de Quem pode assinar a EFD? A EFD poderá ser assinada pelo Representante legal do Estabelecimento ou por seu Procurador. Gerência de Informações Econômico Fiscais 45 Página 20 de Gerência de Informações Econômico Fiscais 45 Página 21 de Gerência de Informações Econômico Fiscais 45 Página 22 de Recibo de Entrega da EFD Livros Escriturados Gerência de Informações Econômico Fiscais 45 Página 23 de Gerência de Informações Econômico Fiscais 45 Página 24 de EFD Contábil Contribuinte Leiaute Banco de Dados Arquivo Texto Representante Legal Programa Java Fiscal NF-e RFB SEFAZ Rio Grande do Sul Procuração Eletrônica SPED RIS Minas Gerais Recepção Validação Secretaria da Fazenda Ceará . . . . . . Importar Digitar Validar Assinar Visualizar Transmitir . Arquivo Original . Banco de Dados . Download Mato Grosso Internet Periodicidade: MENSAL Gerência de Informações Econômico Fiscais 45 Página 25 de Validação da EFD pela SEFAZ/MT Gerência de Informações Econômico Fiscais 45 Página 26 de Novo relacionamento entre Fisco e Contribuintes O SPED estabelece um novo tipo de relacionamento entre o fisco e os contribuintes, baseado na transparência e convergência de interesses. Retificação da EFD Gerência de Informações Econômico Fiscais 45 Página 27 de Conteúdo do arquivo da EFD Outras Informações Gerência de Informações Econômico Fiscais 45 Página 28 de São obrigatórios, sempre informação a ser prestada. que houver Contribuintes Omissos Infrações Sanções não pecuniárias Gerência de Informações Econômico Fiscais 45 Página 29 de Sanções pecuniárias multa equivalente a 1% (um por cento) do valor das operações ou prestações não escrituradas, em relação a cada livro, até o limite de 200 (duzentas) UPF/MT por livro fiscal, ou, em relação ao livro destinado à escrituração do inventário de mercadorias - multa equivalente a 10% (dez por cento) do valor das mercadorias adquiridas no exercício, não superior a 200 (duzentas) UPF/MT, ressalvado, ainda, o disposto no § 20, combinado com os §§ 17 a 19 deste artigo, bem como o Parágrafo único do Art.46. Roteiro Analítico de Resposta a Contribuintes: Dúvidas Gerais: Atos COTEPE Onde posso conseguir o ATO COTEPE/ICMS Nº 9, DE 18 DE ABRIL DE 2008? Resposta: Todos os Atos COTEPE constam no site do Confaz: http://www.fazenda.gov.br/confaz/. Demais informações podem ser obtidas no Guia do Usuário da EFD, que pode ser baixado no endereço: http://www1.receita.fazenda.gov.br/SPED/download.aspx Gerência de Informações Econômico Fiscais 45 Página 30 de Códigos O, OC e N para Indicar a Obrigatoriedade O que significa os códigos O, OC e N que constam nas tabelas 2.6.1 referente aos Registros e também nas colunas "Entr." e "Saídas" referente aos campos dos registros Veja o que diz o Anexo Único da Portaria SEF/SC 166/2008, no final do item 2.6: Nas tabelas constam as seguintes notações: OBRIGATORIEDADE DO REGISTRO O = O registro é sempre obrigatório. OC = O registro é obrigatório, se houver informação a ser prestada. Ex. Registro C100 – só deverá ser apresentado se houver movimentação ou operações utilizando os documentos de códigos 01, 1B, 04 ou 55. O(...) = O registro é obrigatório se atendida a condição. Ex. Registro D590 - O (Se existir D500) – O registro é obrigatório sempre que houver o registro D500. N = O registro não deve ser informado. Ex. Registro D110 – em operações de aquisição de serviços não deve ser apresentado. Ex. Registros de aberturas e de encerramentos de blocos são sempre obrigatórios e estão grafados na tabela acima como "O". Ex. Registros E100 e registro E110 (Obrigatoriedade = "O" - são sempre obrigatórios e o registro E111 (Obrigatoriedade = "OC") será obrigatório se houver ajuste na apuração do ICMS. Coluna "Outros" A coluna "Outras" dos Livros de Entrada e Saída, referente às operações sem crédito ou débito, realmente foi excluída da EFD? Não há campo correspondente nos campos discriminados no Registro C100. O que antes era informado na coluna "Outras", assim como a coluna "Isenta ou não Tributada", agora, é controlada na EFD, observando-se a combinação CST+CFOP+Alíquota. Conceitos Gerais Qual a diferença do LFPD (Leiaute Fiscal de Processamento de Dados) que trata nos Atos COTEPE 35/05 e 70/05 e aqueles da EFD (Escrituração Fiscal Digital) tratados nos Atos COTEPE 09/08, 19/08, 30/08 e 45/08? Os Atos COTEPE 35/05 e 70/05 somente são aplicáveis ao Distrito Federal e para o Estado de Pernambuco e referem-se ao LFPD (Leiaute Fiscal de Processamento de Dados). Os contribuintes dos demais Estados deverão seguir as orientações do Ato COTEPE 09/08 e suas alterações - que regulamentam a EFD - instituída pelo Convênio ICMS 143/06. Conta Contábil Em alguns Registros, por exemplo, C170, existe um campo para informar o "código da conta analítica contábil debitada/creditada". As contas que irei preencher devem estar de acordo com Gerência de Informações Econômico Fiscais 45 Página 31 de o plano de contas utilizados pela a empresa ou pelo referencial do ECD? Quanto ao preenchimento, devo informar todas as contabilizações que ocorrer na operação, por exemplo: Na aquisição de mercadoria, ocorrem, tanto contas de débito como de crédito (estoque, contas a pagar, impostos a recuperar, etc...)? Resposta: Informar o código da conta analítica, de acordo com o plano de contas utilizado pelo informante e não pelo referencial do ECD. Exemplos: estoques, receitas, despesas, ativos. Deve ser informada apenas a conta credora ou devedora principal, podendo ser informada a conta sintética (nível acima da conta analítica). Documento Extemporâneo Quando um documento fiscal de entrada de mercadorias ou aquisição de serviços é considerado extemporâneo? Resposta: No caso das entradas é extemporâneo quando a mercadoria ou a aquisição de serviço ocorreu num período anterior ao da escrituração. Documentos a serem escriturados Quais os documentos a serem escriturados? Resposta: Todos os documentos fiscais recebidos ou emitidos, a qualquer título, devem ser escriturados, exceto as NF exclusivamente de serviços emitidos em modelos de documentos não autorizados pela Sefaz. Estabelecimento Centralizador e Centralizados É possível enviar em um único arquivo contendo as informações da EFD do estabelecimento centralizador (matriz) e dos centralizados (filiais), inclusive de outros estados? A Escrituração Fiscal Digital é um arquivo a ser entregue individualmente por cada um dos estabelecimentos, podendo, excepcionalmente, em situações previstas na legislação, apresentar um único arquivo. A centralização da EFD nunca poderá ocorrer com estabelecimentos localizados em estados distintos. Leiaute da EFD Qual o dispositivo legal que estabelece o leiaute da EFD? Resposta: Para a EFD o leiaute a ser considerado é do Ato Cotepe 09/08, com as alterações posteriores. Perfil do Estabelecimento No registro 0000, o campo 14 de Perfil da Empresa, na Descrição do Campo, consta Perfil A, B e C, o que seria o perfil C? Por que o Ato Cotepe nº 09/2008 não cita ou prevê o perfil C? Resposta: Gerência de Informações Econômico Fiscais 45 Página 32 de Por enquanto foi definido somente o perfil A e B. O perfil C poderá ser utilizado para outros tipos de empresas ou arquivos especiais futuramente. O Estado de MT adotou, para os seus contribuintes, o perfil "A", Certificação Digital: Para a EFD, a assinatura digital necessária é apenas a do contribuinte ou de seu representante legal ou também é preciso incluir a assinatura do contabilista? Pode ser a mesma pessoa que assina os livros da Empresa, DIPJ, DIRF etc? Resposta: A estrutura do projeto EFD comporta apenas uma assinatura digital, a qual pode ser o e-CNPJ do informante ou um e-CPF que possua procuração eletrônica outorgada pelo informante. Como esclarecer dúvidas para fazer a inscrição do Certificado Digital na Receita Federal do Brasil? Resposta: Na página da RFB: http://www.receita.fazenda.gov.br/, você poderá encontrar as respostas para suas dúvidas. Clicar no "banner" de certificação digital. Sobre a assinatura do arquivo digital da EFD, usamos um equipamento de segurança (HSM), para armazenamento e guarda dos certificados digitais. O aplicativo PVA não tem acesso aos certificados, pois o mesmo se limita a procurar certificados instalados na máquina local. Isso vai continuar assim? Poderemos assinar o arquivo externamente e importar o arquivo já assinado para o PVA? Resposta: O PVA (Programa de Validação e Assinatura) procura somente certificados instalados na máquina, não sendo permitido assinar por qualquer outro processo. Não há previsão de ajuste no PVA neste sentido. A pessoa jurídica que possui estabelecimentos filiais, obrigados a EFD deverá adquirir certificado digital (e-CNPJ) para cada CNPJ a fim de assinar os arquivos digitais? Alternativamente, os arquivos digitais de todos os seus estabelecimentos poderão ser assinados com o certificado digital da pessoa física (e-CPF) responsável perante o CNPJ? Resposta: O certificado digital (e-CNPJ) de um determinado estabelecimento poderá assinar o arquivo da matriz e de suas filiais, bem como o e-CPF do representante legal da matriz cadastrado na RFB poderá assinar os arquivos das filiais. Quem pode assinar a EFD? Resposta: O signatário da escrituração deverá atender a uma das seguintes condições: * Ser o informante da escrituração: Se o informante for pessoa jurídica: a base do CNPJ (8 primeiros dígitos) do certificado do assinante deverá ser o mesmo do informante da escrituração (campo CNPJ do registro 0000). Somente será aceito certificado de pessoa jurídica (e-CNPJ ou e-PJ); Gerência de Informações Econômico Fiscais 45 Página 33 de Se o informante for pessoa física: o CPF do certificado do assinante deverá ser o mesmo do informante da escrituração ( campo CPF do registro 0000. Somente será aceito certificado de pessoa física ( e-CPF). * Ser representante legal do informante da escrituração Se o signatário da escrituração constar no Sistema CNPJ como representante legal do informante da escrituração. Perante o Cadastro do CNPJ, o do representante legal da empresa é único e isto o qualifica para assinar a EFD de qualquer das filiais. * Ser procurador do informante da escrituração Se o signatário da escrituração estiver atuando como procurador do declarante da escrituração devidamente habilitado no Sistema de Procuração Eletrônica com procuração para assinar escrituração fiscal em nome desse. Erros comuns no envio da EFD: 1) O primeiro cuidado ao se enviar arquivo da EFD é verificar a correta digitação do CNPJ e IE: É comum a colocação de zeros à esquerda da IE, isso não é correto. As IEs de empresas de Mato Grosso devem ser registradas na EFD em seu formato real: Correto: 13??????? Incorreto: 0013??????. 2) Contribuintes devem mandar EFD a partir da data de obrigatoriedade, este não conseguirá enviar EFDs de meses anterior a mesma. Registro 0200 Há necessidade de se criar códigos específicos para um produto que ora é adquirido no mercado externo, ora no mercado interno? Resposta: Não, O código independe da origem. O cadastro é do produto. Registro 0200 - Campo "COD_NCM" Devo informar o campo COD_NCM na aquisição material de uso e consumo, ativo imobilizado, serviços e outras? Não. O campo COD_NCM é obrigatório: * 1- para empresas industriais e equiparadas a industrial, referente aos itens correspondentes à atividade fim, ou quando gerarem créditos e débitos de IPI; * 2- para contribuintes de ICMS que sejam substitutos tributários; e. * 3- para empresas que realizarem operações de exportação ou importação. Gerência de Informações Econômico Fiscais 45 Página 34 de Registro 0200 - Tipo do Item No registro 0200 - Tabela de Identificação do item, existe o campo tipo do item, porém, temos um mesmo produto que tanto pode ser utilizado como matéria-prima ou também pode ser destinado a revenda. Tenho que ter códigos diferentes de acordo com a utilização? Resposta: Deve ser criado um único código para o produto, mesmo nas situações em que o item possuir mais de uma destinação. Quando houver a possibilidade do item ser destinado à industrialização, uso e consumo ou ainda destinado à revenda, na classificação do "Tipo do Item", deve-se optar pelo de maior relevância. Registro 0200 - Campo da Alíquota do ICMS O campo 12 do Registro 0200, destinado ao preenchimento da alíquota do ICMS, deverá ser preenchido somente quando o item constante naquele registro 0200 for objeto de uma operação interna? Ou mesmo que referido item tenha sido adquirido ou comercializado em operação interestadual, este campo deverá ser preenchido? Resposta: Deverá informar a alíquota do ICMS utilizada nas operações internas, como parte integrante do cadastro dos produtos, independentemente do referido item ter sido adquirido ou comercializado em operação interestadual, ou mesmo que a empresa não tenha operações internas com esse item. Registro 0200 - Código anterior do item Registro 0200 - O campo 05 (Código Anterior do item) deve ser gerado apenas no mês em que ocorreu a criação do novo código? Ou em todas as gerações? Resposta: No registro 0200, devem ser informados os códigos de produtos referenciados nos demais blocos, cuja descrição seja a do último dia de referência do arquivo. Se ocorrer alteração na descrição do produto, durante o mês informado ou de um mês para outro, sem que haja descaracterização deste, a referida alteração deve constar no registro 0205. Se o produto foi incluído na tabela durante o mês e não houve alteração da descrição, o registro 0205 não deve ser gerado, apenas o registro 0200, indicando a criação do novo código. Havendo criação de outro código para o mesmo produto, o código anteriormente usado deve aparecer no campo 05 (Código Anterior do Item) para fazer a ligação entre os registros. Registro 0200 - Código do Serviço O Registro 0200 - o Campo 11 - Código do serviço conforme lista do Anexo I da Lei Complementar Federal nº 116/03 é aplicável, apenas, aos serviços prestados ou, também, aos serviços tomados, uma vez que esse Registro se refere às transações fiscais? Resposta: Notas fiscais com incidência exclusiva do ISSQN, mas emitidas com autorização do fisco estadual (nota fiscal modelo 1 ou 1A), devem, obrigatoriamente ser escrituradas. Nestes casos, independente de ser aquisição ou prestação, o campo do código do serviço, deve sempre ser preenchido. Quando no fornecimento dos serviços houver destaque do ISSQN, nas operações de saída, o registro C130 deve ser informado. Gerência de Informações Econômico Fiscais 45 Página 35 de Registro 0200 - Materiais de Uso e Consumo e Ativo Imobilizado Deverá ser criado um código de item, na tabela prevista no Registro 0200, para cada material de uso e consumo, que for adquirido pela empresa? E o ativo imobilizado? Resposta: A aquisição de "materiais para uso/consumo" e ativo imobilizado é de preenchimento obrigatório. Porém, poderá ser utilizado um único código genérico de item, como um código para "materiais para uso/consumo" e outro para "ativo imobilizado", ao invés de se criar um código para cada um dois itens separadamente. Registro 0200 - Unidade de Medida Empresa varejista que adquire o mesmo item de diversos fornecedores, cada um deles adota uma unidade de medida diferente na emissão dos documentos. Na venda, a empresa, por sua vez, pode utilizar mais de uma unidade de medida, dependendo da quantidade. No registro 0200, é possível ter mais um código para o mesmo produto com unidades diferentes? Resposta: Só deve haver um registro 0200 por produto, com a unidade de medida utilizada na quantificação do estoque. No caso de comercialização ou aquisição com unidade diferente da constante no registro 0200, deve ser informado um registro 0220 com o fator de conversão entre a unidade de medida informada no item e a unidade de inventário do 0200. Registro 1100 Registro 1100 - Divergência com o Registro 0200 Código do País O campo nº 12 (PAIS), do Registro 1100 - Registro de Informações sobre Exportação, solicita o código do país com 03 posições de acordo com a Tabela do SISCOMEX, porém esta tabela de códigos possui 04 posições e não 03, como devemos proceder? Resposta: A tabela BACEN original é com 05 caracteres. A NF-e utiliza com 4 caracteres, abandonando o primeiro caracter que é o Zero. A tabela SISCOMEX utiliza três caracteres abandonando o primeiro e último caracter da tabela original. Para a EFD no registro 0150 é permitido informar com 4 ou 5 caracteres. No registro 1100 devem deve ser utilizado código com 3 dígitos, conforme tabela SISCOMEX. Registro 1100 - Exportação Direta e Indireta Qual é o entendimento de Exportação Direta e Indireta para o SPED Fiscal Resposta: O campo NAT_EXP do registro 1100 traz o tipo da exportação, se direta ou indireta. Exportação indireta é quando a mercadoria é exportada através de empresas comerciais exportadoras. Exportação direta é quando não há intermediários. Referente à exportação indireta, qual é a data de conclusão da exportação? Data de averbação ou data de memorando?(85) Resposta: Data da averbação. A data do Memorando de Exportação representa somente a data em que este documento foi emitido e não a data em que o produto foi efetivamente exportado. O Memorando de Exportação visa informar à empresa remetente do produto “com fim específico Gerência de Informações Econômico Fiscais 45 Página 36 de de exportação” e ao Fisco Estadual que o mesmo foi exportado com base na DDE – Declaração de Despacho de Exportação nele indicada . Registro C100 Quando temos uma Nota Fiscal Fatura (NFF), qual o código da tabela 4.1.1 que devo informar? Resposta: Não existe a Nota Fiscal Fatura. A nota fiscal fatura corresponde ao modelo 1 ou 1A, referenciado pelo código 01, ou NF-e, código 55, ambos os código constantes da tabela 4.1.1. Registro C100 - Campo Chave da NF-e O campo CHV_NFE do registro C100 é obrigatório? Na consistência do PVA aparece a seguinte mensagem de erro: "Obrigatório se NF-e de emissão própria". Em que caso este campo é obrigatório? Resposta: O campo da chave da NF-e (Nota Fiscal Eletrônica) é obrigatório quando for NF-e de emissão própria. Na informação de NF-e de emissão de terceiros a chave não deverá ser informada. Será obrigatório a partir de abril/2012 o registro do campo da chave da NF-e (Nota Fiscal Eletrônica) nos documentos de entrada no estabelecimento. Registro C100 - Campo Valor Total O valor do campo VL_DOC (campo 12 do C100) é validado com o valor do campo VL_OPR (campo 05 do C190). O campo valor da operação do registro C190 correspondente à combinação de CST_ICMS, CFOP, e alíquota do ICMS, incluídas as despesas acessórias (frete, seguros e outras despesas acessórias) e IPI. Esta correta a validação, considerando que o valor do ICMS-ST, descontos e abatimentos estão contemplados no cálculo do valor total do documento fiscal? Na escrituração do documento os valores mencionados no item anterior deveriam estar contidos no valor da operação? Resposta: A validação está correta. Para o Registro C100 no campo valor total do documento fiscal (campo 12), deve ser o resultado dos campos "valor da operação" (campo 05) dos Registros C190 referentes aquele documento, que corresponde ao somatório do valor das mercadorias, despesas acessórias, ICMS_ST e IPI. Registro C100 - PIS e COFINS Os campos PIS e COFINS que constam no Registro C100 e outros registros, são obrigatórios, tanto na entrada quanto na saída? Resposta: Gerência de Informações Econômico Fiscais 45 Página 37 de Os campos referentes a valores de impostos e contribuições somente deverão ser informados quando o informante do arquivo tiver o direito ou a obrigação de creditar ou debitar. Assim, se houver destaque na saída, é obrigatório o preenchimento; na entrada, só é obrigatório se houver aproveitamento do crédito. Registros C100, C170 e C190 Remessa Para Industrialização e o Retorno - Campos Valores Devo informar os campos de valores previstos nos Registros C100, C170 e C190 constantes das notas fiscais de remessas de mercadorias para industrialização (remetidas ou recebidas) e o retorno simbólico das mesmas? Resposta: Tanto a remessa para industrialização, quanto o seu retorno, devem ser informados, os campos de valores constantes na nota fiscal, de acordo com o leiaute dos registros tipos C100, C170 e C190, tanto na entrada quanto na saída. O beneficiamento deve ser informado, também, de acordo com o leiaute dos registros C100, C170 e C190, inclusive com os campos de valores de impostos, pelo industrializador, se houver destaque em nota fiscal; na entrada, os valores referentes aos impostos serão informados, se houver aproveitamento do crédito do referido imposto. Em qualquer situação prevista acima que houver referência a outro documento fiscal, deverá informar os registros C110 e C113. Substituição Tributária nas Entradas O contribuinte substituído (ICMS-ST) deve obrigatoriamente preencher os campos relativos à base de cálculo ST e ICMS -ST nos registros C100, C500 e D500, quando da aquisição (entradas) de mercadorias e/ou serviços sujeitos a substituição tributária em que o imposto já tenha sido objeto de recolhimento? Resposta: O contribuinte substituído não deverá informar os campos ST. REGISTRO C170: ÍTENS DO DOCUMENTO (CÓDIGO 01, 1B, 04 e 55) campos 3,4 Não se digita o registro C170 quando se trata de NFE de saída do estabelecimento. Podemos utilizar um código seqüencial a ser zerado a cada ano civil para mercadorias inexistentes no cadastro de produtos (mat. Consumo, Imobilizado, simples remessa de mercadorias genéricas, etc)? Certamente, estes códigos, constariam do Registro 0200. Resposta: Nada impede o contribuinte de alterar os códigos a cada exercício. Registro C170 - Nota Fiscal Complementar O campo QTD do Registro C170 deverá ser maior do que zero. Qual o procedimento em caso de emissão de nota fiscal complementar para correção de dados, como será informado? Resposta: Gerência de Informações Econômico Fiscais 45 Página 38 de No caso específico, preencher o campo COD_SIT (código da situação do documento) do Registro 100 com o código 06: documento complementar. Neste caso, o registro C170 não é obrigatório. Registro C171 Registro C171 - Armazenamento de combustível Quanto ao preenchimento do Registro C171 (armazenamento de combustível), há necessidade de preencher este Registro, quando se trata de posto de combustível? Resposta: O Registro C171 deve ser apresentado pelas empresas do segmento de combustíveis, somente nas operações de entrada, para informar o volume recebido (em litros), por item do documento fiscal, conforme Livro de Movimentação de Combustíveis (LMC), Ajuste SINIEF 01/92. Portanto, os postos de combustível estão obrigados a apresentá-lo. Este registro não é obrigatório, se o combustível for utilizado para consumo da própria empresa. Registro C172 Registro C172 - Operações com ISSQN Devo informar na EFD, as notas fiscais de prestação de serviços, para as operações com ISSQN previstas no Registro C172? Resposta: Se a empresa for prestadora de serviços sujeita apenas ao ISSQN e não utilizar o documento autorizado pelo Estado (modelo 1/1A), não deverá informar este documento. A informação prevista no registro C172 deve ser prestada somente, pelo emitente, se vender ou comprar serviços embutidos em nota fiscal modelo 1 ou 1A. Registro C173 - Operações com Medicamentos Quais medicamentos deverão ser informados no Registro C173? Tal lista abrange somente os produtos enquadrados nos códigos 3003 e 3004 da NCM/SH? O Ajuste SINIEF 07/02 determina que as notas fiscais dos códigos mencionados contenham as informações de lotes de fabricação, quantidades e valores, informações estas que são exigidas também pelo Registro C173 da EFD. Deve-se considerar a determinação do ajuste SINIEF com relação aos códigos de produtos? Resposta: Este registro deve ser apresentado pelas empresas do segmento farmacêutico (distribuidoras, indústrias, revendedoras e importadoras), nas entradas e saídas. A obrigatoriedade deriva do §26 do art. 19 do Convênio S/N de 1970: Registro C178 - Operações com Cigarros e Bebidas Quentes O Registro C178 trata de operações com cigarros e bebidas quentes. A empresa, revendedora atacadista e varejista destes produtos, deverá preencher esses campos ou a obrigação de preenchimento é apenas do fabricante? Resposta: O registro C178, informações adicionais das operações com produtos sujeitos a tributação de IPI por unidade ou quantidade de produto (cigarros e bebidas quentes), deverá ser preenchido somente pelos fabricantes ou importadores desses produtos nas Gerência de Informações Econômico Fiscais 45 Página 39 de operações de saídas. O comerciante varejista desses produtos não deverá informar este registro. Registro C400 Cupom Fiscal - Equipamento ECF No caso da empresa varejista emitente de documentos fiscais por equipamento emissor de Cupom Fiscal - ECF, quais os registros que deverão ser apresentados para informar esses documentos? Resposta: Para o estado de MT, os estabelecimentos emissores de cupons fiscais, devem apresentar de acordo com o perfil "A", sendo os registros C400, C405, C410, C420, C425, C460, C470 e C490. Registro C500 - Campo Valor Total Fornecido/Consumido No campo 15, valor total fornecido/consumido, do registro C500 na entrada de nota fiscal de energia elétrica (modelo 06), deve ser informado o valor total fornecido/consumido ou o valor do consumo descontados os valores de impostos, taxas, contribuições etc? Resposta: O valor informado deve ser igual à quantidade multiplicada pelo preço de kwh/hora. Os impostos incidentes já estão incluídos neste valor. Registro C500 - Entrada de Energia Elétrica Empresa consumidora de energia elétrica, na aquisição, deve informar o registro C500, C510 e C590? Resposta: Na aquisição de energia, na nota fiscal/conta de energia elétrica (modelo 06), devem ser informados os registros C500 e C590. O Registro C510 (itens do documento) não deve ser informado na entrada. O registro C510 será informado somente na saída pelo emitente do documento. Comumente a empresa distribuidora e geradora de energia. Registro D100 - Aquisição de Serviços de Transporte A nossa empresa é a responsável pelo pagamento de um frete prestado por uma transportadora. Somos obrigados a informar o conhecimento de frete? Quais os registros? Resposta: Na aquisição de serviços de transporte, através do conhecimento de transporte rodoviário de cargas (modelo 08) ou outro documento de transporte, o tomador deverá informar de acordo com o leiaute dos registros D100 e D190. As prestadoras de serviços de transportes, além dos dois registros citados acima, deverão informar, também, os registros: D110, D120, D130, D140, D150, D160, D161, D162, D170 e D180, de acordo com o modelo do seu documento emitido. REGISTRO E111: AJUSTE/BENEFÍCIO/INCENTIVO DA APURAÇÃO DO ICMS. Este registro tem por objetivo discriminar todos os ajustes de apuração. Tem crucial importância aqui em Mato Grosso, haja vista que a forma de lançamento sistematizada Gerência de Informações Econômico Fiscais 45 Página 40 de com as diversas estimativas, além dos programas de incentivos e reduções, faz com que a apuração normal, entendendo-se apenas a diferença entre os valores retidos dos contribuintes ou consumidores nas vendas E os valores de crédito de compras seja praticamente exceção no Estado. 1) Lançamento de Estimativas: Normal, Simplificada e Segmentada: O que é preciso entender: estes lançamentos são feitos automaticamente e aparecem no sistema Conta Corrente do Contribuinte periodicamente. Dessa forma se o contribuinte colocar esses débitos no E111 poderá ter débitos em duplicidade no sistema de Conta Corrente. Soluções: a) Caso o lançamento seja de diferencial de alíquota orienta-se a usar o E115: Este registro tem o objetivo de informar os valores declaratórios relativos ao ICMS. Esses valores são meramente declaratórios e não são computados na apuração do ICMS. b) Caso o lançamento seja de estimativa o contribuinte deve estornar o débito através do ajuste a crédito ou ajuste de estorno de débito. Através do uso de código elencados na tabela 5.1.1. O contribuinte deve procurar o código cuja descrição mais bem se adéqüe Na falta pode usar código genérico. Neste caso deve complementar a descrição do ajuste, conforme abaixo: . Nº 01 02 Campo REG COD_AJ_APUR 03 DESCR_COMPL_ AJ VL_AJ_APUR 04 Descrição Texto fixo contendo "E111" Código do ajuste da apuração e dedução, conforme a Tabela indicada no item 5.1.1. Descrição complementar do ajuste da apuração. Valor do ajuste da apuração Tipo C C Tam 004 008* Dec - Obrig O O C - - OC N - 02 O Ajuste de ICMS de ST em Outra UF Tabela 5.1.1 Somos empresa localizada no estado de Mato Grosso, como fazer para ajustar uma apuração do ICMS/ST em outra UF, visto que o estabelecimento possui inscrições de substituto tributário em outros Estados, devo utilizar a Tabela 5.1.1 do Estado de MT? Resposta: Para fazer o ajuste na apuração de ICMS de substituição tributária, no registro E220, de contribuinte inscrito em MT (localizados ou não em MT), deve utilizar a Tabela 5.1.1 ; se o ajuste se referir a estabelecimento localizado em MT com inscrição estadual de substituto em outra UF, deverá utilizar a tabela criada por aquela UF. Se a UF onde o estabelecimento deste estado, inscrito como substituto tributário em outras unidades da Federação. Tabela Situação do Documento - 4.1.2 Código 08 Caso o emitente ou destinatário de um documento fiscal possua regime especial, deve-se preencher o campo COD_SIT do registro C100 com o código "08" (Documento Fiscal emitido com base em Regime Especial ou Norma Específica)? Gerência de Informações Econômico Fiscais 45 Página 41 de Resposta: Não, o campo COD_SIT do registro C100 se refere à situação do documento fiscal, não guardando pertinência com o emitente ou destinatário. Assim, o uso do código "08" se aplica especificamente àqueles documentos emitidos em virtude de regime especial ou norma específica. Ex. Emissão de nota fiscal modelo 01 que referencie um cupom fiscal. Tabela Situação do Documento - 4.1.2 - Código 00 ou 01 Na escrituração de um documento de entrada com data de emissão no mês anterior à efetiva entrada no estabelecimento, qual o código da situação do documento fiscal da Tabela 4.1.2 que devo informar: 00 (documento regular) ou 01 (documento regular extemporâneo? Resposta: Na entrada, ainda que o documento tenha sido emitido no mês anterior, o campo da situação do documento fiscal, deve ser informado com o código 00 (documento regular), considerando a data da efetiva entrada. Divulgação de Tabelas Onde podemos encontrar as tabelas que não constam no Ato COTEPE 09/2008 e alterações posteriores? Resposta: Todas as tabelas já disponibilizadas podem ser encontradas no Programa Validador e Assinador (PVA) e poderão ser acessadas facilmente, pois, quando o programa é instalado, automaticamente, as tabelas são arquivadas na pasta: C:\Arquivos de programas\Programas SPED\Fiscal1\recursos, ou acessando: http://www.sped.fazenda.gov.br/spedtabelas/AppConsulta/publico/aspx/ConsultaTabelasExtern as.aspx?CodSistema=SpedFiscal Transmissão Endereços IP utilizados Para liberação de firewall e para o funcionamento da transmissão preciso de mais informações, tais como: IPs de destino da aplicação, DNS de destino da aplicação, Protocolos utilizados, Portas utilizadas. Se utilizar criptografia, qual a criptografia utilizada. Resposta: Seguem as especificações: São utilizados: IP: 200.198.239.21 e Porta: 3443. Quanto ao protocolo e criptografia são soluções próprias do ReceitaNet. Operação sem crédito/débito A coluna "Outras", relacionada às operações sem crédito/débito foi excluída da EFD? Resposta: O campo CST identifica o valor correspondente ao que era registrado na coluna "Outras" no livro em papel.No caso CST = 90. Industrialização Como deve ser registrada uma operação de retorno de produto remetido para industrialização? Gerência de Informações Econômico Fiscais 45 Página 42 de Resposta: Deve ser informado tanto o produto, enviado para industrialização, quanto os materiais aplicados (se houver) e o serviço prestado, conforme discriminados no documento fiscal. Exemplo: No caso de retorno de beneficiamento - informar um registro C170 para cada item: produto enviado para beneficiamento; materiais aplicados e o serviço prestado. Informar também os registros C110 e C113. ICMS/ST Como informar aquisição de mercadoria com destaque de ICMS/ST na nota fiscal? Resposta: Em regra, ICMS/ST não é creditado. Caso tenha direito à apropriação do crédito, o valor do ICMS/ST destacado na nota fiscal deverá ser informado, observado o tratamento legal. Se a legislação preveja que este valor deva ser informado como ajuste, verificar se há código específico conforme tabela 5.1.1, Obrigatoriedade/Descentralização O contribuinte pode entregar um arquivo, contendo informações de todas as suas filiais espalhadas pelos estados brasileiros? Resposta: Como estamos tratando de ICMS e IPI, a EFD está fundamentada no conceito de estabelecimento, não de empresa. Assim, o contribuinte deverá manter EFD distinta para cada estabelecimento, exceto em situações previstas na Legislação Estadual Federal. EFD/ECD A entrega dos arquivos da ECD está vinculada à entrega da EFD?(26) Resposta: Não há nenhuma vinculação entre as obrigatoriedades relativas à ECD e à EFD. São critérios diferentes, disciplinados por legislações diferentes. EFD/NFe Estabelecimento que emite NF-e está automaticamente obrigado a entregar a EFD?(27) Resposta: Não há nenhuma vinculação entre as obrigatoriedades relativas à NF-e e à EFD. São critérios diferentes, disciplinados por legislações diferentes. Incorporação/Cisão/Fusão Se uma empresa obrigada à entrega da EFD for incorporada por outra não obrigada à entrega do arquivo, esta última (incorporadora) ficará obrigada à entrega do arquivo? Gerência de Informações Econômico Fiscais 45 Página 43 de Resposta: No caso de fusão, incorporação ou cisão, a obrigatoriedade da EFD se estende à empresa incorporadora, cindida ou resultante da cisão ou fusão. Entrega/Retificação O que ocorre se o estabelecimento não entregar a EFD? Resposta: A não entrega dos arquivos da EFD equivalem à falta de escrituração fiscal, portanto sujeita o contribuinte às penalidades previstas na legislação. Prevê a legislação de Mato Grosso: Multa por não entrega da EFD: Base legal: Letra R, Inciso V do artigo 45 da Lei 7098/98 “...multa equivalente a 1% (um por cento) do valor das operações ou prestações não escrituradas, em relação a cada livro, até o limite de 200 (duzentas) UPF/MT por livro fiscal, ou, em relação ao livro destinado à escrituração do inventário de mercadorias multa equivalente a 10% (dez por cento) do valor das mercadorias adquiridas no exercício, não superior a 200 (duzentas) UPF/MT, ressalvado, ainda, o disposto no § 20, combinado com os §§ 17 a 19 deste artigo, bem como o Parágrafo único do Art.46” O que fazer para retificar uma EFD entregue? Resposta: Até o prazo normal de entrega, o contribuinte poderá retificar sua EFD. Após o envio a EFD original, na nova transmissão, deve ser indicada a finalidade do arquivo: “remessa do arquivo substituto”. Em nenhum caso, será permitido o envio de arquivo digital complementar ou parcial. Quando os estabelecimentos que não constam na lista de obrigatoriedade deverão entregar a EFD? Resposta: Novas listas contendo os estabelecimentos obrigados a entregar a EFD serão divulgadas em atos normativos próprios. Empresa de economia mista: As empresas de economia mista estão sujeitas à mesma legislação das empresas privadas no tocante ao SPED FISCAL? Resposta: No que se refere à Escrituração Fiscal Digital, independe a forma de constituição da empresa e sim se a mesma é contribuinte ou não de ICMS e/ou IPI. Gerência de Informações Econômico Fiscais 45 Página 44 de Empresa sem movimento no período Quais informações devem ser prestadas por empresa sem movimento no período? Resposta: Todos os registros, identificados como obrigatórios, conforme Tabela 2.6.1 do Guia Prático do Usuário, versão “1.04”, devem ser informados. Para o bloco E, referente à apuração, devem ser informados, no mínimo, além de abertura e fechamento do bloco, os registros E100 e E110, mesmo que com os valores zerados (|0| ou |0,00|), que não são iguais a valores vazios(||). Gerência de Informações Econômico Fiscais 45 Página 45 de

Baixar