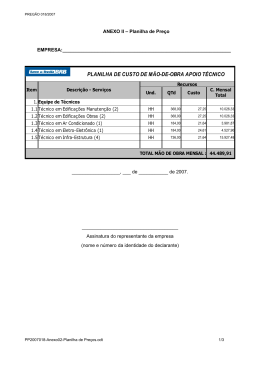

MANUAL DE ELABORAÇÃO E PREENCHIMENTO DE PLANILHAS DE CUSTOS São Paulo, ESAF São Paulo, ESAF Setembro de 2014 1 PLANILHA DE CUSTOS E FORMAÇÃO DE PREÇOS - (Redação dada pela Instrução Normativa nº 6, de 23 de dezembro de 2013). MODELO DE PLANILHA DE CUSTOS E FORMAÇÃO DE PREÇOS Nº Processo Licitação Nº Dia ___/___/_____ às ___:___ horas Discriminação dos Serviços (dados referentes à contratação) A Data de apresentação da proposta (dia/mês/ano) B Município/UF C Ano Acordo, Convenção ou Sentença Normativa em Dissídio Coletivo D Nº de meses de execução contratual Identificação do Serviço Tipo de Serviço Unidade de Medida Quantidade total a contratar (em função da unidade de medida) Nota (1) - Esta tabela poderá ser adaptada às características do serviço contratado, inclusive adaptar rubricas e suas respectivas provisões e ou estimativas, desde que devidamente justificado. Nota (2)- As provisões constantes desta planilha poderão não ser necessárias em determinados serviços que não necessitem da dedicação exclusiva dos trabalhadores da contratada para com a Administração. 2 ANEXO III-A – MÃO-DE-OBRA MÃO-DE-OBRA VINCULADA À EXECUÇÃO CONTRATUAL Dados complementares para composição dos custos referente à mão-de-obra 1 Tipo de serviço (mesmo serviço com características distintas) 2 Salário Normativo da Categoria Profissional 3 Categoria profissional (vinculada à execução contratual) 4 Data base da categoria (dia/mês/ano) Nota: Deverá ser elaborado um quadro para cada tipo de serviço. MÓDULO 1: COMPOSIÇÃO DA REMUNERAÇÃO 1 Composição da Remuneração A Salário Base B Adicional de periculosidade C Adicional de insalubridade D Adicional noturno E Hora noturna adicional F Adicional de Hora Extra G Outros (especificar) Valor (R$) Total da Remuneração MÓDULO 2: BENEFÍCIOS MENSAIS E DIÁRIOS 2 Benefícios Mensais e Diários A Transporte B Auxílio alimentação (Vales, cesta básica etc.) C Assistência médica e familiar D Auxílio creche E Seguro de vida, invalidez e funeral F Outros (especificar) Valor (R$) Total de Benefícios mensais e diários Nota: o valor informado deverá ser o custo real do insumo (descontado o valor eventualmente pago pelo empregado). 3 MÓDULO 3: INSUMOS DIVERSOS 3 Insumos Diversos A Uniformes B Materiais C Equipamentos D Outros (especificar) Valor (R$) Total de Insumos diversos Nota: Valores mensais por empregado. MÓDULO 4: ENCARGOS SOCIAIS E TRABALHISTAS Submódulo 4.1 – Encargos previdenciários e FGTS: 4.1 Encargos previdenciários e FGTS A INSS B SESI ou SESC C SENAI ou SENAC D INCRA E Salário Educação F FGTS G Seguro acidente do trabalho H SEBRAE Percentual (%) Valor (R$) TOTAL Nota (1) - Os percentuais dos encargos previdenciários e FGTS são aqueles estabelecidos pela legislação vigente. Nota (2) - Percentuais incidentes sobre a remuneração. Submódulo 4.2 – 13º Salário 4.2 A 13º Salário Valor (R$) 13 º Salário Subtotal B Incidência dos encargos previstos no Submódulo 4.1 sobre 13º Salário TOTAL 4 Submódulo 4.3 - Afastamento Maternidade 4.3 A B Afastamento Maternidade: Valor (R$) Afastamento maternidade Incidência dos encargos do submódulo 4.1 sobre afastamento maternidade TOTAL Submódulo 4.4 - Provisão para Rescisão 4.4 Provisão para Rescisão A Aviso prévio indenizado B Incidência do FGTS e contribuições sociais sobre o aviso prévio indenizado C Multa do FGTS do aviso prévio indenizado D Aviso prévio trabalhado E F Valor (R$) Incidência dos encargos do submódulo 4.1 sobre o aviso prévio trabalhado Multa sobre FGTS e contribuições sociais sobre o aviso prévio trabalhado TOTAL Submódulo 4.5 – Custo de Reposição do Profissional Ausente 4.5 Composição do Custo de Reposição do Profissional Ausente A Férias e terço constitucional de férias B Ausência por doença C Licença paternidade D Ausências legais E Ausência por Acidente de trabalho F Outros (especificar) Valor (R$) Subtotal G Incidência dos encargos do submódulo 4.1 sobre o Custo de reposição do profissional ausente TOTAL 5 Quadro - resumo – Módulo 4 - Encargos sociais e trabalhistas 4 Módulo 4 - Encargos sociais e trabalhistas 4.1 Encargos previdenciários, FGTS e outras contribuições 4.2 13 º salário 4.3 Afastamento maternidade 4.4 Custo de rescisão 4.5 Custo de reposição do profissional ausente 4.6 Outros (especificar) Valor (R$) TOTAL MÓDULO 5 - CUSTOS INDIRETOS, TRIBUTOS E LUCRO 5 Custos Indiretos, Tributos e Lucro A Custos Indiretos B Lucro C Tributos Percentual (%) Valor (R$) C.1. Tributos Federais (especificar) C.2 Tributos Estaduais (especificar) C.3 Tributos Municipais (especificar) Total Nota (1): Custos Indiretos, Tributos e Lucro por empregado. Nota (2): O valor referente a tributos é obtido aplicando-se o percentual sobre o valor do faturamento. Anexo III – B - Quadro-resumo do Custo por Empregado Mão-de-obra vinculada à execução contratual (valor por empregado) A Módulo 1 – Composição da Remuneração B Módulo 2 – Benefícios Mensais e Diários C Módulo 3 – Insumos Diversos (uniformes, materiais, equipamentos e outros) D Módulo 4 – Encargos Sociais e Trabalhistas (R$) Subtotal (A + B +C+ D) E Módulo 5 – Custos indiretos, tributos e lucro Valor total por empregado 6 Anexo III-C - Quadro-resumo – VALOR MENSAL DOS SERVIÇOS Tipo de serviço Valor proposto por empregado Qtde de empregados por posto Valor proposto por posto Qtde de postos Valor total do serviço (A) (B) (C) (D) = (B x C) (E) (F) = (D x E) I Serviço 1 (indicar) R$ R$ R$ II Serviço 2 (indicar) R$ R$ R$ ... Serviço .. (indicar) R$ R$ R$ VALOR MENSAL DOS SERVIÇOS (I + II + III + ...) Anexo III-D - Quadro - demonstrativo - VALOR GLOBAL DA PROPOSTA a. Valor Global da Proposta Descrição A Valor proposto por unidade de medida * B Valor mensal do serviço C Valor global da proposta (valor mensal do serviço multiplicado pelo nº meses do contrato). Valor (R$) Nota (1): Informar o valor da unidade de medida por tipo de serviço. 7 Conteúdo MODELO DE PLANILHA DE CUSTOS E FORMAÇÃO DE PREÇOS ............................................... 2 CAPÍTULO I – MÓDULO 1 – COMPOSIÇÃO DA REMUNERAÇÃO ................................................. 11 A - SALÁRIO BASE ...................................................................................................................................... 12 B - ADICIONAIS DE PERICULOSIDADE ............................................................................................. 12 C - ADICIONAL DE INSALUBRIDADE ................................................................................................. 12 D/E - ADICIONAIS POR TRABALHO NOTURNO ............................................................................ 13 ADICIONAL NOTURNO – SERVIÇOS DE VIGILÂNCIA ........ Erro! Indicador não definido. A - Adicional noturno .................................................................. Erro! Indicador não definido. B- Hora de redução noturna ..................................................... Erro! Indicador não definido. F - ADICIONAL DE HORAS EXTRAS .................................................................................................... 14 G – INTRAJORNADA .................................................................................................................................. 15 H - OUTROS ITENS QUE COMPÕEM A REMUNERAÇÃO............................................................. 15 CAPÍTULO II – MÓDULO 2 - BENEFÍCIOS MENSAIS E DIÁRIOS .................................................. 17 A - TRANSPORTE ........................................................................................................................................ 17 B - AUXÍLIO ALIMENTAÇÃO (VALES, CESTA BÁSICA ETC.) ...................................................... 18 C - ASSISTÊNCIA MÉDICA E FAMILIAR ............................................................................................. 19 D - Assistência odontológica. ....................................................... Erro! Indicador não definido. E - AUXÍLIO CRECHE ................................................................................................................................. 20 F - SEGURO DE VIDA, INVALIDEZ E FUNERAL ............................................................................... 21 G - OUTROS BENEFÍCIOS ........................................................................................................................ 21 CAPÍTULO III - MÓDULO 3 - INSUMOS DIVERSOS............................................................................. 22 B. MATERIAIS E EQUIPAMENTOS ....................................................................................................... 22 CAPÍTULO IV – MÓDULO 4 – ENCARGOS SOCIAIS E TRABALHISTAS ....................................... 23 SUBMÓDULO 4.1 – ENCARGOS PREVIDENCIÁRIOS E FGTS ..................................................... 24 SUBMÓDULO 4.2 - 13º SALÁRIO E ADICIONAL DE FÉRIAS ..................................................... 28 8 13º SALÁRIO ............................................................................................................................................ 28 SUBMÓDULO 4.3 - AFASTAMENTO MATERNIDADE .................................................................. 29 SUBMÓDULO 4.4 – PROVISÃO PARA RESCISÃO ........................................................................... 31 AVISO PRÉVIO ............................................................................... Erro! Indicador não definido. A - Aviso prévio indenizado, .................................................... Erro! Indicador não definido. B - Incidência do FGTS s/aviso prévio indenizado ......... Erro! Indicador não definido. C - Multa do FGTS do aviso prévio indenizado ................. Erro! Indicador não definido. D - Multa FGTS – Rescisão sem Justa Causa ....................... Erro! Indicador não definido. E - Aviso prévio trabalhado e Incidência do submódulo 4.1 s/aviso prévio trabalhado e Multa do FGTS do aviso prévio trabalhado............................ Erro! Indicador não definido. SUBMÓDULO 4.5 – CUSTO DE REPOSIÇÃO DE PROFISSIONAL AUSENTE.......................... 32 A - Férias ......................................................................................... Erro! Indicador não definido. Férias proporcionais .................................................................. Erro! Indicador não definido. Férias vencidas ............................................................................. Erro! Indicador não definido. Férias indenizadas ....................................................................... Erro! Indicador não definido. Indenização das Férias Proporcionais na extinção do contrato de trabalho .... Erro! Indicador não definido. B - AUSÊNCIA POR DOENÇA......................................................... Erro! Indicador não definido. C - LICENÇA PATERNIDADE .......................................................... Erro! Indicador não definido. D - AUSÊNCIAS LEGAIS ................................................................... Erro! Indicador não definido. E - AUSÊNCIA POR ACIDENTE DE TRABALHO ..................... Erro! Indicador não definido. F - INTERVALO INTRAJORNADA ................................................. Erro! Indicador não definido. G- OUTROS ........................................................................................... Erro! Indicador não definido. H - Incidência do submódulo 4.1 sobre o Custo de reposiçãoErro! Indicador não definido. QUADRO RESUMO – MÓDULO 4: ENCARGOS SOCIAIS E TRABALHISTAS Erro! Indicador não definido. MÓDULO 5 - CUSTOS INDIRETOS, TRIBUTOS E LUCRO ................................................................ 35 A - Custos indiretos ......................................................................... Erro! Indicador não definido. 9 B – Tributos ........................................................................................ Erro! Indicador não definido. PIS - Programa de Integração Social ................................... Erro! Indicador não definido. COFINS – Contribuição para o Financiamento da Seguridade SocialErro! Indicador não definido. ISSQN ................................................................................................ Erro! Indicador não definido. A - Regime de Tributação com base no Lucro Real......... Erro! Indicador não definido. B - Regime de Tributação com base no Lucro PresumidoErro! Indicador não definido. C - Lucro Antes do Imposto de Renda .................................. Erro! Indicador não definido. ANEXO III-B – QUADRO RESUMO DO CUSTO POR EMPREGADOErro! Indicador não definido. 10 CAPÍTULO I – MÓDULO 1 – COMPOSIÇÃO DA REMUNERAÇÃO Remuneração é o salário base percebido pelo profissional em contrapartida pelos serviços prestados mais os adicionais cabíveis, tais como hora extra, adicional de insalubridade, adicional de periculosidade, adicional de tempo de serviço, adicional de risco de vida e outros previstos em convenção coletiva da respectiva categoria. Diferença entre salário e remuneração: Salário É a parcela central trabalhador. Remuneração devida ao É um conjunto de parcelas, incluindo-se a parcela referente ao salário. É espécie. É gênero. Corresponde ao valor econômico pago diretamente pelo empregador. É o conjunto de pagamentos provenientes do empregador ou de terceiros. É a contraprestação devida e paga diretamente ao trabalhador. Compreende salário e mais o que o empregado recebe de terceiros em virtude do contrato de trabalho. Abrange apenas o pagamento feito diretamente pelo empregador, não alcançando aqueles efetuados por terceiros (gorjeta). É um conceito mais amplo que o de salário, pois engloba tanto o pagamento feito pelo empregador (salário), quanto o recebido de terceiros (gorjetas). O módulo 1 – Composição da Remuneração é composto pelo salário normativo da categoria profissional acrescido dos adicionais previstos em lei ou em acordo, convenção ou dissídio coletivo. 1 A B C D E F G Composição da Remuneração Valor (R$) Salário Base Adicional de periculosidade Adicional de insalubridade Adicional noturno Hora noturna adicional Adicional de Hora Extra Outros (especificar) Total da Remuneração 11 A - SALÁRIO BASE Fundamentação legal – art. 457 e 458 da CLT. Consiste na parcela mais relevante na composição da remuneração. Nos termos do art. 457 da CLT o salário consiste na contraprestação do serviço pago diretamente pelo empregador ao empregado e submete-se a periodicidade máxima mensal. (Acórdão 3.006/2010 – Plenário) - Nos Serviços de Vigilância o Salário base estabelecido em Acordo Coletivo é a base inicial de cálculo utilizada em todos os passos seguintes. B - ADICIONAL DE PERICULOSIDADE Fundamentação legal – art. 193 a 197 da CLT e art. 7º inciso XXIII da Constituição Federal. É devido ao empregado cujo trabalho envolva a execução de atividades perigosas, que são as que, por sua natureza ou método de execução, exponham o trabalhador a contato permanente com inflamáveis ou explosivos em condições de risco acentuado. Atividades perigosas são as que, pela natureza ou método de execução, exponham o trabalhador a contato permanente com inflamáveis ou explosivos em condições de risco acentuado. A matéria – descrição das atividades perigosas – é regulada pela Norma Regulamentadora 16, anexa à Portaria 3.214/78 do Ministério do Trabalho e Emprego (MTE). O adicional devido corresponde a 30% do salário contratual, sem os acréscimos resultantes de gratificações, prêmios ou participações nos lucros da empresa. É o que define a Súmula 191 do TST: “O adicional incide apenas sobre o salário básico e não sobre este acrescido de outros adicionais”. Súmula 132 TST - O adicional, pago em caráter permanente, integra o cálculo de indenização e de horas extras. Observação - Caso o empregado tenha direito, também, ao adicional de insalubridade, deve fazer a opção (é vedado o pagamento dos dois adicionais ao mesmo tempo). A opção é sempre do empregado, não do empregador. 12 C - ADICIONAL DE INSALUBRIDADE Fundamentação legal – art. 189 a 192 da CLT, art. 7º inciso XXIII da Constituição Federal. É devido ao empregado que, para o desempenho do seu trabalho, tem de realizar atividade insalubre, ou seja, que implique em exposição à agentes nocivos à saúde, acima dos limites de tolerância considerados adequados. A classificação da atividade como insalubre dá-se mediante edição, pelo Ministério do Trabalho e Emprego (MTE), de quadro de atividades insalubres e os limites de tolerância e tempo máximo de exposição aos agentes nocivos. A norma vigente que disciplina a matéria é a Norma Regulamentadora 15, anexa à Portaria 3.214/78. Se a atividade envolver operação de equipamentos de raios-X, aplica-se, por analogia, o art. 31 da Lei 4.345/64, que remete à Lei 1.234/50. Os graus e respectivos percentuais do adicional são os seguintes: máximo – 40%; médio – 20%; mínimo – 10%, conforme for a exposição ao risco. O adicional de insalubridade do técnico em radiologia é de 40%, por força do art. 16 da Lei 7.394/85. Enquanto não for editada lei que altere a base de cálculo do adicional de insalubridade, continua sendo aplicado o art. 192 da CLT (salário mínimo), podendo, entretanto, norma coletiva fixar base de cálculo distinta, desde que mais benéfica para o trabalhador. Embora a Súmula Vinculante 4 do STF tenha proibido a vinculação de qualquer parcela remuneratória ao salário mínimo, o próprio STF decidiu que não cabe ao Judiciário definir a base de cálculo do adicional, mas à lei, por isso, prevalece o entendimento supracitado. Súmula 47 TST - O trabalho executado em condições insalubres, em caráter intermitente, não afasta, só por essa circunstância, o direito à percepção do respectivo adicional. D/E - ADICIONAL NOTURNO E HORA NOTURNA ADICIONAL Fundamentação legal – art. 73 da CLT, art. 7º inciso IX da Constituição Federal. É o adicional conferido ao trabalhador pelo trabalho executado entre as 22 horas de um dia e às 5 horas do dia seguinte, sendo remunerado com adicional de 20% (vinte por cento), sobre o valor da hora diurna. A hora trabalhada é computada de maneira reduzida: 52’30” (equivale a 1,1428 da hora diurna). Dessa forma, um empregado que trabalha de 22h às 05h, embora, de fato, tenha cumprido 7 horas de jornada, receberá como se tivesse trabalhado 8 horas. 13 Súmula 60 TST: I – O adicional noturno, pago com habitualidade, integra o salário do empregado para todos os efeitos. II – Cumprida integralmente a jornada no período noturno e prorrogada esta, devido é também o adicional quanto às horas prorrogadas. Exegese do art. 73, § 5º, da CLT. A hora noturna adicional não representa nenhum direito trabalhista ou parcela remuneratória prevista em lei, especula-se que os autores da norma tenham vislumbrado a possibilidade de previsão da verba em instrumento coletivo de trabalho, a justificar a inclusão na planilha. F - ADICIONAL DE HORAS EXTRAS Fundamentação legal – art. 59 da CLT, art. 7º inciso XVI da Constituição Federal. Consiste no tempo laborado além da jornada diária estabelecida pela legislação, contrato de trabalho ou norma coletiva de trabalho. Deve ser efetuado acréscimo de no mínimo 50% sobre o valor da hora normal, caso o trabalho seja efetuado em dias da semana (de segunda a sábado), e de 100% aos domingos e feriados. Lembramos que a jornada padrão de trabalho é de 8 horas ao dia, com a consequente duração semanal de trabalho de 44 horas. (art. 7º inciso XIII da Constituição Federal). A duração mensal padrão do trabalho é de 220 horas, já incluída o repouso semanal remunerado. Estabelece também a Constituição Federal jornada diária máxima de 6 horas para o trabalho realizado em turnos ininterruptos de revezamento (inciso XIV). Desde que previsto em acordo escrito entre empregador e empregado ou em instrumento coletivo de trabalho, a jornada diária pode ser acrescida de, no máximo, duas horas extraordinárias (ressalvados os casos excepcionais previstos no art. 61 da CLT), que serão remuneradas com acréscimo de, no mínimo, 50% do valor das horas normais. Súmula 264 TST - A remuneração do serviço suplementar é composto do valor da hora normal, integrado por parcelas de natureza salarial e acrescido do adicional previsto em lei, contrato, acordo, convenção coletiva ou sentença normativa. Resumindo: Hora extra = (hora normal / 220) + 50% Súmula 376 TST: I - A limitação legal da jornada suplementar a duas horas diárias não exime o empregador de pagar todas as horas trabalhadas. 14 II - O valor das horas extras habitualmente prestadas integra o cálculo dos haveres trabalhistas, independentemente da limitação prevista no “caput” do art. 59 da CLT. G – OUTROS (ITENS QUE COMPÕEM A REMUNERAÇÃO) Correspondem a itens da composição da remuneração não previstos anteriormente. Podem ser adicionais legais restritos, ou seja, aqueles que se aplicam a categorias profissionais específicas e delimitadas a algumas funções dessa mesma categoria. Podem ser, ainda, gratificações pagas pelo empregador ao empregado em decorrência de um evento ou circunstância ou por norma jurídica. Lembrando que a simples reiteração do pagamento da gratificação, tornando-a habitual produz sua integração ao salário, independentemente da intenção da liberalidade do empregador. (ver Súmula nº 152 – TST e Súmula 207 – STF). As gratificações ajustadas a que se refere o § 1º do art. 457 da CLT são aquelas exigíveis pelo empregado por estarem previsto no seu contrato de trabalho, cláusula de acordo coletivo, ou regulamento interno da empresa. As gratificações que não estão previstas no contrato de trabalho ou outros instrumentos, concedidas de forma tácita, se constatada a habitualidade e uniformidade independente da vontade do trabalhador, tais gratificações tem natureza salarial. Os prêmios (ou bônus), na qualidade de contraprestação paga pelo empregador ao trabalhador têm caráter salarial. Sendo habitual, integram o salário do empregado, repercutindo em FGTS, aviso prévio, 13º salário, férias com 1/3 constitucional integrando o chamado salário-contribuição. (Art. 28 § 9º da Lei nº 8.112/91, Súmula 209 – STF). Os abonos são valores que o empregador concede ao trabalhador sem condicioná-los ao cumprimento de qualquer obrigação. O abono integra o salário para todos os efeitos legais. (Súmula nº 241 – STF). SALÁRIO PARA A JORNADA DE ATENÇÃO 12X36 HORAS É comum em contratos de vigilância. É chamada jornada 12 x 36, que constitui, na verdade, um exemplo de acordo de compensação de jornada. Em regra, a jornada de trabalho máxima permitida para todos os trabalhadores é a 15 definida na Constituição Federal. Ordinariamente, jornada diária máxima de 8 horas e semanal máxima de 44 horas. Para turnos ininterruptos de trabalho, a jornada diária máxima é de 6 horas. Permite-se a realização de serviço extraordinário (horas extras), limitado a duas horas por dia. Essas horas extras têm de ser remuneradas em, no mínimo, 50% acima do valor da hora normal. Admite-se, entretanto, que, ao invés de remunerá-las, o trabalhador possa acumulá-las para utilizá-las em futura “folga” ou redução de jornada (compensação). Tanto a realização de horas extras, como a sua remuneração, ou compensação, devem ser pactuadas em acordo escrito entre empregador e empregado ou em acordo ou convenção coletiva de trabalho. Se não, não poderão ser realizadas. A primeira preocupação ao planejar uma contratação deverá ser, então, exigir no edital e no contrato a apresentação, pelo licitante vencedor, do acordo de realização e pagamento ou compensação de horas extras. Isso porque esse tipo de jornada não tem previsão legal e só pode ser admitida se prevista em acordo ou convenção coletiva de trabalho. A jurisprudência tem aceitado esse tipo de jornada, por ser mais vantajosa para o trabalhador. 16 CAPÍTULO II – MÓDULO 2 - BENEFÍCIOS MENSAIS E DIÁRIOS São os custos relativos aos benefícios concedidos aos empregados estabelecidos na legislação e/ou Acordos/Convenções Coletivas, tais como, transporte, auxílio alimentação, assistência médica e familiar, seguro de vida, invalidez e funeral, entre outros. O custo dos benefícios diários acordados é composto pela soma do custo do vale transporte, do auxílio transporte e do vale refeição e outros estabelecidos em lei ou convenção coletiva. 2 Benefícios Mensais e Diários Valor (R$) A B C D E F Transporte Auxílio alimentação (Vales, cesta básica etc.) Assistência médica e familiar Auxílio creche Seguro de vida, invalidez e funeral Outros (especificar) Total de Benefícios mensais e diários A - TRANSPORTE Fundamentação Legal - art. 2º da Lei 7.418/85; - art. 9º do Decreto 95.247/87; - Parágrafo único do art. 4º da Lei 7.418/85; - art. 458, § 2º, inciso III da CLT; - art. 5, § 3º, da Lei 7.418/85; - art. 4º do Decreto 95.247/87; - art. 8º da Lei 7.418/85. - art. 2º do Decreto 95.247/87; - art. 6º do Decreto 95.247/87; Valor referente aos custos de transporte do empregado, proporcionado pelo empregador por meio de transporte próprio ou por meio de fornecimento de vales transportes. O Vale transporte não tem natureza salarial, não constitui base de incidência da contribuição previdenciária ou do FGTS e também não é considerado para efeito de pagamento do 13º Salário conforme dispõe o art. 2º da Lei 7.418/85, art. 6º do Decreto 95.247/87. 17 O Vale transporte será custeado pelo beneficiário na parcela equivalente a 6% (seis por cento) de seu salário base, excluídos quaisquer adicionais ou vantagens. (art. 4º parágrafo único da Lei 7.418/85, art. 9º do Decreto 95.247/87) Para fins de cálculo do valor do vale-transporte será adotada a tarifa integral do deslocamento do trabalhador, sem descontos, mesmo que previsto na legislação local. (art. 5º § 3º da Lei 7.418/85) O custo total das passagens é calculado pela multiplicação da tarifa da passagem, pelo número de bilhetes concedidos por dia e o número de dias trabalhados. Para cálculo do desconto (em reais) do vale transporte, foi estabelecido o Salário de referência para transportes (salário base) de cada tipo de jornada e multiplicado pela alíquota de desconto máximo de vale transporte previsto em Acordo Coletivo ou legislação pertinente. O custo do auxílio transporte será calculado com a seguinte fórmula: Fórmula: (TT * QD * DT) – (SB * DESC%) Sendo: TT = Tarifa do transporte público QD = Quantidade de bilhetes fornecidos por dia DT = Número de dias de trabalho SB = Salário BASE da categoria DESC% = Percentual de desconto estipulado pela legislação (6%). Nos casos em que o empregador proporcionar por meio próprios ou contratados o deslocamento, residência-trabalho ou vice-versa de seus trabalhadores, o empregado ficará exonerado da obrigatoriedade do Vale- transporte. (art. 4º do Decreto 95.247/87). B - AUXÍLIO ALIMENTAÇÃO (VALES, CESTA BÁSICA ETC.) Fundamentação Legal - art. 458, §§ 2º e 3º, da CLT, Lei 6.321/76 e Decreto 5/1991. Segundo o art. 458, da CLT, a alimentação fornecida habitualmente ao empregado pelo empregador, por força do contrato ou do costume, integra o salário. Trata-se de parcela denominada salário-utilidade ou in natura. Súmula 241 TST - O vale para refeição, fornecido por força do contrato de trabalho, tem caráter salarial, integrando a remuneração do empregado, para todos os efeitos legais. Observação - se a alimentação for concedida como parte do salário, deve compor o Módulo 1 da planilha. O auxílio alimentação não tem natureza salarial apenas nos casos de empresas 18 integrantes dos programas de alimentação do trabalhador (PAT) previamente aprovados pelo Ministério do Trabalho e da Previdência Social. O auxílio-alimentação é fornecido por dia efetivamente trabalhado. Nos casos de programas de alimentação do trabalhador a participação do trabalhador no custeio do auxílio está limitada a 20% do custo direto da refeição (art. 2º § 1º do (Decreto 5/1991), sendo comum a isenção do desconto. Existem convenções coletivas de trabalho que fixam o valor unitário do auxílioalimentação. Fórmula: (VFT * (100% - DESC.%)) * DT Sendo: VFT = Valor facial do ticket DESC = Desconto regulamentado na CCT DT = Dias efetivamente trabalhados no mês C - ASSISTÊNCIA MÉDICA E FAMILIAR Fundamentação legal - art. 458, IV da CLT. Consiste em auxílio geralmente previsto nos Acordos, Convenções ou Sentenças Normativas em Dissídios Coletivos. Nos casos em que a assistência médica, hospitalar e odontológica for prestada diretamente pelo empregado ou mediante seguro-saúde não tem caráter salarial. Verifique se há cláusula da norma coletiva de trabalho que porventura estabeleça o valor mínimo da mensalidade para a cobertura prevista. Caso não haja, apure, mediante pesquisa de preços junto ao mercado (seguradoras ou empresas prestadoras de serviço na localidade que contratam plano de saúde para os empregados), o valor mensal da contratação de plano de saúde em grupo. Se houver previsão, na norma coletiva, de participação dos empregados no custeio do benefício, deve o valor ser deduzido do custo mensal do insumo. Apurado o valor mensal do plano de saúde, subtrai-se a participação do empregado no custeio e cota-se o resultado encontrado na planilha. Fórmula: VPS - DESC.% Sendo: VPS= Valor do plano de Saúde. DESC = Desconto regulamentado na CCT 19 E - AUXÍLIO CRECHE Fundamentação Legal –art. 389 §§ 1º e 2º da CLT. Prescreve a CLT que as empresas em que trabalharem 30 ou mais mulheres com idade superior a 16 anos devem providenciar creche para os filhos dessas empregadas, ocorre que, em virtude da dificuldade de implementação desta regra, o Ministério do Trabalho e Emprego (MTE) baixou a Portaria 3.296, de 03/09/1986, permitindo o reembolso, pelo empregador, da mensalidade paga pela empregada-mãe à creche, em substituição à exigência contida no § 1º, do art. 389, da CLT. Logo, consiste em um auxilio para que a mãe possa manter o seu filho em local apropriado e recebendo assistência, enquanto ela estiver em atividade laboral. Portaria MTE 3.296/86 - Art. 1º - Ficam as empresas e empregadores autorizados a adotar o sistema de Reembolso-Creche, em substituição à exigência contida no § 1º, do art. 389, da CLT, desde que obedeçam às seguintes exigências: I - o reembolso-creche deverá cobrir, integralmente, despesas efetuadas com o pagamento da creche de livre escolha da empregada-mãe, ou outra modalidade de prestação de serviço desta natureza, pelo menos até os seis meses de idade da criança, nas condições, prazos e valor estipulados em acordo ou convenção coletiva, sem prejuízo do cumprimento dos demais preceitos de proteção à maternidade; II - O benefício deverá ser concedido a toda empregada-mãe, independente do número de mulheres do estabelecimento, e sem prejuízo do cumprimento dos demais preceitos de proteção à maternidade. Considerando que a empregada tem direito a 120 dias (cerca de 4 meses) de licença maternidade, durante os quais, obviamente, ficará com a criança e não se utilizará de creche, o benefício do Reembolso-Creche será devido somente após o retorno à atividade, ou seja, por 2 meses (6 meses de direito ao benefício – 4 meses da licença maternidade). Essa despesa é calculada por estimativa. Estima-se a probabilidade de ocorrência, no período de um ano, desse evento, calcula-se o valor correspondente, com base na remuneração do empregado, e insere-se o dado na planilha. Uma forma de se estimar o percentual deste benefício para formulação da planilha da Administração seria utilizar o índice de natalidade do estado, que pode ser encontrada no site do IBGE (http://www.ibge.gov.br/estadosat/perfil.php?sigla=sp). Fórmula: VM x 2 x EP/ 12 Onde: VME = valor estimado da mensalidade da creche 2 = número de meses em que o Reembolso-Creche é devido 20 EP = estimativa da probabilidade de ocorrência de empregadas que terão filhos no primeiro ano do contrato = dado estimado. Esse número dera ser empregado na planilha em número decimal (Ex.: 5% = 5/100 = 0,05). 12 = número de meses no ano, para apuração do custo mensal F - SEGURO DE VIDA, INVALIDEZ E FUNERAL Fundamentação legal – art. 458, inciso V, da CLT, art. 19, inciso IV, da Lei nº 7.102/83 e Lei 7.102/83 (Serviços de vigilância). Os seguros de vida e de acidentes pessoais não serão considerados como salários. Verifique se há cláusula da norma coletiva de trabalho que porventura estabeleça o valor mínimo do prêmio e a cobertura mínima prevista para o seguro de vida, invalidez e funeral. Caso não haja, apure, mediante pesquisa de preços junto ao mercado (seguradoras ou empresas prestadoras de serviço na localidade que contratam seguro de vida para os empregados), o valor do prêmio para a cobertura prevista. Se houver previsão, na norma coletiva, de participação dos empregados no custeio do benefício, deve o valor ser deduzido do custo mensal do insumo. Obtido o valor do prêmio do seguro para as coberturas previstas na norma coletiva, apura-se o valor mensal e subtrai-se a participação do empregado no custeio. Por fim, cotase o resultado encontrado na planilha. Fórmula: VAP / 12 – PEC% Onde: VAP = valor anual do prêmio do seguro (por empregado) 12 = número de meses no ano PEC = participação do empregado no custeio G - OUTROS BENEFÍCIOS Correspondem a outros itens dos benefícios mensais e/ou diários não previstos anteriormente, normalmente, estabelecidos nos acordos/convenções coletivas. Exemplo: auxílio ao filho excepcional, prêmio assiduidade, entre outros. É muito importante que, no planejamento da contratação, a Administração consulte a convenção coletiva de trabalho aplicável, em tese, às categorias a serem empregadas na execução dos serviços. Tal informação pode ser obtida mediante consulta aos instrumentos vigentes na página do Sistema Mediador do Ministério do Trabalho e Emprego: www.mte.gov.br/mediador. 21 CAPÍTULO III - MÓDULO 3 - INSUMOS DIVERSOS É composto pelos custos relativos a materiais, utensílios, suprimentos, máquinas, equipamentos, entre outros, utilizados diretamente na execução dos serviços. Integram a composição dos insumos diversos os seguintes itens: 3 Uniformes, materiais, equipamentos e outros A B C D Uniformes Materiais Equipamentos Outros (especificar) Valor (R$) TOTAL A - UNIFORMES Caso a Administração exija que os empregados da empresa contratada se apresentem ao local da prestação dos serviços uniformizados, é necessário estimar o custo mensal desse insumo. O custo dos uniformes inclui todos os itens que compõe o uniforme do empregado. Apura-se o valor mensal do insumo multiplicando-se o valor unitário do conjunto pelo número de mudas a serem usadas em um ano e dividindo-se o resultado pelo número de meses no ano (12). Fórmula: (VU x NMRA) / 12 Onde: VU = valor unitário do uniforme NMRA = número de mudas de roupas a serem usadas no ano 12 = número de meses no ano B - MATERIAIS Havendo necessidade de utilização de materiais ou outros produtos diretamente na execução dos serviços, o Projeto Básico ou Termo de Referência os indicará expressamente e estimará o quantitativo a ser empregado no período de um ano (12 meses) – período inicial de vigência do contrato. O custo de materiais pode ser obtido através de pesquisa de preços no mercado, ou podemos buscar referências através do caderno técnico do MPOG ou do CADTERC, cadernos técnicos de serviços terceirizados elaborados pelo governo do estado de São 22 Paulo. O custo mensal por pessoa apresenta a soma do custo anual de todos os itens para dividido por 12 meses. (Custo mensal) = (Preço obtido na pesquisa de mercado) X (Quantidade de unidades do item por ano) / (12) C – EQUIPAMENTOS Havendo necessidade do emprego de equipamentos, máquinas ou automóveis diretamente na execução dos serviços, o projeto básico ou termo de referência os indicará expressamente, com respectivos quantitativos. O custo de equipamentos pode ser obtido através de pesquisa de preços no mercado, ou podemos buscar referências através do caderno técnico do MPOG ou do CADTERC, cadernos técnicos de serviços terceirizados elaborados pelo governo do estado de São Paulo. Diferentemente dos materiais, os equipamentos não são cotados na planilha pelo valor de aquisição integral, mas apenas o valor equivalente à taxa de depreciação anual. Se essa metodologia não for utilizada, a Administração pode cometer o erro de remunerar o contratado, ao fim de um ano, pelo custo de aquisição integral do equipamento, o que seria danoso para o erário, conforme discutido pelo TCU no âmbito do Acórdão 966/2010 – Plenário. O prazo de vida útil e a taxa de depreciação anual de equipamentos são definidos atualmente pela Instrução Normativa SRF n.º 162, de 31/12/1998. Apura-se o valor mensal da depreciação da seguinte maneira: Fórmula: (CAE x TAD%) / 12 Onde: CAE = custo anual dos equipamentos TAD = taxa anual de depreciação 12 = número de meses no ano D – OUTROS Havendo necessidade, outros itens poderão ser inseridos na planilha neste campo. 23 CAPÍTULO IV – MÓDULO 4 – ENCARGOS SOCIAIS E TRABALHISTAS São os custos de mão de obra decorrentes da legislação trabalhista e previdenciária, estimados em função das ocorrências verificadas na empresa e das peculiaridades da contratação. Quadro Resumo – Módulo 4 - Encargos sociais e trabalhistas 4 Módulo 4 - Encargos sociais e trabalhistas Valor (R$) 4.1 Encargos previdenciários, FGTS e outras contribuições 4.2 13 º salário 4.3 Afastamento maternidade 4.4 Custo de rescisão 4.5 Custo de reposição do profissional ausente 4.6 Outros (especificar) TOTAL SUBMÓDULO 4.1 – ENCARGOS PREVIDENCIÁRIOS, FGTS E OUTRAS CONTRIBUIÇÕES O recolhimento de encargos previdenciários e a obrigatoriedade de o empregador efetuar depósitos no FGTS decorrem de lei e não podem ser suprimidos pela Administração, pois são custos que todas as empresas prestadoras de serviços terceirizados têm, salvo raras exceções (optantes pelo Simples Nacional), cujas contribuições podem ser reduzidas, segundo as regras previstas no art. 18, da Lei Complementar 123/2006. 4.1 Encargos previdenciários e FGTS Percentual % (*) Valor (R$) A INSS 20,00% B SESI ou SESC 1,50% C SENAI ou SENAC 1,00% D INCRA 0,20% E Salário Educação 2,50% F FGTS 8,00% G Seguro Acidente do Trabalho (SAT) 1,00%, 2,00% ou 3.00% H SEBRAE 0,60% TOTAL 34,80%, 35,80% ou 36,80% (*) – Percentuais definidos em Lei, incidentes sobre a remuneração. 24 Fundamentos legais: INSS - art. 22, inciso I da Lei nº 8.212/91; - § 7º do art. 195 da Constituição Federal; - Lei nº 12.101, de 27 de novembro de 2009; - art. 29 da Lei nº 8.212/9. SESI ou SESC - art. 30 da Lei n° 8.036/90; - art. 1°da Lei n° 8.154/90; - art. 240 da Constituição Federal. SENAI ou SENAC - Decreto-Lei n° 2.318/86. INCRA - art. 1°, inciso I, art. 3º do Decreto-Lei n°1.146/1970; - Lei Complementar nº 11/71. FGTS - art. 15 da Lei nº 8.036/90; - art. 7º inciso III da Constituição federal; - Súmula nº 63 do TST. SEGURO ACIDENTE DO TRABALHO - art. 22, inciso II, alíneas “b” e “c” da Lei nº 8.212/91; - Resolução MPS/CNPS nº 1.316, de 31 de maio de 2010; - Súmula nº 351 – STJ; - Decreto nº 6.042/2007; - Decreto nº 6.957/2009; - Decreto nº 3.048/99. SEBRAE - Lei n° 8.029/90, alterada pela Lei n°8.154/90. SALÁRIO EDUCAÇÃO - art. 3°, inciso I do Decreto n° 87.043/1982; - art. 15 – Lei nº 9.424/96; - art. 1º § 1º - Decreto Nº 6.003/2006; - art. 212 § 5º da Constituição Federal; - Súmula Nº 732 do STF. Observações: - Registre-se, não obstante, que há três regimes de tributação do imposto de renda da pessoa jurídica que têm impacto na formação dos preços das empresas prestadoras de serviços terceirizados: o já mencionado, do lucro presumido; o do lucro real e o denominado Simples Nacional. - Outras Contribuições de Terceiros: as mais “populares” são SENAC, SESC, SESI, SENAI. Porém existem outras contribuições de terceiros como, por exemplo, SENAR, SEST, SENAT, SESCOOP. Cada uma dessas contribuições está vinculada a uma atividade econômica específica. - Microempresas – ME e empresas de pequeno porte – EPP optantes pelo Simples: nos termos do art. 13 § 3º da Lei Complementar nº 123/2006 as microempresas – ME e empresas de pequeno porte – EPP optantes pelo Simples Nacional ficam dispensadas do pagamento das contribuições instituídas pela União, tais como, SESI, SESC, SENAI, SENAC, INCRA, Salário Educação, SEST, SENAT, SEBRAE, 25 SESCOOP. - É vedado o ingresso no Simples Nacional às empresas que realizem cessão ou locação de mão-de-obra, com exceção das empresas prestadoras de serviços de LIMPEZA e VIGILÂNCIA (inciso VI do §5º-C do Art. 17) A – INSS Sob essa rubrica tem-se a contribuição do empregador para a Seguridade Social. A contribuição previdenciária corresponde a 20% sobre o total das remunerações pagas aos empregados, a qualquer título (art. 22, I, Lei 8.212/91). Praticamente toda e qualquer parcela remuneratória paga ao empregado sofre incidência da contribuição previdenciária. Mencionamos, a seguir, as parcelas que não sofrem incidência da contribuição para o INSS: • abono pecuniário; • auxílio-doença e acidente do trabalho, a partir do 16º dia de afastamento; • assistência médica e familiar; • seguro de vida, invalidez e funeral; • cesta básica e vale-alimentação concedidos no âmbito do Programa de Alimentação do Trabalhador – PAT; • vale-transporte; • indenização adicional; • aviso prévio indenizado (matéria controversa). A contribuição previdenciária deve ser recolhida mensalmente pela empresa, conforme determina a Lei de Custeio da Previdência Social – Lei 8.212/91. B – SESI ou SESC A contribuição para o Serviço Social da Indústria (SESI) ou para o Serviço Social do Comércio (SESC) tem por fim custear a organização, administração e manutenção de programas que contribuam para o bem-estar social dos empregados e de suas famílias deles. Tamanha é a abrangência dos ramos de atividades cujas empresas estão obrigadas a contribuir para uma ou outra entidade que, seja qual for a atividade desenvolvida pela empresa prestadora de serviços, terá de contribuir para uma delas. C – SENAI ou SENAC A contribuição para o Serviço Nacional da Indústria (SENAI) tem por fim custear a 26 organização e administração de escolas de aprendizagem industrial, de transporte e comunicações. A contribuição para o Serviço Nacional do Comércio (SENAC) tem por fim custear as atividades de organização e administração de escolas de aprendizagem comercial. Tamanha é a abrangência dos ramos de atividades cujas empresas estão obrigadas a contribuir para uma ou outra entidade que, podemos afirmar que as empresas prestadoras de serviço terão de contribuir para uma delas. D – INCRA A contribuição ao Instituto Nacional de Colonização e Reforma Agrária (INCRA) é para o custeio de programas sociais de aprendizado de técnicas no campo. A contribuição adicional corresponde a 0,2% do total das remunerações pagas, que é devida por todas as empresas, independentemente do ramo de atividade. E – SALÁRIO EDUCAÇÃO O salário educação tem por finalidade o ensino fundamental dos empregados bem como dos filhos destes. Trata-se de contribuição social do empregador incidente sobre a folha de pagamento. Assim, para cada prestador de serviço colocado à disposição da Administração, por força do contrato, a contribuição é devida com base na remuneração. A alíquota incidente é de 2,5%. F – FGTS Trata-se de contribuição fundiária devida pela empresa, por força do art. 15 da Lei 8.036/90, correspondente a 8% sobre a remuneração paga aos seus empregados, depositada em conta vinculada individual aberta para cada trabalhador. Praticamente toda e qualquer parcela remuneratória paga ao empregado sofre incidência do FGTS. Mencionamos, a seguir, as parcelas que não sofrem incidência do FGTS: • abono pecuniário; • auxílio-doença, a partir do 16º dia de afastamento; • assistência médica e familiar; • seguro de vida, invalidez e funeral; • cesta básica e vale-alimentação concedidos no âmbito do Programa de Alimentação do Trabalhador – PAT; 27 • vale-transporte; • indenização adicional. G – SEGURO ACIDENTE DO TRABALHO (SAT) Observe que o Seguro de Acidente de Trabalho – SAT corresponde aos percentuais 1%, 2% ou 3% dependendo do grau de risco de acidente do trabalho, prevista no art. 22, inciso II, da Lei nº 8.212/91. Lembre-se, contudo, que os percentuais estabelecidos para o SAT podem variar de 0,50% a 6,00% em função do FAP – Fator de Acidente Previdenciário. (Decreto nº 6.957/2009. Resolução MPS/CNPS Nº 1.316, de 31 de maio 2010 – DOU de 14/06/2010). Logo, a alíquota efetiva só é conhecida mediante análise da GFIP da empresa, pois o FAP é individualizado por pessoa jurídica e informado anualmente pelo INSS. H – SEBRAE A contribuição para o Serviço Brasileiro de Apoio às Pequenas e Médias Empresas (SEBRAE) tem por fim custear programas de apoio ao desenvolvimento das pequenas e médias empresas. A alíquota de 0,6% incidente sobre a remuneração paga aos empregados é devida pelas empresas prestadoras de serviços em geral. SUBMÓDULO 4.2 - 13º SALÁRIO 4.2 A 13 º Salário B 13º Salário Valor (R$) Subtotal Incidência dos encargos previstos no Submódulo 4.1 sobre 13º Salário TOTAL A - 13º SALÁRIO Fundamentos legais: Leis 4.090/62 e 4.749/62; art. 7º, VIII, CF/88; Decreto 57.155/65; Súmula N º 157 – TST. Corresponde à gratificação natalina. É um direito do trabalhador garantido pela Constituição, portanto é uma gratificação compulsória. Tem natureza salarial. Corresponde ao valor da remuneração mensal percebida no mês de dezembro. Nos casos em que o empregado não trabalhou o ano todo, este receberá o valor proporcional aos meses de serviços, na ordem de 1/12 por mês, considerando-se a 28 fração igual ou superior a 15 dias como mês inteiro, desprezando-se a fração menor. Para o cálculo do décimo terceiro salário são computadas todas as parcelas de natureza salarial, tais como gratificações habituais, horas extras habituais, abonos, etc. Deverá ser efetuado em duas parcelas: a primeira metade é paga entre os meses de fevereiro e novembro. A segunda metade é paga até o dia 20 de dezembro, e equivale à remuneração do mês de dezembro, compensando-se (subtraindo-se) a importância paga na primeira parcela, sem nenhuma correção monetária. O empregado também poderá requerer o décimo terceiro no mês de janeiro do correspondente ano, por ocasião de suas férias, e equivale à metade do salário do empregado no mês anterior ao do pagamento. Faz-se o cálculo da seguinte maneira, considerando a remuneração mensal: Fórmula: RM / 12 Onde: RM = remuneração mensal 12 = número de meses no ano B- INCIDÊNCIA DOS ENCARGOS PREVISTOS NO SUBMÓDULO 4.1 SOBRE 13º SALÁRIO A parcela que ora estudamos – 13º salário –, integrante do Submódulo 4.2 é de natureza salarial, sobre ela incidindo os encargos previstos no Submódulo 4.1, cuja base de incidência é a remuneração dos trabalhadores. O cálculo é feito multiplicando-se a alíquota total dos encargos do Submódulo 4.1 pelo valor do 13º salário. Fórmula: encargos x 13º salário SUBMÓDULO 4.3 - AFASTAMENTO MATERNIDADE 4.3 A B Afastamento Maternidade: Valor (R$) Afastamento maternidade Incidência dos encargos do submódulo 4.1 sobre afastamento maternidade TOTAL Fundamentação legal - Constituição Federal de 1988 (Art. 6° e 201); CLT(Art. 392); Jurisprudência - TST (Orientação Jurisprudencial, SDI1 44 - vide apêndice pág. 51); JURISPRUDÊNCIA - TST (Orientação Jurisprudencial, SDI1 30). 29 A - AFASTAMENTO MATERNIDADE Toda empregada que tiver filho tem direito a afastar-se do trabalho por 120 dias (art. 7º, XVIII da CF/88 c/c o art. 392 da CLT), podendo a licença ser prorrogada por mais 60 dias, no âmbito do Programa Empresa Cidadã (vide Lei 11.770/2008). Em caso de adoção, a partir da obtenção da guarda judicial do menor, é concedido o afastamento pelos prazos previstos na Lei 10.421/2002. Durante o período de afastamento de 120 dias, a empregada receberá benefício previdenciário, não recebendo do empregador, portanto, qualquer remuneração (vide arts. 71 e 71-A da Lei 8.213/91). De fato, a empresa, embora mantenha a empregada licenciada na folha de pagamento, deduzirá a remuneração paga dos recolhimentos que fizer à Previdência Social. Caso a licença maternidade seja estendida por mais 60 dias, o empregador deduzirá a despesa do imposto de renda (art. 5º, Lei 11.770/2008), benefício fiscal, portanto. Logo, essa despesa não poderá ser repassada ao contratante. A remuneração do substituto, acrescida de todos os encargos, já está devidamente cotada em nossa planilha – é justamente a remuneração da trabalhadora substituída (vide Módulo 1 e Submódulo 4.1). Terá a empresa contratada, apenas e tão somente, o custo relativo à remuneração de férias do substituto (proporcionais aos 120 dias de afastamento obrigatório da empregada em licença maternidade). É que esse empregado terá, a cada 12 meses trabalhados, direito a férias, cuja aquisição se deu, em parte, no período em que esteve prestando serviço ao tomador, no caso, o órgão ou entidade contratante. Essa despesa é calculada por estimativa. Faz-se a previsão da probabilidade de ocorrência do evento no período de um ano, calcula-se o valor correspondente, com base na remuneração do empregado. O contratado, em sua proposta, é quem dará a informação que retrata a sua realidade a ser observada durante toda a execução do contrato. Vale dizer, esse é um item da planilha que não sofrerá alteração durante toda a execução do contrato, ressalvada a possibilidade de negociação quando da repactuação. Não se deve prever na planilha o custo integral da substituição da empregada em gozo de licença-maternidade. Não faça isso em hipótese alguma, pois, como vimos, o contratado não arca integralmente com essa despesa para prestar o serviço Faz-se o cálculo do custo das férias proporcionais do substituto da seguinte maneira: Fórmula: (RELM + AF) / 12 x 0,3333 x PERC Onde: RELM = Remuneração da Empregada em Licença Maternidade AF = Adicional de Férias 12 = número de meses no ano 30 0,3333 = corresponde ao período, em um ano, das férias proporcionais do substituto (4 meses > 4/12 = 0,3333) PERC = percentual arbitrado – empregadas que poderão se afastar por motivo de licença-maternidade B- INCIDÊNCIA DOS ENCARGOS AFASTAMENTO MATERNIDADE PREVISTOS NO SUBMÓDULO 4.1 SOBRE A parcela que ora estudamos – custo das férias do substituto da empregada em licença maternidade –, integrantes do Submódulo 4.3, tem natureza salarial, sobre ela incidindo os encargos previstos no Submódulo 4.1, cuja base de incidência é a remuneração dos trabalhadores. O cálculo é feito multiplicando-se a alíquota total dos encargos do Submódulo 4.1 pelo valor do custo com afastamento maternidade (encargos x afastamento maternidade). Fórmula: encargos x afastamento maternidade SUBMÓDULO 4.4 – PROVISÃO PARA RESCISÃO 4.4 Provisão para Rescisão A Aviso prévio indenizado B Incidência do FGTS e contribuições sociais sobre o aviso prévio indenizado C Multa do FGTS do aviso prévio indenizado D Aviso prévio trabalhado E F Valor (R$) Incidência dos encargos do submódulo 4.1 sobre o aviso prévio trabalhado Multa sobre FGTS e contribuições sociais sobre o aviso prévio trabalhado TOTAL Fundamentação legal: - Aviso Prévio Trabalhado = Arts. 487 e 488, CLT, c/c art. 7º, XXI, CF/88; - Aviso Prévio Indenizado = Art. 487, § 1º, CLT, c/c art. 7º, XXI, CF/88; - Multa do FGTS = Art. 18, § 1º, Lei 8.036/90 e Lei Complementar 110/01. A rescisão poderá ocorrer durante a execução do contrato administrativo, para alguns poucos empregados. Para a grande maioria – a quase totalidade, como demonstra a experiência – a rescisão dar-se-á ao término do contrato administrativo. 31 A Constituição Federal estabelece que, nos casos de despedida arbitrária ou sem justa causa, nos termos da Lei Complementar, o empregado fará jus a uma indenização compensatória, dentre outros direitos. A – AVISO PRÉVIO INDENIZADO O aviso prévio é um direito do trabalhador. No mínimo 30 dias antes do término do contrato de trabalho, o empregador – considerando que a iniciativa seja dele – notifica o empregado do término da relação. Ocorre o aviso prévio indenizado quando o empregado é demitido sem prévio aviso ou quando o empregador determina o desligamento imediato, ou seja, não quer que aquele empregado trabalhe nem mais um dia sequer na empresa. Nessa hipótese, o empregado é demitido de imediato, sem trabalhar os 30 dias correspondentes ao aviso prévio sendo, ao invés, indenizado, mediante o pagamento do salário mensal correspondente (vide art. 487, § 1º da CLT). O custo aqui estimado refere-se à remuneração correspondente a essa indenização, acima mencionada, pois, para não haver descontinuidade na prestação dos serviços, a empresa deverá substituir, imediatamente, os empregados dispensados do cumprimento do aviso prévio. Entendemos que esse custo pode ser excluído da planilha, desde que devidamente justificado, pois a decisão de indenizar o aviso prévio, ao invés de concedê-lo, é arbitrária da empresa. É uma decisão empresarial que nada tem a ver, ordinariamente, com a execução dos serviços objeto do contrato administrativo. Porém, existem casos em que é da conveniência da Administração que a demissão se dê de imediato, sem cumprimento de aviso prévio, como, por exemplo: segurança e vigilância; motorista de autoridades; terceirizados que têm acesso a sistemas informatizados com acesso a informações sigilosas etc. Se os serviços envolverem áreas sensíveis, esse custo há de ser estimado e cotado em nossa planilha. Faz-se o cálculo do custo mensal da seguinte maneira: Fórmula: RE / 12 x PERC Onde: RE = Remuneração do Empregado 12 = número de meses no ano PERC = percentual arbitrado de empregados que poderão ser demitidos sem a concessão de aviso prévio B – INCIDÊNCIA DO FGTS SOBRE AVISO PRÉVIO INDENIZADO A incidência do FGTS sobre o aviso prévio indenizado pode ser extraída da interpretação do art. 15, da Lei 8.036/90, que determina a contribuição mensal, a cargo do empregador, para o FGTS, correspondente a 8% da remuneração paga ou devida, no mês anterior, ao trabalhador. Remuneração, aqui, nos termos definidos nos arts. 457 e 458, da 32 CLT, ou seja, inclui o salário básico e demais parcelas recebidas pelo empregado a propósito dos serviços prestados. A incidência do FGTS sobre o aviso prévio indenizado, embora não seja prevista expressamente nas normas citadas, é fora de dúvida. Trata-se de matéria pacificada na jurisprudência Súmula 305 TST - O pagamento relativo ao período do aviso prévio, trabalhado ou não, está sujeito à contribuição para o FGTS. Faz-se o cálculo do custo mensal da incidência do FGTS sobre o aviso prévio indenizado da seguinte maneira: Fórmula: API x 0,08 Onde: API = custo mensal do aviso prévio indenizado, cotado na planilha 0,08 = 8% (alíquota do FGTS) C – MULTA SOBRE O FGTS E CONTRIBUIÇÕES SOCIAIS SOBRE O AVISO PRÉVIO INDENIZADO Todo empregado dispensado, sem justa causa, tem direito de receber, na forma de indenização, valor correspondente a 40% sobre o saldo dos depósitos efetuados em sua conta vinculada ao FGTS (art. 18 da Lei 8.036/90). Trata-se de multa paga pela empresa mediante depósito no FGTS. Assim, faremos o cálculo da incidência do FGTS sobre a previsão de custo mensal do aviso prévio indenizado. Fórmula: RE x 0,4 x 0,08 x PERC Onde: RE = Remuneração do Empregado 0,4 = 40% (multa sobre o FGTS) 0,08 = 8% (alíquota do FGTS) PERC = probabilidade de ocorrência do aviso prévio indenizado, definido hipoteticamente D – AVISO PRÉVIO TRABALHADO É comum, na prestação de serviços terceirizados à Administração Pública, que os empregados sejam contratados – por prazo indeterminado – para a execução dos serviços objeto do contrato administrativo, decorrente de licitação em que sagrou-se vencedora a empresa empregadora. Ao término do contrato administrativo, todos aqueles empregados são demitidos, por impossibilidade de aproveitamento pela empresa. Deverá, portanto, conceder o aviso prévio a todos eles, garantindo-se, porém, a prestação dos serviços. 33 O aviso prévio é um direito do trabalhador. No mínimo 30 dias antes do término do contrato de trabalho o empregador – considerando que a iniciativa seja dele – notifica o empregado do término da relação. Ocorre o aviso prévio trabalhado quando o empregado continua trabalhando após o recebimento do aviso prévio. Durante o período do aviso prévio, o trabalhador terá sua jornada de trabalho diária reduzida em 2 horas, sem prejuízo do salário. O empregado pode, contudo, optar por, ao invés de ter a redução diária da sua jornada, faltar ao serviço 7 dias corridos, sem prejuízo da remuneração. O custo que aqui estimamos refere-se à remuneração relativa a esses períodos de redução da jornada ou de faltas, acima mencionados, pois, para não haver descontinuidade na prestação dos serviços, a empresa deverá pagar substitutos dos empregados em cumprimento de aviso prévio. Assim, devemos estimar esse custo. Consideramos, hipoteticamente, que todos os empregados do contratado prestadores de serviço no âmbito do nosso contrato deverão ser demitidos ao término da execução. Faz-se o cálculo do custo mensal da seguinte maneira: Fórmula: RE/ 30 / 12 x 7 Onde: RE = Remuneração do Empregado 30 = número de dias do mês 12 = número de meses no ano 7 = número de dias que o empregado poderá faltar em aviso prévio, sem prejuízo da remuneração Atenção: ao fim do primeiro ano do contrato, o custo com 30 dias de aviso prévio trabalhado, relativamente à totalidade do pessoal contratado para executar os serviços, já terá sido completamente pago pela Administração contratante. Assim, caso haja renovação do contrato, essa despesa deve ser drasticamente reduzida, para contemplar, a partir do segundo ano de vigência do contrato, apenas 3 dias de aviso prévio para cada trabalhador, conforme disciplina a Lei 12.506/2011. E – INCIDÊNCIA DOS ENCARGOS DO SUBMÓDULO 4.1 SOBRE O AVISO PRÉVIO TRABALHADO Por força do art. 15, c/c o art. 18 da Lei 8.036/90, e do art. 214, do Regulamento da Previdência Social, há incidência do FGTS e de encargos previdenciários – previstos no Submódulo 4.1 – sobre o aviso prévio trabalhado. Faz-se o cálculo multiplicando-se o percentual de encargos pelo valor do aviso prévio trabalhado, da seguinte maneira: Fórmula: percentual de encargos x valor do aviso prévio trabalhado 34 F – MULTA SOBRE O FGTS E CONTRIBUIÇÕES SOBRE O AVISO PRÉVIO TRABALHADO Todo empregado dispensado, sem justa causa, tem direito de receber, na forma de indenização, valor correspondente a 40% sobre o saldo dos depósitos efetuados em sua conta vinculada ao FGTS (art. 18 da Lei 8.036/90). Trata-se de multa paga pela empresa mediante depósito no FGTS. Assim, faremos o cálculo da incidência do FGTS sobre a previsão de custo mensal do aviso prévio trabalhado. Fórmula: RE x 0,4 x 0,08 Onde: RE = Remuneração do Empregado 0,4 = 40% (multa sobre o FGTS) 0,08 = 8% (alíquota do FGTS) SUBMÓDULO 4.5 – CUSTO DE REPOSIÇÃO DE PROFISSIONAL AUSENTE 4.5 Composição do Custo de Reposição do Profissional Ausente A Férias e terço constitucional de férias B Ausência por doença C Licença paternidade D Ausências legais E Ausência por Acidente de trabalho F Outros (especificar) Valor (R$) Subtotal G Incidência dos encargos do submódulo 4.1 sobre o Custo de reposição do profissional ausente TOTAL O Custo de referência para cálculo da reposição do profissional ausente deve levar em conta todos os custos para manter um profissional no posto de trabalho, ou seja, o salário base acrescido dos adicionais e encargos, uniformes, custo de rescisão, reciclagem, etc., com exceção dos equipamentos. A – FÉRIAS E TERÇO CONSTITUCIONAL DE FÉRIAS Fundamentação legal - Art. 7º, XVII, CF/88 e arts. 129 a 153 da CLT. Todo trabalhador tem direito a um período de férias após 12 meses de trabalho (período aquisitivo). Supondo que o empregado não tenha nenhuma falta injustificada no período aquisitivo, ele terá direito a afastar-se do trabalho por 30 dias, sem prejuízo da 35 remuneração (férias). Ao conceder o direito de férias aos seus empregados, a empresa contratada tem dois custos: pagar o salário relativo ao período de férias, acrescido do respectivo adicional (1/3) àquele que frui o direito; e, para que o posto não fique descoberto, deverá colocar um substituto, ao qual deverá remunerar com o mesmo salário do substituído. Agora calcularemos o custo mensal que a contratada tem com a remuneração do substituto do empregado que goza férias, ou seja, a remuneração correspondente a 30 dias e o adicional de férias. Segue a memória de cálculo: Fórmula: ⦋(RME x 3) / 12⦌ + (RME / 12) Onde: RME = Remuneração Mensal do Empregado 3 = divisor para cálculo do adicional de férias (1/3 previsto na Constituição, incidente sobre a remuneração, devido ao empregado que entra em férias) 12 = número de meses no ano B – AUSÊNCIA POR DOENÇA A legislação assegura ao empregado o direito de faltar ao serviço, sem prejuízo da remuneração, caso adoeça. Todo segurado tem direito a um benefício previdenciário, em caso de doença que o afaste do trabalho por mais de 16 dias. Até o 15o dia, a remuneração é paga normalmente pela empresa, sem qualquer desconto. Assim, a empresa terá o custo de colocação de um substituto no lugar daquele prestador de serviço adoentado. Essa despesa é calculada por estimativa. O contratado, em sua proposta, é quem dará a informação que retrata a sua realidade, que deverá ser observada durante toda a execução do contrato. Faz-se o cálculo do custo mensal da seguinte maneira: Fórmula: RME / 30 / 12 x FED Onde: RME = Remuneração Mensal do Empregado 30 = número de dias no mês, para apuração do salário/dia 12 = número de meses no ano FED = número estimado de faltas no ano por motivo de doença C – LICENÇA PATERNIDADE Todo trabalhador que tiver filho terá direito a afastar-se do trabalho por 5 dias, sem 36 prejuízo da remuneração (art. 10, § 1º do ADCT, CF/88). Assim, o contratado terá o custo de colocação de um substituto no lugar daquele prestador de serviço ausente. Essa despesa é calculada por estimativa. Estima-se a probabilidade de ocorrência, no período de um ano, desse evento, calcula-se o valor correspondente, com base na remuneração do empregado. A contratada, em sua proposta, é quem dará a informação que retrata a sua realidade, que deverá ser observada durante toda a execução do contrato. Faz-se o cálculo do custo mensal da seguinte maneira: Fórmula: RME / 30 / 12 x 5 x PERC Onde: RME = Remuneração Mensal do Empregado 30 = número de dias no mês, para apuração do salário/dia 12 = número de meses no ano 5 = número de dias da licença paternidade PERC = probabilidade de ocorrência de licenças paternidade no ano; dado estimado D – AUSÊNCIAS LEGAIS A lei (art. 473 da CLT) prevê hipóteses de faltas justificadas, vale dizer, situações em que o empregado poderá faltar ao serviço e não ter qualquer desconto na remuneração (por exemplo: doação de sangue, retirar título de eleitor, falecimento de cônjuge etc.) Ocorrendo isso durante a execução do nosso contrato, a empresa terá o custo de colocação de um substituto no lugar daquele prestador de serviço ausente. Essa despesa é calculada por estimativa. Preveem-se quantos dias, no período de um ano, esse evento poderá ocorrer, calcula-se o valor correspondente, com base na remuneração do empregado. O contratado, em sua proposta, é quem dará a informação que retrata a sua realidade, que deverá ser observada durante toda a execução do contrato. Faz-se o cálculo do custo mensal da seguinte maneira: Fórmula: RME / 30 / 12 x PERC Onde: RME = Remuneração Mensal do Empregado 30 = número de dias no mês, para apuração do salário/dia 12 = número de meses no ano PERC = número estimado de faltas justificadas no ano 37 E – AUSÊNCIA POR ACIDENTE DO TRABALHO Todo trabalhador/segurado da Previdência Social tem direito a um benefício previdenciário, em caso de moléstia que o afaste do trabalho por mais de 16 dias, em virtude de acidentes no exercício da atividade profissional, ou doenças adquiridas ou desencadeadas pelo exercício do trabalho ou das condições em que este é realizado e com ele se relacione diretamente. O benefício é o mesmo auxílio devido em caso de doença. Até o 15o dia, a remuneração é paga normalmente pela empresa. Do 16º dia em diante, o trabalhador recebe o benefício previdenciário. Na ocorrência do sinistro, o contratado terá o custo de colocação de um substituto no lugar daquele prestador de serviço afastado. Essa despesa é calculada por estimativa. Preveem-se quantos dias, no período de um ano, esse evento poderá ocorrer, calcula-se o valor correspondente, com base na remuneração do empregado. O contratado, em sua proposta, é quem dará a informação que retrata a sua realidade, que deverá ser observada durante toda a execução do contrato. Fórmula: RME / 30 / 12 x FEDA Onde: RME = Remuneração Mensal do Empregado 30 = número de dias no mês, para apuração do salário/dia 12 = número de meses no ano FEDA = número estimado de faltas no ano por motivo de doença acidentária F – OUTROS (ESPECIFICAR) G – INCIDÊNCIA DOS ENCARGOS DO SUBMÓDULO 4.1 SOBRE O CUSTO DE REPOSIÇÃO DO PROFISSIONAL AUSENTE Por força do art. 15, da Lei 8.036/90, e do art. 214 do Regulamento da Previdência Social, há incidência do FGTS e de encargos previdenciários – previstos no Submódulo 4.1 – sobre as parcelas remuneratórias descritas no Submódulo 4.5, pois trata-se de salário do substituto. Faz-se o cálculo multiplicando-se o percentual de encargos pelo valor do aviso prévio trabalhado, da seguinte maneira: Fórmula: percentual de encargos x valor total dos custos correspondentes às ausências legalmente previstas 38 MÓDULO 5 - CUSTOS INDIRETOS, TRIBUTOS E LUCRO 5 Custos Indiretos, Tributos e Lucro A Custos Indiretos B Lucro C Tributos Percentual (%) Valor (R$) C.1. Tributos Federais (especificar) C.2 Tributos Estaduais (especificar) C.3 Tributos Municipais (especificar) Total Nota (1): Custos Indiretos, Tributos e Lucro por empregado. Nota (2): O valor referente a tributos é obtido aplicando-se o percentual sobre o valor do faturamento. A – CUSTOS INDIRETOS Constituem custos indiretos as despesas operacionais e administrativas da contratada para a execução dos serviços contratados. São gastos referentes à administração do negócio empresarial: aluguel dos escritórios, material de expediente, salários do pessoal administrativo, água, energia elétrica, equipamentos, automóveis etc. Estes custos são pesquisados junto ao mercado de empresas prestadoras de serviço, a fim de se obter a taxa média de custos indiretos praticada, porém em termos percentuais. Este percentual incidirá sobre o total das despesas com mão de obra e insumos (somatório dos Módulos 1, 2, 3 e 4). Faz-se o cálculo do valor mensal da seguinte maneira: Fórmula: (Módulo 1 + Módulo 2 + Módulo 3 + Módulo 4) x taxa % B – LUCRO O lucro é o ganho obtido pela contratada, em razão dos serviços prestados. É o que efetivamente remunera a contratada. A taxa média de lucro dever ser obtida, no nosso caso, mediante pesquisa de preços junto ao mercado de empresas prestadoras de serviço mediante cessão de mão de obra. O taxa de lucro incide sobre o total das despesas com mão de obra e insumos (somatório dos Módulos 1, 2, 3 e 4), mais os custos indiretos. Faz-se o cálculo do valor mensal da seguinte maneira: Fórmula: (Módulo 1 + Módulo 2 + Módulo 3 + Módulo 4) x taxa % 39 C – TRIBUTOS Os tributos são definidos por lei e decorrem da atividade de prestação de serviços e, somente alguns, os quais veremos a seguir, podem ser repassados ao consumidor. É vedada a inclusão na planilha orçamentária, de tributos diretos (tais como Imposto de Renda e Contribuição Social Sobre o Lucro Líquido), porquanto estreitamente vinculados ao resultado final líquido da empresa, não guardando relação específica com a contratação. Por essa razão não se admite a cotação de tributos como o IRPJ e a CSLL, seja em itens distintos, seja como custos integrantes dos custos indiretos/BDI. Súmula 254 TCU - O IRPJ – Imposto de Renda Pessoa Jurídica – e a CSLL – Contribuição Social sobre o Lucro Líquido – não se consubstanciam em despesa indireta passível de inclusão na taxa de Bonificações e Despesas Indiretas – BDI do orçamento-base da licitação, haja vista a natureza direta e personalística desses tributos, que oneram pessoalmente o contratado. Devem ser cotados os tributos federais, estaduais e municipais, incidentes sobre o faturamento pela prestação dos serviços. Logo, a base de cálculo dos tributos mencionados é o custo total do serviço, por empregado (mão de obra, insumos, custos indiretos e demais tributos). Como o próprio tributo integra a base de cálculo, faz-se o cálculo “por dentro”, definindo-se um fator representativo da inclusão das alíquotas dos tributos sobre o preço dos serviços, que será utilizado com divisor (metodologia sugerida pela IN MPOG 18/97, revogada), da seguinte maneira: Dessa forma, acharemos o preço com o qual realizaremos os cálculos dos tributos individualmente. Logo: Alíquotas dos tributos = 0,65 % + 3% + 5% = 8,65% = 0,0865 Fator (F) = 1 – 0,0865 = 0,9135 Preço (P): (Somatório dos Módulos 1 + 2 + 3 + 4 + 5 + Custos Indiretos + Lucro) / F 40 C.1. Tributos Federais Os tributos federais que têm como fato gerador a receita ou faturamento pela prestação de serviços e podem ser repassados ao contratante são: • Contribuição para o Programa de Integração Social (PIS), instituída pela Lei Complementar 7/70, tem por fim financiar o abono anual para trabalhadores de baixa renda e o seguro desemprego, conforme prescreve o art. 239 da CF/88. Tal contribuição tem por base de cálculo o faturamento mensal da empresa, incidindo, portanto, sobre o valor dos serviços objeto do nosso contrato, conforme Lei 9.715/98, na alíquota de 0,65% para as empresas prestadoras de serviço (art. 8º); PIS = Preço x alíquota (0,65%) • Contribuição Social Sobre o Lucro Líquido (COFINS), prevista no art. 195 da CF/88 e instituída pela Lei Complementar 70/91, trata-se de contribuição para a seguridade social. Tem por base de cálculo a receita ou faturamento da empresa, incidindo, portanto, sobre o valor dos serviços objeto do nosso contrato. As empresas optantes pelo regime do lucro presumido contribuem com 3% da receita bruta mensal. COFINS = Preço x alíquota (3%) C.2. Tributos Estaduais Dever-se-á consultar a legislação do Estado em que os serviços serão prestados para verificar se há tributos incidentes sobre a prestação de serviços. C.3. Tributos Municipais No âmbito do Município em que os serviços são prestados, há a incidência do Imposto Sobre Serviços de Qualquer Natureza (ISS) – vide CF/88, art. 156, III. A Lei Complementar 116/2003 definiu como fato gerador do imposto a prestação de serviços constantes da listagem anexa à norma e definiu como base de cálculo o preço do serviço. A Lei Complementar 116/2003 limitou a alíquota máxima do ISS em 5%. Os Municípios podem fixar alíquota inferior a esse limite. Deve ser consultada a legislação da municipalidade em que serão executados os serviços, para se obter a alíquota do ISS. ISS = Preço x alíquota (%) – atentar para a alíquota praticada na legislação municipal. 41

Download