Fundos Imobiliários

Brazil

12 de Agosto de 2013 | Início de Cobertura

O (Re)Nascimento dos Fundos Imobiliários

Tese de Investimento

Os fundos imobiliários estão em expansão no mundo todo, e se apresentam como investimentos

sólidos e de baixo risco no longo prazo. Os preços das propriedades podem flutuar no curto

prazo, porém, permanecendo todo o restante igual, no longo prazo estes devem seguir a curva

da inflação. Adicione-se a isto as generosas distribuições de dividendos e benefícios fiscais, e

temos os ingredientes para um investimento bem-sucedido.

Acreditamos que os Fundos Imobiliários Brasileiros – FIIs – nasceram prematuramente em 1993. Como

qualquer criança prematura, sua saúde não era estável, e não podíamos prever quais seriam os seus

resultados. Felizmente, após alguns medicamentos na forma de regulamentações mais atrativas e

alguns cuidados adicionais por parte do mercado e dos investidores, os perigos estão sendo superados

e os FIIs estão finalmente desenvolvendo alguns músculos e ensaiando seus primeiros passos. É

chegada a hora de anunciar este renascimento e olhar mais de perto esta alternativa de investimento.

Apesar do valor de mercado de R$ 30 bilhões, o mercado de FIIs no Brasil ainda é incipiente. É muito

provável que passe por uma série de ajustes e melhorias, porém, em seu conjunto, vemos uma clara

tendência de alta. É difícil imaginar que os investidores venham a ignorar os benefícios fiscais e todas

as outras vantagens que os FII oferecem.

Este relatório apresenta a nossa perspectiva sobre o mercado de fundos imobiliários no Brasil. Após

nosso início de cobertura dos principais FIIs brasileiros planejamos atualizar periodicamente este

material.

Valuation

Acreditamos que, dado o aumento de fundos imobiliários com gestão ativa, a ferramenta mais

consistente para a sua avaliação é o modelo de fluxo de caixa descontado. Para comparações entre

diversos fundos, métricas relativas como o P/FFO, ou o P/NAV e cap rates implícitos podem ser

bastante úteis. No entanto, estas métricas podem não capturar determinadas premissas bottom-up, e

não nos ajudam a avaliar o preço atual de uma cota. Outra ferramenta importante é o modelo DDM,

mas o investidor deve ter em mente que os fundos podem apresentar diferentes estratégias de

distribuição de dividendos. Gostamos de modelos de FCD, porém não desprezamos outras métricas de

avaliação.

Momentum

O recente aumento nas taxas de juros, os indicadores econômicos morosos, e a percepção geral de

que os preços das residências e outros imóveis no Brasil estão altos: todas estas considerações podem

abalar a confiança dos investidores. Entretanto, acreditamos que o panorama negativo dos

fundamentos ao nível das propriedades é transitório, e os receios de uma bolha imobiliária são

exagerados. Dito isto, entendemos que alguns FIIs estão sendo negociados em uma base descontada,

e podem representar boas oportunidades de investimento.

Riscos

Os principais riscos associados aos investimentos em fundos imobiliários são a vacância, que

representa menores receitas de locação e despesas mais elevadas; o preço do imóvel, que deriva em

maior ou menor medida de fatores macroeconômicos e políticas públicas; e a liquidez. Analisamos

estes e outros tipos de riscos em detalhes neste relatório.

EQUIPE DE ESTRATÉGIA

Giovanni Vescovi

Lucas Tambellini, CNPI

Na página 28 do presente relatório podem ser encontradas divulgações importantes, certificações dos analistas e informações adicionais. O Itaú

BBA efetua e procura efetuar negócios com as Empresas cobertas no presente relatório de pesquisa. Conseqüentemente, os investidores devem

estar cientes de que pode haver conflito de interesse capaz de afetar a objetividade deste relatório. Os investidores não devem considerar este

relatório como fator único ao tomarem suas decisões de investimento.

Itaú Corretora de Valores S.A. is the securities arm of Itaú Unibanco Group. Itaú BBA is a

registered mark used by Itaú Corretora de Valores S.A.

Read this report in:

4 min: Front Page

60 min: Full

Fundos Imobiliários – 12 de Agosto de 2013

Sumário

VISÃO GERAL ................................................................................. 3

SEÇÃO 1

EVOLUÇÃO DOS REITS AO REDOR DO MUNDO ........................ 6

SEÇÃO 2

O MERCADO BRASILEIRO DOS FII............................................... 8

SEÇÃO 3

MERCADO IMOBILIÁRIO BRASILEIRO ....................................... 10

SEÇÃO 4

TRIBUTAÇÃO ................................................................................ 14

SEÇÃO 5

MÉTRICAS & VALUATION ............................................................ 15

SEÇÃO 6

PONTOS FORTES & VANTAGENS .............................................. 17

SEÇÃO 7

RISCOS ......................................................................................... 19

SEÇÃO 8

PRINCIPAIS FIIs BRASILEIROS ................................................... 21

SEÇÃO 9

MONITOR PRINCIPAL ................................................................. 26

SEÇÃO 10

Itaú BBA

2

Fundos Imobiliários – 12 de Agosto de 2013

VISÃO GERAL

SEÇÃO 1

O Que é Um FII?

Um Fundo de Investimento Imobiliário, ou FII, é um condomínio fechado de investimento com uma

política de investimento dirigida a ativos imobiliários. O documento que formaliza a constituição do

fundo é seu Regulamento, que determina, entre outras questões importantes, a política de investimento. O

capital é levantado pela emissão de cotas via ofertas públicas. É extremamente recomendável que todo

investidor leia o prospecto e o regulamento do fundo.

Com raízes nos Real Estate Investment Trust (REIT) dos Estados Unidos, os FIIs foram criados

para estimular, expandir e fortalecer o mercado imobiliário. O principal mecanismo para alcançar esta

meta foi o estabelecimento de uma tributação mais favorável. A negociação de FIIs na bolsa de valores

torna o investimento em imóveis de alto valor acessível a um número maior de pessoas, expandindo a

base de investidores.

Principais Características

Um FII é, acima de tudo, um forte pagador de dividendos. O marco regulatório brasileiro determina

que os FII são obrigados a distribuir pelo menos 95% de seu lucro líquido caixa a cada seis meses, para

poderem fazer jus aos benefícios fiscais. A prática comum entre os FII brasileiros é a distribuição mensal

de rendimentos, trazendo conforto adicional ao investidor.

Benefícios fiscais: um marco regulatório bastante atrativo para investidores pessoas físicas e

investidores institucionais. Como regra, ao nível corporativo, os FII brasileiros estão isentos de

impostos sobre as receitas, lucros e ganhos de capital sobre a venda de ativos nas operações com lastro

imobiliário. Ao nível do investidor, as principais vantagens são destinadas às pessoas físicas brasileiras,

que estão isentas de impostos sobre os dividendos recebidos. Por outro lado, os impostos sobre os

ganhos de capital na venda de cotas de FIIs no Brasil são tributados à alíquota de 20%. Investidores

estrangeiros são tributados sobre os dividendos recebidos (em 15%), porém estão isentos de impostos

sobre os ganhos de capital na venda de cotas. As empresas brasileiras e estrangeiras em paraísos fiscais

são tributadas em 20% tanto sobre os dividendos recebidos quanto sobre os ganhos de capital na venda

de cotas. Os investidores institucionais brasileiros estão isentos de impostos tanto sobre os dividendos

quanto sobre os ganhos de capital. Mais informações sobre a tributação dos FII podem ser encontradas

na Seção 5.

Ações defensivas contra a inflação. Em geral, os FII brasileiros apresentam receitas estáveis e

regulares, e os reajustes são anuais e atrelados a índices de inflação, tais como o IPCA ou o IGPM.

Muitos FIIs brasileiros distribuem

dividendos mensalmente.

O marco regulatório fiscal vantajoso

representa um dos pilares dos FII.

Existem mais de 100 FIIs negociadas na

Bolsa de Valores da Bovespa.

Fundos imobiliários não estão autorizados

a assumir dívidas.

As cotas dos fundos somente podem ser negociadas em mercados de balcão organizados e na

bolsa de valores. Isto torna os fundos imobiliários mais líquidos do que os investimentos imobiliários

tradicionais. É importante enfatizar que não é permitido o resgate de cotas, o que significa que o mercado

secundário se torna a única fonte para o investidor realizar um desinvestimento.

Uma característica particular dos FII brasileiros é o fato de que estes fundos não estão autorizados

a levantar dívidas através de empréstimos ao nível corporativo. Esta é uma diferença importante em

relação aos REITs ao redor do mundo. Alguns FII desenvolveram estruturas de alavancagem através de

uma combinação de financiamento do vendedor e securitização dos recebíveis de locações. Outros

gestores de FII acreditam que existe um risco envolvido nesta estratégia, e preferem uma abordagem

mais conservadora, contando com novas emissões de cotas.

Os fundos imobiliários são caracterizados por investimentos em empreendimentos como

shopping centers, edifícios de escritórios corporativos, hospitais, armazéns e outros imóveis de

elevado valor. Os locatários apresentam em geral uma boa qualidade de crédito, e incluem algumas das

maiores empresas nacionais ou multinacionais.

Nas Seções 7 e 8, examinamos em detalhes as vantagens e riscos associados aos FII brasileiros.

Itaú BBA

3

Fundos Imobiliários – 12 de Agosto de 2013

Retornos

Apesar da semelhança com os investimentos em renda fixa, proveniente de seu fluxo regular de

receitas e pagamentos de dividendos, os fundos imobiliários se enquadram na categoria de renda

variável. A gestão ativa de um FII pode resultar em uma reciclagem inteligente do portfólio, oportunidades

de aquisição, spreads de locação nas renovações de contratos, melhor estrutura de custos ou outros

eventos positivos, sendo que todos estes fatores podem oferecer retornos totais melhores ao investidor.

Os FII são investimentos de retorno total.

Para um investidor, um retorno total atrativo oferece tanto benefícios semelhantes aos de uma

ação quanto aqueles de títulos de renda fixa. Os investidores podem obter ganhos ou perdas em

virtude da valorização dos preços e do retorno em dividendos. Acreditamos que uma boa gestão constitui

um fator crucial na avaliação de um FII.

Gestão Corporativa

Os FII brasileiros são administrados externamente, de forma passiva ou ativa. Neste relatório focamos

em FIIs que possuem gestão ativa, uma vez que acreditamos que estes fundos imobiliários são

mais próximos de renda variável, e também devido ao fato de que estes fundos apresentam maior

liquidez no mercado secundário. Dito isto, precisamos enfatizar que a qualidade e o histórico da gestão

do fundo representam importantes elementos qualitativos para o sucesso de um fundo. Todavia, como

avaliar a capacidade de um gestor? Não existe uma fórmula definida para isso. Acompanhamos os

ganhos de capital provenientes da venda de propriedades de investimento e a capacidade do

administrador para identificar bons objetivos para aquisição, aplicar spreads de locação e manter baixas

taxas de vacância como as principais métricas absolutas.

Um bom gestor melhora o retorno para os

cotistas.

Embora resultados do passado não representem nenhuma garantia em termos de operações futuras, eles

servem como bons indicadores. Conforme a discussão na Seção 6, quanto mais competente a gestão,

mais confiáveis as projeções de fluxo de caixa, e isto é importante para a nossa análise do valuation pelo

fluxo de caixa descontado.

Tipos de FII

Os fundos imobiliários são classificados de acordo com seu portfólio principal. No Brasil, estes fundos são

classificados em Fundos de Renda, Fundos de Desenvolvimento e Fundos de Ativos Financeiros.

A classificação de “Equity REIT” nos

Estados Unidos é comparável às

classificações combinadas de Fundo de

Renda e Fundo de Desenvolvimento .

Os Fundos de Renda são a maioria no mercado brasileiro. Possuem as propriedades e podem operá-las

diretamente ou através de terceiros, de maneira a obter receitas de alugueis. Sua estratégia é a de

adquirir propriedades prontas para serem alugadas. Em geral se especializam em investir num portfólio de

propriedades dentro de um mesmo setor da economia. Podem possuir um único ativo ou muitos ativos, e

contar com um único ou vários locatários.

A estrutura de custos dos fundos de renda inclui taxas de administração, taxas de gestão do fundo, taxas

de administração das propriedades e gastos de capital com manutenções. Os custos relacionados com as

propriedades não ocupadas também precisam ser contabilizados. De acordo com a Lei 8.245/91, os

locatários são responsáveis pelos impostos sobre a propriedade e despesas de condomínio. Isto significa

que, como regra geral, um contrato de locação no Brasil é o que se chama de contrato “triple net” nos

Estados Unidos. Os principais setores no mercado dos FII na categoria de fundos de renda no Brasil são:

Breakdown dos FII Listados

9%

2%

Escritórios – os principais vetores para este tipo de ativo são a criação de empregos, educação,

crescimento econômico (em particular o setor de serviços) e localização;

89%

Shopping Centers – os principais indutores para este tipo de ativo são os gastos dos consumidores,

demografia, localização e mix de lojas;

Rental Funds

Financial Assets Funds

Armazéns logísticos - os principais vetores incluem localização e infra-estrutura; e

Development Funds

Fonte: Quantum Axis

Agências Bancárias.

Itaú BBA

4

Fundos Imobiliários – 12 de Agosto de 2013

Os Fundos de Desenvolvimento são caracterizados pela sua participação em uma ou mais fases do

processo de incorporação de um edifício. Como regra, estes fundos assumem um risco maior e, portanto,

devem oferecer maiores retornos. A estratégia pode ser variada, desde a possibilidade de manter a

propriedade e se tornar um fundo de locação, até o desinvestimento antes ou após a abertura do edifício.

Considerações adicionais são discutidas na Seção 8, sob o título “Riscos no Desenvolvimento Imobiliário”.

Fundos de Ativos Financeiros investem em ativos imobiliários financeiros, tais como Certificados de

Recebíveis Imobiliários (CRI), Letras de Crédito Imobiliário (LCI) ou Letras Hipotecárias (LH), bem como

em outros fundos imobiliários ou ações de outras empresas do setor imobiliário.

De acordo com a legislação, um fundo imobiliário pode adotar qualquer uma destas estratégias, como

quiser.

Base Legal

No Brasil, os FII foram criados pela Lei Federal 8.668/93 em junho de 1993, na mesma época do

boom das ofertas iniciais de ações (IPO) no mercado dos REIT nos Estados Unidos. Esta lei foi em

posteriormente regulamentada pelas Instruções 205 e 206 da CVM em 1994. Outras normas que se

somam ao marco regulatório dos fundos imobiliários são: Lei Federal 9.514/97, Lei Federal 9.779/99, Lei

Federal 11.196/05, Lei Federal 12.024/09, Resolução 3.792/09 do CMN (Conselho Monetário Nacional), e

especialmente a Instrução 472/08 da CVM e suas emendas. Além disso, os FII estão sujeitos à Lei

Federal 8.245/91, que regulamenta contratos de locação residenciais e comerciais.

A CVM (correspondente à SEC dos Estados

Unidos) é a entidade regulatória dos fundos

imobiliários. A Instrução 472 da CVM, com

suas emendas, constitui o principal marco

regulatório para os FII.

Os principais requisitos para que um FII se qualifique para uma estutura de isenção fiscal, ao nível

corporativo, são:

Os FII não estão autorizados a investir em ativos imobiliários cujo desenvolvedor, construtor ou

acionista possua, individualmente ou em conjunto com partes relacionadas, mais de 25% das cotas

emitidas pelo FII;

Os fundos devem obrigatoriamente distribuir pelo menos 95% de seu lucro líquido, em regime de

caixa, pelo menos a cada seis meses.

Itaú BBA

5

Fundos Imobiliários – 12 de Agosto de 2013

EVOLUÇÃO DOS REITS AO REDOR DO MUNDO

SEÇÃO 2

O entendimento da evolução dos REITs pode nos fornecer uma pista valiosa para o que pode

eventualmente ocorrer com os FII brasileiros. Novamente, é importante salientar que os FII brasileiros não

coincidem exatamente com a definição dos REITs, uma vez que os FII não estão autorizados a alavancar.

Mesmo assim, achamos útil o estudo.

REITs dos Estados Unidos – Como Tudo Começou, Crises e Benchmark

O conceito de trusts de investimentos imobiliários surgiu pela primeira vez nos Estados Unidos em 1960,

com a criação de REITs hipotecários, que foram concebidos como veículos de repasse administrados

passivamente para evitar tributação no nível corporativo. O mercado dos REIT nos Estados Unidos

passou por três crises distintas, em nossa opinião. A primeira ocorreu no início dos anos 70, após

a crise do petróleo, que resultou em uma abrupta e significativa elevação da inflação e nas taxas

de juros. Muitos REITs de construção e desenvolvimento não puderam pagar as suas dívidas. Além

disso, alguns REITs hipotecários ofereciam empréstimos a taxas fixas, enquanto suas obrigações eram

ajustadas de acordo com taxas flutuantes. Em consequência, o setor dos REIT observou muitas destas

empresas irem à falência.

Após alterações regulatórias, os REITs recuperaram a sua atratividade, e enfrentaram um segundo

período difícil no final dos anos 80 e no início dos anos 90. A combinação de um excesso de oferta de

imóveis com uma reforma fiscal que eliminou os benefícios fiscais sobre propriedades comerciais resultou

em ativos economicamente inviáveis e em uma drástica queda (30% a 50%) nos preços dos imóveis,

diminuindo significativamente o retorno para os investidores dos REITs. Todavia, o drama teve vida curta.

Após uma importante alteração regulatória que permitiu a criação do UPREIT (Umbrella Participation

REIT, ou REIT de Participação Abrangente, numa tradução livre), e com certa quantidade de ativos

baratos à venda, os REIT viram uma oportunidade para expandir seus portfólios através de aquisições

com deságio. Para isso, precisaram se capitalizar, o que explica o boom de mais de uma centena de IPOs

entre 1991 e 1994. A crise imobiliária do início dos anos 90 provocou apenas um breve impacto para o

investidor de longo prazo: os preços dos imóveis rapidamente se recuperaram, e os altos retornos mais do

que compensaram as perdas. Além disso, os REITs conseguiram se aproveitar do momentum, e

expandiram a sua área bruta locável (ABL).

O terceiro momento emblemático para os REIT ocorreu após a crise do subprime em 2008. No final

da década, a queda no mercado real imobiliário fez com que os preços fossem negociados abaixo de seu

valor fundamental pela primeira vez em dez anos. Alguns REIT foram mais afetados do que outros,

especialmente os REIT residenciais e hipotecários. Como problemas com hipotecas residenciais e com o

mercado habitacional apresentam impactos econômicos mais amplos sobre os gastos dos consumidores,

emprego e crescimento nos ganhos corporativos, outros tipos de REIT, como os REIT de varejo e de

escritórios, também foram afetados negativamente. Este desconto refletiu uma expectativa futura por

parte dos investidores dos REIT, naquele momento, de que o valor do imóvel comercial provavelmente iria

cair. A maior parte desta expectativa se baseou em receios de uma possível recessão, que poderia

resultar, em parte, do enfraquecimento nos mercados de hipotecas residenciais e habitacionais. Apesar

do efeito dessas expectativas, os fundamentos dos imóveis comerciais, como níveis de ocupação, locação

e taxas de crescimento dos aluguéis, bem como a demanda dos investidores por propriedades,

permaneceu relativamente estável.

Cinco anos após a turbulência, os preços se ajustaram, e o que temos agora é o seguinte quadro no setor

dos REIT nos Estados Unidos: uma indústria forte e consolidada, com um valor de mercado para os REIT

listados de mais de US$ 650 bilhões, e uma taxa de retorno histórica de 40 anos de 12,69%, em

comparação com um retorno do S&P 500 de 10,46%, de acordo com a publicação de junho da NAREIT

REITWatch.

Apesar da diferenças entre as características de normatização do marco regulatório dos REIT de

cada país, o mercado dos REIT dos Estados Unidos é o maior e o mais maduro, e evidentemente

representa um benchmark. O entendimento da experiência daquele país é de grande valor para o

investidor. A dedução é que os REIT são, de fato, investimentos sólidos de longo prazo. As ações dos

REIT estão mais fortemente correlacionadas com o mercado real imobiliário do que com eventuais bolhas

no mercado de ações. Além disso, o tamanho desempenha um papel importante neste setor. E por fim,

mas não menos importante, as crises podem se tornar janelas de oportunidade para a expansão.

Itaú BBA

6

Fundos Imobiliários – 12 de Agosto de 2013

REITs Australianos – Buscando Uma Expansão

Outra experiência interessante é a australiana. Os REIT da Austrália, localmente conhecidos como LPTs

(Companhias Listadas de Propriedades, em português), tiveram seu advento em 1971, também como

veículos passivos de repasse, com benefícios fiscais ao nível corporativo. Alterações regulatórias logo

permitiram que os LPT possuíssem uma gestão ativa e interna, o que proporcionou rendimentos maiores,

em consequência de estratégias de crescimento bem implementadas. Um marco importante para o setor

ocorreu no início dos anos 90: primeiro, os LPTs foram autorizados a utilizar estruturas de capital

alavancadas; segundo, assim como nos Estados Unidos, os preços dos imóveis se desvalorizaram

fortemente, em consequência do excesso de oferta e da recessão. Entre 1993 e 1999, o número de LPTs

saltou de 11 para 47 , e seu valor de mercado aumentou de AUD 5 bilhões para AUD 30 bilhões.

Entre 1999 e 2004, o mercado australiano dos REIT passou por um processo de consolidação,

impulsionado por baixas taxas de juros e por estruturas alavancadas, bem como por melhoras no

seu marco regulatório. O resultado foi um forte movimento de fusões e aquisições (M&A), com um

aumento contínuo no tamanho dos fundos maiores e uma liquidez melhor no mercado secundário.

Atualmente os LPT australianos possuem ao redor de 70% dos principais shopping centers e escritórios

corporativos premium da Austrália. A inexistência de ativos no mercado local obrigou LPTs australianos,

como a Macquarie, a se expandirem internacionalmente.

Ásia, Europa e América Latina – Mercados Jovens

Na América Latina, as experiências são mais recentes. Chamamos a atenção para as FIBRAs

mexicanas (Fideicomiso de Bienes Raíces). O primeiro marco regulatório foi introduzido em 2007, porém

este setor apresentou um boom excepcional em 2011, após alterações regulatórias. Por exemplo, o

FIBRA UNO já realizou um IPO e dois follow-on, totalizando mais de US$ 2,5 bilhões.

Um dos maiores mercados asiáticos de REIT é Cingapura. O primeiro S-REIT, CapitaMall Trust, fez a

sua estréia apenas em 2002. Para encorajar o crescimento, o governo de Cingapura criou uma estrutura

tributária mais atrativa, com isenção fiscal integral para as pessoas físicas, independentemente de sua

nacionalidade. Além disso, não são cobrados impostos sobre os ganhos de capital ou pela venda de

ações, e os S-REIT também estão isentos de impostos ao nível corporativo, enquanto distribuírem 90% da

receita da propriedade. Hoje, os S-REIT possuem uma lista invejável de imóveis de qualidade não apenas

em Cingapura, mas em muitos outros países asiáticos, como Índia, China e Japão. Em novembro de

2012, o valor de mercado dos S-REIT chegou a US$ 37,6 bilhões.

Os REIT franceses foram introduzidos em 2003, enquanto a Alemanha e o Reino Unido criaram os seus

em 2007. Tudo considerado, vemos muitas experiências de desenvolvimento, com uma clara

tendência de crescimento.

Índices Globais

O índice mais abrangente para os REIT e para o mercado global de propriedades listadas é o FTSE

EPRA/NAREIT Global Real Estate Index Series, que foi criado em conjunto pela provedora de índices

FTSE Group, NAREIT e EPRA (European Public Real Estate Association). Este inclui mais de 414

empresas imobiliárias em 37 países de todo o mundo.

Itaú BBA

7

Fundos Imobiliários – 12 de Agosto de 2013

O MERCADO BRASILEIRO DOS FII

SEÇÃO 3

Embora seu advento tenha ocorrido em 1993, foi apenas a partir de 2012 que os FII brasileiros

ganharam força. A razão para isto reside em melhoras nos marcos regulatório e fiscal, a um bom

momento na economia e no mercado imobiliário em 2012, além da acentuada redução nas taxas de juros.

A oferta estava em linha com uma forte demanda de escritórios comerciais de alta qualidade e premium

nos principais centros urbanos, especialmente São Paulo e Rio de Janeiro.

Fatos e Dados

Atualmente existem 207 fundos registrados na CVM, dos quais 107 têm suas cotas negociadas na

Bovespa (incluindo o mercado de balcão).

Número de FIIs Registrados

250

207

200

176

142

150

100

73

50

101

89

66

48

31

25

107

93

0

2008

2009

2010

2011

Bovespa

2012

2013

CVM

Fonte: Bovespa e Itaú BBA

Um marco importante para este mercado foi o IPO do FII BB Progressivo II (BBPO11) em dezembro de

2012. Este é um fundo de renda de 64 agências bancárias do Banco do Brasil. Esta IPO aumentou o

número de investidores pessoas físicas de 40 mil para mais de 90 mil em poucos dias.

June 2013

Number of traded FII

Market Cap (BRL bn)

Number of Investors

107

30.3

104079

Apesar da desaceleração da economia no 1S13, houve três novos IPO em junho: Fator IFIX, TB Office e

General Shopping. Neste ano, o número de IPOs já chegou a 21, adicionando perto de R$ 6 bilhões a

este mercado. A criação do índice brasileiro dos FII ocorreu em 2012, com o IFIX.

O valor de mercado total dos FII listados é de cerca de R$ 30 milhões, e o volume médio diário negociado

é de R$ 40 milhões.

Dados dos FII Negociados

volume

(BRL m)de BRL)

VolumeAnnual

Anual traded

Negociado

(Milhões

ADTV

(BRL m)

ADTV (em

milhões

de BRL)

45

40

40

35

4,892

5,000

30

25

3,599

4,000

3,000

20

15

10

5

6,000

15

2,000

0.6

0.9

2

2008

2009

2010

4

1,000

0

912

144

229

379

2008

2009

2010

2011

2012

2013

2011

2012

2013

Fonte: Bovespa e Itaú BBA

Itaú BBA

8

Fundos Imobiliários – 12 de Agosto de 2013

Volume Negociado Mensalmente (milhões de BRL)

Fund's Nam e

Ticker

Jan-13

Feb-13

Mar-13

Apr-13

May-13

Jun-13

Jul-13

BTG PACTUAL CORPORATE OFFICE FUND FII

BB PROGRESSIVO II FII

KINEA RENDA IMOBILIÁRIA FII

SANTANDER AGÊNCIAS FII

POLO RECEBÍVEIS IMOBILIÁRIOS II FII

CSHG REAL ESTATE FII

CSHG BRASIL SHOPPING FII

TB OFFICE FII

XP CORPORATE MACAÉ FII

MAXI RENDA FII

Total Bovespa

Top 10 as a % of Total

BRCR11

BBPO11

KNRI11

SAAG11

PORD11

HGRE11

HGBS11

TBOF11

XPCM11

MXRF11

61.0

192.8

56.3

174.1

0.0

10.4

11.4

0.0

0.0

26.7

786.9

67.7%

113.0

253.3

54.4

60.1

0.0

6.6

5.8

0.0

0.0

21.2

724.7

71.0%

134.2

104.7

48.9

40.0

55.1

21.1

14.4

0.0

27.3

19.4

709.8

65.5%

142.5

129.0

110.3

46.0

10.0

35.8

15.4

0.0

31.1

14.7

794.6

67.3%

214.1

145.3

55.9

46.2

32.1

74.2

29.5

0.0

27.5

19.9

968.2

66.6%

109.4

119.5

65.8

44.8

29.2

33.6

28.4

15.4

18.9

13.3

824.8

58.0%

81.4

53.8

48.7

22.1

20.1

17.3

17.0

14.0

12.2

9.9

516.3

57.4%

Fonte: Bovespa, Quantum Axis e Itaú BBA

Itaú BBA

9

Fundos Imobiliários – 12 de Agosto de 2013

MERCADO IMOBILIÁRIO BRASILEIRO

SEÇÃO 4

Os fundos imobiliários estão fortemente correlacionados com o mercado real imobiliário ao qual

pertencem seus portfólios. Propriedades geradoras de renda estão sujeitas a determinantes

macroeconômicos, como o crescimento, taxas de juros, criação de empregos, salários e ganhos reais,

gastos dos consumidores e crédito.

De acordo com a ABECIP (Associação Brasileira das Entidades de Crédito Imobiliário e Poupança), em

2012 o montante total financiado para habitações com recursos das contas de depósitos em poupança

chegou aos R$ 82,8 bilhões, na comparação com os R$ 79,9 bilhões de 2011, um aumento de 3,6%. Em

contraste, as 453 mil unidades residenciais contratadas em 2012, em relação às 493 mil de 2011, refletem

uma redução de 8%.

Em média, o LTV (loan to value - empréstimo pelo valor, na sigla em inglês) dessas operações chegou a

63,8% em 2012, um pequeno aumento em relação aos 63,0% do LTV de 2011, e aos 62,0% do LTV de

2010. Aproximadamente 70% destes compradores residenciais buscam a aquisição de sua primeira casa.

Este perfil, juntamente com o capital próprio investido na aquisição, constitui a principal razão para as

baixas taxas de inadimplência, abaixo de 2%.

Taxas de Inadimplência no Crédito Habitacional (>90 dias)

Delinquency on Mortgages

12.0%

10.0%

8.0%

6.0%

4.0%

2.0%

2013/5

2012

2011

2010

2009

2008

2007

2006

2005

2004

2003

0.0%

Fonte: ABECIP e Itaú BBA

A relação Crédito Habitacional Brasileiro pelo PIB está próxima de 7,3%, de acordo com os dados de maio

do Banco Central do Brasil, uma proporção bastante baixa se comparada com a de outros países, apesar

do aumento verificado.

Crédito Habitacional / PIB

Housing Credit/GDP Evolution

8.0%

7.0%

6.0%

5.0%

4.0%

3.0%

2.0%

1.0%

0.0%

2007

2008

2009

2010

2011

2012

2013/mai

Fonte: Banco Centra do Brasil (maio de 2013) e Itaú BBA

Aproximadamente 70% do crédito imobiliário está direcionado para a aquisição da primeira casa, e estes

compradores não especulam sobre futuros aumentos nos preços. Não acreditamos que o mercado

imobiliário brasileiro esteja enfrentando uma bolha, mas sim um ajuste de preços.

Itaú BBA

10

Fundos Imobiliários – 12 de Agosto de 2013

Residencial

O Brasil possui um déficit habitacional histórico significativo. Dados do Ministério das Cidades em 2008

revelaram um déficit de 5,6 milhões de casas. Um importante programa governamental, denominado

“Minha Casa Minha Vida”, foi lançado em 2009. Culturalmente, possuir uma casa é a meta de uma vida

para uma grande parcela da população.

Não existem muitos FII residenciais no Brasil, porém, assim como ocorreu na crise do subprime em

2008 nos Estados Unidos, eventos no mercado habitacional podem provocar efeitos secundários em

outros setores. Todavia, considerando as taxas históricas de inadimplência, o perfil das hipotecas

residenciais no Brasil é bastante bom, e não temos a expectativa de quaisquer surpresas importantes

nesta área.

Escritórios

Os mercados de escritórios A e AAA em São Paulo e no Rio de Janeiro apresentaram um aumento

significativo nos preços de locação e na oferta desde 2007. Temos a expectativa de uma desaceleração

nos novos desenvolvimentos e de um leve ajuste nos preços ao longo dos próximos 12-18 meses.

Em São Paulo, o 1T13 se encerrou com um aumento nas taxas de vacância, chegando a uma média de

7,9%. O aumento se refletiu em todas as regiões, em consequência da expansão na oferta. Em 2012,

6.223 unidades foram lançadas em São Paulo, em comparação com as 7.529 unidades lançadas em

2011. Perto de 80% dessas unidades possuem uma média de 45 m² de ABL. De acordo com informações

do mercado, existe um pipeline de aproximadamente 275.000 m² de ABL de escritórios corporativos

classe A e AAA para oferta em 2013, e outros 400.000 m² de ABL em 2014.

O impacto inicial desta nova oferta deve se traduzir em um aumento na vacância, seguido por uma

migração gradual de locatários de ativos de classe B e A para ativos de classe A e AAA, e de ativos da

classe C para ativos de classe B ou A. No longo prazo, as principais dificuldades devem ser enfrentadas

pelos ativos de classe C, em termos de taxas de vacância.

Mercado de Escritórios em São Paulo (1T13)

Total stock

(usable m ²)

Dow ntow n

Paulista

Jardins

Marginal

Others

Total

Alphaville

362,400

1,057,700

1,229,200

2,368,700

1,387,500

6,405,500

672,900

Vacancy

rate

3%

4%

7%

8%

5%

6%

30%

Net

absorption

1,000

8,500

3,700

13,700

15,700

42,600

(1,600)

Gross

absorption

New supply

4,500

13,200

39,700

68,400

23,200

149,000

15,000

11,100

23,600

6,100

40,800

-

Asking lease rate range

(class A) BRL/m ²/m onth

40 - 60

80 - 150

100 - 190

60 - 150

50 - 80

50 - 190

45 - 80

Fonte: CBRE

No Rio de Janeiro, o 1T13 se encerrou com um pequeno aumento nas taxas de vacância, que chegaram

a 4,6%, principalmente em consequência do lançamento de 41.800 m² na região central. Mesmo assim, a

cidade continua a apresentar os maiores preços da América Latina. A cidade do Rio de Janeiro possui

uma paisagem excepcional, mas isto também representa alguns obstáculos para a expansão, com o

oceano de um lado e as montanhas do outro. Eis a razão para os preços mais elevados dos terrenos.

Aproximadamente 70% da ABL de escritórios corporativos estão localizados na região central da cidade,

nas proximidades dos edifícios do governo e de empresas estatais. Devido ao fato de a cidade sediar

grandes eventos, estão sendo desenvolvidos novos projetos urbanos, tais como o Porto Maravilha, na

área portuária próxima da região central. Temos a expectativa de um crescimento adicional e de algum

aumento nos preços até os Jogos Olímpicos, em 2016.

Itaú BBA

11

Fundos Imobiliários – 12 de Agosto de 2013

Mercado de Escritórios no Rio de Janeiro (1T13)

Total stock

(usable m ²)

Dow ntow n

2,045,500

Botafogo

350,600

Flamengo

106,300

Barra da Tijuca

396,000

South Zone

151,800

Others

111,300

Total

3,161,500

Vacancy

rate

Net

absorption

5.0%

4.0%

2.8%

4.4%

3.1%

2.7%

4.6%

Gross

absorption

New supply

19,000

9,700

2,100

8,400

1,300

40,500

41,800

41,800

(14,100)

1,200

(1,900)

200

(1,400)

(16,000)

Asking lease rate range

(class A) BRL/m ²/m onth

120 - 200

120 - 200

100 - 210

80 - 120

150 -280

70 - 100

70 - 280

Fonte: CBRE

Shopping Centers

O primeiro shopping center brasileiro, o Shopping Iguatemi, foi inaugurado em São Paulo em 1996. Desde

então, o setor passou por um crescimento forte e consistente. A ideia de contar com um local onde se

pode encontrar tudo aquilo que se necessita, proporcionando ao mesmo tempo facilidade de

estacionamento e segurança, foi de grande apelo para a população urbana brasileira. O shopping center

combina uma variedade de alternativas de consumo com lazer.

Em números de julho de 2013, existiam 465 shopping centers em operação no Brasil, sendo esperada a

inauguração de outros 33 até o final do ano. A ABL atual é de 11,6 milhões de m², com quase 700.000

vagas em estacionamentos e 2.587 cinemas. Os shopping centers atraem uma média de quase 400

milhões de pessoas a cada mês, e representam aproximadamente 19% das vendas do setor brasileiro de

varejo.

Dados de Shopping Centers

monthly

visitors(milhões)

(m)

Visitantes

Mensais

numberdeofShopping

shoppingCenters

malls

Número

450

400

350

300

250

200

150

100

50

0

500

450

400

350

300

250

200

150

100

50

0

2006

2007

2008

2009

2010

2011

2012

2006

2007

2008

2009

2010

2011

2012

2011

2012

revenues

(BRL bn)

Receitas

(em bilhões

de BRL)

Área BrutaGLA

Locável

(m²) - ABL (m²)

140

12000

120

10000

100

8000

80

6000

60

4000

40

2000

20

0

0

2006

2007

2008

2009

2010

2011

2012

2006

2007

2008

2009

2010

Fonte: Relatório ABRASCE de 2012

Armazéns

Nos últimos anos, o mercado de armazéns vem apresentando um forte desenvolvimento. Dentre todos os

países latino-americanos, os maiores preços de locação de armazéns de alta qualidade estão no Brasil.

Em 2012, a ABL entregue chegou a um total de 1,4 milhões de metros quadrados, um aumento de quase

400% em relação a 2011. As taxas de vacância diminuíram de 5,3% para 4,4% em 2012, de acordo com

um estudo da Cushman & Wakefield.

Itaú BBA

12

Fundos Imobiliários – 12 de Agosto de 2013

Os principais determinantes são a localização, infra-estrutura e a atividade econômica. A logística está

relacionada com a distribuição de produtos e com a proximidade das rodovias.

O Rio de Janeiro apresentou os maiores preços, chegando a uma média de R$ 25,90 por m². O estado de

São Paulo possui diferentes áreas para atrair investimentos, devido a um sistema rodoviário bem

estabelecido e a uma ampla distribuição geográfica de indústrias e empresas. As principais áreas para o

desenvolvimento de armazéns agora estão localizadas na parte Oeste da região metropolitana da cidade

de São Paulo, próximas da rodovia Castelo Branco e do Rodoanel.

Também chamamos a atenção para o recente desenvolvimento da logística no estado de Pernambuco. A

oferta de 162.000 m² em 2012 foi absorvida rapidamente, uma vez que a taxa de vacância no estado

chegou a 5,9%, um aumento de meros 0,8% em relação a 2011.

Hotéis

O mercado hoteleiro é determinado pelo turismo de lazer, bem como pelo turismo de negócios. De acordo

com o Relatório Anual relativo a 2012 do Ministério do Turismo, o Brasil ocupa a sétima posição na

classificação de eventos internacionais sediados em 2012, com o Rio de Janeiro e São Paulo

representando 43% do número total de eventos.

Estima-se que o número total de leitos disponíveis em hotéis no Brasil seja de 686.495, o que representa

um aumento de 14,2% em relação a 2011. Em número de estabelecimento, o Brasil possui 6.273, o que é

mínimo, em comparação com os mais de 7 milhões de estabelecimento dos Estados Unidos, de acordo

com o censo de 2010 naquele país.

São Paulo continua a representar o principal ponto de entrada no Brasil (61% das chegadas de voos

internacionais), sendo o destino da maioria dos viajantes de negócios. Existe uma escassez de hotéis de

luxo em São Paulo e no Rio de Janeiro.

Chegadas de Passageiros Internacionais (Aeroportos)

Thousands

10000

8000

6000

4000

2000

0

São Paulo

Rio de Janeiro

2011

Others

Total

2012

Fonte: Ministério do Turismo do Brasil

Itaú BBA

13

Fundos Imobiliários – 12 de Agosto de 2013

TRIBUTAÇÃO

SEÇÃO 5

O marco regulatório fiscal dos fundos imobiliários no Brasil, seguindo os passos das regulamentações

estrangeiras, foi concebido para atrair investidores e impulsionar os investimentos no setor imobiliário.

Como regra geral, os FII estão isentos de impostos ao nível corporativo, e possuem várias

estruturas tributárias ao nível do investidor. Apresentamos um resumo a seguir.

De acordo com a Lei 9.779/99, os fundos imobiliários não pagam impostos sobre as receitas (PIS

ou COFINS), ganhos de capital na venda de imóveis ou sobre a renda. As receitas financeiras dos

ativos financeiros com lastro imobiliário também estão isentas de impostos. Estas incluem receitas

de CRI, LCI, LH, outros FIIs ou participações em empresas no setor imobiliário. Outros tipos de receitas

financeiras estão sujeitas a retenção do imposto de renda na fonte, que pode ser compensada quando os

dividendos forem distribuídos aos cotistas.

Para poder se qualificar para este benefício, o fundo precisa atender aos seguintes requisitos:

Os FII não estão autorizados a investir em ativos imobiliários cujo desenvolvedor, construtor ou

acionista possua, individualmente ou em conjunto com partes relacionadas, mais de 25% das cotas

emitidas pelo FII;

Os fundos devem obrigatoriamente distribuir pelo menos 95% de seu lucro líquido em um regime de

de caixa, pelo menos a cada seis meses.

Ao nível do investidor, para poderem se qualificar para os benefícios fiscais, os FII precisam: i)

possuir pelo menos 50 cotistas; ii) ter as cotas negociadas em mercados de balcão organizados ou na

bolsa de valores; e iii) nenhum dos cotistas pode possuir, ou ter direitos, sobre os lucros de mais de 10%

das cotas. Os benefícios fiscais dependem do tipo de investidor.

Para as pessoas físicas no Brasil, os ganhos recebidos dos FII estão isentos de impostos. Todavia,

os ganhos de capital oriundos da venda das cotas são tributadas em 20%.

Para investidores estrangeiros, os benefícios são direcionados para aqueles não residentes em

paraísos fiscais. Os ganhos recebidos dos FII são tributados em 15%, porém os ganhos na venda das

cotas estão isentos de impostos. Os investimentos em FII também estão sujeitos ao IOF (imposto sobre

operações financeiras). As normas do IOF precisam ser verificadas periodicamente, uma vez que estas

são utilizadas como uma ferramenta de política fiscal pelo o governo, e podem mudar sem aviso.

Atualmente, a alíquota do IOF sobre os FII é de 0%.

Investidores institucionais, tais como instituições financeiras, fundos de pensão, fundações e

associações, outros fundos e clubes de investimento, estão isentos de impostos tanto sobre os ganhos

recebidos dos FII quanto nos ganhos de capital sobre a venda de cotas.

As empresas brasileiras e os investidores estrangeiros em paraísos fiscais estão sujeitos a uma

retenção de impostos na fonte de 20%, tanto nos lucros recebidos quanto nos ganhos de capital

provenientes da venda de cotas.

Resumo da Tributação

Type of Shareholder

Individuals

Individuals (w ithout tax benefits)

Brazilian Legal Entities

Foreigners (in tax haven)

Foreigners (outside tax haven)

Financial institutions & similars

Funds & Other Investment clubs

Pension Funds

Foundations & Associations

Tax on dividends

0%

20%

20%

20%

15%

0%

0%

0%

0%

Tax on capital gains

20%

20%

20%

20%

0%

0%

0%

0%

0%

Fonte: Itaú BBA

Itaú BBA

14

Fundos Imobiliários – 12 de Agosto de 2013

MÉTRICAS & VALUATION

SEÇÃO 6

Esta seção aborda as principais questões sobre o valuation e contabilidade relativas aos fundos

imobiliários, concentrando-se nos fundos de renda, uma vez que estes representam a vasta maioria dos

fundos negociados.

Contabilidade, Métricas e Múltiplos

Ajustes a valor justo – As práticas contábeis dos FII brasileiros determinam que os ativos reais

imobiliários dos fundos devem ser marcados a mercado, e a reavaliação dos ativos deve ser realizada de

forma continua, baseada na avaliação de uma empresa de consultoria imobiliária independente. Sendo

assim, as práticas contábeis atuais não admitem a depreciação.

Ganhos sobre a venda de propriedades de investimento – A compra e a venda de propriedades fazem

parte das atividades de um FII; isto representa um bom indicador do desempenho da gestão, e sempre

devemos ter em mente que os ganhos também são isentos de impostos. Entretanto, para fins analíticos, é

melhor excluir este resultado das atividades operacionais recorrentes.

Os FIIs brasileiros não contabilizam

depreciação, uma vez que são marcados a

mercado.

Os FFO constituem a principal métrica entre

os analistas. Os múltiplos P/FFO podem

representar uma boa referência (proxy) para

o P/L.

NOI (Lucro Líquido Operacional) – Este é o resultado das receitas líquidas menos as despesas de

vacância. Ele representa a renda das atividades recorrentes, e constitui uma ferramenta importante para a

determinação do valor do portfólio ou da taxa de capitalização.

Despesas com vacância - Uma propriedade vaga possui custos intrínsecos, tais como impostos sobre a

propriedade, custos da manutenção normal e custos de serviços (condomínio). Existindo informação

suficiente, é possível identificar a vacância financeira em R$ por m² para cada edifício. Caso contrário,

aplicamos um custo por m² de acordo com a classe do ativo em nossas projeções para o fluxo de caixa.

Os retornos em dividendos (dividend yields)

representam uma boa ferramenta para

comparar FIIs e avaliar os retornos, porém

como os FIIs podem utilizar diferentes

estratégias de distribuição, as comparações

diretas dos DY podem levar a equívocos.

FFO – Os “Fundos das Operações” (Funds From Operations) são a métrica padrão do setor. É calculado

a partir do lucro líquido, excluindo ganhos (ou perdas) relativos à venda de propriedades, ajustes no valor

justo e despesas financeiras não-caixa. Este número é o que melhor representa a geração de caixa

recorrente para a firma. O preço / FFO é um dos múltiplos mais utilizados. Alguns analistas preferem

considerar os FFO ajustados, ou AFFO, que são os FFO menos os gastos de capital com manutenção.

Taxa de capitalização (cap rate) – A taxa de capitalização é a relação entre o lucro líquido operacional

(NOI) anualizado gerado por uma propriedade e o preço dessa propriedade. Este número indica a taxa de

retorno desse ativo, considerando apenas o preço e o NOI, e pode ser utilizado como uma referência

(proxi) para a taxa mínima de atratividade (hurdle-rate).

Taxa de capitalização implícita (implicit cap rate) – Uma taxa de capitalização implícita representa a

taxa de capitalização que resulta da proporção entre o NOI anualizado e o EV atual, baseado no preço

atual de mercado da ação. Uma taxa de capitalização implícita elevada pode indicar que o FII está sendo

negociado a um desconto em relação ao valor líquido presente do ativo (NAV).

Retornos em dividendos (dividend yields) – Os retornos em dividendos são calculados através de uma

fórmula simples: D/P. Os fundos imobiliários são alguns dos melhores pagadores de dividendos no setor,

com um índice de distribuição (payout ratio) de 95% do lucro líquido, em regime caixa. É preciso ter em

mente que a terminologia utilizada é a “distribuição de rendimentos”, e não dividendos. Falando de

maneira ampla, tomamos estes dois termos como sinônimos. É importante verificar se houve alguma

amortização das cotas em conjunto com esta distribuição, uma vez que isto pode comprometer a análise.

Além disso, o conceito de lucro líquido em regime caixa pode ser enganoso. Em primeiro lugar, porque

diferentes fundos podem utilizar diferentes estratégias de distribuição. Em segundo, porque a prática entre

os FII brasileiros é a de realizar a distribuição mensalmente, e se não houver uma estratégia de

distribuição linear, poderemos ter alguma volatilidade, tornando difícil a comparação entre os fundos.

Valor Líquido do Ativo (NAV) – O Valor Líquido do Ativo representa outra métrica importante. Constitui

um bom proxi para o valor contábil dos ativos imobiliários de base, porém não captura a capacidade de

criar valor da gestão. O cálculo é o seguinte: em primeiro lugar, anualizamos o NOI, e então aplicamos um

cap rate. O resultado deve representar o valor do portfólio. Nosso modelo adiciona caixa e deduz a dívida,

de maneira a chegar ao NAV. Não incluímos outros ativos ou passivos neste cálculo, uma vez que

estamos interessados principalmente no valor do portfólio. O NAV deve ser observado principalmente de

um perspectiva futura de 12 meses. A razão para isso é que quando estamos considerando a aquisição

de um imóvel hoje, consideramos as receitas que este irá proporcionar, e não o histórico do ativo.

Itaú BBA

15

Fundos Imobiliários – 12 de Agosto de 2013

Múltiplos dos ganhos, como o P/FFO ou o P/NAV, são muito úteis para a comparação de fundos.

Também observamos os indicadores operacionais, tais como as receitas de locação por metro quadrado

(R$ / m²). Contudo, em nossa opinião, é importante determinar o valor intrínseco do fundo, e para isso, um

modelo de fluxo de caixa descontado (FCD) representa a melhor ferramenta analítica.

Fluxo de Caixa Descontado (FCD)

Em nosso modelo de FCD, desde que tenhamos acesso aos dados necessários, adotamos premissas que

combinam considerações de crescimento ao nível de cada ativo com dados macroeconômicos, de

maneira a projetar fluxos de caixa futuros e um valor terminal. Então aplicamos uma taxa de desconto, de

modo a chegar ao valor presente.

Um modelo de FCD constitui a melhor

ferramenta analítica para identificar o valor

intrínseco da ação de um FII.

Prestamos uma atenção maior aos FFO e AFFO. Uma estimativa confiável das receitas é essencial para

nosso modelo pelo FCD, sendo que é necessário um estudo mais profundo e detalhado ao nível do ativo.

Uma divulgação adequada, com uma distribuição dos aniversários dos contratos e prazos de renovação

de cada propriedade também é desejável.

As premissas relativas à vacância futura e aos spreads de locação esperados dependem de

considerações macro e microeconômicas, e de uma observação mais atenta das forças determinantes e

estimativas para o mercado imobiliário local, especialmente em São Paulo e no Rio de Janeiro. Quanto à

inadimplência, naturalmente esta apresenta algum impacto no curto prazo, porém a longo prazo não

encaramos esta questão como um grande problema, especialmente para fundos com múltiplos locatários,

uma vez que: i) usualmente a qualidade do crédito dos locatários é boa; ii) dívidas vencidas há mais de 90

dias habilitam o FII a iniciar ações legais, e o processo de despejo no Brasil é surpreendentemente

eficiente; e iii) as indenizações contratuais compensam perdas anteriores. A maior parte dos contratos de

locação é garantida por depósitos fiduciários, ou conta com diferentes instrumentos de garantia.

Dados valiosos utilizados na análise, relativos às características do portfólio de propriedades, são

fornecidos pelas avaliações do valor justo por empresas de consultoria imobiliária independentes. Se

necessário, podem ser realizadas análises de sensibilidade relativas às premissas utilizadas nessas

avaliações.

Entendemos que uma revisão constante dos modelos é imperativa para esse mercado novo e em

constante evolução.

Itaú BBA

16

Fundos Imobiliários – 12 de Agosto de 2013

PONTOS FORTES & VANTAGENS

SEÇÃO 7

As principais considerações abaixo são realizadas da perspectiva de um investidor imobiliário. Em

resumo, quando observamos os FII vis-à-vis os investimentos imobiliários tradicionais, os primeiros

decididamente apresentam muitas vantagens. Do ponto de vista de um investidor em ações, diríamos que

um FII constitui uma boa ação defensiva a ser considerada no portfólio.

Benefícios fiscais atrativos. Uma das vantagens mais atraentes do fundo imoiliário se refere à sua

regulamentação fiscal. O FII e seus cotistas se qualificam para obterem benefícios fiscais, desde que

sejam respeitadas determinadas condições. Como estes benefícios desempenham um papel importante,

a maior parte dos FII atende aos requisitos exiigidos.

Ao nível corporativo, os FII estão isentos de impostos sobre quaisquer receitas relativas a

atividades imobiliárias, tais como aluguéis e ganhos de capital na venda de propriedades. Além

disso, as receitas financeiras de ativos financeiros com lastro imobiliário estão isentas de impostos. Para

se qualificar para este benefício, o FII não pode realizar investimentos em propriedades cujo

desenvolvedor, construtor ou acionista possua, individualmente ou em conjunto com partes relacionadas,

mais de 25% das cotas do FII. Outras receitas financeiras estão sujeitas a retenção de imposto na fonte,

de acordo com as normas gerais.

Ao nível do investidor, para que este se qualifique para os benefícios fiscais, os FII precisam: i)

possuir pelo menos 50 cotistas; ii) ter as cotas negociadas em mercados de balcão organizados ou na

bolsa de valores; e iii) nenhum dos cotistas pode possuir, ou ter direitos, sobre os lucros de mais de 10%

das cotas. Os benefícios fiscais dependem do tipo de investidor.

Para as pessoas físicas no Brasil, os ganhos recebidos dos FII estão isentos de impostos.

Todavia, os ganhos de capital oriundos da venda das cotas são tributados em 20%.

Para investidores estrangeiros, os benefícios são direcionados para aqueles não residentes em

paraísos fiscais. Os ganhos recebidos dos FII são tributados em 15%, porém os ganhos na venda

das cotas estão isentos de impostos.

Investidores institucionais, tais como instituições financeiras, fundos de pensão, fundações e

associações, outros fundos, e clubes de investimento, todos estão isentos de impostos tanto sobre os

ganhos recebidos dos FII quanto nos ganhos de capital sobre a venda de cotas.

Empresas brasileiras e investidores estrangeiros em paraísos fiscais estão sujeitos a uma

retenção de impostos na fonte de 20%, tanto nos lucros recebidos quanto nos ganhos de capital

provenientes da venda de cotas.

Resumo da Tributação

Type of Shareholder

Individuals

Individuals (w ithout tax benefits)

Brazilian Legal Entities

Foreigners (in tax haven)

Foreigners (outside tax haven)

Financial institutions & similars

Funds & Other Investment clubs

Pension Funds

Foundations & Associations

Tax on dividends

0%

20%

20%

20%

15%

0%

0%

0%

0%

Tax on capital gains

20%

20%

20%

20%

0%

0%

0%

0%

0%

Fonte: Itaú BBA

Dividendos. Um fundo imobiliário é, acima de tudo, um forte pagador de dividendos. O marco regulatório

brasileiro determina que os fundos são obrigados a distribuir pelo menos 95% de seu lucro líquido caixa a

cada seis meses. A prática comum entre os fundos imobiliários brasileiros é a distribuição mensal de

rendimentos, trazendo um conforto adicional ao investidor. Atualmente, os dividend yields variam entre 7%

e 10% ao ano. Um ponto de atenção, neste caso, é que os investidores devem verificar se o último

Itaú BBA

17

Fundos Imobiliários – 12 de Agosto de 2013

dividendo foi pago de acordo com esta prática, caso contrário seu acúmulo pode impactar o preço

negativamente para novos investidores.

Liquidez. Em comparação com os investimentos imobiliários tradicionais, nos quais o desinvestimento

pode tomar muito tempo, burocracia e custos relativos ao processo de due diligence e impostos, os FII

são nitidamente vantajosos. Existe uma flexibilidade com relação ao montante que será desinvestido, e as

cotas podem ser vendidas no mercado secundário muito mais rapidamente. Quanto a isso, chamamos a

atenção para o fato de que um FII com baixa liquidez pode representar um risco. Todavia, como regra

geral, a ideia é a de contar com maior liquidez.

Mitigação do risco. Esta é outra clara vantagem dos fundos imobiliários em comparação com o

investimento imobiliário tradicional. A diversificação reduz os riscos de desapropriação, vacância,

desvalorização, fogo, perdas ou outros acidentes. O risco do crédito dos locatários também é mitigado.

Normalmente os locatários são empresas com boa qualidade de crédito, às vezes as maiores empresas

do país ou do mundo.

Administração profissional. A maior parte dos fundos imobiliários no Brasil possui equipes de

administração altamente profissionalizadas e dedicadas integralmente.

A simplicidade é a chave. Em linha com os benefícios de contar com uma administração profissional,

investir em um FII é muito mais simples e requer menos burocracia do que investimentos imobiliários

tradicionais.

Investimento acessível e democrático. A aquisição de uma propriedade não representa uma decisão

fácil, e definitivamente também não é barata. Em geral implica em grandes quantias. Por outro lado,

investir em um FII é mais acessível. No passado, imóveis de alto valor não faziam parte do panorama dos

investidores pessoas físicas, com exceção de magnatas imobiliários e famílias abastadas. Através dos FII,

existe uma real democratização no acesso a tais ativos de elevado valor; qualquer pessoa pode obter

uma participação nas propriedades mais atrativas.

Planejamento sucessório. Uma propriedade a ser herdada por vários herdeiros possui muitas

implicações colaterais. Os herdeiros podem não concordar sobre a venda da propriedade; a administração

e os retornos da propriedade podem ser afetados negativamente durante a sucessão; pode haver custos

inesperados, disputas judiciais, e muitos outros obstáculos; todos estes fatores podem facilmente ser

evitados em um FII.

Itaú BBA

18

Fundos Imobiliários – 12 de Agosto de 2013

RISCOS

SEÇÃO 8

Os fundos imobiliários possuem uma forte correlação com o mercado real imobiliário, e estão sujeitos a

riscos similares no que se refere às suas operações e precificação do ativo. A demanda é determinada

por questões macroeconômicas que são bem conhecidas. Entretanto, cada fundo estará exposto ao risco

em maior ou menor grau, dependendo da política de investimento e do tipo de imóveis.

Tendo em mente o grande número de variáveis macroeconômicas e a diversidade dos resultados que

suas variações podem causar, destacamos algumas considerações básicas sobre o que deve ser

observado ao investir em fundos imobiliários.

Risco de vacância. Uma propriedade vaga não somente não gera receita, como também representa um

custo para seu proprietário. Uma demanda mais fraca de novas ofertas de propriedades apresenta

impactos diretos sobre as taxas de vacância em uma região. Propriedades de boa qualidade possuem um

risco menor de enfrentar vacâncias, mesmo durante períodos de desaceleração econômica.

Taxa de juros. A taxa de juros apresenta um impacto direto sobre a taxa de desconto e sobre o custo

médio ponderado do capital (WACC, na sigla em inglês) de qualquer investimento. Sendo assim, fortes

altas nas taxas de juros resultam em menores VPL em nosso modelos de FCD. Por outro lado, quedas

nas taxas de juros irão aumentar o VPL, e o investimento se tornará mais atrativo. Além disso, as taxas de

juros têm uma influência direta na atividade econômica, e podem acelerar ou desacelerar os gastos dos

consumidores, crescimento dos empregos, inflação, crédito, e outras variáveis que apresentam impacto

direto nas receitas e no crescimento dos fundos imobiliários.

Taxa de desemprego. Um aumento na taxa de desemprego resulta em um consumo menor, e isto afeta

os shopping centers, uma vez que os locatários podem enfrentar dificuldades no pagamento dos aluguéis,

as renovações poderão não conseguir absorver os spreads de locação, e a demanda irá cair. Com

relação aos escritórios, os impactos são menos imediatos. Em primeiro lugar, devido ao fato de que a

demanda deve diminuir apenas se aumentarem as taxas de desemprego de colarinho branco

(profissionais liberais, funcionários de escritórios e administrativos). Em segundo lugar, os contratos de

locação de escritórios e lajes corporativas possuem prazos maiores, e o investimento necessário para

uma mudança é considerável, caso os custos relativos a TI sejam levados em consideração.

Estimativa Para a Taxa de Juros

Estimativa Para a Taxa de Desemprego

11.0

15.00

14.00

10.0

13.00

9.0

12.00

11.00

8.0

10.00

7.0

9.00

6.0

8.00

5.0

7.00

4.0

6.00

2006

2007

Fonte: BCB e Itaú BBA

2008

2009

2010

2011

2012

2013F 2014F

2006

2007

2008

2009

2010

2011

2012

2013F

2014F

Fonte: BCB e Itaú BBA

Risco de desvalorização do ativo imobiliário. As propriedades podem ter o seu valor negativamente

ajustado, não apenas devido às flutuações dos preços no mercado, mas também devido a perdas

intrínsecas no potencial econômico e na região em que essas propriedades estão localizadas. Como?

Bem, muitos eventos podem eventualmente contribuir para isso. Para citar alguns: desastres naturais,

políticas urbanas equivocadas, taxas crescentes de criminalidade e desordem pública, impostos sobre as

propriedades, etc.

Riscos à propriedade. Os riscos relativos à propriedade variam de políticas públicas de zoneamento e

desapropriação, até perdas por incêndio, inundação ou outros desastres. É importante verificar os

contratos de seguros ao nível da propriedade, de maneira a mitigar este risco.

Itaú BBA

19

Fundos Imobiliários – 12 de Agosto de 2013

Riscos administrativos. O risco administrativo está relacionado com as decisões ou omissões por parte

do administrador, que resultam em uma destruição de valor para o fundo; isto pode ser intencional ou não.

Os regulamentos e o histórico dos administradores proporcionam informações razoáveis, e identificam

possíveis situações de conflito de interesses. No final das contas, a confiança nos administradores é

eminentemente subjetiva.

Risco de crédito. A principal fonte de receitas dos FII está relacionada com a capacidade dos locatários

ou devedores (como os CRIs ou LCIs) de realizarem pagamentos; quaisquer alterações na qualidade de

seus créditos pode impactar as receitas, os retornos e a liquidez do fundo.

Risco de liquidez. Considerando que a única possibilidade de desinvestimento se encontra no mercado

secundário, o investidor pode enfrentar dificuldades na venda das suas cotas. A liquidez pode ser vista

como uma faca de dois gumes. Ela pode representar uma nítida vantagem em comparação com

investimentos imobiliários tradicionais, mas pode também constituir uma desvantagem.

Risco de concentração. A diversificação de ativos e locatários mitiga este risco. Um número concentrado

de locatários aumenta o risco de vacância e, como resultado, pode afetar os retornos.

Risco de concentração de cotistas. Os benefícios fiscais aos quais os cotistas têm direito dependem de

que sejam respeitadas determinadas condições. Uma destas condições está relacionada com o fato de

que o fundo deve contar obrigatoriamente com pelo menos 50 cotistas. O risco de concentração de

cotistas representa o risco desta condição não ser respeitada. A redução deste risco é difícil, uma vez que

não existem mecanismos para impedir alguém de adquirir ou vender participações no mercado

secundário.

Risco do desenvolvimento imobiliário. Os fundos de desenvolvimento podem participar de qualquer

uma das fases da incorporação de um edifício. Estas fases consistem de: i) aquisição do terreno, ii)

construção e iii) incorporação. Destacamos os seguintes riscos: risco jurídico e de due diligence, risco da

conclusão física da obra, riscos orçamentários, atrasos na obtenção de licenças, problemas com a

documentação e contratos, riscos trabalhistas durante a construção, atrasos na construção devidos a

razões naturais ou terceiros, variações inesperadas nos preços, etc. Estas são algumas das questões que

podem impactar negativamente os retornos de um FII. Os fundos de desenvolvimento são bastante

arriscados e, sendo assim, devem oferecer retornos maiores.

Riscos regulatórios. Os principais riscos associados com as regulamentações se referem a mudanças

nas regras tributárias e societárias. Uma reversão dos benefícios fiscais pode apresentar um impacto

direto sobre os retornos para o cotista, e pode também afastar novos investidores, reduzindo a liquidez e

os preços.

Riscos fiscais. A Receita Federal do Brasil (RFB) pode ter interpretações diferentes quanto às práticas

contábeis e tributação dos fundos imobiliários. Até recentemente, este mercado era relativamente

pequeno, e acreditamos que com a recente expansão em termos de número de FIIs, crescimento do

mercado de capitais e número de investidores, a RFB irá observar com maior atenção este novo mercado.

Além disso, o sistema jurídico brasileiro não conta com jurisprudência consolidada sobre o assunto.

Riscos jurídicos. Considerando que os FII são produtos relativamente recém-estruturados, não há um

histórico significativo, o que pode representar um número considerável de possibilidades que poderiam

ser objeto de disputas jurídicas.

Itaú BBA

20

Fundos Imobiliários – 12 de Agosto de 2013

PRINCIPAIS FIIS BRASILEIROS

SEÇÃO 9

Existe mais de cem FIIs sendo negociados na Bovespa, e o número continua a aumentar. Relacionamos

abaixo alguns dos principais FIIs brasileiros em termos de valor de mercado e volume médio diário de

negociação. Na Seção 10 fornecemos uma lista dos principais FII e suas informações de mercado.

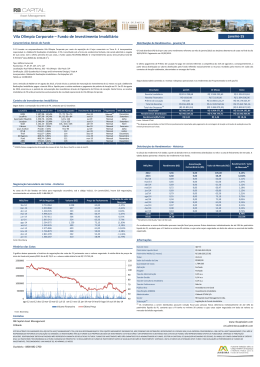

FII BTG Pactual Corporate Office Fund – BRCR11

O BRCR11 é atualmente o maior fundo imobiliário em termos de valor de mercado (cerca de R$ 2,5

bilhões) e de volume médio diário de negociação (R$ 3,5 milhões). Lançado em 2007 com o nome de

BC Fund, o fundo foi incorporado em 2012 pelo Banco BTG Pactual. Em consequência desta

incorporação, houve uma alteração na gestão e no nome do fundo, bem como a migração das cotas do

mercado de balcão para a Bovespa.

Este é um fundo de renda de escritórios, com um portfólio de 15 edifícios comerciais que apresenta

uma área bruta locável (ABL) total de 282.864 m², e uma locação média no valor de R$ 78,40/m², estando

distribuído pelas principais cidades brasileiras: São Paulo, Rio de Janeiro, Brasília e Campinas. O fundo

possui mais de R$ 1,2 bilhões investidos em CRIs e LCIs, que podem ser considerados caixaequivalentes, em consequência de uma recente emissão de cotas, e que podem ser investidos na

aquisição de novas propriedades.

FII BTG Corporate Office Fund

Ticker

BRCR11

Price (BRL)

133.5

Shares o/s (m)

19.2

Market Cap (BRL m)

2563.2

Dividend yield

8.63%

Management

BTG Pactual

Start Date

07/20/2007

July 31, 2013

Destacamos os seguintes pontos fortes e características deste fundo: i) a política de distribuição de

dividendos, que é regular e previsível no ano fiscal; ii) o bom portfólio de locatários; iii) o portfólio de ativos

bem distribuído em termos de classe e localização; iv) a sequência bem distribuída de aniversários de

contratos e prazos de renovação; v) o controle e os direitos para indicar o administrador da propriedade

nos ativos de seu portfólio; iv) a liquidez; vii) a divulgação de informações; e viii) a qualidade e o histórico

da sua administração.

A administração do fundo compreende que o marco regulatório dos FII não impede a possibilidade de

realizar aquisições combinando o financiamento do vendedor com a securitização de recebíveis. Esta

estrutura de financiamento permitiu ao fundo realizar aquisições com até 70% na relação LTV (valor

financiado / valor do imóvel). Esta estratégia pode dar errado? Poderia, eventualmente, caso as taxas de

inadimplência e a vacância aumentassem de tal maneira a ponto de afetar o fluxo de caixa e a capacidade

de pagamento da dívida.

BRCR11 – Desempenho da Ação (versus CDI)

Accum ulated Return - 23/Dec/2010 until 30/Jul/2013

Return

Return YTD

BTG PACTUAL CORPORATE OFFICE FUND FII - BRCR11

Asset

59.92%

-9.71%

CDI

26.32%

4.13%

Fonte: Quantum Axis

Itaú BBA

21

Fundos Imobiliários – 12 de Agosto de 2013

FII BB Progressivo II – BBPO11

O BBPO11 é um fundo de renda de agências bancárias. Seu portfólio consiste em 64 agências que

foram vendidas pelo Banco do Brasil ao fundo, e foram alugados na sequência ao próprio banco.

Essencialmente, foi uma operação sale-lease-back. Os contratos são atípicos, por um período de dez

anos que se encerra em 2022, com a possibilidade de renovação a critério do Banco do Brasil.

O IPO deste fundo ocorreu em dezembro de 2012, e se tornou um marco para o mercado dos FII,

uma vez que o número de investidores saltou de 40 mil para 90 mil quase instantaneamente. A

longa duração do contrato, associada com uma taxa de capitalização de 9% e a forte qualidade do crédito

do locatário aparentemente proporcionaram tranquilidade suficiente para este enorme número de

investidores.

FII BB Progressivo II

Ticker

BBPO11

Price (BRL)

111.9

Shares o/s (m)

15.9

Market Cap (BRL m)

1781.4

Dividend yield

7.61%

Management

Votorantim Asset

Start Date

08/23/2012

31 de Julho de 2013

O volume médio diário negociado é de aproximadamente R$ 2,5 milhões, e o valor de mercado é de cerca

de R$ 1,8 bilhões.

BBPO11 – Desempenho da Ação (versus CDI)

Accum ulated Return - 13/Dec/2012 until 30/Jul/2013

Asset

Return

Return YTD

BB PROGRESSIVO II FII - BBPO11

-1.84%

-2.17%

CDI

4.46%

4.13%

Fonte: Quantum Axis

Itaú BBA

22

Fundos Imobiliários – 12 de Agosto de 2013

FII Kinea Renda Imobiliária – KNRI11

O KNRI11 é um fundo de renda administrado pela Kinea. O volume médio diário negociado está

próximo dos R$ 2,4 milhões, e o valor de mercado é de R$ 2,0 bilhões. Seu portfólio inclui quinze

armazéns e edifícios de escritórios corporativos distribuídos em São Paulo, Rio de Janeiro, Sumaré (SP),

Mogi das Cruzes (SP), Louveira (SP), Pouso Alegre (MG) e Jundiaí (SP). Este fundo apresentou uma

estratégia mista, investindo em diferentes tipos de imóveis simultaneamente.

KNRI11 – Desempenho da Ação (versus CDI)

FII Kinea Renda Im obiliária

Ticker

KNRI11

Price (BRL)

1400.0

Shares o/s (m)

1.4

Market Cap (BRL m)

1931.6

Dividend yield

6.86%

Management

Kinea

Start Date

10/22/2010

31 de Julho de 2013

Accum ulated Return - 02/Dec/2010 until 30/Jul/2013

Return

Return YTD

KINEA RENDA IMOBILIÁRIA FII - KNRI11

Asset

67.64%

-16.78%

CDI

27.08%

4.13%

Fonte: Quantum Axis

Itaú BBA

23

Fundos Imobiliários – 12 de Agosto de 2013

FII CSHG Brasil Shopping – HGBS11

O HGBS11 é o maior fundo de renda de shopping centers do Brasil, administrado pelo Credit

Suisse Hedging-Griffo. O fundo teve um volume médio diário negociado de R$ 1,3 milhões em junho de

2013. Lançado em 2006, o objetivo do fundo é o de obter retornos sobre a aquisição e exploração

comercial de participações em shopping centers. No Brasil, não fazemos nenhuma diferenciação entre

centros comerciais (shopping malls) e shopping centers. Atualmente, seu portfólio inclui investimentos em

oito shopping centers, cinco destes no estado de São Paulo e os demais no Rio de Janeiro, Cuiabá e

Novo Hamburgo/RS (a ser lançado no 2S13).

FII CSHG Shopping Brasil

Ticker

HGBS11

Price (BRL)

1903.0

Shares o/s (m)

0.5

Market Cap (BRL m)

1022.8

Dividend yield

8.58%

Management

Credit Suisse Hedging-Griffo

Start Date

12/28/2006

31 de Julho de 2013

A estratégia do fundo se baseia em um profundo conhecimento de cada um de seus ativos e no aumento

gradual de sua participação por meio da capitalização através de ofertas públicas regulares. Os ativos, ao

nível da propriedade, são administrados por alguns dos principais participantes do setor - BR Malls, Sonae

Sierra Brasil e Iguatemi – e apresentam uma taxa de vacância média de aproximadamente 3%.

HGBS11 – Desempenho da Ação (versus CDI)

Accum ulated Return - 14/Dec/2007 until 30/Jul/2013

Asset

Return

Return YTD

CSHG BRASIL SHOPPING FII - HGBS11

174.53%

-9.90%

CDI

71.49%

4.13%

Fonte: Quantum Axis

Itaú BBA

24

Fundos Imobiliários – 12 de Agosto de 2013

FII CSGH Real Estate – HGRE11

O HGRE11 é o fundo imobiliário de escritórios do Credit Suisse Hedging-Griffo. O fundo possui uma

administração ativa, e busca retornos através da locação de propriedades e potenciais ganhos de capital.

O portfólio consiste de 200 unidades em 27 edifícios.

O fundo iniciou as suas atividades em maio de 2008, e desde então realizou sete emissões, apurando um

capital total que supera R$ 1 bilhão. O volume médio diário negociado em junho chegou a R$ 2,2 milhões.

FII CSHG Real Estate

Ticker

HGRE11

Price (BRL)

1653.0

Shares o/s (m)

0.7

Market Cap (BRL m)

1220.4

Dividend yield

8.42%

Management

Credit Suisse Hedging-Griffo

Start Date

6/5/2008

31 de Julho de 2013

Originalmente o fundo investia em andares ou unidades em edifícios, porém mudou a sua estratégia e

passou a focar em edifícios inteiros, melhorando as despesas operacionais, o que vemos como um fator

positivo. Atualmente, o fundo possui um portfólio avaliado em R$ 1,3 bilhões, dos quais um terço

representa edifícios que o fundo controla em sua totalidade (100%).

Os prazos de renovação estão bem distribuídos, e a taxa de vacância atual pode ser explicada pela

modernização do Paulista Star Building. Este edifício possui uma ABL de 10.000 m² na região da Avenida

Paulista, na cidade de São Paulo, e existe uma perspectiva positiva de um spread de locação próximo de

50%, em comparação com o preço anterior.

HGRE11 – Desempenho da Ação (versus CDI)

Accum ulated Return - 18/Feb/2009 until 30/Jul/2013

Asset

Return

Return YTD

CSHG REAL ESTATE FII - HGRE11

116.82%

-4.94%

CDI

49.49%

4.13%

Fonte: Quantum Axis

Itaú BBA

25

Fundos Imobiliários – 12 de Agosto de 2013

MONITOR PRINCIPAL

SEÇÃO 10

Monitor Principal (Último: 30 de Julho de 2013)

REAL ESTATE FUNDS

Data Name

Banking Branches

Past 12 Months

Change in %

Annualized DVD YLD

Last

1D

1W

1M

3M

6M