FECHAMENTO DE BALANÇO 31.12.2012 Principais Providências 1 Panorama Legal Contábil Sociedade por Ações de capital aberto ou que tenha ativos em condição fiduciária perante grupo amplo, e Sociedade de Grande Porte definida na Lei nº 11.638/07, art. 3º.: aplicação integral das normas contábeis: CPC’s 2 Resol. CFC 1.255/09 Pequenas e Médias Empresas: Microempresas e Empresas de Pequeno Porte: ITG 1000, aprovada pela Resolução CFC nº 1.418/12: modelo simplificado para a escrituração e elaboração de demonstrações contábeis. 3 Conjunto de Demonstrações • balanço patrimonial ao final do período; • demonstração do resultado do período; *demonstração do resultado abrangente do período; *demonstração das mutações do patrimônio líquido para o período de divulgação; *demonstração dos fluxos de caixa; *notas explicativas, compreendendo o resumo das políticas contábeis significativas e outras informações explanatórias. * DVA para S/A capital aberto. 4 DEMONSTRAÇÃO DE RESULTADO Receitas (-) Custos Lucro Bruto Despesas vendas, gerais, administrativas Outras despesas e receitas operacionais Resultado de equivalência patrimonial Resultado (1) Despesas e receitas financeiras Resultado antes do IRPJ e CSLL CSLL e IRPJ das operações continuadas Ganhos ou perdas de capital (valor líquido) (5.7,K,ii) Resultado líquido do período (exercício) 5 DEMONSTRAÇÃO DO RESULTADO ABRANGENTE Resultado líquido do período Ganhos e perdas na conversão de demonstrações contábeis de operação no exterior (e outros do subitem 5.4 (b) Parcela de outros resultados abrangentes de coligadas, controladas, contabilizada pela equivalência patrimonial. Resultado atribuível (5.6) 6 Notas Explicativas As notas explicativas devem: apresentar informações acerca das bases de elaboração das demonstrações contábeis e das práticas contábeis específicas utilizadas; divulgar as informações exigidas pela Norma, que não tenham sido apresentadas em outras partes das demonstrações contábeis; e prover informações que não tenham sido apresentadas em outras partes das demonstrações contábeis, mas que sejam 7 relevantes para compreendê-las. Notas Explicativas Evidenciar de forma clara, precisa a qualidade e da quantidade de informações que atendam às necessidades dos usuários das demonstrações contábeis, principalmente os externos, em determinado momento. O § 5º do art. 176 da Lei das Sociedades por Ações menciona, sem esgotar o assunto, as bases gerais e as notas a serem inclusas nas demonstrações contábeis 8 LUCRO SOCIETÁRIO X LUCRO FISCAL (PELAS NORMAS FISCAIS) RTT DRE SOCIETÁRIA E DRE FISCAL 9 Lucro Real: Ajustes - Dedutibilidades DEPRECIAÇÃO E RECUPERAÇÃO DE ATIVOS: Parecer Normativo SRF nº 01, de 29/07/2011: “29. [...] de modo que seja obtida a neutralidade tributária, o contribuinte poderá considerar a dedutibilidade prevista na Instrução Normativa SRF nº 162, de 1998..[Tabela de vida útil estimada e %] ....... (cont...) 10 Lucro Real: Ajustes - Dedutibilidades DEPRECIAÇÃO E RECUPERAÇÃO DE ATIVOS: Em razão da prática reiterada das empresas de utilizar, na contabilidade, a taxa de depreciação da tabela da SRFB, o PN 01/2011 permitiu aproveitar (via exclusão) as diferenças entre as taxas de depreciação. Exemplo para o caso de máquina, contido no item 30 do PN 01/2011. • Obs: ajustes também para CSLL, e para cálculo dos créditos de PIS-Cofins, no regime não cumulativo. 11 Lucro Real: dedutibilidades RIR/99: "Art. 299 - São operacionais as despesas não computadas nos custos necessárias à atividade da empresa e à manutenção da respectiva fonte produtora. § 1º - São necessárias as despesas pagas ou incorridas para a realização das transações ou operações exigidas pela atividade da empresa". 12 Perdas no Recebimento de Créditos: I - em relação aos quais tenha havido a declaração de insolvência do devedor, em sentença emanada do Poder Judiciário; II - sem garantia, de valor: Até R$ 5.000,00 (cinco mil reais), por operação, vencidos há mais de seis meses, independentemente de iniciados os procedimentos judiciais para o seu recebimento. Acima de R$ 5.000,00 (cinco mil reais) até R$ 30.000,00 (trinta mil reais), por operação, vencidos há mais de um ano, independentemente de iniciados os procedimentos judiciais para o seu recebimento, porém mantida a cobrança administrativa. 13 Superior a R$ 30.000,00 (trinta mil reais), vencidos há mais de um ano, desde que iniciados e mantidos os procedimentos judiciais para o seu recebimento; III - com garantia, vencidos há mais de dois anos, desde que iniciados e mantidos os procedimentos judiciais para o seu recebimento ou o arresto das garantias; IV - contra devedor declarado falido ou pessoa jurídica declarada concordatária, relativamente à parcela que exceder o valor que esta tenha se comprometido a pagar, observado o seguinte: A dedução da perda será admitida a partir da data da decretação da falência ou da concessão da concordata, desde que a credora tenha adotado os procedimentos judiciais necessários para o recebimento do crédito. A parcela do crédito cujo compromisso de pagar não houver sido honrado pela empresa concordatária poderá também ser deduzida como perda, nas condições tratadas neste item. 14 Os limites de R$ 5.000,00 e R$ 30.000,00 estão fixados por operação e não por devedor, observando-se que, para esse efeito: Considera-se operação a venda de bens, a prestação de serviços, a cessão de direitos, a aplicação de recursos financeiros em operações com títulos e valores mobiliários, constante de um único contrato no qual esteja prevista a forma de pagamento do preço pactuado, ainda que a transação seja realizada para pagamento em mais de uma parcela. No caso de empresas mercantis, a operação será caracterizada pela emissão da fatura, mesmo que englobe mais de uma nota fiscal. 15 Os créditos com garantia, qualquer que seja o seu valor, somente poderão ser deduzidos como perdas depois de decorridos dois anos do seu vencimento e desde que tenham sido iniciados e mantidos os procedimentos judiciais para o seu recebimento ou a execução das garantias. Para esse efeito, considera-se crédito garantido o proveniente de vendas com reserva de domínio, de alienação fiduciária em garantia ou de operações com outras garantias reais, tais como (artigo 1.419 do Novo Código Civil): o penhor de bens móveis, a hipoteca de bens imóveis ou a anticrese (garantia representada pelo direito aos frutos ou rendimentos de um imóvel). 16 O item 66 da Orientação nº 3 do Comitê de Pronunciamentos Contábeis - CPC -, que versa sobre Instrumentos Financeiros, afirma: "Provisões e impairment 66 O princípio que norteia o presente Pronunciamento não admite a constituição de provisões para perdas esperadas - ou seja, provisões para perdas futuras para as quais não esteja associada a eventos passados. No caso das provisões para créditos de liquidação duvidosa, por exemplo, somente deve ocorrer o reconhecimento de provisão para perdas por impairment (perda do valor recuperável dos ativos) quando houver evidências de que o montante do crédito não mais será recebido, no todo ou em parte (provisões de perdas incorridas). Um ativo financeiro ou um grupo de ativos financeiros tem perda no valor recuperável e incorre-se em perda no valor recuperável se, e apenas se, existir evidência objetiva de perda no valor recuperável como resultado de um ou mais eventos que ocorreram após o reconhecimento inicial do ativo (evento de perda) e se esse evento de perda tiver impacto nos fluxos de caixa futuros estimados do ativo financeiro ou do grupo de ativos financeiros que possa ser confiavelmente estimado. " 17 Comissões dedutíveis: A) na venda com cartões de crédito e B) em vendas gerais Encargos financeiros de bancos sobre duplicatas a receber 18 ADIANTAMENTOS E OUTROS CRÉDITOS As contas de Adiantamentos e Outros Créditos devem ser conciliadas no sentido de verificar pendências existentes de longa data, as quais não refletem a posição consignada no balancete, bem como atentar para a documentação suporte dos lançamentos contábeis, tais como: contratos, recibos, notas fiscais e outros. A conciliação é procedida com suporte em relatórios do Setor Financeiro, se o Financeiro não souber o motivo e a destinação dos valores, algo está errado nos saldos (ou no setor financeiro), no que tange a adiantamentos e as respectivas prestações de contas. Os adiantamentos salariais e empréstimos a empregados devem ser conciliados com os relatórios do Setor de Pessoal. Os empréstimos e outras transações devem estar suportados por contratos e outros documentos hábeis. 19 Adiantamento a fornecedor pendente de nota fiscal – efeitos fiscais Na conciliação da conta de adiantamentos, verificar se há adiantamentos pendentes de fornecedores que ainda não emitiram nota fiscal. Normalmente o fornecedor segura a emissão da nota fiscal para postergar o seu imposto, prejudicando a empresa. Solicitar ao fornecedor a emissão da nota fiscal no período de competência do gasto. Ex: O fornecedor emite a nota fiscal com data de 04.01.2011, porém, no corpo da nota fiscal, mencionar que o serviço prestado se refere ao mês de dezembro de 2010. 20 O setor Financeiro e o de Contabilidade devem cobrar dos setores envolvidos a emissão das notas fiscais no exercício e não no exercício seguinte. Ou então, imediatamente no mês seguinte do fechamento do balanço, desde que conste na nota fiscal que o serviço ou despesa se refere a mês do ano anterior. Conseqüentemente a nota fiscal pode ser contabilizada no mês de dezembro de 2012, mês de competência do serviço prestado. Isso gera economia de IRPJ e CSSL. 21 Adiantamentos de viagens e a empregados – efeitos tributários O funcionário não prestou contas, até o final de dezembro/2012, do dinheiro adiantado referente aos gastos das viagens. É aconselhável, além de acertos periódicos, que a administração imponha a prestação de contas até 31.12.12, para que não reste pendência alguma no encerramento do exercício. Essa falha significa despesa não apropriada no exercício e por esse motivo há desembolso tributário devido lucro maior. Adiantamento a Funcionários Confirmar os saldos constantes na Contabilidade com posição do Setor de Pessoal. 22 Outros créditos – redução do lucro tributável Verificar relação de cheques pré-datados, examiná-los e verificar os recebimentos subseqüentes. Os cheques e as notas promissórias seguem a mesma regra de dedutibilidade das duplicatas a receber, quando não recebidos. As empresas recebem muitos cheques, para pagamento à vista ou pré-datados, os quais não podem ser descontados por falta de fundos. Esses cheques podem ser baixados como perda, obedecendo prazos e critérios de dedutibilidade das duplicatas a receber. O mesmo ocorre com notas promissórias vencidas e não recebidas. 23 Para a consistência contábil do lançamento é recomendado fazer relação dos cheques, fotocopiá-los (pela fotocópia é possível identificar a data de emissão do cheque e o carimbo bancário que o mesmo foi para a compensação, porém foi devolvido), bem como efetuar o lançamento individualizado dos cheques na Contabilidade. Para fins de contagem do prazo para dedução como perda, deve-se verificar a data de emissão do cheque. Conciliar o saldo contábil com os documentos suportes. 24 Despesas antecipadas Conferir os cálculos constantes nas planilhas de apropriação das despesas antecipadas, no sentido de validar os saldos em função do valor da contratação e do prazo de vigência da cobertura: Prêmios de seguro; Aluguel pago antecipadamente; Assinaturas e anuidades; Antecipação de comissões e prêmios;. As despesas do exercício seguinte (ou despesas antecipadas) serão apresentadas no balanço pelas importâncias aplicadas, diminuídas das apropriações efetuadas no período, de forma a obedecer ao regime de competência. A apropriação das despesas relacionadas neste grupo deve ser feita ao resultado do período a que corresponderem e não ao período em que foram pagas, mediante controles auxiliares, com as informações relativas aos valores pagos e às parcelas a serem apropriadas. 25 VARIAÇÕES CAMBIAIS E ATUALIZAÇÕES DE CRÉDITOS Estão reduzidas a zero as alíquotas do PIS e COFINS incidentes sobre as receitas financeiras auferidas pelas pessoas jurídicas sujeitas ao regime de incidência nãocumulativa das referidas contribuições. Isto significa que as receitas de variação cambial, atualização de créditos, descontos obtidos, receitas de aplicação financeira, etc. não têm o gravame, para as empresas que optaram pelo regime não-cumulativo e cumulativo (Decreto nº 5.442/05 e Lei 11.941/09) Variação Cambial – aspectos tributários As variações cambiais ativas serão tributáveis, para fins de apuração do IR e CSLL, a partir da liquidação da operação ou pela competência. A partir de 2011, observar a IN RFB 1.079/10. 26 TRIBUTOS A RECUPERAR Revisão das contas de retenção de Imposto de Renda e de outros tributos Conciliar, através da nota fiscal ou extrato de aplicação financeira, os valores contabilizados como Imposto de Renda retido na fonte. Essa conferência deve ser minuciosa, valor por valor, pois esses serão deduzidos do Imposto/Contribuição a Pagar, e não existindo o referido crédito a empresa será autuada; Conferir se o imposto de renda retido está devidamente contabilizado na conta de Impostos a Recuperar. Ocorrem situações em que o IRRF não é contabilizado e nem deduzido do Imposto a pagar, também, em outros casos o IRRF é indevidamente contabilizado como despesa da empresa. 27 As observações citadas também são válidas para o PIS, a COFINS e a CSSL retida na fonte. Conferir o cálculo da atualização pela SELIC dos tributos federais de anos anteriores ou pagos a maior. Solicitar o comprovante de rendimentos emitido pelas fontes pagadoras, visto que essa conciliação visa exprimir direito à dedução do tributo devido e deve coincidir com a DIRF entregue por elas. 28 Saldo credor do ICMS e IPI Confrontar o saldo credor do ICMS constante na contabilidade, com a Guia de ICMS ou Livro de apuração do ICMS e respectivas conciliações. Confrontar o saldo contábil do IPI com o Livro de Apuração do IPI e respectivas conciliações. (SPED FISCAL!) 29 DEPÓSITOS JUDICIAIS E OUTROS CRÉDITOS as receitas futuras que dependem de resultado incerto, somente venham a ser reconhecidas por ocasião de sua efetiva disponibilização econômica ou jurídica (art. 43 do CTN). Como exemplo: A obtenção de juros sobre depósitos judiciais em garantia de instância, enquanto não definitiva a lide em favor do depositante não deverão ser contabilizados como receita, evitando assim, a incidência do IRPJ e CSSL. 30 EMPRÉSTIMOS (MÚTUOS) RETENÇÃO IMPOSTO DE RENDA Verificar se há contrato relativo aos empréstimos de mútuo entre a empresa e seus sócios. Alertar que a empresa poderá ser questionada pelo Fisco, devido ao fato de que a operação não está acobertada por documento hábil e que, se a empresa não efetua a cobrança de encargos sobre os empréstimos, os referidos valores deverão ser considerados na base de cálculo do imposto de renda, mensalmente, adicionados ao pró labore pago no mês. Nos empréstimos de dinheiro entre pessoas jurídicas ou entre uma pessoa jurídica e uma pessoa física, desde que a mutuária (aquela que toma o dinheiro emprestado) seja pessoa jurídica, a totalidade dos rendimentos auferidos, a qualquer título está sujeita à tributação na fonte, nos mesmos moldes de aplicação financeira comum (renda fixa). IOF SOBRE EMPRÉSTIMOS - MÚTUOS 31 FORNECEDORES Revisão nas contas de fornecedores As contas de Fornecedores devem fechar com o relatório das contas a pagar emitido pelo setor financeiro. Possíveis divergências serão apontadas em formulário de conciliação de contas. Dessa forma, o setor financeiro deverá emitir, a cada final de mês, relatório constando os fornecedores em aberto (não pagos), para que, posteriormente, seja confrontado com os saldos constantes na Contabilidade. 32 Inexistindo o confronto entre a Contabilidade e o relatório de contas a pagar, existe um forte indício de descontrole, tanto contábil como financeiro, podendo acarretar desembolsos a maior de tributos ou desnecessário de multas e juros, por atraso no pagamento dos fornecedores. Até mesmo, as aquisições a prazo, que envolvem fornecedores, se não contabilizadas pelo regime de competência, acarretarão pagamento a maior ou antecipado de IRPJ, CSSL, PIS, COFINS, IPI e ICMS. Principalmente IRPJ e CSSL, pois pode ocorrer que, em um exercício, a empresa tenha lucro e no seguinte prejuízo. De nada adiantará o lançamento de despesas no período em que houver prejuízo. 33 Para que a empresa tenha convicção que os saldos contábeis dos fornecedores estejam corretos, inexistindo relatório do setor de contas a pagar, naquela data, alternativamente podem ser feitos os seguintes procedimentos: Por amostragem, selecionar os fornecedores mais representativos:verificar a liquidação subseqüente, isto é, se as duplicatas constantes no Balanço, estão sendo pagas nos meses subseqüentes ao encerramento. Verificar se os saldos contábeis estão respaldados pelas respectivas notas fiscais dos fornecedores. Atentar aos fornecedores pendentes de pagamento de longa data, questionar o motivo da pendência e se realmente existe a dívida. 34 Notas fiscais não contabilizadas A análise nesta conta deve ser efetuada no sentido de verificar se nos meses de janeiro e fevereiro de 2012, constam notas fiscais de fornecedores pagas nesses meses, mas emitidas em novembro ou dezembro de 2011. Essa verificação pode ser feita nos documentos de pagamentos bancários, o movimento de caixa e livros fiscais. As notas fiscais emitidas em novembro e dezembro de 2012, mesmo que pagas em janeiro ou fevereiro de 2013, deverão ser apropriadas pela data que foram incorridas, neste caso, na data de emissão da nota fiscal. Além de adequar as demonstrações financeiras via regime de competência, isso gera apropriação das despesas de IRPJ e CSLL pelo mesmo princípio contábil fundamental. 35 Notas fiscais emitidas no exercício seguinte e a sua dedutibilidade no Balanço de 31.12.2012 Na maioria das vezes as prestadoras de serviços, emitem notas fiscais no início do mês seguinte referente serviços realizados no mês anterior. Exemplo: empreiteiras, serviços profissionais e outros serviços mensais contratados. Essas notas fiscais emitidas no mês seguinte ao da realização dos serviços podem ser contabilizadas pelo regime de competência, no período em que foi incorrida ou realizada a despesa, prova disso é o contrato firmado entre as partes, bem como a descrição que a nota fiscal se refere ao trabalho executado no mês contratado: dezembro/2012, mesmo que as notas sejam emitidas no mês de janeiro ou fevereiro de 2013. 36 EMPRÉSTIMOS E FINANCIAMENTOS Empréstimos e financiamentos devem ser conciliados com os respectivos contratos objetivando a contabilização dos juros e das atualizações pelo período de competência. O setor Financeiro ou a Contabilidade devem manter uma planilha de controle dos encargos cobrados, a qual servirá com suporte na contabilização dos encargos financeiros pelo regime de competência. 37 Dedutibilidade dos tributos, multas e juros parcelados e não contabilizados A empresa poderá contabilizar o parcelamento fiscal como despesa dedutível na data em que realizou o parcelamento, ou seja, a empresa que por qualquer motivo não contabilizou os tributos, multas e juros parcelados no período em que os mesmos incorreram , para fins tributários, pode contabilizá-los como despesas no mês em que oficializou o parcelamento junto ao órgão público competente. Sendo o próprio parcelamento comprovante hábil da despesa contabilizada, por ser o parcelamento de tributos uma confissão de dívida de determinado tributo ainda não declarado ou declarado e não pago. Neste caso o Regime de Competência passa a ser a data da emissão do Parcelamento, o qual é caracterizado como Confissão de Dívidas. (entendimento....) Observar que as MULTAS POR INFRAÇÃO FISCAL (oriundas de multa de ofício, por autuação fiscal, aplicadas pelo fiscal) são indedutíveis para o IRPJ e CSSL. Já a MULTA de MORA (por atraso do tributo) é perfeitamente dedutível. 38 JUROS SOBRE CAPITAL PRÓPRIO São dedutíveis, para efeitos de apuração do lucro real e da base de cálculo da contribuição social sobre o lucro, os juros pagos ou creditados individualizadamente a titular, sócios ou acionistas, a título de remuneração do capital próprio, calculados sobre as contas do patrimônio líquido e limitados à variação, pro rata dia, da Taxa de Juros de Longo Prazo – TJLP (Lei 9.249/95, art. 9º e art. 347 do Regulamento do IR) e condicionado à existência de lucros, computados antes da dedução dos juros, ou de lucros acumulados e reservas de lucros, em montante igual ou superior ao valor de duas vezes os juros a serem pagos ou creditados Há retenção na fonte de 15% sobre o valor respectivo. 39 Dessa forma, há ganho com o seguinte planejamento: Imposto de Renda: retêm-se 15% dos sócios mas deduz-se integralmente como despesa financeira (dentro dos limites e condições fixados pelo artigo 347 do Regulamento do IR), podendo reduzir até 25% de IRPJ. A diferença pode resultar em menor IRPJ de até 10% sobre o valor pago/creditado dos juros. Nota: a tributação, para os sócios (pessoas físicas) é exclusiva na fonte (§ 3o art. 9 da Lei 9249/95). Contribuição Social: pode deduzir-se até 100% do valor pago/creditado, dentro dos limites e condições fixados, podendo economizar até 9% do valor. Em síntese: a utilização deste planejamento poderá resultar numa economia de até 19% do valor pago/creditado. 40 Exemplo de Cálculo: Patrimônio Líquido: Capital Social: 3.000.000,00 Reserva de Reavaliação: 500.000,00 Outras Reservas: 350.000,00 Lucros Acumulados: 1.000.000,00 Total Patrimônio Líquido: 4.850.000,00 Lucro do Exercício antes dos juros s/capital próprio; 600.000,00 Taxa anual – TJLP: 12% Demonstrativo do Cálculo: (+)Total Patrimônio Líquido: 4.850.000,00 (-)Reserva de Reavaliação (500.000,00)= Base de Cálculo: 4.350.000,00 Perc. 12%: Valor dos Juros: 522.000,00 Limite de Dedutibilidade Maior valor de: 50% Lucro do Exercício (600.000 x 50%)300.000,00 Ou 50% Lucros Acumulados (1.000.000,00 x 50%) 500.000,00 Valor Dedutível a ser contabilizado: 500.000,00 IRRF - 15% a recolher: 75.000,00 41 Fica patente que a base de cálculo dos Juros s/ Capital Próprio é o Patrimônio Líquido da empresa menos as Reservas de Reavaliação ainda não realizadas (não tributadas). Para fins de dedutibilidade existem dois critérios que devem ser observados: a) limitado pela multiplicação do Patrimônio Líquido pela taxa da TJLP anual ou trimestral (lucro trimestral); b) limitado a 50% lucros acumulados de exercícios anteriores ou 50% dos lucros do exercício (o maior). A empresa recolhe 15% IRRF sobre o valor dos juros e pode deduzir como despesa do lucro real (observados os critérios de dedutibilidade comentados). No exemplo a empresa, que tinha um lucro de R$ 600.000,00, contabilizando os juros, reduz o mesmo a apenas R$ 100.000,00, com economia aproximada de R$ 95.000,00 de IRPJ [170.000,00 (500.000,00 x 34%) 75.000,00 (IRRF)]. 42 A contabilidade deve observar que há uma tributação reflexa para as pessoas jurídicas sócias que percebem o rendimento. A empresa que recebe os juros sobre capital próprio deverá contabilizar o valor destinado (recebido ou não) como receita financeira e se recuperar do Imposto de Renda Retido na Fonte. Se o sócio for pessoa física o rendimento será consideração como exclusivo na fonte, não sendo tributado novamente. Antes da opção pelos juros sobre capital próprio deve-se estudar a viabilidade tributária considerando a tributação reflexa do sócio (pessoa jurídica). 43 LUCROS DISTRIBUÍDOS AOS SÓCIOS APÓS O ENCERRAMENTO DO EXERCÍCIO O artigo 10 da Lei nº 9.249/95 dispõe que os lucros ou dividendos calculados com base nos resultados apurados a partir do mês de janeiro de 1996, pagos ou creditados pelas pessoas jurídicas tributadas com base no lucro real, presumido ou arbitrado, não ficarão sujeitos à incidência do imposto de renda na fonte, nem integrarão a base de cálculo do imposto de renda do beneficiário, pessoa física ou jurídica, domiciliada no País ou no exterior. Em suma: Para a empresa distribuir antecipadamente o lucro deverá constar previsão de distribuição antecipada de lucros aos sócios no seu contrato social, e manter balancetes mensais transcritos no Livro Diário, que comprovem que realmente foi apurado lucro. 44 LUCROS DISTRIBUÍDOS AOS SÓCIOS ANTES DO ENCERRAMENTO DO EXERCÍCIO Lucros distribuídos durante o exercício é legal. Para isto deverá levantar balanços intermediários, semestrais ou em períodos menores, com previsão contratual (para as sociedades limitadas) ou estatutária (para as sociedades anônimas), observado o disposto no art. 204 da Lei 6.404/1976. Assim, entendemos que a pessoa jurídica optante pelo Lucro Real, Presumido, ou Simples Nacional, poderá distribuir lucros aos seus sócios antes do encerramento do exercício, com isenção do Imposto de Renda na Fonte, devendo, no entanto, levantar balanço intermediário com previsão contratual ou estatutária e desde que tenha apurado lucro contábil suficiente para a distribuição. Não cumprindo estas condições, será tributado pelo IR Fonte, mediante aplicação da tabela progressiva vigente no mês do pagamento (art. 620 do RIR/99). 45 A DISTRIBUIÇÃO DE LUCROS APURADOS NÃO SOFRE A INCIDÊNCIA DO INSS DE 20%. Pela redação do Regulamento, referente ao inciso II, § 5º do artigo 201, do Decreto 3.048/1999, dada pelo Decreto 4729/2003, são tributáveis os valores totais pagos ou creditados aos sócios, ainda que a título de antecipação de lucro da pessoa jurídica, quando não houver discriminação entre a remuneração decorrente do trabalho e a proveniente do capital social ou tratar-se de adiantamento de resultado ainda não apurado por meio de demonstração de resultado do exercício. Desta forma, as empresas devem adotar o cuidado de prever, em seus respectivos contratos sociais, que a sociedade vai apurar a demonstração de resultado do exercício contábil mensalmente (ou trimestralmente, ou em períodos menores que 12 meses). Os Balanços/Balancetes Contábeis, com a respectiva demonstração de resultado, devem ser transcritos no Livro Diário, para comprovar a existência dos lucros distribuídos. Na prática, para a empresa antecipar o lucro do exercício corrente, a demonstração de lucro apurado deve ser incontestável. 46 Em resumo: Refoge à incidência do INSS sobre o lucro distribuído pelas empresas em geral aos respectivos sócios, apurado no próprio exercício,não integrando assim a remuneração para efeito de contribuição previdenciária (20%), na medida em que o mesmo seja cabalmente demonstrado na escrituração contábil e que conste no contrato social cláusula que fixe a apuração e distribuição de lucros em períodos menores que 12 meses, sendo tais demonstrações (balanço e resultado) transcritas no livro diário. 47 DISTRIBUIÇÃO DE LUCROS OU DIVIDENDOS POR PESSOA JURÍDICA EM DÉBITO PARA COM A FAZENDA NACIONAL O art. 17 da Lei 11.051/2004, procedeu a alteração no art. 32 da lei nº 4.357/64, dispondo que as pessoas jurídicas, enquanto estiverem em débito, não garantido, para com a União e suas autarquias de Previdência e Assistência Social, por falta de recolhimento de imposto, taxa ou contribuição, no prazo legal, não poderão: a) distribuir quaisquer bonificações a seus acionistas; ou b) dar ou atribuir participação de lucros a seus sócios ou quotista, bem como a seus diretores e demais membros de órgãos dirigentes, fiscais ou consultivos; 48 Multa A inobservância desta regra importa em multa que será imposta: a) às pessoas jurídicas que distribuírem ou pagarem bonificações ou remunerações, em montante igual a 50% (cinqüenta por cento) das quantias distribuídas ou pagas indevidamente; e b) aos diretores e demais membros da administração superior que receberem as importâncias indevidas, em montante igual a 50% (cinqüenta por cento) dessas importâncias. De qualquer forma a multa fica limitada, respectivamente, a 50% (cinqüenta por cento) do valor total do débito não garantido da pessoa jurídica 49 Lucros Distribuídos: Isenção do I.Renda ! Beneficiário PF aloca em campo próprio da Declaração de Ajuste. Atenção: Lucro Societário ou Lucro Fiscal? 50 CONCILIAÇÃO DAS RECEITAS COM OS LIVROS FISCAIS e DACON As receitas devem ser conciliadas com o livro de apuração do ICMS, IPI ou do ISS, para evitar lançamentos a maior ou a menor, com conseqüências tributárias. Até porque em uma fiscalização a empresa deve apresentar os livros, os quais não podem divergir da contabilidade. Para confirmar se os saldos das contas de Receitas estão corretas, deve-se confrontar a Receita constante no balancete com os Livros de saída de Mercadorias ou Produtos (ICMS/IPI) e de Serviços (ISS),atendo-se aos grupos: 5.101 a 5.125; 5.35; 5.401 a 5.405; (no estado) 6.101 a 6.125; 6.35; 6.401 a 6.405; (interestadual) 7.101 a 7.125; 7.35; 7.401 a 7.405; (exportação) O DACON também é uma fonte de referência conciliatória 51 Diferença entre custos e despesas: Custo é um gasto relativo a bens ou serviços utilizados na produção de outros bens ou serviços. Exemplos: Matéria prima utilizada na formação do produto. Mão de obra utilizada na execução de serviços, numa empresa do ramo serviços. Gastos gerais de manutenção de equipamentos utilizados na produção. Despesa: são todos os bens ou serviços consumidos na manutenção de atividades operacionais e na obtenção de receitas, não vinculadas à produção de bens e serviços. Exemplos: Comissão de representante sobre as vendas efetuadas. Folha de pagamento do pessoal administrativo (contabilidade, finanças, vendas) 52 Provisionamento de férias, 13º Salário, incluindo encargos correspondentes; Rateio de despesas comuns entre PJ ligadas; Despesas por uso de bens de sócios ou administradores (comodato ou locação): manutenção, IPVA, IPTU, taxas, etc. 53 Balanço de Transição p/ Lucro Real Levantamento geral: ativos, passivos e PL. Industriais: podem arbitrar estoques de acabados em 70%. Serviços: em andamento: conforme custo até então. Contas a receber: poderão ser dedutíveis as perdas futuras 54 Balanço de Transição p/ Lucro Real Despesas pagas antecipadamente: contabiliza no AC e apropria pela competência. Intangíveis (marcas, patentes, etc.) podem ser amortizados. Imobilizados: benfeitorias geram maior depreciação. 55 Estoques Mensuração contábil de estoques: A entidade avalia estoques pelo menor valor entre o custo e o preço de venda estimado diminuído dos custos para completar a produção e despesas de venda. item 13 da Resol. CFC 1.255/09 (PME) e CPC 16. 56 Estoques Avaliar o custo de estoques de itens que não são comumente intercambiáveis, e bens ou serviços produzidos e segregados por projetos específicos pelo uso de identificação específica de seus custos individuais. Avaliar o custo de estoques, outros além daqueles já tratados no item 13.17, usando o (PEPS ou FIFO), ou o método do custo médio ponderado. A entidade utiliza o mesmo método de avaliação do custo para todos os estoques que tenham natureza e uso similar para a entidade. **Redução ao valor recuperável – aplicar. 57 Estoques a Prazo A entidade pode adquirir estoques em condições de pagamento em data futura. Em alguns casos o acordo contém, efetivamente, elemento financeiro não declarado, por exemplo, uma diferença entre o preço de compra para termos normais de crédito e o valor para pagamento em data futura. Nesses casos, a diferença é reconhecida como despesa com juros durante o período do financiamento e não somada ao custo dos estoques. 58 Estoques Estoques da atividade rural a valor de mercado: Constitui receita que será adicionada ao lucro líquido por ocasião da venda desse estoques. IN SRF 257/2002, art. 16. 59 Valoração de estoques de indústria RIR/99, art. 296: 70% maior preço de venda para prod. Acabados. A) 56% do maior preço de venda do produto final ou B) uma vez e meia o maior custo das matérias primas incorporadas ao produto semi-elaborado. Critério eleva valor do saldo final , reduzindo valor do custo e aumentando o lucro tributável: 60 (EI + C – EF) Registros Importantes no Regime de Competência Provisionamento de férias, 13º Salário, incluindo encargos correspondentes; Rateio de despesas comuns entre PJ ligadas; Despesas por uso de bens de sócios ou administradores (comodato ou locação): manutenção, IPVA, IPTU, taxas, etc. Encargos incorridos sobre passivos. 61 Investimento em Coligada Coligada é a entidade, incluindo a entidade não constituída na forma de uma sociedade, sobre a qual o investidor tem influência significativa (decisões da política financeira e operacional ou 20% ou mais do poder de voto) e que não é nem controlada nem investimento em empreendimento controlado em conjunto. 62 Investimento em Coligada O investidor deve contabilizar todos os seus investimentos em entidades coligadas usando uma das seguintes opções, quando a legislação societária brasileira vier a permitir outras alternativas que não a (b) a seguir: a -o método do custo descrito no item 14.5; b -o método da equivalência patrimonial descrito no item 14.8; (Método da Lei vigente) c -o método do valor justo descrito no item 14.9. 63 Em controlada, o investimento constará na Propriedade para Investimento Mensuração inicial: pelo custo. mensuração subsequente: Apenas a propriedade para investimento, cujo valor justo possa ser avaliado de forma confiável, sem custo ou esforço excessivos e de forma contínua, é contabilizada de acordo com a seção 16 (Resol. CFC 1.255/09) pelo valor justo por meio do resultado. 64 Propriedade para Investimento Todas as demais propriedades para investimento são contabilizadas como ativo imobilizado utilizando o método do custo menos depreciação e menos redução ao valor recuperável (Seção 17 Ativo Imobilizado) e permanecem dentro da abrangência da Seção 17, a menos que mensuração confiável de valor justo se torne disponível e que se espere que o valor justo seja confiavelmente e continuamente avaliado. 65 Ativo Imobilizado São ativos tangíveis que: * Bens de uso na produção ou fornecimento de bens ou serviços, para aluguel a terceiros ou para fins administrativos; e * sejam utilizados durante mais que um período. não incluem: * ativos biológicos relacionados com a atividade agrícola); ou * direitos e reservas minerais, tais como petróleo, gás natural e recursos não regenerativos 66 similares. Ativo Imobilizado Peças para reposição principais; Sobressalentes principais; e Equipamentos de uso interno principais Itens acima, com utilização por mais de um período serão imobilizados . Se utilizados apenas conjuntamente com item imobilizado: serão imobilizados 67 Ativo Imobilizado Partes principais consumidas de forma diferenciada e significativas, o custeio inicial do ativo deverá segregar essas partes principais para fins de depreciação. (máquinas, veículos de porte, etc.) 68 Ativo Imobilizado Valores não (despesas): custos de abertura de nova instalação; custos de introdução de novo produto ou serviço (incluindo os custos de propaganda e atividades promocionais); custos de administração dos negócios em novo local ou com nova classe de clientes (incluindo custos de treinamento); custos administrativos e outros custos indiretos; custos de empréstimos. 69 inclusos nos custos Ativo Imobilizado O custo de item do ativo imobilizado é o equivalente ao preço à vista na data do reconhecimento. Se o pagamento é postergado para além dos termos normais de transação a prazo, o custo é o valor presente de todos os pagamentos futuros. (17.13) 70 Ativo Imobilizado Mensuração nos balanços seguintes: A entidade deve mensurar todos os itens do ativo imobilizado, após o reconhecimento inicial, pelo custo menos depreciação acumulada e quaisquer perdas por redução ao valor recuperável de ativos acumuladas. 71 Ativo Imobilizado Depreciação de Partes Principais Caso as partes principais de item do ativo imobilizado tenham padrões de consumo de benefícios econômicos significativamente diferentes, a entidade deve alocar o custo inicial do ativo para suas partes principais e depreciar cada parte separadamente ao longo de sua vida útil. 72 Ativo Imobilizado Mudanças de estimativas A entidade deve alocar o valor depreciável de ativo em base sistemática ao longo da sua vida útil. Fatores como, por exemplo, mudança na maneira como o ativo é utilizado, desgaste e quebra relevante inesperada, progresso tecnológico e mudanças nos preços de mercado podem indicar que o valor residual ou a vida útil do ativo mudou desde a data de divulgação anual mais recente. 73 Ativo Imobilizado Mudanças de estimativas Se tais indicações estiverem presentes, a entidade deve revisar suas estimavas anteriores e, caso as expectativas atuais divirjam, corrigir o valor residual, o método de depreciação ou a vida útil. A entidade deve contabilizar em conta de resultado a mudança no valor residual, no método de depreciação ou na vida útil como mudança de estimativa contábil. 74 Depreciação: início e término A depreciação do ativo se inicia quando o ativo está disponível para uso, isto é, quando está no local e em condição necessária para funcionar da maneira pretendida pela administração. Só termina quando o ativo é baixado. A depreciação não termina quando o ativo se torna ocioso ou quando é retirado do uso produtivo, a não ser que o ativo esteja totalmente depreciado. Sob os métodos de depreciação pelo uso, a despesa de depreciação pode ser zero quando 75 não existe produção. Métodos de Depreciação A entidade deve escolher o método de depreciação que reflita o padrão pelo qual se espera consumir os benefícios econômicos futuros do ativo. Os possíveis métodos de depreciação incluem o método da linha reta, o método dos saldos decrescentes e método baseado no uso, tal como o método das unidades produzidas. 76 Depreciação - Mudança de Método Se existir indicação de que tenha ocorrido mudança relevante desde a última data de divulgação anual nos padrões pelos quais a entidade espera consumir os benefícios econômicos futuros do ativo, a entidade deve revisar seu método atual de depreciação e, caso as expectativas atuais divirjam, mudar o método de depreciação para refletir o novo padrão. Deve contabilizar tal mudança como mudança de estimativa contábil, 77 Ativo Imobilizado Mantido para Venda Se existir indicação de que tenha ocorrido mudança relevante desde a última data de divulgação anual nos padrões pelos quais a entidade espera consumir os benefícios econômicos futuros do ativo, a entidade deve revisar seu método atual de depreciação e, caso as expectativas atuais divirjam, mudar o método de depreciação para refletir o novo padrão. Deve contabilizar tal mudança como mudança de estimativa contábil, 78 Ativo Imobilizado Mantido para Venda O item 27.9(f) da Resol. CFC 1.255/09 especifica que um plano para alienar um ativo antes da data previamente esperada é um indicador de desvalorização que requer que se calcule o valor recuperável do ativo com objetivo de se verificar se o ativo está desvalorizado. 79 Ativo Intangível Ativo intangível é um ativo não monetário identificável sem substância física. Tal ativo é identificável quando: a) for separável, isto é, puder ser dividido ou separado da entidade e vendido, transferido, licenciado, alugado ou trocado, individualmente ou junto com contrato relacionado, ativo ou passivo; ou b) for proveniente de direitos contratuais ou outros direitos legais, independentemente de tais direitos serem transferíveis ou separáveis da entidade ou de outros direitos e obrigações. 80 Ativo Intangível Ativos intangíveis não incluem: a) ativos financeiros; ou b) direitos de exploração de recursos minerais e reservas de minerais, tais como petróleo, gás natural e recursos não regenerativos similares. c) Gastos com pesquisas e desenvolvimento; d)marcas geradas internamente, e) gastos iniciais de operação e pré operacionais. 81 f) outros, citados no item 18.15 Ativo Intangível Mensuração: A entidade deve mensurar os ativos intangíveis pelo custo menos qualquer amortização acumulada e qualquer perda acumulada por redução ao valor recuperável. 82 Ativo Intangível - Amortização A vida útil de ativo intangível que se origina de direitos contratuais ou outros direitos legais não deve exceder o período de vigência desses direitos. Caso a entidade seja incapaz de fazer uma estimativa confiável da vida útil de ativo intangível, presume-se que a vida seja de dez anos. 83 Ativo Intangível - Mudanças de Estimativas Os critérios de revisão do período de amortização e mudança no método de amortização, assim como o reconhecimento de perdas por desvalorização, serão aplicados nos mesmos moldes do ativo imobilizado. 84 Arrendamento Mercantil Financeiro Valor do bem: 1.000.000 – prazo 36 meses Prestação: 46.000,00 - Valor residual: 10.000, 1 - No recebimento: D. Máquinas – leasing – (Imobilizado) C. Financiamentos – leasing - (Exigível) 1.000.000, D. Juros a apropriar (redutora de Exigivel) C. Financiamentos – leasing (Exigível) 666.000,00 (46.000 x 36 + 10.000,) (-) 85 1.000.000 Arrendamento Mercantil Financeiro 2 – Pagamento das prestações: D. Financiamentos – leasing (exig) C. Cx/bco 46.000, Apropriação dos juros (embutidos na prestação): D. Juros passivos (CR) C. Juros a apropriar (red. Exigível) 30.515, = taxa juros de 3,0515/mês s/ 1.000.000, e meses seguintes aplicável sobre o saldo do 86 passivo. Arrendamento Mercantil Financeiro 3 – Depreciação: 10% ao ano: 8.333,33 (1.000.000/120) (para conta de resultado: 30.515, + 8.333,33) no primeiro mês: RTT - Lucro Real: admite aproveitar o total pago como despesa fiscal, via e-lalur e créditos de PIS/PASEP e COFINS não cumulativos. 87 Redução ao Valor Recuperável de Ativos Estoques: A entidade deve avaliar em cada data de publicação se quaisquer estoques estão desvalorizados. A entidade deve fazer a avaliação por meio da comparação do valor contábil de cada item do estoque (ou grupo de itens similares – ver item 27.3) com seu preço de venda menos os custos para completar e vender. Se um item de estoque (ou grupo de itens similares) estiver desvalorizado, a entidade deve reduzir o valor contábil do estoque (ou do grupo) para seu preço de venda menos os custos para completar e vender. Essa redução é uma perda por desvalorização e é reconhecida 88 imediatamente no resultado. Redução ao Valor Recuperável de Ativos Outros ativos, exceto estoques Se, e apenas se, o valor recuperável do ativo for menor que seu valor contábil, a entidade deve reduzir o valor contábil do ativo para seu valor recuperável. Essa redução é uma perda por desvalorização. A entidade deve reconhecer a perda por desvalorização imediatamente no resultado. 89 Redução ao Valor Recuperável de Ativos O valor recuperável de ativo ou de unidade geradora de caixa é o maior valor entre o valor justo menos despesa para vender e o seu valor em uso. Se não for possível estimar o valor recuperável do ativo individualmente, as orientações nos itens 27.12 a 27.20 da Norma para um ativo, devem ser interpretadas como referências válidas para uma unidade geradora de caixa do ativo. 90 Redução ao Valor Recuperável de Ativos Indicadores de desvalorização A entidade deve avaliar em cada data de divulgação se existe qualquer indicação de que um ativo possa estar desvalorizado. Se tal indicação existir, a entidade deve estimar o valor recuperável do ativo. Se não existir indicação de desvalorização, não é necessário estimar o valor recuperável. Fontes indicativas: internas e externas 91 Redução ao Valor Recuperável de Ativos Exemplo: Câmara Frigorífica (-) Depreciação Acum. Valor Contábil Líquido 300.000,00 (210.000,00) 90.000,00 Cálculo da Perda: Valor Contábil Líquido (-) Valor residual de Venda Perda da Análise do Imob. 90.000,00 (10.000,00) 80.000,00 92 Redução ao Valor Recuperável de Ativos Lançamento da Perda: D. Câmara Frigorífica C. Depreciação Acumulada D. Perdas (Resultado) C. Provisão para Perda 300.000,00 210.000,00 80.000,00 80.000,00 Após os lançamentos e baixa do imobilizado e depreciação acumulada: Câmara Frigorífica 300.000,00 (-) Depreciação Acumulada (210.000,00) (-) Provisão para Perda (80.000,00) Valor Líquido 10.000,00 93 Tributos sobre Lucro Tributo corrente e tributo diferido: Diferenças temporárias; (ex: receitas ou despesas que se tornarão tributáveis ou dedutíveis no futuro) Ativo fiscal (de prejuízos fiscais) 94 OBRIGADO A TODOS E PARABÉNS POR PERTENCEREM A ESTA GERAÇÃO DE PROFISSIONAIS, TESTEMUNHAS VIVAS DESSA TRANSFORMAÇÃO NA SEARA CONTÁBIL. 95

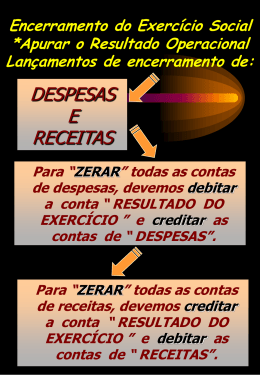

Baixar